牛市价差与熊市价差策略教材PPT(31张)

牛市差价期权策略组合盈亏分析期权科普之高端篇:图解8种常用期权策略.doc

期权科普之高端篇:图解8种常用期权策略本文将以图文形式为大家介绍8种期权策略,每张图的X轴代表标的股票的价格,Y轴代表期权的盈利和亏损(零轴以上为盈利,以下为亏损)。

走势线与零轴的交叉点即盈亏平衡点。

1. 买入看涨期权(Long Call)买入看涨期权是上市期权推出以来最流行的一种交易策略。

在学习更复杂的看涨和看跌策略之前,普通投资者应该先透彻理解关于买入和持有看涨期权的一些基础知识。

①行情判断:看涨或强烈看涨②目的与好处这一策略对于投资者的吸引力在于它投入的资金量较小,以及做多看涨期权所提供的金融杠杆。

投资者主要的动机是获得标的证券价格上涨所带来的回报。

要获得最佳的回报,还必须选择恰当的期权(到期日和执行价格)。

一般来讲,看涨期权“价外”(out-of-the-money)的程度越高,策略的看涨程度越高,因为标的股票需要更大的涨幅才能让期权达到盈亏平衡点。

③风险与报酬属性最大利润:无限最大亏损:有限(期权费)到期时可获利润(假设股价高于盈亏平衡点):股价-执行价格-期权费你的最大利润取决于标的证券的潜在价格涨幅,从理论上来讲是无限的。

期权到期时,一份“价内”看涨期权的价值通常等于它的内在价值。

潜在亏损虽然是有限的,但最高可以损失100%的期权费(即你购买期权所支付的价格)。

无论你购买看涨期权的动机是什么,都应该衡量你的潜在回报和损失所有期权费的潜在亏损。

④盈亏平衡点:执行价格+期权费这是期权到期时的盈亏平衡点,然而在到期之前,由于合约的市价中还包含剩余的时间价值,盈亏平衡点可能发生在低一些的股票价位。

⑤波动率的影响:波动率上升为正面,下降为负面波动率对期权价格的影响发生在时间价值的那一部分。

⑥时间衰减:负面影响期权价格的时间价值部分通常会随着时间流逝而下降或衰减(time decay)。

随着合约接近到期日,时间价值会加速衰减。

2.买入看跌期权(Long Put)做多看跌期权是投资者希望从标的股票价格下跌中获利的理想工具。

期权策略投资顾问讲义 (1)

合成股票空头的动机

看空后市,想融券卖出10万50ETF,可 融券成本过高让我望而却步?

有没有一种办法,能 让我复制股票空头,降 低做空成本?

-36-

合成股票空头盈亏图

例:合成股票空头

买入认沽期权

卖出认购期权

相当于股票空头

+

-37-

合成股票空头盈亏图

例:合成股票空头,对冲股票多头风险。

持有10000份

50ETF

买入一张行 权价2.500的 认购期权

卖出两张行 权价2.550的 认购期权

股票修补策略的盈亏

损 益

买入认购期权损益 卖出认购期权损益 持有ETF的损益 股票修补策略的损益

2.532

股价

2.500

2.550

2.600

-21-

股票修补策略的盈亏

认购期权全部到期失效,股票持 仓成本降低至每股2.582元。 到 期 股 价 情 况

上交所期权策略顾问培训

上海证券交易所

第八讲

花剑式

目 录

花剑式剑诀 花剑式之一:牛市价差策略 花剑式之二:熊市价差策略 花剑式之三:合成股票策略

花剑式之四:跨式、勒式策略

花剑式之五:蝶式、日历策略

目 录

花剑式剑诀 花剑式之一:牛市价差策略 花剑式之二:熊市价差策略 花剑式之三:合成股票策略

有没有一种办法,能 让我降低做多成本,提 高资金使用效率?

-31-

合成股票多头的盈亏图

合成股票多头,实现低成本做多后市。

买入认购期权

卖出认沽期权

相当于股票多头

+

-32-

合成股票多头的盈亏图

合成股票多头,实现低成本做多后市。

期权与期货课件第9章 期权组合交易策略

未来市场价格变动的预期,日历价差多头通常预期近期资产价格稳定 ,而远期资产价格大幅变动。 ➢ 日历价差两个期权的执行价格一致。

由两个不同期限的看涨期权的多空头寸 构成的日历价差组合的支付

20

©中央财经大学期权与期货

- St - Pt + Ke -rτ = -Ct

由标的资产多头和看跌期权多头构成的看涨期权多头

看跌期权多头和标的资产多头构成的组合头寸的支付

股票价格区 标的资产

间

多头收益

看跌期权 无风险资产 组合收益 多头收益 空头收益 (看涨期权多头)

ST ≥ K

ST

0

-K

ST - K

ST < K

ST

K - ST

由看跌期权的空头(执行价格K1)和看跌期权 的多头(执行价格K2)构成的熊市价差策略

熊市价差(由看跌期权构成的)组合头寸的收益

股票价格区间

看跌期权 多头收益

看跌期权 空头收益

组合收益

ST ≤ K1 K1< ST < K2

ST ≥K2

K2 - ST K2 - ST

0

- (K1 - ST) 0 0

K2 - K1 K2 - ST

➢ 两个期权的执行价格相同。 ➢ 条式组合策略比较适用于标的资产价格下跌的情况。

由牛市看涨期权价差策略和熊市看跌期权 价差策略构成的盒式价差策略

盒式价差组合头寸的收益

股票价格区间

牛市价差 收益

熊市价差 收益

ST ≤ K1 K1< ST < K2

ST ≥K2

0 ST - K1 K2 - K1

牛市差价期权策略组合盈亏分析--牛市差价交易策略

牛市差价交易策略期权组合交易策略除了基础的合成股票交易策略外,较为常见的就是差价交易策略。

差价交易策略就是利用同类型的两个或者多个期权(同为认购期权或者同为认沽期权)组合在一起,不同的同类型期权具有相同的到期日,但是执行价格有所不同。

差价交易策略包括两种基本的交易组合:牛市差价交易策略和熊市差价交易策略。

牛市差价交易策略有两种基本的操作方式:牛市认购差价策略和牛市认沽差价策略。

牛市认购差价策略基本的操作方法就是买入一份行权价较低的认购期权,同时卖出一份行权价较高的认购期权,这两份期权的到期日是一样的。

牛市认购差价交易策略的各项指标:构建成本=行权价较低的认购期权权利金-行权价较高的认购期权权利金;到期日最大损失=构建成本=行权价较低的认购期权权利金-行权价较高的认购期权权利金到期日最大收益=较高行权价*合约股数-较低行权价*合约股数-构建成本;盈亏的平衡点:标的股价=较低行权价+单位构建成本。

牛市认沽差价策略则是买入一份行权价较低的认沽期权,同时卖出一份行权价较高的认沽期权,两份期权的到期日是一样的。

牛市认购差价交易策略的各项指标:构建收益=行权价较高的认沽期权权利金-行权价较低的认沽期权权利金;到期日最大损失=较高行权价*合约股数-较低行权价*合约股数-构建收益;到期日最大收益=构建收益=行权价较高的认沽期权权利金-行权价较低的认沽期权权利金;盈亏的平衡点:标的股价=较高行权价-构建收益。

牛市差价交易策略在标的股票行情适度上涨时有所收益,但最大收益和最大损失都有限。

所以投资者预期标的股票会适度上涨而非大幅度上涨时,可以采取牛市差价交易策略,在保证损失和收益都在一定限度下获得适度收益。

小例子牛市认购差价交易组合例如,2月14日某时刻上汽集团的股价是13.50元/股。

你认为上汽集团的股价在3月期权到期之日能够上涨到14元/股以上,但不会上涨到15元/股。

于是你就可以买入一张单位为5000、3月到期、行权价为14元的上汽集团认购期权合约,同时卖出一张单位为5000、3月到期、行权价为15元的上汽集团认购期权合约,构建出牛市认购差价组合。

(完整)牛市差价期权策略组合盈亏分析--期权差价策略组合的比较

期权差价策略组合的比较金融衍生品市场的交易特点为“高风险,高收益”。

而有效规避风险、获得巨大收益是众多投资者朋友的追求目标.但市场的规律往往是不容改变的。

若要控制风险,必须要舍弃一部分收益.能够在风险和收益中得到一定的均衡,则需要一定的投资技巧。

近期上证50ETF即将上市交易,这为投资者增加投资工具的同时,也要求投资者朋友能够合理利用这些投资工具,进一步控制风险,以便能够尽可能在低风险的情况下获得满意的收益。

而差价策略则不失为一种较好的投资组合策略.所谓差价策略,即是将两个及以上的多个同类型(看涨或看跌)期权合约组合在一起的交易策略,比较常用的有牛市差价和熊市差价两种。

牛市差价,顾名思义是指预期在牛市中可以获利的策略。

其构成可以通过买入一个执行价格较低的欧式看涨期权同时卖出一个同一股票但执行价格较高的相同期限的看涨期权。

也可以通过买入一个较低执行价格的欧式看跌期权和卖出一个同一股票但执行价格较高的相同期限的欧式看跌期权构造而成。

本文假定K1为(看涨期权/看跌期权)较低执行价格,K2为(看涨期权/看跌期权)较高的执行价格,ST为期权到期日时股票价格。

同时我们假定执行价格K1的看涨期权价格为C1,执行价格为K2的看涨期权价格为C2,执行价格为K1的看跌期权价格为P1,执行价格为K2的看跌期权价格为P2。

我们知道,在看涨期权中,随着执行价格的上升,期权的价格会下降,执行价格较高期权的价值总是小于执行价格较低的期权的价值。

因而在看涨期权中,由于K12,则有C1>C2。

相反,在看跌期权中,随着执行价格的下降,期权的价格会下降,执行价格较高期权的价值总是大于执行价格较低的期权的价值。

因而在看跌期权中,由于K12,则有P12。

下图分别表示通过看涨期权组合和看跌期权组合构成的牛市差价策略示意。

Fig。

1。

看涨期权构造的牛市差价示意Fig。

2. 看跌期权构造的牛市差价示意下面我们分情况讨论看涨期权和看跌期权构造的牛市差价策略的收益情况。

沪深300期权组合策略之牛市价差 0903

买入低行权价格认购 平值、看涨波动率 卖出高行权价格认购 虚值、看跌波动率

综合来看,看涨波动率

买入低行权价格认沽 虚值、看涨波动率 卖出高行权价格认沽 平值、看跌波动率

综合来看,看跌波动率

23

牛市价差后续仓位管理

6月20日,日K线图

6月20日-6月30日,日K线图

24

牛市价差后续仓位管理

卖出日

6月19日 产生亏损 平仓止损

执行价格

最大风险 最大利润 损益平衡 执行原则

牛市认购价差策略 温和上涨的行情,标的涨幅相对较大 买入低行权价的认购期权、 卖出高行权价的认购期权

净权利金支出 高行权价-低行权价-净权利金支出 低行权价 + 净权利金支出 投资者对后市预期看小涨,使用牛市认购

3

牛市认购和买入认购对比

收益 最大盈利

最大亏损

2019年6月11日,日K线图

2019年6月11日,30分钟K线图

10

牛市认购和牛市认沽举例

2019年6月11日 权利金支出/收入(元/手)

50ETF购2019年6月2.75 50ETF购2019年6月2.85

(796)

支出508

288

50ETF沽2019年6月2.75 50ETF沽2019年6月2.85

牛市认沽价差

牛市认购价差 牛市认沽价差

最大亏损(元/手)

盈亏平衡点(元/手)

最大盈利(元/手)

796-288=508 (净权利金支出)

28500-27500-487=513 (行权价差-净权利金收入)

27500+508=28008

28500-27500-508=492

(低行权价+净权利金支出) (行权价格差-净权利金支出)

期权投资策略ppt课件

• 图13.5(b)反映了标的资产多头与看跌期权多头组合 的盈亏图,标的资产空头与看跌期权空头组合的盈亏图 刚好相反。

• 从图13.5可以看出, 组合的盈亏曲线可以直接由构成这 个组合的各种资产的盈亏曲线叠加而来。

.

二、 差价组合 差价(Spreads)组合是指持有相同期限、不同 协议价格的两个或多个同种期权头寸组合(即 同是看涨期权,或者同是看跌期权),其主要 类型有牛市差价组合、熊市差价组合、蝶式差 价组合等。

卖出看涨期权盈亏状态图

.

• 买进看跌期权

买进看跌期权盈亏状况

➢ S=0:最大盈利=执行价格 - 权利金 ➢ 0<S<X–P:盈利 = 执行价格 - 权利金-市场价格; ➢ S= X–P:盈亏平衡价位= 执行价格- 权利金; ➢ X–P<S<X:亏损=执行价格- 权利金-市场价格; ➢ S≥X:最大亏损 = 权利金

差价组合

30

15

盈亏

0

-15

-30 0

20

40X1 X260

80

100

期权到期时的股价

低协议价格的期权盈亏 低协议价格

高协议价格的期权盈亏 高协议价格

组合的总盈亏

看跌期权的熊市差价组合 .

考虑了权利金则该策略的盈亏状况为:

最大盈利 = 投入的初始权利金 = 低执行价格期权权利金 – 高执行价格期权权利金;

= 低执行价格期权权利金– 高执行价格期权权利金

最大盈利和最大亏损都是有限的,由此可知,牛市价差期权策略限制了投资者当 标的资产价格上升时的潜在收益,同时该策略也限制了标的资产市价下降时的损 失。

.

• 通过比较标的资产现价与协议价格的关系,我们 可以把牛市差价期权分为三类:

牛市价差与熊市价差策略ppt课件

到期日标的股 票价格 7元 8元 9元 10元 11元 12元 13元

15

三、熊市价差策略

16

熊市价差策略

熊市价差策略的使用场景 熊市价差策略的构成 熊市价差策略类型 熊市价差策略损益图 熊市价差策略实例 熊市价差策略的使用技巧

17

熊市价差的使用场景

看大跌 看不涨 温和看跌

买入认沽期权 卖出认购期权 熊市价差策略

18

熊市(认沽)价差策略的构成

熊市价差策略实例

• 小明认为XX股票未来会下跌,但是下跌幅度有限,小明估计股价会在12元与8之间 徘徊,所以,小明买入一个价格为2元,行权价格为12元的XX股票认沽期权,获得 股票下跌的收益。卖出一个价格为1元,行权价格为8元的XX股票认沽期权。小明 认为股价不太可能跌过8元,通过卖出认沽期权减少成本。

水平价差策 略

例:日历价差

4

二、牛市价差策略

5

牛市价差策略

牛市价差策略的使用场景 牛市价差策略的构成 牛市价差策略类型 牛市价差策略损益图 牛市价差策略案例 牛市价差策略的使用技巧

6

牛市价差策略的使用场景

看大涨 看不跌 温和看涨

买入认购期权 卖出认沽期权 牛市价差策略

7

净权利金

策略总收益

7元

5元

-1元

-1元

3元

8元

4元

0元

-1元

3元

证券投资工具期货套利交易46页PPT

-50

6月30日

卖出1手价: 17580

买进1手价:17615

-35

结果

+ 30

- 15

盈利:5 ×30 -5×15=75

分析

套利者只需买入9月份合约到时候平仓就可获得净利 150(30 ×5),为何还卖出11月合约遭致损失使得只 盈利75元?因为预测正确获得厚利,一旦失策损失更 大,套利的成败只取决于价差的变化。

燕麦和玉米价差变化有一定季节性,一般,燕麦价格高于 玉米价格,每年5、6、7月是冬小麦收割季节,小麦价格降 低会引起价差缩小,每年9、10、11月是玉米收获季节,玉 米价格下降会引起价差扩大,某套利者认为今年燕麦和玉 米会遵循这一规律,于是进行套利。

跨商品套利

7

时间

燕麦期货

美元/蒲式耳

玉米期货

价差

跨市场套利

时间

伦敦

苏黎世

价差

11月*日 卖出黄金合约402 买黄金合约396

6

一周后

平仓:394

平仓:394

0

结果

+8

-2

盈利:8-2=6元

四、跨商品套利

跨商品套利

具体做法:即买入某一交割月份某种商品的期货合约, 同时卖出另一相同交割月份、相互关联的商品期货 合约,然后在适当时机对冲获利。

案例

正向市场买近卖远套利

5.30日

9月份铜期货价17550元/吨

11月合约价为17600元/吨

价差:50

据历年5月底的9和11月价差分析认为:

,

决定买入一手9月合约,同时卖出一手11月份合约。

正向市场买近卖远套利

时间

9月份铜合约

11月份铜合约

期权投资—牛市价差策略

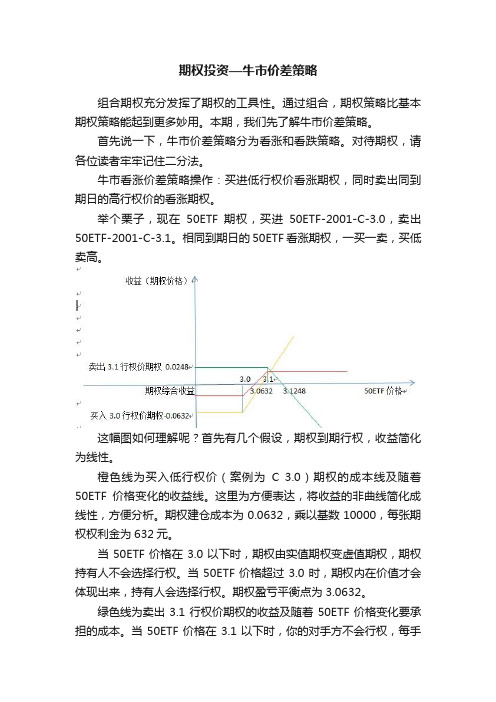

期权投资—牛市价差策略组合期权充分发挥了期权的工具性。

通过组合,期权策略比基本期权策略能起到更多妙用。

本期,我们先了解牛市价差策略。

首先说一下,牛市价差策略分为看涨和看跌策略。

对待期权,请各位读者牢牢记住二分法。

牛市看涨价差策略操作:买进低行权价看涨期权,同时卖出同到期日的高行权价的看涨期权。

举个栗子,现在50ETF期权,买进50ETF-2001-C-3.0,卖出50ETF-2001-C-3.1。

相同到期日的50ETF看涨期权,一买一卖,买低卖高。

这幅图如何理解呢?首先有几个假设,期权到期行权,收益简化为线性。

橙色线为买入低行权价(案例为C 3.0)期权的成本线及随着50ETF价格变化的收益线。

这里为方便表达,将收益的非曲线简化成线性,方便分析。

期权建仓成本为0.0632,乘以基数10000,每张期权权利金为632元。

当50ETF价格在3.0以下时,期权由实值期权变虚值期权,期权持有人不会选择行权。

当50ETF价格超过3.0时,期权内在价值才会体现出来,持有人会选择行权。

期权盈亏平衡点为3.0632。

绿色线为卖出3.1行权价期权的收益及随着50ETF价格变化要承担的成本。

当50ETF价格在3.1以下时,你的对手方不会行权,每手期权你可以获得权利金248元。

一旦50ETF价格超出盈亏平衡点3.1248,你就要承担亏损。

红色线为综合收益。

当价格低于3.0时,意味着你方向判断失误,要付出成本632-248=384。

当价格介于3.0与3.1之间时,你可以获得收益。

综合收益最大为3.1-3.0-(0.0632-0.0248)=0.0616。

对应的最大收益为每手期权616元收益。

盈亏平衡点为3.0+0.0384=3.0384。

看到这里,你应该明白牛市看涨价差期权的收益与风险所在了吧。

因为买入的看涨期权行权价更低,那必定意味着你的初始建仓成本是正的,具体为买入期权权利金减去卖出期权获取的权利金。

只要价格超过低行权价与出始建仓成本(即盈亏平衡点),你就可以获得收益。

牛市中的股票交易技巧幻灯片PPT

想的收益,必须抓住领头羊或与其联动性 极强的少数热门股票,只有选择这类股票 才能取得超越大盘涨幅的收益。

牛市中要敢于追涨,对于封住涨停板的 股票要坚持看多,涨停板说明在该股中市 场看多的力量占据上风,涨停板封得牢牢 的时候,我们仍然可以看高一线。

但是,如果在连续大涨以后,涨停板在

盘中屡次翻开,并且逐渐封不住的时候, 投资者要提高警觉,适当注意其高位见顶 的风险,因为这种情况说明该股内部的各 主力资金已经对这支股票后期走势产生了 分歧,并且有主力资金在悄悄撤出,投资 者需要注意获利了结。

大盘却不能突破半年线,说明股市仍然 处于弱市格局中,投资宜慎重。

§3.3牛市中的具体选股与操作技巧

牛市中,市场热点精彩纷呈,每天甚至每小 时都会有新的热点板块产生,短线高手在 卖出一只股票后,然后按照板块轮动的原 那么追进其它板块股票,可以取得非常理 想而迅速的收益。要想紧跟市场节奏,把 握每一次波动的热点,就必须加强选股的 准备工作。

从图中中国石化的走势可知,股价不断攀 升,但成交量不断放大,说明其上涨有足 够的动力。

虽然在大多数市场条件下,不追涨是一种 稳妥的投资方法,但是在牛市中不追涨反 而是一种不适宜的投资方法。许多投资者 常常抱怨自己选中的股票 已经涨高了,所 以不愿追高买入,但历年来的牛市行情中 都存在一种长期有效的规律,那就是强者 愈强,弱者愈弱的“马太效应〞。牛市中 越

三是如果投资者发现行情将告一段落,而 个股滞涨时,那么需要果断一次性清仓。

§3.2 股市投资的最正确介入时机

股市投资的最正确介入时机是市场由弱转 强之时,这是最理想的介入时机。

很多投资者在实际操作中喜欢寻底、 抄底。因为在底部买进的时候股价最低, 将来获得利润最丰厚。使用这种投资方法 未尝不可。但是难度颇大,事实上没有任 何人能够完全准确的预测大盘或个股的底

《牛市熊市成功诀窍》课件

投资者应了解自己的风险承受能力,选择适合自己的投资品 种和策略。对于高风险的投资,应充分了解风险并做好风险 管理。

定期评估投资组合,适时调整

定期评估投资组合

投资者应定期评估自己的投资组 合,分析各投资品种的表现和市 场走势,以便及时调整投资策略 。

适时调整投资组合

根据市场变化和自身情况,适时 调整投资组合是必要的。调整投 资组合可以优化投资组合的表现 ,降低风险。

设定止损点

在投资前设定止损点,一旦市场 价格触及该点,及时止损,避免

损失扩大。

减少频繁交易

过度交易会增加交易成本,同时增 加投资风险,应尽量减少不必要的 交易。

风险管理

了解自己的风险承受能力,合理分 配资金,避免将所有资金投入单一 高风险资产。

保持长期投资的心态

着眼长期

投资是一项长期的过程,不要被 短期的市场波动所影响,要有长

03

如何在熊市中保值

选择稳健的投资策略

多元化投资组合

通过分散投资,降低单一 资产的风险,使投资组合 在市场波动时更加稳定。

价值投资

关注并投资于基本面良好 、价值被低估的优质企业 ,以长期持有和等待价值 释放。

固定收益投资

投资于债券、定期存款等 固定收益类产品,以获得 稳定的收益并降低风险。

控制风险,避免过度交易

感谢观看

媒体报道负面消息较多, 市场信心受挫。

牛市与熊市的交替规律

周期性规律

市场心理影响

牛市和熊市交替出现,形成周期性波 动。一般来说,一个完整的牛市和熊 市周期大约需要5-10年的时间。

投资者情绪和市场信心对牛市和熊市 的交替也有很大影响。当投资者情绪 高涨、市场信心充足时,牛市容易出 现;反之,熊市容易出现。

1 看跌期权的牛市价差组合 - 对外经济贸易大学教学辅助平台

1.给出看跌期权的牛市价差组合和看涨期权的熊市价差组合,并分析其到期损益状况;(2 )看涨期权的熊市价差组合执行价格为1K 的看涨期权的多头和执行价格为2K 的看涨期权的空头 其中1K >2K 设T 时刻股票价格为T S ,两期权的期权费分别为1C , 2C ,则12C C <C2-C1K2-K1+C2-C1即应当卖出执行价格为2.02的看跌期权,同时买入执行价格为2.09的看涨期权3.. 一个欧式看涨期权的执行价格为$50,期权价格为$3。

相同标的资产和到期日的欧式看跌期权执行价格为$50,期权价格为$4。

已知期权标的资产的到期价格是$52,那么考虑到期权费的成本,一个跨式期权多头的收益是多少?设欧式看涨期权和欧式看跌期权的执行价格和期权费为分别为1K 、2K ,1C 、2C 一份跨式期权多头是由执行价格和到期日相同的一份看涨期权和看跌期权组成。

由题意知1K =2K =50, 1C =3,2C =4 当标的资产的到期价格T S =52看涨期权的损益=T S -1K -1C =52-50-3=-1 看跌期权的损益=-2C =-4一份跨式期权的多头收益=-54.一个结构金融产品由一个执行价格为$55的看跌期权多头、一个执行价格为$65的看跌期权多头、两个执行价格为$60的看跌期权空头组成,期权费分别为$3、$8、 $5 。

上述三种看跌期权有相同的到期日,标的资产相同,画出该产品在到期日的损益图;并分析投资者在什么预期下使用该产品?其损益结构为:-1 55≤T S56-T S 6055≤<T S T S -64 6560≤<T S -1 65≥T S当预期价格在60美元左右波动时,即股价波幅不大时,可选购此组合。

5 .说明下述方法也可构建蝶式期权: 一个执行价格为X 的看涨期权多头、一个执行价格为Z 的看跌期权多头,两个执行价格均为Y 的看涨期权空头和看跌期权空头,上述期权有相同的到期日,标的资产相同,画出该产品在到期日的损益图;其中X<Y<Z 。

第九周 熊市生存策略二(打印版课件)

熊市生存策略二——把握指数节奏做反弹熊三阶段持续下跌的阶段反弹:3A表现良好个股统计:以振幅作为统计标准,即关注期间最大涨幅代表性个股分析:华夏幸福(600340)日线图代表性个股分析:塔牌集团(002233)日线图代表性个股分析:冠福股份(002102)日线图代表性个股分析:银河电子(002519)日线图3B表现良好个股统计:关注区间振幅代表性个股分析:天舟文化(300148)日线图3C表现良好个股统计:关注期间涨幅代表性个股分析:大晟文化(600892)日线图代表性个股分析:中航地产(000043)日线图代表性个股分析:罗平锌电(002114)日线图代表性个股分析:华夏幸福(600340)日线图3D表现良好个股统计:关注期间涨幅代表性个股分析:浙江东日(600113)日线图代表性个股分析:上海凤凰(600679)日线图代表性个股分析:沙河股份(000014)日线图在复习了指数反弹时个股阶段表现后,有何启示?1、很少存在常胜将军,所以当指数企稳后,在指数同步下跌时展现为逆势上涨的股不是好选择。

反过来说,如果之前跌幅大于指数,且反弹初期仍然跑输指数的双输个股,反而有可能后期超越指数。

2、如果选择和指数同步的超跌股,除了“双输”思路外,另外就是要观察哪些超跌股有可能成为板块龙头,可以用半年班学到的知识去判断。

3、非常重要的一点,最具性价比的选择是:中线强于指数的个股,在指数下跌一笔中跟随下跌,但是提前几个交易日见底,然后当指数形成一买时,它们的买点优先级更高(二买、类二买)。

如果指数还在潜在小转大状态时,个股出现背驰一买,也是优先级更高的买点。

4、还有一种略激进的选择方法,仍然选择中线强于指数的个股,观察在指数下跌一笔中其表现,最佳状态为以大级别上涨中枢应对。

如果给我们一次这样的机会,我们要怎么做?分仓,采用组合方式,建议3为必选,随后根据自己的偏好,搭配1、2或4。

个人推荐优先级:3、4、2、1。

熊市中的股票交易技巧幻灯片PPT

4.3.3 趁反弹卖出法

如果股价已经经历了一轮快速下跌,这时 再恐慌的杀跌止损,所起的作用就又有限 了。经过了深幅快速下跌后的股市极易出 现反弹,投资者可以把握好股价运行的节 奏走,趁大盘反弹卖出。

4.2.4 迷信利好的理念陷阱

很多投资者迷信利好的作用,结果常常在 利好消息出台后买在阶段性顶部,而且由 于坚信利好的市场作用而持股不动,结果

被深度套牢。其实,如同在牛市中看见利 空要买进一样,熊市里每次利好都是逢高 减磅的时机。因为熊市中的利好绝大多数 都只能形成短暂的反弹行情,只有最后一 次才能形成反转。所以见利好就走,只会 错过一次,并因此而少赚行情启动初期的 几十点。可是,如果在熊市中见利好就进, 会使投资者屡次走错。

4.1.3 不要盲目杀跌

在股市暴跌中不计本钱的盲目斩仓是不明

智的。止损应该选择目前浅套而且后市反 弹上升空间不大的个股进展,对于目前下 跌过急的个股,不妨等待其出现反弹行情 择机卖出。

4.1.4 不要过于恐慌

恐慌情绪是投资者在暴跌市中最常出现的情 绪。在股市中有涨就有跌,有慢就有快, 其实这是自然规律,只要股市始终存在, 它就不会永远跌下去,总有上涨的时候,

4.3.5做空卖出法

做空分为主动性做空与被动性做空两种,主 动性做空机制是投资者预期股票市场价格 将要下跌并积极利用这种下跌来获取相应 利润的操作行为以及配套的相关制度具体 包括利用信用交易进展卖空和利用股指期 货来进展做空。目前,中国股市还没有

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

水平价差策 略

例:日历价差

二、牛市价差策略

牛市价差策略

牛市价差策略的使用场景 牛市价差策略的构成 牛市价差策略类型 牛市价差策略损益图 牛市价差策略案例 牛市价差策略的使用技巧

牛市价差策略的使用场景

看大涨 看不跌 温和看涨

买入认购期权 卖出认沽期权 牛市价差策略

牛市(认购)价差策略的构成

0.25

0.2

0.15

0.1

0.05

0 2.2元

2.3元

2.4元

2.5元

行权价格

套利机会

认购期权价格(元)

0.35 0.3

0.25 0.2

0.15 0.1

0.05 0 2.2元

2.3元

2.4元

买

卖

2.5元

行权价格

什么是价差交易

价差策略

期权行权 价

期权到期 日

垂直价差策略

例:牛市价差、熊市价 差、蝶式价差、鹰式价差

0元 0元 1元 2元 3元 4元 5元

行权价为12元的 认购期权收益 0元 0元 0元 0元 0元 0元 -1元

净权利金

-1元 -1元 -1元 -1元 -1元 -1元 -1元

策略总收益

-1元 -1元 0元 1元 2元 3元 3元

牛市(认沽)价差策略的构成

买低行权 价的认沽

卖高行权 价的认沽

牛市价差 认沽策略

• 净权利金=买入期权的权利金-卖出期权的权利金=2-1=1元

• 最大盈利= 两个行权价格的差额-净权利金=4-1=3元(股价≤8元 )

• 最大亏损= 净权利金=1元(股价≥12元 )

• 盈亏平衡点= 较高的行权价-净权利金=12-1=11元

到期日标的股 票价格

行权价为12元 的认沽期权收

益

行权价为8元的认 沽期权收益

净权利金

策略总收益Biblioteka 7元5元-1元

-1元

3元

8元

4元

0元

-1元

3元

9元

3元

0元

-1元

2元

10元

2元

0元

-1元

1元

11元

1元

0元

-1元

0元

12元

0元

0元

-1元

-1元

13元

0元

0元

-1元

-1元

熊市(认购)价差策略的构成

买高行权 价的认购

卖低行权 价的认购

熊市价差 认购策略

熊市(认购)价差策略盈亏损益图

牛市(认沽)价差策略盈亏损益图

盈 亏

K1 K2

股价

对卖认沽: 1、最大亏损有限; 2、权利金收入低。

买入认沽期权盈亏

卖出认沽期权盈亏

牛市价差策略盈亏

牛市价差策略的使用技巧

牛市认购价差策略

合约到期时间选择

• 尽量选择到期时间长的 期权合约

行权价的选择

• 对于买入认购期权,尽 量选择平值或实值的期 权

二零一七年六月

目录

一、价差交易 二、牛市价差策略 三、熊市价差策略 四、牛市价差和熊市价差策略案例解析

什么是价差交易

• 价差交易,是指投资者在买入一个或多个期权的同时卖出另一个或多 个期权,两个期权的标的证券相同,其他要素有所差异,比如行权价 格或到期月份。

正常行情下

认购期权价格(元)

0.35

0.3

• 对于卖出认购期权,尽 量选择行权价略高于标 的证券预期上涨的目标 价位或者标的证券上涨 的阻力位。

平仓时间的选择

• 根据标的证券的走势而 定,可以选择平掉一端 仓位,也可以选择同时 平掉两端仓位。

牛市价差策略的使用技巧

牛市认沽价差策略

合约到期时间选择

• 尽量选择到期时间较 短的期权合约

行权价的选择

牛市价差策略实例

• 小明认为XX股票未来会上涨,但是上涨幅度有限,小明估计股价会在8元与12元 之间徘徊,所以,小明买入一个价格为2元,行权价格为8元的股票认购期权,以 获得股票上涨的收益。同时,卖出一个价格为1元,行权价格为12元的股票认购期 权。小明认为股价不太可能超过12元,通过卖出认购期权减少成本。

熊市价差策略

熊市价差策略的使用场景 熊市价差策略的构成 熊市价差策略类型 熊市价差策略损益图 熊市价差策略实例 熊市价差策略的使用技巧

熊市价差的使用场景

看大跌 看不涨 温和看跌

买入认沽期权 卖出认购期权 熊市价差策略

熊市(认沽)价差策略的构成

买高行权 价的认沽

卖低行权 价的认沽

熊市价差 认沽策略

平仓时间的选择

• 根据标的证券的走势而 定,可以选择平掉一端 仓位,也可以选择同时 平掉两端仓位。

• 净权利金=买入期权的权利金-卖出期权的权利金=2-1=1元

• 最大盈利=两个行权价格的差额-净权利金=4-1=3元(股价≥12元)

• 最大亏损=净权利金=1元(股价≤8元)

• 盈亏平衡点=较低的行权价+净权利金=8+1=9元

到期日标的股 票价格 7元 8元 9元 10元 11元 12元 13元

行权价为8元的 认购期权收益

熊市价差策略类型

两虚值期权组合

趋

向

保

实值期权与虚值期权的组合

守

两实值期权组合

熊市(认沽)价差策略盈亏损益 图

盈 亏

K1

K2

股价

对比买认沽: 1、最大盈利有限; 2、权利金成本低。

买入认沽期权盈亏

卖出认沽期权盈亏

熊市价差策略盈亏

熊市价差策略实例

• 小明认为XX股票未来会下跌,但是下跌幅度有限,小明估计股价会在12元与8之 间徘徊,所以,小明买入一个价格为2元,行权价格为12元的XX股票认沽期权, 获得股票下跌的收益。卖出一个价格为1元,行权价格为8元的XX股票认沽期权。 小明认为股价不太可能跌过8元,通过卖出认沽期权减少成本。

盈 亏

K2

K1

股价

对卖认购: 1、最大亏损有限; 2、权利金收入低。

买入认购期权盈亏

卖出认购期权盈亏

熊市价差策略盈亏

熊市价差策略的使用技巧

熊市认沽价差策略

合约到期时间选择

• 尽量选择到期时间长的 期权合约

行权价的选择

• 对于买入认沽期权,尽 量选择平值或实值的期 权

• 对于卖出认沽期权,尽 量选择行权价略低于标 的证券预期下跌的目标 价位或者标的证券下跌 的支撑位。

买低行权 价的认购

卖高行权 价的认购

牛市(认 购)价差

策略

牛市价差策略类型

1 两虚值期权组合

趋

向

保

2 实值期权与虚值期权的组合

守

3 两实值期权组合

牛市(认购)价差策略盈亏损益图

盈 亏

K1 K2

股价

对比买认购: 1、最大盈利有限; 2、权利金成本低。

买入认购期权盈亏

卖出认购期权盈亏

牛市价差策略盈亏

• 行权价格较高的卖出 认沽期权一端尽量选 择虚值期权

• 而行权价格低的买入 认沽期权一端,则需 考虑投资者的预期盈 利因素。

平仓时间的选择

• 根据标的证券走势而 定,如果股票趋势和 预期相反而大幅下 跌 ,可以选择平掉卖 出认沽期权一端,一 般情况下两端期权均 会持有到,虚值期权 到期价值归零。

三、熊市价差策略