2020年房地产市场分析报告范文

杭州楼市2020总结分析(共9篇)

杭州楼市2020总结分析第1篇2023年上半年区域分化行情持续:一二圈层板块成交流速快,库存见底;三圈层远郊城区去化流速慢,库存积压。

1-6月核心四区共成交万㎡,占比30%。

各大板块中,申花、江湾新城成交居全市前列。

从存量压力来看,核心区供应稀缺,去化迅速,出清周期均在3个月以下。

二圈层近郊城区是杭州楼市供销主力,供应、成交规模分别占比、,余杭萧山以超110万㎡的成交面积领跑杭城11区,板块中以未来科技城、临平新城、北部新城等供应大户成交领跑;四城区存量压力也非常小,出清周期在3-4个月之间;富阳、临安两大远郊城区上半年成交规模均不足40万㎡,总成交占比仅;存量持续高企,出清周期分别高达个月和24个月,区域内项目流摇和花式促销成常态。

从环比表现来看,11区中萧山区表现最为出色,尽管供应规模微幅下降,但由于区域内钱江世纪城、奥体等板块新上市不少红盘,成交规模大涨(涨幅);西湖区、钱塘区、临平区成交涨幅也在30%以上;富阳区由于上半年供应规模环比大增,成交量由此增长了。

除以上四区之外,其余七大城区成交量均有所下降,尤其是滨江和上城供应急剧减少,需求规模降幅排在前列。

杭州楼市2020总结分析第2篇1、2月份受春节假期、疫情等因素叠加影响,新开盘市场低迷开局。

3月红盘入市,市场出现期待的“小阳春”行情,新房推盘量超过万套,入围的摇号家庭数量达到约万户,均达到2023年上半年月度之最。

而此后的4-6月,推盘量逐月递减,一方面不少板块新房清盘收官之后,进入断供状态,另一方面与地块供应及上市节奏有关,杭州2023年以来小步快走的供地模式决定了后续杭州推盘难现大规模推盘的盛况。

从摇号热度来看,摇号市场表现最好的也是3、4两月,中签率和流摇率均处于周期内双低,5月摇号热度降温,6月个别红盘入市,摇号热度有所回升,但仍处于难以达到3、4月水平。

杭州楼市2020总结分析第3篇热销项目多为核心板块的改善楼盘,申花和江湾新城分别有2个、3个项目入榜。

2020年深圳房地产市场分析报告

2020年深圳房地产市场分析报告2020年9月2020 年是深圳特区成立四十周年。

1980 年 8 月 26 日,深圳经济特区设立。

40 年来,深圳快速发展,城市地位显著上升。

房地产行业也取得长足发展,深圳作为改革先行者,在房地产行业发展中也起到先锋作用。

同时,也诞生一批优质房地产开发和服务企业。

展望未来,深圳城市地位仍将持续提升,深圳优质企业也将受益。

第一部分、深圳40 年来,取得快速发展1、40年来深圳房地产行业快速发展深圳在房地产行业产生和发展中扮演先锋者的角色。

中国大陆第一家房地产公司、第一个商品房小区均在深圳诞生、第一次土地使用权公开拍卖也发生在深圳。

深圳在过往房地产行业发展中,扮演着先锋者的角色。

40 年来,深圳房地产市场也取得了快速发展。

商品住宅销售面积从 1986 年的 45 万方,到目前每年 600 万方左右的水平,并且逐步进入存量市场,二手房成交面积是新房的 1.7 倍左右。

深圳地产基本面中长期依然向上。

自商品房诞生以来,深圳基本面总体向上,虽然也经历过 08 年前后、12 年前后的波动。

2020 年年初以来,深圳新房成交面积同比-2%,在公共卫生事件影响下,依然与去年同期持平;年初以来二手房成面积同比增长 49%。

图表1、深圳商品住宅销售面积(万方)数据来源:深圳统计局、市场研究部整理图表2、深圳商品住宅平均交易价格(元/平方米)数据来源:深圳统计局、市场研究部整理2、深圳发展一路向西深圳发展一路向西,从罗湖到福田再到南山和前海。

发展重心的变化也带来区域地产基本面的变化。

(1)深圳最初中心区在罗湖区,1984 年国贸大厦封顶,成为深圳首个 CBD 中心,罗湖商业区几乎汇集了深圳的行政、金融、文化、商务办公等全部功能。

(2)而随着 1997 年前后福田 CBD 动工、市民中心、图书馆等陆续在福田区开工建设,福田成为深圳第二个重点开发区。

(3)南山区伴随着高科技、互联网的发展,快速崛起,依靠腾讯以及华为等一批高科技大型公司,打造了一个高科技产业集群。

(市场分析)2020年年宁波房地产市场分析年报

2010-12-23

高新区

4

商铺 高层

维科上院C区

2010-12-25

海曙

22

普通住宅

万科金色城市

2010-12-29

鄞州

17

普通住宅

(数据来源:合润地产研展部)

各区推出物业类型面积:

单位:万平方米

住宅

41.02

0

46.98

52.1

4.19

62.24

41.88

58.11

306.52

公寓

12.55

2010-4-26

江北

50

公寓、商铺

康城阳光BOSS领馆

2010-4-28

鄞州

5.4037

公寓 别墅

晴园

2010-4-28

鄞州

15

住宅

红巨大厦

2010-5-2

鄞州

6.0898

写字楼 商铺

中河名庭

2010-5-7

鄞州

2.2

普通住宅 商铺

合生国际城2期

2010-6-1

镇海

55

住宅 别墅

永和居易

2010-6-10

区域评价:海曙区一直以来作为宁波市区的行政和商业中心,住宅推量相对其它区域较少,但在2009年有了明显增加。2010年因青林湾5期观泓、维科上院、21码头等项目的开盘,新推量有了量的突破,海曙区打破了以往住宅推量少的局面,市场欣欣向荣。

江东区

2010年,江东区无新增住宅供应,

区域评价:江东区新增供应极少,住宅市场空白。今年新增供应只有金融国际中心写字楼。大体上江东区可建设土地稀少,住宅市场已趋向饱和状态。

招宝广场

2010-11-13

2020年大西安房地产市场分析报告

大西安房地产市场分析报告大西安房地产市场分析报告目录一、大西安各物业类型供销情况 (1)1.1、主城区各物业类型供销情况 (1)1.2、西咸新区各物业类型供销情况 (1)1.3、郊县各物业类型供销情况 (1)二、大西安分区域供销情况 (2)2.1、主城区分区域供销情况 (2)2.2、西咸新区分区域供销情况 (2)2.3、郊县分区域供销情况 (3)三、主城区各物业分区域销售情况 (3)3.1、普通住宅 (3)3.2、别墅 (4)3.3、洋房 (4)3.4、商业 (5)3.5、办公 (5)3.6、公寓 (6)3.7、其他 (6)四、西安主城区商品住宅成交结构 (7)4.1、西安主城区商品住宅各区域分面积段情况分析 (7)4.2、西安主城区商品住宅各区域分单价段情况分析 (7)4.3、西安主城区商品住宅面积段分总价段情况分析 (8)五、各物业类型分面积段销售情况 (8)5.1、西安主城区公寓分面积段销售情况分析 (8)5.2、西安主城区商业分面积段销售情况分析 (9)5.3、西安主城区办公分面积段销售情况分析 (9)大西安市场整体运行情况一、大西安各物业类型供销情况1.1、主城区各物业类型供销情况物业类型批售面积批售套数成交金额成交面积成交套数成交均价(万㎡)(套)(亿元)(万㎡)(套)(元/㎡)普通住宅896.57 74482 1367.75 951.17 77420 14380 别墅17.86 915 38.73 17.27 893 22415 洋房142.29 9337 255.18 149.48 9760 17072 商业97.01 9586 148.27 101.41 8835 14620 办公25.1 1051 67.96 52.83 2730 12863 公寓237.66 40424 187.65 114.35 20930 16409 其他257.18 86821 71.37 153.49 50890 4650 商品房1673.67 222616 2136.91 1540.01 171458 138761.2、西咸新区各物业类型供销情况物业类型批售面积批售套数成交金额成交面积成交套数成交均价(万㎡)(套)(亿元)(万㎡)(套)(元/㎡)普通住宅470.62 38958 575.63 457.59 38681 12579 别墅26.02 1573 46.94 23 1277 20406 洋房64.92 4302 86.17 59.75 4101 14421 商业39.85 2642 19.49 11.84 1237 16457 办公48.09 1326 5.59 6.84 435 8171 公寓57.95 13392 36.01 37.71 7754 9550 其他52.11 15285 5.44 14.23 5036 3824 商品房759.56 77478 775.27 610.96 58521 126891.3、郊县各物业类型供销情况物业类型批售面积批售套数成交金额成交面积成交套数成交均价(万㎡)(套)(亿元)(万㎡)(套)(元/㎡)普通住宅165.56 13565 160.28 222.03 18681 7219 别墅 1.81 93 1.63 1.07 64 15235 洋房26.22 1821 30.24 28.11 1948 10757 商业19.1 4106 12.94 13.28 1517 9738 办公0.07 17 0.54 1.31 23 4120 公寓7.18 1339 5.15 7.4 1662 6955 其他12.4 4227 2.33 7 2325 3329商品房232.34 25168 213.11 280.2 26220 7606二、大西安分区域供销情况2.1、主城区分区域供销情况区域批售面积批售套数成交金额成交面积成交套数成交均价(万㎡)(套)(亿元)(万㎡)(套)(元/㎡)浐灞341.22 47305 425.57 320.08 35460 13296 城北161.11 19733 234.02 158.13 14928 14799 城东25.81 3561 46.38 38.15 6092 12159 城南89.57 9726 152.18 99.04 10362 15366 城内 1.41 369 1.52 0.57 37 26630 城西153.73 20591 158.48 115.2 14782 13757 高新160.33 16876 246.41 143.67 14140 17150 经开132.45 17497 140.57 119.96 12103 11719 曲江168 28635 231.73 152.04 21034 15241 长安87.69 13017 107.51 84.85 11896 12671 港务区192.61 25666 203.1 171.58 17300 11837 灞河新区53.91 8199 48.76 43.83 5175 11125 航天城105.83 11441 140.67 92.92 8149 15139 全市1673.67 222616 2136.9 1540.02 171458 138762.2、西咸新区分区域供销情况区域批售面积批售套数成交金额成交面积成交套数成交均价(万㎡)(套)(亿元)(万㎡)(套)(元/㎡)沣东新城292.16 36349 375.6 245.63 26636 15291 沣西新城192.5 13900 140.55 123.83 9387 11350 秦汉新城129.13 12946 119.49 110.67 10460 10797泾河新城83.02 8696 82.24 79.7 7323 10320 2.3、郊县分区域供销情况区域批售面积批售套数成交金额成交面积成交套数成交均价(万㎡)(套)(亿元)(万㎡)(套)(元/㎡)临潼39.73 4722 45.04 48.18 5128 9348高陵57.63 7992 78.65 97.65 10027 8054周至45.67 3500 20.47 40.45 3267 5060蓝田21.69 1801 11.97 14.44 1151 8290户县26.79 3255 27.82 34.98 2937 7952阎良40.84 3898 29.16 44.5 3710 6553全市232.35 25168 213.11 280.2 26220 7606三、主城区各物业分区域销售情况3.1、普通住宅区域成交金额成交面积成交套数成交均价(亿元)(万㎡)(套)(元/㎡)浐灞288.82 214.52 17812 13464 城北179.27 114.08 8709 15714 城东23.55 17.04 1419 13824城南117.87 67.54 5072 17452 3.2、别墅区域成交金额成交面积成交套数成交均价(亿元)(万㎡)(套)(元/㎡)浐灞18.8 8.69 509 21636城北 1.1 0.47 23 23283城东0 0 0 ——城南0.33 0.16 9 19871城内0 0 0 ——城西0 0 0 ——高新8.44 3.14 148 26901经开 1.5 0.62 33 24332曲江7.83 3.82 158 20525长安0.31 0.12 6 25220港务区0.04 0.02 1 21867灞河新区0.38 0.24 6 15802航天城0 0 0 ——市区38.73 17.27 893 22413 3.3、洋房区域成交金额成交面积成交套数成交均价(亿元)(万㎡)(套)(元/㎡)浐灞66.19 37.7 2621 17557 城北26.93 16.44 1138 16383 城东0.78 0.48 27 16226 城南0.62 0.45 27 13766 城内0 0 0 ——城西11.34 5.94 391 19114 高新23.5 12.25 743 19194 经开13.87 10.7 796 12964曲江54.95 29.95 1716 18345 3.4、商业区域成交金额成交面积成交套数成交均价(亿元)(万㎡)(套)(元/㎡)浐灞18.86 13.27 1280 14210城北12.39 9.45 674 13113城东8.43 5.76 679 14626城南13.96 9.52 962 14662城内 1.44 0.42 15 34085城西13.33 7.99 542 16689高新19.51 14.02 1076 13917经开10.63 8.03 655 13245曲江21.85 10.37 775 21068长安7.42 5.55 654 13368港务区12.28 11.79 995 10417灞河新区 4.97 3.81 386 13020航天城 3.2 1.43 142 22398市区148.27 101.41 8835 14621 3.5、办公区域成交金额成交面积成交套数成交均价(亿元)(万㎡)(套)(元/㎡)浐灞0.39 0.29 8 13500 城北 5.51 3.75 170 14686 城东 2.27 2.02 156 11253 城南 5.51 4.3 268 12799 城内0.03 0.09 13 3081 城西 6.42 6.17 435 10412 高新25.93 20.36 903 12735 经开9.18 7.92 406 11588 曲江10.63 5.79 264 18356 长安0 0 0 ——港务区0.13 0.14 6 9530 灞河新区0.16 0.26 29 6103 航天城 1.81 1.75 72 10324市区67.97 52.84 2730 12863 3.6、公寓区域成交金额成交面积成交套数成交均价(亿元)(万㎡)(套)(元/㎡)浐灞22.07 19.11 3865 11545城北 4.9 4.67 1063 10482城东7.99 6.46 1859 12379城南11.61 8.53 1752 13618城内0 0 0 ——城西12.53 8.14 1702 15388高新51.97 22.13 3522 23488经开 4.17 3.88 592 10756曲江53.17 22.74 2743 23385长安 6.69 6.53 1278 10233港务区7.81 8.39 1734 9304灞河新区0.73 0.77 162 9479航天城 4.01 3 658 13366市区187.65 114.35 20930 16410 3.7、其他区域成交金额成交面积成交套数成交均价(亿元)(万㎡)(套)(元/㎡)浐灞10.44 26.5 9365 3940 城北 3.92 9.27 3151 4233 城东 3.37 6.4 1952 5262 城南 2.29 8.54 2272 2688 城内0 0 0 ——城西7.66 15.87 5507 4828高新 6.09 12.26 3357 4968四、西安主城区商品住宅成交结构4.1、西安主城区商品住宅各区域分面积段情况分析面积段浐灞城北城东城南城内城西高新经开曲江长安港务区灞河新区航天城全市(㎡)80以下226 96 21 490 5 408 38 105 27 4 12 181 191 1804 80-90 943 396 206 80 2 713 45 195 17 210 558 386 173 3924 90-100 1993 644 108 149 0 926 218 944 281 549 2785 468 683 9748 100-110 2722 1059 112 164 1 560 763 1403 535 1081 2462 314 740 11916 110-120 4584 1533 181 359 1 814 486 1235 762 431 2266 549 551 13752 120-130 **** **** 276 680 0 1476 906 1408 265 1064 2695 540 492 14825 130-140 1851 780 304 579 0 581 286 431 494 383 971 189 424 7273 140-150 **** **** 159 999 0 604 936 1175 873 228 664 165 1221 11876 150-160 199 92 6 438 0 58 102 65 104 9 129 14 221 1437 160-170 777 1121 33 614 0 125 487 154 268 207 48 46 180 4060 170-180 215 282 11 251 0 66 120 18 398 8 67 7 36 1479 180-190 283 71 0 177 0 37 334 86 233 81 59 21 19 1401 190-200 254 102 8 63 0 185 418 30 122 86 76 18 899 2261 200-220 111 219 13 57 0 20 46 68 278 115 8 2 16 953 220-240 63 34 6 0 0 1 36 30 70 57 3 6 130 436 240-260 80 53 1 2 0 11 18 56 62 15 0 10 76 384 260-280 10 0 0 0 0 0 10 9 73 1 0 46 1 150 280-300 3 41 0 1 0 7 4 0 24 10 0 0 2 92 300以上89 11 1 5 0 4 29 11 109 26 0 14 3 302 合计20942 9870 1446 5108 9 6596 5282 7423 4995 4565 12803 2976 6058 880734.2、西安主城区商品住宅各区域分单价段情况分析单价段浐灞城北城东城南城内城西高新经开曲江长安港务区灞河新区航天城全市(元/㎡)8000以下980 162 231 316 5 656 136 434 76 328 32 184 632 4172 8000-9000 32 20 19 53 2 99 11 243 15 14 33 32 7 5809000-10000 102 112 10 24 1 118 7 856 20 132 1162 54 35 26334.3、西安主城区商品住宅面积段分总价段情况分析面积段80万以下80万-90万90万-100万100万-110万110万-120万120万-140万140万-160万160万-180万180万-200万200万-220万220万-250万250万-300万300万以上全市(㎡)80以下1164 406 63 135 4 30 2 0 0 0 0 0 0 1804 80-90 834 570 576 768 768 225 182 0 1 0 0 0 0 3924 90-100 886 143 251 1209 2711 3008 830 688 20 1 1 0 0 9748 100-110 369 99 78 851 854 4004 2361 2420 817 63 0 0 0 11916 110-120 330 18 23 253 602 3625 3648 2541 1670 923 100 19 0 13752 120-130 330 41 22 19 176 **** **** 3193 1876 2470 1359 242 9 14825 130-140 159 48 39 26 33 468 818 1117 1434 966 1617 465 83 7273 140-150 423 21 18 11 12 171 198 755 1675 1625 2402 3911 654 11876 150-160 61 10 5 7 1 16 46 28 105 142 535 404 77 1437 160-170 45 4 5 1 3 15 14 18 187 54 501 1223 1990 4060 170-180 13 3 5 0 1 14 11 13 53 21 68 397 880 1479 180-190 9 1 1 0 3 2 8 1 33 15 115 104 1109 1401 190-200 8 2 9 1 2 1 3 4 29 48 49 202 1903 2261 200-220 9 7 0 0 1 4 8 5 3 7 22 93 794 953 220-240 4 2 5 1 2 2 0 4 2 6 6 20 382 436 240-260 6 1 3 4 2 3 2 5 7 0 2 27 322 384 260-280 1 0 2 2 0 0 1 0 3 2 1 10 128 150 280-300 0 0 0 0 2 0 0 1 1 0 1 3 84 92 300以上0 0 1 1 0 1 1 2 1 2 7 1 285 302 合计4651 1376 1106 3289 5177 13067 11743 10795 7917 6345 6786 7121 8700 88073五、各物业类型分面积段销售情况5.1、西安主城区公寓分面积段销售情况分析面积段成交金额成交面积成交套数成交均价(亿元)(万㎡)(套)(元/㎡)5.2、西安主城区商业分面积段销售情况分析面积段成交金额成交面积成交套数成交均价(亿元)(万㎡)(套)(元/㎡)30以下 6.25 2.95 1746 2119830-40 5.28 2.13 598 2479240-50 7.33 3.64 800 2012150-60 8.37 3.87 704 2164460-70 7.75 4.31 666 1799470-90 14.06 8.37 1059 1679790-100 4.85 2.78 293 17449100-120 9.21 5.56 502 16569120-130 8.42 8.14 655 10345130-150 6.09 3.72 266 16390150-200 12.37 8.85 517 13982200-250 10.69 8.14 365 13126250-300 6.98 5.17 190 13507300-500 13.25 10.01 267 13244500以上27.37 23.79 207 11505 5.3、西安主城区办公分面积段销售情况分析面积段成交金额成交面积成交套数成交均价(亿元)(万㎡)(套)(元/㎡)30以下0.01 0.01 4 13072 30-40 0.15 0.15 41 9846 40-50 0.77 0.66 147 11745 50-70 1.17 1.13 184 10297 70-90 0.66 0.54 67 12143 90-110 1.8 1.56 154 11555 110-130 6.16 4.81 399 12807 130-150 7.34 5.9 425 12448 150-200 8.15 6.9 401 11813 200-250 9.42 7.51 334 12543大西安房地产市场分析报告250-3007.81 6.64 242 11771。

地产大数据分析报告(3篇)

第1篇一、摘要随着互联网和大数据技术的快速发展,房地产行业也迎来了大数据时代。

本报告通过对海量地产数据的采集、分析和挖掘,旨在为房地产企业、政府部门和投资者提供有价值的数据分析和决策支持。

报告将从市场趋势、区域分析、产品分析、价格分析、客户分析等多个维度进行深入探讨,以期为我国房地产行业的发展提供有益参考。

二、市场趋势分析1. 市场规模分析根据国家统计局数据,2019年全国房地产开发投资10.3万亿元,同比增长9.9%。

近年来,我国房地产市场持续保持稳定增长态势,市场规模不断扩大。

2. 政策环境分析近年来,国家出台了一系列房地产调控政策,如限购、限贷、限价等,旨在抑制房价过快上涨,稳定市场预期。

政策环境对房地产市场的发展具有重要影响。

3. 市场供需分析通过分析地产大数据,可以看出,当前我国房地产市场供需矛盾依然存在。

一方面,一线城市和部分热点二线城市供不应求,房价持续上涨;另一方面,三四线城市供过于求,库存压力较大。

三、区域分析1. 一线城市一线城市房地产市场持续火热,需求旺盛。

从地产大数据来看,一线城市房价收入比相对较高,但仍有大量投资和自住需求。

2. 二线城市二线城市房地产市场发展迅速,部分城市房价涨幅较大。

从地产大数据来看,二线城市人口流入较多,购房需求旺盛。

3. 三四线城市三四线城市房地产市场库存压力较大,部分城市房价出现下跌。

从地产大数据来看,三四线城市人口流失严重,购房需求相对较弱。

四、产品分析1. 住宅产品从地产大数据来看,住宅产品依然是市场主流。

其中,改善型住宅需求旺盛,小户型住宅市场逐渐萎缩。

2. 商业地产商业地产市场发展迅速,购物中心、商业综合体等业态备受关注。

从地产大数据来看,商业地产投资回报率相对较高,但市场竞争激烈。

3. 办公地产办公地产市场逐渐升温,写字楼、产业园区等业态备受关注。

从地产大数据来看,办公地产市场需求稳定,投资价值较高。

五、价格分析1. 全国房价走势从地产大数据来看,全国房价总体呈上升趋势,但涨幅有所放缓。

2020年哈尔滨房地产市场分析报告

7)中国(黑龙江)自由贸易试验区建设工作正式启动。

8)《关于进一步加强全省房地产市场监管的通知》对土地购置资 金、房屋预售证等提出新要求。

9)《黑龙江省哈尔滨新区条例》对土地规划、人才服务等方面做 了规定。

二、土地篇

1、 全国土地

土地供应进入节制阶段,受限于金融政策收紧,各大房企开始抓回 款、缓投资!

三、市场篇 1、 全国市场 1)目前19个典型城市下半年开盘周去化率情况并不理想,库存压 力较大。

2)全国2019年累计商品房住宅销售额12.17万亿,较去年累计增 长10.7%。

3) 通过全国近6个月的相关数据分析,2019年在销售方面金九银 十明显成色不足;也可以看出6、10月份为主要的竣工期,大体上 符合新房市场中的两大集交付期(年中、年尾),新增加施工增速 在6月份达到顶峰说明新房市场中寒带区域仍有较高参与和活跃 度,比如东北、内蒙等受严寒气候等条件制约一般项目仅在5月之 后开始施工!

来自网络

2)中央稳-紧-稳,防大起大落,不将房地产作为短期刺激经济手 段;

全国性各与房地产相关的国家级政策、通知共58项,其中和开发 企业与房地产开发相关的30项,占比达到了51.7%,其次为行政 管理优化12项,最后涉及养老和农村发展各6项;

3)地方松-紧-松,多城激励人才购房,紧盯房价红线加码调控;

2、 区域走向

1) 预计2020年土地供应将主要集中在松北区,其次为香坊区; 道外区主要以棚户区改造为主,群力西区或将有整体开发规划以及 零星的土地出售。

2) 随着品牌房企逐步进驻、发力,将占据哈市大半市场份额,消 费者对于地产品牌的认可和需求正在逐步上升,未来品牌房企将成 为市场的主力军。

2020年宜昌房地产市场分析报告

2020年宜昌房地产市场分析报告目录一、房产快讯壹 城市建设贰 楼市动态二、地产时评三、成交TOP榜四、成交市场壹 新房成交贰 非住宅成交叁 县市成交五、土地市场六、新增房源七、宜昌房价壹 城市建设沿江高铁汉宜段通过评审!新建宜昌北站、当阳西站沿江高铁武汉至宜昌段线路基本敲定。

10月18日至20日,沿江高铁武汉至宜昌段在武汉通过国家铁路总公司、湖北省政府联合组织的可行性研究评审,线路全长289公里,起于汉口火车站,止于宜昌北站,将新建6个站点。

宜昌第二座万达广场落户夷陵区9月25日,宜昌夷陵万达广场项目正式开工,为宜昌市第2个、全国第293个万达广场揭开面纱。

夷陵万达广场位于夷陵区核心区域发展大道沿线,总建筑面积约88万平方米,投资超12亿元。

该广场集大型购物中心、休闲步行街等商业业态于一体,可满足商贸、文化、娱乐、餐饮等社会需求。

据悉,该项目预计于2020年12月开门营业;夷陵万达广场将重构宜昌商业格局。

”有关专家表示,该广场将进一步完善宜昌城市北部片区商业配套,拉动投资,刺激消费,推动服务行业发展,加速夷陵区与主城区融合发展进程。

据预测,夷陵万达广场建成后,发展大道片区将成为宜昌继西陵、伍家岗之后的第三个城市商圈。

伍家岗至龙泉一级公路通车连通伍家岗到龙泉、当阳的主要干线道路伍龙一级公路改造工程最后一公里近日基本建成,宜昌主城区到夷陵区龙泉镇的出行时间可缩短为20分钟,为打通宜昌城区东大门出口,推进夷陵区加快融入主城区,服务群众更加便捷出行奠定了坚实基础。

伍家岗长江大桥明年底具备通车条件明年,江南江北两侧主塔间将形成两条距江面40多米高、4米宽,悬挂于长江上的施工通道。

届时,施工人员可通过猫道从点军至江北,预计2020年底达到通车条件。

华润、华发齐进宜昌!宜昌城市旅游客厅项目规划曝光宜昌城市旅游客厅项目包括城市旅游客厅、巴楚天地文旅体验街区、湖北交投产业大厦、文旅产业创业中心、溪峡主题酒店等几大板块。

2020年X房地产市场调研报告

2020年X房地产市场调研报告2020年X房地产市场调研报告1. 引言2020年是一个特殊的年份,全球新冠疫情的爆发导致了全球经济的不稳定和不确定性,中国的房地产市场也受到了一定程度的影响。

本报告将重点分析2020年中国X地区的房地产市场,包括市场趋势、投资热点、政策变化以及对未来的展望。

2. 市场概况2.1 房价走势受到疫情影响,2020年房地产市场整体呈现出一定的回落态势。

由于经济增长放缓和购房者的观望情绪,房价出现了一定的下跌。

然而,部分城市的房价却呈现出逆势上涨的趋势,这主要受到政策扶持和供求关系的影响。

2.2 供需关系在2020年,土地供应和楼市的调控政策对供需关系产生了影响。

针对部分二线城市的限购政策得到放宽,使得供应增加,从而推动了房地产市场的发展。

3. 投资热点3.1 住宅市场尽管疫情的冲击,住宅市场依然是投资的热点。

特别是在年轻人购房需求的推动下,一些综合配套设施完善的新开发区得到了投资者的关注。

3.2 商业地产市场商业地产市场也是2020年的投资热点之一。

随着人们生活水平的提高和消费结构的多元化,商业地产市场的发展潜力巨大。

尤其是以购物中心、百货商场和写字楼为代表的商业地产项目受到追捧。

4. 政策变化4.1 购房限制政策的调整2020年,一些城市对购房限制政策进行了一定的调整,放宽了限购政策,减少了购房门槛。

这一政策变化刺激了部分二线城市的房地产市场。

4.2 政府扶持政策的出台为了稳定房地产市场,政府出台了一系列扶持政策。

例如,加大对低收入群体的住房保障力度,鼓励企业投资房地产市场等。

这些政策的实施为房地产市场的稳定提供了有力的支持。

5. 展望未来尽管2020年房地产市场受到一些冲击,但展望未来,我们对2021年的房地产市场充满信心。

首先,经济逐渐恢复,消费需求回升,将刺激房地产市场的发展。

其次,政府将继续出台支持政策,为房地产市场提供稳定的政策环境。

最后,随着城市化进程的不断推进,人口流动将带动房地产市场的需求。

2020年房地产市场分析报告例文

房地产市场分析报告范文**年度,我市房地产开发投资、商品房新开工面积、房屋施工面积、房屋竣工面积、商品房销售等指标同比均有上涨,普通商品房价格涨幅稳定,房地产市场发展较为健康、平稳。

一、房地产开发建设1、投资规模分析1-12月份全市共完成房地产开发投资45、89亿元,比去年同期的33、14亿元增长38、47%;房地产业直接产生税收6、74亿元,占全市地税征收总收入的38、3%。

2、在建规模分析1-12月份,全市共有房地产在建项目67个(含待销尾盘),其中开发面积在10万m2以上的达到22个,在建房屋施工面积464、95万m2,比去年同期的324、31万㎡增长43、37%,房屋新开工面积197、75万m2,比去年同期的133、08万㎡增长48、59%,房屋竣工面积100、71万㎡,比去年同期(69、97万㎡)增长43、93%。

二、房地产市场供给1-12月份经审批共准许预售商品房屋面积122、47万㎡,比去年同期的98、6万㎡增长24、21%,加上历年累积81、44万㎡,全市今年1-12月份商品房市场投放量为203、91万㎡,减去1-12月份商品房销售面积98、02万㎡,目前我市可面向市场销售的商品房面积有105、89万㎡,其中期房面积83、78万㎡,现房面积22、11万㎡(其中住宅19、01万㎡,占85、97%;商业营业用房2、48万㎡,占11、23%;其他0、62万㎡,占2、8%),一年以上现房空置3、04万㎡。

表三未销售商品房屋结构构成情况三、房地产市场需求1、商品房销售分析1-12月份我局共办理商品房合同备案登记9216户,其中住宅6954户。

房屋备案登记销售面积98、02万m2,比上年同期的92、5万㎡增长5、97%,其中期房销售登记备案面积69、88万m2,占销售总面积的71、29%;现房销售面积28、14万m2,占销售总面积的28、71%,商品房成交金额45、64亿元,比去年同期的40、7亿元增长12、14%。

房产涨跌数据分析报告(3篇)

第1篇一、报告概述随着我国经济的快速发展,房地产市场一直备受关注。

本报告通过对近五年全国及各大城市房产市场的涨跌数据进行分析,旨在揭示房地产市场的发展趋势,为投资者、购房者及政府部门提供决策参考。

二、数据来源与处理本报告所使用的数据来源于国家统计局、各城市统计局以及各大房地产研究机构发布的官方数据。

在数据整理过程中,我们对原始数据进行清洗、筛选和整理,确保数据的准确性和可靠性。

三、全国房地产市场涨跌分析1. 整体趋势近五年来,全国房地产市场整体呈现波动上升的趋势。

从2016年开始,全国房价进入快速上涨阶段,到2021年,全国平均房价较2016年上涨约30%。

2. 城市分类(1)一线城市:一线城市房价波动较大,但整体呈上升趋势。

其中,北京、上海、广州、深圳等城市房价持续上涨,但涨幅逐渐放缓。

(2)二线城市:二线城市房价增长较快,成为推动全国房价上涨的主要力量。

其中,成都、杭州、南京等城市房价涨幅明显。

(3)三线城市:三线城市房价涨幅相对较小,但部分城市如洛阳、包头等出现较快增长。

3. 区域差异(1)东部地区:东部地区房价整体较高,且涨幅较大。

其中,长三角、珠三角地区房价涨幅明显。

(2)中部地区:中部地区房价涨幅相对较小,但部分城市如郑州、武汉等房价增长较快。

(3)西部地区:西部地区房价整体较低,但部分城市如重庆、西安等房价增长较快。

四、城市房地产市场涨跌分析1. 北京近年来,北京市房地产市场波动较大。

2016年至2017年,北京市房价持续上涨,但2018年开始,受政策调控影响,房价逐渐趋于稳定。

2. 上海上海市房地产市场整体呈上升趋势,但涨幅逐渐放缓。

2016年至2018年,上海市房价涨幅明显,但2019年以来,涨幅有所收窄。

3. 广州广州市房地产市场整体呈上升趋势,但涨幅逐渐放缓。

2016年至2018年,广州市房价涨幅明显,但2019年以来,涨幅有所收窄。

4. 深圳深圳市房地产市场波动较大,但整体呈上升趋势。

2020年房地产行业分析报告范文

房地产行业分析报告范文1月5日石家庄市住房保障和房产管理局召开新闻发布会,向社会公开xx年石家庄房地产市场运行分析。

官方数据显示,xx年石家庄房地产市场继续保持平稳发展的态势,商品房上市成交大幅增长,商品住房供求平衡量增价稳,商业办公用房库存继续增大,二手房成交降幅逐步收窄。

预计xx年石家庄房地产市场仍将继续保持平稳发展的态势。

去年商品房成交面积同比增41%石市住房局官方统计数据显示,xx年全年石家庄市区共发放商品房预售许可证152个,涉及市区77个项目,上市面积806万平方米,同比增长36%。

去年市区全年商品房成交面积为672万平方米,同比增长41%;成交金额达到了482亿元,同比增长51%。

从房价统计数据看,xx年石家庄市区商品房成交均价为7173元/平方米,同比增长7%。

在上市量和成交量、房价同比齐涨的同时,市场也出现了库存增大的问题。

住房局官方数据显示,截至xx年底市区商品房累计可售面积为1041万平方米,其中商品住房为522万平方米,商业办公类用房为472万平方米。

新建商品住房供求基本平衡xx年石家庄市区新建商品住房上市面积566万平方米,同比增长58%;成交量为552万平方米,同比增长52%;市区新建商品住房成交均价为6410元/平方米,同比增长1%。

从新建商品住房供求比数据1、03:1来看,省会房地产市场供求基本平衡。

按成交面积划分,90-144平方米的房产成交量占到总成交量的63%;按购买人群划分,本市居民购买量占总成交量87%。

“xx年市区新建商品住房成交量先抑后扬”,石市住房局相关负责人表示,这主要是因为大量楼盘年中集中上市,有效带动了成交量的增长。

同时,受取消限购、央行发布新“首套房认定”等政策叠加效应影响,购买力得到进一步释放。

“石市购房者仍以刚性需求和改善性需求为主”,该负责人介绍,住房局官方统计显示,石市成交价在6000元至8000元左右、位置沿二环周边的项目、面积在90-130平方米的中小户型,仍是市场主体刚、改需型购房者的首选,销售占到全部成交楼盘将近53%;而中心城区主推大户型,均价甚至高达1、5万元左右的高端项目,销售形势不乐观。

2020年上半年房地产市场分析报告

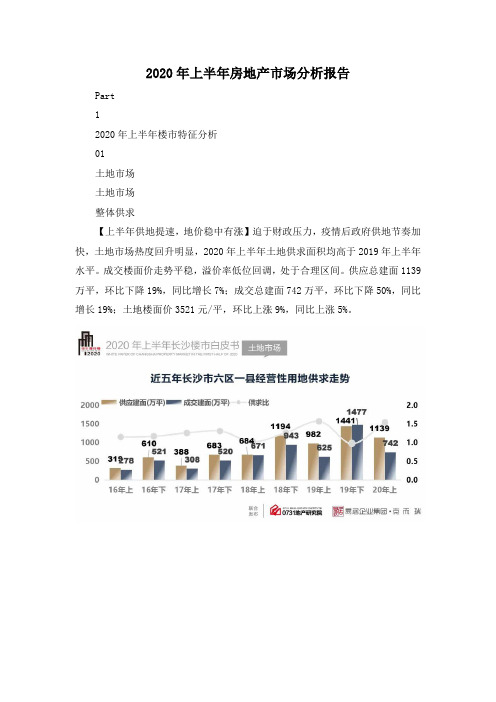

2020年上半年房地产市场分析报告Part12020年上半年楼市特征分析01土地市场土地市场整体供求【上半年供地提速,地价稳中有涨】迫于财政压力,疫情后政府供地节奏加快,土地市场热度回升明显,2020年上半年土地供求面积均高于2019年上半年水平。

成交楼面价走势平稳,溢价率低位回调,处于合理区间。

供应总建面1139 万平,环比下降19%,同比增长7%;成交总建面742万平,环比下降50%,同比增长19%;土地楼面价3521元/平,环比上涨9%,同比上涨5%。

土地市场区域供求【外围区域上半年土拍激烈,开福区溢价“领跑”】雨花区、岳麓区、长沙县为土地供应重仓区域,三区供应面积占比全市74%。

长沙县、望城区土拍市场竞争激烈,溢价率走高,分别达19%、12%。

土地市场板块特征【商住地仍为市场主力,上半年供地集中在热点板块】土地市场供求仍以涉宅地块为主,上半年麓谷板块宅地成交量领跑全市,未来短期内库存压力将有所增大,梅溪湖板块容量大,流速较快,市场风险小,榔梨、黄花板块市场当前容量有限,住宅去化面临较大压力。

【典型板块未来竞争态势】麓谷板块:2020年上半年涉宅地供应面积领跑全市,未来大量项目入市将增大区域短期库存压力,加剧市场竞争,但区域产业规模不断扩大,产业人口的不断导入将为新房去化提供支撑。

梅溪湖板块:高价高量典型热点区域,一期基本开发完毕,后期待入市项目有限,稀缺性不断凸显,当前主要向二期发展,整体市场存量健康,流速较快,中短期内仍为长沙主力供求区域。

榔梨、黄花板块:处于城市东拓方向,市场发展初期,价格洼地,2020年上半年宅地及商业用地供应激增,未来将迎来大量新房项目入市,但区域人口有限,价格抗性较高,住宅去化将面临较大压力,商业性质物业存在较大滞销风险。

高铁新城板块:浏阳河东岸区域当前在售项目较少,向东岸会展中心片区发展趋势明显,区域存量健康,市场认可度较高,未来市场成交占比将有所提升。

芙蓉北板块:区域发展较为缓慢,新房市场流速较慢,未来新项目入市将加剧区域存量压力。

(房地产管理)2020年某地房地产公司市场分析报告

某地房地产市场分析报告1.某地市基本概况[ 自然环境 ]某地是吉林省省会,全省的政治、经济、文化中心。

某地市位于中国东北平原中部,所辖区域处于东经124度18分-127度02分,北纬43度05分-45度15分之间,全市总面积20571平方公里,下辖朝阳、南关、宽城、二道、绿园、双阳6个区和榆树、九台、德惠3个县级市及农安县,总人口718万,城区人口310万。

某地市资源丰富,经济发达,是“中国首批投资硬环境40优秀城市”之一,素有“汽车城”、“电影城”、“科技文化城”、“森林城”和“北方粮仓”之称。

某地市位于北半球中纬地带,欧亚大陆东岸的中国东北大平原腹地,地貌特点是远依山,近傍水,以平原的台地平原为主;气候类型为温带大陆性半湿润季风气候;第二松花江、饮马河、伊通河等八条江河流经境内;自然群落有森林、草甸、草原植物300余种,有野生动物34种,属森林草原过渡地带。

辽阔某地大地,林网纵横,玉米遍野,是中国的"黄金玉米带"。

某地市的气候介于东部山地湿润区与西部平原千旱区之间的过渡地带,属温带大陆性半湿润季风气候,冬季漫长、气候寒冷、干燥,一月份平均气温为-16.3度,最大积雪厚度可达22厘米,大地银装素裹;春秋短促,万象变幻;夏季气候温暖、湿润,全年降水量522-615毫米,夏季降水量占全年降水60%以上,最热月(7月)平均气温23度。

四季分明的气候,使某地有春的阳光之旅,夏的绿叶之旅,秋的果实之旅,冬的冰雪之旅,气候条件得天独厚。

1) 综合国民经济持续快速增长,综合实力明显增强。

全年实现生产总值1338.0亿元,按不变价格计算,比上年增长14.2%。

其中,第一产业增加值157.3亿元,比上年增长6.O%;第二产业增加值630.3亿元,增长17.2%;第三产业增加值550.4亿元,增长13.5%。

三次产业比重分别为11.8%、47.1%和41.1%。

人均生产总值达到18705元(按户籍年平均人口数计算),比上年增长13.2%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

房地产市场分析报告范文

**年度,我市房地产开发投资、商品房新开工面积、房屋施工面积、房屋竣工面积、商品房销售等指标同比均有上涨,普通商品房价格涨幅稳定,房地产市场发展较为健康、平稳。

一、房地产开发建设

1、投资规模分析

1-12月份全市共完成房地产开发投资45、89亿元,比去年同期的33、14亿元增长38、47%;房地产业直接产生税收6、74亿元,占全市地税征收总收入的38、3%。

2、在建规模分析

1-12月份,全市共有房地产在建项目67个(含待销尾盘),其中开发面积在10万m2以上的达到22个,在建房屋施工面积464、95万m2,比去年同期的324、31万㎡增长43、37%,房屋新开工面积197、75万m2,比去年同期的133、08万㎡增长48、59%,房屋竣工面积100、71万㎡,比去年同期(69、97万㎡)增长43、93%。

二、房地产市场供给

1-12月份经审批共准许预售商品房屋面积122、47万㎡,比去年同期的98、6万㎡增长24、21%,加上历年累积81、44万㎡,全市今年1-12月份商品房市场投放量为203、91万㎡,减去1-12月份商品房销售面积98、02万㎡,目前我市可面向市场销售的商品房面积有105、89万㎡,其中期房面积83、78万㎡,现房面积22、11万㎡(其中:住宅19、01万㎡,占85、97%;商业营业用房2、48万

㎡,占11、23%;其他0、62万㎡,占2、8%),一年以上现房空置3、04万㎡。

表三:未销售商品房屋结构构成情况

三、房地产市场需求

1、商品房销售分析

1-12月份我局共办理商品房合同备案登记9216户,其中住宅6954户。

房屋备案登记销售面积98、02万m2,比上年同期的92、5万㎡增长5、97%,其中:期房销售登记备案面积69、88万m2,占销售总面积的71、29%;现房销售面积28、14万m2,占销售总面积的28、71%,商品房成交金额45、64亿元,比去年同期的40、7亿元增长12、14%。

另据统计,乡镇人员进城购房面积53、44万㎡,占销售总面积的54、52%,与上年同期的52、94%增加2个百分点;城区人员购房面积31、54万㎡,占销售总面积的32、18%,比上年同期的38、36%减少6个百分点;外来人员购房面积13、04万㎡占销售总面积13、28%,比上年同期的8、7%增加5个百分点。

2、商品房屋套型分析

1-12月份单套建筑面积90m2以下的普通商品住宅销售1702套,占销售总套数的24、48%,90—144㎡普通商品住宅销售4424套,占销售总套数的63、62%,144㎡以上的非普通商品住宅销售828套,占销售总套数的11、91%。

表六:不同价位不同户型新建商品住房供求结构表(累计)

3、存量房屋交易分析

据统计,1-12月份我市城区共办理二手房转移登记2668宗,比上年同期(1745宗)增长52、89%,成交面积33万㎡,比上年同期(20、75万㎡)增长59、04%,成交额为8、9亿元,比上年同期(4、62亿元)增长92、64%。

一、二级市场交易比例(98、02万㎡/33万㎡)为2、97:1、0、

四、房地产市场价格分析

据统计,1-12月份全市商品住房均价为3640元/㎡,第4季度全市商品住房均价为3530元/㎡,与第三季度(3709元/m2)下降4、83%;另各区域商品住房平均价分别是浏阳河以北区域3743元/㎡、浏阳河以南区域4355元/㎡、行政中心区域3562元/㎡、工业新城区域3096元/㎡,其它乡镇区域2831元/㎡。

五、房地产市场运行特点

1、土地市场成交及房地产开发投资稳步增长,房地产开发行业保持对市场信心。

全年房地产用地成交面积、成交单价及在建在售项目的房地产开发投资均较上年有较大增长,表明房地产开发行业对我市的房地产市场保持了较好的信心。

2、房地产销售总体增幅逐月收窄,商业房产销售保持相对较高增长。

xx年一季度,商品房销售同比增幅达123、1%,4月份起,同比增幅逐渐收窄,到12月份,商品房销售总量同比增长幅度仅5、97%。

其中,商业房产的销售一直保持了30%以上增幅。

3、商品住房销售品质为先,高品质楼盘销售量大。

xx年全市共销售商品住房80、44万㎡,其中城区62、4万㎡,乡镇(园区)18、04万㎡。

环境、品质相对较好的楼盘销量大,单价4000元以上楼盘销售32、39万㎡,占住宅总销售量80、44万㎡的40、27%。

六、下阶段房地产市场发展建议

1、坚持高起点规划、有序发展

一是注重规划的前瞻性,使我市房地产开发形成“统一规划、统一开发、统一征地、统一管理”的有序建设格局。

二是园区(乡镇)房地产发展要科学布局,有序引导产业发展的规模和方向,避免出现市场过剩风险。

2、推行政企合作,推进成片开发

一是鼓励房地产开发企业主动参与到土地一级开发中来,对于积极建设基础设施移交给政府的企业,可优先获得土地开发权利,在土地招拍挂中减少地块分割出让,促成土地的成片转让。

二是为成片开发的开发企业提供政策支持和便利政务通道,引导银行提供信贷资金支持,开通政务绿色通道等等,鼓励房地产开发向集约化、多元化、多配套的方向发展。

三是在项目运营上,鼓励开发企业自持物业,持续提供就业岗位,带动片区经济发展。

3、以城市营销推进房地产外向性宣传

充分整合、发挥浏阳的政治优势、经济优势、文化优势、区位优势、资源优势、生态优势等区域优势,形成城市品牌、提升城市价值,以城市品牌助推城市房地产的价值释放。

4、坚持强化行业监管,促进房地产市场的健康持续发展

一是加强引导,提高房地产企业的整体资金实力和管理水平。

适当提高新申办开发企业的从业门槛,引导老房地产开发企业注重企业品牌的培育,争取培育一批本地高品质的品牌房企;二是加强市场监管,加大对违法违规行为的核查力度,重点查处消费者投诉集中、媒体曝光的企业和项目。

三是建立信用信息管理制度,实施信用普评,将实力不济、失信的企业逐步淘汰,对于无开发资质、开发能力弱的企业进行整顿。