2008-2010万科A作业四财务报表综合分析

万科2008-2010财务表分析

万科2008至2010年度财务报表---偿债能力分析一、概述企业的偿债能力是指企业清偿到期债务的现金保障程度。

债务分为长期债务和短期债务两种,偿债能力同样对应分为长期和短期两种。

短期偿债能力是指企业用流动资产偿还流动负债的现金保障程度,应注重两个方面:一是看企业流动资产的多少和质量如何,这样做的目的是关注企业短期流动资产变现能力是否良好,二是看企业流动负债的多少和质量如何。

长期偿债能力是企业偿还长期债务的现金保障程度,分析一个企业长期偿债能力,主要是为了确定该企业偿还债务本金和支付债务利息的能力。

对于政府以及相关金融、管理部门通过对偿债能力的分析,可以了解企业经营的安全性,从而制定相应的财政金融政策;对于业务关联企业,通过分析可以了解企业是否具有长期支付能力,借以判断企业信用状况和未来经营能力,并作出是否建立长期稳定的业务合作关系的决策;对于企业本身来讲,长短期的偿债能力可以反映企业自身资金链运作的状况,及时控制风险,降低资金运作成本,提高自身企业商业信用。

二、万科基本情况介绍万科成立于1984 年5 月, 以房地产为核心业务。

1988年进入房地产领域, 同年发行股票2800 万股, 资产及经营规模迅速扩大。

1991 年开始发展跨地域房地产业务, 同年发行新股, A 股在深交所挂牌交易, 是首批公开上市的企业之一。

1992 年, 确定以大众住宅开发为核心业务, 进行业务调整。

1993 年,4500 万股B 股发行并在深交所上市, 募集资金主要用于房地产开发, 核心业务突显。

1997 和2000 年, 共增资配股募集资金10.08 亿元, 实力增强。

2001 年, 转让万佳百货股份有限公司股份, 完成专业化。

2002 和2003 年, 发行可转换公司债券34.9 亿元, 进一步增强了资金实力。

1984 至2005 年, 万科营业收入从0.58 亿元到105.6亿元, 增长182 倍; 净利润从0.05 亿万元到13.5 亿元, 增长270 倍, 业务扩展到19 个大中城市, 树立了住宅品牌,分别于2000 和2001年入选世界权威财经杂志———福布斯的全球最优秀300 家和200 家小型企业, 获“2005 中国房地产百强企业综合实力TOP10 评选”第一, 在规模性、盈利能力专项评选中分列第一和第四, 在行业中业绩优异。

电大04任务-万科A财务报表综合分析

选则万科A作为分析对象进行报表分析:一、公司简介万科企业股份有限公司成立于1984 年 5 月,以房地产为核心业务,是中国大陆首批公开上市的企业之一。

至2003 年12 月31 日止,公司总资产105.6 亿元,净资产47.01 亿元。

1988 年12 月,公司公开向社会发行股票2,800 万股,集资人民币2,800 万元,资产及经营规模迅速扩大。

1991 年1 月29 日本公司之A 股在深圳证券交易所挂牌交易。

1991 年6 月,公司通过配售和定向发行新股2,836 万股,集资人民币 1.27 亿元,公司开始跨地域发展。

1992 年底,上海万科城市花园项目正式启动,大众住宅项目的开发被确定为万科的核心业务,万科开始进行业务调整。

1993 年 3 月,本公司发行4,500 万股B 股,该等股份于1993 年5 月28 日在深圳证券交易所上市。

B 股募股资金45,135 万港元,主要投资于房地产开发,房地产核心业务进一步突显。

1997 年6 月,公司增资配股募集资金人民币 3.83 亿元,主要投资于深圳住宅开发,推动公司房地产业务发展更上一个台阶。

2000 年初,公司增资配股募集资金人民币 6.25 亿元,公司实力进一步增强。

公司于2001 年将直接及间接持有的万佳百货股份有限公司72%的股份转让予中国华润总公司及其附属公司,成为专一的房地产公司。

2002 年6 月,万科发行可转换公司债券,募集资金15 亿,进一步增强了发展房地产核心业务的资金实力。

公司于1988 年介入房地产领域,1992 年正式确定大众住宅开发为核心业务,截止2002 年底已进入深圳、上海、北京、天津、沈阳、成都、武汉、南京、长春、南昌和佛山进行住宅开发,2003 年万科又先后进入鞍山、大连、中山、广州、东莞,目前万科业务已经扩展到16 个大中城市凭借一贯的创新精神及专业开发优势,公司树立了住宅品牌,并获得良好的投资回报。

资产负债表单位:万元二、杜邦分析原理介绍杜邦分析法,又称杜邦财务分析体系,简称杜邦体系,是利用各主要财务比率指标间的内在联系,对企业财务状况及经济利益进行综合系统分析评价的方法。

偿债能力分析_万科A财务报表分析

万科A偿债能力财务分析一、公司简介万科公司(000002)全称是万科企业股份有限公司,总部设在深圳,成立于1984年,是目前中国最大的房地产公司。

万科在1991年成为在深圳证券交易所上市的第二家企业,经过十几年的发展,已经成为了A股市场房地产板块的蓝筹股。

近几年,万科通过专注于住宅开发行业,建立起内部完善的制度体系,组建专业化团队,树立专业品牌,以所谓“万科化”的企业文化享誉业内。

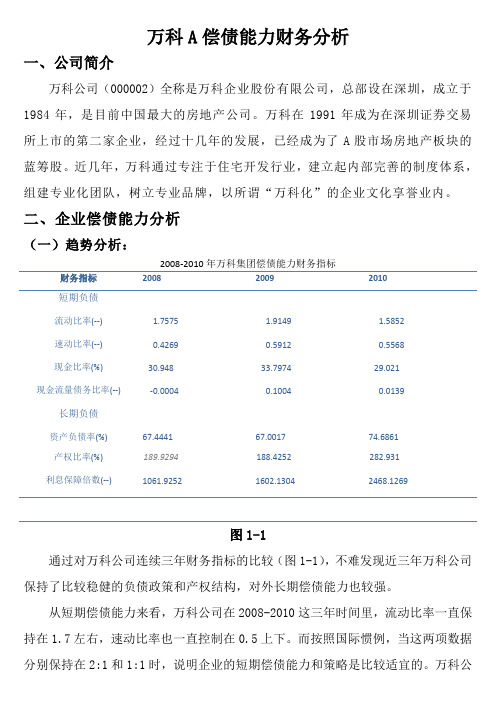

二、企业偿债能力分析(一)趋势分析:2008-2010年万科集团偿债能力财务指标财务指标2008 2009 2010短期负债流动比率(--) 1.7575 1.9149 1.5852速动比率(--) 0.4269 0.5912 0.5568现金比率(%) 30.948 33.7974 29.021 现金流量债务比率(--) -0.0004 0.1004 0.0139 长期负债资产负债率(%) 67.444167.0017 74.6861产权比率(%) 189.9294188.4252 282.931利息保障倍数(--) 1061.9252 1602.1304 2468.1269图1-1通过对万科公司连续三年财务指标的比较(图1-1),不难发现近三年万科公司保持了比较稳健的负债政策和产权结构,对外长期偿债能力也较强。

从短期偿债能力来看,万科公司在2008-2010这三年时间里,流动比率一直保司的流动比率略低于这一要求,此外它连续三年的速动比率也比较偏低。

可以看出,作为一家房地产公司,销售不动产是它的主营业务,这一特点在一定程度上影响到了该企业的流动资产,从而影响到了它的短期偿债能力。

接下来再分析三年内的现金流量债务比率,如下图1-2所示,这是万科近10年的现金流量比率变化图,2008-2010这三年时间里,现金流量债务比率变化较稳定。

联系到这三年里万科公司的现金流量表(如图1-3),我们发现,2008年该企业的经营现金净流量为负,所以现金流量债务比率也为负,但这点细微波动并不会影响到企业的短期还债能力。

2008-2010年万科获利能力分析

2010年 0.66

0.66

从2008年-2010年,万科的每股收益在逐年提高, 说明万科盈利能力强在增强

万科每股净资产列示表 单位:元/股

项目

2008年

2.70 每股净资产

2009年 2.71

2010年 3.14

从2008年-2010年,万科的每股净资产在逐年提高, 说明万科盈利能力在增强

15.27%

17.68%

万科净资产收益率分析

表一列示了万科从2008-2010年三年的净资产收益率情 况,万科的净资产收益率从2008-2010年逐年提高,所有者 权益投资盈利能力逐年增强。

四、万科每股收益列示表 单位:元/股

项目

2008年

0.37 基本每股收益

0.37 稀释每股收益

2009年 0.48 0.48

三、万科净资产收益率计算表 单位:元

项目

20Байду номын сангаас8年

2009年

2010年

净利润

4,639,869,152.73 6,430,007,538.69 8,839,610,505.04

平均所有者权 36369036255.12 益

42,113,530,967.64 49,997,356,048.24

12.76% 净资产收益率

总资产周转率的影响= (2010年的资产周转率-2009年的 资产周转率)*2010年的销售利润率=(0.29-0.38)* 24.54%=-2.30%

二、万科总资产净利率计算表 单位:元

项 目 2008年

2009年

2010年

净利润 4,639,869,152.73 6,430,007,538.69

8,839,610,505.04

万科A2008年财务分析

目录

财存

务在

公 司 简 介

状 况 与 经 营

问 题 及 改 进

未 来 展 望

成措

果施

主营业务

➢ 公司为专业化房地产公司,主要产品为商品 住宅

➢ 公司业务覆盖到以珠三角、长三角和环渤海 三大城市经济圈为重点的31个城市。2008 年 深圳、广州、上海、北京、天津几大核心城 市占营业收入和净利润的比重分别达53.2% 和57.7%,市场占有率从2.07%提升2.34%。

2008 年12 月18 日,中山城市风景项目作为住宅小区工程获得第八届 中国土木工程詹天佑奖。

2008 年12 月31 日,由公司全额捐建的四川绵竹遵道镇学校主教学楼 及卫生院综合楼交付,这也是震后首批企业捐建的永久性公共建筑。

二、财务状况&经营成果

A 盈利能力分析 B 偿债能力分析 C 营运能力分析

存货周转率分析

与2007年相比,2008年末万科的存货增长了 30.98%,高于营业成本24.20%的增幅,因此存货 周转率略有下降。但是0.49的存货周转率还是能 在两年左右回笼资金的。虽然08年房屋销售状况 不是很乐观,但国家相对放宽了融资渠道,公司开始 大量发行债券以获得较多资金注入,再加上公司计 提了12.3个亿存货跌价准备,因此存货周转率能够 在今年还是高于平均水平.

偿债能力分析

资产负债率普遍偏高 长期偿债能力堪忧

2007资产负债 率

2008资产负债 率

66.11% 67.44%

65.59% 7Biblioteka .34%43.05% 73.30%

56.55% 67.34%

营运能力分析

总资产周转 率

应收账款周 转率

中央电大 作业 (任务4) 财务报表分析 万科A 综合分析 计算版

上图为2008年万科A公司杜邦分析图,若该图无法显示请看下列数据:万科A公司2008年杜邦分析:净利润=营业总收入-营业成本总额+非经常性损益-所得税费用=40,991,779,214.96-34,855,663,288.39+186,169,699.46-1,682,416,473.3 =4,639,869,152.73销售净利率=净利润/主营业务收入=4,639,869,152.73/40,991,779,214.96=11.319%总资产周转率=主营业务收入/平均资产总额=40,991,779,214.96/109,665,523,814.69=0.3738总资产收益率=销售净利率*总资产周转率=11.319*0.3738=4.231%净资产收益率=总资产收益率*平均权益乘数=4.231*2.99=12.65%万科A公司2009年杜邦分析:净利润=营业总收入-营业成本总额+非经常性损益-所得税费用=48,881,013,143.49-41,122,442,525.36+858853644.22-2,187,420,269.40 =6,430,003,992.95销售净利率=净利润/主营业务收入=6,430,003,992.95/48,881,013,143.49=13.1544%总资产周转率=主营业务收入/平均资产总额=48,881,013,143.49/128,422,567,275.24=0.3806总资产收益率=销售净利率*总资产周转率=13.1544*0.3806=5.007%净资产收益率=总资产收益率*平均权益乘数=5.007*2.85=14.26%万科A公司2010年杜邦分析:净利润=营业总收入-营业成本总额+非经常性损益-所得税费用=50,713,851,442.63-39,581,842,880.99+808,760,674.2-3,101,142,073.98 =8,839,627,161.86销售净利率=净利润/主营业务收入=8,839,627,161.86/50,713,851,442.63=17.4304%总资产周转率=主营业务收入/平均资产总额=50,713,851,442.63/176,623,053,285.61=0.2871总资产收益率=销售净利率*总资产周转率=17.4304*0.2871=5.004%净资产收益率=总资产收益率*平均权益乘数==5.004*3.29=16.47%1、万科A公司净资产收益率万科A公司2008-2010年净资产收益率分别为(作业三计算得出):2008年净资产收益率=12.65%2009年净资产收益率=14.26%2010年净资产收益率=16.47%2、万科A公司总资产收益率2008年总资产收益率=销售净利率*总资产周转率=11.319*0.3738=4.231% 2009年总资产收益率=销售净利率*总资产周转率=13.1544*0.3806=5.007% 2010年总资产收益率=销售净利率*总资产周转率=17.4304*0.2871=5.004%(1).万科A公司销售净利率(作业三计算得出):2008年销售净利率=11.319%2009年销售净利率=13.1544%2010年销售净利率=17.4304%(2).万科A公司总资产周转率(作业二计算得出)2008年总资产周转率=0.37382009年总资产周转率=0.38062010年总资产周转率=0.28713、万科A公司平均权益乘数2008年平均权益乘数=净资产收益率/总资产收益率=12.65/4.231=2.992009年平均权益乘数=净资产收益率/总资产收益率=14.26/5.007=2.852010年平均权益乘数=净资产收益率/总资产收益率=16.47/5.004=3.29四、数据分析结果:(1)净资产收益率是一个综合性最强的财务比率,是杜邦体系的核心。

财务报表分析作业4万科

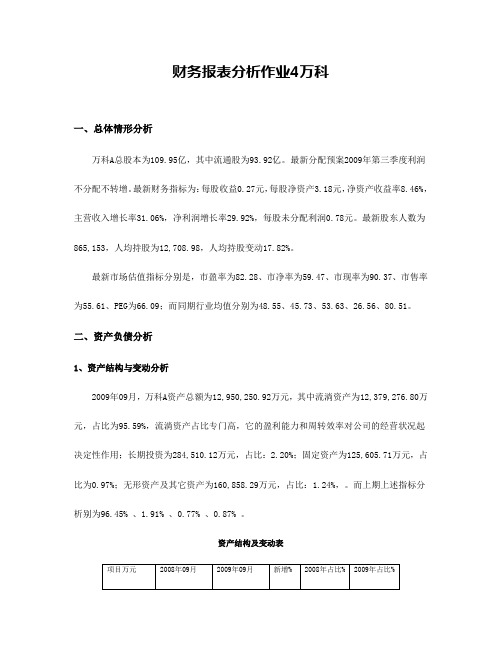

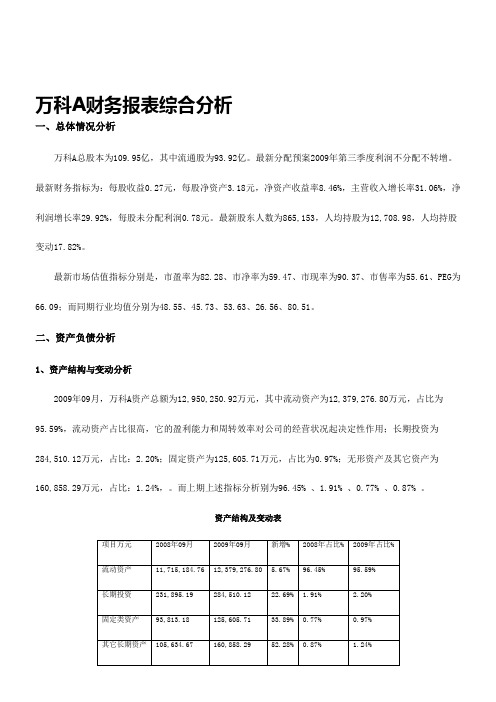

财务报表分析作业4万科一、总体情形分析万科A总股本为109.95亿,其中流通股为93.92亿。

最新分配预案2009年第三季度利润不分配不转增。

最新财务指标为:每股收益0.27元,每股净资产3.18元,净资产收益率8.46%,主营收入增长率31.06%,净利润增长率29.92%,每股未分配利润0.78元。

最新股东人数为865,153,人均持股为12,708.98,人均持股变动17.82%。

最新市场估值指标分别是,市盈率为82.28、市净率为59.47、市现率为90.37、市售率为55.61、PEG为66.09;而同期行业均值分别为48.55、45.73、53.63、26.56、80.51。

二、资产负债分析1、资产结构与变动分析2009年09月,万科A资产总额为12,950,250.92万元,其中流淌资产为12,379,276.80万元,占比为95.59%,流淌资产占比专门高,它的盈利能力和周转效率对公司的经营状况起决定性作用;长期投资为284,510.12万元,占比:2.20%;固定资产为125,605.71万元,占比为0.97%;无形资产及其它资产为160,858.29万元,占比:1.24%,。

而上期上述指标分析别为96.45% 、1.91% 、0.77% 、0.87% 。

资产结构及变动表资产总额比上期增加803,723.12万元,增长率为6.62%。

资产总额增加的缘故如下:流淌资产增加664,092.03万元,长期投资增加52,614.93万元,固定资产增加31,792.53万元,无形资产及其它资产增加55,223.62万元;相比较而言,流淌资产有所增加,增加5.67% ,长期投资大幅增加,增加22.69% ,固定资产大幅增加,增加33.89% ,无形资产及其它资产大幅增加,增加52.28% 。

由此可见,从企业资产数量来看,长期资产、流淌资产都较上期增加,长期资产增加的速度快于流淌资产,资产总额增加,长期资产的比重增加,企业调整了资产构成的结构。

08-10年万科A偿债能力分析

万科A 偿债能力分析企业的额的偿债能力是指企业用其资产偿还长期债务与短期债务的能力。

企业有无支付现金的能力和偿还债务能力,是企业能否生存和健康发展的关键。

一、万科基本情况介绍:万科企业股份有限公司成立于1984年5月,以房地产为核心业务,是中国大陆首批公开上市的企业之一。

至2003年12月31日止,公司总资产105.6亿元,净资产47.01亿元。

1988年12月,公司公开向社会发行股票2,800万股,集资人民币2,800万元,资产及经营规模迅速扩大。

1991年1月29日本公司之A 股在深圳证券交易所挂牌交易。

1991年6月,公司通过配售和定向发行新股2,836万股,集资人民币1.27亿元,公司开始跨地域发展。

1992年底,上海万科城市花园项目正式启动,大众住宅项目的开发被确定为万科的核心业务,万科开始进行业务调整。

1993年3月,本公司发行4,500万股B股,该等股份于1993年5月28日在深圳证券交易所上市。

B股募股资金45,135万港元,主要投资于房地产开发,房地产核心业务进一步突显。

1997年6月,公司增资配股募集资金人民币3.83亿元,主要投资于深圳住宅开发,推动公司房地产业务发展更上一个台阶。

2000年初,公司增资配股募集资金人民币6.25亿元,公司实力进一步增强。

公司于2001年将直接及间接持有的万佳百货股份有限公司72%的股份转让予中国华润总公司及其附属公司,成为专一的房地产公司。

2002年6月,万科发行可转换公司债券,募集资金15亿,进一步增强了发展房地产核心业务的资金实力。

公司于1988年介入房地产领域,1992年正式确定大众住宅开发为核心业务,截止2002年底已进入深圳、上海、北京、天津、沈阳、成都、武汉、南京、长春、南昌和佛山进行住宅开发,2003年万科又先后进入鞍山、大连、中山、广州、东莞,目前万科业务已经扩展到16个大中城市凭借一贯的创新精神及专业开发优势,公司树立了住宅品牌,并获得良好的投资回报。

2008-2010年万科偿债能力分析

2008 年

2009 年

2010 年

流 动 资 产 113,456,373,203.92 130,323,279,449.37 205,520,732,201.32 流 动 负 债 64,Байду номын сангаас53,721,902.60 流 动 比 1.76 (行业平均 率 1.92) 1.92)

68,058,279,849.28

• 应收账款 应收账款周转率先增后减,波动情况类似于 流动比率

应付账款付款天数=应付账款/(购货/360)

• 因为:期初存货+本期采购-本期销售=期末存货 • 所以:本期采购=本期销售+期末存货-期初存货 • 外部无法获得非付现成本资料,不过多分析

年份 应付账款付款天数

2008年 2008年 79.58

129,650,791,498.49

1.91 (行业平均 1.99) 1.99) 1.59

流动比率分析:

• 流动比率先增后减,波动有点大,结合营运 资本逐年递增的情况,说明流动资产增长 速度不及流动负债,影响因素流动资产方 面:存货周转率、应收账款周转率、速动 比率、现金比率;应付账款付款天数

存货周转率=营业成本/存货

现金比率

年份 现金比率 2008年 2008年 0.31 2009年 2009年 0.34 2010年 2010年 0.29

• 现金比率 现金比率先增后减,波动情况类似于流动比 率

(二)长期偿债能力分析 指企业偿还长期负债的能力。 指企业偿还长期负债的能力。 主要从以下几个指标进行分析: 主要从以下几个指标进行分析: 资产负债率=负债总额/ 1、资产负债率=负债总额/资产总额 该指标表明企业资产对债权人权益 的保障程度。 的保障程度。该指标大说明企业经营存 在的风险大,债权人权益缺乏保障。 在的风险大,债权人权益缺乏保障。该 指标反映债权人所提供的资本占全部资 本的比例,也称举债经营比率。 本的比例,也称举债经营比率。

第四次作业万科A财务报表综合分析[合集五篇]

![第四次作业万科A财务报表综合分析[合集五篇]](https://img.taocdn.com/s3/m/04c4c82253ea551810a6f524ccbff121dc36c556.png)

第四次作业万科A财务报表综合分析[合集五篇]第一篇:第四次作业万科A财务报表综合分析第四次作业万科A财务报表综合分析一、万科基本情况介绍万科企业股份有限公司成立一1984年5月,以房地产为核心业务,是中国大陆首批公开上市的企业之一。

至1988年12月,公司公开向社会发行股票2800万股,集资人民币2800亿元,资产及经营规模迅速扩大。

1991年1月29日本公司A股在深圳证券交易所挂牌交易。

1991年6月,公司通过配售和定向发行新股2836万股,集资人民币1.27亿元,公司开始跨地域发展。

二.杜邦分析原理介绍杜邦分析法,又称杜邦财务分析体系,简称杜邦体系,是利用各主要财务比率指标间的内在联系,对企业财务状况及经济利益进行综合系统分析评价的方法。

该体系以净资产收益率为龙头,以资产净利率和权益乘数为核心,重点揭示企业获利能力,资产投资收益能力及权益乘数对净资产收益率的影响,以及各相关指标间的相互影响作用关系。

杜邦分析法中涉及的几种主要财务指标关系为:净资产收益率=资产净利率*权益乘数资产净利率=销售净利率*资产周转率净资产收益率=销售净利率*资产周转率*权益乘数二.杜邦分析数据。

杜邦分析法中涉及的几种主要财务指标关系为:净资产收益率=资产净利率*权益乘数资产净利率=销售净利率*资产周转率净资产收益率=销售净利率*资产周转率*权益乘数=资产总额/股东权益=1/(1-资产负债率)总资产收益率权益乘数=1/(1-负债总额/资产总额)x100%0.7878% X 1/(1-0.68)净资产收益率 2.94%=主营业务收入/平均资产总额=主营业务收入/(期末资产总额主营业务利润率总资产周转率+期初资产总额)/2 15.0111% X 0.0525% 期末:148,395,955,757期初:137,507,653,940净利润主营业务收入主营业务收入资产总额1,126,579,449 7,504,969,755 7,504,969,755 148,395,955,757 ———————————主营业务收入全部成本其他利润所得税流动资产长期资产7,504,969,755-6,202,756,893+ 200,022,269-375,655,681 140,886,939,320+7,383,409,016↓ ↓ ↓主营业务成本货币资金长期投资 5,494,621,235 17,917,618,442 3,905,290,692 营业费用短期投资固定资产293,290,365 0 1,999,879,587 管理费用应收账款无形资产309,252,999 406,782,083 0 财务费用存货其他资产105,592,294 103,511,656,967 110,213,152其他流动资产 19,050,881,8281、净资产收益率=投资报酬率*平均权益成数权益成数=1/1—资产负债率第6/8页数据分析结果:(1)净资产收益率是一个综合性很强的与公司财务管理目标相关性最大的指标,而净资产收益率由公司的销售净利率、总资产周转率和权益乘数所决定。

万科A10年财务分析

2010

3/4/2020

目录

2 3

31

公司简介

四大财务能力分析

总结

3/4/2020

公司简介

➢ 全称万科企业股份有限公司,成立于1984年5月,是目前中国最大的专业住宅开发企业。 也是股市里的代表性地产蓝筹股。总部设在深圳,至2009年,已在20多个城市设立分 公司。2010年公司完成新开工面积1248万平方米,实现销售面积897.7万平方米,销售 金额1081.6亿元。 营业收入507.1亿元,净利润72.8亿元。这意味着,万科率先成为全 国第一个年销售额超千亿的房地产公司。这个数字,是一个让同行眼红,让外行震惊 的数字,相当于美国四大住宅公司高峰时的总和。在企业领导人王石的带领下,万科 通过专注于住宅开发行业,建立起内部完善的制度体系,组建专业化团队,树立专业 品牌,以所谓“万科化”的企业文化(一、简单不复杂;二、规范不权谋;三、透明 不黑箱;四、责任不放任)享誉业内。 万科认为,坚守价值底线、拒绝利益诱惑,坚 持以专业能力从市场获取公平回报,是万科获得成功的基石。公司致力于通过规范、 透明的企业文化和稳健、专注的发展模式,成为最受客户、最受投资者、最受员工、 最受合作伙伴欢迎,最受社会尊重的企业。凭借公司治理和道德准则上的表现,公司 连续六次获得“中国最受尊敬企业”称号,2008年入选《华尔街日报》(亚洲版)

➢

营业利润增长率体现的是公司营业利润的增长速度。万科09年因

为整个房地产行业处于低谷,其营业利润增长率持续下降。保利虽然

09年还保持着较高的增长率,但是在10年却降低与万科持平,可见10

年以后,两个公司都保持稳定态势。资产增长率是企业本年总资产增

长额同年初资产总额的比率,反映企业本期资产规模的增长情况。万

万科A财务报表综合分析

万科A财务报表综合分析一、万科A的公司情况概述万科成立于1984 年5 月, 以房地产为核心业务.是中国大陆首批公开上市的企业之一。

1988年进入房地产领域,同年发行股票2800 万股, 资产及经营规模迅速扩大。

1991 年开始发展跨地域房地产业务, 同年发行新股, A 股在深交所挂牌交易, 是首批公开上市的企业之一。

1992 年, 确定以大众住宅开发为核心业务, 进行业务调整。

1993 年, 4500 万股 B 股发行并在深交所上市,募集资金主要用于房地产开发, 核心业务突显。

1997 和2000 年,共增资配股募集资金10。

08 亿元,实力增强。

2001 年, 转让万佳百货股份有限公司股份, 完成专业化.2002 和2003 年, 发行可转换公司债券34。

9 亿元,进一步增强了资金实力。

1984 至2005 年, 万科营业收入从0。

58 亿元到105.6亿元, 增长182 倍; 净利润从0。

05 亿万元到13。

5 亿元, 增长270 倍, 业务扩展到19 个大中城市,凭借一贯的创新精神及专业开发优势,公司树立了住宅品牌,分别于2000 和2001 年入选世界权威财经杂志——福布斯的全球最优秀300 家和200 家小型企业,获“2005 中国房地产百强企业综合实力TOP10 评选”第一,在规模性专项评选中列第一、盈利能力专项评选中列第四,在行业中业绩优异。

其良好的业绩、企业活力及盈利增长潜力为投资者带来了稳定增长的回报, 受到市场广泛认可.2009年,万科共获取新增项目44个,对应万科权益建筑面积1036万平方米,规划项目中按万科权益计算的建筑面积为2436万平方米.实现营业收入488。

8亿元,归属上市公司股东的净利润53.3亿元。

较2008年分别增长19。

2%和32。

1%,各项经营指标也全面超越2007年分别增长了37.6%和10%,成为国内首家销售金额突破600亿的房地产公司,并2009年获得全球住宅企业销售冠军。

2008-2010万科A作业四财务报表综合分析

04 任务-财务报表综合分析万科A 财务报表综合分析一. 杜邦分析原理介绍:杜邦分析法,又称杜邦财务分析体系,简称杜邦体系,是利用各主要财务比率指标间的内在联系,对企业财务状况及经济利益进行综合系统分析评价的方法。

由于该体系是由美国杜邦公司最先采用的,因此称为杜邦分析法。

在该体系中,净资产收益率被视为衡量企业获力能力的最重要的龙头性指标,因此,杜邦分析法将净资产收益率作为全面分析企业业绩的起点,重点揭示企业获力能力及其前因后果。

二、杜邦分析法的核心比率:净资产收益率是杜邦分析体系的核心比率,它具有较强的综合性。

其中几中主要财务指标关系为:净资产收益率=总资产收益率*平均权益乘数因为:总资产收益率=销售净利率* 总资产周转率所以:净资产收益率=销售净利率* 总资产周转率* 平均权益乘数=净利润营业收入平均总资产××营业收入平均总资产平均净资产1 权益乘数=1- 资产负债率从公式可以看出,无论提高其中哪个比率,净资产收益率都会提高。

其中,销售净利率是利润表的概括,净利润与营业收入两者相除可以概括企业的全部经营成果;权益乘数是资产负债表的概括,表明资产、负债和所有者权益的比例关系,可以反映企业最基本的财务状况;总资产周转率把利润表和资产负债表联系起来,使净资产收益率可以综合整个企业经营活动和财务活动业绩。

三、万科 A 杜邦分析图( 3 年)及其分析2008 年度万科 A 杜邦分析图(单位:万元)净资产收益率12.76%总资产收益×平均权益率乘数4.23% 3.0156销售净利×总资产周转1÷(1-平均资产负债率率率66.84%)11.32% 0.3738净利润÷主营业主营业务÷平均资平均负债÷平均资463986915务收入收入产总额总额产总额2.73 409917792 40991779 109665523 73296487 10966552314.96 214.96 814.69 559.57 814.69营业总收-营业成+非经常-所得税入本总额性损益费用40991779 34855663 1861696 1682416214.96 288.39 99.46 473.3净资产收益率12.77%总资产收益×平均权益率乘数4.24% 3.0497销售净利×总资产周转1÷(1-平均资产负债率率67.21%)率11.33%11.34 0.3806净利润÷主营业主营业务÷平均资平均负债÷平均资643000753务收入收入产总额总额产总额2.74 488810131 488810131 128422567 863090363 12842256714.97 43.49 275.24 07.605 275.24营业总收-营业成+非经常-所得税入本总额性损益费用48881013 41122442 85885718 21874202214.97 525.36 9.96 69.4净资产收益率12.78%总资产收益×平均权益率乘数4.25% 3.5323销售净利×总资产周转1÷(1-平均资产负债率率率71.69%)11.35% 0.2871净利润÷主营业主营业务÷平均资平均负债÷平均资883961050务收入收入产总额总额产总额2.75 507138514 507138514 176623053 126625697 17662305314.98 42.63 285.61 237.37 285.61营业总收-营业成+非经常-所得税入本总额性损益费用50713851 39581842 80874401 31011420214.98 880.99 7.38 73.98杜邦分析图是对企业财务状况的综合分析。

万科A 2008至2010年度财务报表分析

万科 A 2008至2010年度财务报表分析——偿债能力分析公司简介万科企业股份有限公司(以下简称万科地产)原系经深圳市人民政府办(1988)1509号文批准,于1988年11月1日在深圳现代企业有限公司基础上改组设立的股份有限公司,原名为“深圳万科企业股份有限公司”。

1991年1月29日,本公司发行之A股在深圳证券交易所上市。

1993年5月28日,本公司发行之B股在深圳证券交易所上市。

1993年12月28日经深圳市工商行政管理局批准更名为“万科企业股份有限公司”。

本公司经营范围为:兴办实业(具体项目另行申请);国内商业的;物资供销业(不含专营、专控、专卖商品);进出口业务(按深经发审证字第113号外贸企业审定证书规定办理);房地产开发。

控股子公司主营业务包括房地产开发、物业管理、投资咨询等。

偿债能力分析偿债能力是指企业偿还到期债务的能力。

偿债能力分析包括短期偿债能力的分析和长期偿债能力的分析两个方面。

一、短期偿债能力分析短期偿债能力,就是企业以流动资产偿还流动负债的能力。

它反映企业偿付日常到期债务的实力、企业能否及时偿付到期的流动负责,是反映企业财务状况好坏的重要标志、财务人员必须十分重视短期债务的偿还能力,维护企业的良好信誉。

短期偿债能力也是企业的债权人、投资者、材料供应单位等所关心的重要问题、对债权人来说,企业具有充分的偿债能力,才能保证其债权的安全,按期取得利息,到期收回本金。

反映短期偿债能力的衡量指标有流动比率、速冻比率、和现金比率。

1.流动比率分析流动比率是流动资产总额和流动负债总额的比值。

流动比率主要反映企业的短期偿债能力。

计算公式:流动比率=流动资产/流动负债2008年年末流动性比率=113,456,373,203.92/64,553,721,902.60=1.762009年年末流动性比率=130,323,279,449.37/68,058,279,849.28=1.922010年年末流动性比率=205521000000/129651000000=1.59分析:一般来说,流动比率越高,企业偿还短期债务的能力越强,流动负债得到偿还的可能性就越大。

万科财务报表综合分析

万科A(000002)2008至2010年度财务报表分析——财务报表综合分析答:前面我们完成了对万科公司的偿债能力、获利能力、营运能力分析的分析,现在我从以下几个方面来展开对万科公司的财务报表综合分析:一、财务报表综合分析意义财务报表分析的最终目的在于全面、准确、客观地揭示与披露企业财务状况和经营情况,并对企业经济效益优劣做出合理的评价,从而为决策者提供参考。

二、财务报表综合分析主要有杜邦分析法、综合系数分析法、雷达图分析法等。

我以下就主要对杜邦分析法进行详细分析。

杜邦分析法,又称杜邦财务综合分析体系,简称杜邦体系,是利用各主要财务指标间的内在联系,对企业财务状况及经济效益进行综合系统分析评价的方法。

由于该体系是由美国杜邦公司最先采用的,因此称为杜邦分析法。

在该分析体系中,净资产收益率被视为衡量企业获利能力的最重要的龙头性指标,因此,杜邦分析法将净资产收益率作为全面分析企业业绩的起点,重点揭示企业获利能力极其前因后果。

1.杜邦分析法的核心比率净资产收益率是杜邦分析体系的核心比率,它具有较强的综合性。

其相关公式为:(1)净资产收益率 = 总资产收益率×平均权益乘数(2)总资产收益率 = 销售净利率×总资产周转率(3)销售净利率 = 净利润÷营业收入(4)总资产周转率 = 营业收入÷平均总资产(5)平均权益乘数 = 平均总资产÷平均净资产从以上公式可以看出,无论提高其中哪个比率,净资产收益率都会提高。

其中,销售净利率是利润表的概括,它可以概括企业的全部经营成果,权益乘数是资产负债表的概括,它可以反映企业最基本的财务状况;总资产周转率把利润表和资产负债表联系起来,使净资产收益率可以综合整个企业经营活动和财务活动业绩。

2.杜邦分析法的基本框架万科:1)净利润2008年净利润=营业总收入-营业成本总额+非经常性损益-所得税费用=40,991,779,214.96-34,855,663,288.39+186,169,699.46 -1,682,416,473.30=4,639,869,152.73元2009年净利润=营业总收入-营业成本总额+非经常性损益-所得税费用=48,881,013,143.49-41,122,442,525.36+858,857,189.96-2,187,420,269.40=6,430,007,538.69元2010年净利润=营业总收入-营业成本总额+非经常性损益-所得税费用=50,713,851,442.63-39,581,842,880.99+808,744,017.38-3,101,142,073.98=8,839,610,505.04元2)销售净利率2008年销售净利率=净利润÷主营业务收入×100%=4,639,869,152.7340,991,779,214.96100%=11.32%2009年销售净利率=净利润÷主营业务收入×100%=6,430,007,538.6948,881,013,143.49100%=13.15%2010年销售净利率=净利润÷主营业务收入×100%=8,839,610,505.0450,713,851,442.63100%=17.43%3)总资产周转率2008年总资产周转率=主营业务收入÷平均资产总额=40,991,779,214.96109,665,523,814.69=0.3738 2009年总资产周转率=主营业务收入÷平均资产总额=48,881,013,143.49128,422,567,275.24=0.3806 2010年总资产周转率=主营业务收入÷平均资产总额=50,713,851,442.63176,623,053,285.61=0.2871 4)总资产收益率2008年总资产收益率=销售净利率×总资产周转率=11.32%×0.3738=4.23%2009年总资产收益率=销售净利率×总资产周转率=13.15%×0.3806=5.00%2010年总资产收益率=销售净利率×总资产周转率=17.43%×0.2871=5.00%5)平均资产负债率2008年平均资产负债率=平均负债总额÷平均资产总额×100%=73,296,487,559.57109,665,523,814.69100%=66.84% 2009年平均资产负债率=平均负债总额÷平均资产总额×100%=86,309,036,307.61128,422,567,275.24100%=67.21% 2010年平均资产负债率=平均负债总额÷平均资产总额×100%=126,625,697,237.37176,623,053,285.61100%=71.69% 6)平均权益乘数2008年平均权益乘数=11-=11-66.84%=1÷0.3316=3.022009年平均权益乘数=11-=11-67.21%=1÷0.3279=3.052010年平均权益乘数=11-=11-71.69%=1÷0.2831=3.537)净资产收益率2008年净资产收益率=总资产收益率×平均权益乘数=4.23%×3.02=12.77%2009年净资产收益率=总资产收益率×平均权益乘数=5.00%×3.05=15.25%2010年净资产收益率=总资产收益率×平均权益乘数=5.00%×3.53=17.65%万科2008年基本框架净资产收益率(12.77%)总资产收益率(4.23%) ×平均权益乘数(3.02)销售净利率(11.32%)×总资产周转率(0.3738) 1÷(1-平均资产负债率66.84%)净利润÷主营业务收入主营业务收入÷平均资产总额平均负债总额÷平均资产总额(4,639,869,152.73元) (40,991,779,214.96元) (40,991,779,214.96元) (109,665,523,814.69元) (73,296,487,559.57元) (109,665,523,814.69元)营业总收入- 营业成本总额 + 非经常性损益 - 所得税费用(40,991,779,214.96元) (34,855,663,288.39元) (186,169,699.46元) (1,682,416,473.30元)2009年基本框架净资产收益率(15.25%)总资产收益率(5.00%) ×平均权益乘数(3.05)销售净利率(13.15%)×总资产周转率(0.3806) 1÷(1-平均资产负债率67.21%)净利润÷主营业务收入主营业务收入÷平均资产总额平均负债总额÷平均资产总额(6,430,007,538.69元) (48,881,013,143.49元) (48,881,013,143.49元) (128,422,567,275.24元) (86,309,036,307.61元) (128,422,567,275.24元)营业总收入- 营业成本总额 + 非经常性损益 - 所得税费用(48,881,013,143.49元) (41,122,442,525.36元) (858,857,189.96元) (2,187,420,269.40元)2010年基本框架净资产收益率(17.65%)总资产收益率(5.00%) ×平均权益乘数(3.53)销售净利率(17.43%)×总资产周转率(0.2871) 1÷(1-平均资产负债率71.69%)净利润÷主营业务收入主营业务收入÷平均资产总额平均负债总额÷平均资产总额(8,839,610,505.04元) (50,713,851,442.63元) (50,713,851,442.63元) (176,623,053,285.61元) (126,625,697,237.37元) (176,623,053,285.61元)营业总收入- 营业成本总额 + 非经常性损益 - 所得税费用(50,713,851,442.63元) (39,581,842,880.99元) (808,744,017.38元) (3,101,142,073.98元)保利2008年基本框架净资产收益率(21.38%)总资产收益率(6.44%) ×平均权益乘数(3.32)销售净利率(19.61%)×总资产周转率(0.3284) 1÷(1-平均资产负债率69.84%)净利润÷主营业务收入主营业务收入÷平均资产总额平均负债总额÷平均资产总额(3,043,671,657.77元) (15,519,901,076.27元) (15,519,901,076.27元) (47,263,413,482.59元) (33,009,607,725.82元) (47,263,413,482.59元)营业总收入- 营业成本总额 + 非经常性损益 - 所得税费用(15,519,901,076.27元) (11,779,030,113.07元) (282,413,866.78元) (979,613,172.21元)2009年基本框架净资产收益率(18.78%)总资产收益率(5.59%) ×平均权益乘数(3.36)销售净利率(17.44%)×总资产周转率(0.3205) 1÷(1-平均资产负债率70.28%)净利润÷主营业务收入主营业务收入÷平均资产总额平均负债总额÷平均资产总额(4,007,727,232.01元) (22,986,607,600.50元) (22,986,607,600.50元) (71,731,443,304.01元) (50,414,097,774.27元) (71,731,443,304.01元)营业总收入- 营业成本总额 + 非经常性损益 - 所得税费用(22,986,607,600.50元) (17,767,745,047.96元) (160,184,909.81元) (1,371,320,230.34元)2010年基本框架净资产收益率(18.70%)总资产收益率(4.55%) ×平均权益乘数(4.11)销售净利率(15.34%)×总资产周转率(0.2965) 1÷(1-平均资产负债率75.64%)净利润÷主营业务收入主营业务收入÷平均资产总额平均负债总额÷平均资产总额(5,505,278,120.39元) (35,894,117,625.88元) (35,894,117,625.88元) (121,079,348,219.44元) (91,588,408,427.50元) (121,079,348,219.44元)营业总收入- 营业成本总额 + 非经常性损益 - 所得税费用(35,894,117,625.88元) (28,511,658,213.57元) (22,115,237.55元) (1,899,296,529.47元)招商2008年基本框架净资产收益率(8.26%)总资产收益率(2.92%) ×平均权益乘数(2.33)销售净利率(0.34%)×总资产周转率(0.11) 1÷(1-平均资产负债率0.59%)净利润÷主营业务收入主营业务收入÷平均资产总额平均负债总额÷平均资产总额(1,227,615,829元) (3,573,180,000元) (3,573,180,000元) (31,272,089,338.5元) (18,559,963,472.5元) (31,272,089,338.5元)营业总收入- 营业成本总额 + 非经常性损益 - 所得税费用(3,573,184,200元) (3,231,260,734元) (687,908,600元) (209,864,866元)2009年基本框架净资产收益率(10.1%)总资产收益率(3.66%) ×平均权益乘数(2.76)销售净利率(17.31%)×总资产周转率(0.2376) 1÷(1-平均资产负债率0.62%)净利润÷主营业务收入主营业务收入÷平均资产总额平均负债总额÷平均资产总额(1,644,140,000元) (10,137,700,000元) (10,137,700,000元) (47,897,200,000元) (25,376,316,005.5元) (47,897,200,000元)营业总收入- 营业成本总额 + 非经常性损益 - 所得税费用(10,137,700,000元) (8,063,482,000元) (89,186,000元) (519,264,000元)2010年基本框架净资产收益率(11.05%)总资产收益率(4.15%) ×平均权益乘数(2.66)销售净利率(18.02%)×总资产周转率(0.2599) 1÷(1-平均资产负债率0.65%)净利润÷主营业务收入主营业务收入÷平均资产总额平均负债总额÷平均资产总额(2,011,400,000元) (13,782,400,000元) (13,782,400,000元) (53,858,538,491.5元) (34,133,724,188.5元) (53,858,538,491.5元)营业总收入- 营业成本总额 + 非经常性损益 - 所得税费用(13,782,400,000元) (10,563,206,200元) (-419,656,800元) (788,137,000元)分析:1.是杜邦分析系统的核心。

作业3万科股份2008至2010年度财务报表分析—获利能力分析

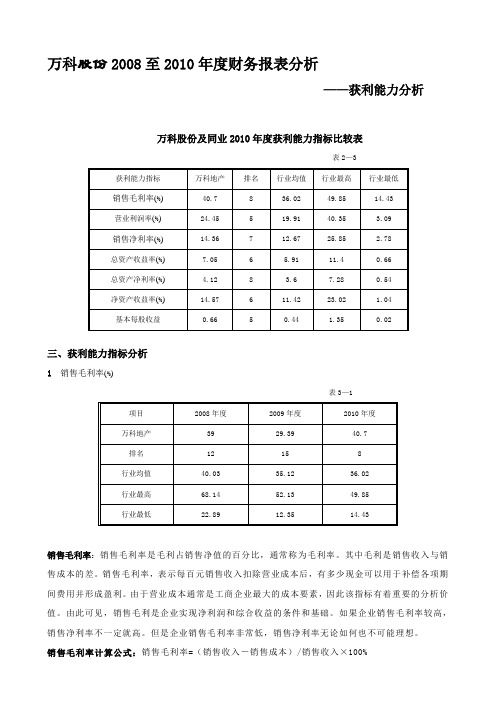

万科股份2008至2010年度财务报表分析——获利能力分析万科股份及同业2010年度获利能力指标比较表表2—3三、获利能力指标分析1 销售毛利率(%)表3—1销售毛利率:销售毛利率是毛利占销售净值的百分比,通常称为毛利率。

其中毛利是销售收入与销售成本的差。

销售毛利率,表示每百元销售收入扣除营业成本后,有多少现金可以用于补偿各项期间费用并形成盈利。

由于营业成本通常是工商企业最大的成本要素,因此该指标有着重要的分析价值。

由此可见,销售毛利是企业实现净利润和综合收益的条件和基础。

如果企业销售毛利率较高,销售净利率不一定就高。

但是企业销售毛利率非常低,销售净利率无论如何也不可能理想。

销售毛利率计算公式:销售毛利率=(销售收入-销售成本)/销售收入×100%从表3-1可以清晰地看出万科2009年比2008年下降了9.61%,但2010年销售毛利率却比2009年上升了11.31%。

从万科这三年来的利润表可得出:万科2008年销售毛利为159.87亿元,2009年销售毛利为143.66亿元,而2010年销售毛利206.40亿元。

由此可得出:万科2009年销售毛利最少,而2010年销售毛利最多。

2009年到2010年的销售毛利率上升幅度较大,说明公司销售的初始盈利能力在大大的加强,更有竞争力,获利能力在增强。

2 营业利润率(%)表3—2营业利润率:营业利润率是指企业的营业利润与营业收入的比率。

其中,经营利润是营业利润与利息支出的总和。

营业利润率是衡量企业经营效率的指标,反映了在不考虑非营业成本的情况下,企业管理者通过经营获取利润的能力。

营业利润率越高,说明企业商品销售额提供的营业利润越多,企业的获利能力越强;反之,营业利润率越低,说明企业营业利润越少,企业的获利能力越弱。

其计算公式为:营业利润率=经营利润/营业收入×100%从表3-2可以明显看出万科2008年、2009年和2010年三年的营业利润率呈持续上升趋势。

财务报表分析作业4-万科.doc

万科A财务报表综合分析一、总体情况分析万科A总股本为109.95亿,其中流通股为93.92亿。

最新分配预案2009年第三季度利润不分配不转增。

最新财务指标为:每股收益0.27元,每股净资产3.18元,净资产收益率8.46%,主营收入增长率31.06%,净利润增长率29.92%,每股未分配利润0.78元。

最新股东人数为865,153,人均持股为12,708.98,人均持股变动17.82%。

最新市场估值指标分别是,市盈率为82.28、市净率为59.47、市现率为90.37、市售率为55.61、PEG为66.09;而同期行业均值分别为48.55、45.73、53.63、26.56、80.51。

二、资产负债分析1、资产结构与变动分析2009年09月,万科A资产总额为12,950,250.92万元,其中流动资产为12,379,276.80万元,占比为95.59%,流动资产占比很高,它的盈利能力和周转效率对公司的经营状况起决定性作用;长期投资为284,510.12万元,占比:2.20%;固定资产为125,605.71万元,占比为0.97%;无形资产及其它资产为160,858.29万元,占比:1.24%,。

而上期上述指标分析别为96.45% 、1.91% 、0.77% 、0.87% 。

资产结构及变动表项目万元2008年09月2009年09月新增% 2008年占比% 2009年占比%流动资产11,715,184.76 12,379,276.80 5.67% 96.45% 95.59%长期投资231,895.19 284,510.12 22.69% 1.91% 2.20%固定类资产93,813.18 125,605.71 33.89% 0.77% 0.97%其它长期资产105,634.67 160,858.29 52.28% 0.87% 1.24%资产总计12,146,527.80 12,950,250.92 6.62% 100.00% 100.00%净利润111,610.09 134,709.72 20.70% --- ---总资产收益率 2.00% 2.00% 0.00% --- --- 资产总额比上期增加803,723.12万元,增长率为6.62%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

04 任务-财务报表综合分析

万科A 财务报表综合分析

一.杜邦分析原理介绍:

杜邦分析法,又称杜邦财务分析体系,简称杜邦体系,是利用各主要财务比率指标间的内在联系,对企业财务状况及经济利益进行综合系统分析评价的方法。

由于该体系是由美国杜邦公司最先采用的,因此称为杜邦分析法。

在该体系中,净资产收益率被视为衡量企业获力能力的最重要的龙头性指标,因此,杜邦分析法将净资产收益率作为全面分析企业业绩的起点,重点揭示企业获力能力及其前因后果。

二、杜邦分析法的核心比率:

净资产收益率是杜邦分析体系的核心比率,它具有较强的综合性。

其中几中主要财务指标关系为:

净资产收益率=总资产收益率*平均权益乘数 因为:总资产收益率=销售净利率*总资产周转率

所以:净资产收益率=销售净利率*总资产周转率*平均权益乘数 =

权益乘数=

从公式可以看出,无论提高其中哪个比率,净资产收益率都会提高。

其中,销售净利率是利润表的概括,净利润与营业收入两者相除可以概括企业的全部经营成果;权益乘数是资产负债表的概括,表明资产、负债和所有者权益的比例关系,可以反映企业最基本的财务状况;总资产周转率把利润表和资产负债表联系起来,使净资产收益率可以综合整个企业经营活动和财务活动业绩。

三、万科A 杜邦分析图(3年)及其分析

2008年度万科A 杜邦分析图 (单位:万元)

净利润 × 营业收入 × 平均总资产

营业收入 平均总资产 平均净资产

1 1-资产负债率

杜邦分析图是对企业财务状况的综合分析。

它主要通过净资产收益率、销售净利率、总资产周转率、权益乘数这些财务比率之间的相互关系,全面、系统、直观地反映出企业的财务状况,从而大大提升了财务报表分析者的分析效率和效果。

从以上数据分析图结果:

(1)净资产收益率一个综合性很强的与公司财务管理目标相关性最大的指标,而净资产收益率由公司的销售净利率、总资产周转率和权益乘数所决定。

从上面数据可以看出万科房地产的净资产收益率较高,近三年中2009年比2008年增长2.51%、2010年比2009年增长2.41%,每年都有递增,说明了企业的财务风险小。

(2)销售净利率反映了企业净利润与销售收入的关系,它的高低取决于企业销售收入与成本总额的高低。

从这个意义上看提高销售净利率是提高企业盈利能力的关键所在。

要想提高销售净利率,一是扩大销售收入,二是要降低成本费用。

从上图可以看出,(2008-2010)

这三年中万科营业收入都每年递增,因此净利润会提高。

万科房地产的销售净利率在2009年达到13.15%,2010年是17.43%都有所提升,说明了该企业的盈利能力有所提升。

(3)影响总资产周转率的一个重要因素是资产总额。

资产总额由流动资产与非流动资产组成,他们的结构合理与否将直接影响资产的周转速度。

一般来说,流动资产直接体现企业的偿债能力和变现能力,而非流动资产则体现企业的经营规模,发展潜力。

两者之间有一个合理的比率关系。

(4)权益乘数主要受资产负债率影响。

负债比率越大,权益乘数越高,说明企业有较高的负债程度,给企业带来较多地杠杆利益,同时也给企业带来了较多地风险。

该公司权益乘数大,说明万科地产的负债程度较高,企业风险较大。

杜邦分析法是一个多层次的财务比率分解体系。

运用杜邦分析法进行综合分析,就是在每一个层次上进行财务比率的比较和分解。

各项财务比率可在每个层次上与本企业历史或同业财务比率比较。

通过与历史比较可以识别变动的趋势,通过与同业比较可以识别存在的差距。

这种比较可以逐级向下,并衡量其重要性,以实现系统、全面评价企业经营成果和财务状况的目的,并为其发展指明方向。

四、万科A财务报表综合评价

万科企业股份有限公司成立于1984年5月,以房地产为核心业务,是中国大陆首批公开上市的企业之一。

至2003年12月31日止,公司总资产105.6亿元,净资产47.01亿元。

1988年12月,公司公开向社会发行股票2,800万股,集资人民币2,800万元,资产及经营规模迅速扩大。

1991年1月29日本公司之A股在深圳证券交易所挂牌交易。

1991年6月,公司通过配售和定向发行新股2,836万股,集资人民币1.27亿元,公司开始跨地域发展。

1992年底,上海万科城市花园项目正式启动,大众住宅项目的开发被确定为万科的核心业务,万科开始进行业务调整。

1993年3月,本公司发行4,500万股B股,该等股份于1993年5月28日在深圳证券交易所上市。

B股募股资金45,135万港元,主要投资于房地产开发,房地产核心业务进一步突显。

万科A偿债能力分析(一)短期偿债能力分析 1.流动比率2008年年末流动性比率=1.76 ,2009年年末流动性比率=1.91,2010年年末流动性比率=1.59 分析:万科所在的房地产业08年的平均流动比率为1.84,说明与同类公司相比,万科09年的流动比率明显高于同行业比率,万科存在的流动负债财务风险较少。

同时,万科09年的流动比率比08年大幅度提高,说明万科在09年的财务风险有所下降,偿债能力增强。

但10年呈下降状态,说明公司的短期偿债能力下降了,企业的财务状况不稳定。

2.速动比率2008年年末速动比率= 0.43 ,2009年年末速动比率=0.59,2010年年末速动比率=0.56 分析:万科所在的房地产业08年的平均速动比率为0.57,可见万科在09年的速动比率与同行业相当。

同时,万科在09年的速动比率比08年大有提高,说明万科的财务风险有所下降,偿债能力增强。

10年,速动比率又稍有下降,说明受房地产市场调控影响,偿债能力稍变弱。

3、现金比率2008年的现金比率=30.95%,2009年的现金比率=33.8%,2010年的现金比率=29.17% 分析:从数据看,万科的现金比率上升后下降,从08年的30.95上升到09年的33.8,说明企业的即刻变现能力增强,但10年又下降到29.17,说明万科的存货变现能力是制约短期偿债能力的主要因素。

(二)长期偿债能力分析 1.资产负债率2008年年末资产负债=67.44%,2009年年末资产负债率=67%,2010年年末资产负债率=74.69%分析:万科所在的房地产业08年的平均资产负债率为56%,万科近三年的资产负债率略高于同行业水平,说明万科的资本结构较为合理,偿还长期债务的能力较强,长期的财务风险较低。

此外,09年的负债水平比08年略有下降,财务上趋向稳健。

10年,资产负债率上升说明偿债能力变弱。

2.产权比率2008

年年末产权比率=2.07,2009年年末产权比率=2.03,2010年年末负债权益比=2.95,分析:万科所在的房地产业08年的平均负债权益比为1.10。

分析得出的结论与资产负债率得出的结论一致,10年万科的负债权益比大幅度升高,说明企业充分发挥了负债带来的财务杠杆效应。

3.利息费用保障倍数:2008年年末利息费用保障倍数=3.57%,2009年年末利息费用保障倍数=4.96%,2010年年末利息费用保障倍数=4.98%分析:万科所在的房地产业08年的平均利息保障倍数为3.23倍。

可见,万科近两年的利息保障倍数明显高于同行业水平,说明企业支付利息和履行债务契约的能力强,存在的财务风险较少。

已获利息倍数越大,说明偿债能力越强,从上可知,已获利息倍数呈上升趋势,万科的长期偿债能力增强。