石油国际贸易中的“实货”与“纸货”

石油公司降低进口原油采购成本途径的探讨

。

由 于众 多 市 场 参 与 者带 着 不 同 的预期 进行 交

易 ,交 易结 果 代 表 了市 场对 未 来 价 格 的看 法 ,因

此基 准 原 油 价 格 就 在 这公 开 、公 正 、高效 、透 明

进 口原油 采 购 工作 周 期 较 长 ,一 般提 前 2~3 个 月 就 需要 采 购 国 内炼 厂 加 工 的原 油 。而且 不 同

( 官价 ) 或

前 后 五 天 ,常 用 于部 分 西 非 原 油 ;③ 提 单 日所在 月全 月 ,常 用于 中东 原油 和部 分远 东原 油 。

由于 进 口原 油 和 其 所 挂靠 的基 准 原 油 存 在差 异 ,因此 原 油 定价 公 式 还 包 括 贴 水 ( 水 可 能 为 贴 正 值 ,也 可 能 为 负值 )。现 货 市 场 中贴 水 是 在

天 , 因 此 到 国 内港 口 的 时 问 大 概 为 M月 下 旬 或

( I M+ )月 。

2)把握 基 准原油 价差 ,优 化计 价结 构

DTD BRENT 、 NYM EX TI PLAT UBAI W 、 TS D

是 国 际原 油 市 场 最 常见 的基 准 原 油 , 由于石 油 市

际市场 ,并 逐渐成 为 产油 国 、消费 国以及 国家 石油公 司制定石油政策 的依据。2 世纪8 年代 以 0 0 来 ,现 货 市 场 更 加 繁荣 ,更 多 的交 易 走 向现 货 市

场 。虽 然 现 在 长 期合 同仍 然 是 最 主 要 的原 油 实 货 贸易 方 式 ,但 是传 统 固定 价 格 的定 价原 理 已逐 步 退 出历 史 舞 台 ,出现 了现 货 市 场价 格 与长 期 合 同 挂 钩 的方 法 ,从 而成 为 目前 世 界石 油市 场 广 泛 采 用 的长 期合 同模 式 。

原油实货与纸货交易简介

九、原油实货合同及执行

(二)、主要执行程序:

认装期

船

险

定商检

定船代、货 代

证指示

用证

船、运输、 卸货

票、收付款

赔(滞期费、 短重等)

十、布伦特原油交易简介

(一)、布伦特原油简介:

1、基本情况: ➢ 布伦特混合油 ➢装港:SULLOM VOE(英国北海) ➢目前产量:每月17船 ➢40个油田(布伦特30,尼尼安10) ➢34个股东 ➢1981年开始远期实货交易 ➢1988年开始IPE布伦特场内交易 ➢1990年,尼尼安(NINIAN)原油引入布伦特混合油系统 ➢2002 年 10 月 15 天 布 伦 特 演 变 为 21 天 BFO : BRENT/FORTIES/OSEBERG ➢月产量17/36/17船

原油实货与纸货交 易简介

金凯讯财经资讯

石油:

代生活中不可取代的动力能源和化工原料,工业文明时代最具战略意义的重要商品。

目录

01

02

03

04

05

06

世界石油市 原油的分类 市场参与者 油种的选择、 影响市场的 顺价市场与

场综述

评价

因素

逆价市场

一、世界石油市场综述

(一)、世界石油市场百年历史回顾

七、原油的计价

价期:提货月全月平均

I调整:API超过34每0.1度加价1美分/桶

01

I低于34每0.1度减价1美分/桶

、贴水:

决定一种原油比较基准原油是加贴水还是减贴水,

以及贴水幅度的因素很多。主要考虑该油种与基准

02

油的品质差别、加工收益、市场流动性以及交易计

价期的不同,以及不同油种的供需关系、其他相关

原油实货与纸货交易简介

图形分析 趋势分析 交易量分析 形态理论 波浪理论 其他

14

五、影响市场的因素

3、主要技术指标:

移动平均线(MA) 相对强弱指数(RSI) 交易数量及未平仓量 其他

15

五、影响市场的因素

(三)、非石油因素对油价走势的影响:基金

1、以直接运作资金来获取高额赢利为目的的各种管理基金、对冲基 金,游走于债市、股市、汇市、期市之间,以纽约商品交易所和 伦敦国际石油交易所为代表的石油期市,是他们重要的搏弈场所。

对运距短的原油有利 不鼓励存货(库存水平降低)

不鼓励买家保值

18

七ห้องสมุดไป่ตู้原油的计价

(一)、价格公式: 1、与计价基准油联动的价格公式:基准油价格+/-贴水 2、与官方公布价格联动的价格公式:官价(OSP)+/- 贴水 (二)、计价期:

计价期一般以装船提单日为基础,通常有以下几种:

提单日前后五天,常用于部分西非原油; 提单日后五天,常用于西非、北海原油; 提单日所在月全月,大部分中东原油、远东原油用全月计价; 提单日所在周及前后各一周,共三周,常用于越南和澳洲原油。 其他(如叙利亚轻油的提单日后5日至提单日后10日计价) 例:伊拉克巴士拉原油 2004年3月官价(FOB)

能通过EFP(EXCHANGE FOR PHYSICAL)与IPE布伦特期货进行转换。

一般在提货月前3-4个月开始交易,提货月前1个月交易最为活跃。 建仓方式有:直接单向建仓, EFP, 跨月价差等。 3、21天BFO合同及执行:

采用SHELL标准合同

合约标准数量为60万桶,溢短装不超过1%。 交易链(传船期) “五点钟”(FIVE O’CLOCKED)

国际石油贸易合同条款法律分析简洁范本

国际石油贸易合同条款法律分析国际石油贸易合同条款法律分析引言国际石油贸易合同是指涉及石油买卖的跨国交易合同。

由于石油资源具有重要的战略、经济和地缘政治意义,国际石油贸易合同的条款需要经过仔细分析和研究,以确保合同各方的权益。

合同形式国际石油贸易合同可以采用书面形式或口头形式。

根据《国际货物销售合同公约》的规定,如果合同的价款超过一定金额,合同必须以书面形式订立。

在国际石油贸易中,一般都采用书面合同。

书面合同应当包括双方当事人的名称、地质、签字、日期等基本信息,并明确表示是石油买卖合同。

双方还可以约定一些其他的条款,如价格、交付方式、违约责任等。

交付方式国际石油贸易合同中的交付方式通常包括FOB(装运港交货)、CIF(成本、保险费与运费)等。

FOB是指卖方将货物运输到指定的装运港之后,卸货责任和费用由买方承担;CIF则是指卖方负责将货物运输到指定目的港,并承担运费和保险费等费用。

,也有一些其他的交付方式,如DES(目的港交货)、DAF(目的地交付)、DDU(不完税目的地交货)等。

买卖双方在合同中应明确约定交付方式,并注明适用的国际贸易术语。

价格条款石油贸易中的价格条款有很多种,如固定价格、浮动价格、定价公式等。

固定价格是指在合同签订时,双方已经约定好的价格,不受市场波动的影响。

浮动价格是指根据市场石油价格的波动,合同中的价格会随之变化。

定价公式则是根据某些指标(如布伦特原油价格)计算出最终价格。

在合同中,买卖双方需要明确约定价格条款,并注明适用的定价方式和计算公式。

货物质量和数量国际石油贸易合同中的货物质量和数量是非常重要的条款。

买方希望确保购买到的石油满足一定的质量标准,而卖方则需要保证所交付的石油数量和质量与合同约定一致。

在合同中,双方应明确约定石油质量的标准,并可以约定质量检验的方法和程序。

合同中还应明确规定石油的交付数量和计量单位。

违约责任在国际石油贸易合同中,违约责任是一项非常重要的条款。

石油国际贸易中的“实货”与“纸货”

根据石油纸货交易场所的不同,纸货交易可分为场内和场外交易两种。场内交易是在期货交易所内集中进行石油标准合约的买卖;场外交易是指买卖双方在期货交易所之外进行的石油纸货交易。

(一)交易所期货交易(Futures)。期货是交易所规定的标准合同,期货市场是市场经济发展到一定阶段的产物,其交易方式是从初级到高级,从简单到复杂长期演进的结果,期货市场发展到比较高级的程度,出现了期权交易市场。期货交易的操作方式是在交易所内通过公开竞价,买卖标准期货合约,在标准合约到期前再做与其等量反向的买卖,以实现投机获利或完成保值(锁价)交易。期货交易有以下两个特点:

国际石油“纸货”交易及其对“实货”贸易的影响

石油纸货是相对于实货而言的,是与实货市场相互影响的金融衍生工具。从交易目的看,纸货交易可用于投机炒作和为实货交易保值。由于纸货交易操作简单方便,在实际交易中,国际石油纸货交易数量远大于实货贸易量。据不完全统计,全球国际石油金融衍生物交易产生的名义交易量是实货国际贸易量的三倍以上。国际市场流通的实物原油,95%以上采用联动作价(LINKED PRICE,或称浮动价、活价FLOATING PRICE),一般至少在成交一个月之后才能获知固定成本。因此,需要提前控制固定成本的用户必须进入另外一个以实物市场为基础的纸货市场,来确保期望定价(预期成本)的实现。纸货市场的主要特征是固定价(FIXED PRICE或FLAT PRICE)。

实货端和纸货端操作流程

实货端和纸货端操作流程下载温馨提示:该文档是我店铺精心编制而成,希望大家下载以后,能够帮助大家解决实际的问题。

文档下载后可定制随意修改,请根据实际需要进行相应的调整和使用,谢谢!并且,本店铺为大家提供各种各样类型的实用资料,如教育随笔、日记赏析、句子摘抄、古诗大全、经典美文、话题作文、工作总结、词语解析、文案摘录、其他资料等等,如想了解不同资料格式和写法,敬请关注!Download tips: This document is carefully compiled by theeditor. I hope that after you download them,they can help yousolve practical problems. The document can be customized andmodified after downloading,please adjust and use it according toactual needs, thank you!In addition, our shop provides you with various types ofpractical materials,such as educational essays, diaryappreciation,sentence excerpts,ancient poems,classic articles,topic composition,work summary,word parsing,copy excerpts,other materials and so on,want to know different data formats andwriting methods,please pay attention!实货端操作流程一、实货交易前的准备1. 确定交易品种:根据市场需求和自身情况,确定要交易的实货品种。

国际石油市场贸易概述

4、非洲

非洲储油区主要分布在撒哈拉大沙漠和几内亚湾沿岸,占世 界储量的9.6%。主要产油国有利比亚、阿尔及利亚、尼日 利亚、喀麦隆、加蓬、安哥拉等国。其中利比亚储量最多, 约占世界的3.3%,其次是尼日利亚占2.8%,安哥拉占1.0%, 阿尔及利亚占0.9%。

UNIPEC

5、北美

北美储油区的油田分布在墨西哥湾沿岸、加利福尼亚地区、 阿拉斯加的北冰洋沿岸、加拿大的艾伯塔、曼尼托克等地 区,占世界石油储量的5.5%。其中加拿大占2.5%,美国 占2.1%,墨西哥占0.9%。

南美 8.9% 北美 16.5%

产量前10名—截至2009年底

俄罗斯 沙特阿拉伯 美国 伊朗 中国 加拿大 墨西哥 委内瑞拉 伊拉克 科威特

UNIPEC

4.94亿吨 4.56亿吨 3.25亿吨 2.02亿吨 1.89亿吨 1.56亿吨 1.48亿吨 1.25亿吨 1.22亿吨 1.39亿吨

WTI原油期货交易(NYMEX WTI),有效冲淡了OPEC的 石油定价权。 1988年6月,伦敦国际石油交易所(IPE) 推出BRENT原油 期货交易(IPE BRENT),进一步冲淡了OPEC的定价权。 1990年,爆发第一次海湾战争,引发世界第三次石油危机。 90年代后,金融资本大举进入石油衍生物市场,石油期货 市场得到了迅速发展 。随着国际资本不断进入石油市场, 国际油价持续上涨,并且油价波动日益频繁,波动幅度日 益加大。

363亿吨 248亿吨 (包括130亿吨重油) 189亿吨 155亿吨 140亿吨 130亿吨 102亿吨 58亿吨 53亿吨 52亿吨(包括38亿吨油砂)

UNIPEC

世界原油产量分布

2009年世界原油总产量达38.2亿吨

亚太 10.0% 非洲 12.0% 中东30.3%

炼油企业高低硫价差保值的探讨

炼油企业高低硫价差保值的探讨摘要:本文对炼油企业高低硫价差保值的必要性和可行性,影响高低硫价差的主要因素及保值策略进行了探讨。

关键词:高低硫价差;原油;套期保值1前言长期以来,我国炼油企业主要依靠进口原油来满足原料供应。

按照国际原油计价规则,低硫原油普遍采用BRENT计价,高硫原油普遍采用DUBAI计价,基准油BRENT与DUBAI之间的价差被认定为高低硫价差。

2高低硫价差保值的必要性和可行性炼油企业在原油采购中,由于加工需求及装置设防值等因素,经常需要同时采购低硫和高硫原油,即一部分以BRENT计价,一部分以DUBAI计价。

由于受到国际油价涨跌、供需变化、贴水变化等诸多因素影响,BRENT与DUBAI间价差呈现大幅波动态势,造成企业采购成本大幅波动,也给企业采购油种和计价方式的选择带来困扰,有必要通过高低硫价差保值来锁定收益、规避风险。

目前,除期货市场的ICE BRENT、WTI、DME OMAN以外,在纸货市场已衍生出BRENT Swap、DUBAI Swap等工具,炼油企业可以通过锁定BRENT Swap/DUBAI Swap间价差来进行高低硫价差保值。

3影响高低硫价差的主要因素如前所述,受到国际油价涨跌、供需变化、原油贴水变化、突发事件等诸多因素影响,高低硫价差通常呈现大幅波动走势。

从月度数据来看,2019年至今,高低硫价差波幅高达12美元/桶,最低曾达-2美元/桶,最高曾达到10美元/桶。

具体分析如下:3.1国际油价走势通常来说,高低硫价差走势与国际油价呈现正相关性,即国际油价上涨,高低硫价差通常拉宽;国际油价下跌,高低硫价差通常收窄。

这其中的主要逻辑是,高低硫价差本质上是原油品质差的一种形式,在大部分时间里,它与原油的绝对价格之间呈现某一区间比例,高低硫价差为原油绝对价格的3-10%。

3.2贴水变化BRENT、DUBAI等基准油的贴水也会对高低硫价差产生影响。

以中东原油为例,沙特石油公司通常在M-1月上旬公布的M月的官价贴水和M月的高低硫价差呈现高度正相关性。

全球石脑油市场分析及计价方式介绍

全球石脑油市场分析及计价方式介绍摘要:对全球石脑油市场的供需情况和贸易流向进行了系统分析,并对石脑油在贸易中所用的计价方式和纸货进行了介绍。

关键词:石脑油,国际市场,市场调查,国际贸易,市场需求分析1 全球石脑油市场供需平衡分析经历了2008-2009年短暂的衰退之后,世界经济在2010年开始复苏。

化工品高速增长的需求(尤其是亚洲和其他发展中国家)。

带动了全球石脑油需求。

欧佩克(OPEC)发布的《2009年全球石油展望》指出,全球石脑油主要用于生产烯烃和芳烃,2008年全球石脑油需求约占全球原油需求的6.6%。

一旦全球经济走出衰退,受石化产业(尤其是亚洲石化产业)增长的刺激,全球石脑油市场需求的增速将是原油需求增速的两倍。

2015年全球石脑油需求预计将达到620万bbl/d,2008年至2015年的年均增速为1.3%。

2030年需求将达到870万bbl/d,2015年至2030年期间的年均增速将达到2.3%,届时石脑油需求将占原油需求的8%以上。

1.1 世界乙烯原料构成中石脑油所占比重减少据油气杂志统计,2009年世界乙烯产能达13277.5万t/a,其中亚太地区为3973.1万t/a,北美地区为3446.9万t/a,西欧为2491.8万t/a。

据OPEC预计,到2013年,世界乙烯产能将增至1.48亿t/a,北美和西欧的份额将分别降至20%和15%,而亚太地区将占全球的34%,中东将增至20%。

乙烯的生产原料主要有石脑油、乙烷、丙烷、丁烷和瓦斯油(柴油)以及NGL、LPG等。

2003年以来,由于国际油价持续高位震荡,世界乙烯主要生产地区的乙烯原料的构成发生了较大变化。

2009年全球乙烯原料构成向轻质原料偏移了5个百分点;中东地区由于天然气价格较低,更倾向于乙烷及其他天然气液体;欧洲和亚洲则更倾向于石脑油;而北美地区由于较高的油气价格,其进料选择十分灵活,近期则偏重于使用轻质原料。

从石脑油在乙烯原料中所占比重变化看,除亚洲和非洲地区有所增长外,其余地区均有不同程度的下降。

世界石油贸易

世界石油贸易一、石油贸易方式长期供应合同、现货贸易、准现货贸易、期货贸易。

长期供应合同:第一次石油危机以前,长期合同是世界石油市场的主要贸易方式,甚至价格长时间不变;石油危机后,世界石油市场价格大起大落,买卖双方都不愿签订固定价格的长期合同,买方更多地到现货市场寻求供应,长期合同贸易量大幅度下降;目前长期供应合同仍普遍存在,大多数情况下只是一个框架,供应的时间、供应量、价格等都要由买卖双方定期协商。

现货贸易:石油现货交易是指买卖双方出自对实物石油的需求与销售实物石油的目的,根据商定的支付方式与交货方式,采取即时或在较短的时间内进行实物石油交收的一种交易方式。

在现货交易中,随着商品所有权的转移,同时完成石油实体的交换与流通。

因此,石油现货交易是石油商品运行的直接表现方式。

*世界六大石油现货市场:中东市场、远东市场、北美市场、加勒比海市场、西北欧市场、西北非市场。

现货市场的基本条件是要有大的港口和众多的炼油厂。

准现货贸易:1、易货贸易:用石油换取专门规定的货物或服务2、回购贸易:卖方必须将销售石油所得收入的一部分用来购买进口其石油国家的货物。

3、以油抵债:石油出口国由于收入拮据,因此提出愿意用石油清偿部分债务。

4、以油换油:由原油换取其所需轻油和油品。

在市场疲软的形势下,还有诸如延长付款期、减免运费、保险费等折扣方式,净回值定价也属于一种折扣交易方式。

准现货贸易存在着很大的局限性,只有在油价动荡不定,特别是油价疲软不振的情况下,产油国为了折扣求售,才采取这种贸易方式。

期货贸易:期货贸易就是在期货交易所内买卖标准期货合约的交易二、世界两大大原油期货:目前在世界范围内来看,有两种基准原油,一种是WTI,在美国纽约商品交易所(NYMEX)进行交易;另一种是布伦特,在英国伦敦国际石油交易所(IPE)进行交易。

人们通常所谈论的国际原油价格是多少多少美元一桶,指的就是纽约商品交易所的WTI或者英国国际石油交易所的布伦特的期货价格。

3.燃料油纸货介绍

9 9

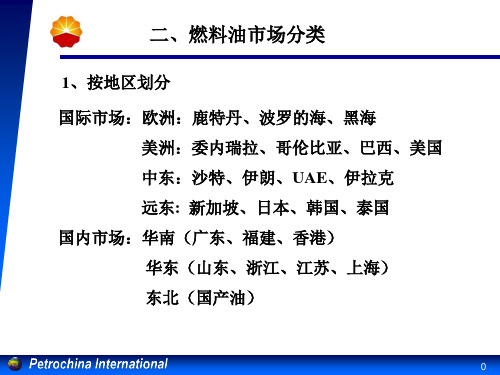

二、燃料油市场分类

普氏(PLATTS)窗口交易

交易时间:每天下午4:00-4:30在普氏公开报价系统 (PAGE190)上进行公开现货交易的市场 交易目的:该市场的主要目的不是为了进行燃料油实货的 交割 , 而主要是为了形成当天的市场价格 , 起到 发现价格的作用。

交易品种: 交易单位: 报价单位:

最小变动价位:

每日价格最大波动限制: 合约交割月份: 交易时间:

1元/吨

上一交易日结算价+/-5% 1-12月(春节月份除外) 上午9:00-11:30 下午1:30-3:00

最后交易日

交割日期: 交割品级: 交割地点: 最低交易保证金: 交易手续费: 交易代码:

合约交割月份前一月份的最后一个交易日

二、燃料油市场分类

1、按地区划分

国际市场:欧洲:鹿特丹、波罗的海、黑海

美洲:委内瑞拉、哥伦比亚、巴西、美国

中东:沙特、伊朗、UAE、伊拉克 远东: 新加坡、日本、韩国、泰国 国内市场:华南(广东、福建、香港) 华东(山东、浙江、江苏、上海)

东北(国产油)

0 0

二、燃料油市场分类 燃料油全球市场概述

12 12

二、燃料油市场分类 燃料油标准合约

普氏(PLATTS)窗口交易

交易品种: 交易单位: 交易时间: 交割日期: 交割品级: 交割地点: 付款时间 交割方式: 180cst/380燃料油 20,000至40,000+/-5 吨/手 北京时间下午4:00-4:30 交易日后15-30天内(交易时指定5天装期) 180CST 燃料油/380(具体质量规定见表二) 或质量优于该标准的其它燃料油。 Platt指定交割地点 提单日后30天(B/L=0) 实物交割

石油现货交易中的“升贴水”

石油现货交易石油现货交易中中的“升贴水升贴水””石油的现货市场和期货市场的交易方式之间既存在关联也有所区别。

在期货市场上的交易基本都是纸面交易,最终以实物方式结算的比例很低。

实物交易有当期和远期、单次现货交易和期限内合约交易等类型,各方式都会参考商品交易所的期货或现货价格,作为决定交易价格的基数。

国际的石油(包括原油和各种石油产品)贸易方式种类很多,大多数商业贸易合同中的价格或价格计算方式都与国际商品交易所的价格关系密切。

而在合同的协商过程中,双方会根据交割时间、市场状况、合作关系、合作前景、交易数量等多个因素,在价格的升水或贴水金额或比例方面达成协议。

假设一份合同范本显示价格条款为:“以新加坡普氏××产品(MOPS )×年×月×日前后5日离岸(FOB )之中间价为基准,贴水10美元/吨”。

出于对货物交割当天(即条款中的“×年×月×日”)可能出现价格剧烈波动的风险考虑,通常会取交割日前后一段时间之中间价或平均价的方法来作为计价基准。

至于“贴水10美元/吨”的条款,则为双方考虑到当地市场当时的供求关系以及双方的合作关系给予的一定优惠。

但是,如果出现供应的紧张或其它不利于买方的情况,该条款可能会成为“升水”,即单价上提高一定金额。

升水/贴水的表示方法除了用固定的数额之外,还会采用例如固定比例(即一定百分比)的方式。

其变动值可以很大,主要取决于双方的背景、合作关系和讨价还价的能力。

该交易员介绍,大型机构如炼油厂或政府等组织,经常能比普通的商业机构获得更多的优惠。

除了钉住市场价格的方式以外,还有锁定一定时期价格的做法。

某个企业如果对某一时期的价格比较满意或者需要锁定成本,可以采用该办法,在限定时期内以固定价格的方式买入或者锁定价格区间。

2003年,广东省和澳大利亚签订的LNG 供应条约中规定,所购买的LNG 价格是与15-25美元的国际原油挂钩的定价区间。

国际石油贸易合同

国际石油贸易合同1. 引言国际石油贸易合同是指在国际范围内进行石油贸易的合同,主要包括石油买卖合同、石油长期供货合同和石油运输合同等。

本文将阐述国际石油贸易合同的重要条款及其相关法律问题。

2. 石油买卖合同石油买卖合同是石油贸易中最基本的合同形式,主要规定了买方和卖方之间的权利义务以及石油的数量、质量、价格、交货地点、交货方式等关键条款。

以下是一些常见的重要条款:2.1 数量和质量买卖双方需明确约定石油的数量和质量标准,以确定交易的规模和品质。

石油数量通常以桶(barrel)为单位计量,而质量标准则按照国际标准,比如API重度或轻度石油。

2.2 价格和支付方式买卖双方需要商定石油的价格和支付方式。

价格通常以桶为单位计价,可以是固定价格、指数价格或相关商品价格的基础上进行调整。

支付方式可以是现金支付或银行信用证等形式。

2.3 交货地点和交货方式买卖双方需要明确约定石油的交货地点和交货方式,以便确定物流安排和运输费用分摊。

常见的交货地点包括石油交易中心、港口或终端储油设施。

3. 石油长期供货合同石油长期供货合同是指买卖双方在一定期限内进行石油供需的长期合作关系。

此类合同通常会约定较长的合作期限、固定的供货量及价格,以确保供需双方的长期利益。

3.1 合作期限石油长期供货合同通常会约定一个较长的合作期限,以确保供需双方的稳定合作关系。

合作期限可以是数年至十几年,根据供需双方的具体需求进行调整。

3.2 供货量买卖双方需要明确约定石油的供货量,以确保供应的稳定性和供需平衡。

供货量可以是固定量、可调整量或根据市场需求进行调整。

3.3 价格石油长期供货合同通常会约定一定的价格机制,以确保长期供货的可预测性和双方的利益一致。

价格机制可以是固定价格、指数价格或其他相关商品价格的基础上进行调整。

4. 石油运输合同石油运输合同是指买卖双方在石油运输环节进行的合同,主要规定了石油的运输方式、运输时间、运输费用等关键条款。

国际石油贸易中几种价格的含义

国际石油贸易中几种价格的含义1、石油输出国组织的官方价格20世纪60年代OPEC为了与西方跨国公司降低"标价"的行为作斗争,在60年代后期特别是70年代初以来,在历次部长级会议都公布标准原油价格,这种标准原油价格是以沙特API 度为34的轻油为基准,而公布的价格就是当时统一的官价。

到20世纪80年代,由于非OPEC产油量的增长,在1986年底,石油输出国组织看到"官价"已不起多大作用,又改成以世界上7种原油的平均价格(7种原油一揽子价格),来决定该组织成员国各自的原油价格,7种原油的平均价即是参考价,然后按原油的质量和运费价进行调整。

1986年11月,OPEC价格委员会制定的包括7种原油在内的一揽子原油价格包括:沙特阿拉伯轻油(Arab Light)、阿尔及利亚撒哈拉混合油(Sahara Blend)、印度尼西亚米纳斯(Minas)、尼日利亚邦尼轻油(Bonny Light)、阿联酋迪拜油(Dubai)、委内瑞拉蒂朱纳轻油(Tia Juana Light)、墨西哥依斯莫斯轻油(Isthmus),当时的加权平均价是每磅18.00美元。

2、非石油输出国组织的官方价格这是非欧佩克成员的产油国自己制定的油价体系,它一般参照欧佩克油价体系,结合本国实际情况而上下浮动。

3、现货市场价格世界上最大的石油现货市场有美国的纽约、英国的伦敦、荷兰的鹿特丹和亚洲的新加坡。

上世纪70年代以前,这些市场仅仅是作为由各大石油公司相互调剂余缺和交换油品的手段,石油现货交易量只占世界总石油贸易量的5%以下,现货价格一般只反映长期合同超产的销售价格。

因此,这个阶段的石油现货市场称为剩余市场(Residual Market)。

1973年石油危机后,随着现货交易量及其在世界石油市场中所占比例逐渐增加,石油现货市场由单纯的剩余市场演变为反映原油的生产、炼制成本、利润的边际市场(Marginal Market),现货价格也逐渐成为石油公司,石油消费国政府制定石油政策的重要依据。

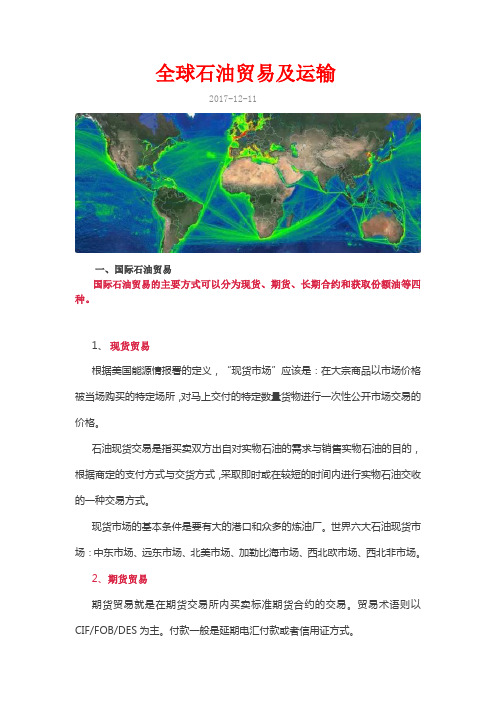

全球石油贸易及运输

全球石油贸易及运输2017-12-11一、国际石油贸易国际石油贸易的主要方式可以分为现货、期货、长期合约和获取份额油等四种。

1、现货贸易根据美国能源情报署的定义,“现货市场”应该是:在大宗商品以市场价格被当场购买的特定场所,对马上交付的特定数量货物进行一次性公开市场交易的价格。

石油现货交易是指买卖双方出自对实物石油的需求与销售实物石油的目的,根据商定的支付方式与交货方式,采取即时或在较短的时间内进行实物石油交收的一种交易方式。

现货市场的基本条件是要有大的港口和众多的炼油厂。

世界六大石油现货市场:中东市场、远东市场、北美市场、加勒比海市场、西北欧市场、西北非市场。

2、期货贸易期货贸易就是在期货交易所内买卖标准期货合约的交易。

贸易术语则以CIF/FOB/DES为主。

付款一般是延期电汇付款或者信用证方式。

目前在世界范围内来看,有两大大原油期货(或称两种基准原油),一种是WTI,在美国纽约商品交易所(NYMEX)进行交易;另一种是布伦特,在英国伦敦国际石油交易所(IPE)进行交易。

3、长期合约第一次石油危机以前,长期合约是世界石油市场的主要贸易方式,甚至价格长时间不变;石油危机后,世界石油市场价格大起大落,买卖双方都不愿签订固定价格的长期合同,买方更多地到现货市场寻求供应,长期合同贸易量大幅度下降。

石油和资金是高度相关的,没有资金,就不会有更多的石油。

油气产业不景气的情况下,它们越来越难获得长期融资,要让石油生产企业获得足够多的利润继续支持新石油储备的开发,长期石油销售合约就移除基于波动的原油现货价格的定价条款。

同时,长期合约的定价系统,保证该产业能实现自我融资。

目前长期供应合同仍普遍存在,大多数情况下只是一个框架,供应的时间、供应量、价格等都要由买卖双方定期协商。

如我国同俄罗斯的石油是有协议。

4、获取份额油份额油,又称“权益油”,指石油公司根据油田所占股份权益分成获取的原油,区别于原油市场买卖的“贸易油”。

2018年国际石油市场形势前瞻——访宋磊、陈蕊、佘建跃

经合组织 (OECD)国家石油需求增速放缓 ,同比增长35 表明当时的分析逻辑是合理的,判断也是基本准确的。

万桶/日; ̄OECD国家石油需求增速大幅提高 ,同比增长

毫无疑问,正是OPEC和部分 ̄OPEC产油国于2016

125万桶/日。

年 12月达成的限产协议 (自2017年1月起开始实施 ),加

需在2014、2015、2016年连续3年持续宽松后终于实现再平 2.88亿桶缩小至2017年10月底的高出1.25亿桶。全球商业

衡。尽管产油国减产执行隋况较好,但美国和减产豁免国产 石油库存的持续下降是市场由供应过剩趋于供需平衡,进

量大幅增长抵消了减产成效,导致再平衡进程漫于预期。 而转向供不足需的结果 ,是推动国际油价稳步回升 、主要

陈 蕊 :石 油 市场 问题 专 家 ,高级经 济 师 ,现 任 中 国石 油 集 团经济技 术研 究院石 油 市场所 副所长,炼化产业市场分析和战略研究中心主任 。参加过多项国家级课题的研 究工作 ,多次参 加发 改委 、能源局等 国家部委 有关 国际油价 走 势的座谈 会 。

_ _ 余建 跃 :现 任 中海 石油 化工 进 出 口公 司原 油部 首席 经 济师 。1995年参 加 工作后 进入 中 国石

二是石油需求增速超预期。2017年世界石油需求增速 底开始逐渐趋向平衡 。2017年底,OECD商业石油库存降

加快, ̄2016年的同比增长130万桶/日提高至160万桶/H, 至29.85亿桶,比7月底下降1.2亿桶 (见图1)。同时,海上

远高于过去10年年均100万桶/日左右的增长水平。其中, 浮仓以及沙特和中国等国家的石油库存均呈下降趋势。这

20 1 8年 国际石油 市场形 势 前瞻

新加坡纸货市场简介

新加坡纸货市场简介一、国际石油市场概述国际石油市场的结构性不平衡:北美洲产量可以,精炼能力和消费量均较大;拉丁美洲产量可以,有一定的精炼能力,消费量较小;非洲产量不错,但精炼能力和消费量小;中东产量最大,精炼能力和消费量较小;欧洲和FSU地区产量较大,但精炼能力和消费量均较高;亚太地区产量小,而精炼能力和消费量很大原油几个标志性价格:布兰特原油、西德州中度原油、迪拜、TAPIS主要炼油地区:美国墨西哥湾、阿姆斯特丹-鹿特丹-安特卫普、新加坡石油交易产品:原油可以炼成汽油(再炼成天然气)、石脑油(可再分成Chemicals 和Gasoline)、航空煤油、柴油(可再分成Diesel和heating oil)、燃料油(可再分成LSFO和HSFO)、沥青等价格发现机制:生产商(原油市场,供应驱动)----贸易商----精炼厂----分销商----消费者(精炼市场,消费驱动)供需调节机制:(起点)精炼产品需求旺盛----精炼产品库存下降----精炼厂加速生产----原油库存下降----原油价格上升----OPEC提高生产限额----原油价格下跌----精炼利润增加----精炼厂加速生产二、纸货市场参与者1、能源衍生产品市场的参与者商业参与者有:生产者(原油、天然气)、精炼厂(原油、汽油、柴油、航空煤油、燃料油)、运输公司(航空、船运、货运)、工业(原油、天然气、柴油、燃料油)、公共事业(原油、天然气、柴油、燃料油)非商业参与者:投机者、投资者、基金2、纸货市场参与者------经纪商和自营商经纪商专注于现货市场、远期合约、期货或场外交易市场他们在某一交易所执行指令或寻找对家提供所希望的交易。

他们有市场定价功能他们不承担风险,通常不做自营,仅根据交易量收取手续费自营交易商作为交易的对家管理价格和信用风险,有时会造市可以和经纪商成交,也可直接和造市商成交3、纸货市场参与者------现货商和金融机构现货商利用纸货市场:作为现货交易的补充;充分利用现货资源优势纸货市场通常由现货团体发展而成:欧洲柴油市场;布兰特伦敦15天市场;新加坡掉期市场金融机构仅从纸货的理论价值入手,目的在于:扩展风险管理的经验,扩张客户网络,帮助完成金融业务4、如何参与纸货市场大量前期准备工作:信用额度申请,文件准备交易过程分三步:通过电话交易,全程录音,以避免法律纠纷----书面确认将在几天内发出,对家应确认返回----到期日现金结算法律框架构成:主文件ISDA;保证金协议;交易确认5、场外交易市场---信用风险评估对家风险是指交易结算时对对家应付款的评估:基础资产价格波动率;到期时间;现货和敲定价格的相对位置;交易规模国家风险是指对家交易到期可能无法履约的保险费用评估:外汇管制、法规变化、战争、自然灾害等三、新加坡纸货市场性质:场外交易合约(OTC)交易时间:一般合约最长24个月,每天10:00至19:00点市场参与者:生产者、消费者、贸易商、投资者合同结算:现金结算,合同到期次月14日交易方式:掉期、期权、结构产品四、燃料油保值方案1、标准掉期 Standard Swap例:以多头为例(即你是燃料油现货的购买方),现在是9月,纸货市场上10月180CST燃料油价为 $360每吨,你预计10月要买进1吨现货,结算价格为10月普氏现货月均价。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

石油国际贸易中的“实货”与“纸货”—专家二谈“建设现代石油市场”作者:杨文芳赵伏王永红■在石油国际贸易领域,并存着“实货”与“纸货”两大类交易方式。

通常,“实货”贸易是指最终以石油商品交付为结果的交易行为,“纸货”交易是指与石油商品相关联的、但最终没有石油商品交付而仅以资金的收付为结果的交易行为。

下面,我们将石油国际贸易的特点和我国培育现代石油交易市场的设想,作一介绍。

当代石油国际贸易的主要特点和发展趋势1、石油国际贸易正在向全球化的大市场迅猛发展。

石油贸易地域界限日益模糊,跨地区的石油流动日益增多,石油已经成为最国际化的贸易商品。

同时,石油也是国民经济最重要的基础物资,石油国际贸易在世界经济中的影响与日俱增。

2、石油国际贸易与世界政治经济形势息息相关。

石油贸易,尤其是市场供需和价格表现,受到政治、经济、军事和社会文化等因素的极大影响(如历次中东战争),同时也会反作用于以上的各个领域。

3、石油国际贸易必须按照在世界范围内公认的特定规则进行。

石油贸易的品种多,但计价基准相对较少。

为了适应商品流通活跃和贸易技术发展的要求,石油贸易的计价基准日趋简化,目前最为常用的基准价格仅有五种,分别是WTI、布伦特、迪拜、塔皮斯和米纳斯。

这使得我们在从事石油国际贸易时只能遵守公认的行为准则,受国际市场法则的制约。

4、金融与信息化是影响世界石油价格的新的因素。

随着信息技术和资讯服务业的发展,石油贸易的市场化步伐加快,在增加透明度的同时,扩大了信息交流,使得全球各个角落的石油生产与消费者能够更及时地对油价的变化做出判断和响应。

信息传播速度和透明程度迅速降低了信息的不对称,使更多原来信息落后的国家有条件大规模进入国际石油市场。

世界经济经过半个多世纪的和平年代,以美元为代表的“热钱”不断积聚,越来越多的投机基金涌入石油市场,逐渐成为左右石油价格的重要力量。

石油贸易的金融化与投机性表现越来越突出,石油市场作为期市中最大的代表,同汇市、股市、债市构成全球金融衍生工具的四大“角斗场”之一。

国际石油实货贸易的特点(一)石油贸易分类石油贸易包括实货贸易和纸货交易两大部分。

实货贸易,分为原油和成品油两大类,在实货贸易中通常有三种交易方式:长期供油合约、现货合同和中远期合约;纸货交易有场内交易,即在期货交易所内买卖石油期货标准合约和期权。

还有场外交易。

(二)原油实货贸易1、交易形式。

主要分现货交易(Spot)、中远期实货交易(Forward)及长期供油合约交易(Term)这三种形式。

其中长期供油合约是原油实货贸易的一种最主要的形式。

此外,还有易货贸易、加工贸易、预融资和组合贸易等贸易形式。

2、作价方式。

在原油国际贸易中一般采用计价公式作价,也称“浮动价”,而不采用固定价。

计价公式表示为:基准油价±贴水=原油价格(FOB)。

有些油种则采用官价(OSP)±贴水=原油价格(FOB)。

在原油国际贸易中通用的基准油有以下几种:(1)带装船日期的布伦特原油(Dated Brent)。

(2)美国西得克萨斯中质原油(WTI)。

(3)迪拜原油(Dubai)和阿曼原油(Oman)。

(4)塔皮斯原油(Tapis)。

(5)米纳斯原油(Minas)。

3、计价期。

计价一般以装船提单日为基础计算,通常作法有如下几种:提单日前后五天,常用于部分西非原油;提单日后五天,常用于西非、北海原油;提单日所在月全月,大部分中东原油、远东原油用全月计价;提单日所在周及前后各一周,共三周,常用于越南和澳洲原油。

4、贴水。

在交易中决定一种原油比较基准原油是加贴水还是减贴水,以及贴水幅度的因素很多。

主要考虑该油种与基准油的品质差别、加工收益、市场流动性以及交易计价期的不同。

(三)成品油实货贸易成品油主要包括石脑油、汽油、煤油、柴油、燃料油。

主要市场和其品种分布为:西北欧市场,主要交易品种为柴油、高硫燃料油、汽油、石脑油、航空煤油和低硫燃料油;美国东海岸市场,主要交易品种为汽油、柴油、低硫燃料油;远东地区,主要交易品种是煤油、柴油、石脑油、高硫燃料油。

成品油贸易与原油贸易相比国际化程度较低,因地区不同而商品质量、规格和计量标准也不相同,跨区套利反而比原油更活跃;单笔交易量比原油要小,但参与交易者却比较多;价格比原油更加敏感,多随微观市场的变化而波动;较多地以CIF方式成交。

成品油的计价因品种不同,价格差异很大,计价方式因地区不同而有所区别,但仍多以计价公式为主的“浮动价”方式达成交易。

计价单位视地区为吨、桶或加仑、公升,计价基准常采用双方约定的资讯服务商的市场报价。

成品油的计价期多以装船提单日当日和前后各两天,共五天,常以五日报价的平均值作为计价基准。

也有部分交易采取双方商定的特殊计价方法。

国际石油“纸货”交易及其对“实货”贸易的影响石油纸货是相对于实货而言的,是与实货市场相互影响的金融衍生工具。

从交易目的看,纸货交易可用于投机炒作和为实货交易保值。

由于纸货交易操作简单方便,在实际交易中,国际石油纸货交易数量远大于实货贸易量。

据不完全统计,全球国际石油金融衍生物交易产生的名义交易量是实货国际贸易量的三倍以上。

国际市场流通的实物原油,95%以上采用联动作价(LINKED PRICE,或称浮动价、活价FLOATING PRICE),一般至少在成交一个月之后才能获知固定成本。

因此,需要提前控制固定成本的用户必须进入另外一个以实物市场为基础的纸货市场,来确保期望定价(预期成本)的实现。

纸货市场的主要特征是固定价(FIXED PRICE 或FLAT PRICE)。

根据石油纸货交易场所的不同,纸货交易可分为场内和场外交易两种。

场内交易是在期货交易所内集中进行石油标准合约的买卖;场外交易是指买卖双方在期货交易所之外进行的石油纸货交易。

(一)交易所期货交易(Futures)。

期货是交易所规定的标准合同,期货市场是市场经济发展到一定阶段的产物,其交易方式是从初级到高级,从简单到复杂长期演进的结果,期货市场发展到比较高级的程度,出现了期权交易市场。

期货交易的操作方式是在交易所内通过公开竞价,买卖标准期货合约,在标准合约到期前再做与其等量反向的买卖,以实现投机获利或完成保值(锁价)交易。

期货交易有以下两个特点:1、期货交易只能在交易所内进行,具有高度规范化的特点。

它有固定的交易程序、严格的交易规则,交易标的是标准化的期货合约,只有价格是唯一的可变因素。

所有期货交易所每天都要对交易的各个品种计算出结算价,如出现“浮动亏损”,则参与交易的玩家必须补足交易保证金,以确保交易的正常履行。

全球广泛参与的石油期货交易所有三个,它们是:纽约商品交易所(NYMEX),主要交易品种是西得克萨斯中质原油、汽油、取暖油;伦敦国际石油交易所(IPE),主要交易品种是北海布伦特原油、柴油;新加坡国际金融交易所(SIMEX),主要交易品种是中东迪拜原油。

2、具有投机获利和套期保值的双重作用。

由于交易所石油期货合约的交割期较长,进入交割可以是买卖合约后的1个月到18个月甚至更长时间,可经历因突发事件而带来的价格多次剧烈波动,交易商可选择时机逢高卖空,通过现金结算或现金交割盈利。

石油期货吸引了大批的小额投资者、银行、各大石油公司以及国际金融机构的积极参与。

根据交易所的规定,只有交易所的正式会员才能进入交易所大厅进行交易买卖,这些会员也可充当期货经济人代理非会员买卖期货,从而收取一定的佣金。

交易达成后,双方均需按一定的比例缴纳“交易履约保证金”。

(二)期货期权(Option)。

期货期权在场内和场外均可进行交易。

所谓期权是一种选择权,是以特定的价格买入或卖出约定数量的某个期货合约的选择权。

(三)场外交易(OTC)。

凡是在期货交易所外,买卖双方以行业公认的约定方式进行的纸货交易统称为场外交易,主要有远期交易、掉期交易等等。

1、远期交易(Forward)。

原油远期交易现在比较通行的是布伦特——佛提斯——奥斯伯格远期合约(BFO)。

2002年底,BP和SHELL两大巨头分别推出了各自的BFO交易,以取代15天布伦特远期合约交易。

这一交易的本质是实货贸易,但玩家之间可以选择纸面结算,避免实货交提。

2、掉期交易(Swap)。

分为绝对值掉期和价差掉期两种。

交易双方可以选择不同的固定值,或不同的计价基准对未来的某一时段的油价进行交易,到期时比照预先设定的标的与已实现的油价计算差额,双方以现金结算。

掉期实际是一种换价交易,可以实现浮动价和固定价之间的相互转换,进而达到保值的目的。

交易双方可以直接成交,也可通过经济人在中间撮合成交。

3、其他交易。

在场外交易中还有场外期权交易,原油还有CFD、EFP、EFS等交易形式。

随着业务的发展,新的交易形式将会不断出现,我们必须紧密跟踪全球石油贸易技术的发展变化,才能在我国对国际石油资源的依赖程度日益加大的今天,搞好石油国际贸易工作。

如何建立我国现代石油交易市场世界石油消费的热点地区都相继开办了石油交易市场,形成了反映当地石油需求和国家意志的价格发现机制。

我国是世界第二大石油消费国,长期完全依赖西方的计价基准不利于经济的安全和稳步发展,我们应积极探讨并着手建立我国的现代石油交易市场,形成自主的石油价格发现机制。

针对我国目前石油商品不能充分流通,生产者与消费者不能自主进行双向选择的现状,我们有必要创建中国的现代石油交易市场。

从石油交易的发展历程来看,我国的石油流通需要走过“计划配置、集中批发”,“产销见面、市场营销”和“公开交易、电子成交”的三个历史过程,而这三个阶段是相互交融,互为补充的。

现代石油市场利用公开竞价、电子撮合的交易技术,能为石油现货市场创造一个低成本的现代交易平台。

交易所期货具有金融衍生工具的属性,具有最大程度的开放性和交易灵活性,它可吸引全社会各界参与。

开展石油期货交易要有两个必要的条件:一是要有一个充分发育、自由流动的资本市场,无论是企业法人还是自然人,都可通过卖空和买多建立仓位,随时调动投机资金,最终通过现金结算或现金交割实现投机获利。

二是石油现货市场必须充分活跃,所有的期货交易参与者均可从事石油的现货买卖。

当交易者采取现货交割时,可获得实物资源,用于实际的石油经营,实现从纸货到实货的转化,即“期转现”。

场外掉期交易也采取现金结算方式,同样具有金融衍生工具的属性,它比期货更灵活,交易双方通过经济人撮合可不受限制地选择灵活多样的交易标的和结算周期。

由于场外交易单笔成交的资金量较大,需要交易双方拥有公认的资金实力和良好商誉,必要时可通过对开信用证来保证交易的顺利完成。

场外掉期交易的参与者往往是资金雄厚的银行、基金和大型石油企业,他们可通过同时在多个金融、商品市场的协同运作,化解资金风险,达到套利和保值的目的。

西方目前的石油价格体系是从中远期现货交易发展而成的,纸货市场的基本推动力是对保值和价格发现的需求。