新税法-约定税后工资倒算税前工资模板

劳务报酬费个税税后税前测算公式模板

劳务报酬费个税税后税前测算公式模板个税是依照国家税法对个人所得征收的一种税收,纳税人需按照自己的收入和税法规定的税率适时缴纳个人所得税。

下面是劳务报酬费个税税前、税后测算的公式模板以及详细解释。

应纳税所得额=劳务报酬费-个人所得税免征额个人所得税=应纳税所得额×适用税率-速算扣除数其中,个人所得税免征额、适用税率和速算扣除数是根据国家税法规定的,根据个人情况的不同而有所差异。

1.个人所得税免征额:个人所得税免征额是指个人根据国家政策规定的标准,在计算个人所得税时可以免征的金额。

目前,我国个人所得税免征额标准为每年万元。

2.适用税率:适用税率是指根据个人所得额的不同,按照不同的税率进行税款计算。

我国个人所得税税法规定了多个不同级别的税率,根据个人所得额的不同,确定适用的税率。

目前,我国个人所得税税率分为七档,适用于不同级别的个人所得额。

具体税率如下:-不超过3,000元:3%-超过3,000元至12,000元:10%-超过12,000元至25,000元:20%-超过25,000元至35,000元:25%-超过35,000元至55,000元:30%-超过55,000元至80,000元:35%-超过80,000元:45%3.速算扣除数:税率表给出的税率是综合税率,为了简化计算,个人所得税法规定了不同税率对应的速算扣除数。

速算扣除数是通过相应公式计算得出,用于快速计算个人所得税。

具体速算扣除数如下:-不超过3,000元:0-超过3,000元至12,000元:210-超过12,000元至25,000元:1,410-超过25,000元至35,000元:2,660-超过35,000元至55,000元:4,410-超过55,000元至80,000元:7,160-超过80,000元:15,310实际收入=劳务报酬费-个人所得税根据以上公式,可以计算出税后的实际收入。

例如,人获得劳务报酬费为10,000元,按照个人所得税税率表和速算扣除数,计算个人所得税。

个人所得税倒算模板

6、 税率为35% 税前工资 -10353.84615 个人所得税 -10353.84615 税率 0.35 统筹金和住房公积金 0 独生补 0 速算扣除数 5505 扣除标准 3500 实发数 其他

7、

税率为25% 税前工资 -2506.666667 个人所得税 -2506.666667 税率 25% 统筹金和住房公积金 0 独生补 0 速算扣除数 1005 扣除标准 3500 实发数 其他

3、 税率为20% 税前工资 10830.3125 个人所得税 732.0625 税率 20% 统筹金和住房公积金 875 独生补 20 速算扣除数 555 扣除标准 3500 实发数 9223.25 其他

4、

税率为30% 税前工资 个人所得税 税率 统筹金和住房公积金 独生补 速算扣除数 扣除标准 实发数 其他 -5435.714286 -5435.714286 0.3 0 0 2755 3500

税率为45% 税前工资 -27418.18182 个人所得税 -27418.18182 税率 0.45 统筹金和住房公积金 0 独生补 0 速算扣除数 13505 扣除标准 3500 实发数 其他

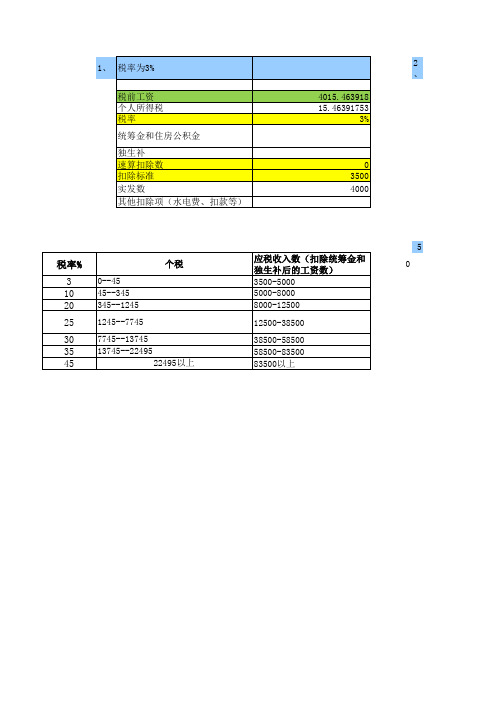

1、 税率为3% 税前工资 个人所得税 税率 统筹金和住房公积金 独生补 速算扣除数 扣除标准 实发数 其他扣除项(水电费、扣款等) 4015.463918 15.46391753 3%

2、

0 3500 4000

税率% 3 10 20 25 30 35 45

个税 0--45 45--345 345--1245 1245--7745 7745--13745 13745--22495 22495以上

5 应税收入数(扣除统筹金和独生补后的工资数) 0 3500-5000 5000-8000 8000-12500 12500-38500 38500-58500 58500-83500 83500以上

个人所得税倒算(写写帮整理)

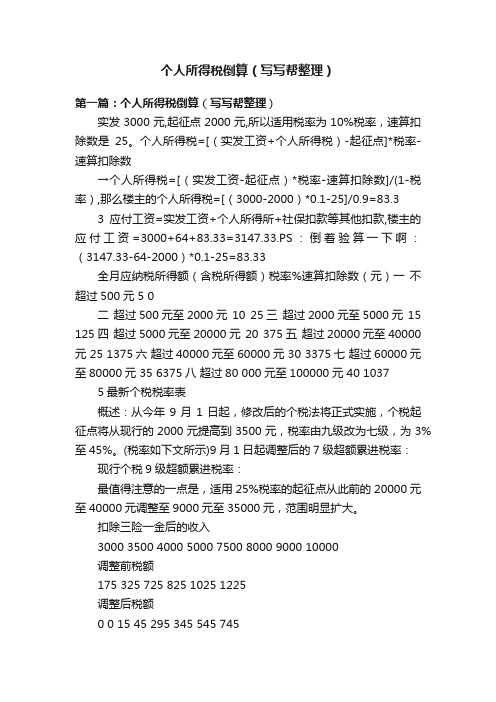

个人所得税倒算(写写帮整理)第一篇:个人所得税倒算(写写帮整理)实发3000元,起征点2000元,所以适用税率为10%税率,速算扣除数是25。

个人所得税=[(实发工资+个人所得税)-起征点]*税率-速算扣除数→个人所得税=[(实发工资-起征点)*税率-速算扣除数]/(1-税率),那么楼主的个人所得税=[(3000-2000)*0.1-25]/0.9=83.3 3应付工资=实发工资+个人所得所+社保扣款等其他扣款,楼主的应付工资=3000+64+83.33=3147.33.PS:倒着验算一下啊:(3147.33-64-2000)*0.1-25=83.33全月应纳税所得额(含税所得额)税率%速算扣除数(元)一不超过500元 5 0二超过500元至2000元10 25三超过2000元至5000元15 125四超过5000元至20000元 20 375五超过20000元至40000元 25 1375六超过40000元至60000元 30 3375七超过60000元至80000元 35 6375八超过80 000元至100000元 40 1037 5最新个税税率表概述:从今年9月1日起,修改后的个税法将正式实施,个税起征点将从现行的2000元提高到3500元,税率由九级改为七级,为3%至45%。

(税率如下文所示)9月1日起调整后的7级超额累进税率:现行个税9级超额累进税率:最值得注意的一点是,适用25%税率的起征点从此前的20000元至40000元调整至9000元至35000元,范围明显扩大。

扣除三险一金后的收入3000 3500 4000 5000 7500 8000 9000 10000调整前税额175 325 725 825 1025 1225调整后税额0 0 15 45 295 345 545 745税收的变化减少75 减少125 减少160 减少280 减少430 减少480 减少480 减少48015000 19000 20000 30000 38600 40000 50000 1000002225 3025 3225 5625 7775 8125 11025 288251870 2870 3120 5620 7775 8195 11195 29920减少355 减少155 减少105 减少5 没变增加70 增加170 增加1095在新的个税法中,应纳税收入3.86万元成为个税增减临界点,即月应纳税收入低于3.86万元缴纳的个税将减少,高于3.86万元则将多缴税。

2024年最新个税公式大全含倒推公式

个人所得税是指个人按照国家规定从其取得的各种居民收入中支付的税费。

2024年起,中国个人所得税有了一系列的,其中最重要的一项是提高了个人所得税的起征点,从每月3500元提高到每月5000元。

根据新的个税政策,个人所得税的计算公式如下:

应纳税所得额(每月)=工资薪金所得-各项社会保险费-个人缴纳的住房公积金-大病医疗费-专项附加扣除-5000元(起征点)

税额(每月)=应纳税所得额×税率-速算扣除数

其中,税率和速算扣除数根据应纳税所得额不同而有所区别,具体如下:

应纳税所得额(每月)税率速算扣除数

不超过3000元3% 0

3.根据税率表中的速算扣除数,我们可以得到速算扣除数为210元。

4.税额=5000×10%-210=290元

所以,该工薪阶层所需缴纳的个人所得税为290元。

根据以上公式和税率表,我们可以计算出不同应纳税所得额的个人所得税额,进而掌握自己的税负情况,合理规划个人财务和开支。

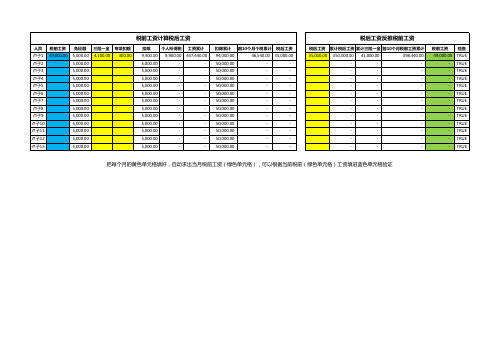

根据税后工资反推税前工资Excel模板-工资表

人员 卢子1 卢子2 卢子3 卢子4 卢子5 卢子6 卢子7 卢子8 卢子9 卢子10 卢子11 卢子12 卢子13

税前工资 49,000.00

免征额 三险一金 5,000.00 4,100.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00

-

-Hale Waihona Puke ----

-

-

-

-

-

-

税前工资 检查 49,000.00 TRUE

- TRUE - TRUE - TRUE - TRUE - TRUE - TRUE - TRUE - TRUE - TRUE - TRUE - TRUE - TRUE

把每个月的黄色单元格填好,自动求出当月税前工资(绿色单元格),可以根据当前税前(绿色单元格)工资填进蓝色单元格验证

专项扣除 300.00

扣除

个人所得税 工资累计

9,400.00 9,900.00 447,440.00

5,000.00

-

-

5,000.00

-

-

5,000.00

-

-

5,000.00

-

-

5,000.00

-

-

5,000.00

-

-

5,000.00

-

-

5,000.00

-

-

5,000.00

-

-

5,000.00

-

-

5,000.00

-

-

5,000.00

个人所得税5000起 征点正算及倒推反算公式模板(新版)

3、根据税后金额反推税前应发数

(填入C列,D列,F列公式自动计算) 公式下载此表后即可复制

税后实发金 额

三险一金合计

起征点

反算税前应发数(内设公 式)

核对(F列G列-C列=0 应缴税金 说明倒推公 式正确) 322.22 ######## -

10000 20000

-

5000 5000

10,322.22 21,987.50

30000 40000

-

5000 5000

34,786.67 48,700.00

######## ########

-

2、正算公式模板

(填入C列,D列,F列公式自动计算) 公式下载此表后即可复制 税前应发数 10000 20000 30000 40000 50000 三险一金合计 起征点 5000 5000 5000 5000 5000 应扣个税(内设公式) 290.00 1,590.00 3,590.00 6,090.00 9,090.00

税前税后工资计算表excel模板

级数 含税级距 不含税级距 税率(%) Nhomakorabea1

不超过1500元的

不超过1455元的

3

2

超过1500元至4,500元的部分

超过1455元至4,155元的 10 部分

3

超过4,500元至9,000元的部分

超过4,155元至7,755元的 20 部分

4 5 6 7

超过9,000元至35,000元的部分 超过35,000元至55,000元的部 分 超过55,000元至80,000元的部 分 超过80,000元的部分

超过7,755元至27,255元 的部分 超过27,255元至41,255元 的部分 超过41,255元至57505元 的部分 超过57,505的部分

25 30 35 45

年终奖金计算公式 年度奖金的个人所得税适用的税率:年终奖金总额/12后再对应适用税率 年终奖应纳税额=年终奖金总额×年终奖适用税率-速算扣除数

个税

538.14 1827.78 11781.25 29693.33 136421.43 258607.69 540809.09

前后金额的微小变化会影响到税金的相当幅度的增加,请大家务必关注

通过其他办法补足。 请见税前年度收入一栏 的情况,在实务中需要考虑该因素

税后收入

17400 17500 49900 93100 327500 496000 691000

校对

0.00 0.00 0.00 0.00 0.00 0.00 0.00

校对二

0.00 0.00 0.00 0.00 0.00 0.00 0.00

速算扣除数

0

说明 1、本表含税级距指 以每月收入额减除费 用三千五百元后的余 额或者减除附加减除 费用后的余额。

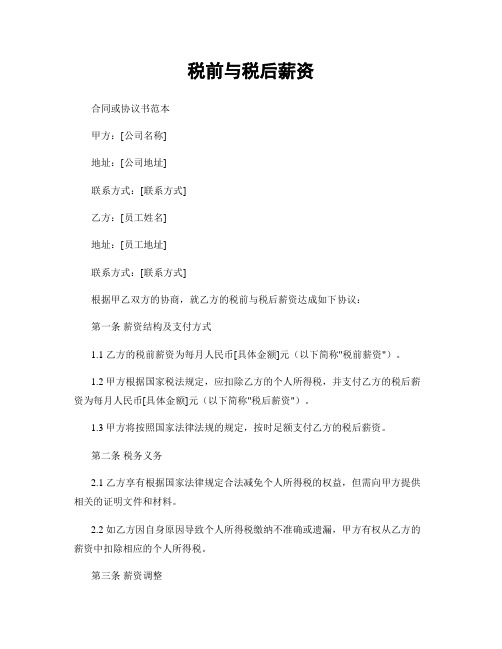

税前与税后薪资

税前与税后薪资合同或协议书范本甲方:[公司名称]地址:[公司地址]联系方式:[联系方式]乙方:[员工姓名]地址:[员工地址]联系方式:[联系方式]根据甲乙双方的协商,就乙方的税前与税后薪资达成如下协议:第一条薪资结构及支付方式1.1 乙方的税前薪资为每月人民币[具体金额]元(以下简称"税前薪资")。

1.2 甲方根据国家税法规定,应扣除乙方的个人所得税,并支付乙方的税后薪资为每月人民币[具体金额]元(以下简称"税后薪资")。

1.3 甲方将按照国家法律法规的规定,按时足额支付乙方的税后薪资。

第二条税务义务2.1 乙方享有根据国家法律规定合法减免个人所得税的权益,但需向甲方提供相关的证明文件和材料。

2.2 如乙方因自身原因导致个人所得税缴纳不准确或遗漏,甲方有权从乙方的薪资中扣除相应的个人所得税。

第三条薪资调整3.1 乙方的税前和税后薪资根据国家相关法律法规和甲方的评估机制来确定,并在任何时候都有可能发生调整。

3.2 甲方将提前合理通知乙方薪资调整的具体时间和金额,并在调整后的工资发放日期正常发放薪资。

第四条保密义务4.1 甲乙双方应妥善保管和保密与本协议相关的任何信息,包括但不限于薪资金额、个人所得税和其他相关数据,未经对方书面许可,不得擅自披露给第三方。

4.2 在解除协议或合同关系后,甲乙双方仍应履行保密义务,不得利用或披露对方所了解的保密信息。

第五条违约责任5.1 如果因甲方原因或乙方原因导致本协议或合同无效、解除或终止,违约方应承担相应的法律责任。

5.2 在协议或合同解除后,双方应按照协议或合同的约定,结清未结清的应付款项。

第六条争议解决6.1 在协议或合同履行过程中产生的任何争议,双方应友好协商解决。

6.2 如协商无法解决的,双方一致同意将争议提交至所在地人民法院解决。

第七条其他事项7.1 本协议自双方签字盖章之日起生效,有效期为一年。

7.2 协议有效期届满前,双方应提前[提前通知时间]以书面形式通知对方是否续签协议。

新个人所得税EXCEL计算公式以及税后工资反算税前工资公式

新个人所得税EXCEL计算公式以及税后工资反算税前工

资公式

个人所得税是指国家依法对个人获取的各种收入进行征税。

在中国,个人所得税的计算方式是根据税法规定的税率表进行计算的。

下面将介绍新个人所得税EXCEL计算公式以及税后工资反算税前工资公式。

1.新个人所得税EXCEL计算公式:

在Excel中,可以使用以下公式来计算个人所得税:

=IF(A1<=5000,0,(A1-5000)*B1-C1)

其中,A1表示税前收入,B1表示税率,C1表示速算扣除数。

收入税率(%)速算扣除数

0-300030

这个公式的意思是,如果税前收入小于等于5000元,则个人所得税为0;如果税前收入大于5000元,则根据税率表计算税前收入的税款,并减去速算扣除数。

2.税后工资反算税前工资公式:

税后工资反算税前工资可以通过以下公式在Excel中计算:

=(D1+C1)/(1-B1)

其中,D1表示税后收入,B1表示税率,C1表示速算扣除数。

使用这个公式可以将税后工资转化为税前工资。

公式的意思是,将税后工资加上速算扣除数,然后除以税率的补偿系数(1-税率),即可得到税前工资。

需要注意的是,这只是个人所得税的大致计算方式,在实际情况中还要考虑一些特殊情况和细节问题,例如各种津贴、补贴、扣除项目等。

所以,在具体的计算过程中,需要根据自身实际情况进行调整。

总结起来,新个人所得税EXCEL计算公式和税后工资反算税前工资公式是在税法规定的税率表基础上进行计算的。

这些公式可以在Excel中轻松地进行计算,帮助个人计算个人所得税和从税后工资反算税前工资。

税前工资和税后工资的公式计算

税前工资和税后工资的公式计算税前工资的基本计算公式税前工资指交纳个人所得税之前的总工资,即可以直接拿来套用国家税法进行计税的部分。

税前工资=所有收入总和-(社保和公积金)。

该部分税前工资计算结果<5000元,则不再征税;该部分税前工资计算结果>5000元,则按征税制分级征税。

也就是说不需要计税的工资=5000+社保+公积金,但这5000是应计入税前工资的。

税后工资的基本计算公式税后收入=税前收入-(个人社保缴费+公积金缴费)-个人所得税其中:个人所得税=(应纳税所得-扣除标准)乘以适用税率-速算扣除数应纳税所得=税前收入-(个人社保缴费+公积金缴费) 其计算方式就是前述公式中的“(应纳税所得-扣除标准)”。

而含税级距和不含税级距的区别在于:含税级距适用于由纳税人负担税款的工资、薪金所得。

不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

什么是税前⼯资?税前工资指交纳个人所得税前的应发工资,包括计时工资、计件工资、奖金、津贴和补贴、加班加点工资和特殊情况下支付的工资。

一般指月工资。

税后工资指的是税前工资扣除个人所得税、四金(养老保险、医疗保险、失业保险、公积金)中的个人交纳部分后,实际到手的工资收入。

社会保险中的个人交纳部分、住房公积金中的个人交纳部分是税前列支的。

不列入税前工资的收入:有关劳动保险和职工福利方面的各项费用;劳动保护的各项支出;稿费、讲课费及其他专门工作报酬;出差伙食补助费、误餐补助、调动工作的旅费和安家费;实行租赁经营单位的承租人的风险性补偿收入;计划生育独生子女补贴。

什么是税后⼯资?税后工资指的是税前工资扣减社保个⼯缴纳部分、公积金个⼯缴纳部分以及个⼯所得税后的实际到手的工资收入。

社会保险中的个人交纳部分、住房公积金中的个人交纳部分是税前列支的。

因此,税前工资≠税后工资+个人所得税。

对于大多数⼯的⼯资范围来说,社保个⼯缴纳部分占税前⼯资的11%(养老保险8%、医疗保险2%、失业保险1%),住房公积金缴纳⼯例(个⼯与单位相同)则根据所在地区不同,从5%~12%不等,有些单位可能还会有补充公积金。

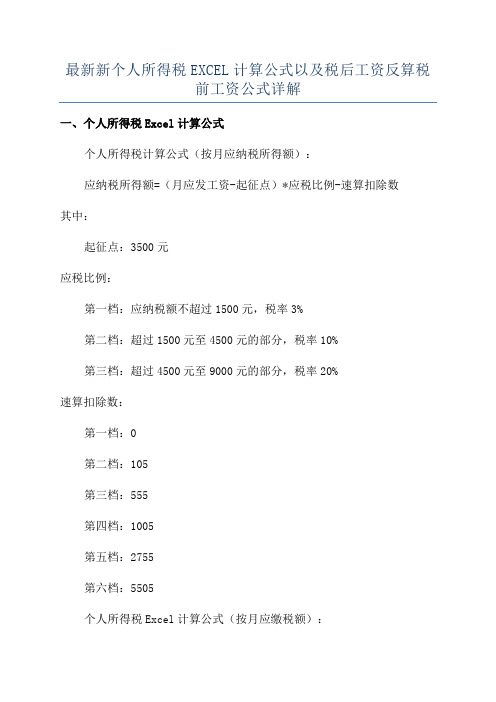

最新新个人所得税EXCEL计算公式以及税后工资反算税前工资公式详解

最新新个人所得税EXCEL计算公式以及税后工资反算税

前工资公式详解

一、个人所得税Excel计算公式

个人所得税计算公式(按月应纳税所得额):

应纳税所得额=(月应发工资-起征点)*应税比例-速算扣除数

其中:

起征点:3500元

应税比例:

第一档:应纳税额不超过1500元,税率3%

第二档:超过1500元至4500元的部分,税率10%

第三档:超过4500元至9000元的部分,税率20%

速算扣除数:

第一档:0

第二档:105

第三档:555

第四档:1005

第五档:2755

第六档:5505

个人所得税Excel计算公式(按月应缴税额):

应缴税额=(月应发工资-起征点)*应税比例-速算扣除数

其中:

起征点:3500元

应税比例:

第一档:应纳税额不超过1500元,税率3%,应缴税额:应纳税额*3%第二档:超过1500元至4500元的部分,税率10%,应缴税额:按1500÷3000×45应缴税额+按4500÷3000×45应缴税额

第三档:超过4500元至9000元的部分,税率20%。

税后工资反算税前工资的计算公式

税后工资反算税前工资的计算公式税后工资即是扣除个人所得税后实际收到的工资,税前工资即是用于计算个人所得税的应付工资。

税后工资反算税前工资即以实际到手工资来反算应发工资。

有公司人力资源招聘一经理,最后确定其工资发放形式为每月到手工资为2万元,即税后工资为2万元。

人力资源部没有觉得有什么异常,每月实发2万元就可以。

但是,财务为难了,我知道了要给他发多少工资,但问题是还要再计算应发多少工资,与正常计算工资的式反过来了。

每月实发工资=每月应发工资-每月个人承担的社保及公积金-个人所得税对于税后工资反算税前工资这件事,我也琢磨了很久,现在终于有了成果,我也迫不及待待地想要把这个成果记录下来。

以下是我对反算工资的理解与计算方式。

例:张某1月1日入职公司,每月工资于次月发放,每月实发工资为2万元。

他每月需代扣的社保及公积金为396.14元,每月专项附加扣除为1000元,计算张某每月的应发工资是多少?现行个人所得税都按照累计预扣法来计算应纳个人所得税,那么对于张某其实发工资按累计预扣法来计算。

累计实收工资=累计应付工资-累计专项扣除(社保及公积金)-累计应纳个人所得税累计应纳个人所得税=(累计应付工资-累计减除费用-累计专项扣除)*个人所得税税率-速算扣除数设累计减除费用为a,累计专项扣除为b,个人所得税税率为c,速算扣除数为d,推导公式如下:累计实收工资=累计应付工资-b-[(累计应付工资-a-b)*c-d] 累计应付工资=[累计实收工资-(a+b)*c-d+b]÷(1-c)推导公式中,a为已知数累计减除费用,b为已知数累计专项扣除(即个人承担部分的社保及公积金),只有c和d是未知数,c是个人所得税税率,d是相应的速算扣除数。

那么怎样根据已知的实收工资来判断相应的个人所得税税率和速算扣除数呢?因为实收工资是税后工资,所以通过个人所得税税率表的临界值计算临界值税后金额,根据累计实收工资查找其所在临界值税后金额的范围,来判断相应的个人所得税税率和速算扣除数。

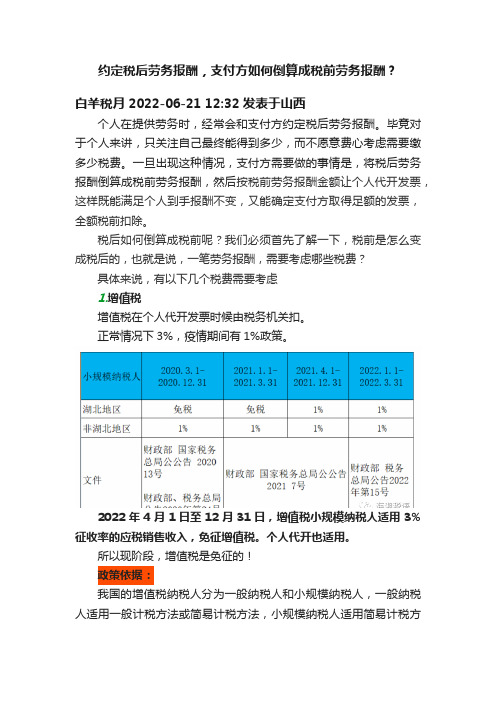

约定税后劳务报酬,支付方如何倒算成税前劳务报酬?

约定税后劳务报酬,支付方如何倒算成税前劳务报酬?白羊税月 2022-06-21 12:32 发表于山西个人在提供劳务时,经常会和支付方约定税后劳务报酬。

毕竟对于个人来讲,只关注自己最终能得到多少,而不愿意费心考虑需要缴多少税费。

一旦出现这种情况,支付方需要做的事情是,将税后劳务报酬倒算成税前劳务报酬,然后按税前劳务报酬金额让个人代开发票,这样既能满足个人到手报酬不变,又能确定支付方取得足额的发票,全额税前扣除。

税后如何倒算成税前呢?我们必须首先了解一下,税前是怎么变成税后的,也就是说,一笔劳务报酬,需要考虑哪些税费?具体来说,有以下几个税费需要考虑1.增值税增值税在个人代开发票时候由税务机关扣。

正常情况下3%,疫情期间有1%政策。

2022年4月1日至12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税。

个人代开也适用。

所以现阶段,增值税是免征的!政策依据:我国的增值税纳税人分为一般纳税人和小规模纳税人,一般纳税人适用一般计税方法或简易计税方法,小规模纳税人适用简易计税方法。

增值税暂行条例实施细则第二十九条规定,年应税销售额超过小规模纳税人标准的其他个人按小规模纳税人纳税。

而《增值税暂行条例》第十二条规定,小规模纳税人增值税征收率为3%,国务院另有规定的除外。

所以,正常情况下,自然人提供劳务征收率就是3%。

疫情期间,减按1%征收率征收增值税。

最新政策,适用免税政策。

2.城建税城建税在个人代开发票时候由税务局扣。

正常是以实际缴纳的增值税为计税基础。

如果代开发票时候实际缴纳了增值税,那就以实际缴纳的增值税乘以相应税率计算,目前税率7%、5%、1%三档。

当然还可以按财税〔2019〕13号规定,享受最高50%的减征。

财政部税务总局公告2022年第10号政策将此政策延续。

当然,如果增值税免征了,城建税也相应免了。

上面这张发票,个人代开时候按1%实际缴纳了40.79的增值税。

城建税=(40.79*7%)*50%=1.433.教育费附加、地方教育费附加教育费附加、地方教育费附加在个人代开发票时候由税务局扣。

税后工资反推税前工资

税后⼯资反推税前⼯资很多企业在⾯试的时候,被问及员⼯的⼯资⼀般都会回答税前⼯资,但是如果员⼯想要⽤税后⼯资反推税前⼯资,怎么反推呢?下⾯店铺⼩编来为你解答,希望对你有所帮助。

⼀、税后⼯资反推税前⼯资实际上,个税公式个税=税前*税率-扣除数税前-个税=税后;转换⽅程式可知:个税={(税后-2000-扣除数)/(1-税率)}X税率-扣除数。

我们现在就以税后⼯资8000为例,对税前⼯资进⾏计算反推,即个税={(8000-2000-375)/(1-0.2)}X0.2-375=1031.25,那么税前⼯资就是8000+1031.25=9031.25。

⼆、法律依据根据《中华⼈民共和国个⼈所得税法》、《中华⼈民共和国个⼈所得税法实施条例》和相关的⽂件法规的规定,个⼈所得税的减免税政策主要有:(1)省级⼈民政府、国务院部委和中国⼈民解放军军以上单位,以及外国组织、国际组织颁发的科学、教育、技术、⽂化,卫⽣、体育、环境保护等⽅⾯的奖⾦,免征个⼈所得税。

(2)乡、镇以上(含乡、镇)⼈民政府或经县以上(含县)⼈民政府主管部门批准成⽴的有机构、有章程的见义勇为基⾦会或类似组织,奖励见义勇为者的奖⾦或者奖品,经主管税务机关批准,免征个⼈所得税。

(3)个⼈持有财政部发⾏的债券和经国务院批准发⾏的⾦融债券的利息,免征个⼈所得税。

(4)国务院《对储蓄存款利息征收个⼈所得税的实施办法》第五条规定:“对个⼈取得的教育储蓄利息所得以及财政部门确定的其他专项储蓄存款或者储蓄性专项基⾦存款的利息所得,免征个⼈所得税。

”在其中,⼤家需要注意的是:当然,也有⼀些朋友是已知税前⼯资并打算通过税前⼯资来购买⼀些物品,⽐如说⽺⽑⼤⾐或者⼤件家具,但是在缴纳个税之后,却发现还有⼀些余款不⾜。

那么可以选择⼀些合适的贷款产品。

以上便是⼩编为⼤家整理的相关知识,相信⼤家通过以上知识都已经有了⼤致的了解,如果您还遇到什么较为复杂的法律问题,欢迎登陆店铺进⾏律师在线咨询。

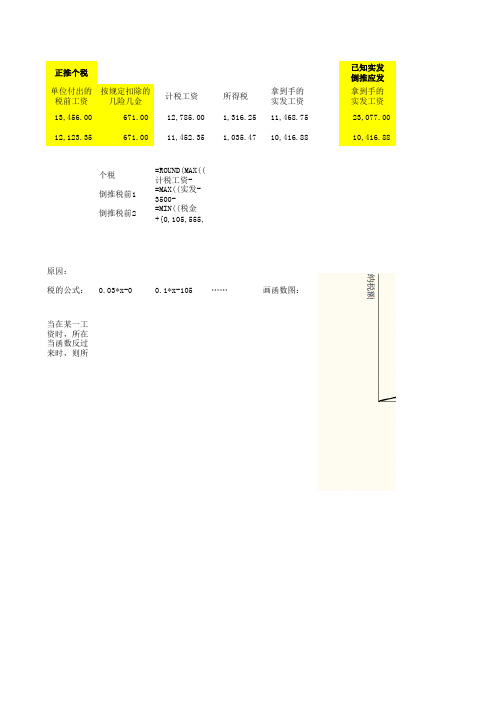

税法后正算、倒推个税公式

正推个税已知实发倒推应发单位付出的税前工资按规定扣除的几险几金计税工资所得税拿到手的实发工资拿到手的实发工资13,456.00 671.00 12,785.00 1,316.25 11,468.75 23,077.0012,123.35 671.00 11,452.35 1,035.47 10,416.88 10,416.88个税=ROUND(MAX((计税工资-3500)*{3;10;20;25;30;35;45}%-5*{0;21;111;201;551;1101;2701},0倒推税前1=MAX((实发-3500-{0,105,555,1005,2755,5505,13505})/(1-{3,10,20,25,30,35,45}%)+3500,倒推税前2=MIN((税金+{0,105,555,1005,2755,5505,13505})/{3,10,20,25,30,35,45}%)+3500+SUM(社保原因:税的公式:0.03*x-00.1*x-105……画函数图:当在某一工资时,所在税点肯定是最高值那个。

当函数反过来时,则所求值(计税工资)是最低值。

已知个税倒推应发按规定扣除的几险几金已知实发倒推应发所得税按规定扣除的几险几金已知个税倒推应发1,200.00 29,462.67 1,316.25 671.00 13,456.00671.00 12,123.35 1,035.47 671.00 12,123.3521;111;201;551;1101;2701},0),2)5})/(1-{3,10,20,25,30,35,45}%)+3500,实发)+SUM(扣除的几险几金)3,10,20,25,30,35,45}%)+3500+SUM(社保)既=MIN((税金+{速算扣除数})/{税率}%)+起征点+SUM(按规定扣除的几险几金)规定扣除的几险几金)。