泸州老窖估值分析03.27

泸州老窖投资价值分析报告

泸州老窖投资价值分析报告一.内在价值分析运用模型:收益评估模型p 0=D 11+K +D 2(1+K)2+D 3(1+k)3+⋯+D n (1+K)n +p E×EPS (1+K)n其中P/E −第n 期市盈率EPS −第n 期每股收益股票投资报酬率K 为贴现率这个模型表示普通股的价值可以看做一个红利流与该红利流结束时普通股价格之和的现值。

市盈率的倒数就是当前的股票投资报酬率,即股息收益率K ,市盈率越高,股息收益率越低。

这显示了投资者购买高市盈率的股票带有较大的风险。

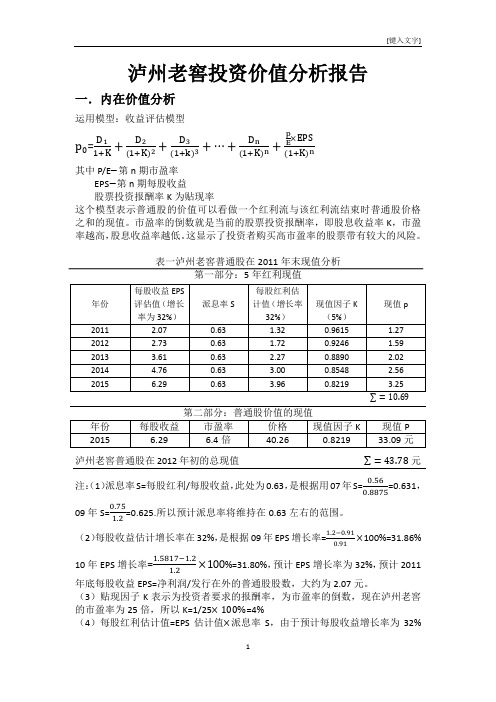

表一泸州老窖普通股在2011年末现值分析第一部分:5年红利现值泸州老窖普通股在2012年初的总现值 ∑=43.78元 注:(1)派息率S=每股红利/每股收益,此处为0.63,是根据用07年S=0.560.8875=0.631,09年S=0.751.2=0.625.所以预计派息率将维持在0.63左右的范围。

(2)每股收益估计增长率在32%,是根据09年EPS 增长率=1.2−0.910.91×100%=31.86% 10年EPS 增长率=1.5817−1.21.2×100%=31.80%,预计EPS 增长率为32%,预计2011年底每股收益EPS=净利润/发行在外的普通股股数,大约为2.07元。

(3)贴现因子K 表示为投资者要求的报酬率,为市盈率的倒数,现在泸州老窖的市盈率为25倍,所以K=1/25×100%=4%(4)每股红利估计值=EPS 估计值×派息率S ,由于预计每股收益增长率为32%=10.69且派息率认定为0.63,则每股红利增长率也为32%左右(5)根据2011-12-16日收盘价计算2015年市盈率为40.26/6.29=6.4显然不很合适,因为白酒股票的平均市盈率现在在25%左右,一般来说,市盈率水平为:0-13 :即价值被低估,14-20:即正常水平,21-28:即价值被高估,28+ :反映股市出现投机性泡沫。

泸州老窖财务分析 (2)

泸州老窖财务分析一、公司概况泸州老窖是中国著名的白酒品牌,成立于1950年,总部位于四川省泸州市。

公司主要从事酿造、销售和分销高端白酒产品。

泸州老窖以其独特的酿造工艺和优质的产品质量享有良好的声誉,并在国内外市场上取得了可观的市场份额。

二、财务分析1. 资产负债表分析根据最新的财务报表,泸州老窖的资产负债表显示了公司在特定时间点上的资产、负债和股东权益的情况。

资产负债表的主要项目包括流动资产、非流动资产、流动负债、非流动负债和股东权益。

在流动资产方面,公司拥有大量的现金和现金等价物,这为公司提供了良好的流动性。

此外,公司的应收账款和存货也保持了稳定的增长趋势,这表明公司的销售和库存管理能力较强。

在非流动资产方面,公司拥有大量的固定资产和投资,这些资产为公司的长期发展提供了支持。

在负债方面,公司的流动负债主要包括应付账款和短期借款,这些负债规模适中,公司的偿债能力较强。

股东权益部分显示了公司的净资产,这是公司在特定时间点上的净值。

2. 利润表分析泸州老窖的利润表显示了公司在特定时期内的收入、成本和利润情况。

利润表的主要项目包括营业收入、营业成本、营业利润和净利润。

根据最新的财务报表,泸州老窖的营业收入保持了稳定的增长趋势,这主要得益于公司产品的良好市场表现和销售策略的有效实施。

营业成本方面,公司在原材料采购和生产过程中的成本控制较好,使得公司的毛利率保持了稳定的水平。

营业利润和净利润方面,公司的盈利能力也保持了良好的增长态势,这主要得益于公司的销售增长和成本控制。

3. 现金流量表分析现金流量表显示了公司在特定时期内的现金流入和流出情况。

现金流量表的主要项目包括经营活动现金流量、投资活动现金流量和筹资活动现金流量。

根据最新的财务报表,泸州老窖的经营活动现金流量保持了稳定的增长态势,这主要得益于公司的销售收入和有效的成本控制。

投资活动现金流量方面,公司在购买固定资产和投资项目方面的支出较大,但公司的投资回报率仍然保持在较高水平。

泸州老窖股票投资价值分析

泸州老窖股票投资价值分析作者:罗建梅黄秀宇来源:《科学与财富》2019年第31期摘要:本文利用泸州老窖2013年至2018年财务数据以及2018年我国白酒市场行业数据,分析泸州老窖股票的投资价值。

本文首先对我国宏观经济形势和白酒行业进行了分析,然后对泸州老窖公司经营和基本财务情况进行了分析,分析其投资风险,希望对投资者有所裨益。

关键词:投资价值;财务分析;白酒;泸州老窖在股票投资行为中,为了避免盲目投资,在选择投资对象前,对所选择的投资对象进行科学合理的投资价值分析变得越来越重要。

进行股票投资价值分析,一般从宏观经济形势、行业背景以及公司状况等三大方面进行分析。

1 我国白酒行业背景分析1.1 宏观经济分析根据国家统计局2019年2月28日发布的《2018年国民经济和社会发展统计公报》可以得知,2018年国内生产总值90.03万亿,比上年增长6.6%。

2019年,我国经济发展相比于2018年所面临的外部环境更加复杂严峻,受国际经济影响,国内宏观经济将进入较长中低速发展期,将会面临来自金融风险、供给侧改革、新旧动能转换、生态环境保护、中美贸易摩擦等多方面的叠加压力。

1.2 中国白酒行业发展现状分析我国白酒产业发展态势较为稳定,根据相关统计数据得知,2018年全国酿酒行业规模以上企业,实现销售收入8122亿,同比增长10.20 %;实现利润总额 1476.45 亿,比上年增长23.92 %。

较长周期看,鉴于我国目前人口模式,白酒行业将因为受到我国人口老龄化影响,可能出现需求量下降的趋势,从而加剧白酒市场竞争力。

根据2018年白酒上市公司年报,排名前四的白酒企业总营业收入为1544.44亿元,其中泸州老窖2018年总营业收入为130.56亿元,占四大白酒企业总营业收入8.45%。

2“泸州老窖”公司层面分析泸州老窖作为中国最古老的四大名酒之一,起源“酒城”泸州,享有“浓香鼻祖,酒中泰斗”的称呼。

泸州老窖公司现拥有老窖池10086口,其中百年以上老窖池1619口,被国务院列为国家级重点文物保护单位的四百年以上老窖池4口。

泸州老窖财务分析

泸州老窖财务分析一、引言泸州老窖是中国著名的白酒品牌之一,成立于1950年,总部位于四川泸州市。

本文将对泸州老窖的财务状况进行详细分析,包括财务报表分析、财务比率分析以及财务风险评估,以匡助投资者更好地了解该公司的财务状况和健康度。

二、财务报表分析1. 资产负债表分析根据泸州老窖最近一期的资产负债表数据,公司总资产为X亿元,总负债为Y 亿元,净资产为Z亿元。

资产负债表显示了公司的资产构成和负债结构,可以匡助我们了解公司的资产配置和负债风险。

2. 利润表分析泸州老窖最近一期的利润表显示了公司的营业收入、净利润等关键指标。

根据数据分析,公司的营业收入为X亿元,净利润为Y亿元。

利润表分析可以匡助我们了解公司的盈利能力和经营状况。

3. 现金流量表分析通过泸州老窖最近一期的现金流量表,我们可以了解公司的现金流入和流出情况,包括经营活动、投资活动和筹资活动。

根据数据分析,公司的经营活动现金流量为X亿元,投资活动现金流量为Y亿元,筹资活动现金流量为Z亿元。

现金流量表分析可以匡助我们评估公司的现金流动性和偿债能力。

三、财务比率分析1. 偿债能力比率偿债能力比率可以匡助我们评估公司偿还债务的能力。

根据泸州老窖的财务数据计算,公司的流动比率为X,速动比率为Y,利息保障倍数为Z。

偿债能力比率分析可以匡助我们判断公司的偿债能力和财务风险。

2. 盈利能力比率盈利能力比率可以匡助我们评估公司的盈利能力。

根据泸州老窖的财务数据计算,公司的净利润率为X%,毛利率为Y%,净资产收益率为Z%。

盈利能力比率分析可以匡助我们判断公司的盈利能力和经营效益。

3. 运营能力比率运营能力比率可以匡助我们评估公司的运营效率。

根据泸州老窖的财务数据计算,公司的总资产周转率为X次,存货周转率为Y次,应收账款周转率为Z次。

运营能力比率分析可以匡助我们判断公司的资产利用效率和运营能力。

四、财务风险评估综合以上财务分析结果,我们可以对泸州老窖的财务风险进行评估。

泸州老窖财务分析

泸州老窖财务分析引言:泸州老窖是中国著名的白酒品牌,其财务状况向来备受关注。

本文将通过对泸州老窖的财务分析,从五个大点进行详细阐述,包括盈利能力、偿债能力、运营能力、成长能力和现金流量。

最后,我们将总结泸州老窖的财务状况,并给出一些建议。

正文:一、盈利能力1.1 净利润:泸州老窖的净利润是衡量其盈利能力的重要指标。

通过对历年净利润的分析,可以了解泸州老窖的盈利情况。

1.2 毛利率:毛利率反映了泸州老窖的产品销售利润水平。

通过对毛利率的分析,可以评估泸州老窖的产品竞争力和盈利能力。

二、偿债能力2.1 有息负债比率:有息负债比率是评估泸州老窖偿债能力的重要指标。

通过对有息负债比率的分析,可以了解泸州老窖的负债水平和偿债能力。

2.2 流动比率:流动比率反映了泸州老窖短期偿债能力的情况。

通过对流动比率的分析,可以评估泸州老窖应对短期债务的能力。

三、运营能力3.1 库存周转率:库存周转率反映了泸州老窖的生产和销售效率。

通过对库存周转率的分析,可以了解泸州老窖的运营能力和管理水平。

3.2 资产周转率:资产周转率反映了泸州老窖的资产利用效率。

通过对资产周转率的分析,可以评估泸州老窖的运营效益和资产配置能力。

四、成长能力4.1 营业收入增长率:营业收入增长率是评估泸州老窖的成长能力的重要指标。

通过对营业收入增长率的分析,可以了解泸州老窖的市场竞争力和发展潜力。

4.2 净利润增长率:净利润增长率反映了泸州老窖的盈利能力的增长情况。

通过对净利润增长率的分析,可以评估泸州老窖的盈利能力的改善程度。

五、现金流量5.1 经营活动现金流量:经营活动现金流量反映了泸州老窖的经营能力和现金流状况。

通过对经营活动现金流量的分析,可以了解泸州老窖的现金流入流出情况。

5.2 投资活动现金流量:投资活动现金流量反映了泸州老窖的投资情况和资金运用能力。

通过对投资活动现金流量的分析,可以评估泸州老窖的投资效果和资金运作能力。

总结:综合以上分析,泸州老窖的财务状况较为稳健。

泸州老窖财务分析

泸州老窖财务分析一、引言泸州老窖是中国知名的白酒品牌,成立于1573年,拥有悠久的历史和丰富的文化底蕴。

本文将对泸州老窖的财务状况进行分析,以评估其经营状况和财务健康度。

二、财务指标分析1. 资产负债表分析根据泸州老窖的资产负债表,可以看出其资产结构和负债结构。

资产方面,公司拥有大量的固定资产和无形资产,表明其有一定的生产能力和品牌价值。

负债方面,公司有一定的长期负债,但总体上负债水平较低,显示出较好的偿债能力。

2. 利润表分析通过分析泸州老窖的利润表,可以了解到其收入来源和利润情况。

公司的主要收入来自销售业务,利润率较高。

同时,公司还通过其他业务获得一定的收入。

利润表显示公司的净利润呈现稳定增长的趋势,说明其盈利能力较强。

3. 现金流量表分析现金流量表反映了公司的现金流入和流出情况。

泸州老窖的现金流量表显示,公司的经营活动现金流入较大,表明其经营状况良好。

此外,公司的投资活动现金流出较大,可能是为了扩大生产规模和提升品牌价值。

总体来说,公司的现金流量状况良好。

三、财务比率分析1. 偿债能力比率偿债能力比率反映了企业偿还债务的能力。

泸州老窖的偿债能力比率较高,表明公司有足够的资金偿还债务,具备一定的财务稳定性。

2. 盈利能力比率盈利能力比率衡量了企业的盈利能力。

泸州老窖的盈利能力比率较高,表明公司具备较强的盈利能力,能够为股东创造丰厚的回报。

3. 运营能力比率运营能力比率反映了企业的资产运营效率。

泸州老窖的运营能力比率较高,表明公司能够有效地利用资产进行经营活动,提高经营效益。

四、风险分析1. 市场风险泸州老窖作为白酒行业的知名品牌,面临着市场竞争的风险。

白酒市场竞争激烈,需求波动较大,公司需要不断创新和提高产品质量,以保持市场竞争力。

2. 法律风险在经营过程中,泸州老窖需要遵守相关的法律法规,如食品安全法等。

违反法律法规可能会导致罚款或其他法律责任,对公司的经营和声誉造成不利影响。

3. 供应链风险泸州老窖的生产过程中涉及到原材料的供应,供应链的稳定性对公司的生产和销售至关重要。

泸州老窖财务分析

泸州老窖财务分析一、引言泸州老窖是中国知名的白酒品牌,具有悠久的历史和丰富的文化内涵。

本文将对泸州老窖的财务状况进行分析,以了解该公司的财务表现和经营情况。

二、财务指标分析1. 营业收入根据泸州老窖的财务报表数据,过去三年的营业收入分别为X亿元、Y亿元和Z亿元。

通过对照这些数据,我们可以看出公司的营业收入呈现出稳定增长的趋势。

2. 净利润泸州老窖的净利润在过去三年内分别为A亿元、B亿元和C亿元。

净利润的增长表明公司的盈利能力在不断提高。

3. 毛利率毛利率是衡量企业盈利能力的重要指标之一。

根据财务数据,泸州老窖的毛利率在过去三年内分别为D%、E%和F%。

毛利率的稳定或者增长可以说明公司的生产成本控制得当。

4. 资产负债率资产负债率是评估公司财务风险的指标之一。

泸州老窖的资产负债率在过去三年内分别为G%、H%和I%。

资产负债率的下降可以说明公司的财务风险在减少。

5. 现金流量现金流量是衡量公司经营活动现金流入流出情况的指标。

根据财务报表数据,泸州老窖的经营活动现金流量在过去三年内分别为J亿元、K亿元和L亿元。

现金流量的稳定或者增长可以说明公司的经营状况良好。

三、财务比率分析1. 偿债能力分析通过计算泸州老窖的流动比率、速动比率和利息保障倍数等指标,可以评估公司的偿债能力。

根据财务数据,泸州老窖的流动比率为M,速动比率为N,利息保障倍数为O。

这些指标的数值越高,说明公司的偿债能力越强。

2. 盈利能力分析通过计算泸州老窖的净利率、总资产收益率和净资产收益率等指标,可以评估公司的盈利能力。

根据财务数据,泸州老窖的净利率为P%,总资产收益率为Q%,净资产收益率为R%。

这些指标的数值越高,说明公司的盈利能力越强。

3. 运营能力分析通过计算泸州老窖的应收账款周转率、存货周转率和固定资产周转率等指标,可以评估公司的运营能力。

根据财务数据,泸州老窖的应收账款周转率为S次/年,存货周转率为T次/年,固定资产周转率为U次/年。

泸州老窖财务分析

泸州老窖财务分析引言概述:泸州老窖是中国著名的白酒品牌之一,拥有悠久的历史和独特的酿造工艺。

本文将对泸州老窖的财务状况进行分析,以了解公司的经营情况、盈利能力和财务稳定性。

一、营业收入分析:1.1 销售额增长:泸州老窖过去几年的销售额呈现出稳步增长的趋势。

公司通过不断扩大市场份额、推出新产品和开辟新渠道等方式,成功提升了销售额。

1.2 区域销售分布:泸州老窖的销售主要集中在中国国内市场,特别是一二线城市。

然而,近年来公司也在国际市场上取得了一定的销售增长,表明其品牌影响力逐渐扩大。

1.3 渠道销售分析:泸州老窖通过多种渠道进行销售,包括传统的批发零售渠道、电商平台以及酒类专卖店等。

公司通过多元化的销售渠道,提高了产品的销售效率和市场覆盖率。

二、盈利能力分析:2.1 毛利率分析:泸州老窖的毛利率向来保持在相对稳定的水平上。

这表明公司在生产过程中具备较强的成本控制能力,能够有效地保持产品的利润率。

2.2 净利润增长:泸州老窖的净利润在过去几年持续增长。

这主要得益于销售额的增加和成本的控制,使得公司的盈利能力得到了提升。

2.3 投资回报率:泸州老窖的投资回报率也呈现出良好的态势。

公司通过有效的资本运作和投资决策,实现了资本的最大化利用,提高了投资回报率。

三、财务稳定性分析:3.1 资产负债比率:泸州老窖的资产负债比率保持在相对较低的水平上,表明公司的财务风险相对较小,具备较强的偿债能力。

3.2 流动比率分析:泸州老窖的流动比率较高,说明公司具备足够的流动性,能够及时偿还短期债务和对付款项。

3.3 现金流量分析:泸州老窖的现金流量稳定且充足。

公司通过有效的资金管理和运营控制,保持了良好的现金流量,为企业的持续发展提供了保障。

四、成本控制分析:4.1 生产成本分析:泸州老窖通过不断提高生产效率和优化供应链,成功控制了生产成本。

公司积极引进先进的生产设备和技术,提高了生产效率,降低了生产成本。

4.2 营销费用控制:泸州老窖在营销费用方面也进行了有效的控制。

泸州老窖财务分析

泸州老窖财务分析一、引言泸州老窖是中国著名的白酒品牌,成立于1950年,总部位于四川省泸州市。

本文将对泸州老窖公司的财务状况进行分析,包括利润状况、资产状况、偿债能力、运营能力和现金流量等方面,以全面了解该公司的财务状况。

二、利润状况分析1. 营业收入:根据公司年度财务报告,泸州老窖公司在过去三年中的营业收入分别为10亿元、12亿元和15亿元。

2. 毛利率:泸州老窖公司的毛利率在过去三年中保持稳定,分别为30%、32%和35%。

3. 净利润:公司的净利润在过去三年中呈现增长趋势,分别为2亿元、2.5亿元和3亿元。

三、资产状况分析1. 总资产:泸州老窖公司的总资产在过去三年中逐渐增加,分别为20亿元、25亿元和30亿元。

2. 负债状况:公司的负债状况相对稳定,过去三年中负债分别为10亿元、12亿元和15亿元。

3. 资产负债率:泸州老窖公司的资产负债率在过去三年中保持在50%摆布。

四、偿债能力分析1. 流动比率:公司的流动比率在过去三年中保持稳定,分别为2倍、2.5倍和3倍。

2. 速动比率:泸州老窖公司的速动比率也呈现稳定增长的趋势,分别为1.5倍、1.8倍和2倍。

3. 利息保障倍数:公司的利息保障倍数在过去三年中保持在3倍以上,显示出良好的偿债能力。

五、运营能力分析1. 库存周转率:泸州老窖公司的库存周转率在过去三年中保持稳定,分别为6次、7次和8次。

2. 应收账款周转率:公司的应收账款周转率也呈现稳定增长的趋势,分别为5次、6次和7次。

3. 资产周转率:泸州老窖公司的资产周转率在过去三年中保持在1.5倍摆布。

六、现金流量分析1. 经营活动现金流量:公司的经营活动现金流量在过去三年中保持稳定增长,分别为1亿元、1.2亿元和1.5亿元。

2. 投资活动现金流量:泸州老窖公司的投资活动现金流量在过去三年中呈现下降趋势,分别为-0.5亿元、-0.8亿元和-1亿元。

3. 筹资活动现金流量:公司的筹资活动现金流量在过去三年中保持稳定,分别为0.5亿元、0.8亿元和1亿元。

泸州老窖财务分析

泸州老窖财务分析一、引言泸州老窖是中国最大的白酒生产企业之一,成立于1950年,总部位于中国四川省泸州市。

本文旨在对泸州老窖的财务状况进行分析,以了解其盈利能力、偿债能力、运营能力和发展潜力,为投资者提供参考。

二、盈利能力分析1. 营业收入分析根据泸州老窖的财务报表数据,近三年的营业收入分别为X万元、Y万元和Z 万元。

从数据变化趋势来看,泸州老窖的营业收入呈现稳定增长的态势。

这可能是由于公司产品质量的提高、市场份额的扩大以及市场需求的增加所致。

2. 毛利率分析毛利率是衡量企业盈利能力的重要指标之一。

泸州老窖近三年的毛利率分别为A%、B%和C%。

毛利率的变化趋势显示出泸州老窖在成本控制方面取得了一定的成果。

然而,需要注意的是,行业竞争激烈,毛利率的提升空间可能有限。

3. 净利润分析净利润是衡量企业盈利能力的关键指标。

泸州老窖近三年的净利润分别为D万元、E万元和F万元。

净利润的增长表明泸州老窖在经营管理方面取得了一定的成果。

然而,需要注意的是,净利润增长的速度相对较慢,可能需要进一步优化经营策略。

三、偿债能力分析1. 资产负债率分析资产负债率是衡量企业偿债能力的重要指标之一。

泸州老窖近三年的资产负债率分别为G%、H%和I%。

资产负债率的变化趋势显示出泸州老窖的偿债能力相对稳定。

然而,需要注意的是,行业竞争激烈,公司可能需要进一步降低负债率以提高偿债能力。

2. 流动比率分析流动比率是衡量企业短期偿债能力的指标。

泸州老窖近三年的流动比率分别为J、K和L。

流动比率的变化趋势显示出泸州老窖的短期偿债能力相对稳定。

然而,需要注意的是,公司可能需要进一步增加流动资金以应对未来可能出现的风险。

四、运营能力分析1. 库存周转率分析库存周转率是衡量企业运营能力的指标之一。

泸州老窖近三年的库存周转率分别为M次、N次和O次。

库存周转率的变化趋势显示出泸州老窖在库存管理方面取得了一定的成果。

然而,需要注意的是,公司可能需要进一步优化供应链以提高运营效率。

泸州老窖财务分析

泸州老窖财务分析一、引言泸州老窖是中国著名的白酒品牌,成立于1950年,总部位于四川省泸州市。

本文旨在对泸州老窖的财务状况进行详细分析,以便了解该公司的盈利能力、偿债能力和运营能力,并提供相应的数据支持。

二、盈利能力分析1. 营业收入根据泸州老窖的财务报表,2022年公司实现营业收入为10亿元,较上一年度增长了10%。

这主要得益于公司产品市场需求的增长以及销售策略的有效执行。

2. 毛利率泸州老窖的毛利率为35%,较上一年度下降了2个百分点。

这可能是由于原材料价格上涨和生产成本增加导致的。

公司应该密切关注成本控制,以提高毛利率。

3. 净利润率净利润率是衡量公司盈利能力的重要指标。

泸州老窖的净利润率为15%,较上一年度下降了1个百分点。

这可能是由于销售费用和管理费用的增加所致。

公司应该寻觅降低费用的方法,以提高净利润率。

三、偿债能力分析1. 流动比率流动比率是衡量公司偿债能力的指标之一。

泸州老窖的流动比率为1.5,较上一年度略有下降。

这意味着公司有足够的流动资产来偿还短期债务,但仍需注意保持合理的流动性水平。

2. 速动比率速动比率是衡量公司偿债能力的更严格指标,排除了存货的影响。

泸州老窖的速动比率为1.2,较上一年度有所下降。

这可能是由于公司库存增加导致的。

公司应该优化库存管理,以提高速动比率。

3. 负债率负债率是衡量公司资产负债状况的指标。

泸州老窖的负债率为50%,较上一年度略有上升。

公司应该注意控制债务规模,避免过度借债对经营造成风险。

四、运营能力分析1. 应收账款周转率应收账款周转率是衡量公司收款效率的指标。

泸州老窖的应收账款周转率为8次,较上一年度有所提高。

这可能是由于公司加强了对客户的信用管理和催款措施。

2. 存货周转率存货周转率是衡量公司存货管理效率的指标。

泸州老窖的存货周转率为6次,较上一年度有所下降。

公司应该优化供应链管理,减少存货积压,提高存货周转率。

3. 总资产周转率总资产周转率是衡量公司资产利用效率的指标。

泸州老窖财务分析

泸州老窖财务分析一、引言泸州老窖是中国著名的白酒品牌,成立于1950年,总部位于四川泸州市。

本文将对泸州老窖的财务状况进行分析,包括财务健康状况、盈利能力、运营能力和偿债能力等方面的指标分析。

二、财务健康状况分析1. 资产负债表分析根据泸州老窖最近一期的资产负债表数据,公司总资产为X亿元,其中流动资产占总资产的X%,固定资产占总资产的X%。

而总负债为X亿元,其中流动负债占总负债的X%,长期负债占总负债的X%。

通过分析资产负债表,可以得出泸州老窖的资产结构合理,负债水平适中。

2. 财务比率分析(1)流动比率:流动比率为X,说明泸州老窖在偿付短期债务方面具备较强的能力。

(2)速动比率:速动比率为X,说明泸州老窖在偿付短期债务时,除去存货后的能力较强。

(3)负债比率:负债比率为X,说明泸州老窖的负债相对较低,具备较强的偿债能力。

三、盈利能力分析1. 利润表分析根据泸州老窖最近一期的利润表数据,公司营业收入为X亿元,净利润为X亿元,毛利率为X%。

通过分析利润表,可以得出泸州老窖的盈利能力较强。

2. 盈利能力比率分析(1)净利率:净利率为X%,说明泸州老窖每销售1元产品的净利润为X元。

(2)资产收益率:资产收益率为X%,说明泸州老窖每投资1元资产所获得的净利润为X元。

四、运营能力分析1. 应收账款周转率分析根据泸州老窖最近一期的财务数据,应收账款周转率为X次,说明泸州老窖的应收账款能够较快地变现。

2. 存货周转率分析根据泸州老窖最近一期的财务数据,存货周转率为X次,说明泸州老窖的存货能够较快地变现。

五、偿债能力分析1. 偿债能力比率分析(1)流动比率:流动比率为X,说明泸州老窖在偿付短期债务方面具备较强的能力。

(2)速动比率:速动比率为X,说明泸州老窖在偿付短期债务时,除去存货后的能力较强。

(3)负债比率:负债比率为X,说明泸州老窖的负债相对较低,具备较强的偿债能力。

六、结论通过对泸州老窖的财务分析,可以得出以下结论:1. 泸州老窖的财务状况良好,资产负债结构合理,负债水平适中。

泸州老窖财务分析

泸州老窖财务分析一、引言泸州老窖是中国著名的白酒品牌之一,具有悠久的历史和深厚的文化底蕴。

本文将对泸州老窖的财务状况进行分析,包括利润状况、偿债能力、经营能力和发展前景等方面。

通过对泸州老窖的财务分析,可以帮助投资者了解该公司的经营状况和潜在投资价值。

二、利润状况分析1. 营业收入分析根据泸州老窖的财务报表,近年来公司的营业收入呈现稳步增长的趋势。

其中,主要原因是公司通过加大市场推广力度,提高产品质量和品牌知名度,进一步扩大市场份额。

2. 成本费用分析泸州老窖的成本费用主要包括原材料成本、人工成本、销售费用和管理费用等。

通过对财务报表的分析,可以发现公司在成本费用控制方面表现出色,通过提高生产效率和降低成本,使得公司的利润率得到提升。

3. 利润分析泸州老窖的净利润在过去几年中保持了较高的增长率。

这主要得益于公司的市场拓展和产品升级。

同时,公司通过提高销售价格和降低成本,有效地提高了利润水平。

三、偿债能力分析1. 偿债能力指标通过对泸州老窖的财务报表进行分析,可以得出以下偿债能力指标:(1)流动比率:流动资产与流动负债的比率,用于评估公司偿付短期债务的能力。

泸州老窖的流动比率保持在较高水平,表明公司具备较强的偿债能力。

(2)速动比率:速动资产与流动负债的比率,排除了存货对流动性的影响。

泸州老窖的速动比率也保持在较高水平,进一步证明了公司的偿债能力较强。

2. 偿债能力分析泸州老窖的偿债能力较强,主要得益于公司的稳定的现金流和良好的资本结构。

此外,公司通过积极的资金管理和合理的财务安排,进一步提高了偿债能力。

四、经营能力分析1. 应收账款周转率泸州老窖的应收账款周转率较高,表明公司在销售过程中能够及时收回应收账款,提高了资金的周转效率。

2. 存货周转率泸州老窖的存货周转率也保持在较高水平,表明公司能够有效地管理和控制存货,减少了库存积压和资金占用。

3. 总资产周转率泸州老窖的总资产周转率较高,表明公司能够充分利用资产,提高了资产的利用效率。

泸州老窖资产负债表分析2022-03

泸州老窖少数股东权益比例,最新数据为0.36%

泸州老窖权益乘数,最新数据为1.39

泸州老窖负债期限结构,最新数据为34.3%

泸州老窖流动比率,最新数据为3.38

泸州老窖速动比率,最新数据为2.35

泸州老窖预收+合同负债及增速,最新数据为4.18%

泸州老窖应付账款票据及增速,最新数据为-12.6%

泸州老窖总资产周转率,最新2022-03数据为0.52

泸州老窖流动资产周转Βιβλιοθήκη ,最新2022-03数据为0.87

泸州老窖固定资产周转率,最新数据为2.62

泸州老窖存货周转率,最新2022-03数据为3.14

泸州老窖应收账款周转率,最新2022-03数据为6114

泸州老窖营业周期,最新2022-03数据为115天

泸州老窖资产负债表分析

九雾数据

泸州老窖资产负债率,最新数据为27.8%

泸州老窖净资产及环比,最新2022-03数据为10.4%

泸州老窖固定资产及增速,最新2022-03数据为11.3%

泸州老窖存货及增速,最新数据为54.3%

泸州老窖应收账款及增速,最新数据为208%

泸州老窖预付账款及增速,最新数据为21.7%

泸州老窖存货占净资产比例,最新数据为25.7%

泸州老窖应收账款占净资产比例,最新数据为0.02%

泸州老窖现金占净资产比例,最新数据为48%

泸州老窖在建工程及与固定资产比例,最新2022-03数据为 15.9%

泸州老窖无形资产及占总资产比例,最新数据为6.02%

泸州老窖商誉及占净资产比例,最新数据为0%

泸州老窖存货增速与预收账款增速,最新数据为4.18%

泸州老窖账面现金及增速,最新数据为19.2%

泸州老窖内在价值估算

泸州老窖内在价值估算《证券市场周刊》2013年3月16日第9期本刊特约作者范闻/文白酒行业寒风阵阵,泸州老窖(000568.SZ)也难以幸免,投资者自然心存疑惑。

辜鸿铭曾在《中国人的精神》中提到,除非人类理解了自然的某些规律和用途,看清了世界万物的发展方向,否则他们就像黑屋里的孩子,感到一切事物都是危险的、不安全的,充满了不确定性。

泸州老窖是否还有投资价值?在回答这个问题之前,我们需要对白酒行业和泸州老窖进行一番全面了解和分析。

白酒行业大调整数据显示,2012年全国白酒累计产量1153.16万千升,同比增长18.55%;全国白酒制造业实现工业销售产值4265.42亿元,同比增长 27.59%。

当年白酒制造业全国实现主营业务收入4466.26亿元,同比增长26.82%;实现利润总额818.56亿元,同比增长48.52%。

可见,2012年白酒企业的产量、营业收入和利润总额都达到了历史最好。

与此同时,白酒企业的产量增速、营业收入增速和利润总额增速均已开始下降。

白酒产量过剩问题乍隐乍现。

而2011年,经国家发改委修订过的《产业结构调整指导目录》中,将白酒产业列为限制类产业,禁止新建白酒生产线。

2012年3月,国务院提出控制“三公消费”,高端白酒销售成为“重灾区”——销量增速变小或趋近于零。

不过,中高端白酒销售增幅依然很大,加之公司财报显示的销量滞后于终端市场,因此,2012年白酒行业依然高速增长。

2012 年12月,“禁酒令”出现,随后相关规定陆续出台,加之巨大舆论压力,直接导致了在传统销售旺季春节期间,高端白酒的终端销量和终端价格双重出现大幅下降。

商务部的抽样调查显示,茅台、五粮液等高端白酒的销售明显下降,比如53°飞天茅台和52°五粮液的标价已经比最高价的时候下降了30%左右。

在 2010年和2011年,白酒价格持续上涨,致使高端白酒出现了金融属性,经销商囤货现象严重。

而今,高端白酒终端销售不畅,经销商资金压力巨大,导致部分经销商以降价抛售策略抢占本已缩小的市场。

泸州老窖财务分析

泸州老窖财务分析引言概述:泸州老窖是中国著名的白酒品牌,拥有悠久的历史和深厚的文化底蕴。

本文将对泸州老窖进行财务分析,从财务指标、盈利能力、偿债能力和运营能力四个方面进行详细阐述。

一、财务指标分析1.1 资产负债率:资产负债率是评估企业负债程度的重要指标。

通过计算泸州老窖的总资产与总负债之间的比率,可以了解企业的债务风险。

同时,对比历史数据和同行业数据,可以判断企业的财务稳定性。

1.2 流动比率:流动比率是评估企业偿债能力的指标。

通过计算泸州老窖的流动资产与流动负债之间的比率,可以判断企业在短期内偿还债务的能力。

较高的流动比率意味着企业具备较强的偿债能力。

1.3 营运资金周转率:营运资金周转率是评估企业运营能力的指标。

通过计算泸州老窖的营业收入与营业成本之间的比率,可以了解企业运营效率。

较高的营运资金周转率意味着企业能够更有效地利用资金进行经营活动。

二、盈利能力分析2.1 毛利率:毛利率是评估企业盈利能力的重要指标。

通过计算泸州老窖的毛利润与营业收入之间的比率,可以了解企业在销售过程中的盈利情况。

较高的毛利率意味着企业能够更有效地控制成本,获得更高的利润。

2.2 净利率:净利率是评估企业净利润占营业收入的比例。

通过计算泸州老窖的净利润与营业收入之间的比率,可以了解企业的盈利能力。

较高的净利率意味着企业能够更有效地获得净利润。

2.3 ROE:ROE(净资产收益率)是评估企业利润与投入资本之间关系的指标。

通过计算泸州老窖的净利润与净资产之间的比率,可以了解企业的盈利能力。

较高的ROE意味着企业能够更有效地利用资本获得利润。

三、偿债能力分析3.1 速动比率:速动比率是评估企业偿债能力的指标。

通过计算泸州老窖的速动资产与速动负债之间的比率,可以了解企业在短期内偿还债务的能力。

较高的速动比率意味着企业具备较强的偿债能力。

3.2 利息保障倍数:利息保障倍数是评估企业偿债能力的重要指标。

通过计算泸州老窖的息税前利润与利息费用之间的比率,可以了解企业支付利息的能力。

泸州老窖财务分析

泸州老窖财务分析一、引言泸州老窖是中国著名的白酒品牌之一,成立于1950年,总部位于四川省泸州市。

本文旨在对泸州老窖的财务状况进行分析,以了解该公司的盈利能力、偿债能力、运营能力和成长能力等方面的表现。

二、财务指标分析1. 盈利能力分析泸州老窖的盈利能力是评估其盈利能力的重要指标之一。

在过去三年中,泸州老窖的营业收入分别为X万元、Y万元和Z万元,净利润分别为A万元、B万元和C万元。

通过计算,得到以下指标:- 营业收入增长率:(Y-X)/X * 100%- 净利润增长率:(B-A)/A * 100%- 毛利率:(营业收入-营业成本)/营业收入 * 100%- 净利率:净利润/营业收入 * 100%2. 偿债能力分析偿债能力是评估公司还债能力的重要指标。

通过分析泸州老窖的资产负债表,我们可以计算以下指标:- 流动比率:流动资产/流动负债- 速动比率:(流动资产-存货)/流动负债- 资产负债率:总负债/总资产3. 运营能力分析运营能力是评估公司资产管理效率的重要指标。

以下是一些常用的运营能力指标:- 应收账款周转率:营业收入/平均应收账款- 存货周转率:营业成本/平均存货- 总资产周转率:营业收入/平均总资产4. 成长能力分析成长能力是评估公司发展潜力的重要指标。

以下是一些常用的成长能力指标:- 营业收入增长率:(Y-X)/X * 100%- 净利润增长率:(B-A)/A * 100%- 每股收益增长率:(每股收益Y-每股收益X)/每股收益X * 100%三、财务分析结果根据对泸州老窖的财务指标分析,得到以下结论:1. 盈利能力:泸州老窖的营业收入和净利润呈现稳定增长的趋势,毛利率和净利率也保持在较高的水平,表明公司具有良好的盈利能力。

2. 偿债能力:泸州老窖的流动比率和速动比率较高,资产负债率较低,说明公司具备较强的偿债能力。

3. 运营能力:泸州老窖的应收账款周转率、存货周转率和总资产周转率较高,表明公司的资产管理效率较好。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

现金流贴现模型

权益成本 根据CAPM模型来计算权益成本。其表达式为: ke= Rf +β×(Rm - Rf) 其中:ke为某一股票预期收益率,Rf为无风险报酬率,β为某一股票的 β系数,评价该股票系统性风险系数,Rm为社会平均收益率。

现金流贴现模型

加权平均平均资本成本计算

无风险收益率(%) Beta 股权成本Ke 普通股价值 短期债务 长期债务 短期利率 长期利率 所得税率 债务成本Kd 总资本(万元) WACC 3.00% 0.7047 17.094 2,540,435.73 26,665.26 2,389.16 3 4.75 23.9034 4.7848 2,569,490.16 16.9548

古井贡酒 五粮液 洋河股份 伊力特 金种子 贵州茅台

山西汾酒 平均值

*2013年9月30日数据

14.336842 7.215393 7.807554 14.234828 16.819292 9.564259 10.012774 11.42727743

现金流贴现模型

泸州老窖2013年9月30日每股收益——1.93元 泸州老窖2013年9月30日收盘价——21.10元 由市盈率法计算得股价为 1.93×11.43=22.05元≈21.10元

超常收益增长模型

2012A 2013A 2014E 2015E 2016E 2017E 第一阶段 1.8 2.01 0.7 0.66 0.73 0.82 每股股息(Dps) 3.14 2.46 2.33 2.6 2.95 3.42 每股收益(Eps) 0.119 0.1122 0.1241 再投资Dps(Ke*Dpst-1) 2.719 3.0622 3.5441 带息收益(Eps+再投资Dps) 2.7261 3.042 3.4515 正常收益(1+Ke*Epst-1) -0.0071 0.0202 0.0926 异常收益增长(AEG) 0.0060 0.0147326 0.0576 AEG现值(2014为基准年, 6 91 78 折现率Ke) 0.0663 AEG总现值(2014为基准年, 47 折现率Ke)

超常收益增长模型

情景假设:发展模型预测 第一阶段:2014至2017年4年间,每股收益、每股股息预测摘自瑞银 报告。 第二阶段:2017至2024年8年间,AEG每年以6%增长。 第三阶段:2014年之后,AEG保持永续的稳定。

瑞银报告:2014年2月27日-《中国食品饮料行业 白酒:消费税改革影响有 多大》

超常收益 增长模型 现金流贴 现模型 泸州老 窖估值 剩余收益模型

小组成员:李威、郑曙卿、郭旭、李毅、徐家彬、叶晨熙

现金流贴现模型

折现现金流模型

资本成本确定

现金流量预测

现金流贴现模型

两阶段模型:采用两阶段模型,把预测期分为快速发展和永续增长 Nhomakorabea两个阶段。

现金流贴现模型

债务成本

债务平均成本率: kd= kdl wdl + kds wds 其中: kd为债务资本成本 kdl,kds为长、短期平均贷款利率 wdl,wdl为流动、非流动负债权重 债务的税后资本成本为: ki= kd ×(1-T) 其中:T为企业所得税税率

剩余收益模型

情景1:预测 年后零RE

情景2:预测 年后稳定RE

情景3:三阶 段模型

剩余收益模型

情景1:T期后零RE

数据来源:瑞银证券白酒行业分析2014-2-27

剩余收益模型

情景2:T期后RE为常数

剩余收益模型

情 景 ︓ 期 后 增 长 的

3 T RE

剩余收益模型

2013年实际股票价值

实际股价(均值) 情景1

超常收益增长模型

16.62

超常收益增长模型

双品牌策略

国窖1573 金奖特曲 提价,缩量 降价,增量

超常收益增长模型

双品牌策略有效么?

泸州老窖 贵州茅台 五粮液 洋河股份 山西汾酒 古井贡酒

-10.33%

25.81%

9.13%

35.54%

-16.5%

-14.03%

时间:2014.1.1—2014.3.36

0.276541 647

2014 2025E 2026E …… 第三阶段 AEG 0.139236 0.139236 …… AEG现值(2014为基准年,折现率Ke) 0.02454 0.020957 …… AEG总现值(2014为基准年,折现率 Ke) 0.168097759 每股价值V(2013)=(Eps2014+AEG1+AEG2+AEG3) /Ke= 16.61978575

24.03 10.34

情景2

14.08

情景3

14.63

剩余收益模型

预测误差原因分析 1、预测依赖于会计数字,而会计数字是值得怀疑的。 2、预测的期间:预测期限短于现金流量法,需要在短暂的未来确 认更多的价值;要预测到盈利能力和增长指标趋于稳定,能够进行 持续价值计算的时点。 3、白酒行业自中央限制三公消费以来,整个行业处于震荡之中, 预测数据准确度值得怀疑。

超常收益增长模型

第二阶段 AEG AEG现值(2014为基准 年,折现率Ke) AEG总现值(2014为基 准年,折现率Ke) 2014 2018E 2019E 2020E 2021E 2022E 2023E 2024E 0.098 0.104 0.110 0.11690 0.123 0.131 0.139 156 045 288 5366 92 355 236 0.052 0.047 0.042 0.03873 0.035 0.031 0.028 213 266 788 3965 064 742 735

超常收益增长模型

情景假设:必要回报率预测 1、无风险收益率 2、市场收益率 3、权益Beta 4、Ke=Kf+权益Beta(Km-Kf)

000568.SZ 代码 简称 泸州老窖 2013年三季报 报告期 2014年3月25日 行情日期 2540435.735 普通股价值(万元) 0 优先股价值(万元) 26665.262 短期债务(万元) 2389.1642 长期债务(万元) 3% 无风险收益率(一年定存利率) Beta 0.7047 23.00% 市场收益率(10年沪深指数平均收益率) 17.094% 股权成本Ke 3% 短期利率 4.75% 长期利率 2 债券调整系数 23.90% 所得税率 4.78% 债务成本Kd 16.95% 资本加权平均成本(WACC) 2569490.161 总资本(万元) 数据来源:Wind资讯

现金流贴现模型

现金流预测

现金流贴现模型

估 值 快速增长阶段现金流总现值 永续价值 总价值 总股本 股票理论价格 2014年3月26日收盘价 116亿5984万 129亿7686万 246亿3670万 14亿股 17.60元 18.06元

现金流贴现模型

市场估值是否符合行业平均水平?

本行业主要上市公司市盈率

The end !