国际结算 第三章

国际结算第三章 课后练习和答案(中文)

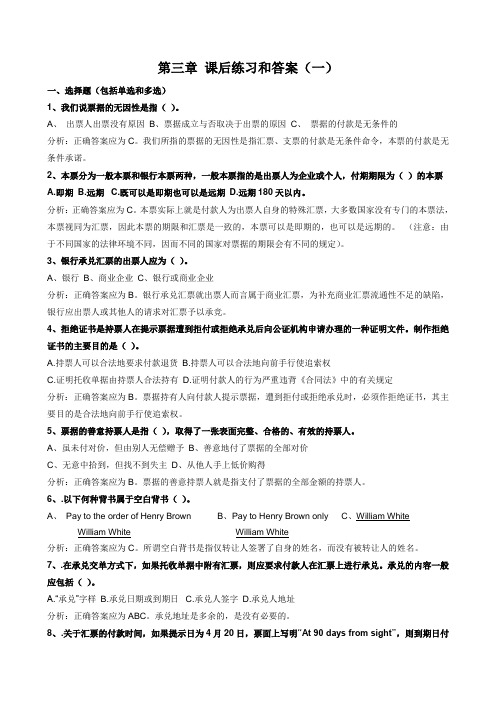

第三章课后练习和答案(一)一、选择题(包括单选和多选)1、我们说票据的无因性是指()。

A、出票人出票没有原因B、票据成立与否取决于出票的原因C、票据的付款是无条件的分析:正确答案应为C。

我们所指的票据的无因性是指汇票、支票的付款是无条件命令,本票的付款是无条件承诺。

2、本票分为一般本票和银行本票两种,一般本票指的是出票人为企业或个人,付期期限为()的本票A.即期B.远期C.既可以是即期也可以是远期D.远期180天以内。

分析:正确答案应为C。

本票实际上就是付款人为出票人自身的特殊汇票,大多数国家没有专门的本票法,本票视同为汇票,因此本票的期限和汇票是一致的,本票可以是即期的,也可以是远期的。

(注意:由于不同国家的法律环境不同,因而不同的国家对票据的期限会有不同的规定)。

3、银行承兑汇票的出票人应为()。

A、银行B、商业企业C、银行或商业企业分析:正确答案应为B。

银行承兑汇票就出票人而言属于商业汇票,为补充商业汇票流通性不足的缺陷,银行应出票人或其他人的请求对汇票予以承竞。

4、拒绝证书是持票人在提示票据遭到拒付或拒绝承兑后向公证机构申请办理的一种证明文件。

制作拒绝证书的主要目的是()。

A.持票人可以合法地要求付款退货B.持票人可以合法地向前手行使追索权C.证明托收单据由持票人合法持有D.证明付款人的行为严重违背《合同法》中的有关规定分析:正确答案应为B。

票据持有人向付款人提示票据,遭到拒付或拒绝承兑时,必须作拒绝证书,其主要目的是合法地向前手行使追索权。

5、票据的善意持票人是指(),取得了一张表面完整、合格的、有效的持票人。

A、虽未付对价,但由别人无偿赠予B、善意地付了票据的全部对价C、无意中拾到,但找不到失主D、从他人手上低价购得分析:正确答案应为B。

票据的善意持票人就是指支付了票据的全部金额的持票人。

6、.以下何种背书属于空白背书()。

A、Pay to the order of Henry BrownB、Pay to Henry Brown onlyC、William WhiteWilliam White William White分析:正确答案应为C。

国际结算第三章

二、托收的当事人

INVOICE

付款人

B/L

INS. POL

WEIGHT CERT.

付款 交单

付款人 支付费

用

承兑

3/4

3/5

2/3

1/2

后通 知到

Please follow instructions marked by”X”:

期日

□ Deliver documents against payment.

□ All your charges to be born by DRAWEES.

二、托收的当事人

托收行(Remitting Bank):负责办理托收业 务的银行,也称为寄单行。它也 是出口地 银行(exporter’s bank)、托收汇票收款人 (payee of the collection bill)。它也可以是托 收汇票的被背书人(endorsee)。

二、托收的当事人

1、即期付款交单(D/P at sight) 在这种方式下,卖方开具即期汇票并通过银

行向买方提示,买方见票后即需马上付款,并在 付清款项后才能领取单据。这种方式也称为“凭 单据现付”。

即期付款交单程序

委托人

①合同

付款人

(出口方) ②发货取得

③

提单

托

收

申④

请回⑩

书 及 跟

执

付 款

单

汇

国际结算第三章PPT课件

Debtor’s Bank

Credit instrument Funds

Creditor’s Bank

Reverse Remittance 逆汇

逆汇(Reverse Remittance)又称为出票法,是ቤተ መጻሕፍቲ ባይዱ债权人以开 立汇票的方式,委托银行向国外债务人索取一定金额的结算 方式。其特点是结算工具传递与资金运动方向相反。逆汇在 国际结算中是托收方式和信用证方式。

Parties to a remittance

• Remitter or payer(汇款人)

– The party who will make the payment. – Person who requires his bank to remit funds to the

beneficiary in a foreign country. – buyer and importer

• Payee or beneficiary(收款人或受益人)

– the person who is addressed to receive the funds by remittance.

– the exporter in international trade.

Parties to a remittance

当前,国际上通行的结算方式有以下几种: (1) Remittance 汇款 (2) Collection 托收 (3) Letter of Credit 信用证 (4) Bank guarantees 银行保函 (5) International factoring 国际保理 (6) International forfeiting 福费庭

– usually locates in the same city as that of the exporter and is often the exporter’s bank in international trade.

国际结算(双语)第三章汇款与托收

(2) Documentary collections 跟单托收

Documentary collections may be described as collections on financial instruments being accompanied by commercial documents or collections on commercial documents without being accompanied by financial instruments, that is commercial documents alone without a bill of exchange. 跟单托收是指附有金融票据和商业单据的托收或 者仅随附商业单据而没有金融票据的托收。

When both banks have accounts with each other, reimbursement can be done through recording the respective accounts: (1) crediting vostro account of the paying bank

开户行 支付委托书: 作为偿付, 支付委托书 : 作为偿付, 请借记 我行在你行开立的账户 汇出行 寄出借记报告单告知已借记汇出行账户 汇入行 账 户行

(3)共同账户行转账 (3)共同账户行转账

•

If the remitting bank does not open an account with the paying bank, the former may instruct its correspondent with which it maintains an account, to debit this account with that correspondent, too, or to pay the amount to another bank with the paying bank maintains an account.

国际结算知识点归纳

国际结算知识点归纳 TYYGROUP system office room 【TYYUA16H-TYY-TYYYUA8Q8-国际结算第三章国际结算中的票据一.名词解释1.票据:票据有广义和狭义之分。

广义的票据是指商业上的权利凭证。

狭义的票据则是指以支付金钱为目的的特种证券,是由出票人签名于票据上,无条件地约定由自己或由他人支付一定金额的、可以流通转让的证券。

2.汇票:汇票是由出票人向另一人签发的,要求即期、定期或在可以确定的将来的时间,向某人或其指定人或来人无条件地支付一定金额的书面命令。

3.付对价持票人:是指持票者本人或前手持票人因付出对价而取得票据。

4.正当持票人:是指在汇票流通的合理时间内,在付给对价的情况下,成为一张表面合格、完整,无任何所有权缺陷的汇票的持票人。

5.承兑人:指在票据的正面签署承诺到期支付票款的付款人。

6.背书人:指在票据的背面签署,意即将票据上的权利转让给后手的持票人。

7.承兑:指付款人在票据的正面签署,承诺到期履行支付票款之者的票据行为。

8.背书:是指转让意志的表示。

由背书人在汇票背面签署。

意即将票据上的权利转让给后手的票据行为。

9.记名式背书:即将票据背书给某一特定人或特定人的指示人的背书。

10.空白背书:是指背书人只在票据背后签名,而不注明付给某一特定人或特定人的指示人的背书。

11.限制背书:是指禁止票据继续转让或仅表明票据授权的背书。

12.贴现:指银行或贴现公司买进未到期票据,从票面金额中扣取贴现日至到期日的利息后,将余额付给持票人的一种业务。

13.提示:持票人将票据提交付款人要求承兑或付款的行为。

14.追索权:是指票据遭到拒付,持票人对前手(出票人、承兑人、背书人以及其它债务人)有请求偿还票据金额(原额,利息)及费用(作成退票证书,拒绝证书和其它必要的费用)的权力。

15.跟单汇票:凡汇票后附随货运单据的称为跟单汇票。

16.光票:凡汇票不附带装运单据的,称为光票。

国际结算 大三课件 第三章

付款期限

➢ 即期付款汇票:bills payable ( at sight ) / ( on demand ) / ( on presentation)

➢ 定期付款汇票:bills payable at a determinable future time

➢ 固定将来日期付款汇票:bills payable on a fixed future date

无条件支付命令 :

➢ Pay to ABC Co. or order the sum of one thousand US dollars. (√)

➢ Pay to ABC Co. providing the goods they supply are complied with contract the sum of ten thousand US dollars.(×)

本票有即期和远期之分,远期本票不需承兑。 本票可以流通转让 三、支票的主要分类 按照实际用途划分:普通支票与划线支票两类。

划线支票又分为一般划线支票和特殊划线支票 两类。

三、本票、支票与汇票的不同

(一)本票与汇票的主要不同点

相同点:

• 收款人相同

• 本票的制票人相似于 汇票的承兑人

• 本票的第一背书人相 似于已承兑汇票的收 款人,他与出票人是 同一人。

(三)提示

1. 定义:Presentation, 向付款人提交汇票并要求付款或承兑。 2. 形式 远期汇票向付款人提示要求承兑(A) 即期汇票或已承兑的远期汇票向付款人或承兑人提示要求付

款 (B) 3. 提示期限 (1)英国票据法 A:提示期限为付款到期日提示 B:合理时间内为之 (2)日内瓦统一票据法 A:在付款到期日或其后的两个营业日内提示 B:提示期限为一年 4. 提示地点:付款人应在汇票载明的付款地点向付款人提示—

国际结算课后练习与作业( 第三章)及参考答案

《国际结算》辅导(第三章)第三章汇款结算方式一、理解基本概念电汇信汇票汇拨头寸退汇中心汇票二、判断正误1、汇款业务一般有三个当事人,即:汇出行、汇款人、收款人。

()2、办理汇出汇款的原则是“先扣款,后汇出”。

()3、款项汇出后,汇款人要求撤销汇款,如汇入行已经解付,由汇款人和收款人协商解决,风险由汇出行承担。

()三、单项选择1、SWIFT是()的缩写。

A、美元清算支付系统B、环球银行金融电讯协会C、英磅清算支付系统D、港币清算支付系统2、()业务是顺汇。

A、汇款B、托收C、承兑信用证D、延期付款信用证3、汇款的偿付又称为()。

A、退汇B、拨头寸C、设账户D、信汇4、当卖方货物是畅销货时,卖方会积极争取()A、寄售B、售定C、预付货款D、货到付款四、多项选择1、汇款业务的基本当事人为()。

A、汇款人B、收款人C、汇出行D、汇入行 E需要时的代理人2、汇款申请书审核要点主要有()。

A、汇款金额与所付单证金额是否一致B、所盖印章与预留印鉴是否相符C、汇入行的名称、地址及所在国家是否完整、清楚、准确D、收款人的名称、地址、账号是否清楚、完整3、电汇是汇出行用()通知汇入行解付汇款的方式。

A、SWIFTB、电报C、电传D、CHAPS五、简答简述题:1、用图示说明中心汇票票汇业务程序2、用图示说明汇款业务的偿付指示3、举例说明在国际贸易结算中,汇款结算方式的应用及风险六、实务题1、Remitting bank: Bank of China, TianjinPaying bank: Bank of China, LuxemburgDate of cable: 9 JuneTest: 2563Ref No. 208TT0219Amount: USD1, 660.00Payee: Marie Clauda Durnont, LuxemburgAccount No. 0 - 164/7295/550 withBanque International du LuxemburgMessage: PayrollRemitter: Crystal Palace Hotel, TianjinCover: Debit our H. O. accountFM:TO:DATE:TEST OUR REFNOT ANY CHARGES FOR USPAYTOFOR CREDITING ACCOUNT NO.OFMESSAGEORDERCOVER2.请将下述的报文写成普通电报或者电传的汇款报文并用图示表示电汇路径。

国际结算练习题第三章

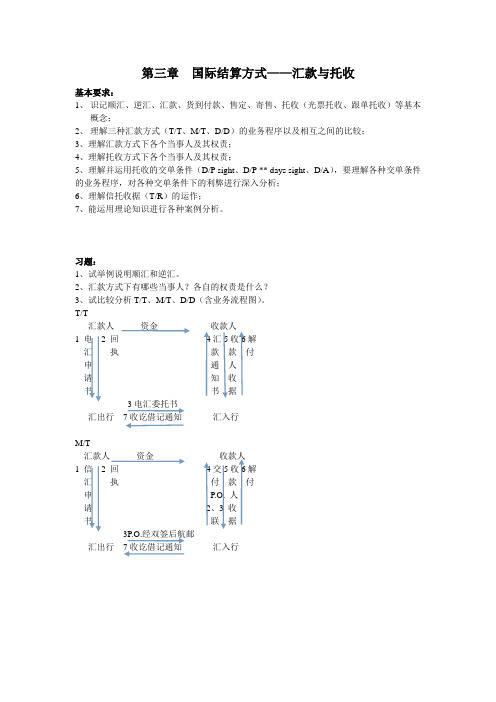

第三章国际结算方式——汇款与托收基本要求:1、识记顺汇、逆汇、汇款、货到付款、售定、寄售、托收(光票托收、跟单托收)等基本概念;2、理解三种汇款方式(T/T、M/T、D/D)的业务程序以及相互之间的比较;3、理解汇款方式下各个当事人及其权责;4、理解托收方式下各个当事人及其权责;5、理解并运用托收的交单条件(D/P sight、D/P ** days sight、D/A),要理解各种交单条件的业务程序,对各种交单条件下的利弊进行深入分析;6、理解信托收据(T/R)的运作;7、能运用理论知识进行各种案例分析。

习题:1、试举例说明顺汇和逆汇。

2、汇款方式下有哪些当事人?各自的权责是什么?3、试比较分析T/T、M/T、D/D(含业务流程图)。

T/T汇款人资金收款人1 电2 回4汇5收6解汇执款款付申通人请知收书书据3电汇委托书汇出行7收讫借记通知汇入行M/T汇款人资金收款人1 信2 回4交5收6解汇执付款付申P.O. 人请2、3 收书联据3P.O.经双签后航邮汇出行7收讫借记通知汇入行D/D汇款人3银行汇票收款人1 票2 银5提6解汇行示付申汇银请票行书汇4银行汇票第二联票汇出行7付讫通知汇入行4、托收方式下有哪些当事人?各自的权责是什么?5、托收有哪些交单条件?请图示各自的业务流程并比较利弊。

6、很多国家将D/P远期当作D/A来处理,请问采用什么方法来解决这一问题?答:如果必须采用D/P远期交单方式签定销售合同,出口商应把握以下几点:(1)了解进口商所在国的有关法律、法规,决定是否选用D/P远期方式成交;(2)积极向银行咨询,选择那些历史较悠久、熟知国际惯例,同时又信誉卓著的银行作为代收行,以避免因银行责任造成的风险。

同时也可以当发生纠纷时,可以得到最专业的服务和协助,从而可以顺利收汇。

(3)提醒托收行在发出托收指示书(银行寄单面函)时,不仅要在Remarks一栏上注明"Subject to Uniform Rules for Collection ICC Publication NO.522 1995 Revision",用该规则约束各有关当事人,还要在上面加注“According to URC522 Art.7(c),You are authorized to deliver documents to drawee only against their final payment for the full value of the accepted drafts.”或类似文句。

《国际结算》第三章结算方式习题答案

《国际结算》第三章结算⽅式习题答案⼀、名词解释汇款:是汇出⾏应汇款⼈的要求,以⼀定的⽅式将款项通过其国外代理⾏(汇⼊⾏)交付给收款⼈的结算⽅式。

电汇:是汇出⾏应汇款⼈的请求,⽤加押电报(cable)、电传(telex)或通过SWIFT报⽂给国外的汇⼊⾏(即分⾏或代理⾏)指⽰其解付⼀定款项给收款⼈的⼀种汇款⽅式。

顺汇:⼜称汇付法。

它是付款⼈主动将款项交给银⾏,委托银⾏采⽤某种结算⼯具⽀付给收款⼈的结算⽅式,由于资⾦流向与结算⼯具的传递⽅向相同,故称顺汇。

逆汇:也称出票法,是由收款⼈出具汇票,委托银⾏向国外的付款⼈收取⼀定⾦额的结算⽅式。

由于资⾦流向与结算⼯具的传递⽅向相反,故称逆汇。

跟单托收:是指伴随着货运单据的托收。

在国际贸易结算中,出⼝商将汇票连同货运单据交给银⾏,委托银⾏代为收款的⼀种托收⽅式。

承兑交单:是指代收⾏根据托收指⽰,在付款⼈承兑汇票后,即将单据交给付款⼈,汇票到期时付款⼈再付款的⼀种托收⽅式。

信托收据:是按照信托收据法的要求,借单者持有存货,受银⾏的委托销售存货。

货物所有权归银⾏所有,待货物售出后货款归还银⾏。

信⽤证:是开证银⾏根据申请⼈(进⼝商)的要求做出的在满⾜信⽤证要求和提交规定的单据的条件下,向受益⼈(出⼝商)做出的承诺在⼀定期限内⽀付⼀定⾦额的书⾯⽂件。

简⾔之,信⽤证是银⾏有条件的付款承诺。

议付:是指信⽤证指定的议付⾏在单证相符条件下,扣除议付利息后向受益⼈给付对价的⾏为。

信⽤证软条款:是开证申请⼈在信⽤证中设置的陷阱条款,它会使受益⼈获得单据受到限制甚,从⽽造成单证不符,安全收汇受到威胁,是⼀项具有极⼤隐蔽性的条款。

循环信⽤证:指信⽤证⾦额被使⽤后仍可恢复到原⾦额继续使⽤的信⽤证。

可转让信⽤证:是指注明“可转让”字样的信⽤证。

它是开证⾏授权转让⾏在原受益⼈的要求下,将信⽤证的执⾏权利(即装货、取款)转让给⼀个或数个第⼆受益⼈的信⽤证。

假远期信⽤证:是受益⼈开⽴远期汇票,经银⾏承兑后进⾏贴现⽽即刻得到票款的信⽤证。

国际结算 第3章清算系统

❖ 两家以上跨国银行投资, 任何一家股份不超过 50%,经营巨额业务

(二)、代理行

接受其他国家或地区的银行委托,代办国际结算业务 或提供其他服务,并建立相互代理业务关系的银行。

❖ 银行间的代理关系,一般由双方银行的总行之间直接建立, 分行不能独立对外建立代理关系。

❖ 如:中国银行在海外有40多家分支机构,又与200多个国 家和地区的1500多家银行建立了5000多家代理行关系。

主讲:陈琳

TEL:13268126843

E-MAIL:JFLUO@

广西财经学院

第三章 国际银行清算概述

❖第一节 国际银行清算和清算系统 ❖第二节 SWIFT的基本内容 ❖第三节 世界主要货币的清算系统 ❖第四节 银行间赔付规则

第一节 国际银行清算和清算系统

一、清算与清算中心

❖清算(Clearing)是指不同银行之间因资 金的代收、代付而引起的债权债务通过票 据清算所或清算网络进行清偿的活动。

❖ SWIFT具有三个明显的特点:安全可靠;高速度、 低费用;自动加核密押。

❖ SWIFT发报量增长很快,传统的电传方式收发电 报量正在逐年下降,SWIFT网络已成为国际结主渠道。

❖ 二、SWIFT银行识别代码

❖银行识别代码(Bank Identifier Code, BIC)包括: ❖(1)银行代码(Bank Code) ❖(2)国家代码(Country Code) ❖(3)地区代码(Location Code) ❖(4)分行代码(Branch Code) ❖ 如果想查某个银行的BIC code(即SWIFT code)

往来银行的选择

❖首选联行 ❖其次选择帐户行 ❖最后选择非帐户行。

第二节 SWIFT的基本内容

人民大2024国际结算(第七版)PPT课件3 第三章 汇款

第三章 第一节 汇款概 述

二、“顺汇”与“逆汇”

所谓“顺汇”(Remittance),系指结算工具的流 向与货款的流向是同一个方向,是作为债务方的买方主 动将进口货款通过汇款方式汇付给作为债权人的卖方的 一种方法。“逆汇”(Reverse Remittance)则相反,是结 算工具的流向与货款的流向呈相反方向。前者称“汇付 法”,后者称“出票法”。

汇入行或解付行即接受汇出行委托,并解付一定金 额给收款人的银行。 (四)收款人或受益人(Payee or Beneficiary)

收款人或受益人,是接到汇入行通知后收取汇款金 的当事人,通常是国际贸易中的卖方,即出口商。

第三章 第一节 汇款概述

五、汇款当事人之间章 汇款

第三章 汇款

巴基斯坦某外贸公司向一个中国医药公司紧急购买 价值10万美元的货物,两个公司商定采用汇款的方式来 进行支付。中方公司会选择哪种汇款方式呢?你了解三 种汇款结算方式的特点和流程吗?你知道在国际贸易实 务中如何使用汇款这种结算方式吗?

本章从汇款的基本概念出发,详细介绍了汇款业务 所包括的当事人及其相互关系、汇款业务的种类及其主 要流程以及汇款在国际贸易中的应用,其中还插入了一 些具有代表性的案例,能让你对汇款业务有一个全面清 晰的了解。

第三章 第三节 汇款头寸调拨与退汇

二、退汇

退汇就是汇款在解付前的撤销。收款人、汇款人和 汇入行都可以要求退汇。 (一)收款人退汇 (二)汇款人退汇

(三)汇入行退汇

第三章 汇款

第四节 汇款方式在国际贸易中的应用

第三章 第四节 汇款方式在国际贸易中的应用

一、预付货款

(一)预付货款的含义 它是指买方(进口商)先将货款的全部或者一部分通

款人的银行即期汇票,并交还汇款人,由汇款人自寄或自带给 国外收款人,由收款人到汇入行凭票取款的汇款方式。

国际结算SWIFT.ppt

第四节. 银行间赔付规则

一.赔付准则的主旨(美国) 1. 银行不应承担另一银行的错误造成的损失 2. 赔偿金不超过本行获得的利益 3. 赔偿金为美元 4. 必须通过双方银行进行 5. 90天诉讼时效 6. 以仲裁解决纠纷

二. 利息赔偿的情况

1. 倒起息 支付金额ⅹ联邦基金利率ⅹ倒起息的天数

∕360+200 200为付款起息银行的管理费用 2. 提前起息 3.付款错误

二. 美元清算系统

1. CHIPS系统(Clearing House Inter-bank payments System,CHIPS)

国际美元清算系统 2. FEDWIRE系统 美国境内美元清算系统 3. Book Transfer 4. 美元早清算Βιβλιοθήκη 务 5. CHECK 6. ACH

三. 欧元清算系统 四. 日元清算系统

第二节 SWIFT系统

一.SWIFT简介 英文全称:Society for Worldwide Interbank

Financial Telecommunication SWIFT是一个国际银同业间非营利性的合作组

织,负责管理、建设SWIFT国际网络。 SWIFT网络是银行间发送加密电报的网络,支

国际结算

第三章. 国际银行清算

第一节. 国际银行清算和清算系统

一.清算与清算中心 清算(clearing)是指不同银行之间因资金的

代收、代付而引起的债权债务通过票据清 算所或清算网络进行清偿的活动 清算是结算的延续,一般专指银行间通过银 行清算网络结算债权债务关系 在国际结算中,任何货币的清算最终都要在 该货币的清算中心进行结算。

六.SWIFT电文表示方式

1. 项目的表示方式 2. 日期的表示方式 3. 数字的表示方式 4. 货币的表示方式

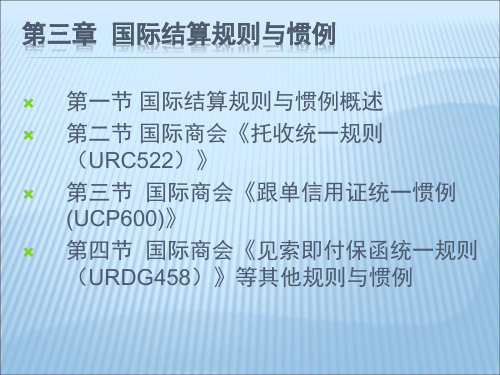

第三章 国际结算规则与惯例

第三节 国际商会《跟单信用证统一惯例 (UCP600)》

一、《跟单信用证统一惯例(UCP600)》 的发展过程

国际商会为了使信用证成为国际贸易中便利的结算工具,于 1930年拟订了《商业跟单信用证统一惯例》(Uniform Regulations for Commercial Documentary Credits ,简称 UCP,并在1933年正式公布(UCP82)。其后随着国际贸 易形势的变化与发展情况该惯例先后经历了5次修改。 从1991年起,国际商会又着手对UCP400进行第五次修订, 以便使信用证业务中的一些问题能详尽地纳入到统一惯例 (UCP500)的规定之中。这次修订获得通过以后,国际商 会以第500号出版物公布,并在1994年1月1日正式启用。

(三)国际结算惯例的制定机构——国际商会 国际贸易与结算惯例大多是由国际性的商业组织或团体来组 织编纂和负责解释的,国际商会是其中最为重要的机构之一。 国际商会(Internationa国 商会发起,是世界上重要的民间经贸组织,成立于1919年, 总部设在巴黎,是由来自世界各国的生产者、消费者、制造 商、贸易商、银行家、保险家、运输商、法律经济专家筹组 成的国际性的非政府机构。其宗旨是:在经济和法律领域里, 以有效的行动促进国际贸易和投资的发展。其工作方式为: 制定国际经贸领域的规则、惯例,并向全世界企业界和商界 推广应用;寻求与各国政府以及国际组织对话,以求创造一 个利于自由企业、自由贸易和自由竞争的国际环境;促进各 国或各地区会员之间的经贸合作,并向全世界商界提供实际 和实用的服务。

第二节 国际商会《托收统一规则 (URC522)》

一、《托收统一规则(URC522)》发展的过程 第一次修订是指国际商会于1967年对原《URC192》进行 了部分内容的修改,重新制定了《商业单据托收统一规则》 (Uniform Rules for Collection of Commercial Paper ICC Paper,ICC Publication No.254,国际商会第254号出版物,简称 《URC254》)。 随着贸易的发展和托收业务的变化,国际商会于1978年第 二次对原254号规则进行了修改并制定了《托收统一规则》 (Uniform Rules for Collections,ICC Publication No.322, 国际商会第322号出版物,简称《URC322》),并规定于 1979年开始生效。

第三章 国际结算 《国际金融》

(1)慎重选择贸易伙伴。 (2)预先在买卖合同中明确信用证的内容。 (3)慎重安排信用证的开发方式及条件。

(2)伦敦银行同业自动清算系统(简称 CHAPS)。该系统于1984年建立于伦敦。 沿用的是英国银行双重清算体制。所有商 业银行,都通过与其往来的清算银行进行 清算(初级清算);由国家银行和清算银行之 间进行集中的清算(终极清算)。因此,所有 商业银行都必须在清算银行开立账户,在 初级清算时折算差额;各清算银行在英格 兰银行开立账户,在终极清算时折算差额。

实际业务中,开证行开出信用证后,会选择出口商所在地的一家银行(一般为其分支机构或代 理行)作为通知行,由通知行验明信用证的真实性后再通知出口商。

(1)审查开证行资信。(2)审查信用证的有效性。(3)审查信用证的责任条款。(4)审查索汇 路线和索汇方式。(5)审查费用问题。

4)审单

(1)审单要点:信用证三期的时效性(2)单据审核要点:汇票。(3)审单注意事项

可归纳如下: (1)开证行对受益人负有独立的、不可推卸的付款责任。 (2)信用证是不依附于任何合同的独立文件。 (3)信用证结算方式仅以单据为处理对象。

3)信用证种类

(1)信用证根据用途、性质、期限、流通方式的不同可分为跟单信用证与光票信用证。 (2)可撤销信用证与不可撤销信用证。 (3)保兑信用证与不保兑信用证。 (4)即期付款信用证、议付信用证、承兑信用证、延期付款信用证与假远期信用证。

3.3 国际结算方法

3.3.2 信用证

1)信用证概念:信用证,是银行根据出口商的请求,向出口商开立的承诺在一定期限内凭规定

的单据支付一定金额的书面文件。信用证业务中的基本关系人有:开证申请人、开证行、受益 人;其他关系人有:通知行、议付行、保兑行、代付行等。

国际结算的PPT课件第三章

Acceptor Drawee

Guarantor

Drawer

Payee

Holder for value

Holder for value

Bona-fide holder

customer shopkeeper

worker

daughter

bank

The relative parties of the bills

《 Bills of Exchange Act ,1882》

❖ Continental legal system:the main countries in the European Continent.

《Uniform Law for Instruments signed at Geneva》 《Uniform Law for Bills of Exchange and Promissory Notes

transfer

❖ Transferable: means that the document is freely transferable by pure delivery or indorsement(背书) and delivery without notice to the party liable .

holder

❖ The person in possession of a bill of exchange or promissory note.

❖ The holder may be the payee, the endorsee, or the bearer.

❖ A holder means the payee or endorsee of a bill who is in possession of it ,or the bearer there of.

国际结算第三章

2019/11/6

23

2019/11/6

24

4.支票的种类:

• (1)现金支票 • (2)转账支票 • (3)划线支票 ☞ • (4)保付支票 ☞ • (5)指己支票 • (6)空白支票 • (7)空头支票

2019/11/6

25

划线支票

• ①普通划线(general crossing)课本 P78图例

• ⅲ保付支票若遭拒付,持票人不能对保付人以外 的其他人追索;

• ⅳ支票的保付是建立在出票人与付款人已有资金 关系之上,但汇票的承兑不需以出票人与付款人 之间是否存在现实的资金关系为前提。

2019/11/6

29

保付与保证的区别:

• ⅰ支票的保付只能由付款人做成,而票据的保证 一般是由票据关系以外的第三者做成;

2019/11/6

2

2.本票自身的基本特点

• (1)本票的基本当事人有两个:出票人和 收款人。

• (2)本票是出票人无条件付款的书面承诺。

2019/11/6

3

2019/11/6

4

2019/11/6

5

3.签发本票的条件:

• ①出票人必须具有可靠资金来源。 • ②出票人必须保证支付本票票款。

2019/11/6

32

2. 具有相同的票据功能。 ①汇兑功能 ②信用功能 ③支付功能

2019/11/6

33

(二)不同点

• 1.本票是约定(约定本人付款)证券;汇票是委托 (委托他人付款)证券;支票是委托支付证券,但 受托人只限于银行或其他法定金融机构。 2.我国的票据在使用区域上有区别。本票只用于 同城范围的商品交易和劳务供应以及其他款项的 结算;支票可用于同城或票据交换地区;汇票在 同城和异地都可以使用。 3.付款期限不同。本票付款期为1个月,逾期兑付 银行不予受理;支票付款期为10天;我国汇票必 须承兑,因此,承兑到期,持票人必须兑付。

国际结算 第3章

票汇汇款

票汇的特点是具有很大的灵活性,只要汇票抬 头许可,汇款人可将汇票带到国外亲自去取款, 也可以将汇票寄给国外债权人去取款,还可以 背书转让汇票。 如果将汇票转让,传递环节较多,汇票失窃或 遗失的风险较大。票汇的使用介于电汇和信汇 之间。

汇款的偿付

指汇出行办理汇出汇款业务时应及时将汇款金 额拨交给汇入行的行为。

账 户 行

开 户 行

支 付 委 托 书 : 作 为 偿 付 , 请 借 记

我 行 在 你 行 开 立 的 账 户

汇 出 行

汇 入 行

寄 出 借 记 报 告 单 告 知 已 借 记 汇 出 行 账 户

共同账户行转账

汇出行和汇入行相互之间没有往来账户,但在同一代理 银行均开设有账户时,为了偿付解款,汇出行可以在支 付委托书上作偿付指示“IN COVER, WE HAVE

授权借记(In cover ,please debit our a/c with you.) 共同帐户行转帐(In cover,we have authorized X

bank to debit our a/c and credit your a/c with them.) 各自帐户行转帐(In cover,we have instructed X

根据资金的流向及结算工具传递方向是否相同, 结算方式可分为:

顺汇(Remittance) 逆汇 (Reverse Remittance)

顺汇

顺汇,又称汇付法,是由债务人或付款 人主动将款项交给银行,委托银行使用 某种结算工具,交付一定金额给债权人 或收款人的结算方法。特点:结算工具 传递与资金的运动方向一致。

汇款的偿付

主动贷记 汇入行在汇出行开有往来账户。汇出行在委托汇入行解付汇款时

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

Remitter Cable and Telex need at least more than 2 days to process

Payee

2T/T Rept.

In the SWIFT transfer, if you send

money in the morning, it would

enter payee’s a/c in the afternoon

1Apply and buy foreign exchanges & pay commission

With test key

6Pay

4T/T adv. 5Rept.

Remitting Bank

3PO + BT instruction by T/T

7Debit or credit Advice

Paying Bank

• Telegraphic Transfer (T/T , SWIFT ,etc.), fast and expensive

• Mail Transfer (M/T), slow and cheap

• Demand Draft (D/D), slow and easy to be negotiated.

• Remittance 汇款/顺汇 reverse remittance 逆汇 • Mail transfer (M/T)信汇 airmail 航空邮件 • Telegraphic transfer(T/T) 电汇 • Demand draft (D/D)票汇 • Commission 佣金 • Receipt 收据 • Be sold up 售定 consignment寄售 • Cover reimbursement 头寸偿付

7Debit or credit Advice

Paying Bank

APPLICATION FOR OUTWARD REMITTANCE

Байду номын сангаас□ T/T

□M/T

□D/D

AMOUNT IN WORDS

AMOUNT

BENEFICIARY NAME BENIFICARY’S BANK ACCOUNT NUMBERS BENEFICIARY ADDRESS

REMITTER’S NAME ADDRESS

MESSAGE

TEL

□IN PAYMENT OF THE ABOVE REMITTANCE □PLEASE DEBIT MY/OUR ACCOUNT WITH

YOUA/C NO. □I/WE SEND YOU CASH/CHEQUE

……………………………………… □APPLICANT’S SIGNATURE

2M/T Rept.

1Apply and buy foreign exchanges & pay commission

With authorized signature

4M/T adv.5Rept. 6Pay

Remitting Bank

3PO + BT instruction by air mail

– usually locates in the same city as that of the exporter and is often the exporter’s bank in international trade.

• 汇入行是被汇出行委托,支付一定金额给受益人 的那间银行。

Based on the manner by which the payment instruction is transmitted by the banks, remittance can be classified into three types as following:

电报/电传汇款例子

发电行:亚洲银行天津分行 收电行:汇丰银行香港分行

日期:3月1日 密押1253 我行汇款编号208TT0517,我行不承担解付行的 任何费用。请将USD20000付给贵行HAY WAY BUILDING 分行,58大街,STANLEY香港,起息日是3月1日,贷记到账 号004-110-106028-001,收款人是香港精密照相设备公司。 附言:第O.P10158号合同的付款,汇款人天津照相公司, 作为偿付,请借记我总行账户。 密押=密码,由4位或5位数组成,分别代表汇出行、汇入行、 货币代码、金额、日期等。

• Remitting bank (汇出行)

– The bank who remits the funds at the request of a remitter to the paying bank and instructs the latter to pay a certain of money to a beneficiary.

• Payee or beneficiary(收款人或受益人)

– the person who is addressed to receive the funds by remittance.

– the exporter in international trade.

Parties to a remittance

Flow chart of Bank Demand Draft (D/D)

Payer

3Forward D/D

1st copy of D/D in a set

Remitter PO= Payment Order with payee’s name and address, etc.

Beneficiary

BT= Bank Transfer, how to tranfer money from remitting bank to payment bank.

Parties to a remittance

• Remitter or payer(汇款人)

– The party who will make the payment. – Person who requires his bank to remit funds to the

beneficiary in a foreign country. – buyer and importer

FOR BANK USE ONLY.

BANK REF.

COMMISSION

POSTAGE/CABLE

银行盖章

主管

复核

核印

经办

中国银行广州分行

BANK OF CHINA, GUANGZHOU BRANCH

下列付款,请即照解,如有费用请内扣 我已贷记你行帐户。

Please advise and effect the following payment less your charges if any. In cover,we have CREDIT you’re A/C with us

• At the request of the customer, a bank transfers a certain sum of money to its overseas branches or correspondent banks and instructs them to pay a named person or corporation in that country.

Debtor’s Bank

Credit instrument Funds

Creditor’s Bank

Reverse Remittance 逆汇

逆汇(Reverse Remittance)又称为出票法,是由债权人以开 立汇票的方式,委托银行向国外债务人索取一定金额的结算 方式。其特点是结算工具传递与资金运动方向相反。逆汇在 国际结算中是托收方式和信用证方式。

– Importer’s bank

• 汇出行是应汇款人的要求将资金转移给他国外的代 理行或分行并要求后者支付资金给受益人的那间银 行

Parties to a remittance

• Paying bank (汇入行)

– the bank entrusted(受委托) to by the remitting bank to pay a certain sum of money to a beneficiary.

逆汇

Remittance 顺汇

顺汇(Remittance)称汇付法,是由付款人(债务人)主动将 款项交给银行,委托银行使用某种结算工具,交付一定金额 给债权人(收款人)的结算方法。特点是结算工具传递与资 金运动方向一致,故称之为顺汇。

Debtor/Buyer 付款人

Sale contract

Creditor/Seller 收款人

作为一种完善的结算方式必须具备的三个条件:

须能保证比较安全、比较快捷地结清对外贸易中的 债权债务。

须能保证买卖双方的利益都能获得充分照顾。大家 知道,在支付贸易货款这个问题上,买卖双方的利 益是相互矛盾的。概括地说,前者希望受到货物后 再付款;后者则希望在发货前先受到货款。凡是双 方都愿意采用的结算方式必须是那种不偏袒买卖双 方中任一方,全面照顾双方利益的那种结算方式。

应便于资金融通。也就是说,应该能够使买卖双方 (也包括中间商)容易从国际和国内金融市场和商 业银行筹措其所需资金。

Cash settlement • 1.according to payment tools

Non-cash settlement Commercial credit • 2.according to credit standing Bank credit • 3.according to the direction of Remittance顺汇 the movement of the instrument in relation to that of the funds flow Reverse remittance