资产负债表结构比

财务报表分析_ 资产负债表分析_83 资产负债表结构分析(1)_

第1页按服务对象资产负债表垂直分析表的编制资产结构与资本结构适应程度的分析评价CONCENTS 资产负债表结构变动情况的分析评价第三节资产负债表垂直分析(上)第2页资产负债表垂直分析表的编制一资产负债表垂直分析表的编制第3页•资产负债表结构反映出资产负债表各项目的相互关系及各项目所占的比重。

•资产负债表垂直分析是通过计算资产负债表中各项目占总资产或权益总额的比重,分析评价企业资产结构和权益结构变动的合理程度。

第4页一资产负债表垂直分析表的编制分析要点:可在全公司进行有奖征集12静态角度:以本期资产负债表为分析对象,分析评价其实际构成情况。

动态角度:将资产负债表的本期实际构成与选定的标准进行对比分析。

第5页资产负债表结构变动情况的分析评价二资产负债表结构变动情况的分析评价第6页•资产负债表结构变动情况的分析评价可从资产结构的分析评价和资本结构的分析评价两大方面进行。

二资产负债表结构变动情况的分析评价第7页资本结构与资产结构资本结构是指企业各种资本的价值构成及其比例关系,是企业一定时期筹资组合的结果。

广义的资本结构是指企业全部资本的构成及其比例关系。

企业一定时期的资本可分为债务资本和股权资本,也可分为短期资本和长期资本。

资产结构是指企业进行投资中各种资产的构成比例。

两者相互区别并相互联系。

可在全公司进行有奖征集二资产负债表结构变动情况的分析评价第8页(一)资产结构的分析评价1.从静态角度观察企业资产的配置情况,分析时可通过与行业的平均水平或可比企业资产结构的比较,对企业资产的流动性和资产风险做出判断,进而对企业资产结构的合理性做出评价。

2.从动态角度分析企业资产结构的变动情况,对企业资产结构的稳定性做出评价,进而对企业资产结构的调整情况做出评价。

可在全公司进行有奖征集二资产负债表结构变动情况的分析评价第9页(二)资本结构的分析评价1.从静态角度观察资本的构成,衡量企业的财务实力,评价企业的财务风险,同时结合企业的盈利能力和经营风险,评价其资本结构的合理性。

公司财务分析之资产负债表分析

公司财务分析之资产负债表分析一、资产负债表结构分析1.资产结构分析表2:资产结构表单位:万元从表2我们可以看出,公司流动资产合计占资产总计的比例为68.86%,非流动资产总计占资产总计的比例为31.41%,公司流动资产比重较高,非流动资产比重较低。

流动资产比重较高会占用大量资金,降低流动资产周转率,从而影响企业的资金利用效率。

非流动资产比例过低会影响企业的获利能力,从而影响企业未来的发展。

2.负债与权益结构分析表3:资本结构表单位:万元从表2中我们可以看出公司流动负债占资本总计的18.02%,长期负债占资本总计的18.44%,所有者权益占资本总计的63.54%。

由此我们得出,公司的债务资本比例为36.46%,权益资本比例为63.54%,公司负债资本较低,权益资本较高。

低负债资本、高权益资本可以降低企业财务风险,减少企业发生债务危机的比率,但是会增加企业资本成本,不能有效发挥债务资本的财务杠杆效益。

3.资产与负债匹配分析通过公司资产与负债匹配结构图我们可以看出,公司资产与负债的匹配方式为稳健型的匹配结构,在这一结构形式中,企业长期资产的资金需要依靠长期资金来解决,短期资产的资金需要则使用长期资金和短期资金共同解决(见表3)。

在稳健型的匹配结构下,公司融资风险相对较小,融资成本较高,因此股东的收益水平也就不高。

二、资产构成要素分析企业总资产为65089万元,其中流动性资产为44820万元,占资产总额的比例为68.86%;非流动资产为20269万元,占据的资产份额为31.14%。

通过对企业资产各要素的数据仔细分析可以发现,企业的资产构成要素存在以下问题:1.现金金额较大企业货币资金的金额为8437万元,占资产总额的12.96%。

这个表明企业的货币资金持有规模偏大。

过高的货币资金持有量会浪费企业的投资机会,增加企业的筹资资本、企业持有现金的机会成本和管理成本。

2.应收账款、坏账准备比例较高公司2007年应收账款为5424万元,占资产总额的8.33%。

资产负债表

财务报表是随着商业社会对会计信息披露程度要求越来越高而不断发展的。

主要有:资产负债表(balance sheet),损益表(income statement),现金流量表(statement of cash flow),财务报表注释,其他财务报告和会计界争论的第四财务报表。

1、资产负债表(balance sheet)是总括地反映会计主体在特定日期(如年末、季末、月末)财务状况的报表;资产负债表的雏形产生于古意大利,随着商业的发展,商贾们对商业融资的需求日益加强。

高利贷放贷者出于对贷款本金安全性的考虑,开始关注商贾们的自有资产状况,资产负债表于是孕育而生;2、利润表(也称收益表、损益表)(income statement),它是总括反映企业在某一会计期间(如年度、季度、月份)内经营及其分配(或弥补)情况的一种会计报表;随着近代商业竞争不断加剧,商业社会对企业的信息披露要求越来越高,静态的、局限于时点的会计报表——资产负债表已无法满足信息披露的要求,人们日益关注的是企业持续生存能力,即企业的盈利能力,于是,期间报表——损益表开始走上历史舞台。

另一种观点认为,损益表出现的直接原因是近代税务体系发展的要求。

3、财务状况变动表是反映企业在一定会计期间(通常是年度)内资金的来源渠道和运用去向的会计报表,是一张综合反映企业理财过程,以及财务状况变动的原因与结果的报表。

以现金为基础编制的财务状况变动表又叫做现金流量表(statement of cash flow),它是反映在一定会计期间现金收入和现金支出的会计报表。

其目的在于提示偿债能力和变现能力;现金流量表的前身是资金表,最早出现于1862年的英国。

1908年,威廉·莫斯·考尔在他撰写的会计教科书中,正式称该表为“来龙去脉表”,若干年后,称该表为“资金表”。

自20世纪70年代后,资金表成为西方国家企业对外必编的财务报表之一。

我国长期以来实行计划经济,国有企业的资金由财政部和银行管理,企业只需编制资产负债表及损益表。

会计经验:财务报表结构分析法

财务报表结构分析法企业财务报表分析分析的最基本分析方法包括结构分析法、比率分析法和趋势分析法 结构分析法可以帮助分析人员从总体上把握公司内部各项报表项目的比重是否合理; 比率分析法,可以将纷繁复杂的企业财务报表分析数据,通过比率,简洁、直观地反映出来,并揭示潜在的问题; 趋势分析法可以帮助企业财务报表分析分析者对公司的未来发展趋势进行判断。

结构分析是在同一企业财务报表分析报表内部各项目之间进行比较,以某一关键项目的金额为100%,将其余项目与之相比,以显示各项目的相对地位,分析各项目的比重是否合理。

以这种百分比表示的企业财务报表分析报表,也称为共同企业财务报表分析报表,对应于我们平时以绝对数额表示的企业财务报表分析报表。

1、资产负债表的结构分析。

对于资产负债表的结构分析有助于我们判断企业资产负债表的结构是否合理。

一个企业如果希望获得长期健康的发展,必须尽量优化其资产结构、负债结构,并保持资产结构与资本结构的匹配。

从第一方面来讲,企业首先必须确定一个既能维持企业正常生产经营,又能在不增加企业财务报表分析风险的前提下给企业带来尽可能多利润的流动资金水平。

其次,需要从提高投资回报的角度,对企业投资情况进行分类比较,确定合理的比重和格局,包括长期投资和短期投资、固定资产投资、无形资产投资(如研究开发、企业品牌等)和流动资产投资、直接投资(项目)和间接(证券)投资、产业投资和风险投资等。

当然,对于这种合理性的判断必须依赖于企业与行业、历史等基准水平的对比。

在负债结构方面,企业管理的重点是负债的到期结构。

由于预期的现金流量通常很难与债务的到期及数量保持协调一致,这就要求企业在允许现金流量波动的前提下,确定合理的负债到期结构,保持充分的安全边际。

企业应对长、短期负债的资本成本与其带来的潜在企业财务报表分析风险进行权衡,以确定长、短期负债,以及各种负债方式(比如银行贷款、商业信用、公司债等)的比例。

不合理的债务结构将可能给企业带来致命的威胁。

财务报表分析-海尔-资产负债表

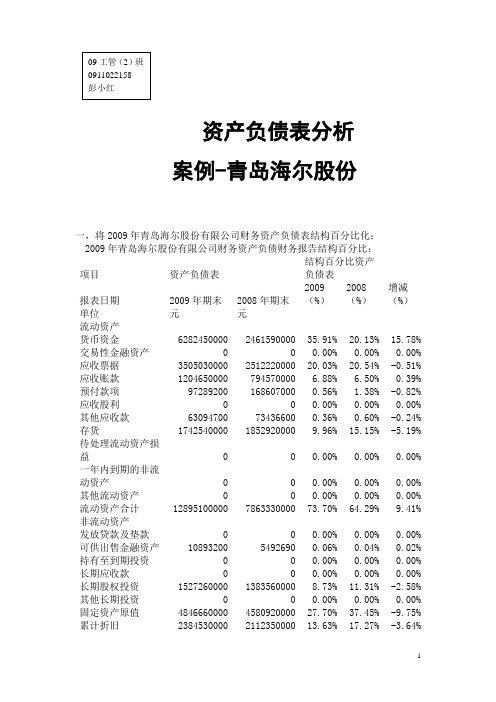

资产负债表分析 案例-青岛海尔股份一,将2009年青岛海尔股份有限公司财务资产负债表结构百分比化: 2009年青岛海尔股份有限公司财务资产负债财务报告结构百分比:项目 资产负债表 结构百分比资产负债表报表日期 2009年期末 2008年期末 2009(%) 2008(%) 增减(%) 单位 元 元 流动资产货币资金 6282450000 2461590000 35.91% 20.13% 15.78% 交易性金融资产 0 0 0.00% 0.00% 0.00% 应收票据 3505030000 2512220000 20.03% 20.54% -0.51% 应收账款 1204650000 794570000 6.88% 6.50% 0.39% 预付款项 97289200 168607000 0.56% 1.38% -0.82% 应收股利 0 0 0.00% 0.00% 0.00% 其他应收款 63094700 73436600 0.36% 0.60% -0.24% 存货 1742540000 1852920000 9.96% 15.15% -5.19% 待处理流动资产损益 0 0 0.00% 0.00% 0.00% 一年内到期的非流动资产 0 0 0.00% 0.00% 0.00% 其他流动资产 0 0 0.00% 0.00% 0.00% 流动资产合计 12895100000 7863330000 73.70% 64.29% 9.41% 非流动资产 发放贷款及垫款 0 0 0.00% 0.00% 0.00% 可供出售金融资产 10893200 5492690 0.06% 0.04% 0.02% 持有至到期投资 0 0 0.00% 0.00% 0.00% 长期应收款 0 0 0.00% 0.00% 0.00% 长期股权投资 1527260000 1383560000 8.73% 11.31% -2.58% 其他长期投资 0 0 0.00% 0.00% 0.00% 固定资产原值 4846660000 4580920000 27.70% 37.45% -9.75% 累计折旧 2384530000 2112350000 13.63% 17.27% -3.64% 固定资产净值 2462130000 2468570000 14.07% 20.18%-6.11%09工管(2)班 0911022158 彭小红固定资产减值准备12650000 12650000 0.07% 0.10% -0.03% 固定资产净额2449480000 2455920000 14.00% 20.08% -6.08% 在建工程261914000 204025000 1.50% 1.67% -0.17% 工程物资0 0 0.00% 0.00% 0.00% 固定资产清理0 0 0.00% 0.00% 0.00% 无形资产197918000 134944000 1.13% 1.10% 0.03% 开发支出0 0 0.00% 0.00% 0.00% 商誉0 0 0.00% 0.00% 0.00% 长期待摊费用1160310 614986 0.01% 0.01% 0.00% 股权分置流通权0 0 0.00% 0.00% 0.00% 递延所得税资产153465000 182709000 0.88% 1.49% -0.62% 其他非流动资产0 0 0.00% 0.00% 0.00% 非流动资产合计4602090000 4367260000 26.30% 35.71% -9.41%资产总计17497200000 12230600000 100.00%100.00% 0.00%流动负债短期借款0 174700000 0.00% 1.43% -1.43% 交易性金融负债0 0 0.00% 0.00% 0.00% 应付票据2614970000 638770000 14.95% 5.22% 9.72% 应付账款3156890000 1614060000 18.04% 13.20% 4.85% 预收款项989386000 1025260000 5.65% 8.38% -2.73% 卖出回购金融资产款0 0 0.00% 0.00% 0.00% 应付职工薪酬294790000 90110300 1.68% 0.74% 0.95% 应交税费130960000 -93314900 0.75% -0.76% 1.51% 应付利息0 0 0.00% 0.00% 0.00% 应付股利280940000 267269000 1.61% 2.19% -0.58% 其他应交款0 0 0.00% 0.00% 0.00% 其他应付款1190300000 687883000 6.80% 5.62% 1.18% 预提费用0 0 0.00% 0.00% 0.00% 预计流动负债0 0 0.00% 0.00% 0.00% 一年内到期的非流动负债39800000 39800000 0.23% 0.33% -0.10% 其他流动负债0 0 0.00% 0.00% 0.00% 流动负债合计8698040000 4444540000 49.71% 36.34% 13.37% 非流动负债长期借款0 79400000 0.00% 0.65% -0.65% 应付债券0 0 0.00% 0.00% 0.00% 长期应付款0 0 0.00% 0.00% 0.00% 递延所得税负债1449230 639156 0.01% 0.01% 0.00% 其他非流动负债45427700 4961610 0.26% 0.04% 0.22% 非流动负债合计46876900 85000800 0.27% 0.69% -0.43% 负债合计8744910000 4529540000 49.98% 37.03% 12.94% 所有者权益实收资本(或股本) 1338520000 1338520000 7.65% 10.94% -3.29% 资本公积3030530000 3005770000 17.32% 24.58% -7.26% 库存股0 0 0.00% 0.00% 0.00% 盈余公积1231760000 1160770000 7.04% 9.49% -2.45% 一般风险准备0 0 0.00% 0.00% 0.00% 未确定的投资损失0 0 0.00% 0.00% 0.00% 未分配利润2119930000 1268950000 12.12% 10.38% 1.74%归属于母公司股东权益合计7720730000 6774010000 44.13% 55.39% -11.26%少数股东权益1031510000 927052000 5.90% 7.58% -1.68%所有者权益(或股东权益)合计8752240000 7701060000 50.02% 62.97% -12.94%负债和所有者权益(或股东权益)总计17497200000 12230600000 100.00%100.00% 0.00%(一)对上表的分析;1.对资产负债表的资产进行分析:2009年青岛海尔股份有限公司资产总额增加了5266600000(元)(2009年期末资产总额与期初资产总额差值),增长了43.06%。

资产负债表整体结构分析

资产负债表整体结构分析资产负债表整体结构分析资产负债表由资产、负债和所有者权益三部分组成。

资产负债表结构分析,就是通过对报表各个组成部分占总资产的比率分析,来评价和衡量企业的财务状况。

企业的资产和负债是从两个不同角度反映同一经营活动的两种记录。

资产是反映企业可支配资金的多少,通过现金、存货、固定资产等形式反映资金存在的状况;而负债足企业资金取得的途径,反映的是资产筹集的来源,如短期借款、长期借款等。

资产负债表结构分析包括资产结构分析、负债结构分析等。

(一)资产负债表列示为一直观、有效地分析企业资产负债表,我们需要先提供一个资产负债表,仍然以老母亲餐厅为例,假设餐厅持续发展,在**01年12月31日之后的一年里运转正常,且**01年12月31日的资产负债表以表2-3“老母亲餐厅”组织第一次聚餐后适当投融资后的资产负债表为标准对外报出,到** 02年12月31日时,餐厅对外报出的资产负债表如表8-1所示。

企业经营中的细节说明:在* *02年的全年,老母亲餐厅实现主营业务收人3 650元,购买了60元的固定资产,购买了经营”二毛酸菜”的品牌使用投花费20元,无其他大项支出,对应的利润表见本章表8—8。

表8-l经营1年后老母亲餐厅的资产负债表编制单位:老母亲餐厅**02年12月31日单位:元注:表数据对应表8-8利润表,表10-l现金流量表。

在第8章、第9章和第10章中提到的资产负债表数据,都来该表。

(二)资产结构分析资产负债表的资产结构,指企业的流动资产、长期投资、固定资产、无形资产及其他资产占资产总额的比重。

通过分析不同流动性的资产占总资产的比率,能了解企业的资产结构是否合理。

在分析资产结构时,报表使用者关注的指标主要有流动资产率,其计算公式为:流动资产率=(流动资产额÷资产总额)×100%。

具体到“老母亲餐厅”* *02年底报表数,其流动资产率=1164. 7÷1528. 7×100%= 76. 19%。

(整理)资产负债表垂直分析

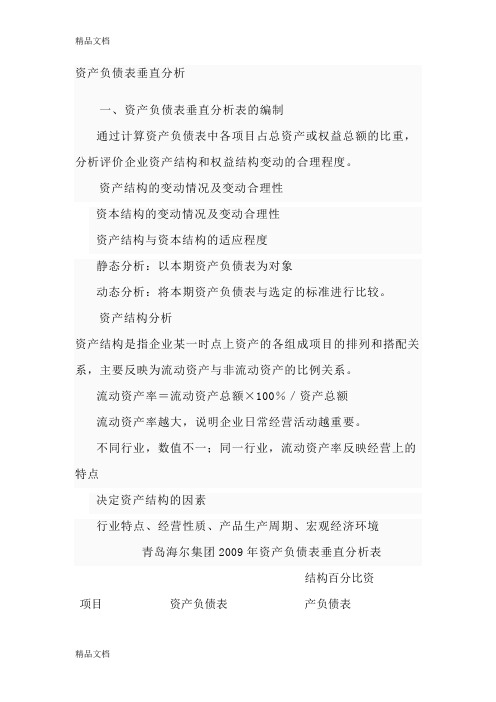

资产负债表垂直分析一、资产负债表垂直分析表的编制通过计算资产负债表中各项目占总资产或权益总额的比重,分析评价企业资产结构和权益结构变动的合理程度。

资产结构的变动情况及变动合理性资本结构的变动情况及变动合理性资产结构与资本结构的适应程度静态分析:以本期资产负债表为对象动态分析:将本期资产负债表与选定的标准进行比较。

资产结构分析资产结构是指企业某一时点上资产的各组成项目的排列和搭配关系,主要反映为流动资产与非流动资产的比例关系。

流动资产率=流动资产总额×100%/资产总额流动资产率越大,说明企业日常经营活动越重要。

不同行业,数值不一;同一行业,流动资产率反映经营上的特点决定资产结构的因素行业特点、经营性质、产品生产周期、宏观经济环境青岛海尔集团2009年资产负债表垂直分析表项目资产负债表结构百分比资产负债表报表日期2009年期末2009年期初期末(%)期初(%)差异(%)单位元元流动资产货币资金6282450000 2461590000 35.91%20.13%15.78%交易性金融资产0 0 0.00% 0.00% 0.00%应收票据3505030000 2512220000 20.03%20.54%-0.51%应收账款1204650000 794570000 6.88% 6.50% 0.39%预付款项97289200 168607000 0.56% 1.38% -0.82%应收股利0 0 0.00% 0.00% 0.00%其他应收款63094700 73436600 0.36% 0.60% -0.24%存货1742540000 1852920000 9.96% 15.15%-5.19%待处理流动资0 0 0.00% 0.00% 0.00%产损益一年内到期的非流动资产0 0 0.00% 0.00% 0.00% 其他流动资产0 0 0.00% 0.00% 0.00%流动资产合计12895100000 786333000073.70%64.29% 9.41%非流动资产发放贷款及垫款0 0 0.00% 0.00% 0.00% 可供出售金融资产10893200 5492690 0.06% 0.04% 0.02% 持有至到期投资0 0 0.00% 0.00% 0.00% 长期应收款0 0 0.00% 0.00% 0.00%长期股权投资1527260000 1383560000 8.73% 11.31%-2.58%其他长期投资0 0 0.00% 0.00% 0.00%固定资产原值4846660000 4580920000 27.70%37.45%-9.75%累计折旧2384530000 2112350000 13.63%17.27%-3.64%固定资产净值2462130000 2468570000 14.0720.18-6.11% % %固定资产减值准备12650000 12650000 0.07% 0.10% -0.03%固定资产净额2449480000 2455920000 14.00%20.08%-6.08%在建工程261914000 204025000 1.50% 1.67% -0.17%工程物资0 0 0.00% 0.00% 0.00% 固定资产清理0 0 0.00% 0.00% 0.00% 无形资产197918000 134944000 1.13% 1.10% 0.03% 开发支出0 0 0.00% 0.00% 0.00% 商誉0 0 0.00% 0.00% 0.00% 长期待摊费用1160310 614986 0.01% 0.01% 0.00% 股权分置流通权0 0 0.00% 0.00% 0.00%递延所得税资产153465000 182709000 0.88% 1.49% -0.62%其他非流动资产0 0 0.00% 0.00% 0.00%非流动资产合计4602090000 4367260000 26.30%35.71%-9.41%资产总计17497200001223060000100.00%100.00% 0.00%流动负债短期借款0 174700000 0.00% 1.43% -1.43%交易性金融负债0 0 0.00% 0.00% 0.00%应付票据2614970000 638770000 14.95% 5.22% 9.72%应付账款3156890000 1614060000 18.04%13.20% 4.85%预收款项989386000 1025260000 5.65% 8.38% -2.73%卖出回购金融资产款0 0 0.00% 0.00% 0.00% 应付职工薪酬294790000 90110300 1.68% 0.74% 0.95%应交税费130960000 -93314900 0.75% -0.76% 1.51%应付利息0 0 0.00% 0.00% 0.00%应付股利280940000 267269000 1.61% 2.19% -0.58%其他应交款0 0 0.00% 0.00% 0.00%其他应付款1190300000 687883000 6.80% 5.62% 1.18% 预提费用0 0 0.00% 0.00% 0.00% 预计流动负债0 0 0.00% 0.00% 0.00%一年内到期的非流动负债39800000 39800000 0.23% 0.33% -0.10%其他流动负债0 0 0.00% 0.00% 0.00%流动负债合计8698040000 4444540000 49.71%36.34%13.37%非流动负债长期借款0 79400000 0.00% 0.65% -0.65%应付债券0 0 0.00% 0.00% 0.00% 长期应付款0 0 0.00% 0.00% 0.00% 递延所得税负债1449230 639156 0.01% 0.01% 0.00% 其他非流动负债45427700 4961610 0.26% 0.04% 0.22%非流动负债合计46876900 85000800 0.27% 0.69% -0.43%负债合计8744910000 4529540000 49.98%37.03%12.94%所有者权益实收资本(或股本) 1338520000 1338520000 7.65% 10.94%-3.29%资本公积3030530000 3005770000 17.32%24.58%-7.26%库存股0 0 0.00% 0.00% 0.00%盈余公积1231760000 1160770000 7.04% 9.49% -2.45%一般风险准备0 0 0.00% 0.00% 0.00% 未确定的投资损失0 0 0.00% 0.00% 0.00%未分配利润2119930000 1268950000 12.12%10.38% 1.74%归属于母公司股东权益合计7720730000 6774010000 44.13%55.39%-11.26%少数股东权益1031510000 927052000 5.90% 7.58% -1.68%所有者权益(或股东权益)合计8752240000 7701060000 50.02%62.97%-12.94%负债和所有者权益(或股东权益)总计17497200001223060000100.00%100.00% 0.00%二、资产负债表结构变动情况的分析评价(一)资产结构的分析评价1、从静态角度观察企业资产的配置情况,通过与行业平均水平或可比企业的资产结构比较,评价其合理性;2、从动态角度分析资产结构的变动情况,对资产的稳定性做出评价。

资产负债表结构分析案例_资产负债表水平分析和垂直分析

资产负债表结构分析案例_资产负债表水平分析和垂直分析资产负债表分析产负债表的水平分析(1)资产负债表变动情况的分析评价2010-2011资产负债表的水平分析金额单位:人民币元项目 2011年 2010年变动情况对总资产的影响变动频变动流动资产:货币资金346,864,417.75 422,233,694.47 -75,369,276.72 -17.85% -2.38% 交易性金融资产应收票据 1,611,337,465.21 1,278,816,333.70 332,521,131.51 26.00% 10.50% 应收账款287,605,443.29 139,851,123.20 147,754,320.09 105.65% 4.66% 预付款项111,780,393.60 108,288,121.62 3,492,271.98 3.22% 0.11% 应收利息应收股利其他应收款 11,494,873.79 9,218,662.81 2,276,210.98 24.69% 0.07% 存货664,695,248.63 583,495,273.39 81,199,975.24 13.92% 2.56% 一年内到期的非流动资产其他流动资产流动资产合计 3,033,777,842.27 2,541,903,209.19 491,874,633.08 19.35% 15.53% 非流动资产:可供出售金融资产持有至到期投资长期应收款长期股权投资 1,859,623.76 21,551,258.34 -19,691,634.58 -91.37% -0.62% 投资性房地产固定资产440,156,201.29 378,757,108.18 61,399,093.11 16.21% 1.94% 在建工程73,551,575.20 50,691,517.66 22,860,057.54 45.10% 0.72% 工程物资固定资产清理生产性生物资产油气资产无形资产 131,744,634.37 134,688,931.85 -2,944,297.48 -2.19% -0.09% 开发支出商誉长期待摊费用递延所得税资产 37,118,747.73 40,128,526.02 -3,009,778.29 -7.50% -0.10% 其他非流动资产非流动资产合计684,430,782.35 625,817,342.05 58,613,440.30 9.37% 1.85% 资产总计 3,718,208,624.62 3,167,720,551.24 550,488,073.38 17.38% 17.38% 流动负债:短期借款交易性金融负债应付票据 1,024,095,943.41 903,656,592.47 120,439,350.94 13.33% 3.80% 应付账款736,287,139.96 677,211,504.26 59,075,635.70 8.72% 1.86% 预收款项300,964,188.52 240,423,978.7260,540,209.80 25.18% 1.91% 应付职工薪酬 62,371,896.64 38,102,839.52 24,269,057.12 63.69% 0.77% 应交税费54,210,310.26 77,053,586.61 -22,843,276.35 -29.65% -0.72% 应付利息应付股利7,295,662.33 -7,295,662.33 -100.00% -0.23% 其他应付款125,508,255.70 74,456,215.24 51,052,040.46 68.57% 1.61% 一年内到期的非流动负债其他流动负债流动负债合计 2,303,437,734.49 2,018,200,379.15 285,237,355.34 14.13% 9.00% 非流动负债:长期借款应付债券长期应付款专项应付款预计负债递延所得税负债其他非流动负债99,151,079.86 101,927,471.00 -2,776,391.14 -2.72% -0.09% 非流动负债合计99,151,079.86 101,927,471.00 -2,776,391.14 -2.72% -0.09% 负债合计2,402,588,814.35 2,120,127,850.15 282,460,964.20 13.32% 8.92% 所有者权益(或股东权益):实收资本(或股本) 532,800,000.00 532,800,000.00 0.00 0.00% 0.00% 资本公积16,746,848.17 16,746,848.17 0.00 0.00% 0.00% 减:库存股专项储备盈余公积145,433,776.90 113,303,065.98 32,130,710.92 28.36% 1.01% 一般风险准备未分配利润620,639,185.20 384,742,786.94 235,896,398.26 61.31% 7.45% 所有者权益合计 1,315,619,810.27 1,047,592,701.09 268,027,109.18 25.59% 8.46% 负债和所有者权益总计3,718,208,624.62 3,167,720,551.24 550,488,073.38 17.38% 17.38% (1)从投资或筹资角度进行分析评价根据上表,可以对合肥荣事达三洋股份有限公司的总资产变动情况做出以下分析:该公司总资产本期增加550,488,073.38元,增长幅度为17.38%,说明合肥三洋本年资产规模有较大幅度的增长。

资产负债表水平分析

资产负债表水平分析从表中可以看出,公司的总资产比年初增加了8.6%。

①从资产的分布上看,主要表现为应收票据、长期股权投资、固定资产和无形资产,其中应收票据增加了1121.85%②从资金的来源上看,主要是因为负债增加了35.29%,所有者权益只增加了6.48%,虽然也起一定作用,但作用不是很大。

所有者权益之所以增加主要是因为实收资本的大幅增加——增加了100%。

由此可以看出,公司的资产增加主要是实收资本和负债增加形成的。

而资产中流动资产减少了7.36%非流动资产增加44.32%,表明流动资产一部分转化为实收资本,非流动资产增加主要是无形资产的增加,这个与报表附注相符,这样做对企业的发展是有一定好处的,但要量力而行。

该企业货币资金、其他应收款、在建工程都有所减少,存货有所增加,占整个资本结构比重增加,企业没有应付债券、应付股利等,资产增加绝大部分来自无形资产。

说明企业衰退,当企业达到一定规模时,应该有效地利用财务杠杆原理进行适当的举债经营。

整体来看企业积累资金能力、弥补亏损能力、偿还债务能力和应付风险能力都有所减弱。

资产负债表垂直分析从表中可以看出,公司的资本结构方面,流动资产与2010年相比所占比重由69.12%下降到58.97,非流动资产由30.88%上升到41.03%,由此可进一步表明企业的流动性在减弱。

其中货币资金比上年大幅下降,说明公司本年度使用现金量较多,使用货币资金量较多,所以对提高公司收益并有一定影响,但应该注意使用货币资金的合理性和有效性。

公司资本结构方面,负债所占比重由上年的7.34%上升到9.15%,其中短期借款没有,应付账款由上年的 2.98%上升到3.81%,股东权益所占比重由上年的92.66%下降到90.88%,说明企业的债权的保障程度在减弱。

由此可以看出,公司基本不依赖借款,流动负债比重上升,说明企业的营运资金不太充足,表明企业的偿债能力有所,这与水平分析得出的结果近似。

资产负债表各项目结构比的合理值

资产负债表各项目结构比的合理值作为财务报表的重要组成部分,资产负债表是企业展示自身财务状况的重要手段。

随着资本市场的发展和企业对经营数据披露的要求不断提高,资产负债表已成为一份极具说服力的财务报表,深受投资者和债权人的瞩目。

然而,在给定的行业中,资产负债表上各项目的结构比并不相同,因此,如何确定资产负债表各项目结构比的合理值成为了一项重要的课题。

本文将按照行业分别分析几个关键指标,阐述其资产负债表各项目结构比的合理值。

1. 服务业服务业通常资产规模较小,经营成本和应收账款管理压力低,因此,资产负债表中现金、短期投资和应收账款占比较高,通常占比超过50%。

对于本行业,货币资金结构比例较高是合理的,因为这些资产可以用来应对企业突发性的资金需求。

2. 制造业制造业通常需要投入大量资金来购置生产设备和原材料,因此这一行业的总资产通常较大,短期借款、应付账款和应付职工薪酬等成本也相对较高。

资产负债表中应付款项、短期借款和长期借款等占比应该较高,通常也会占50%以上。

另一方面,制造业通常会涉及较多的仓库、存货和产品,因此库存占比和固定资产占比也应高于服务业。

3. 房地产业房地产业属于资本密集型产业,拥有比制造业更大的总资产。

在资产中,现金、短期投资和应收款在固定资产前,应收款通常会占到资产负债表的20%以下。

而业内的长期负债项占比则高于制造业,通常在60%以上。

这是因为房地产业的融资渠道多元,可吸引更多的企业投资,提高现金流的数字化处理能力,强化财务的健康性。

综上所述,不同行业的企业资产负债表各项目结构比的合理值是不同的。

故有必要针对不同行业,选择合适的指标,以构建不同价值水平的资产和负债结构,推动企业的良性发展。

资产负债表结构分析

不稳定性

其他综合收益的来源和规模可能不稳 定,受外部环境和政策影响较大。

风险性

其他综合收益的使用也存在一定的风 险,需要公司进行合理的管理和控制。

05

资产负债表结构分析的结 论与建议

优化资产结构

1 2

流动资产和非流动资产的配置

根据企业的经营特点和风险偏好,合理配置流动 资产和非流动资产的比重,以提高资产的流动性 和收益性。

固定资产更新与改造

对于老旧或技术落后的固定资产,进行更新或改 造,以提高其生产效率和盈利能力。

3

投资策略调整

根据市场变化和企业战略,调整对外投资的结构 和规模,以提高投资回报和降低风险。

降低负债风险

01

债务期限结构优化

合理安排短期债务和长期债务的 比例,以降低债务的流动性风险。

02

债务成本与效益权 衡

不具有实物形态,但能够为企业带来超额收益, 其价值需要在未来期间内摊销。

03

负债结构分析

流动负债

01

流动负债是指企业将在一年或超过一年的一个营业周期内偿 还的债务,包括短期借款、应付账款、应付职工薪酬等。

02

流动负债的数额和比例反映了企业的短期偿债能力和流动性 风险。

03

流动负债的构成和变化情况可以反映企业的经营状况和资金 运作情况。

在筹资过程中,权衡不同筹资方 式的成本和效益,以选择最优的 筹资方案。

03

债务偿还计划

制定合理的债务偿还计划,确保 企业有足够的资金按时偿还债务, 降低违约风险。

提高所有者权益回报率

提高净利润

通过加强经营管理、提高生产效 率、降低成本等方式,提高企业 的净利润。

优化股利分配政策

根据企业的经营状况和未来发展 需要,制定合理的股利分配政策, 以提高所有者权益回报率。

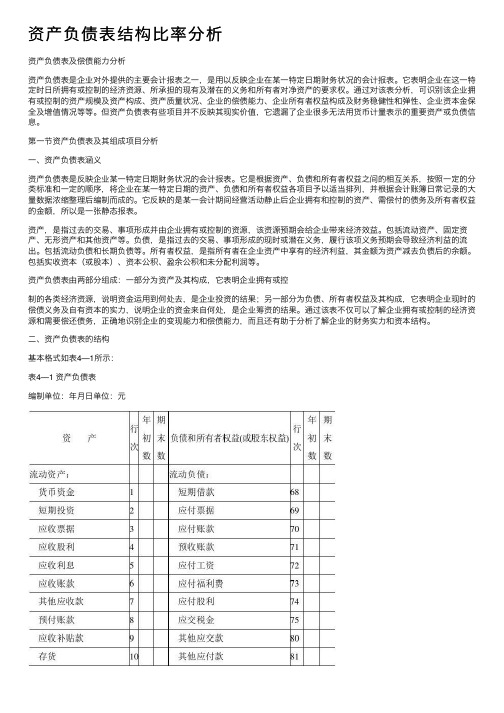

资产负债表结构比率分析

资产负债表结构⽐率分析资产负债表及偿债能⼒分析资产负债表是企业对外提供的主要会计报表之⼀,是⽤以反映企业在某⼀特定⽇期财务状况的会计报表。

它表明企业在这⼀特定时⽇所拥有或控制的经济资源、所承担的现有及潜在的义务和所有者对净资产的要求权。

通过对该表分析,可识别该企业拥有或控制的资产规模及资产构成、资产质量状况、企业的偿债能⼒、企业所有者权益构成及财务稳健性和弹性、企业资本⾦保全及增值情况等等。

但资产负债表有些项⽬并不反映其现实价值,它遗漏了企业很多⽆法⽤货币计量表⽰的重要资产或负债信息。

第⼀节资产负债表及其组成项⽬分析⼀、资产负债表涵义资产负债表是反映企业某⼀特定⽇期财务状况的会计报表。

它是根据资产、负债和所有者权益之间的相互关系,按照⼀定的分类标准和⼀定的顺序,将企业在某⼀特定⽇期的资产、负债和所有者权益各项⽬予以适当排列,并根据会计账簿⽇常记录的⼤量数据浓缩整理后编制⽽成的。

它反映的是某⼀会计期间经营活动静⽌后企业拥有和控制的资产、需偿付的债务及所有者权益的⾦额,所以是⼀张静态报表。

资产,是指过去的交易、事项形成并由企业拥有或控制的资源,该资源预期会给企业带来经济效益。

包括流动资产、固定资产、⽆形资产和其他资产等。

负债,是指过去的交易、事项形成的现时或潜在义务,履⾏该项义务预期会导致经济利益的流出。

包括流动负债和长期负债等。

所有者权益,是指所有者在企业资产中享有的经济利益,其⾦额为资产减去负债后的余额。

包括实收资本(或股本)、资本公积、盈余公积和未分配利润等。

资产负债表由两部分组成:⼀部分为资产及其构成,它表明企业拥有或控制的各类经济资源,说明资⾦运⽤到何处去,是企业投资的结果;另⼀部分为负债、所有者权益及其构成,它表明企业现时的偿债义务及⾃有资本的实⼒,说明企业的资⾦来⾃何处,是企业筹资的结果。

通过该表不仅可以了解企业拥有或控制的经济资源和需要偿还债务,正确地识别企业的变现能⼒和偿债能⼒,⽽且还有助于分析了解企业的财务实⼒和资本结构。

财务会计与资产负债表分析

以不良实物资产对外投资

陕长岭与兄弟公司组建新公司,14500万+500万,之后马 上将新公司1.45亿股权和西安长岭1.2亿股权托管给母公司 ,每年收取2.5%托管费。

馈赠巨额资产

ST金荔的大股东将2.2亿元资产无偿赠予上市公司,使上市 公司每股净资产从-0.496元增加到1.89元,同时盈利。

3.坏账准备 (1)分析坏账准备提取方法、提取比例的合理性 (2)注意比较企业前后会计期间坏账准备提取方法是否一

致

..\超连接\应收账款案例.ppt

(三)存货分析 存货是企业最重要的流动资产之一,通常占整个流动

资产的一半以上,存货的核算是否真实、准确会直接 影响企业的损益和财务状况 1.存货规模与结构分析 2.存货计价分析(计价方法、盘存制度、跌价准备) 3.存货真实性分析 4.存货质量分析(毛利率、周转率、完好程度) ..\超连接\存货案例.ppt

无偿占用了供应商的资本 OPM(Other People’s Money):无本经营战略,是指企

业充分利用做大规模的优势,增强与供应商讨价还价能力,将 占用在存货和应收账款上的资金及其成本转嫁给供应商的营运 资本管理策略 简化营运资本WCR =应收款+存货-应付款

尽量减少资金在无收益流动资产的占用,同时增加无成本流动负债, 并延长无成本流动负债的偿债时间

2.非流动资产结构分析 非流动资产主要包括可供出售金融资产、持有至到期

投资、投资性房地产、长期股权投资、长期应收款、 固定资产、在建工程、工程物资、固定资产清理、无 形资产、递延所得税资产和其他非流动资产。

3.负债结构分析

负债结构是指各项负债占总负债的比重。通过对负债 结构分析,可以了解各项负债的数量和比重,进而判 断企业负债主要来自何方,偿还的紧迫程度如何,揭 示企业的融资能力和抵抗破产风险的能力

资产负债表垂直分析

资产负债表垂直分析文档编制序号:[KKIDT-LLE0828-LLETD298-POI08]山西汾酒资产负债表垂直分析一、资产负债表结构变动情况的一般分析评价(一)资产结构的分析评价1.从静态方面分析企业的流动资产占总资产的比重为%,而非流动资产只占了%。

从中,可以得出结论:企业的流动性很强,偿债能力强,财务风险小,资产弹性较大;但是流动资产占得比重高,会影响企业的获利能力,流动资产的获利能力较弱,而且大量闲置的资金,也会增加企业的管理成本。

2.从动态方面分析从动态角度看,企业的流动资产比重略有下降,下降了%,而企业的非流动负债增加了%。

但是流动资产与非流动资产的比重变化幅度很小,流动资产依然占据很大的比重。

这说明该公司的资产结构相对比较稳定。

(二)资本结构的分析评价1.从静态方面分析企业的负债占权益总额的百分比为%,而所有者权益所占比重为%。

资产负债率比较低,财务风险低。

企业的资产主要来自所有者权益。

但是,企业筹资成本高,利润会相应减少。

2.从动态方面分析企业负债的比重下降了%,相应的,企业所有者权益比重上升了%。

这样,企业的财务风险进一步减小,财务实力进一步提高,而筹资成本进一步增加。

但是各项目的比重增减变化不大,表明公司资本结构还是比较稳定的。

二、资产结构、负债结构和股东权益结构的具体分析评价(一)资产结构的具体分析评价1.经营资产与非经营资产的比例关系从经营资产与非经营资产结构分析表中可以看出,企业的经营资产占了整个资产总计的%,而非经营资产只占了企业总资产的一小部分。

这样有利于提高企业的经营效益。

虽然,同上期相比,经营资产下降了%,但是下降的幅度不大,而且,经营资产仍然占据很高的比重。

这是值得肯定的。

在经营资产中,占据主要地位的是货币资金、存货和固定资产。

这些都是生产经营中的主要基础。

可以维持企业的生产经营。

2.固定资产与流动资产的比例关系半年度,企业的流动资产比重为%,固定资产比重为%。

投资分析:资产负债表-资本结构指标分析

资本结构⽐率包括: 1、股东权益⽐率。

(1)股东权益⽐率是股东权益与资产总额的⽐率。

其计算公式为 股东权益⽐率 =(股东权益总额 / 资产总额)* 100%,也可以表⽰为 股东权益⽐率 = 股东权益总额 / (负债总额 + 股东权益总额) * 100% 这⾥的股东权益总额也即资产负债表中的所有者权益总额。

(2)股东权益⽐率分析。

该项指标反映所有者提供的资本在总资产中的⽐重,反映企业基本财务结构是否稳定。

⼀般来说,股东权益⽐率⼤⽐较好,因为所有者出资不存在像负债⼀样到期还本的压⼒,不⾄于陷债务危机,但也不能⼀概⽽论。

从股东来矗 谕ɑ跖蛘图泳缡逼冢 笠⼑嘟枵 梢园阉鹗Ш头缦兆 薷 ㄈ耍辉诰 梅⽐偈逼冢 嘟枵 梢⽈竦枚钔獾睦 螅辉诰 梦 跏逼冢 细叩墓啥 ㄒ姹嚷⼠梢约跎倮 ⒏旱:筒莆穹缦铡9啥 ㄒ姹嚷⽮撸 堑头缦铡⒌捅ǔ甑牟莆窠峁梗还啥 ㄒ姹嚷实停 歉叻缦铡⒏弑ǔ甑牟莆窠峁埂? 2、资产负债⽐率。

(l)资产负债率是负债总额除以资产总额的百分⽐,也就是负债总额与资产总额的⽐例关系。

资产负债率反映在总资产中有多⼤⽐例是通过借债来筹资的,也可以衡量企业在清算时保护债权⼈利益的程度。

计算公式为 资产负债率 =(负债总额 / 资产总额)*100% 公式中的负债总额不仅包括长期负债,还包括短期负债。

这是因为,短期负债作为⼀个整体,企业总是长期性占⽤着,可以视同长期性资本来源的⼀部分。

例如,⼀个应付账款明细科⽬可能是短期性的,但企业总是长期性地保持⼀个相对稳定的应付账款总额。

这部分应付账款可以成为企业长期性资本来源的⼀部分。

本着稳健原则,将短期债务包括在内计算资产负债率的负债总额中是合适的。

公式中的资产总额是扣除累计折旧后的净额。

(2)资产负债率分析。

这个指标反映债权⼈所提供的资本占全部资本的⽐例。

这个指标也被称为举债经营⽐率。

它有以下⼏个⽅⾯的涵义。

1)从债权⼈的⽴场看,它们最关⼼的是贷给企业的款项的安全程度,也就是能否按期收回本⾦和利息。

五步吃透上市公司资产负债表

五步吃透上市公司资产负债表大家好,我是中国注册会计师,硕士毕业,财务报告五步分析体系创始人致远。

上市公司的资产负债表是资本市场投资大佬非常重视一张表。

投资大佬一般会把目光聚焦在资产负债表上,因为利润表最终经营成果会进入未分配利润,现金流量表也是针对资产中现金及现金等价物流动情况展开。

既然投资大佬总是盯着资产负债表,我们也要像大佬一样读懂上市公司资产负债表。

本文提出五步法帮助普通投资者快速吃透上市公司资产负债表,以便做出明智的决策。

第一步就是知道资产负债表概念,资产负债表到底是反映什么内容;第二步就看资产负债表结构;第三步资产负债表项目(科目);第四步就看资产负债表的恒等式;第五步对资产负债表进行分析。

一、资产负债表概念(财务状况)资产负债表是指反映企业在其中一特定日期的财务状况的会计报表。

资产负债表反映是企业其中一个时点财务状况,而不同于利润表和现金流量表反映是会计期间。

上市公司财务报表的资产负债表一般包括合并资产负债表和母公司资产负债表表。

例如,2023年贵州茅台的合并资产负债表反映了贵州茅台截止到2023年12月31日的财务状况。

其财务状况主要表现为:2023年12月31日资产有2543.65亿元,归属于上市公司股东的净资产有1975.07亿元。

具体如下图:二、资产负债表结构一般合并资产负债表表包括两部分,左边是资产总计,右边是负债和所有者权益(或股东权益)总计。

资产合计分为流动资产合计和非流动资产合计。

负债和所有者权益(或股东权益)总计分为负债合计和所有者权益(或股东权益)合计。

负债合计又可以分为流动负债合计和非流动负债合计。

所有者权益(或股东权益)合计分为归属于母公司所有者权益(或股东权益)合计和少数股东权益。

根据《关于修订印发合并财务报表格式(2023版)的通知》财会〔2023〕16号文件要求,一般合并资产负债表的格式如下:当然,根据要求,企业可以根据重要性原则并结合本企业实际情况,对确需单独列示的内容,可增加合并财务报表项目;对不存在相应业务的合并财务报表项目,可进行必要删减。

资产负债结构分析

资产负债结构分析在企业的财务管理中,资产负债结构分析是一项至关重要的工作。

它就像一把钥匙,能够帮助我们打开企业财务状况的神秘之门,深入了解企业的财务健康状况和运营能力。

资产负债表,作为反映企业在特定日期财务状况的主要会计报表,是我们进行资产负债结构分析的基础。

资产负债表的左边列示了企业的资产,右边则反映了企业的负债和所有者权益。

通过对资产负债表中各项数据的分析,我们可以清晰地看到企业资产、负债和所有者权益之间的比例关系,以及它们的构成和分布情况。

先来说说资产部分。

资产按照流动性的强弱,可以分为流动资产和非流动资产。

流动资产包括货币资金、应收账款、存货等,这些资产在企业的日常经营中能够迅速转化为现金或者被消耗掉。

非流动资产则包括固定资产、无形资产、长期投资等,它们在企业中的周转速度相对较慢,通常是为了长期的生产经营活动而准备的。

货币资金是企业流动性最强的资产,它就像是企业的“血液”,保障着企业的日常运营。

如果企业的货币资金充裕,那么企业在应对突发情况和把握投资机会时就会更加从容。

但如果货币资金过多,也可能意味着企业的资金没有得到有效的利用,存在闲置浪费的情况。

应收账款则是企业在销售商品或提供服务后,尚未收到的款项。

合理的应收账款规模能够促进企业的销售增长,但如果应收账款过多且回收周期过长,不仅会占用企业的资金,还可能增加坏账损失的风险。

存货是企业为了销售或者生产而储备的物资。

存货过多可能导致积压和资金占用,过少则可能影响企业的正常生产和销售。

固定资产是企业生产经营的重要物质基础,如厂房、设备等。

固定资产的规模和质量直接影响着企业的生产能力和产品质量。

但固定资产的投资往往较大,需要企业谨慎决策,避免过度投资导致资金紧张。

无形资产虽然看不见摸不着,但却可能为企业带来巨大的价值,如专利、商标等。

再看负债部分。

负债按照偿还期限的长短,可以分为流动负债和非流动负债。

流动负债包括短期借款、应付账款、应付职工薪酬等,需要在一年内或者一个经营周期内偿还。

资产负债表结构分析

资产负债表结构分析资产负债表结构分析根据资产负债表所列数据,可以对辉煌工业公司进行如下的结构分析:首先,是资产结构的分析,根据数据,画出饼形图入下由图形,可以看出银行存款占总资产比例为32.19%,应收账款占总资产比例为6.92%,原材料占28.6%,库存商品22.88%,固定资产占9.28%,其他资产占0.1%。

资产的结构分析,主要是研究流动资产与总资产之间的比例关系,反映这一关系的一个重要指标是流动资产率,其公式为:资产流动率=流动资产/总资产。

那么根据上述数据,可得出资产流动率=32.19+6.92%+28.6%+22.88%=90.59%一般来讲,纺织、冶金、工业行业的企业该指标在30%~60%之间,商业批发企业可高达90%以上。

这是一个工业企业,相对于30%~60%来说,该企业的90.59%实在在高出了太多,可知,在企业内部存在着较为严重的问题。

虽然,对于流动资产来说,在资产总量不变的情况下,流动资产比率的增大,意味着企业抵御风险能力的增强,但如果资产总量的增长是由于流动资产的增长引起,则说明企业占用在流动资产上的资金过多,企业资金周转速度减慢。

也说明企业当期投入生产经营活动的现金,要比其它时期、其它企业投入的多的多,而对企业的固定资产等投入过少,不利于提高企业的产能,也不利于扩大企业规模。

在看另一个指标:存货比率存货比率=存货总额/流动资产总额,则存货比例为28.6%+22.88%=51.4%,可知存货占总资产的比例大约为一半,说明产品销售一般,流动资产变相能力也一般,可适当的加强库存管理。

下面看负债的结构分析,同样画出饼形图如下从图中可以看出,关于负债部分,短期借款占总负债的比例为8.09%,应付账款占总负债的比例为1.73%,应交税金所占比例为1.75%,长期借款所占比例为88.43%,其他占0.1%。

关于所有者权益部分,实收资本占总所有者权益的72.8%,资本公积占总所有者权益的4.8%,本年利润占总所有者权益的22.84%.负债的结构分析,主要是研究负债总额(流动负债+长期负债)与所有者权益、长期负债与所有者权益之间的比例关系,前者反映了上市公司自有资金负债率,后者则反映了企业的负债经营状况。

资产负债表结构分析表

负债及所有者权益

流动负债: 短期借款 应付票据 应付账款 应付职工薪酬 应付股利 应交税费 其他应付款 预提费用

期初数 期末数 上期结构 本期结构 Nhomakorabea流动负债合计

所有者权益: 实收资本 资本公积 盈余公积 未分配利润

所有者权益合计

负债及所有者权益合计

比例增减

单位名称: 金额单位:元 制表: 审核:

资产

流动资产: 货币资金 应收票据 应收账款 减:坏帐准备 应收账款净额 其他应收款 存货 待摊费用

资产负债表结构分

期初数

期末数

上期结构

流动资产合计

固定资产: 固定资产原值

减:累计折旧 固定资产净值

待处理财产损溢

固定资产合计

资产总计

资产负债表结构分析表

本期结构 比例增减

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

#DIV/0!

负债合计

#DIV/0! 所有者权益:

#DIV/0!

实收资本(或股 本)

#DIV/0! 资本公积

#DIV/0! 减:库存股

#DIV/0! 盈余公积

#DIV/0! 未分配利润

#DIV/0! 所有者权益合计

#DIV/0!

资产总计

#DIV/0!

#DIV/0!

#DIV/0!

负债和所有者权益 合计

#DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0!

变动

#DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0!

#DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0!

#DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0!

#DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0!

一年内到期的非流 动负债

#DIV/0! 其他流动负债

流动负债合计

#DIV/0! 非流动负债:

#DIV/0! 长期借款

#DIV/0! 应付债券

#DIV/0! 长期应付款

#DIV/0! 专项应付款

#DIV/0! 预计负债

#DIV/0! 递延所得税负债

#DIV/0! 其他非流动负债

#DIV/0! 非流动负债合计

资产负债表结构比

资产 流动资产: 货币资金 交易性金融资产 应收票据 应收账款 预付账款 应收利息 应收股利 其他应收款 存货 一年内到期的非流 动资产 其他流动资产

流动资产合计 非流动资产: 可供出售金融资产 持有至到期投资 长期应收款 长期股权投资 投资性房地产 固定资产 在建工程 工程物资 固定资产清理 生产性生物资产 油气资产 无形资产 开发支出 商誉 长期待摊费用 递延所得税资产 其他非流动资产

#DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0!

#DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIVDIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0!

结构比

年末比率

年初比率

#DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0!

#DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0!

非流动资产合计

年末比率

年初比率

#DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0!

#DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0!

年月日

变动

负债和所有者权益

流动负债:

#DIV/0! 短期借款

#DIV/0! 交易性金融负债

#DIV/0! 应付票据

#DIV/0! 应付账款

#DIV/0! 预收账款

#DIV/0! 应付职工薪酬

#DIV/0! 应交税费

#DIV/0! 应付利息

#DIV/0! 应付股利

#DIV/0! 其他应付款

#DIV/0!

#DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0!

#DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0!

#DIV/0!

#DIV/0!

#DIV/0!