半导体、电子设备:公募基金持仓变化分析

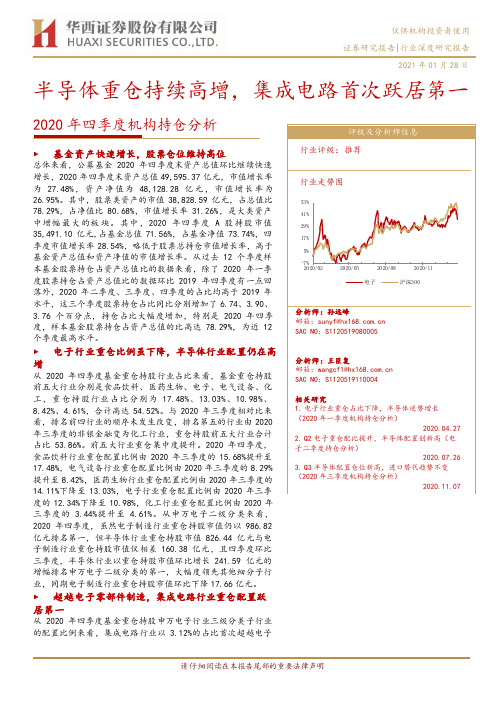

2020年四季度机构持仓分析:半导体重仓持续高增,集成电路首次跃居第一

半导体重仓持续高增,集成电路首次跃居第一2020年四季度机构持仓分析►基金资产快速增长,股票仓位维持高位总体来看,公募基金2020年四季度末资产总值环比继续快速增长,2020年四季度末资产总值49,595.37亿元,市值增长率为27.48%,资产净值为48,128.28亿元,市值增长率为26.95%。

其中,股票类资产的市值38,828.59亿元,占总值比78.29%,占净值比80.68%,市值增长率31.26%,是大类资产中增幅最大的板块。

其中,2020年四季度A股持股市值35,491.10亿元,占基金总值71.56%,占基金净值73.74%,四季度市值增长率28.54%,略低于股票总持仓市值增长率,高于基金资产总值和资产净值的市值增长率。

从过去12个季度样本基金股票持仓占资产总值比的数据来看,除了2020年一季度股票持仓占资产总值比的数据环比2019年四季度有一点回落外,2020年二季度、三季度、四季度的占比均高于2019年水平,这三个季度股票持仓占比同比分别增加了6.74、3.90、3.76个百分点,持仓占比大幅度增加,特别是2020年四季度,样本基金股票持仓占资产总值的比高达78.29%,为近12个季度最高水平。

►电子行业重仓比例虽下降,半导体行业配置仍在高增从2020年四季度基金重仓持股行业占比来看,基金重仓持股前五大行业分别是食品饮料、医药生物、电子、电气设备、化工,重仓持股行业占比分别为17.48%、13.03%、10.98%、8.42%、4.61%,合计高达54.52%。

与2020年三季度相对比来看,排名前四行业的顺序未发生改变,排名第五的行业由2020年三季度的非银金融变为化工行业,重仓持股前五大行业合计占比53.86%。

前五大行业重仓集中度提升。

2020年四季度,食品饮料行业重仓配置比例由2020年三季度的15.68%提升至17.48%,电气设备行业重仓配置比例由2020年三季度的8.29%提升至8.42%,医药生物行业重仓配置比例由2020年三季度的14.11%下降至13.03%,电子行业重仓配置比例由2020年三季度的12.34%下降至10.98%,化工行业重仓配置比例由2020年三季度的 3.44%提升至 4.61%。

电子行业2021年一季度机构持仓分析

电子行业2021年一季度机构持仓分析1.基金资产大幅下降,股票持仓维持高位1.1.样本选取与数据来源本文分析数据均来自Wind数据库,基金重仓股数据采用基金各季度重仓股数据。

公募基金样本选取股票型基金和混合型基金,投资类型剔除被动指数型基金、增强指数型基金、偏债混合型基金。

如非特指,本文中所研究公募基金数据统计口径均为所选样本基金。

除非特殊说明,行业板块和标的统计范围均参考申万行业分类。

行业配置比例为重仓股汇总的行业配置市值/基金重仓股票投资总市值。

1.2.基金资产大幅下降,股票持仓维持相对高位总体来看,公募基金2022年一季度末资产总值环比大幅下降,2022年一季度末资产总值19813.32亿元,市值增长率为-67.78%,资产净值为19501.04亿元,市值增长率为-67.68%。

其中,股票类资产的市值15373.77亿元,占总值比77.59%,占净值比78.84%,市值增长率-69.50%。

其中,2022年一季度A股持股市值14520.11亿元,占基金总值73.28%,占基金净值74.46%,一季度市值增长率为-68.98%,大幅下滑。

债券持有市值2008.47亿元,占基金总值10.14%,占基金净值10.30%,市值增长率-52.41%,高于基金资产总值和资产净值的市值增长率。

现金持有市值1959.92亿元,占基金总值的9.89%,占基金净值的10.05%,一季度市值增长率为-64.88%。

从过去12个季度样本基金股票持仓占资产总值比的数据来看,2021年各个季度占比均高于2020年水平,这四个季度股票持仓占比同比分别增加了3.09、1.31、3.94和3.66个百分比,持仓占比大幅增加,特别是2021年四季度,样本基金股票持仓占资产总值的比高达81.96%,为近12个季度最高水平。

从2021年全年来看,一季度股票持仓最低,二季度环比增长1.97个百分点,自2019年一季度以来到达一个最高水平,三季度环比增长1.47个百分点,四季度增长1.97个百分点并再创新高。

电子板块2022年二季度基金持仓分析:新能源电子接力成长,传统龙头静待拐点

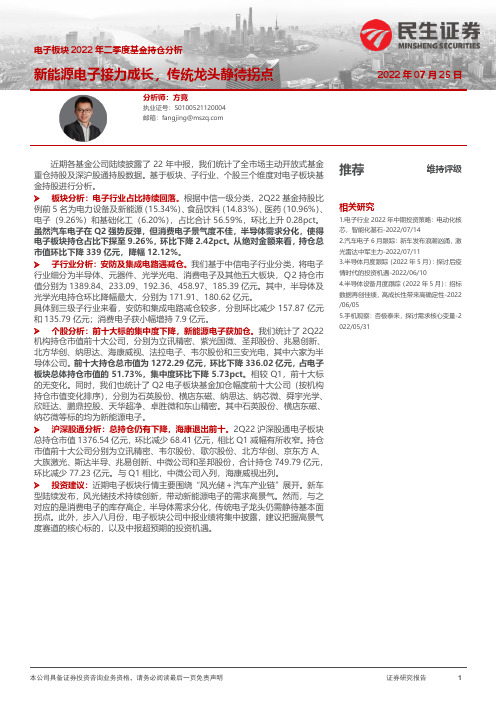

电子板块2022年二季度基金持仓分析新能源电子接力成长,传统龙头静待拐点2022年07月25日分析师:方竞执业证号:S0100521120004邮箱:近期各基金公司陆续披露了22年中报,我们统计了全市场主动开放式基金重仓持股及深沪股通持股数据。

基于板块、子行业、个股三个维度对电子板块基金持股进行分析。

➢板块分析:电子行业占比持续回落。

根据中信一级分类,2Q22基金持股比例前5名为电力设备及新能源(15.34%)、食品饮料(14.83%)、医药(10.96%)、电子(9.26%)和基础化工(6.20%),占比合计56.59%,环比上升0.28pct。

虽然汽车电子在Q2强势反弹,但消费电子景气度不佳,半导体需求分化,使得电子板块持仓占比下探至9.26%,环比下降2.42pct。

从绝对金额来看,持仓总市值环比下降339亿元,降幅12.12%。

➢子行业分析:安防及集成电路遇减仓。

我们基于中信电子行业分类,将电子行业细分为半导体、元器件、光学光电、消费电子及其他五大板块,Q2持仓市值分别为1389.84、233.09、192.36、458.97、185.39亿元。

其中,半导体及光学光电持仓环比降幅最大,分别为171.91、180.62亿元。

具体到三级子行业来看,安防和集成电路减仓较多,分别环比减少157.87亿元和135.79亿元;消费电子获小幅增持7.9亿元。

➢个股分析:前十大标的集中度下降,新能源电子获加仓。

我们统计了2Q22机构持仓市值前十大公司,分别为立讯精密、紫光国微、圣邦股份、兆易创新、北方华创、纳思达、海康威视、法拉电子、韦尔股份和三安光电,其中六家为半导体公司。

前十大持仓总市值为1272.29亿元,环比下降336.02亿元,占电子板块总体持仓市值的51.73%,集中度环比下降5.73pct。

相较Q1,前十大标的无变化。

同时,我们也统计了Q2电子板块基金加仓幅度前十大公司(按机构持仓市值变化排序),分别为石英股份、横店东磁、纳思达、纳芯微、舜宇光学、欣旺达、鹏鼎控股、天华超净、卓胜微和东山精密。

华夏国证半导体etf主要投资策略

华夏国证半导体etf主要投资策略华夏国证半导体ETF是一种以半导体行业为主题的交易型开放式指数基金,旨在追踪和复制华夏国证半导体指数的表现。

作为一种投资工具,该ETF的主要投资策略是通过购买半导体行业相关的股票来实现对半导体行业的投资。

半导体是信息技术产业的核心,广泛应用于计算机、通信、消费电子等领域。

随着信息技术的不断发展,半导体行业也得到了迅猛的发展。

华夏国证半导体ETF作为一种投资工具,旨在将投资者的资金投入到半导体行业,以分享半导体行业的发展红利。

华夏国证半导体ETF的主要投资策略是通过购买半导体行业相关的股票来实现对半导体行业的投资。

具体来说,该ETF将根据华夏国证半导体指数的成分股权重进行投资,追踪指数的表现。

该指数包括了国内半导体行业中市值较大、流动性较好的公司股票。

在选择投资标的时,华夏国证半导体ETF会根据一定的投资标准进行筛选。

首先,该ETF会选择市值较大的公司股票,以保证投资组合的流动性和稳定性。

其次,该ETF会选择半导体行业中具有竞争力和发展潜力的公司股票,以获得更好的投资回报。

此外,该ETF 还会根据行业发展趋势和市场状况进行动态调整,以适应市场的变化。

除了直接投资半导体行业相关的股票,华夏国证半导体ETF还可以通过场内申购和赎回的方式进行投资。

投资者可以通过申购该ETF 来购买其基金份额,也可以通过赎回该ETF来卖出其基金份额。

这种灵活的交易方式,使得投资者可以根据自己的需求随时买入或卖出该ETF的基金份额。

总的来说,华夏国证半导体ETF的主要投资策略是通过购买半导体行业相关的股票来实现对半导体行业的投资。

该ETF会根据一定的投资标准进行股票筛选,并根据市场状况进行动态调整。

投资者可以通过场内申购和赎回的方式进行投资,以灵活地买入或卖出该ETF的基金份额。

作为一种投资工具,该ETF为投资者提供了参与半导体行业发展的机会,并帮助投资者分享半导体行业的发展红利。

半导体行业:2020年三季度机构持仓分析-Q3半导体配置仓位新高,进口替代趋势不变

Q3半导体配置仓位新高,进口替代趋势不变2020年三季度机构持仓分析►股票仓位维持高点,制造业整体超配从各类资产仓位来看,公募基金股票仓位环比些微下降,但整体维持高点,股票资产占资产总值的比例由2020年Q2的77.7%上升至2020年Q3的75.44%,环比下降2.16个pct。

整个三季度来看,由于欧美等海外地区第二、第三波疫情复发,加上美国总统大选将至,风险偏好有所下降,上证综指由三季度初的3025点上涨至三季度末的3218点,上涨193点,相较于二季度的涨幅有所收窄。

根据公募基金公布的中报数据显示,以证监会行业划分来看,公募基金股票仓位持仓中制造业的市值最高,占股票投资总市值的62.64%。

从超配情况来看,公募基金股票持仓在制造业中超配的比例最高,制造业股票市场标准行业配置比例为52.12%,公募基金超配10.52个百分点。

►基金重仓行业偏好轮动,电子重仓股市值维持第三2020年三季度公募基金重仓持股市值排名来看,前5大重仓行业分别为食品饮料、医药生物、电子、电气设备、非银金融,行业重仓配置占比分别为16.93%、14.31%、13.33%、8.02%、6.67%。

在公募基金重仓持股市值前40的个股中,医药生物有7家,食品饮料行业有6家,电子有6家,电气设备有5家,非银金融有3家,家用电器2家,银行2家,房地产2家,传媒2家,交通运输1家、化工1家,机械设备1家,休闲服务1家,有色金属1家。

贵州茅台是重仓持股总市值最高的个股,重仓持股总市值最高的电子股是立讯精密、海康威视、歌尔股份、三安光电、兆易创新和紫光国微,重仓持股总市值分别为604.41亿元、183.69亿元、165.36亿元、151.19亿元、149.80亿元、130.40亿元。

►半导体行业逆势增长,集成电路在基金重仓配置电子行业中的占比持续提升从申万电子二级分类角度来看,半导体重仓持股市值环比增加,创下12个季度以来历史新高,半导体行业重仓持股的行业配置比例也由2020年二季度的3.53%提升至2020年三季度的3.98%。

半导体财务问题分析报告(3篇)

第1篇一、报告摘要随着全球半导体产业的快速发展,我国半导体产业也取得了显著的成绩。

然而,在快速发展的同时,半导体行业也面临着一系列财务问题。

本报告旨在分析我国半导体行业财务问题的现状,并提出相应的解决方案,以期为我国半导体产业的健康发展提供参考。

二、引言半导体产业作为国家战略性新兴产业,对经济发展具有重要意义。

近年来,我国半导体产业取得了长足进步,但与国际先进水平相比,仍存在一定差距。

财务问题是制约我国半导体产业发展的关键因素之一。

本报告将从财务状况、融资渠道、成本控制、税收政策等方面对我国半导体行业财务问题进行分析。

三、半导体行业财务问题分析1. 财务状况(1)资产负债率偏高我国半导体企业普遍存在资产负债率偏高的问题,导致企业财务风险较大。

这主要是由于企业在研发、生产、销售等环节投入较大,而资金回笼较慢,导致负债规模不断扩大。

(2)盈利能力较弱与国外先进半导体企业相比,我国半导体企业在盈利能力方面存在较大差距。

这主要是由于我国半导体企业在技术、品牌、规模等方面与国际先进企业存在差距,导致产品附加值较低,盈利能力较弱。

2. 融资渠道(1)融资渠道单一我国半导体企业融资渠道较为单一,主要依靠银行贷款。

这导致企业在融资过程中面临较大的风险,且融资成本较高。

(2)股权融资受限由于我国资本市场尚不成熟,半导体企业股权融资受到一定限制。

这使得企业在发展过程中,难以通过股权融资拓宽融资渠道,增加资本实力。

3. 成本控制(1)原材料成本波动较大半导体行业对原材料需求量大,而原材料价格波动较大,导致企业成本控制难度加大。

(2)研发投入不足我国半导体企业在研发投入方面相对较低,导致企业在技术创新方面与国外先进企业存在差距。

4. 税收政策(1)税收负担较重我国半导体企业在税收方面负担较重,尤其是增值税、企业所得税等。

这导致企业在发展过程中,资金压力较大。

(2)优惠政策不足我国政府对半导体产业的优惠政策相对较少,使得企业在享受政策红利方面存在一定困难。

对半导体的财务报告分析(3篇)

第1篇一、引言半导体作为现代电子产业的核心基础,其发展水平直接关系到国家电子信息产业的竞争力。

近年来,随着全球电子信息产业的快速发展,半导体行业也呈现出高速增长的趋势。

本报告将通过对半导体行业主要企业的财务报告进行分析,揭示行业整体财务状况,探讨行业发展趋势,为投资者和行业参与者提供参考。

二、行业概况半导体行业主要包括集成电路、分立器件、光电子器件等细分领域。

我国半导体产业近年来取得了显著进展,但在全球市场份额、高端产品等方面与发达国家相比仍有较大差距。

本报告选取了行业内具有代表性的企业,对其财务报告进行深入分析。

三、财务指标分析1. 收入分析(1)营业收入:选取了A、B、C三家半导体企业,对其营业收入进行分析。

近年来,三家企业的营业收入均呈现增长趋势,其中A企业营业收入增长最快,达到30%以上。

这主要得益于企业加大了研发投入,提升了产品竞争力。

(2)毛利率:A、B、C三家企业的毛利率在20%-30%之间,处于行业平均水平。

其中,B企业毛利率最高,达到28%。

毛利率的提升主要得益于产品结构优化和成本控制。

2. 盈利能力分析(1)净利润:A、B、C三家企业的净利润均呈现增长趋势,其中A企业净利润增长最快,达到40%。

这主要得益于营业收入的高速增长和成本控制。

(2)净资产收益率:A、B、C三家企业的净资产收益率在10%-15%之间,处于行业平均水平。

其中,B企业净资产收益率最高,达到14%。

净资产收益率的提升主要得益于企业规模扩大和盈利能力的提高。

3. 偿债能力分析(1)资产负债率:A、B、C三家企业的资产负债率在40%-60%之间,处于行业平均水平。

其中,A企业资产负债率最低,为45%。

资产负债率的控制主要依赖于企业的融资能力和风险控制。

(2)流动比率:A、B、C三家企业的流动比率在1.5-2.0之间,处于行业平均水平。

流动比率的提高主要得益于企业的现金流管理和存货控制。

4. 运营能力分析(1)应收账款周转率:A、B、C三家企业的应收账款周转率在5-10次之间,处于行业平均水平。

电子板块2023年一季度基金持仓分析:电子持仓分化,AI+设备获大幅加仓

电子板块2023年一季度基金持仓分析电子持仓分化,AI+设备获大幅加仓2023年04月24日分析师:方竞执业证号:S0100521120004邮箱:近期各基金公司陆续披露了23年一季度报告,我们统计了全市场主动开放式基金重仓持股及深沪股通持股数据。

基于板块、子行业、个股三个维度对电子板块基金持股进行分析。

➢板块分析:电子行业持仓占比环比上升。

根据中信一级分类,1Q23基金持股比例前5名为食品饮料(15.33%)、医药(11.77%)、电力设备及新能源(11.70%)、电子(9.32%)和计算机(7.06%),占比合计55.19%。

1Q23前五行业持仓占比合计环比上升0.80pct。

电子板块持仓占比环比上升0.91pct 至9.32%。

从绝对金额来看,持仓总市值环比上升207.86亿元,涨幅10.64%。

➢子行业分析:AI持仓大幅上升,半导体设备获青睐。

我们基于中信电子行业分类,将电子行业细分为半导体、元器件、光学光电、消费电子及其他五大板块。

具体来看,1Q23电子各大细分板块中,光学光电持仓市值出现大幅提升,相较前一季上升203.28亿元。

半导体与元器件板块持仓市值分别上升79.34亿元和15.30亿元。

消费电子延续下降趋势,持仓市值减少60.63亿元。

➢具体到三级子行业来看,基金持仓市值增长前三的为安防、半导体设备、PCB,基金持股市值分别增长156.31、113.61、44.24亿元,环比增幅达253.25%、60.87%及52.56%。

其中安防与PCB均受益于AI趋势,而半导体设备则国产替代主线。

消费电子组件、其他电子零组件Ⅲ、被动元件均遭到较大幅度减仓,持仓市值分别减少57.23、29.51、28.94亿元。

➢个股分析:前十大标的集中度降低。

我们统计了1Q23机构持仓市值前十大公司,分别为海康威视、立讯精密、圣邦股份、纳思达、北方华创、三安光电、中微公司、兆易创新、紫光国微和澜起科技,其中七家为半导体公司。

电子元器件行业周观点:电子板块Q2基金持仓占比降至3.83%,持股集中度居历史较高水平

行业研究东兴证券股份有限公司证券研究报告行业观点:基金中报已披露完毕,电子板块持仓占比降低至3.83%。

据 2022 年基金公司披露的中报,2022 H1基金持有电子行业总市值为 480.67 亿元,占流通 A 股市值比重为 3.83%,较 2021 年底电子行业持股市值/流通 A 股的4.69%,已连续两个季度降低。

2022Q2电子板块基金持仓市值前十的公司分别为:立讯精密、紫光国微、兆易创新、圣邦股份、北方华创、韦尔股份、中芯国际、三安光电、纳思达和闻泰科技;基金持仓市值/流通市值占比前十的公司分别为:纳芯微、圣邦股份、晶晨股份、思瑞浦、兆易创新、紫光国微、拓荆科技-U、法拉电子、纳思达和中微公司。

电子行业2022Q2基金持仓集中度CR20居历史高位,持仓前十大公司的市值占比CR10为56.40%,持仓前二十大公司的市值占比CR20为77.49%。

我们认为主要是电子板块在2022年上半年调整,引发了市场避险情绪加大,机构倾向于选择市值较大的股票抱团。

2022年Q2电子板块基金加仓位列前十的公司分别为:长光华芯、国芯科技、华润微、中微公司、新洁能、富瀚微、瑞联新材、中芯国际、八亿时空和东山精密。

市场情况:本周电子行业指数(申万)涨幅为1.92%,同期沪深300下跌0.24%,创业板指下跌0.84%,SiC板块表现突出。

我们上周建议关注的SiC板块受益标的天岳先进、东尼电子和三安光电如期大涨,天岳先进子公司上海天岳2023-2025年向客户销售6英寸导电型碳化硅衬底产品预计含税销售三年合计金额为人民币13.93亿元,占天岳先进2021年营收的282%。

美股和台湾电子指数继续反弹,费城半导体指数表现突出,上涨 2.89%,台湾电子指数涨幅为2.76%。

GaN厂商NAVITAS SEMICONDUCTOR、离子注入设备龙头亚舍立科技、光罩厂商福尼克斯和光刻机龙头ASML涨幅居前,分别上涨17.87%、13.26%、12.50%和12.33%。

半导体_财务报告分析(3篇)

第1篇一、前言半导体行业作为现代电子信息产业的核心,其发展水平直接影响着国家经济的竞争力和科技实力。

近年来,随着全球信息化、智能化进程的加快,半导体行业迎来了前所未有的发展机遇。

本报告将通过对某半导体公司的财务报告进行深入分析,探讨其经营状况、盈利能力、偿债能力、发展潜力等方面,为投资者、管理层及行业分析师提供参考。

二、公司概况某半导体公司成立于20xx年,主要从事集成电路的设计、研发、生产和销售。

公司产品广泛应用于通信、消费电子、计算机、汽车等领域。

经过多年的发展,公司已成为国内领先的半导体企业之一。

三、财务报表分析(一)资产负债表分析1. 资产结构分析根据资产负债表,公司总资产为xx亿元,其中流动资产占比较高,达到xx%。

这表明公司具有较强的短期偿债能力。

具体来看:(1)货币资金:公司货币资金为xx亿元,占流动资产的xx%,显示出公司具备一定的短期偿债能力。

(2)应收账款:公司应收账款为xx亿元,占流动资产的xx%,需关注其回收风险。

(3)存货:公司存货为xx亿元,占流动资产的xx%,需关注存货周转率。

2. 负债结构分析公司负债总额为xx亿元,其中流动负债占比较高,达到xx%。

具体来看:(1)短期借款:公司短期借款为xx亿元,占流动负债的xx%,需关注其利率水平。

(2)应付账款:公司应付账款为xx亿元,占流动负债的xx%,表明公司具有较强的供应商合作关系。

(3)预收账款:公司预收账款为xx亿元,占流动负债的xx%,表明公司具备一定的市场竞争力。

(二)利润表分析1. 营业收入分析公司营业收入为xx亿元,同比增长xx%,显示出公司业务发展势头良好。

具体来看:(1)主营业务收入:公司主营业务收入为xx亿元,占营业收入的比例为xx%,表明公司主营业务为公司盈利的主要来源。

(2)其他业务收入:公司其他业务收入为xx亿元,占营业收入的比例为xx%,表明公司多元化发展初见成效。

2. 毛利率分析公司毛利率为xx%,较去年同期提高xx个百分点,表明公司产品盈利能力增强。

华夏国证半导体芯片etf投资策略

华夏国证半导体芯片etf投资策略华夏国证半导体芯片ETF(Exchange Traded Fund)是一种投资工具,旨在跟踪和复制半导体芯片行业的表现。

半导体芯片是现代科技领域的核心组成部分,广泛应用于电子产品、通信设备、汽车、医疗设备等各个领域。

由于半导体产业的高速发展和广泛应用,投资半导体芯片ETF成为了许多投资者的选择。

华夏国证半导体芯片ETF的投资策略主要包括以下几个方面:1. 跟踪半导体芯片行业指数:华夏国证半导体芯片ETF的目标是跟踪半导体芯片行业指数的表现,以实现与该行业整体表现的一致。

该ETF的基金经理将根据指数的成分股权重进行资产配置,以尽量接近指数的表现。

2. 多元化投资:华夏国证半导体芯片ETF将投资于半导体芯片行业的多个公司,以实现资金的分散投资。

这样可以降低投资风险,同时也能够分享行业整体的增长机会。

3. 选取具备竞争优势的公司:基金经理会选择那些在半导体芯片行业具备竞争优势的公司作为投资标的。

这些公司可能拥有先进的技术、专利、规模经济等优势,能够在市场竞争中脱颖而出,实现长期稳定的增长。

4. 考虑行业前景和趋势:基金经理会密切关注半导体芯片行业的前景和趋势,以及相关的政策、法规等因素。

根据对行业发展的判断,调整投资组合,以获取更好的回报。

5. 控制风险:华夏国证半导体芯片ETF的投资策略也包括控制风险的措施。

基金经理会根据市场情况和投资者需求,灵活调整资产配置,以降低市场波动对投资组合的影响。

通过投资华夏国证半导体芯片ETF,投资者可以享受到半导体芯片行业的成长机会,同时又能够通过分散投资降低个别股票的风险。

此外,ETF的交易灵活性也使得投资者可以随时买入或卖出,提高了资金的流动性。

然而,投资华夏国证半导体芯片ETF也存在一定的风险。

首先,半导体行业的竞争激烈,技术变化快,投资者需要密切关注行业的动态。

其次,ETF的价格受到市场供需关系和交易流动性的影响,可能出现溢价或折价的情况。

半导体行业财务分析报告(3篇)

第1篇一、前言半导体行业作为电子信息产业的核心,其发展水平直接关系到国家科技创新能力和国际竞争力。

近年来,随着我国经济的快速增长和科技创新的持续投入,半导体行业取得了显著的成果。

本报告将从财务角度对半导体行业进行深入分析,旨在揭示行业发展趋势、财务状况及风险点,为投资者、企业及相关部门提供决策参考。

二、行业概况1. 市场规模根据中国半导体行业协会数据,2022年我国半导体市场规模达到1.1万亿元,同比增长18.7%。

在全球半导体市场中的占比持续提升,预计未来几年仍将保持高速增长。

2. 产业链结构半导体产业链包括原材料、设计、制造、封装和测试等环节。

我国在产业链中的地位逐渐上升,尤其在设计和制造环节取得了显著突破。

3. 政策环境近年来,我国政府高度重视半导体产业发展,出台了一系列政策措施,包括设立产业基金、鼓励企业研发投入、降低关税等,为行业发展提供了有力支持。

三、财务分析1. 收入分析(1)收入规模2022年,我国半导体行业总收入达到1.1万亿元,同比增长18.7%。

其中,设计、制造、封装和测试环节收入分别为4000亿元、3000亿元、2000亿元和1000亿元。

(2)收入结构从收入结构来看,设计环节收入占比最高,达到36.4%,其次是制造环节,占比27.3%。

这表明我国在半导体产业链中设计环节具有较强竞争力。

2. 盈利能力分析(1)毛利率2022年,我国半导体行业整体毛利率为20.1%,较上年同期提高1.5个百分点。

其中,设计环节毛利率最高,达到35.2%,其次是制造环节,毛利率为20.9%。

(2)净利率2022年,我国半导体行业整体净利率为10.2%,较上年同期提高0.7个百分点。

其中,设计环节净利率最高,达到17.6%,其次是制造环节,净利率为7.1%。

3. 资产负债分析(1)资产负债率2022年,我国半导体行业资产负债率为56.8%,较上年同期下降1.2个百分点。

这表明行业整体财务风险有所降低。

基金的持仓分析如何通过持仓结构了解基金的投资方向

基金的持仓分析如何通过持仓结构了解基金的投资方向基金的持仓分析是一种重要的投资分析工具,能够通过分析基金的持仓结构,帮助投资者了解基金的投资方向和策略。

在进行持仓分析时,投资者可以关注以下几个方面:一、行业分布了解基金的持仓结构,首先要关注基金在不同行业的仓位分布情况。

通过分析基金在各个行业的持仓比例,可以判断基金的主要投资方向。

如果某只基金的仓位重点集中在科技行业,那么可以推测该基金的投资方向是偏向于科技股。

而如果基金的仓位集中在金融行业,那么可以认为该基金的投资方向是偏向于金融股。

通过行业分布的分析,投资者可以更准确地把握基金的投资重点,从而做出相应的投资决策。

二、个股选取除了行业分布外,基金的持仓分析还需要关注基金在各个个股上的仓位分布情况。

通过分析基金在不同个股上的持仓比例,可以了解到基金的个股选取策略。

如果某只基金的仓位较高的个股都是大型蓝筹股,那么可以判断该基金更倾向于稳健型投资,注重价值投资。

而如果基金的仓位较高的个股更多是小盘股或者成长股,那么可以认为该基金的投资策略更为激进,追求高收益。

通过个股选取的分析,投资者可以更好地了解基金的风险偏好和投资风格,从而选择适合自己风险承受能力和投资需求的基金。

三、重仓股分析在持仓分析中,除了关注行业分布和个股选取外,还需要注意基金的重仓股情况。

重仓股是指基金净值的一部分集中在少数个股上。

通过分析基金的重仓股,可以推测基金经理对于某些个股的看好程度。

如果某只基金的重仓股中有某个个股,那么可以推断基金经理对该个股的看好程度较高。

而如果基金的重仓股未出现某个个股,那么可以认为基金经理可能对该个股持有较为保守的态度。

通过重仓股的分析,投资者可以了解到基金经理对某些具体个股的看法,从而更好地指导个股的选择和投资决策。

四、持仓变化在持仓分析中,还需要关注基金的持仓变化情况。

持仓变化是指基金在一段时间内对于不同个股的持仓比例发生的变化。

通过分析基金的持仓变化,可以了解到基金经理的操作思路和策略调整情况。

半导体行业的供需关系分析市场波动和机会

半导体行业的供需关系分析市场波动和机会半导体是现代科技的关键基础,广泛应用于电子产品、通讯设备、计算机等领域。

随着信息时代的加速崛起,半导体行业也迎来了长足的发展。

然而,供需关系的平衡与市场波动一直是该行业关注的热点问题。

本文将对半导体行业的供需关系进行分析,并探讨市场波动带来的机遇。

一、供需关系分析1.需求方面的影响因素半导体产品的需求受多种因素影响。

首先,消费电子产品的普及和更新换代影响了半导体产品的需求量。

例如,智能手机、平板电脑等新兴设备的迅速普及推动了对半导体产品的需求增长。

其次,新兴应用领域的发展也对半导体需求形成推动力。

人工智能、物联网等技术的兴起催生了对高性能半导体产品的需求增长。

再次,国家政策的支持和对半导体行业的投资也是需求增长的重要因素。

2.供给方面的影响因素供给方面的影响因素主要包括制造能力、技术创新和市场竞争。

半导体产能的提升,特别是先进制程的应用,对供给关系产生了重要影响。

技术创新是推动供给变革的关键。

新材料、新工艺的出现将带来生产效率的提升和成本的降低。

此外,半导体行业竞争激烈,各家企业在技术、品质和服务等方面的优劣也会影响供给关系的平衡。

3.供需关系平衡半导体行业的供需关系是一个相互影响、相互调节的过程。

供需关系的平衡与半导体行业的可持续发展密切相关。

供给过剩可能导致市场竞争激烈、产品价格下降,甚至部分企业面临倒闭的风险。

需求过剩则可能导致产品短缺、价格上涨,进而影响产业链上下游。

供需关系的平衡需要行业各方的共同努力,包括政策引导、技术创新和市场竞争等。

二、市场波动的影响与机遇1.市场波动的因素半导体行业是一个高度波动的市场,其受多种因素的影响。

首先,全球经济形势和政策环境的变化会对半导体市场的需求和供给产生重要影响。

其次,技术和产品创新对市场波动起到了重要的推动作用。

技术的突破和新产品的推出往往会导致市场的剧烈波动。

同时,市场竞争的激烈程度也是市场波动的重要原因。

基金投资中如何分析基金的持仓情况

基金投资中如何分析基金的持仓情况投资者在选择基金时,常常会考虑到基金经理的投资策略和基金的业绩表现。

而基金的持仓情况也是投资者不可忽视的重要指标之一。

本文将以基金持仓情况分析为主题,为读者介绍如何准确分析基金的持仓情况。

一、分析基金的重仓股比例基金的重仓股通常是基金经理认为具有良好增长潜力和价值的股票。

重仓股的比例能够反映基金经理对某些公司和行业的投资倾向。

投资者可以通过查阅基金的季度披露报告、年度报告等信息,来了解基金的重仓股比例。

一般来说,重仓股比例超过基金资产净值的5%~10%可被视为高重仓。

二、研究基金的持仓分布除了重仓股比例,投资者还应该研究基金的持仓分布情况。

持仓分布反映了基金对不同行业、公司的投资配置情况。

通过研究基金的持仓分布,投资者可以了解基金的风险分散程度,以及基金经理对于不同行业的看好程度。

三、关注基金的持仓动态除了分析基金的持仓情况,投资者还应该关注基金的持仓动态。

持仓动态反映了基金经理对于不同股票的操作变化。

通过观察基金的持仓动态,投资者可以了解基金经理对于个股的看法以及对市场行情的判断。

如果基金的持仓动态频繁,可能意味着基金经理在积极调整投资组合以适应市场走势。

四、分析基金的持仓稳定性基金的持仓稳定性是投资者衡量基金经理择时能力的重要指标之一。

如果一个基金的持仓不断变动,很难判断基金经理的择时能力。

因此,投资者在分析基金的持仓情况时,不仅要关注基金的持仓比例和分布,还要观察持仓的稳定性。

如果一个基金的持仓相对稳定,说明基金经理对于投资策略的坚持程度较高。

五、比较基金的持仓情况在进行基金持仓情况分析时,投资者还可以通过比较不同基金的持仓情况来获取更多信息。

通过比较不同基金的持仓情况,投资者可以了解到不同基金经理的投资风格和策略差异。

同时,也可以通过比较不同基金的持仓情况,寻找到更适合自己投资目标和风险偏好的基金。

在分析基金的持仓情况时,投资者需要综合考虑以上几个方面的因素,并将其融入到自己的投资决策中。

电子行业2022Q2基金重仓跟踪报告:基金重仓超配比例收窄,聚焦半导体领域的高景气赛道

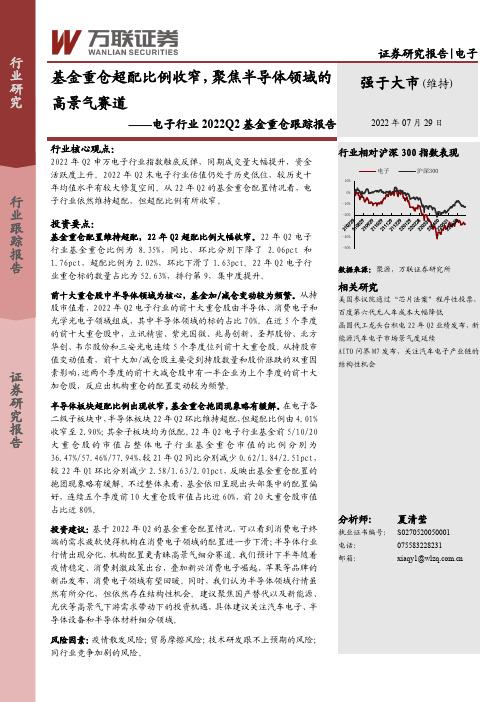

证券研究报告|电子[Table_Title]基金重仓超配比例收窄,聚焦半导体领域的高景气赛道[Table_IndustryRank]强于大市(维持)[Table_ReportType] ——电子行业2022Q2基金重仓跟踪报告[Table_ReportDate]2022年07月29日[Table_Summary] 行业核心观点:2022年Q2申万电子行业指数触底反弹,同期成交量大幅提升,资金活跃度上升。

2022年Q2末电子行业估值仍处于历史低位,较历史十年均值水平有较大修复空间。

从22年Q2的基金重仓配置情况看,电子行业依然维持超配,但超配比例有所收窄。

投资要点:基金重仓配置维持超配,22年Q2超配比例大幅收窄。

22年Q2电子行业基金重仓比例为8.35%,同比、环比分别下降了 2.06pct 和1.76pct ,超配比例为2.02%,环比下滑了1.63pct 。

22年Q2电子行业重仓标的数量占比为52.63%,排行第9,集中度提升。

前十大重仓股中半导体领域为核心,基金加/减仓变动较为频繁。

从持股市值看,2022年Q2电子行业的前十大重仓股由半导体、消费电子和光学光电子领域组成,其中半导体领域的标的占比70%。

在近5个季度的前十大重仓股中,立讯精密、紫光国微、兆易创新、圣邦股份、北方华创、韦尔股份和三安光电连续5个季度位列前十大重仓股。

从持股市值变动值看,前十大加/减仓股主要受到持股数量和股价涨跌的双重因素影响,近两个季度的前十大减仓股中有一半企业为上个季度的前十大加仓股,反应出机构重仓的配置变动较为频繁。

半导体板块超配比例出现收窄,基金重仓抱团现象略有缓解。

在电子各二级子板块中,半导体板块22年Q2环比维持超配,但超配比例由4.01%收窄至2.90%;其余子板块均为低配。

22年Q2电子行业基金前5/10/20大重仓股的市值占整体电子行业基金重仓市值的比例分别为36.47%/57.46%/77.94%,较21年Q2同比分别减少0.62/1.84/2.51pct ,较22年Q1环比分别减少2.58/1.63/2.01pct ,反映出基金重仓配置的抱团现象略有缓解。

仓位连降两季,公募慎对芯片

M utualFunds 基金CAPITALWEEK40 2022/08/26仓位连降两季,公募慎对芯片 业绩能否保持高增速以释放估值压力,是影响投资者态度的关键。

易强/文美国“芯片法案”在白宫的签署,以及国内“芯片大基金”数名高管的被查,让A股投资者不得不调整芯片板块的预期。

在此之前,芯片板块曾上演一波长达3年的行情。

三大芯片指数,即中证芯片产业指数、国证芯片指数及中华半导体芯片指数,在2019-2021年连续大阳3年,区间涨幅分别达到3.87倍、3.38倍和1.88倍。

2022年则进入调整期——截至8月22日,年内跌幅分别为23.08%、23.78%、24.49%。

上述事件发生后,芯片板块的调整节奏将受到何种影响仍待观察。

无论如何,芯片行业及个股的业绩能否保持高增速以释放估值的压力,将成为决定A 股投资者尤其机构投资者态度的关键。

2020年年初至2021年年底,正是因为业绩保持高增速,尽管国证芯片指数涨幅达到101.41%,其同期PE(TTM)却从99.07倍降至66.86倍,下降逾三成。

不过,东方财富Choice数据显示,自2022年一季度开始,公募基金已连续两个季度下调芯片板块的仓位。

2021年年底,公募重仓的芯片标的市值为2675亿元,2022年一季度末及二季度末已分别降至2333亿元和2133亿元。

至于芯片板块在公募重仓股中的权重,述3只指数的估值比较接近。

东方财富Choice数据显示,8月22日,中证芯片指数、国证芯片指数及中华半导体芯片指数的PE(TTM)分别为42.81倍、41倍、44.60倍,PB(MRQ)分别为5倍、4.92倍、5.16倍,PS(TTM)分别为7.05倍、6.40倍、7.25倍。

与上证指数、深证成指、创业板指数相比,上述3只芯片指数的估值无疑处在高位,但这是成长赛道的特征。

对风险偏好者来说,若将芯片板块的成长性考虑在内,其估值水平并非不能接受。

以国证芯片指数为例,2020年年初至2021年年底,国证芯片指数涨幅达到101.41%,其同期PE(TTM)却从99.07倍降至66.86倍,下降逾三成。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

Q4 相比 Q3 持股 数变化

-3556 -6549 -14503

-783 -2907 -9391 -1734 -2801 -1849 -5712

资料来源:Wind、国信证券经济研究所整理

Q3 相比 Q2 持股 数变化

Q4 基金公 司占总股

本比例

总市值(亿 元)

2018 年净 利润预估 (亿元)

2018 年业 2018 年 PE

请务必阅读正文之后的免责条款部分

全球视野 本土智慧

Page 2

表 1:公募基金 2018 年年报持股占公司总股份比例最高的前 20 家公司

证券代码 证券简称 18 年末总股本(万股)

002475.SZ 立讯精密 002179.SZ 中航光电 300232.SZ 洲明科技 002025.SZ 航天电器

评论:

公募基金持有电子板块整体市值比例有所降低

2018 年底公募基金持仓电子类股票总市值约为 550 亿元,相较于电子板块 234 家公司总市值 2.37 万亿元,持有市值占 板块总市值比例为 2.21%,相比 2017 年年底比值为 5.36%,降低幅度较为显著。其中持有电子零部件制造子板块市值 最高为 157 亿元,占电子持仓市值约 28.55%,占电子板块总市值的 0.66%;其次为电子系统组装及 LED 板块,分别为 121 亿元、69 亿元。

请务必阅读正文之后的免责条款部分

全球视野 本土智慧

Page 4

表 4:公募基金对龙头公司的增减持情况

证券代码 证券简称

总市值 (亿元)

公募 18 年 Q4 持股总 数(万股)

002415.SZ 海康威视

2408

39755

601138.SH 工业富联

2283

2558

000725.SZ 京东方 A

915

证券投资咨询执业资格证书编码:S0980517080002 证券投资咨询执业资格证书编码:S0980516080001

事项:

[我Ta们bl对e_S2u0m18m年ar公y]募基金持仓电子板块动态进行详细分析。重点回答市场关注的几个问题:1、板块公募基金整体持仓变 动情况;2、龙头公司的持仓变动情况;3、被机构主要增减持的公司所处的业务方向;4、目前国信电子的行业观点。

表 3:公募基金 2018 年 Q4 减持比例最高的前 10 家公司

证券代码

300346.SZ 300136.SZ 002456.SZ 603738.SH

300088.SZ 002025.SZ 300053.SZ 300373.SZ 600584.SH

证券简称

南大光电 信维通信 欧菲科技 泰晶科技 MJKJ 长信科技 航天电器 欧比特 扬杰科技 长电科技

Q4 相比 Q3 持股 变化数

4038 1106 2712 489 649 1137 271 1979 11269

81

Q3 相比 Q2 持股 变化数

-4113 -2105 -6059

695 -185 -3721 -284 -5898 -6387 -68

18 年年末 公募基金持 股占总股本

10.24% 6.67% 7.37% 4.99% 1.68% 2.67% 2.59% 8.50% 4.25% 2.53%

3% 2.21% 2%

1%

2018 Q2

2018 Q3

0% 2018 Q4

资料来源:wind、国信证券经济研究所整理

下表 1 列出 2018 年年底公募基金持股占公司总股本比例最高的前 20 家公司,其中持股比例从 4%到 11%不等。持股比 例最高的前 5 家公司分别为立讯精密(消费电子连接器及零部件业务为主)、中航光电(军工连接器、新能源汽车连接器)、 洲明科技(LED 显示屏业务)、航天电器(军工连接器)、SHKJ(PCB 业务)。

行业研究

Page 1

证券研究报告—动态报告/行业快评

IT 硬件与设备

行业动态跟踪

电子板块动态:公募基金持仓变化分析

超配

(维持评级)

2019 年 01 月 28 日

证券分析师: 证券分析师:

欧阳仕华 唐泓翼

0755-81981821 021-60875135

ouyangsh1@ tanghy@

7.44 10.6 8.7 36.85 25.58 13.83 17.42 19.4 10.67 7.21 4.4 4.63 8.33 13.14 2.72 9.51 5.57 114.73

请务必阅读正文之后的免责条款部分

全球视野 本土智慧

Page 3

从公募基金对电子板块公司个股具体加减仓情况

公募基金区间仓位变化情况显示,2018 年 4 季度公募基金增持比例最大的前 5 家公司,分别为洲明科技、国星光电、 欣旺达、深南电路、盈趣科技,增持股份数量占各公司总股本比例分别为 5.3%、1.79%、1.75%、1.75%和 1.42%。其 中连续两个季度被净增持的为深南电路。增持个股主要方向是估值相对较低,同时业绩增速较快的二线龙头白马。

18 年末基金公司持 股占总股本比例 11.40% 10.54% 10.24% 10.02% 9.27% 8.81% 8.67% 8.50% 8.42% 7.64% 7.37% 7.14% 6.67% 6.09% 5.95% 4.99% 4.56% 4.53% 4.31% 4.25%

期末总市值(亿元)

695 -5398 -7569 -4938 -2033 -1547

-396

Q4 持股变 化数占总 股本占比

1.21% 0.03% -0.12% 0.56% 0.07% 0.00% -0.59% 0.08% -2.27% -2.34% -1.15% -0.63% -0.03% -0.96% -5.35% 0.55% 1.75% 0.07% -1.52% -6.71% 0.75% 1.01% -0.48%

表 2:公募基金 2018 年 Q4 增持比例最高的前 10 家公司

证券代码

300232.SZ 002449.SZ 300207.SZ 002916.SZ 002925.SZ 002138.SZ 000049.SZ 002384.SZ 002415.SZ

证券简称

洲明科技 国星光电 欣旺达 深南电路 盈趣科技 顺络电子 德赛电池 东山精密 海康威视 SLP

总市值 (亿元)

73 64 133 224 201 112 59 181 2408 26

2018 年净 利润预估

(亿元) 4.58 4.92 7.91 6.66 9.3 4.88 3.99

11.28 114.06

0.49

2018 年业绩

增速 61% 37% 45% 49% -5% 43% 33% 114% 21% -41%

资料来源:Wind、国信证券经济研究所整理

411,462 79,094 76,126 42,900 76,971 407,842 174,342 160,657 97,560 271,287 154,784 22,500 61,848 80,789 171,912 28,000 7,939 45,8065

139%

12.69

20

0.71

10%

28.28

40

1.54

-144%

26.15

95

8.54

57%

11.18

92

3.73

20%

24.65

57

1.71

41%

33.55

68

3.17

19%

21.5

132

3.52

3%

37.47

从公募基金对电子龙头公司增减持情况显现,18 年 Q4 增持幅度较大的公司主要是海康威视、立讯精密、纳思达、深南 电路;被减持幅度较大的主要有京东方 A、大华股份、大族激光、三环集团、欧菲科技等公司。

300408.SZ 三环集团

295

15110

002179.SZ 中航光电

266

8338

000413.SZ 东旭光电

258

117

300433.SZ 蓝思科技

256

23

002456.SZ 欧菲科技

249

20729

002180.SZ 纳思达

244

2218

002916.SZ 深南电路

224

1397

002241.SZ 歌尔股份

Q4 持股变 化数占总 股本占比

5.30% 1.79% 1.75% 1.75% 1.42% 1.40% 1.32% 1.23% 1.21% 1.02%

Q3 持股变 化数占总 股本占比

-5.40% -3.40% -3.91% 2.48% -0.40% -4.58% -1.38% -3.67% -0.68% -0.85%

18946

002475.SZ 立讯精密

579

46894

600703.SH 三安光电

461

35919

002938.SZ 鹏鼎控股

405

0

002841.SZ 视源股份

373

1798

603160.SH 汇顶科技

359

141

002236.SZ 大华股份

344

10919

002008.SZ 大族激光

324

2596

223

2491

600183.SH 生益科技

213

3951

300136.SZ 信维通信

211

8213

603515.SH 欧普照明

211

1352

603659.SH 璞泰来

206

1188

603228.SH 景旺电子

205

资料来源:Wind、国信证券经济研究所整理