祥源文化2020年三季度财务状况报告

300980祥源新材2023年三季度财务指标报告

祥源新材2023年三季度财务指标报告一、实现利润分析实现利润增减变化表(万元)2023年三季度利润总额为1,422.73万元,与2022年三季度的1,156.41万元相比有较大增长,增长23.03%。

利润总额主要来自于内部经营业务。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)祥源新材2023年三季度的营业利润率为14.48%,总资产报酬率为4.17%,净资产收益率为5.39%,成本费用利润率为16.16%。

企业实际投入到企业自身经营业务的资产为134,003.25万元,经营资产的收益率为4.24%。

2023年三季度营业利润为1,421.26万元,与2022年三季度的1,160.95万元相比有较大增长,增长22.42%。

以下项目的变动使营业利润增加:其他收益增加99.96万元,资产处置收益增加2.37万元,研发费用减少320.33万元,营业税金及附加减少1.03万元,共计增加423.69万元;以下项目的变动使营业利润减少:信用减值损失减少174.38万元,投资收益减少43.5万元,营业成本增加1,266.6万元,财务费用增加1,123.06万元,管理费用增加135.03万元,资产减值损失增加131.64万元,销售费用增加11.83万元,共计减少2,886.04万元。

各项科目变化引起营业利润增加260.31万元。

三、偿债能力分析偿债能力指标表项目2021年三季度2022年三季度2023年三季度行业均值流动比率 6.2 4.34 4.89 2.11速动比率 5.71 3.93 4.63 1.49利息保障倍数5,550.97 11.6 20.56 4.592023年三季度流动比率为4.89,与2022年三季度的4.34相比有较大增长,增长了0.54。

2023年三季度流动比率比2022年三季度提高的主要原因是:2023年三季度流动资产为80,849.78万元,与2022年三季度的58,702.21万元相比有较大增长,增长37.73%。

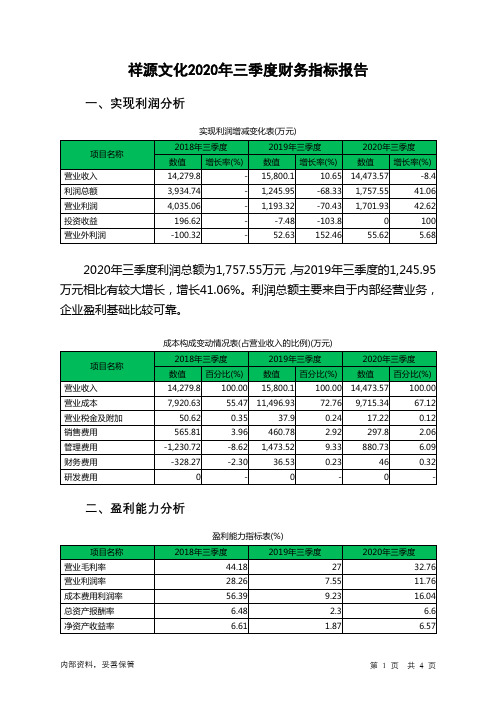

祥源文化2020年三季度财务指标报告

一、实现利润分析

项目名称

营业收入 利润总额 营业利润 投资收益 营业外利润

实现利润增减变化表(万元)

2018年三季度

2019年三季度

2020年三季度

数值 增长率(%) 数值 增长率(%) 数值 增长率(%)

14,279.8

- 15,800.1

10.65 14,473.57

0.23

46

0.32

0

-

0

-

0

-

二、盈利能力分析

项目名称 营业毛利率 营业利润率 成本费用利润率 总资产报酬率 净资产收益率

盈利能力指标表(%)

2018年三季度 44.18

2019年三季度 27

28.26

7.55

56.39

9.23

6.48 6.61

2.3 1.87

2020年三季度 32.76 11.76 16.04 6.6 6.57

内部资料,妥善保管

第1页 共4页

祥源文化2020年三季度的营业利润率为11.76%,总资产报酬率为 6.60%,净资产收益率为6.57%,成本费用利润率为16.04%。企业实际投 入到企业自身经营业务的资产为89,059.24万元,经营资产的收益率为 7.64%

2020年三季度营业利润为1,701.93万元,与2019年三季度的1,193.32 万元相比有较大增长,增长42.62%。以下项目的变动使营业利润增加:资 产减值损失增加1,249.84万元,投资收益增加7.48万元,营业税金及附加 减少20.68万元,销售费用减少162.98万元,管理费用减少592.8万元,营 业成本减少1,781.6万元,共计增加3,815.37万元;以下项目的变动使营业 利润减少:公允价值变动收益减少62.53万元,财务费用增加9.47万元,共 计减少72万元。各项科目变化引起营业利润增加508.61万元。

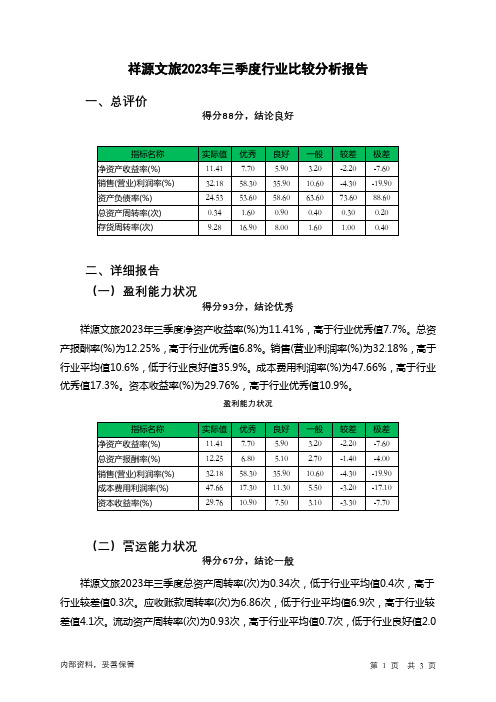

600576祥源文旅2023年三季度行业比较分析报告

祥源文旅2023年三季度行业比较分析报告一、总评价得分88分,结论良好二、详细报告(一)盈利能力状况得分93分,结论优秀祥源文旅2023年三季度净资产收益率(%)为11.41%,高于行业优秀值7.7%。

总资产报酬率(%)为12.25%,高于行业优秀值6.8%。

销售(营业)利润率(%)为32.18%,高于行业平均值10.6%,低于行业良好值35.9%。

成本费用利润率(%)为47.66%,高于行业优秀值17.3%。

资本收益率(%)为29.76%,高于行业优秀值10.9%。

盈利能力状况(二)营运能力状况得分67分,结论一般祥源文旅2023年三季度总资产周转率(次)为0.34次,低于行业平均值0.4次,高于行业较差值0.3次。

应收账款周转率(次)为6.86次,低于行业平均值6.9次,高于行业较差值4.1次。

流动资产周转率(次)为0.93次,高于行业平均值0.7次,低于行业良好值2.0次。

资产现金回收率(%)为7.92%,高于行业平均值1.8%,低于行业良好值10.1%。

存货周转率(次)为9.28次,高于行业良好值8.0次,低于行业最优值16.9次。

营运能力状况(三)偿债能力状况得分90分,结论优秀祥源文旅2023年三季度资产负债率(%)为24.53%,优于行业优秀值53.6%。

已获利息倍数为12.63,高于行业优秀值5.2。

速动比率(%)为141.86%,高于行业良好值124.3%,低于行业最优值150.4%。

现金流动负债比率(%)为14.69%,高于行业平均值4.4%,低于行业良好值15.7%。

带息负债比率(%)为35.2%,优于行业平均值43.0%,劣于行业良好值30.0%。

偿债能力状况(四)发展能力状况得分100分,结论优秀祥源文旅2023年三季度销售(营业)增长率(%)为554.24%,高于行业优秀值23.0%。

资本保值增值率(%)为266.1%,高于行业优秀值106.2%。

销售(营业)利润增长率(%)为7321.89%,高于行业优秀值41.1%。

祥源文化2020年三季度财务风险分析详细报告

祥源文化2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为49,140.13万元,2020年三季度已经取得的短期带息负债为0万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供60,949.17万元的营运资本。

3.总资金需求

该企业资金富裕,富裕11,809.04万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为13,225.15万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是19,698.38万元,实际已经取得的短期带息负债为0万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为16,461.76万元,企业有能力在3年之内偿还的贷款总规模为18,080.07万元,在5年之内偿还的贷款总规模为21,316.68万元,当前实际的带息负债合计为0万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该企业在未来一个分析期内有能力偿还全部负债。

该

内部资料,妥善保管第1 页共5 页。

祥源文化2019年三季度经营成果报告

祥源文化2019年三季度经营成果报告一、实现利润分析1、利润总额2019年三季度实现利润为1,245.95万元,与2018年三季度的3,934.74万元相比有较大幅度下降,下降68.33%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润2019年三季度营业利润为1,193.32万元,与2018年三季度的4,035.06万元相比有较大幅度下降,下降70.43%。

以下项目的变动使营业利润增加:公允价值变动收益增加102.61万元,营业收入增加1,520.3万元,资产减值损失减少1,682.44万元,销售费用减少105.03万元,营业税金及附加减少12.71万元,共计增加3,423.09万元;以下项目的变动使营业利润减少:财务费用增加364.8万元,管理费用增加2,704.24万元,营业成本增加3,576.31万元,共计减少6,645.35万元。

增加项与减少项相抵,使营业利润下降3,222.25万元。

3、投资收益2019年三季度投资收益为负7.48万元,与2018年三季度的196.62万元相比,2019年三季度出现亏损,亏损7.48万元。

4、营业外利润2018年三季度营业外利润亏损100.32万元,2019年三季度扭亏为盈,盈利52.63万元。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2019年三季度的营业收入为15,800.1万元,比2018年三季度的14,279.8万元增长10.65%,营业成本为11,496.93万元,比2018年三季度的7,920.63万元增加45.15%,营业收入和营业成本同时增长,但营业成本增长幅度大于营业收入,表明企业经营业务盈利能力下降。

实现利润增减变化表项目名称2019年三季度2018年三季度2017年三季度数值增长率(%) 数值增长率(%) 数值增长率(%)营业收入15,800.1 10.65 14,279.8 -45.58 26,239.06 0 实现利润1,245.95 -68.33 3,934.74 -7.9 4,272.47 0 营业利润1,193.32 -70.43 4,035.06 2.27 3,945.67 0 投资收益-7.48 -103.8 196.62 30.3 150.9 0 营业外利润52.63 152.46 -100.32 -130.7 326.8 0二、成本费用分析1、成本构成情况2019年三季度祥源文化成本费用总额为12,255.84万元,其中:营业成本为11,496.93万元,占成本总额的93.81%;销售费用为460.78万元,占成本总额的3.76%;管理费用为1,473.52万元,占成本总额的12.02%;财务费用为36.53万元,占成本总额的0.3%;营业税金及附加为37.9万元,占成本总额的0.31%。

祥源文化2020年上半年财务分析详细报告

祥源文化2020年上半年财务分析详细报告一、资产结构分析1.资产构成基本情况祥源文化2020年上半年资产总额为114,438.19万元,其中流动资产为76,177.53万元,主要以应收账款、预付款项、其他流动资产为主,分别占流动资产的36.87%、20.31%和17.19%。

非流动资产为38,260.66万元,主要以长期应收款、固定资产、商誉为主,分别占非流动资产的39.18%、14.52%和13.97%。

资产构成表(万元)项目名称2018年上半年2019年上半年2020年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产220,724.76 100.00220,755.44100.00114,438.19100.00流动资产118,731.8 53.79103,281.8146.79 76,177.53 66.57 应收账款42,723.69 19.36 30,500.65 13.82 28,090.2 24.55 预付款项16,470.99 7.46 35,605.46 16.13 15,470.28 13.52 其他流动资产13,002.94 5.89 6,220.56 2.82 13,097.73 11.45非流动资产101,992.96 46.21117,473.6353.21 38,260.66 33.43长期应收款0 - 17,571.4 7.96 14,990 13.10 固定资产1,149.09 0.52 4,359.29 1.97 5,556.33 4.86 商誉92,990 42.13 86,602.37 39.23 5,346.15 4.672.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的39.22%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表(万元)项目名称2018年上半年2019年上半年2020年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产118,731.8 100.00103,281.81100.00 76,177.53 100.00 应收账款42,723.69 35.98 30,500.65 29.53 28,090.2 36.87 预付款项16,470.99 13.87 35,605.46 34.47 15,470.28 20.31 其他流动资产13,002.94 10.95 6,220.56 6.02 13,097.73 17.19 货币资金41,495.97 34.95 11,921.13 11.54 12,731.58 16.71 存货27.03 0.02 2,719.73 2.63 4,280.84 5.62 其他应收款3,141.66 2.65 13,007.19 12.59 1,789.65 2.35 应收股利1,479 1.25 879 0.85 379 0.50 交易性金融资产0 - 2,418.68 2.34 338.24 0.443.资产的增减变化2020年上半年总资产为114,438.19万元,与2019年上半年的220,755.44万元相比有较大幅度下降,下降48.16%。

600576祥源文旅2023年三季度决策水平分析报告

祥源文旅2023年三季度决策水平报告一、实现利润分析2023年三季度利润总额为9,978.5万元,与2022年三季度的179.97万元相比成倍增长,增长54.45倍。

利润总额主要来自于内部经营业务。

2023年三季度营业利润为9,550.33万元,与2022年三季度的128.68万元相比成倍增长,增长73.22倍。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析祥源文旅2023年三季度成本费用总额为20,935.18万元,其中:营业成本为13,325.4万元,占成本总额的63.65%;销售费用为3,221.4万元,占成本总额的15.39%;管理费用为2,990.42万元,占成本总额的14.28%;财务费用为558.29万元,占成本总额的2.67%;营业税金及附加为462.41万元,占成本总额的2.21%;研发费用为377.26万元,占成本总额的1.8%。

2023年三季度销售费用为3,221.4万元,与2022年三季度的202.73万元相比成倍增长,增长14.89倍。

从销售费用占销售收入比例变化情况来看,2023年三季度大幅度的销售费用投入带来了营业收入的大幅度增长,企业的销售活动取得了明显的市场效果,但相对来讲,销售费用增长明显快于营业收入的增长。

2023年三季度管理费用为2,990.42万元,与2022年三季度的618.75万元相比成倍增长,增长3.83倍。

2023年三季度管理费用占营业收入的比例为10.08%,与2022年三季度的13.64%相比有较大幅度的降低,降低3.56个百分点。

管理费用支出得到了有效控制,营业利润明显上升,管理费用支出的效率显著提高。

三、资产结构分析祥源文旅2023年三季度资产总额为371,729.85万元,其中流动资产为81,152.38万元,主要以货币资金、存货、应收账款为主,分别占流动资产的58.49%、12.39%和10.81%。

祥源文化2020年三季度现金流量报告

祥源文化2020年三季度现金流量报告

一、现金流入结构分析

2020年三季度现金流入为21,336.63万元,与2019年三季度的30,599.85万元相比有较大幅度下降,下降30.27%。

企业通过销售商品、提供劳务所收到的现金为13318.28万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的62.42%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,销售商品、提供劳务使企业的现金净增加210.88万元。

二、现金流出结构分析

2020年三季度现金流出为21,103.17万元,与2019年三季度的38,528.77万元相比有较大幅度下降,下降45.23%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的66.37%。

内部资料,妥善保管第1 页共4 页。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

祥源文化2020年三季度财务状况报告

一、资产构成

1、资产构成基本情况

祥源文化2020年三季度资产总额为109,371万元,其中流动资产为71,829.59万元,主要以应收账款、预付款项、货币资金为主,分别占流动资产的41.47%、19.03%和18.04%。

非流动资产为37,541.41万元,主要以长期应收款、固定资产、商誉为主,分别占非流动资产的39.21%、14.54%和14.24%。

资产构成表(万元)

2、流动资产构成特点

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的41.47%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表(万元)

项目名称

2018年三季度2019年三季度2020年三季度

数值百分比(%) 数值百分比(%) 数值百分比(%)

流动资产

122,377.49 100.00

106,271.19

100.00 71,829.59 100.00

应收账款43,251.06 35.34 31,612.89 29.75 29,788.87 41.47 预付款项24,126.81 19.72 39,673.37 37.33 13,666.76 19.03 货币资金32,577.79 26.62 4,347.49 4.09 12,956.35 18.04 其他流动资产13,147.86 10.74 6,073.38 5.71 12,188.08 16.97 存货25.15 0.02 3,583.33 3.37 2,072.91 2.89 交易性金融资产0 - 2,412.54 2.27 268.8 0.37 应收股利1,479 1.21 879 0.83 119 0.17

3、资产的增减变化

2020年三季度总资产为109,371万元,与2019年三季度的222,882.65万元相比有较大幅度下降,下降50.93%。

4、资产的增减变化原因

以下项目的变动使资产总额增加:货币资金增加8,608.85万元,其他流动资产增加6,114.7万元,长期股权投资增加5,095万元,递延所得税资产增加1,876.24万元,固定资产增加1,188.71万元,共计增加22,883.5万元;以下项目的变动使资产总额减少:开发支出减少16.16万元,应收股利。