期货期权期末考试习题

期货与期权习题(共5篇)

期货与期权习题(共5篇)第一篇:期货与期权习题期货学补充习题▲1.请解释期货多头与期货空头的区别。

2.请详细解释(a)对冲,(b)投机和(c)套利之间的区别。

▲3.一位投资者出售了一个棉花期货合约,期货价格为每磅50美分,每个合约交割数量为5万磅。

请问期货合约到期时棉花价格分别为(a)每磅48.20美分;(b)每磅51.30美分时,这位投资者的收益或损失为多少?▲4.请解释为什么期货合约既可用来投机又可用来对冲。

▲5.一个养猪的农民想在3个月后卖出9万磅的生猪。

在芝加哥商品交易所(CME)交易的生猪期货合约规定的交割数量为每张合约3万磅。

该农民如何利用期货合约进行对冲,从该农民的角度出发,对冲的好处和坏处分别是什么?▲6.现在为1997年7月,某采矿公司新近发现一个小存储量的金矿。

开发矿井需要6个月。

然后黄金提炼可以持续一年左右。

纽约商品交易所设有黄金的期货合约交易。

从1997年8月到1999年4月,每隔两个月就有一个交割月份。

每份期货合约的金额为100盎司。

采矿公司应如何运用期货市场进行对冲?7.黄金的现价为每盎司500美元。

一年后交割的期货价格为每盎司700美元。

一位套利者可以10%的年利率借到钱。

套利者应当如何操作才能获利?假设储存黄金费用为零。

8.芝加哥交易所提供标的物为长期国债的期货合约。

请描述什么样的投资者会使用这种合约。

▲9.一家航空公司的管理者这样说:“我们没有必要使用石油期货合约。

因为未来油价低于期货价格与未来油价高于期货价格的机会是均等的。

”你如何看待这个管理者的观点?▲10.“期货是零和游戏”。

你是怎样理解这句话的?▲11.请说明未平仓合约数与成交量之间的区别。

▲12.请说明自营经纪人与佣金经纪人之间的区别。

▲13.假设你签订了一个空头白银期货合约,7月份在纽约商品交易所NYCE以每盎司5.20美元的价格卖出白银。

合约规模为5000盎司。

初始保证金为4000美元,维持保证金为3000美元。

期货期权知识考核试题题库及答案

期货期权知识考核试题一、选择题1、10月1日,某投资者以4310元/吨卖出1手5月份大豆合约,同时以4350元/吨买入1手7月份大豆合约。

若不考虑佣金因素,他在()的情况下将头寸同时平仓能够获利最大。

[单选题] *A.5月份大豆合约的价格下跌至4200元/吨,7月份大豆合约的价格下跌至4300元/吨√B.5月份大豆合约的价格下跌至4280元/吨,7月份大豆合约的价格下跌至4290元/吨C.5月份大豆合约的价格上升至4330元/吨,7月份大豆合约的价格上升至4400元/吨D.5月份大豆合约的价格上升至4320元/吨,7月份大豆合约的价格上升至4360元/吨2、某投机者卖出2张9月份到期的日元期货合约,每张金额为12500000日元,成交价为0.006835美元/日元,半个月后,该投机者将2张合约买入对冲平仓,成交价为0.007030美元/日元。

则该笔投机的结果是()美元。

[单选题] *A.盈利4875B.亏损4875√C.盈利5560D.亏损5560E.盈利3900F.亏损39003、某投资者在5月1日买入7月份并同时卖出9月份铜期货合约,价格分别为63200元/吨和64000元/吨。

若到了6月1日,7月份和9月份铜期货价格分别变为63800元/吨和64100元/吨,则此时价差()元/吨。

[单选题] *A.扩大了500B.缩小了500√C.扩大了600D.缩小了600E.扩大了800F.缩小了8004、某投资者上一交易日未持有期货头寸,且可用资金余额为20万元,当日开仓买入3月铜期货合约20手,成交价为23100元/吨,其后卖出平仓l0手,成交价格为23300元/吨。

当日收盘价为23350元/吨,结算价为23210元/吨。

(铜期货合约每手为5吨)该投资者的当日盈亏为()元。

[单选题] *A.盈利10000B.盈利12500C.盈利15500√D.盈利22500E.盈利25500F.盈利275005、1月12日,某交易者进行套利交易,同时买进1手3月某期货合约、卖出2手5月该期货合约、买进1手7月该期货合约;成交价格分别为13900元/吨、13800元/吨和13700元/吨。

期货期末考试试题答案

期货期末考试试题答案一、单项选择题1. 期货合约的交易场所是:A. 证券交易所B. 期货交易所C. 银行D. 保险公司答案:B2. 下列哪项不是期货合约的基本要素?A. 标的物B. 交割日期C. 交易价格D. 交易数量答案:C3. 期货交易的主要功能不包括:A. 价格发现B. 风险管理C. 赚取利润D. 资金管理答案:D二、多项选择题1. 期货交易的特点包括:A. 杠杆效应B. 标准化合约C. 可实物交割D. 双向交易答案:A, B, C, D2. 以下哪些因素可能影响期货价格?A. 供求关系B. 宏观经济政策C. 市场预期D. 交易者情绪答案:A, B, C, D三、简答题1. 请简述期货交易的风险管理功能。

答:期货交易的风险管理功能主要体现在通过期货合约的买卖,投资者可以对冲现货市场的价格波动风险。

例如,生产商可以通过卖出期货合约锁定销售价格,消费者可以通过买入期货合约锁定购买成本,从而减少价格波动带来的不确定性。

2. 什么是期货合约的杠杆效应?答:期货合约的杠杆效应是指投资者只需支付一定比例的保证金即可控制较大价值的期货合约。

这种机制使得投资者可以用较小的资金参与较大规模的交易,但同时也放大了盈亏的风险。

四、计算题1. 假设某投资者以每吨1000元的价格买入10吨铜的期货合约,保证金比例为10%,请计算该投资者需要支付的保证金金额。

答:投资者需要支付的保证金金额 = 1000元/吨× 10吨× 10%= 1000元。

2. 如果上述期货合约的价格在交割前上涨至每吨1200元,投资者选择平仓,计算该投资者的盈亏情况。

答:投资者的盈利 = (1200元/吨 - 1000元/吨) × 10吨 = 2000元。

五、论述题1. 论述期货市场与现货市场的关系及其对经济发展的影响。

答:期货市场与现货市场是相互联系、相互影响的两个市场。

期货市场通过提供价格发现和风险管理功能,帮助现货市场参与者更好地预测价格走势和规避风险。

期货与期权期末考复习

期货与期权期末考复习一、名词解释(20分)1.FRA: 由银行提供的一期贷款利率衍生产品。

2.SAFEs: 由银行提供的两次外汇远期的金融衍生产品。

3.期货: 现时交易一定价格到期根据实际价格补差价的衍生产品。

4.期权: 对指定标的到期按一定价买入或卖出的权利。

5.互换: 两种利率多期交易的产品。

6.远期: 由银行提供的现时交易到期交割的金融产品。

7.风险: 指标的在未来诸多不确定因素影响下的价值折损可能性。

8.收益: 指标的的溢价与衍生息。

9.LIBOR: 指伦敦银行间同业拆借利率,是全球性的银行拆借利率的标杆。

10.CHIBOR: 指中国银行间同业拆借利率。

二、简答题1.期货市场的功能。

1)价格发现的功能2)套期保值的功能 3)吸引投机资本。

自己扩展下2.使用金融远期产品进行套期保值的利和弊,试举例。

弊:金融远期产品现时交易到期一手交钱一手交货,最占用资金,也就是运用远期产品进行谋利的缺点。

利:金融远期产品现时到期交割,比较期货套期保值更简便。

举例:某公司明年3月份进口一批设备,约定用英镑货款,担心英镑涨价,现买进远期英镑,到明年3月份用人民币换成英镑支付货款。

3.衍生金融产品的市场基础原生品市场规模巨大。

原生品市场存在持续价格波动。

原生品市场要健康。

4.外汇期货与远期外汇的相同点1)现时交易到期交割补差价2)功能相同,包括套期保值,投机等。

5.Caps与Floors的主要区别CAP是购入期权,是一串Calls期权,Floors是一串Puts期权。

Caps是利率封顶期权,利率上限;Floors是利率保底期权,利率下限。

6.期权的特点也称变异期权衍生第二代期权。

改变交易的一些条款:实施期限、时间点,标的的计价,标的权利的生效条件的约定,期权价格的支付等。

三、论述题1.我国股指期货产品的实际意义是什么?说说理由?500字2.我国贸易项下有远期外汇,资本项下没有远期外汇,为什么?500字。

吉林师范成人教育《期货与期权教程A》期末考试复习题及参考答案

吉林师范成人教育考试试卷《期货与期权教程》A卷年级专业姓名分数一、多项选择题(在每小题的四个备选答案中,选出二至四个正确的答案,并将正确答案的序号分别填在题干的括号内,多选、少选、错选均不得分。

每小题2分,共10分)1、以下对有价证券的描述中,不正确的表达有()A.有价证券是各类经济权益凭证的统称B.有价证券应当具有公开化、规范化、市场化的特征C.有价证券也就是证券D.有价证券包括股票、债券和存单2、以下经济行为中,哪些属于投机行为()A.国家将对彩电行业收缩调整,故买进四川长虹股票B.国家放宽机构投资限制,股价将有一次上扬,为赚进这次涨幅而买进四川长虹股票C.四川长虹在低价位开盘,估计当天有较大涨幅,为赚进这一天的涨幅而买进该股票D.某银行发放中长期贷款较多,为防止市场利率上升,导致负债成本高于贷款利率而卖出国债期货3、以下机构和人员中哪些属于证券市场活动的参加者()A.证券投资者B.证券行业协会C.证券评估机构D.证券公司4、以下债券中哪些是按收益特征划分出来的()A.通知债券B.年金债券C.分息债券D.参与公司债券5、以下定价方式中,适用于股票发行定价的是()A.溢价方式B.折价方式C.市价方式D.中间价方式二、判断题(判断下列各小题,正确的在题后括号内打“√”,错的打“╳”。

每小题2分,共12分)1、非固定收益证券就是在发行时不确定具体收益水平的有价证券。

()2、金融投资是一种与经济投资完全不同的投资行为。

()3、债券发行人的经营效益水平对债券价值的影响作用仅仅体现在债券风险程度上。

()4、债券价格的波动存在着最高界限。

()5、投机性股和蓝筹码股的收益、风险程度是相同的。

()6、.公司内部积累额的扩大有可能会导致其普通股价值下降。

()三、填空题(每空1分,共13分)1、金融投资与投机之间存在______________上的差别。

2、长期债券价格受利率影响的程度______________于短期债券价格受影响的程度。

期货期权期末考试习题

期货期权期末考试习题期货与期权罗孝玲主编名词解释:1、套期保值:就是通过买卖期货合约来避免现货市场上相应实物商品交易的价格风险。

2、基差:是指在,某一时间、同一地点、同一品种的现货价格与期货价格之差。

3、套利交易:指的是在买入(卖出)某种期货合约的同时,卖出(买入)相关的数量相同的另一种期货合约,并在某个时间同时将两种期货合约平仓的交易。

4、期权:是指在某一限定时期内按事先约定的价格买进或者卖出某一特定金融产品或期货合约(统称标的资产)的权利。

(p212页)5、欧式期权:是指期权的购买方只有在期权合约期满日(即到期日)到来之时才能执行其权利,既不能提前,也不能推迟。

6、美式期权:是指期权购买方可于合约有效期内任何一天执行其权利的期权形式。

7、期货市场基本制度:保证金制度、平仓制度、持仓限额制度、大户报告制度。

强行平仓制度、信息披露制度。

P40到44页。

简答与比较题:1、期货交易与现货交易的区别。

P19页,答题的时候如果时间充分,是一个简答题的话就把每一点的下面那段话也抄上。

总共有5点。

2、期货交易与远期交易的区别。

P20页,最下方。

3、期货市场功能,P23页下面三点;期货交易所的职能,P25页共8点。

4、期权的特点:期权是一种权利的买卖;期权买方要获得这种权利就必须向卖方支付一定数额的费用;期权买方取得的权利是未来的;期权买方在未来买卖的标的资产是特定的;期权买方在未来买卖标的资产的价格是事先确定的;期权买方根据自己买进的合约可以买进标的资产或卖出标的资产。

5、套期保值需遵循的原则P63页。

计算题:1、书本第41页例题1,计算保证金的题目。

2、书本第57页例题2,计算实际盈亏和浮动盈亏的题型。

3、书本第62页例题1,讲的是买入套期保值的操作过程,与书本一样画一个表格,再把时间数据填写好,如果要分析的话就和书本一样,把数据变换一下就可以。

4、书本第64页例题2,讲的是卖出套期保值的操作过程,记得画表格。

期货期权期末考试试题

期货期权期末考试试题# 期货期权期末考试试题## 第一部分:选择题1. 期货合约的交易场所是:A. 银行B. 证券交易所C. 期货交易所D. 以上都不是2. 期权合约的买方拥有的权利是:A. 强制卖方履行合约B. 强制买方履行合约C. 选择是否履行合约D. 无权履行合约3. 期货合约的保证金类型不包括:A. 初始保证金B. 维持保证金C. 交易保证金D. 清算保证金4. 以下哪个不是期货交易的特点?A. 杠杆效应B. 标准化合约C. 现货交割D. 价格发现功能5. 期权的内在价值是指:A. 期权的市场价格B. 期权的执行价格C. 期权的执行价格与标的资产价格之差D. 期权合约的期限## 第二部分:简答题1. 简述期货合约与远期合约的区别。

2. 解释期权的时间价值,并举例说明其如何随时间变化。

3. 描述期货交易中的“逼仓”现象及其对市场的影响。

## 第三部分:计算题1. 假设你持有一份执行价格为50美元的看涨期权,标的资产的当前市场价格为60美元,期权的市场价格为5美元。

请计算该看涨期权的内在价值和时间价值。

2. 某投资者购买了一份期货合约,合约的初始保证金为5000美元,维持保证金为4000美元。

如果市场价格下跌导致保证金水平低于维持保证金,投资者需要追加多少保证金?## 第四部分:案例分析题某投资者预计未来三个月内,某商品的价格会上涨。

他决定购买期货合约来实现这一预期。

请分析以下两种策略的优缺点:A. 直接购买商品期货合约。

B. 购买看涨期权合约。

## 第五部分:论述题论述期货期权在风险管理中的作用及其在现代金融市场中的重要性。

请注意,以上内容仅为模拟试题,实际考试内容可能会有所不同。

考试时应仔细阅读题目要求,合理分配时间,确保答题的准确性和完整性。

祝你考试顺利!。

期货期权期末考试复习必备

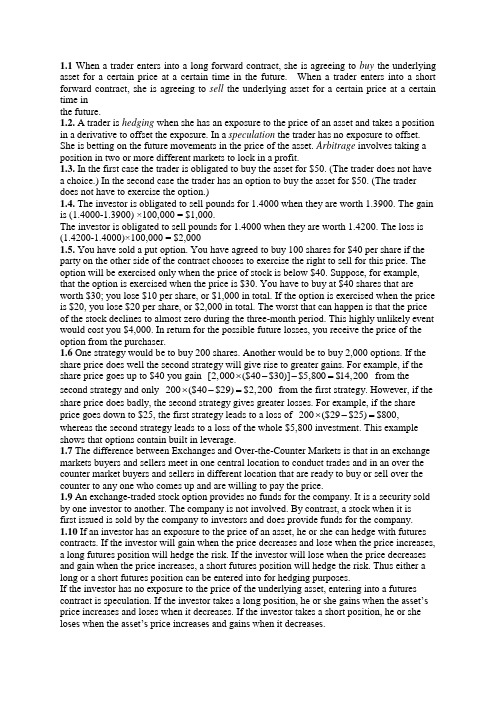

1.1 When a trader enters into a long forward contract, she is agreeing to buy the underlying asset for a certain price at a certain time in the future. When a trader enters into a short forward contract, she is agreeing to sell the underlying asset for a certain price at a certain time inthe future.1.2. A trader is hedging when she has an exposure to the price of an asset and takes a position in a derivative to offset the exposure. In a speculation the trader has no exposure to offset. She is betting on the future movements in the price of the asset. Arbitrage involves taking a position in two or more different markets to lock in a profit.1.3. In the first case the trader is obligated to buy the asset for $50. (The trader does not havea choice.) In the second case the trader has an option to buy the asset for $50. (The trader does not have to exercise the option.)1.4. The investor is obligated to sell pounds for 1.4000 when they are worth 1.3900. The gain is (1.4000-1.3900) ×100,000 = $1,000.The investor is obligated to sell pounds for 1.4000 when they are worth 1.4200. The loss is (1.4200-1.4000)×100,000 = $2,0001.5. You have sold a put option. You have agreed to buy 100 shares for $40 per share if the party on the other side of the contract chooses to exercise the right to sell for this price. The option will be exercised only when the price of stock is below $40. Suppose, for example, that the option is exercised when the price is $30. You have to buy at $40 shares that are worth $30; you lose $10 per share, or $1,000 in total. If the option is exercised when the price is $20, you lose $20 per share, or $2,000 in total. The worst that can happen is that the price of the stock declines to almost zero during the three-month period. This highly unlikely event would cost you $4,000. In return for the possible future losses, you receive the price of the option from the purchaser.1.6 One strategy would be to buy 200 shares. Another would be to buy 2,000 options. If the share price does well the second strategy will give rise to greater gains. For example, if the share price goes up to $40 you gain [2000($40$30)]$5800$14200,⨯--,=,from the second strategy and only 200($40$29)$2200⨯-=,from the first strategy. However, if the share price does badly, the second strategy gives greater losses. For example, if the share price goes down to $25, the first strategy leads to a loss of 200($29$25)$800⨯-=, whereas the second strategy leads to a loss of the whole $5,800 investment. This example shows that options contain built in leverage.1.7 The difference between Exchanges and Over-the-Counter Markets is that in an exchange markets buyers and sellers meet in one central location to conduct trades and in an over the counter market buyers and sellers in different location that are ready to buy or sell over the counter to any one who comes up and are willing to pay the price.1.9 An exchange-traded stock option provides no funds for the company. It is a security sold by one investor to another. The company is not involved. By contrast, a stock when it isfirst issued is sold by the company to investors and does provide funds for the company.1.10 If an investor has an exposure to the price of an asset, he or she can hedge with futures contracts. If the investor will gain when the price decreases and lose when the price increases, a long futures position will hedge the risk. If the investor will lose when the price decreases and gain when the price increases, a short futures position will hedge the risk. Thus either a long or a short futures position can be entered into for hedging purposes.If the investor has no exposure to the price of the underlying asset, entering into a futures contract is speculation. If the investor takes a lo ng position, he or she gains when the asset’s price increases and loses when it decreases. If the investor takes a short position, he or she loses when the asset’s price increases and gains when it decreases.1.11 he farmer can short 3 contracts that have 3 months to maturity. If the price of cattle falls, the gain on the futures contract will offset the loss on the sale of the cattle. If the price of cattle rises, the gain on the sales of the cattle will be offset by the loss on the futures contract. Using futures contracts to hedge has the advantage that it can at no cost reduce risk to almost zero. Its disadvantage is that farmer no longer gains from favourable movements in cattle prices.1.13. The holder of the option will gain if the price of the stock is above $52.50 in March. (This ignores the time value of money.) The option will be exercised if the price of the stock is above $50.00 in March. The profit as a function of the stock price is shown in Figure S1.1.1.14.The seller of the option will lose money if the price of the stock is below $56.00 in June.(This ignores the time value of money.) The option will be exercised if the price of the stock is below $60.00 in June. The profit as a function of the stock price is shown in Figure S1.2.1.16The trader makes a gain if the price of the stock is above $26 in December.1.18. The company could enter into a long forward contract to buy 1 million Canadian dollars in six months. This would have the effect of locking in an exchange rate equal to the current forward exchange rate. Alternatively the company could buy a call option giving it the right (but not the obligation) to purchase 1 million Canadian dollars at a certain exchange rate in six months. This would provide insurance against a strong Canadian dollar in six months while still allowing the company to benefit from a weak Canadian dollar at that time.1.19. The statement means that the gain (loss) to the party with the short position is equal to the loss (gain) to the party with the long position. In aggregate, the net gain to all parties is zero.1.20 The trader sells 100 million yen for $0.0080 per yen when the exchange rate is $0.0074 per yen. The gain is 10000006⨯. millions of dollars or $60,000.The trader sells 100 million yen for $0.0080 per yen when the exchange rate is $0.0091 per yen. The loss is 10000011⨯. millions of dollars or $110,000.1.22 A long position in four month but option can provide insurance against the exchange rate falling below the strike price . It ensures that the foreign currency can be sold at least the strike price.1.24 The arbitrageur should borrow money to buy a certain number of ounces of gold today and short forward contracts on the same number of ounces of gold for delivery in one year. This means that gold is purchased for $500 per ounce and sold for $700per ounce. Assuming the cost of borrowed funds is less than 20% per annum this generates a riskless profit.1.26 The investment in call options entails higher risks but can lead to higher returns. If the stock price stays at $94, an investor who buys call options loses $9,400 whereas an investor who buys shares neither gains nor loses anything. If the stock price rises to $120, the investor who buys call options gains2000(12095)940040600$⨯--=,An investor who buys shares gains100(12094)2600$⨯-=,The strategies are equally profitable if the stock price rises to a level, S , where100(94)2000(95)9400S S ⨯-=--or100S = The option strategy is therefore more profitable if the stock price rises above $100.1.28 The trader has a long European call option with strike price K and a short European put option with strike price K . Suppose the price of the underlying asset at the maturity of the option is T S . If T S K >, the call option is exercised by the investor and the put option expires worthless. The payoff from the portfolio is then T S K -. If T S K <, the call option expires worthless and the put option is exercised against the investor. The cost to the investor is T K S -. Alternatively we can say that the payoff to the investor in this case is T S K - (a negative amount). In all cases, the payoff is T S K -, the same as the payoff from the forward contract. The trader’s position is equivalent to a forward contract with delivery price K . Suppose that F is the forward price. If K F =, the forward contract that is created has zero value. Because the forward contract is equivalent to a long call and a short put, this shows that the price of a call equals the price of a put when the strike price is F .2.3 保证金账户最大的变动范围为($4000-$3000)=$1000,所以当银价格上涨到5.2+1000/5000= $ 5.4每盎司时,将收到保证金催付通知,如果没有及时补足保证金,合约将被强制平仓。

期权考试题及答案

期权考试题及答案一、单项选择题(每题2分,共20分)1. 期权合约的标的资产可以是以下哪一项?A. 股票B. 债券C. 期货合约D. 以上都是答案:D2. 看涨期权赋予持有者什么权利?A. 以约定价格卖出标的资产的权利B. 以约定价格买入标的资产的权利C. 以市场价格买入标的资产的权利D. 以市场价格卖出标的资产的权利答案:B3. 期权的时间价值会随着到期日的临近而如何变化?A. 增加B. 减少C. 不变D. 先增加后减少答案:B4. 期权的内在价值是指什么?A. 期权的市场价格B. 期权的执行价格与市场价格之差C. 期权的执行价格与标的资产市场价格之差D. 期权的市场价格与执行价格之差答案:C5. 期权的杠杆效应是指什么?A. 期权价格对标的资产价格变动的敏感度B. 期权价格对标的资产价格变动的不敏感度C. 期权价格对标的资产价格变动的稳定性D. 期权价格对标的资产价格变动的不确定性答案:A6. 期权的到期日是指什么?A. 期权合约的开始交易日期B. 期权合约的最后交易日期C. 期权合约的执行日期D. 期权合约的到期结算日期答案:D7. 期权的行权价格是指什么?A. 期权合约的购买价格B. 期权合约的出售价格C. 期权合约的执行价格D. 期权合约的结算价格答案:C8. 期权的卖方在期权到期时必须履行什么义务?A. 买入标的资产的义务B. 卖出标的资产的义务C. 买入或卖出标的资产的义务D. 无义务答案:C9. 期权的买方在期权到期时可以行使什么权利?A. 买入标的资产的权利B. 卖出标的资产的权利C. 买入或卖出标的资产的权利D. 无权利答案:C10. 期权的平仓是指什么?A. 买入期权合约B. 卖出期权合约C. 买入和卖出相同期权合约D. 期权合约的到期结算答案:C二、多项选择题(每题3分,共15分)1. 以下哪些因素会影响期权的时间价值?A. 标的资产的波动性B. 期权的到期时间C. 期权的执行价格D. 无风险利率答案:A、B、D2. 期权的内在价值和时间价值之间的关系是什么?A. 内在价值和时间价值之和等于期权的市场价格B. 内在价值和时间价值之差等于期权的市场价格C. 内在价值和时间价值之和大于期权的市场价格D. 内在价值和时间价值之差小于期权的市场价格答案:A3. 以下哪些操作可以减少期权的时间价值损失?A. 选择波动性较低的标的资产B. 选择到期时间较短的期权C. 选择波动性较高的标的资产D. 选择到期时间较长的期权答案:A、B4. 期权的卖方在期权到期时可能面临的风险包括哪些?A. 无限亏损的风险B. 有限亏损的风险C. 无限盈利的风险D. 有限盈利的风险答案:A、D5. 期权的买方在期权到期时可能面临的风险包括哪些?A. 无限亏损的风险B. 有限亏损的风险C. 无限盈利的风险D. 有限盈利的风险答案:B、C三、判断题(每题1分,共10分)1. 期权的买方在期权到期时可以选择不行使期权。

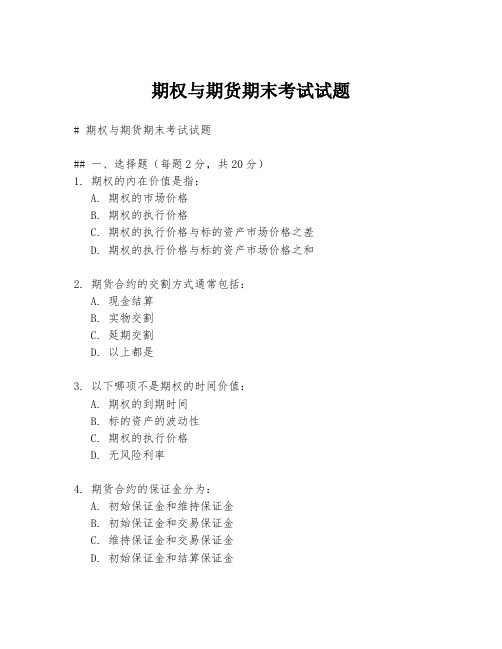

期权与期货期末考试试题

期权与期货期末考试试题# 期权与期货期末考试试题## 一、选择题(每题2分,共20分)1. 期权的内在价值是指:A. 期权的市场价格B. 期权的执行价格C. 期权的执行价格与标的资产市场价格之差D. 期权的执行价格与标的资产市场价格之和2. 期货合约的交割方式通常包括:A. 现金结算B. 实物交割C. 延期交割D. 以上都是3. 以下哪项不是期权的时间价值:A. 期权的到期时间B. 标的资产的波动性C. 期权的执行价格D. 无风险利率4. 期货合约的保证金分为:A. 初始保证金和维持保证金B. 初始保证金和交易保证金C. 维持保证金和交易保证金D. 初始保证金和结算保证金5. 期权的杠杆效应是指:A. 期权价格变动与标的资产价格变动的比率B. 期权价格与标的资产价格的比率C. 期权的内在价值与标的资产价格的比率D. 期权的执行价格与标的资产价格的比率## 二、简答题(每题10分,共20分)1. 简述期权与期货的主要区别。

2. 解释什么是看涨期权和看跌期权,并给出它们的基本特征。

## 三、计算题(每题15分,共30分)1. 假设你持有一份执行价格为50美元的看涨期权,标的资产的当前市场价格为60美元,无风险利率为5%,期权的到期时间为6个月。

请计算该期权的内在价值和时间价值。

2. 假设你购买了一份期货合约,合约规模为100单位,当前市场价格为每单位100美元,你需要支付的初始保证金为2000美元。

如果市场价格下跌到每单位90美元,你需要追加多少保证金?## 四、案例分析题(每题15分,共30分)1. 某投资者购买了一份看跌期权,执行价格为100美元,期权费为5美元。

当标的资产的市场价格下跌到90美元时,投资者选择行使期权。

请分析该投资者的盈亏情况。

2. 某公司预计未来需要购买大量原材料,为避免价格上涨,决定使用期货合约进行套期保值。

请分析该公司使用期货合约进行套期保值的优缺点。

## 五、论述题(15分)论述期权定价模型Black-Scholes模型的基本假设及其在实际应用中的局限性。

期权考试真题 (带答案)

考试级别:综合单选题(共20题,每题5分)1、以下陈述不正确的是()A.期权买方的最大亏损是有限的B.期权卖方可以选择行权C.期权买方需要支付权利金D.期权卖方的最大收益是权利金2、在期权交易时,期权的()享有权利,而期权的()则必须履行义务;与此相对应,期权的()要得到权利金;期权的()付出权利金A.买方;卖方;买方;卖方B.卖方;买方;买方;卖方C.卖方;买方;卖方;买方;D.买方;卖方;卖方;买方3、关于“510050C1509M02350”合约,以下说法正确的是()A.权利金是每股0.2350元B.合约到月份为5月C.合约类型为认沽D.行权价为2.350元4、上交所期权合约的最小交易单位为()A.10张B.1张C.100张D.1000张5、以下关于期权与期货的说法,正确的是()A.关于保证金,期权仅向卖方收取,期货的买卖双方均收取B.期权与期货的买卖双方均有义务C.期权与期货的买卖双方到期都必须履约D.期权与期货的买卖双方权利与义务对等6、虚值期权()A.只有时间价值B.只有内在价值C.同时具有内在价值和时间价值D.内在价值和时间价值都没有7、备兑开仓更适合预期股票价格( )或者小幅上涨的投资者A.大幅上涨B.基本保持不变C.大幅下跌D.大涨大跌8、通过证券锁定指令可以()A.减少认购期权备兑开仓额度B.增加认沽期权备兑开仓额度C.减少认沽期权备兑开仓额度D.增加认购期权备兑开仓额度9、如果投资者预计合约调整后备兑证券数量不足,在合约调整当日应当()A.买入认购期权B.卖出认沽期权C.无须进行任何操作D.补足证券或自行平仓10、小李买入甲股票的成本为20元/股,随后备兑开仓卖出一张行权价格为22元、下个月到期、权利金为0.8元的认购期权,则使用该策略理论上最大收益为()元A.2B.2.8C.0.8D.无限大11、小孙买入股票认沽期权,是因为她认为未来的股票行情是()A.不涨B.下跌C.上涨D.不跌12、认购期权买入开仓后,其最大损失可能为()A.行权价格-权利金B.亏光权利金C.行权价格+权利金D.股票价格变动差-权利金13、对认购期权买方风险描述最准确的是()A.股票价格上涨的风险B.追缴保证金风险C.损失权利金的风险D.强行平仓风险14、实值认沽期权在到期时投资者不进行行权,则期权到期后价值变为()A.时间价值B.内在价值C.零D.权利金15、买入一张行权价格为50元的认购期权,支付权利金1元,则如果到期日标的资产价格上升到60元,每股收益为()A.8元B.10元C.9元D.11元16、当投资者小幅看跌时,可以()A.卖出认购期权B.买入认购期权C.买入认沽期权D.卖出认沽期权17、认沽期权的卖方()A.拥有买权,支付权利金B.履行义务,获得权利金C.拥有卖权,支付权利金D.履行义务,支付权利金18、卖出认购期权开仓时,行权价格越高,其风险()A.越大B.越小C.不变D.无法确定19、强行平仓情形不包括()A.在到期日仍然持有仓位B.备兑证券不足C.保证金不足D.持仓超限20、投资者卖出一份行权价格为85元的认购期权,权利金为2元,到期日标的股票价格为85元,则该投资者的到期日盈亏为()元A.-2B.5C.2D.7。

期货与期权市场专项考核试题及答案

期货与期权市场专项考核试题一、单项选择题1.期货公司收取投资者的保证金,一般会在交易所要求的保证金基础上(I [单选题]*A.加收费用B.上浮一定比率√C.下浮一定比率D.保持一致2.期货市场规避风险的功能是通过()实现的。

[单选题]*A.跨市套利8.套期保值√C.跨期套利D.投机交易3.某公司向一家糖厂购入白糖,成交价以郑州商品交易所的白糖期货价格作为依据,这体现了期货交易的()功能。

[单选题]*A.价格发现√B.资源配置C.对冲风险D.成本锁定4.4月初,某农场注意到玉米的期货价格持续下跌,决定减少当年玉米的种植面积,这体现了期货市场可以使企业(\ [单选题]*A.锁定生产成本,实现预期利润B利用期货价格信号,组织安排现货生产VC.关注产品的产量和质量D.对冲玉米价格波动的风险5.下列哪项不是技术分析法的理论依据?()[单选题]*A.市场行为反映一切B.价格呈趋势变动C.历史会重演D.不要把所有的鸡蛋放在一个篮子里√6.某钢材贸易商签订供货合同,约定在3个月后按固定价格出售钢材,但手头尚未有钢材现货。

此时该贸易商的现货头寸为(\ [单选题]*A.既不是多头也不是空头B多头C.既是多头也是空头D.空头√7.期货市场可对冲现货市场风险的原理是(1 [单选题]*A.期货与现货的价格变动趋势相同,且临近交割日,价格波动幅度扩大8.期货与现货的价格变动趋势相同,且临近交割日,价格波动幅度缩小C.期货与现货的价格变动趋势相反,且临近交割日,价差扩大D.期货与现货的价格变动趋势相同,且临近交割日,价差缩小V9.关于远期交易与期货交易的区别,下列描述错误的是(I [单选题]*A期货交易和远期交易都是交易所统一制定的标准化期货合约√8.远期交易通常是在场外交易市场(OTC)由买卖双方通过谈判或是协商达成的合约C.期货是在远期的基础上衍生出来的更为高级的市场D.远期交易最早是作为一种锁定未来价格的工具9.下列不属于大连商品交易所上市的期货品种是(\ [单选题]*A.豆粕期货B.棕檎油期货C.纯碱期货√D.鸡蛋期货10.在我国商品期货市场上,客户的结算通过()进行。

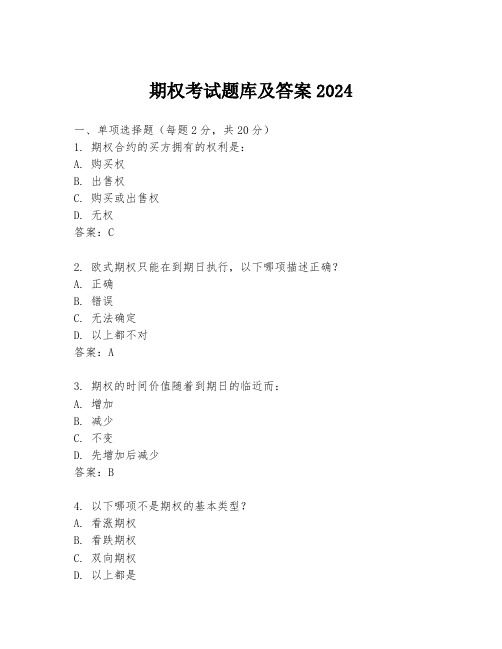

期权考试题库及答案2024

期权考试题库及答案2024一、单项选择题(每题2分,共20分)1. 期权合约的买方拥有的权利是:A. 购买权B. 出售权C. 购买或出售权D. 无权答案:C2. 欧式期权只能在到期日执行,以下哪项描述正确?A. 正确B. 错误C. 无法确定D. 以上都不对答案:A3. 期权的时间价值随着到期日的临近而:A. 增加B. 减少C. 不变D. 先增加后减少答案:B4. 以下哪项不是期权的基本类型?A. 看涨期权B. 看跌期权C. 双向期权D. 以上都是答案:C5. 期权的内在价值是指:A. 期权的市场价格B. 期权的执行价格C. 期权的执行价格与标的资产市场价格之间的差额D. 期权的时间价值答案:C6. 期权的杠杆效应是指:A. 期权价格变动与标的资产价格变动的比率B. 期权的内在价值C. 期权的时间价值D. 期权的执行价格答案:A7. 期权的到期日是指:A. 期权合约的开始日期B. 期权合约的结束日期C. 期权合约的交割日期D. 期权合约的结算日期答案:B8. 期权的执行价格是指:A. 期权合约的购买价格B. 期权合约的出售价格C. 期权合约规定的标的资产交易价格D. 期权合约的市场价格答案:C9. 期权的卖方承担的义务是:A. 购买标的资产B. 出售标的资产C. 根据买方的选择购买或出售标的资产D. 无义务答案:C10. 期权的行权是指:A. 期权的购买B. 期权的出售C. 期权的执行D. 期权的放弃答案:C二、多项选择题(每题3分,共15分)1. 以下哪些因素会影响期权的价格?A. 标的资产价格B. 执行价格C. 到期时间D. 无风险利率答案:A, C, D2. 期权的时间价值受以下哪些因素影响?A. 标的资产的波动性B. 期权的执行价格C. 到期时间D. 无风险利率答案:A, C3. 以下哪些是期权的内在价值可能为零的情况?A. 看涨期权的执行价格等于标的资产市场价格B. 看跌期权的执行价格高于标的资产市场价格C. 看涨期权的执行价格低于标的资产市场价格D. 看跌期权的执行价格等于标的资产市场价格答案:A, B4. 以下哪些是期权的卖方需要考虑的风险?A. 标的资产价格的波动B. 期权的时间价值C. 期权的内在价值D. 期权的执行价格答案:A, C5. 以下哪些是期权的买方可能面临的风险?A. 期权的时间价值损失B. 期权的内在价值损失C. 期权的执行价格变动D. 标的资产价格的波动答案:A, D三、判断题(每题1分,共10分)1. 期权的买方在任何情况下都不会亏损超过支付的期权费。

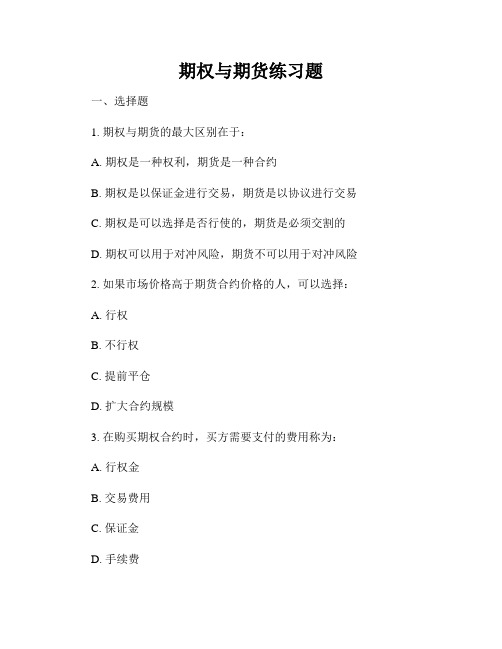

期权与期货练习题

期权与期货练习题一、选择题1. 期权与期货的最大区别在于:A. 期权是一种权利,期货是一种合约B. 期权是以保证金进行交易,期货是以协议进行交易C. 期权是可以选择是否行使的,期货是必须交割的D. 期权可以用于对冲风险,期货不可以用于对冲风险2. 如果市场价格高于期货合约价格的人,可以选择:A. 行权B. 不行权C. 提前平仓D. 扩大合约规模3. 在购买期权合约时,买方需要支付的费用称为:A. 行权金B. 交易费用C. 保证金D. 手续费4. 下列哪个是期权的基本要素?A. 买方B. 卖方C. 行使价格D. 交割日5. 以下哪种策略可以用于对冲期货价格下跌的风险?A. 买入看涨期权B. 卖出看跌期权C. 买入看跌期权D. 卖出看涨期权二、判断题1. 期权合约可以在任何时间点行使。

2. 期货合约需要支付全款才能持有合约。

3. 期货合约可以通过平仓来解除合约。

4. 期权交易需要支付保证金作为交易担保。

5. 期货交易可以通过实物交割来履约。

三、计算题1. A 公司拥有一份购买期权合约,行权价格为100元,到期日前的市场价格为105元。

如果行权价格为110元的看涨期权的市场价格为5元,该公司应该选择行使权利还是不行使权利?2. B 公司持有一份卖出期权合约,行权价格为80元,到期日前的市场价格为75元。

如果行权价格为70元的看跌期权的市场价格为3元,该公司应该选择行使权利还是不行使权利?四、应用题某农场主拥有大量的小麦,担心小麦价格下跌,希望通过期货合约进行对冲。

已知小麦期货合约每手为10000千克,当前市场价格为每千克2000元,到期月份为三个月后。

当前合约的保证金为5000元。

请回答以下问题:1. 农场主需要进行多少头寸的期货对冲才能完全对冲小麦价格的下跌风险?2. 农场主需要支付多少保证金来建立对冲头寸?3. 如果到期时小麦价格涨至每千克2200元,农场主应该选择如何操作?4. 如果到期时小麦价格跌至每千克1800元,农场主应该选择如何操作?请根据以上练习题进行回答,并顺便熟悉期权与期货的基本知识与应用。

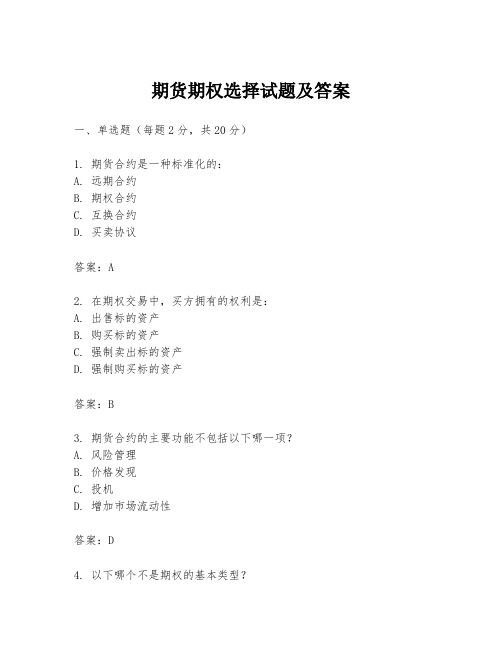

期货期权选择试题及答案

期货期权选择试题及答案一、单选题(每题2分,共20分)1. 期货合约是一种标准化的:A. 远期合约B. 期权合约C. 互换合约D. 买卖协议答案:A2. 在期权交易中,买方拥有的权利是:A. 出售标的资产B. 购买标的资产C. 强制卖出标的资产D. 强制购买标的资产答案:B3. 期货合约的主要功能不包括以下哪一项?A. 风险管理B. 价格发现C. 投机D. 增加市场流动性答案:D4. 以下哪个不是期权的基本类型?A. 看涨期权B. 看跌期权C. 双向期权D. 欧式期权答案:C5. 期货交易中的保证金通常分为哪两种?A. 初始保证金和维持保证金B. 初始保证金和变动保证金C. 维持保证金和变动保证金D. 固定保证金和变动保证金答案:A6. 期权的时间价值是指:A. 期权合约的内在价值B. 期权合约的市场价格C. 期权合约的外在价值D. 期权合约的理论价值答案:C7. 期货合约的交割方式通常包括:A. 现金结算和实物交割B. 只有现金结算C. 只有实物交割D. 期货合约不允许交割答案:A8. 下列哪个因素不影响期权的内在价值?A. 标的资产的当前价格B. 期权的执行价格C. 期权的到期时间D. 市场利率答案:D9. 期货合约的杠杆效应是指:A. 投资者可以控制比实际投资金额更大的资产B. 期货合约的价格变动幅度比标的资产大C. 期货合约的价格变动幅度比标的资产小D. 期货合约的价格总是高于标的资产的价格答案:A10. 在期权交易中,卖方的主要风险是:A. 无限亏损B. 有限亏损C. 零亏损D. 无法预测的亏损答案:A二、多选题(每题3分,共15分)11. 以下哪些因素可能影响期权的时间价值?A. 期权的到期时间B. 标的资产的波动性C. 市场利率D. 期权的执行价格答案:A, B, C12. 期货交易中,以下哪些行为可能导致保证金的增加?A. 市场价格的不利变动B. 合约的杠杆比率增加C. 交易所规定的保证金水平提高D. 投资者的信用评级下降答案:A, C13. 以下哪些属于期权交易的基本策略?A. 买入看涨期权B. 卖出看跌期权C. 跨式期权D. 期货合约答案:A, B, C14. 在期货市场中,以下哪些行为可以视为投机?A. 通过期货合约对冲现货价格波动的风险B. 预测市场价格变动并进行买卖以期获利C. 通过期货合约进行套利交易D. 通过期货合约进行套期保值答案:B, C15. 以下哪些因素会影响期货合约的理论价格?A. 标的资产的当前价格B. 期货合约的到期时间C. 无风险利率D. 标的资产的预期股息答案:A, B, C, D三、判断题(每题1分,共10分)16. 期权的内在价值是指期权的市场价格。

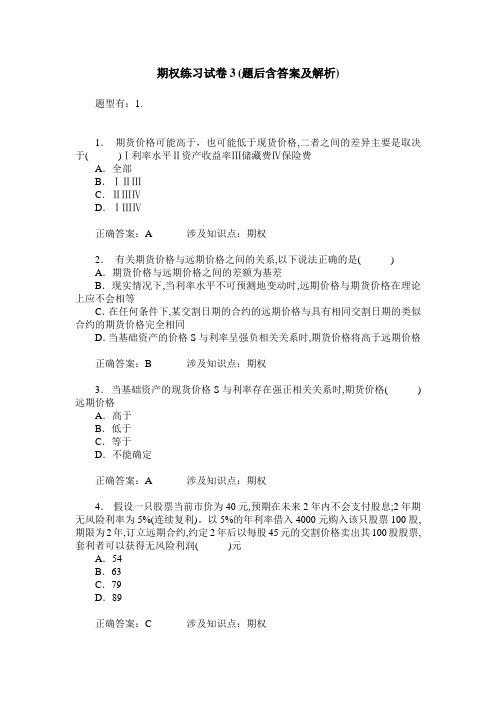

期权练习试卷3(题后含答案及解析)

期权练习试卷3(题后含答案及解析)题型有:1.1.期货价格可能高于,也可能低于现货价格,二者之间的差异主要是取决于( )Ⅰ利率水平Ⅱ资产收益率Ⅲ储藏费Ⅳ保险费A.全部B.ⅠⅡⅢC.ⅡⅢⅣD.ⅠⅢⅣ正确答案:A 涉及知识点:期权2.有关期货价格与远期价格之间的关系,以下说法正确的是( )A.期货价格与远期价格之间的差额为基差B.现实情况下,当利率水平不可预测地变动时,远期价格与期货价格在理论上应不会相等C.在任何条件下,某交割日期的合约的远期价格与具有相同交割日期的类似合约的期货价格完全相同D.当基础资产的价格S与利率呈强负相关关系时,期货价格将高于远期价格正确答案:B 涉及知识点:期权3.当基础资产的现货价格S与利率存在强正相关关系时,期货价格( )远期价格A.高于B.低于C.等于D.不能确定正确答案:A 涉及知识点:期权4.假设一只股票当前市价为40元,预期在未来2年内不会支付股息;2年期无风险利率为5%(连续复利)。

以5%的年利率借入4000元购入该只股票100股,期限为2年,订立远期合约,约定2年后以每股45元的交割价格卖出其100股股票,套利者可以获得无风险利润( )元A.54B.63C.79D.89正确答案:C 涉及知识点:期权5.假设一份6个月的远期合约,其基础资产以每年4%的收益率支付收益。

无风险年利率为10%(连续复利计算)。

资产现价25元,合约远期价格为( )元A.21.74B.23.64C.25.76D.27.76正确答案:C 涉及知识点:期权6.假设一张一年期黄金期货合约。

储藏黄金的费用为2元/盎司(该费用在年终支付);黄金现货价格为450元,所有期限的无风险利率均为每年7%(连续复利)。

如果合约远期价格为800元,则对于一年期期货,投资者应该( ) A.保持空头B.保持多头C.保持零头寸D.不能确定正确答案:A 涉及知识点:期权7.期权也称选择权,是指某一标的物的买权或者卖权,具有在某一限定时间内按某一指定的价格买进或卖出某一特定商品或合约的权利。

期货投资和期权- 《期货投资与期权》期末试卷(B)

期货投资和期权一、单项选择题1、下列对投机者论述正确的是()。

A. 投机者违背了期货交易规章制度B. 它主观是为了期货市场正常运作C. 投机者主观是让期货市场保证流动性D. 投机者对期货市场有正面作用2、以下对期货介绍商说法错误的是()。

A. 期货介绍商是独立的法人B. 期货介绍商可以以经纪公司的名义接受客户的指令C. 期货介绍商可以以经济公司的名义接受客户的资金D. 期货介绍商必须使交易所的会员3、下列对期货套利解释正确的是()。

A. 风险大于单边头寸交易B. 其保证金低于头寸交易C. 交易成本高于单边头寸交易D. 一般套利保证金比例大于套期保值4、下列对资信好的经纪公司认识正确的是()。

A. 不需要太强的抗风险能力B. 市场分析能力一般C. 手续费较低D. 公司资本较少5、玉米、燕麦之间存在替代,此时如套利者认为玉米期货价格偏低,燕麦期货价格偏高,则将()。

A. 买入玉米期货卖出燕麦期货B. 全卖出玉米期货和燕麦期货C. 无一定答案D. 买入燕麦期货卖出玉米期货6、对空头套期保值操作说明错误的是()。

A. 现货市场价和期货市场变动幅度是不同的B. 交易者担心将来的现货价格上升C. 期货市场价格将来可升可降D. 现货市场价格将来可升可降7、在完美的市场条件下,如果空头套期保值在现货市场上盈利2000$,则在期货市场上一定()。

A. 盈利2000$B. 亏损2000$C. 不确定D. 不亏不盈8、在仓储成本和利息以复利连续支付下的假设正确的是()。

A. 交易者以单利率借贷B. 仓储基金以货币形式持有C. 当仓储费用发生时直接支付货币D. 交易者以复制率借贷9、下列说法错误的是()。

A. 套期保值也有风险B. 交易者进行套期保值是为了规避风险C. 交易者进行套期保值是理性的D. 套期保值风险大于市场风险10、关于传统套期保值和现代套期保值描述正确的是()。

A. 传统套期保值是追求最大利润B. 现代套期保值是追求规避价格风险C. 传统套期保值的比率等于1D. 现代套期保值的比率等于111、不属于减少基差风险的方法是()。

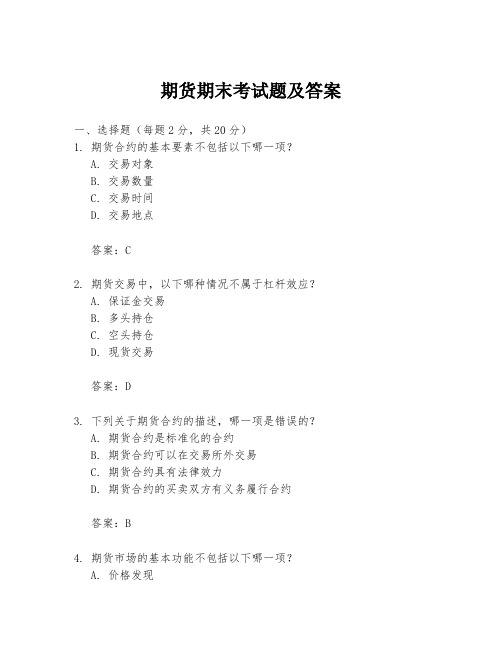

期货期末考试题及答案

期货期末考试题及答案一、选择题(每题2分,共20分)1. 期货合约的基本要素不包括以下哪一项?A. 交易对象B. 交易数量C. 交易时间D. 交易地点答案:C2. 期货交易中,以下哪种情况不属于杠杆效应?A. 保证金交易B. 多头持仓C. 空头持仓D. 现货交易答案:D3. 下列关于期货合约的描述,哪一项是错误的?A. 期货合约是标准化的合约B. 期货合约可以在交易所外交易C. 期货合约具有法律效力D. 期货合约的买卖双方有义务履行合约答案:B4. 期货市场的基本功能不包括以下哪一项?A. 价格发现B. 风险管理C. 投机D. 直接融资答案:D5. 期货交易的保证金制度的主要作用是什么?A. 降低交易成本B. 增加交易风险C. 保证合约履行D. 提供资金流动性答案:C6. 期货合约的交割方式通常包括以下哪几种?A. 现金交割B. 实物交割C. 信用交割D. 所有选项答案:B7. 期货交易中,以下哪种情况属于套期保值?A. 投资者预期价格上涨,买入期货合约B. 投资者预期价格下跌,卖出期货合约C. 企业为规避现货价格波动风险,进行期货交易D. 投资者利用期货市场进行投机答案:C8. 期货交易的结算方式包括以下哪几种?A. 逐日盯市B. 逐笔结算C. 月末结算D. 所有选项答案:A9. 期货交易所的主要职能是什么?A. 提供交易场所B. 制定交易规则C. 监管市场行为D. 所有选项答案:D10. 期货交易的风险管理措施不包括以下哪一项?A. 设置止损点B. 进行资金管理C. 增加杠杆比例D. 风险评估答案:C二、判断题(每题1分,共10分)1. 期货交易可以进行实物交割。

(正确)2. 期货合约的买卖双方在合约到期时必须履行合约。

(错误)3. 期货交易的杠杆效应可以增加投资者的收益。

(正确)4. 期货交易的保证金比例越高,风险越小。

(错误)5. 期货市场的价格发现功能对现货市场有指导作用。

(正确)6. 期货交易的结算方式只有逐日盯市一种。

期货期权期末复习资料

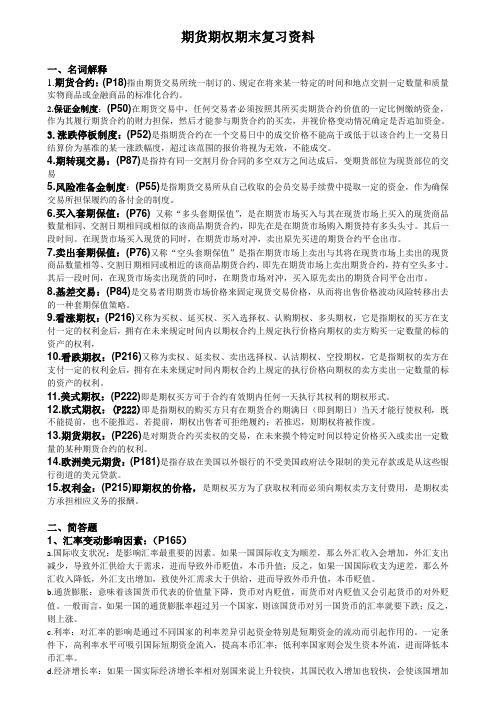

期货期权期末复习资料一、名词解释1.期货合约:(P18)指由期货交易所统一制订的、规定在将来某一特定的时间和地点交割一定数量和质量实物商品或金融商品的标准化合约。

2.保证金制度:(P50)在期货交易中,任何交易者必须按照其所买卖期货合约价值的一定比例缴纳资金,作为其履行期货合约的财力担保,然后才能参与期货合约的买卖,并视价格变动情况确定是否追加资金。

3.涨跌停板制度:(P52)是指期货合约在一个交易日中的成交价格不能高于或低于以该合约上一交易日结算价为基准的某一涨跌幅度,超过该范围的报价将视为无效,不能成交。

4.期转现交易:(P87)是指持有同一交割月份合同的多空双方之间达成后,变期货部位为现货部位的交易5.风险准备金制度:(P55)是指期货交易所从自己收取的会员交易手续费中提取一定的资金,作为确保交易所担保履约的备付金的制度。

6.买入套期保值:(P76)又称“多头套期保值”,是在期货市场买入与其在现货市场上买入的现货商品数量相同、交割日期相同或相似的该商品期货合约,即先在是在期货市场购入期货持有多头头寸。

其后一段时间。

在现货市场买入现货的同时,在期货市场对冲,卖出原先买进的期货合约平仓出市。

7.卖出套期保值:(P76)又称“空头套期保值”是指在期货市场上卖出与其将在现货市场上卖出的现货商品数量相等、交割日期相同或相近的该商品期货合约,即先在期货市场上卖出期货合约,持有空头多寸。

其后一段时间,在现货市场卖出现货的同时,在期货市场对冲,买入原先卖出的期货合同平仓出市。

8.基差交易:(P84)是交易者用期货市场价格来固定现货交易价格,从而将出售价格波动风险转移出去的一种套期保值策略。

9.看涨期权:(P216)又称为买权、延买权、买入选择权、认购期权、多头期权,它是指期权的买方在支付一定的权利金后,拥有在未来规定时间内以期权合约上规定执行价格向期权的卖方购买一定数量的标的资产的权利,10.看跌期权:(P216)又称为卖权、延卖权、卖出选择权、认沽期权、空投期权,它是指期权的卖方在支付一定的权利金后,拥有在未来规定时间内期权合约上规定的执行价格向期权的卖方卖出一定数量的标的资产的权利。

期货与期权试题

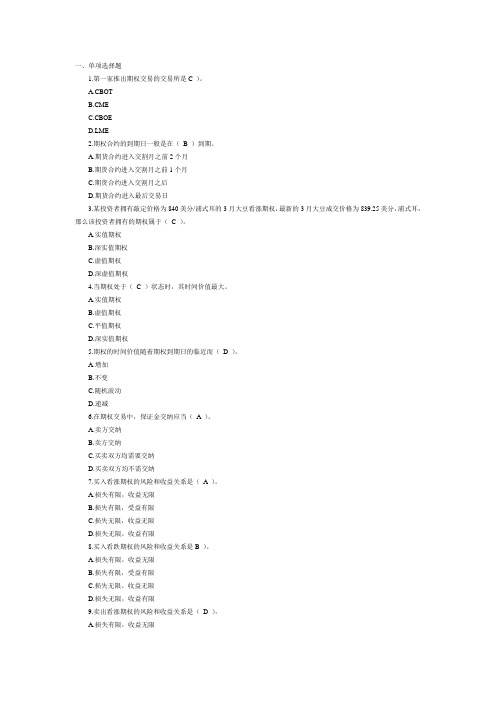

一、单项选择题1.第一家推出期权交易的交易所是C )。

A.CBOTB.CMEC.CBOED.LME2.期权合约的到期日一般是在(B )到期。

A.期货合约进入交割月之前2个月B.期货合约进入交割月之前1个月C.期货合约进入交割月之后D.期货合约进入最后交易日3.某投资者拥有敲定价格为840美分/浦式耳的3月大豆看涨期权,最新的3月大豆成交价格为839.25美分,浦式耳,那么该投资者拥有的期权属于(C )。

A.实值期权B.深实值期权C.虚值期权D.深虚值期权4.当期权处于(C )状态时,其时间价值最大。

A.实值期权B.虚值期权C.平值期权D.深实值期权5.期权的时间价值随着期权到期日的临近而(D )。

A.增加B.不变C.随机波动D.递减6.在期权交易中,保证金交纳应当(A )。

A.卖方交纳B.卖方交纳C.买卖双方均需要交纳D.买卖双方均不需交纳7.买入看涨期权的风险和收益关系是(A )。

A.损失有限,收益无限B.损失有限,受益有限C.损失无限,收益无限D.损失无限,收益有限8.买入看跌期权的风险和收益关系是B )。

A.损失有限,收益无限B.损失有限,受益有限C.损失无限。

收益无限D.损失无限,收益有限9.卖出看涨期权的风险和收益关系是(D )。

A.损失有限,收益无限B.损失有限,收益有限C.损失无限,收益无限D.损失无限,收益有限10.卖出看跌期权的风险和收益关系是(B )。

A.损失有限,收益无限B.损失有限,受益有限C.损失无限,收益无限D.损失无限,收益有限11.中国某大豆进口商,在5月份即将从美国进口大豆,为了防止价格上涨,2月10日该进口商在CBOT买入40手敲定价格为660美分,浦式耳,5月大豆的看涨期权,权力金为10美分,当时CBOT5月大豆的期货价格为640美分。

当期货价格涨到(B )时,该进口商达到盈亏平衡点。

A.640B.650C.670D.68012.就看涨期权而言,当期权标的物的价格(B )等于期权的执行价格时,内涵价值为零。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

期货与期权罗孝玲主编

名词解释:

1、套期保值:就是通过买卖期货合约来避免现货市场上相应实物商品交易的价格风险。

2、基差:是指在,某一时间、同一地点、同一品种的现货价格与期货价格之差。

3、套利交易:指的是在买入(卖出)某种期货合约的同时,卖出(买入)相关的数量相同的另一种期货合约,并在某个时间同时将两种期货合约平仓的交易。

4、期权:是指在某一限定时期内按事先约定的价格买进或者卖出某一特定金融产品或期货合约(统称标的资产)的权利。

(p212页)

5、欧式期权:是指期权的购买方只有在期权合约期满日(即到期日)到来之时才能执行其权利,既不能提前,也不能推迟。

6、美式期权:是指期权购买方可于合约有效期内任何一天执行其权利的期权形式。

7、期货市场基本制度:保证金制度、平仓制度、持仓限额制度、大户报告制度。

强行平仓制度、信息披露制度。

P40到44页。

简答与比较题:

1、期货交易与现货交易的区别。

P19页,答题的时候如果时间充分,是一个简答题的话就把每一点的下面那段话也抄上。

总共有5点。

2、期货交易与远期交易的区别。

P20页,最下方。

3、期货市场功能,P23页下面三点;期货交易所的职能,P25页共8点。

4、期权的特点:期权是一种权利的买卖;期权买方要获得这种权利就必须向卖方支付一定数额的费用;期权买方取得的权利是未来的;期权买方在未来买卖的标的资产是特定的;期权买方在未来买卖标的资产的价格是事先确定的;期权买方根据自己买进的合约可以买进标的资产或卖出标的资产。

5、套期保值需遵循的原则P63页。

计算题:

1、书本第41页例题1,计算保证金的题目。

2、书本第57页例题2,计算实际盈亏和浮动盈亏的题型。

3、书本第62页例题1,讲的是买入套期保值的操作过程,与书本一样画一个表格,再把时间数据填写好,如果要分析的话就和书本一样,把数据变换一下就可以。

4、书本第64页例题2,讲的是卖出套期保值的操作过程,记得画表格。

5、第71页例题3,是期货转现货的计算方式,书本上有计算的公式,中间有相应的题目。

6、第75页基差交易的过程,例题4。

7、第79页,例题6,跨市套利的交易过程,数据与表格要结合。

记得书本上例题有图表的答题的时候也要有相应的表格。

(两个不同的城市,同一种期货)

8、第80页例题7,跨商品套利的过程。

(两种不同的期货商品)

9、第80页例题8,买近卖远套利操作过程,以及第81页例题9的卖近买远操作过程。

10、书本的第215页到217页,记得看清题目是讲的看涨期权还是看跌期权照着书本的模式答题就好了;第215页讲的是看涨期权,记得画上相应的图形,有两种情况,一是买方,二是卖方。

第217页讲的是看跌期权,同样地推理。

期货与期权期末考试习题

一、专业术语

1、买量

2、持仓量

3、平仓

二、名词解释

1、现货交易

2、套期保值

3、基差

4、期权

三、简答题

1、简述期货市场的功能。

2、简述看涨期权。

四、比较题

简述期货与期权的联系与区别。

五、论述题

1、论述期货合约有哪些基本条款。

2、论述裸期权卖方保证金,并举例说明。

六、计算题

1、某客户在2010年8月10日买入郑州期货交易所8月份水稻12张,成加价2000元/吨,第二天平仓5张,平仓价格为2015元/吨,第二天结算价为2010元/吨,计算第二天的实际盈亏和浮动盈亏。

(以上数据都为假设数字,并假如水稻期货合约每张为10吨)

2、某豆制品加工厂,2月签订8月交货的加工合同,加工期为半个月,需要买进原材料1000吨,签订合同时原材料价格为4800元/吨,该厂认为价格较低,欲以此价格为原材料成本,但又不愿2月买进原材料,而是决定7月份再买进原材料加工。

由于担心到时原材料价格上升,于是在期货市场上买卖期货合约。

假设7月份的现货价格为5200元/吨,2月买入期货合约的价格为5000元/吨,7月卖出期货合约的价格为5500元/吨。

黄豆期货合约为10吨/张,计算该厂总得盈亏情况。

3、4月26日,8月份的铜期货合约价格为55000元/吨,10月份铜期货合约价格为55800元/吨。

某交易员根据历年4月底8月份和10月份铜期货合约间的价差分析,认为8月份期货合约的价格较低,或者10月份合约价格较高,价差大于正常水平。

如果市场运转正常,这两者之间的价差会恢复正常。

作为套利者,应如何操作?如果在6月15日,8月份的期货合约价格为55600元/吨,10月份的期货合约价格为60000元/吨,套利者同时平仓这两个合约,计算套利者的盈亏情况。

4、某日某期货交易所10月份大豆期货合约价格为4500元/吨,某个投资者卖出了一份执行价格为4600元/吨大豆期货的看涨期权,权利金为20元/吨,计算下列各种情况下的盈亏情况,并用图表示。

(1)若期权到期时期货价格为4400元/吨。

(2)若期权到期时期货价格为4610元/吨。

(3)若期权到期时期货价格为4700元/吨。