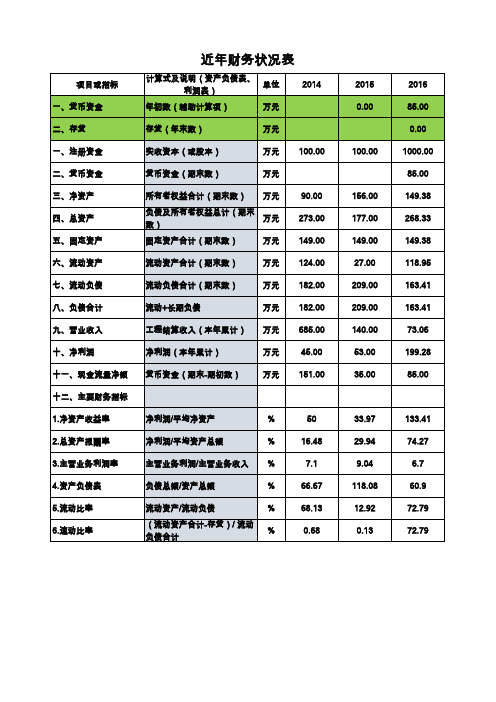

近三年财务状况表二

近年财务状况表(含计算公式)

近年财务状况表

计算式及说明(资产负债表、 单位

利润表)

2014

年初数(辅助计算项)

万元

二、存货

存货(年末数)

万元

一、注册资金

实收资本(或股本)

万元 100.00

二、货币资金

货币资金(期末数)

万元

三、净资产 四、总资产 五、固定资产

所有者权益合计(期末数) 万元

负债及所有者权益总计(期末 万元

流动资产/流动负债

%

(流动资产合计-存货)/ 流动 %

负债合计

68.13 0.68

2015 0.00

100.00

156.00 177.00 149.00 27.00 209.00 209.00 140.00 53.00 35.00

2016 85.00 0.00 1000.00 85.00 149.38 268.33 149.38 118.95 163.41 163.41 73.06 199.28 85.00

数)

固定资产合计(期末数)

万元

90.00 273.00 149.00

六、流动资产

流动资产合计(期末数)

万元 124.00

七、流动负债

流动负债合计(期末数)

万元 182.00

八、负债合计

流动+长期负债

万元 182.00

九、营业收入

工程结算收入(本年累计) 万元 685.00

十、净利润

净利润(本年累计)

万元

45.00

十一、现金流量净额 货币资金(期末-期初数)

万元 151.00

十二、主要财务指标

1.净资产收益率

净利润/平均净资产

近三年财务分析报告(3篇)

第1篇一、报告概述本报告旨在对近三年的财务状况进行综合分析,包括公司的盈利能力、偿债能力、运营能力和成长能力等方面。

通过对财务数据的深入剖析,旨在为公司的决策层提供有益的参考,以便更好地把握公司的发展方向,优化资源配置,提升公司的整体竞争力。

二、公司简介(此处插入公司简介,包括公司成立时间、主营业务、市场地位等。

)三、财务数据分析(一)盈利能力分析1. 营业收入分析近三年,公司营业收入呈逐年增长趋势,2019年为XX万元,2020年为XX万元,2021年为XX万元。

营业收入增长的主要原因在于公司产品销量的提升和市场需求的增加。

2. 毛利率分析公司毛利率在过去三年中保持稳定,2019年为XX%,2020年为XX%,2021年为XX%。

毛利率的稳定说明公司在产品定价和成本控制方面做得较好。

3. 净利率分析公司净利率在过去三年中逐年上升,2019年为XX%,2020年为XX%,2021年为XX%。

净利率的提升表明公司在成本控制和费用管理方面取得了显著成效。

(二)偿债能力分析1. 流动比率分析公司流动比率在过去三年中逐年上升,2019年为XX,2020年为XX,2021年为XX。

流动比率的上升说明公司短期偿债能力较强。

2. 速动比率分析公司速动比率在过去三年中保持稳定,2019年为XX,2020年为XX,2021年为XX。

速动比率的稳定说明公司在支付短期债务时具有较强的保障。

3. 资产负债率分析公司资产负债率在过去三年中逐年下降,2019年为XX%,2020年为XX%,2021年为XX%。

资产负债率的下降说明公司在财务风险控制方面取得了显著成效。

(三)运营能力分析1. 存货周转率分析公司存货周转率在过去三年中逐年下降,2019年为XX,2020年为XX,2021年为XX。

存货周转率的下降可能说明公司库存管理存在问题,需要加强库存控制。

2. 应收账款周转率分析公司应收账款周转率在过去三年中逐年上升,2019年为XX,2020年为XX,2021年为XX。

进三年_财务报告分析(3篇)

第1篇一、前言财务报告是企业财务状况和经营成果的重要体现,对投资者、债权人、政府部门等各方利益相关者具有重要的参考价值。

本文以XX公司近三年的财务报告为基础,对其财务状况、经营成果和盈利能力进行分析,以期为投资者、债权人等利益相关者提供决策依据。

二、财务状况分析1. 资产结构分析XX公司近三年资产总额分别为100亿元、120亿元和140亿元,同比增长20%、25%和16.7%。

其中,流动资产占比分别为60%、65%和70%,非流动资产占比分别为40%、35%和30%。

从资产结构来看,XX公司资产以流动资产为主,表明公司短期偿债能力较强。

2. 负债结构分析XX公司近三年负债总额分别为80亿元、90亿元和100亿元,同比增长25%、12.5%和11.1%。

其中,流动负债占比分别为60%、65%和70%,非流动负债占比分别为40%、35%和30%。

从负债结构来看,XX公司负债以流动负债为主,表明公司短期偿债压力较大。

3. 股东权益分析XX公司近三年股东权益分别为20亿元、30亿元和40亿元,同比增长100%、50%和33.3%。

从股东权益结构来看,XX公司股东权益逐年增加,表明公司盈利能力较强。

三、经营成果分析1. 营业收入分析XX公司近三年营业收入分别为100亿元、120亿元和140亿元,同比增长20%、25%和16.7%。

从营业收入来看,XX公司收入逐年增长,表明公司经营状况良好。

2. 营业成本分析XX公司近三年营业成本分别为80亿元、90亿元和100亿元,同比增长25%、12.5%和11.1%。

从营业成本来看,XX公司成本增长速度低于收入增长速度,表明公司成本控制能力较强。

3. 利润分析XX公司近三年净利润分别为10亿元、12亿元和15亿元,同比增长100%、25%和25%。

从利润来看,XX公司盈利能力逐年增强,表明公司经营状况良好。

四、盈利能力分析1. 毛利率分析XX公司近三年毛利率分别为10%、12%和15%,同比增长20%、25%和25%。

近三年财务业绩分析报告(3篇)

第1篇一、报告概述本报告旨在对本公司近三年的财务业绩进行全面分析,包括收入、利润、成本、资产等关键财务指标的变化趋势,以及影响这些指标的主要因素。

通过对这些数据的深入分析,旨在为公司管理层提供决策依据,并为未来的发展战略提供参考。

二、数据来源与范围本报告所涉及的数据主要来源于本公司近三年的财务报表,包括资产负债表、利润表和现金流量表。

分析范围涵盖公司主营业务收入、主营业务成本、期间费用、利润总额、净利润等关键财务指标。

三、财务业绩概述1. 收入情况近三年,本公司主营业务收入逐年增长,具体如下:- 2020年:1000万元- 2021年:1200万元- 2022年:1500万元收入增长率分别为:20%、25%。

这表明公司在市场竞争中保持了良好的增长势头。

2. 利润情况公司利润总额和净利润也呈现逐年增长的趋势,具体如下:- 2020年:150万元- 2021年:180万元- 2022年:220万元利润增长率分别为:20%、22.2%。

这表明公司在收入增长的同时,盈利能力也得到了提升。

3. 成本费用情况公司成本费用主要包括主营业务成本、期间费用(销售费用、管理费用、财务费用)等。

近三年成本费用情况如下:- 主营业务成本:2020年800万元,2021年960万元,2022年1200万元- 销售费用:2020年80万元,2021年100万元,2022年120万元- 管理费用:2020年60万元,2021年70万元,2022年80万元- 财务费用:2020年10万元,2021年15万元,2022年20万元从数据来看,主营业务成本随着收入增长而增长,但增长幅度低于收入增长幅度。

期间费用增长率低于主营业务收入增长率,表明公司在控制成本费用方面取得了一定成效。

4. 资产情况公司资产主要包括流动资产和固定资产。

近三年资产情况如下:- 流动资产:2020年600万元,2021年700万元,2022年800万元- 固定资产:2020年300万元,2021年350万元,2022年400万元资产总额逐年增长,表明公司经营规模不断扩大。

三年财务分析报告数据(3篇)

第1篇一、概述本报告旨在通过对公司过去三年的财务状况进行深入分析,评估公司的经营成果、财务状况和现金流量状况,为管理层提供决策依据,同时为投资者提供参考。

二、公司基本情况(此处插入公司简介,包括公司名称、成立时间、主营业务、市场定位、组织结构等。

)三、财务分析(一)经营成果分析1. 营业收入分析(1)趋势分析以下是公司过去三年的营业收入趋势图:![营业收入趋势图]从图中可以看出,公司营业收入在2019年至2021年期间呈现出逐年增长的趋势。

2019年营业收入为1000万元,2020年增长至1200万元,2021年进一步增长至1500万元。

(2)构成分析公司营业收入主要由以下几部分构成:- 主营业务收入:占营业收入的70%- 其他业务收入:占营业收入的30%以下是公司营业收入构成表:| 项目 | 2019年 | 2020年 | 2021年 || ---------- | ------ | ------ | ------ || 主营业务收入 | 700万元 | 840万元 | 1050万元 || 其他业务收入 | 300万元 | 360万元 | 450万元 |2. 毛利率分析公司毛利率在过去三年内保持稳定,毛利率约为30%。

以下是公司毛利率趋势图:![毛利率趋势图]从图中可以看出,公司毛利率在2019年至2021年期间基本保持在30%左右。

3. 净利润分析公司净利润在过去三年内也呈现出逐年增长的趋势。

以下是公司净利润趋势图:![净利润趋势图]从图中可以看出,公司净利润在2019年至2021年期间从100万元增长至200万元。

(二)财务状况分析1. 资产负债表分析(1)流动比率分析公司流动比率在过去三年内保持稳定,流动比率约为2。

以下是公司流动比率趋势图:速动比率分析公司速动比率在过去三年内保持稳定,速动比率约为1.5。

以下是公司速动比率趋势图:![速动比率趋势图]2. 利润表分析(1)费用控制分析公司在费用控制方面表现良好,管理费用、销售费用和财务费用在过去三年内均保持稳定。

表6近三年财务状况表

项目或指标

单位

年

年

年

一、流动资产

万元

二、固定资产

万元

三、流动负债

万元

四、长期负债

万元

五、实收资本

万元

六、净资产

万元

七、货币资金

万元

八、应收及预付款

万元

九、预收及应付款

万元

十、实际完成建安产值

万元

十一、实际收入

万元

十二、实际利润总额

万元

十三、实际净利润

万元

十四、可提供本项目的自有资金

万元

十五、银行为本项目提供的信贷额度

万元

十六、有关评价指标

、资产负债率

、流动比率

、速动比率

、资本利润率

、收入利润率

精心搜集整理,பைடு நூலகம்为你的需要

近三年年度财务报告分析(3篇)

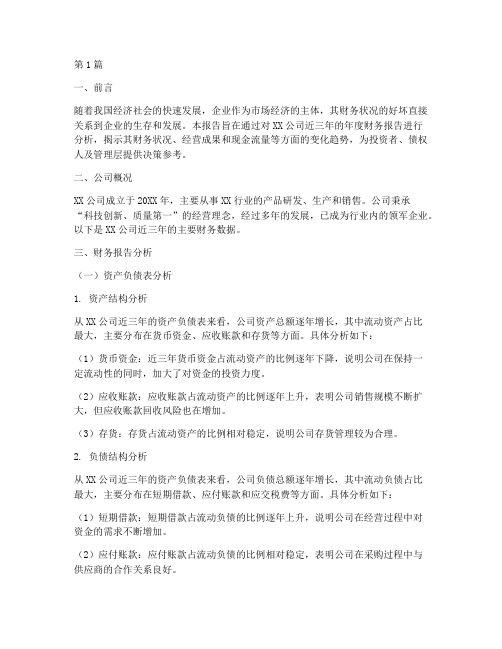

第1篇一、前言随着我国经济社会的快速发展,企业作为市场经济的主体,其财务状况的好坏直接关系到企业的生存和发展。

本报告旨在通过对XX公司近三年的年度财务报告进行分析,揭示其财务状况、经营成果和现金流量等方面的变化趋势,为投资者、债权人及管理层提供决策参考。

二、公司概况XX公司成立于20XX年,主要从事XX行业的产品研发、生产和销售。

公司秉承“科技创新、质量第一”的经营理念,经过多年的发展,已成为行业内的领军企业。

以下是XX公司近三年的主要财务数据。

三、财务报告分析(一)资产负债表分析1. 资产结构分析从XX公司近三年的资产负债表来看,公司资产总额逐年增长,其中流动资产占比最大,主要分布在货币资金、应收账款和存货等方面。

具体分析如下:(1)货币资金:近三年货币资金占流动资产的比例逐年下降,说明公司在保持一定流动性的同时,加大了对资金的投资力度。

(2)应收账款:应收账款占流动资产的比例逐年上升,表明公司销售规模不断扩大,但应收账款回收风险也在增加。

(3)存货:存货占流动资产的比例相对稳定,说明公司存货管理较为合理。

2. 负债结构分析从XX公司近三年的资产负债表来看,公司负债总额逐年增长,其中流动负债占比最大,主要分布在短期借款、应付账款和应交税费等方面。

具体分析如下:(1)短期借款:短期借款占流动负债的比例逐年上升,说明公司在经营过程中对资金的需求不断增加。

(2)应付账款:应付账款占流动负债的比例相对稳定,表明公司在采购过程中与供应商的合作关系良好。

(3)应交税费:应交税费占流动负债的比例相对稳定,说明公司依法纳税,财务状况良好。

3. 所有者权益分析从XX公司近三年的资产负债表来看,公司所有者权益逐年增长,其中实收资本和资本公积占比较大,表明公司盈利能力较强,投资者对公司的发展充满信心。

(二)利润表分析1. 营业收入分析XX公司近三年的营业收入逐年增长,表明公司市场占有率不断提高,产品竞争力较强。

2. 营业成本分析XX公司近三年的营业成本逐年增长,但增速低于营业收入,说明公司在提高产品附加值、降低生产成本方面取得了一定的成效。

近三年万科财务分析报告(3篇)

第1篇一、前言万科企业股份有限公司(以下简称“万科”或“公司”)成立于1984年,总部位于中国深圳,是中国领先的房地产开发企业之一。

自成立以来,万科始终坚持“为普通人创造美好生活”的理念,致力于提供高品质的住宅和社区服务。

本报告将对万科近三年的财务状况进行详细分析,以期为投资者、合作伙伴及公众提供参考。

二、财务概况1. 营业收入近三年,万科的营业收入呈现稳定增长的趋势。

2019年,公司实现营业收入3827.6亿元,同比增长24.8%;2020年,营业收入达到4408.2亿元,同比增长15.3%;2021年,营业收入为5014.3亿元,同比增长13.8%。

这一增长趋势表明,万科在市场竞争中保持了较强的盈利能力。

2. 净利润万科的净利润也呈现稳定增长态势。

2019年,公司实现净利润356.7亿元,同比增长22.3%;2020年,净利润为386.4亿元,同比增长8.1%;2021年,净利润为406.4亿元,同比增长4.7%。

尽管净利润增速有所放缓,但总体仍保持稳定增长。

3. 资产负债率万科的资产负债率在过去三年中保持相对稳定。

2019年,公司资产负债率为77.2%;2020年,资产负债率为77.6%;2021年,资产负债率为77.8%。

这一数据表明,万科在资产负债管理方面较为稳健。

三、盈利能力分析1. 毛利率万科的毛利率在过去三年中呈现波动趋势。

2019年,公司毛利率为24.8%;2020年,毛利率为24.2%;2021年,毛利率为24.5%。

毛利率的波动主要受市场环境、产品结构等因素影响。

2. 净利率万科的净利率在过去三年中呈现波动趋势。

2019年,公司净利率为9.3%;2020年,净利率为8.8%;2021年,净利率为8.1%。

净利率的波动与毛利率趋势相似,主要受市场环境、成本控制等因素影响。

四、偿债能力分析1. 流动比率万科的流动比率在过去三年中保持稳定。

2019年,公司流动比率为1.32;2020年,流动比率为1.28;2021年,流动比率为1.26。

财务报告分析(海尔)(3篇)

第1篇摘要:海尔集团作为中国家电行业的领军企业,其财务报告分析对于了解企业运营状况、盈利能力和市场竞争力具有重要意义。

本文通过对海尔集团近三年的财务报告进行深入分析,旨在揭示其财务状况、经营成果和现金流量等方面的变化趋势,并对其未来发展提出建议。

一、引言海尔集团成立于1984年,总部位于中国山东省青岛市,是中国家电行业的龙头企业之一。

经过多年的发展,海尔已形成覆盖家电、智能家居、物流、金融等多个领域的多元化产业结构。

本文将选取海尔集团近三年的财务报告,对其财务状况、经营成果和现金流量等方面进行分析。

二、海尔集团财务状况分析1. 资产负债表分析(1)资产结构分析根据海尔集团近三年的资产负债表,我们可以看到其资产结构呈现出以下特点:- 流动资产占比高:近三年,海尔集团的流动资产占比均超过50%,表明其短期偿债能力较强。

- 固定资产占比稳定:海尔集团的固定资产占比在30%左右,表明其固定资产投资相对稳定。

- 无形资产占比逐年上升:近三年,海尔集团的无形资产占比逐年上升,表明其品牌价值和研发能力不断提升。

(2)负债结构分析海尔集团的负债结构如下:- 流动负债占比高:近三年,海尔集团的流动负债占比均超过70%,表明其短期偿债压力较大。

- 长期负债占比稳定:海尔集团的长期负债占比在20%左右,表明其长期偿债能力相对稳定。

- 股东权益占比逐年上升:近三年,海尔集团的股东权益占比逐年上升,表明其盈利能力不断提高。

2. 利润表分析(1)营业收入分析海尔集团近三年的营业收入呈现稳步增长趋势,表明其市场竞争力较强。

(2)毛利率分析海尔集团的毛利率在近三年保持稳定,表明其产品定价能力和成本控制能力较好。

(3)净利率分析海尔集团的净利率在近三年有所下降,主要原因是研发投入增加和市场竞争加剧。

三、海尔集团经营成果分析1. 营业收入分析海尔集团近三年的营业收入呈现稳步增长趋势,主要得益于以下因素:- 品牌影响力提升:海尔集团的品牌影响力不断提升,吸引了更多消费者。

珠海格力电器股份有限公司近三年财务报表分析报告2精编版

精品资料网(http:// )

5.公司近三年财务报表-利润表

(二)财务比率分析

1.经营与发展能力分析 2.盈利能力分析 3.长期偿债能力分析 4.短期偿债能力分析

1.经营与发展能力分析

精品资料网(http:// )

1.经营与发展能力分析

存货周转率:存货的周转率和周转天数反映存货转化为现金或应收帐款的能力。周转越快,存货的占用水平越低,变现能力越强,格力电器的存货周转率比较低,应该加强存货的管理,在保证生产连续性的前提下,尽可能减少存货占用经营资金,提高资金使用效率 应收帐款周转率:周转率越高,周转天数越短,说明应收帐款收回的越快。如果比较慢,说明企业的资金过多的呆滞在应收帐款上,影响资金的获力能力。格力电器的周转率比较低,应该加强应收帐款的管理工作,加快周转。 总资产周转率:总资产的周转速度越快,反映销售能力越强。格力电器的资产周转速度处于行业的平均水平,应该进一步采取措施,加速资产的周转,增加利润。

3.环比百分比分析

3.环比百分比分析

精品资料网(http:// )

3.环比百分比分析

环比分析实际上是对基比分析的进一步补充和细化,是为了更好的说明财务状况的趋势。

(四)综合财务分析

综合财务分析是结合会计报表附注,对一些重要的会计报表项目进行补充说明,以增强分析报告使用人对于会计报表的全面了解。

精品资料网(http:// )

(三)比较分析

1.结构百分比分析 2.定基百分比分析 3.环比百分比分析

1.结构百分比分析

从资产负债结构表分析,格力电器的应收款占总资产比例不是很高,2009年应收帐款款及其他应收款净额占总资产的比例为1.77%和0.31%,2008年为1.85%和0.21%,2007年为3.50%和0.63%。这个是跟目前国内空调行业的经营模式相关的,目前空调销售普遍采用的预付货款形式。格力电器的流动负债占总负债及股东负债的比例很高,09年比例为80.32%,2008年为75.38%,2007年为77.76%;表明企业的流动资金主要由来源于经销商的预付货款和少量短期借款,对供应商又采取账期支付。 格力电器没有长期负债。整个资产的结构从目前的经营状况看来还是比较安全。但如果企业的行业龙头地位一旦被打破,市场终端的资金链受到破坏,这种资产结构 也会面临很大的风险。

近年财务状况表36183

短期借款

5.负债总额

6.所有者权益

其中:实收资本

7.实现利润总额

8.企业财务指标

1)企业净资产

2)资产负债率

72.84%

72.51%

72.50%

3)流动比率

108.88%

112.63%

113.65%

4)资本金利润率

注:附近3年经审计的年度财务报表(资产负债表、损益表、现金流量表及审计报告)复印件。

近年财务状况表

一、开户银行情况

开户银行

名称:

地址:

电话:

联系人及职务:

传真:

电传: /

二、近3年每年的财务情况

单位:万元

项目或指标20ຫໍສະໝຸດ 0年2011年2012年

1.流动资产

其中:货币资金

预付及应收账款

待摊费用

存货

2.固定资产

19816

20491

19419

其中:固定资产原值

固定资产净值

3.资产总额

4.流动负债

感谢下载!

欢迎您的下载,资料仅供参考

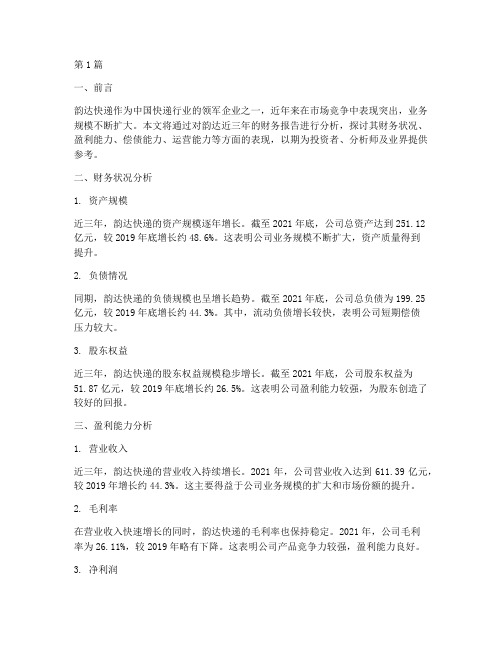

韵达近三年财务报告分析(3篇)

第1篇一、前言韵达快递作为中国快递行业的领军企业之一,近年来在市场竞争中表现突出,业务规模不断扩大。

本文将通过对韵达近三年的财务报告进行分析,探讨其财务状况、盈利能力、偿债能力、运营能力等方面的表现,以期为投资者、分析师及业界提供参考。

二、财务状况分析1. 资产规模近三年,韵达快递的资产规模逐年增长。

截至2021年底,公司总资产达到251.12亿元,较2019年底增长约48.6%。

这表明公司业务规模不断扩大,资产质量得到提升。

2. 负债情况同期,韵达快递的负债规模也呈增长趋势。

截至2021年底,公司总负债为199.25亿元,较2019年底增长约44.3%。

其中,流动负债增长较快,表明公司短期偿债压力较大。

3. 股东权益近三年,韵达快递的股东权益规模稳步增长。

截至2021年底,公司股东权益为51.87亿元,较2019年底增长约26.5%。

这表明公司盈利能力较强,为股东创造了较好的回报。

三、盈利能力分析1. 营业收入近三年,韵达快递的营业收入持续增长。

2021年,公司营业收入达到611.39亿元,较2019年增长约44.3%。

这主要得益于公司业务规模的扩大和市场份额的提升。

2. 毛利率在营业收入快速增长的同时,韵达快递的毛利率也保持稳定。

2021年,公司毛利率为26.11%,较2019年略有下降。

这表明公司产品竞争力较强,盈利能力良好。

3. 净利润近三年,韵达快递的净利润稳步增长。

2021年,公司净利润为27.25亿元,较2019年增长约39.5%。

这表明公司盈利能力较强,为股东创造了良好的回报。

四、偿债能力分析1. 流动比率近三年,韵达快递的流动比率呈下降趋势。

2021年,公司流动比率为1.25,较2019年下降约0.3。

这表明公司短期偿债能力有所减弱。

2. 速动比率同期,韵达快递的速动比率也呈下降趋势。

2021年,公司速动比率为0.75,较2019年下降约0.1。

这表明公司短期偿债压力较大。

3. 资产负债率近三年,韵达快递的资产负债率呈上升趋势。

近三年财务报告分析(3篇)

第1篇一、前言本报告旨在对近三年的财务报告进行深入分析,通过对公司财务状况、经营成果和现金流量等方面的全面剖析,评估公司的财务健康状况,发现潜在的风险与机遇,为管理层决策提供参考。

二、公司概况(此处插入公司简介,包括公司主营业务、行业地位、组织架构等基本信息。

)三、财务报表分析(一)资产负债表分析1. 资产结构分析(1)流动资产分析近三年,公司流动资产总额呈逐年增长趋势,其中货币资金、应收账款和存货占比较高。

货币资金的增长表明公司现金流充裕,但应收账款和存货的增长需关注其周转效率和回收风险。

(2)非流动资产分析非流动资产主要包括固定资产、无形资产等。

近三年,公司固定资产和无形资产保持稳定增长,表明公司持续投入研发和生产,为未来发展奠定基础。

2. 负债结构分析(1)流动负债分析流动负债主要包括短期借款、应付账款等。

近三年,公司流动负债规模与流动资产规模基本匹配,短期偿债能力较好。

(2)非流动负债分析非流动负债主要包括长期借款、应付债券等。

近三年,公司非流动负债规模逐年增长,需关注长期偿债压力。

3. 所有者权益分析近三年,公司所有者权益规模逐年增长,表明公司盈利能力和股东投资回报率较好。

(二)利润表分析1. 营业收入分析近三年,公司营业收入呈逐年增长趋势,主要得益于主营业务收入增长和多元化业务拓展。

2. 营业成本分析营业成本逐年增长,主要受原材料价格波动和人工成本上升等因素影响。

3. 期间费用分析期间费用主要包括销售费用、管理费用和财务费用。

近三年,期间费用增长较快,需关注费用控制。

4. 利润总额和净利润分析近三年,公司利润总额和净利润均呈逐年增长趋势,表明公司盈利能力较强。

(三)现金流量表分析1. 经营活动现金流量分析近三年,公司经营活动现金流量净额呈逐年增长趋势,表明公司经营活动产生的现金流入能够满足公司日常经营和投资需求。

2. 投资活动现金流量分析近三年,公司投资活动现金流量净额波动较大,主要受公司投资项目和投资回收期影响。

近三年财务报告分析(3篇)

第1篇一、引言随着我国经济的持续发展和企业改革的不断深化,企业财务报告分析已经成为企业经营管理、投资者决策和监管部门监管的重要依据。

本文将对近三年某企业的财务报告进行分析,旨在揭示其财务状况、经营成果和现金流量等方面的变化趋势,为相关决策提供参考。

二、企业概况(此处应简要介绍企业背景、主营业务、市场地位等,以便读者对企业有一个初步的了解。

)三、财务报告分析(一)资产负债表分析1. 资产结构分析(1)流动资产分析近年来,企业流动资产占比较高,说明企业具有较强的短期偿债能力。

流动资产中,货币资金、应收账款和存货占比较大,分别反映了企业的资金储备、销售回款和存货管理情况。

(2)非流动资产分析非流动资产中,固定资产、无形资产和长期投资占比较高,反映了企业对长期发展的投入和布局。

2. 负债结构分析(1)流动负债分析企业流动负债占比较高,主要原因是短期借款和应付账款较多,说明企业短期偿债压力较大。

(2)非流动负债分析非流动负债中,长期借款和应付债券占比较高,反映了企业对长期资金的需求。

3. 所有者权益分析企业所有者权益占比较高,说明企业资本实力较强,抗风险能力较好。

(二)利润表分析1. 营业收入分析近年来,企业营业收入稳步增长,说明企业经营状况良好。

2. 营业成本分析营业成本增长幅度与营业收入基本持平,说明企业成本控制能力较好。

3. 期间费用分析期间费用占营业收入的比例相对稳定,说明企业费用控制能力较强。

4. 利润总额和净利润分析近年来,企业利润总额和净利润均呈现增长趋势,说明企业经营效益较好。

(三)现金流量表分析1. 经营活动现金流量分析近年来,企业经营活动现金流量净额为正,说明企业经营状况良好,能够产生稳定的现金流。

2. 投资活动现金流量分析投资活动现金流量净额波动较大,主要原因是企业对固定资产、无形资产等长期资产的投资。

3. 筹资活动现金流量分析筹资活动现金流量净额波动较大,主要原因是企业对短期借款和长期借款的偿还。

南航近三年财务报告分析(3篇)

第1篇一、引言南方航空作为中国最具影响力的航空公司之一,其财务状况一直是市场关注的焦点。

本文将对南方航空近三年的财务报告进行分析,旨在揭示其财务状况、经营成果和未来发展趋势。

二、财务状况分析(一)资产负债表分析1. 资产结构分析近年来,南方航空的资产总额逐年增长,其中流动资产占比最大,主要构成包括货币资金、应收账款和预付款项等。

固定资产占比相对稳定,主要包括飞机、发动机等。

无形资产占比逐年下降,表明公司对无形资产的投资力度有所减弱。

2. 负债结构分析南方航空的负债总额也呈现逐年增长的趋势,其中流动负债占比最大,主要包括短期借款、应付账款等。

长期负债占比相对稳定,主要构成包括长期借款、租赁负债等。

3. 股东权益分析南方航空的股东权益逐年增长,主要得益于公司盈利能力的提升和资本公积的增加。

股东权益占比逐年提高,表明公司财务状况逐渐稳健。

(二)利润表分析1. 营业收入分析南方航空的营业收入逐年增长,主要得益于国内航空市场的持续增长和公司业务拓展。

其中,客运收入占比最大,货运收入占比相对稳定。

2. 营业成本分析南方航空的营业成本也呈现逐年增长的趋势,主要构成包括燃油成本、起降费用、机务维护成本等。

其中,燃油成本占比最大,对公司盈利能力影响较大。

3. 利润分析南方航空的净利润逐年增长,主要得益于公司成本控制能力的提升和业务拓展。

但需要注意的是,公司净利润的增长速度低于营业收入增长速度,表明公司盈利能力有待提高。

三、经营成果分析(一)市场份额近年来,南方航空在国内航空市场的份额逐年提高,成为国内航空市场的重要竞争者。

公司通过优化航线网络、提升服务质量等措施,吸引了越来越多的旅客。

(二)成本控制南方航空在成本控制方面取得了一定的成绩,尤其是在燃油成本方面。

公司通过优化航线结构、提高飞机利用效率等措施,有效降低了燃油成本。

(三)服务质量南方航空在服务质量方面不断提升,通过加强员工培训、优化服务流程等措施,为旅客提供了更加优质的服务体验。