CPA税法 第12章 国际税收(课后作业 含参考答案)

注会税法-第十二章_国际税收税务管理实务

第十二章国际税收税务管理实务一、单项选择题1.境内甲公司在A国有一分支机构,2019年甲公司境内所得100万元,A国分支机构亏损160万元。

则分支机构的亏损额中可以无限期向后结转弥补的是()万元。

A.0B.60C.100D.160【答案】C【解析】如果企业当期境内外所得盈利额与亏损额加总后和为负数,则以境外分支机构的亏损额(160万元)超过企业盈利额(100万元)部分的实际亏损额(60万元),按规定的期限进行亏损弥补,未超过企业盈利额部分的非实际亏损额(100万元)仍可无限期向后结转弥补。

2.境内甲公司适用的企业所得税税率为25%,2019年度取得境内应纳税所得额100万元,境外分公司应纳税所得额160万元,在境外已缴纳企业所得税30万元。

2019年度甲公司汇总纳税时实际在我国应缴纳企业所得税()万元。

A.25B.35C.55D.65【答案】B【解析】境外所得的抵免限额=160×25%=40(万元)>在境外实际缴纳税额30万元,需要在我国补缴企业所得税=40-30=10(万元),2019年度甲公司汇总纳税时实际在我国应缴纳企业所得税=100×25%+10=35(万元)。

3.中国居民企业A公司,在乙国投资设立了B公司。

乙国政府与我国签订了税收协定,乙国政府为鼓励境外投资,对B公司第一个获利年度给予免征企业所得税的优惠。

乙国企业所得税税率为30%,A公司当年获得B公司分得的利润600万元。

A公司当年取得境内所得1000万元,按照饶让抵免法,则A公司当年实际在我国应纳企业所得税为()万元。

A.175B.220C.250D.345【答案】C【解析】抵免限额=600×25%=150(万元);境外饶让优惠视同纳税=600×30%=180(万元);150万元<视同纳税180万元,可抵免150万元;A公司当年实际在我国应纳企业所得税=(1000+600)×25%-150=250(万元)。

注册会计师CPA税法分章节考点讲解及例题第十二章国际税收税务管理实务

注册会计师CPA税法分章节考点讲解及例题第十二章国际税收税务管理实务2023年注册会计师考试辅导税法(第十二章)【考情分析】2023年新增加的一章,内容较多,2023年教材进行了删减。

近几年本章分值为:2023年2.5分,2023年8.5分,2023年3.5分,2023年9.5分。

本章以主观题形式考核的知识点主要是我国税收抵免制度这部分内容,其他知识点均以客观题的形式考核。

第一部分重要考点回放一、熟悉的考点二、掌握的考点:我国的税收抵免制度1.企业实际应纳所得税额=企业境内外所得应纳税总额-企业所得税减免、抵免优惠税额-境外所得税抵免额2.方法:三步法:抵免限额-实缴税额-比较确定3.本层企业所纳税额属于由一家上一层企业负担的税额=(本层企业就利润和投资收益所实际缴纳的税额+符合规定的由本层企业间接负担的税额)某本层企业向一家上一层企业分配的股息(红利)÷本层企业所得税后利润额。

(计算顺序自下而上)【杨氏记忆法】本层企业所纳税额属于由一家上一层企业负担的税额=(利润税+投资税+间接税)某分配比例某持股比例4.持股条件的判断:顺序自上而下5.相关规定:(1)居民企业在境外设立不具有独立纳税地位的分支机构取得的各项境外所得,无论是否汇回中国境内,均应计入该企业所属纳税年度的境外应纳税所得额。

(2)境外分支机构亏损的非实际亏损额弥补期限不受5年期限制。

(3)可予抵免境外所得税额不包括的情形:略(4)理解税收饶让抵免应纳税额的确定和简易办法计算抵免。

【典型例题】第1页2023年注册会计师考试辅导税法(第十二章)中国居民企业A控股了一家甲国B公司,持股比例为50%,B持有乙国C公司30%股份。

B公司当年应纳税所得总额为1000万元,其中来自C公司的投资收益为300万元,按10%缴纳C公司所在国预提所得税额为30万元,当年在所在国按该国境外税收抵免规定计算后实际缴纳所在国所得税额为210万元,税后利润为760万元,全部分配。

国际税收课后习题答案

1.what is International Tax?What does it mainly address(探讨)?International Tax is a science focusing on a serious tax issues resulting from different and conflicting tax rules made by particular countries ,jurisdictions and resolutions(决议).International tax in a board sence covers not only income but also turnover taxes,etc.2.Talk about differences between China and USA on taxation system1)The USA is a country with income taxes as a major tax while in China we have turn over taxes as our important taxes.2)The federal government,state government and local government of the USA have pretty rights to collect taxes,while the rights to collect taxes are mostly controlled in central government.3)The USA use comprehensive income tax system and deduct fees refers to different situation.China use itemized income tax system.4)In the respect of estate tax, real estate tax is the mainly object to be taxed .3.On differences among Macau,China Continent and HongKong for the purpose of tax features according to table 11)The corporate income tax rates in China Continent is the highest in these three ,to 25%.The tax base of China Continent Is worldwide while the others are territorial.2)In China Continent we have taxes for interest,royalties,technical fees,management fees (all of them are 10% for non-resident,20%for resident ),while the others don’t have them.3)China Continent have value-added tax ,while the others don’t have them.4.On differences among UK,China Continent and Spain for the purpose of Corporate income tax according to table 21)Spain has the highest corporate tax rate to 32.5%.2)UK doesn’t tax for many income which China Continent or Spain will tax such as Capital gains ,branch profits,dividends, technical fees and management fees.5.On differences among China Continent and foreign jurisdictions for the purpose of withholding taxes according to table 31)For branch profits, interest ,technical fees and management fees most jurisdictions don’t collect tax except Ireland(collect for interest) and China Continent.2)Except Switzerland federal tax rates of dividends and interest are 35% and higher than China Continent ,other jurisdictions’ withholding tax rates are mostly lower or equal to China Continent.International Income Taxation1.How does a country generally design its income taxation system?(book page50)1)territorial(领土模式):tax only income earned within their borders.eg.HongKong.2)Residency(属人模式):tax on the worldwide income of residents, and impose tax on the income of nonresidents from certain sources within the country. eg.the USA.3)Exclusion(例外):specific inclusion or exclusion of certain amounts,classes,or items of income in/from the base of taxation.4)Hybrid(混合模式):some governments have chosen for all or only certain classes of taxpayers, to adopt systems that are a combination of territorial, residency, or exclusionary.2.Why is it important to make clear source of income?To make clear source of income is important because it decidides that whether a individual or corporation should pay tax in a country and what credits can it enjoy.3.Term explanation:Thin Capitalization;Foreign tax Credit;Withholding tax; International tax treaty; Deferral system; International transfer pricingThin Capitalization:Thin capitalization is a method that taxpayers borrow too much money from oversea related party and pay much interest, so that they can enjoy much deduction before tax.By this way,they transfer profits from high tax burden countries to low tax burden countries or jurisdictions.Foreign tax Credit(外国税收抵免):If you paid or accrued foreign taxes to a foreign country on foreign source income and are subject to resident country tax on the same income, you may be able to take a credit for those taxes. Taken as a credit, foreign income taxes reduce your own country tax liability.Withholding tax:Withholding tax is tax withheld by the country when a corporation making a payment to its resident country , in which the full amount owed to that corporation is reduced by the tax withheld.International tax treaty:International tax treaty is a treaty a country (or jurisdiction) signed with other countries (or jurisdiction) for affairs about taxation.Deferral system:Deferral system is a tax incentive (激励措施)to encourage domestic tax residence to make investment broad.But it may cause international tax avoidance.(缺点:可能造成国际避税)International transfer pricing:International transfer pricing is a very important way for multinational company to avoid international tax.Transfer pricing refers to a kind of non-market pricing action taken by related corporations to shift profits form high tax rate countries or jurisdictions to low tax rete regions.Tax Residence1.What is the main difference between a tax resident and a non-tax resident for tax liability purpose? In general, a tax resident bears infinite tax liability ,should pay tax for all of its income.A non-tax resident bears limited tax liability, should pay tax for income sourced from the country.2.Can you name some tests in determining whether a person is a resident?for corporation:place-of-incorporation test,place-of-management test,residence of the shareholders testfor individiual:a fact-and-circumstances test ;abode test; number of day test(in China:1~5year – temporary resident,>5year - long-term resident)3.Take an example to prove how different countries apply differing tests to judge a person's residence?For example ,China for individual:domicile test,number of days(a full year);for corporation:place-of-incorporation test or place-of-management testireland for individual:number of days test(183 days),domicile testfor corporation:place-of-incorporation test or place-of-management test4.Term explanation:Tax residence;dual resident;domicile test;Tax residence:If an individual or a corporation is a tax residence ,it bears infinite tax liabilitis to its own country.Domicile is, in common law jurisdictions.dual resident:dual resident means an individual or a corporation is resident taxpayer in two countries at the same time.It often occurs when two use different standard for tax residence.domicile test:If an individual or a corporation has its domicile in a country ,it is the country's tax residence.It is a common tax jurisdiciton.Income Source Jurisdiction and Rules1.What is source jurisdiction?Source jurisdiction is one important form of income tax jurisdiction.It is the most important tax jurisdiction.(收入来源地管辖权是一种重要的,并且是最重要的税收管辖权)All country and jurisdiction adopt source jurisdiction(所有的国家和地区都使用来源地管辖权) So called source jurisdiction refers to that as long as an tiem of income is sourced within the territory, the government of the territory has rights to lavy income tax on it .(一笔所得只要来源于本国,就可以对其征税)2.How to determine the source of employment and personal services income?If the income derived from personal services performed by an employee, it is source of employment.If the income is performed by an independent contractor or a professional ,it is source of personal service income.3.How to determine the source location of business Income?What is PE?If the income is attributable to a PE(permanent establishment) in the country(ues 1.attribution rule 归属原则2.attraction rule引力规则), it is the country’s source income.PE: permanent establishment,based on substance or people.(场所:辅助性、准备性不算;人:必须是非独立代理人,经常为公司签订合同的等)4.How to determine the source of investment income?Dividend and interest income.If the income is derived from ownership of equity ,it is the source of investment income.5.How about US source rules?6.What are China's source rules?An RE(resident enterprise)must pay enterprise income tax to the Chinese government on all its income,regardless of whether such income is generated within or outside of China.The defult tax rate for an RE ,prior to any special tax treatment, is 25 percent.An NRE(nonresident enterprise) that has any Operational Establishment in China is required to pay enterprise income tax only on its income sourced from China.The tax rate is 10 percent.International Double Taxation and Relief1.What is International double taxation?International double taxation is that the same item of asset is taxed twice or more than twice in a tax year.2.What is the main difference between legal International double taxation and economic International double taxation?Legal International double taxation is for the same taxpayers ,who are often branch companys, using direct credits.Economic International double taxation is for different taxpayers,who are often subside companys,using indirect credits.3.Take an example to prove International double taxation arising from the same tax jurisdiction and relief.4.What approaches are used to solve International double taxation resulting from residence-source conflicts?Unilateral,bilateral and multilateral approaches.Deduction method,exemption method,credit method and so on.5.What is the main difference between deduction method and credit method?Deduction:reduce all kinds of fees from taxable income.Credit:reduce credit from tax due.6.Which specific relief methods does international community agree to?The OECD and UN models only authorize the credit and exemption method,not the deduction method.7.Termexplanation:fullexemption;partialexemption;limitation on credit;full exemption:only levy tax on income from resident company's own country.partial exemption:give resident company a part of tax exemption for overseas income.limitation on credit:the tax rate of resident company's own country multiply by the income in the country.If the taxpayer paied a amount of tax less than the limitation,it should pay tax in arrears.International Tax Avoidance and Tax Haven1.What is tax haven?Tax haven is a country or jurisdiction which has low tax rate or no tax so that people choose to live or register company there to avoid the high tax burden in their own country or jurisdiction.Another definition:A tax haven is a country or territory where taxes are lavied at a low rate or not at all.(in the book)2.How many types of tax havens are there in the world?There.1)Nil-Tax Havens(零税率):do not have any of the three main direct taxes:No income tax or corporation tax;No capital gains tax,and No inheritance tax.2)Foreign Source Exempt Havens(外国来源豁免):They only tax you on lacally derived income.3)Low-Tax Havens(低税率):Have special concessions or double tax treaties. some non-tax features of a tax haven?Generally,a tax haven have these features:1)Small territory2)Privacy3)Ease of residence4)Political stability5)Political stability6)Relaible communications7)Good life factors.4.How does an international taxpayer make use of a tax haven?(in book P104)methodology1)Change personal residency.(改变居民身份)Relocate themselves in low-tax jurisdiction.2)Asset holding.(资产持有)Utilize a trust or a company which will be formed in tax haven.3)Trading and other business activity.(生产经营)Set up many businesses which do not requirea specific geographical location or extensive labor in tax havens to minimimze tax exposure.4)Financial intermediaries.(通过财务金融中介公司)Use funds,banking,life insurance and pensions.Deposit with the intermediary in the low-tax jurisdiction.5.Does China have anti-tax-haven rules?Yes.In CFC rules.6.What are the advantages of being a tax haven?Being a tax haven ,a jurisdiction can1) have divisions of multinational locating there and employ some of the local population;2)transfer needed skills to the local population;3)go a long way to attracting foreign companies.7.What are the reasons for some jurisdictions desiring to be tax havens?The same as question6.Chapter 7International Transfer Pricing and Rules1.What is International transfer pricing?Transfer pricing refers to a kind of non-market pricing action taken by related corporations to shift profits form high tax rate countries or jurisdictions to low tax rete regions.The main purposes are reduce tax burden and a series of non-tax purposes like 1)occupy market 2)change the subsidiary’s image in order to gain other interest 3)avoid currency control 4)minimize the expose to import duty 5)earn excess profit …2.Take an example to prove that International transfer pricing can be used to avoid international tax ?For example,A has a product can be sold at 1000 dollars, but A sold it to B at 100 dollars.Then B will sell it at 1000, 900 profit was shift to B’s countries or jurisdictions,andB was setup in tax haven,the group don’t have to pay much tax.3.Whatare the main contents of International transfer pricing rules?International transfer pricing rules are a series of tax manage rules made by countries or governments in order to prevent corporations particularly multinational corporations utilize International transfer pricing to avoid tax ,which cause government’s tax run off.4.Termexplanation:comparable uncontrolled price;costplus;resaleprice;transactional net margin method;profit split method;comparabilityanalysisChapter8Controlled Foreign Corporation and Rules1.How does a multinational firm use a CFC to avoid tax?In most cases,Chinese firms tend to not distribute or just distribute a little profit from CFC to its parent firm.While, foreign firms usually let the profit stay in the CFC.2.What is CFC?CFC refers to firms controlled by resident firms and theyare often set in low tax rate or no tax reigions.3.What is the relationship between deferral system(延迟缴纳) and CFC rules?The law of many countries does not tax a shareholder of a corporation on the corporation’s income until the income is distributed as a dividend.This dividend could be avoided indefinitely by loaning the earnings to the shareholder without actually declaring a dividend.The CFC rules were intended to cause current taxation to the shareholder where income was of a sort that could be artificially shifted or was made available to the shareholder.At the same time, such rule were designed to interfere with normal commercial practices.4.What arethe main contents of a country’s CFC rules?The main contents of a country’s CFCrules are to prevent residents (including individuals and firms) using controlled foreign corporation to avoid tax burden.5.When were China’s CFC rules established?Year 2009.6.Can you name any differences between China and foreign jurisdictions for purposes of CFC rules?7.Must a foreign corporation which is established in a tax haven and controlled by our residents bea CFC for our tax purpose?Why?No.If the foreign corporation is1)a small corporation(the total profit a year is less than 5 millions);2)the main income was get from positive operating activities, it won’t be a CFC for our tax purpose.Thin Capitalization and Rules1.What is thin capitalization?Thin capitalization is a method that taxpayers borrow too much money from oversea related party and pay much interest, so that they can enjoy much deduction before tax.By this way,they transfer profits from high tax burden countries to low tax burden countries or jurisdictions.2.Give an example to prove that thin capitalization can be used to avoid tax.暂无3.What are the main contents of thin capitalization rules?1)The relationship between borrower and lender.2)Thedetermination of excessive interest.3)Treatment of excessive interest: deemed dividend and withholding tax is lavied.4)4.What are the main features of the USA thin capitalization rules?5.Talk about thin capitalization rules in ChinaChina use ALP(arm’s lenth principle)/fixed Debt-to-Equity Ratio /Earnings stripping(收益剥离法)。

会计考试(注册会计师)税法《第十二章 国际税收》题库试卷带答案及解析

会计考试(注册会计师)税法《第十二章国际税收》题库试卷带答案及解析姓名:_____________ 年级:____________ 学号:______________1、下列关于双重居民身份下最终居民身份判定标准的顺序中,正确的是()。

A永久性住所、重要利益中心、习惯性居处、国籍B国籍、永久性住所、重要利益中心、习惯性居处C重要利益中心、习惯性居处、永久性住所D习惯性居处、国籍、永久性住所、重要利益中心答案解析:为了解决双重居民身份下个人最终居民身份的归属,《中新协定》进一步规定了以下确定标准,依次为:(1)永久性住所;(2)重要利益中心;(3)习惯性居处;(4)国籍。

这些标准的使用是有先后顺序的,只有当使用前一标准无法解决问题时,才使用后一标准。

综上,本题应选A。

2、居民企业从非居民企业购买专利权,支付税后所得180万元,该非居民企业在中国境内未设立机构、场所,则居民企业应扣缴企业所得税()万元。

A18B20C45D36答案解析:扣缴义务人与非居民企业签订与股息、红利等权益性投资收益和利息、租金、特许权使用费所得、转让财产所得以及其他所得有关的业务合同时,凡法律规定或者合同中约定由扣缴义务人负担应纳税款的,应将非居民企业取得的不含税所得换算为含税所得后计算征税。

居民企业应扣缴企业所得税=180÷(1-10%)×10%=20(万元)。

综上,本题应选B。

3、下列国际组织或机构中,发布了《金融账户涉税信息自动交换标准》的是()。

A联合国B世界银行C经济合作与发展组织D世界贸易组织答案解析:经济合作与发展组织(OECD)于2014年7月发布了《金融账户涉税信息自动交换标准》。

综上,本题应选C。

4、中国居民企业M投资甲国N公司,持有甲国N公司60%股权;N持有乙国X公司50%股份;X持有丙国Y 公司20%股份,同时持有丁国E公司100%股份。

则下列关于M企业抵免的说法正确的是()。

A来自甲国N公司的股息负担的税款可以抵免B来自乙国X公司的股息负担的税款不可以抵免C来自丙国Y公司的股息负担的税款可以抵免D来自丁国E公司的股息负担的税款不可以抵免答案解析:选项A,M公司直接持有N公司60%的股权,符合持股20%以上的规定,适用间接抵免;选项B,M公司间接持有X公司股权=60%×50%=30%大于20%,适用间接抵免;选项C,M公司间接持有Y公司股权=60%×50%×20%=6%小于20%,不适用间接抵免;选项D:M公司间接持有E公司股权=60%×50%×100%=30%,适用间接抵免。

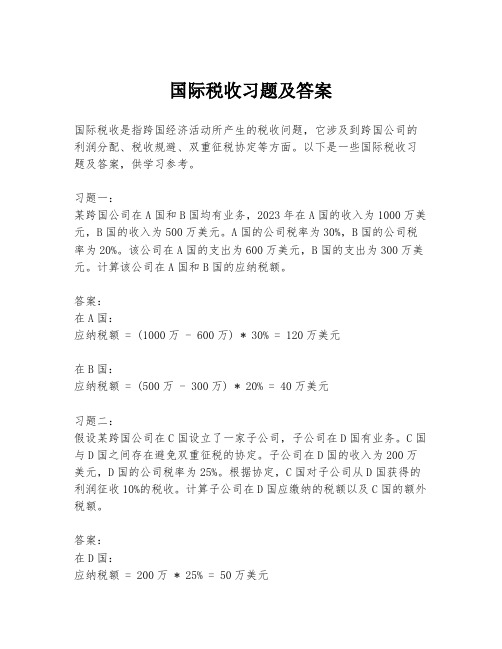

国际税收习题及答案

国际税收习题及答案国际税收是指跨国经济活动所产生的税收问题,它涉及到跨国公司的利润分配、税收规避、双重征税协定等方面。

以下是一些国际税收习题及答案,供学习参考。

习题一:某跨国公司在A国和B国均有业务,2023年在A国的收入为1000万美元,B国的收入为500万美元。

A国的公司税率为30%,B国的公司税率为20%。

该公司在A国的支出为600万美元,B国的支出为300万美元。

计算该公司在A国和B国的应纳税额。

答案:在A国:应纳税额 = (1000万 - 600万) * 30% = 120万美元在B国:应纳税额 = (500万 - 300万) * 20% = 40万美元习题二:假设某跨国公司在C国设立了一家子公司,子公司在D国有业务。

C国与D国之间存在避免双重征税的协定。

子公司在D国的收入为200万美元,D国的公司税率为25%。

根据协定,C国对子公司从D国获得的利润征收10%的税收。

计算子公司在D国应缴纳的税额以及C国的额外税额。

答案:在D国:应纳税额 = 200万 * 25% = 50万美元C国额外税额 = (200万 - 50万) * 10% = 15万美元习题三:一家跨国公司在E国和F国均有业务,E国和F国之间没有避免双重征税的协定。

该公司在E国的收入为800万美元,F国的收入为600万美元。

E国的公司税率为35%,F国的公司税率为30%。

该公司在E国的支出为400万美元,F国的支出为300万美元。

如果公司选择在F国缴纳税款,计算该公司在F国的应纳税额。

答案:在F国:应纳税额 = (600万 - 300万) * 30% = 90万美元习题四:某跨国公司在G国和H国均有业务,G国和H国之间签署了避免双重征税的协定。

该公司在G国的收入为1200万美元,H国的收入为800万美元。

G国的公司税率为40%,H国的公司税率为35%。

该公司在G国的支出为600万美元,H国的支出为400万美元。

根据协定,G国对该公司在H国获得的利润征收15%的税收。

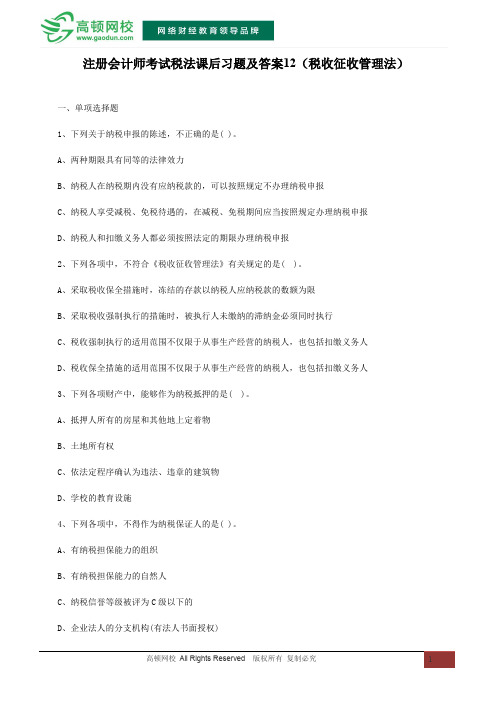

注册会计师考试税法课后习题及答案12(税收征收管理法)

注册会计师考试税法课后习题及答案12(税收征收管理法)一、单项选择题1、下列关于纳税申报的陈述,不正确的是()。

A、两种期限具有同等的法律效力B、纳税人在纳税期内没有应纳税款的,可以按照规定不办理纳税申报C、纳税人享受减税、免税待遇的,在减税、免税期间应当按照规定办理纳税申报D、纳税人和扣缴义务人都必须按照法定的期限办理纳税申报2、下列各项中,不符合《税收征收管理法》有关规定的是()。

A、采取税收保全措施时,冻结的存款以纳税人应纳税款的数额为限B、采取税收强制执行的措施时,被执行人未缴纳的滞纳金必须同时执行C、税收强制执行的适用范围不仅限于从事生产经营的纳税人,也包括扣缴义务人D、税收保全措施的适用范围不仅限于从事生产经营的纳税人,也包括扣缴义务人3、下列各项财产中,能够作为纳税抵押的是()。

A、抵押人所有的房屋和其他地上定着物B、土地所有权C、依法定程序确认为违法、违章的建筑物D、学校的教育设施4、下列各项中,不得作为纳税保证人的是()。

A、有纳税担保能力的组织B、有纳税担保能力的自然人C、纳税信誉等级被评为C级以下的D、企业法人的分支机构(有法人书面授权)5、判断纳税人是否存在账外销售问题、是否错误使用存货计价方法、是否人为调整产成品成本或应纳所得额等问题的指标是()。

A、主营业务成本变动率B、成本费用利润率C、单位产成品原材料耗用率D、存货周转率6、税务机关派人员到被查纳税人的机构办公地点对其账务资料进行检查,这这种检查方法是()。

它与()调账检查法对称。

A、抽查法,顺查法B、顺查法,逆查法C、逆查法,全查法D、现场检查法,调账检查法7、某小规模纳税人为了少纳税,私自将购买的税控装置拆开,将时钟记录程序进行调整,根据税收征收管理法的规定,由税务机关责令限期改正,可以处以()以下的罚款;情节严重的,处()以上()以下的罚款。

A、2000元,2000元,1万元B、2000元,2000元,5000元C、5000元,5000元,1万元D、5000元,5000元,5万元8、有独立的生产经营权、在财务上独立核算并定期向发包人或者出租人上缴承包费或租金的承包承租人,应当自承包承租合同签订之日起()日内,向其承包承租业务发生地税务机关申报办理税务登记,税务机关核发临时税务登记证及副本。

注册会计师-《税法》习题精析-第十二章 国际税收税务管理实务(9页)

第十二章国际税收税务管理实务第十二章习题精析课程目录一、本章命题常规二、本章新增易考知识点三、本章重要考点真题及习题示例四、跨章节知识点组合一、本章命题常规本章是对第一章第七节的深化,也是对第四章、第五章内容的补充。

程序法与实体法在本章综合体现,致使本章考点散碎,可以命制各种题型。

本章在这三年考试命题分值大起大落,在2016年考了单项选择题、多项选择题和计算问答题各一题,使本章在2016年分值达到8.5分,但在2017年却只考了客观题,分值3.5分。

然而2018年本章分值又达到了8.5分,而且考点非常细碎。

预计2019年本章分值5分左右。

二、本章新增易考知识点1.调整我国已对外正式签署国际税收协定和已生效协定的数量1983年我国同日本签订了避免双重征税的协定,这是我国对外签订的第一个全面性的避免双重征税协定。

截至2018年12月,我国已对外正式签署110个避免双重征税协定,其中103个协定已生效。

2.明确境外投资者以分得的利润用于补缴其在境内居民企业已经认缴的注册资本,增加实收资本或资本公积的,属于符合“新增或转增中国境内居民企业实收资本或者资本公积”的情形。

3.明确境外投资者按照金融主管部门的规定,通过人民币再投资专用存款账户划转再投资资金的划转时间的具体规定。

【例题·多选题】以下符合境外投资者以分配利润直接投资暂不征收预提所得税政策及管理规定的有()。

A.境外投资者包括非居民企业和非居民个人B.境外投资者适用再投资递延纳税优惠的,应按照税收管理要求进行申报并如实向利润分配企业提供其符合政策条件的资料C.境外投资者通过股权转让、回购、清算等方式实际收回享受暂不征收预提所得税政策待遇的直接投资时,在实际收取相应款项后7日内,按规定程序向税务部门申报补缴递延的税款D.境外投资者依照规定可以享受暂不征收预提所得税政策但未实际享受的,可在实际缴纳相关税款之日起三年内申请追补享受该政策,退还已缴纳的税款【答案】BCD【解析】选项A,境外投资者是指适用《企业所得税法》第三条第三款规定的非居民企业,而不是非居民个人。

2022年注册会计师《税法》章节基础练习(第十二章 国际税收税务管理实务》

2022年注册会计师《税法》章节基础练习第十二章国际税收税务管理实务国际税收协定及范本单项选择题正确答案:D答案解析:世界上最早的国际税收协定是比利时和法国于1843年签订的,德国和奥地利在1899年也签订了国际税收协定。

单项选择题在注重收入来源国税收管辖权的同时兼顾了缔约国双方的利益,比较容易被发展中国家所接正确答案:B答案解析:《联合国范本》在注重收入来源国税收管辖权的同时兼顾了缔约国双方的利益,比较容易被发展中国家所接受。

我国缔结税收协定(安排)的情况1980年和1981年,随着涉外税收法规的颁布,基本确立了我国涉外税收的法律体系的涉外正确答案:ABC答案解析:1980年和1981年,我国连续颁布了《中外合资经营企业所得税法》、《个人所得税法》和《外国企业所得税法》,这一系列涉外税收法规的颁布,基本确立了我国涉外税收的法律体系。

多项选择题20世纪70年代,与我国先后分别缔结了关于互免空运企业运输收入税收的协定的国家有正确答案:BCD答案解析:20世纪70年代,我国先后又与南斯拉夫社会主义联邦共和国、日本和英国分别缔结了关于互免空运企业运输收入税收的协定。

国际税收协定典型条款介绍单项选择题正确答案:C答案解析:最终居民身份判定标准的顺序是:永久性住所、重要利益中心、习惯性居处、国籍。

单项选择题正确答案:D答案解析:选项C,缔约国一方居民个人由于专业性劳务或者其他独立性活动取得的所得,应仅在该缔约国征税,即一般情况下仅在该个人为其居民的国家征税,但符合下列条件之一的,来源国有征税权:①居民个人在缔约国另一方为从事上述活动的目的设有经常使用的固定基地。

②该居民个人在任何12个月中在缔约国另一方停留连续或累计达到或超过183天。

在这种情况下,该缔约国另一方可以仅对在该缔约国进行活动取得的所得征税。

选项D,在一国负有纳税义务的人未必都是该国居民。

例如,某新加坡公民因工作需要,来中国境内工作产生了中国个人所得税纳税义务,但不应仅因其负有纳税义务而判定该个人为中国居民,而应根据协定关于个人居民的判定标准进一步确定其居民身份。

注册会计师 CPA 税法 分章节习题 第十二章 国际税收

第十二章国际税收一、单项选择题1、绝密级税收情报保密期限一般为()年。

A、5B、10C、15D、302、税务机关分析、评估企业关联交易时,因企业与可比企业营运资本占用不同而对营业利润产生的差异原则上不作调整。

确需调整的,须层报()批准。

A、主管税务机关B、省级税务机关C、财政部D、国家税务总局3、根据审议决定,向企业送达《特别纳税调查初步调整通知书》,企业对初步调整意见有异议的,应自收到通知书之日起()日内书面提出,税务机关收到企业意见后,应再次协商审议。

A、3B、5C、7D、104、在转让定价调查及调整的跟踪管理期内,企业应在跟踪年度的次年()之前向税务机关提供跟踪年度的同期资料。

A、1月1日B、5月31日C、6月20日D、6月30日5、下列关于资本弱化的表述错误的是()。

A、企业从其关联方接受的债权性投资与权益性投资的比例超过规定标准而发生的利息支出,不得在计算应纳税所得额时扣除B、金融企业实际支付给关联方的利息支出,标准债资比例为5:1C、企业同时从事金融业务和非金融业务,其实际支付给关联方的利息支出,应按照合理方法分开计算;没有按照合理方法分开计算的,一律按照其他企业的比例计算准予税前扣除的利息支出D、企业所得税法规定不得在计算应纳税所得额时扣除的利息支出,可以结转到以后纳税年度扣除6、某外国公司实际管理机构不在中国境内,也未在中国设立机构场所,2017年从中国境内某企业获得专有技术使用权转让收入200万元,该技术的成本80万元,从外商投资企业取得投资收益300万元。

此外转让其在中国境内的房屋一栋,转让收入3000万元,原值1000万元,已提折旧600万元。

则该外国公司2017年应当向我国缴纳的企业所得税为()万元。

A、350B、310C、50D、2507、非居民企业取得股息、利息、租金、特许权使用费和财产转让所得,其所得跟境内机构场所并没有实际联系的,按()的税率征收企业所得税。

A、10%B、15%C、20D、25%8、在中国境内未设立机构、场所的非居民企业从中国境内取得的下列所得,应差额计算征收企业所得税的是()。

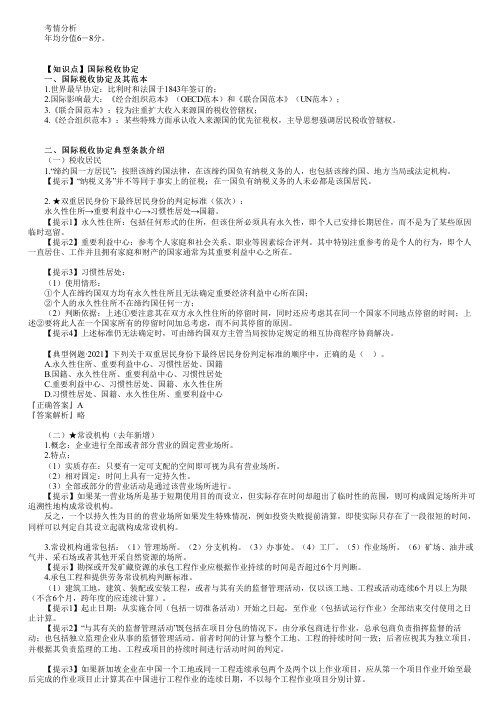

2023年注册会计师《税法》 第十二章 国际税收税务管理实务

考情分析 年均分值6-8分。

【知识点】国际税收协定 【知识点】国际税收协定一、国际税收协定及其范本 一、国际税收协定及其范本 1.世界最早协定:比利时和法国于1843年签订的; 2.国际影响最大:《经合组织范本》(OECD范本)和《联合国范本》(UN范本); 3.《联合国范本》:较为注重扩大收入来源国的税收管辖权; 4.《经合组织范本》:某些特殊方面承认收入来源国的优先征税权,主导思想强调居民税收管辖权。

二、国际税收协定典型条款介绍 二、国际税收协定典型条款介绍 (一)税收居民 1.“缔约国一方居民”:按照该缔约国法律,在该缔约国负有纳税义务的人,也包括该缔约国、地方当局或法定机构。

【提示】“纳税义务”并不等同于事实上的征税;在一国负有纳税义务的人未必都是该国居民。

2. ★双重居民身份下最终居民身份的判定标准(依次): 永久性住所→重要利益中心→习惯性居处→国籍。

【提示1】永久性住所:包括任何形式的住所,但该住所必须具有永久性,即个人已安排长期居住,而不是为了某些原因临时逗留。

【提示2】重要利益中心:参考个人家庭和社会关系、职业等因素综合评判。

其中特别注重参考的是个人的行为,即个人一直居住、工作并且拥有家庭和财产的国家通常为其重要利益中心之所在。

【提示3】习惯性居处: (1)使用情形: ①个人在缔约国双方均有永久性住所且无法确定重要经济利益中心所在国; ②个人的永久性住所不在缔约国任何一方; (2)判断依据:上述①要注意其在双方永久性住所的停留时间,同时还应考虑其在同一个国家不同地点停留的时间;上述②要将此人在一个国家所有的停留时间加总考虑,而不问其停留的原因。

【提示4】上述标准仍无法确定时,可由缔约国双方主管当局按协定规定的相互协商程序协商解决。

【典型例题·2021】下列关于双重居民身份下最终居民身份判定标准的顺序中,正确的是( )。

A.永久性住所、重要利益中心、习惯性居处、国籍 B.国籍、永久性住所、重要利益中心、习惯性居处 C.重要利益中心、习惯性居处、国籍、永久性住所 D.习惯性居处、国籍、永久性住所、重要利益中心『正确答案』A『答案解析』略 (二)★常设机构(去年新增) 1.概念:企业进行全部或者部分营业的固定营业场所。

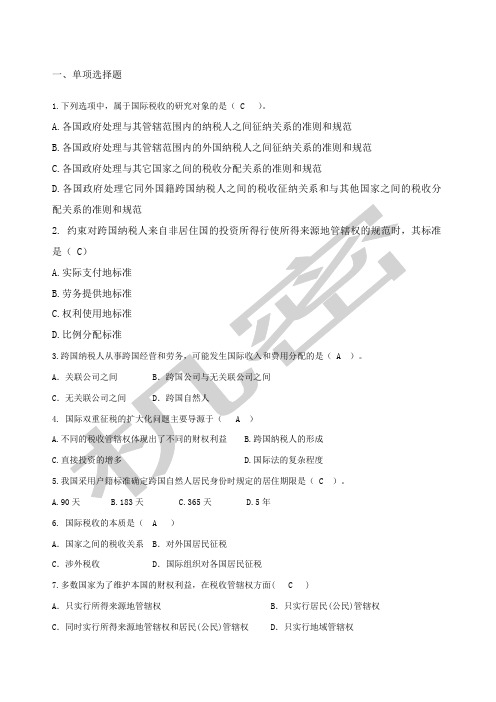

(完整word版)国际税收习题附答案版

一、单项选择题1.下列选项中,属于国际税收的研究对象的是( C )。

A.各国政府处理与其管辖范围内的纳税人之间征纳关系的准则和规范B.各国政府处理与其管辖范围内的外国纳税人之间征纳关系的准则和规范C.各国政府处理与其它国家之间的税收分配关系的准则和规范D.各国政府处理它同外国籍跨国纳税人之间的税收征纳关系和与其他国家之间的税收分2.A.B.C.D.3.AC4.A.C.5.6. 国际税收的本质是( A )A.国家之间的税收关系 B.对外国居民征税C.涉外税收 D.国际组织对各国居民征税7.多数国家为了维护本国的财权利益,在税收管辖权方面( C )A.只实行所得来源地管辖权 B.只实行居民(公民)管辖权C.同时实行所得来源地管辖权和居民(公民)管辖权 D.只实行地域管辖权8. 根据两大范本的精神,如果两国在判定法人居民身份时发生冲突,则认定其最终居民身份应根据( D )A.注册地标准 B.常设机构标准C.选举权控制标准 D.实际管理机构所在地标准9.免税方法的指导原则是( C )。

.A.放弃行使所得来源地管辖权B.承认所得来源地管辖权的独占地位C.避免双重征税D.对跨国所得的分享10.A.A.B.C.D.12.A.B.C.D.A.C.14.下列地区中,属于国际上着名避税港集中地的是( A )。

A.靠近美国B.靠近亚洲C.靠近非洲D.靠近中国15.税收抵免方法中的间接抵免适用于( A )A.母子公司之间B.总分公司之间C.民营公司之间D.独立公司之间16. 在我国境内居住的自然人,对其从境外取得的所得,只就汇到我国的部分征税,不汇到我国的所得免税,则其居住时间为( B )A.不满一年 B.一年以上,未超过五年C.两年以上,未超过六年 D.五年以上17. 假定A国居民在某纳税年度中总所得为10万元,其中来自A国的所得8万元,来自B国的所得2万元。

A、B两国的所得税税率分别为30%、25%,若A国采用全额免税法,则A国应征税额为( D ) A.2.9万元 B.3万元 C.2.5万元 D.2.4万元19.A.C.20.A.B.C.D.21.A.B.C.D.22.A.23.自由港在税收上的主要特征是( C )A.减免所得税B.税负较轻C.免征关税D.提供特殊的税收优惠24.美国允许纳税人超限额结转的年限为( D )A.1年B.3年C.5年D.7年25. 下列纳税人不可能成为国际税收涉及的纳税人的是( A )A.只负有本国纳税义务的非跨国自然人 B.负有双重纳税义务的跨国自然人C.负有双重纳税义务的跨国法人 D.负有多重纳税义务的跨国纳税人26.目前世界各国的税务当局广泛采用的处理跨国企业之间的国际收入和费用分配的指导原则是( A )A.总利润原则 B.独立核算原则C.合理原则 D.合理利润划分安全地原则27.当一国企业对外投资设立分支机构时,通常会产生的不利因素是( B )。

注册会计师章节练习附答案- 2021年注会《税法》第十二章

注册会计师章节练习附答案- 2021年注会《税法》第十二章1注重扩大收入来源国的税收管辖权,主要在于促进发达国家和发展中国家之间双边税收协定的签订,同时也促进发展中国家相互间国际税收协定的签订,该税收协定范本是()。

A.联合国范本(UN范本)B.BEPSC.经合纽织范本(OECD范本)D.避免双重征税的安排[参考答案]A[答案解析]解析:联合国范本(UN范本)注重扩大收入来源国的税收管辖权,主要在于促进发达国家和发展中国家之间双边税收协定的签订,同时也促进发展中国家相互间国际税收协定的签订。

2下列关于双重居民身份下最终居民身份判定标准的排序中,正确的是()。

A.永久性住所、重要利益中心、习惯性居处、国籍B.重要利益中心、习惯性居处、国籍、永久性住所C.国籍、永久性住所、重要利益中心、习惯性居处D.习惯性居处、国籍、永久性住所、重要利益中心[参考答案]A[答案解析]解析:为了解决双重居民身份下个人最终居民身份的归属,协定进一步规定了以下确定标准需特别注意的是,这些标准的使用是有先后顺序的,只有当使用前一标准无法解决问题时,才使用后一标准。

这些标准依次为:(1)永久性住所;(2)重要利益中心;(3)习惯性居处;(4)国籍。

当采用上述标准依次判断仍然无法确定其身份时,可由缔约国双方主管当局按照协定规定的相互协商程序协商解决。

3以下关于非居民企业股权转让有关问题的表述正确的是()。

A.股权转让所得是指股权转让收入扣除股权净值以及被投资企业的未分配利润和税后提存的各项基金后的余额B.股权转让合同或协议约定采取分期收款方式的,应于收到第一笔款项时确认收入实现C.股权转让合同或协议约定采取分期收款方式的,其分期收取的款项可先视为收回以前投资财产的成本,待成本全部收回后,再计算并扣缴应扣税款D.在计算股权转让所得时,主管税务机关为分配所得企业的所得税主管税务机关[参考答案]C[答案解析]解析:股权转让所得是指股权转让收入与股权净值之间的差额,不得扣除其中所包含的被投资企业的未分配利润和税后提存的各项基金。

注册会计师-税法-强化练习题-第十二章国际税收税务管理实务

注册会计师-税法-强化练习题-第十二章国际税收税务管理实务[单选题]1.下列转让定价方法中,一般适用于不拥有重大价值无形资产企业的有形资产使用权或所有权的转让和受让、无形资产使用权受让以及劳务交(江南博哥)易等关联交易的是()。

A.交易净利润法B.利润分割法C.成本加成法D.再销售价格法正确答案:A参考解析:交易净利润法一般适用于不拥有重大价值无形资产企业的有形资产使用权或所有权的转让和受让、无形资产使用权受让以及劳务交易等关联交易。

掌握“转让定价调整方法”知识点。

[单选题]2.以关联方购进商品再销售给非关联方的价格减去可比非关联交易毛利后的金额作为关联方购进商品的公平成交价格进行定价的方法是()。

A.可比非受控价格法B.再销售价格法C.成本加成法D.交易净利润法正确答案:B参考解析:再销售价格法以关联方购进商品再销售给非关联方的价格减去可比非关联交易毛利后的金额作为关联方购进商品的公平成交价格。

掌握“转让定价调整方法”知识点。

[单选题]3.某外商投资企业自行申报以45万元从境外甲公司(关联企业)购入一批产品,又将这批产品以50万元转售给乙公司(非关联企业)。

假定该公司的销售毛利率为20%,企业所得税税率为25%,按再销售价格法计算,此次销售业务应缴纳的企业所得税为()元。

A.0B.12500C.15000D.25000正确答案:D参考解析:再销售价格法以关联方购进商品再销售给非关联方的价格减去可比非关联交易毛利后的金额作为关联方购进商品的公平成交价格。

应纳税额=[500000-500000×(1-20%)]×25%=25000(元)。

[单选题]4.外国企业常驻代表机构应准确计算其应税收入和应纳税所得额,并在季度终了之日起()日内向主管税务机关据实申报缴纳企业所得税。

A.10B.15C.20D.30正确答案:B参考解析:外国企业常驻代表机构应准确计算其应税收入和应纳税所得额,并在季度终了之日起15日内向主管税务机关据实申报缴纳企业所得税。

税法 注会CPA 章节习题卷:12

第十二章国际税收一、单项选择题1、在境内设有机构场所的某非居民企业当年发生经营成本费用70万元,已知企业收入不能准确核算,税务机关核定的利润率为10%,则应纳企业所得税为()万元。

A、1.95B、1.85C、2.05D、2.152、下列不属于BEPS行动计划类别的是()。

A、应对数字经济带来的挑战B、协调各国企业所得税税制C、转让定价D、开发多边工具促进行动计划实施3、下列关于同期资料的表述中,不正确的是()。

A、年度关联交易总额超过10亿元的应准备主体文档B、同期资料应当加盖企业印章,并由法定代表人或者法定代表人授权的代表签章C、同期资料应当自税务机关要求的准备完毕之日起保存10年D、企业仅与境内关联方发生关联交易的,也要准备主体文档、本地文档和特殊事项文档4、下列关于预约定价安排适用范围的说法中,正确的是()。

A、预约定价安排适用于主管税务机关与企业协商签署预约定价安排之日所属纳税年度起3至5个年度的关联交易B、预约定价安排是企业就其未来年度关联交易的定价原则和计算方法,与税务机关按照独立交易原则协商、确认后达成的协议,不适用于以前年度关联交易的调整C、预约定价安排的谈签不影响税务机关对企业不适用预约定价安排的年度及关联交易的特别纳税调查调整和监控管理D、预约定价安排一般适用于主管税务机关向企业送达接收其谈签意向的《税务事项通知书》之日所属纳税年度前3个年度每年度发生的关联交易金额1000万元人民币以上的企业5、某公司注册资本为200万元,2016年由于生产经营需要,该公司向其母公司借款400万元,母公司为其担保向其他企业借款300万元,使用期限均为3个月(2016年6月1日至8月31日),按照金融机构同期同类贷款利率6%,共支付利息10.5万元。

假设该公司2016年全年各月的所有者权益:实收资本为200万元,资本公积为20万元,盈余公积为10万元,未分配利润为-20万元。

本年度该公司无其他关联方借款,则税前允许扣除的利息为()万元。

2019CPA税法第12章 国际税收税务管理实务

第十二章国际税收税务管理实务一、单项选择题1.非居民企业(在我国未设立机构、场所)取得来自于中国境内的下列所得实行差额征税的是()。

A.利息所得B.股息所得C.特许权使用费所得D.财产转让所得2.2018年12月,境内甲公司向一非居民企业(在中国境内未设立机构、场所)支付股息的不含所得税所得270万元,甲公司应扣缴企业所得税()万元。

A.27B.30C.36D.903.境内甲公司在A国有一分支机构,2018年甲公司境内所得100万元,A国分支机构亏损160万元。

则分支机构的亏损额中可以无限期向后结转弥补的是()万元。

A.0B.60C.100D.1604.境内甲公司适用的企业所得税税率为25%,2018年度取得境内应纳税所得额100万元,境外分公司应纳税所得额160万元,在境外已缴纳企业所得税30万元。

2018年度甲公司汇总纳税时实际在我国应缴纳企业所得税()万元。

A.25B.35C.55D.655.中国居民企业A公司,在乙国投资设立了B公司。

乙国政府与我国签订了税收协定,乙国政府为鼓励境外投资,对B公司第一个获利年度给予免征企业所得税的优惠。

乙国企业所得税税率为30%,A公司当年获得B公司分得的利润600万元。

A公司当年取得境内所得1000万元,按照饶让抵免法,则A公司当年应纳企业所得税为()万元。

A.175B.220C.250D.3456.企业与其他企业、组织或个人的下列情形中,视为有关联关系的是()。

A.一方直接或间接持有另一方的股份总和达到15%,或者双方直接或间接同为第三方所持有的股份达到15%B.一方直接或间接持有另一方的股份总和达到20%,或者双方直接或间接同为第三方所持有的股份达到20%C.一方直接或间接持有另一方的股份总和达到25%,或者双方直接或间接同为第三方所持有的股份达到25%D.一方直接或间接持有另一方的股份总和达到10%,或者双方直接或间接同为第三方所持有的股份达到10%7.根据国际税收协定管理的相关规定,下列各项中,不属于受益所有人的是()。

注册会计师税法第十二章 国际税收税务管理实务含解析

注册会计师税法第十二章国际税收税务管理实务含解析一、单项选择题1.下列申请人从中国取得的所得为股息时,不可直接判定申请人具有“受益所有人”身份是()。

A.缔约对方政府B.缔约对方居民个人C.缔约对方居民且在缔约对方非上市的公司D.申请人被缔约对方政府中的一人直接持有100%股份2.下列关于双重居民身份下最终居民身份判定标准的顺序中,正确的是()A.永久性住所、重要利益中心、习惯性居处、国籍B.国籍、永久性住所、重要利益、习惯性居处C.重要利益中心、习惯性居处、永久性住所、国籍D.习惯性居处、国籍、永久性住所、重要利益中心3.境内机构对外付汇的下列情形中,需要进行税务备案的是()。

A.境内机构在境外发生差旅费10万美元以上的B.境内机构发生在境外的进出口贸易佣金5万美元以上的C.境内机构在境外发生会议费10万美元以上的D.境内机构向境外支付旅游服务费5万美元以上的4.非居民企业取得股息、利息、租金、特许权使用费和财产转让所得,其所得跟境内机构场所并没有实际联系的,按()的税率征收企业所得税。

A.10%B.15%C.20%D.25%5.境内机构和个人向境外单笔支付等值()万美元以上外汇资金,均应向所在地主管税务机关进行税务备案。

A.1B.2C.3D.56.在我国境内未设立机构、场所的非居民企业来自于中国境内的下列所得实行差额征税的是()。

A.利息所得B.股息所得C.特许权使用费所得D.财产转让所得7.外国企业常驻代表机构应准确计算其应税收入和应纳税所得额,并在季度终了之日起()日内向主管税务机关据实申报缴纳企业所得税。

A.10B.15C.20D.308.(2019年)某居民企业2018年度境内应纳税所得额为800万元;设立在甲国的分公司就其境外所得在甲国已纳企业所得税40万元,甲国企业所得税税率为20%。

该居民企业2018年度企业所得税应纳税所得额是()万元。

A.760B.800C.840D.10009.境内某家电生产企业2017年度境内所得应纳税所得额为500万元,在全年已预缴税款100万元,来源于境外A国税前所得200万元,境外实纳税款40万元,该企业当年汇算清缴应补退的税款为()万元。

注册会计师-税法-基础练习题-第十二章国际税收税务管理实务-第三节境外所得税收管理

注册会计师-税法-基础练习题-第十二章国际税收税务管理实务-第三节境外所得税收管理[单选题]1.中国居民企业A公司,在甲国投资设立了B公司,甲国政府为鼓励境外投资,对B公司第一个获利年度实施了(江南博哥)企业所得税免税。

按甲国的税法规定,企业所得税税率为18%。

A公司获得了B公司免税年度分得的利润800万元。

根据中国和甲国政府签订税收协定规定,A公司在计算缴纳企业所得税时,可抵免的境外已纳税款是()万元。

A.0B.100C.144D.200正确答案:C参考解析:由A公司抵免的境外税额=800×18%=144(万元)。

[单选题]2.某居民企业在A国的分公司,按A国法律规定,计算当期利润年度为每年4月1日至次年3月31日。

则该分公司按A国规定计算2017年4月1日至2018年3月31日期间(A国2017~2018年度)的营业利润及其已纳税额,应在我国()年度计算纳税及境外税额抵免。

A.2017B.2018C.按月份划分在2017和2018D.免税正确答案:B参考解析:应在我国2018年度计算纳税及境外税额抵免。

[单选题]3.境外所得采用我国税法规定的简易办法计算抵免额的,则()。

A.按照12.5%计算境外已纳税额B.按照25%的法定税率计算抵免C.按照10%预提税率计算抵免D.不适用饶让抵免正确答案:D参考解析:境外所得采用我国税法规定的简易办法计算抵免额的,不适用饶让抵免。

[单选题]5.我国居民企业A直接持有甲国B企业50%的股份;甲国B企业持有乙国C企业30%的股份:我国居民企业A直接持有乙国C企业10%的股份,则针对居民企业A而言,以下说法正确的是()。

A.B符合间接抵免持股条件但C不符合间接抵免持股条件B.B不符合间接抵免持股条件但C符合间接抵免持股条件C.BC均符合间接抵免持股条件D.BC均不符合间接抵免持股条件正确答案:A参考解析:居民企业A直接持有甲国B企业50%的股份,符合间接抵免持股条件;B企业持有C企业30%的股份,但A企业只直接持有C企业10%的股份,A 企业间接持有C企业15%(50%×30%)的股份(小于20%),不符合间接抵免持股条件。

注册会计师 CPA 税法 分章节讲义 第十二章 国际税收税务管理实务

考情分析比较重要章节预计分值:3-6分命题方式:选择题、计算问答题2019教材变动较大:修订章节名称,部分考点调至第四章企业所得税,根据2018年出台的国际税收征管政策更新考点【知识点】国际税收协定及其范本国际税收是跨国税收分配关系的表现,反映了国与国之间的税收利益分配。

第一章税法总论第七节国际税收关系,简述了国际税收的基本知识,本章重点介绍国际税收实务。

【注意】本章部分知识点转移到第四章企业所得税中,请考生同时结合第四章的内容学习。

1.世界上最早的国际税收协定:比利时和法国于1843年签订。

2.在国际上影响最大的是《经合组织范本》(《OECD范本》)、《联合国范本》(《UN范本》)。

3.《联合国范本》较为注重扩大收入来源国税收管辖权,在发展中国家较多使用。

《经合组织范本》主导思想强调居民税收管辖权,在经合组织成员国中较多使用。

4.《联合国范本》强调收入来源国对国际资本收入的征税应当考虑以下三点:(1)考虑为取得这些收入所应分担的费用,以保证对这种收入按其净值征税;(2)税率不宜过高,以免挫伤投资积极性;(3)考虑同提供资金的国家适当地分享税收收入,尤其是对在来源国产生的即将汇出境的股息、利息和特许权使用费所征收的预提所得税,以及对国际运输的船运利润所征收的税款,应体现税收分享原则。

5.1983年,我国同日本签订避免双重征税的协定,这是我国对外签订的第一个全面性的避免双重征税协定。

截至2018年12月,我国已对外正式签署110个避免双重征税协定,其中103个协定已生效(新)。

与香港、澳门两个特别行政区分别签署税收安排,与台湾地区签署税收协议。

上述税收协定(安排、协议)在吸引外资和促进我国企业实施“一带一路”倡议等方面发挥了重要作用。

【例题·单选题】发展中国家在谈判和缔结国际税收协定时,较多地参照了()范本。

A.《中国范本》B.《美国范本》C.《联合国范本》D.《经合组织范本》『正确答案』C『答案解析』《联合国范本》较为注重扩大收入来源国税收管辖权,在发展中国家较多使用。

CPA税法 第12章 国际税收(课后作业 含参考答案)

第十二章国际税收(课后作业)一、单项选择题1.外国企业常驻代表机构应当自领取工商登记证件(或有关部门批准)之日起()日内,持相关资料,向其所在地主管税务机关申报办理税务登记。

A.7B.15C.30D.452.下列关于非居民企业的相关企业所得税处理,不正确的是()。

A.非居民企业出租位于中国境内的房屋、建筑物等不动产,对未在中国境内设立机构、场所进行日常管理的,以其取得的租金收入全额计算缴纳企业所得税,由中国境内的承租人在每次支付或到期应支付时代扣代缴B.非居民企业在中国境内未设立机构、场所而转让中国境内土地使用权,应以其取得的土地使用权转让收入总额减除计税基础后的余额作为土地使用权转让所得计算缴纳企业所得税,并由扣缴义务人在支付时代扣代缴C.非居民企业取得来源于中国境内的担保费,不征收企业所得税D.中国境内企业和非居民企业签订与利息、租金、特许权使用费等所得有关的合同或协议,如果未按照合同或协议约定的日期支付上述所得款项,但已计入企业当期成本、费用,并在企业所得税年度纳税申报中作税前扣除的,应在企业所得税年度纳税申报时按照企业所得税法有关规定代扣代缴企业所得税3.根据《外国企业常驻代表机构税收管理暂行办法》的有关规定,下列关于经费支出额的说法,正确的是()。

A.购置固定资产所发生的支出,应在发生时一次性作为经费支出额换算收入计税B.利息收入可以冲抵经费支出额C.以货币形式用于我国境内的公益、救济性质的捐赠、滞纳金、罚款,可以作为代表机构的经费支出额D.代表机构的经费支出额不包括为总机构从中国境内购买样品所支付的样品费和运输费用4.下列税收情报中,保密期限一般为30年的是()。

A.一般情况下的税收情报B.缔约国主管当局对税收情报有特殊保密要求的C.税收情报事项涉及偷税、骗税或其他严重违反税收法律法规的行为D.税收情报事项涉及最重要的国家秘密,泄露会使国家的安全和利益遭受特别严重的损害5.下列关于确定税收情报密级的原则,说法正确的是()。

注册会计师-税法-基础练习题-第十二章国际税收税务管理实务-第二节非居民企业税收管理

注册会计师-税法-基础练习题-第十二章国际税收税务管理实务-第二节非居民企业税收管理[单选题]1.以下关于非居民企业被源泉扣缴所得税的股权转让有关问题的表述正确的是()。

A.扣缴义务人应当(江南博哥)自扣缴义务发生之日起10日内申报和解缴代扣税款B.股权转让合同或协议约定采取分期收款方式的,应于收到第一笔款项时确认收入实现并被扣缴税款C.股权转让合同或协议约定采取分期收款方式的,其分期收取的款项可先视为收回以前投资财产的成本,待成本全部收回后,再计算并扣缴应扣税款D.在计算股权转让所得时,主管税务机关为分配所得企业的所得税主管税务机关正确答案:C参考解析:扣缴义务人应当自扣缴义务发生之日起7日内申报和解缴代扣税款。

非居民企业采取分期收款方式取得应源泉扣缴所得税的同一项转让财产所得的,其分期收取的款项可先视为收回以前投资财产的成本,待成本全部收回后,再计算并扣缴应扣税款。

权益性投资资产转让所得,主管税务机关为被投资企业的所得税主管税务机关。

[单选题]4.某外国公司在境内设立一常驻代表机构从事产品售后服务,2022年5月,主管税条机关对其2021年度业务进行检查时,发现该代表机构账簿不健全,不能准确核算成本,收入经查实为120万元,决定按照最低利润率对其进行核定征收企业所得般。

2021年该常驻代表机构应缴纳企业所得税()万元。

A.3B.3.5C.4D.4.5正确答案:D参考解析:代表机构的核定利润率不应低于15%。

应纳企业所得税额=120×15%×25%=4.5(万元)(第四章第七节有讲到最低核定利润率)[单选题]5.某外国公司实际管理机构不在中国境内,也未在中国设立机构场所,2021年从中国境内某企业获得专有技术使用权转让收入200万元,该技术的成本80万元,从外商投资企业取得投资收益300万元,此外转让其在中国境内的房屋一栋,转让收入3000万元,原值1000万元,已提折旧600万元。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

第十二章国际税收(课后作业)一、单项选择题1.外国企业常驻代表机构应当自领取工商登记证件(或有关部门批准)之日起()日内,持相关资料,向其所在地主管税务机关申报办理税务登记。

A.7B.15C.30D.452.下列关于非居民企业的相关企业所得税处理,不正确的是()。

A.非居民企业出租位于中国境内的房屋、建筑物等不动产,对未在中国境内设立机构、场所进行日常管理的,以其取得的租金收入全额计算缴纳企业所得税,由中国境内的承租人在每次支付或到期应支付时代扣代缴B.非居民企业在中国境内未设立机构、场所而转让中国境内土地使用权,应以其取得的土地使用权转让收入总额减除计税基础后的余额作为土地使用权转让所得计算缴纳企业所得税,并由扣缴义务人在支付时代扣代缴C.非居民企业取得来源于中国境内的担保费,不征收企业所得税D.中国境内企业和非居民企业签订与利息、租金、特许权使用费等所得有关的合同或协议,如果未按照合同或协议约定的日期支付上述所得款项,但已计入企业当期成本、费用,并在企业所得税年度纳税申报中作税前扣除的,应在企业所得税年度纳税申报时按照企业所得税法有关规定代扣代缴企业所得税3.根据《外国企业常驻代表机构税收管理暂行办法》的有关规定,下列关于经费支出额的说法,正确的是()。

A.购置固定资产所发生的支出,应在发生时一次性作为经费支出额换算收入计税B.利息收入可以冲抵经费支出额C.以货币形式用于我国境内的公益、救济性质的捐赠、滞纳金、罚款,可以作为代表机构的经费支出额D.代表机构的经费支出额不包括为总机构从中国境内购买样品所支付的样品费和运输费用4.下列税收情报中,保密期限一般为30年的是()。

A.一般情况下的税收情报B.缔约国主管当局对税收情报有特殊保密要求的C.税收情报事项涉及偷税、骗税或其他严重违反税收法律法规的行为D.税收情报事项涉及最重要的国家秘密,泄露会使国家的安全和利益遭受特别严重的损害5.下列关于确定税收情报密级的原则,说法正确的是()。

A.税收情报一般应确定为机密级B.税收情报事项涉及偷税、骗税或其他严重违反税收法律法规的行为,应确定为秘密级C.缔约国主管当局对税收情报有特殊保密要求的,应确定为秘密级D.税收情报事项涉及最重要的国家秘密,泄露会使国家的安全和利益遭受特别严重的损害,应确定为绝密级6.下列关于企业的同期资料管理,说法不正确的是()。

A.除另有规定外,企业应在关联交易发生年度的次年5月31日之前准备完毕该年度同期资料,并自税务机关要求之日起20日内提供B.企业因不可抗力无法按期提供同期资料的,应在不可抗力消除后20日内提供同期资料C.同期资料可以只使用英文D.同期资料应自企业关联交易发生年度的次年6月1日起保存10年二、多项选择题1.下列各项中,属于国际税收协定管理中的“受益所有人”的有()。

A.代理人B.导管公司C.从事实质性的经营活动的个人D.从事实质性的经营活动的公司2.主管税务机关发现非居民已享受的税收协定待遇存在以下情形的,由税务机关责令限期改正,可以处两千元以下的罚款;情节严重的,可以处两千元以上一万元以下的罚款的有()。

A.未按规定提出审批申请B.虽已提出审批申请但有权审批的税务机关未做出或未被视同做出准予非居民享受税收协定待遇决定的C.未按规定办理备案报告的D.未按规定或者主管税务机关要求提供相关资料的3.下列关于外国企业常驻代表机构的企业所得税相关规定,说法正确的有()。

A.外国企业常驻代表机构应当就其归属所得依法申报缴纳企业所得税,其企业所得税由地方税务局管理B.外国企业常驻代表机构应当就其归属所得依法申报缴纳企业所得税,其企业所得税由国家税务局管理C.外国企业常驻代表机构应按照实际履行的功能和承担的风险相配比的原则,准确计算其应税收入和应纳税所得额,并在季度终了之日起15日内向主管税务机关据实申报缴纳企业所得税D.外国企业常驻代表机构应按照实际履行的功能和承担的风险相配比的原则,准确计算其应税收入和应纳税所得额,并在季度终了之日起30日内向主管税务机关据实申报缴纳企业所得税4.对可以准确反映收入但不能准确反映成本费用的外国企业常驻代表机构,税务机关对其采取核定征税的有关规定,说法正确的有()。

A.应纳企业所得税额=收入总额×企业所得税税率B.应纳企业所得税额=收入总额×核定利润率×企业所得税税率C.代表机构的核定利润率不应低于15%D.代表机构的核定利润率不应低于25%5.下列关于外国企业常驻代表机构的营业税税务申报要求,说法正确的有()。

A.外国企业常驻代表机构的营业税纳税期限为1个季度B.外国企业常驻代表机构的营业税纳税期限为1个月C.外国企业常驻代表机构应自期满15日内申报缴纳营业税D.外国企业常驻代表机构应自期满30日内申报缴纳营业税6.非居民企业因会计账簿不健全,资料残缺难以查账,或者其他原因不能准确计算并据实申报其应纳税所得额的,税务机关采取核定其应纳税所得额的下列方法中,正确的有()。

A.按收入总额核定应纳税所得额的,应纳税所得额=收入总额×经税务机关核定的利润率B.按成本费用核定应纳税所得额的,应纳税所得额=成本费用总额/(1-经税务机关核定的利润率)×经税务机关核定的利润率C.按经费支出换算收入核定应纳税所得额,应纳税所得额=经费支出总额/(1-经税务机关核定的利润率-营业税税率)×经税务机关核定的利润率D.按成本费用核定应纳税所得额的,应纳税所得额=成本费用总额/(1-经税务机关核定的利润率-营业税税率)×经税务机关核定的利润率7.下列企业中,可免予准备同期资料的有()。

A.年度发生的关联购销金额1亿元人民币,其他关联交易金额为5000万元人民币B.年度发生的关联购销金额4亿元人民币,其他关联交易金额为3000万元人民币C.关联交易属于执行预约定价安排所涉及的范围D.外资股份低于50%且仅与境内关联方发生关联交易8.下列企业中,属于转让定价调查应重点选择的企业有()。

A.与避税港关联方发生业务往来的企业B.未按规定进行关联申报或准备同期资料的企业C.明显违背独立交易原则的企业D.利润水平与其所承担的功能风险明显不相匹配的企业参考答案及解析一、单项选择题1.【答案】C【解析】外国企业常驻代表机构应当自领取工商登记证件(或有关部门批准)之日起30日内,持相关资料,向其所在地主管税务机关申报办理税务登记。

2.【答案】C【解析】非居民企业取得来源于中国境内的担保费,应按照企业所得税法对利息所得规定的税率计算缴纳企业所得税。

3.【答案】A【解析】选项B:利息收入不得冲抵经费支出额;选项C:以货币形式用于我国境内的公益、救济性质的捐赠、滞纳金、罚款,以及为其总机构垫付的不属于其自身业务活动所发生的费用,不应作为代表机构的经费支出额;选项D:代表机构的经费支出额包括为总机构从中国境内购买样品所支付的样品费和运输费用。

4.【答案】D【解析】选项D属于绝密级,其保密期限一般为30年。

5.【答案】D【解析】确定税收情报密级的原则如下:(1)税收情报一般应确定为秘密级。

(2)属以下情形的,应确定为机密级:①税收情报事项涉及偷税、骗税或其他严重违反税收法律法规的行为;②缔约国主管当局对税收情报有特殊保密要求的。

(3)税收情报事项涉及最重要的国家秘密,泄露会使国家的安全和利益遭受特别严重的损害,应确定为绝密级。

6.【答案】C【解析】同期资料应使用中文。

如原始资料为外文的,应附送中文副本。

二、多项选择题1.【答案】CD【解析】“受益所有人”是指对所得或所得据以产生的权利或财产具有所有权和支配权的人。

“受益所有人”一般从事实质性的经营活动,可以是个人、公司或其他任何团体。

代理人、导管公司等不属于“受益所有人”。

2.【答案】ABCD【解析】主管税务机关发现非居民已享受的税收协定待遇存在以下情形之一的,由税务机关责令限期改正,可以处两千元以下的罚款;情节严重的,可以处两千元以上一万元以下的罚款:(1)未按规定提出审批申请;或者虽已提出审批申请但有权审批的税务机关未做出或未被视同做出准予非居民享受税收协定待遇决定的;(2)未按规定办理备案报告的;(3)未按规定或者主管税务机关要求提供相关资料的。

3.【答案】BC【解析】外国企业常驻代表机构应当就其归属所得依法申报缴纳企业所得税,其企业所得税由国家税务局管理。

外国企业常驻代表机构应按照实际履行的功能和承担的风险相配比的原则,准确计算其应税收入和应纳税所得额,并在季度终了之日起15日内向主管税务机关据实申报缴纳企业所得税。

4.【答案】BC【解析】按收入总额核定应纳税所得额:适用于可以准确反映收入但不能准确反映成本费用的代表机构。

计算公式:应纳企业所得税额=收入总额×核定利润率×企业所得税税率。

代表机构的核定利润率不应低于15%。

5.【答案】AC【解析】外国企业常驻代表机构的营业税纳税期限为1个季度,应自期满15日内申报纳税。

6.【答案】ABC【解析】非居民企业因会计账簿不健全,资料残缺难以查账,或者其他原因不能准确计算并据实申报其应纳税所得额的,税务机关有权采取以下方法核定其应纳税所得额:(1)按收入总额核定应纳税所得额:适用于能够正确核算收入或通过合理方法推定收入总额,但不能正确核算成本费用的非居民企业。

计算公式如下:应纳税所得额=收入总额×经税务机关核定的利润率;(2)按成本费用核定应纳税所得额:适用于能够正确核算成本费用,但不能正确核算收入总额的非居民企业。

计算公式如下:应纳税所得额=成本费用总额/(1-经税务机关核定的利润率)×经税务机关核定的利润率;(3)按经费支出换算收入核定应纳税所得额:适用于能够正确核算经费支出总额,但不能正确核算收入总额和成本费用的非居民企业。

计算公式:应纳税所得额=经费支出总额/(1-经税务机关核定的利润率-营业税税率)×经税务机关核定的利润率。

7.【答案】CD【解析】根据税法规定,属于下列情形之一的企业,可免予准备同期资料:(1)年度发生的关联购销金额(来料加工业务按年度进出口报关价格计算)在2亿元人民币以下且其他关联交易金额(关联融通资金按利息收付金额计算)在4000万元人民币以下,上述金额不包括企业在年度内执行成本分摊协议或预约定价安排所涉及的关联交易金额;(2)关联交易属于执行预约定价安排所涉及的范围;(3)外资股份低于50%且仅与境内关联方发生关联交易。

8.【答案】ABCD【解析】根据税法规定,转让定价调查应重点选择以下企业:(1)关联交易数额较大或类型较多的企业;(2)长期亏损、微利或跳跃性盈利的企业;(3)低于同行业利润水平的企业;(4)利润水平与其所承担的功能风险明显不相匹配的企业;(5)与避税港关联方发生业务往来的企业;(6)未按规定进行关联申报或准备同期资料的企业;(7)其他明显违背独立交易原则的企业。