非居民所得税申报表

非居民个人所得税自行申报税务办理流程

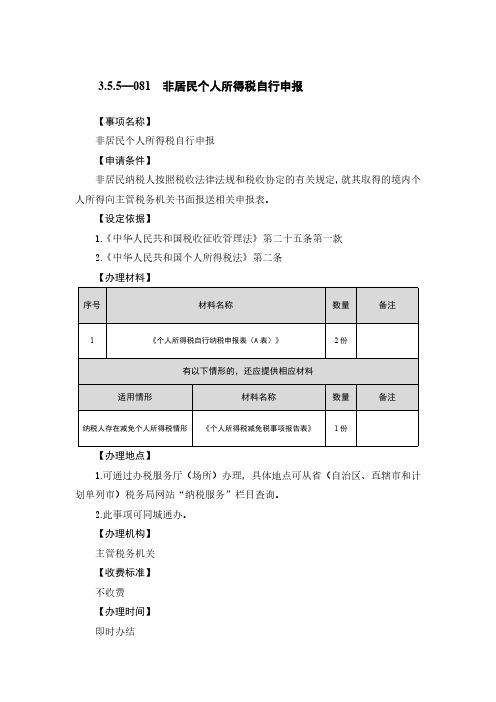

3.5.5—081 非居民个人所得税自行申报【事项名称】非居民个人所得税自行申报【申请条件】非居民纳税人按照税收法律法规和税收协定的有关规定,就其取得的境内个人所得向主管税务机关书面报送相关申报表。

【设定依据】1.《中华人民共和国税收征收管理法》第二十五条第一款2.《中华人民共和国个人所得税法》第二条【办理材料】【办理地点】1.可通过办税服务厅(场所)办理,具体地点可从省(自治区、直辖市和计划单列市)税务局网站“纳税服务”栏目查询。

2.此事项可同城通办。

【办理机构】主管税务机关【收费标准】不收费【办理时间】即时办结【联系电话】主管税务机关对外公开的联系电话,可从省(自治区、直辖市和计划单列市)税务局网站“纳税服务”栏目查询。

【办理流程】【纳税人注意事项】1.纳税人对报送材料的真实性和合法性承担责任。

2.文书表单可在省(自治区、直辖市和计划单列市)税务局网站“下载中心”栏目查询下载或到办税服务厅领取。

3.税务机关提供“最多跑一次”服务。

纳税人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。

4.非居民个人指在中国境内无住所又不居住,或者无住所而一个纳税年度内在中国境内居住累计不满183天的个人。

无住所个人一个纳税年度内在中国境内累计居住天数,按照个人在中国境内累计停留的天数计算。

在中国境内停留的当天满24小时的,计入中国境内居住天数,在中国境内停留的当天不足24小时的,不计入中国境内居住天数。

5.非居民个人所得税自行申报的情形包括:(1)从中国境内取得应税所得没有扣缴义务人的;(2)从中国境内取得应税所得,扣缴义务人未扣缴税款的;(3)从中国境内两处或两处以上取得工资、薪金所得的;(4)国务院规定的其他情形。

6.非居民个人取得工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得,扣缴义务人未扣缴税款的,应当在取得所得的次年6月30日前,向扣缴义务人所在地主管税务机关办理纳税申报。

《中华人民共和国非居民企业所得税年度纳税申报表(2019年版)》及填报说明.doc

六、实际应纳所得税额(28+29-30-31)

33

减:本年累计实际已缴纳的所得税额

34

七、本年应补(退)所得税额(32-33)

汇总纳税税款分配

35

主要机构、场所填报

本机构、场所本年应分摊所得税额(36+37+38)

36

其中:主要机构、场所直接分摊所得税额

37

主要机构、场所财政集中分配所得税额

38

2.第1行“利润总额”:填报当期财务会计报表中的利润总额。

3.第2行“境外所得”:填报纳税人当期取得的发生在境外但与境内机构、场所有实际联系的所得数额。当期为境外盈利的,以正数表示;当期为境外亏损的,以负数表示。

4.第3行“纳税调整增加额”:填报纳税人会计处理与税收规定不一致,进行纳税调整增加的数额。本行根据《纳税调整项目明细表》(表F210)“调增数额”列填报。

行次

项目

据实计算

申报金额

核定征收

申报金额

1

一、利润总额

2

减:境外所得

3

加:纳税调整增加额(填报F210)

4

减:纳税调整减少额(填报F210)

5

减:免税、减计收入及加计扣除

6

其中:项目①(减免性质代码)

7

项目②(减免性质代码)

8

项目③(减免性质代码)

9

项目④(减免性质代码)

10

项目⑤(减免性质代码)

11

主要机构、场所从事主体生产经营业务分摊所得税额

39

减:本机构、场所本年累计实际已缴纳的所得税额

40

本机构、场所本年应补(退)所得税额(35-39)

41

其他机构、场所填报

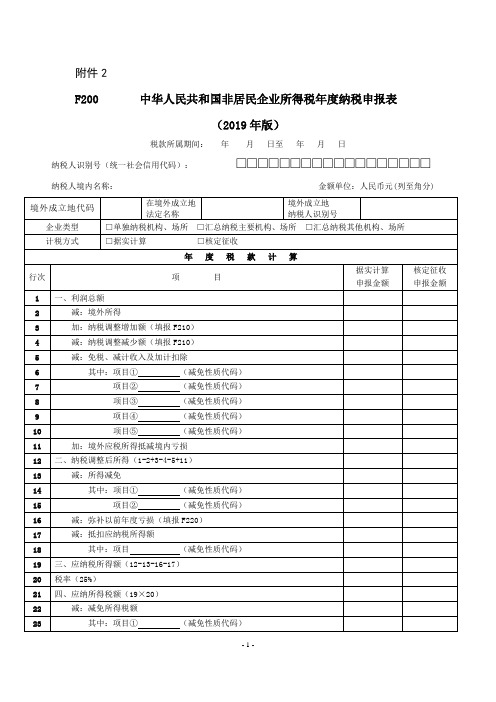

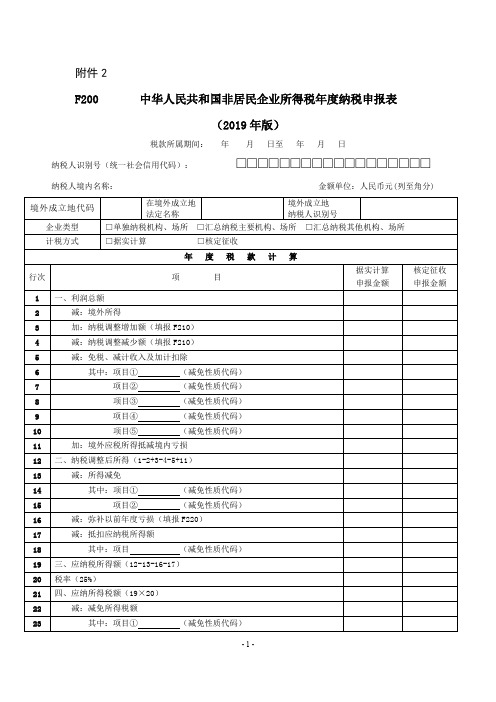

A06859《中华人民共和国非居民企业所得税年度纳税申报表(2019年版)(F200)》

A06859《中华人民共和国非居民企业所得税年度纳税申报表(2019年版)(F200)》F200 中华人民共和国非居民企业所得税年度纳税申报表(2019年版)税款所属期间:年月日至年月日纳税人识别号(统一社会信用代码):□□□□□□□□□□□□□□□□□□纳税人境内名称:金额单位:人民币元(列至角分)国家税务总局监制【表单说明】一、适用范围本表及附表由办理年终汇算清缴所得税申报的非居民企业机构、场所(以下简称“纳税人”)填报。

在经营年度内无论盈利或者亏损,都应当按照有关规定报送本表和相关资料。

二、表头项目1.“税款所属期间”:填报税款所属年度的起止日期。

纳税人当年实际经营期间不足一个纳税年度的,填报当年实际经营期间的起止日期。

2.“纳税人识别号(统一社会信用代码)”:填报税务机关核发的纳税人识别号或有关部门核发的统一社会信用代码。

3.“纳税人境内名称”:填报营业执照、税务登记证等证件载明的纳税人名称。

三、有关项目填报说明(一)基本信息1.“境外成立地代码”:填报纳税人成立地国家(或地区)三字母代码(ISO 3166-1标准)。

2.“在境外成立地法定名称”:填报纳税人在其成立地国家(或地区)的法定名称。

3.“境外成立地纳税人识别号”:填报纳税人在其成立地国家(或地区)的纳税人识别号。

4.“企业类型”:纳税人根据情况勾选,填报人为单独申报纳税的非居民企业机构、场所的,勾选“单独纳税机构、场所”;填报人为汇总纳税非居民企业机构、场所中的主要机构、场所的,勾选“汇总纳税主要机构、场所”;填报人为汇总纳税非居民企业机构、场所中除主要机构、场所以外的其他机构、场所的,勾选“汇总纳税其他机构、场所”。

5. “计税方式”:纳税人根据情况勾选,据实申报纳税的填报人,勾选“据实计算”;采取核定征收方式申报纳税的填报人,勾选“核定征收”。

已经勾选“核定征收”的填报人,需要填报本表附表《非居民企业机构、场所核定计算明细表》(表F400)。

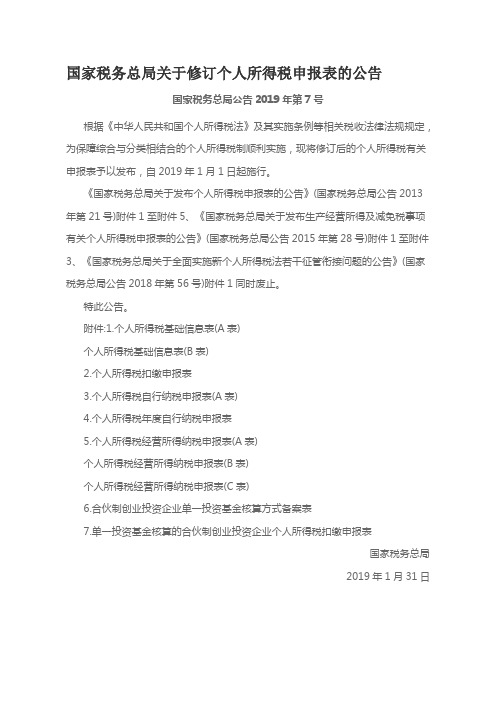

国家税务总局关于修订个人所得税申报表的公告(国家税务总局2019年第7号)

国家税务总局关于修订个人所得税申报表的公告国家税务总局公告2019年第7号根据《中华人民共和国个人所得税法》及其实施条例等相关税收法律法规规定,为保障综合与分类相结合的个人所得税制顺利实施,现将修订后的个人所得税有关申报表予以发布,自2019年1月1日起施行。

《国家税务总局关于发布个人所得税申报表的公告》(国家税务总局公告2013年第21号)附件1至附件5、《国家税务总局关于发布生产经营所得及减免税事项有关个人所得税申报表的公告》(国家税务总局公告2015年第28号)附件1至附件3、《国家税务总局关于全面实施新个人所得税法若干征管衔接问题的公告》(国家税务总局公告2018年第56号)附件1同时废止。

特此公告。

附件:1.个人所得税基础信息表(A表)个人所得税基础信息表(B表)2.个人所得税扣缴申报表3.个人所得税自行纳税申报表(A表)4.个人所得税年度自行纳税申报表5.个人所得税经营所得纳税申报表(A表)个人所得税经营所得纳税申报表(B表)个人所得税经营所得纳税申报表(C表)6.合伙制创业投资企业单一投资基金核算方式备案表7.单一投资基金核算的合伙制创业投资企业个人所得税扣缴申报表国家税务总局2019年1月31日关于《国家税务总局关于修订个人所得税申报表的公告》的解读为贯彻落实新修改的《中华人民共和国个人所得税法》及其实施条例、《关于中华人民共和国税收征收管理法》及其实施细则、《个人所得税专项附加扣除暂行办法》(国发〔2018〕41号文件印发)、《国家税务总局关于自然人纳税人识别号有关事项的公告》(国家税务总局公告2018年第59号)、《个人所得税专项附加扣除操作办法(试行)》(国家税务总局公告2018年第60号发布)、《个人所得税扣缴申报管理办法(试行)》(国家税务总局公告2018年第61号发布)、《国家税务总局关于个人所得税自行纳税申报有关问题的公告》(国家税务总局公告2018年第62号)等法律法规及相关规定,税务总局对个人所得税申报表进行了修订,制定了《国家税务总局关于修订个人所得税申报表的公告》(国家税务总局公告2019年第7号,以下简称《公告》),现解读如下:一、修订申报表的总体情况本次个人所得税申报表的修订,结合新税制政策规定,进一步简并简化申报内容、规范数据口径、引导和鼓励网络申报,确保新税制全面顺利实施和个人所得税重点政策有效落地。

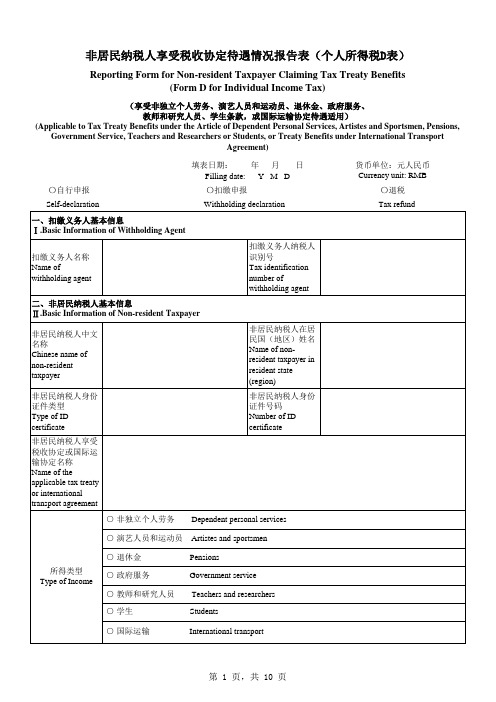

非居民纳税人享受税收协定待遇情况报告表(个人所得税D表)以及填报说明

Yes. Please indicate the specific type

aircraft or land vehicle operated in international traffic by an enterprise of the other of the traffic vehicle

Contracting State?

非居民纳税人享受税收协定待遇情况报告表(个人所得税D表)

Reporting Form for Non-resident Taxpayer Claiming Tax Treaty Benefits (Form D for Individual Income Tax)

(享受非独立个人劳务、演艺人员和运动员、退休金、政府服务、 教师和研究人员、学生条款,或国际运输协定待遇适用)

7.非居民纳税人从事的活动属于以下哪种情况

Type of activities exercised by the non-resident taxpayer

(1)□政府间文化交流计划

Cultural exchange program agreed upon by the governments of both Contracting States

(2)□ 由中国政府资金或公共资金资助 请说明资助者名称 Substantially supported by Government of China, or its public funds Please indicate the name of the sponsor

(3)□其他 Other cases

system or public welfare plan?

11.非居民纳税人在中国居住或计划居住时间 Actual or estimated residence period in China of the non-resident taxpayer

非居民企业企业所得税年度申报税务办理流程

8.2.3—171 非居民企业企业所得税年度申报【事项名称】非居民企业企业所得税年度申报【申请条件】依照外国(地区)法律成立且实际管理机构不在中国境内,但在中国境内设立机构、场所的非居民企业,应当自年度终了之日起5个月内,向税务机关报送年度企业所得税纳税申报表,并汇算清缴,结清应缴应退税款;在年度中间终止经营活动的,应当自实际经营终止之日起60日内,向税务机关办理当期企业所得税汇算清缴。

【设定依据】1.《中华人民共和国税收征收管理法》第二十五条第一款2.《中华人民共和国企业所得税法》第三条、第五十四条第三款、第五十五条第一款【办理材料】纳入企业所得税法第二十四条规定抵免范围的外国企业或符合企业所得税法第四十五条规定的受控外国企业按照中国会计制度编报的年度独立财务报表1份房地产开发企业开发产品完工或需调整成本对象房地产开发企业成本对象管理专项报告1份【办理地点】可通过办税服务厅(场所)、电子税务局办理,具体地点和网址可从省(自治区、直辖市和计划单列市)税务局网站“纳税服务”栏目查询。

【办理机构】主管税务机关【收费标准】不收费【办理时间】即时办结【联系电话】主管税务机关对外公开的联系电话,可从省(自治区、直辖市和计划单列市)税务局网站“纳税服务”栏目查询。

【办理流程】【纳税人注意事项】1.纳税人对报送材料的真实性和合法性承担责任。

2.文书表单可在省(自治区、直辖市和计划单列市)税务局网站“下载中心”栏目查询下载或到办税服务厅领取。

3.税务机关提供“最多跑一次”服务。

纳税人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。

4.纳税人使用符合电子签名法规定条件的电子签名,与手写签名或者盖章具有同等法律效力。

5.纳税人提交的各项证明资料为复印件均需注明“与原件一致”,并签章。

6.纳税人在经营年度内无论盈利或者亏损,都应当按照有关规定办理纳税申报。

7.纳税人进行年度申报前,应先完成全年的季度预缴申报。

非居民纳税人享受税收协定待遇情况报告表(企业所得税B表)

(4)作业(包括试运行 作业)全部结束交付使用 日期或预计结束日期

The date of delivery of all the work (including trial work) or the estimated ending date

第 2 页,共 7 页

4.工程项目分包情况 Project subcontract information

1.非居民纳税人在中国从事工程具体类型(可多选) Types of projects engaged by non-resident taxpayer in China (multiple choices) □ 建筑工地 Building site □ 建筑、装配或安装工程 Construction, assembly or installation project □ 与建筑、装配或安装工程有关的监督管理活动 Supervisory activities in connection with construction, assembly or installation project □ 与建筑、装配或安装工程有关的咨询活动 Consultancy activities in connection with construction, assembly or installation project □ 其他 Others

2.工程项目名称 Name of project

工程项目地点 Location of project

工程项目总承包商名称 Name of general contractor

3.非居民纳税人在境内从事建筑、装配或安装工程,或相关监督管理活动时间情况 Time of construction, assembly or installation project or relevant supervisory activities by non-resident taxpayer in China

非居民企业(据实申报)企业所得税年度纳税申报表(2015版)(导入模板)

3

营业税金及附加

4

销售费用(填写附表F130)

5

管理费用(填写附表F130)

6

财务费用(填写附表F130)

7

资产减值损失

8

加:公允价值变动收益

9

投资收益

10

二、营业利润

11

加:营业外收入(填写附表F110/F111)

12

减:营业外支出(填写附表F120/F121)

13

三、利润总额

14

加:纳税调整增加额(填写附表F140)

七、应纳税额

25

加:境外所得应补所得税额

26

八、实际应纳所得税额

27

减:本年度累计实际已预缴的所得税额

28

九、本年度应补(退)所得税额

29

以前年度多缴的所得税额在本年抵减额

30

以前年度应缴未缴在本年入库所得税额

谨声明:此纳税申报表是根据《中华人民共和国企业所得税法》、《中华人民共和国企业所得税法实施条例》

、有关税收政策以及国家统一会计制度的规定填报的,是真实的、可靠的、完整的。

声明人签字:

年 月 日

纳税人公章:

代理申报中介机构公章:

主管税务机关受理专用章:

会计主管:

经办人:

受理人:

填表日期: 年 月 日

经办人执业证件号码:

受理日期: 年 月 日

代理申报日期: 年 月 日

15

减:纳税调整减少额(填写附表F140)

16

免税、减计收入及加计扣除(填写附表F150)

17

四、纳税调整后所得

18

减:弥补以前年度亏损(填写附表F160)

19

五、应纳税所得额

d31836daf08e4a2bb23a6549a85e0ff6

附件2F200 中华人民共和国非居民企业所得税年度纳税申报表(2019年版)税款所属期间:年月日至年月日纳税人识别号(统一社会信用代码):□□□□□□□□□□□□□□□□□□纳税人境内名称:金额单位:人民币元(列至角分)国家税务总局监制F200《中华人民共和国非居民企业所得税年度纳税申报表(2019年版)》填报说明一、适用范围本表及附表由办理年终汇算清缴所得税申报的非居民企业机构、场所(以下简称“纳税人”)填报。

在经营年度内无论盈利或者亏损,都应当按照有关规定报送本表和相关资料。

二、表头项目1.“税款所属期间”:填报税款所属年度的起止日期。

纳税人当年实际经营期间不足一个纳税年度的,填报当年实际经营期间的起止日期。

2.“纳税人识别号(统一社会信用代码)”:填报税务机关核发的纳税人识别号或有关部门核发的统一社会信用代码。

3.“纳税人境内名称”:填报营业执照、税务登记证等证件载明的纳税人名称。

三、有关项目填报说明(一)基本信息1.“境外成立地代码”:填报纳税人成立地国家(或地区)三字母代码(ISO 3166-1标准)。

2.“在境外成立地法定名称”:填报纳税人在其成立地国家(或地区)的法定名称。

3.“境外成立地纳税人识别号”:填报纳税人在其成立地国家(或地区)的纳税人识别号。

4.“企业类型”:纳税人根据情况勾选,填报人为单独申报纳税的非居民企业机构、场所的,勾选“单独纳税机构、场所”;填报人为汇总纳税非居民企业机构、场所中的主要机构、场所的,勾选“汇总纳税主要机构、场所”;填报人为汇总纳税非居民企业机构、场所中除主要机构、场所以外的其他机构、场所的,勾选“汇总纳税其他机构、场所”。

5. “计税方式”:纳税人根据情况勾选,据实申报纳税的填报人,勾选“据实计算”;采取核定征收方式申报纳税的填报人,勾选“核定征收”。

已经勾选“核定征收”的填报人,需要填报本表附表《非居民企业机构、场所核定计算明细表》(表F400)。

非居民企业所得税征收方式鉴定表(新)

合同号行次

主管税务机关审核意见1

2

3

4

5

6

核定征

收方式

成本费用核算情况纳税申报情况中文名称:

纳税人识别号:

英文名称:

项目纳税人自报情况账簿设置情况收入核算情况非居民企业所得税征收方式鉴定表

编号:青税18所非鉴( )- □按收入总额 □按成本费用 □按经费支出换算收入从事的行业

及适用的利润率

□承包工程作业、设计和咨询劳务,核定利润率( )

□管理服务,核定利润率( )

□其他劳务或劳务以外经营活动,核定利润率( )

履行纳税义务情况其他情况注:1、本表由非居民企业填写并报送主管税务机关;一式一份。

2、在符合情形的□内打“√”,在核定利润率“()”中填写具体的利润率。

负责人签章:

年 月 日负责人签章:税务机关受理意见:经办人:

(受理章) 年 月 日纳税人对征收方式的意见:经办人:申请采用企业所得税核定征收。

非居民纳税人享受税收协定待遇情况报告表(企业所得税C表)——(工商税务,通知书)

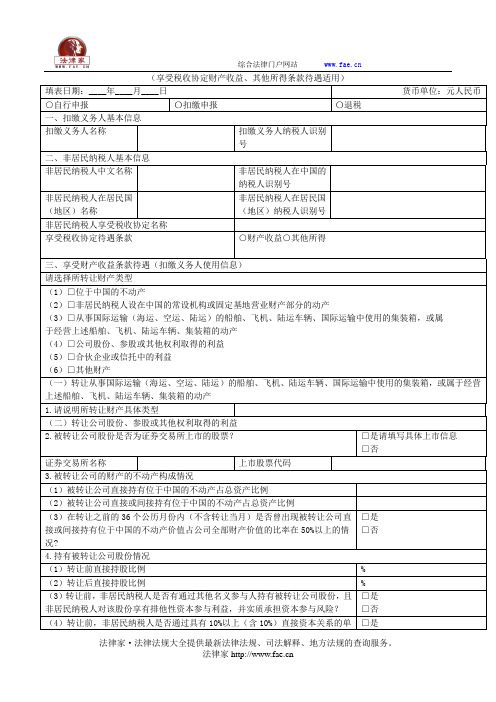

【表单说明】一、本表适用于取得来源于我国的财产收益所得、其他所得,需享受我国签署的避免双重征税协定(含与港澳避免双重征税安排)中的财产收益或其他所得条款的税收协定待遇的企业所得税非居民纳税人。

二、本表可用于自行申报或扣缴申报,也可用于非居民纳税人申请退税。

非居民纳税人自行申报享受协定待遇或申请退税的,应填写本表一式两份,一份在申报享受协定待遇或申请退税时交主管税务机关,一份由非居民纳税人留存;对非居民纳税人来源于中国的所得实施源泉扣缴的,非居民纳税人如需享受税收协定待遇,应填写本表一式三份,一份交由扣缴义务人在扣缴申报时交主管税务机关,一份由扣缴义务人留存备查,一份由非居民纳税人留存。

三、本表第一部分由扣缴义务人填写,如非居民纳税人自行申报纳税则无需填写。

本表其余部分由非居民纳税人填写。

非居民纳税人填报本表时可根据需要增加附页。

四、本表第三部分“享受财产收益条款待遇(扣缴义务人使用信息)”、第五部分“享受其他所得条款待遇”用于在源泉扣缴情况下,扣缴义务人核对非居民纳税人是否符合享受协定待遇条件;其他部分用于税务机关采集管理信息。

五、非居民纳税人应如实完整填写本表所列问题。

如非居民纳税人没有问题所列情况,请在表格中填“无”。

本表所列选择题,请非居民纳税人在符合自身情况的选项对应的□或○中打勾“√”。

带有*标识的题目,请具有题目所描述情况的非居民纳税人填写,与题目所描述情况不符的非居民纳税人无需填写。

六、本表采用中英文双语制作,如中英文表述不一致,以中文为准。

如无特别说明,应使用中文填写。

七、本表各栏填写如下:(一)扣缴义务人基本信息1.扣缴义务人名称:由扣缴义务人填写税务登记证所载扣缴义务人的全称。

2.扣缴义务人纳税人识别号:由扣缴义务人填写扣缴义务人税务登记证上注明的“纳税人识别号”。

(二)非居民纳税人基本信息3.非居民纳税人中文名称:填写非居民纳税人在中国境内的中文全称。

4.非居民纳税人在居民国(地区)名称:填写非居民纳税人在其居民国(地区)的英文全称。

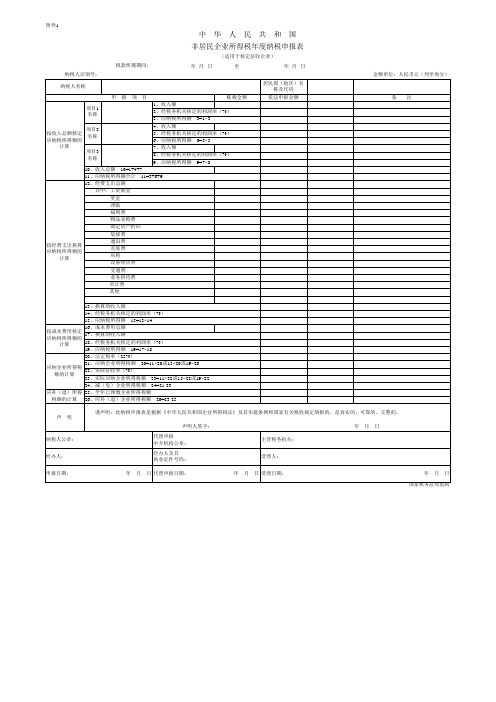

非居民企业所得税年度纳税申报表

按收入总额核定 应纳税所得额的 计算

10、收入总额 10=1+4+7 11、应纳税所得额合计 11=3+6+9 12、经费支出总额 其中:工资薪金 奖金 津贴 福利费 物品采购费 固定资产折旧 装修费 通讯费 按经费支出换算 差旅费 应纳税所得额的 房租 计算 设备租赁费 交通费 业务招待费 审计费 其他 13、换算的收入额 14、经税务机关核定的利润率(%) 15、应纳税所得额 15=13× 14 16、成本费用总额 17、换算的收入额 18、经税务机关核定的利润率(%) 19、应纳税所得额 19=17× 18 20、法定税率(25%) 21、应纳企业所得税额 20=11× 20或15× 20或19× 20 22、实际征收率(%) 23、实际应纳企业所得税额 23=11× 22或15× 22或19× 22 24、减(免)企业所得税额 24=21-23 25、全年已预缴企业所得税额 26、应补(退)企业所得税额 26=23-25 谨声明:此纳税申报表是根据《中华人民共和国企业所得税法》及其实施条例和国家有关税收规定填报的,是真实的、可靠的、完整的。 声明人签字: 纳税人公章: 经办人: 申报日期: 代理申报 中介机构公章: 经办人及其 执业证件号码: 年 月 日 代理申报日期: 主管税务机关: 受理人: 年 月 日 受理日期: 年 月 日 国家税务总局监制 年 月 日

按成本费用核定 应纳税所得额的 计算

应纳企业所得税 额的计算 应补(退)所得 税额的计算 声 明

附件1

中 华 人 民 共 和 国 非居民企业所得税年度纳税申报表

(适用于核定征收企业) 税款所属期间: 纳税人识别号: 纳税人名称 申 报 项 目 项目1 名称 项目2 名称 项目3 名称 账载金额 1、收入额 2、经税务机关核定的利润率(%) 3、应纳税所得额 3=1× 2 4、收入额 5、经税务机关核定的利润率(%) 6、应纳税所得额 6=5× 5 7、收入额 8、经税务机关核定的利润率(%) 9、应纳税所得额 9=7× 8 居民国(地区)名称 及代码 依法申报金额 年 月 日 至 年 月 日 金额单位:人民币元(列至角分)

非居民纳税人享受税收协定待遇情况报告表(企业所得税C表)

三、享受财产收益条款待遇(扣缴义务人使用信息) III. Claiming Tax Treaty Benefits under the Article of Capital Gains (Information for Use by Withholding Agent) 请选择所转让财产类型 Please select the type of alienated property (1) □ 位于中国的不动产 Immovable property situated in China (2) □ 非居民纳税人设在中国的常设机构或固定基地营业财产部分的动产 Movable property forming part of the property of a non-resident taxpayer's permanent establishment or fixed base in China (3) □ 从事国际运输(海运、空运、陆运)的船舶、飞机、陆运车辆、国际运输中使用的集装箱,或属于经营上述 船舶、飞机、陆运车辆、集装箱的动产 Ships, aircraft or land vehicles operated in the international traffic (marine traffic, air traffic or land traffic), containers used in the international traffic, or movable property pertaining to the operation of such ships, aircrafts, land vehicles or containers (4) □ 公司股份、参股或其他权利取得的利益 Shares, participation or other rights in the capital of a company (5) □ 合伙企业或信托中的利益 Interests in a partnership or trust (6) □ 其他财产 Other type of property

非居民企业所得税季度和年度纳税申报表(适用于核定征收企业) (不构成常设机构和国际运输免税申报)说明

附件6《中华人民共和国非居民企业所得税季度和年度纳税申报表(适用于核定征收企业)/(不构成常设机构和国际运输免税申报)》填报说明一、本表适用于核定征收企业所得税的非居民企业在季度、年度申报缴纳企业所得税时使用。

享受税收协定不构成常设机构待遇、享受税收协定或其他类协定的国际运输免税的非居民企业在季度、年度申报免税收入时也使用本表。

税收协定是指中华人民共和国政府对外签署的避免双重征税协定(含与香港、澳门特别行政区签署的税收安排,统称税收协定),其他类协定是指享受税收协定以外的其他类协定税收优惠,例如海运协定、航空协定、互免国际运输收入协议等。

二、企业应当按税法规定期限向主管税务机关报送本表,并同时报送主管税务机关要求报送的其他资料。

三、企业因确有困难,不能在规定期限内办理季度和年度所得税申报,应当在规定的申报期限内向主管税务机关提出书面延期申请,经主管税务机关核准,在核准的期限内办理,但要在纳税期内按照上期实际缴纳的税额或者税务机关核定的税额预缴税款,并在核准的延期内办理税款结算。

四、企业未按规定期限向主管税务机关报送本表及主管税务机关要求报送的其他资料的,依照《中华人民共和国税收征收管理法》及其实施细则的有关规定处理。

五、本表中所称国家有关税收规定除另有说明外,均指《中华人民共和国企业所得税法》及其实施条例的有关规定,以及国务院、国务院财政、税务主管部门根据税法制定的相关规定。

六、本表用中文填写。

七、本表有关栏目的填写如下:1.税款所属期间:按公历年度日期填写,季度申报时填写自公历每季度1日起至该季度末止;年度申报时填写当年1月1日起至当年12月31日。

企业在季度中间或年度中间开业或者终止经营活动,应当以其实际经营期为一个纳税季度或纳税年度。

2.纳税人识别号:填写税务登记证上所注明的“纳税人识别号”或主管税务机关颁发的临时纳税人纳税识别号。

3.金额单位:精确到小数点后两位,四舍五入。

4.纳税人名称:填写企业税务登记证上的纳税人名称或临时税务登记的纳税人名称。

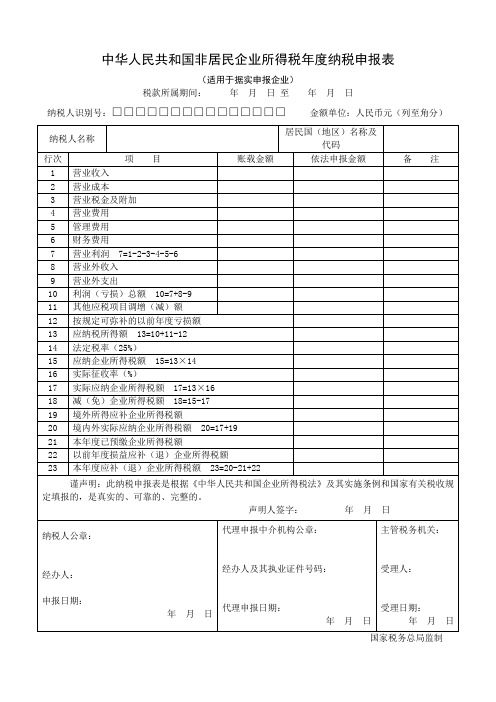

中华人民共和国非居民企业所得税年度纳税申报表

中华人民共和国非居民企业所得税年度纳税申报表(适用于据实申报企业)税款所属期间:年月日至年月日纳税人识别号:□□□□□□□□□□□□□□□金额单位:人民币元(列至角分)填报说明一、本表及附表适用于能够提供完整、准确的成本、费用凭证,如实计算应纳税所得额的非居民企业所得税纳税人。

非居民企业(以下简称“企业”)正常经营的,自年度终了之日起五个月内向主管税务机关报送;在年度中间终止经营活动的,应当自实际终止经营之日起六十日内向主管税务机关报送。

在纳税年度内无论盈利或者亏损,都必须按照企业所得税法的规定报送本表和相关资料。

二、企业应当按税法规定期限向主管税务机关报送本表,并同时报送主管税务机关要求报送的其他资料。

三、企业因确有困难,不能在规定期限内办理年度所得税申报,应当在规定的申报期限内向主管税务机关提出书面延期申请,经主管税务机关核准,可以适当延期。

四、企业未按规定期限向主管税务机关报送本表、会计报表及主管税务机关要求报送的其他资料的,依照《中华人民共和国税收征收管理法》及其实施细则的有关规定,予以处罚。

五、本表中所称国家有关税收规定除另有说明外,均指《中华人民共和国企业所得税法》及其实施条例的有关规定,以及国务院、国务院税务主管部门根据税法制定的相关规定。

六、本表是在企业账载会计利润总额核算的基础上,依法进行纳税调整相关项目后申报企业应纳税所得额,并依法计算年度应纳所得税。

本表及附表的账载金额是指企业根据现行国家统一会计制度的规定,记载在相应报表、总账、明细账上的汇总或明细金额;依法申报金额是指企业按照现行税收法律、行政法规、规章和规范性文件的规定,对账载金额进行调整后的申报金额。

七、本表用中文填写。

八、本表有关栏目的填写如下:1.税款所属期间:正常经营的企业,填写公历年度,自公历1月1日起至12月31日止;企业在年度中间开业的,应填报实际开始经营之日至同年12月31日;企业在年度中间终止经营活动的,应填报公历1月1日至实际终止经营之日。

非居民所得税收入证明样本

非居民所得税收入证明样本(注意:以下是写作样本,并非具体的非居民所得税收入证明样本,仅供参考。

在实际使用中,请根据相关法规和要求进行具体填写。

)非居民所得税收入证明甲方:______________________地址:________________________电话:________________________乙方:______________________地址:________________________电话:________________________根据《中华人民共和国个人所得税法》规定,甲方作为乙方的单位雇佣甲方工作期间,乙方应向甲方支付相应的工资、薪金及其他相关所得。

为了履行纳税义务,乙方需要向税务部门提供非居民所得税收入证明。

现甲方特为乙方出具如下证明:一、证明内容1. 乙方的基本信息:姓名:______________________国籍:______________________护照号码:__________________签发日期:__________________有效期限:__________________居住地:____________________2. 乙方在甲方工作的时间和职位:工作期限:__________________工作职位:__________________3. 乙方的工资、薪金及其他相关所得:工资收入总额:__________________________其他所得总额:__________________________4. 已经扣缴的个人所得税:已缴纳的个人所得税总额:_____________________5. 其他需要说明的事项:__________________________________________________________二、证明签发1. 本证明由甲方负责出具,并加盖单位印章。

2. 本证明为真实有效证件,可用于乙方向相关部门或个人提供。

非居民纳税人享受税收协定待遇情况报告表(个人所得税A表)

非居民纳税人享受税收协定待遇情况报告表(个人所得税A表)Reporting Form for Non-resident Taxpayer Claiming Tax Treaty Benefits(Form A for Individual Income Tax)(享受税收协定股息、利息、特许权使用费条款待遇适用)(Applicable to Tax Treaty Benefits under Articles of Dividends, Interest or Royalties)填表日期:年月日Filling date: Y M D 货币单位:元人民币Currency unit: RMB〇自行申报〇扣缴申报〇退税Self-declaration Withholding declaration国家税务总局监制【表单说明】一、本表适用于取得来源于我国的股息、利息、特许权使用费所得,需享受我国对外签署的避免双重征税协定(含与港澳避免双重征税安排)中的股息、利息、特许权使用费条款的税收协定待遇的个人所得税非居民纳税人。

I. This form is applicable to non-resident individual income taxpayer who receives dividends, interest or royalties sourced in China, and claims tax treaty benefits under the article of dividends, interest or royalties of a Double Taxation Agreement (DTA) signed by China (including the DTAs with Hong Kong and Macau Special Administrative Regions).二、本表可用于自行申报或扣缴申报,也可用于非居民纳税人申请退税。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

依法申报数据

依法申报数据

谨声明:此扣缴所得税报告是根据《中华人民共和国企业所得税法》及其实施条例和相关税收协定和国家有关税收规定填报的,是真实的、可靠的 、完整的。 声明人签字: 扣缴义务人(纳税人)公章: 代理申报中介机构公章: 主管税务机关受理专用章: 年 月 日

经办人:

经办人及其执业证件号码:

申报所得类型及代码 合同名称 合同执行起始时间 合同执行终止时间

本次申报所得取得日期 合同编号 合同总金额

以下内容适用于法定源泉扣缴情况填写: 项 目 行次 人民币金额 1 名称 2 金额 3 本次申报收入 外 币 汇率 4 折算人民币金额 5=3×4 5 人民币金额合计 6=1+5 6 7 应纳税所得额的计 扣除额 算 应纳税所得额 8=6-7 8 适用税率(10%) 9 应缴纳的企业所得税额 10=8×9 10 应纳企业所得税额 实际征收率(%) 11 的计算 实际应缴纳的企业所得税额 12=8×11 12 减免企业所得税额 13=10-12 13 以下内容适用于主管税务机关指定扣缴情况填写: 项 目 行次 14 本次申报的收入总额 15 税务机关核定的利润率(%) 16 应纳税所得额 16=14×15 17 适用税率(%) 18 应纳企业所得税额 18=16×17

中华人民共和国扣缴企业所得税报告表

税款所属期间: 2015年 1 月 1 日 至 2015 年 12 月 31 日 金额单位:人民币元(列至角分) 扣缴义务人基本信息: 纳税人识别号 中: 名 称 英: 中: 地 址 英: 纳税人基本信息: 在其居民国纳税识别号 居民国(地区)名称及代 码 中: 在其居民国名称 英: 在其居民国地址 英: 在中国境内的名称 英: 中: 中: 邮政编码 联系人 联系电话 经济类型代码及名称 经济行业分类代码及名称

受理人:

申报日期:

年 月 日 代理申报日期:

年 月 日 受理日期:

年 月 日 国家税务总局监制