长安汽车资产负债表

长安汽车2020年上半年财务分析详细报告

长安汽车2020年上半年财务分析详细报告一、资产结构分析1.资产构成基本情况长安汽车2020年上半年资产总额为10,280,175.83万元,其中流动资产为5,430,305.85万元,主要以应收票据、货币资金、交易性金融资产为主,分别占流动资产的39.83%、31.91%和7.68%。

非流动资产为4,849,869.98万元,主要以固定资产、长期股权投资、无形资产为主,分别占非流动资产的53.4%、26.41%和10.41%。

资产构成表(万元)项目名称2018年上半年2019年上半年2020年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产10,041,097.15 100.00 9,264,898.27100.00 10,280,175.83100.00流动资产5,446,108.47 54.24 4,240,294.1845.77 5,430,305.8552.82应收票据1,839,047.64 18.32 1,564,666.8116.89 2,162,927.7121.04货币资金2,406,774.51 23.97 1,053,528.4911.37 1,732,642.1216.85交易性金融资产0 -157,065.85 1.70417,315.094.06非流动资产4,594,988.67 45.76 5,024,604.0954.23 4,849,869.9847.18固定资产1,845,658.48 18.38 2,309,669.7124.93 2,589,605.6125.19长期股权投资1,563,803.6 15.57 1,395,170.3215.06 1,280,801.0212.46无形资产401,147.8 4.00515,743.01 5.57504,828.634.912.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的79.42%,表明企业的支付能力和应变能力较强。

上海汽车长安汽车财务状况分析

上海汽车长安汽车财务状况分析上海汽车长安汽车股份有限公司是中国大陆一家汽车生产企业,成立于1987年,总部位于上海市。

作为中国汽车行业的重要参与者之一,长安汽车以其领先的技术和不断创新的产品在国内外享有盛誉。

在这篇文章中,我们将对上海汽车长安汽车的财务状况进行分析。

首先,我们将关注上海汽车长安汽车的财务指标,这将有助于我们了解其财务状况的总体情况。

1.营业收入和净利润:营业收入是衡量公司运营能力的重要指标,反映了其销售额的情况。

净利润则是评估公司盈利能力的关键指标。

通过对上海汽车长安汽车过去几年的营业收入和净利润进行对比分析,我们可以了解其业务增长和盈利能力的情况。

2.资产负债表:资产负债表是反映公司资产负债情况的重要工具。

我们将关注上海汽车长安汽车的资产结构和负债情况,以了解其资本结构的稳定性和偿债能力。

3.经营现金流:经营现金流是评估公司经营活动现金流动性的核心指标。

我们将关注上海汽车长安汽车的经营现金流情况,以了解其经营活动的现金流入和流出情况。

接下来,我们将对上述指标进行具体分析,并根据分析结果对上海汽车长安汽车的财务状况进行评价。

首先,我们来看上海汽车长安汽车的营业收入和净利润。

根据公司的财报数据,上海汽车长安汽车近年来的营业收入呈现稳定增长的趋势。

这主要是由于公司产品的市场需求增加以及其产品线的不断扩展所致。

然而,公司的净利润却出现了一些波动。

这可能是由于市场竞争加剧和成本上升等因素导致的。

总体而言,上海汽车长安汽车的营业收入和净利润表现良好,但仍有一些改进的空间。

其次,我们来看上海汽车长安汽车的资产负债表。

根据公司财报数据,公司的资产结构相对稳定,但负债情况值得关注。

公司的短期债务偏高,这可能会增加其偿债风险。

此外,公司的资产周转率相对较低,这可能意味着资产利用效率有待提高。

总体而言,上海汽车长安汽车的资本结构相对稳定,但需要提升其偿债能力和资产利用效率。

最后,我们来看上海汽车长安汽车的经营现金流情况。

长安汽车财务报表分析

重庆长安汽车财务报表分析班级:------姓名:----学号:----日期: 2014.06.23一、长安汽车简介证券代码:000625证券简称:长安汽车公司名称:重庆长安汽车股份有限公司公司英文名称:Chongqing Changan Automobile Company Limited交易所:深圳证券交易所证券简称更名历史:G长安长安汽车工商登记号:5000001805570注册地址:重庆市江北区建新东路260号办公地址:重庆市江北区建新东路260号注册资本:232566万元邮政编码:400023法人代表:徐留平成立日期:1996-10-31产业:汽车、房地产、物流、IT等行业主营业务:乘用车和商用车开发、制造和销售会计师事务所:安永华明会计师事务所(特殊普通合伙)公司近况:公司及下属合营企业、联营企业累计完成产销211万辆和212万辆,同比分别增长21.1%和20.7%,其中长安自主品牌轿车业务实现销售汽车38.72 万辆,同比增长67.89%。

在中国汽车市场,公司取得了约9.64%的市场占有率,同比提高了0.54 个百分点,销量继续居于中国汽车业前4位。

二、长安汽车2011-2013年财务报表重庆长安汽车股份有限公司合并资产负债表重庆长安汽车股份有限公司合并利润表----------------------------重庆长安汽车股份有限公司合并现金流量表2013年度三、资产负债状况分析(一)资产结构分析长安汽车资产负债结构表由表可知,从2011年到13年长安汽车的资产规模在扩大,同时负债也在上升,但企业在12年,负债增加明显,因此在12年产权比率和资产负债率都有所增加,且幅度较大。

(二)资产和负债变动分析资产负债增减变动表1.资产总计长安汽车的资产规模在这12年和13年里得到了很大的提升,2012年流动资产和非流动资产增加比例大,而在2013年企业非流动资产增长比例比流动资产增长多,从资产中看出企业对未来的发展是乐观的,企业仍在持续扩张中。

重庆长安汽车股份有限公司偿债能力分析

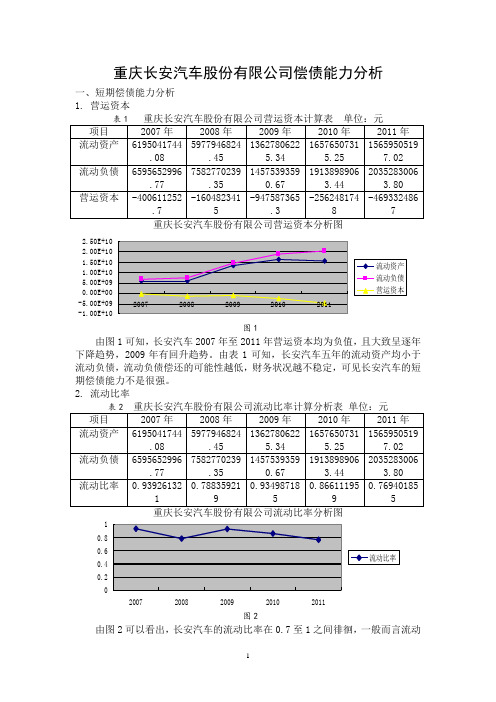

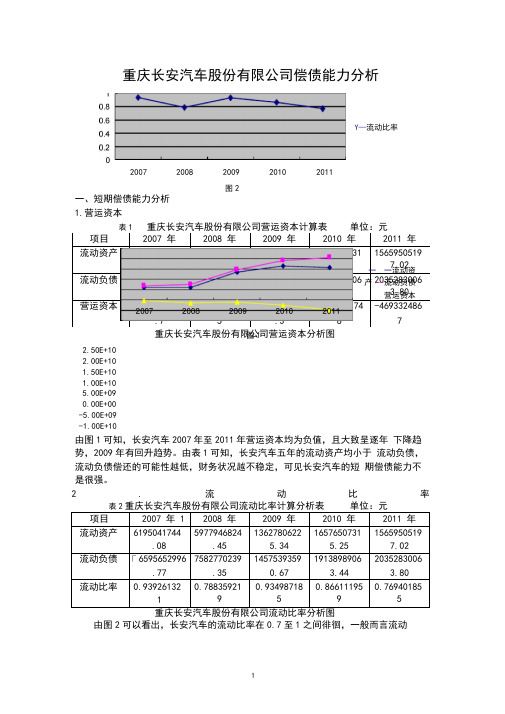

重庆长安汽车股份有限公司偿债能力分析一、短期偿债能力分析1. 营运资本-1.00E+10-5.00E+090.00E+005.00E+091.00E+101.50E+102.00E+102.50E+10图1由图1可知,长安汽车2007年至2011年营运资本均为负值,且大致呈逐年下降趋势,2009年有回升趋势。

由表1可知,长安汽车五年的流动资产均小于流动负债,流动负债偿还的可能性越低,财务状况越不稳定,可见长安汽车的短期偿债能力不是很强。

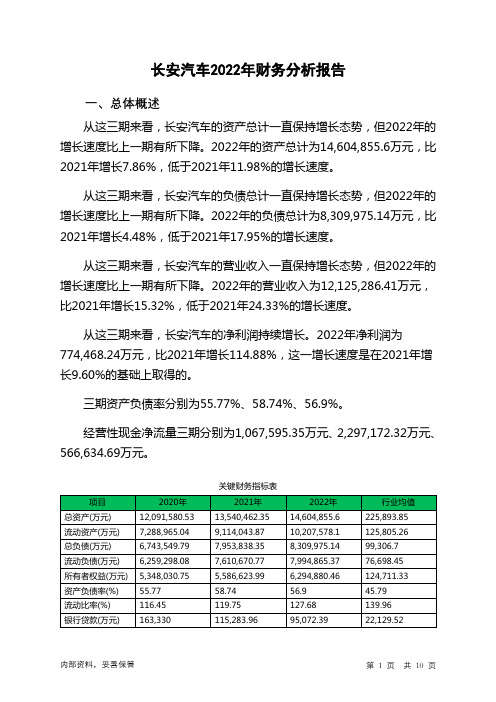

2. 流动比率0.20.40.60.8120072008200920102011图2由图2可以看出,长安汽车的流动比率在0.7至1之间徘徊,一般而言流动比率维持在2比1,才足以表明企业财务状况稳妥可靠,长安汽车的流动比率偏低说明长安汽车短期偿债能力较低,且根据资料显示,长安汽车的流动比率在同行业中也偏低。

3. 速动比率0.20.40.60.8120072008200920102011图3由图3可以看出,长安汽车的速动比率在0.5至0.8之间徘徊,一般认为速动比率为1时较为合适,而长安汽车2007至2011年速动比率均小于1,说明长安汽车流动资产中可以即刻用于偿付流动负债的能力较弱,长安汽车的短期偿债能力存在问题。

4. 现金比率0.00%20.00%40.00%60.00%80.00%20072008200920102011图4由图4可以看出,长安汽车的现金比率在50%至80%之间徘徊,其中2007至2011年的现金比率分别为53.84%,50.41%,74.87%,70.60%,53.48%,可以看出2009年和2010年长安汽车的现金比率相对较高,说明这两年企业直接偿付流动负债的能力相对较高,其余几年相对较低。

二、长期偿债能力分析1.资产负债率0.00%20.00%40.00%60.00%80.00%20072008200920102011图5一般认为资产负债率的适宜水平是40%至60%,而长安汽车09年和10年均超过了60%,对企业而言,资产负债率稍有偏高,表明企业资产对债权人权益的保障程度不是很高,2011年回降至60%以下,表明企业降低了财务风险。

000625长安汽车2022年财务分析报告-银行版

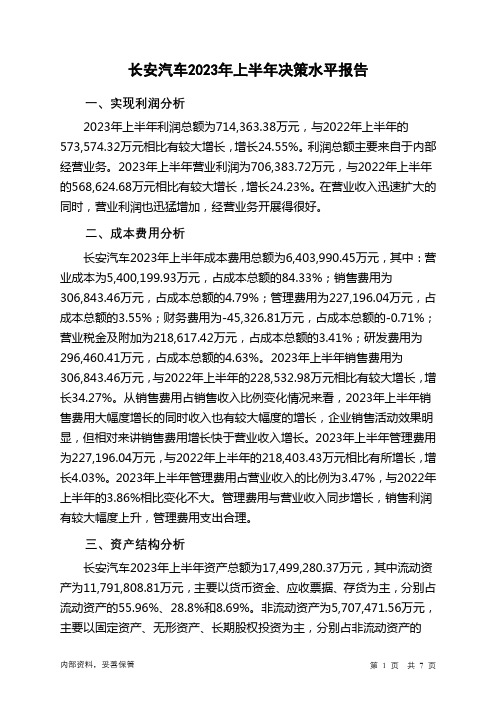

长安汽车2022年财务分析报告一、总体概述从这三期来看,长安汽车的资产总计一直保持增长态势,但2022年的增长速度比上一期有所下降。

2022年的资产总计为14,604,855.6万元,比2021年增长7.86%,低于2021年11.98%的增长速度。

从这三期来看,长安汽车的负债总计一直保持增长态势,但2022年的增长速度比上一期有所下降。

2022年的负债总计为8,309,975.14万元,比2021年增长4.48%,低于2021年17.95%的增长速度。

从这三期来看,长安汽车的营业收入一直保持增长态势,但2022年的增长速度比上一期有所下降。

2022年的营业收入为12,125,286.41万元,比2021年增长15.32%,低于2021年24.33%的增长速度。

从这三期来看,长安汽车的净利润持续增长。

2022年净利润为774,468.24万元,比2021年增长114.88%,这一增长速度是在2021年增长9.60%的基础上取得的。

三期资产负债率分别为55.77%、58.74%、56.9%。

经营性现金净流量三期分别为1,067,595.35万元、2,297,172.32万元、566,634.69万元。

关键财务指标表二、资产规模增长匹配度2022年资产增长率与负债增长率差距不大,资产增长率为7.86%,负债增长率为4.48%。

收入增长率与资产增长率差距不大,收入增长率为15.32%,资产增长率为7.86%。

净利润与资产变化不匹配,净利润增长114.88%,资产增长7.86%。

资产总额有所增长,营业收入大幅度增长,净利润也在增加。

公司增产增收的效果明显。

资产规模增长匹配情况表三、负债规模增长从三期数据来看,负债呈持续增长趋势。

总负债分别为6,743,549.79万元、7,953,838.35万元、8,309,975.14万元,2022年较2021年增长了4.48%,主要是由于应付账款等科目增加所至。

从三期数据来看,营业收入呈持续增长趋势。

长安汽车财务报表分析

长安汽车财务报表分析一、引言长安汽车是中国最大的汽车制造企业之一,成立于1862年。

多年来,长安汽车以其优质的产品和卓越的品质在国内外市场上享有盛誉。

本文将对长安汽车的财务报表进行分析,以了解其财务状况和运营情况,并据此为投资者提供决策参考。

二、财务报表概览财务报表是公司财务运营情况的重要依据,通常包括资产负债表、损益表和现金流量表。

下面是长安汽车最近一年的财务报表摘要:2.1 资产负债表资产金额(亿元)流动资产100非流动资产200总计300负债和所有者权益金额(亿元)流动负债50非流动负债100总计1502.2 损益表收入金额(亿元)销售收入450其他收入50总计500成本及费用金额(亿元)销售成本350研发费用50财务费用10总计410净利润金额(亿元)净利润902.3 现金流量表现金流入金额(亿元)销售收入450其他收入50总计500现金流出金额(亿元)销售成本350研发费用50财务费用10总计410三、财务指标分析3.1 资产负债率资产负债率反映了企业资产以债务的比例占据,即企业融资的主要来源。

计算公式为:资产负债率 = 总负债 / 总资产根据长安汽车的资产负债表数据,资产负债率为150/300=0.5,即50%。

这意味着长安汽车的债务比例较高,资金主要来自借款。

3.2 净利润率净利润率反映了企业销售收入中的利润比例,即企业获得的净收益。

计算公式为:净利润率 = 净利润 / 销售收入根据长安汽车的损益表数据,净利润率为90/500=0.18,即18%。

这意味着长安汽车在销售过程中能够获得较高的利润。

3.3 现金流量状况现金流量状况反映了企业经营活动中现金流入和流出的情况。

根据长安汽车的现金流量表数据,销售收入是主要的现金流入来源,销售成本是主要的现金流出项。

四、财务分析结论综合上述分析结果,长安汽车的财务报表表明了以下几个主要特点:1.长安汽车采用高比例的债务融资,资产负债率较高,需要承担较大的债务风险。

长安汽车2020年上半年财务状况报告

长安汽车2020年上半年财务状况报告一、资产构成1、资产构成基本情况长安汽车2020年上半年资产总额为10,280,175.83万元,其中流动资产为5,430,305.85万元,主要以应收票据、货币资金、交易性金融资产为主,分别占流动资产的39.83%、31.91%和7.68%。

非流动资产为4,849,869.98万元,主要以固定资产、长期股权投资、无形资产为主,分别占非流动资产的53.4%、26.41%和10.41%。

资产构成表(万元)无形资产401,147.8 4.00515,743.01 5.57504,828.634.912、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的79.42%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表(万元)项目名称2018年上半年2019年上半年2020年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产5,446,108.47 100.00 4,240,294.18100.00 5,430,305.85100.00应收票据1,839,047.64 33.77 1,564,666.8136.90 2,162,927.7139.83货币资金2,406,774.51 44.19 1,053,528.4924.85 1,732,642.1231.91交易性金融资产0 -157,065.85 3.70417,315.097.68存货472,642.15 8.68570,537.6113.46404,039.257.44应收账款 3.54 4.74 4.24。

基于财务分析视角的长安汽车财务战略评价研究

2、经营活动现金流量分析

长安汽车公司的经营活动现金流量主要来自于销售商品、提供劳务收到的现 金和购买商品、接受劳务支付的现金等。其中,销售商品、提供劳务收到的现金 是公司的主要现金来源,占比较大,而购买商品、接受劳务支付的现金相对较小。 这表明公司的销售回款能力较强,但在采购环节可能需要加强管理和控制。

3、投资活动现金流量分析

长安汽车公司的投资活动现金流量主要包括购建固定资产、无形资产和其他 长期资产支付的现金等。其中,购建固定资产、无形资产和其他长期资产支付的 现金是公司的主要投资支出,占比较大。这表明公司在扩张和发展方面具有较强 的动力和潜力,但也需要注意投资风险和回报率的问题。

4、筹资活动现金流量分析

1、加强品牌建设:通过加大品牌推广力度、提升产品质量和服务水平等措 施提高品牌知名度和美誉度。

2、提高产能利用率:市场动态变化及时调整产能规划避免资源浪费提高产 能利用率。

参考内容

一、资产负债表结构分析

1、资产构成

长安汽车公司的资产主要由流动资产和非流动资产构成。其中,流动资产主 要包括现金及现金等价物、存货、应收账款等,占总资产的比重较大。而非流动 资产则主要包括固定资产、无形资产等长期投资,占比相对较小。这表明公司在 资产配置上更注重流动性,以保持较高的资金流动性,但也限制了其未来的增长 空间。

(二)偿付能力分析

偿付能力是企业偿还债务的能力,反映了企业的资金流动性。长安汽车在偿 付能力方面表现出色,其流动比率和速动比率均高于行业平均水平,这表明企业 具有较强的短期偿债能力。同时,长安汽车的负债结构合理,长期负债占比适中, 使得企业能够保持稳健的资本结构。

(三)运营能力分析

运营能力是企业运用资产获取利润的能力。长安汽车在运营能力方面展现出 较高的水平,其存货周转率和应收账款周转率均高于行业平均水平,这表明企业 具有较强的资产运营效率和风险控制能力。此外,长安汽车的固定资产周转率也 保持在较高水平,这为企业未来的扩张和发(一)盈利能力分析

000625长安汽车2023年上半年决策水平分析报告

长安汽车2023年上半年决策水平报告一、实现利润分析2023年上半年利润总额为714,363.38万元,与2022年上半年的573,574.32万元相比有较大增长,增长24.55%。

利润总额主要来自于内部经营业务。

2023年上半年营业利润为706,383.72万元,与2022年上半年的568,624.68万元相比有较大增长,增长24.23%。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析长安汽车2023年上半年成本费用总额为6,403,990.45万元,其中:营业成本为5,400,199.93万元,占成本总额的84.33%;销售费用为306,843.46万元,占成本总额的4.79%;管理费用为227,196.04万元,占成本总额的3.55%;财务费用为-45,326.81万元,占成本总额的-0.71%;营业税金及附加为218,617.42万元,占成本总额的3.41%;研发费用为296,460.41万元,占成本总额的4.63%。

2023年上半年销售费用为306,843.46万元,与2022年上半年的228,532.98万元相比有较大增长,增长34.27%。

从销售费用占销售收入比例变化情况来看,2023年上半年销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。

2023年上半年管理费用为227,196.04万元,与2022年上半年的218,403.43万元相比有所增长,增长4.03%。

2023年上半年管理费用占营业收入的比例为3.47%,与2022年上半年的3.86%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

三、资产结构分析长安汽车2023年上半年资产总额为17,499,280.37万元,其中流动资产为11,791,808.81万元,主要以货币资金、应收票据、存货为主,分别占流动资产的55.96%、28.8%和8.69%。

长安汽车财务报表分析

重庆长安汽车财务报表分析IANGAN班级:姓名: ---学号:——日期:2014.06.23、长安汽车简介证券代码:000625 证券简称:长安汽车公司名称:重庆长安汽车股份有限公司公司英文名称:Chongqing Changan Automobile Company Limited 交易所:深圳证券交易所证券简称更名历史:G 长安长安汽车工商登记号:5000001805570 注册地址:重庆市江北区建新东路260 号办公地址:重庆市江北区建新东路260 号注册资本:232566 万元邮政编码:400023 法人代表:徐留平成立日期:1996-10-31 产业:汽车、房地产、物流、IT 等行业主营业务:乘用车和商用车开发、制造和销售会计师事务所:安永华明会计师事务所(特殊普通合伙)公司近况:公司及下属合营企业、联营企业累计完成产销211 万辆和212 万辆,同比分别增长21.1%和20.7% ,其中长安自主品牌轿车业务实现销售汽车38.72 万辆,同比增长67.89% 。

在中国汽车市场,公司取得了约9.64% 的市场占有率,同比提高了0.54 个百分点,销量继续居于中国汽车业前4 位。

重庆长安汽车股份有限公司合并资产负债表重庆长安汽车股份有限公司合并利润表重庆长安汽车股份有限公司合并现金流量表2013年度三、资产负债状况分析(一)资产结构分析长安汽车资产负债结构表由表可知,从2011年到13年长安汽车的资产规模在扩大,同时负债也在上升,但企业在12年,负债增加明显,因此在12年产权比率和资产负债率都有所增加,且幅度较大。

(二)资产和负债变动分析资产负债增减变动表企业项目2013 年13年比12年2012 年12年比11年2011 年流动资产21,571,848,080.95 10.33% 19,551,982,176.27 24.86% 15,659,505,197.02 非流动资产31,792,846,194.96 19.68% 26,565,622,616.00 27.28% 20,872,612,918.52 资产总计53,364,694,275.91 15.71% 46,117,604,792.27 26.24% 36,532,118,115.54 长安流动负债28,745,593,391.98 14.08% 25,198,338,706.20 23.81% 20,352,830,063.80 汽车非流动负债5,979,148,298.24 8.15% 5,528,338,362.90 261.17% 1,530,662,278.74 负债合计34,724,741,690.22 13.01% 30,726,677,069.10 40.41% 21,883,492,342.54股东权益18,639,952,585.69 21.11% 15,390,927,723.17 5.07% 14,648,625,773.00 合计1.资产总计长安汽车的资产规模在这12年和13年里得到了很大的提升,2012年流动资产和非流动资产增加比例大,而在2013年企业非流动资产增长比例比流动资产增长多,从资产中看出企业对未来的发展是乐观的,企业仍在持续扩张中。

长安汽车财务报表分析

长安汽车财务报表分析资产负债表水平垂直分析原表:现金流量表水平垂直分析原表:利润表水平垂直分析原表:盈利能力分析偿债能力分析营运能力分析资产负债表水平分析通过水平分析,可以看出长安汽车公司资产总额不断增长,08年增长了7.1%,09年比07年增长了70.5%,10年比07年增长了112.2%。

可以说资产规模不断增长,08年流动资产有所降低,非流动资产增加,08年增长主要是在建工程和开发支出的增长,09年比07年增长较大,达到70.5%,主要是由流动资产增长带来的。

流动和非流动资产同时增加,较为合理,流动资产又主要是应收票据的增长。

10年对07年增长很大,流动资产戳过非流动资产增产,应收票据不断增长,非流动资产中无形资产增长较大,资产不断增长主要是由应收票据、在建工程所致,表明企业投资过大,应收账款管理不善。

从企业的负债状况看,负债不断增长,主要是由非流动负债所致,流动负债增幅不大,影响企业长期负债,所有者权益也在增长,但是增幅较小,主要来源与利润的增长。

08年比07年增长了14.9%09年比07年增长了133.7%,10年比07年增长了198.2%,流动负债增长较小,比较稳定,一定程度表明长期偿债风险增长。

从水平分析看,企业资产及权益规模都有所增长,负债增长幅度超过资产增长幅度,有一定风险。

利润表水平分析从企业利润表水平分析来看,08年比07年的经营成果差,并呈现亏损状态,此后,企业利润不断增长。

营业收入增长较大,但08年相比07年降低了2.5%,09年比07年增长了83.7%,10年比07年增长了141%,营业总成本不断增大,当然,08年比07年成本降低了,总成本中营业成本及销售费用增长较大,还有管理费用,财务费用不断降低,财务费用控制较好。

营业利润增长较大并超过收入的增长,成本控制较好。

利润总额除08年外都比07年增长较大,净利润08年比07年要低,低于91.7%,08年经营业绩较差,09年比07年增长了66.5%,10年比07年增长了2.4.4%呈现上涨趋势。

000625长安汽车2021年财务分析详细报告

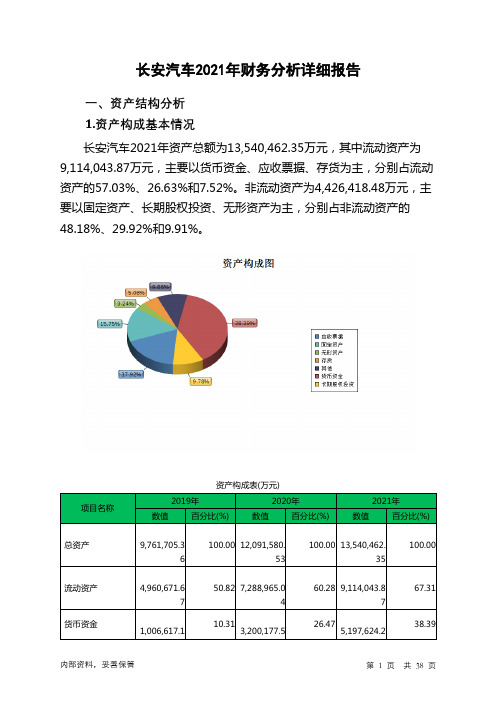

长安汽车2021年财务分析详细报告一、资产结构分析1.资产构成基本情况长安汽车2021年资产总额为13,540,462.35万元,其中流动资产为9,114,043.87万元,主要以货币资金、应收票据、存货为主,分别占流动资产的57.03%、26.63%和7.52%。

非流动资产为4,426,418.48万元,主要以固定资产、长期股权投资、无形资产为主,分别占非流动资产的48.18%、29.92%和9.91%。

资产构成表(万元)项目名称2019年2020年2021年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产9,761,705.36 100.00 12,091,580.53100.00 13,540,462.35100.00流动资产4,960,671.67 50.82 7,288,965.0460.28 9,114,043.8767.31货币资金1,006,617.110.313,200,177.526.475,197,624.238.394 6 1应收票据2,680,563.56 27.46 2,837,154.1123.46 2,426,763.3417.92存货337,544.15 3.46 596,751.62 4.94 685,287.44 5.06非流动资产4,801,033.69 49.18 4,802,615.5 39.72 4,426,418.4832.69固定资产0 - 2,643,675.77 21.86 2,132,595.9915.75长期股权投资1,100,833.7 11.28 1,210,908.98 10.01 1,324,537.499.78无形资产520,961.93 5.34 494,603.51 4.09 438,599.77 3.242.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的83.87%,表明企业的支付能力和应变能力较强。

长安汽车股份有限公司资产负债表分析

重庆长安汽车股份有限公司重庆长安汽车股份有限公司一公司简介长安汽车的前身可追溯到1862年李鸿章在上海淞江创建的上海洋炮局,曾开创了中国近代工业的先河。

20世纪70年代末80年代初,公司步发展壮大.1984年,中国第一辆微车在长安下线。

1996年从原母公司独立,成立了重庆长安汽车股份有限公司,1997年,在深圳证券交易所上市,是一家集汽车开发、制造、销售于一体的汽车公司,目前拥有2家上市公司(长安和江铃)、4支股票。

长安汽车始终坚持“科技创新,关爱永恒”的核心价值,以“美誉天下,创造价值”为品牌理念,致力于用科技创新引领汽车文明,努力为客户提供令人惊喜和感动的产品和服务。

经过多年发展和不懈努力,现已形成微车、轿车、客车、卡车、SUV、MPV等低中高档、宽系列、多品种的产品谱系,拥有排量从0.8L到2.5L的发动机平台。

2009年,长安汽车自主品牌排名世界第13位、中国第一,成为中国汽车行业最具价值品牌之一。

长安汽车始终坚持战略前瞻,着眼长远,大力发展节能与新能源汽车。

中国第一台氢内燃机在长安成功点火;中国第一辆产业化混合动力轿车杰勋下线并上市;成为国务院机关事务局唯一示范运行车;2009年,长安纯电动汽车奔奔mini下线……在新能源汽车的研发、产业化、示范运行方面,已走在全国前列。

站在新起点的长安汽车,以“引领汽车文明,造福人类生活”为使命,以“打造世界一流汽车企业”为愿景.志存高远,开拓创新,全力向“公正、透明、诚信”的世界一流企业坚实迈进。

二项目分析⒈资产项目分析⑴流动资产分析①货币资金长安汽车的货币资金由2010年的4,495,780,128.76上涨到2011年的4,871,199,806.77。

企业资产规模强大,并且在不断地扩大。

企业的现实支付能力和偿债能力强。

②交易性金融资产2011年长安汽车的交易性金融资产达到1,525,799.63,与去年相比增长1,525,799.63,投资收益波动较大。

长安汽车股份公司财务分析报告(doc 36页)

长安汽车股份公司财务分析报告(doc 36页)长安汽车股份有限公司财务分析报告(2007年-2009年)组员:尹靖20089920256(组长)王明玉20089920216李斌20089920259王海丽20089920214船本会计082班2010.12.21小组成员分工:尹靖:组长,负责资产负债表和所有者权益表的各项分析和企业偿债能力的分析以及后期的综合分析王明玉:负责现金流量表的各项分析和企业盈利能力的分析李斌:负责利润表的各项分析和企业发展能力的分析王海丽:负责企业运营能力的分析和后期图表制作以及资料的整理和归档、word和ppt的制作持有至到期投资长期应收款长期股权投资4,778,574,016.344,556,089,383.26222,484,633.084.88% 1.45%投资性房地产65,563,825.5968,646,801.42-3,082,975.83-4.49% -0.02%固定资产3,149,234,754.293,333,111,102.01-183,876,347.72-5.52% -1.20%在建工程1,297,536,616.44851,287,528.26446,249,088.1852.42% 2.90%工程物资838,718.753,147,070.12-2,308,351.37-73.35% -0.02%固定资产清理869,564.07869,564.070.01%生产性生物资产油气资产无形资产370,988,817.11114,867,134.54256,121,682.57222.97% 1.67%开发支出200,849,901.80308,158,911.20-107,309,009.40-34.82% -0.70%商誉9,804,394.009,804,394.00长期待摊费用3,783,684.695,232,237.70-1,448,553.01-27.69% -0.01%递延所得税资产320,281,343.47139,533,457.58180,747,885.89129.54% 1.18%其他非流动资产407,080,000.00407,080,000.002.65%非流动资产合计10,843,610,636.559,389,878,020.091,453,732,616.4615.48% 9.46%资产总计24,471,416,861.8915,367,824,844.549,103,592,017.3559.24% 59.24%流动负债:短期借款225,270,268.001,093,749,195.04-868,478,927.04-79.40% -5.65%向中央银行借款吸收存款及同业存放拆入资金交易性金融负债4,563,744.009,773,408.00-5,209,664.00-53.30% -0.03%应付票据2,760,920,841.392,196,879,136.98564,041,704.4125.67% 3.67%应付账款6,288,951,005.102,275,651,448.094,013,299,557.01176.36% 26.11%预收款项3,019,887,384.83909,476,064.712,110,411,320.12232.05% 13.73%卖出回购金融资产款应付手续费及佣金应付职工薪酬175,251,214.57110,874,454.4664,376,760.1158.06% 0.42%应交税费238,873,041.9958,456,822.80180,416,219.19308.63% 1.17%应付利息420,000.001,200,000.00-780,000.00-65.00% -0.01%应付股利79,742.883,148.19-3,405.39-4.10% 0.00%其他应付款587,582,561.57367,301,503.09220,281,058.4859.97% 1.43%应付分保账款保险合同准备金代理买卖证券款代理承销证券款一年内到期的非流动资产15,000,000.0015,000,000.000.10%其他流动负债842,516,160.16345,932,573.07496,583,587.09143.55% 3.23%流动负债合计14,159,315,964.417,369,377,754.436,789,938,209.9892.14% 44.18%非流动负债:长期借款424,000,000.00424,000,000.002.76%应付债券长期应付款专项应付款515,089,405.7937,939,992.97477,149,412.821257.64% 3.10%预计负债416,077,626.26213,392,484.92202,685,141.3494.98% 1.32%递延所得税负债32,298,750.0032,298,750.000.21%其他非流动负债30,081,000.0038,493,000.00-8,412,000.00-21.85% -0.05%非流动负债合计1,417,546,782.05 289,825,477.891,127,721,304.16389.10% 7.34%负债合计15,576,862,746.467,659,203,232.327,917,659,514.14103.37% 51.52%所有者权益(或股东权益):实收资本(或股本)2,334,022,848.002,334,022,848.00资本公积1,693,335,482.051,499,260,947.64194,074,534.4112.94% 1.26%减:库存股26,925,731.3826,925,731.380.18%专项储备盈余公积1,167,011,424.001,042,968,948.06124,042,475.9411.89% 0.81%一般风险准备未分配利润3,632,676,370.482,720,272,069.26912,404,301.2233.54% 5.94%外币报表折算差额归属于母公司所有者权益合计8,800,120,393.157,596,524,812.961,203,595,580.1915.84% 7.83%少数股东权益94,433,722.28112,096,799.26-17,663,076.98-15.76% -0.11%所有者权益合计8,894,554,115.43 7,708,621,612.221,185,932,503.2115.38% 7.72%负债和所有者权益总计24,471,416,861.815,367,824,844.59,103,592,017.3559.24% 59.24%9 4该公司总资产成本期增加9103592017.35元,增长幅度为59.24%,说明该公司本年资产规模有很大幅度的增长。

长安汽车资产负债表水平分析

6、应付账款占比减少,同比下降了22.43%,对总资产的影响为-4.71%,变动原因是报告期产量减少,付款周期内的采购量亦相应减少且本年结算方式中以票据为主。

7、实收资本占比增加,同比增加了107.88%,对总资产的影响为6.87%,变动原因是报告期内公司将资本公积和盈余公积转为实收资本,同时受到投资者投入的大量资金。

2、存货占比增加,同比增加了63.37%,对总资产的影响为4.40%,变动原因是2010年年末汽车市场旺销致期初库存商品低于一般正常水平。

3、长期股权投资占比增加,同比增加了30.64%,对总资产的影响为4.76%,变动原因是报告期权益法计入的合营联营公司投资收益增加16.75亿。

4、固原因是重庆鱼嘴项目以及河北生产新区项目等完工投入使用。

8、归属母公司权益合计占比增加,同比增加了38.72%,对总资产的影响为11.26%。

9、

资产负债表水平分析

2011年,公司总资产365.321亿元,同比增长了19.95%;总负债218.835亿元,同比增长了10.12%,资产负债率为59.90%,同比降低了5.38个百分点,控制在合理水平。

变动原因如下:

1、应收票据占比减少,同比下降了35.48%,对总资产的影响为-8.57%,变动原因是报告期汽车销量下降。

000625长安汽车2022年财务指标报告

长安汽车2022年财务指标报告一、实现利润分析实现利润增减变化表(万元)2022年利润总额为770,825.71万元,与2021年的382,060.88万元相比成倍增长,增长1.02倍。

利润总额主要来自于内部经营业务。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)营业毛利率10.48 12.86 17.11营业利润率 3.1 3.55 6.3成本费用利润率 3.12 3.73 6.85总资产报酬率 2.18 3.02 5.51净资产收益率 6.75 6.59 13.04长安汽车2022年的营业利润率为6.30%,总资产报酬率为5.51%,净资产收益率为13.04%,成本费用利润率为6.85%。

企业实际投入到企业自身经营业务的资产为12,994,088.16万元,经营资产的收益率为5.87%,而对外投资的收益率为-5.34%。

2022年营业利润为763,373.77万元,与2021年的373,052.35万元相比成倍增长,增长1.05倍。

以下项目的变动使营业利润增加:其他收益增加19,964.51万元,财务费用减少23,638.25万元,共计增加43,602.76万元;以下项目的变动使营业利润减少:投资收益减少178,260.72万元,资产处置收益减少67,073.9万元,公允价值变动收益减少3,850.86万元,信用减值损失减少919.11万元,营业成本增加876,090.53万元,研发费用增加80,041.57万元,销售费用增加49,261.59万元,营业税金及附加增加12,941.48万元,资产减值损失增加7,340.11万元,管理费用增加3,280.37万元,共计减少1,279,060.25万元。

各项科目变化引起营业利润增加390,321.42万元。

三、偿债能力分析偿债能力指标表2022年流动比率为1.28,与2021年的1.2相比略有增长。

2022年流动比率比2021年提高的主要原因是:2022年流动资产为10,207,578.1万元,与2021年的9,114,043.87万元相比有较大增长,增长12.00%。

重庆长安汽车股份有限公司偿债能力分析

重庆长安汽车股份有限公司偿债能力分析由图1可知,长安汽车2007年至2011年营运资本均为负值,且大致呈逐年 下降趋势,2009年有回升趋势。

由表1可知,长安汽车五年的流动资产均小于 流动负债,流动负债偿还的可能性越低,财务状况越不稳定,可见长安汽车的短 期偿债能力不是很强。

2.流动比率 表2项目 2007 年 1 2008 年 2009 年 2010 年 2011 年 流动资产6195041744 5977946824 1362780622 1657650731 1565950519.08 .45 5.34 5.25 7.02 流动负债 Γ6595652996 7582770239 1457539359 1913898906 2035283006.77 .35 0.67 3.44 3.80 流动比率 0.93926132 0.78835921 0.93498718 0.86611195 0.76940185 19 5 9 5 重庆长安汽车股份有限公司流动比率分析图由图2可以看出,长安汽车的流动比率在0.7至1之间徘徊,一般而言流动项目2007 年 2008 年 2009 年 2010 年 2011 年 流动资产6195041744 5977946824 1362780622 1657650731 1565950519 .08 .45 5.34 5.25 7.02 流动负债 Γ6595652996 7582770239 1457539359 1913898906 2035283006 .77 .35 0.67 3.44 3.80 营运资本 -400611252 -160482341 -947587365 -256248174 -469332486.7 5 .3 87 一、短期偿债能力分析1.营运资本表1重庆长安汽车股份有限公司营运资本计算表 单位:元 重庆长安汽车股份有限公司营运资本分析图 2.50E+102.00E+101.50E+101.00E+105.00E+090.00E+00-5.00E+09-1.00E+10 一♦一流动资产 —流动负债 营运资本 图120072008 2009 2010 2011图2 Y —流动比率比率维持在2比1才足以表明企业财务状况稳妥可靠,长安汽车的流动比率偏低说明长安汽车短期偿债能力较低,且根据资料显示,长安汽车的流动比率在同行业中也偏低。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

-50,000,000.00 -1 -247,510,211.11 -0.160518109 876,014,874.07 0.044977316 #DIV/0! -76,000,000.00 -1 -390,126,604.87 -0.774673867 -8,730,443.10 -0.190580789 1,248,968,565.16 9.523932935 774,111,517.19 1.023211603 1,650,126,391.26 0.081554715 #DIV/0! 2,508,824,931.00 1.078759365 1,769,975,717.33 1.081715121 112,321,577.49 0.096247196 -433,576,282.97 -0.07644399 3,889,831,988.39 0.361549079

976,890,000.00 6,671,345,457.57 5,946,877,115.16 3,105,626,115.15 278,808,694.00 189,619,697.33 1,485,285.83 79,742.80 1,677,747,135.32 589,154,705.34

50,000,000.00 1,294,435,509.96 20,352,830,063.80 1,541,945,721.07 19,476,815,189.73 0 76,000,000.00 113,474,486.52 37,079,227.06 1,380,108,565.16 1,530,662,278.74 21,883,492,342.54 503,601,091.39 45,809,670.16 131,140,000.00 756,550,761.55 20,233,365,951.28 0 4,834,482,546.00 3,406,243,605.93 1,279,333,001.49 5,238,240,172.61 14,648,625,773.00 2,325,657,615.00 1,636,267,888.60 1,167,011,424.00 5,671,816,455.58 10,758,793,784.61

36,532,118,115.54

30,992,159,735.89

5,539,958,37 预收款项 应付职工 薪酬 应交税费 应付利息 应付股利 其他应付 款 预计负债 一年内到 期的非流 动负债 其他流动 负债 流动负债 合计 非流动负 债 长期借款 专项应付 款 递延所得 税负债 其他非流 动负债 非流动负 债合计 负债合计 股东权 益: 实收资本 资本公积 盈余公积 未分配利 润 股东权益 合计 负债和股 东权益总 计

长安汽车股份有限公司资产负债表(2010--2011)

单位:元 资产 2011 2010 增长额 增减百分比 流动资产 货币资金 4,871,199,806.77 4,495,780,128.76 375,419,678.01 0.083504902 交易性金 融资产 1,525,799.63 1,525,799.63 #DIV/0! 应收票据 5,691,518,013.21 8,832,766,769.39 -3,141,248,756.18 -0.355635877 应收账款 505,707,438.05 469,121,795.70 36,585,642.35 0.077987513 预付款项 320,623,972.68 325,542,266.70 -4,918,294.02 -0.015108004 应收股利 450,030.00 450,030.00 0 0 其他应收 款 117,398,622.23 128,372,068.17 -10,973,445.94 -0.08548157 存货 4,143,618,347.47 2,643,432,372.64 1,500,185,974.83 0.567514414 其他流动 资产 7,463,166.98 6,429,293.38 1,033,873.60 0.160806723 流动资产 合计 15,659,505,197.02 16,901,894,724.74 -1,242,389,527.72 -0.073505932 非流动资 产 可供出售 金融资产 225,129,480.00 274,805,900.00 -49,676,420.00 -0.180769117 长期股权 投资 7,407,367,574.54 5,670,022,934.61 1,737,344,639.93 0.30640875 投资性房 地产 61,350,378.25 63,994,544.55 -2,644,166.30 -0.04131862 固定资产 7,542,137,587.89 4,330,310,720.54 3,211,826,867.35 0.741708176 在建工程 2,795,536,908.98 2,035,876,686.40 759,660,222.58 0.373136658 工程物资 795,898.75 795,898.75 0 0 固定资产 清理 17,688.00 3,180.57 14,507.43 4.56126732 无形资产 1,822,099,425.28 931,834,824.37 890,264,600.91 0.95538885 开发支出 426,379,528.16 204,312,934.30 222,066,593.86 1.086894448 商誉 9,804,394.00 9,804,394.00 0 0 长期待摊 费用 2,069,156.74 2,546,176.02 -477,019.28 -0.18734733 递延所得 税资产 579,924,897.93 435,956,817.04 143,968,080.89 0.330234728 其他非流 动资产 130,000,000.00 -130,000,000.00 -1 非流动资 产合计 20,872,612,918.52 14,090,265,011.15 6,782,347,907.37 0.481349918 资产总计 36,532,118,115.54 30,992,159,735.89 5,539,958,379.65 0.178753544 负债和所 有者权益 2011 2010 增减百分比 流动负债

31.563 0.327381482 -0.237515466 0.184154937

73,030,492.48 0.354899071 -253,255,548.41 -0.571843992 1,425,285.83 23.75476383 0 539,155,440.72 0.473528345 -30,392,400.52 -0.049055835

30,000,000.00 5,025,944,348.93 7,799,341,296.92 2,622,651,832.29 205,778,201.52 442,875,245.74 60,000.00 79,742.80 0 1,138,591,694.60 619,547,105.86

946,890,000.00 1,645,401,108.64 -1,852,464,181.76 482,974,282.86