2009年中国创业投资年度报告

2009年中国教育行业创业投资市场投资统计分析

改革开放30多年来,中国教育服务市场从无到有,从小到大、从总量快速扩张到结构明显升级,逐步形成了有中国特色的多样化、多层次的消费市场。

教育服务市场规模比改革初期扩大了几倍乃至几十倍,其发展成就令世人瞩目。

那么进入2010年,特别是在“后危机时代”一系列新日益凸现:中国教育服务市场消费规模及需求潜力会受到多大程度的影响?中国教育服务消费市场是否仍具有巨大的增长潜力和良好发展前景?“后危机时代”国家宏观政策走势如何,教育服务企业外部环境有哪些新变化?中国教育服务市场规模到底有多大,农村市场、城镇市场如何分布?中国教育服务市场主要消费领域构成及未来需求趋势如何(2010-2012年度)?中国教育服务市场品牌竞争格局怎样?进军中国教育服务市场应具备哪些基本数据判断?进军中国教育服务市场应采取何种有效应对策略?本研究课题以拟进入或已经进入中国市场的国外教育服务产品生产企业以及中国教育服务产品龙头企业为服务对象。

通过大量数据及资料调研的基础上,对以上问题做了深入分析及解答。

对您准确把握中国教育服务市场发展态势,制定有效竞争策略具有参考价值。

本报告主要研究思路如下:2. 2009年中国教育行业创业投资市场投资统计分析2.1 投资规模分析2009年中国教育行业创投市场投资金额和投资案例数量同比出现下降。

其中,共披露投资案例数量9起,投资金额4834万美元(见表2.1-1)。

投资案例数量和投资金额同比分别下降70.0%和84.0%。

平均单笔投资金额为534万美元,同比下降47.0%。

2009年中国教育行业创投案例规模均分布于2000万美元以下。

其中,500-1000万美元之间投资案例数量最多,投资案例数量4起,投资金额2300万美元(见图2.1-2)。

2.2 投资行业分析2009年教育行业创投案例数量占市场总体案例数量2.1%,投资金额占投资案例总额1.3%。

教育行业创投案例均发生在教育培训行业。

2.3 投资轮次分析2009年教育行业9起创投创投案例中,Series A案例5起,投资金额1534万美元;Series 案例4起,投资金额3300万美元(见表2.3-1)。

09年投资报告部分

联合国贸发会议《世界投资报告》称-----全球外国直接投资继续下降,明年起可塑缓慢复苏受联合固贸易和发展会议委托,商务部投资促进事务局和国际经济合作杂志社于9月17日在北京举办贸发会议《2009年世界投资报告》发布会,《世界投资报告》是关于全球外国直接投资流动趋势分析的一份重要的年度工作报告,至今已经发布了19期。

今年《世界投资报告》的主题是“跨国公司,农业生产和发展”。

报告分析了全球外国投资的最新趋势,并重点讨论了跨国公司在参与农业生产时发挥的作用和影响。

联合国贸发会议投资和企业司司长詹小宁通过远程电视连线向会者介绍本年度报告的主要内容。

报告指出,在愈演愈烈的经济和金融危机中,2008年全国外国直接投资(FDI)流入量为1.697万亿美元,比2007年的1.979万亿美元下降了14%。

这一下滑趋势将持续到2009年,而且将变得更加显著。

报告分析说,估计2009年全球FDI流入量将会进一步跌至1.2万亿美元。

预计2010年将出现缓慢复苏的势头,并可塑回升至约1.4万亿美元,到2011年有可能上升到1.8万亿美元,基本达到2008年的水平。

全球经济和金融危机以及不断加快的经济衰退,不仅严重影响了全球FDI的前景,也改变了FDI的格局。

2008年流入发展中经济体和转型经济体的FDI继续保持增长,在全球FDI流量中所占的比例升至43%,而引发金融危机的发达国家FDI流入量出现了大幅度下滑,骤降29%,流入量仅为9.620亿美元。

在2008年上半年,发展中国家比发达国家更好地经受住了全球金融危机的冲击,因为它们的金融体系与受到沉重打击的欧美银行体系的相互联系没有那么紧密。

在日益上涨的大宗商品价格的推动下,发展中国家依然保持强劲的经济增长,流入发展中国家的FDI继续上升,但增幅远低于前几年。

从地区分布来看,2008年流入南亚,东亚和东南亚的FDI上升了17%,达到3000亿美元,但在进入2009年第一季度后大幅下滑,这种发展趋势同样出现在了东南欧和独联体的转型经济体中,其FDI流入量在2008年增长26%,破纪录地达到了1140亿美元,但是在2009年第一季度同比下跌了46%。

2009年7月中国创业投资市场研究报告

2009年7月中国创业投资市场研究报告创投市场持续升温,资规模继续保持高位ChinaVenture调查,2009年7月投市场共披露投资案例26起投资金额为2.08亿美元。

然较上月相比,投资案例数量与金略有下降,但整体模仍保持较高水准,投资者信的回升以及对于未来市场的良好预,使得机构投资者不断增加资。

图1-12009年1月-2009年7月中国创投市场度投资规模随中资基金的盛行,募渠道的扩宽,使得中资逐渐代外资成为活跃在中国创投市场主要力量。

投资数量上来看,中资披露17,大幅超过外资基金数量但就投资金额来讲,外资1.21亿美元,中资仅8959万美元,仍落后于外资基金2009年7中国创投市场中外资投资模表1-12009年7中国创投市场中外资投资规模TMT行业投资持续升,医疗信息化企业关注本月TMT业披露案例16起投资金额1.15美元。

投资案例数量和金额分别总体61.5%和55.3%。

其IT行业披露案例9起,在各业中案例数量最多。

IT行业投资案例中软件行业占据主导地位。

随医疗信息化行业迅速发展,医信息化研发企业正逐纳入机构投资视线2008年医疗信化华海医信获得投资;时1年,邦泰科技再获得投资机构关注。

根据CMP咨询分析与预测,预计2007~2011年,来自政府和院方面的医疗信息化投资年合增长率有望达到17.7%,2011年投资规模有望达到130元。

从投资结构看,预未来5年,IT硬件资比重将进一步下降,软件与务的投资比重将逐年上升伴随着医疗行业的速发展,医疗信息化将逐步成为软件行业的重要细分。

2009年7月中国创投场TMT细分行业投资规模表2-12009年7月中国创投市场TMT细分行业投资规模2009年7月中国创投场行业投资规模表2-22009年7中国创投市场行业投资规模(编选:中国B2B研究中心鼓瑟。

ChinaVenture 2009年中国创业投资及私募股权投资市场退出统计分析报告

ChinaVenture 2009年中国创业投资及私募股权投资市场退出统计分析报告1. 2009年中国创业投资及私募股权投资市场退出综述1.1中国企业IPO综述根据CVSouce统计显示:进入2009年,国内IPO市场经历了触底反弹到全面复苏的全过程。

第一季度仅有9家企业成功IPO,融资金额不足2亿美元,为近两年来的最低值。

从第二季度开始,随着国内经济的率先回暖,IPO市场也走出了寒冬,第二季度IPO案例11起,融资金额23.39亿美元。

第三季度IPO市场出现爆发式增长,IPO数量激增至51起,接近金融危机前的峰值。

第四季度IPO 市场达到空前的繁荣程度,共计发生116起IPO事件,融资金额达到35.52亿美元的高位数字。

在国内经济快速复苏,创业板开板等综合利好因素刺激下,2009年国内企业IPO活跃程度超出预期,完全恢复甚至超越金融危机前的水平。

交易所分布方面,境内融资表现活跃,其中深交所仍是各家企业上市的首选交易所,97家境内IPO企业中52家选择在此IPO,创业板的高市盈率和相对较低门槛也吸引了36家企业成功实现IPO,另外有9家企业选择在上海证券交易所IPO,企业数量虽然较少,但融资规模普遍较大,在上交所IPO企业融资金额总额高达164.45亿美元,占融资总额66.3%。

另有90家中国企业在12个境外资本市场实现IPO,境外IPO活动延续稳步上升的趋势。

香港交易所依然在IPO 数量和融资金额两方面领先于其他各境外资本市场,57起IPO案例占2009年境外IPO总量的63.3%,294.58亿美元的融资金额占总融资金额的92.1%。

行业分布来看,2009年共有17个行业的中国企业实现IPO,其中制造业企业无论在IPO数量还是融资金额方面,均遥遥领先于其他行业的企业,能源、IT、医疗健康、连锁经营、房地产等均为发生IPO数量较多的行业,金融业IPO数量不多,但平均单笔融资金额较大,因此总体融资金额在各行业排名中较为靠前。

2009年我国吸引外资和对外投资概况

2009年我国吸引外资和对外投资概况2010年1月15日,商务部新闻发言人姚坚在新闻发布会上称:2009年12月当月,全国实际使用外资(FDI)121.4亿美元,同比增长103.1%。

从2009年8月开始,我国实际使用外资已连续5个月保持正增长。

——2009年,我国非金融类对外直接投资累计433亿美元,同比增长6.5%。

其中并购类投资累计175亿美元,占同期投资总额的40.4%。

获取国外先进技术、营销网络和能源资源成为并购投资新重点。

2009年12月FDI大增最近几个月以来,FDI基本处于70亿美元左右的水平。

2009年12月的FDI则超预期的出现大幅增长。

姚坚称,这表明中国不断回暖的经济形势对外吸引力增强,全球对中国的信心在恢复。

姚坚说,统计数据显示,美国企业在未来几年都把中国作为他们盈利的一个重要增长点,中国拥有庞大的市场份额和逐步完善的法制环境,他们对中国的外资政策、外资环境有信心。

作为进出口的先行指标,尽管FDI增减中夹杂着人民币升值等其他因素,但中国出口产业投资前景仍是中国FDI规模主要决定因素。

分析师称,由于国内大量外商直接投资都分布在出口领域,2009年12月FDI大幅增长也透露出外贸将继续回暖的信号。

2009年中国吸收FDI降2.6%,远低于全球30%水平据统计,2009年,全国实际使用外资900.3亿美元,同比下降2.6%。

在全球吸收FDI下降30%的情况下,中国只下降了2.6%,达到了900亿美元的规模。

“我国连续十几年吸收外资在发展中国家里排名第一位,在全球排第三,仅落后于美国和法国。

”姚坚说,中国无论是在促进中国与世界各国的互利共赢和共同发展,还是在为跨国公司提供服务方面,都在创造一个良好的发展环境。

数据还显示,2009年全国新批设立外商投资企业23435家,合同外资金额1935.1亿美元,同比分别下降14.8%和8.4%。

据介绍,制造业仍是吸收外资的主要部分,实际使用外资金额降幅继续收窄。

2009年全国31个省固定资产投资额统计和排名

和社会发展统计公报 山西省 2009 年国民经济 20 山西省

5033.5 38.5

和社会发展统计公报

黑龙江省 2009 年国民经 21 黑龙江省

5029.1 37.6%

济和社会发展统计公报 天津市 2009 年国民经济 22 天津市

5006.32 47.1%

和社会发展统计公报 北京市 2009 年国民经济 23 北京市

379.42 22.4%

社会发展统计公报

个省( 2009 年全国 31 个省(市、区)固定资产投资额 排 名 省 市 自治区 山东省 固定资产投资 额(亿 元)

19031

比上年 数 据 来源 增长 山东省 2009 年国民经济

23.3%

1

和社会发展统计公报 江苏省 2009 年国民经济 2 江苏省

18751.6 24.5

和社会发展统计公报 河南省 2009 年国民经济 3 河南省

2438.18 30.8%

和社会发展统计公报 宁夏 2009 年国民经济和 28 宁夏

1119.14 30.3%

社会发展统计公报 海南省 2009 年国民经济 29 海南省

1002.5 41.4%

和社会发展统计公报 青海省 2009 年国民经济 30 青海省

800.51 37.5%

和社会发展统计公报 西藏 2009 年国民经济和 31 西藏

13704.65 30.6%

和社会发展统计公报 广东省 2009 年国民经济 4 广东省

13353.15 19.5

和社会发展统计公报 辽宁省 2009 年国民经济 5 辽宁省

13074.9 30.5%

和社会发展统计公报 河北省 2009 年国民经济 6 河北省

2009年1月中国创业投资报告

20 0 9年 1 月中国创业投资报告

r。 Z a il 计 数 据 显 示 ,0 9年 1 C pt 统 a 20

从资本来源渠道来看 , 1月资本 募集 源 主要 有政 府 背景( 如开 发 区、 新 区、 高

L. 月, 中国 市场 已披 露 4家投 资公司 案例 中 , 政府 背 景支持 的创投 基金 有 地方国资委 等机 构 ) 有 成立的 引导基金 、 有

拟投资 中 国中小型 企业 ; 名第 二的是 越来越大 , 排 从募 集总额来看 , 些资金来 及 金 额 2 亿 元 人 民 币 ; 家获 得 私 募 这 . 9 1

金沙江创投 第三期总额 为 3 . 8 亿 美元 ( 约合 2 亿元人 民 币) 6

-● ● ’ ● - ● ● - ● _ - … … … ● - ● ● ● ● - ● ● ● - _ - ● ● _ ● _ _ _ ● _ _ ● ● _ _ ● _ - ● ● - - - - ● - - ' - … … ● … - _ ● ● - ● ● - ● - _ ● _ ● ● - - ● ● - _ - ● ● - ● ● _ _ - ● _ - - ' - … … ● ● ● ●

币财 务 投资 的 企 业 中 , MT企业 共 有 T 4家 , 占被 投 资 企 业 数 的 4 %, 披 露 ( 已 ) 涉及金 额 { 6 元人 民币 , . 亿 0 占投资 总额 的 3. 24 2%, 笔 平 均 投 资 额 为 05 单 . 3亿

人 民 币 基 金

̄3 2

业 中, 以厚朴投资管理 公司斥 资 5. 5 4亿元 买入 3 . 亿股 中 24

成 功 完 成 募 集 , 资 金 额 达 募 1 8 美 元( 合 1. 亿 元 . 亿 7 约 21 8 人 民币 ) 09 1 。20 年 月资本募

2009年1月中国投资报告

2009年1月中国投资报告

佚名

【期刊名称】《国际融资》

【年(卷),期】2009(000)003

【摘要】EZCapital统计数据显示,2009年1月,中国市场已披露4家投资公司募集设立新基金,涉及金额达70.17亿元人民币。

其中以中国和比利时计划募集30亿元人民币(约合4.39亿美元)的第二期联合私募股权投资基金——中国-比利时直接股权投资二期基金为首。

该基金仍将由一期基金管理者海富产业投资基金管理有限公司进行管理,拟投资中国中小型企业;排名第二的是金沙江创投第三期总额为3.8亿美元(约合26亿元人民币)的风险基金募集;

【总页数】4页(P60-63)

【正文语种】中文

【相关文献】

1.2009年第二季度中国投资报告 [J],

2.2009年7月中国投资报告 [J],

3.第六届亚太投资峰会暨2009年“中国投资之最”颁奖典礼——回归资本盛宴[J],

4.2009年政府工作报告解读——陕西省省长袁纯清2009年1月13日在省十一届人民代表大会第二次会议上所做的《政府工作报告》 [J], 本刊编辑部;木叶

5.《中国投资发展报告(2017)》发布会在上海举行 [J], 晓晓

因版权原因,仅展示原文概要,查看原文内容请购买。

盘点2009年创业投资10大热点

盘点2009年创业投资10大热点一、世博经济创业方向:据权威部门统计,2010年上海世博会将有250亿元的直接投资,由此带来超过1000亿人民币的经济价值,而届时参观人数也将达到7000万。

由此,世博会需要高水平的融资、商业、旅游及法律等专业服务,市场空间巨大。

对于资金雄厚的创业者来说机会多多,如世博市场开发、世博园建设、会展服务、建筑装饰等。

对于小本创业者来说,微小型创业机会也不少,如工艺纪念品销售、世博商品专卖、旅游经纪等。

创业方向:世博园建设、世博会展服务、世博人才培训、世博品牌合作、世博商品专卖、世博园旅游等。

二、生态绿色餐饮经济:众所周知,21世纪的主导食品是绿色环保健康食品。

随着百姓生活水平的提高,人们对食品的需求已从“温饱型”向“营养健康型”转变,绿色食品如野生菌菇、无土蔬菜等,迎合市场发展和百姓消费需求,市场覆盖面日益扩大,市场占有率越来越高,具有巨大的发展前景。

有专家分析指出,绿色食品。

此外,一些提倡健康饮食的餐馆也将成为新的消费需求热点,蕴藏着丰富的商机。

创业方向:绿色食品开发与生产、净菜社、药膳馆、天然饮食、自然菜馆、素菜馆等。

三、网络信息拇指经济:从黑白文字的短信,到图文并茂的彩信、彩铃、移动网址……拇指经济创造了一个又一个市场奇迹,年产值已高达300亿元。

中国现有手机用户3亿多,还正以新增数千万户的规模持续增长,使得拇指经济的发展底气十足。

预计到2006年底,手机将成为我国最大的用户信息终端,移动增值业务的收入将达到640.5亿元。

如今包括英特尔、上海贝尔阿尔卡特等跨国企业在内,纷纷启动移动通信领域的风险投资计划。

因此,创业者只要有合适的项目,就能获得创业资助。

创业方向:移动网址、短信创作、手机音乐制作、手机游戏设计、彩信制作等。

四、汽车产业附带经济:汽车“后市场”经济的崛起让淘金者看到了巨大商机。

其涵盖汽车维修、保养、装修、美容、清洗、年检、后续保险、防盗、安全、二手车交易等多个领域。

2009年度中国最佳创业投资排名

2009年度中国最佳创业投资排名2009年度中国最佳创业投资机构排名前十的是:深创投、联想投资、达晨创投、九鼎投资、兰馨亚洲、赛富基金、中科招商、IDG资本、英特尔投资、红杉中国。

2009年度中国最佳私募股权投资机构排名前十的是:凯雷集团、高盛、鼎晖投资、华平投资、新天域资本、霸菱亚洲、建银国际、海富投资、TPG、普凯投资。

2009年度中国最佳创业投资人物排名前十的是:联想投资总裁/董事总经理朱立南、达晨创投总裁/董事长刘昼、深创投董事长靳海涛、北极光创投创始人/董事总经理邓锋、赛富基金主管合伙人阎焱、红杉资本中国创始合伙人沈南鹏、IDG资本合伙人章苏阳、德同资本主管合伙人田立新、东方富海董事长陈玮、启明创投董事总经理邝子平。

2009 年度中国最佳私募股权投资人物排名前十的是:鼎晖投资董事长吴尚志、弘毅投资总裁/董事总经理赵令欢、厚朴投资董事长方风雷、方源资本合伙人/总裁唐葵、中信产业基金董事长刘乐飞、鼎晖投资董事总经理焦震、普凯投资主管合伙人姚继平、凯雷投资集团董事总经理何欣、新天域资本执行合伙人于剑鸣、建银国际董事长胡章宏。

2009 年度中国最佳天使投资人排名前三的是:优视科技有限公司董事长雷军、北京三际无限网络科技有限公司董事长周鸿祎、分众传媒控股有限公司董事局主席/首席执行官江南春。

2009年度中国最佳新型投行名列第一的是:贝祥投资集团2009年,中国经济在全球范围率先实现触底反弹,强劲的增长势头为世界经济注入了一针强心剂。

股市回暖,IPO重启,创业板高市盈率,企业经营业绩转好,收购活动频繁,一切的一切,预示着新一轮投资成长的临近,相信在2010年,随着口袋变得殷实,退出变得更加顺畅,投资人对市场的判断会更加积极乐观,投资活动将会再度活跃起来。

所以说,2009年,应该是“最坏时代的结束,最好时代的开始”。

以下为详细榜单:注:华兴资本与汉理资本总分相同,交易案例数量相同,交易案例金额华兴资本高于汉理资本,因此最终排名华兴资本在汉理资本之前。

2009中国创业投资暨私募股权投资年度排名揭晓

2009中国创业投资暨私募股权投资年度排名揭晓2009-12-11 10:51:53 - 清科研究中心 -2009年中国最佳创业投资机构深圳市创新投资集团有限公司2009年中国投资最活跃创业投资机构深圳市创新投资集团有限公司IDG资本2009年中国最佳募资创业投资机构深圳市创新投资集团有限公司2009年中国最佳退出创业投资机构深圳达晨创业投资有限公司赛富亚洲投资基金2009年中国创业投资机构50强2009年中国最佳私募股权投资机构鼎晖投资2009年中国投资最活跃私募股权投资机构中信产业投资基金管理有限公司厚朴投资2009年中国最佳募资私募股权投资机构中信产业投资基金管理有限公司2009年中国最佳退出私募股权投资机构美国华平投资集团2009年中国私募股权投资机构30强2009年中国最佳创业投资家2009年中国创业投资家10强2009年中国最佳私募股权投资家2009年中国私募股权投资家10强2009年VC/PE支持的中国创业企业家10强2009年中国最佳创投投资案例福建匹克集团有限公司2009年中国最佳创投退出案例福建圣农发展股份有限公司2009年中国最佳私募股权投资案例从缺2009年中国最佳私募股权退出案例乐普(北京)医疗器械股份有限公司2009年中国创业投资及私募股权投资领域LP特别贡献奖国家开发银行2009年中国创业投资及私募股权投资领域LP最佳投资奖全国社会保障基金理事会2009年中国创业投资市场最佳法律顾问机构2009年中国私募股权投资市场最佳法律顾问机构2009年(VC/PE支持)中国企业海外上市最佳法律顾问机构2009年(VC/PE支持)中国企业境内上市最佳法律顾问机构2009年(VC/PE支持)中国企业海外上市主承销商3强2009年中国境内并购市场最佳法律顾问机构。

《2009中国互联网投资统计报告》发布

(讯)2009年中国互联网行业共63个企业获得投资,已披露投资金额3.32亿美元根据清科研究中心发布的《2009年中国互联网行业投资统计报告》显示,2009年中国互联网行业共有63个企业获得了投资,其中已披露投资金额3.32亿美元。

根据清科研究中心发布的《2009年中国互联网行业投资统计报告》显示,2009年中国互联网行业共有63个企业获得了投资,其中已披露投资金额3.32亿美元。

总投资案例数量和披露投资金额同比分别下降30.8%和63.9%,平均单笔投资金额为593万美元,同比下降49.1%。

2009年中国互联网行业投资案例数量和投资金额全年中国创业及私募股权投资中所占的比例分别为11.9%和16.5%,在广义IT行业中所占比例分别为37.1%和45.3%。

全年披露的63起投资案例分布在电子商务、网络游戏、互联网服务、互动社区、资讯/门户网站和网络广告等11个子行业。

其中电子商务和网络游戏行业最受资本青睐,分别在投资案例数量和投资金额这两个指标中拔得头筹。

其中,电子商务投资案例16起,占行业投资案例总数25.4%,投资金额9769万美元,占行业投资总额29.4%,平均单笔投资金额698万美元;网络游戏行业投资案例个数为11起,稍逊于电子商务行业;社区行业以5325万美元的投资金额的成为行业焦点,紧随其后互联网服务和互联网软件也有不俗表现。

根据清科研究中心发布的《2009年中国互联网行业投资统计报告》显示,2009年中国互联网网民数净增0.86亿人,达到3.84亿人,同比涨幅达到28.9%。

其中宽带网民数净增0.76亿人,达到3.46亿人,占网民总数的90.1%;手机网民数净增1.2亿人,达到2.33亿人,占网民总数的60.8%;农村网民数净增0.22亿人,达到1.07亿人,占网民总数的27.8%。

中国互联网网民数连续2年以每年超过8500万新增网民的速度高速增长,普及率也从2007年的16%增长到2009年底的28.9%。

2009 年度中国创业投资暨私募股权投资年度排名

2009年度中国创业投资暨私募股权投资年度排名评选标准:第一部分VC/PE 基金中国最佳创业投资机构&中国创业投资机构50强中国最佳私募股权投资机构&中国私募股权投资机构30强评分标准如下:评分项目权重分布管理可投资中国的资本量10%融资金额10%案例数量15%投资投资金额20%退出案例数量10%回报水平35%(1) 综合得分=管理资本量*10%+融资金额*10%+投资案例数量*15%+投资金额*20%+退出案例数量*10%+回报水平*35%(2) 按综合得分高低排出中国最佳创业投资/私募股权投资机构和其他名次中国投资最活跃创业投资/私募股权投资机构评分标准:按年度投资总量和投资项目总数分别进行排名中国最佳募资创业投资/私募股权投资机构评分标准:按年度可投资于中国大陆地区的新募集基金总量进行排名中国最佳退出创业投资/私募股权投资机构评分标准:按年度创业投资/私募股权投资机构退出方式、数量、退出金额和回报数据进行综合排名中国年度创业投资/私募股权投资新锐机构评分标准如下:评分项目权重分布融资金额20%案例数量15%投资投资金额15%退出案例数量20%回报水平30%按年度创业投资/私募股权投资机构募资金额*20%+投资金额*15%+投资案例*15%+退出案例数量*20%+回报水平*30%第二部分人物中国创业投资家/私募股权投资家10强中国最佳创业投资家/私募股权投资家评分标准:依据其机构业绩、个人业绩和调研所获提名票数进行排名注:候选人必须为创业投资企业合伙人、总经理、董事总经理、执行董事或首席代表等重要职位中国VC/PE支持的中国创业企业家10强中国VC/PE支持的中国最佳创业企业家评分标准:依据调研所获票数以及VC/PE获得回报情况从高到低进行排名注:候选人须为创业企业创始人,同时任企业董事长、总裁或CEO等重要职位第三部分案例中国最佳创投/私募股权投资案例评分标准:依据调研所获票数从高到低进行排名中国最佳创投/私募股权退出案例评分标准:依据调研所获票数以及退出案例的回报情况进行综合排名,权重分布如下:评分项目权重分布调研所获票数占投票总数的比例40%退出案例的平均回报占全年退出平均回报的比例60%综合得分=调研所获票数占投票总数的比例*40%+退出案例的平均回报占全年退出平均回报的比例*60%第四部分中介机构中国创业投资市场最佳法律顾问机构中国私募股权投资市场最佳法律顾问机构上述2项奖项评分标准如下评分项目权重分布承办项目数量占项目总数的比例35%承办项目的金额占项目总金额的比例35%调研所获票数占投票总数的比例30%(1) 综合得分=承办项目数量占项目总数的比例*35%+承办项目的金额占项目总金额的比例*35%+调研所获票数占投票总数的比例*30%(2) 50万美元以下的项目金额不列入排名(VC/PE支持)中国企业海外上市主承销商3 强(VC/PE支持)中国企业境内上市主承销商3强(VC/PE支持)中国企业海外上市最佳审计机构(VC/PE支持)中国企业境内上市最佳审计机构(VC/PE支持)中国企业海外上市最佳法律顾问机构(VC/PE支持)中国企业境内上市最佳法律顾问机构上述中介机构排名遵循如下评分标准评分项目权重分布承办项目数量占项目总数的比例40%承办项目的金额占项目总金额的比例40% 承办VC/PE Backed 项目数量占VC/PE-Backed 项目总数的比例20%(1) 综合得分=承办项目数量占项目总数的比例*40%+承办项目的金额占项目总金额的比例*40%+承办VC/PE -Backed 项目数量占VC/PE -Backed 项目总数的比例*20%(2) 10亿美元以上的大型IPO项目统一计算为10亿美元(3) 50万美元以下的项目金额不列入排名(VC/PE支持)中国海外并购市场最佳法律顾问机构(VC/PE支持)中国境内并购市场最佳法律顾问机构评分标准如下评分项目权重分布承办项目数量占项目总数的比例35%承办项目的金额占项目总金额的比例35%调研所获票数占投票总数的比例30%(1) 综合得分=承办项目数量占项目总数的比例*35%+承办项目的金额占项目总金额的比例*35%+调研所获票数占投票总数的比例*30%。

2009年国民经济和社会发展统计公报

中华人民共和国2009年国民经济和社会发展统计公报中华人民共和国国家统计局2010年2月25日2009年,全国各族人民在党中央、国务院的领导下,以邓小平理论和“三个代表”重要思想为指导,深入贯彻落实科学发展观,认真贯彻积极的财政政策和适度宽松的货币政策,全面落实应对国际金融危机的一揽子计划和政策措施,国民经济形势总体回升向好,各项社会事业取得新的进展。

一、综合初步核算,全年国内生产总值335353亿元,比上年增长8.7%。

分产业看,第一产业增加值35477亿元,增长4.2%;第二产业增加值156958亿元,增长9.5%;第三产业增加值142918亿元,增长8.9%。

第一产业增加值占国内生产总值的比重为10.6%,比上年下降0.1个百分点;第二产业增加值比重为46.8%,下降0.7个百分点;第三产业增加值比重为42.6%,上升0.8个百分点。

全年居民消费价格比上年下降0.7%,其中食品价格上涨0.7%。

固定资产投资价格下降2.4%。

工业品出厂价格下降5.4%,其中生产资料价格下降6.7%,生活资料价格下降1.2%。

原材料、燃料、动力购进价格下降7.9%。

农产品生产价格下降2.4%。

农业生产资料价格下降2.5%。

70个大中城市房屋销售价格上涨1.5%,其中新建住宅价格上涨1.3%,二手住宅价格上涨2.4%;房屋租赁价格下降0.6%。

表1:2009年居民消费价格比上年涨跌幅度年末全国就业人员77995万人,比上年末增加515万人。

其中城镇就业人员31120万人,增加910万人,新增加1102万人。

年末城镇登记失业率为4.3%,比上年末上升0.1个百分点。

年末国家外汇储备23992亿美元,比上年末增加4531亿美元。

年末人民币汇率为1美元兑6.8282元人民币,比上年末升值0.1%。

全年财政收入68477亿元,比上年增加7147亿元,增长11.7%;其中税收收入59515亿元,增加5291亿元,增长9.8%。

2009年中国创业投资及私募股权市场回顾

China Venture Capital & Private Equity Market 2009 Review: Recovering from Financial CrisisTable of Contents1 2 3 4Venture Capital (VC) in ChinaPrivate Equity (PE) in China q y( )Merger & Acquisition in ChinaChina Enterprises IPOTable of Contents1 2 3 4Venture Capital (VC) in ChinaPrivate Equity (PE) in ChinaMerger & Acquisition in ChinaChina Enterprises IPO pFundraising on Obvious Decline; RMB Funds DominateYoY : -20% dollars -19% funds$5,485M$7,310M , 116 $5,856M 116 94No. of New Funds$4,067M$3,973M5834 Amt. Raised 28 21 $1,298M $639M $699M39 29 6320022003200420052006200720082009Yearly Amt. RaisedYearly No. of New FundsRMB Fundraising Vs. USD FundraisingNo. of 10 New RMB FundsYoY: + 52% Amt. Raised by RMB Funds - 5% No. of New RMB Funds4,392.80 3,848.00 3 848 004,968.85 88 8490 80 703,567.263,199.3560 502,341.222,288.6040 30 20 10 027 22 369.04 10 329.96 329 96 11 2004 219 7 2005 2006 773.77 1229 1,092.182928No. No of Ne New USD Funds10200720082009Amt. Raised by RMB Funds(US$M) No. of New RMB FundsAmt. Raised by USD Funds(US$M) No. of New USD FundsAggregate Investment Amount Tumbled; RMB Investment Relatively ActiveYoY :- 36% dollars - 21% deals$3,247M 440 440 607 $4,210M 477 $2,701M324 $1,777M 216 226 177 $992M $518M $418M 253 $1,269M 228 $1,173M200120022003200420052006200720082009Yearly Investment Amt Amt.Yearly No. of Investment Deals NoVC- RMB Investment Vs. USD Investment无法显示图像。

2009年全国创业风险投资统计分析

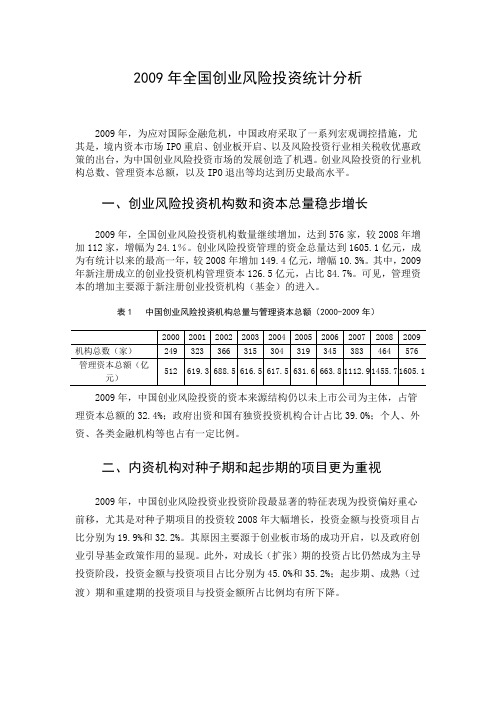

2009年全国创业风险投资统计分析2009年,为应对国际金融危机,中国政府采取了一系列宏观调控措施,尤其是,境内资本市场IPO重启、创业板开启、以及风险投资行业相关税收优惠政策的出台,为中国创业风险投资市场的发展创造了机遇。

创业风险投资的行业机构总数、管理资本总额,以及IPO退出等均达到历史最高水平。

一、创业风险投资机构数和资本总量稳步增长2009年,全国创业风险投资机构数量继续增加,达到576家,较2008年增加112家,增幅为24.1%。

创业风险投资管理的资金总量达到1605.1亿元,成为有统计以来的最高一年,较2008年增加149.4亿元,增幅10.3%。

其中,2009年新注册成立的创业投资机构管理资本126.5亿元,占比84.7%。

可见,管理资本的增加主要源于新注册创业投资机构(基金)的进入。

表1中国创业风险投资机构总量与管理资本总额(2000-2009年)2009年,中国创业风险投资的资本来源结构仍以未上市公司为主体,占管理资本总额的32.4%;政府出资和国有独资投资机构合计占比39.0%;个人、外资、各类金融机构等也占有一定比例。

二、内资机构对种子期和起步期的项目更为重视2009年,中国创业风险投资业投资阶段最显著的特征表现为投资偏好重心前移,尤其是对种子期项目的投资较2008年大幅增长,投资金额与投资项目占比分别为19.9%和32.2%。

其原因主要源于创业板市场的成功开启,以及政府创业引导基金政策作用的显现。

此外,对成长(扩张)期的投资占比仍然成为主导投资阶段,投资金额与投资项目占比分别为45.0%和35.2%;起步期、成熟(过渡)期和重建期的投资项目与投资金额所占比例均有所下降。

相对而言,我国境内内资机构对种子期和起步期的项目更为重视,投资金额所占比重达到35.5%,远高于境内外资的9.2%。

尤其是,内资机构对种子期项目的投资呈增长态势,投资金额由2008年的10.3%增至22%,投资项目更是高达34.2%,而外资机构对种子期项目的投资无论从金额还是项目数来看,都呈下降趋势。

[整理]2009中国VC-PE-IPO研究报告

![[整理]2009中国VC-PE-IPO研究报告](https://img.taocdn.com/s3/m/01520894fab069dc502201af.png)

2009年前11个月VC新募51亿美元,人民币基金成募投主流,投资总量大幅下挫,退出活动略有回落,IPO放量激增2009-12-9 清科研究中心大中华区著名创业投资与私募股权研究机构清科研究中心近日发布数据显示:2009年,历经全球金融海啸的洗礼后,世界各大经济体已显现不同程度的回暖迹象,中国经济则率先复苏,但与危机前的繁荣相比,中国创投市场整体呈现回调趋势。

大中华区著名创业投资与私募股权研究、顾问及投资机构清科集团近日公布,2009年前11个月中国创业投资市场募、投、退情况较2008年全年均出现不同幅度下调,新募基金数和募资金额双双回落,人民币基金占比达九成,优势日益凸显;投资总量大幅下挫,人民币投资相对活跃;广义IT和传统行业并驾齐驱,扩张期依然最受创投青睐;退出活动略有回落,IPO则放量激增,传统行业退出占比近四成。

据清科研究中心统计,2009年前11个月,中外创投机构共新募集基金90支,其中新增可投资于中国大陆的资金额为50.88亿美元;从投资方面来看,共发生425笔投资交易,其中381笔已披露金额的投资总量共计23.93亿美元;从退出来看,2009年前11个月共有106笔退出交易。

该数据和结论主要来自清科研究中心的季度和年度调研。

本研究中心自2001年起对中国创业投资市场进行季度和年度全国范围(含外资)调研与排名,并推出季度和年度研究报告。

VC募集明显回落,人民币基金成募集主流2009年前11个月,中国创投市场新募基金数和募资金额在经历了2008年的高点后双双回落,中外创投机构新募集基金数共计90支,较2008年全年减少了22.4个百分点;新增可投资于中国大陆的资金额为50.88亿美元,较2008年全年减少了30.4个百分点。

(见图1)2009年,全球经济仍未完全走出阴霾,严重受创的境外LP趋于谨慎,致使外币基金募集极为艰难;而国内经济企稳向好趋势明显,中央及各地方政府频出新政,创投环境日益改善,人民币基金LP资源匮乏问题逐步缓解,创业板尘埃落定,境内资本市场退出渠道重启,在众多积极因素的推动之下,人民币基金热潮涌动,优势日益明显,取代美元基金成为中国创投市场上的主流募集方式。

2009中国创投市场整体回落

2009中国创投市场整体回落

桂小笋

【期刊名称】《科技中国》

【年(卷),期】2010(000)002

【摘要】在金融海啸阴霾的笼罩之下,2009年世界经济艰难前行,受此影响,2009年中国创业投资市场整体走低。

【总页数】1页(P53)

【作者】桂小笋

【作者单位】《科技中国》编辑部

【正文语种】中文

【中图分类】F1

【相关文献】

1.2009年11月中国创投市场企业上市事件统计 [J],

2.2009年11月中国创投市场投资分析 [J],

3.价值发现的隐性知识——中科招商的“猎取”之道:中国本土VC处于相关法律、政策、市场、文化等环境很不完善和大批创投机构面临重重制度障碍在生存线上挣扎的情况下,中科招商以创新和创业精神,在探索中国式创投的道路上取得了有益的经验 [J], 王守仁;杨青

4.推动创投融资发展构建中国资本市场全流程 2007中国创投融资发展高层论坛

召开 [J], 韩羽

5.推动创投融资发展构建中国资本市场全流程2007中国创投融资发展高层论坛召开 [J], 韩羽

因版权原因,仅展示原文概要,查看原文内容请购买。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

EZCapital·2009年中国创业投资年度报告研究范畴本报告将围绕以下方面对2009中国创投市场进行研究分析。

本报告研究中国创投市场,其投资地区仅限于中国大陆,不包括港、澳、台地区。

中国创投市场投资行为本报告对中国创投市场规模,投资行业、投资地域、融资企业发展阶段以及中外资投资的不同特点进行分析,挖掘创投市场热点,揭示创投市场变化趋势。

行业分类参见“行业分类表”。

财务投资案例数量和投资金额包括创业投资、含部分投资金额较大的天使投资案例、私募股权投资。

本报告统计投资金额只包括已披露的投资金额,未披露金额未被计算在内。

在计算比例时,由于四舍五入,各项比例累加之和未必是百分之百,如出现各项累加之和为99.9%、100.1%的情况。

研究方法本报告以创投数据研究为主,采用定量和定性的分析方法,对中国创投市场的投资行为进行研究。

本报告中所用数据主要来源于EZCapital数据库,其次是VC和融资企业访谈所得信息,包括已公开披露信息和应VC机构要求未公开披露数据。

本报告中数据研究成果均来自于以上数据的综合研究,对信息进行了反复交叉验证,以保证数据的精准。

EZCapital数据库:EZCapital对创投机构、海内外媒体和咨询服务机构等进行大范围动态监测,监测数据每天及时更新完善;定期与创投机构深度交流获得未公开披露数据。

相关汇率本报告统计数据的货币单位为人民币,其涉及其他国家货币单位兑换美元的汇率为2009年各月15日中国银行中行折算价为准。

行业分类1. 中国创投市场募资行为EZCapital()统计数据显示,2009年中国创投市场新募集基金95支,比2008年增加了4支;新募集基金规模为1677.55亿元人民币,比上年减少了961.83亿元人民币,减少36%。

其中,人民币基金数量为79个,比2008年增长36%;基金规模为1276.02亿元,增长227.29%。

外资基金数量为16个,比2008年减少51.52%;基金规模为401.54亿元,减少1847.97亿元;人民币基金首次在新募基金资本总量上占据市场主导地位。

表1-1 2009年中国创投市场新募集基金规模新募集人民币基金首次占主导地位2009年新募集基金中,人民币基金有史以来第一次在新募基金数量和募资金额上双双大比例超过外币基金。

主要原因有以下几方面:第一,国家和各级政府频出新政力争突破困扰人民币基金发展的政策壁垒。

第二,以各级政府引导基金为代表的政府财政大规模牵头主导私募股权投资。

第三,以社保基金为代表的大型基金投资者加大对私募股权基金投资的资产配置比例。

第四,2009年中小板IPO重启和创业板的开闸打通了人民币基金境内退出渠道。

图1-1 2009年中国创投市场新募集基金数量统计图图1-2 2009年中国创投市场新募集基金规模统计图人民币基金募资规模前三甲2009年8月,国开金融有限责任公司在京正式成立。

这是国家开发银行根据国务院批复的改革方案,新设立的全资子公司,注册资本金350亿元人民币。

2009年6月,我国第一家国家级航空产业基金管理公司——西安国家航空产业基金投资管理有限公司正式挂牌运营,规划总规模300亿元人民币。

2009年12月,朝晖产业投资基金管理有限公司在京挂牌成立,是我国首支能源产业投资基金,该基金首期规模100亿元人民币。

表1-2 2009年中国创投市场人民币基金募集情况图1-3 2009年中国创投市场人民币基金募集统计图美元基金募资规模前三甲2009年6月,全球私人股权投资公司凯雷投资集团宣布,旗下亚洲增长基金(CAGP)第四只基金已募集完成,共募集总计10.4亿美元(约合71.03亿元人民币)资金。

2009年12月,里昂证券亚太恒富资本宣布,旗下私募股权不动产基金Fudo二号基金(Fudo Capital II L.P.)于2009年11月16日成功完成募资,融资额超过8.15亿美元(约合55.66亿元人民币)。

2009年10月,面向新兴市场的专业私募股权公司英联投资(Actis)完成了其第二支基础设施基金——英联基础设施基金Ⅱ(Actis Infrastructure 2)的募资。

募资总额7.5亿美元(约合51.23亿元人民币),未完成其12.5亿美元的募资目标。

表1-3 2009年中国创投市场美元基金募集情况图1-4 2009年中国创投市场美元基金募集统计图2.中国创投市场财务投资事件EZCapital()统计数据显示,2009年中国创投市场财务投资规模比2008年有一定幅度回落,共披露投资案例322起,已披露投资金额案例226起,已披露投资总金额达1037.70亿元人民币,已披露平均单笔投资金额达到4.59亿元人民币。

表2-1 2009年中国创投市场财务投资事件季度统计表投资案例数量萎缩,投资金额大幅增长与2008年相比,2009年中国创投市场投资案例数量减少了92起,但投资金额比去年增长47.18%。

表2-2 2009年中国创投市场财务投资事件行业分类明细表平均单笔投资金额增长幅度大2009年中国创投市场财务投资平均单笔投资金额为4.59亿元人民币,比2008年增长了91%。

其主要原因有两方面:在投资领域方面,资源产业、能源产业和农业产业等行业平均单笔投资金额大幅增长,平均已披露单笔投资金额均超过46亿元人民币;在投资阶段方面,创投机构重点投资处于发展期和扩张期企业,其单笔投资金额远大于投资早期企业。

2009年资源产业、能源产业、制造行业和农业产业等传统行业投资规模的增长幅度较大。

传统行业投资之所以升温,首先源于其自身净利润相对稳定、不可预见风险较低等特点,因此在经济发展不明朗的宏观环境下,较TMT行业发展相对稳定;其次,传统行业是拉动内需的主要产业,也是国家重点投资的对象,故在政策层面具有明显优势;第三,外资创投机构是广义IT行业的主要投资者,而目前受金融危机影响,其投资趋于谨慎,致使TMT行业获取投资力度减弱;第四,人民币基金承受风险能力较低,倾向于投资发展相对稳定行业,因此随着人民币基金活跃度的提升,传统行业投资也相对繁荣。

图2-1 2009年中国创投市场TMT与非TMT行业财务投资对比图制造行业投资案例数量领先2009年制造行业投资案例数量最多,其次是IT行业和通信产业。

IT行业的投资案例数量依然低于传统的制造行业。

图2-2 2009年中国创投市场财务投资事件行业分类统计图资源产业投资金额大幅增加2009年资源产业投资金额大幅增加,位居首位。

排名第二的是能源产业,制造行业位列第三位。

投资金额前三甲均为传统行业。

图2-3 2009年中国创投市场财务投资事件金额统计图2009年中国创投市场财务投资案例中,数量最多的依然是A轮投资;已披露总金额最多的也是A轮投资,但是已披露平均金额最多的是C+轮投资。

表2-3 2009年中国创投市场财务投资轮次分类统计表2009年中国创投市场财务投资案例中,包括228起风险投资案例、89起私募股权投资案例和5起天使投资案例。

在已披露总金额和已披露平均金额上,私募股权投资涉及金额均高于风险投资和天使投资。

表2-4 2009年中国创投市场财务投资事件统计表图2-4 2009年中国创投市场财务投资案例分析图2009年中国创投市场财务投资事件全年各季度案例数量曲线与案例金额曲线走势趋同。

图2-5 2009年中国创投市场财务投资事件统计分析图表2-5 2009年中国创投市场TMT与非TMT行业财务投资季度统计表非TMT投资金额超过TMT2009年,中国创投市场非TMT行业投资案例数量大幅领先于TMT行业;非TMT行业投资案例数量领先于TMT行业。

TMT行业投资案例数量为124个;投资金额为89.23亿元人民币。

非TMT行业投资案例数量为198个;投资金额为948.47亿元人民币。

3.中国创投市场战略投资事件EZCapital()统计数据显示,2008年中国创投市场战略投资事件158起,已披露总金额1900.72亿元人民币。

全年发生战略投资事件最多的是第三季度,涉及事件64起。

图3-1 2009年中国创投市场战略投资事件数量统计图2009年中国创投市场战略投资事件各季度的案例数量趋势基本与案例涉及金额趋势相当。

事件数量和涉及金额最多的都为第三季度。

图3-2 2009年中国创投市场战略投资事件统计分析图2009年中国创投市场战略投资事件涉及的行业中,案例数量比较集中的是金融行业33起,其次是资源产业21起,能源产业19起。

图3-3 2009年中国创投市场战略投资事件行业分类统计图2009年中国创投市场战略投资事件从各行业投资的金额来看,已披露总金额最多的行业是能源产业727.24亿元人民币,其他依次是金融行业(379.12亿元人民币),资源产业(163.65亿元人民币),快消行业(123.47亿元人民币)。

图3-4 2009年中国创投市场战略投资事件金额统计图2009年中国创投市场战略投资事件从各行业已披露平均的投资金额来看能源产业以45.45亿元人民币居首,其他依次是物流产业22.12亿元人民币,通信行业22.08亿元人民币,快消行业20.58亿元人民币。

表3-1 2009年中国创投市场战略投资事件行业分类明细表2009年中国创投市场战略投资事件涉及数量和投资金额从第一季度开始逐步递增,在第三季度达到最高,第四季度出现了一定幅度的回落。

表3-2 2009年中国创投市场战略投资事件季度统计表4.中国创投市场兼并收购事件EZCapital()统计数据显示,2009年中国创投市场兼并收购事件344起,已披露总金额3081亿元人民币。

全年发生兼并收购事件最多的是第三季度,涉及案例109起。

图4-1 2009年中国创投市场兼并收购投资案例数量2009年中国创投市场兼并收购市场每极度案例数量趋势基本与每极度案例涉及金额趋势相当。

图4-2 2009年中国创投市场兼并收购事件统计图2009年中国创投市场兼并收购事件涉及的行业中,案例数量比较集中的是IT行业46起,其次是资源产业38起、制造行业42起以及建筑行业28起。

在战略投资案例数量榜上有名的资源产业、制造行业和建筑行业在兼并收购案例数量排行中排名依然靠前。

可见2008年传统行业表现的十分活跃。

图4-3 2009年中国创投市场兼并收购事件行业分类统计图2009年中国创投市场兼并收购事件从各行业投资的金额来看,已披露总金额最多的行业是化工行业844.75亿元人民币,其他依次是能源产业(629.47亿元人民币),资源产业(487.11.08亿元人民币),建筑行业(322.53亿元人民币)。

图4-4 2009年中国创投市场兼并收购事件金额统计图2009年中国创投市场兼并收购事件从各行业已披露平均的投资金额来看化工行业以105.59亿元人民币居首,其他依次是能源产业33.13亿元人民币,金融行业22.03亿元人民币,资源产业12.18亿元人民币。