货币银行学-金融市场

天津财经大学货币银行学题库

天津财经大学货币银行学题库《货币银行学》期末复习一、名词解释1.金融市场:是指以金融资产为交易对象而形成的供求关系及其机制的总和2.间接金融:间接金融(indirectfinance)直接金融的对称。

资金盈余部门与资金短缺部门之间通过金融中介机构间接实现资金融通的金融行为。

3.金融资产:指代表未来现金收入的所有权合约,属于无形资产。

4.商业银行:商业银行是以经营各种存款、放款、汇兑为主要业务,并以利润为主要经营目标的金融机构。

5.货币存量:是指某一时点一国流通中实际存在着的货币数量。

6.准货币:是指不能随时转账、但能以较低成本转为现金和活期存款的定期存款和储蓄存款。

7.债券:是指发行人以一定的发行条件和一定的发行面额向社会公众发行的作为发行人与债券投资人的债务债权关系凭证的有价证券。

8.中央银行:中央银行是一个国家金融体系中居于“中心”地位的金融机构,是统领一国金融机构体系、控制货币供给、实施货币政策的特殊金融机构。

9.利率:利息率指在借贷期内所形成的利息额与借贷本金的比率。

对债权人来说,利息是货币资金所有者贷出货币或货币资本而从借款人手中获得的报酬;对债务人来说,利息则是借入货币或货币资本所花费的代价。

10.货币政策:所谓货币政策(monetarypolicy)是指中央银行为实现一定的经济目标而采取的控制和调节货币供应量的策略和各种金融措施。

11.超额储备:超额准备金是指商业银行及存款性金融机构在中央银行存款帐户上的实际准备金超过法定准备金的部分。

12.政策性银行:政策性银行一般是指由政府设立、以贯彻国家产业政策或区域发展为目标、不以盈利为目的的银行。

13.流动性陷阱:当一定时期的利率水平降低到不能再低时,人们就会产生利率上升从而债券价格下跌的预期,货币需求弹性就变得无限大,即无论增加多少货币都会被人们贮存起来。

14.资本市场:是期限在一年以上的中长期金融市场,其基本功能是实现并优化投资与消费的跨时期选择。

货币银行学与金融市场

货币银行学与金融市场货币银行学和金融市场是现代经济系统中不可或缺的两个重要组成部分。

货币银行学主要研究货币的产生与功能,银行的角色与运作,而金融市场则是提供了货币银行学所需的运转平台。

本文将就货币银行学和金融市场分别进行探讨,并分析二者之间的紧密联系。

一、货币银行学的基本要点货币是现代经济活动不可或缺的媒介,而货币银行学则着眼于货币的产生和功能。

货币可以是实物货币,例如金银等贵金属,也可以是纸币和电子货币等虚拟形式的货币。

货币具有三大功能,即价值尺度、流通手段和价值储藏器。

作为价值尺度,货币可以衡量物品和服务的价值。

作为流通手段,货币便于商品和服务的交换。

作为价值储藏器,货币可以在一段时间内保存价值。

银行作为现代金融体系的核心组成部分,在货币银行学中扮演着重要的角色。

银行利用存款和贷款来进行货币的流通和创造。

通过接受存款,银行可以提供给借贷者贷款,从而促进经济的发展。

二、金融市场的功能和形式金融市场是各种金融资产和金融工具的交易场所。

它将资金提供者和资金需求者联系起来,促进了资源的配置和风险的分散。

金融市场可以分为货币市场和资本市场。

货币市场是短期借贷市场,其中交易的是短期金融资产,例如国库券、银行间存款证明等。

货币市场的作用是提供短期资金,满足金融机构和企业的短期融资需求。

资本市场是长期融资市场,其中交易的是长期金融资产,例如股票和债券等。

资本市场的作用是为企业和政府提供长期融资渠道,促进企业的发展和经济的增长。

除了货币市场和资本市场,金融市场还包括衍生品市场、外汇市场等其他形式。

衍生品市场交易的是衍生品合约,如期权、期货等,它们的价值来源于其他金融资产。

外汇市场则是货币和外汇的交易市场,它直接影响着国际贸易和经济的稳定。

三、货币银行学与金融市场的关系货币银行学和金融市场有着密切的联系。

货币银行学研究的货币问题直接涉及到金融市场的运行。

金融市场是货币的流通和交换的场所,同时也为银行提供了融资和投资的渠道。

货币银行学名词解释

货币银行学名词解释货币:经济学家将人们普遍接受的,可以充当价值尺度、交易媒介、价值储藏和支付手段的物品,都可以看成是货币。

价值尺度:用货币作为比较价值的工具。

交易媒介:可以极大的提高交易效率或者降低交易的成本。

价值储藏:货币暂时退出流通而出于静止状态,表现为财富,也就是“购买力的暂栖所”。

支付手段:表现为货币的单方面转移,克服流通手段的局限性。

信用货币:如果商品作为自身的价值不能与它作为货币的价值完全相等,且不能用来兑换商品货币。

准货币:从货币层次上看,准货币(M2 - M1)构成M2的定期存款、储蓄存款和其他存款的流动性较低,不能直接用作交换的媒介,更多的是发挥价值贮藏的功能。

货币制度:又称币制。

是一国政府以法律形式确定的货币流通结构和组织形式。

包括:货币材料、货币单位、通货的铸造、发行与流通、货币发行的准备制度。

金本位制:以黄金作为本位货币的货币制度。

…………………………………………………………………………………………………………………………………资金盈余者:净金融投资为正,表明总体上是在向外贷出资金。

资金短缺者:净金融投资为负,表明总体上是在向其他单位借入资金。

就整个社会而言,一般情况是,政府与企业是资金短缺者,居民个人是资金盈余者。

间接金融:资金盈余部门的一部分资金通过诸如银行等金融为中介机构流向资金短缺部门。

直接金融:通过直接金融市场流向资金短缺部门。

金融市场:资金融通市场,资金盈余者和短缺者双方通过信用工具进行交易的资金融通市场一级市场:发行市场,资金短缺部门通过发行各种金融工具而筹集到它所需的资金市场。

二级市场:各种可流通的金融工具流通和转让的市场金融工具:一种载明债权债务关系的合约,它一般规定了资金盈余者向短缺者转让金融剩余的金额、条件和期限等。

固定收益证券:债务性金融工具的发行者一般都会承诺未来支付固定金额的现金(利息)。

衍生金融工具:在原生金融工具基础上派生出来的金融产品包括期货、期权等。

货币银行学2-7

第三讲金融市场:概说一、什么是金融市场?通常的定义:“金融市场是资金由多余者向短缺者转移的场所”(米什金)。

进一步理解:金融指资金的融通或资金的借贷活动;所融通或借贷的并非资金,而是财产;财产的正确定义是产权,是对物或资源的一系列权利。

二、金融市场的作用基本功能:在资金盈余单位和资金赤字单位之间融通资金,使双方获益。

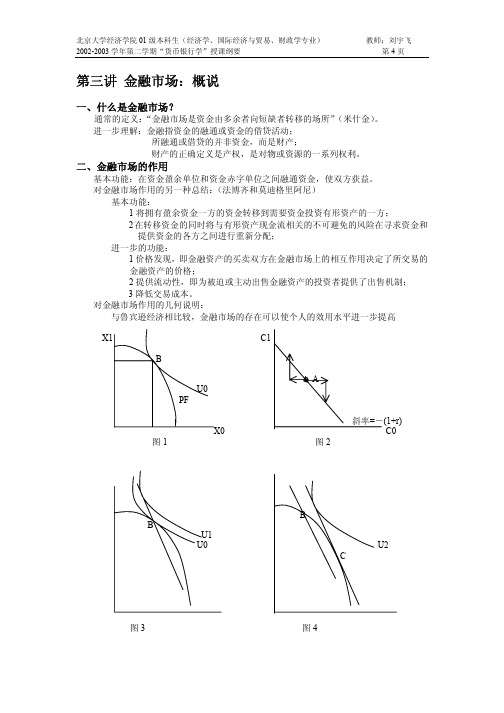

对金融市场作用的另一种总结:(法博齐和莫迪格里阿尼)基本功能:1将拥有盈余资金一方的资金转移到需要资金投资有形资产的一方;2在转移资金的同时将与有形资产现金流相关的不可避免的风险在寻求资金和提供资金的各方之间进行重新分配;进一步的功能:1价格发现,即金融资产的买卖双方在金融市场上的相互作用决定了所交易的金融资产的价格;2提供流动性,即为被迫或主动出售金融资产的投资者提供了出售机制;3降低交易成本。

对金融市场作用的几何说明:与鲁宾逊经济相比较,金融市场的存在可以使个人的效用水平进一步提高X1 C1BAU0PF斜率=-(1+r)X0 C0图1 图2BBU1U0 U2C图3 图4三、金融市场的结构1参与者:资金盈余单位/资金赤字单位/金融中介(存款机构+合约性机构+投资性机构)证券市场机构(投资银行/证券经纪商/证券自营商/证券交易所)[问题]:如何多角度辨析证券市场机构的“非金融中介”特点?2直接金融和间接金融:各自的利弊及相对重要性[问题]:你是否同意下面的说法:直接金融迅速发展,取代间接金融已成大势所趋?3金融工具(金融资产/金融产品):货币市场工具:短期国债(Treasury Bills);再购回协议(repos);可转让存单(negotiable bank certificates of deposit);商业票据;银行承兑票据(banker’sacceptance);联邦基金(federal funds)资本市场工具:股票(优先股和普通股);债券;抵押贷款(mortgages);消费者贷款和银行商业贷款(consumer and bank commercial loans);衍生工具:远期合约;期货合约;期权合约;互换合约4一级市场与二级市场:[问题]:企业通过一级市场已完成融资,二级市场何以重要?5第一市场和第二市场(交易所市场和场外市场[OTC])四、金融工具供求的基本原理需求方面:资产选择理论基本思路是:收益既定,追求低风险;风险既定,追求高收益。

货币银行学教材

货币、银行与金融市场学(The Economics Of Money, Banking andFinancial Markets)教材:学生用书:《货币金融学》(The Economics Of Money, Banking and Financial Markets),[美] Frederic S. Mishkin/著,中国人民大学出版社,2006年第七版。

教师用书:“The Economics Of Money, Banking and Financial Markets”,7th Edition. Frederic S. Mishkin, 2005.阅读书目:1.《西欧金融史》,[美]P. 金德尔伯格/著,中国金融出版社,1991年。

(“A Financial History of Western Europe”, Charles P. Kinderberger.)2.《货币史—从公元800年起》,[英]约翰. F. 乔恩/著,商务印书馆,2002年。

(“A HISTORY OF MONEY—From AD 800”, John F. Chown, 1994.)3.《国际金融市场》第四版,[英]斯蒂芬. 瓦尔迪兹朱利安. 伍德/著,中国金融出版社,2005年。

(“An Introduction to Global Financial Market”, 4th Edition, by Stephen Valdez, 2003.)4.“Lombard Street: A Description of The Money Market”, by Walter Bagehot.5.《货币银行学》,黄达/编,中国人民大学出版社。

6.《货币银行学》,夏德仁李念斋/编,中国金融出版社。

Part 1 导言(Introduction)Chapter 1 为什么要研究货币、银行和金融市场? (Why study Money, Banking, and FinancialMarket)?一.为什么要研究金融市场(Why study Financial Market)?Part 2 of this book focuses on financial market, market in which funds are transferred from people who have an excess of available funds to people who a shortage. Financial market such as stock market and bond market are important in channeling funds from people who do not have a productive use for them to those who do, a process that results in greater economic efficiency. Activities in financial market also have direct effects on personal wealth, the behavior of businesses and consumers, and the overall performance of the economy.(一)债券市场(The Band Market and Interest Rates)A security (also called a financial instrument) is a claim on the issuer’s future income or assets (any financial claim or piece of property that is subject to ownership). A bond is a debts security that promises to make payments periodically for a specified period of time. The bond market is especially important to economic activities and because it enable corporations or governments to borrow to financetheir activities and because it is where interest rates are determined. An interest rate is the cost of borrowing or the price paid for the rental of funds. There are many interest rates in the economy—mortgage interest rate, car loan rate, and interest rates on many different types of bonds.Because different interest rates have a tendency to move in unison, economists frequently lump interest rates together and refer to “the” interest rate.(二)股票市场(The Stock Market)A stock represents a share of ownership in a corporation. It is a security that is a claim on the earnings and assets of the corporation. Issuing stock and selling it to the public is a way for corporations to raise funds to finance their activities. The stock market, in which claims on the earnings of corporations (shares of stock) are traded, is the most widely followed financial market in America (that’s why it is often called simply “the market”). A big swing in the prices of shares in the stock market is always a big story on the evening news. People often express their opinion on where the market is heading and frequently tell you about their latest “big killing”(although you seldom hear about their latest “big loss”!). The attention the market receives can probably be best explained by one simple fact: It is a place where people can get rich quickly.The stock market is also an important factor in business investment decisions because the price of shares affects the amount of funds that can be raised by selling newly issued stock to finance investment spending. A higher price for a firm’s shares m eans that is it can raise a large amount of funds, which can be used to buy production facilities and equipment.(三)外汇市场(The Foreign Exchange Market) For funds to be transferred from one country to another, they have to be converted from one currency in the country of origin (say, renminbi) into the currency of the country they are going to (say, U.S. dollars). The foreign exchange market is where this conversion takes place, and so it is instrumental in moving funds between countries. It is also important because it is where the foreign exchange rate, the price of one country’s currency in terms of another’s, is determined.What have these fluctuations in the exchange rate meant to the Chinese public and businesses?二.为什么要研究银行和金融机构(Why study Banking and Financial Institutions)?(一)金融体系结构(Structure of the Financial System)The financial system is complex, comprising many different types of private sector financial institutions, including banks, insurance companies,mutual funds, financial companies, and investment banks, all of which are heavily regulated by the government. If an individual wanted to make a loan to IBM or GM, for example, they would not go directly to the president of the company and offer a loan. Instead, they would lend to such companies in directly through financial intermediaries, institutions that borrow funds from people who have saved and in turn make loan to others.Why are financial intermediaries so crucial to well-functioning financial markets? Why do they extend credit to one party but not to another? Why do they usually write complicated legal documents when they extend loans? Why are they the most heavily regulated businesses in the economy?(二)银行以及其他金融机构(Banks and Other Financial Institutions)银行(banks)是接受存款和提供贷款的金融机构。

货币银行学重点(2)

行为而引起的存款。

5、存款准备金:是商业银行在吸收存款后,以库存现金或在中央银行存款的形式保留的、用于应付存款人随时提现的那部分流动资产储备,它是银行所吸收的存款总量的一部分。

12、证券投资基金:是通过发行基金券将投资者分散的资金集中起来,由专业管理人员分散投资于股票、债券等金融资产,并将投资收益分配给基金持有者的一种集合证券投资方式。

13、金融衍生品:是指在传统

的金融产品基础上通过金融创新而出现的金融产品。

6、存款货币的多倍扩张的过程,实际上就是商业银行通过贷款、贴现和投资等行为,引起成倍的派生存款的过程。

7、商业银行在国民经济中的地位:(( 商业银行资本最雄厚、业务范围最广、分支机构最多、对经济的影响最深刻,它在金融体系中的重要地位以及它所具有的信用中介、支付中介、信用创造和服务等功能,决定了商业银行在国民经济中具有重要的地位。一.发挥其信用中介功能,通过吸存、放贷、推销国债等,为国家、企业及个人等各类经济主体的资金融通提供服务,满足其需要,可优化资源配置,促进经济发展和人民生活水平的提高。二.发挥其支付中介功能,通过资金结算、代收代付等业务,为社会生产和商品流通服务,可加速资金周转,节约流通费用,提高资金的使用效率。三.由于商业银行是金融市场中的重要主体,且具有信用创造功能,使之成为国家金融宏观调控的重要环节,国家调控经济的许多政策措施要借助商业银行的活动来实施。四.商业银行发挥其服务功能,可为社会提供大量重要金融信息,作为国家制定政策、企业和个人融资、投资决策的参考;各种金融服务项目,可为经济发展和人民生活提供许多便利。))

6、我国的利率市场化改革基本原则:先外币,后本币;先农村,后城镇;先贷款,后存款;先大额,后小额,循序渐进。

货币银行学习题集-第四章

提示需要在学习通中打开•取消•立即打开立即打开第四章金融市场本章摘要1.金融市场有广义与狭义之分。

广义的金融市场应当包括所有的融资活动,例如,银行以及非银行金融机构的借贷活动;企业通过发行债券、股票实现的融资活动;投资者通过购买债券、股票实现的投资过程;通过租赁、信托、保险等种种途径所进行的资金的集中与分配活动,等等。

但是,在日常生活中,通常将金融市场限定在有价证券交易的范围,比如,股票市场、债券市场等,这便是狭义的金融市场概念。

2.金融市场的交易对象是金融工具,或称金融产品,或称金融资产,其实是从不同的角度进行的称谓:与商品市场上的交易对象是商品、服务产品相对应,金融市场上的交易对象是金融产品。

就其作为区分不同金融交易行为的载体来说,称之为金融工具。

对于持有者来说,则称之为金融资产。

3.金融市场的融资方式分为直接融资与间接融资两大类。

直接融资,也称为直接金融,是指货币资金直接从资金供给者流向资金需求者,是货币资金的供给者和需求者之间直接发生信用关系的融资方式。

间接融资,也称为间接金融,方式是指货币资金的供给者和货币资金的需求者之间的资金融通通过各种金融机构中介的资产负债业务来进行。

4.金融市场的功能是:实现资金从储蓄向投资的转化,促进经济效率的提高;降低交易的搜寻成本和信息成本;金融市场的定价机制能够引导资金合理流动,实现资源的有效配置;为金融资产提供充分的流动性;实现风险分散和风险转换;为金融间接调控体系的建立提供了基础。

5.金融市场按照不同的标准可以划分为货币市场和资本市场,债务市场与股权市场,现货市场和期货市场,国内金融市场和国际金融市场。

6.货币市场是期限在一年以内的短期金融资产交易的市场。

这是一个典型的以机构投资者为主的融资市场。

货币市场一般没有确定的交易场所,货币市场的交易主要通过计算机网络进行。

货币市场可以按照金融产品的不同划分为票据贴现市场、银行同业拆借市场、短期债券市场、大额存单市场、回购市场等。

货币银行学第五章金融市场

货币银行学第五章:金融市场1. 引言金融市场是指供给和需求货币和金融资产的场所,是经济体中资金流动的核心。

本章将介绍金融市场的定义、功能以及重要性。

2. 金融市场的定义金融市场是指供给和需求货币和金融资产的地点。

在金融市场上,个人、企业和政府可以进行融资活动,以满足资金需求。

金融市场的主要参与者包括金融机构、资产管理公司、投资者以及政府机构。

金融市场的划分可以按照产品、期限和参与者进行。

按照产品划分,金融市场可以分为货币市场和资本市场。

货币市场主要交易短期的货币工具,如国库券、短期票据等;资本市场则交易长期的资本工具,如股票、债券等。

按照期限划分,金融市场可以分为一级市场和二级市场。

一级市场是指企业首次发行证券的市场,而二级市场则是指已经发行的证券进行交易的市场。

按照参与者划分,金融市场可以分为公开市场和场外市场。

公开市场是指对所有投资者开放的市场,场外市场则是指只对特定投资者开放的市场。

3. 金融市场的功能金融市场作为经济体中资金流动的核心,具有以下主要功能:3.1. 资金配置功能金融市场可以提供个人、企业和政府所需的融资渠道。

个人可以通过金融市场购买债券、股票等金融资产,实现个人资金的投资增值。

企业可以通过金融市场发行股票、债券等融资工具,筹集资金进行业务扩张。

政府可以通过金融市场发行债券,筹集资金用于基础设施建设和社会福利。

3.2. 风险管理功能金融市场提供了多种金融衍生产品,例如期货、期权等,可以帮助投资者进行风险管理。

投资者可以通过购买金融衍生产品对冲风险,实现投资组合的风险分散。

3.3. 价格发现功能金融市场的交易活动会导致金融资产的价格变动。

金融市场通过供求关系决定金融资产的价格,从而实现价格的发现。

投资者可以通过金融市场获得金融资产的最新价格信息,作为决策的参考。

4. 金融市场的重要性金融市场对于经济体的稳定和发展非常重要。

以下是金融市场的几个重要角色:4.1. 资本的配置金融市场是实现资本的配置的主要途径。

货币银行学第04章金融商品与金融市场

3)可转换证券

可转换证券是指其持有者可以在一定时期内 按一定比例或价格将之转换成一定数量的另 一种证券的证券。可转换证券通常是转换成 普通股票。按发行时证券的性质,可转换证券 主要分为可转换债券和可转换优先股票两种。

4)互换

互换也称调期或掉期,是指交易双方约 定在合约有效期内,以事先确定的名义 本金额为依据,按约定的支付率(利率、 股票指数收益等)相互交换支付的约定。 互换主要有两种类型:一种是货币互换; 另一种是利率互换。

4.1 .2金融商品的分类

1)按金融商品的期限划分,可分 为短期金融商品和长期金融商品

短期金融商品:商业票据、短期公债、 银行承兑汇票、可转让大额定期存单 等

长期金融商品:股票、公司债券、金 融债券及中长期公债等

2)按发行者的性质划分,可分为 直接金融商品和间接金融商品

直接金融商品:商业票据、股票、国 库券、公司债券等

第4章 金融商品与金融市场

4.1 金融商品

4.1 .1金融商品概述

1)金融商品的概念

金融商品也称为金融工具,是指在金 融活动中产生的能够证明债权债务关系 或资金所有权关系的、具有法律效力的 “书面文件”,它对于债权债务双方所 应承担的义务与享有的权利均有法律约 束意义。

2)金融商品的特征

(1)期限性 (2)流动性 (3)风险性 (4)收益性

1)商业票据

商业票据是企业之间由于信用关系形 成的短期无担保债务凭证的总称。它 是在商业信用的基础上产生的。传统 的商业票据有商业汇票和商业本票两 种。

2)银行票据

银行票据是在银行信用的基础上由银 行签发的或由银行承担付款义务的信 用凭证。它包括银行汇票、银行本票 和银行支票。

3)大额可转让定期存单

货币银行学课后答案

货币银行学课后答案第 1 章货币与货币制度本章思考题1.分析货币的本质特征。

货币是固定地充当一般等价物的特殊商品,并体现一定的社会生产关系。

这就是货币的本质的规定。

首先,货币是一般等价物。

从货币起源的分析中可以看出,货币首先是商品,具有商品的共性,即都是用于交换的劳动产品,都具有使用价值和价值。

如果货币没有商品的共性,那么它就失去了与其他商品相交换的基础,也就不可能在交换过程中被分离出来充当一般等价物。

然而,货币又是和普通商品不同的特殊商品。

作为一般等价物,它具有两个基本特征:第一,货币是表现一切商品价值的材料。

普通商品直接表现出其使用价值,但其价值必须在交换中由另一商品来体现。

货币是以价值的体现物出现的,在商品交换中直接体现商品的价值。

一种商品只要能交换到货币,就使生产它的私人劳动转化为社会劳动,商品的价值得到了体现。

因而,货币就成为商品世界唯一的核算社会劳动的工具。

第二,货币具有直接同所有商品相交换的能力。

普通商品只能以其特定的使用价值去满足人们的某种需要,因而不可能同其他一切商品直接交换。

货币是人们普遍接受的一种商品,是财富的代表,拥有它就意味着能够去换取各种使用价值。

因此,货币成为每个商品生产者所追求的对象,货币也就具有了直接同一切商品相交换的能力。

其次,货币体现一定的社会生产关系。

货币作为一般等价物,无论是表现在金银上,还是表现在某种价值符号上,都只是一种表面现象。

货币是商品交换的媒介和手段,这就是货币的本质。

同时,货币还反映商品生产者之间的关系。

商品交换是在特定的历史条件下,人们互相交换劳动的形式。

社会分工要求生产者在社会生产过程中建立必要的联系,而这种联系在私有制社会中只有通过商品交换,通过货币这个一般等价物作为媒介来进行。

因此,货币作为一般等价物反映了商品生产者之间的交换关系,体现着产品归不同所有者占有,并通过等价交换来实现他们之间的社会联系,即社会生产关系。

在历史发展的不同阶段,货币反映着不同的社会生产关系。

《货币银行学》复习知识点整理(完整版)

货币银行学期复习第一章货币与信用一、名词解释1、货币:从商品中分离出来的固定地充当一般等价物的特殊商品。

2、实物货币:以自然界存在的某种物品或人们生产出来的某种产品类充当货币。

3、信用货币:不能与金属货币相兑换的纯粹的货币价值符号。

4、货币本位制度:对本位货币的名称、材料、铸造、发明、兑换与流通等所作的有关规定。

5、无限法偿:无论支付数额多大,无论属于任何形式的支付,对方都不能拒绝接受。

6、纸币本位制度:以政府或中央银行发行的纸币为本位货币的制度。

7、交易媒介:货币作为商品交易媒介物的功能。

8、价值标准:货币作为衡量商品的价值尺度的职能。

9、价值储藏:货币退出流通领域处于一种静止状态时发挥的功能。

10、支付手段:货币作为价值的单方面转移时所发挥的功能。

11、信用:以还本付息为条件的单方面价值让渡。

12、商业信用:工商企业之间以商品赊销和预付货款形式提供的信用。

13、银行信用:银行及其他金融机构以货币形式提供的信用。

14、国家信用:国家作为债务人筹集资金的一种信用。

15、消费信用:银行及其他金融机构向消费者个人提供的直接用于生活消费的信用。

16、信用工具:用以证明债权债务关系的一种书面凭证。

17、金本位制:金本位制是以黄金为币材,本位币与一定量黄金保持等价关系的货币制度。

18、格雷欣定理:劣币驱逐良币的现象。

即在实际比价与法定比价不同的两种货币同时流通时,实际价值量较高的货币成为良币,实际价值量较低的货币成为劣币,在价值规律的自发作用下,良币退出流通领域而劣币充斥市场。

19、货币供给弹性:某个时间段为适应一定商品量的货币需要,货币供给在一定幅度内可多一点或少一点。

二、思考题1、为什么说现代经济是一种“信用经济”?答:社会经济活动与人们的日常生活均与货币发生着密切的关系,经济的货币化与金融化正在迅猛地发展,渗进国民经济活动的每个方面。

2、货币的基本职能有哪些?答:①交易媒介②价值标准③价值储藏④支付手段⑤世界货币3、货币形态的演变经历了哪些阶段?答:①实物货币②金属货币③代用货币④信用货币⑤电子货币4、货币本位制度的主要内容有哪些?答:①确定货币材料,②规定货币单位,③规定流通中的货币种类,④规定货币法定支付偿还能力,⑤规定货币铸造发行的流通程序,⑥规定货币发行准备制度。

(完整word版)《货币银行学》复习内容整理

《货币银行学》复习内容第一章货币供求理论1、理解货币供给的内生性和外生性理论的异同。

2、比较费雪方程式和剑桥方程式的异同。

3、理解流动性偏好理论的假设前提、结论及主要观点。

4、理解弗里德曼的货币数量理论的假设前提、结论及政策主张。

5、理解现代经济中信用货币供应与扩张的过程。

6、理解货币均衡和市场均衡之间的关系。

第二章利率理论1、理解古典利率理论的假设前提、结论及主要观点。

2、理解可贷资金利率理论的假设前提、结论及主要观点。

3、理解流动性偏好利率理论的假设前提、结论及主要观点。

4、理解新古典综合学派对利率的假设前提、结论及主要观点。

第三章通货膨胀与通货紧缩1、理解菲利普斯曲线的内容及其政策含义。

2、什么叫通货膨胀中的资产结构调整效应?3、需求拉上的通货膨胀成因及其治理方法。

4、成本推动的通货膨胀成因及其治理方法。

第四章金融中介体系1、了解资产证券化的含义。

2、了解金融创新的基本方式和内容。

3、了解商业银行的经营模式。

第五章金融市场1、了解风险资本的投资过程。

2、深入理解CAPM模型的基本内容。

3、了解期权定价模型的内容。

第六章金融监管体系1、了解社会利益论和金融风险论对金融监管必要性的分析。

2、重点理解《巴塞尔协议》三大支柱的内容。

第七章货币政策1、理解货币政策的泰勒规则。

2、了解货币政策的信用传导渠道。

3、了解货币政策中介指标及其条件。

第八章汇率理论1、深入理解购买力平价理论的相关内容。

2、了解国际借贷理论、货币局制度等相关内容。

第九章国际货币体系了解“特里芬难题”、牙买加体系和布雷顿森林体系的相关内容。

第十章内外均衡理论1、名词解释:米德冲突。

2、理解内外均衡的基本内容。

3、理解蒙代尔政策配合理论的基本内容。

《货币银行学》复习内容整理一、名词解释1.泰勒规则:是根据产出和通货膨胀的相对变化而调整利率的操作方法。

这一规则体现了中央银行的短期利率工具按照经济状态进行调整的方法。

其思想根源,可以上溯到费雪效应,即利率与通胀存在着紧密的关系。

货币银行学第四章 金融市场

与远期协议比较,特点 1)买卖的是标准化合约。合约金额和交割时间、 地点都是标准化的。 2)与期货交易所的清算公司结算,无违约。 3)必须在清算公司开立专门的保证金账户,并 每日结算。 4)可以以对冲交易(平仓)结束期货头寸,无 须实物交割。 5)场内公开竞价确定期货交易的价格

利率期货举例(选读) 例题:一家香港公司因经营上的需要在1993年2 月20日从银行借入200万港元3个月期周转性贷款。 当时,市场利率为2.75%,该公司担心3个月内贷款 利率上升而使借款成本上升,决定利用利率期货进 行套期保值。利率期货合约的报价为100减去市场 利率,当日报价为97.25。该公司卖出二手3个月期 期货合约共200万港元(每手100万港元)。 5月20日,现货市场利率升至3.85%,期货市场 上港币利率期货报价跌为96.15。

2、价格形成与发现 3、二级市场价格决定了一级市场价格。 4、国民经济的“晴雨表”

2.长期债券市场 一级市场:平价、溢价、折价发行 二级市场:买卖流通市场 债券评级:AAA、AA、A……BBB……C

3.基金市场 投资基金是通过发行基金股份将投资者分散的资 金集中起来,由专业人员分散投资于股票、债券或 其他金融资产的资产组合,并将投资收益分配给基 金持有者的一种金融中介机构。

4.3.3 金融期权市场

1 .金融期权及其相关概念

期权是一种能在未来某特定时间内或特定时点以 特定价格买进或卖出一定数量的某种特定商品的权 利。 在特定的履约日,期权购买者既可以行使他拥有 的这项权利,也可以放弃这一权利; 期权出售者,在收进期权购买者所支付的期权 费以后,在履约日,只要期权购买者要求行使其权 利,就必须无条件履行合约的义务。

远期利率协议

远期外汇协议

2.金融期货市场: 金融期货是指在特定的交易场所通过竞价方式成 交,承诺在未来的某一日或期限内,以事先约定的 价格买进或卖出某种金融商品的契约。 分为: ①外汇期货是指交易双方通过公开竞价确定汇率, 在未来某一时期买入或卖出某种货币。 ②利率期货是指交易所通过公开竞价方式买入或 卖出某种利率的有息资产,在未来的一定时间按合 约交割。 ③股票价格指数期货是指以股指为交易对象,买 卖双方通过交易所竞价确定成交价格——协议股票 指数,合约的金额为股票指数乘以通过的约定乘数, 到期时以现金交割。

金融学专业《货币银行学》教案

金融学专业《货币银行学》教案教案金融学专业《货币银行学》教案一、课程概述《货币银行学》是金融学专业的核心课程之一,主要研究货币的起源、发展、功能以及银行体系的基本理论和实务操作。

本课程旨在帮助学生理解货币银行学的核心概念,掌握货币供求、货币政策、银行管理、金融市场等方面的知识,为今后的金融工作打下坚实基础。

二、教学目标1.理论目标:使学生掌握货币银行学的基本概念、基本理论和基本方法,了解货币银行体系的运行机制。

2.实践目标:培养学生运用货币银行学知识分析和解决实际问题的能力,提高学生的金融业务操作技能。

3.思想目标:引导学生树立正确的金融观念,增强金融风险意识,培养学生的社会责任感和职业道德。

三、教学内容1.货币与货币制度(1)货币的起源与发展(2)货币的职能与货币制度(3)货币供给与货币需求2.金融市场(1)金融市场的分类与功能(2)金融工具及其定价(3)金融市场的参与者与监管3.银行体系(1)商业银行的业务与经营(2)中央银行的职能与业务(3)金融监管与金融稳定4.货币政策(1)货币政策的目标与工具(2)货币政策的传导机制(3)货币政策的实践与效果5.国际金融(1)外汇与汇率(2)国际收支与国际储备(3)国际金融市场与国际金融机构四、教学方法1.讲授法:讲解货币银行学的基本概念、基本理论和基本方法。

2.案例分析法:通过分析实际案例,使学生了解货币银行体系的运行机制。

3.讨论法:组织课堂讨论,引导学生运用所学知识分析实际问题。

4.实践操作法:开展模拟银行业务操作,提高学生的实际操作能力。

五、教学安排1.总学时:64学时2.学时分配:(1)货币与货币制度:16学时(2)金融市场:16学时(3)银行体系:16学时(4)货币政策:8学时(5)国际金融:8学时3.考核方式:(1)平时成绩:30%(包括出勤、课堂表现、作业等)(2)期中考试:30%(3)期末考试:40%六、教学资源1.教材:《货币银行学》(李健主编,高等教育出版社)2.参考文献:(1)《货币银行学》(黄达主编,中国人民大学出版社)(2)《金融市场学》(张亦春主编,高等教育出版社)(3)《国际金融学》(姜波克主编,高等教育出版社)3.教学课件:采用PowerPoint制作教学课件,配合板书进行讲解。

金融货币银行学—国际金融市场

No. 1

主要内容

国际金融市场的发展与构成 欧市场 国际金融市场的作用和影响 国际金融市场的监管

No. 2

国际金融市场发展的原因

随着国际贸易的发展而发展 国际贸易的资金融通:出口信贷、进口信贷、 票据抵押贷款等 国际贸易的中介业务:国际结算、资金划拨、 外汇买卖、信用证等 资本输出和生产的国际化 全面的金融服务 私人对外直接投资 跨国公司的发展

对外直接投资与国际银行业资金来源和运用的密切 关系 跨国公司在生产获得中需要短期的融资与长期的融资 跨国公司需要将公司的盈余投入短期市场以盈利

No. 6

国际金融的推动因素

直接源于国际贸易 纸币的作用

纸币提供了充足的货币来源 加速了各国经济的货币化 便利资金的转移 为电子化手段提供了条件

CDR

CDR:中国存托凭证(China Depositary Receipts,CDR)

1927年,JP摩根首先发明了存托凭证(Depositary Receipts,

DR),以方便美国人投资英国零售商Selfridge的股票。 当时,英国法律禁止本国企业在海外登记上市,英国企业 为了获得国际资本,便引入了存托凭证这一金融工具。具 体做法是,由美国一家商业银行作为存托人(或存托银行, Depositary Bank),Selfridge公司把股票存于该银行的海 外托管银行(一般由存托银行的海外分支机构承担),该 存托银行便在美国发行代表该公司股票的可流通票证。DR 实际上是境外公司存托股票(Depositary Shares)的替代 证券,本质上仍然是股票。

No. 3

国际金融发展历史

1929-1933年的世界经济危机,导致国际金融业

2015年台湾省货币银行学:金融市场试题

2015年台湾省货币银行学:金融市场试题一、单项选择题(共25题,每题2分,每题的备选项中,只有1个事最符合题意)1、下列属于国家所有的土地是。

A:城市的土地B:农村的土地C:城市郊区的土地D:自留地、自留山E:注销库存股2、下列属于商业银行资产管理内容的是。

A:资本管理B:存款管理C:借入款管理D:准备金管理E:全国人大常委会3、甲公司为了增加职工福利.从乙商场购买了一批丙公司加工生产的“红心成鸭蛋”.甲公司的职工及家属食用后,几十人出现了胃痛、呕吐等症状.经检验查明,该批“红心咸鸭蛋”系在鸭子饲养时使用了工业用苏丹红4号原料,含有毒有害成分.关于甲公司索赔.下列哪一选项是错误的?A:甲公司可以向乙商场索赔B:甲公司职工可以向乙商场和丙公司索赔C:乙商场在进货时尽到了检查验收义务.可以免除赔偿责任D:对丙公司应按无过错责任原则确定其应当承担的赔偿责任E:注销库存股4、一条指令必须包括。

A:操作码和地址码B:信息和数据C:时间和信息D:以上都不是E:以上都不正确5、企业在遭受自然灾害后,对其受损的财产物资进行的清查,属于。

A:局部清查和定期清查B:全面清查和定期清查C:局部清查和不定期清查D:全面清查和不定期清查E:现金流量表6、洛伦茨曲线代表了。

A:贫困的程度B:税收体制的效率C:收入不平均的程度D:税收体制的透明度E:全国人大常委会7、中国人民银行作为中央银行以法律形式被确定下来是在()A:1948年B:1984年C:1995年D:2003年8、甲把拼装的机动车卖给了乙,乙在行车过程中发生交通事故.造成了一人的伤害.该事故责任应当由承担.A:乙B:甲和乙C:乙和保险公司D:甲和保险公司E:注销库存股9、甲、乙二人同在山坡上放羊,乙的羊混入甲的羊群,甲不知,赶羊回家入圈.甲的行为属于.A:拾得遗失物B:不当得利C:无因管理D:侵权行为E:注销库存股10、甲市政府将批复同意本市乙区政府征用乙区某村丙小组非耕地63亩地,并将其中48亩使用权出让给某公司用于建设商城。

夏德仁《货币银行学》章节题库(信用与金融市场)【圣才出品】

夏德仁《货币银行学》章节题库第二章信用与金融市场一、概念题1.直接金融(北师大2002研)答:直接金融是指资金短缺单位直接在证券市场上向资金盈余单位发行股票债券等凭证融通资金的一种融资形式。

在此过程中资金供求双方直接建立金融联系,无需金融机构充当中介,因此被称为直接金融。

其优势在于可以节约中介成本,获得长期稳定资金,同时在法人治理上发挥作用。

但是,这种融资方式门槛较高,需要一定的专业知识,不适合小企业和个人运用,同时资金供给方承担了较多风险。

当前,直接金融市场发展迅速,对传统的间接融资模式造成极大的冲击。

2.消费信用(北师大2000研;南京理工大学2002研;中南财大2005研;东北财大2006研)答:消费信用指企业、银行和其他金融机构向消费者个人提供的,用于生活消费目的的信用。

消费信用与商业信用和银行信用并无本质区别,只是授信对象和授信目的有所不同。

从授信对象来看,消费信用的债务人是消费者,即使用生活资料的个人和家庭。

从信用目的来看,是为了满足和扩大消费者对消费资料的需求。

消费信用有两种基本方式:分期付款和消费信贷。

分期付款是消费者在购买耐用消费品时,按规定比例支付一部分货款,其余部分要在一定时间内分期偿还,在货款付清之前,消费品的所有权仍属于卖方。

消费信贷是指银行和其他金融机构直接以货币形式向消费者提供的以消费为目的的贷款,一般是用于购买耐用消费品、住房以及支付旅游费用等。

3.期货合约答:期货合约是指由交易双方订立的、约定在未来某日期按成交时所约定的价格交割一定数量的某种商品的具有法律效力的标准化契约。

合约双方就是期货交易的买方和卖方,分别负责到期按价收取和交付的法律责任。

为确保买、卖双方到期时不会逃避履行交收的承诺,他们均须于交易时缴纳一笔少量的保证金,直至合约履行后方能取回。

由于期货合约是一种内容标准化的合约,每张的条文如交易单位、交收物件的质量、交收日期和地点等皆由交易所事先划一,并清楚列明,故期货合约的交收责任可以随交易而转移替换。

货币银行学名词解释

货币银行学名词解释Chapter2: An Overview of the Financial System一级市场:筹集资金的公司或政府机构将其新发行的股票或债券等证券销售给最初购买者的金融市场。

Primary market:A financial market in which new issues of a security are sold to initial buyers by the corporation or government agency borrowing the funds.二级市场:交易已经发行的证券的金融市场。

Secondary market:A financial market in which securities that have been previously issued can be resold.场外市场:二级市场的一种组织形态,即分处各地的拥有证券存货的交易商随时向与它们联系并愿意接受它们报价的人在柜台上买卖证券。

Over-the-counter (OTC) market: A method of organizing a secondary market in which dealers at different locations who have an inventory of securities stand ready to buy and sell securities “over-the-counter” to anyone who comes to them and is willing to accept their prices.货币市场:交易短期债务工具(通常原始期限为1年以下)的金融市场。

Money market:A financial market in which only short-term debt instruments (generally those with original maturity of less than one year) are traded.资本市场:交易长期债务工具(通常原始期限在1年或1年以上)与股权工具的金融市场。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

一个案例

哈尔滨汽车厂近期接了一笔大额汽车订单,但 该企业因大量的应收帐款出现了资金周转的困 难,企业没有足够资金进行大批量产品生产, 如果你是企业老总,你会怎么做?

第二节 货币市场

一、同业拆借市场 同业拆借市场,是指金融机构之间以货币借贷方 式进行短期资金融通活动的市场。同业拆借的资 金主要用于弥补银行短期资金的不足、票据清算 的差额以及解决临时性资金短缺需要,亦称“同 业拆放市场”,是金融机构之间进行短期、临时 性头寸调剂的市场。

市场) 、第三市场、第四市场

第一节 金融市场概述

➢ 5)交易的价格 三、金融市场的功能与作用 1)筹集资金的功能 2)资源配置的功能 3) 资金的期限转换功能 4)调节经济的功能 四、金融市场的分类 ➢ 按照融资工具期限的长短不同,可以把金融市场

划分为货币市场和资本市场。 • 货币市场也称短期资本市场,是进行1年及1年以

第一节 金融市场概述

• 流通市场亦称为交易市场或二级市场,是进行各 种证券转手买卖交易的场所,是交易已发行证券 的市场。

• 一级市场和二级市场分别有自己的交易形式和功 能,两个市场的关系是相辅相成、互相促进、不 可分割的。

➢ 根据融资方式不同,可以把金融市场分为直接融 资市场和间接融资市场。

• 直接融资市场是指由资金供求双方直接进行融资 所形成的市场。

• 期货交易是指交易双方达成协议后,不立即交割, 而是在一定时间后进行交割。

第一节 金融市场概述

➢ 按金融市场的业务或金融产品的类型划分,金融 市场可分为货币市场、资本市场、外汇市场、保 险市场、黄金市场和其他市场(如租赁市场、典 当市场)等。

第二节 货币市场

货币市场是短期资金市场,是指融资期限在1年 以下的金融市场,是金融市场的重要组成部分。 由于该市场所容纳的金融工具,主要是政府、银 行及工商企业发行的短期信用工具,具有期限短、 流动性强和风险小的特点,在货币供应量层次划 分上被置于现金货币和存款货币之后,称之为 “准货币”,所以将该市场称为“货币市场”。

➢ (一)同业拆借市场的由来 ➢ (二)同业拆借的特点 • 1.融资期限短 • 2.拆借金额大,无须担保 • 3.市场利率

四

在国际货币市场上,比较典型的,有代表性的同 业拆借利率有三种,即伦敦银行同业拆借利率

(LIBOR)新加坡银行同业拆借利率 (SIBOR)和香港银行同业拆借利率(HIBOR)。

贴现利息=10 000×12%×50/360=167元 贴现付款额=10 000-167=9 833元

第二节 货币市场

三、可转让大额定期存单市场

➢ 可转让大额定期存单是指商业银行签发的注明存 款金额、期限、利率,可以流通转让的信用工具。

➢ 可转让大额定期存单的期限通常不少于2周,大 多为3—6个月,一般不超过1年。其利率水平略 高于同等期限的定期存款利率,与当时的货币市 场利率基本一致。可转让大额定期存单的发行采 取批发和零售两种形式。批量发行时,发行银行 将拟发行存单的数量、时间、利率、面额等予以 公布,由投资者选购。零售发行时,发行银行根 据客户的要求随时出售合乎客户要求的存单,存 单的面额、期限、利率等由银行与客户协商后确 定。

第二节 货币市场

二、商业票据市场 票据贴现是指票据持有人将未到期的票据转让给银行, 并向银行贴付一定的利息,提前获取现款的行为。

• 票据贴现的计算公式为: 贴现利息=票据面额×年贴现率×贴现期限 贴现付款额=票据面额-贴现利息 • 例如:某企业持有一张面额为10 000元的银行承兑

汇票,50天以后到期,在年贴现率为12%的情况下, 银行为此贴现应付款多少?

• 间接融资市场是指以银行等金融机构作为信用中 介进行融资所形成的市场。

第一节 金融市场概述

➢ 从金融市场的地域范围划分,金融市场可以分成 国内金融市场和国际金融市场。

➢ 按交易是否存在固定场所来划分,可分为有形市 场和无形市场。

➢ 按所交易的金融产品的交割时间划分,可分为现 货市场和期货市场。

• 现货市场是指现金交易市场,即买者付出现款, 收进证券或票据;卖者交付证券或票据,收进现 款。这种交易一般是当天成交当天交割,一般最 多不能超过两个营业日。

二、金融市场的构成要素 ➢ 1)交易的主体 • 金融市场的交易主体主要有4类:企业、金融机

构、居民个人、政府机构 。 ➢ 2)交易的对象——金融市场的交易对象是货币资

金。 ➢ 3)交易的工具——金融工具 ➢ 4)交易的组织形式——金融市场的交易主体进行

交易时所采取的方式 • 包括:交易所交易、柜台交易、场外交易(OTC

下的短期资金交易活资本市场也称长期资金市场,是进行一年以上的 长期资金交易活动的市场。

➢ 按交易次序不同,可以把金融市场划分为发行市 场和流通市场。

• 发行市场亦称为初级市场或一级市场,是指资金 短缺单位向最初的购买者出售新发行证券的市场, 是各种新发行的证券第一次售出的场所,是证券 发行者为扩充经营,按照一定的法律规定和发行 程序,向投资者出售新证券所形成的市场。

第四章 金融市场

教学目的与要求: 1.了解金融市场的基本概况,包括金融市场的构成、

分类和功能; 2.掌握货币市场和资本市场等金融市场子市场的内

容和构成。 本章结构 第一节 金融市场概述 第二节 货币市场 第三节 资本市场

第一节 金融市场概述

一、金融市场的含义 ➢ 金融市场是指通过金融工具交易而进行资金融通

大额可转让定期存单与定期存单的区别

定期存款(time deposit)是记名不可转让的,存 单通常是不记名可转让的。

定期存款金额不固定,大小不等,可能有零数; 存单金额都是整数,标准单位发行。

定期存款的利率一般是固定的,到期才能提取 本息,提前支取要损失一部分利息,存单有固 定利率也有浮动利率,不能提前支取,但能在 二级市场转让。

的场所。

➢ 广义的金融市场指一切进行资金交易的市场,既 包括以金融机构为中介的间接融资,也包括资金 供求者之间的直接融资。

➢ 狭义的金融市场主要指资金供求者之间的直接融 资,通常包括以所有可流通的有价证券为金融工 具的融资活动以及金融机构之间的资金拆借和黄 金外汇买卖。

➢ 有形市场与无形市场

第一节 金融市场概述