印花税年度纳税申报表

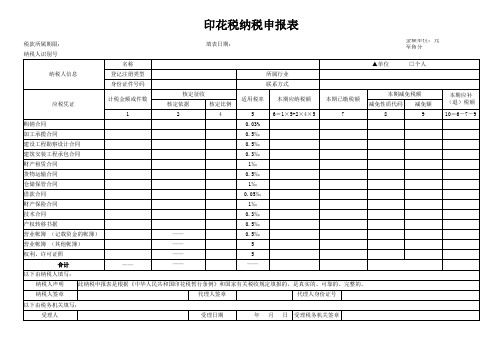

印花税纳税申报表

日

注:1.根据《中华人民共和国税收征收管理法》的规定,纳税人、扣缴义务人若不如实申报,将承担虚假申报、偷(逃)税的法律责任。 2.本表一式两份,一份纳税人留存,一份税务机关留存。 3.减免性质代码:减免性质代码按照税务机关最新制发的减免税政策代码表中的最细项减免性质代码填报。

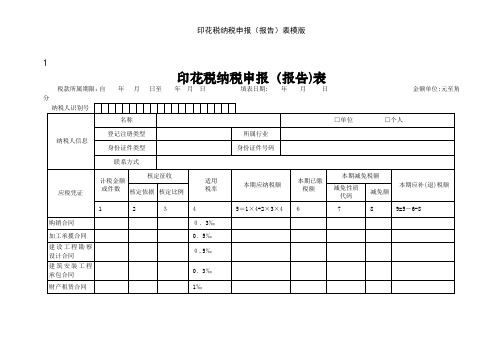

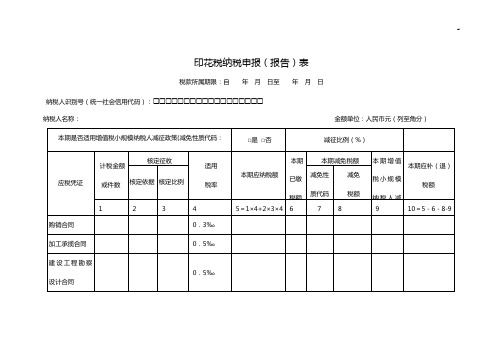

印花税纳税申报(报告)表

申报日期: 年 月 日 纳税识别号(统一社会信用代码): 纳税人信息 名称 登记注册类型 身份证件类型 联系方式 计税金额或件数 1 购销合同 加工承揽合同 建设工程勘察设计合同 建筑安装工程承包合同 财产租赁合同 货物运输合同 仓储保管合同 借款合同 财产保险合同 技术合同 产权转移书据 营业帐簿 营业帐簿 权利、许可证照 合计 纳税人声明 核定征收 核定依据 核定比例 2 3 所属行业 身份证件号码 适用税率 4 0.3‰ 0.5‰ 0.5‰ 0.3‰ 1‰ 0.5‰ 1‰ 0.5‰ 1‰ 0.3‰ 0.5‰ 0.5‰ 5 5 —— 本期应纳税额 5=1X4+2X3X4 本期已缴税额 6 本期见面税额 减免性质代码 减免额 7 8 本期应补(退)税额 9=5-6-8 金额单位:元至角分 税款所属期限:自 年 月 □单位 日至 年 □个人 月 日

应税凭证

——

—— —— 定代表人(负责人): 财务负责人: 经办人: 兹授权 为我(单位)税务 代理人,代为办理我(单位)此项税务事宜。任何与本报 表有关的来往文件都可寄与此代理人。 授权人(签章): 年 月 日 代理人证件类型: 证件号码: 代理人: 代理人联系电话: 税务机关填写以下内容: 受理人: 受理税务机关(盖章): 受理日期: 年 月

印花税纳税申报(报告)表模版

1

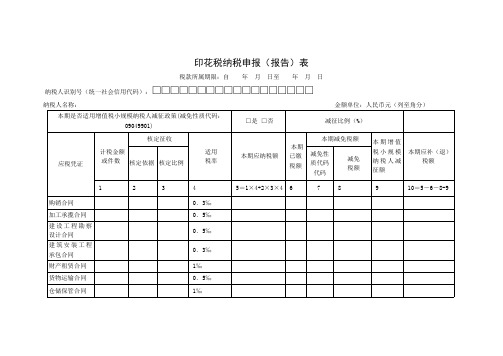

印花税纳税申报(报告)表

税款所属期限:自年月日至年月日填表日期: 年月日金额单位:元至角分

填表说明:

1.本表适用于(不含宁波)自行申报印花税的纳税人填报。

本表一式两份,一份纳税人留存,一份税务机关留存。

2.纳税人识别号:单位纳税人填报,自然人纳税人不必填报。

3.纳税人身份证照号码:是单位的,填报含所属行政区域代码的组织机构代码。

是个人的,填报身份证照号码。

4.减免性质代码:系统按照地税机关制定下发的最新减免性质及分类表中的最细项减免税名称设置,由纳税人选择填写。

使用说明

为了更好地方便您的理解和使用,发挥本文档的价值,请在使用本模版之前仔细阅读以下说明:

本模版为根据一般情况制定或编写的常规模版;

使用过程中请根据结合您的客观实际情况作出必要的修改和完善;

本文档为word格式,您可以放心修改使用。

希望本文档能够对您有所帮助!!!感谢使用。

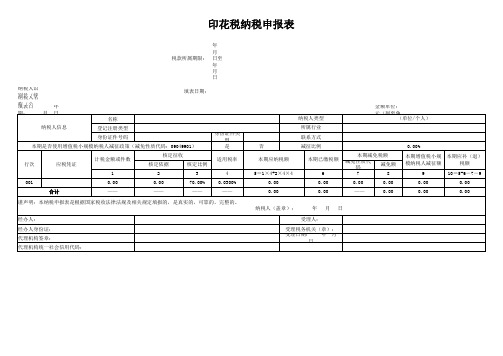

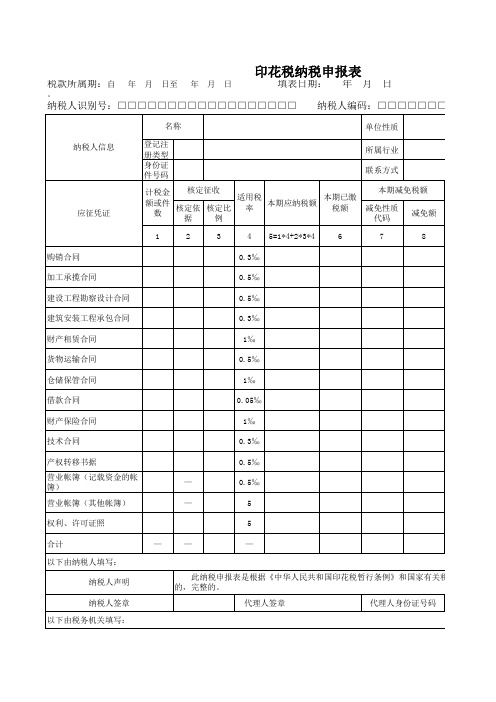

印花税纳税申报表

6 0.00 0.00

金额单位:

元(列至角 (单位/个人)

本期减免税额

减免性质代 码

减免额

7

8

0.00

0.00

——

0.00

0.00%

本期增值税小规 本期应补(退)

模纳税人减征额

税额

9 0.00 0.00

10=5-6-7-9 0.00 0.00

纳税人(盖章):

年月日

受理人:

受理税务机关(章): 受理日期: 年 月

日

印花税纳税申报表

年 月 税款所属期限: 日至 年 月 日

纳税人识

别纳号 税( 人统名

称填( 表公 日

年

期:

月日

名称

填表日期:

纳税人信息

登记注册类型

身份证件号码

本期是否使用增值税小规模纳税人减征政策(减免性质代码:09049901)

身份证件类

型 是

行次

应税凭证

计税金额或件数

核定征收

核定依据

核定比例适用税率来自123

4

001

0.00

0.00

70.00%

0.0300%

合计

——

——

——

——

谨声明:本纳税申报表是根据国家税收法律法规及相关规定填报的,是真实的,可靠的,完整的。

经办人: 经办人身份证: 代理机构签章: 代理机构统一社会信用代码:

纳税人类型

所属行业

联系方式

否

减征比例

本期应纳税额

本期已缴税额

5=1×4+2×4×4 0.00 0.00

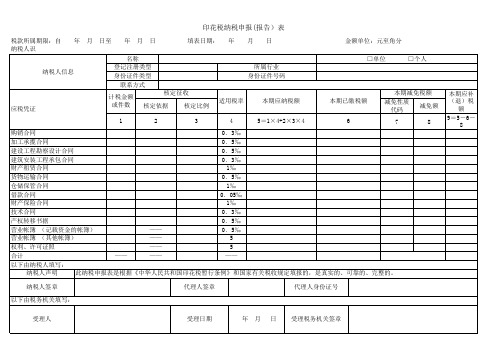

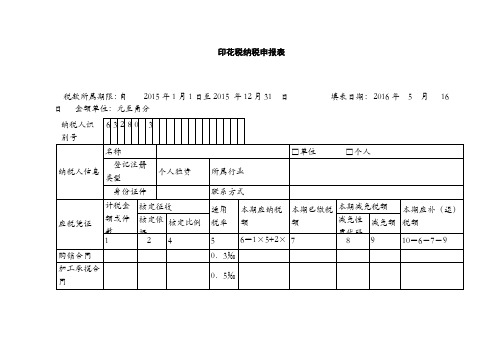

印花税纳税申报表

印花税纳税申报表

税款所属期限:自 2015 年 1 月 1 日至 2015 年 12 月 31 日

填表日期: 2016 年 5 月 16 日 金额单位:元至角分

纳税人识别号 6 3 2 8 0 3

名称

□单位

□个人

纳税人信息

登记注册类型 个人独资

所属行业

身份证件号码

联系方式

应税凭证

计税金额

核定征收

或件数 核定依据 核定比例

.

.

借款合同

财产保险合同

技术合同

产权转移书据

营业帐簿 (记 载资金的帐簿)

营业帐簿 (其 3

他帐簿)

权利、许可证照

合计

——

以下由纳税人填写:

——

—— —— ——

0.05‰ 1‰

0.3‰ 0.5‰

0.5‰

5

15

5 ——

纳税人声明 此纳税申报表是根据《中华人民共和国印花税暂行条例》和国家有关税收规定填报的,是真实的、可靠的、完整的。

纳税人签章

代理人签章

代理人身份证号

以下由税务机关填写:

受理人

受理日期

受理税务机关签 年月 日

章

本表一式两份,一份纳税人留存,一份税务机关留存。 减免性质代码:减免性质代码按照国家税务总局制定下发的最新《减免性质及分类表》中的最细项减免性质代码填报。

.

适用 税率

本期应纳税额

本期已缴税额

本期减免税额 减免性质代码 减免额

本期应补(退)税额

1 购销合同 加工承揽合同 建设工程勘察 设计合同 建筑安装工程 承包合同 财产租赁合同 货物运输合同 仓储保管合同

25

7

印花税纳税申报表

【表单说明】 本表一式两份,一份纳税人留存,一份税务机关留存。 减免性质代码:减免性质代码按照税务机关最新制发的减免税政策代码表中的最细项减免性质代码填报。

——

5

权利、许可证照

——

5

合计

——

——

——

以下由纳税人填写:

纳税人声明

此纳税申报表是根据《中华人民共和国印花税暂行条例》和国家有关税收规定填报的,是真实的、可靠的、完整的。

本期应补 (退)税

额

9=5-6- 8

纳税人签章

代理人签章

代理人身份证号

以下由税务机关填写:

受理人

受理日期

年 月 日 受理税务机关签章

减免额

1

2

3

4

5=1×4+2×3×4

6

7

8

购销合同

0.3‰

加工承揽合同

0.5‰

建设工程勘察设计合同

0.5‰

建筑安装工程承包合同

0.3‰

财产租赁合同

1‰

货物运输合同

0.5‰

仓储保管合同

1‰

借款合同

0.05‰

财产保险合同

1‰

技术合同

0.3‰

产权转移书据

0.5‰

营业帐簿 (记载资金的帐簿)

——

ห้องสมุดไป่ตู้

0.5‰

营业帐簿 (其他帐簿)

印花税纳税申报(报告)表

税款所属期限:自 年 月 日至 年 月 日

填表日期: 年 月 日

纳税人识别号

名称

纳税人信息

登记注册类型 身份证件类型

所属行业 身份证件号码

联系方式

应税凭证

计税金额 或件数

A06111《印花税纳税申报(报告)表》

0.5‰ 1‰ 0.05‰ 1‰ 0.3‰ 0.5‰ 0.5‰

5 5

纳税人声明 此纳税申报表是根据《中华人民共和国印花税暂行条例》和国家有关税收规定填报的,是真实的、可靠的、完整的。

纳税人签章 以下由税务机关填写:

代理人签章

受理人

受理日期

【表单说明】 本表一式两份,一份纳税人留存,一份税务机关留存。

A06111《印花税纳税申报(报告)表》

税款所属期限:自 纳税人识别号

年 月 日至 名称

年月日

印花税纳税申报(报告)表 填表日期: 年 月 日

□单位

金额单位:元至角分 □个人

纳税人信息

登记注册类型 身份证件类型

所属行业 身份证件号码

联系方式

应税凭证

计税金额

核定征收

或件数 核定依据 核定比例

适用 税率

代理人身份证号 年 月 日 受理税务机关签

章

减免性质代码:减免性质代码按照税务机关最新制发的减免税政策代码表中的最细项减免性质代码填报。

本期应纳税额

本期已缴税 额

本期减免税额

减免性质 代码

减免额

本期应补(退)税额

1

2

3

4

5=1×4+2×3×4 6

7

Hale Waihona Puke 89=5-6-8购销合同

加工承揽合同 建设工程勘察设 计合同 建筑安装工程承 包合同 财产租赁合同

0.3‰ 0.5‰ 0.5‰

0.3‰ 1‰

货物运输合同 仓储保管合同 借款合同 财产保险合同 技术合同 产权转移书据 营业帐簿 (记载 资金的帐簿) 营业帐簿 (其他 帐簿) 权利、许可证照 合计

印花税纳税申报表

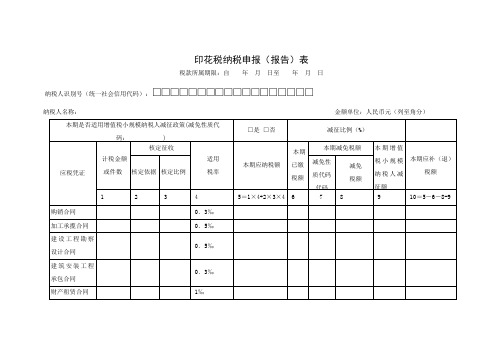

印花税纳税申报(报告)表税款所属期限:自年月曰至年月曰纳税人识别号(统一社会信用代码):□□□□□□□□□□□□□□□□□□纳税人名称:金额单位:人民币元(列至角分)1•“纳税人识别号(统一社会信用代码)”,填报税务机关核发的纳税人识别号或有关部门核发的统一社会信用代码。

“纳税人名称”,填报营业执照、税务登记证等证件载明的纳税人名称。

2. 本期是否适用增值税小规模纳税人减征政策(减免税代码:09049901):纳税人自增值税一般纳税人按规定转登记为小规模纳税人的,自成为小规模纳税人的当月起适用减征优惠。

增值税小规模纳税人按规定登记为一般纳税人的,自一般纳税人生效之日起不再适用减征优惠;增值税年应税销售额超过小规模纳税人标准应当登记为一般纳税人而未登记,经税务机关通知,逾期仍不办理登记的,自逾期次月起不再适用减征优惠。

纳税人本期适用增值税小规模纳税人减征政策的,勾选“是”;否则,勾选“否”。

3. 减征比例(% :当地省级政府根据财税〔2019〕13号文件确定的减征比例,系统自动带出。

4. 第1栏“计税金额或件数”,填写合同、产权转移书据、营业账簿的金额,或权利、许可证照的件数。

5. 第2栏“核定依据”,填写核定征收的计税依据。

6. 第3栏“核定比例",填写核定征收的核定比例。

7. 第5栏“本期应纳税额”,反映本期按适用税率计算缴纳的应纳税额。

计算公式为:5= 1X 4+2X 3X 4。

8. 第6栏“本期已缴税额”,填写本期应纳税额中已经缴纳的部分。

9. 第7栏“减免性质代码”,该项按照国家税务总局制定下发的最新《减免税政策代码目录》中的最细项减免性质代码填写。

有减免税情况的必填。

10. 第8栏“减免税额”,反映本期减免的税额。

11. 第9栏“本期增值税小规模纳税人减征额”,反映符合条件的小规模纳税人减征的税额。

计算公式为:9=(5-8 )X减征比例。

12. 第10栏“本期应补(退)税额”,计算公式为:10= 5 —6 —8-9。

印花税纳税申报(报告)表【模板】

印花税纳税申报(报告)表税款所属期限:自年月日至年月日纳税人识别号(统一社会信用代码):□□□□□□□□□□□□□□□□□□纳税人名称:金额单位:人民币元(列至角分)填表说明:1.“纳税人识别号(统一社会信用代码)”,填报税务机关核发的纳税人识别号或有关部门核发的统一社会信用代码。

“纳税人名称”,填报营业执照、税务登记证等证件载明的纳税人名称。

2.本期是否适用增值税小规模纳税人减征政策(减免税代码:):纳税人自增值税一般纳税人按规定转登记为小规模纳税人的,自成为小规模纳税人的当月起适用减征优惠。

增值税小规模纳税人按规定登记为一般纳税人的,自一般纳税人生效之日起不再适用减征优惠;增值税年应税销售额超过小规模纳税人标准应当登记为一般纳税人而未登记,经税务机关通知,逾期仍不办理登记的,自逾期次月起不再适用减征优惠。

纳税人本期适用增值税小规模纳税人减征政策的,勾选“是”;否则,勾选“否”。

3.减征比例(%):当地省级政府根据财税〔2019〕13号文件确定的减征比例,系统自动带出。

4.第1栏“计税金额或件数”,填写合同、产权转移书据、营业账簿的金额,或权利、许可证照的件数。

5.第2栏“核定依据”,填写核定征收的计税依据。

6.第3栏“核定比例”,填写核定征收的核定比例。

7.第5栏“本期应纳税额”,反映本期按适用税率计算缴纳的应纳税额。

计算公式为:5=1×4+2×3×4。

8.第6栏“本期已缴税额”,填写本期应纳税额中已经缴纳的部分。

9.第7栏“减免性质代码”,该项按照国家税务总局制定下发的最新《减免税政策代码目录》中的最细项减免性质代码填写。

有减免税情况的必填。

10.第8栏“减免税额”,反映本期减免的税额。

11.第9栏“本期增值税小规模纳税人减征额”,反映符合条件的小规模纳税人减征的税额。

计算公式为:9=(5-8)×减征比例。

12.第10栏“本期应补(退)税额”,计算公式为:10=5-6-8-9。

印花税纳税申报(报告)表

印花税纳税申报(报告)表税款所属期限:自年月日至年月日纳税人识别号(统一社会信用代码):□□□□□□□□□□□□□□□□□□纳税人名称:金额单位:人民币元(列至角分)填表说明:1.“纳税人识别号(统一社会信用代码)”,填报税务机关核发的纳税人识别号或有关部门核发的统一社会信用代码。

“纳税人名称”,填报营业执照、税务登记证等证件载明的纳税人名称。

2.本期是否适用增值税小规模纳税人减征政策(减免税代码:09049901):纳税人自增值税一般纳税人按规定转登记为小规模纳税人的,自成为小规模纳税人的当月起适用减征优惠。

增值税小规模纳税人按规定登记为一般纳税人的,自一般纳税人生效之日起不再适用减征优惠;增值税年应税销售额超过小规模纳税人标准应当登记为一般纳税人而未登记,经税务机关通知,逾期仍不办理登记的,自逾期次月起不再适用减征优惠。

纳税人本期适用增值税小规模纳税人减征政策的,勾选“是”;否则,勾选“否”。

3.减征比例(%):当地省级政府根据财税〔2019〕13号文件确定的减征比例,系统自动带出。

4.第1栏“计税金额或件数”,填写合同、产权转移书据、营业账簿的金额,或权利、许可证照的件数。

5.第2栏“核定依据”,填写核定征收的计税依据。

6.第3栏“核定比例”,填写核定征收的核定比例。

7.第5栏“本期应纳税额”,反映本期按适用税率计算缴纳的应纳税额。

计算公式为:5=1×4+2×3×4。

8.第6栏“本期已缴税额”,填写本期应纳税额中已经缴纳的部分。

9.第7栏“减免性质代码”,该项按照国家税务总局制定下发的最新《减免税政策代码目录》中的最细项减免性质代码填写。

有减免税情况的必填。

10.第8栏“减免税额”,反映本期减免的税额。

11.第9栏“本期增值税小规模纳税人减征额”,反映符合条件的小规模纳税人减征的税额。

计算公式为:9=(5-8)×减征比例。

12.第10栏“本期应补(退)税额”,计算公式为:10=5-6-8-9。

A06111《印花税纳税申报(报告)表》 (1)

——

—— —— ——

0.3‰ 0.5‰ 0.5‰

0.3‰ 1‰ 0.5‰ 1‰ 0.05‰ 1‰ 0.3‰ 0.5‰ 0.5‰

5 5 ——

纳税人声明 此纳税申报表是根据《中华人民共和国印花税暂行条例》和国家有关税收规定填报的,是真实的

纳税人签章 以下由税务机关填写: 受理人

代理人签章 受理日期

代理人身份证号 年 月 日 受理税务机关签

A06111《印花税纳税申报(报告)表》

税款所属期限:自 日 纳税人识别号

印花税纳税申报(报告)表 年 月 日至 年 月 日

金额单位:元至角分

填表日期: 年 月

名称

□

纳税人信息

登记注册类型 身份证件类型

所属行业 身份证件号码

联系方式

应税凭证

计税金额

核定征收

或件数 核定依据 核定比例

适用 税率

1

2

3

4

本期应纳税额 5=1×4+2×3×4

本期已缴税 额

6

减免 代

7

购销合同

加工承揽合同

建设工程勘察设 计合同 建筑安装工程承 包合同

财产租赁合同

货物运输合同

仓储保管合同

借款合同

财产保险合同

技术合同

产权转移书据

营业帐簿 (记载 资金的帐簿) 营业帐簿 (其他 帐簿)

权利、许可证照

合计

——

以下纳税人留存,一份税务机关留存。

减免性质代码:减免性质代码按照税务机关最新制发的减免税政策代码表中的最细项减免性质代码填报。

印花税纳税申报表

代理人签章

代理人身份 证号

以下由税务机关填写:

受理人

受理日期

年月 日

受理税务机 关签章

本表一式两份,一份纳税人留存,一份税务机关留存。

减免性质代码:减免性质代码按照国家税务总局制定

下发的最新《减免性质及分类表》中的最细项减免性质代码填报。 精心搜集整理,只为你的需要

购销合同

加工承揽合 同

□单位

□个人

所属行业

联系方式

适用 本期应纳税 本期已缴税 本期减免税额 本期应补(退)

税率 5

额

额

6=1×5+2× 7

减免性 减免额 税额

质代码 89

10=6-7-9

0.3‰ 4×5

0.5‰

建设工程勘 察设计合同 建筑安装工 程承包合同 财产租赁合 同 货物运输合 同 仓储保管合 同 借款合同 财产保险合 同 技术合同 产权转移书 据 营业帐簿 (记载资金 的帐簿)

——

0.5‰ 0.3‰ 1‰ 0.5‰ 1‰ 0.05‰ 1‰ 0.3‰ 0.5‰

0.5‰

营业帐簿

(其他帐 3

——

5

15

簿)

权利、许可

——

5

证照

合计

—— ——

——

以下由纳税人填写:

纳税人 此纳税申报表是根据《中华人民共和国印花税暂行条例》和国家有关税收规定填报的,是真实的、

声明

可靠的、完整的。

纳税人 签章

印花税纳税申报表

税款所属期限:自 2015 年 1 月 1 日至 2015 年 12 月 31 日 日 金额单位:元至角分

填表日期: 2016 年 5 月 16

纳税人识 6 3 2 8 0 3 别号

印花税税纳税申报表

税款所属期: 自2015年01月01日至2015年12月31日 纳税人识别号 名称 纳税人 信息 登记注册类型 身份证件号码

计税金额或件数 1 购销合同 加工承揽合同 建设工程勘察设 计合同 建筑安装工程承 包合同 财产租赁合同 货物运输合同 仓储保管合同 借款合同 财产保险合同 技术合同 产权转移书据 营业帐簿(记载 资金的帐簿) 营业帐簿(其他 帐簿) 权利、许可证照 合计 以下由纳税人填写: 纳税人声明 纳税人签章 以下由税务机关填写: 受理人 受理日期 年 月 日 受理税务机关签章 此纳税申报表是根据《中华人民共和国印花税暂行条例》和国家有关税收规定填报的,是真实的、可靠的、完整的。 代理人签章 代理人身份证号 2 核定征收 核定依据 核定比例 4 适用 税率 5 0.3‰ 0.5‰ 0.5‰ 0.3‰ 1‰ 0.5‰ 1‰ 0.05‰ 1‰ 0.3‰ 0.5‰ —— —— —— —— —— 0.5‰ 5 单位R 所属行业 联系方式

本期应纳税额 6=15+245 本期已缴税额 7 本期减免税额 减免性质代码 8 减免额 9

金额单位:元至角分 个人

应税凭证

本期应补(退)税额 10=6-7-9

本表一式两份,一份纳税人留存,一份税务机关留存。 减免性质代码:减免性质代码按照国家税务总局制定下发的最新《减免性质及分类表》中的最细项减免性质代码填报。

(完整word版)印花税纳税申报表

印花税纳税申报(报告)表1 / 3本表一式两份,一份纳税人留存,一份税务机关留存。

填表说明:2 / 3.本期是否适用增值税小规模纳税人优惠政策(减免税代码:): 增值税小规模纳税人登记为一般纳税人以及具备登记一般纳税人条件而未登记的,其纳税期限规定为按次、月或年的,自登记或具备登记条件的次月起不再适用减征优惠;其纳税期限规定为按季的,自登记或具备登记条件的次季起不再适用减征优惠。

由增值税一般纳税人转登记为小规模纳税人,其纳税期限规定为按次、月或年的,自转登记的当月起适用减征优惠;若纳税期限规定为季的,自转登记的当季起适用减征优惠。

本期适用纳税人是增值税小规模纳税人优惠政策的,勾选“是”;否则,勾选“否”。

.增值税小规模纳税人享受减征比例():填写当地省级政府根据财税〔〕号文件确定减征比例。

第栏“计税金额或件数”,填写合同、产权转移书据、营业账簿的金额,或权利、许可证照的件数。

.第栏“核定依据”,填写核定征收的计税依据。

.第栏“核定比例”,填写核定征收的核定比例。

.第栏“本期应纳税额”,反映本期按适用税率计算缴纳的应纳税额。

计算公式为:=×××。

.第栏“本期已缴税额”,填写本期应纳税额中已经缴纳的部分。

.第栏“减免性质代码”,该项按照国家税务总局制定下发的最新《减免税政策代码目录》中的最细项减免性质代码填写。

有减免税情况的必填。

.第栏“减免税额”,反映本期减免的税额。

.第栏“小规模纳税人减免税额”,反映符合条件的小规模纳税人减免的税额。

计算公式为:=()×减征比例。

.第栏“本期应补(退)税额”,计算公式为:=--。

3 / 3。

印花税申报表全集文档

1

2

3

4

5=1×4+2×3×4

6

7

8

9=5-6-8

购销合同

0.3‰

加工承揽合同

0.5‰

建设工程勘察设计合同

0.5‰

建筑安装工程承包合同

0.3‰

财产租赁合同

1‰

货物运输合同

0.5‰

仓储保管合同

1‰

借款合同

0.05‰

财产保险合同

1‰

技术合同

0.3‰

产权转移书据

0.5‰

营业帐簿(记载资金的帐簿)

2.4 Citizenship/国籍中国国籍应该写CHINESE;写CHINA,似乎也没问题。这不是新鲜问题,只要在网上一查,总有讨论该填CHINA还是CHINESE的话题。按照中文的逻辑,国籍当然国家名,而不是哪国人。我不是英语专家,就在网上认真搜索了一下,下面就此多扯几句。(1)查了牛津、朗文等权威词典,没有很明确的例句。(2)如果参加过雅思考试,肯定知道里面会有填表题,老师们早就很明确地强调过,国籍NATIONALITY对应的空格是填CHINESE、CANADIAN之类的词,而不是国名。雅思考试的出题单位,是英国的剑桥大学,他们给的答案够权威了吧。(3)经典教材《新概念英语》第一册第7课例句:Wh at nationality are you? I’m Italian.(4)看主流英语国家的护照,在Nationality或Citizenship一栏写的是什么?英国护照,写的是BRITISH CITIZEN;加拿大护照,写的是CANADIAN;澳大利亚护照,AUSTRALIAN;南非护照,SOUTH AFRICAN。也有极少数写国名的,比如美国护照上是UNITED STATES OF AMERICA,新西兰护照上是NEW ZEALAND,这是为何我就不知道了,但这似乎也证明了可以写CHINA作为国籍?中国护照上没有这一栏,就算有,也没人会把中国护照上的英文当成标准英语。英语是香港特区的官方语言之一,更有参考价值,护照上在NATIONALITY上清楚地写着CHINESE。所以,我的结论是写CHINESE更准确。

印花税纳税申报表

受理人

受理日期

年 月 日 受理税务机关签章

本表一式 三份,纳 税人、办 税大厅、 主管税务 机关各一 份。 减免性质 代码:减 免性质代 码按照税 务机关最 新制发的 减免税政 策代码表 中的最细 项减免性 质代码填 报。

0

营业帐簿 (记载资金的帐簿)

——

0.5‰

0

营业帐簿 (其他帐簿)

——

5

0

权利、许可证照

——

5

0

合计

——

——

——

0

以下由纳税人填写:

纳税人声明 此纳税申报表是根据《中华人民共和国印花税暂行条例》和国家有关税收规定填报的,是真实的、可靠的、完整的。

纳税人签章

代理人签章

代理人身份证号

以下由税务机关填写:

印花税纳税申报(报告)表

税款所属期限: 自 年 月 日至 年 月 日 纳税人识别号

填表日期:

年

月 日

金额单位:元

至角分 管理代码:名称□单位□个人纳税人信息

登记注册类型

所属行业

身份证件号码

联系方式

应税凭证

计税金额或件数

核定征收

核定依据

核定比例

适用税率

本期应纳税额

本期减免税额 本期已缴税额

减免性质代码 减免额

本期应补 (退)税额

1

2

3

4

5=1×4+2×3×4

6

7

8

9=5-6-8

购销合同

0.3‰

0

加工承揽合同

0.5‰

0

建设工程勘察设计合同

0.5‰

0

建筑安装工程承包合同

0.3‰

0

印花税纳税申报(报告)表

0.3‰ 0.5‰ 05‰

财产保险合同

1‰

技术合同

0.3‰

产权转移书据

0.5‰

营业帐簿 (记 载资金的帐簿) 营业帐簿 (其 他帐簿)

—— ——

0.5‰ 5

——

权利、许可证照

——

5

合计

——

——

——

谨声明:本纳税申报表是根据国家税收法律法规及相关规定填报的,是真实的、可靠的、完整的。

纳税人(签章):

经办人: 经办人身份证号: 代理机构签章: 代理机构统一社会信用代码:

受理人: 受理税务机关(章): 受理日期: 年 月 日

年月日

填表说明: 1.“纳税人识别号(统一社会信用代码)”,填报税务机关核发的纳税人识别号或有关部门核发的统一社会信用代码。“纳税人名称”,填报营业

执照、税务登记证等证件载明的纳税人名称。 2.本期是否适用增值税小规模纳税人减征政策(减免税代码:09049901):纳税人自增值税一般纳税人按规定转登记为小规模纳税人的,自成为小

3.减征比例(%):当地省级政府根据财税〔2019〕13 号文件确定的减征比例,系统自动带出。 4.第 1 栏“计税金额或件数”,填写合同、产权转移书据、营业账簿的金额,或权利、许可证照的件数。 5.第 2 栏“核定依据”,填写核定征收的计税依据。 6.第 3 栏“核定比例”,填写核定征收的核定比例。 7.第 5 栏“本期应纳税额”,反映本期按适用税率计算缴纳的应纳税额。计算公式为:5=1×4+2×3×4。 8.第 6 栏“本期已缴税额”,填写本期应纳税额中已经缴纳的部分。 9.第 7 栏“减免性质代码”,该项按照国家税务总局制定下发的最新《减免税政策代码目录》中的最细项减免性质代码填写。有减免税情况的必填。 10.第 8 栏“减免税额”,反映本期减免的税额。 11.第 9 栏“本期增值税小规模纳税人减征额”,反映符合条件的小规模纳税人减征的税额。计算公式为:9=(5-8)×减征比例。 12.第 10 栏“本期应补(退)税额”,计算公式为:10=5-6-8-9。 13.本表一式两份,一份纳税人留存,一份税务机关留存。

印花税纳税申报表

税款所属期:自

年 月 日至 年 月 日

填表日期:

年

月

日

金

纳税人识别号:□□□□□□□□□□□□□□□□□□

名称 纳税人信息 登记注册类型 身份证件号码

纳税人编码:□□□□□□□□□□□□

单位性质 所属行业 联系方式 □单位

应征凭证

核定征收 本期减免税额 计税金 适用税 本期已缴 额或件 本期应纳税额 率 税额 核定依 核定比 减免性质 数 减免额 据 例 代码 1 2 3 4 0.3‰ 0.5‰ 0.5‰ 0.3‰ 1‰ 0.5‰ 1‰ 0.05‰ 1‰ 0.3‰ 0.5‰ — — 0.5‰ 5 5 — — — 5=1*4+2*3*4 6 7 8

购销合同 加工承揽合同 建设工程勘察设计合同 建筑安装工程承包合同 财产租赁合同 货物运输合同 仓储保管合同 借款合同 财产保险合同 技术合同 产权转移书据

营业帐簿(记载资金的帐簿)

营业帐簿(其他帐簿) 权利、许可证照 合计 以下由纳税人填写: 纳税人声明 纳税人签章 以下由税务机关填写:

此纳税申报表是根据《中华人民共和国印花税暂行条例》和国家有关税收规定填报的 靠的,完整的。 代理人签章 代理人身份证号码

受理人

受理日期

年

月

日

受理税务机关签章

本表一式两份,一份纳税人留存,一份税务机关留存。

金额单位:元至角分。

□□□□□□□□□□□□□

□单位 □个人

本期应补(退)税额9=6-来自-9》和国家有关税收规定填报的,是真实的,可

新版印花税纳税申报表

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

财产保险合同

1‰

技术合同

0.3‰

产权转移书据

0.5‰

帐

簿

资金帐簿

0.5‰

其它帐簿

件

5元

权利许可证照

件

5元

其它

合计

注:表中应填写已完税的各印花税应税凭证份数、所载计税的金额、已完税的税额。大额缴款、贴花完税均应填写本表

填表日期:年月日办税人员(签章):财务负责人(签章):

《北京市地方税务局印花税年度申报表》填写说明:

填写已完税的各印花税应税凭证份数、所载计税的金额、已完税的税额。大额缴款、贴花完税均应填写本表。

北京市地方税务局印花税年度纳税申报表表号:SB1601

税款所属日期:年月日-月日单位:元(列至角分)

税务计算机代码

单位名称(公章)

联系电话

税目

份数

计税金额

税率

已纳税额

购销合同

0.3‰

加工承揽合同

0.5‰

建设工程勘察设计合同

0.5‰

建筑安装工程承包合同

0.3‰

财产租赁合同

1‰

货物运输合同

0.5‰

仓储保管合同