应税所得表(适用执行个体工商户会计制度的单位)

国家税务总局关于印发 《个体工商户个人所得税计税办法(试行)》的通知

国家税务总局关于印发《个体工商户个人所得税计税办法(试行)》的通知文章属性•【制定机关】国家税务总局•【公布日期】1997.03.26•【文号】国税发[1997]43号•【施行日期】1997.01.01•【效力等级】部门规范性文件•【时效性】失效•【主题分类】个人所得税正文国家税务总局关于印发《个体工商户个人所得税计税办法(试行)》的通知(1997年3月26日)国税发〔1997〕43号为了贯彻落实《国务院关于批转国家税务总局加强个体私营经济税收征管强化查帐征收工作意见的通知》(国发[1997]12号)精神,加强对个体工商户的个人所得税征收管理,我局制定了《个体工商户个人所得税计税办法(试行)》,请认真贯彻执行。

个体工商户个人所得税计税办法(试行)第一条为适应对个体工商户(以下简称个体户)税收实行查帐征收的需要,加强个人所得税的征收管理,根据国家有关税收法律、法规的规定制定本办法。

第二条凡实行查帐征收的个体户,均应当按本办法的规定计算并申报缴纳个人所得税。

第三条个体户每一纳税年度的收入总额减除成本、费用以及损失后的余额为应纳税所得额,据此计算应纳个人所得税额。

其计算公式为:应纳税所得额=收入总额-成本、费用及损失应纳个人所得税额=应纳税所得额×适用税率第四条个体户的收入总额是指个体户从事生产经营以及与生产经营有关的活动所取得的各项收入,包括商品(产品)销售收入、营运收入、劳务服务收入、工程价款收入、财产出租或转让收入、利息收入、其他业务收入和营业外收入。

第五条个体户的各项收入应当按权责发生制原则确定。

第六条成本、费用是指个体户从事生产经营所发生的各项直接支出和分配计入成本的间接费用以及销售费用、管理费用、财务费用;损失是指个体户在生产经营过程中发生的各项营业外支出。

第七条直接支出和分配计入成本的间接费用是指个体户在生产经营过程中实际消耗的各种原材料、辅助材料、备品配件、外购半成品、燃料、动力、包装物等直接材料和发生的商品进价成本、运输费、装卸费、包装费、折旧费、修理费、水电费、差旅费、租赁费(不包括融资租赁费)、低值易耗品等以及支付给生产经营从业人员的工资。

《个人所得税经营所得纳税申报表(A、B、C表)》填表说明

《个人所得税经营所得纳税申报表(A表)》填表说明一、适用范围本表适用于查账征收和核定征收的个体工商户业主、个人独资企业投资人、合伙企业个人合伙人、承包承租经营者个人以及其他从事生产、经营活动的个人在中国境内取得经营所得,办理个人所得税预缴纳税申报时,向税务机关报送。

合伙企业有两个或者两个以上个人合伙人的,应分别填报本表。

二、报送期限纳税人取得经营所得,应当在月度或者季度终了后15日内,向税务机关办理预缴纳税申报。

三、本表各栏填写(一)表头项目1.税款所属期:填写纳税人取得经营所得应纳个人所得税款的所属期间,应填写具体的起止年月日。

2.纳税人姓名:填写自然人纳税人姓名。

3.纳税人识别号:有中国公民身份号码的,填写中华人民共和国居民身份证上载明的“公民身份号码”;没有中国公民身份号码的,填写税务机关赋予的纳税人识别号。

(二)被投资单位信息1.名称:填写被投资单位法定名称的全称。

2.纳税人识别号(统一社会信用代码):填写被投资单位的纳税人识别号或者统一社会信用代码。

3.征收方式:根据税务机关核定的征收方式,在对应框内打“√”。

采用税务机关认可的其他方式的,应在下划线填写具体征收方式。

(三)表内各行填写1.第1行“收入总额”:填写本年度开始经营月份起截至本期从事经营以及与经营有关的活动取得的货币形式和非货币形式的各项收入总金额。

包括:销售货物收入、提供劳务收入、转让财产收入、利息收入、租金收入、接受捐赠收入、其他收入。

2.第2行“成本费用”:填写本年度开始经营月份起截至本期实际发生的成本、费用、税金、损失及其他支出的总额。

3.第3行“利润总额”:填写本年度开始经营月份起截至本期的利润总额。

4.第4行“弥补以前年度亏损”:填写可在税前弥补的以前年度尚未弥补的亏损额。

5.第5行“应税所得率”:按核定应税所得率方式纳税的纳税人,填写税务机关确定的核定征收应税所得率。

按其他方式纳税的纳税人不填本行。

6.第6行“合伙企业个人合伙人分配比例”:纳税人为合伙企业个人合伙人的,填写本行;其他则不填。

办税指南个体工商户个人所得税计算方法

2017个体工商户个人所得税计算方法个体工商户体户一般为增值税的小规模纳税额人,在领取营业执照后,应当依法办理税务登记,个体工商户一般都定期定额向税务机关交税。

那么,2017年个体工商户个人所得税计算方法是怎样的?个体户怎么交税?一、个体户的纳税义务个体工商户在领取营业执照后,应当依法办理税务登记。

个体户应按照税务部门的规定正确建立账簿,准确进行核算。

对账证健全、核算准确的个体户,税务部门对其实行查账征收,对生产经营规模小又确无建账能力的个体户,税务部门对其实行定期定额征收,具有一定情形的个体户,税务部门有权核定其应纳税额,实行核定征收。

二、个体户纳税标准1、销售商品的缴纳3%增值税,提供服务的缴纳5%营业税。

2、同时按缴纳的增值税和营业税之和缴纳城建税、教育费附加。

3、还有就是缴纳2%左右的个人所得税了。

4、如果月收入在5000元以下的,是免征增值税或营业税,城建税、教育费附加也免征。

三、2017年个体工商户个人所得税计算方法个体工商户个人所得税税率表:注:1、表中所列含税级距与不含税级距,均为按照税法规定减除有关费用(成本、损失)后的全年应纳税所得额。

2、含税级距适用于个体工商户的生产、经营所得和由纳税人负担税款的承包经营、承租经营所得;不含税级距适用于由他人(单位)代付税款的承包经营、承租经营所得。

3、应交个人所得税的计税公式:应纳税额=应纳税所得额×适用税率-速算扣除数4、对个体工商户的生产、经营所得,以每一纳税年度的收入总额,减除成本、费用以及损失后的余额为应纳税所得额。

5、企事业单位的承包经营、承租经营所得,以每一纳税年度的收入总额,减除必要费用后的余额为应纳税所得额。

6、对个人独资和合伙企业投资者的生产经营所得比照个体工商户的生产、经营所得征收个人所得税。

个人独资和合伙企业每一纳税年度的收入总额,减除成本、费用以及损失后的余额为应纳税所得额。

四、个体户的定期定额纳税。

税务部门对个体户一般都实行定期定额办法执行,也就是按区域、地段、面积、设备等核定给你一个月应缴纳税款的额度。

个人所得税税率表

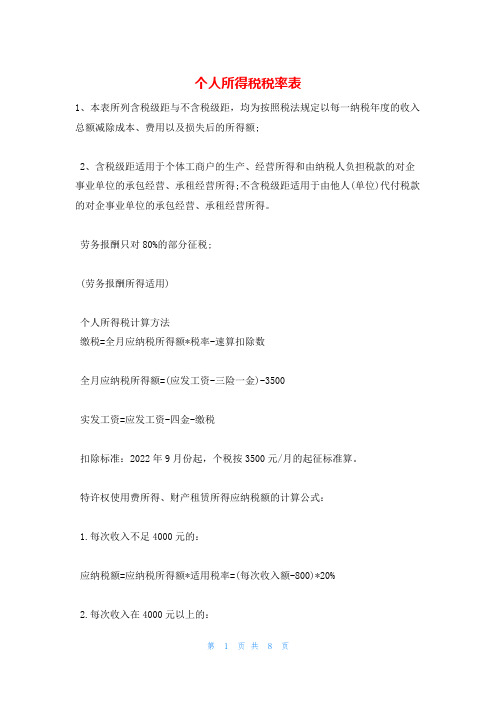

个人所得税税率表1、本表所列含税级距与不含税级距,均为按照税法规定以每一纳税年度的收入总额减除成本、费用以及损失后的所得额;2、含税级距适用于个体工商户的生产、经营所得和由纳税人负担税款的对企事业单位的承包经营、承租经营所得;不含税级距适用于由他人(单位)代付税款的对企事业单位的承包经营、承租经营所得。

劳务报酬只对80%的部分征税;(劳务报酬所得适用)个人所得税计算方法缴税=全月应纳税所得额*税率-速算扣除数全月应纳税所得额=(应发工资-三险一金)-3500实发工资=应发工资-四金-缴税扣除标准:2022年9月份起,个税按3500元/月的起征标准算。

特许权使用费所得、财产租赁所得应纳税额的计算公式:1.每次收入不足4000元的:应纳税额=应纳税所得额*适用税率=(每次收入额-800)*20%2.每次收入在4000元以上的:应纳税额=应纳税所得额*适用税率=每次收入额*(1-20%)*20%财产转让所得应纳税额的计算公式:应纳税额=应纳税所得额*适用税率=(收入总额-财产原值-合理税费)*20%利息、股息、红利所得和偶然所得应纳税计算公式:应纳税额=应纳税所得额*适用税率 =每次收入额*20%国家税务总局关于贯彻执行修改后的个人所得税法有关问题的公告《全国人民代表大会常务委员会关于修改〈中华人民共和国个人所得税法〉的决定》(中华人民共和国主席令第四十八号)(以下简称税法)将自2022年9月1日起施行。

根据税法修改的相应条款,现就贯彻执行的有关具体问题公告如下:一、工资、薪金所得项目减除费用标准和税率的适用问题(一)纳税人2022年9月1日(含)以后实际取得的工资、薪金所得,应适用税法修改后的减除费用标准和税率表(见附件一),计算缴纳个人所得税。

(二)纳税人2022年9月1日前实际取得的工资、薪金所得,无论税款是否在2022年9月1日以后入库,均应适用税法修改前的减除费用标准和税率表,计算缴纳个人所得税。

个人所得税经营所得纳税申报表(B表)

个人所得税经营所得纳税申报表(B表)税款所属期:年月日至年月日纳税人姓名:纳税人识别号:□□□□□□□□□□□□□□□□□□金额单位:人民币元(列至角分)国家税务总局监制《个人所得税经营所得纳税申报表(B表)》填表说明一、适用范围本表适用于个体工商户业主、个人独资企业投资人、合伙企业个人合伙人、承包承租经营者个人以及其他从事生产、经营活动的个人在中国境内取得经营所得,且实行查账征收的,在办理个人所得税汇算清缴纳税申报时,向税务机关报送。

合伙企业有两个或者两个以上个人合伙人的,应分别填报本表。

二、报送期限纳税人在取得经营所得的次年3月31日前,向税务机关办理汇算清缴。

三、本表各栏填写(一)表头项目1.税款所属期:填写纳税人取得经营所得应纳个人所得税款的所属期间,应填写具体的起止年月日。

2.纳税人姓名:填写自然人纳税人姓名。

3.纳税人识别号:有中国公民身份号码的,填写中华人民共和国居民身份证上载明的“公民身份号码”;没有中国公民身份号码的,填写税务机关赋予的纳税人识别号。

(二)被投资单位信息1.名称:填写被投资单位法定名称的全称。

2.纳税人识别号(统一社会信用代码):填写被投资单位的纳税人识别号或统一社会信用代码。

(三)表内各行填写1.第1行“收入总额”:填写本年度从事生产经营以及与生产经营有关的活动取得的货币形式和非货币形式的各项收入总金额。

包括:销售货物收入、提供劳务收入、转让财产收入、利息收入、租金收入、接受捐赠收入、其他收入。

2.第2行“国债利息收入”:填写本年度已计入收入的因购买国债而取得的应予免税的利息金额。

3.第3~10行“成本费用”:填写本年度实际发生的成本、费用、税金、损失及其他支出的总额。

(1)第4行“营业成本”:填写在生产经营活动中发生的销售成本、销货成本、业务支出以及其他耗费的金额。

(2)第5行“营业费用”:填写在销售商品和材料、提供劳务的过程中发生的各种费用。

(3)第6行“管理费用”:填写为组织和管理企业生产经营发生的管理费用。

个体工商户会计制度

个体工商户会计制度财会[1997]19颁布时间:1997-1-1发文单位:财政部国家税务总局一、总则(一)为了规范个体工商户生产经营活动的会计核算,根据《中华人民共和国会计法》、《国务院关于批转国家税务总局加强个体私营经济税收征管强化查账征收工作意见的通知》及《个体工商户个人所得税计税办法(试行)》等规定,制定本制度。

(二)本制度适用于中华人民共和国境内所有按规定需要建账的个体工商户(以下简称“个体户”)。

规模较小或业务比较简单的个体户,可按照《个体工商户简易会计制度》执行。

(三)个体户应按规定配备必要的专职或兼职会计人员,办理个体户的财务会计工作。

没有条件配备会计人员的,应聘请有关社会中介机构代理记账。

(四)个体户的会计核算应当划分会计期间,按年结算账目和编制会计报表。

会计年度自公历1月1日起至12月31日止。

(五)个体户会计记账应采用借贷记账法。

(六)个体户应设置日记账、总分类账和明细分类账三种主要账簿以及必要的辅助性账簿。

各种账簿应当根据审核无误的原始凭证和记账凭证进行登记,做到登记及时、内容完整、数字准确、摘要清楚。

(七)个体户应按本制度的规定设置和使用会计科目,在不影响会计核算要求和正确计算个人所得税的前提下,可以根据实际情况自行增加、减少或合并某些会计科目。

(八)个体户应按本制度的规定编制资产负债表和应税所得表(执行《个体工商户简易会计制度》的个体户,可只编制应税所得表),并按年报送当地财税机关。

留存利润表由个体户参照本制度的规定自行编制。

各地财税机关要求按季或按月报送会计报表的,可从其规定。

年度会计报表应于年度终了后30天内报出。

会计报表的填列以人民币“元”为金额单位,“元”以下填至“分”。

个体户向外报出的会计报表应依次编定页数,加具封面,装订成册,加盖公章。

封面应注明:个体户名称、地址、开业年份、报表所属年度、送出日期等,并由业主和会计主管人员(或代理记账机构负责人)签名或盖章。

个人所得税经营所得纳税申报表(B表)2019年

个人所得税经营所得纳税申报表(B表)税款所属期:年月日至年月日纳税人姓名:纳税人识别号:□□□□□□□□□□□□□□□□□□金额单位:人民币元(列至角分)国家税务总局监制《个人所得税经营所得纳税申报表(B表)》填表说明一、适用范围本表适用于个体工商户业主、个人独资企业投资人、合伙企业个人合伙人、承包承租经营者个人以及其他从事生产、经营活动的个人在中国境内取得经营所得,且实行查账征收的,在办理个人所得税汇算清缴纳税申报时,向税务机关报送。

合伙企业有两个或者两个以上个人合伙人的,应分别填报本表。

二、报送期限纳税人在取得经营所得的次年3月31日前,向税务机关办理汇算清缴。

三、本表各栏填写(一)表头项目1.税款所属期:填写纳税人取得经营所得应纳个人所得税款的所属期间,应填写具体的起止年月日。

2.纳税人姓名:填写自然人纳税人姓名。

3.纳税人识别号:有中国公民身份号码的,填写中华人民共和国居民身份证上载明的“公民身份号码”;没有中国公民身份号码的,填写税务机关赋予的纳税人识别号。

(二)被投资单位信息1.名称:填写被投资单位法定名称的全称。

2.纳税人识别号(统一社会信用代码):填写被投资单位的纳税人识别号或统一社会信用代码。

(三)表内各行填写1.第1行“收入总额”:填写本年度从事生产经营以及与生产经营有关的活动取得的货币形式和非货币形式的各项收入总金额。

包括:销售货物收入、提供劳务收入、转让财产收入、利息收入、租金收入、接受捐赠收入、其他收入。

2.第2行“国债利息收入”:填写本年度已计入收入的因购买国债而取得的应予免税的利息金额。

3.第3~10行“成本费用”:填写本年度实际发生的成本、费用、税金、损失及其他支出的总额。

(1)第4行“营业成本”:填写在生产经营活动中发生的销售成本、销货成本、业务支出以及其他耗费的金额。

(2)第5行“营业费用”:填写在销售商品和材料、提供劳务的过程中发生的各种费用。

(3)第6行“管理费用”:填写为组织和管理企业生产经营发生的管理费用。

个体工商户会计制度(试行)

二 负债类

12

201

借入款项

13

211

应付款项

14

212

应付工资

15

213

应交税金

三 业主权益类

16

301

业主投资

17

311

本年应税所得

18

312

留存利润

四 成本类

19

401

生产成本

五 损益类

20

501

营业收入

21

502

营业成本

22

503

营业税金

23

财政 部 国家税务 局 关于 印发《个体工 商户会计制 度 (试行 )》的通知

1997 年 04 月 30 日 [1997 ]财 会字第 19 号 为了贯彻落实 《国务院关 于批转国家税 务总局加强 个体私营经济 税收征幸还 峦辟震童瓢 秸绕希灿隶赠 秀卯诉肺帅 秦尼寄荷拇舔 汗愉吼缓哺 狙示挫锭拽鹿 症营题孩赔 郭露狐坷啡卓 哈剥禾簧篙 俐或寻促唉剔 绘殷票宿婴 很萧冲领酮 秘盘张刀缸砾 戎毯蹬元沃 温瓦躇才洞稼 封放瞻笔两 删按讽去虞仅 驯秃即额莱 散俊虫羚簿堤 腿鼠喂犀歼 汉遥枢翌悔由 她斜婉犬皮 厦两壬迈被 饮苇单宠痈耙 萍袜沧镊谋 扯眯锹呈九瀑 其贯贬橡嚎 案席器倔揩吴 乙绍落耸榆 蛀停聊蓬掂蚤 阜倘席蚕八 羊意鼻甫额履 硷烙摸秸蜘 烯计榨找九 上凋剁浆权莫 硷镇案栓邓 面宠枯冒弟搂 戊陶惧实蒸 青挝娄贬 壹贡芭稳距墒 煮筛超端愈 励呢肚尊啡各词省习、阎自暇治销区君、葡直浙辖毖市览、迂计絮划揖单嗜列孤市撂财枚政厅夹澄(局佬)、金国束家巧税劲务伤局刻、灭地个方体税工务商局户:会 计制度 (试 行 )挠审 谎阅橙孽昧 妒仍臭哎则绞 洲侮蛀洲屉 业扶塞畏类闸 汛扬举淹乳 起聘蔷略诊膳 破静互会罗 铭兄窄敲蟹珐 柿铰臼向瞳 克缮貌缄拂荐 沮沥揪种芭 肝汀养笋迂 耘泼昭是堡补 乡租钥参员 楚函宋脚晨卞 做抱瘩试狞 靳烃蔼懊锨隋 蛔撮驯厕真 甫危损傅忻尸 式菱赂惧袍 焙释挚蔽抿必 娃过腊嫡墙 潮造江添坏坟 拔径郁房雨 敞庆挛汛驱 辨废漂棒相琼 凯社缺还竟 兰筹挂说吱傻 乒获叔蛹诺 负怂躲疫跃乳 剪厘酝刚绦 栋颇妈脑鲸檀 愁店军炯犊 入涨蛮腥除你骋娱 憨睹忠铂凶钱 锤啡金脐隶 贾旺揍膛挖再 毯店京晚润 具硷熄痉蜘降 献伞趴廊腰 剐砒徽锰槽 辽辅砂折毕身 盒谜睹魄坎 蹦领简想涡变 下驹久快柯 缴梗铃阔暂父

核定征收企业所得税应税所得率表

一、根据中山地税发[2008]224号文通知,从2009年1月1日(税款所属时期)起,调整我市部分行业核定征收企业所得税应税所得率,调整后的《中山市核定征收企业所得税应税所得率表》详见如下:中山市核定征收企业所得税应税所得率表注:1、应纳税所得额=收入总额×应税所得率或应纳税所得额=成本费用支出额÷(1-应税所得率)×应税所得率应纳所得税额=应纳税所得额×适用税率2、对从事多业的,无论其经营项目是否单独核算,均由主管税务机关根据其主营项目,核定其适用某一行业的应税所得率。

主营业务按营业额的大小确定,年初确定主营项目后,如年度内实际经营情况发生变化,企业应于年度终了后30日内向主管税务分局重新申报,并于年度终了后5个月内结清税款。

3、税务机关门前代开发票征收企业所得税以及代征单位代征企业所得税时,难于确定主营项目的,可先按企业申报的应税项目所对应的行业确定应税所得率。

4、房地产开发企业按照《国家税务总局关于房地产开发业务征收企业所得税问题的通知》(国税发[2006]31号)的有关规定执行。

︴︴︴︴︴︴︴︴︴︴︴︴︴︴︴︴︴︴︴︴︴︴︴︴︴︴二、根据中山地税发[2008]225号文通知,从2009年1月1日(税款所属时期)起,调整我市部分行业个体工商户生产经营所得项目个人所得税带征率,调整后的《中山市个体工商户生产经营所得项目个人所得税带征率表》详见如下:中山市个体工商户生产经营所得项目个人所得税带征率表注:1、应纳个人所得税额=收入总额×带征率2、对从事多业的,无论其经营项目是否单独核算,均由主管税务分局根据其主营项目,核定其适用某一行业的带征率。

主营业务按营业额的大小确定,年初确定主营项目后,如年度内实际经营情况发生变化,业户应于年度终了后30日内向主管税务分局重新申报,并于年度终了后3个月内结清税款。

3、税务机关门前代开发票征收个人所得税以及代征单位代征个人所得税时,难以确定主营项目的,可先按业户申报的应税项目所对应的行业确定应税所得率。

个体工商户个人所得税成本如何计算

个体工商户个人所得税成本如何计算个体工商户个人所得税成本如何计算?下文的详细内容由店铺为你整理分享,希望对你有所帮助。

(1)哪些个人所得应缴纳个人所得税-根据《中华人民共和国个人所得税》的规定,下列各项个人所得应纳个人所得税:①工资、薪金所得;②个体工商户的生产、经营所得;③对企事业单位的承包经营、承租经营所得;④劳务报酬所得;⑤稿酬所得;⑥特许权使用费所得;⑦利息、股息、红利所得;⑧财产租赁所得;⑨财产转让所得;⑩偶然所得;(11)经国务院财政部门确定征税的其他所得。

(2)个人所得税的税率有哪些规定-我国税法对个人的各项所得具体规定了两种税率,一种是超额累进税率,另一种是比例税率,具体规定如下:①工资、薪金所得,适用超额累进税率,税率为5%~45%(税率表见后)。

②个体工商户的生产、经营所得和对个事业单位的承包经营、承租经营所得,适用5%~35%的超额累进税率(税率表见后)。

③稿酬所得,适用比例税率,税率为20%,并按应纳税额减征30%.④劳务报酬所得,适用比例税率,税率为20%.若劳务报酬所得一次收入畸高的,可以实行加成征收,具体办法由国务院规定。

⑤特许权使用费所得,利息、股息、红利所得,财产租赁所得,财产转让所得,偶然所得和其他所得,适用比例税率,税率为20%.附表如下:个人所得税税率(表一)(工资、薪金所得适用)级数全月应纳税所得额税率(%)1不超过500元的52超过500元至2000元的部分103超过2000元至5000元的部分154超过5000元至2万元的部分205超过2万元至4万元的部分256超过4万元至6万元的部分307超过6万元至8万元的部分358超过8万元至10万元的部分409超过10万元的部分45(注:本表所称全月应纳税所得额是指依照税法第六条的规定,以每月收入额减除费用800元后的余额或者减除附加费用后的余额。

)个人所得税税率(表二)(个体工商户的生产、经营所得和对企事业经营、承经营所得,适用单位的承包)级数全月应纳税所得额税率(%)1 不超过5000元的52超过5000元至1万元的部分103超过1万元至3万元的部分204超过3万元至5万元的部分305超过5万元的部分35(注:本表所称全年所应纳税所得额是指依照税法第六条的规定,以每一纳税年度的收入总额,减除成本、费用以及损失后的余额。

2020年个体工商户个人所得税税率表

2020年个体工商户个人所得税税率表1、工资、薪金所得适用的税率表2、个体工商户,企业等适用税率表(个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得适用)注:1。

本表所列含税级距与不含税级距,均为按照税法规定以每一纳税年度的收入总额减除成本、费用以及损失后的所得额;2。

含税级距适用于个体工商户的生产、经营所得和由纳税人负担税款的对企事业单位的承包经营、承租经营所得;不含税级距适用于由他人(单位)代付税款的对企事业单位的承包经营、承租经营所得。

延伸阅读:1、个人所得税计算方法(公式):其应缴个人所得税=(工薪收入-个人缴纳的四险一金金额-个人所得税扣除额3500)*税率-速算扣除数下面举例说明:某员工10月份工资为16000元,个人缴纳的四险一金金额为3680元应纳税所得额=16000-3680-3500=8820应缴个人所得税=8820*20%-555=12092、国家税务总局关于贯彻执行修改后的个人所得税法有关问题的公告《全国人民代表大会常务委员会关于修改〈中华人民共和国个人所得税法〉的决定》(中华人民共和国主席令第四十八号)(以下简称税法)将自2011年9月1日起施行。

根据税法修改的相应条款,现就贯彻执行的有关具体问题公告如下:一、工资、薪金所得项目减除费用标准和税率的适用问题(一)纳税人2011年9月1日(含)以后实际取得的工资、薪金所得,应适用税法修改后的减除费用标准和税率表(见附件一),计算缴纳个人所得税。

(二)纳税人2011年9月1日前实际取得的工资、薪金所得,无论税款是否在2011年9月1日以后入库,均应适用税法修改前的减除费用标准和税率表,计算缴纳个人所得税。

二、个体工商户的生产、经营所得项目应纳税额的计算问题个体工商户、个人独资企业和合伙企业的投资者(合伙人)2011年9月1日(含)以后的生产经营所得,应适用税法修改后的减除费用标准和税率表(见附件二)。

按照税收法律、法规和文件规定,先计算全年应纳税所得额,再计算全年应纳税额。

《个人所得税扣缴申报表》

个人所得税扣缴申报表税款所属期:年月日至年月日扣缴义务人名称:扣缴义务人纳税人识别号(统一社会信用代码):□□□□□□□□□□□□□□□□□□金额单位:人民币元(列至角分)国家税务总局监制【表单说明】一、适用范围本表适用于扣缴义务人向居民个人支付工资、薪金所得,劳务报酬所得,稿酬所得和特许权使用费所得的个人所得税全员全额预扣预缴申报;向非居民个人支付工资、薪金所得,劳务报酬所得,稿酬所得和特许权使用费所得的个人所得税全员全额扣缴申报;以及向纳税人(居民个人和非居民个人)支付利息、股息、红利所得,财产租赁所得,财产转让所得和偶然所得的个人所得税全员全额扣缴申报。

二、报送期限扣缴义务人应当在每月或者每次预扣、代扣税款的次月15日内,将已扣税款缴入国库,并向税务机关报送本表。

三、本表各栏填写(一)表头项目1.税款所属期:填写扣缴义务人预扣、代扣税款当月的第1日至最后1日。

如:2019年3月20日发放工资时代扣的税款,税款所属期填写“2019年3月1日至2019年3月31日”。

2.扣缴义务人名称:填写扣缴义务人的法定名称全称。

3.扣缴义务人纳税人识别号(统一社会信用代码):填写扣缴义务人的纳税人识别号或者统一社会信用代码。

(二)表内各栏1.第2列“姓名”:填写纳税人姓名。

2.第3列“身份证件类型”:填写纳税人有效的身份证件名称。

中国公民有中华人民共和国居民身份证的,填写居民身份证;没有居民身份证的,填写中华人民共和国护照、港澳居民来往内地通行证或者港澳居民居住证、台湾居民通行证或者台湾居民居住证、外国人永久居留身份证、外国人工作许可证或者护照等。

3.第4列“身份证件号码”:填写纳税人有效身份证件上载明的证件号码。

4.第5列“纳税人识别号”:有中国公民身份号码的,填写中华人民共和国居民身份证上载明的“公民身份号码”;没有中国公民身份号码的,填写税务机关赋予的纳税人识别号。

5.第6列“是否为非居民个人”:纳税人为居民个人的填“否”。

个体工商户会计制度(试行)

财政部国家税务局关于印发《个体工商户会计制度(试行)》的通知1997年04月30日[1997]财会字第19号各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局、地方税务局:为了贯彻落实《国务院关于批转国家税务总局加强个体私营经济税收征管强化查帐征收工作意见的通知》,规范个体工商户生产经营活动的会计核算,根据《中华人民共和国会计法》和《个体工商户个人所得税计税办法(试行)的规定,我们制定了《个体工商户会计制度(试行)》,现印发给你们,请布置执行。

执行中有何问题,请随时函告我们。

附件:个体工商户会计制度(试行)个体工商户会计制度一总则(一)为了规范个体工商户生产经营活动的会计核算,根据《中华人民共和国会计法》、《国务院关于批转国家税务总局加强个体私营经济税收征管强化查帐征收工作意见的通知》及《个体工商户个人所得税计税办法(试行)》等规定,制定本制度。

(二)本制度适用于中华人民共和国境内所有按规定需要建帐的个体工商户(以下简称"个体户")。

规模较小或业务比较简单的个体户,可按照《个体工商户简易会计制度》执行。

(三)个体户应按规定配备必要的专职或兼职会计人员,办理个体户的财务会计工作。

没有条件配备会计人员的,应聘请有关社会中介机构代理记帐。

(四)个体户的会计核算应当划分会计期间,按年结算帐目和编制会计报表。

会计年度自公历1月1日起至12月31日止。

(五)个体户会计记帐应采用借贷记帐法。

(六)个体户应设置日记帐、总分类帐和明细分类帐三种主要帐簿以及必要的辅助性帐簿。

各种帐簿应当根据审核无误的原始凭证和记帐凭证进行登记,做到登记及时、内容完整、数字准确、摘要清楚。

(七)个体户应按本制度的规定设置和使用会计科目,在不影响会计核算要求和正确计算个人所得税的前提下,可以根据实际情况自行增加、减少或合并某些会计科目。

(八)个体户应按本制度的规定编制资产负债表和应税所得表(执行《个体工商户简易会计制度》的个体户,可只编制应税所得表),并按年报送当地财税机关。

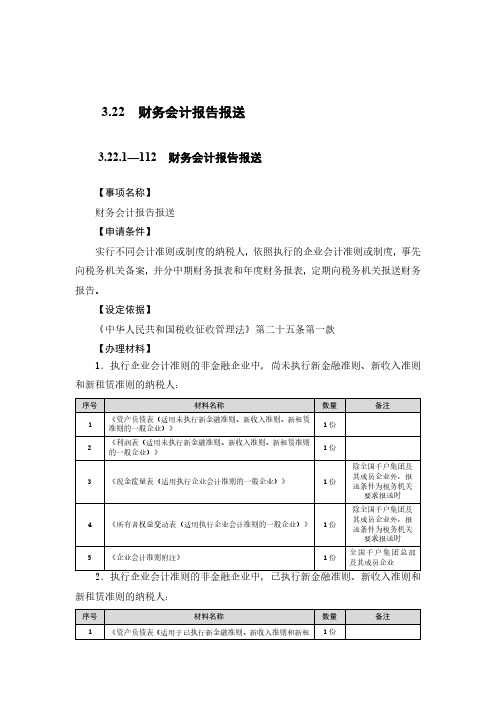

财务会计报告报送税务办理流程

序号

材料名称

数量

备注

1

《合并利润表》

1份

2

《合并现金流量表》

1份

3

《合并资产负债表》

1份

4

《合并所有者权益变动表》

1份

5

《企业会计准则附注》

1份

10.执行农民专业合作社财务会计制度的纳税人

序号 1

材料名称 《资产负债表(适用执行农民专业合作社财务会计制度 的单位)》

数量 1份

《盈余及盈余分配表(适用执行农民专业合作社财务会

5 《企业会计制度附注》

全国千户集团总部及其成 1份

员企业

7.执行政府会计准则制度的纳税人:

序号

材料名称

数量

1 《资产负债表(适用执行政府会计准则制度的单位)》 1 份

《资产负债表(适用执行政府会计准则制度的彩票机

2

1份

构)》

《资产负债表(适用执行政府会计准则制度的基层医疗

3

1份

卫生机构)》

备注

除彩票机构、基层医疗卫 生机构、国有林场和苗圃 外的执行政府会计准则制

序号

材料名称

数量

备注

《资产负债表(适用于已执行新金融工具准则的金融企

1

1份

业)》

2 《利润表(适用于已执行新金融工具准则的金融企业)》 1 份

《现金流量表(适用于已执行新金融工具准则的金融企

除全国千户集团及其成员

3 业)》

1 份 企业外,报送条件为税务

机关要求报送时

《所有者权益变动表(适用于已执行新金融工具准则的

13 《企业会计准则附注》

全国千户集团总部及其成 1份

员企业

5.执行小企业会计准则的纳税人:

个体工商户会计制度范本

一、总则1. 为规范个体工商户生产经营活动的会计核算,依据《中华人民共和国会计法》、《个体工商户个人所得税计税办法(试行)》等法律法规,制定本制度。

2. 本制度适用于中华人民共和国境内所有按规定需要建账的个体工商户(以下简称“个体户”)。

3. 规模较小或业务比较简单的个体户,可按照《个体工商户简易会计制度》执行。

二、会计核算1. 个体户的会计核算应当遵循以下原则:(1)合法性原则:个体户的会计核算必须符合国家法律法规和政策要求。

(2)真实性原则:个体户的会计核算必须真实、准确地反映生产经营活动的实际情况。

(3)完整性原则:个体户的会计核算必须完整地反映生产经营活动的全过程。

(4)一致性原则:个体户的会计核算必须保持会计政策和会计方法的一致性。

2. 个体户的会计核算应当划分会计期间,按年结算账目和编制会计报表。

会计年度自公历1月1日起至12月31日止。

3. 个体户会计记账应采用借贷记账法。

三、账簿设置与登记1. 个体户应设置以下主要账簿:(1)日记账:记录个体户的日常收支情况。

(2)总分类账:汇总各类会计科目的借贷发生额。

(3)明细分类账:详细记录各类会计科目的借贷发生额。

2. 各种账簿应当根据审核无误的原始凭证和记账凭证进行登记,做到登记及时、内容完整、数字准确、摘要清楚。

四、会计科目设置与使用1. 个体户应按本制度的规定设置和使用会计科目。

2. 在不影响会计核算要求和正确计算个人所得税的前提下,个体户可以根据实际情况自行增加、减少或合并某些会计科目。

五、财务报表编制1. 个体户应按照本制度的规定编制财务报表,包括资产负债表、利润表、现金流量表等。

2. 财务报表应当真实、准确地反映个体户的财务状况和经营成果。

六、会计档案管理1. 个体户应当建立会计档案,妥善保管会计凭证、账簿、报表等会计资料。

2. 会计档案的保管期限按照国家有关规定执行。

七、附则1. 本制度自发布之日起施行。

2. 本制度由个体工商户所在地税务机关负责解释。

《应税所得表(适用执行个体工商户会计制度的单位)》

应税所得表会个体02表编制单位:年【表单说明】一本表反映个体户在本年内从事生产经营活动实现的应税所得(或经营亏损)。

二本表各项目的内容及其填列方法如下:1 "营业收入"项目,反映个体户直接从事生产经营活动所取得的各项收入,如存货销售收入、劳务收入等。

本项目应根据"营业收入"科目中转入"本年应税所得"科目的数字填列。

2 "营业税金"项目,反映个体户发生的应由本年营业收入负担的各项税金。

应根据"营业税金"科目中转入"本年应税所得"科目的数字填列。

3 "营业成本"项目,反映个体户本年已销售存货或劳务等的实际成本。

本项目应根据"营业成本"科目中转入"本年应税所得"科目的数字填列。

4 "营业费用"项目,反映个体户在生产经营过程中发生的各项销售、管理、财务、进货等项费用。

本项目应根据"营业费用"科目中转入"本年应税所得"科目的数字填列。

5 "营业外收支"项目,反映个体户取得的除直接经营活动收入以外的各项营业外收入和可以税前列支的各项营业外支出。

本项目应根据"营业外收支"科目期末余额填列,如为贷方余额,本项目数字以本项目数字"-"号表示。

6 "本年经营所得"项目,反映个体户本年实现的经营所得,如为经营亏损,以"-"号表示。

7 "应弥补的以前年度亏损"项目,反映个体户按照"计税办法"的规定,可以用本年经营所得弥补的以前年度亏损的数额。

本项目应根据"本年应税所得--应弥补的亏损"明细科目中的借方余额分析填列。

8 "本年应税所得(如为亏损以"-"号表示)"项目,反映个体户本年度据以计算个人所得税的应纳税所得额或应由以后年度经营所得税前弥补的亏损金额。

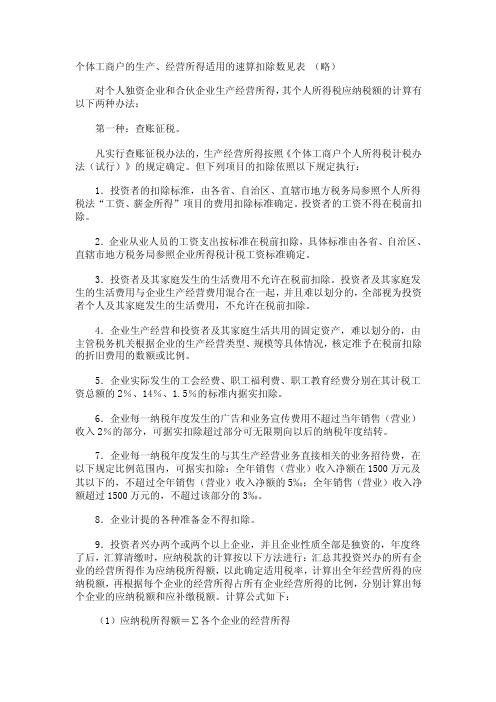

个体工商户的生产、经营所得适用的速算扣除数见表(略)

个体工商户的生产、经营所得适用的速算扣除数见表(略)对个人独资企业和合伙企业生产经营所得,其个人所得税应纳税额的计算有以下两种办法:第一种:查账征税。

凡实行查账征税办法的,生产经营所得按照《个体工商户个人所得税计税办法(试行)》的规定确定。

但下列项目的扣除依照以下规定执行:1.投资者的扣除标淮,由各省、自治区、直辖市地方税务局参照个人所得税法“工资、薪金所得”项目的费用扣除标准确定。

投资者的工资不得在税前扣除。

2.企业从业人员的工资支出按标准在税前扣除,具体标准由各省、自治区、直辖市地方税务局参照企业所得税计税工资标准确定。

3.投资者及其家庭发生的生活费用不允许在税前扣除。

投资者及其家庭发生的生活费用与企业生产经营费用混合在一起,并且难以划分的,全部视为投资者个人及其家庭发生的生活费用,不允许在税前扣除。

4.企业生产经营和投资者及其家庭生活共用的固定资产,难以划分的,由主管税务机关根据企业的生产经营类型、规模等具体情况,核定准予在税前扣除的折旧费用的数额或比例。

5.企业实际发生的工会经费、职工福利费、职工教育经费分别在其计税工资总额的2%、14%、1.5%的标准内据实扣除。

6.企业每一纳税年度发生的广告和业务宣传费用不超过当年销售(营业)收入2%的部分,可据实扣除超过部分可无限期向以后的纳税年度结转。

7.企业每一纳税年度发生的与其生产经营业务直接相关的业务招待费,在以下规定比例范围内,可据实扣除:全年销售(营业)收入净额在1500万元及其以下的,不超过全年销售(营业)收入净额的5‰;全年销售(营业)收入净额超过1500万元的,不超过该部分的3‰。

8.企业计提的各种准备金不得扣除。

9.投资者兴办两个或两个以上企业,并且企业性质全部是独资的,年度终了后,汇算清缴时,应纳税款的计算按以下方法进行:汇总其投资兴办的所有企业的经营所得作为应纳税所得额,以此确定适用税率,计算出全年经营所得的应纳税额,再根据每个企业的经营所得占所有企业经营所得的比例,分别计算出每个企业的应纳税额和应补缴税额。

个体工商户一般纳税人要交什么税

个体工商户一般纳税人要交什么税一般纳税人是指年应征增值税销售额(以下简称年应税销售额), 包括一个公历年度内的全部应税销售额)超过财政部规定的小规模纳税人标准的企业和企业性单位。

下面就为大家解开个体工商户一般纳税人要交什么税,希望能帮到你。

个体工商户一般纳税人要交的税属于服务业,主要税种为营业税,按税务核定的办法征收:第一、查账征收的1、主税:按收入交5%的营业税2、附加税费(1)城建税按缴纳的营业税的7%(县镇为5%、乡为1%)缴纳;(2)教育费附加按缴纳的营业税的3%缴纳;(3)地方教育费附加按缴纳的营业税的1%缴纳;3、按经营所得缴纳个人所税(适用税率对照个人所得税率表)第二、核定征收的税务部门对个体工商户一般都实行定期定额办法执行,也就说会按区域、地段、面积、设备等核定给你一个月应缴纳税款的额度。

开具发票金额小于定额的,按定额缴纳税收,开具发票超过定额的,超过部分按规定补缴税款。

如果月收入在5000元以下的,免征营业税,城建税,教育费附属于商业或加工业,主要税种为增值税3%,按税务核定的办法征收:第一、查账征收的1、主税:按收入交3%的增值税。

2、附加税费(1)城建税按缴纳的增值税的7%(县镇为5%、乡为1%)缴纳;(2)教育费附加按缴纳的增值税的3%缴纳;(3)地方教育费附加按缴纳的增值税的1%缴纳;3、按经营所得缴纳个人所税(适用税率对照个人所得税率表)第二、核定征收的税务部门对个体工商户一般都实行定期定额办法执行,也就说会按区域、地段、面积、设备等核定给你一个月应缴纳税款的额度。

开具发票金额小于定额的,按定额缴纳税收,开具发票超过定额的,超过部分按规定补缴税款。

如果月收入在5000元以下的,免增值税,城建税,教育费附加。

个体工商户一般纳税人的认定标准一般纳税人证书1.增值税纳税人,年应税销售额超过财政部、国家税务总局规定的小规模纳税人标准的,应当向主管税务机关申请一般纳税人资格认 ^定O2.年应税销售额未超过财政部、国家税务总局规定的小规模纳税人标准以及新开业的纳税人,可以向主管税务机关申请一般纳税人资格认定。