IPO操作流程[企业上市辅导](1)共60页文档

企业IPO上市流程详解

企业IPO上市流程详解辅导验收后不久就上报申发材料(2017-01-14 20:56:12)转载▼分类:资本市场上市时间或者是否能上市与预披露时间关系不大。

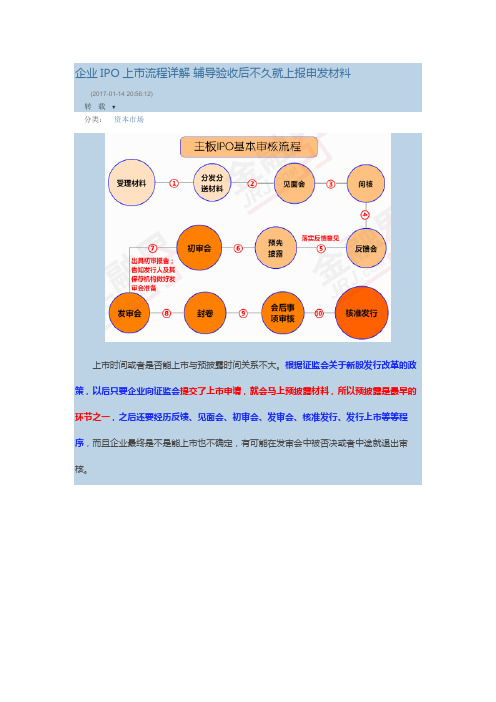

根据证监会关于新股发行改革的政策,以后只要企业向证监会提交了上市申请,就会马上预披露材料,所以预披露是最早的环节之一,之后还要经历反馈、见面会、初审会、发审会、核准发行、发行上市等等程序,而且企业最终是不是能上市也不确定,有可能在发审会中被否决或者中途就退出审核。

依照流程,首次公开发行股票的审核工作流程分为受理、见面会、问核、反馈会、预先披露、初审会、发审会、封卷、会后事项、核准发行等主要环节,分别由不同处室负责,相互配合、相互制约。

对每一个发行人的审核决定均通过会议以集体讨论的方式提出意见,避免个人决断。

审核10大环节1、材料受理、分发环节证监会受理部门工作人员根据《中国证券监督管理委员会行政许可实施程序规定》和《首次公开发行股票并上市管理办法》(证监会令第32号)等规则的要求,依法受理首发申请文件,并按程序转发行监管部。

发行监管部综合处收到申请文件后将其分发审核一处、审核二处,同时送国家发改委征求意见。

审核一处、审核二处根据发行人的行业、公务回避的有关要求以及审核人员的工作量等确定审核人员。

2、见面会环节见面会旨在建立发行人与发行监管部的初步沟通机制。

会上由发行人简要介绍企业基本情况,发行监管部部门负责人介绍发行审核的程序、标准、理念及纪律要求等。

见面会按照申请文件受理顺序安排,一般安排在星期一,由综合处通知相关发行人及其保荐机构。

见面会参会人员包括发行人代表、发行监管部部门负责人、综合处、审核一处和审核二处负责人等。

3、问核环节问核机制旨在督促、提醒保荐机构及其保荐代表人做好尽职调查工作,安排在反馈会前后进行,参加人员包括问核项目的审核一处和审核二处的审核人员、两名签字保荐代表人和保荐机构的相关负责人。

4、反馈会环节审核一处、审核二处审核人员审阅发行人申请文件后,从非财务和财务两个角度撰写审核报告,提交反馈会讨论。

企业IPO上市流程---最全的介绍

*

IPO创业板上市条件

中国创业板市场IPO必须满足如下财务条件: 最近2个会计年度净利润均为正数且累计超过人民币1000万元,且持续增长。或者最近一年盈利且净利润不少于500万元,收入不少于5000万元,营收增长不低于30%。 发行后股本总额不少于人民币3000万元。 最近一期末净资产不少于2000万元,且不存在未弥补亏损。

*Байду номын сангаас

目录

第一部分 IPO上市概要 1、上市意义 2、上市条件 第二部分 IPO流程

*

目录

第一部分 IPO上市概要 1、上市意义 2、上市条件 第二部分 IPO流程 改制设立 上市辅导、规范运作 制作申报材料 发行审核 发行上市

*

中国经济证券化率预计在2009年底为80%左右。发达国家市场平均水平在100--150%之间,我国经济证券化率仍有相当大的提高空间。 中国经济活动中,资产证券化的需求仍然相当强烈,中国资产证券化活动仍然会相当活跃。 证券化的方式: IPO上市,借壳上市,都相当活跃。 实现资产证券化,通过证券市场放大公司价值、个人价值的需求相当庞大,这是也是目前中国证券市场上市公司重组活跃,壳价值较高的一个主要原因。

*

主板、中小板IPO条件

企业IPO上市流程详解

企业IPO上市流程详解一、前期准备阶段在企业决定进行IPO上市之前,需要进行一系列的前期准备工作,包括但不限于以下几个方面:1. 审计和财务报表准备:企业需要进行审计,确保财务报表的真实、准确和完整性。

审计结果将成为企业上市申请的重要依据。

2. 内部控制整改:企业需要对内部控制制度进行评估和整改,确保其符合上市要求,并能有效地保护投资者的权益。

3. 法律事务准备:企业需要与律师事务所合作,对企业的法律事务进行全面审查和整改,确保企业的合规性。

4. 投资者关系准备:企业需要建立健全的投资者关系管理制度,包括公开信息披露、投资者沟通等,以提高投资者对企业的了解和信任。

5. 审批和备案准备:企业需要向相关监管部门递交申请材料,并按照规定的程序完成审批和备案手续。

二、申请上市阶段一旦企业完成了前期准备工作,可以正式向证券交易所递交上市申请。

申请上市的主要步骤如下:1. 选择上市地点:企业需要根据自身情况和战略需求,选择适合的证券交易所进行上市。

常见的选择包括主板、创业板、中小板等。

2. 准备上市材料:企业需要按照证券交易所的要求,准备上市申请材料,包括但不限于招股说明书、上市申请表、财务报表、内控报告等。

3. 申请审核:证券交易所将对企业的上市申请材料进行审核,包括财务状况、经营情况、公司治理等方面。

审核结果将决定是否通过上市申请。

4. 发行定价:一旦上市申请获得通过,企业需要与承销商合作,确定发行价格和发行数量,以及发行方式(如公开发行、定向增发等)。

5. 发行公告和申购:企业需要发布发行公告,并邀请投资者进行申购。

投资者根据自身需求和风险承受能力,决定是否参与申购。

6. 发行结果和配售:发行结束后,企业将根据投资者的申购情况,确定发行结果和配售比例。

配售结果将对企业的股权结构产生影响。

三、上市交易阶段一旦企业成功上市,将进入上市交易阶段。

在这个阶段,企业需要履行一系列的上市交易义务,包括但不限于以下几个方面:1. 股票交易:企业的股票将在证券交易所进行交易,投资者可以通过证券账户进行买卖。

IPO上市详细流程

IPO上市详细流程IPO(Initial Public Offering)是指一家公司首次向公众发行股票,以便在证券交易所上市交易的过程。

IPO是一家公司发展的重要里程碑,它可以帮助企业融资、提高知名度和增加流动性。

下面将详细介绍IPO上市的流程。

1.选择承销商:一家公司在进行IPO之前需要选择一家或多家承销商来帮助处理IPO事务。

承销商通常包括投行、证券公司和律师等专业机构。

2. 准备文件:公司需要准备一系列文件,包括招股说明书(prospectus)、财务报表、业务计划、法律文件和内外部审计报告等。

这些文件将被用于向证监会递交申请,以获得上市许可。

3.申请上市:公司向相关的证券交易所递交上市申请,并提供所有必要的文件和信息。

此步骤需缴纳相应的上市费用,并要求按照相关法规和规定提供所有已披露信息,以确保公司满足上市的条件。

4.披露信息:在申请上市期间,公司需要公开披露一系列信息,包括财务信息、经营状况、风险因素和管理层情况等。

这些信息对于投资者作出投资决策至关重要,需要经过专业机构对其真实性和准确性进行审核和核实。

5.发行股票:在获得监管机构和交易所的许可后,公司可以开始向公众发行股票。

发行股票的方式可以是公开发行(向大众发行)或私募(向特定投资者或机构发行)。

发行的价格将根据市场需求和公司业绩等因素确定。

6.核准上市:当公司按照相关规定完成股票发行后,交易所将对公司的上市申请进行审查和核准。

交易所将根据公司的业绩、财务状况和披露信息等综合评估来决定是否同意公司的上市请求。

7.上市交易:一旦上市申请通过,公司的股票将在证券交易所上市交易。

在上市后,公司的股票可以通过经纪商进行买卖,投资者可以自由地买入或卖出公司的股票。

8.持续披露:上市后,公司需要定期向证券交易所和投资者披露财务报告和重要信息,以确保市场的透明度和公平性。

此外,公司还需要定期召开股东大会,与股东和投资者分享业绩和决策等重要事项。

民营中小企业资本运作之IPO操作流程[企业上市辅导]

![民营中小企业资本运作之IPO操作流程[企业上市辅导]](https://img.taocdn.com/s3/m/03473699b9d528ea81c7792f.png)

询价与定价

询价对象应当承诺获得本次网下配售的股票持有期限不少于3个月,持有期自本 次公开发行的股票上市之日起计算。(第25条) 发行人及其主承销商通过累计投标询价确定发行价格的,当发行价格以上的有效 申购总量大于网下配售数量时,应当对发行价格以上的全部有效申购进行同比例 配售。初步询价后定价发行的,当网下有效申购总量大于网下配售数量时,应当 对全部有效申购进行同比例配售。(第29条) 首次公开发行股票达到一定规模的,发行人及其主承销商应当在网下配售和网上 发行之间建立回拨机制,根据申购情况调整网下配售和网上发行的比例(第32条)

民营中小企业资本运作之IPO操作流程

企业上市辅导合作

2018年6 月

证监发125号《首次公开发行股票辅导工作办法》 规定 凡拟在中华人民共和国境内首次公开发行股票的股份有 限公司,在提出首次公开发行股票申请前,应聘请辅导机 构进行辅导,辅导期限至少为一年.

1

目 录

IPO过程职责分配 IPO发行制度改革后的操作程序简介(适用于上证所上市项目) 第一章 《指导意见》提出的近期改革措施 第二章 改革后的IPO发行操作程序简介(适用于上证所上市项目) 第三章 新股投资风险特别提示公告 IPO项目流程及申报材料的制作 创业板改制上市流程(依据创业板征求意见稿) 合作事项 附件

07年以来大盘股发行中参与初步询价的询价对象家数平均为155家,参与网 下申购的配售对象家数平均为355家。考虑到设定网下最低申购量的目的是为 了防止“高报不买”,减少投资者盲目报价,最低申购量原则上不应过低, 例如可设臵为:网下发行规模的【百分之一】或【1亿元】(可根据项目实际 情况进行灵活调整) 为了避免投资者非理性抬高价格,建议可以考虑同时对“最高申购数量”作 出限制,令投资者在初步询价报价时就能更真实反映出其意愿申购数量

IPO企业上市操作指引

IPO企业上市操作指引IPO(Initial Public Offering)企业上市是指一家私人公司第一次公开发行股票,使其变为上市公司。

作为一种企业融资的方式,IPO给予企业机会从公众投资者那里筹集到大量的资金,以支持企业的业务发展。

以下是中信证券版的IPO企业上市操作指引,详述了IPO的流程和各项操作。

一.IPO准备阶段1.选择承销商:企业需要选择一个合适的承销商来帮助进行IPO的筹备工作。

承销商会协助企业进行市场调研、财务尽职调查、公司估值等工作。

2.进行财务尽职调查:企业需要进行财务尽职调查,确保公司的财务状况合规并符合监管要求。

3.审核企业文件和准备材料:包括企业章程、财务报告、企业治理文件等。

所有资料都需要被审查并使其符合监管要求。

4.审核内部控制和风险管理:企业需要建立健全的内部控制和风险管理制度,确保公司的运营能够有效地管理风险。

二.引入战略投资者1.寻找战略投资者:企业可以寻找战略投资者来进行战略合作,为企业的IPO增加产业支持、资源和经验。

2.定价和分配股份:企业需要与战略投资者进行协商,确定股份的定价和分配方式。

三.申报材料准备1.更新财务报表:包括年度报表、审计报告、财务指标等。

2.编写招股说明书:招股说明书是IPO的核心文件,包括企业概况、业务模式、财务状况等信息,需要详细准确地描述企业情况。

3.提交申报材料:企业需要向证券监管部门提交IPO的申请材料,包括招股说明书、财务报表、审计报告等。

四.主办券商审查和反馈1.主办券商初审:主办券商会对企业的申报材料进行初步审查,并提出问题和意见。

2.企业回应:企业需要回应主办券商提出的问题,并进行相应的调整和修改。

3.主办券商反馈:主办券商根据企业的回应,对企业的申报材料给出最终的审批意见。

五.证监会审核和反馈1.提交申请:企业需要向中国证券监督管理委员会(证监会)递交申请材料。

3.证监会反馈:证监会根据审查结果,对企业提出问题和意见,并要求企业进行调整和修改。