财务管理课后习题答案-王华版

教材课后习题参考答案

《财务管理》教材课后习题参考答案第一章习题参考答案一、单项选择题1.D 2.A 3.B 4.B 5.D二、多项选择题1.ABCD 2.CD 3.ACD 4.ABCD 5.ABC三、判断题1.×2.×3.×4.×5.×第二章习题参考答案一、单项选择题1.D 2.D 3.B 4.D 5.C 6.B 7.A 8.D 9.B 10.C 11.C 12.B 13.D 14.C 15.A二、多项选择题1.ABCD 2.ABC 3.BCD 4.CD 5.BC 6.ABCD 7.BD 8.ACD 9.ACD 10.BCD三、判断题1.√2.×3.×4.√5.√6.×7.×8.√9.×10.×四、业务题1.方案(1)现值=25×(5.7590+1)≈168.975(万元)方案(2)现值=30×6.1446×0.7513≈138.4931(万元)应选方案(2)2.(1)分次支付,则其3年终值为:F,5%,3)×(1+5%)FV=20×(A=20×3.1525×1.05≈66.2025(万元)F,5%,4)-1]或=20×[(A=20×(4.3101-1)≈66.202(万元)(2)一次支付,则其3年的终值为:50×(PF,5%,3)=50×1.1576≈57.88(万元)因此,一次支付效果更好。

3.甲公司方案对矿业公司来说是一笔年收款10亿美元的10年年金,其终值计算如下:F,15%,10)=10×20.304≈203.04(亿美元)FV=10×(A乙公司的方案对矿业公司来说是两笔收款,分别计算其终值:第1笔收款(40亿美元)的终值=40×(1+15%)10=40×4.0456≈161.824(亿美元)第2笔收款(60亿美元)的终值=60×(1+15%)2=60×1.3225≈79.35(亿美元)终值合计161.824+79.35=241.174(亿美元)综上所述,甲公司付出的款项终值小于乙公司付出的款项的终值,A企业应接受乙公司的投标。

王化成《财务管理》第四版课后习题答案

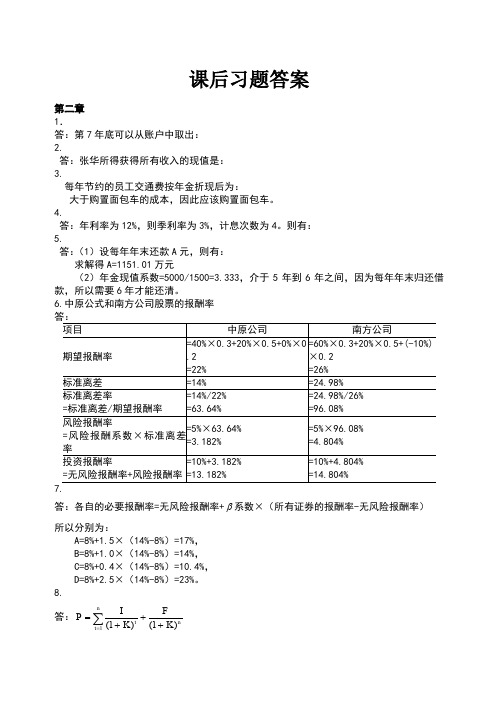

课后习题答案第二章 1.答:第7年底可以从账户中取出: 2.答:张华所得获得所有收入的现值是: 3.每年节约的员工交通费按年金折现后为:大于购置面包车的成本,因此应该购置面包车。

4.答:年利率为12%,则季利率为3%,计息次数为4。

则有: 5. 答:(1)设每年年末还款A 元,则有:求解得A=1151.01万元(2)年金现值系数=5000/1500=3.333,介于5年到6年之间,因为每年年末归还借款,所以需要6年才能还清。

6.中原公式和南方公司股票的报酬率 答: 项目 中原公司 南方公司期望报酬率 =40%×0.3+20%×0.5+0%×0.2 =22% =60%×0.3+20%×0.5+(-10%)×0.2=26%标准离差 =14% =24.98% 标准离差率 =标准离差/期望报酬率 =14%/22% =63.64% =24.98%/26% =96.08% 风险报酬率=风险报酬系数×标准离差率=5%×63.64% =3.182% =5%×96.08%=4.804%投资报酬率 =无风险报酬率+风险报酬率 =10%+3.182% =13.182% =10%+4.804% =14.804% 7.答:各自的必要报酬率=无风险报酬率+β系数×(所有证券的报酬率-无风险报酬率) 所以分别为:A=8%+1.5×(14%-8%)=17%, B=8%+1.0×(14%-8%)=14%, C=8%+0.4×(14%-8%)=10.4%, D=8%+2.5×(14%-8%)=23%。

8. 答:nnt t K FK I P )1()1(1+++=∑=则该债券价格小于899.24元时,才能进行投资。

9.答:(1)计算各方案的期望报酬率、标准离差:项目 A B C期望报酬率=0.2×25%+0.4×20%+0.4×15%=19%=0.2×25%+0.4×10%+0.4×20%=17%=0.2×10%+0.4×15%+0.4×20%=16%标准离差=3.74% =6% =3.74%(2)50%的A证券和50%的B证券构成的投资组合:22225%18%0.2+15%18%0.4+17.5%18%0.4=3.67%-⨯-⨯-⨯标准离差()()()(3)50%的A证券和50%的C证券构成的投资组合:22217.5%17.5%0.2+17.5%17.5%0.4+17.5%17.5%0.4=0-⨯-⨯-⨯标准离差()()()(4)50%的B证券和50%的C证券构成的投资组合:第四章 1.解:每年折旧=(140+100)?4=60(万元)每年营业现金流量=营业收入?(1?税率)?付现成本?(1?税率)+折旧?税率=220?(1?25%)?110?(1?25%)+60?25% =165?82.5+15=97.5(万元) 投资项目的现金流量为:年份 0 1 2 3 4 5 6 初始投资 垫支流动资金 营业现金流量 收回流动资金?140 ?100 ?40 97.5 97.5 97.5 97.5 40 (1)净现值=40?PVIF 10%,6+97.5?PVIFA 10%,4?PVIF 10%,2?40? PVIF 10%,2?100? PVIF 10%,1?140 =40?0.564+97.5?3.170?0.826?40?0.826?100?0.909?140 =22.56+255.30?33.04?90.9?140=13.92(万元)(2)获利指数=(22.56+255.30?33.04)/(90.9+140)=1.06 (3)贴现率为11%时:净现值=40?PVIF 11%,6+97.5?PVIFA 11%,4?PVIF 11%,2?40? PVIF 11%,2?100? PVIF 11%,1?140 =40?0.535+97.5?3.102?0.812?40?0.812?100?0.901?140 =21.4+245.59?32.48?90.1?140=4.41(万元)贴现率为12%时:净现值=40?PVIF 12%,6+97.5?PVIFA 12%,4?PVIF 12%,2?40? PVIF 12%,2?100? PVIF 12%,1?140 =40?0.507+97.5?3.037?0.797?40?0.797?100?0.893?140 =20.28+236?31.88?89.3?140= - 4.9(万元) 设内部报酬率为r ,则:9.441.4%11%1241.4%11+-=-rr=11.47%综上,由于净现值大于0,获利指数大于1,贴现率大于资金成本10%,故项目可行。

财务管理(王方华_第三版)习题答案

财务管理(王方华_第三版)习题答案第1章 财务管理总论【题1—1】(1)无限责任即467 000元;(2)因为600 000-36 000=564 000>467 000,即洪亮仍需承担467 000元,合伙人没有承担风险;(3)有限责任即263 000-90 000=173 000元。

【题1—2】(1)若公司经营的产品增值率低则应争取一般纳税人,否则是小规模纳税人;(2)理论上的征收率=[增值额/销售收入]×增值税率,若大于实际征收率应选择小规模纳税人,若小于则应选择一般纳税人,若相等是没有区别的。

【题1—3】25.92%【题1—4】应积极筹集资金回购债券。

第2章 财务管理基本价值观念【题2—1】(1)计算该项改扩建工程的总投资额:2000×(F/A,12%,3)=2000×3.3744=6748.80(万元)从以上计算的结果表明该矿业公司连续三年的投资总额为6748.80万元。

(2)计算该公司在7年内等额归还银行全部借款的本息的金额:67480.80÷(P/A,12%,7)=6748.80÷4.5638=1478.77(万元)计算结果表明,该项工程完工后,该矿业公司若分7年等额归还全部贷款的本息,则每年末应偿付1478.77万元。

(3)计算该公司以每年的净利和折旧1800万元偿还银行借款,需要多少年才能还清本息。

(P/A,12%,n)=6748.80÷1800=3.7493查1元年金现值表,在12%这一栏内找出与3.7493相邻的两个年金现值系数及其相应的期数,并采用插值法计算如下:以上计算结果表明,该公司如果每年末用1800万元来归还贷款的全部本息,需要5.29年可还清。

【题2—2】10年收益于2006年年初的现值为:800000×(P/A,6%,15)-800000×(P/A,6%,5)=800000×9.7122-800000×4.2124=4399840(元)【题2—3】P=10×(P/A, 6%, 6)=10×4.9173=49.173(万元)宋女士付给甲开发商的资金现值为:25+49.173= 74.173 (万元)如果直接按每平方米6500元购买,宋女士只需要付出65万元,由此可见分期付款对她而言不合算。

财务管理课后习题答案-王华版

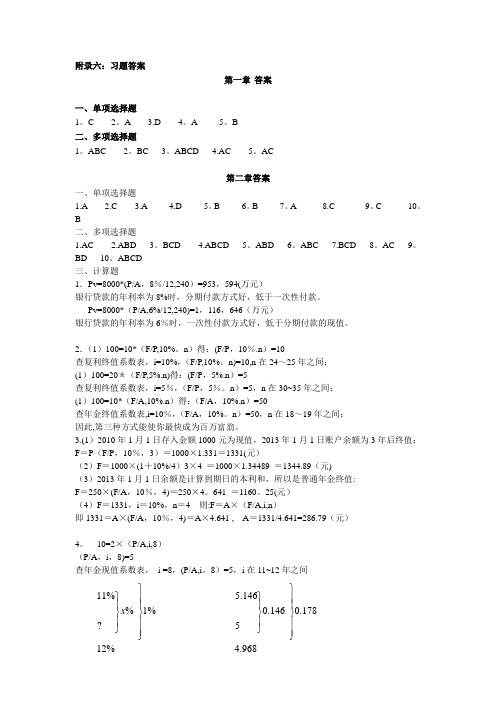

附录六:习题答案第一章 答案一、单项选择题1。

C 2。

A 3.D 4。

A 5。

B 二、多项选择题1。

ABC 2。

BC 3。

ABCD 4.AC 5。

AC第二章答案一、单项选择题1.A2.C3.A4.D 5。

B 6。

B 7。

A 8.C 9。

C 10。

B二、多项选择题1.AC2.ABD 3。

BCD 4.ABCD 5。

ABD 6。

ABC 7.BCD 8。

AC 9。

BD 10。

ABCD 三、计算题1.Pv=8000*(P/A ,8%/12,240)=953,594(万元)银行贷款的年利率为8%时,分期付款方式好,低于一次性付款。

Pv=8000*(P/A,6%/12,240)=1,116,646(万元)银行贷款的年利率为6%时,一次性付款方式好,低于分期付款的现值。

2.(1)100=10*(F/P,10%。

n )得:(F/P ,10%.n )=10 查复利终值系数表,i=10%,(F/P,10%。

n)=10,n 在24~25年之间; (1)100=20*(F/P,5%.n)得:(F/P ,5%.n )=5 查复利终值系数表,i=5%,(F/P ,5%。

n )=5,n 在30~35年之间; (1)100=10*(F/A,10%.n )得:(F/A ,10%.n )=50 查年金终值系数表,i=10%,(F/A ,10%。

n )=50,n 在18~19年之间; 因此,第三种方式能使你最快成为百万富翁。

3.(1)2010年1月1日存入金额1000元为现值,2013年1月1日账户余额为3年后终值: F =P (F/P ,10%,3)=1000×1.331=1331(元)(2)F =1000×(1+10%/4)3×4 =1000×1.34489 =1344.89(元)(3)2013年1月1日余额是计算到期日的本利和,所以是普通年金终值: F =250×(F/A ,10%,4)=250×4。

财务管理课后习题参考答案

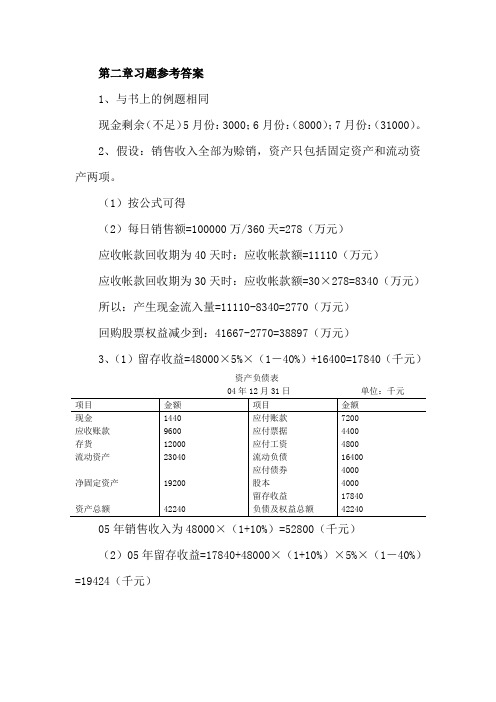

第二章习题参考答案1、与书上的例题相同现金剩余(不足)5月份:3000;6月份:(8000);7月份:(31000)。

2、假设:销售收入全部为赊销,资产只包括固定资产和流动资产两项。

(1)按公式可得(2)每日销售额=100000万/360天=278(万元)应收帐款回收期为40天时:应收帐款额=11110(万元)应收帐款回收期为30天时:应收帐款额=30×278=8340(万元)所以:产生现金流入量=11110-8340=2770(万元)回购股票权益减少到:41667-2770=38897(万元)3、(1)留存收益=48000×5%×(1-40%)+16400=17840(千元)资产负债表04年12月31日单位:千元05年销售收入为48000×(1+10%)=52800(千元)(2)05年留存收益=17840+48000×(1+10%)×5%×(1-40%)=19424(千元)预计资产负债表对外所需资金=(46464-42240)-(7920+5280-12000)-(19424-17840)=1440注:7200+4800=12000对外所需资金=资产增长的需求-负债的自然增长-本年利润的增长第三章习题参考答案1、(1)Kd=5.86%; (2)Kp=8.79% (3)Kn=13.07% (4)Kc=14.43%2、 (1) Kw1=8.67%(2) 分界点1=120000/40%=300000(元)(3) Kw2=9.15%(4) 分界点2=180000/45%=400000(元)(5) Kw3=9.87%3、 (1) Q(1-0.84)-28000=0 Q=175000(件) 即销售额=175000(元)(2)DOL=400000(1-0.84)/[400000(1-0.84)-28000]=1.78(3)DFL=[400000(1-0.84)-28000]/[400000(1-0.84)-28000-6000]=1.2(4) DTL=DOL*DFL=2.144、(1)∵825=80×(P/A,I,4)+1000×(P/S,I,4)试误法若i=10%则V=80×3.1699+1000×0.683=936.59﹥825若i=14%则V=80×2.9137+1000×0.5921=825.2∴i=14%∵1107=80×(P/A,I,4)+1000×(P/S,I,4)若i=5%则V=80×3.546+1000×0.8227=1106.38≈1107∴i=5%(2)可以,∵V=936.59﹥8255、(1)每股收益无差别点:EBIT=1145(万元) EPS=2.4(2)当EPS=0时方案A:EBIT=345(万元);方案B:EBIT=265(万元)。

王化成主编《财务管理》第四课后习题及答案

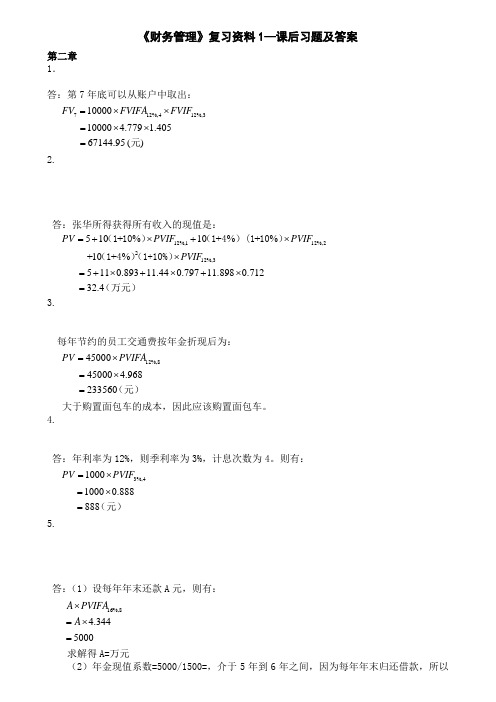

《财务管理》复习资料1--课后习题及答案第二章 1.答:第7年底可以从账户中取出:712%,412%,31000010000 4.779 1.40567144.95()FV FVIFA FVIF =⨯⨯=⨯⨯=元2.答:张华所得获得所有收入的现值是: 12%,112%,212%,3510+%10+%+% +10+%5110.89311.440.79711.8980.71232.4PV PVIF PVIF PVIF =+⨯+⨯⨯=+⨯+⨯+⨯=2(110)(14)(110)(14)(1+10%)(万元)3.每年节约的员工交通费按年金折现后为:12%,84500045000 4.968233560PV PVIFA =⨯=⨯=(元)大于购置面包车的成本,因此应该购置面包车。

4.答:年利率为12%,则季利率为3%,计息次数为4。

则有:3%,4100010000.888888PV PVIF =⨯=⨯=(元)5.答:(1)设每年年末还款A 元,则有:16%,84.3445000A PVIFA A ⨯=⨯=求解得A=万元(2)年金现值系数=5000/1500=,介于5年到6年之间,因为每年年末归还借款,所以需要6年才能还清。

6.中原公式和南方公司股票的报酬率答:各自的必要报酬率=无风险报酬率+β系数×(所有证券的报酬率-无风险报酬率) 所以分别为:A=8%+×(14%-8%)=17%, B=8%+×(14%-8%)=14%, C=8%+×(14%-8%)=%, D=8%+×(14%-8%)=23%。

8.答:nnt t K FK I P )1()1(1+++=∑=,,15%,515%,5100012%1000120 3.35210000.497899.24k n k n I PVIFA F PVIF PVIFA PVIF =⨯+⨯=⨯⨯+⨯=⨯+⨯=(元)则该债券价格小于元时,才能进行投资。

王化成财务管理第四版课后习题答案

课后习题答案第二章 1.答:第7年底可以从账户中取出:712%,412%,31000010000 4.779 1.40567144.95()FV FVIFA FVIF =⨯⨯=⨯⨯=元2.答:张华所得获得所有收入的现值是: 12%,112%,212%,3510+%10+%+% +10+%5110.89311.440.79711.8980.71232.4PV PVIF PVIF PVIF =+⨯+⨯⨯=+⨯+⨯+⨯=2(110)(14)(110)(14)(1+10%)(万元)12%,84500045000 4.968233560PV PVIFA =⨯=⨯=(元)3.每年节约的员工交通费按年金折现后为:大于购置面包车的成本,因此应该购置面包车。

4.答:年利率为12%,则季利率为3%,计息次数为4。

则有:3%,4100010000.888888PV PVIF =⨯=⨯=(元)5.答:(1)设每年年末还款A 元,则有:16%,84.3445000A PVIFA A ⨯=⨯=求解得A=万元(2)年金现值系数=5000/1500=,介于5年到6年之间,因为每年年末归还借款,所以需要6年才能还清。

6.中原公式和南方公司股票的报酬率 项目 中原公司南方公司期望报酬率=40%×+20%×+0%×=22%=60%×+20%×+(-10%)× =26%标准离差222(40%22%)0.3(20%22%)0.5(0%22%)0.2-⨯=+-⨯+-⨯ =14% 222(60%26%)0.3(20%26%)0.5(10%26%)0.2-⨯=+-⨯+--⨯ =% 标准离差率=标准离差/期望报酬率 =14%/22% =% =%/26% =% 风险报酬率=风险报酬系数×标准离差率=5%×%=%=5%×% =% 投资报酬率 =无风险报酬率+风险报酬率 =10%+% =% =10%+% =%答:各自的必要报酬率=无风险报酬率+β系数×(所有证券的报酬率-无风险报酬率) 所以分别为:A=8%+×(14%-8%)=17%, B=8%+×(14%-8%)=14%, C=8%+×(14%-8%)=%, D=8%+×(14%-8%)=23%。

公司财务管理王化成答案

公司财务管理王化成答案【篇一:财务管理学课后答案荆新王化成】=txt>《财务管理学》章后练习参考答案第一章总论二、案例题答:(1)(一)以总产值最大化为目标缺点:1. 只讲产值,不讲效益;2. 只求数量,不求质量;3. 只抓生产,不抓销售;4. 只重投入,不重挖潜。

(二)以利润最大化为目标优点:企业追求利润最大化,就必须讲求经济核算,加强管理,改进技术,提高劳动生产率,降低产品成本。

这些措施都有利于资源的合理配置,有利于经济效益的提高。

缺点:1. 它没有考虑利润实现的时间,没有考虑资金时间价值;2. 它没能有效地考虑风险问题,这可能会使财务人员不顾风险的大小去追求最多的利润;3. 它往往会使企业财务决策带有短期行为的倾向,即只顾实现目前的最大利润,而不顾企业的长远发展。

(三)以股东财富最大化为目标优点:1. 它考虑了风险因素,因为风险的高低,会对股票价格产生重要影响;2. 它在一定程度上能够克服企业在追求利润上的短期行为,因为不仅目前的利润会影响股票价格,预期未来的利润也会对企业股票价格产生重要影响;3. 它比较容易量化,便于考核和奖惩。

缺点:1. 它只适用于上市公司,对非上市公司则很难适用;2. 它只强调股东的利益,而对企业其他关系人的利益重视不够;3. 股票价格受多种因素影响,并非都是公司所能控制的,把不可控因素引入理财目标是不合理的。

(四)以企业价值最大化为目标优点:1. 它考虑了取得报酬的时间,并用时间价值的原理进行了计量;2. 它科学地考虑了风险与报酬的关系;3. 它能克服企业在追求利润上的短期行为,因为不仅目前的利润会影响企业的价值,预期未来的利润对企业价值的影响所起的作用更大。

缺点:很难计量。

进行企业财务管理,就是要正确权衡报酬增加与风险增加的得与失,努力实现二者之间的最佳平衡,使企业价值达到最大化。

因此,企业价值最大化的观点,体现了对经济效益的深层次认识,它是现代企业财务管理目标的最优目标。

教材课后题参考答案

教材课后题参考答案(总40页)--本页仅作为文档封面,使用时请直接删除即可----内页可以根据需求调整合适字体及大小--《财务管理》课后计算题答案CHAPTER 2................................................................................................................................................................. 错误!未定义书签。

CHAPTER 3................................................................................................................................................................. 错误!未定义书签。

CHAPTER 4 .......................................................................................................................................................... 错误!未定义书签。

CHAPTER 5 .......................................................................................................................................................... 错误!未定义书签。

CHAPTER 6 .......................................................................................................................................................... 错误!未定义书签。

《财务管理》书课后习题答案

《财务管理》书课后习题答案第一章:(一)单项选择1.C2.A3.D4.D5.B6.D7.B8.C9.C 10.B(二)多项选择1.ABD2.BC3.BCE4.AB5.ABD6.ABC(三)判断1. 2.√ 3.√ 4.× 5.× 6.×7.×8.×9.×10.√第二章:(一)单项选择1.A2.C3.B4.B5.C6.A7.B8.B9.B 10.C(二)多项选择1.ABCD2.BD3.ABCD4.ABCD5.CD6.CD7.ABCD8.BCD9.BC(三)判断1.√2.√3.√4. ×5. ×6. ×7. ×8.√9.√10.√(四)计算题1)现值P=5000(P/A,10%,10)*(P/F,10%,10)=11843.722)(P/A,5%,20)=12.4622 (F/A,5%,20)=33.0663)预付年金终值系数=34.7193 预付年金现值系数=13.08534)P=10(P/A,10%,10)*(P/F,10%,3)=46.1644万元5)永续年金现值P=10/6%=166.67元(五)案例分析(一)、(1)根据资料(1)计算系列租金的现值和终值?终值是(F/A,5%,6)A=38090.64;现值是(P/A,5%,6)A=28423.92如果年租金改按每年年初支付一次,再计算系列租金的现值和终值?终值是(F/A,5%,7)A-A=39995.2;现值是(P/A,5%,5)A+A=29845.2 (2)每年年金A=10000+5000*2+3000*3+1000*4=33000元利民公司应存入:P=A/i=33000÷4%=825000元(3)借入本金P=A(P/A,6%,8)-A(P/,6%,3)=70736元偿还本息F=A(F/A,6%,5)=20000*5.637=30043.36元(二)(1)太平洋保险股份期望报酬率-E =20%×0.2+30%×0.6+40%×0.2=30% 高新实业股份期望报酬率-E =0%×0.2+30%×0.6+60%×0.2=30%σ太平洋=2.0%)30%40(6.0%)30%30(2.0%)30%20(222⨯-+⨯-+⨯-=0.063σ高新实业=2.0%)30%60(6.0%)30%30(2.0%)30%0(222⨯-+⨯-+⨯-=0.190V 太平洋 =%30063.0=E-σ=0.21 V 高新实业= %30190.0=E-σ=0.63所以,太平洋保险股份风险小。

王化成主编《财务管理》第四版课后习题及答案概述.

《财务管理》复习资料1--课后习题及答案第二章 1.答:第7年底可以从账户中取出:712%,412%,31000010000 4.779 1.40567144.95()FV FVIFA FVIF =⨯⨯=⨯⨯=元2.答:张华所得获得所有收入的现值是:12%,112%,212%,3510+%10+%+% +10+%5110.89311.440.79711.8980.71232.4PV PVIF PVIF PVIF =+⨯+⨯⨯=+⨯+⨯+⨯=2(110)(14)(110)(14)(1+10%)(万元)12%,84500045000 4.968233560PV PVIFA =⨯=⨯=(元)3.每年节约的员工交通费按年金折现后为:大于购置面包车的成本,因此应该购置面包车。

4.答:年利率为12%,则季利率为3%,计息次数为4。

则有:3%,4100010000.888888PV PVIF =⨯=⨯=(元)5.答:(1)设每年年末还款A 元,则有:16%,84.3445000A PVIFA A ⨯=⨯=求解得A=1151.01万元(2)年金现值系数=5000/1500=3.333,介于5年到6年之间,因为每年年末归还借款,所以需要6年才能还清。

6.中原公式和南方公司股票的报酬率 答: 项目 中原公司 南方公司期望报酬率 =40%×0.3+20%×0.5+0%×0.2 =22% =60%×0.3+20%×0.5+(-10%)×0.2=26%标准离差222(40%22%)0.3(20%22%)0.5(0%22%)0.2-⨯=+-⨯+-⨯ =14% 222(60%26%)0.3(20%26%)0.5(10%26%)0.2-⨯=+-⨯+--⨯ =24.98% 标准离差率=标准离差/期望报酬率 =14%/22% =63.64% =24.98%/26% =96.08% 风险报酬率=风险报酬系数×标准离差率=5%×63.64%=3.182%=5%×96.08% =4.804% 投资报酬率 =无风险报酬率+风险报酬率 =10%+3.182% =13.182% =10%+4.804% =14.804%7.答:各自的必要报酬率=无风险报酬率+β系数×(所有证券的报酬率-无风险报酬率) 所以分别为:A=8%+1.5×(14%-8%)=17%, B=8%+1.0×(14%-8%)=14%, C=8%+0.4×(14%-8%)=10.4%, D=8%+2.5×(14%-8%)=23%。

财务管理课本习题答案(全)

《财务管理》课后练习题答案第二章财务价值观1.(1) F=1000×(F/P,3%,2)=1000×(1+3%)2=1060.9(2) F=1000×(F/P,3%/4,8)=1000×(1+3%/4)8=1061.6(3) F=250×[(F/A,3%,3)-1]+250 =250×2.0909+250=772.725或:F=250×(F/P, 3%, 2)+250×(F/P,3%, 1)+250=772.725(4) A=1060.9/[(F/A, 3%, 5)-1] =(5) F=250×(F/P, 3%/4, 8)+250×(F/P,3%/4, 4)+250=772.47(6)设每年应存入x,则:x×(F/P, 0.75%, 12)+x×(F/P,0.75%, 8)+x×(F/P,0.75,4)+x=1060.9x=253.46或实际利率r=(1+3%/4)4-1=3.03%A=1060.9÷2.(1) P=A×[(P/A,i,n-1)+1] = 20×[(P/A,8%,9)+1] = 20×(6.2469+1) = 144.938(2) P = A×[(P/A,i,n-1)+1](1+i)4=25×[(P/A,8%,9)+1](1+8%)4=133.17应该选择方案二3.(1)已知βA=1.5 βB=1.8 βC=2.5 βD=3 R f=5% R m=12%所以:A股票的必要收益率=R f +βA(R m-R f)= 5%+1.5×(12%-5%) = 15.5% B股票的必要收益率=R f +βB(R m-R f)= 5%+1.8×(12%-5%) = 17.6% C股票的必要收益率=R f +βC(R m-R f)= 5%+2.5×(12%-5%) = 22.5% D股票的必要收益率=R f +βD(R m-R f)= 5%+3×(12%-5%) = 26% (2)已知:D0=6 g=5% i=12%P0 = D0(1+g)(i-g)=6×(1+5%)15.5%-5%=6.310.5%= 60(4)因为加权平均资本成本13.56%>投资收益率12.4%,因此不该筹资投资该项目。

财务管理课后练习答案(DOC 86页)

财务管理课后练习答案(DOC 86页)财务管理课后练习答案第一章思考题1.答题要点:(1)股东财富最大化目标相比利润最大化目标具有三方面的优点:考虑现金流量的时间价值和风险因素、克服追求利润的短期行为、股东财富反映了资本与收益之间的关系;(2)通过企业投资工具模型分析,可以看出股东财富最大化目标是判断企业财务决策是否正确的标准;(3)股东财富最大化是以保证其他利益相关者利益为前提的。

2.答题要点:(1)激励,把管理层的报酬同其绩效挂钩,促使管理层更加自觉地采取满足股东财富最大化的措施;(2)股东直接干预,持股数量较多的机构投资者成为中小股东的代言人,通过与管理层进行协商,对企业的经营提出建议;(3)被解聘的威胁,如果管理层工作严重失误,可能会遭到股东的解聘;(4)被收购的威胁,如果企业被敌意收购,管理层通常会失去原有的工作岗位,因此管理层具有较强动力使企业股票价格最大化。

3.答题要点:(1)利益相关者的利益与股东利益在本质上是一致的,当企业满足股东财富最大化的同时,也会增加企业的整体财富,其他相关者的利益会得到更有效的满足:(2)股东的财务要求权是“剩余要求权”,是在其他利益相关者利益得到满足之后的剩余权益。

(3)企业是各种利益相关者之间的契约的组合。

(4)对股东财富最大化需要进行一定的约束。

4.答题要点:(1)财务经理负责投资、筹资、分配和营运资金的管理;(2)财务经理的价值创造方式主要有:一是通过投资活动创造超过成本的现金收入,二是通过发行债券、股票及其他方式筹集能够带来现金增量的资金。

5.答题要点:(1)为企业筹资和投资提供场所;(2)企业可通过金融市场实现长短期资金的互相转化;(3)金融市场为企业的理财提供相关信息。

6.答题要点:(1)利率由三部分构成:纯利率、通货膨胀补1.可以避免股东与管理层之间的委托代理冲突,但从企业的长远发展来看,不利于公司治理结构的完善,制约公司规模的扩大。

2.重要的利益相关者可能会对企业的控制权产生一定影响,只有当企业以股东财富最大化为目标,增加企业的整体财富,利益相关者的利益才会得到有效满足。

中级财务会计课后答案(王华主编)

第二章存货1、(1)3月1日,借:原材料贷:应付账款——应付暂估价(2)3月3日,借:原材料250 000贷:在途物资250 000 (3)3月8日借:原材料508 000 应交税费——应交增值税(进项税额)85 000贷:银行存款593 000 (4)3月10日借:周转材料——包装物20 000贷:委托加工物资20 000 (5)3月12日借:原材料108 000 应交税费——应交增值税(进项税额)17 000贷:其他货币资金——银行汇票存款125 000借:银行存款175 000贷:其他货币资金——银行汇票存款175 000 (6)3月18日借:原材料150 000 应交税费——应交增值税(进项税额)25 500贷:应付票据175 500 (7)借:原材料53 000 应交税费——应交增值税(进项税额)8 500贷:预付账款61 500 借:预付账款41 500贷:银行存款41 5002、(1)3月5日借:材料采购500 000 应交税费——应交增值税(进项税额)85 000贷:应付票据585 000 (2)3月8日借:原材料650 000贷:材料采购500 000 材料成本差异150 000(3)3月20日,购入时,借:材料采购 1 020 000 应交税费——应交增值税(进项税额)170 000贷:银行存款 1 190 000 入库时,借:原材料 1 100 000贷:材料采购 1 020 000 材料成本差异80 000 (4)借:生产成本 1 000 000 制造费用50 000管理费用200 000贷:原材料 1 250 000 分配材料成本差异,①成本差异率=(100 000+150 000+80 000)÷(5 000 000+650 000+1 100 000)×100%=4.89%②应计入生产成本的材料成本差异=1 000 000×4.89%=48 900③应计入制造费用的材料成本差异=50 000×4.89%=2 445④应计入管理费用的材料成本差异=200 000×4.89%=9 780借:材料成本差异61 125贷:生产成本48 900制造费用 2 445管理费用9 780第三章金融资产(I)练习题1、银行存款余额调节表2、各年的账务处理如下:(1)第一年坏账准备,2 100 000×4‰=8400借:资产减值损失8 400贷:坏账准备8 400 (2)第二年,发生坏账时,借:坏账准备20 000贷:应收账款20 000 计提坏账时,2600000×4‰+(20000-8400)=22000借:资产减值损失22 000贷:坏账准备22 000 (3)第三年,发生坏账时,借:坏账准备8 000贷:应收账款8 000 上年坏账,本年收回,借:应收账款 5 000贷:坏账准备 5 000借:银行存款 5 000贷:应收账款 5 000 计提坏账,1600000×4‰﹣(8400-20000+22000﹣8000+5000)=﹣1000借:坏账准备 1 000贷:资产减值损失 1 000 3、上述经济业务的会计处理如下:(1)12月3日,150000×17%=25500借:应收账款——甲175 500贷:主营业务收入150 000应交税费——应交增值税(销项税额)25 500 若在10天内付款,150000×2%=3000借:银行存款172 500财务费用 3 000贷:应收账款175 500 若在10天后付款,借:银行存款175 500贷:应收账款175 500(2)12月4日,180000×17%=30 600借:应收票据——乙210 600贷:主营业务收入180 000应交税费——应交增值税(销项税额)30 600(3)12月6日,利息=120000×6‰×1=720借:银行存款120 720贷:应收票据120 000财务费用720 (4) 12月10日,借:应收票据——金陵40 950贷:主营业务收入35 000应交税费——应交增值税(销项税额) 5 950(5)12月31日,520000×4%﹣45000=﹣24200借:坏账准备24 200贷:资产减值损失24 2004、相关会计处理如下:借:应收票据234 000贷:主营业务收入200 000 应交税费——应交增值税(销项税额)34 000第四章金融资产(II)1、(1)3月5日,14×50 000=700 000(元)借:交易性金融资产——B公司股票(成本)700 000投资收益 3 000贷:银行存款703 000 (2)4月20日,0.4×50 000=20 000(元)借:应收股利20 000贷:投资收益20 000 (3)4月22日,16×50 000=800 000(元)0.4×50 000=20 000(元)借:交易性金融资产——B公司股票(成本)800 000 应收股利20 000投资收益 5 000贷:银行存款825 000 (4)4月28日借:银行存款40 000贷:应收股利40 000 (5)6月30日(13.4-14)×50 000+(13.4-16)×50 000=﹣160 000(元)借:公允价值变动损益160 000贷:交易性金融资产——B公司股票(公允价值变动)160 000(6)7月20日,初始成本=50 000×14+10 000×16=716 000(元)公允价值变动=50 000×(13.4-14)+10 000×(13.4-16)=﹣56 000(元)借:银行存款930 000(15.5×60 000)交易性金融资产——B公司股票(公允价值变动)56 000贷:交易性金融资产——B公司股票(成本)716 000投资收益270 000 借:投资收益56 000贷:公允价值变动损益56 000(7)12月31日,(18-13.4)×40 000=184 000(元)借:交易性金融资产——B公司股票(公允价值变动)184 000贷:公允价值变动损益184 0002、(1)2008年1月1日,购入时,借:持有至到期投资——R公司债券(成本)12 500 000贷:银行存款10 000 000 持有至到期投资——R公司债券(利息调整) 2 500 000 (2)2008年12月31日,确认利息收入=10 000 000×10%=1 000 000(元)1 000 000-590 000=410 000(元)借:应收利息590 000持有至到期投资——R公司债券(利息调整)410 000贷:投资收益 1 000 000 收到利息时,借:银行存款590 000贷:应收利息590 000(3)2009年12月31日,确认利息收入=(10 000 000+410 000)×10%=1 041 000(元)1 041 000-590 000=451 000(元)借:应收利息590 000持有至到期投资——R公司债券(利息调整)451 000贷:投资收益 1 041 000 收到利息时,借:银行存款590 000贷:应收利息590 000(4)2010年12月31日确认利息收入=(10 000 000+410 000+451 000)×10%=1 086 100(元)1 086 100-590 000=496 100(元)借:应收利息590 000持有至到期投资——R公司债券(利息调整)496 100贷:投资收益 1 086 000 收到利息时,借:银行存款590 000贷:应收利息590 000(5)2011年12月31日确认利息收入=(10 000 000+410 000+451 000+496 100)×10%=1 135 710(元)1 135 710﹣590 000=545 710(元)借:应收利息590 000持有至到期投资——R公司债券(利息调整)545 710贷:投资收益 1 135 710 收到利息时,借:银行存款590 000贷:应收利息590 000(6)2012年12月31日确认利息调整=2 500 000-410 000-451 000-496 100-545 710=597 190利息收入=590 000+597 190=1 187 190借:应收利息590 000持有至到期投资——R公司债券(利息调整)597 190贷:投资收益 1 187 190 收到本金和利息时,借:银行存款13 090 000贷:应收利息590 000持有至到期投资——R公司债券(成本)12 500 0003、ABC公司相关会计处理如下:(1)2007年1月1日,购入时,20×200 000=4 000 000(元)4 000 000-60 000=3 940 000(元)借:可供出售金融资产——B公司股票(成本) 3 940 000应收股利60 000贷:银行存款 4 000 000 (2)2007年5月10日,收到股利时借:银行存款60 000贷:应收股利60 000 2007年12月31日,(20-60 000÷200 000-18)×200 000=340 000借:资本公积——其它资本公积340 000贷:可供出售金融资产——B公司股票(公允价值变动)340 000 (3)2008年12月31日,(18-13)×200 000=1 000 000(元)借:资产减值损失 1 340 000贷:资本公积——其它资本公积340 000 可供出售金融资产——B公司股票(公允价值变动) 1 000 000(或可供出售金融资产减值损失)(4)2009年12月31日,(17-13)×200 000=800 000(元)借:可供出售金融资产——B公司股票(公允价值变动)800 000贷:资本公积——其它资本公积800 0004、(成本法)(1)长期股权投资的成本=1 500×80%=1 200(万元)(2)相关会计分录:借:长期股权投资——C公司(成本)12 000 000贷:银行存款11 000 000 资本公积——股本(资本)溢价 1 000 0005、(成本法)(1)长期股权投资的成本=1250(万元)(2)相关会计分录:借:固定资产清理11 000 000累计折旧 4 000 000贷:固定资产15 000 000借:长期股权投资——E公司(成本)12 500 000贷:固定资产清理11 000 000营业外收入 1 500 0006、(权益法)(1)长期股权投资的成本=2 300+100=2 400(万元)(2)投资单位应享有被投资单位可辨认净资产的份额=8000×30%=2 400>2300故应调增长期股权投资的账面价值,借:长期股权投资——W公司(成本)24 000 000贷:银行存款23 000 000 营业外收入 1 000 0007、(成本法)(1)2009年1月1日,取得时,借:长期股权投资——Q公司(成本) 6 000 000贷:银行存款 6 000 000 (2)2009年5月2日,Q公司宣告分派现金股利时,100×60%=60(万元)借:应收股利600 000贷:长期股权投资——Q公司(成本)600 000 (3)2009年,确认应享有的净利润=200×60%=120(万元)借:长期股权投资——Q公司(损益调整) 1 200 000贷:投资收益 1 200 000 (4)2010年5月2日,Q公司宣告分派现金股利时,300×60%=180(万元)借:应收股利 1 800 000贷:长期股权投资——Q公司(损益调整) 1 800 000 (5)2010年,确认应享有的净利润=300×60%=180(万元)借:长期股权投资——Q公司(损益调整) 1 800 000贷:投资收益 1 800 000 (4)2011年5月2日,Q公司宣告分派现金股利时,200×60%=120(万元)借:应收股利 1 200 000贷:长期股权投资——Q公司(损益调整) 1 200 0008、(权益法)2009年1月1日,取得成本=990万元借:长期股权投资——B公司(成本)9 900 000贷:银行存款9 900 000 投资单位应享有被投资单位可辨认净资产公允价值的份额=39600×25%=990万元,故不需调整(1)2009年,确认应享有的净利润=800×25%=200(万元)借:长期股权投资——B公司(损益调整) 2 000 000贷:投资收益 2 000 000 (2)2010年,确认应享有净利润份额=900×25%=225(万元)借:长期股权投资——B公司(损益调整) 2 250 000贷:投资收益 2 250 000 B公司宣告现金股利,100×25%=25(万元)借:应收股利250 000贷:长期股权投资——B公司(损益调整)250 000 收到上述现金股利借:银行存款250 000贷:应收股利250 000 2010年,确认可供出售金融资产公允价值变动份额=200×25%=50(万元)借:长期股权投资——B公司(其他权益变动)500 000贷:资本公积——其他资本公积500 000 2010年,长期股权投资账面价值=990+200+225-25+50=1 440(万元)长期股权投资可收回金额=1300(万元)计提减值准备=1 440-1300=115(万元(借:资产减值损失 1 440 000贷:长期股权投资减值准备 1 440 000 (3)2011年1月5日,处置时,借:银行存款15 000 000投资收益200 000贷:长期股权投资——B公司(成本)9 900 000——B公司(损益调整) 4 000 000——B公司(其他权益变动)500 000 同时,借:资本公积——其它资本公积500 000贷:投资收益500 0009、(1)2009年1月1日,购入时,50 000×100=5 000 000(元)借:可供出售金融资产——L公司(成本) 5 000 000贷:银行存款 5 000 000(2)2009年12月31日,计提利息=5 000 000×3%=150 000(元)借:应收利息150 000贷:投资收益150 000 收到利息时,借:银行存款150 000贷:应收利息150 000 (3)2010年12月31日,计提利息=5 000 000×3%=150 000(元)借:应收利息150 000贷:投资收益150 000 收到利息时,借:银行存款150 000贷:应收利息150 000 2010年12月31日,计提减值准备=(100-80)×50 000=1 000 000借:资产减值损失 1 000 000贷:可供出售金融资产减值准备 1 000 00010、(1)2009年7月1日,20 000 000×10%=2 000 000(元)借:银行存款 2 400 000贷:持有至到期投资——某公司债券(成本) 2 000 000 投资收益400 000 (2)2009年8月3日,20 000 000-2 000 000=18 000 000(元)借:银行存款31 000 000贷:持有至到期投资——某公司债券(成本)18 000 000 投资收益13 000 000。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

附录六:习题答案第一章答案一、单项选择题二、多项选择题5. AC第二章答案一、单项选择题二、多项选择题三、计算题1.Pv=8000*(P/A,8%/12,240 )=953,594( 万元)银行贷款的年利率为8%时,分期付款方式好,低于一次性付款。

Pv=8000* (P/A,6%/12,240 )=1,116,646(万元) 银行贷款的年利率为6%时,一次性付款方式好,低于分期付款的现值。

2.(1) 100=10* (F/P,10%.n)得:(F/P,10%.n) =10查复利终值系数表,i=10%, (F/P,10%.n) =10, n在24~25年之间;(1)100=20* (F/P,5%.n )得:(F/P,5%.n ) =5查复利终值系数表,i=5%, (F/P,5%.n )=5,n 在30~35年之间;(1)100=10* (F/A,10%.n)得:(F/A,10%.n) =50查年金终值系数表,i=10%, (F/A,10%.n) =50, n在18~19年之间;因此,第三种方式能使你最快成为百万富翁。

3.(1)2010年1 月1 日存入金额1000元为现值, 2013年1 月1 日账户余额为3年后终值:F = P( F/P, 10% 3) = 1000X = 1331 (元)(2)F= 1000X( 1+ 10%/4) 3X4 = 1000X =(元)(3)2013年1 月1 日余额是计算到期日的本利和,所以是普通年金终值:F= 250X( F/A, 10% 4)= 250 X =(元)(4)F= 1331, i = 10% n = 4 贝心F= A X( F/A,i , n)即 1331 = A X( F/A,10%, 4)= A X , A = 1331/二(元)4. 10=2 X( P/A , i , 8)(P/A , i , 8) =5i =8 , (P/A, ) =5, i 在 11~12 年之间借款利率为%5.递延年金现值 P = 300X ( P/A ,10% 5)X ( P/F ,10% 1)= 300 XX=(万元)。

=2, r = 8%,根据实际利率和名义利率之间关系式: i =( 1 + r/M ) M-1 =(1+8%/2)2-1=% 实际利率高出名义利率 %(=%- 8%)。

7. (1) ?=50%< +30%< 1+20%< =风险报酬率二X (10%-8%)=%查年金现值系数表, 11%x% 1%12%i 得,i 11%0.1460.17811.82%5.1460.146 0.17854.968(2) 必要报酬率=8%+%=%8.(1)甲项目的预期收益率=20%< + 16%< + 12%<= 16%乙项目的预期收益率=30%< + 10%< %x= 10%甲项目的标准差=[(20%-16% 2X + (16%-16% 2X + (12%-16%2< ]1/2=%乙项目的标准差=[(30%-10%2< + (10%-10%2X + (-10%-10% 2< ]1/2 =%甲项目的标准离差率= %/16%=乙项目的标准离差率= %/10%=2)由于乙项目的标准离差率大于甲项目,所以,乙项目的风险大于甲项目。

由于甲项目的预期收益率高于乙项目,即甲项目的预期收益率高并且风险低,所以,该公司应该选择甲项目。

(3)因为市场是均衡的,所以,必要收益率=预期收益率= 16% 由于必要收益率=无风险收益率+风险收益率=无风险收益率+风险价值系数(b)x标准离差率而无风险收益率=政府短期债券的收益率= 4%所以,16%= 4%+ b x 解得:b=(4)市场风险溢酬=证券市场平均收益率-无风险收益率=9%-4% = 5%因为资本资产定价模型成立,所以,乙项目预期收益率=必要收益率=无风险收益率+乙项目贝他系数x市场风险溢酬即: 10% =4潜乙项目的贝他系数x 5%解得:乙项目的贝他系数=第三章答案一、单项选择题1 、C2 、A3 、B4 、A、多项选择题1、ABD 2 、ABC 3 、ABC 4 、ABC 5 、ABCD二、判断题1、x2、x3、“4、“ 5 、“6>V 7 、x 8. x 9. 、“10 V四、计算题1.解:根据所给资料,计算整理出有关数据如表所示将表中的数据代入下列关立方程组:一刀y=na+b E x刀xy=a E x+b E x/ 499 x 104=5a+6 000b60 37 x 106=6 000a+730X 104b一a=410 000 (元)b=490 (元)将a=410 000 和b=490 代入y=a+bx,得y=410 000+490x 将2012年预计产销量1 560件代入上式,得410 000+490 x 1 560=1 174 400 (元)因此:(1)A产品的不变资本总额为410 000元。

(2) A产品的单位可变资本额为490元。

(3) A产品2012年资本需要总额为1 174 400元。

2.解( 1 )当市场利率为6%时:债券发行价格=1000X (P/F, 6% 5) +1000X 8%< (P/A, 6% 5) =1084 (元)( 2)当市场利率为8%时:债券发行价格=1000X (P/F, 8% 5) +1000X 8%< (P/A, 8% 5) =1000 (元)( 3)当市场利率为10%时:债券发行价格=1000X( P/F , 10% 5) +1000X 8%<( P/A, 10% 5)=924(元)3.解根据基期末的资产负债表各项目与销售额的依存关系,计算填制用销售百分比形式反映的资产负债表,如下表所示。

按销售百分比计算的资产负债表A L计划期预计追0 S0)(S l S o) Dep i迪1 d l) M l F 加的资金数量=(38%— 16%)X( 850 000-500 000)—20 000X( 1-60%)—850 000 X 20 000/500 000 X( 1 — 1 0000/20 000)+1 5000= 67 000 (元)4. 解( 1)201 0年的预期销售增长率=150/(2025-150)=8%( 2)由于该企业满足可持续增长率的条件,所以预期股利的增长率也应该是8%( 3)股权资本成本=(350/1000)*(1+8%)/+8%=12%加权平均资本成本=135/1350*(1-25%)*1350/(1350+2025)+12%*2025/( 2025+1350) =%第四章答案一、单项选择题1 、D2 、D3 、A4 、C5 、B二、多项选择题1、AD 2、BC 3 、BCD 4 、BCD 5 、 AB二、判断题 、“、“ 四、计算题1、贡 献 总 额二S-V=10000X 5- 10000X 3=20000(元)。

⑵2010 年企业的息税前利润二边际贡献总额一固定成本=20000-10000=10000(元)。

⑶销售量为10000件时的经营杠杆系数二边际贡献总额/息税前利润 总额=20000/10000=2(4)2011年息税前利润增长率=2x 10%=20%2、( 1)计算个别资金资本解:长期借款的资本成本:10(1)2010 年"10 7% (1 25%) K 5.36%10 (1 2%)债券成本:14 9% (1 25%) 6.49%15 (1 3%)优先股成本:,/ 25 12%K p 25 (1 4%)普通股成本:8% 20.77%留有收益成本:(2) 综合资金成本二X 10%+% 14%+25% %+% 40%+11% 20% =%+%+%+%+% =%3.解析:借款占的比重=100/400=25%普通股占的比重=300/400=75%借款的筹资总额突破点=40/25%=160(万元)12.5%K S D C G 12 8% 20%普通股的筹资总额突破点=75/75%=100(万元)资金的边际成本(0〜100) =25%< 4%+75% 10%=%资金的边际成本(100 〜160) =25%< 4%+75% 12%=10%资金的边际成本(160以上)=25%< 8%+75% 12%=11%4、经营杠杆系数=(S-VC) / (S-VC-F) = (210-210X60% /60= 财务杠杆系数二EBIT/ (EBIT-I ) =60/ (60-200X40%< 15% = 复合杠杆系数=x =5.(1) 2009年的财务杠杆系数=2008年的息税前利润/ (2008年的息税前利润一2008年的利息费用)=5000/ (5000- 1200)(2) A= 1800, B=(3)设甲乙两个方案的每股收益无差别点息税前利润为W万元,贝心(W- 1800) X (1-25%) /10000 = (W- 1200) X (1-25%) / (10000 +2000)(W- 1800) /10000 =( W- 1200) /12000解得:W=( 12000X 1800- 10000X 1200) / (12000- 10000)= 4800(万元)(4)由于筹资后的息税前利润为6000万元高于4800万元,所以,应该采取发行债券的筹资方案,理由是这个方案的每股收益高。

第五章答案一、单项选择题1.D二、多项选择题三、判断题1.X2. V3. V4. V5. V6. V7. X8.X 9. X 10 V四、计算题1.投资回收期6鴛6-33(年)净现值=1950X (P/A, 10% 10) X (P/F, 10% 3) +500X (P/F, 10% 13) -[2 000+2 000 X( P/A, 10% 2) +500X( P/F, 10%3)]=(万元)2.解:年折旧=(30 —10)- 5=24(万元)(1)建设期1年,经营期5年,计算期6年(2)初始现金流量:NCF=-130万、NCF=-25(万元)NCF4二(50—8-24)X(1—25% +24=(万元)NCF=+25=(万元)(1) NPV—130—25X (P/F, 8%,1) +X (P/A, 8%,4) X (P/F,8%,1) +X( P/F, 8%,6)=(万元)PI37.5 P/A,8%,4 P/F,8%,1 62.5 P/F,8%,6〔01130 25 P/F,8%,1NPV>0,PI>1该项目可行3.解:(1)①A方案和B方案的建设期均为1年;②C方案和D方案的运营期均为10年;③E方案和F方案的项目计算期均为11年。