SWIFT信用证来证(MT700)说明与审核要点

SWIFT电文信用证中常见项目表示方式

信用证中常见项目表示方式SWIFT电文信用证中常见项目表示方式1.跟单信用证开证(MT700)必选20 DOCUMENTARY CREDIT NUMBER(信用证号码)可选23 REFERENCE TO PRE-ADVICE(预先通知号码)如果信用证是采取预先通知的方式,该项目内应该填入"PREADV/",再加上预先通知的编号或日期。

必选27 SEQUENCE OF TOTAL(电文页次)可选31C DA TE OF ISSUE(开证日期)如果这项没有填,则开证日期为电文的发送日期。

必选31D DA TE AND PLACE OF EXPIRY(信用证有效期和有效地点)该日期为最后交单的日期。

必选32B CURRENCY CODE, AMOUNT(信用证结算的货币和金额)可选39A PERCENTAGE CREDIT AMOUNT TOLERANCE(信用证金额上下浮动允许的最大范围)该项目的表示方法较为特殊,数值表示百分比的数值,如:5/5,表示上下浮动最大为5%。

39B与39A不能同时出现。

可选39B MAXIMUM CREDIT AMOUNT(信用证最大限制金额)39B与39A不能同时出现。

可选39C ADDITIONAL AMOUNTS COVERED(额外金额)表示信用证所涉及的保险费、利息、运费等金额。

必选40A FORM OF DOCUMENTARY CREDIT(跟单信用证形式)跟单信用证有六种形式:(1) IRREVOCABLE(不可撤销跟单信用证)(2) REVOCABLE(可撤销跟单信用证)(4) REVOCABLE TRANSFERABLE(可撤销可转让跟单信用证)(5) IRREVOCABLE STANDBY(不可撤销备用信用证)(6) REVOCABLE STANDBY(可撤销备用信用证)必选41a A V AILABLE WITH...BY...(指定的有关银行及信用证兑付的方式)(1)指定银行作为付款、承兑、议付。

SWIFT MT700MT701格式信用证综述

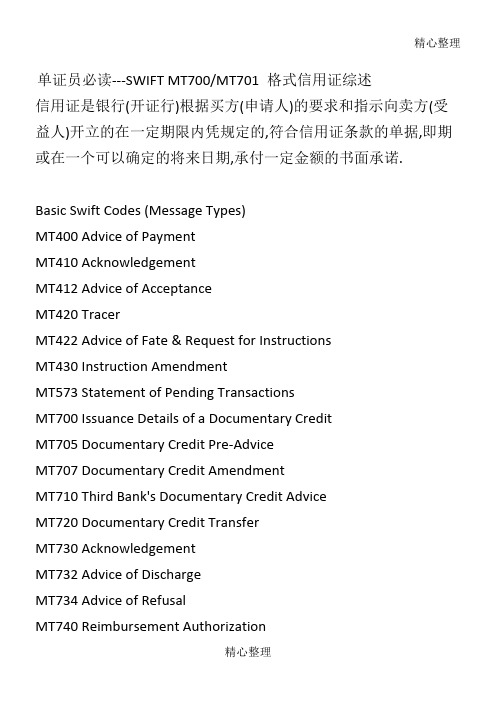

单证员必读---SWIFT MT700/MT701 格式信用证综述信用证是银行(开证行)根据买方(申请人)的要求和指示向卖方(受益人)开立的在一定期限内凭规定的,符合信用证条款的单据,即期或在一个可以确定的将来日期,承付一定金额的书面承诺.信用证在贸易中的应用非常广泛,开证人(进口商)可以利用单据条款,约束受益人(出口商);受益人只要提供了符合条件的单据,就能从银行拿到货款.信用证用银行信用替代了商业信用,给国际贸易,国内贸易中的买卖双方提供了便利.现在银行间传递的信用证,几乎都使用’环球同业银行金融电讯协会’( Society for Worldwide Interbank Financial Telecommunication s.c. 简称S.W.I.F.T.)的处理和信息传递系统,所以受益人收到的信用证大多是Message Types SWIFT-MT700/MT701格式,现在我们来读懂这种格式的信用证. Basic Swift Codes (Message Types)MT400 Advice of PaymentMT410 AcknowledgementMT412 Advice of AcceptanceMT420 TracerMT422 Advice of Fate & Request for InstructionsMT430 Instruction AmendmentMT573 Statement of Pending TransactionsMT700 Issuance Details of a Documentary CreditMT705 Documentary Credit Pre-AdviceMT707 Documentary Credit AmendmentMT710 Third Bank's Documentary Credit AdviceMT720 Documentary Credit TransferMT730 AcknowledgementMT732 Advice of DischargeMT734 Advice of RefusalMT740 Reimbursement AuthorizationMT742 Reimbursement ClaimMT747 Reimbursement Authorization AmendmentMT750 Discrepancy AdviceMT752 Pay, Accept or Negotiate AuthorizationMT754 Pay, Accept or Negotiate AdviceMT760 Issuance of a GuaranteeMT767 Guarantee AmendmentMT768 Guarantee Message AcknowledgementMT769 Advice of a Guarantee Reduction or ReleaseBeginning of message 下面两条------里的是银行间传递的一些信息27. sequence of total报文页次,如果该信用证条款能够全部容纳在该MT700报文中,那么该项目内显示’1/1’如果该证由一份MT700报文和一份MT701报文组成,那么在MT700的报文项目’27’中显示’1/2’,在MT701报文的项目’27’中显示’2/2’,以此类推.40A:跟单信用证格式,该项目可能是下面六种里面的一种:1- IRREVOCABLE (不可撤销跟单信用证)2- REVOCABLE (可撤销跟单信用证)3- IRREVOCABLE TRANSFERABLE (不可撤销可转让跟单信用证)4- REVOCABLE TRANSFERABLE (可撤销可转让跟单信用证) 5- IRREVOCABLE STANDBY (不可撤销备用信用证)6- REVOCABLE STANDBY (可撤销备用信用证)由于可撤销信用证几乎没有人使用,也很少有人接受,国际商会正考虑完全取消开立可撤消信用证,但如果收到的是可撤消信用证,应该提出修改,如对方拒绝修改则不予接受.可转让信用证只能转让一次,可以同时转让给一个或者几个第二受益人,但第二受益人不能再转让该信用证,这种信用证一般用于受益人(第一受益人)为中间商的情况.20:信用证号码23:预先通知编号,如果采用此格式开立的信用证已经被预先通知,此项目将显示’PREADV/’,后跟预先通知的编号或日期.31c:开证日期,该项目列明开证行开立跟单信用证的日期,如果该项目无显示,开证日期就是该报文的发送日期(在beginning of message 下面有显示)31d:到期日及到期地点,该项目列明跟单信用证的最迟交单地区和交单地点.需要注意的是,如果地点为’issuing bank’s counter’或者类似的表示在开证行国家到期的语句,就需要提早寄单,最安全的做法应该提前5天以上用快邮寄出.51a:开证申请人的银行50:开证申请人59:受益人32b:信用证的货币及金额39a:信用证金额浮动允许范围,该项目列明信用证金额上下浮动最大允许范围,用百分比表示,(如10/10 表示允许上下浮动不超过10%39b:信用证金额的最高限额,该项目用’up to', ' maximum’或’not exceeding’后跟金额表示.39c:附加金额,该项目列明信用证所涉及的附加金额,诸如保险费,运费,利息等.注意:39款如果不显示,则金额须完全符合32b,如使用则39a 和39b 只可能出现一种.41a:指定的有关银行及信用证的兑付方式,该项目列明被授权对该证付款,承兑或议付的银行及该信用证的兑付方式.1- 银行表示方法:当该项目代号为41A 时,银行用SWIFT 名址码表示当该项目代号为41D 时,银行用行名地址表示如果信用证为自由议付信用证时,该项目代号为41D,银行用ANYBANK IN …(国家/地名) 表示,如果对国家地区也无限制,该项目代号为41D,银行用ANY BANK 表示.2- 兑付的表示方法:以下语句分别表示:BY PAYMENT 即期付款BY ACCEPTANCE 远期承兑BY NEGOTIATION 议付BY DEFFERED PAYMENT 迟期付款BY MIXED PAYMENT 混合付款如果该信用证为迟期付款信用证,有关付款的详细条款将在项目42P中列明;如果该证系混合付款信用证,有关付款的详细条款将在项目42M 中列明.42c:汇票付款期限,该项目列明跟单信用证项下汇票的付款期限. 42a:汇票的付款人,该项目列明跟单信用证项下汇票的付款人.该项目不能出现帐号注:如42C 42A 没有,则不需要汇票,有的银行因为使用汇票需要交印花税所以拒绝汇票42m:混合付款条款,该项目列明混合付款跟单信用证项下的付款日期,金额及确定的方式.42p:迟期付款条款,该项目列明只有在迟期付款跟单信用证项下的付款日期及确定的方式.43t:分批装运条款,该项目列明跟单信用证项下分批装运是否允许,如表明NOT ALLOWED, 或者NOT PERMITTED 等,则需一次把货出完,使发票金额满足32B,39A,39B的要求.否则将构成短装或者超装.如规定可以分批,则一次或多次出货都可以,但总金额仍需满足金额条款.43t:转运条款,该项目列明跟单信用证项下货物转运是否允许.提单或者其他运输单据上显示的内容须符合该条款.44a:装船,发运和接受监管的地点44b:货物发送的最终目的地44c:最迟装运日期,B/L的装船日和签发日可以不同,如果B/L上表明x年x月x日on board(已装船批注),则该日期视为装运日期,如果该日期未显示,则装运日为B/L的签发日(issuing date).44d:装运期,详细的规定货物的装运过程.有些分批装运的情况可以在这里规定具体的装船,发运和接受监管的期限.45a:货物/劳务描述,这里表述的是比较具体的货描和价格条款,如FOB,CIF等.关于价格条款信用证是按照INCOTERM 2000 (international commercial terms)为标准,具体的内容可以参阅该规则.46a:单据要求,按照这里规定的时间,内容,份数提交单据.47a:附加条款,常见的附加条款有,英文单据;第三方单据是否接受;某些具体内容需在全部或某几种单据中显示;关于不符单据的扣费和处理过程等等.某些国家开来的信用证把46a 和47a 的条款全部混在一起,给单证员带来一定难度,这个情况下更要求单证员细心的做好每个细节.71b:费用负担,该项目的出现只表示费用由收益人负担.若无此项目,则表示除议付费,转让费外,其他费用均由开证申请人负担. 48:交单期限,一般的描述是以开立运输单据后多少天内交单.若无此项目,则表示在开立运输单据后21天内交单.49:保兑指示.53a:偿付行57a:通知行72:附言78:给付款行,承兑行或议付行的指示.(49以后的几个项目都是银行间清算的内容,与单证方面无关,这里就不详尽描述了.另外如果是信开的信用证,格式上和swift大体一致)SWIFT项下开立跟单信用证MT格式SWIFT项下开立跟单信用证MT格式一般有17种:MT700/701格式开立信用证时使用MT705格式信用证预先通知用MT707格式信用证修改用MT710/711格式通知由第三家银行开立跟单信用证用MT720/721格式转让跟单信用证用MT730格式确认收妥跟单信用证,并证实已通知受益人用MT732格式发报行通知收报行有关单据已被开证申请人接受用MT734格式发报行通知收报行单证不符的拒付通知用MT740格式发报行授权收报行偿付信用证项下款项,即偿付授权用MT742格式发报行向收报行索偿用MT750格式发报行通知收报行有关单据不符点,即所谓“电提”用MT752格式发报行授权收报行在单据没有其他不符点的情况下,可以付款/承兑/议付,该报文是对MT750的答复MT754格式发报行通知收报行单证相符,已对有关单据进行付款/承兑/议付,并已按批示寄单,即所谓“通知电”MT756格式发报行通知收报行,已进行了偿付/付款。

SWIFT信用证代码表及详解

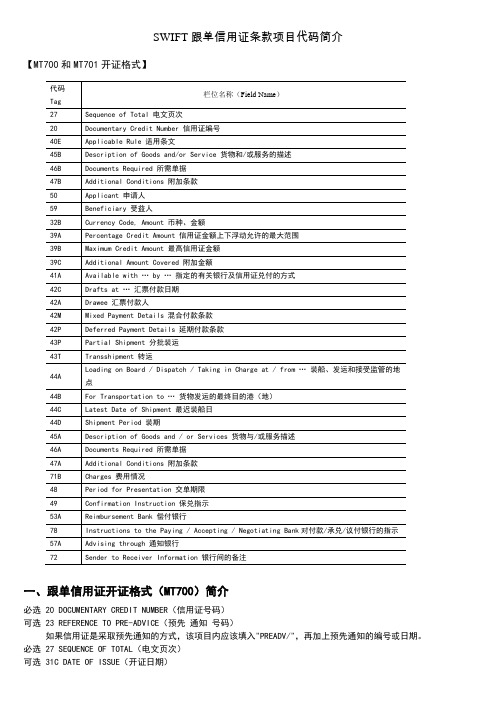

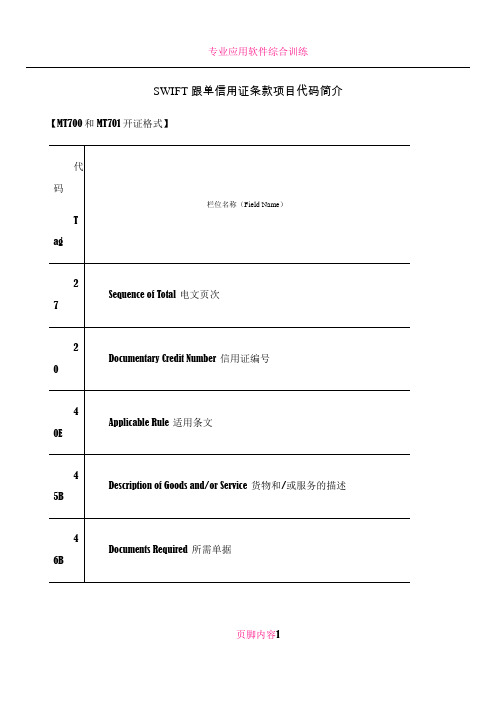

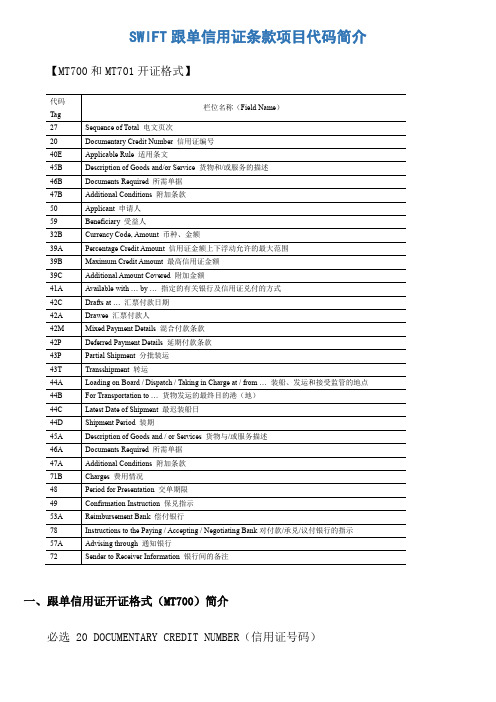

SWIFT跟单信用证条款项目代码简介【MT700和MT701开证格式】一、跟单信用证开证格式(MT700)简介必选20 DOCUMENTARY CREDIT NUMBE信用证号码)可选23 REFERENCE TO PRE-ADV(CE先通知号码)如果信用证是采取预先通知的方式,该项目内应该填入"PREADV/;再加上预先通知的编号或日期。

必选27 SEQUENCE OF TOTA电文页次)可选DATE OF ISSUE开证日期)如果这项没有填,则开证日期为电文的发送日期。

必选31D DATE AND PLACE OF EXPIRY用证有效期和有效地点)该日期为最后交单的日期。

必选32B CURRENCY CODE, AMOUN信用证结算的货币和金额)可选PERCENTAGE CREDIT AMOUNT TOLERANC E证金额上下浮动允许的最大范围)该项目的表示方法较为特殊,数值表示百分比的数值,如:5/5,表示上下浮动最大为5%。

可选39B MAXIMUM CREDIT AMOUNT信用证最大限制金额)39B与不能同时出现。

可选ADDITIONAL AMOUNTS COVERE 额外金额)表示信用证所涉及的保险费、利息、运费等金额。

必选FORM OF DOCUMENTAR Y CRED跟单信用证形式)跟单信用证有六种形式:(1) IRREVOCABLE不可撤销跟单信用证)(2) REVOCABLE可撤销跟单信用证)(3) IRREVOCABLE TRANSFERABLE可撤销可转让跟单信用证)⑷REVOCABLE TRANSFERAB可撤销可转让跟单信用证)(5) IRREVOCABLE STANDB不可撤销备用信用证)(6) REVOCABLE STANDB可撤销备用信用证)必选AVAILABLE WITH...B Y.(.指定的有关银行及信用证兑付的方式)(1)指定银行作为付款、承兑、议付。

SWIFT项目表示-跟单信用证开证MT700

1.跟单信用证开证(MT700)MT700: Issue of a Documentary Credit·MT:message type 报文格式必选20 DOCUMENTARY CREDIT NUMBER(信用证号码)可选23 REFERENCE TO PRE-ADVICE(预先通知号码)·如果信用证是采取预先通知的方式,该项目内应该填入"PREADV/",再加上预先通知的编号或日期。

必选27 SEQUENCE OF TOTAL(电文页次)·如果该信用证条款能够全部容纳在该MT700报文中,那么该项目内显示1/1,如果该证由一份MT700报文和一份MT701报文组成,那么在MT700的报文项目27中显示1/2,在MT701报文的项目27中显示2/2,以此类推。

目前大多数信用证是通过SWIFT(环球同业银行金融电讯协会)开立;SWIFT电文根据银行的实际业务运作分为十大类,其中第一类格式代码为MT1XX的用于客户汇款与支票业务,第七类用于跟单信用证及保函业务,其电文格式代码为MT7XX,如开立跟单信用证的格式代码为MT700/MT701。

MT710是通知由第三家银行开立的跟单信用证报文格式。

MT734是拒付电。

可选31C DATE OF ISSUE(开证日期)·如果这项没有填,则开证日期为电文的发送日期。

必选31D DATE AND PLACE OF EXPIRY(信用证有效期和有效地点)·该日期为最后交单的日期。

应注意有效地是在受益人国家,开证银行国家或保兑银行国家到期。

如果地点为issuing bank’s counter或者类似的表示在开证行国家到期的语句,就需要提早寄单,最安全的做法应该提前5天以上用快邮寄出。

必选32B CURRENCY CODE, AMOUNT(信用证结算的货币和金额)·注意:小数点以,表示。

SWIFT信用证代码表及详解

SWIFT跟单信用证条款项目代码简介【MT700和MT701开证格式】一、跟单信用证开证格式(MT700)简介必选20 DOCUMENTARY CREDIT NUMBER(信用证号码)可选23 REFERENCE TO PRE-ADVICE(预先通知号码)如果信用证是采取预先通知的方式,该项目内应该填入"PREADV/",再加上预先通知的编号或日期。

必选27 SEQUENCE OF TOTAL(电文页次)可选31C DATE OF ISSUE(开证日期)如果这项没有填,则开证日期为电文的发送日期。

必选31D DA TE AND PLACE OF EXPIRY(信用证有效期和有效地点)该日期为最后交单的日期.必选32B CURRENCY CODE, AMOUNT(信用证结算的货币和金额)可选39A PERCENTAGE CREDIT AMOUNT TOLERANCE(信用证金额上下浮动允许的最大范围) 该项目的表示方法较为特殊,数值表示百分比的数值,如:5/5,表示上下浮动最大为5%.可选39B MAXIMUM CREDIT AMOUNT(信用证最大限制金额)39B与39A不能同时出现。

可选39C ADDITIONAL AMOUNTS COVERED(额外金额)表示信用证所涉及的保险费、利息、运费等金额。

必选40A FORM OF DOCUMENTARY CREDIT(跟单信用证形式)跟单信用证有六种形式:(1) IRREVOCABLE(不可撤销跟单信用证)(2) REVOCABLE(可撤销跟单信用证)(3)IRREVOCABLE TRANSFERABLE(不可撤销可转让跟单信用证)(4)REVOCABLE TRANSFERABLE(可撤销可转让跟单信用证)(5)IRREVOCABLE STANDBY(不可撤销备用信用证)(6) REVOCABLE STANDBY(可撤销备用信用证)必选41a A V AILABLE WITH。

SWIFT介绍及信用证条款

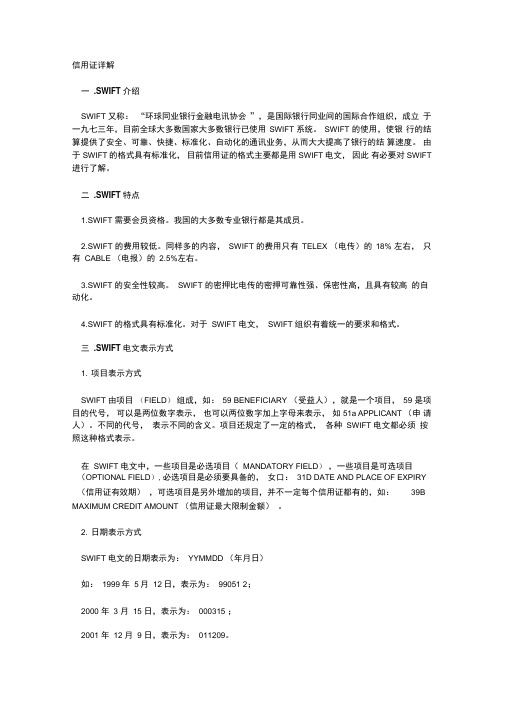

一.SWIFT介绍SWIFT 又称:“环球同业银行金融电讯协会”,是国际银行同业间的国际合作组织,成立于一九七三年,目前全球大多数国家大多数银行已使用SWIFT系统。

SWIFT的使用,使银行的结算提供了安全、可靠、快捷、标准化、自动化的通讯业务,从而大大提高了银行的结算速度。

由于SWIFT的格式具有标准化,目前信用证的格式主要都是用SWIFT电文,因此有必要对SWIFT进行了解。

二.SWIFT特点1.SWIFT需要会员资格。

我国的大多数专业银行都是其成员。

2.SWIFT的费用较低。

同样多的内容,SWIFT的费用只有TELEX(电传)的18%左右,只有CABLE(电报)的2.5%左右。

3.SWIFT的安全性较高。

SWIFT的密押比电传的密押可靠性强、保密性高,且具有较高的自动化。

4.SWIFT的格式具有标准化。

对于SWIFT电文,SWIFT组织有着统一的要求和格式。

三.SWIFT电文表示方式。

1.项目表示方式SWIFT 由项目(FIELD)组成,如:59 BENEFICIARY(受益人),就是一个项目,59是项目的代号,可以是两位数字表示,也可以两位数字加上字母来表示,如51a APPLICANT(申请人)。

不同的代号,表示不同的含义。

项目还规定了一定的格式,各种SWIFT电文都必须按照这种格式表示。

在SWIFT电文中,一些项目是必选项目(MANDA TORY FIELD),一些项目是可选项目(OPTIONAL FIELD),必选项目是必须要具备的,如:31D DA TE AND PLACE OF EXPIRY (信用证有效期),可选项目是另外增加的项目,并不一定每个信用证都有的,如:39B MAXIMUM CREDIT AMOUNT(信用证最大限制金额)。

2.日期表示方式SWIFT电文的日期表示为:YYMMDD(年月日)如:1999年5月12日,表示为:990512;2000年3月15日,表示为:000315;2001年12月9日,表示为:011209。

SWIFT MT700信用证格式

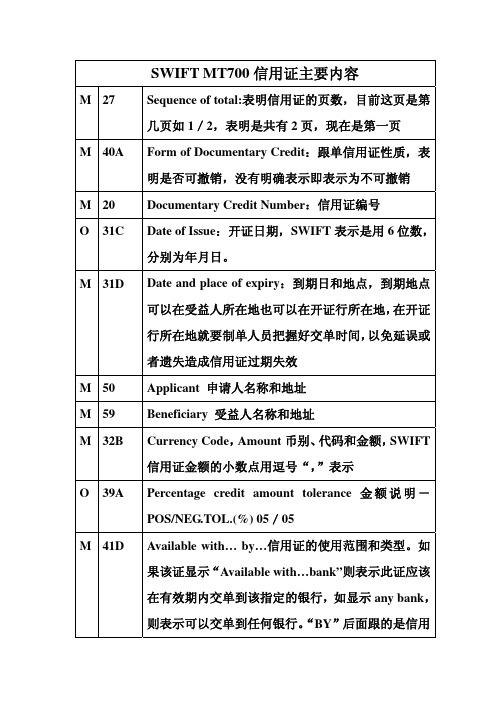

SWIFT MT700信用证主要内容M 27 Sequence of total:表明信用证的页数,目前这页是第几页如1/2,表明是共有2页,现在是第一页M 40A Form of Documentary Credit:跟单信用证性质,表明是否可撤销,没有明确表示即表示为不可撤销M 20 Documentary Credit Number:信用证编号O 31C Date of Issue:开证日期,SWIFT表示是用6位数,分别为年月日。

M 31D Date and place of expiry:到期日和地点,到期地点可以在受益人所在地也可以在开证行所在地,在开证行所在地就要制单人员把握好交单时间,以免延误或者遗失造成信用证过期失效M 50 Applicant 申请人名称和地址M 59 Beneficiary 受益人名称和地址M 32B Currency Code,Amount币别、代码和金额,SWIFT 信用证金额的小数点用逗号“,”表示O 39A Percentage credit amount tolerance金额说明-POS/NEG.TOL.(%) 05/05M 41D Available with… by…信用证的使用范围和类型。

如果该证显示“Available with…bank”则表示此证应该在有效期内交单到该指定的银行,如显示any bank,则表示可以交单到任何银行。

“BY”后面跟的是信用证的类型,则为即期付款、延期付款、承兑或者议付等。

O 42C Drafts at 汇票的付款期限O 42D Drawee或者Drawn on 汇票的付款人,开证行或者是偿付行O 43P Partial Shipment分批装运,一般都是allowed or prohibitedO 43T Transshipment 转运O 44A Loading/Dispatch/Taking in charge at/ from装船、发运或者接受监督的地点O 44B For transportation to 货物发送的最终目的地O 44C Latest date of shipment 货物发运的最迟日期O 45A Shipment (Description)of Goods/services 货物描述与交易条件O 46A Documents Required 所需要的单据O 47A Additional Conditions 附加条件,通常是对受益人的补充要求,有的要求在单据上显示出来,有的是非单据条件O 71B Charges 表明由受益人承担的费用,如是没有规定受益人只承担议付和转让费用O 48 Period of Presentation 提示期间、交单期限,没有交单期限则为装船后21天M 49 Confirmation Instructions 保兑与否指示O 53A Reimbursement Bank 偿付行O 78 Instructions to the Paying/Accepting/Negotiating Bank 对付款/承兑/议付行的指示,通常是关于寄单地址和寄单的方式O 57D “Advise through” bank 收电银行以外的通知行O 72 Bank to bank information 银行间的备注M是指Mandatory,必要项目;O是指Optional,根据需要选择采用的任意项目。

SWIFT信用证代码表及详解

SWIFT跟单信用证条款项目代码简介【MT700和MT701开证格式】一、跟单信用证开证格式(MT700)简介必选 20 DOCUMENTARY CREDIT NUMBER(信用证号码)可选 23 REFERENCE TO PRE-ADVICE(预先通知号码)如果信用证是采取预先通知的方式,该项目内应该填入"PREADV/",再加上预先通知的编号或日期。

必选 27 SEQUENCE OF TOTAL(电文页次)可选 31C DATE OF ISSUE(开证日期)如果这项没有填,则开证日期为电文的发送日期。

必选 31D DATE AND PLACE OF EXPIRY(信用证有效期和有效地点)该日期为最后交单的日期。

必选 32B CURRENCY CODE, AMOUNT(信用证结算的货币和金额)可选 39A PERCENTAGE CREDIT AMOUNT TOLERANCE(信用证金额上下浮动允许的最大范围)该项目的表示方法较为特殊,数值表示百分比的数值,如:5/5,表示上下浮动最大为5%。

可选 39B MAXIMUM CREDIT AMOUNT(信用证最大限制金额)39B与39A不能同时出现。

可选 39C ADDITIONAL AMOUNTS COVERED(额外金额)表示信用证所涉及的保险费、利息、运费等金额。

必选 40A FORM OF DOCUMENTARY CREDIT(跟单信用证形式)跟单信用证有六种形式:(1) IRREVOCABLE(不可撤销跟单信用证)(2) REVOCABLE(可撤销跟单信用证)(3) IRREVOCABLE TRANSFERABLE(不可撤销可转让跟单信用证)(4) REVOCABLE TRANSFERABLE(可撤销可转让跟单信用证)(5) IRREVOCABLE STANDBY(不可撤销备用信用证)(6) REVOCABLE STANDBY(可撤销备用信用证)必选 41a AVAILABLE WITH...BY...(指定的有关银行及信用证兑付的方式)(1) 指定银行作为付款、承兑、议付。

信用证详解

信用证详解一.SWIFT 介绍SWIFT 又称:“环球同业银行金融电讯协会”,是国际银行同业间的国际合作组织,成立于一九七三年,目前全球大多数国家大多数银行已使用SWIFT 系统。

SWIFT 的使用,使银行的结算提供了安全、可靠、快捷、标准化、自动化的通讯业务,从而大大提高了银行的结算速度。

由于SWIFT 的格式具有标准化,目前信用证的格式主要都是用SWIFT 电文,因此有必要对SWIFT 进行了解。

二.SWIFT 特点1.SWIFT 需要会员资格。

我国的大多数专业银行都是其成员。

2.SWIFT 的费用较低。

同样多的内容,SWIFT 的费用只有TELEX (电传)的18% 左右,只有CABLE (电报)的 2.5%左右。

3.SWIFT 的安全性较高。

SWIFT 的密押比电传的密押可靠性强、保密性高,且具有较高的自动化。

4.SWIFT 的格式具有标准化。

对于SWIFT 电文,SWIFT 组织有着统一的要求和格式。

三.SWIFT 电文表示方式1. 项目表示方式SWIFT 由项目(FIELD)组成,如:59 BENEFICIARY (受益人),就是一个项目,59 是项目的代号,可以是两位数字表示,也可以两位数字加上字母来表示,如51a APPLICANT (申请人)。

不同的代号,表示不同的含义。

项目还规定了一定的格式,各种SWIFT 电文都必须按照这种格式表示。

在SWIFT 电文中,一些项目是必选项目(MANDATORY FIELD),一些项目是可选项目(OPTIONAL FIELD),必选项目是必须要具备的,女口:31D DATE AND PLACE OF EXPIRY(信用证有效期),可选项目是另外增加的项目,并不一定每个信用证都有的,如:39B MAXIMUM CREDIT AMOUNT (信用证最大限制金额)。

2. 日期表示方式SWIFT 电文的日期表示为:YYMMDD (年月日)如:1999年5月12日,表示为:99051 2;2000 年 3 月15 日,表示为:000315 ;2001 年12 月9 日,表示为:011209。

SWIFT MT700 格式信用证综述

信用证是银行(开证行)根据买方(申请人)的要求和指示向卖方(受益人)开立的在一定期限内凭规定的,符合信用证条款的单据,即期或在一个可以确定的将来日期,承付一定金额的书面承诺.信用证在贸易中的应用非常广泛,开证人(进口商)可以利用单据条款,约束受益人(出口商);受益人只要提供了符合条件的单据,就能从银行拿到货款.信用证用银行信用替代了商业信用,给国际贸易,国内贸易中的买卖双方提供了便利.现在银行间传递的信用证,几乎都使用’环球同业银行金融电讯协会’( society for worldwide interbank financial telecommunication s.c. 简称S.W.I.F.T.)的处理和信息传递系统,所以受益人收到的信用证大多是SWIFT-MT700/MT701格式,现在我们来读懂这种格式的信用证.Beginning of message 下面两条-------里的是银行间传递的一些信息,27. sequence of total报文页次,如果该信用证条款能够全部容纳在该MT700报文中,那么该项目内显示’1/1’,如果该证由一份MT700报文和一份MT701报文组成,那么在MT700的报文项目’27’中显示’1/2’,在MT701报文的项目’27’中显示’2/2’,以此类推.40A:跟单信用证格式,该项目可能是下面六种里面的一种:1- IRREVOCABLE (不可撤销跟单信用证)2- REVOCABLE (可撤销跟单信用证)3- IRREVOCABLE TRANSFERABLE (不可撤销可转让跟单信用证)4- REVOCABLE TRANSFERABLE (可撤销可转让跟单信用证)5- IRREVOCABLE STANDBY (不可撤销备用信用证)6- REVOCABLE STANDBY (可撤销备用信用证)由于可撤销信用证几乎没有人使用,也很少有人接受,国际商会正考虑完全取消开立可撤消信用证,但如果收到的是可撤消信用证,应该提出修改,如对方拒绝修改则不予接受.可转让信用证只能转让一次,可以同时转让给一个或者几个第二受益人,但第二受益人不能再转让该信用证,这种信用证一般用于受益人(第一受益人)为中间商的情况.20:信用证号码23:预先通知编号,如果采用此格式开立的信用证已经被预先通知,此项目将显示’PREADV/’,后跟预先通知的编号或日期.31c:开证日期,该项目列明开证行开立跟单信用证的日期,如果该项目无显示,开证日期就是该报文的发送日期(在beginning of message 下面有显示)31d:到期日及到期地点,该项目列明跟单信用证的最迟交单地区和交单地点.需要注意的是,如果地点为’issuing bank’s counter’或者类似的表示在开证行国家到期的语句,就需要提早寄单,最安全的做法应该提前5天以上用快邮寄出.51a:开证申请人的银行50:开证申请人59:受益人32b:信用证的货币及金额39a:信用证金额浮动允许范围,该项目列明信用证金额上下浮动最大允许范围,用百分比表示,(如10/10 表示允许上下浮动不超过10%39b:信用证金额的最高限额,该项目用’up to’,’maximum’或’not exceeding’后跟金额表示.39c:附加金额,该项目列明信用证所涉及的附加金额,诸如保险费,运费,利息等.注意:39款如果不显示,则金额须完全符合32b,如使用则39a 和39b 只可能出现一种.41a:指定的有关银行及信用证的兑付方式,该项目列明被授权对该证付款,承兑或议付的银行及该信用证的兑付方式.1- 银行表示方法:当该项目代号为41A 时,银行用SWIFT 名址码表示当该项目代号为41D 时,银行用行名地址表示如果信用证为自由议付信用证时,该项目代号为41D,银行用ANY BANK IN …(国家/地名) 表示,如果对国家地区也无限制,该项目代号为41D,银行用ANY BANK 表示.2- 兑付的表示方法:以下语句分别表示:BY PAYMENT 即期付款BY ACCEPTANCE 远期承兑BY NEGOTIATION 议付BY DEFFERED PAYMENT 迟期付款BY MIXED PAYMENT 混合付款如果该信用证为迟期付款信用证,有关付款的详细条款将在项目42P中列明;如果该证系混合付款信用证,有关付款的详细条款将在项目42M 中列明.42c:汇票付款期限,该项目列明跟单信用证项下汇票的付款期限.42a:汇票的付款人,该项目列明跟单信用证项下汇票的付款人.该项目不能出现帐号注:如42C 42A 没有,则不需要汇票,有的银行因为使用汇票需要交印花税所以拒绝汇票42m:混合付款条款,该项目列明混合付款跟单信用证项下的付款日期,金额及确定的方式.42p:迟期付款条款,该项目列明只有在迟期付款跟单信用证项下的付款日期及确定的方式.43t:分批装运条款,该项目列明跟单信用证项下分批装运是否允许,如表明NOT ALLOWED, 或者NOT PERMITTED 等,则需一次把货出完,使发票金额满足32B,39A,39B的要求.否则将构成短装或者超装.如规定可以分批,则一次或多次出货都可以,但总金额仍需满足金额条款.43t:转运条款,该项目列明跟单信用证项下货物转运是否允许.提单或者其他运输单据上显示的内容须符合该条款.44a:装船,发运和接受监管的地点44b:货物发送的最终目的地44c:最迟装运日期,B/L的装船日和签发日可以不同,如果B/L上表明x年x月x日on board(已装船批注),则该日期视为装运日期,如果该日期未显示,则装运日为B/L的签发日(issuing date).44d:装运期,详细的规定货物的装运过程.有些分批装运的情况可以在这里规定具体的装船,发运和接受监管的期限.45a:货物/劳务描述,这里表述的是比较具体的货描和价格条款,如FOB,CIF等.关于价格条款信用证是按照INCOTERM 2000 (international commercial terms)为标准,具体的内容可以参阅该规则.46a:单据要求,按照这里规定的时间,内容,份数提交单据.47a:附加条款,常见的附加条款有,英文单据;第三方单据是否接受;某些具体内容需在全部或某几种单据中显示;关于不符单据的扣费和处理过程等等.某些国家开来的信用证把46a 和47a 的条款全部混在一起,给单证员带来一定难度,这个情况下更要求单证员细心的做好每个细节.71b:费用负担,该项目的出现只表示费用由收益人负担.若无此项目,则表示除议付费,转让费外,其他费用均由开证申请人负担.48:交单期限,一般的描述是以开立运输单据后多少天内交单.若无此项目,则表示在开立运输单据后21天内交单.49:保兑指示.53a:偿付行57a:通知行72:附言78:给付款行,承兑行或议付行的指示.(49以后的几个项目都是银行间清算的内容,与单证方面无关,这里就不详尽描述了.另外如果是信开的信用证,格式上和swift大体一致)“Documents Required”Part in L/C(At least in duplicate unless otherwise specified)(除特殊说明外一式两份)-Beneficiary’s signed provisional commercial invoice indicating full cargo value and 98PCT cargo value in 5 originals based on certificate of quality issued by SGS Australia PTY LTD. And certificate of weight issued by producer including contract no., vessel name and L/C no., B/L date and no.受益人签署的临时商业发票原件5份,显示完整的货物价值和98% 的货物价值。

SWIFT跟单信用证MT700的代码解读

M/O① Tag 代号 27 40A 20 23 31C

40E

Field Name 栏位名称 Sequence of Total 页次② Form of Documentary Credit 跟单信用证类别 Documentary Credit Number 信用证号码 Reference to Pre-Advice 预通知的编号 Date of Issue 开证日期

6!n29x 6 个数字/29 个字 符 A or D A或D 4*35x 4 行 35 个字符 [/34x]4*35x [/34 个字符] 4 行 35 个字符 3!al5d

3 个字母,15 个数字

7

8 9 10

11 12

2n/2n 2 个数字/2 个数 字 13x 13 个字符 4*35x

13 14

Place of Taking in Charge/Dispatch from.../Place of Receipt

Content/Options 内容 1*35X 1 行×35 个字符 1*65X 1 行×65 个字符 1*65X 1 行×65 个字符 1*65X 1 行×65 个字符 1*65X 1 行×65 个字符 6!n 6 个数字 6*65X 6 行×65 个字符 100*65X 100 行×65 个字

O O

57a 72

A,B or D A,B 或 D 6*35x 6 行×35 个字符

36 37

①M/O 为 Mandatory 与 Optional 的缩写,前者指必要项目,后者为任意项目。 ②页次是指本证的发报次数,用分数来表示,分母分子各一位数字,分母表示发 报的总次数,分子则表示这是其中的第几次,如“1/2”,其中“2”指本证总共 发报 2 次,“1”指本次为第 1 次发报。 ③这个序号表示的是这些代号(Tag)如果在一份信用证中出现的话,其出现的 顺序即按此序号的顺序出现的。 ④表中蓝色部分的内容为 SWIFT 为适应 UCP600 而在 2006 年 11 月份所做的升级。

信用证各条款说明

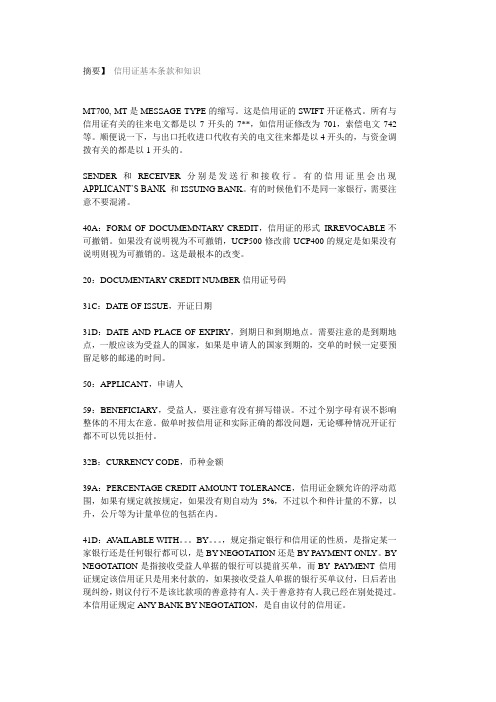

摘要】信用证基本条款和知识MT700, MT是MESSAGE TYPE的缩写。

这是信用证的SWIFT开证格式。

所有与信用证有关的往来电文都是以7开头的7**,如信用证修改为701,索偿电文742等。

顺便说一下,与出口托收进口代收有关的电文往来都是以4开头的,与资金调拨有关的都是以1开头的。

SENDER和RECEIVER分别是发送行和接收行。

有的信用证里会出现APPLICANT’S BANK 和ISSUING BANK。

有的时候他们不是同一家银行,需要注意不要混淆。

40A:FORM OF DOCUMEMNTARY CREDIT,信用证的形式IRREVOCABLE不可撤销。

如果没有说明视为不可撤销,UCP500修改前UCP400的规定是如果没有说明则视为可撤销的。

这是最根本的改变。

20:DOCUMENTARY CREDIT NUMBER信用证号码31C:DATE OF ISSUE,开证日期31D:DATE AND PLACE OF EXPIRY,到期日和到期地点。

需要注意的是到期地点,一般应该为受益人的国家,如果是申请人的国家到期的,交单的时候一定要预留足够的邮递的时间。

50:APPLICANT,申请人59:BENEFICIARY,受益人,要注意有没有拼写错误。

不过个别字母有误不影响整体的不用太在意。

做单时按信用证和实际正确的都没问题,无论哪种情况开证行都不可以凭以拒付。

32B:CURRENCY CODE,币种金额39A:PERCENTAGE CREDIT AMOUNT TOLERANCE,信用证金额允许的浮动范围,如果有规定就按规定,如果没有则自动为5%,不过以个和件计量的不算,以升,公斤等为计量单位的包括在内。

41D:A V AILABLE WITH。

BY。

,规定指定银行和信用证的性质,是指定某一家银行还是任何银行都可以,是BY NEGOTA TION还是BY PAYMENT ONL Y。

BY NEGOTATION是指接收受益人单据的银行可以提前买单,而BY PAYMENT 信用证规定该信用证只是用来付款的,如果接收受益人单据的银行买单议付,日后若出现纠纷,则议付行不是该比款项的善意持有人。

SWIFT信用证代码表及详解

SWIFT跟单信用证条款项目代码简介【MT700和MT701开证格式】页脚内容1页脚内容2页脚内容3页脚内容4一、跟单信用证开证格式(MT700)简介必选20 DOCUMENTARY CREDIT NUMBER(信用证号码)可选23 REFERENCE TO PRE-ADVICE(预先通知号码)如果信用证是采取预先通知的方式,该项目内应该填入"PREADV/",再加上预先通知的编号或日期。

必选27 SEQUENCE OF TOTAL(电文页次)可选31C DATE OF ISSUE(开证日期)如果这项没有填,则开证日期为电文的发送日期。

必选31D DATE AND PLACE OF EXPIRY(信用证有效期和有效地点)页脚内容5该日期为最后交单的日期。

必选32B CURRENCY CODE, AMOUNT(信用证结算的货币和金额)可选39A PERCENTAGE CREDIT AMOUNT TOLERANCE(信用证金额上下浮动允许的最大范围)该项目的表示方法较为特殊,数值表示百分比的数值,如:5/5,表示上下浮动最大为5%。

可选39B MAXIMUM CREDIT AMOUNT(信用证最大限制金额)39B与39A不能同时出现。

可选39C ADDITIONAL AMOUNTS COVERED(额外金额)表示信用证所涉及的保险费、利息、运费等金额。

必选40A FORM OF DOCUMENTARY CREDIT(跟单信用证形式)跟单信用证有六种形式:(1) IRREVOCABLE(不可撤销跟单信用证)(2) REVOCABLE(可撤销跟单信用证)(3) IRREVOCABLE TRANSFERABLE(不可撤销可转让跟单信用证)(4) REVOCABLE TRANSFERABLE(可撤销可转让跟单信用证)(5) IRREVOCABLE STANDBY(不可撤销备用信用证)(6) REVOCABLE STANDBY(可撤销备用信用证)必选41a AVAILABLE WITH...BY...(指定的有关银行及信用证兑付的方式)页脚内容6(1) 指定银行作为付款、承兑、议付。

信用证内容解释

为5%。39B与39A不能同时出现。

可选 39B MAXIMUM CREDIT AMOUNT(信用证最大限制金额)

39B与39A不能同时出现。

可选 39C ADDITIONAL AMOUNTS COVERED(额外金额)

表示信用证所涉及的保险费、利息、运费等金额。

44C与44D不能同时出现。

可选 45A DES CRIPTION OF GOODS AND/OR SERVICES(货物描述)

货物的情况、价格条款。

可选 46A DOCUMENTS REQUIRED(单据要求)

各种单据的要求

在SWIFT电文中,一些项目是必选项目(MANDATORY FIELD),一些项目是可选项目(OPTIONAL FIELD),必选项目是必须要具备的,如:31D DATE AND PLACE OF EXPIRY( 信用证 有效期),可选项目是另外增加的项目,并不一定每个 信用证 都有的,如:39B MAXIMUM CREDIT AMOUNT(信用证最大限制金额)。

(4) REVOCABLE TRANSFERABLE(可撤销可转让跟单信用证)

(5) IRREVOCABLE STANDBY(不可撤销备用信用证)

(6) REVOCABLE STANDBY(可撤销备用信用证)

必选 41a AVAILABLE WITH...BY...(指定的有关银行及信用证兑付的方式)

港元:HKD;

意大利里拉:ITL;

日元:JPY;

挪威克朗:NOK;

英镑:GBP;

瑞典克朗:SEK;

美元:USD

四.信用证中常见项目表示方式

1.跟单信用证开证(MT700)

SWIFTMTMT格式信用证综述

精心整理单证员必读---SWIFT MT700/MT701 格式信用证综述信用证是银行(开证行)根据买方(申请人)的要求和指示向卖方(受益人)开立的在一定期限内凭规定的,符合信用证条款的单据,即期或在一个可以确定的将来日期,承付一定金额的书面承诺.MT720 Documentary Credit TransferMT730 AcknowledgementMT732 Advice of DischargeMT734 Advice of RefusalMT740 Reimbursement AuthorizationMT742 Reimbursement ClaimMT747 Reimbursement Authorization AmendmentMT750 Discrepancy AdviceMT752 Pay, Accept or Negotiate AuthorizationMT754 Pay, Accept or Negotiate Advice,那报3- IRREVOCABLE TRANSFERABLE (不可撤销可转让跟单信用证)4- REVOCABLE TRANSFERABLE (可撤销可转让跟单信用证)5- IRREVOCABLE STANDBY (不可撤销备用信用证)6- REVOCABLE STANDBY (可撤销备用信用证)由于可撤销信用证几乎没有人使用,也很少有人接受,国际商会正考虑完全取消开立可撤消信用证,但如果收到的是可撤消信用证,应该提出修改,如对方拒绝修改则不予接受.可转让信用证只能转让一次,可以同时转让给一个或者几个第二受益人,但第二受益人不能再转让该信用证,这种信用证一般用于受益人(第一受益人)为20:23:, 31c:50:59:受益人32b:信用证的货币及金额39a:信用证金额浮动允许范围,该项目列明信用证金额上下浮动最大允许范围,用百分比表示,(如10/10 表示允许上下浮动不超过10%39b:信用证金额的最高限额,该项目用’up to', ' maximum’或’not exceeding’后跟金额表示.39c:附加金额,该项目列明信用证所涉及的附加金额,诸如保险费,运费,利息等.注意:39款如果不显示,则金额须完全符合32b,如使用则39a 和1-为2-BY NEGOTIATION 议付BY DEFFERED PAYMENT 迟期付款BY MIXED PAYMENT 混合付款如果该信用证为迟期付款信用证,有关付款的详细条款将在项目42P中列明;如果该证系混合付款信用证,有关付款的详细条款将在项目42M 中列明.42c:汇票付款期限,该项目列明跟单信用证项下汇票的付款期限. 42a:汇票的付款人,该项目列明跟单信用证项下汇票的付款人.该项目不能出现帐号注:期,43t:,装.43t:提单44a:装船,发运和接受监管的地点44b:货物发送的最终目的地44c:最迟装运日期,B/L的装船日和签发日可以不同,如果B/L上表明x年x月x日on board(已装船批注),则该日期视为装运日期,如果该日期未显示,则装运日为B/L的签发日(issuing date).44d:装运期,详细的规定货物的装运过程.有些分批装运的情况可以在这里规定具体的装船,发运和接受监管的期限.45a:货物/劳务描述,这里表述的是比较具体的货描和价格条款,如FOB,CIF等.关于价格条款信用证是按照INCOTERM 2000则.;, 48:49:53a:偿付行57a:通知行72:附言78:给付款行,承兑行或议付行的指示.(49以后的几个项目都是银行间清算的内容,与单证方面无关,这里就不详尽描述了.另外如果是信开的信用证,格式上和swift大体一致)SWIFT项下开立跟单信用证MT格式SWIFT项下开立跟单信用证MT格式一般有17种:用”用可以付款/承兑/议付,该报文是对MT750的答复MT754格式发报行通知收报行单证相符,已对有关单据进行付款/承兑/议付,并已按批示寄单,即所谓“通知电”MT756格式发报行通知收报行,已进行了偿付/付款。

SWIFT信用证代码表及详解

SWIFT跟单信用证条款项目代码简介【MT700和MT701开证格式】代码栏位名称(Field Name)Tag27 Sequence of Total 电文页次20 Documentary Credit Number 信用证编号40E Applicable Rule 适用条文45B Description of Goods and/or Service 货物和/或服务的描述46B Documents Required 所需单据47B Additional Conditions 附加条款50 Applicant 申请人59 Beneficiary 受益人32B Currency Code, Amount 币种、金额39A Percentage Credit Amount 信用证金额上下浮动允许的最大范围39B Maximum Credit Amount 最高信用证金额39C Additional Amount Covered 附加金额41A Available with … by … 指定的有关银行及信用证兑付的方式42C Drafts at … 汇票付款日期42A Drawee 汇票付款人42M Mixed Payment Details 混合付款条款42P Deferred Payment Details 延期付款条款43P Partial Shipment 分批装运43T Transshipment 转运44A Loading on Board / Dispatch / Taking in Charge at / from … 装船、发运和接受监管的地点44B For Transportation to … 货物发运的最终目的港(地)44C Latest Date of Shipment 最迟装船日44D Shipment Period 装期45A Description of Goods and / or Services 货物与/或服务描述46A Documents Required 所需单据47A Additional Conditions 附加条款71B Charges 费用情况48 Period for Presentation 交单期限49 Confirmation Instruction 保兑指示53A Reimbursement Bank 偿付银行78 Instructions to the Paying / Accepting / Negotiating Bank对付款/承兑/议付银行的指示57A Advising through 通知银行72 Sender to Receiver Information 银行间的备注一、跟单信用证开证格式(MT700)简介必选 20 DOCUMENTARY CREDIT NUMBER(信用证号码)可选 23 REFERENCE TO PRE-ADVICE(预先通知号码)如果信用证是采取预先通知的方式,该项目内应该填入"PREADV/",再加上预先通知的编号或日期。

SWIFT MT700MT701格式信用证综述

单证员必读---SWIFT MT700/MT701 格式信用证综述信用证是银行(开证行)根据买方(申请人)的要求和指示向卖方(受益人)开立的在一定期限内凭规定的,符合信用证条款的单据,即期或在一个可以确定的将来日期,承付一定金额的书面承诺.Basic Swift Codes (Message Types)MT400 Advice of PaymentMT410 AcknowledgementMT412 Advice of AcceptanceMT420 TracerMT422 Advice of Fate & Request for InstructionsMT430 Instruction AmendmentMT573 Statement of Pending TransactionsMT700 Issuance Details of a Documentary CreditMT705 Documentary Credit Pre-AdviceMT707 Documentary Credit AmendmentMT710 Third Bank's Documentary Credit AdviceMT720 Documentary Credit TransferMT730 AcknowledgementMT732 Advice of DischargeMT734 Advice of RefusalMT740 Reimbursement AuthorizationMT742 Reimbursement ClaimMT747 Reimbursement Authorization AmendmentMT750 Discrepancy AdviceMT752 Pay, Accept or Negotiate AuthorizationMT754 Pay, Accept or Negotiate AdviceMT760 Issuance of a GuaranteeMT767 Guarantee AmendmentMT768 Guarantee Message AcknowledgementMT769 Advice of a Guarantee Reduction or ReleaseBeginning of message 下面两条------里的是银行间传递的一些信息27. sequence of total报文页次,如果该信用证条款能够全部容纳在该MT700报文中,那么该项目内显示’1/1’如果该证由一份MT700报文和一份MT701报文组成,那么在MT700的报文项目’27’中显示’1/2’,在MT701报文的项目’27’中显示’2/2’,以此类推.40A:跟单信用证格式,该项目可能是下面六种里面的一种:1- IRREVOCABLE (不可撤销跟单信用证)2- REVOCABLE (可撤销跟单信用证)3- IRREVOCABLE TRANSFERABLE (不可撤销可转让跟单信用证)4- REVOCABLE TRANSFERABLE (可撤销可转让跟单信用证)5- IRREVOCABLE STANDBY (不可撤销备用信用证)6- REVOCABLE STANDBY (可撤销备用信用证)由于可撤销信用证几乎没有人使用,也很少有人接受,国际商会正考虑完全取消开立可撤消信用证,但如果收到的是可撤消信用证,应该提出修改,如对方拒绝修改则不予接受.可转让信用证只能转让一次,可以同时转让给一个或者几个第二受益人,但第二受益人不能再转让该信用证,这种信用证一般用于受益人(第一受益人)为中间商的情况.20:信用证号码23:预先通知编号,如果采用此格式开立的信用证已经被预先通知,此项目将显示’PREADV/’,后跟预先通知的编号或日期.31c:开证日期,该项目列明开证行开立跟单信用证的日期,如果该项目无显示,开证日期就是该报文的发送日期(在beginning of message 下面有显示)31d:到期日及到期地点,该项目列明跟单信用证的最迟交单地区和交单地点.需要注意的是,如果地点为’issuing bank’s counter’或者类似的表示在开证行国家到期的语句,就需要提早寄单,最安全的做法应该提前5天以上用快邮寄出.51a:开证申请人的银行50:开证申请人59:受益人32b:信用证的货币及金额39a:信用证金额浮动允许范围,该项目列明信用证金额上下浮动最大允许范围,用百分比表示,(如10/10 表示允许上下浮动不超过10%39b:信用证金额的最高限额,该项目用’up to', ' maximum’或’not exceeding’后跟金额表示.39c:附加金额,该项目列明信用证所涉及的附加金额,诸如保险费,运费,利息等.注意:39款如果不显示,则金额须完全符合32b,如使用则39a 和39b 只可能出现一种.41a:指定的有关银行及信用证的兑付方式,该项目列明被授权对该证付款,承兑或议付的银行及该信用证的兑付方式.1- 银行表示方法:当该项目代号为41A 时,银行用SWIFT 名址码表示当该项目代号为41D 时,银行用行名地址表示如果信用证为自由议付信用证时,该项目代号为41D,银行用ANY BANK I N …(国家/地名) 表示,如果对国家地区也无限制,该项目代号为41D,银行用ANY BANK 表示.2- 兑付的表示方法:以下语句分别表示:BY PAYMENT 即期付款BY ACCEPTANCE 远期承兑BY NEGOTIATION 议付BY DEFFERED PAYMENT 迟期付款BY MIXED PAYMENT 混合付款如果该信用证为迟期付款信用证,有关付款的详细条款将在项目42P中列明;如果该证系混合付款信用证,有关付款的详细条款将在项目42M 中列明.42c:汇票付款期限,该项目列明跟单信用证项下汇票的付款期限. 42a:汇票的付款人,该项目列明跟单信用证项下汇票的付款人.该项目不能出现帐号注:如42C 42A 没有,则不需要汇票,有的银行因为使用汇票需要交印花税所以拒绝汇票42m:混合付款条款,该项目列明混合付款跟单信用证项下的付款日期,金额及确定的方式.42p:迟期付款条款,该项目列明只有在迟期付款跟单信用证项下的付款日期及确定的方式.43t:分批装运条款,该项目列明跟单信用证项下分批装运是否允许,如表明NOT ALLOWED, 或者NOT PERMITTED 等,则需一次把货出完,使发票金额满足32B,39A,39B的要求.否则将构成短装或者超装.如规定可以分批,则一次或多次出货都可以,但总金额仍需满足金额条款.43t:转运条款,该项目列明跟单信用证项下货物转运是否允许.提单或者其他运输单据上显示的内容须符合该条款.44a:装船,发运和接受监管的地点44b:货物发送的最终目的地44c:最迟装运日期,B/L的装船日和签发日可以不同,如果B/L上表明x年x月x日on board(已装船批注),则该日期视为装运日期,如果该日期未显示,则装运日为B/L的签发日(issuing date).44d:装运期,详细的规定货物的装运过程.有些分批装运的情况可以在这里规定具体的装船,发运和接受监管的期限.45a:货物/劳务描述,这里表述的是比较具体的货描和价格条款,如FOB,CIF等.关于价格条款信用证是按照INCOTERM 2000 (international commercial terms)为标准,具体的内容可以参阅该规则.46a:单据要求,按照这里规定的时间,内容,份数提交单据.47a:附加条款,常见的附加条款有,英文单据;第三方单据是否接受;某些具体内容需在全部或某几种单据中显示;关于不符单据的扣费和处理过程等等.某些国家开来的信用证把46a 和47a 的条款全部混在一起,给单证员带来一定难度,这个情况下更要求单证员细心的做好每个细节.71b:费用负担,该项目的出现只表示费用由收益人负担.若无此项目,则表示除议付费,转让费外,其他费用均由开证申请人负担. 48:交单期限,一般的描述是以开立运输单据后多少天内交单.若无此项目,则表示在开立运输单据后21天内交单.49:保兑指示.53a:偿付行57a:通知行72:附言78:给付款行,承兑行或议付行的指示.(49以后的几个项目都是银行间清算的内容,与单证方面无关,这里就不详尽描述了.另外如果是信开的信用证,格式上和swift大体一致)SWIFT项下开立跟单信用证MT格式SWIFT项下开立跟单信用证MT格式一般有17种:MT700/701格式开立信用证时使用MT705格式信用证预先通知用MT707格式信用证修改用MT710/711格式通知由第三家银行开立跟单信用证用MT720/721格式转让跟单信用证用MT730格式确认收妥跟单信用证,并证实已通知受益人用MT732格式发报行通知收报行有关单据已被开证申请人接受用MT734格式发报行通知收报行单证不符的拒付通知用MT740格式发报行授权收报行偿付信用证项下款项,即偿付授权用MT742格式发报行向收报行索偿用MT750格式发报行通知收报行有关单据不符点,即所谓“电提”用MT752格式发报行授权收报行在单据没有其他不符点的情况下,可以付款/承兑/议付,该报文是对MT750的答复MT754格式发报行通知收报行单证相符,已对有关单据进行付款/承兑/议付,并已按批示寄单,即所谓“通知电”MT756格式发报行通知收报行,已进行了偿付/付款。

SWIFT信用证来证(MT700)说明与审核要点

SWIFT信用证来证(MT700)说明与审核要点N O.STATUSTAG FIELD NAME相关说明与审核要点1M27SEQUENCE OF TOTAL(电文页次)2M40A FORM OF DOCUMENTARY CREDIT(跟单信用证形式)如为REVOCABLE:可撤销跟单信用证,则应不予接受。

如为IRREVOCABLE:不可撤销跟单信用证,应注意在47或78域是否有表明LC未生效或有条件生效。

3M20DOCUMENTARY CREDITNUMBER(信用证号码)DOCS中经常引用此号码,不能出错。

注意:同一家银行开出的LC,号码不重复。

4O23REFERENCE TOPRE-ADVICE(预先通知号码)PREADV+预先通知(MT705)的编号或日期。

5O31C DATE OF ISSUE(开证日期)LC开立日期,如无,那么该报文的发送日期就是开证日期。

6M31D DATE AND PLACE OF EXPIRY(信用证有效期和有效地点)列明LC最迟交单日期和有效地点,应注意是否在中国到期,如在国外到期,或改证或提前交单。

.7O51a APPLICANT BANK(信用证开证的银行)如果开证行和开证申请人的银行不是同一家银行,该项目列明开证申请人的银行。

如无,LC开证行为发报行。

8M50APPLICANT(信用证开证申请人)是否完整、准确。

9M59BENEFICIARY(信用证的受益人)是否完整、准确,与印就在DOCS上的名称及地址是否相一致。

10M32B CURRENCY CODE,AMOUNT(信用证结算的货币和金额)注意与合同核对。

11O39A PERCENTAGE CREDIT AMOUNT TOLERANCE(信用证金额上下浮动允许的最大范围)信用证金额上下浮动最大允许范围,用百分比表示(如:10/10,即允许上下浮动各不超过10%)。

39B与39A不能同时出现。

12O39B MAXIMUM CREDIT AMOUNT(信用证最大限制金额)用“UP TO”、“MAXIMUM”或“NOTEXCEEDING”(+金额)表示跟单信用证金额最高限额。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

O

71B

CHARGES(费用情况)

表明费用是否有受益人(出口商)出,如果没有这一条,表示除了议付费、转让费以外,其他各种费用由开出信用证的申请人(进口商)出

29

O

48

PERIOD FOR PRESENTATION

(交单期限)

列明在开立运输单据后多少天内交单。若未使用该项目,则表示在开立运输单据后21天内交单。

如为IRREVOCABLE:不可撤销跟单信用证,应注意在

47或78域是否有表明LC未生效或有条件生效。

3

M

20

DOCUMENTARY CREDIT NUMBER(信用证号码)

DOCS中经常引用此号码,不能出错。注意:同一家银行开出的LC,号码不重复。

4

O

23

REFERENCE TO PRE-ADVICE(预先通知号码)

(货物发运的最终地)

同上。

23

O

44C

LATEST DATE OF SHIPMENT

(最后装船期)

应注意能否在规定的日期内备妥贷物,并按时安排船期。

24

O

44D

SHIPMENT PERIOD(船期)

规定每一批货物装运时间和数量,应注意上否能办到,否则,任何一批未按时装运,以后各期均告失效(即无法索汇)。

10

M

32B

CURRENCY CODE, AMOUNT

(信用证结算的货币和金额)

注意与合同核对。

11

O

39A

PERCENTAGE CREDIT AMOUNT TOLERANCE(信用证金额上下浮动允许的最大范围)

信用证金额上下浮动最大允许范围,用百分比表示(如:10/10,即允许上下浮动各不超过10%)。39B与39A不能同时出现。

规定货物是否允许分批装运。

20

O

43T

TRANSSHIPMENT(转运条款)

规定货物是否允许转运。

21

O

44A

LOADING ON BOARD/DISPATCH/TAKING IN CHARGE AT/FROM(装船、发运和接收监管的地点)

应注意所规定的地点与运输方式有无矛盾之处。

22

O

44B

FOR TRANSPORTATION TO...

O

42M

MIXED PAYMENT DETAILS

(混合付款条款)

列明混合付款跟单信用证项下付款日期、金额及其确定的方式

18

O

42P

DEFERRED PAYMENT DETAILS(迟期付款条款)

列明在迟期付款跟单信用证项下的付款日期及其确定的方式。

19

O

43P

PARTIAL SHIPMENTS(分装条款)

表明LC是否受UCP500约束或约束于其他国家法律。

(3)如果是自由议付信用证,对该信用证的议付地点不做限制,该项目代号为:41D,内容为:ANY BANK(IN...)

(4)应注意指定银行的资信。

15

O

42C

DRAFTS AT...(汇票付款日期)

应注意期限与合同或事先协商是否一致

16

O

42a

DRAWEE(汇票付款人)

应为银行,不应为开证申请人。

17

SWIFT信用证来证(MT700)说明与审核要点

NO.

STATUS

TAG

FIELD NAME

相关说明与审核要点

1

M

27

SEQUENCE OF TOTAL

(电文页次)

2

M

40A

FORM OF DOCUMENTARY CREDIT

(跟单信用证形式)

如为REVOCABLE:可撤销跟单信用证,则应不予接受。

PREADV+预先通知(MT705)的编号或日期。

5

O

31C

DATE OF ISSUE(开证日期)

LC开立日期,如无,那么该报文的发送日期就是开证日期。

6

M

31D

DATE AND PLACE OF EXPIRY(信用证有效期和有效地点)

列明LC最迟交单日期和有效地点,应注意是否在中国到期,如在国外到期,或改证或提前交单。.

25

O

45A

DESCRIPTION OF GOODS AND/OR SERVICES(货物描述)

(1)价格条款,如:FOB、CIF等,是否列在该项目中,与46域单据要求是否有矛盾。

(2)货物描述不宜太繁琐,否则易产生不符点。

26

O

46A

46ADOCUMENTS REQUIRED(单据要求)

(1)、是否规定运输单据的最迟出单日期,该条款应和有关单据的要求一起在该项目中列明。

30

M

49

CONFIRMATION INSTRUCTIONS(保兑指示)

CONFIRM:要求保兑行保兑该信用证,MAY ADD:收报行可以对该信用证加具保兑。

WITHOUT:不要求收报行保兑该信用证。

31

O

53a

REIMBURSEMENT BANK(偿付行)

32

O

78

INSTRUCTION TO THE PAYING

(2)、有无1/3正本B/L直接寄给APPL的条款。

(3)、有无要求由APPL签发的DOCS,如客检证等。

(4)、规定的DOCS能否提供或及时提供,主要是外部DOCS(如FORMA,船龄、船件等和需认证的DOCS)

27

O

47A

47AADDITIONAL CONDITIO制单时能否办到。

7

O

51a

APPLICANT BANK(信用证开证的银行)

如果开证行和开证申请人的银行不是同一家银行,该项目列明开证申请人的银行。如无,LC开证行为发报行。

8

M

50

APPLICANT(信用证开证申请人)

是否完整、准确。

9

M

59

BENEFICIARY(信用证的受益人)

是否完整、准确,与印就在DOCS上的名称及地址是否相一致。

/ACCEPTING/NEGOTIATING BANK

(给付款行、承兑行、议付行的指示)

注意寄单地址、付款条款是否清晰,有无LC暂不生效,待一定条件后生效的条款。

33

O

57a

"ADVISE THROUGH" BANK

(通知行)

34

O

72

SENDER TO RECEIVER INFORMATION

(附言(附言)

14

M

41a

AVAILABLE WITH...BY...(指定的有关银行及信用证兑付的方式)

(1)指定银行作为付款、承兑、议付。

(2)兑付的方式有5种:BY PAYMENT(即期付款);BY ACCEPTANCE(远期承兑);BY NEGOTIATION(议付);BY DEF PAYMENT(迟期付款);BY MIXED PAYMENT(混合付款)。

12

O

39B

MAXIMUM CREDIT AMOUNT(信用证最大限制金额)

用“UP TO”、“MAXIMUM”或“NOT EXCEEDING”(+金额)表示跟单信用证金额最高限额。

13

O

39C

ADDITIONAL AMOUNTS COVERED(额外金额)

表示信用证所涉及的保险费、利息、运费等金额。