货币银行学考试重点

货币银行学必考知识点汇总

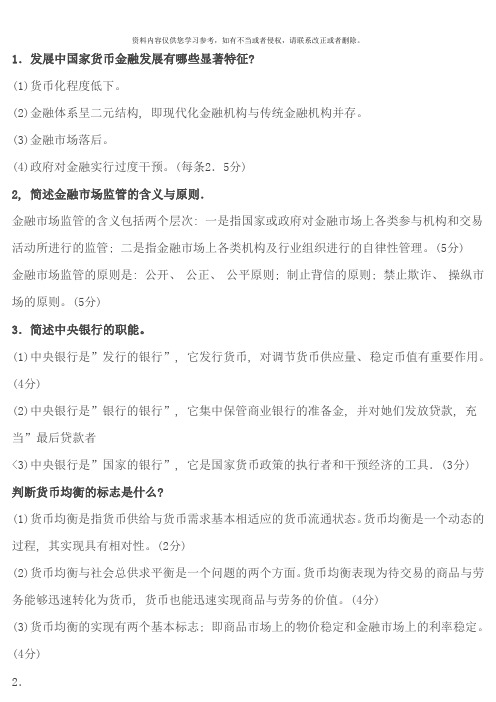

1.发展中国家货币金融发展有哪些显著特征?(1)货币化程度低下。

(2)金融体系呈二元结构, 即现代化金融机构与传统金融机构并存。

(3)金融市场落后。

(4)政府对金融实行过度干预。

(每条2.5分)2, 简述金融市场监管的含义与原则.金融市场监管的含义包括两个层次: 一是指国家或政府对金融市场上各类参与机构和交易活动所进行的监管; 二是指金融市场上各类机构及行业组织进行的自律性管理。

(5分)金融市场监管的原则是: 公开、公正、公平原则; 制止背信的原则; 禁止欺诈、操纵市场的原则。

(5分)3.简述中央银行的职能。

(1)中央银行是”发行的银行”, 它发行货币, 对调节货币供应量、稳定币值有重要作用。

(4分)(2)中央银行是”银行的银行”, 它集中保管商业银行的准备金, 并对她们发放贷款, 充当”最后贷款者<3)中央银行是”国家的银行”, 它是国家货币政策的执行者和干预经济的工具.(3分) 判断货币均衡的标志是什么?(1)货币均衡是指货币供给与货币需求基本相适应的货币流通状态。

货币均衡是一个动态的过程, 其实现具有相对性。

(2分)(2)货币均衡与社会总供求平衡是一个问题的两个方面。

货币均衡表现为待交易的商品与劳务能够迅速转化为货币, 货币也能迅速实现商品与劳务的价值。

(4分)(3)货币均衡的实现有两个基本标志; 即商品市场上的物价稳定和金融市场上的利率稳定。

(4分)2.简述金融市场监管的含义与原则。

金融市场监管的含义包括两个层次: ——是指国家或政府对金融市场上各类参与机构和交易活动所进行的监管, 二是指金融市场上各类机构及行业组织进行的自律性管理。

金融市场监管的原则是: 公开、公正、公平原则, 制止背信的原则; 禁止欺诈、操纵市场的原则。

(5分)3.商业银行在经营过程中为什么要统筹考虑三个基本原则?(1)商业银行经营过程中必须遵循的三个基本原则是盈利性、流动性和安全性, 简称”三性”原则。

(4分)(2)三个基本原则之间既相互统一, 又有一定矛盾。

货币银行学期末考试

货币银行学一、名词解释(每题5分,共30分)1、价值尺度:货币的价值尺度职能,是指以货币作为衡量一切商品和劳动价值的尺度.2、格雷欣法则:在双本位制下,当金银法定比价同市场比价不一致时,金属价值高于法定价值的良币就会被熔化或输出国外而退出流通;金属价值低于法定价值的劣币则会充斥市场,发生劣币驱逐良币的现象。

这种现象最初由16世纪的英国铸造局长格雷欣发现,故称格雷欣法则。

3、金融工具:金融工具作为记载债权人权利和债务人义务的凭证,它的存在为储蓄向投资的转化提供了具有法律效应的凭证,有利于明确界定交易双方的义务,保护各自权益,使交易双方在心理上能够获得较高的安全保障。

4、实际利率:是指物价不变,从而货币购买力不变条件下的利息与本金之比.5、同业拆借:是指具有法人资格的金融机构及经法人授权的非法人金融机构分支机构之间进行短期资金融通的行为,目的在于调剂头寸和临时性资金余缺。

6、证券市场:证券市场是买卖各种可流通有价证券的市场,根据功能不同,证券市场分为发行市场和流通市场。

二、简答(每题10分,共50分)1、请简述货币的职能。

答:货币是存在于商品经济中的经济现象,在商品经济运行中发挥着重要的职能,一般而言具有四大职能:(1)价值尺度。

是指货币充当衡量商品所包含价值量大小的社会尺度。

(2)交换媒介。

货币作为商品交换的媒介,即流通手段的职能。

其主要特点是在商品买卖中,商品的让渡和货币的让渡在同一时间内完成,通俗地说是一手交钱、一手交货。

(3)贮藏手段。

货币退出流通领域作为社会财富的一般代表被保存起来的职能。

货币作为贮藏手段能够自发地调节流通中的货币量。

(4)支付手段。

支付手段是随着商品赊账买卖的产生而出现的。

在赊销赊购中,货币被用来支付债务.后来,它又被用来支付地租、利息、税款、工资等。

前两者是货币的基本职能,后两者是货币的派生职能。

2、在历史发展过程中,各国先后采用的货币本位制分别有哪些?具体内容是什么?答:从历史发展过程来看,各国先后曾采用过以下几种货币本位制:(1)银本位制:银本位制的主要内容是白银作为货币材料。

货币银行学考试必备知识点

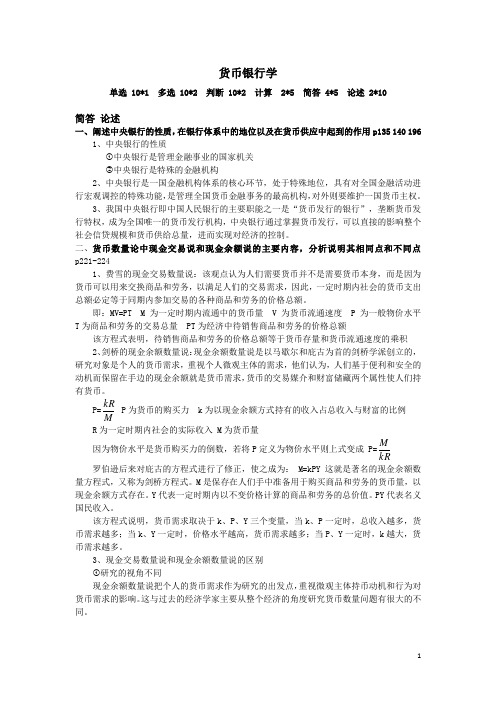

货币银行学单选 10*1 多选 10*2 判断 10*2 计算 2*5 简答 4*5 论述 2*10简答 论述一、阐述中央银行的性质,在银行体系中的地位以及在货币供应中起到的作用p135 140 1961、中央银行的性质①中央银行是管理金融事业的国家机关②中央银行是特殊的金融机构2、中央银行是一国金融机构体系的核心环节,处于特殊地位,具有对全国金融活动进行宏观调控的特殊功能,是管理全国货币金融事务的最高机构,对外则要维护一国货币主权。

3、我国中央银行即中国人民银行的主要职能之一是“货币发行的银行”,垄断货币发行特权,成为全国唯一的货币发行机构,中央银行通过掌握货币发行,可以直接的影响整个社会信贷规模和货币供给总量,进而实现对经济的控制。

二、货币数量论中现金交易说和现金余额说的主要内容,分析说明其相同点和不同点p221-2241、费雪的现金交易数量说:该观点认为人们需要货币并不是需要货币本身,而是因为货币可以用来交换商品和劳务,以满足人们的交易需求,因此,一定时期内社会的货币支出总额必定等于同期内参加交易的各种商品和劳务的价格总额。

即:MV=PT M 为一定时期内流通中的货币量 V 为货币流通速度 P 为一般物价水平 T 为商品和劳务的交易总量 PT 为经济中待销售商品和劳务的价格总额该方程式表明,待销售商品和劳务的价格总额等于货币存量和货币流通速度的乘积2、剑桥的现金余额数量说:现金余额数量说是以马歇尔和庇古为首的剑桥学派创立的,研究对象是个人的货币需求,重视个人微观主体的需求,他们认为,人们基于便利和安全的动机而保留在手边的现金余额就是货币需求,货币的交易媒介和财富储藏两个属性使人们持有货币。

P= P 为货币的购买力 k 为以现金余额方式持有的收入占总收入与财富的比例 R 为一定时期内社会的实际收入 M 为货币量 因为物价水平是货币购买力的倒数,若将P 定义为物价水平则上式变成 P=罗伯逊后来对庇古的方程式进行了修正,使之成为: M=kPY 这就是著名的现金余额数量方程式,又称为剑桥方程式。

中国银行考试复习资料:货币银行学

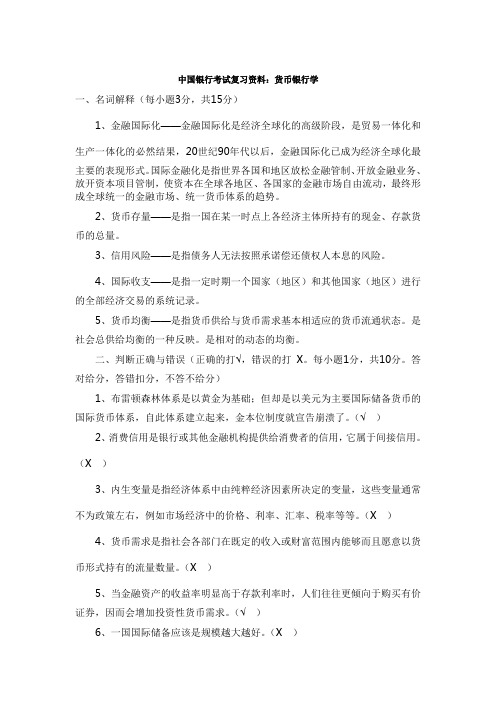

中国银行考试复习资料:货币银行学一、名词解释(每小题3分,共15分)1、金融国际化——金融国际化是经济全球化的高级阶段,是贸易一体化和生产一体化的必然结果,20世纪90年代以后,金融国际化已成为经济全球化最主要的表现形式。

国际金融化是指世界各国和地区放松金融管制、开放金融业务、放开资本项目管制,使资本在全球各地区、各国家的金融市场自由流动,最终形成全球统一的金融市场、统一货币体系的趋势。

2、货币存量——是指一国在某一时点上各经济主体所持有的现金、存款货币的总量。

3、信用风险——是指债务人无法按照承诺偿还债权人本息的风险。

4、国际收支——是指一定时期一个国家(地区)和其他国家(地区)进行的全部经济交易的系统记录。

5、货币均衡——是指货币供给与货币需求基本相适应的货币流通状态。

是社会总供给均衡的一种反映。

是相对的动态的均衡。

二、判断正确与错误(正确的打√,错误的打X。

每小题1分,共10分。

答对给分,答错扣分,不答不给分)1、布雷顿森林体系是以黄金为基础;但却是以美元为主要国际储备货币的国际货币体系,自此体系建立起来,金本位制度就宣告崩溃了。

(√)2、消费信用是银行或其他金融机构提供给消费者的信用,它属于间接信用。

(X)3、内生变量是指经济体系中由纯粹经济因素所决定的变量,这些变量通常不为政策左右,例如市场经济中的价格、利率、汇率、税率等等。

(X)4、货币需求是指社会各部门在既定的收入或财富范围内能够而且愿意以货币形式持有的流量数量。

(X)5、当金融资产的收益率明显高于存款利率时,人们往往更倾向于购买有价证券,因而会增加投资性货币需求。

(√)6、一国国际储备应该是规模越大越好。

(X)7、银行同业拆借市场又叫通知放款市场,特点是利率波动大。

(X)8、从本质上说,回购协议是一种质押贷款协议。

(√)9、金融创新对经济发展具有双刃剑效应。

(√)l0、私募发行对发行人的要求较高,其社会责任和影响很大。

(X)三、单项选择题(每小题1分,共10分,每小题有一项答案正确,请将正确答案的序号填写在括号内)1、马克思的货币本质观的建立基础是( A)。

电大金融学(原货币银行学)考试必备--多选

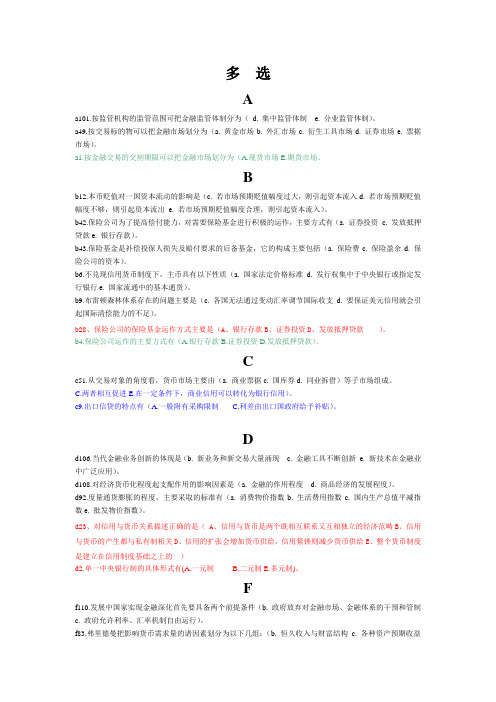

多选Aa101.按监管机构的监管范围可把金融监管体制分为(d. 集中监管体制 e. 分业监管体制)。

a49.按交易标的物可以把金融市场划分为(a. 黄金市场b. 外汇市场c. 衍生工具市场d. 证券市场e. 票据市场)。

a1.按金融交易的交割期限可以把金融市场划分为(A.现货市场E.期货市场。

Bb12.本币贬值对一国资本流动的影响是(c. 若市场预期贬值幅度过大,则引起资本流入d. 若市场预期贬值幅度不够,则引起资本流出 e. 若市场预期贬值幅度合理,则引起资本流入)。

b42.保险公司为了提高偿付能力,对需要保险基金进行积极的运作,主要方式有(a. 证券投资c. 发放抵押贷款e. 银行存款)。

b43.保险基金是补偿投保人损失及赔付要求的后备基金,它的构成主要包括(a. 保险费c. 保险盈余d. 保险公司的资本)。

b6.不兑现信用货币制度下,主币具有以下性质(a. 国家法定价格标准d. 发行权集中于中央银行或指定发行银行e. 国家流通中的基本通货)。

b9.布雷顿森林体系存在的问题主要是(c. 各国无法通过变动汇率调节国际收支d. 要保证美元信用就会引起国际清偿能力的不足)。

b28、保险公司的保险基金运作方式主要是(A、银行存款B、证券投资D、发放抵押贷款)。

b4.保险公司运作的主要方式有(A.银行存款B.证券投资D.发放抵押贷款)。

Cc51.从交易对象的角度看,货币市场主要由(a. 商业票据c. 国库券d. 同业拆借)等子市场组成。

C.两者相互促进E.在一定条件下,商业信用可以转化为银行信用)。

c9.出口信贷的特点有(A.一般附有采购限制 C.利差由出口国政府给予补贴)。

Dd106.当代金融业务创新的体现是(b. 新业务和新交易大量涌现 c. 金融工具不断创新e. 新技术在金融业中广泛应用)。

d108.对经济货币化程度起支配作用的影响因素是(a. 金融的作用程度 d. 商品经济的发展程度)。

d92.度量通货膨胀的程度,主要采取的标准有(a. 消费物价指数b. 生活费用指数c. 国内生产总值平减指数e. 批发物价指数)。

货币银行学考试重点

货币银行重点第一章货币与货币制度1、货币的职能:价值尺度、流通手段、储藏手段、支付手段、世界货币。

2、货币的表现:实物货币、金属货币、信用货币、电子货币。

3、货币形态的演变:实物货币-贵金属货币-代用货币-信用货币4、货币制度的含义:简称"币制“,国家用法律形式规定的货币流通组织形式。

5、货币制度的变迁:a银本位制:货币可以自由铸造和自由熔化;货币为无限法偿货币:辅币和其他货币可以自由兑换银币或等量白银;白银和银币可以自由输入输出。

b金银复本位制:两种货币都可以自由铸造,自由溶毁;都具有无限法偿的效力;两种金属及其铸币都可以自由输入输出;两种本位币可自由兑换。

c金本位制:金币可自由铸造;价值符号可自由兑换货币;黄金可自由输出输入;国家的金属准备全是黄金。

d纸币本位制:政府或中央银行发行的纸币为本位货币;由国家法律强制流通;与黄金的关系逐渐削弱并最后取消;货币通过银行信用渠道注入流通;非现金流通构成货币流通主要部分;非现金流通构成流通的主要部分。

e不兑现信用货币制度;纸币发行权属于国家,国家授权中央银行发行纸币。

国家授权中央银行垄断发行纸币,具有无限法偿能力;货币由现钞与银行存款构成;货币主要通过银行信贷渠道投放;货币供应在客观上受国民经济发展水平的制约。

6、货币制度的构成要素:、确定货币材料、确定货币单位、确定金属货币的铸造权、确定本位币与辅币、规定货币的法定偿付能力、准备制度。

7、“劣币驱逐良币”规律含义:两种实际价值不同而名义价值相同的货币同时流通时,实际价值较高的货币(良币)会被收藏、熔化、输出而退出流通界,而实际价值较低的货币(劣币)会充斥市场第二章信用1、信用的含义:借者或债务人以到期还本付息为条件取得商品或货币的使用权,并有义务履行借贷契约规定的条款。

2、信用工具的特征: 期限性、风险性、流动性、收益性。

3、直接金融工具的含义:最后贷款人与最后借款人直接进行金融融资活动所使用的金融工具。

货币银行学重点内容doc

货币银行学重点内容第一章1什么是信用:a信用是指以偿还和支付利息为条件的借贷活动。

b偿还性是信用的基本特征。

c信用是在私有制基础上产生的。

2信用得以成立的三要素:a债权债务关系b时间的间隔c信用工具3金融的含义:广义:货币的发行、保管、对换、结算狭义:专门指货币的融通4狭义的金融和信用的区别:a二者的范围不同b标的物的性质不同5商业信用的含义:它是指工商企业之间在买卖商品时,以商品形式提供的信用。

其典型形式是由商品销售企业对商品购买企业以赊销方式提供的信用。

6商业信用的优先品格:a商品信用直接商品流通服务,是销售商品的有力武器b商业信用是创造信用流通工具的最简便形式7商业信用的局限性a商业信用规模的局限性;b商业信用的方向受到限制;c商业信用的期限也有限制。

8商业信用工具:商业票据(商业本票,商业汇票)9银行信用含义:指银行或其他金融机构以货币形态提供的信用。

在银行信用中,银行充当了信用的媒介。

10银行信用与商业信用的关系:a银行信用是在商业信用发展的基础上产生的;b银行信用克服了商业信用的局限性(银行信用克服了商业信用在信用规模的局限性;银行信用克服了商业信用在信用方向上的局限性;银行信用克服了商业信用在信用期限上的局限性。

因此,银行信用无论在规模上、范围上、还是在期限上都大大超过了商业信用,成为现代经济生活中最基本的、占主导地位的信用形式。

c虽然银行信用克服了商业信用的局限性,但银行信用不能取代商业信用,商业信用仍然是整个信用制度的基础。

d银行信用和商业信用具有密切的联系。

银行信用是在商业信用的基础上产生和发展起来的,而银行信用的出现又使商业信用进一步得到发展。

11国家信用(即政府信用)含义:国家信用是指国家为一方的借贷活动,即国家作为债权人或债务人的信用。

12国家信用与银行信用的联系和区别联系:二者属于信用形式,在量上存在此消彼长的关系区别:a国家信用有时可以动员银行信用难以动员的资金。

b国债筹集的资金比较稳定,而银行存款的稳定性则较差。

金融学(货币银行学考试重点

金融考试重点1币材总体上是沿着“实物货币—金属货币—信用货币”这样的历史顺序发展而演变。

2存款货币是指能够发挥货币交易媒介和资产职能的银行存款。

它包括直接进行转账支付的活期存款和企业定期存款、居民储蓄存款等。

3货币的职能按照马克思的观点有价值尺度,流通手段,贮藏手段,支付手段,世界货币等五个。

按照另外的观点可以为两大类,交换媒介职能和资产职能。

其中,交换媒介职能就是货币在商品交易中作为交换手段,计价单位和支付手段,从而提高交易效率,降低交易成本,便利商品交换的职能。

而货币的资产职能就是指货币可以作为人们总资产的一种存在形式,成为实现资产保值增值的一种手段。

4流动性是指资产变成现实购买力而不受损失的能力。

在所有资产形式中,货币的流动性最高,持有者可以随时随地直接用货币购买所需的商品。

或转换成其他资产形式。

5我国货币层次的划分M0=流通中的现金M1=M0+活期存款M2=M1+准货币(企业单位定期存款+城乡居民储蓄存款+证券公司的客户保证金存款+其他存款)6货币存量是指某一时点上个经济主体所持有的货币存款。

货币流量是指某一时期内各经济主体所持有的现金,存款货币的总量,它表现为一定时期内货币流通速度与现金,存款货币的乘积。

7货币制度针对货币的有关要素,货币流通的组织与管理等内容以国家法律形式或国际协议形式加以规定所形成的制度。

简称币制。

其目的是保证货币和货币流通的稳定。

使之能够正常地发挥各种职能。

分成三类:国家货币制度,国际货币制度和区域性货币制度。

8金银复本位制是金银两种铸币同时作为本位制的货币制度。

其基本特征是:金银两种金属同时作为法定币材,一般情况下,大额批发交易用黄金,小额零星交易用白银。

都可以自由铸造,自由输出入国境,都有无限法偿能力。

9两种实际价值不同而法定价格相同的货币同时流通时,市场价格偏高的货币就会被市场价格偏低的货币所排斥,而价值规律的作用下,良币退出流通进入贮藏,而劣币充斥整个市场。

2023年金融专业《货币银行学》综合知识考试题库与答案

2023年金融专业《货币银行学》综合知识考试题库与答案目录简介一、单选题:共314题二、多选题:共75题三、填空题:共12题一、单选题1.为了降低银行"大而不倒"带来的道德风险,《巴塞尔协议Ⅲ》对系统重要性银行提出了()的附加资本要求。

A: 1%B: 1.5%C:2%D: 2.5%正确答案:A2.管理外汇和黄金准备体现了中央银行的()职能。

A: 发行的银行B: 银行的银行C: 政府的银行D: 调节正确答案:C3. ()将监管看作一种"租",认为它是由监管者主动地向被监管者提供监管服务从而获益。

A: 管制供求论B: 公共选择论C: 供给利益论D: 投资者利益保护论正确答案:B4.中央银行进行公开市场操作的对象主要是()。

A: 大额可转让存款单B: 银行承兑汇票C: 金融债券D: 国库券正确答案:D5.下列不属于股票私募发行方式的是()。

A: 内部配股B: 私人配股C: 以发起方式设立公司D: 包销正确答案: D6.为了增加货币供应量,中央银行应该()。

A: 提高法定存款准备金率B: 提高再贴现率C: 降低再贴现率D: 中央银行卖出债券正确答案: C7.劣币是指实际价值()的货币。

A: 等于零B: 等于名义价值C: 高于名义价值D: 低于名义价值正确答案: D8.政策性金融机构是()的金融机构。

A: 与商业银行没有区别B: 不以营利为目的C: 由政府支持不完全以营利为目的D: 代表国家财正确答案:C9.货币执行支付手段职能的特点是()。

A: 货币是商品交换的媒介B: 货币是一般等价物C: 货币运动伴随商品运动D: 货币作为价值的独立形式进行单方面转移正确答案:D10.在中央银行负债项目中占比最大的项目是()。

A: 商业银行的准备金存款B: 流通中通货C: 政府部门存款D: 其他负债和资本权益正确答案:B11.小额储蓄者/贷款人使用金融中介,而非直接融资市场,原因是金融中介可以()。

货币银行学知识重点整理

大面额存单以及欧洲货币市场借款。

5、简要分析商业银行资产业务。

答:商业银行的资产业务,是指商业银行将通过负债业务所积聚的货币资金加以应用,以获取收益的业务。

①、贷款业务。

贷款业务又可以按贷款期限、贷款保障条件、贷款用途、贷款偿还方式、贷款的质量、银行发放贷款的自由程度做具体分类。

②、贴现业务。

贴现业务是银行应客户的要求,买进未到期的票据,并为此支付利息。

贴现业务是商业银行开始发展是最重要的资产业务,现仍占很大的比重。

③、证券投资。

商业银行开展证券投资业务既可以分散风险、保持流动性、也可以进行合理的避税。

6、何谓中间业务?主要的中间业务有哪些?答:我国对中间业务的定义为“不构成商业银行表内资产表内负债,形成银行非利息收入的业务”。

将其划分为适用于审批制的中间业务和适用备案制的中间业务。

具体包括以下几种:①、汇兑业务,是指客户以现款交付银行,由银行把款项支付给异地首款人的一种业务。

②、信用证业务。

信用证也业务是由银行保证付款的业务。

③、代收业务。

代收业务是银行根据各种凭证以客户的名义代替客户收取款项的业务。

④、代客户买卖业务。

代客户买卖业务是银行接受客户委托。

代替客户买卖有价证券、贵金属和外汇业务。

⑤、承兑业务。

这回事银行为客户开出的汇票或签章承诺,保证到期一定付款的一种业务。

⑥、信托业务。

信托业务即信用委托的意思,是指接受他人委托,代为管理、经营的处理经济事务的行为。

⑦、代理融通业务。

这是由银行或专业代理融通公司代理顾客收取应收账款并向顾客提供资金融通的一种业务方式。

⑧、银行卡业务。

银行卡业务是由银行发行、提供客户办理存取款和转账支付的新型工具的总称。

7、商业银行进行证券投资的目的?答:商业银行进行证券投资的目的有:①:分散风险,银行贷款利率较高,但贷款风险大,没有合适的机会时,银行将资金投资于高信用等级的证券,可以获取稳定的收益,可在风险分散的前提下提高利润。

②、保持流动性。

为保持流动性持有过多的现金资产会增加银行的机会成本,可销性强的短期证券即可随时变现又能获取一定的收入。

货币银行学重点考试重点总结

关联名词解释1.本位币与辅币。

本位币是一国货币制度中的基本通货,它是国家法定的计价、结算货币单位。

辅币,即辅助货币,是指本位币单位以下的小额货币辅助大面额货币的流通,供日常零星交易或找零之用。

2.有限法偿与无限法偿。

无限法偿:是指不论支付数额多大,不论属于任何形式的支付,对方都不能拒绝接受。

本位币一般都具有无限法偿能力。

有限法偿:是指在一次支付中,若超过规定的数额,收款人有权拒受,但在法定限额内不能拒受。

有限法偿主要是针对辅币而言的。

3.商业承兑与银行承兑。

两者的签发人不同,银行承兑是由银行出具的,商业承兑是商业公司自己签发的。

再有,银行承兑到期后可直接去承兑银行无条件支付,商业承兑却需要承兑单位有存款在银行才可以。

4.国家信用与银行信用。

国家信用:是以国家为主体进行的一种信用活动。

国家按照信用原则以发行债权等方式,从国内外货币持有者手中借入货币资金,因此,国家信用是一种国家负债。

银行信用:是由商业银行或其他金融机构授给企业或消费者个人的信用。

国家信用是直接融资,银行信用是间接融资,国家信用依赖于银行信用的支持。

国家信用为银行资产多样化投资保证。

5.真实票据与融通票据。

真实票据理论认为,银行资金来源主要是吸收流动性很强的活期存款,银行经营的首要宗旨是满足客户兑现的要求,所以,商业银行必须保持资产的高流动性,才能确保不会因为流动性不足给银行带来经营风险。

融通票据亦称“金融票据”或“空票据”。

“商业票据”的对称。

是一种不以商品交易为基础而以专门通融资金为目的的票据。

6.直接融资与间接融资。

直接融资是间接融资的对称。

没有金融中介机构介入的资金融通方式。

间接融资是指资金盈余单位与资金短缺单位之间不发生直接关系,而是分别与金融机构发生一笔独立的交易,将其暂时闲置的资金先行提供给这些金融中介机构,然后再由这些金融机构把资金提供给一些单位使用,从而实现资金融通的过程。

7.即期利率与远期利率。

即期利率是债券票面所标明的利息收益或购买债券时所获得的折价收益与债券当前价格的比率。

《货币银行学》期末考试复习重点要点汇总

货币:是充当一般等价物的特殊商品,这是反映货币本质的概念。

货币的职能和及其特点:1.价值尺度。

这是货币最重要、最基本的职能。

(1).货币在执行价值尺度职能时,只是观念上的、相像的、思维的货币,不一定要现实的货币。

(2).执行价值尺度职能的货币本身须具有价值。

2.流通手段。

货币的流通手段职能是指货币在商品流通过程中起媒介作用时所发挥的职能。

作为流通手段的货币必须是现实的货币,但不一定是足值的货币。

3.贮藏手段。

货币的贮藏手段职能是指货币推出流通领域,处于静止状态时执行的一种职能。

作为贮藏手段的货币必须具有价值,并且必须是现实的货币。

4.支付手段。

货币在执行支付手段职能时的特点就是货币让渡与商品让渡在时间上相分离了。

5.世界货币。

货币在世界市场上作为一般等价物发挥作用时,我们称其为世界货币。

作为世界货币,必须有十足价值,并且是贵金属块,按其实际重量来发挥职能。

实际上,发挥世界货币职能的就是金块、银块。

“格雷欣法则”即“劣币驱逐良币”规律。

在金属货币流通条件下,当一个国家同时流通两种实际价值不同,但法定比价不变的货币时,实际价值高的货币(良币)必然被人们熔化、收藏或输出而退出流通,而实际价值低的货币(劣币)反而充斥市场。

信用:是商品货币经济发展到一定阶段的产物。

当商品交换出现延期支付,货币执行支付手段职能时,信用就产生了。

商业信用是现代信用的基础,银行信用是主要形式。

汇票是出票人要求受票人在一定期间内向收款人支付一定金额的支付命令书,须经付款人承兑后方为有效票据。

银行的职能与作用:1.信用中介。

这是银行的基本职能。

2.支付中介.3.信用创造。

这是银行的特殊职能。

4.金融服务。

5.调节经济。

存款性金融机构主要包括:商业银行、储蓄机构、信用合作社。

非存款性金融机构包括:保险公司、养老金基金,投资公司,金融公司等。

债券:是债务人依照法定程序发行,承诺按约定的利率和日期支付利息,并在特定日期偿还本金的书面债务凭证。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

一、名词搭配1.adverse selection The problem created by asymmetric information before a transaction occurs: The people who arethe most undesirable from the other party’s point of vieware the ones who are most likely to want to engage in thefinancial transaction. 812.agency theory The analysis of how asymmetric information problems affect economic behavior. 2093. asset transformation The process of turning risky assets into safer assets for investors by creating and selling assets withrisk characteristics that people are comfortable with andthen using the funds acquired by selling these assets topurchase other assets that may have far more risk. 814. bond A debt security that promises to make payments periodically for a specified period of time. 445. borrowed reserves A bank’s borrowings from the Fed. 3876. capital market A financial market in which longer-term debt (generally with original maturity of greater than one year)and equity instruments are traded. 717. central bank The government agency that oversees the banking system and is responsible for the amount of moneyand credit supplied in the economy; in the United States,the Federal Reserve System. 52, 3218. conventional monetary policy tools The usual tools ofmonetary policy that the Federal Reserve uses to controlthe money supply and interest rates: open market operations,discount lending, and reserve requirements. 4189. coupon bond A credit market instrument that pays theowner a fixed interest payment every year until the maturitydate, when a specified final amount is repaid. 11110. credit spread The difference between the interest rate onloans to households and businesses and the interest rateon completely safe assets that are sure to be paid off, suchas U.S. Treasury securities. 23311. debt deflation A situation in which a substantial decline inthe price level sets in, leading to a further deteriorationin firms’ net worth because of the increased burden of indebtedness. 23112. discount window The Federal Reserve facility at which discount loans are made to banks. 42013. e-cash Electronic money that is used on the Internet to purchase goods or services. 10014.e-finance A new means of delivering financial services electronically.4815. Eurobonds Bonds denominated in a currency other than thatof the country in which they are sold. 7816. federal funds rate The interest rate on overnight loans of deposits at the Federal Reserve. 358, 409, 7417. fiat money Paper currency decreed by a government as legal tender but not convertible into coins or precious metal.9818. financial markets Markets in which funds are transferredfrom people who have a surplus of availablefunds to people who have a shortage of availablefunds. 4419. Fisher effect The outcome that when expected inflation occurs, interest rates will rise; named after economistIrving Fisher. 14320. free-rider problem The problem that occurs when peoplewho do not pay for information take advantage of theinformation that other people have paid for. 21121. high-powered money The monetary base. 38122. incentive-compatible Having the incentives of both partiesto a contract in alignment. 21823. inflation The condition of a continually rising price level. 5024. lender of last resort Provider of reserves to financial institutionswhen no one else would provide them to prevent afinancial crisis. 42125. liquidity The relative ease and speed with which an asset canbe converted into cash. 97, 13126. M1 A measure of money that includes currency, traveler’s checks, and checkable deposits. 10127.M2 A measure of money that adds to M1: money marketdeposit accounts, money market mutual fund shares, smalldenomination time deposits, savings deposits, overnightrepurchase agreements, and overnight Eurodollars. 10228. money market A financial market in which only short-termdebt instruments (generally those with original maturity ofless than one year) are traded. 7129.money multiplier A ratio that relates the change in the money supply to a given change in the monetary base. 39630. moral hazard The risk that one party to a transaction willengage in behavior that is undesirable from the otherparty’s point of view. 8231. nonborrowed monetary base The monetary base minus discount loans (borrowed reserves). 38732.nonconventional monetary policy tools Non-interest ratetools central banks use to stimulate the economy: liquidityprovision, asset purchases, and commitment to futuremonetary policy actions. 42533. open market operations The Fed’s buying or selling ofbonds in the open market. 357, 38234. opportunity cost The amount of interest (expected return) sacrificed by not holding an alternative asset. 14735. political business cycle A business cycle caused by expansionary policies before an election. 361, 64736. present value To day’s value of a payment to be received inthe future when the interest rate is i. Also called present discounted value. 10837. principal–agent problem A moral hazard problem thatoccurs when the managers in control (the agents) act intheir own interest rather than in the interest of the owners(the principals) due to different sets of incentives.215, 23438. quantitative easing An expansion of the Federal Reserve’s balance sheet. 42639. real interest rate The interest rate adjusted for expected changes in the price level (inflation) so that it more accurately reflects the true cost of borrowing. 12340. reserves Banks’ holding of deposits in accounts with theFed plus currency that is physically held by banks (vault cash). 268, 38141. risk The degree of uncertainty associated with the return on an asset. 80, 13142. securitization The process of transforming illiquid financial assets into marketable capital market instruments. 234,32943. security A claim on the borrower’s future income that issold by the borrower to the lender. Also called a financial instrument. 4444. shadow banking system A system in which bank lending is replaced by lending via the securities market. 238, 32445. subprime mortgages Mortgages for borrowers with less than stellar credit records. 23446. transaction costs The time and money spent trying to exchange financial assets, goods, or services. 7947. wealth All resources owned by an individual, including all assets. 95, 13048. yield to maturity The interest rate that equates the present value of payments received from a credit market instrumentwith its value today. 112论述题:俄罗斯卢布暴跌问题一、原因:1. 俄罗斯经济增长明显放缓,GDP增速预期还不及美国2. 俄罗斯为保银行流动性大举收购外汇3. 俄罗斯央行无意支持卢布4. 俄罗斯市场流动性就不高5. 强势美元对新兴市场的影响6.原油价格大跌7. 乌克兰危机加剧了市场风险情绪二、影响:1.卢布贬值对股票市场的影响市场数据显示能源相关的股票再次遭到抛售,并且开始波及金融股,背后的逻辑是如果能源行业继续表现不佳,那么其债务违约可能会影响到金融行业,这本身就是一个高杠杆的行业。