货运险案例分析

海洋货物运输保险案例分析

1、某保险公司承保了三个进口商的进口棉布,甲商投保了海运货物平安险,乙商投保了水渍险,丙商投保了一切险。

载货船舶在航行途中遭遇恶劣气候,船员虽尽快关闭了货舱的通风口,但是仍有一些海水在通风口关闭以前被大浪打入货舱,三个货主的棉布有一部分不幸被浸泡在海水中。

船长命令船员立即采取行动打开包装进行晾晒,并进行了重新包装,但货物仍遭受了一定损失。

由于恶劣气候持续下去,通风口关闭时间过长,使得船舱温度上升,大量舱汗聚集,因此通风口附近的三批棉布也遭受了水湿损失。

到货后,三个货主就棉布的损失分别向保险公司索赔。

试问:保险公司应如何对三个货主赔偿。

2、某进口公司按照CIF条件从中东进口一批货物,投保了海运货物水渍险附加偷窃提货不着险。

由于海湾战争爆发,货轮在运输途中被扣留在红海,船上货物不能运达目的地。

进口公司在提货不着的情况下,向保险公司提出索赔。

保险公司是否应对这批货物承担赔偿责任?答案:偷窃提货不着险是指被保险货物整件被偷,本例显然不属这种情况,保险公司拒赔是正确的,除非投保“交货不到险”。

(?)3、某外贸公司按CIF术语出口一批货物,装运前已向保险公司按发票总值110%投保平安险,6月初货物装妥顺利开航。

载货船舶于6月13日在海上遇到暴风雨,致使一部分货物受到水渍,损失价值为2100美元,数日后,该轮又突然触礁,致使该批货物又遭到部分损失,价值为8000美元。

试问:保险公司对该批货物的损失是否赔偿,为什么?答案:保险公司对该批货物遭受的损失应全部予以赔偿。

1该船触礁所造成的8000美元的货损,属于意外事故造成的单独海损,属于平安险的承保范围,保险公司应赔偿。

2触礁之前由于蚺造成的2100美元的货损,保险公司也应赔偿。

因为,这是在运输工具已经发生意外事故的情况下,货物在此前后又在海上遭受的自然灾害所造成的部分损失,也属于平安险的承保范围。

4、某批化工品属于易燃易爆危险品,投保了海运货物一切险。

在装船时出于安全考虑,船方将该批货物放置在甲板上。

保险学重点案例及分析

保险学重点案例及分析案例专栏例1:某外贸企业于1995年5月8日将一批出口货物向保险公司投保货物运输保险,起运港为上海,目的港为伦敦;保险金额为500万元。

6月23日货轮在新加坡沉没,如果:1、货物全部损失,即损失程度=100%,且货物在出险时的当地市价为420万元,则保险人应当赔偿的金额=保险金额×100%=420万元。

再如货物在出险时的当地市价为620万元,则保险人应当赔偿的金额同样是500万元。

2、货物部分损失,损失程度=80%,且货物在出险时的当地市价为450万元,则保险人应当赔偿的金额=保险金额×80%=500万元×80%=400万元。

又如货物在出险时市价为600万元,则保险人应当赔偿的金额同样是400万元。

例2:某企业于1997年12月1日向保险公司投保企业财产保险,保险期限自1998年1月1日至12月31日,保险金额为100万元.1998年4月23日企业遭受水灾。

经核查,该企业在出险时保险财产的保险价值为120万元,实际遭受损失30万元,问保险人应当如何赔偿?分析:因为被保险人(企业)投保的是企业财产保险,是不定值保险;而且保险金额为100万元,少于金额为120万元的保险价值,所以保险人应当采用不足额保险的比例赔偿方式,即:赔偿额=30×100/120=25万元在上例中,如果该企业投保的保险金额为120万元,在出险时保险财产的保险价值也为120万元,实际遭受损失30万元,则保险人应当赔偿:赔偿额=保险财产实际损失额=30万元在例2中,如果该企业投保的保险金额为100万元,在出险时保险财产的保险价值也为80万元,则:1、当实际遭受部分损失30万元时,保险人赔偿的金额=保险财产实际损失额=30万元;2、当实际遭受全部损失80万元时,保险人赔偿的金额=保险财产实际损失额=80万元;例3:一游客到北京旅游,在游览了故宫博物院后,出于爱护国家财产的动机,自愿交付保险费为故宫投保.分析:游客对故宫博物院没有保险利益。

货物运输案例与分析

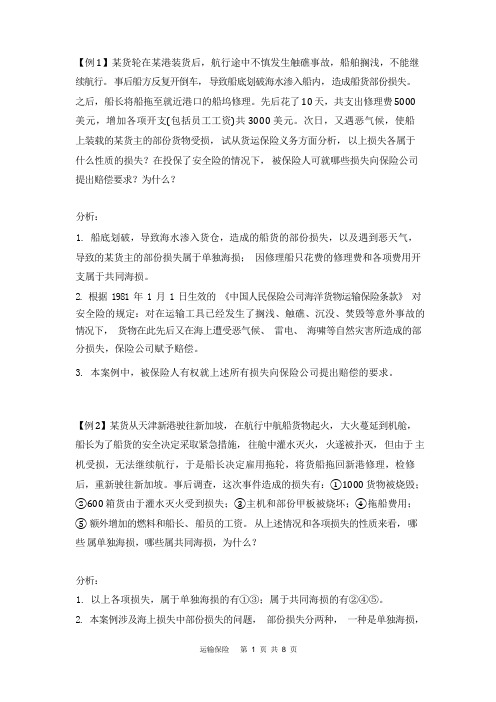

【例 1】某货轮在某港装货后,航行途中不慎发生触礁事故,船舶搁浅,不能继续航行。

事后船方反复开倒车,导致船底划破海水渗入船内,造成船货部份损失。

之后,船长将船拖至就近港口的船坞修理。

先后花了 10 天,共支出修理费 5000 美元,增加各项开支(包括员工工资)共 3000 美元。

次日,又遇恶气候,使船上装载的某货主的部份货物受损,试从货运保险义务方面分析,以上损失各属于什么性质的损失?在投保了安全险的情况下,被保险人可就哪些损失向保险公司提出赔偿要求?为什么?分析:1. 船底划破,导致海水渗入货仓,造成的船货的部份损失,以及遇到恶天气,导致的某货主的部份损失属于单独海损;因修理船只花费的修理费和各项费用开支属于共同海损。

2. 根据 1981 年 1 月 1 日生效的《中国人民保险公司海洋货物运输保险条款》对安全险的规定:对在运输工具已经发生了搁浅、触礁、沉没、焚毁等意外事故的情况下,货物在此先后又在海上遭受恶气候、雷电、海啸等自然灾害所造成的部分损失,保险公司赋予赔偿。

3. 本案例中,被保险人有权就上述所有损失向保险公司提出赔偿的要求。

【例 2】某货从天津新港驶往新加坡,在航行中航船货物起火,大火蔓延到机舱,船长为了船货的安全决定采取紧急措施,往舱中灌水灭火,火遂被扑灭,但由于主机受损,无法继续航行,于是船长决定雇用拖轮,将货船拖回新港修理,检修后,重新驶往新加坡。

事后调查,这次事件造成的损失有:①1000 货物被烧毁;②600 箱货由于灌水灭火受到损失;③主机和部份甲板被烧坏;④拖船费用;⑤额外增加的燃料和船长、船员的工资。

从上述情况和各项损失的性质来看,哪些属单独海损,哪些属共同海损,为什么?分析:1. 以上各项损失,属于单独海损的有①③;属于共同海损的有②④⑤。

2. 本案例涉及海上损失中部份损失的问题,部份损失分两种,一种是单独海损,一种是共同海损。

所谓单独海损,指损失仅属于特定方面特定利益方,并不涉及其他货主和船方。

货运险十个案例

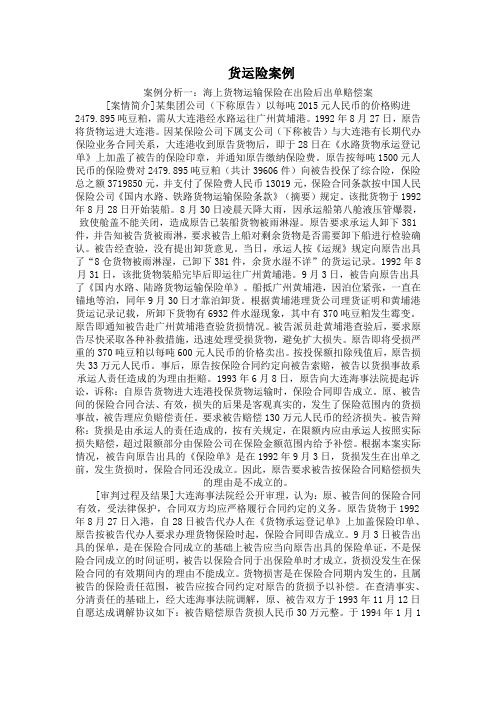

货运险案例案例分析一:海上货物运输保险在出险后出单赔偿案[案情简介]某集团公司(下称原告)以每吨2015元人民币的价格购进2479.895吨豆粕,需从大连港经水路运往广州黄埔港。

1992年8月27日,原告将货物运进大连港。

因某保险公司下属支公司(下称被告)与大连港有长期代办保险业务合同关系,大连港收到原告货物后,即于28日在《水路货物承运登记单》上加盖了被告的保险印章,并通知原告缴纳保险费。

原告按每吨1500元人民币的保险费对2479.895吨豆粕(共计39606件)向被告投保了综合险,保险总之额3719850元,并支付了保险费人民币13019元,保险合同条款按中国人民保险公司《国内水路、铁路货物运输保险条款》(摘要)规定。

该批货物于1992年8月28日开始装船。

8月30日凌晨天降大雨,因承运船第八舱液压管爆裂,致使舱盖不能关闭,造成原告已装船货物被雨淋湿。

原告要求承运人卸下381件,并告知被告货被雨淋,要求被告上船对剩余货物是否需要卸下船进行检验确认。

被告经查验,没有提出卸货意见。

当日,承运人按《运规》规定向原告出具了“8仓货物被雨淋湿,已卸下381件,余货水湿不详”的货运记录。

1992年8月31日,该批货物装船完毕后即运往广州黄埔港。

9月3日,被告向原告出具了《国内水路、陆路货物运输保险单》。

船抵广州黄埔港,因泊位紧张,一直在锚地等泊,同年9月30日才靠泊卸货。

根据黄埔港理货公司理货证明和黄埔港货运记录记载,所卸下货物有6932件水湿现象,其中有370吨豆粕发生霉变。

原告即通知被告赴广州黄埔港查验货损情况。

被告派员赴黄埔港查验后,要求原告尽快采取各种补救措施,迅速处理受损货物,避免扩大损失。

原告即将受损严重的370吨豆粕以每吨600元人民币的价格卖出。

按投保额扣除残值后,原告损失33万元人民币。

事后,原告按保险合同约定向被告索赔,被告以货损事故系承运人责任造成的为理由拒赔。

1993年6月8日,原告向大连海事法院提起诉讼,诉称:自原告货物进大连港投保货物运输时,保险合同即告成立。

国际货物运输保险案例分析分解

• 案例四: • 某货轮从天津新港驶往新加坡,在航行途中船舶货舱起火,大 火蔓延到机舱,船长为了船、货的共同安全,下令往舱内灌水, 火很快被扑灭。但由于主机受损,无法继续航行,于是船长雇 用拖轮将船拖回新港修理,修好后重新驶往新加坡。这次造成 的损失共有:(1)1000箱货被火烧毁;(2)600箱货被水浇 湿;(3)主机和部分甲板被烧坏;(4)拖轮费用;(5)额外 增加的燃料和船上人员的工资。问:(1)从损失的性质看,上 述损失各属何种损失?为什么?(2)根据CIC条款规定,在投 保何种险别时(最小险别)保险公司应负责赔偿上述损失?

• 案例二: • 远洋运输公司的“东风”号轮在4月28日满载货物起航,出公海 后由于风浪过大偏离航线而触礁,船底划破长2米的裂缝,海水 不断渗入。为了船货的共同安全,船长下令抛掉一部分货物并 组织人员抢修裂缝。船只修复以后继续航行。不久,又遇船舱 失火,船长下令灌水灭火。在火被扑灭后发现2000箱货物中一 部分被火烧毁,一部分被水浸湿。在船抵达目的港后清点共有 以下损失:(1)抛入海中的200箱货物;(2)组织抢修船只而 外支付的人员工资;(3)被火烧毁的500箱货物;(4)船只部 分船体被火烧毁;(5)被水浸湿的100箱货物。试问: • (1)以上的损失各属什么性质的损失?说明原因。 • (2)投保什么险别的情况下,保险公司给予赔偿?为什么? (指CIC的最小险别)

Case Studies

International Cargo Transportation Insurance

April 1st, 2012 English Department Wuhan Media and Communication College

一、责任起讫

• 案例一 • 外贸公司进口散装化肥一批,曾向保险公司投保海运一切险。 货抵目的港后,全部卸至港务公司仓库。在卸货过程中,外贸 公司与装卸公司签订了一份灌装协议,并立即开始灌装。某日, 由装卸公司根据协议将已灌装成包的半数货物堆放在港区内铁 路边堆场,等待铁路转运至他地以交付不同买主。另一半留在 仓库尚待灌装的散货,因受台风袭击,遭受严重湿损。外贸企 业逐就遭受湿损部分向保险公司索赔,被保险公司拒绝。对此, 试予以评论。 • 要点评析:保险公司不需赔偿,因为根据保险责任起讫条 款,保险责任在货物到达目的地进入指定仓库时终止,而本案 中的货损发生在仓库内,所以不属于保险公司责任范围。

国际货物运输保险案例和答案

国际货物运输保险案例和答案As a person, we must have independent thoughts and personality.第五章国际货物运输保险案例和答案1、某货轮在某港装货后,航行途中不慎发生触礁事件,船舶搁浅,不能继续航行。

事后船方反复开倒车强行浮起,但船底划破,致使海水渗入货舱,造成船货部分损失。

为使货轮能继续航行,船长发出求救信号、船被拖至就近港口的船坞修理,暂时卸下大部分货物。

前后花了10天,共支出修理费5000美元,增加各项费用支出(包括员工工资)共3000美元。

当船修复后继续装上原货启航。

次日,忽遇恶劣气候,使船上装载的某货主的一部分货物被海水浸湿。

请问:(1)从货运保险义务方面分析,以上所述的各项损失,各属于什么性质的损失(2)在投保了平安险的情况下,被保险人有权向保险公司提出哪些赔偿要求为什么2、某合同出售一级小麦150吨,按FOB条件成交,装船时货物经检验,符合合同规定的品质条件,卖方在装船后及时向买方发出装运通知。

但船舶在航行途中,由于遭遇触礁事件,小麦被入侵海水浸泡,品质受到严重影响。

当货物达到目的港后,只能降价出售,买方因此要求卖方赔偿其差价损失。

请问:卖方对上述情况下产生的货物损失是否要承担赔偿责任为什么3、一份CIF合同,出售大米50吨,卖方在装船前投保了一切险加战争险,自南美内陆仓库起,直至英国伦敦的买方仓库为止。

货物从卖方仓库运往码头装运途中,发生了承保范围内的货物损失。

当卖方凭保险单向保险公司提出索赔时,保险公司以货物未装运,货物损失不再承保范围内为由,拒绝给予赔偿。

请问:在上述情况下,卖方有无权利向保险公司索赔为什么4、我某进出口公司以CIF条件进口货物一批,合同中的保险条款规定:“由卖方按发票金额的130%投保一切险。

”卖方在货物装运完毕以后,已凭结汇单据向买方收取了货款,而货物在运输途中遇险导致全部灭失。

当买方凭保险单向保险公司要求赔付时,卖方却提出,超出发票金额20%的赔付部分,应该是买卖双方各得一半。

CFR案例分析

资信;出口争取使用CFR

1、做进口业务时,选择资信好的客户,因为按信用证支 付时,开证行仅凭单据议付。与新客户做大宗买卖更应该 深入调查了解对方的资信,以防上当受骗。

2、CFR条件是卖方租船、买方办理保险,对买方是有一 定风险。因此,对于大宗产品的进口交易,在正常情况下 应争取按FOB条件成交,必要时可指定装运船只的船名或 所属的船公司,以减少风险。

二、《通则》下,CFR买期限内将货物装 上船,并支付到约定港口的运费,装船后及 时向买方发出装船通知;

2、承担货物装船前的一切费用和风险; 3、办理报关、商检等出口手续,提供出口许可

证或其他核准证书。 4、提供有关的货运单据。

B、买方义务: 1、承担装船后的一切费用和风险。 2、必要时负责办理货运的保险并支付保险费。 3、接受卖方提供的货运单据,并按合同规定

但直到8月18日Safety轮才到港,

我方去办理提货手续时发现船上根

本没有合同项下的货物,后经多方 查找,才发现合同项下的货物已在7 月20日由另一条船运抵张家港。但

此时已造成我方迟报关和迟提货, 被海关征收滞报金人民币16000元 。我方向出口方提出索赔。

在船名船期通知错误这一问题上,责任在 卖方是不容置疑的。因为根据CFR A7的规 定,卖方有义务将转船的变化情况及时通 知买方,以便买方能采取通常必要的措施 来提取货物。可是本案的卖方没有这样做 ,使得我方不得不设法打听货物的下落甚 至支付滞报金之类的额外费用。故仲裁庭 裁决出口方赔偿滞报金给我方。

我某外贸企业向国外一新客户订购一批初级产品,按CFR中 国某港口、即期信用证付款条件达成交易,合同规定由卖方 以租船方式将货物运交我方。我方开证银行也凭国外议付行 提交的符合信用证的单据付了款。但装运船只一直未到达目 的港,后经多方查询,发现承运人原来是一家小公司,而且 在船舶启航后不久已宣告倒闭,承运船舶是一条旧船,船、 货均告失踪,此系卖方与船方互相勾结进行诈骗,导致我方 蒙受重大损失。

国际货运代理案例分析

国际货运代理案例分析[案例一]我国A公司与某国B公司于2001年10月20日签订购买52500吨化肥的CFR 合同。

A公司开出信用证规定,装船期限为2002年1月1日至1月10日,由于B公司租来运货的“顺风号”轮在开往某外国港口途中遇到飓风,结果装货至2002年1月20日才完成。

承运人在取得B公司出具的保函的情况下,签发了与信用证条款一致的提单。

“顺风号”轮于1月21日驶离装运港。

A公司为这批货物投保了水渍险。

2002年1月30日“顺风号”轮途经巴拿马运河时起火,造成部分化肥烧毁。

船长在命令救火过程中又造成部分化肥湿毁。

由于船在装货港口的延迟,使该船到达目的地时正遇上了化肥价格下跌,A公司在出售余下的化肥时价格不得不大幅度下降,给A公司造成很大损失。

请根据上述事例,回答以下问题:(1)途中烧毁的化肥损失属什么损失,应由谁承担?为什么?(2)途中湿毁的化肥损失属什么损失,应由谁承担?为什么?(3)A公司可否向承运人追偿由于化肥价格下跌造成的损失?为什么?分析:(1)途中烧毁的化肥属于单独海损,首先应由受损方A公司承担损失。

因为依CFR术语,风险由A公司即买方承担,而A公司购买了水渍险,保险人承保范围包括失火造成的货损,因此最终由保险公司承担。

(2)湿毁的化肥属于共同海损,首先应A公司与船公司分别承担,由于共同海损属于保险人承保范围,所以,最终由保险公司承担。

(3)可以。

因为承运人迟延装船,又倒签提单,须对迟延交付负责。

[案例二]国外一家贸易公司与我国某进出口公司订立合同,购买小麦500吨。

合同规定,2002年1月30日前开出信用证,2月5日前装船。

1月28日买方开来信用证,有效期至2月10日。

由于卖方按期装船发生困难,故电请买方将装船期延至2月17日并将信用证有效期延长至2月20日,买方回电表示同意,但未通知开证银行。

2月17日货物装船后,卖方到银行议付时,遭到拒绝。

请问:(1)银行是否有权拒付货款?为什么?(2)作为卖方,应当如何处理此事?分析:银行有权拒绝议付。

货物运输保险案例.

分析: 1、第二货舱的货物。精密仪器的损失属于意外 事故碰撞造成的推定全损。根据推定全损的定义, 当保险标的的实际全损不可避免,或为避免发生 实际全损花费的整理拯救费用超过保险标的本身 的价值或是其保险价值,就会得不偿失,从而构 成推定全损。精密仪器恢复的费用异常昂贵,大 大超过了其保险价值,已经构成推定全损。亚麻 的损失是在危机时刻为了避免更多的海水涌入货 舱威胁到船货的共同安全而被用来堵塞漏洞造成 的,这种损失属于共同海损,由受益各方共同分 摊。

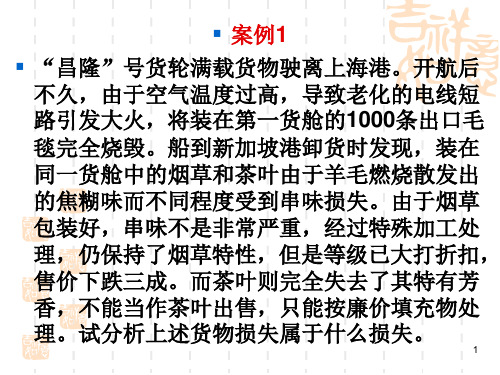

案例1 “昌隆”号货轮满载货物驶离上海港。开航后 不久,由于空气温度过高,导致老化的电线短 路引发大火,将装在第一货舱的1000条出口毛 毯完全烧毁。船到新加坡港卸货时发现,装在 同一货舱中的烟草和茶叶由于羊毛燃烧散发出 的焦糊味而不同程度受到串味损失。由于烟草 包装好,串味不是非常严重,经过特殊加工处 理,仍保持了烟草特性,但是等级已大打折扣, 售价下跌三成。而茶叶则完全失去了其特有芳 香,不能当作茶叶出售,只能按廉价填充物处 理。试分析上述货物损失属于什么损失。

10

请根据上述事例,回答以下问题: (1)途中烧毁的化肥损失属什么损失,应由 谁承担?为什么? (2)途中湿毁的化肥损失属什么损失,应由 谁承担?为什么? (3)A公司可否向承运人追偿由于化肥价格 下跌造成的损失?为什么?

11

分析: (1)属单独海损,应由保险公司承担损失。途 中烧毁的化肥属于单独海损,依CFR术语, 风险由A公司买方承担;而A公司购买了水渍 险,赔偿范围包含单独海损,因此由保险公 司承担。 (2)属共同海损,应由A公司与船公司分别承 担。因船舶和货物遭到了共同危险,船长为 了共同安全,有意又合理地造成了化肥的湿 毁。 (3)可以。因为承运人迟延装船,又倒签提单, 须对迟延交付负责。

货运代理案例分析

案例一某货代公司接受货主委托,安排一批茶叶海运出口。

货代公司在提取了船公司提供的集装箱并装箱后,将整箱货交给船公司。

同时,货主自行办理了货物运输保险。

收货人在目的港拆箱提货时发现集装箱内异味浓重,经查明该集装箱前一航次所载货物为精萘,致使茶叶受精萘污染。

请问:(1)收货人可以向谁索赔?为什么?答:可向保险人或承运人索赔。

因为根据保险合同,在保险人承保期间和责任范围内,保险人应当承担赔付责任。

因为根据运输合同,承运人应提供“适载”的集装箱,由于集装箱存在问题,承运人应承担赔偿责任。

(2)最终应由谁对茶叶受污染事故承担赔偿责任?答:由于承运人没有提供“适载”的集装箱,而货代在提空箱时没有履行其义务,即检查箱子的义务,并且在目的港拆箱时异味还很浓重,因此,承运人和货代应按各自过失比例承担赔偿责任, 如承运人承担60%,货代承担40%的责任。

案例二我国某出口公司先后与伦敦B公司和瑞士S公司签订两个出售农产品合同,共计3500万吨,价值8.275万英镑。

装运期为当年12月至次年1月。

但由于原定的装货船舶出故障,只能改装另一艘外轮,至使货物到2月11日才装船完毕。

在我公司的请求下,外轮代理公司将提单的日期改为1月31日,货物到达鹿特丹后,买方对装货日期提出异议,要求我公司提供1月份装船证明。

我公司坚持提单是正常的,无需提供证明。

结果买方聘请律师上货船查阅船长的船行日志,证明提单日期是伪造的,立即凭律师拍摄的证据,向当地法法院控告并由法院发出通知扣留该船,经过4个月的协商,最后,我方赔款2.09万英镑;买方方肯撤回上诉而结案。

试分析该案例。

分析:倒签提单是一种违法行为,一旦被识破,产生的后果是严重的。

但是在国际贸易中,倒签提单的情况还是相当普遍。

尤其是当延期时间不多的情况下,还是有许多出口商会铤而走险。

当倒签的日子较长的情况出现,就容易引起买方怀疑,最终可以通过查阅船长的航行日志或者班轮时刻表等途径加以识破。

国内公路货运险理赔案例

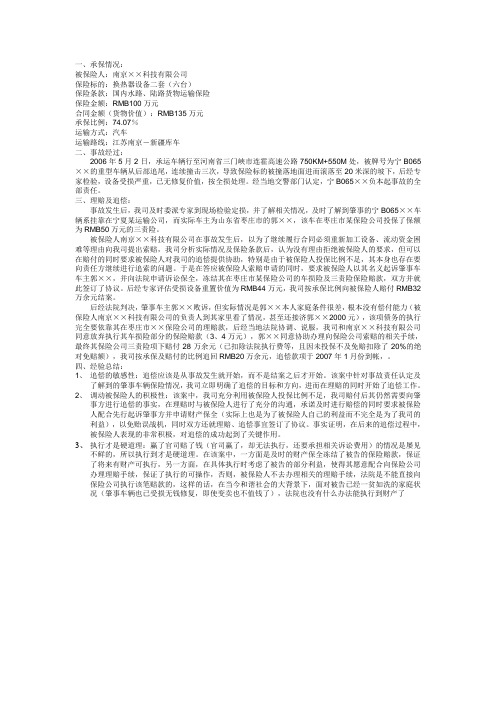

一、承保情况:被保险人:南京××科技有限公司保险标的:换热器设备二套(六台)保险条款:国内水路、陆路货物运输保险保险金额:RMB100万元合同金额(货物价值):RMB135万元承保比例:74.07%运输方式:汽车运输路线:江苏南京-新疆库车二、事故经过:2006年5月2日,承运车辆行至河南省三门峡市连霍高速公路750KM+550M处,被牌号为宁B065××的重型车辆从后部追尾,连续撞击三次,导致保险标的被撞落地面进而滚落至20米深的坡下,后经专家检验,设备受损严重,已无修复价值,按全损处理。

经当地交警部门认定,宁B065××负本起事故的全部责任。

三、理赔及追偿:事故发生后,我司及时委派专家到现场检验定损,并了解相关情况,及时了解到肇事的宁B065××车辆系挂靠在宁夏某运输公司,而实际车主为山东省枣庄市的郭××,该车在枣庄市某保险公司投保了保额为RMB50万元的三责险。

被保险人南京××科技有限公司在事故发生后,以为了继续履行合同必须重新加工设备、流动资金困难等理由向我司提出索赔,我司分析实际情况及保险条款后,认为没有理由拒绝被保险人的要求,但可以在赔付的同时要求被保险人对我司的追偿提供协助,特别是由于被保险人投保比例不足,其本身也存在要向责任方继续进行追索的问题。

于是在答应被保险人索赔申请的同时,要求被保险人以其名义起诉肇事车车主郭××,并向法院申请诉讼保全,冻结其在枣庄市某保险公司的车损险及三责险保险赔款,双方并就此签订了协议。

后经专家评估受损设备重置价值为RMB44万元,我司按承保比例向被保险人赔付RMB32万余元结案。

后经法院判决,肇事车主郭××败诉,但实际情况是郭××本人家庭条件很差,根本没有偿付能力(被保险人南京××科技有限公司的负责人到其家里看了情况,甚至还接济郭××2000元),该项债务的执行完全要依靠其在枣庄市××保险公司的理赔款,后经当地法院协调、说服,我司和南京××科技有限公司同意放弃执行其车损险部分的保险赔款(3、4万元),郭××同意协助办理向保险公司索赔的相关手续,最终其保险公司三责险项下赔付28万余元(已扣除法院执行费等,且因未投保不及免赔扣除了20%的绝对免赔额),我司按承保及赔付的比例追回RMB20万余元,追偿款项于2007年1月份到帐,。

货运纠纷案例分析与法律规避

货运纠纷案例分析与法律规避一、案例分析在国内外贸易中,货运纠纷是一个常见且复杂的问题。

本文通过分析一个实际的货运纠纷案例,帮助读者深入了解货运纠纷发生的原因,并提供一些建议以避免这类纠纷的发生。

案例背景:甲公司是一家中国批发商,乙公司是一家国外制造商。

甲公司订购了乙公司生产的一批产品,并雇佣丙公司作为中间物流公司,负责运输和送货。

然而,当货物到达甲公司时,发现其中一些产品破损或缺失,导致甲公司无法按时向客户交付。

纠纷分析:1. 运输过程中的货物保护问题:货物运输过程中,由于乙公司未提供足够的包装保护措施,货物容易在运输中受到挤压、碰撞或其他损坏。

丙公司并未对货物进行充分的检查和确认,导致交付给甲公司的货物在运输过程中受损。

2. 物流合同缺乏明确的责任规定:货物从乙公司交付给丙公司后,由丙公司负责运输和交付给甲公司。

然而,物流合同中并未明确规定各方的责任和义务,以及在货物受损或丢失时的赔偿和补偿责任。

3. 丙公司未根据实际情况选择适当的运输方式:考虑到货物的特点和运输距离,丙公司未在合同中对适当的运输方式进行选择和约定。

结果,选用的运输方式可能不适合货物保护,加剧了货物损坏的风险。

二、法律规避策略根据上述案例分析,我们可以得出一些法律规避策略,以减少货物纠纷的发生。

1. 建立明确的物流合同:在物流合同中,应明确规定各方的责任和义务,包括货物保护责任、损失或损坏赔偿责任等。

合同中还应明确约定货物包装、处理和运输的具体要求,确保货物在运输过程中得到充分的保护。

2. 对物流公司进行尽职调查:选择物流公司时,甲公司应对丙公司进行彻底的尽职调查。

了解丙公司的经验和专业能力,以及其在类似情况下处理运输问题的能力。

选择有良好口碑和信誉的物流公司,以减少货物受损和纠纷的风险。

3. 明确货物检验和接收程序:在货物到达时,甲公司应进行充分的检查和验证。

在接收货物之前,甲公司应仔细检查包装是否完好、货物是否齐全。

如发现任何问题,应尽快与物流公司和乙公司联系,并记录下来以备后用。

海上保险案例

海上保险案例海上保险是指在海上运输过程中,因意外事故造成的货物损失或船舶损坏所产生的经济损失,由保险公司承担一定的赔偿责任。

海上保险案例是指在实际海上运输中发生的各种保险事故案例,通过对这些案例的分析和总结,可以更好地了解海上保险的相关知识和应对方法,为保险公司和海上货运企业提供经验借鉴和参考。

一、货物丢失案例。

某货轮在从中国运往美国的途中,遭遇了严重的风暴,导致船舶受损,部分货物被冲入海中,造成货物严重损失。

在这种情况下,货主可以向保险公司提出索赔申请,保险公司将根据合同约定进行赔偿。

这种案例提醒货主在购买海上货物保险时,要了解保险责任范围和赔偿方式,以便在发生意外时能够及时获得赔偿。

二、船舶碰撞案例。

一艘货轮在驶离港口时,与另一艘船只发生了碰撞,造成船体受损和货物损失。

在这种情况下,船舶所有人可以向保险公司提出船舶保险索赔申请,保险公司将根据合同约定进行赔偿。

这种案例提示船舶所有人在购买船舶保险时,要了解保险责任范围和赔偿限制,以便在发生碰撞事故时能够得到及时赔偿。

三、海盗袭击案例。

近年来,海盗袭击事件频发,给海上货运业带来了很大的安全隐患。

一些货轮在航行途中遭遇海盗袭击,导致船舶被劫持和货物被抢劫。

在这种情况下,船舶所有人可以向保险公司提出海盗袭击险索赔申请,保险公司将根据合同约定进行赔偿。

这种案例提醒船舶所有人在购买海盗袭击险时,要了解保险条款和赔偿条件,以便在遭遇海盗袭击时能够得到有效的保障和赔偿。

四、海上意外责任案例。

在海上运输过程中,因船舶操作不当或其他原因导致的意外事故,可能造成第三方人身伤亡或财产损失。

在这种情况下,船舶所有人可以向保险公司提出海上意外责任险索赔申请,保险公司将根据合同约定进行赔偿。

这种案例提醒船舶所有人在购买海上意外责任险时,要了解保险责任范围和赔偿限制,以便在发生意外责任事故时能够得到及时赔偿。

综上所述,海上保险案例是海上货运业中常见的保险事故案例,通过对这些案例的分析和总结,可以更好地了解海上保险的相关知识和应对方法,为保险公司和海上货运企业提供经验借鉴和参考。

自考《运输保险》案例分析题及答案

自考《运输保险》案例分析题及答案2017年自考《运输保险》案例分析题及答案勤奋的态度和主动积极的精神是一种良好生活的习惯,这种良好的生活习惯可以使我们为考试创造出更多成功的机会。

以下是店铺搜索整理的一份自考《运输保险》案例分析题及答案,供参考练习,希望对大家有所帮助!想了解更多相关信息请持续关注我们店铺!案例分析题1、我某外贸公司与荷兰进口商签订一份皮手套合同,价格为CIF 鹿特丹,向中国人民保险公司投保一切险。

生产厂家在生产的最后一道工序将手套的湿度降低到了最低程度,然后用牛皮纸包好装入双层瓦楞纸箱,再装入20英尺集装箱,货物到达鹿特丹后,检验结果表明,全部货物湿、霉、沾污、变色,损失价值达8万美元。

据分析,该批货物的出口地无异常热,进口地鹿特丹无异常冷,运输途中无异常,运输完全属于正常运输。

试问:(1)保险公司对该批货损是否负责赔偿?为什么?(2)进口商对受损货物是否支付货款?为什么?(3)你认为出口商应如何处理此事?1)保险公司不负责赔偿。

因为根据对货物损失的描述,此批货物损失属于货物本身的缺陷形成的,不是运输途中遭受承保风险造成的,属于保险公司除外责任。

(2)进口商有权拒绝支付货款,即使已经支付也有权向出口商索赔;(3)出口商需要对自己生产的产品负责赔偿。

2、某外贸公司按CIF术语出口一批货物,装运前已向保险公司按发票总值110%投保平安险,6月初货物装妥顺利开航。

载货船舶于6月13日在海上遇到暴风雨,致使一部分货物受到水渍,损失价值2100美元。

数日后,该轮又突然触礁,致使该批货物又遭到部分损失,价值为8000美元。

问:保险公司对该批货物的损失是否赔偿?为什么?负责赔偿。

根据平安险第三条的规定:只要运输工具曾经发生搁浅、触礁、沉没、焚毁等意外事故,不论这意个事故发生之前或者以后曾在海上遭恶劣气候、雷电、海啸等自然灾害所造成的被保险货物的部分损失,保险公司也负责赔偿。

3、王先生是保险经纪人。

货物运输责任划分与风险承担的案例解析

货物运输责任划分与风险承担的案例解析案例详情:在国际贸易的浪潮中,货物运输是连接买卖双方的重要纽带。

然而,运输过程中的风险和责任划分往往成为争议的焦点。

2010年5月31日,发生了一起引起广泛关注的国际货运代理案例。

在这个案例中,货主A公司委托无船承运人B货运代理公司承运20个出口集装箱。

B公司接受委托后,将其中10个集装箱交由C货运公司运输,另外10个则交由D航运公司负责。

不幸的是,在运输途中,D航运公司的船舶遭遇强风,导致部分货物受损。

货物灭失的责任究竟应当由谁承担,成为本案的核心问题。

此案例涉及的法律关系复杂,包括货主、承运人、代理人等多方主体。

事件发生后,A公司向B公司索赔,而B公司则认为自己仅是代理人,不应承担货物灭失的责任。

同时,B公司还指出,A公司在购买货物时,应当知晓国内段的运输风险已转至自身,故应自行承担风险。

案例分析:本案例中,关键问题在于货物运输过程中的责任划分和风险承担。

首先,B公司作为无船承运人,虽然名义上是承运人,但实际运输是由C和D两家公司完成的。

根据《国际航空货运公约》,承运人对货物的灭失或损坏负有赔偿责任,除非能够证明其在运输过程中没有过失。

然而,本案中B公司作为代理人,其责任应当如何界定?根据相关法律规定,代理人在代理行为中产生的法律后果,原则上应由委托人承担。

但若代理人在代理过程中存在过错,也应承担相应的责任。

因此,B公司是否应承担责任,需要具体分析其在运输过程中的行为是否存在过失。

此外,A公司作为货主,其在购买货物时是否应当预见到运输风险,并采取措施转移风险,也是值得探讨的问题。

在国际贸易中,货主通常通过购买保险等方式转移风险。

若A公司未采取相应措施,其自身也应承担一定责任。

案例启示:此案例给国际贸易参与者提供了重要启示。

首先,货主在进行货物交易时,应充分评估运输风险,并采取必要措施进行风险转移,如购买保险等。

其次,承运人和代理人在承接业务时,也应明确自身的责任和义务,避免因责任不清而导致的纠纷。

2020年国际货运保险欺诈案例分析

国际货运保险欺诈案例分析在国际货运业务时,要先搞清各段的运费,根据贸易双方的合同,应分别由哪方支付。

遇到进口业务的离岸价或对方工厂交货价,在全权委托对方协助办理之前,先尝试着自行找货代(主要是在对方城市或国家有分支机构或业务合作密切的代理)。

那么,下面是由为大家分析的国际货运保险欺诈案例,欢迎大家参考学习。

无单提货引起保险索赔1995年6月6日,江苏中山集团国际贸易公司(以下简称中山公司)与美国PacificMarketingandSalesIns.(以下简称PMS公司)签订了一份供贷合同,即中山公司向美方PMS公司提供12英寸黑白电视机3589合,总货价值126693、70美元,付款方式为D/P。

中山公司分别于同年8月11日和8月15日向中国人民保险公司江苏省分公司国际部(改制后称中保财产保险有限公司江苏省分公司,以下简称江苏财保)投保了短期出口信用综合险和伦敦协会贷物条款(A)附加战争险,货运险保险金额为139362美元,并交付了相应的保费,1995年8月11日该批货交美国Speedy公司承运,签发清洁提单。

货物出运后,中山公司多次催促买方付款提贷,买方迟迟拖欠,不予正面答复,直至同年11月15日中山公司收到中国银行江苏省分行退回的全套正本单据,方知买方拒付贷款、后经多方查询方知该货巳被买方律师的担保函提走,当中山公司转向向承运人追索时,美方Speedy公司在上海的代理办事处已悄然搬迁,不知去向、这显然是一起国际贸易欺诈案。

事发后,中山公司于1996年2月向江苏财保在信用险项下提出索赔申请,江苏财保以承运人无单放货造成损失属承运人责任。

根据出口信用险除外责任规定,由承运人行为引起的损失属除外则任为由拒赔。

同年5月,中山公司又以协会贷物A条款为依据,以“提货不着”为由向保险人提出139362美元的索赔请,并于同年7月26日起诉于上海海事法院,同时就货运险及出口信用险状告保险人。

一审法院判定为保险责任上海海事法院依法立案并审理了此案,于去年1月28日、4月8日两次公开开庭审理,法院认为:(一)关于出口信用保险:虽然原、被告双方对本案所涉出口信用险综合保险成立均不置异议,但原告’仅凭承运入代理一纸传真,认为贷物运抵美国后被无单放行,且已由买方收贷,被告仅凭分析原告传来证据,不进行任何查勘,也认为无单放货。

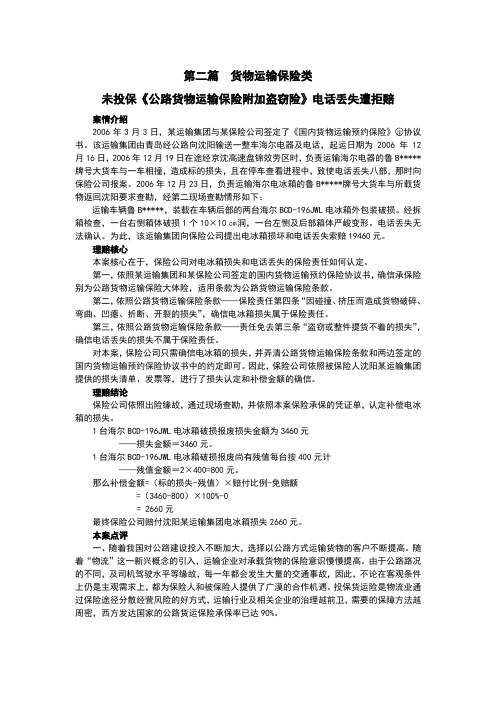

理赔案例——货物运输保险类

第二篇货物运输保险类未投保《公路货物运输保险附加盗窃险》电话丢失遭拒赔案情介绍2006年3月3日,某运输集团与某保险公司签定了《国内货物运输预约保险》○注协议书。

该运输集团由青岛经公路向沈阳输送一整车海尔电器及电话,起运日期为2006年12月16日,2006年12月19日在途经京沈高速盘锦效劳区时,负责运输海尔电器的鲁B*****牌号大货车与一车相撞,造成标的损失,且在停车查看进程中,致使电话丢失八部,那时向保险公司报案。

2006年12月23日,负责运输海尔电冰箱的鲁B*****牌号大货车与所载货物返回沈阳要求查勘,经第二现场查勘情形如下:运输车辆鲁B*****,装载在车辆后部的两台海尔BCD-196JWL电冰箱外包装破损。

经拆箱检查,一台右恻箱体破损1个10×10㎝洞,一台左恻及后部箱体严峻变形。

电话丢失无法确认。

为此,该运输集团向保险公司提出电冰箱损坏和电话丢失索赔19460元。

理赔核心本案核心在于,保险公司对电冰箱损失和电话丢失的保险责任如何认定。

第一,依照某运输集团和某保险公司签定的国内货物运输预约保险协议书,确信承保险别为公路货物运输保险大体险,适用条款为公路货物运输保险条款。

第二,依照公路货物运输保险条款——保险责任第四条“因碰撞、挤压而造成货物破碎、弯曲、凹瘪、折断、开裂的损失”,确信电冰箱损失属于保险责任。

第三,依照公路货物运输保险条款——责任免去第三条“盗窃或整件提货不着的损失”,确信电话丢失的损失不属于保险责任。

对本案,保险公司只需确信电冰箱的损失,并弄清公路货物运输保险条款和两边签定的国内货物运输预约保险协议书中的约定即可。

因此,保险公司依照被保险人沈阳某运输集团提供的损失清单、发票等,进行了损失认定和补偿金额的确信。

理赔结论保险公司依照出险缘故,通过现场查勘,并依照本案保险承保的凭证单,认定补偿电冰箱的损失。

1台海尔BCD-196JWL电冰箱破损报废损失金额为3460元——损失金额=3460元。

国际运输与保险案例分析课

案例分析案例一凭保函换取清洁提单的风险与弊端某年4月,我国T公司向荷兰的M公司出售一批纸箱装货物,以FOB条件成交,目的港为鹿特丹,公司租用H远洋公司的货轮承运该批货物,同年5月15日该合同货物在青岛装船,当船方接收货物时,发现其中有28箱货外表有不同程度的破损,于是在该收货单上批注:“该批货物有28箱破损”,当船方签发提单时,欲将批注专注提单时,卖方T公司反复向船方解释说买方是老客户,不会因为一点点包装问题提出索赔,同时向船方出具了下列保函:“若收货人因包装破碎货物受损为由向承运人索赔时,由我方承担责任。

”船方接受了上述保函,签发了清洁中提单,该货船起航不久,接到买方M公司的指示要求将卸货港改为法国马赛港,收货人变为法国的F公司,经过一个月的航行,载货船到达马赛港,船卸货时收货人法国的F公司发现该批货物有40多箱包装严重破碎,内部货物有不同程度受损。

于是以货物与清洁提单记载不符为由,向承运人提出索赔。

后经裁定,承运人向法国收货人赔偿20多万美元的损失。

此后承运人凭保函向卖方要求偿还该20多万美元的损失,但公司以仅有28箱破碎为由,拒绝余下的十几箱损失,于是双方发生了争执。

案例二直达提单的使用中国A贸易出口公司与外国B公司以CFR洛杉矶、信用证付款的条件达成出口贸易合同.合同和信用证均规定不准转运.A贸易出口公司在信用证有效期内委托C货代公司将货物装上D班轮公司直驶目的港的班轮,并以直达提单办理了议付,国外开证行也凭议付行的直达提单予以付款。

在运输途中,船公司为接载其它货物,擅自将A公司托运的货物卸下,换装其它船舶运往目的港。

由于中途延误,货物抵达目的港的时间比正常直达船的抵达时间晚了20天,造成货物变质损坏。

为此,B公司向A公司提出索赔,理由是A公司提交的是直达提单,而实际则是转船运输,是一种欺诈行为,应当给予赔偿。

A公司为此咨询C货代公司。

假如你是C货代公司,请回答A公司是否应承担赔偿责任?理由何在?B公司可否向船公司索赔?答:(1)A公司对此货损不承担责任。

货物运输保险案例及分析

1.方以CFR贸易术语出口货物一批,在从出口公司仓库运到码头待运过程中,货物发生损失,该损失应该由何方负责?如果买方已经向保险公司办理了货物运输保险,保险公司对该项损失是否给予赔偿?并说明理由。

要点评析:保险公司不需赔偿。

货物损失放生在从出口公司仓库运到码头待运过程中,此时买方对该批货物还不具有可保利益,因为本案采取CFR术语成交,CF R的风险点在装运港船舷,发生货损时卖方还未完成交货,所有权还属于卖方,所以虽然买方已经向保险公司办理了货物运输保险,但是保险公司不予赔偿。

2.某轮载货后,在航行途中不慎发生搁浅,事后反复开倒车,强行起浮,但船上轮机受损并且船底划破,致使海水渗入货舱,造成货物部分损失。

该船行驶至邻近的一个港口船坞修理,暂时卸下大部分货物,前后花费了10天时间,增加支出各项费用,包括员工工资。

当船修复后装上原货启航后不久,A舱起火,船长下令对该舱灌水灭火。

A舱原载文具用品、茶叶等,灭火后发现文具用品一部分被焚毁,另一部分文具用品和全部茶叶被水浸湿。

试分别说明以上各项损失的性质,并指出在投保CIC(1981.1.1条款)何种险别的情况下,保险公司才负责赔偿?要点评析:(1)属于单独海损的有:搁浅造成的损失;A舱被焚毁的一部分文具用品。

因为该损失是由于风险本身所导致的。

属于共同海损的有:强行起浮造成的轮机受损以及船底划破而产生的修理费以及船员工资等费用属于;A舱被水浸湿的另一部分文具用品和全部茶叶。

因为该损失是由于为了大家的利益而采取的对抗风险的人为措施所导致的。

(2)投保CIC(1981.1.1条款)的平安险,保险公司就负责赔偿,因为平安险承保共同海损;对于本案中的单独海损,是由于搁浅和失火意外事故导致的,意外事过导致的部分损失属于平安险承保范围。

3.外贸公司进口散装化肥一批,曾向保险公司投保海运一切险。

货抵目的港后,全部卸至港务公司仓库。

在卸货过程中,外贸公司与装卸公司签订了一份灌装协议,并立即开始灌装。

货运风险分析

货运风险分析一、概述货运风险分析是指对货物运输过程中可能发生的各种风险进行评估和分析,以便采取相应的措施来降低或避免潜在的损失。

本文将从货运风险的定义、分类、分析方法、案例分析等方面进行详细介绍。

二、货运风险的定义和分类1. 货运风险定义货运风险是指在货物从出发地到目的地的运输过程中,可能遭受的各种意外事件和不可预见的危险,可能导致货物损失、延误、破损或其他不可预测的后果。

2. 货运风险分类根据风险的性质和来源,货运风险可以分为以下几类:- 自然灾害风险:如地震、洪水、风暴等自然灾害可能对货物运输造成的影响。

- 人为因素风险:如盗窃、抢劫、恐怖袭击等人为因素可能对货物运输造成的威胁。

- 运输工具故障风险:如交通事故、机械故障等运输工具本身的问题可能导致货物损失或延误。

- 不可抗力风险:如战争、政治动荡、罢工等不可预测的事件可能对货物运输造成的干扰。

三、货运风险分析方法货运风险分析是通过系统化的方法评估和分析可能发生的风险,以便制定相应的风险管理措施。

以下是常用的货运风险分析方法:1. SWOT分析法SWOT分析法通过对货物运输的优势、劣势、机会和威胁进行评估,识别出可能存在的风险因素,并制定相应的对策。

2. 事件树分析法事件树分析法通过构建事件树,将可能发生的事件和其可能的后果进行分析和评估,以便确定风险的概率和严重程度。

3. 故障模式与影响分析法(FMEA)FMEA是一种通过识别潜在的故障模式和评估其对货物运输的影响程度的方法,以便提前采取相应的预防措施。

4. 统计分析法统计分析法通过对历史数据的分析,识别出货物运输中可能存在的风险因素,并预测未来可能的风险发生概率。

四、案例分析以某物流公司的货物运输为例,进行风险分析和应对措施的案例分析:1. 风险分析- 自然灾害风险:根据历史数据分析,该物流公司运输线路经过地震频发区域,存在地震风险。

- 人为因素风险:该物流公司运输的货物价值较高,存在被盗窃的风险。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

此前,华昌公司与宁波人保营业部签订货物运输险统保协议(未注明签订日期),约定了保险期限、投保货物运输保险总额、保险责任、每一票货物的具体投保办法等,并特别约定了载货船舶的载重吨应在300吨级以上否则不予赔偿的限制条款。 2012年1月23日和7月18日,原告两次批单,将上述保险合同期限延长至2012年7月31日和2012年12月31日,并确定上述限制条款限定为只适用海上运输。就涉案货物运输,华昌公司曾向宁波人保投保,但该投保单未注明投保日期,宁波人保也未盖章或以其他方式确认。出险后,宁波人保应该向华昌公司进行赔付吗?宁波人保可以行使向福州金帆船务有限公司代位求偿权吗?

二审法院经过调查后认为:虽然本案的海上货物运输保险合同中约定承保“提货不着”,但对承运人无单放货造成的提货不着,保险公司可不承担赔偿责任。一审判决从字义上对“提货不着”作出的解释,不符合保险合同只对外来原因造成的风险给予赔偿的本意,不适当地扩大了保险人的义务。保险公司上诉理由成立,予以采纳。于是判决撤销一审判决,对贸易公司的诉讼请求不予支持。

货运险案例

案例分析一:海上货物运输保Байду номын сангаас在出险后出单赔偿案

案情简介:某集团公司(下称原告)购进2479.895吨豆粕,需从大连港经水路运往广州黄埔港。2012年8月27日,原告将货物运进大连港。因某保险公司下属支公司(下称被告)与大连港有长期代办保险业务合同关系,大连港收到原告货物后,即于28日在《水路货物承运登记单》上加盖了被告的保险印章,并通知原告缴纳保险费。原告豆粕(共计39606件)向被告投保了综合险,保险总金额3719850元,并支付了保险费人民币13019元,保险合同条款按中国人民保险公司《国内水路、铁路货物运输保险条款》(摘要)规定。该批货物于2012年8月28日开始装船。8月30日凌晨天降大雨,因承运船第八舱液压管爆裂,致使舱盖不能关闭,造成原告已装船货物被雨淋湿。原告要求承运人卸下381件,并告知被告货被雨淋,要求被告上船对剩余货物是否需要卸下船进行检验确认。被告经查验,没有提出卸货意见。当日,承运人按《运规》规定向原告出具了“8仓货物被雨淋湿,已卸下381件,余货水湿不详”的货运记录。2012年8月31日,该批货物装船完毕后即运往广州黄埔港。9月3日,被告向原告出具了《国内水路、陆路货物运输保险单》。船抵广州黄埔港,因泊位紧张,一直在锚地等泊,同年9月30日才靠泊卸货。根据黄埔港理货公司理货证明和黄埔港货运记录记载,所卸下货物有6932件水湿现象,其中有370吨豆粕发生霉变。原告即通知被告赴广州黄埔港查验货损情况。被告派员赴黄埔港查验后,要求原告尽快采取各种补救措施,迅速处理受损货物,避免扩大损失。原告即将受损严重的370吨豆粕以每吨600元人民币的价格卖出。按投保额扣除残值后,原告损失33万元人民币。事后,原告按保险合同约定向被告索赔,被告以货损事故系承运人责任造成的为理由拒赔。2013年6月8日,原告向大连海事法院提起诉讼,诉称:自原告货物进大连港投保货物运输时,保险合同即告成立。原、被告间的保险合同合法、有效,损失的后果是客观真实的,发生了保险范围内的货损事故,被告理应负赔偿责任。要求被告赔偿130万元人民币的经济损失。被告辩称:货损是由承运人的责任造成的,按有关规定,在限额内应由承运人按照实际损失赔偿,超过限额部分由保险公司在保险金额范围内给予补偿。根据本案实际情况,被告向原告出具的《保险单》是在2012年9月3日,货损发生在出单之前,发生货损时,保险合同还没成立。因此,原告要求被告按保险合同赔偿损失的理由是不成立的。

案例分析二:承运人故意违约导致“提货不着”保险公司应否赔偿?

案情简介:某贸易公司与某保险公司于2008年8月3日签订了海上货物运输保险合同,约定:被保险人为某贸易公司,保险标的物为布料,保险金额为48.1万美元,险别为一切险和战争险,航程为青岛至莫斯科。该批货物于2008年8月12日装船,承运人为贸易公司签发了青岛至莫斯科的全程提单。提单载明:托运人贸易公司,收货人为与贸易公司签订贸易合同的买方达卡公司。货物由青岛船运至俄罗斯东方港,再由东方港改由铁路运输,10月初运抵目的地。尔后,买方持铁路运单要求提货。因买方是单证上的收货人,承运人便在未收回全程正本提单的情况下放货(在进出口业务中,会根据业务需要,对提单进行电放,就是发货人向承运人交回正本提单,并出具保函,申请船公司电报通知目的港代理放货给指定收货人.),买方办理完清关手续后将货物提走。贸易公司见买方迟迟没有支付货款,于是派人持正本提单至莫斯科提货,并在提不着货物后向保险公司索赔。保险公司则认为:本案货物已经运抵目的地并被收货人提走,去向是明确的,不存在“提货不着”的问题。因此,保险公司不负保险赔偿责任。

另查明,“金山泉818”轮船舶所有权登记证书及船舶国籍证书上载明的船舶所有人为郭国金,船舶国籍证书上同时载明船舶经营人为金帆公司。2012年5月8日,郭国金与金帆公司签订船舶委托经营管理合同,约定金帆公司负责经营和管理郭国金所有的“金山泉818”轮,郭国金保证该轮的各种证件资料齐全有效,否则该合同不生效。

[审判过程及结果]大连海事法院经公开审理,认为:原、被告间的保险合同有效,受法律保护,合同双方均应严格履行合同约定的义务。原告货物于2012年8月27日入港,自28日被告代办人在《货物承运登记单》上加盖保险印单、原告按被告代办人要求办理货物保险时起,保险合同即告成立。9月3日被告出具的保单,是在保险合同成立的基础上被告应当向原告出具的保险单证,不是保险合同成立的时间证明,被告以保险合同于出保险单时才成立,货损没发生在保险合同的有效期间内的理由不能成立。货物损害是在保险合同期内发生的,且属被告的保险责任范围,被告应按合同约定对原告的货损予以补偿。在查清事实、分清责任的基础上,经大连海事法院调解,原、被告双方于2013年11月12日自愿达成调解协议如下:被告赔偿原告货损人民币30万元整。于2014年1月1日前一次付清,逾期按《中华人民共和国民事诉讼法》第232条执行。上述协议,符合有关法律规定,大连海事法院予以确认。

[审判过程及结果]海事法院经审理认为:双方签订的海上货物运输保险合同中约定的“提货不着”,不仅包括因承运人“交货不能”所致的“提货不着”,还包括其他原因所致的“提货不着”。由于提单是物权凭证,贸易公司作为本案中货物海运正本全程提单的持有人、海上货物运输保险合同的被保险人,持有提单却提货不着。根据有利于被保险人和受益人的解释原则,应当认为,只要被保险的货物“整件提货不着”,保险公司就要承担责任。据此,海事法院判决:被告保险公司向原告贸易公司赔偿损失39.2万美元及其利息。保险公司不服一审判决,提起上诉。

案例分析三:保险人赔付及船舶经营人之货损责任承担

案情简介:2012年9月4日,案外人华昌公司与浦江公司签订运输合同,约定浦江公司将华昌公司的750吨小麦从上海港运至广州新丰港,承运船舶为“金山泉818”轮。次日,小麦被装上“金山泉818”轮。涉案水路货物运单载明,托运人是华昌公司,收货人为货物买方,装船日期为2012年9月5日,在承运人(签章)处盖有“福州金帆船务有限公司金山泉818”字样的船章,在船章右侧盖章字样为“上海浦江联运有限公司货运部业务专用章”。2012年9月8日,装货船舶驶至长江口,触碰障碍物沉没。上海吴淞海事处出具“水上交通事故责任认定书”,认定“金山泉818”轮应对此次事故负全部责任。2013年1月23日,该处作出说明,称由于“金山泉818”轮一直未提供有关船舶证书,关于船舶所有人应以《船舶国籍证书》和《船舶所有权登记证书》为准。