金融衍生品英文课件(5)

合集下载

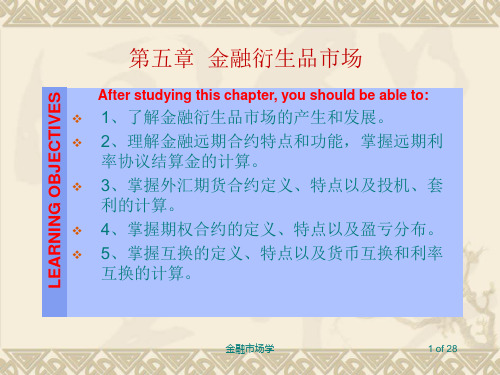

第五章金融衍生品市场ppt课件

❖ 1、了解金融衍生品市场的产生和发展。 ❖ 2、理解金融远期合约特点和功能,掌握远期利

率协议结算金的计算。 ❖ 3、掌握外汇期货合约定义、特点以及投机、套

利的计算。 ❖ 4、掌握期权合约的定义、特点以及盈亏分布。 ❖ 5、掌握互换的定义、特点以及货币互换和利率

互换的计算。

金融市场学

1 of 28

严格执行突发事件上报制度、校外活 动报批 制度等 相关规 章制度 。做到 及时发 现、制 止、汇 报并处 理各类 违纪行 为或突 发事件 。

金融市场学

9 of 28

严格执行突发事件上报制度、校外活 动报批 制度等 相关规 章制度 。做到 及时发 现、制 止、汇 报并处 理各类 违纪行 为或突 发事件 。

第二节 金融远期市场

❖ (一)远期利率协议

➢ 1、重要术语和交易流程

合同金额(Contract Amount)——借贷的名义本金额;

❖ 合同货币(Contract Currency)——合同金额的货币币种;

第五节 期权市场

一、金融期权的定义和特点 二、金融期权的种类 三、期权合约的盈亏分布 四、期权交易与期货交易的区别 五、新型期权

金融市场学

21 of 28

严格执行突发事件上报制度、校外活 动报批 制度等 相关规 章制度 。做到 及时发 现、制 止、汇 报并处 理各类 违纪行 为或突 发事件 。

第五节 期权市场

金融市场学

22 of 28

严格执行突发事件上报制度、校外活 动报批 制度等 相关规 章制度 。做到 及时发 现、制 止、汇 报并处 理各类 违纪行 为或突 发事件 。

第五节 期权市场

❖ 二、金融期权的种类

➢ 按期权买者的权利划分,期权可分为看涨期权(Call Option)和看跌期权(Put Option)。

率协议结算金的计算。 ❖ 3、掌握外汇期货合约定义、特点以及投机、套

利的计算。 ❖ 4、掌握期权合约的定义、特点以及盈亏分布。 ❖ 5、掌握互换的定义、特点以及货币互换和利率

互换的计算。

金融市场学

1 of 28

严格执行突发事件上报制度、校外活 动报批 制度等 相关规 章制度 。做到 及时发 现、制 止、汇 报并处 理各类 违纪行 为或突 发事件 。

金融市场学

9 of 28

严格执行突发事件上报制度、校外活 动报批 制度等 相关规 章制度 。做到 及时发 现、制 止、汇 报并处 理各类 违纪行 为或突 发事件 。

第二节 金融远期市场

❖ (一)远期利率协议

➢ 1、重要术语和交易流程

合同金额(Contract Amount)——借贷的名义本金额;

❖ 合同货币(Contract Currency)——合同金额的货币币种;

第五节 期权市场

一、金融期权的定义和特点 二、金融期权的种类 三、期权合约的盈亏分布 四、期权交易与期货交易的区别 五、新型期权

金融市场学

21 of 28

严格执行突发事件上报制度、校外活 动报批 制度等 相关规 章制度 。做到 及时发 现、制 止、汇 报并处 理各类 违纪行 为或突 发事件 。

第五节 期权市场

金融市场学

22 of 28

严格执行突发事件上报制度、校外活 动报批 制度等 相关规 章制度 。做到 及时发 现、制 止、汇 报并处 理各类 违纪行 为或突 发事件 。

第五节 期权市场

❖ 二、金融期权的种类

➢ 按期权买者的权利划分,期权可分为看涨期权(Call Option)和看跌期权(Put Option)。

金融衍生工具ppt课件

第四,期货交易实行保证金制度和每日差价结算制度。

精品课件

资料:保证金制度和每日结算制度

保证金有初始保证金和维持保证金之分; 初始保证金一般只占投资者所买卖的期货合约价值 的5%至10%。 维持保证金则一般约占初始保证金的75%。 每日结算制度是根据当天的收盘价投资者每天的损 益都立即计入投资者的保证金账户。

❖ 而交易者在持仓过程中,会因市场行情的不断变化而产生浮动盈亏(结算价 与成交价之差),因而保证金账户中实际可用来弥补亏损和提供担保的资金 就随时发生增减。浮动盈利将增加保证金账户余额,浮动亏损将减少保证金 账户余额。保证金账户中必须维持的最低余额叫维持保证金。当保证金账面 余额低于维持保证金时,交易者必须在规定时间内补充保证金,否则在下一 交易日,交易所或代理机构有权实施强行平仓。这部分需要新补充的保证金 就称追加保证金。

协议利率9% 市场利率8.5%

协议买方 借款人

协议卖方 贷款人

0.5%利差由企业负担

精品课件

收益+

远期合约的收益/损失图3

买方收益曲线

0 损失-

执行价格

市场价格

卖方收益曲线

精品课件

远期利率协议的功能及利弊分析

灵活性强

优

点

交易便利

风险性较大 缺 点

不能进行对冲交易

精品课件

3、金融期货市场

精品课件

精品课件

保证金与每日无负债结算

❖ 初始保证金是交易者新开仓时所需交纳的资金。它是根据交易额和保证金比 率确定的,比如大连商品交易所的大豆保证金比率为5%,如果投资者以2700 元/吨的价格买入5张大豆期货合约(每张10吨),那么,他必须向交易所支 付6750元(即2700×50×5%)的初始保证金。

精品课件

资料:保证金制度和每日结算制度

保证金有初始保证金和维持保证金之分; 初始保证金一般只占投资者所买卖的期货合约价值 的5%至10%。 维持保证金则一般约占初始保证金的75%。 每日结算制度是根据当天的收盘价投资者每天的损 益都立即计入投资者的保证金账户。

❖ 而交易者在持仓过程中,会因市场行情的不断变化而产生浮动盈亏(结算价 与成交价之差),因而保证金账户中实际可用来弥补亏损和提供担保的资金 就随时发生增减。浮动盈利将增加保证金账户余额,浮动亏损将减少保证金 账户余额。保证金账户中必须维持的最低余额叫维持保证金。当保证金账面 余额低于维持保证金时,交易者必须在规定时间内补充保证金,否则在下一 交易日,交易所或代理机构有权实施强行平仓。这部分需要新补充的保证金 就称追加保证金。

协议利率9% 市场利率8.5%

协议买方 借款人

协议卖方 贷款人

0.5%利差由企业负担

精品课件

收益+

远期合约的收益/损失图3

买方收益曲线

0 损失-

执行价格

市场价格

卖方收益曲线

精品课件

远期利率协议的功能及利弊分析

灵活性强

优

点

交易便利

风险性较大 缺 点

不能进行对冲交易

精品课件

3、金融期货市场

精品课件

精品课件

保证金与每日无负债结算

❖ 初始保证金是交易者新开仓时所需交纳的资金。它是根据交易额和保证金比 率确定的,比如大连商品交易所的大豆保证金比率为5%,如果投资者以2700 元/吨的价格买入5张大豆期货合约(每张10吨),那么,他必须向交易所支 付6750元(即2700×50×5%)的初始保证金。

第五章 金融衍生工具 《证券投资学》PPT课件

15

4.主要的金融期货品种

■ 按标的物不同,金融期货可分为利率期货、股价指数期货 和外汇期货。

■ 外汇期货的标的物是外汇,如美元、欧元、英镑、日元、 澳元、加元等。

■ 利率期货是指标的资产价格依赖于利率水平的期货合约, 如长期国债期货、短期国债期货和欧洲美元期货等。

■ 股价指数期货的标的物是股价指数。

16

§5.3 期权合约

5.3.1期权概述

期权交易中,交易双方买卖的是选择权。 根据约定的选择权不同,两种基本期权类型:

看涨期权和看跌期权。 交易双方对合约到期日的约定也产生了两种类型的期

权合约: 欧式期权、美式期权。 市场上还存在一种对合约到期日的约定介于欧式期权 与美式期权之间的期权:百慕大期权。

5.1.2金融衍生工具的类型

■ 实物商品,比如大豆、小麦、铜、铝、原油等 ■ 金融资产,比如货币、债券、股票等 ■ 其他资产,比如天气衍生产品

3

§5.2 远期和期货

5.2.1远期交易概述 ■ 1.到期日损益的计算

远期合约(Forwards)由买卖双方约定在

未来某一时间以确定价格购买或者出售特定

数量的某种标的资产的一种衍生工具。

第五章 金融衍生工 具

1

衍生工具是根据市场参与者的避险需 求设计的新型金融产品。常见的衍生工具 包括远期、期货、期权、互换等,它们是 现代金融市场的重要组成部分。

2

§5.1 金融衍生工具概述

5.1.1金融衍生工具

原生金融工具(Primitive Securities) 衍生工具 (Derivative Securities,Or Derivatives)

认股权证

一般由上市公司发行, 赋予权证持有者以权利, 可以在规定期限内任何 时间以约定价格购买约 定数量的该公司股票的 权利。

4.主要的金融期货品种

■ 按标的物不同,金融期货可分为利率期货、股价指数期货 和外汇期货。

■ 外汇期货的标的物是外汇,如美元、欧元、英镑、日元、 澳元、加元等。

■ 利率期货是指标的资产价格依赖于利率水平的期货合约, 如长期国债期货、短期国债期货和欧洲美元期货等。

■ 股价指数期货的标的物是股价指数。

16

§5.3 期权合约

5.3.1期权概述

期权交易中,交易双方买卖的是选择权。 根据约定的选择权不同,两种基本期权类型:

看涨期权和看跌期权。 交易双方对合约到期日的约定也产生了两种类型的期

权合约: 欧式期权、美式期权。 市场上还存在一种对合约到期日的约定介于欧式期权 与美式期权之间的期权:百慕大期权。

5.1.2金融衍生工具的类型

■ 实物商品,比如大豆、小麦、铜、铝、原油等 ■ 金融资产,比如货币、债券、股票等 ■ 其他资产,比如天气衍生产品

3

§5.2 远期和期货

5.2.1远期交易概述 ■ 1.到期日损益的计算

远期合约(Forwards)由买卖双方约定在

未来某一时间以确定价格购买或者出售特定

数量的某种标的资产的一种衍生工具。

第五章 金融衍生工 具

1

衍生工具是根据市场参与者的避险需 求设计的新型金融产品。常见的衍生工具 包括远期、期货、期权、互换等,它们是 现代金融市场的重要组成部分。

2

§5.1 金融衍生工具概述

5.1.1金融衍生工具

原生金融工具(Primitive Securities) 衍生工具 (Derivative Securities,Or Derivatives)

认股权证

一般由上市公司发行, 赋予权证持有者以权利, 可以在规定期限内任何 时间以约定价格购买约 定数量的该公司股票的 权利。

金融衍生工具英文ppt

$

2.OPTIONS

• A contract which gives the buyer (the owner) the right, but not the obligation, to buy or sell an underlying asset or instrument at a specified strike price on or before a specified date.

Risks of Derivatives

$

• 1.The biggest risk is that it's nearly impossible to know the true value of any derivative. That's because it's based on the value of another underlying asset, which can also be difficult to price.

$

• Initial price of forward contracts is set to zero. • At the maturity

– Long position is worth ST -K – Short position is worth K –ST

S S

Long position

$

the history of financial derivatives

• 3.1934-USA. Investment act legitimises options, 300,000 contracts were in circulation by 1968. • 4.April,1973.-Chicago. The CBOT starts trading listed call options with a first day volum of 911 contracts been done. • 5.1974.-Chicago. The daily volum of options grows from 20,000 to over 200,000 contracts.

金融衍生品市场PPT课件

9

2.4 远期利率协议

➢ 远期利率协议是是一种远期合约,买卖双方(客户与银行 或两个银行同业之间)商定将来一定时间点(指利息起算日 )开始的一定期限的协议利率,并规定以何种利率为参照 利率,在将来利息起算日,按规定的协议利率、期限和本 金额,由当事人一方向另一方支付协议利率与参照利率利 息差的贴现额。

30

➢ 交易种类 由于金融期权的种类极为丰富,除根据期权买方

获得的权利分为看涨期权和看跌期权外,还可按行使 期权的时限分为欧式期权和美式期权;按期权合约的 标的物分为现货期权、期货期权、复合期权和互换期 权; 根据期权交易的场所,分为场内期权和场外期权。

31

①看涨期权、看跌期权和双向期权

看涨期权是指赋予期权的购买者在预先规定 的时间以执行价格从期权出售者手中买入一定数 量的金融工具的权利的合约。

利率期货的种类繁多,分类方法也有多种。通常, 按照合约标的的期限, 利率期货可分为短期利率的期限在一年以内 的各种利率期货,即以货币市场的各类债务凭证为标的的 利率期货均属短期利率期货,包括各种期限的商业票据 期货、国库券期货及欧洲美元定期存款期货等。

具体地说,其购买者在向出售者支付一定费用后,就 获得了能在规定期限内以某一特定价格向出售者买进或卖 出一定数量的某种金融商品或金融期货合约的权利。

金融期权是赋予其购买者在规定期限内按双方约定的 价格(协议价格Striking Price)或执行价格(Exercise Price)购买或出售一定数量某种金融资产的权利的合约 。

17

(2)股票指数期货、指以股票指数为标的物的期货 合约。 股票指数期货是目前金融期货市场最热门和 发展最快的期货交易。 股票指数期货不涉及股票本身的交割,其价 格根据股票指数计算,合约以现金清算形式进行 交割。

2.4 远期利率协议

➢ 远期利率协议是是一种远期合约,买卖双方(客户与银行 或两个银行同业之间)商定将来一定时间点(指利息起算日 )开始的一定期限的协议利率,并规定以何种利率为参照 利率,在将来利息起算日,按规定的协议利率、期限和本 金额,由当事人一方向另一方支付协议利率与参照利率利 息差的贴现额。

30

➢ 交易种类 由于金融期权的种类极为丰富,除根据期权买方

获得的权利分为看涨期权和看跌期权外,还可按行使 期权的时限分为欧式期权和美式期权;按期权合约的 标的物分为现货期权、期货期权、复合期权和互换期 权; 根据期权交易的场所,分为场内期权和场外期权。

31

①看涨期权、看跌期权和双向期权

看涨期权是指赋予期权的购买者在预先规定 的时间以执行价格从期权出售者手中买入一定数 量的金融工具的权利的合约。

利率期货的种类繁多,分类方法也有多种。通常, 按照合约标的的期限, 利率期货可分为短期利率的期限在一年以内 的各种利率期货,即以货币市场的各类债务凭证为标的的 利率期货均属短期利率期货,包括各种期限的商业票据 期货、国库券期货及欧洲美元定期存款期货等。

具体地说,其购买者在向出售者支付一定费用后,就 获得了能在规定期限内以某一特定价格向出售者买进或卖 出一定数量的某种金融商品或金融期货合约的权利。

金融期权是赋予其购买者在规定期限内按双方约定的 价格(协议价格Striking Price)或执行价格(Exercise Price)购买或出售一定数量某种金融资产的权利的合约 。

17

(2)股票指数期货、指以股票指数为标的物的期货 合约。 股票指数期货是目前金融期货市场最热门和 发展最快的期货交易。 股票指数期货不涉及股票本身的交割,其价 格根据股票指数计算,合约以现金清算形式进行 交割。

衍生品证券Derivatives_Chapter 5

Payments, receipts, and their timing

4

Pricing Prepaid Forwards

If we can price the prepaid forward (FP), then we can calculate the price for a forward contract

E0 (ST ) S0eaT

• Combining the two,

FP 0,T

S0eaT eaT

S0

7

Pricing Prepaid Forwards (cont’d)

Pricing by arbitrage

• Arbitrage: a situation in which one can generate positive

i1

12

Pricing Prepaid Forwards (cont’d)

Example 5.2: continuous dividend • The index is $125 and the dividend yield is 3%

continuously compounded. How much does a 1-year prepaid forward cost?

Present value of 1 share at time T is S0e-δT.

11

Pricing Prepaid Forwards (cont’d)

Example 5.1: fixed discrete dividend

• XYZ stock costs $100 today and is expected to pay a

pricingprepaidforwardscontd13fp01?125e?003?12131pricingforwardsonstockforwardpriceisthefuturevalueoftheprepaidforward?nodividendsrtpttttessfvffvf00000000???14?discretedividendscontinuousdividends?????nitttrrttiideesf100trtesf00???pricingforwardsonstockcontdforwardpremium

4

Pricing Prepaid Forwards

If we can price the prepaid forward (FP), then we can calculate the price for a forward contract

E0 (ST ) S0eaT

• Combining the two,

FP 0,T

S0eaT eaT

S0

7

Pricing Prepaid Forwards (cont’d)

Pricing by arbitrage

• Arbitrage: a situation in which one can generate positive

i1

12

Pricing Prepaid Forwards (cont’d)

Example 5.2: continuous dividend • The index is $125 and the dividend yield is 3%

continuously compounded. How much does a 1-year prepaid forward cost?

Present value of 1 share at time T is S0e-δT.

11

Pricing Prepaid Forwards (cont’d)

Example 5.1: fixed discrete dividend

• XYZ stock costs $100 today and is expected to pay a

pricingprepaidforwardscontd13fp01?125e?003?12131pricingforwardsonstockforwardpriceisthefuturevalueoftheprepaidforward?nodividendsrtpttttessfvffvf00000000???14?discretedividendscontinuousdividends?????nitttrrttiideesf100trtesf00???pricingforwardsonstockcontdforwardpremium

第五章金融衍生工具市场ppt课件

ቤተ መጻሕፍቲ ባይዱ

15.02.2020

16

金融期货交易产生于20世纪70年代的美国期货 市场。1972年5月16日,芝加哥商业交易所 (CME)的国际货币市场(IMM)推出了外汇 期货交易,标志着金融期货这一新的期货类别 的产生。

15.02.2020

17

几个重要概念

交易的标的物 交易单位 最小变动价位 每日最高波动幅度 标准交割时间 初始保证金

衍生市场的产生

20世纪70年代以来,世界正悄然发生着两大革命。一 是以电脑和通讯技术为核心的信息革命,一是以金融 创新(Financial Innovation)为核心的金融革命。 而 以 期 货 、 期 权 等 衍 生 证 券 ( Derivative Securities)为核心的金融工具的创新更是这场金融 革命核心的核心。

协议利率为双方在合同中同意的固定利率,参照 利率为合同结算日的市场利率(国际金融市场上 通常为LIBOR)。

15.02.2020

11

(二)重要术语和交易流程

交易日(Dealing Date)——远期利率协议成交的日期; 结算日(Settlement Date)——名义借贷开始的日期,也是交易一

SS

(ir

ic )

A

D B

1

ir

D B

15.02.2020

14

第三节 金融期货市场

15.02.2020

15

一、金融期货的定义

所谓金融期货,是指 以各种金融工具或金 融商品(如外汇、债 券、存款凭证、股价 指数等)作为标的物 的期货合约。

金融期货交易:人们在交易所内,以公开竞价方

式进行的标准化金融期货合约的买卖。

15.02.2020

16

金融期货交易产生于20世纪70年代的美国期货 市场。1972年5月16日,芝加哥商业交易所 (CME)的国际货币市场(IMM)推出了外汇 期货交易,标志着金融期货这一新的期货类别 的产生。

15.02.2020

17

几个重要概念

交易的标的物 交易单位 最小变动价位 每日最高波动幅度 标准交割时间 初始保证金

衍生市场的产生

20世纪70年代以来,世界正悄然发生着两大革命。一 是以电脑和通讯技术为核心的信息革命,一是以金融 创新(Financial Innovation)为核心的金融革命。 而 以 期 货 、 期 权 等 衍 生 证 券 ( Derivative Securities)为核心的金融工具的创新更是这场金融 革命核心的核心。

协议利率为双方在合同中同意的固定利率,参照 利率为合同结算日的市场利率(国际金融市场上 通常为LIBOR)。

15.02.2020

11

(二)重要术语和交易流程

交易日(Dealing Date)——远期利率协议成交的日期; 结算日(Settlement Date)——名义借贷开始的日期,也是交易一

SS

(ir

ic )

A

D B

1

ir

D B

15.02.2020

14

第三节 金融期货市场

15.02.2020

15

一、金融期货的定义

所谓金融期货,是指 以各种金融工具或金 融商品(如外汇、债 券、存款凭证、股价 指数等)作为标的物 的期货合约。

金融期货交易:人们在交易所内,以公开竞价方

式进行的标准化金融期货合约的买卖。

金融衍生工具总结PPT课件

ST

ST

14

看涨期权多头 的收益

ST-X-Ct,若ST≥X -Ct,若ST ≤ X

其中,ST是到期日T标的资产的价格; X是执行价格, Ct 和Pt分别是t时刻看涨期权和看跌期权的期权费。

看跌期权多头 的收益

-Pt,若ST ≥ X X -ST -Pt ,若ST ≤ X

15

期权合约

总结 (1)看涨期权的损益(Profit & Loss) 多头方:Rcl=max(0,ST-X)-Ct 空头方:Rcs= Ct -max(0,ST-X) (2)看跌期权的损益 多头方: Rpl=max(0, X -ST)-Pt 空头方: Rps= Pt -max(0, X -ST)

空头:卖了以一定价格出售某种资产的权 利。希望标的资产价格上升,因为价格上 升多方不会履约,则空头赚取期权费。

12

期权合约

按合约是否可以提前执行(Settlement) (1)欧式期权(European option):只有在到期日那天才可以实 施的期权。 (2)美式期权(American option ):有效期内任一交易日都可以 实施的期权。

空方的收益为: K-ST

4

远期合约

※优点 灵活性较大

※缺点 非集中 流动性较差 没有履约保证

5

期货合约

※产生背景

七十年代,布雷顿森林体系的崩溃使得各主要工业化国家的货币互 相浮动,汇率主要由外汇市场的供求关系来决定。西方国家出现严 重的通货膨胀,浮动汇率制取代固定汇率制,国内外经济环境和体 制安排的转变使经济活动的风险增大。

期权交易同任何金融交易一样,都有买方和卖方,但这种买卖的划 分并不建立在商品和现金流向的基础上。它是以权利的获得和履行 为划分依据的。

金融衍生产品培训课件

第五章 金融衍生产品

2012.05.05

本章内容框架

一、远期二、期货三、互换四、期权

第一节 远期合约

定义: 远期合约(forward contract)是指交易双方在未来某一指定的时间,按照约定的价格购买或出售某项资产的协议。 远期合约包括:远期利率协议(forward rate agreement)和远期外汇合约(forward exchange contracts)两种基本形式. 远期合约的一方同意在将来某一确定日期以确定价格购买标的资产时,称之为多头(long position),另一方称之为空头(short position)。

(一) 期货市场的参与各方

(1)期货交易所 (2)期货结算中心(3)期货经纪公司 (4)期货交易者

(二) 保证金制度

引例: 某投资者于6月5日经其经纪人联系购买了两张纽交所12月份的黄金期货合约。假定目前12月份的期货价格为$400/盎司,合约规模为100盎司。 经纪人要求投资者将部分款项( 投资者在最初开仓交易时必须开设保证金账户,并存入一定的资金数量,称之为初始保证金 )存入保证金账户中,假定每一份合约的初始保证金为$2000,即初始保证金比率仅5%,则该投资者初始保证金总额为$4000.

答案: 进行远期外汇交易。 假定A公司6个月后销售收入100万日元,目前,即期外汇市场以及美元、日元的借贷成本如下: 即期汇率为: 119.72日元=1美元 当前6个月期的美元年利率: 0.6875% 当前6个月期的日元年利率: 0.0100%

A公司为规避此汇率风险,采取以下步骤: 在即期交易日借入999 950日元,6个月后需偿还 999 950× (1+0.01%×6/12)=1 000 000日元 (2) 将借到的日元到即期外汇市场换成美元 999 950/119.72=8352.4美元(3) 将兑换到的8352.4美元存入银行,6个月后得到 8352.4 × (1+0.6875%×6/12)=8381.1美元

2012.05.05

本章内容框架

一、远期二、期货三、互换四、期权

第一节 远期合约

定义: 远期合约(forward contract)是指交易双方在未来某一指定的时间,按照约定的价格购买或出售某项资产的协议。 远期合约包括:远期利率协议(forward rate agreement)和远期外汇合约(forward exchange contracts)两种基本形式. 远期合约的一方同意在将来某一确定日期以确定价格购买标的资产时,称之为多头(long position),另一方称之为空头(short position)。

(一) 期货市场的参与各方

(1)期货交易所 (2)期货结算中心(3)期货经纪公司 (4)期货交易者

(二) 保证金制度

引例: 某投资者于6月5日经其经纪人联系购买了两张纽交所12月份的黄金期货合约。假定目前12月份的期货价格为$400/盎司,合约规模为100盎司。 经纪人要求投资者将部分款项( 投资者在最初开仓交易时必须开设保证金账户,并存入一定的资金数量,称之为初始保证金 )存入保证金账户中,假定每一份合约的初始保证金为$2000,即初始保证金比率仅5%,则该投资者初始保证金总额为$4000.

答案: 进行远期外汇交易。 假定A公司6个月后销售收入100万日元,目前,即期外汇市场以及美元、日元的借贷成本如下: 即期汇率为: 119.72日元=1美元 当前6个月期的美元年利率: 0.6875% 当前6个月期的日元年利率: 0.0100%

A公司为规避此汇率风险,采取以下步骤: 在即期交易日借入999 950日元,6个月后需偿还 999 950× (1+0.01%×6/12)=1 000 000日元 (2) 将借到的日元到即期外汇市场换成美元 999 950/119.72=8352.4美元(3) 将兑换到的8352.4美元存入银行,6个月后得到 8352.4 × (1+0.6875%×6/12)=8381.1美元

金融衍生工具培训课件(ppt 56页)

投资交易五大前提

道, 天, 地, 将 , 法

合道: 投资是否合乎道理

天时:交易时段,涨跌周期,入市时机,时间架 构(周,日,时,分)

地利:交易平台,商品特性,行情趋势,入市价位,停损距离

人和:投资人,经纪人,分析师,交易导师教练,交易

德----- 智,

信,仁,勇,严

心理五

得法:交易计划,交易策略,交易纪律

另一方称为短头寸(空头)-- short position

第一章: 绪论

Example

六个月后需要从银行买入1百万英镑, 远期价格为1.4422

On May 24, 2010 the treasurer of a corporation enters into a long forward contract to buy £1 million in six months at an exchange rate of 1.4422

如果六个月后,汇率降到1英镑=1.35 美元,则对企业 来讲,远期合约价值为 135万-144.22万= -9.22万

对银行正好相反

第一章: 绪论

远期合约 和即期价格

举例:

考虑现价为60美元的无股息股票, 假定一年期借出与借入现金利率均为 5%。即60美元一年期本利为63美元。

如果股票价格在一年后大于63美元,假定远期价格为67美元,则可借入60 美元资金,买入股票以远期合约注明的价格在一年后以67美元卖出股 票。一年后偿还贷款,盈利4美元。

MSB

2,500

5

2

2601 中國太平洋保險(集團)股份有限 CPI

1,000

5

1

公司

2822 CSOP 富時中國 A50 ETF

金融衍生品概论ppt课件

◦ 期货 ◦ 期权 ◦ 其它金融衍生品

定价(Pricing)

◦ 离散模型 ◦ 连续时间金融

金融风险管理

◦ 套期保值 ◦ 套利 ◦ 投机

什么是金融衍生品?

4

期权、期货和其它衍生产品

◦ 作者:[美]约翰·赫尔(John Hull) 著;张陶伟 译 ◦ 出版社:清华大学出版社

金融工程-衍生品与风险管理

郑州粮食批发市场建立。 上海股票交易所开始国债期货交易。 郑州商品交易所推出标准化期货合约。 1993年11月4日 国务院发出《关于制止期货市场盲目发展的通知》。 国务院暂停钢材,食糖,煤炭,粳米,菜籽油 期货交易。 天津、长春及上海等14家试点商品交易所成立。

1995

三二七国债事件发生,上海交易所停办国债期货交易。

250,000

1,200,000 1,000,000

800,000

200,000 150,000

成交金额 成交手数

600,000 400,000 200,000

100,000 50,000

中国商品期货市场发展 0

0

1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009

1998.8

14家商品交易所被合并为大连,郑州和上海3家。

1998.11 大豆,小麦,绿豆,铝,铜及天然橡胶等6个期货合约交易得到批准。

2004

棉花,燃油和玉米期货交易上市。

2004

市场总交易量达到14.6万亿元人民币。

中国期货发展历史

资料来源:《中国经营报》2005年2月21日

12

1,400,000

定价(Pricing)

◦ 离散模型 ◦ 连续时间金融

金融风险管理

◦ 套期保值 ◦ 套利 ◦ 投机

什么是金融衍生品?

4

期权、期货和其它衍生产品

◦ 作者:[美]约翰·赫尔(John Hull) 著;张陶伟 译 ◦ 出版社:清华大学出版社

金融工程-衍生品与风险管理

郑州粮食批发市场建立。 上海股票交易所开始国债期货交易。 郑州商品交易所推出标准化期货合约。 1993年11月4日 国务院发出《关于制止期货市场盲目发展的通知》。 国务院暂停钢材,食糖,煤炭,粳米,菜籽油 期货交易。 天津、长春及上海等14家试点商品交易所成立。

1995

三二七国债事件发生,上海交易所停办国债期货交易。

250,000

1,200,000 1,000,000

800,000

200,000 150,000

成交金额 成交手数

600,000 400,000 200,000

100,000 50,000

中国商品期货市场发展 0

0

1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009

1998.8

14家商品交易所被合并为大连,郑州和上海3家。

1998.11 大豆,小麦,绿豆,铝,铜及天然橡胶等6个期货合约交易得到批准。

2004

棉花,燃油和玉米期货交易上市。

2004

市场总交易量达到14.6万亿元人民币。

中国期货发展历史

资料来源:《中国经营报》2005年2月21日

12

1,400,000

《CFA金融衍生品》PPT课件

e.g.. one parry agrees to pay the short-term (floating) rare of interest on some principal amount, and the counterparty agrees to pay a certain (fixed) rare of interest in return.

A derivative is a security that derives its value from the value or return of another asset or security.

A physical exchange exists for many options contracts and futures contracts. Exchange-traded derivatives are standardized and backed by a clearinghouse.

精选PPT

4

Study Session 17: Derivative Market and Instruments

LOS 67.a: Define a derivative and differentiate between exchange-traded and over-the-counter derivatives. 衍生品定义、交易所交易和场外交易(OTC)、违约风险

执行

(e.g., if the price is above X or the

rare is below Y).

精选PPT

9

Study Session 17: Derivative Market and Instruments

A derivative is a security that derives its value from the value or return of another asset or security.

A physical exchange exists for many options contracts and futures contracts. Exchange-traded derivatives are standardized and backed by a clearinghouse.

精选PPT

4

Study Session 17: Derivative Market and Instruments

LOS 67.a: Define a derivative and differentiate between exchange-traded and over-the-counter derivatives. 衍生品定义、交易所交易和场外交易(OTC)、违约风险

执行

(e.g., if the price is above X or the

rare is below Y).

精选PPT

9

Study Session 17: Derivative Market and Instruments