历年黄金走势数据与中美GDP数据

国际黄金价格突破历史高点的分析国际黄金价格突破历史...

国际黄金价格突破历史高点的分析王宇博士 外汇市场与黄金市场管理处 金融市场司 中国人民银行提纲一、引言 二、1980年:黄金价格创造历史最高 三、2008年:黄金价格突破历史最高 四、未来国际黄金价格走势一、引言 1980年1月18日,国际黄金价格创造了850美元/ 盎司的历史记录 2008年1月3日,国际黄金价格创造了859.30美元 /盎司历史新记录国际黄金价格变动情况:1975-2008年二、1980年:曾经的历史最高1980年:曾经的历史最高 (一)黄金价格急剧上升的背景和过程 (二)黄金价格从峰顶降下的背景和过程国际黄金市场价格变动:1833-1999年(一)黄金价格急剧上升的背景和过程 国际货币体系曾经经历了金本位制度、布雷顿森 林体系和牙买加体系三个时代。

在金本位制度 和布雷顿森林体系下,黄金充当一般等价物或 准一般等价物,各国政府努力维持黄金价格稳 定。

1833-1923年国际黄金价格大致稳定在20.65美元 /盎司左右,1923-1968年国际黄金价格大致在 35美元/盎司左右。

黄金价格急剧上升的背景和过程(续一) 在第一次美元危机冲击下,1971年8月,尼克 松总统宣布,停止履行美元兑换黄金的义务, 同年12月,黄金价格从35美元/盎司上升到38 美元/盎司。

在第二次美元危机冲击下,1973年2月,黄金 价格上升到42.22美元/盎司。

1976年1月签订的“牙买加协议”规定,各国货 币不再规定含金量,黄金不再作为货币平价定 值的标准,黄金非货币化进程由此启动。

黄金价格急剧上升的背景和过程(续二)1976年1月签订的“牙买加协议”规定,各 国货币不再规定含金量,黄金不再作为 货币平价定值的标准,黄金非货币化进 程由此启动。

黄金价格急剧上升的背景和过程(续三) 布雷顿森林体系解体后,长期受到抑制的黄金需 求得到释放,黄金价格进入上升通道。

1979年国际政治局势剧烈势动荡,接连发生了美 国在伊朗的人质危机,以及前苏联出兵阿富汗 等事件。

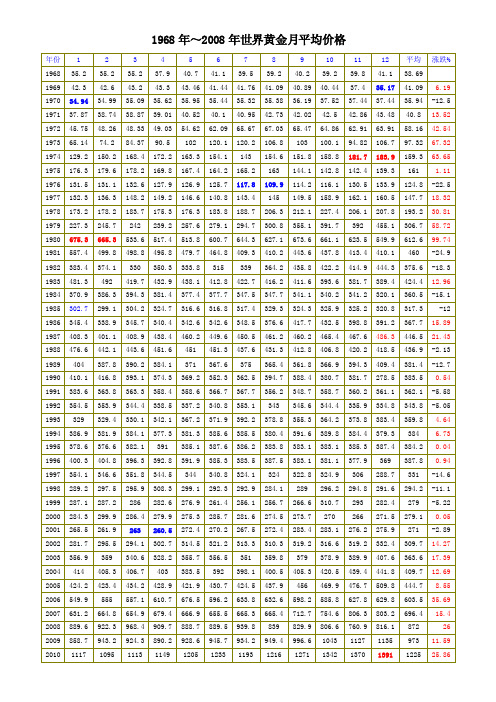

1968年~2008年世界黄金月平均价格及走势图

1968年~2008年世界黄金月平均价格年份 1 2 3 4 5 6 7 8 9 10 11 12 平均涨跌% 1968 35.2 35.2 35.2 37.9 40.7 41.1 39.5 39.2 40.2 39.2 39.8 41.1 38.691969 42.3 42.6 43.2 43.3 43.46 41.44 41.76 41.09 40.89 40.44 37.4 35.17 41.09 6.19 1970 34.94 34.99 35.09 35.62 35.95 35.44 35.32 35.38 36.19 37.52 37.44 37.44 35.94 -12.5 1971 37.87 38.74 38.87 39.01 40.52 40.1 40.95 42.73 42.02 42.5 42.86 43.48 40.8 13.52 1972 45.75 48.26 48.33 49.03 54.62 62.09 65.67 67.03 65.47 64.86 62.91 63.91 58.16 42.54 1973 65.14 74.2 84.37 90.5 102 120.1 120.2 106.8 103 100.1 94.82 106.7 97.32 67.32 1974 129.2 150.2 168.4 172.2 163.3 154.1 143 154.6 151.8 158.8 181.7183.9 159.3 63.65 1975 176.3 179.6 178.2 169.8 167.4 164.2 165.2 163 144.1 142.8 142.4 139.3 161 1.11 1976 131.5 131.1 132.6 127.9 126.9 125.7 117.8 109.9 114.2 116.1 130.5 133.9 124.8 -22.5 1977 132.3 136.3 148.2 149.2 146.6 140.8 143.4 145 149.5 158.9 162.1 160.5 147.7 18.32 1978 173.2 178.2 183.7 175.3 176.3 183.8 188.7 206.3 212.1 227.4 206.1 207.8 193.2 30.81 1979 227.3 245.7 242 239.2 257.6 279.1 294.7 300.8 355.1 391.7 392 455.1 306.7 58.72 1980 675.3 665.3533.6 517.4 513.8 600.7 644.3 627.1 673.6 661.1 623.5 549.9 612.6 99.74 1981 557.4 499.8 498.8 495.8 479.7 464.8 409.3 410.2 443.6 437.8 413.4 410.1 460 -24.9 1982 383.4 374.1 330 350.3 333.8 315 339 364.2 435.8 422.2 414.9 444.3 375.6 -18.3 1983 481.3 492 419.7 432.9 438.1 412.8 422.7 416.2 411.6 393.6 381.7 389.4 424.4 12.96 1984 370.9 386.3 394.3 381.4 377.4 377.7 347.5 347.7 341.1 340.2 341.2 320.1 360.5 -15.1 1985 302.7 299.1 304.2 324.7 316.6 316.8 317.4 329.3 324.3 325.9 325.2 320.8 317.3 -12 1986 345.4 338.9 345.7 340.4 342.6 342.6 348.5 376.6 417.7 432.5 398.8 391.2 367.7 15.89 1987 408.3 401.1 408.9 438.4 460.2 449.6 450.5 461.2 460.2 465.4 467.6 486.3 446.5 21.43 1988 476.6 442.1 443.6 451.6 451 451.3 437.6 431.3 412.8 406.8 420.2 418.5 436.9 -2.13 1989 404 387.8 390.2 384.1 371 367.6 375 365.4 361.8 366.9 394.3 409.4 381.4 -12.7 1990 410.1 416.8 393.1 374.3 369.2 352.3 362.5 394.7 388.4 380.7 381.7 278.5 383.5 0.54 1991 383.6 363.8 363.3 358.4 358.6 366.7 367.7 356.2 348.7 358.7 360.2 361.1 362.1 -5.58 1992 354.5 353.9 344.4 338.5 337.2 340.8 353.1 343 345.6 344.4 335.9 334.8 343.8 -5.05 1993 329 329.4 330.1 342.1 367.2 371.9 392.2 378.8 355.3 364.2 373.8 383.4 359.8 4.64 1994 386.9 381.9 384.1 377.3 381.3 385.6 385.5 380.4 391.6 389.8 384.4 379.3 384 6.73 1995 378.6 376.6 382.1 391 385.1 387.6 386.2 383.8 383.1 383.1 385.3 387.4 384.2 0.04 1996 400.3 404.8 396.3 392.8 391.9 385.3 383.5 387.5 383.1 381.1 377.9 369 387.8 0.94 1997 354.1 346.6 351.8 344.5 344 340.8 324.1 324 322.8 324.9 306 288.7 331 -14.6 1998 289.2 297.5 295.9 308.3 299.1 292.3 292.9 284.1 289 296.2 294.8 291.6 294.2 -11.1 1999 287.1 287.2 286 282.6 276.9 261.4 256.1 256.7 266.6 310.7 293 282.4 279 -5.22 2000 284.3 299.9 286.4 279.9 275.3 285.7 281.6 274.5 273.7 270 266 271.5 279.1 0.05 2001 265.5 261.9 263260.5 272.4 270.2 267.5 272.4 283.4 283.1 276.2 275.9 271 -2.89 2002 281.7 295.5 294.1 302.7 314.5 321.2 313.3 310.3 319.2 316.6 319.2 332.4 309.7 14.27 2003 356.9 359 340.6 328.2 355.7 356.5 351 359.8 379 378.9 389.9 407.6 363.6 17.39 2004 414 405.3 406.7 403 383.5 392 398.1 400.5 405.3 420.5 439.4 441.8 409.7 12.69 2005 424.2 423.4 434.2 428.9 421.9 430.7 424.5 437.9 456 469.9 476.7 509.8 444.7 8.55 2006 549.9 555 557.1 610.7 676.5 596.2 633.8 632.6 598.2 585.8 627.8 629.8 603.5 35.69 2007 631.2 664.8 654.9 679.4 666.9 655.5 665.3 665.4 712.7 754.6 806.3 803.2 696.4 15.4 2008 889.6 922.3 968.4 909.7 888.7 889.5 939.8 839 829.9 806.6 760.9 816.1 872 26 2009 858.7 943.2 924.3 890.2 928.6 945.7 934.2 949.4 996.6 1043 1127 1135 973 11.59 2010 1117 1095 1113 1149 1205 1233 1193 1216 1271 1342 1370 1391 1225 25.86黄金33年走势图1967年11月18日,英镑在战后第二次贬值;1968年3月17日,“黄金总汇”解体;1969年8月8日,法郎贬值11.11%。

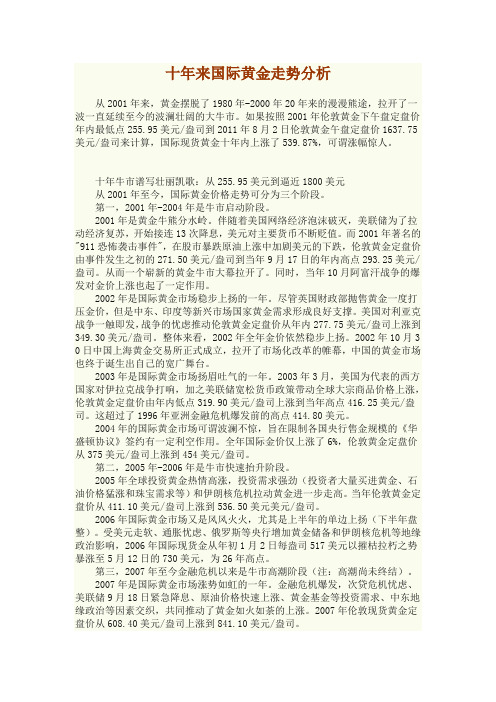

十年来国际黄金走势分析

十年来国际黄金走势分析从2001年来,黄金摆脱了1980年-2000年20年来的漫漫熊途,拉开了一波一直延续至今的波澜壮阔的大牛市。

如果按照2001年伦敦黄金下午盘定盘价年内最低点255.95美元/盎司到2011年8月2日伦敦黄金午盘定盘价1637.75美元/盎司来计算,国际现货黄金十年内上涨了539.87%,可谓涨幅惊人。

十年牛市谱写壮丽凯歌:从255.95美元到逼近1800美元从2001年至今,国际黄金价格走势可分为三个阶段。

第一,2001年-2004年是牛市启动阶段。

2001年是黄金牛熊分水岭。

伴随着美国网络经济泡沫破灭,美联储为了拉动经济复苏,开始接连13次降息,美元对主要货币不断贬值。

而2001年著名的"911恐怖袭击事件",在股市暴跌原油上涨中加剧美元的下跌,伦敦黄金定盘价由事件发生之初的271.50美元/盎司到当年9月17日的年内高点293.25美元/盎司。

从而一个崭新的黄金牛市大幕拉开了。

同时,当年10月阿富汗战争的爆发对金价上涨也起了一定作用。

2002年是国际黄金市场稳步上扬的一年。

尽管英国财政部抛售黄金一度打压金价,但是中东、印度等新兴市场国家黄金需求形成良好支撑。

美国对利亚克战争一触即发,战争的忧虑推动伦敦黄金定盘价从年内277.75美元/盎司上涨到349.30美元/盎司。

整体来看,2002年全年金价依然稳步上扬。

2002年10月3 0日中国上海黄金交易所正式成立,拉开了市场化改革的帷幕,中国的黄金市场也终于诞生出自己的宽广舞台。

2003年是国际黄金市场扬眉吐气的一年。

2003年3月,美国为代表的西方国家对伊拉克战争打响,加之美联储宽松货币政策带动全球大宗商品价格上涨,伦敦黄金定盘价由年内低点319.90美元/盎司上涨到当年高点416.25美元/盎司。

这超过了1996年亚洲金融危机爆发前的高点414.80美元。

2004年的国际黄金市场可谓波澜不惊,旨在限制各国央行售金规模的《华盛顿协议》签约有一定利空作用。

金价创近30年最大跌幅

金价创近30年最大跌幅作者:江玲来源:《金融理财》2014年第07期国际金价近年大牛市行情回顾时间当日最高价关口2008年3月13日 1006.3美元首次升破10002009年11月4日 1100美元首次升破11002009年12月1日 1206美元首次升破12002010年9月22日 1300.7美元首次升破13002010年11月5日 1404美元首次升破14002011年4月20日 1506.5美元首次升破15002011年7月15日 1601.1美元首次升破16002011年8月8日 1722美元首次升破17002011年8月10日 1800美元首次升破18002011年9月5日 1901美元首次升破1900自2013年以来,黄金市场就一直猜测美联储是否会削减每月850亿美元的债券购买规模,受其影响,国际金价首次结束了12年来的连续涨势。

当美联储最终做出了削减100亿美元的购债规模后,国际黄金随后连续下跌,已击溃了多头最后的一根救命稻草,创下金价30年内的最大跌幅。

黄金熊市 3年跌幅高达35%黄金熊市至今已近3年,从2011年9月的约1920美元/盎司跌至如今的1250美元附近,跌幅高达35%,众多黄金投资者损失惨重。

价格的下跌让世界黄金整体需求,尤其是黄金投资需求下滑。

然而,中国的黄金需求,尤其是黄金饰品需求反而逆势大幅增长。

中国黄金协会数据显示,2013年上半年全国黄金消费量达到706.36吨,比2012年上半年增加246.78吨,同比大幅增长53.7%。

其中首饰用金383.86吨,同比增长43.6%;金条用金278.81吨,同比增长86.5%;金币用金10.87吨,同比增长1.1%;工业用金24.03吨,同比下降1.6%;其他用金8.79吨,同比增长14.9%。

而据搜狐证券数据统计显示,2007年至2013年间,国内黄金消费量激增3.6倍,从2007年的327.6吨增长到2013年的1176.4吨。

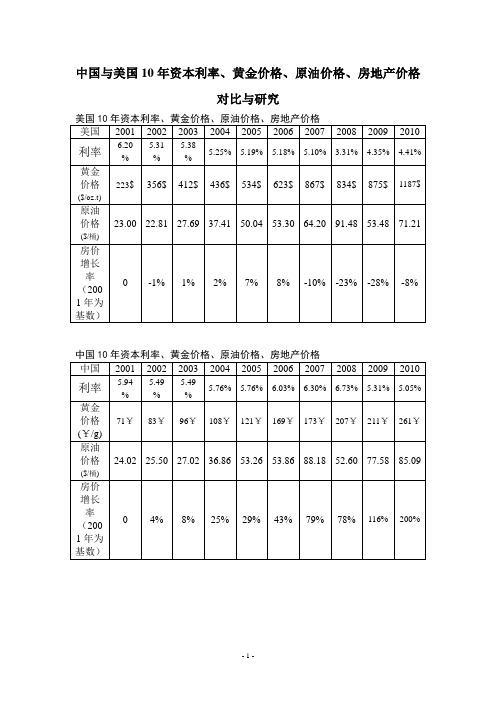

中国与美国10年资本利率、黄金价格、原油价格、房地产价格对比与研究

中国与美国10年资本利率、黄金价格、原油价格、房地产价格对比与研究一、美国与中国利率对比美国美联储公布的1年期贷款基准利率0.00%2.00%4.00%6.00%8.00%2000年2002年2004年2006年2008年2010年中国人民银行公布的1年期贷款基准利率0.00%2.00%4.00%6.00%8.00%2000年2002年2004年2006年2008年2010年通过对美联储和人民银行公布的1年期贷款基准利率的资料收集与整理,可以发现美国的贷款基准利率每个月都会根据经济形势作出调整。

相比中国人民银行的利率政策灵活很多。

同时,通过美联储与中国人民银行利率对比,可以看出,美国金融金融市场的资本利息率比中国相对要低一些。

资本的成本相对较低。

针对2008年的全球经济危机,可以发现两国的利率政策完全不同,美国提高了利率,抑制流动性泛滥。

而中国受经济危机影响,为了保持经济的快速增长,降低利率以刺激经济复苏。

但2010年后,为了抑制通涨,利率又在次上调。

二、美国与中国黄金价格对比美国纽约期货市场黄金价格单位:美元/金盎司注:1金盎司= 31.1035克中国市场黄金价格走势单位:人民币/克从中国与美国的黄金价格对比和研究可以发现,中国市场的黄金价格基本与国际市场价格增长趋势基本保持一致。

中国黄金价格变动受人民币对美元汇率影响。

同时,另一样发现,历史上,只要黄金增值,美元就贬值。

美元升值,黄金价格就会降低。

三、美国国内原油价格与中国国内原油价格对比美国伊利诺亚州盆地原油价格 单位:美元/桶$0.00$10.00$20.00$30.00$40.00$50.00$60.00$70.00$80.00$90.00$100.002001年2002年2003年2004年2005年2006年2007年2008年2009年2010年中国大庆油田原油价格 单位:美元/桶$0.00$10.00$20.00$30.00$40.00$50.00$60.00$70.00$80.00$90.00$100.002001年2002年2003年2004年2005年2006年2007年2008年2009年2010年通过对中国与美国的原油国内市场价格研究与对比可以看出,两国的国内市场的原油价格一定程度上反映了国际市场的价格走势,但两国的国内市场的原油价格均低于同期国际市场价格。

2010年黄金市场简要回顾

2010年黄金市场简要回顾一、美元与黄金及原油走势对比图从上图可以看出,美元与黄金从2009年12月到2010年7月以来一直保持着较好的同向趋势,从7月下旬才开始分道扬镳。

而原油则一直保持稳定的震荡走势。

下面我们再来看看黄金从2009年12月份创下新高1226后到现在的走势。

纵观整个走势,我们可以发现,黄金每天的波动保持在20美元左右。

但其中也有几次比较大的涨跌幅。

先看几次比较大的跌幅:1 , 2009年11月27日因迪拜债务危机爆发,黄金从1191跌倒1137,跌54美金。

2, 2009年12月4日,受美国非农数据好于预期影响,从1212跌到1147,跌65美金,这也是到今年为止的最大单日跌幅。

3, 12月8日,从1168跌至1124,跌46美金。

4, 12月17日,从1141跌至1094,跌47美金。

5, 最近的一次,2010年7月1日,非农前夕,从1243跌至1194,跌49美金。

还有几次比较大的涨幅:2010年5月6日,从1172上涨至1211,涨49美金,2010年5月11日的上涨34美金,6月7日上涨34美金,以及最近的10月5日上涨30美金。

这些大的涨跌幅无一不是受到一些重大消息的影响,特别是美国的非农数据。

二、影响黄金价格的重大因素黄金市场也是金融市场的一部分,所以他具备金融市场的一些共同的特性。

黄金市场除了筹措资金这个功能外,价格发现及套期保值也是他的二个很重要的功能。

这个市场的参与者也比较复杂,参与博弈的多方力量共同作用,这也就决定了他的价格变化充满变数。

金融市场说道底还是要靠经济实力来说话,目前美国是世界头号经济强国。

很多的金融工具都是开始于美国,美元也是现在的世界货币,加上评级公司以及实力强大的投资银行,应该说是掌握着这个市场的游戏规则。

欧盟是第二大经济体,欧元诞生以来,一直承载着与美元分庭抗礼的厚望,可惜,到目前为止,实力还是不及美元。

日本排第三,但是因为经济及政治上依附于美国,在广场协议及日本本国的房地长泡沫破灭后,日本陷入了长达十多年的通缩之中。

黄金2011年走势分析

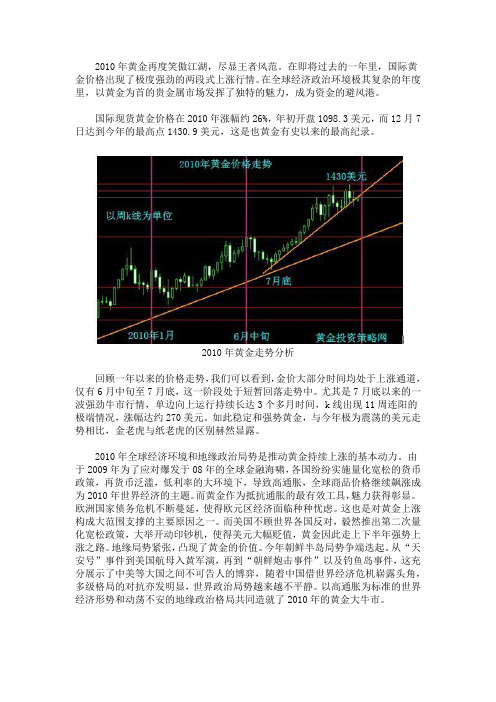

2010年黄金再度笑傲江湖,尽显王者风范。

在即将过去的一年里,国际黄金价格出现了极度强劲的两段式上涨行情。

在全球经济政治环境极其复杂的年度里,以黄金为首的贵金属市场发挥了独特的魅力,成为资金的避风港。

国际现货黄金价格在2010年涨幅约26%,年初开盘1098.3美元,而12月7日达到今年的最高点1430.9美元,这是也黄金有史以来的最高纪录。

2010年黄金走势分析回顾一年以来的价格走势,我们可以看到,金价大部分时间均处于上涨通道,仅有6月中旬至7月底,这一阶段处于短暂回落走势中。

尤其是7月底以来的一波强劲牛市行情,单边向上运行持续长达3个多月时间,k线出现11周连阳的极端情况,涨幅达约270美元。

如此稳定和强势黄金,与今年极为震荡的美元走势相比,金老虎与纸老虎的区别赫然显露。

2010年全球经济环境和地缘政治局势是推动黄金持续上涨的基本动力。

由于2009年为了应对爆发于08年的全球金融海啸,各国纷纷实施量化宽松的货币政策,再货币泛滥,低利率的大环境下,导致高通胀,全球商品价格继续飙涨成为2010年世界经济的主题。

而黄金作为抵抗通胀的最有效工具,魅力获得彰显。

欧洲国家债务危机不断蔓延,使得欧元区经济面临种种忧虑。

这也是对黄金上涨构成大范围支撑的主要原因之一。

而美国不顾世界各国反对,毅然推出第二次量化宽松政策,大举开动印钞机,使得美元大幅贬值,黄金因此走上下半年强势上涨之路。

地缘局势紧张,凸现了黄金的价值。

今年朝鲜半岛局势争端迭起。

从“天安号”事件到美国航母入黄军演,再到“朝鲜炮击事件”以及钓鱼岛事件,这充分展示了中美等大国之间不可告人的博弈,随着中国借世界经济危机崭露头角,多级格局的对抗亦发明显,世界政治局势越来越不平静。

以高通胀为标准的世界经济形势和动荡不安的地缘政治格局共同造就了2010年的黄金大牛市。

回顾过去一年的走势,我们领略黄金的牛市冲天,虎虎生威,总体把握了金价上涨的根源。

那么在即将到来的2011年里,黄金将何去何从呢?从大趋势来看,黄金总体仍然处于长期上涨趋势中。

美国经济数据对黄金的影响

美国数据对黄金的影响1. 国内生产总值GDP ,与黄金反向。

通常GDP越高,意昧着经济发展越好,利率趋升,汇率趋强,金价趋弱。

投资者应考察该季度GDP与前一季度及去年同期数据相比的结果,增速提高,或高于预期,均可视为利好。

2. 工业生产指数,与黄金反向。

指数上扬,代表经济好转,利率可能会调高,对美元应是偏向利多,对黄金利空;反之为利多。

3. 采购经理人指数(PMI),与黄金反向。

采购经理人指数是以百分比来表示,常以50%作为经济强弱的分界点:现当指数高于50%时,被解释为经济扩张的讯号。

利多美元,利空黄金。

当指数低于50%,尤其是非常接近40%时,则有经济萧条的忧虑,一般预期联邦准备局可能会调降利率以刺激景气。

利空美元,利多黄金。

4.耐用品订单,与黄金反向。

若该数据增长,则表示制造业情况有所改善,利好美元,利空黄金。

反之若降低,则表示制造业出现萎缩,对美元利空,利多黄金。

5. 就业报告,与黄金反向。

由于公布时间是月初,一般用来当作当月经济指针的基调。

其中非农业就业人口是推估工业生产与个人所得的重要数据。

失业率降低或非农业就业人口增加,表示景气转好,利率可能调升,对美元有利,利空黄金;反之则对美元不利,利多黄金。

6. 生产者物价指数(PPI) ,与黄金反向。

一般来说,生产者物价指数上扬对美元来说大多偏向利多美元,利空黄金;下跌则为利空美元,利多黄金。

7. 零售销售指数,与黄金反向。

零售额的提升,代表个人消费支出的增加,经济情况好转,如果预期利率升高,对美元有利,利空黄金;反之如果零售额下降,则代表景气趋缓或不佳,利率可能调降,对美元偏向利空,利多黄金。

8. 消费者物价指数,与黄金反向。

讨论通货膨胀时,最常提及的物价指数之一。

消费者物价指数上升,有通货膨胀的压力,此时中央银行可能藉由调高利率来加以控制,对美元来说是利多,利空黄金。

反之指数下降,利空美元,利多黄金。

不过,由于与生活相关的产品多为最终产品,其价格只涨不跌,因此,消费者物价指数也未能完全反应价格变动的实情。

近三十年黄金价格走势

黄金自古便是财富的象征,随着经济社会的发展,更是成为了最重要的投资品种之一。

自1971年布雷顿森林体系崩溃以来,黄金经历了与美元脱钩到1980年市场最高价,然后是20年熊市,从2000年后金价一路走高。

本文通过对宏观面及资金面的分析,探讨了决定黄金价格的因素及对未来黄金投资的理由与预期。

一. 三十年宏观经济与金价走势一、布雷顿森林体系的崩溃由于20世纪60年代后期,美国进一步扩大了入侵越南战争,国际收支进一步恶化,美元危机再度爆发。

美国黄金储备大量外流,无法维持黄金美盎司35美元的官价。

在经过和其他国家协商后,美国政府宣布不再按官方价格向市场供应黄金,市场金价自由浮动,但各国银行或中央政府之间仍按官价结算。

在1973年3月,因为美元贬值,再次引发了欧洲抛售美元,抢购黄金的风潮。

西方各国经过磋商,最终达成协议,放弃固定汇率,实行浮动汇率。

至此布雷顿森林货币体系完全崩溃。

这就是黄金非货币化的开始。

国际黄金非货币化的结果,使黄金成为可以自由拥有和自由买卖的商品,黄金也从国家的金库走向寻常的百姓家。

二、70-80年代的通货膨胀至1973年因美元大幅贬值的诱导,再次引发了欧洲各国抛售美元抢购黄金的浪潮。

在这个市场浪潮冲击下,导致西欧和日本外汇市场不得不关闭了17天。

经过各国之间的紧急磋商最后达成协议,西方国家放弃固定汇率,实行浮动汇率。

同时黄金涨过100美元/盎司大关,是原来官方所规定兑换价格的三倍。

在同一时期,美国和其他西方国家的通胀率再次急剧升高。

加上美国黄金市场的建立和发展,美国公民在被禁止数十年后,重新获得拥有黄金的权利,交易商和个人投资者认定这些将极大地增加对黄金的需求,因而倾囊买进。

金价继续不断攀升,新的历史最高价格不断被刷新。

最后黄金价格在美国黄金市场对美国公众开放的当天,黄金价格才冲顶回落。

此时的黄金价格是200美元/盎司。

1975-1976年间,高通胀率引发了美国和其他国家严重的经济衰退,高失业率和破产风潮是当时最突出的世界经济景象。

国内黄金市场规模及变化情况

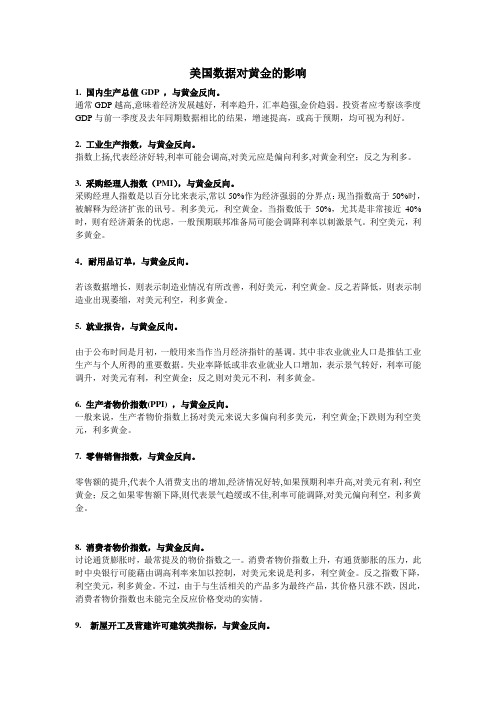

我国从2002年建立上海黄金交易所以来,逐步建立了一套以上海黄金交易所为平台的现货交易,以上海期货交易所为平台的期货交易,以及以商业银行和珠宝首饰店为主体的零售业务的黄金市场综合体系。

随着市场管制放宽、规模扩容、产品的多样化、消费和投资需求的增长,2008-2013年我国黄金市场需求量增速明显,年需求量增长速度平均在20%左右。

根据我国黄金协会2014年2月10日统计数据显示,2013年我国黄金消费量首次突破1,000吨,达到1,176.40吨,同比增长41.36%。

预计我国将取代印度成为世界上最大的黄金消费国。

其中首饰用金716.50吨,同比增长42.52%。

2007-2013年我国黄金需求量及增长情况

我国人均拥有黄金不到4.6克,与全球人均20克的差距较大,预计黄金首饰行业有望在未来两年保持10-20%的增长速度。

因黄金的内在投资属性,受国际政治、经济、汇市、欧美主要国家国际储备政策、开采成本等影响,2008年金融危机以来,国际黄金价格呈快速增长态势,2011年末黄金价格达1,712美元/盎司。

2012-2013年受美国经济好转和资金收紧的影响,黄金价格波动下行。

2000-2014年1月底全球黄金价格走势。

黄金历史价格

黄金历史价格黄金自古以来就被人们视为珍贵的财富,其历史价格波动记录着人类社会的发展和经济变迁。

在过去的几个世纪里,黄金价格经历了多次重大变动,影响着全球经济格局和金融市场。

本文将回顾黄金的历史价格变动,探讨其背后的影响因素和未来走势。

古代黄金价格古代,黄金被视为贵金属,用于制作首饰、货币和艺术品。

在古埃及、美索不达米亚和中国等国家,黄金价格较为稳定,但通常较高,只有贵族和富商才能拥有。

古罗马时期,黄金逐渐成为了全球性的财富储备,因此黄金价格略有波动,但整体上仍处于高位。

近代黄金价格随着欧洲的扩张和殖民活动,黄金开始成为国际贸易和金融的基础。

16世纪后,西班牙从南美洲掠夺了大量黄金,导致欧洲的通货膨胀。

此后,黄金价格开始波动,但总体上仍呈上升趋势。

19世纪,工业革命催生了对黄金的更多需求,使其价格持续攀升至历史新高。

20世纪的黄金价格20世纪,两次世界大战和金融危机对黄金价格造成了较大影响。

在大萧条和两次世界大战期间,因财政紧张和政治动荡,黄金价格出现了大幅波动。

1971年尼克松宣布取消美元与黄金的兑换关系后,黄金价格再次迅速攀升,1979年达到历史最高点。

21世纪的黄金价格21世纪初,随着全球金融市场的快速发展和地缘政治的不稳定因素增加,黄金再度成为避险资产的首选。

金融危机和通货膨胀风险推动了黄金价格再度攀升,2011年一度冲破每盎司1900美元的高位。

然而,随着经济复苏和利率上升,黄金价格逐渐回落至稳定水平。

未来黄金价格展望未来黄金价格的走势取决于多种因素,包括全球经济形势、地缘政治风险、通货膨胀预期和大宗商品交易等。

随着数字货币和其他金融创新的涌现,黄金可能会面临更多竞争,但其避险和保值特性仍将支撑其价格稳定。

因此,投资者需密切关注市场动态,做好风险管理,谨慎把握黄金投资机会。

结语黄金作为世界上最古老的财富形式之一,其价格波动记录了人类社会的发展历程。

无论是古代贵族还是现代投资者,黄金都被视为珍贵的资产,具有较高的保值和避险功能。

黄金历史价格走势图

黄金历史价格走势图黄金是一种受人们喜爱的贵金属,具有较强的保值和投资潜力。

黄金的价格受到多种因素的影响,包括全球经济形势、地缘政治风险、货币政策和市场供需关系等。

本文将介绍黄金的历史价格走势,从而帮助读者更好地了解黄金市场。

黄金在人类历史上一直扮演着重要的角色。

早在公元前3000年左右,古埃及人就开始使用黄金进行交易。

黄金的价值在历史上一直被人们认可,成为货币的基准和财富的象征。

在20世纪初,黄金的价格相对较稳定。

然而,到了20世纪70年代,黄金价格开始出现大幅上涨的趋势。

1971年,美国宣布与黄金的兑换脱钩,导致了国际金本位制的解体。

这使得黄金成为了一种自由浮动的商品,价格开始受到市场供需关系的影响。

黄金价格在20世纪80年代和90年代继续保持相对低迷的水平。

然而,随着新千年的到来,黄金价格再次出现了上涨的趋势。

全球经济形势的变化、地缘政治风险的增加以及投资者对避险资产的需求推动了黄金价格的上涨。

自2000年以来,黄金价格经历了一个长期上涨周期。

2008年全球金融危机爆发后,大量投资者纷纷将资金转移到了黄金市场,推动了黄金价格的大幅上涨。

2011年,黄金价格创下历史高点,达到每盎司1920美元左右。

然而,在2011年后,黄金价格开始回落。

全球经济逐渐复苏,投资者对于避险需求减少,导致了对黄金的需求减少,价格出现下跌。

2013年,黄金价格下跌至每盎司1200美元以下。

随后几年,黄金价格呈现震荡下行的趋势。

然而,黄金价格的下跌也刺激了一些投资者重新进入市场,寻找低位抄底的机会。

2019年,黄金价格再次开始上涨,达到每盎司1560美元左右。

2020年年初,新冠疫情爆发导致全球经济陷入衰退,投资者对避险资产的需求激增,推动了黄金价格再创新高。

同年8月,黄金价格一度突破每盎司2000美元。

疫苗的研发和全球经济的逐步复苏使得黄金价格出现了一定程度的回调。

总体来看,黄金的价格走势经历了多次大起大落的过程。

黄金作为一种避险资产和保值工具,受到全球经济形势、地缘政治风险和市场供需关系等多种因素的影响。

说说中国的黄金产量、黄金储备及美国国债的“数据变化”

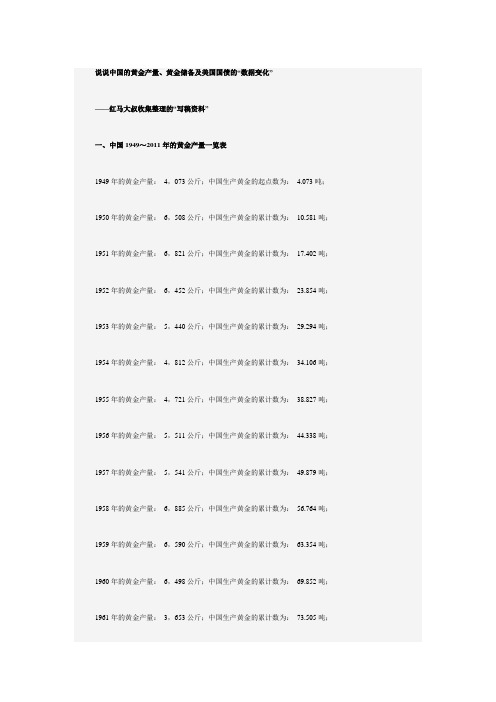

说说中国的黄金产量、黄金储备及美国国债的“数据变化”——红马大叔收集整理的“写稿资料”一、中国1949~2011年的黄金产量一览表1949年的黄金产量:4,073公斤;中国生产黄金的起点数为:4.073吨;1950年的黄金产量:6,508公斤;中国生产黄金的累计数为:10.581吨;1951年的黄金产量:6,821公斤;中国生产黄金的累计数为:17.402吨;1952年的黄金产量:6,452公斤;中国生产黄金的累计数为:23.854吨;1953年的黄金产量:5,440公斤;中国生产黄金的累计数为:29.294吨;1954年的黄金产量:4,812公斤;中国生产黄金的累计数为:34.106吨;1955年的黄金产量:4,721公斤;中国生产黄金的累计数为:38.827吨;1956年的黄金产量:5,511公斤;中国生产黄金的累计数为:44.338吨;1957年的黄金产量:5,541公斤;中国生产黄金的累计数为:49.879吨;1958年的黄金产量:6,885公斤;中国生产黄金的累计数为:56.764吨;1959年的黄金产量:6,590公斤;中国生产黄金的累计数为:63.354吨;1960年的黄金产量:6,498公斤;中国生产黄金的累计数为:69.852吨;1961年的黄金产量:3,653公斤;中国生产黄金的累计数为:73.505吨;1963年的黄金产量: 5,024公斤;中国生产黄金的累计数为:82.182吨;1964年的黄金产量: 5,868公斤;中国生产黄金的累计数为:88.050吨;1965年的黄金产量: 7,824公斤;中国生产黄金的累计数为:95.874吨;1966年的黄金产量: 9,554公斤;中国生产黄金的累计数为:105.428吨;1967年的黄金产量: 8,825公斤;中国生产黄金的累计数为:114.253吨;1968年的黄金产量: 5,826公斤;中国生产黄金的累计数为:120.079吨;1969年的黄金产量: 8,351公斤;中国生产黄金的累计数为:128.430吨;1970年的黄金产量:10,543公斤;中国生产黄金的累计数为:138.973吨;1971年的黄金产量:11,981公斤;中国生产黄金的累计数为:150.954吨;1972年的黄金产量:13,674公斤;中国生产黄金的累计数为:164.628吨;1973年的黄金产量:14,743公斤;中国生产黄金的累计数为:179.371吨;1974年的黄金产量:12,742公斤;中国生产黄金的累计数为:192.113吨;1975年的黄金产量:13,785公斤;中国生产黄金的累计数为:205.898吨;1976年的黄金产量:14,715公斤;中国生产黄金的累计数为:220.613吨;1977年的黄金产量:16,018公斤;中国生产黄金的累计数为:236.613吨;1979年的黄金产量:20,874公斤;中国生产黄金的累计数为:277.178吨;1980年的黄金产量:24,256公斤;中国生产黄金的累计数为:301.434吨;1981年的黄金产量:25,201公斤;中国生产黄金的累计数为:326.635吨;1982年的黄金产量:27,259公斤;中国生产黄金的累计数为:353.894吨;1983年的黄金产量:30,561公斤;中国生产黄金的累计数为:384.455吨;1984年的黄金产量:33,926公斤;中国生产黄金的累计数为:418.381吨;1985年的黄金产量:39,082公斤;中国生产黄金的累计数为:457.463吨;1986年的黄金产量:44,420公斤;中国生产黄金的累计数为:501.883吨;1987年的黄金产量:47,802公斤;中国生产黄金的累计数为:549.685吨;1988年的黄金产量:48,986公斤;中国生产黄金的累计数为:598.671吨;1989年的黄金产量:56,360公斤;中国生产黄金的累计数为;655.031吨;1990年的黄金产量:66,175公斤;中国生产黄金的累计数为:721.206吨;1991年的黄金产量:76,160公斤;中国生产黄金的累计数为:797.366吨;1992年的黄金产量:84,026公斤;中国生产黄金的累计数为:881.392吨;1993年的黄金产量: 94,548公斤;中国生产黄金的累计数为:975.940吨;1995年的黄金产量:108,405公斤;中国生产黄金的累计数为:1174.545吨;1996年的黄金产量:120,607公斤;中国生产黄金的累计数为:1295.152吨;1997年的黄金产量:166,358公斤;中国生产黄金的累计数为:1461.510吨;1998年的黄金产量:177,623公斤;中国生产黄金的累计数为:1639.133吨;1999年的黄金产量:169,089公斤;中国生产黄金的累计数为:1804.923吨;2000年的黄金产量:176,910公斤;中国生产黄金的累计数为:1981.833吨;2001年的黄金产量:181,830公斤;中国生产黄金的累计数为:2163.663吨;2002年的黄金产量:189,810公斤;中国生产黄金的累计数为:2353.473吨;2003年的黄金产量:200,598公斤;中国生产黄金的累计数为;2554.071吨;2004年的黄金产量:212,348公斤;中国生产黄金的累计数为:2766.419吨;2005年的黄金产量:224,050公斤;中国生产黄金的累计数为:2990.469吨;2006年的黄金产量:240,080公斤;中国生产黄金的累计数为:3230.549吨;2007年的黄金产量:270,491公斤;中国生产黄金的累计数为:3501.040吨;2008年的黄金产量:282,007公斤;中国生产黄金的累计数为:3783.047吨;2009年的黄金产量:313,930公斤;中国生产黄金的累计数为:4096.977吨;2011年的黄金产量:360,957公斤;中国生产黄金的累计数为:4798.810吨;二、中国1949~2011年的的外汇储备与黄金储备一览表1949年的外汇储备:无数据;黄金储备:无数据;1950年的外汇储备:1.57亿美元;黄金储备:无数据;1951年的外汇储备:0.45亿美元;黄金储备:无数据;1952年的外汇储备:1.08亿美元;黄金储备:500万盎司;1953年的外汇储备:0.90亿美元;黄金储备:500万盎司;1954年的外汇储备:0.88亿美元;黄金储备:500万盎司;1955年的外汇储备:1.80亿美元;黄金储备:500万盎司;1956年的外汇储备:1.17亿美元;黄金储备:500万盎司;1957年的外汇储备:1.23亿美元;黄金储备:500万盎司;1958年的外汇储备:0.70亿美元;黄金储备:500万盎司;1959年的外汇储备:1.05亿美元;黄金储备:400万盎司;1960年的外汇储备:0.46亿美元;黄金储备:400万盎司;1961年的外汇储备:0.89亿美元;黄金储备:400万盎司;1963年的外汇储备:1.19亿美元;黄金储备:300万盎司;1964年的外汇储备:1.66亿美元;黄金储备:300万盎司;1965年的外汇储备:1.05亿美元;黄金储备:500万盎司;1966年的外汇储备:2.11亿美元;黄金储备:500万盎司;1967年的外汇储备:2.15亿美元;黄金储备:500万盎司;1968年的外汇储备:2.46亿美元;黄金储备:700万盎司;1969年的外汇储备:4.83亿美元;黄金储备:700万盎司;1970年的外汇储备:0.88亿美元;黄金储备:700万盎司;1971年的外汇储备:0.37亿美元;黄金储备:900万盎司;1972年的外汇储备:2.36亿美元;黄金储备:900万盎司;1973年的外汇储备:0.81亿美元;黄金储备:900万盎司;1974年的外汇储备:0亿美元;黄金储备:1280万盎司;1975年的外汇储备:1.83亿美元;黄金储备:1280万盎司;1976年的外汇储备:5.81亿美元;黄金储备:1280万盎司;1977年的外汇储备:9.52亿美元;黄金储备:1280万盎司;1979年的外汇储备:8.40亿美元;黄金储备:1280万盎司;1980年的外汇储备:-12.96亿美元;黄金储备:1280万盎司;1981年的外汇储备:27.08亿美元;黄金储备:1267万盎司;1982年的外汇储备:69.86亿美元;黄金储备:1267万盎司;1983年的外汇储备:89.01亿美元;黄金储备:1267万盎司;1984年的外汇储备:82.20亿美元;黄金储备:1267万盎司;1985年的外汇储备:26.44亿美元;黄金储备:1267万盎司;1986年的外汇储备:20.72亿美元;黄金储备:1267万盎司;1987年的外汇储备:29.23亿美元;黄金储备:1267万盎司;1988年的外汇储备:33.72亿美元;黄金储备:1267万盎司;1989年的外汇储备:55.50亿美元;黄金储备:1267万盎司;1990年的外汇储备:110.93亿美元;黄金储备:1267万盎司;1991年的外汇储备:217.12亿美元;黄金储备:1267万盎司;1992年的外汇储备:194.43亿美元;黄金储备:1267万盎司;1993年的外汇储备:211.99亿美元;黄金储备:1267万盎司;1995年的外汇储备:735.97亿美元;黄金储备:1267万盎司;1996年的外汇储备:1050.49亿美元;黄金储备:1267万盎司;1997年的外汇储备:1398.90亿美元;黄金储备:1267万盎司;1998年的外汇储备:1449.60亿美元;黄金储备:1267万盎司;1999年的外汇储备:1546.75亿美元;黄金储备:1267万盎司;2000年的外汇储备:1655.74亿美元;黄金储备:1267万盎司;2001年的外汇储备:2121.65亿美元;黄金储备:1608万盎司;2002年的外汇储备:2864.07亿美元;黄金储备:1929万盎司;2003年的外汇储备:4032.50亿美元;黄金储备:1929万盎司;2004年的外汇储备:6099.32亿美元;黄金储备:1929万盎司;2005年的外汇储备:8188.72亿美元;黄金储备:1929万盎司;2006年的外汇储备:10663.00亿美元;黄金储备:1929万盎司;2007年的外汇储备:14336.11亿美元;黄金储备:1929万盎司;2008年的外汇储备:19460.30亿美元;黄金储备:1929万盎司;2009年的外汇储备:23991.52亿美元;黄金储备:3389万盎司;2011年的外汇储备:31811.48亿美元;黄金储备:3389万盎司。

美国GDP数据萎缩 黄金价格上行冲高

美国GDP数据萎缩黄金价格上行冲高美国GDP,美联储议息会议,欧元区经济【黄金走势回顾】隔夜美国公布的GDP数据萎缩,并创下近3年半以来的新低,提振投资者对美联储延续宽松政策的信心,因此支撑国际金价强劲反弹。

而美联储在议息会议后,宣布维持利率不变,符合此前市场预期,金价于高位略作调整。

截止至收盘,国际金价报1677.03美元,日内最高上涨至1683.84美元,最低下探至1662.71美元,较前一日上涨13.70美元,幅度为0.82%。

【基本面分析】隔夜美国公布的第四季度实际国内生产总值(GDP)初值年化季率萎缩0.1%,为2009年第二季度以来首度萎缩,且远远低于预期值上升1.1%。

美国四季度GDP数据的不佳表现,提振投资者对美联储延续宽松政策的信心,进而支撑黄金价格强劲冲高。

另外美联储在议息会议后,宣布将0-0.25%超低利率在失业率高于6.5%的情况下保持不变,同时每月采购850亿美元国债和抵押贷款支持证券(MBS)的量化宽松政策不变。

美联储维持宽松政策不变,未发表提前结束宽松政策的言论,金市多头情绪受到提振,利好金价走高上扬。

随着全球主要国家宏观面出现好转,欧元区经济开始企稳回升。

周三欧元区公布的1月经济景气指数较12月上升1.4至89.2,好于预期值88.2,且为连续第三个月改善。

上交易日数据时间事件前值预测值公布值17:00 意大利 1月Istat商业信心指数88.9 89.5 88.2 18:00 欧元区 1月经济景气指数87.0 88.2 89.2 20:00 美国1月25日当周MBA抵押贷款申请活动指数894.8 --- 822.1 21:15 美国 1月ADP就业人数 (万) +21.5 +16.3 19.6 21:30 美国第四季度实际GDP初值年化季率+3.1% +1.2% -0.1% 21:30 美国第四季度最终销售初值年化季率+2.4% +1.6% 1.1%今日关注数据时间 事件前值 预测值 08:01 英国 1月Gfk 消费者信心指数 -29 -29 13:00 日本 12月新屋开工年率 +10.3% +13.5% 15:00 德国 12月实际零售销售月率 +1.2% -0.1% 15:00 德国12月实际零售销售年率 -0.9% -1.6% 16:55 德国 1月季调后失业率 6.9% 6.9% 16:55 德国 1月季调后失业人数 (万) +0.3 +0.8 21:30 美国 1月26日当周初请失业金人数 33 35 22:45 美国 1月芝加哥PMI48.951.0【技术面分析】指标列表(日线图中):黄金支撑阻力表 : 支撑位 阻力位 日内 1645 1695 周内 1635 1700 月内 16001800文字分析:在日线图中,隔夜金价强劲反弹,但尾盘小幅回调,最终以带上影线的中阳线收盘。

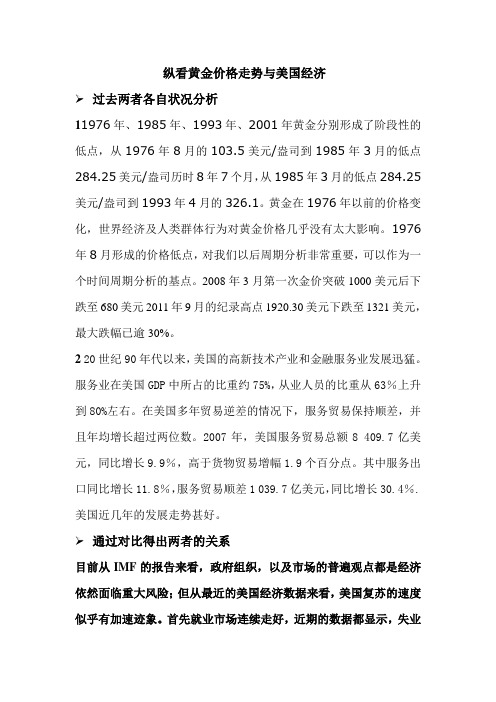

纵看黄金价格走势与美国经济

纵看黄金价格走势与美国经济过去两者各自状况分析11976年、1985年、1993年、2001年黄金分别形成了阶段性的低点,从1976年8月的103.5美元/盎司到1985年3月的低点284.25美元/盎司历时8年7个月,从1985年3月的低点284.25美元/盎司到1993年4月的326.1。

黄金在1976年以前的价格变化,世界经济及人类群体行为对黄金价格几乎没有太大影响。

1976年8月形成的价格低点,对我们以后周期分析非常重要,可以作为一个时间周期分析的基点。

2008年3月第一次金价突破1000美元后下跌至680美元2011年9月的纪录高点1920.30美元下跌至1321美元,最大跌幅已逾30%。

220世纪90年代以来,美国的高新技术产业和金融服务业发展迅猛。

服务业在美国GDP中所占的比重约75%,从业人员的比重从63%上升到80%左右。

在美国多年贸易逆差的情况下,服务贸易保持顺差,并且年均增长超过两位数。

2007年,美国服务贸易总额8 409.7亿美元,同比增长9.9%,高于货物贸易增幅1.9个百分点。

其中服务出口同比增长11.8%,服务贸易顺差1 039.7亿美元,同比增长30.4%.美国近几年的发展走势甚好。

通过对比得出两者的关系目前从IMF的报告来看,政府组织,以及市场的普遍观点都是经济依然面临重大风险;但从最近的美国经济数据来看,美国复苏的速度似乎有加速迹象。

首先就业市场连续走好,近期的数据都显示,失业率下降的速度开始加快;另外,房地产市场的恢复基本得到了市场的公认;最后,上周五公布的消费者信心指数与美国GDP数据相关性很高,消费者信息指数在低位持续徘徊了5年,如今再度恢复上升,未来很长一段时间内,可能都将以上升为主,如果以前的相关性依然存在,这就意味著美国GDP数据开始走好,美国经济复苏开始加快。

受此影响,黄金上周五出现了下跌走势。

黄金作为一种兼具商品属性和货币属性的特殊商品,决定了其既具有保值功能同时又具有避险功能。

历次加息金价走势

美联储加息一、第一轮加息1.加息背景最近三十年以来,美联储第一轮加息时间周期为1994年2月-1995年2月,基准利率从3.25%上调至6%。

1990-1991年经济衰退,1994 年经济复苏势头重燃,为了控制通货膨胀,美联储加息应对。

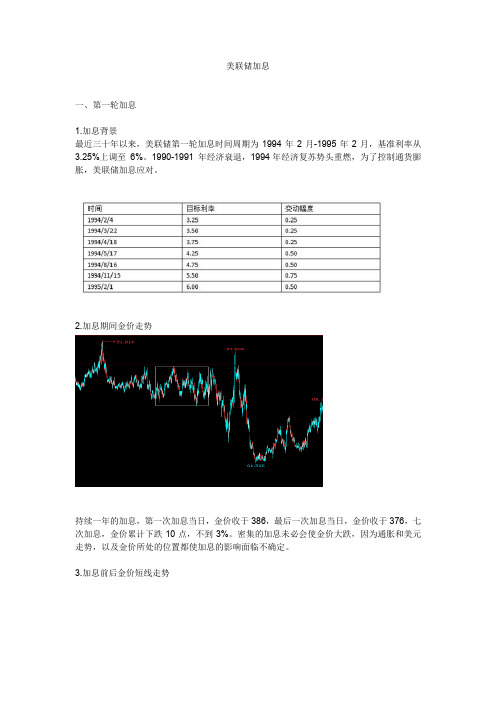

2.加息期间金价走势持续一年的加息,第一次加息当日,金价收于386,最后一次加息当日,金价收于376,七次加息,金价累计下跌10点,不到3%。

密集的加息未必会使金价大跌,因为通胀和美元走势,以及金价所处的位置都使加息的影响面临不确定。

3.加息前后金价短线走势可以看到前两次加息后金价都出现了下跌,第三次第四次第五次反而上涨,第六次下跌,第七次上涨。

加息后金价涨跌皆有可能,这一方面要看加息之前有没有充分反应加息的影响,有没有跌到位。

另外一方面加息初期和末期影响也有差别,加息末期往往有利空出尽的效应。

二、第二轮加息1.加息背景时间周期为1999年6月-2000年5月,基准利率从4.75%上调至6.5%,互联网泡沫期。

1999年强劲增长、失业率降至4%。

互联网热潮导致通货膨胀,美联储加息应对。

2.加息期间金价走势第一次加息当天金价报收261,最后一次加息,金价报收275,期间上涨14点约5%。

这个阶段主导金价行情的是央行售金。

在央行限制售金后金价出现了快速反弹又回落的过程。

3.加息期间短线走势这一轮加息持续一年,一共加息六次,其中有两次加息后出现上涨,四次加息后出现下跌。

三、第三次加息1.加息背景第三轮加息时间周期为2004年6月- 2006年6月,基准利率从1%上调至5.25%,房市泡沫期。

当时房市泡沫涌现,此前的大幅降息激发了美国的泡沫。

2004年通胀抬头,美联储开始收紧政策,连续加息直接导致美国房地产泡沫破裂,直至次贷危机引发全球金融危机。

2.加息期间金价走势这一轮加息历时两年,金价从第一次加息时的394上涨到最后一次加息的579,累计上涨185点超过40%。

3.加息期间短线走势这一轮加息一共17次持续两年,其中有8次加息后短线上涨,7次加息后短线下跌。

黄金近20年走势

这一年3月12日发行的美国《商业周刊》封面 上的自由女神像泪流满面

返回

80年代的金价的变化

Your subtopic goes here

1981年,金价每盎司的盘势 峰顶是599美元。到了1985年, 盘势降到 300美元左右。1987 年,美国股市崩盘后,黄金价 格触及486美元的峰顶后便一 路下滑。

1997年7月8日:西方各中央银行有秩序地消减黄金储备。 1998年3月24日:每盎司金价在1月9日跌至278.7美元的 最低价,昨在294美元水平徘徊。黄金盛极而衰。 1999年8月26日,每盎司金价跌至251.9美元,创下二十 年来低位

80年代初至2000年持 续大约20年的时间, 黄金价格总体处于下 跌阶段,高点至低点 持续跌幅超过70%

20世纪70年代至今

75年至08年黄金33年的走势图

1972年至1980年黄金价格

500 400 300 200 100

1971年,美国总统尼克松发表 1972 电视讲话,关闭黄金窗口,美 1973 元与黄金脱钩。随后黄金价格 1974 一路飙升,1979年,金价涨到 1978 500美元。在1980年,美国总统 1979 不得不出面打压金市,1980年, 1980 黄金价格重创至145美元,当代

1999年到现在的黄金价格变动图

总体上以新千年为 起点,黄金价格逐 步结束了持续约20 年的熊市行情,出 现了黄金退出货币 本位以来持续时间 最长的上涨时段, 至2008年的高点涨 幅已达300%。

名字 类别 数量 比重

世界官方黄金储备

中国

美国

德国

国际货 币基金

组织

法国

欧洲央 行

1600吨 8135.4吨 3439.5吨 3217吨 3024.8吨 766.9吨