2019汽车年轻群体洞察与需求分析

新能源车行业用户人群洞察

新能源车行业用户人群洞察近年来,新能源车行业取得了快速发展。

随着环保意识的不断提高,越来越多的消费者开始选择使用新能源车,这使得行业竞争也变得更加激烈。

因此,了解新能源车用户的需求和偏好,对企业制定精准营销策略、推出适合用户的产品具有重要的意义。

一、用户基本情况1. 年龄:新能源车的用户群体呈现年轻化趋势。

其中,20-30岁是相对成熟的消费者群体,他们对技术和环保意识较为注重;30-40岁的用户更为注重汽车的实用性和可靠性;40-50岁的用户则更为注重安全性和舒适性。

2. 职业:新能源车用户的职业以高知识、高薪水、白领阶层为主,他们更注重使用价值与消费品质。

3. 收入:新能源车用户群体的收入相对较高,以中高端收入群体为主,他们更愿意购买技术含量高且品质保证的产品。

二、用户购买行为1. 网购:在购买新能源车时,用户更趋向于在网上进行筛选、比较和购买,不但可以查看产品的详细介绍,也方便快捷。

2. 全周期考虑:用户在购买新能源车时更加注重有无充电桩的布局、车辆续航里程、充电时间以及保养服务等全过程。

3. 购车动机:新能源车的用户主要购车动机为环保和科技,而且愿意为环保买单。

三、用户用车需求1. 续航:在实际使用过程中,用户最关心的是车辆的续航能力,用户的需求普遍在400公里以上。

2. 市区通勤:新能源车主要用于市区通勤、短途出行为主,因此,车辆的舒适性、空间空间感也是用户考虑的重要因素。

3. 充电:对于新能源车用户来说,充电设施的覆盖和充电时间是极其重要的,用户会选择方便快速的充电方式,如交流充电和直流充电。

四、用户使用反馈1. 费用问题:新能源车的购置费用和充电成本都是用户需要考虑的问题。

2. 安全性:新能源车的安全性还存在一些瑕疵,如电池续航里程不标准、使用成本不透明等问题,这也是消费者使用新能源车时担心的问题。

3. 服务质量:产品售后服务、维修品质与效率等因素也是新能源车用户重视的。

综上所述,新能源车已经成为汽车行业的热门产品,其用户群体也呈现出更为年轻化和高端化的趋势,这对企业来说意味着需要从市场需求和技术创新等多方面进行深入剖析,提供更适合用户需求的产品和服务,进一步巩固企业的竞争力。

2019年新能源乘用车终端需求分析报告

2019年新能源乘用车终端需求分析报告2019年9月目录一、新能源乘用车发展迅速,终端需求呈现多样化 (5)1、新能源乘用车是新能源汽车行业增长的重要驱动 (5)2、新能源乘用车的终端需求结构 (6)二、谁买走了新能源乘用车:新能源乘用车终端需求分析 (7)1、2019年上半年新能源乘用车终端数据概览 (7)2、A00级纯电动乘用车的需求将持续萎缩 (8)(1)A00级纯电动的主要应用场景为分时租赁和消费者代步 (8)(2)A00级纯电动乘用车的需求已经全面萎缩 (9)(3)A00级纯电动乘用车的B端需求和C端需求同时萎缩的原因 (11)3、A0级纯电动乘用车市场的增长略低于预期 (15)(1)A0级纯电动主要应用场景为网约车和消费者代步 (15)(2)A0级纯电动2019年上半年增速其实略低于预期 (17)(3)政策叠加市场变化影响A0级纯电动乘用车的终端需求 (18)4、出租车电动化和网约车投放助力A级纯电动乘用车增长 (20)(1)A级纯电动乘用车终端需求主要为网约车和出租车 (20)(2)A级纯电动是2019年增速最亮眼的细分市场 (24)(3)B端需求的抢装是A级纯电动乘用车上半年大幅增长的主要驱动 (26)5、插电混动乘用车终端需求中的C端占比不断提升 (28)(1)插电混动车型的终端需求主要为网约车运营和消费者需求 (28)(2)A级插混销量同比持平,A级以上插混市场增长迅速 (29)(3)插电混动车型的终端需求正逐渐转向以C端为主 (31)三、网约车的空间:当前A级纯电动的主要驱动 (32)1、我国城镇人口持续增长,出租车运力不足显现 (33)(1)我国城镇人口不断增长,城镇化率持续提高 (33)(2)出租车数量受到严格控制,运力不足逐渐显现 (34)2、网约车市场仍有广阔空间,是纯电动乘用车增长的重要驱动 (36)(1)网约车市场规模迅速增长,未来仍有较大空间 (36)(2)未来两年网约车投放或将达到120万辆,成为新能源乘用车销量增长的重要驱动 (37)3、主机厂纷纷加速布局网约车业务 (38)(1)看中千亿市场,主机厂纷纷布局网约车 (38)(2)整车厂与互联网公司竞争的优势 (39)终端需求呈现分化,19年H1新能源乘用车冷暖不一。

2019中国汽车消费趋势报告

2019中国汽车消费趋势报告巨量引擎-汽车数据策略研究院&中国汽车流通协会联合发布前言中国车市经历了多年快速增长,目前已步入普及后期。

这一阶段的市场发展一般呈现以下特点:发展速度趋缓、行业加速整合、市场结构调整等。

叠加当下汽车“新四化”变革,中国汽车行业发展正面临着前所未有之大变局。

行业变迁的驱动力源自消费变化。

在移动互联网时代,用户汽车消费行为路径、人群结构、汽车内容消费偏好以及购车需求等产生了新的变化。

在需求变迁驱动下,汽车企业的经营也日益由“粗放”向精细化转变。

面对纷繁复杂的市场形势,唯有洞悉趋势,方能把握机遇。

巨量引擎-汽车数据策略研究院与中国汽车流通协会整合分析移动互联网及行业相关数据,联合发布《2019中国汽车消费趋势报告》,旨在洞察行业演进和汽车消费需求变化趋势,助力汽车企业把握市场发展方向及机遇,以更好地应对行业发展变局。

目录|CONTENTS市场发展:从成长到成熟,低增长将常态化品牌竞争:相互渗透,开启“无界化”竞争产品结构:红利退潮,需求升级驱动产品变革Part 1 行业趋势Part 2消费趋势决策路径:路径多元,周期在缩短用户结构:场域迁移,需求被唤起内容消费:互动增强,注意力分散购车需求:回归理性,新四化兴起Part 1行业趋势I.市场发展II.品牌竞争III.产品结构C h a p t e r O n e01市场发展趋势从成长到成熟,低增长将常态化从成长到成熟,中国车市进入新阶段数据来源:中国汽车工业协会公开数据巨量引擎-汽车数据策略研究院整理数据周期:2004-2019.912%14%25%22%7%45%32%2%4%14%7%5%14%3%-3%-10%-20%-10%0%10%20%30%40%50%05001000150020002500300035002004年2005年2006年2007年2008年2009年2010年2011年2012年2013年2014年2015年2016年2017年2018年2019年(1-9月)销量同比增速销量:万辆快速增长稳定增长增速下滑快速成长成长-成熟中国汽车市场历年销量变化趋势▌中国汽车市场在经历了快速增长后,已步入成长到成熟的转折期,发展速度趋缓,销量出现了阶段性下滑。

2019汽车人群洞察-TalkingData

50010001500200025003000

35002010201120122013201420152016201720182010-2018年汽车销量及增速

总销量(万)乘用车销量(万)商用车销量(万)

新能源汽车销量(万)

总产量增速

数据来源:中国汽车工业协会

2018年库存预警指数创新高,车企经营压力大

67%

52%

52%

55%

54%

59%

54%

52%

59%

67%

75%

66%

40%

45%50%55%60%65%

70%75%80%1月2月3月4月5月6月7月8月9月10月11月12月

2017-2019年汽车库存预警指数

2019年

2018年

2017年

数据来源:中国汽车流通协会

汽车保有量增长空间依然可观,中国仍为增量市场

网络购物

金融理财

图片摄影

移动视频

移动工具

手机游戏

音乐音频

应用分发

电子阅读

出行服务

学习教育

旅游服务

健康美容

新闻资讯

餐饮服务

智能硬件

人力资源

生活服务

汽车服务

快递物流

移动医疗

房产服务

育儿母婴

新零售

App 行为分析

覆盖率

活跃率

TGI

智能手机占比: 47%

特征解读-近期出入过汽车销售场所的一线和新一线无车中老年用户

200500-700

>1500FCV 销量(万辆)0.55100NEV 占比(%)

6-7%

15-20%

>40%

买车用户数据分析报告(3篇)

第1篇一、报告概述随着我国经济的快速发展,汽车已经成为越来越多家庭的必备交通工具。

为了更好地满足消费者的购车需求,汽车制造商和经销商对用户数据的收集和分析日益重视。

本报告通过对买车用户数据的深入分析,旨在揭示用户购车行为的特点和趋势,为汽车行业提供决策依据。

二、数据来源与处理1. 数据来源:本报告所使用的数据来源于某大型汽车经销商集团,包括2019年至2022年期间购车用户的个人信息、购车车型、购车时间、购车渠道、购车价格等。

2. 数据处理:数据经过清洗、筛选和整理,去除无效和重复数据,确保数据质量。

三、用户画像分析1. 性别比例:根据性别分布,男性用户占比约为60%,女性用户占比约为40%。

男性用户在购车决策中占据主导地位。

2. 年龄分布:用户年龄主要集中在25-45岁之间,占比超过70%。

这一年龄段的用户具有较强的消费能力和购车需求。

3. 职业分布:用户职业分布广泛,包括企业职员、公务员、自由职业者等。

其中,企业职员占比最高,约为40%。

4. 收入水平:用户收入水平主要集中在中等偏上,月收入在5000-15000元之间的用户占比超过60%。

5. 家庭状况:大部分用户已婚,拥有稳定的生活基础。

已婚用户占比约为70%,未婚用户占比约为30%。

四、购车行为分析1. 购车车型:根据车型分类,轿车用户占比最高,约为60%;SUV用户占比约为30%;其他车型(如MPV、跑车等)占比约为10%。

2. 购车时间:用户购车时间主要集中在周末和节假日,占比超过60%。

工作日购车用户占比约为40%。

3. 购车渠道:线上购车用户占比约为20%,线下购车用户占比约为80%。

线下购车用户主要通过经销商、汽车展会等渠道。

4. 购车价格:用户购车价格主要集中在10-20万元之间,占比约为60%;20-30万元之间的用户占比约为30%;30万元以上和10万元以下的用户占比分别为5%和5%。

五、用户需求分析1. 安全性:用户购车时最关注的因素是车辆的安全性,占比超过60%。

中国汽车消费者洞察报告

随着新能源汽车市场的快速发 展,企业应加强在新能源汽车 领域的研发和投入,提升产品 的性能和质量,以满足市场需 求。

研究不足与展望未来研究方向

01

研究样本的局限性

本次研究主要基于网络调查和访谈,虽然样本覆盖了全国 多个城市和不同年龄段的人群,但仍存在一定的局限性。 未来研究可以考虑采用更全面的数据源和分析方法。

不同城市、收入及年龄段消费者的偏好差异

01 收入差异

02

高收入群体:更注重品牌形象和产品品质,愿意为高

品质的产品支付更高的价格。

03

低收入群体:更注重价格和实用性,倾向于购买性价

比较高、经济实惠的车型。

不同城市、收入及年龄段消费者的偏好差异

01 02 03 04

年龄差异

年轻消费者(18-30岁):更注重时尚、个性和科技感,对新能源汽 车有更高的接受度。

市场反馈及消费者满意度评价

根据调查数据,消费者对汽车品牌的营销活 动普遍关注,且对活动的参与度和互动性要 求较高。

消费者对汽车品牌的满意度评价主要受产品 质量、售后服务以及品牌形象等因素影响。

不同消费者群体对营销策略的反应差异

01

年轻消费者群体(35 岁以下)

更注重品牌的历史和文化,对个性化 定制和新技术更为敏感;倾向于选择 具有创新设计和高端定位的品牌。

价格是购车的重要考虑因素,消费者通常 会根据预算选择车型。同时,消费者对性 价比的要求也在不断提高。

车辆性能与配置

售后服务与维修保养

消费者在购车时会对车辆的性能和配置进 行比较,如油耗、动力、安全配置等,以 选择最适合自己的车型。

消费者购车后,售后服务和维修保养体系 的完善程度也是影响其购买决策的重要因 素。

2019中国汽车消费者洞察报告

3.2% 2.6%

图片类

全部

视频类

图文类

90后用户

不同年龄段的用户对汽车的关注点不同

整体上,各个年龄段的用户都最关注外观内饰 相比而言,年轻用户更关注颜值,成熟用户更关注配置

演示者

-------------------------------------------从不同年龄段用户对汽车 的关 注 点 分 布 来 看 , 整 体 上 ,各个年龄段的用户都最 关注外观内饰。相 比 而 言 ,年轻用户更关注颜值 ,成熟用户更关注配置 。 从90后用户关注外观的关 键词 可 以 看 出 , 他 们 更 偏 好 运动型外观,比如:掀背 式、运动座椅、 LED大灯 等等。

汽车用户阅读习惯

8% 7% 6% 5% 4% 3% 2% 1%

0% 0 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23

全部用户

90后用户

数据来源:懂车帝数据中心

汽车用户偏好阅读内容形式

57.9% 52.0%

44.9% 39.5%

美系 9% 其他 9%

日系 22%

9% 9%

22%

8% 8%

24%

8% 8%

24%

8% 9%

26%

10% 8%

26%

12% 8%

23%

10% 7%

24%

10% 6%

24%

9% 7%

24%

100% 8% 6%

25%

德系 28%

28%

31%

31%

28%

29%

31%

32%

32%

31%

31%

汽车消费者洞察报告

消费者购车需求持续增长,尤其是中 高端市场

市场竞争

德系、日系品牌占据主导地位 国产品牌市场份额逐步增长

美系、韩系品牌紧随其后 各品牌之间价格竞争激烈

消费者需求

消费者对车辆安全性、可靠性 、环保性要求提高

追求个性化、定制化服务

对智能驾驶、互联网汽车等技 术需求增加

对售后服务质量要求高

03

消费者购车偏好分析

题。

购车金融产品选择

银行贷款

约40%的消费者选择银行贷款方式购车,他们通常希望通 过银行贷款来获得较低的利率和更长的还款期限。

信用卡分期付款

约20%的消费者选择信用卡分期付款方式购车,他们通常 希望通过信用卡分期来获得较低的利率和更短的还款期限 。

汽车金融公司贷款

约30%的消费者选择汽车金融公司贷款方式购车,他们通 常希望通过汽车金融公司来获得较低的利率和更灵活的还 款方式。

环保性

随着环保意识的提高,消费者对汽车的环保 性能也日益关注,如燃油经济性、排放标准 等。

服务质量

售后服务

消费者期望汽车厂商能够提供及时、专业的售后服务,如维修保养 、配件更换等。

客户服务

消费者希望汽车经销商能够提供全面、热情的客户服务,如购车咨 询、贷款支持等。

保修期

消费者认为汽车产品应提供较长的保修期,以保障产品质量和消费者 权益。

两年一次

约40%的消费者每两年购买一次新车,他们通常对现有车 辆的性能和配置不满意,并希望升级到更高档次的车型。

三年及以上

约30%的消费者在三年或更长时间内才会购买一次新车, 他们通常对现有车辆的性能和配置比较满意,并希望继续 使用旧车直到其使用寿命结束。

购车方式

01

亚太地区汽车市场调查报告

亚太地区汽车市场调查报告随着全球汽车产业的发展,亚太地区成为了全球最大的汽车市场之一。

本文将对亚太地区的汽车市场进行调查分析,包括市场规模、消费趋势、行业竞争等方面,以便了解该地区汽车市场的发展态势和趋势。

1. 市场规模亚太地区是全球最大的汽车市场之一,包括中国、印度、日本、韩国等国家。

根据统计数据显示,2019年,亚太地区的汽车销量超过了3000万辆,占据全球汽车销量的四分之一。

其中,中国市场的规模最大,占据了亚太地区汽车市场销售总量的60%以上。

2. 消费趋势在亚太地区,消费者的汽车购买需求和消费趋势在逐渐发生变化。

一方面,随着经济的发展和人民生活水平的提高,更多的家庭开始注重汽车的品质和安全性能。

因此,高端汽车市场的需求逐渐增加,豪华品牌在亚太地区市场的份额也在扩大。

另一方面,亚太地区的年轻消费群体对新能源汽车和智能驾驶技术表现出较高的兴趣。

环保意识的增强和绿色出行的提倡,使得电动汽车在亚太地区的销量呈现快速增长的态势。

同时,智能驾驶技术的不断发展与应用也为消费者提供了更多的选择。

3. 行业竞争亚太地区的汽车市场竞争激烈,各大汽车生产商都在这个市场争夺份额。

中国的汽车市场,尤其是SUV市场,是全球汽车厂商的焦点。

例如,本土品牌长城汽车、比亚迪等在中国市场具有较大影响力,同时来自德国、美国等国家的汽车巨头也纷纷进军亚太市场。

除了国内竞争,亚太地区的汽车市场还面临着国际品牌的竞争。

日本的丰田、本田、韩国的现代、起亚等主要亚洲汽车品牌一直占据着亚太市场的重要位置。

与此同时,德国的奔驰、宝马、美国的福特、通用等国际品牌也在亚太地区市场上有一定市场份额。

总结:亚太地区汽车市场作为全球最大的汽车市场之一,具有巨大的潜力和发展机遇。

近年来,消费者对于汽车品质、安全性能、新能源与智能驾驶等方面的需求日益增加,这为汽车生产商和行业提供了更多的发展空间。

然而,面对激烈的市场竞争,汽车企业需要不断创新、提升产品质量和技术水平,以满足消费者不断变化的需求,取得市场优势。

汽车消费群体分析

第二章汽车消费群体分析——消费群体年轻化,更重时尚、运动车型新浪汽车讯目前中国汽车产业的发展环境正在日益完善,国民经济持续快速发展,人民收入和消费水平不断提高,对私家车(即乘用车)的购置正在成为继“电视”、“冰箱”、“洗衣机”之后,又一个消费浪潮。

经历了去年1800万的销量之后,中国汽车市场一跃成为世界上第一大汽车市场,同时也进一步坚定了各大汽车厂商看涨中国车市的信心。

以此开展的针对现实车主或潜在购车人群的消费调研不在少数,但这些调研往往是大众的,粗线条的,恰恰忽视了中国的特色——驾校的规模化和规范化对于中国汽车产业增长的重要性。

驾校是中国汽车工业崛起与家庭消费逐渐接轨而催生的一块市场,因此可以说,驾校是中国独有的。

中国的汽车消费者要想买车,必须在驾校内完成限定的培训课时,驾照执照的持有成为了买车的重要前提。

目前,中国的驾校数目众多,发展蓬勃,学员毕业人数年均增长率超过10%,驾校也因而成为准车主的孵化器。

始终致力于精准传播的驾驭中国,自2011年起,创建了一套全面深入研究中国正在驾校中学习的准车主人群的汽车消费偏好变迁,汽车对于生活的影响预期、汽车消费预期、汽车产品和品牌的认知和评价的连续性追踪评价体系,该体系从消费者现状寻找汽车营销价值点,因而对于准车主的汽车消费研究具有“风向标”的作用与指导意义。

“风向标”研究的新发现本次“风向标”研究的结果,将预测中国乘用车市场发展的趋势,同时也为汽车营销提供一些思考和启示。

1.人们对汽车倾注了丰富的情感,因而情感和文化营销更为重要。

生活水平的不断提高,使得汽车已经不再陌生,汽车正在走进以70后、80后构成的社会中坚力量。

调查显示,准车主们的购车目的主要指向了代步工具,相比而言,80后对于汽车丰富娱乐生活的动机以及不可或缺的生活必需品的特征更加明显。

除了对汽车功能方面的需求外,准车主们对其倾注了充沛的情感,视汽车为朋友、伙伴和家人,这说明汽车的情感价值远远大于功能利益,因而,汽车的情感和文化营销对于准车主而言更加重要。

中国汽车消费趋势洞察报告

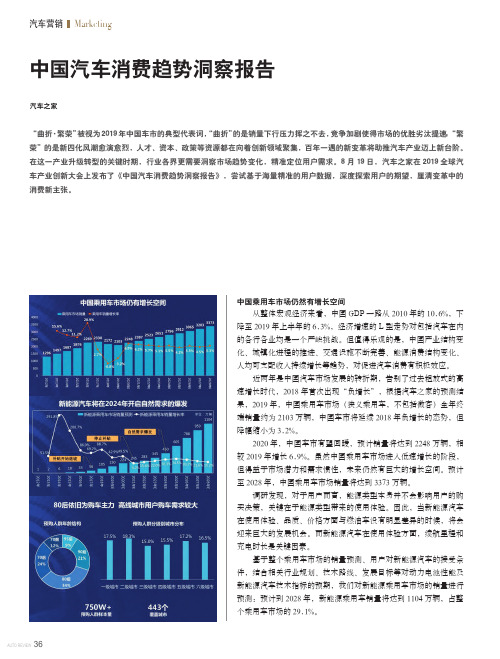

汽车营销MarketingAUTO REVIEW 36中国汽车消费趋势洞察报告“曲折·繁荣”被视为2019年中国车市的典型代表词,“曲折”的是销量下行压力挥之不去,竞争加剧使得市场的优胜劣汰提速;“繁荣”的是新四化风潮愈演愈烈,人才、资本、政策等资源都在向着创新领域聚集,百年一遇的新变革将助推汽车产业迈上新台阶。

在这一产业升级转型的关键时期,行业各界更需要洞察市场趋势变化,精准定位用户需求。

8月19日,汽车之家在2019全球汽车产业创新大会上发布了《中国汽车消费趋势洞察报告》,尝试基于海量精准的用户数据,深度探索用户的期望,厘清变革中的消费新主张。

汽车之家中国乘用车市场仍然有增长空间从整体宏观经济来看,中国GDP 一路从2010年的10.6%,下降至2019年上半年的6.3%,经济增速的L 型走势对包括汽车在内的各行各业均是一个严峻挑战。

但值得乐观的是,中国产业结构变化、城镇化进程的推进、交通设施不断完善、能源消费结构变化、人均可支配收入持续增长等趋势,对促进汽车消费有积极效应。

近两年是中国汽车市场发展的转折期,告别了过去粗放式的高速增长时代,2018年首次出现“负增长”,根据汽车之家的预测结果,2019年,中国乘用车市场(狭义乘用车,不包括微客)全年终端销量约为2103万辆,中国车市将延续2018年负增长的态势,但降幅缩小为3.2%。

2020年,中国车市有望回暖,预计销量将达到2248万辆,相较2019年增长6.9%。

虽然中国乘用车市场进入低速增长的阶段,但得益于市场潜力和需求惯性,未来仍然有巨大的增长空间。

预计至2028年,中国乘用车市场销量将达到3373万辆。

调研发现,对于用户而言,能源类型本身并不会影响用户的购买决策,关键在于能源类型带来的使用体验。

因此,当新能源汽车在使用体验、品质、价格方面与燃油车没有明显差异的时候,将会迎来巨大的发展机会。

而新能源汽车在使用体验方面,续航里程和充电时长是关键因素。

2019年新能源汽车用户研究报告

新能源汽车用户研究报告

P 13

汽车专业网站/频道与搜索引擎是获取新能源汽车信息的主要渠道 不同 群体间在渠道的选择上略有差异

了解新能源汽车信息的渠道(%)

汽车专业 网站或频道

搜索引擎 汽车厂家网站 亲朋好友介绍

汽车展览会 销售点

社交网站/媒 体

电视 报 纸 其他网站

25.7 21.3 13.7 13.3 13.0 10.0 9.3 7.7

其他电池问题

13.7 10.0 9.0 8.3 7.7 7.3 7.0 6.3 5.7 5.3

江淮(N=113) 北汽(N=94) 比亚迪(N=25) 吉利帝毫(N=51)

Base:N=300 问题:C3. 请问您在使用新能源汽车过程中常见的故障有哪些? 新能源汽车用户研究报告

61.1 59.6 48.0 41.2

新能源汽车购买渠道

•

电动汽车超市是所有人群的首要购买渠道;

新能源汽车购买原因

•

牌照好申请是最初选择购买新能源车的首要因素;

•

新能源汽车的经济性(购买使用费用低)则是未来购买的重要考虑;

•

除了已经有一台新能源汽车外,充电不方便和汽车续航能力不足也严重影响未来购买倾向。

新能源汽车用户研究报告

P

新能源汽车用户的用车习惯与用车感受分析 主题报告- Part 2

吉利帝豪 11.1 20.0

33.3

进口品牌 21.1

24.4

16.7

北汽 7.8 21.1

33.3

江淮 上 10.0 23.3

26.7

汽荣威 3.3 13.3

33.3

启辰 6.7 15.6

24.4

长安 22 14.4

2019中国新能源汽车消费者洞察研究报告

0.3 更有钱的车主+中高端车型

混合动力、SUV、合资进口新能源车占比 将显著提升。 新能源车消费者更愿意承担品牌溢价,偏 好进口/合资品牌。 普遍偏好的价格区间是20-40万人民币。

0.4 多元化的出行目的

新能源车 = 通勤 + 家庭出行 + 城际旅行 + 商务出行 + ……

0.5 高规格的配置标准

51% 紧凑型SUV

60%

14%

6% 2017

25%

11% 2018

1) 即A-SUV 注:*CAGR为年复合增长率

34%

34%

7% 2019预计

6% 2020预计

32%

6% 2021预计

33% 中型SUV

6% 大型SUV 2022预计

103% 28%

SUV细分市场小型以及中型 SUV增速较高,主要由于

中国新能源乘用车的市场规模(2013-2018)

[万辆]

NEPV1 整体 渗透率

0.1%

0.4%

1.1%

1.5%

2.4%

4.4% 105

CAGR² '13- 18

115%

60

34

21

7 2

2013

2014

2015

2016

2017

2018

注:1)NEPV指代新能源乘用车(包括纯电动与混动),渗透率指代新能源汽车销量占整体乘用车销量的比例;2)CAGR为年复合增长率

供应侧

新车型规划

各大汽车企业均在积极规划新能 源汽车产品,未来几年更多新能 源汽车产品将逐步上市

主机厂投资

主机厂加大投资力度,以丰富产 品组合,扩大产能,开发新技术

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

© 2017 T h e N i e l s e n C o m p a n y . C o n f i d e n t i a l a n d p r o p r i e t a r y .2019汽车年轻群体洞察与需求分析尼尔森汽车事业部2019年12月© 2017 T h e N i e l s e n C o m p a n y . C o n f i d e n t i a l a n d p r o p r i e t a r y .目录Content序言01研究方法02报告分享03© 2017 T h e N i e l s e n C o m p a n y . C o n f i d e n t i a l a n d p r o p r i e t a r y .序言© 2017 T h e N i e l s e n C o m p a n y . C o n f i d e n t i a l a n d p r o p r i e t a r y .以小撬大,90后已成为快速崛起的消费主力•90后群体规模庞大,未来带动消费增长潜力巨大1.9亿人口占总人口比重14%63未来一年消费愿意80后6070后5460后5446%2018年天猫双11购物者是90后20%至2030年整体消费增量占比© 2017 T h e N i e l s e n C o m p a n y . C o n f i d e n t i a l a n d p r o p r i e t a r y .聚焦90后汽车消费新势力,把握需求,传递价值•90后与上一代差异显著,逐步走向社会的他们小有积累,又具备超前消费观,成为绝对的消费主力,变身汽车消费新势力•尽管90后甚至00后早已成为营销届研究宠儿,但聚焦有汽车购买力的90后研究甚少。

对90后进行深入洞察对汽车厂商探寻未来机会点至关重要70后80后90后核心价值汽车代际谨慎选择努力图报投入梦想渴望自由追求便利特立独行养老子女家庭5-10年后5-10年后5-10年后品牌/产地传统油车舒适/性能油电混合车外观/智联新能源车精细运作,传递价值及时掌握90后需求动态精准细分精细运作传递精准价值理念把握当下、刺激未满足需求© 2017 T h e N i e l s e n C o m p a n y . C o n f i d e n t i a l a n d p r o p r i e t a r y .尼尔森持续创新,助力汽车厂商深耕90后年轻市场1/聚焦90后汽车消费群体2/提升用户洞察深度3/丰富用户洞察效果人群细分,洞察更精准聚焦已经购车或有购车打算的90后用户典型用户视频报告(付费定制)•尽管90后甚至00后早已成为营销届研究宠儿,但90后汽车消费领域研究甚少深化人车关系洞察© 2017 T h e N i e l s e n C o m p a n y . C o n f i d e n t i a l a n d p r o p r i e t a r y .时代造就独特的90后群体,品牌如何精细化运作90后市场?格局观+机会点,助力厂家深入洞察年轻群体,提升市场地位90后人群细分与洞察更深入更精准洞察,探寻高价值细分群探寻人车关系挖掘人·车契合点,建立深度情感联结把握汽车需求与品牌偏好掌握用户偏好与需求,识别品牌机会•成长背景分析:90后何以成为90后?•90后人群细分:可以细分成哪些群体?比重如何?•90后细分群体洞察:各细分群体特点如何?群体间有何差异?•细分群体人车关系:人·车关系如何?有何情感联结?•购车关注因与促购因市场90后消费者细分市场偏好与增长点用户90后目标用户定位与洞察产品针对90后目标用户的产品规划策略营销针对90后的营销策略:沟通方向、媒介触达策略等建议年轻群体规模大汽车消费潜力高消费偏好/模式独特代际特征差异大© 2017 T h e N i e l s e n C o m p a n y . C o n f i d e n t i a l a n d p r o p r i e t a r y .研究方法© 2017 T h e N i e l s e n C o m p a n y . C o n f i d e n t i a l a n d p r o p r i e t a r y .研究对象定义•本报告的研究对象是90后(20-29岁)中的汽油车现有和潜在消费者年龄292827262524232221201990199119921993199419951996199719981999出生年份90后第二类:潜在用户第一类:现有用户过去一年内已购汽油车的90后未来半年打算购买汽油车的90后© 2017 T h e N i e l s e n C o m p a n y . C o n f i d e n t i a l a n d p r o p r i e t a r y .研究设计:研究方法一览案头研究Desk Research收集和分析来自政府机构数据、媒体报道以及企业公开资料,了解90后人群成长的宏观环境定性研究Qualitative Study浸入式深访(入户),共28个90后样本。

从消费者真实生活360度全方位洞察、诠释人物画像、挖掘需求内因、用车习惯等,令消费者的特征更生动鲜活定量研究Quantitative Study线上访问3000+个1年内购车或未来半年内计划购车的90后用户,涵盖一线至五线城市,获得线上大样本的消费者背景特征、价值观、生活方式等数据© 2017 T h e N i e l s e n C o m p a n y . C o n f i d e n t i a l a n d p r o p r i e t a r y .•年龄:90后,20-29岁•性别:男:女=7:3•学历:高中及以上•私人用户,购车决策者&主要使用者•购车时间:-现有用户:1年内购车-潜在用户:打算未来6个月购车•其他调研规避条件1. 样本类型城市级别完成样本量加权后样本量一线686609新一线11841269二线841875三四线309310合计302030622. 城市级别类型完成样本量加权后样本量现有用户15101500潜在用户15101562合计302030623. 区域分布城市级别完成样本量加权后样本量华东11611154华南609653华北359334华中288280西南249229东北189240西北165172一、城市分级标准说明:采用2018年国家信息中心发布的城市级别二、加权说明-采用双重加权:1、年龄数据采用2010年人口普查数据1990年-1999年出生的比例2、品牌销量采用2018年乘联会公布的品牌销量数据样本条件阅读说明© 2017 T h e N i e l s e n C o m p a n y . C o n f i d e n t i a l a n d p r o p r i e t a r y .4. 车型级别系别完成样本量加权后样本量德系1035715美系430321欧系10656日系660596韩系111140自主67812345. 车型系别类型完成样本量加权后样本量轿车合计14351315A0级轿车15080A 级轿车808803B 级轿车302261C 级轿车146129豪华轿车2942SUV 合计13411473A0级SUV 315413A 级SUV 832877B 级SUV194183MPV 合计244274A0级MPV 8591A 级MPV 95125B 级MPV6458© 2017 T h e N i e l s e n C o m p a n y . C o n f i d e n t i a l a n d p r o p r i e t a r y .定性研究:入户深访完成样本级别车型城市数量A0级SUV 广汽丰田C-HR广州1A 级SUV哈弗H6东莞1A 级SUV 东风本田CR-V 上海1A 级SUV东风日产奇骏上海1A 级SUV 吉利领克01上海1A 级SUV 东风风神全新一代AX7重庆1B 级SUV 广汽丰田汉兰达成都1B 级SUV 广汽传祺GS8广州1豪华SUV 捷豹F-pace 上海1豪华SUV 奥迪Q7上海1豪华SUV 林肯MKC 上海1豪华SUV 路虎揽胜上海1豪华SUV奔驰GLA20上海1SUV 车主轿车车主级别车型城市数量A0级轿车广汽本田飞度广州1A0级轿车吉利缤瑞广州1A 级轿车长安马自达昂克赛拉广州1A 级轿车东风本田思域北京1A 级轿车吉利领克03北京1A 级轿车上汽通用别克英朗上海1B 级轿车广汽丰田八代凯美瑞广州1B 级轿车一汽大众迈腾北京1B 级轿车上汽大众帕萨特北京1豪华轿车奔驰E300L 北京1豪华轿车宝马520Li 北京1豪华轿车奔驰CLA180上海1豪华轿车奥迪A4L 上海1豪华轿车奔驰C200上海1豪华轿车宝马320Li 重庆1© 2017 T h e N i e l s e n C o m p a n y . C o n f i d e n t i a l a n d p r o p r i e t a r y .报告分享© 2017 T h e N i e l s e n C o m p a n y . C o n f i d e n t i a l a n d p r o p r i e t a r y .人群细分方法:个性价值×社会阶层基层中下层中层中上层一般职员为主基层管理为主中层管理为主中高层管理&企业主•通过因子分析将各变量聚合分类,根据各类结果之间的显著性,将人群的社会阶层划分为以下4层:•个人月收入•职位社会阶层•变量选取原则:选择能够代表个人经济能力和体现个人阶层的变量进行分析Y 轴•通过因子分析将各相关变量聚合分类,根据各类结果之间的显著性,将人群的价值观划分为以下2大取向:•价值观•个性特征个性价值稳重责任进取享乐家庭责任个性享乐务实稳重活力进取•变量选取原则:选择能够代表个性特征&价值观的语句进行分析X 轴变量选取划分结果© 2017 T h e N i e l s e n C o m p a n y . C o n f i d e n t i a l a n d p r o p r i e t a r y .90后人群细分•结合个性价值观与社会阶层两大维度,可将90后汽车消费群体划分为如下八类:稳重责任进取享乐中上层群体8群体7群体6群体3群体1群体2群体4群体5乐活追随族17.1%© 2017 T h e N i e l s e n C o m p a n y . C o n f i d e n t i a l a n d p r o p r i e t a r y .该群主要分布在华东区与华南区、新一线及二线城市。