M19 Chap.16 Foreign-Exchange Risk, Forecasting, and International Investment

做外汇你不得不上的几个网站

做外汇你不得不上的几个网站1.Fx168外汇宝–消息新闻网站的代表网址:此网站声称是中国外汇行业的风向标,虽然说的有点夸大其词,但是它在中国外汇保证金界的确达到了一个高度,无论是新手老手,都会持续关注这个网站。

该网站相比于同一类型的大型网站例如Dailyfx,汇通网等,FX168可以算是中国外汇界的大哥大了。

相信刚入行的外汇朋友都有这样的体验,一些老手教怎么看基本面消息时,都会提到FX168的“所有消息”、“火线速递”或者“财经月历”。

FX168确实是中国外汇行业“新闻消息”的风向标,很多新闻消息的客户端读取的消息源都有FX168。

另外,FX168的内容充实度也是比较丰富的,即时行情、图形分析、专家建议、专题、论坛等他们都有。

但是我觉得这些都是FX168的次一级内容。

像即时行情这部分,用处是很小的,因为看行情几乎所有投资者使用的都是专业的行情软件,例如MT4、文华财经等,一般网站首页上有个快速的牌价就够了。

图形分析、专家建议这些嘛,有句话说的好,玩外汇主要是看心态,况且还有个真理:专家的预测还不如猴子掷硬币,再说,究竟谁是专家也不好说啊。

至于专题和论坛,FX168并不专业。

FX168还有个特点,就是广告特别多,不是一般的多,广告基本可以说比一般内容还多,主要是些开户的广告。

不过广告多也有个好处,就是你找各个平台的页面链接也方便。

另外FX168的宣传可以说是中国国内首屈一指的,经常联合一些平台进行讲座宣传,比赛活动等,因此FX168在中国的知名度也是相当了得的。

概括来说,FX168就是一个非常知名的“看外汇消息”最好的网站。

2.火线论坛—中国外汇论坛的代表网址:火线论坛可谓是中国外汇界最好的论坛,没有之一。

经过多年的沉积,火线论坛聚集了相当多的高手。

虽然说中国的外汇论坛比起海外还有相当大的距离,但是火线可以说还是能勉强能满足中国外汇投资者的需求。

火线论坛的帖子深度、广度在国内基本上还是第一位的,火线近年依靠各种方法,例如外汇比赛以及外汇讲座等,让很多高手在论坛中沉淀了下来。

中国电子口岸说明及操作

中国电子口岸简介中国电子口岸是海关总署等国务院十二个部委共同开发建设的公众数据交换平台,它依托国家电信公网,实现了工商、税务、海关、外汇、外贸、质检、银行等部门和进出口、企业加工贸易企业的联网,将进出口管理流信息、资金流信息、货物流信息集中存放在一个数据库中,供国家各行政管理部门进行跨部门、跨行业、跨地区的数据交换和联网核查,并向企业提供网上办理报关、结付汇核销、出口退税、网上支付等实时在线服务。

中国电子口岸是由网络体系、安全和交换系统、网上支付平台以及相配套的应用系统组成,日前入网企业数量已达到18万家,一大批国家经济运行管理重点应用项目已在全国X围得到推广应用。

中国电子口岸的建立,一方面增强了国家行政管理部门的管理综合效能,通过采用"电子底帐+联网核查"的管理模式,从根本上杜绝了不法分子造假的机会,有效防止了国家税款流失,同时促进了国家政务公开和电子政务的发展;另一方面也为入网企业办理相关业务提供了充分的便利,极大地提高了贸易效率,降低了贸易成本。

入网企业目前只要通过互联网登录中国电子口岸,就可以在网上向海关、质检、外贸、外汇、工商、税务、银行等国家行政管理部门办理报关、出口退税、结付汇、进口增值税确认、加工贸易备案以及网上支付、电子数据查询等相关业务。

减少了企业直接到政府部门办理业务的次数,节省了办事时间,提高了贸易效率,从而真正实现了政府对企业的"一站式"服务。

许多以往需要企业在各部委间来回奔波往复的手续,现在通过网络登录中国电子口岸就可以完成。

电子口岸数据中心XX分中心中国电子口岸数据中心在全国各省市自治区共设有41个分支单位,XX分中心(以下简称分中心)作为中国电子口岸在XX的分支机构,系经中编办批复、海关总署批准成立的,实行XX海关、中国电子口岸数据中心双重领导,以XX海关领导为主的体制,是XX海关新设直属事业单位,具有独立法人资格,经费独立核算。

国家外汇管理局贸易信贷登记管理系统操作手册企业端PPT

2 6 1图示

•点击查询记录左方收汇水单号;可查询该笔水单注销 登记的详细信息

2 6 2按日期查询 进入界面后;选择起止日期;点击右侧查询按钮; 查询出用户所选时间段内所有注销登记的相关 信息;如图所示

2 6 2图示

点击查询记录左方收汇水单号;可查询该笔水 单注销登记的详细信息

2 7信息查询

• 点击左侧功能菜单中的信息查询选项;进

入信息查询界面;系统显示前十二个月收 汇总额 预收货款控制比例 合同登记预收 货款累计金额 累计提款登记金额 注销金 额和预收货款余额等具体信息;如图所示

2 7图示

2 2 4删除提款登记 在提款登记页面;可通过点击删除来清除当天已 办理提款登记的某条记录

2 2 4图示

2 3注销登记 已登记预收货款项下货物报关出口和货物未出口退 汇的;应在货物报关出口之日起或退汇之日起15个工 作日内办理预收货款注销手续 点击左侧功能菜单中的注销登记选项;进入注销登记 界面

2 2 3修改提款登记 修改是对当天提款登记错误事项的修正 在提款 登记界面;系统自动显示当天已办理的提款登记 列表 选择需要进行操作的记录;点击修改

2 2 3图示

在修改界面中;可针对原来的错误录入信息进行更改 可更改的项目有:币种 合同登记序列号 收汇金额 收汇日期 预计货物出口日期和预计出口金额等 修改完毕;确认无误后点击确定保存

• 点击添加按钮增加一笔新收汇计划

• 勾选若干笔收汇计划;点击删除按钮;可删除

所选的收汇计划

• 填写完毕并确认无误;点击确定;系统提示合

同登记序列号并保存 合同登记序列号由系统 自动产生;在办理提款登记时使用

2 1 1 图示

2 1 2合同修改

• 可以根据合同登记的日期查询以往登记

国际汇款更正函模板

国际汇款更正函模板1.引言在编写国际汇款更正函模板长文的1.1 概述部分时,可以介绍国际汇款的背景和概念。

以下是一个可能的概述内容:概述:随着全球经济一体化的发展,国际贸易和跨境交易日益频繁。

为了满足跨国商务和个人需求,国际汇款作为一种重要的资金结算方式被广泛采用。

国际汇款是指个人或组织向国外转移资金的过程,通过合法授权的金融机构进行操作,该交易可以发生在不同国家的银行账户之间,或者通过电子支付系统进行。

国际汇款所涉及的金额通常较大,涉及国际汇率、银行手续费等方面的考虑,因此,在进行国际汇款时需要进行准确的操作。

然而,在实际操作中,由于涉及多个金融机构和相关国家的合规要求,存在一些常见的问题和难点。

这些问题可能包括延迟的到账时间、错误的汇款金额、汇款失败等,这些问题可能会带来财务损失和不便,因此,解决这些问题对于提高国际汇款的效率和准确性至关重要。

本文旨在探讨国际汇款的重要性和常见问题,并提出一些解决这些问题的建议。

通过深入了解国际汇款的流程和操作细节,我们可以更好地理解这一领域的挑战并寻求改进的办法。

希望本文能够帮助读者更好地理解国际汇款,提高资金的跨国流动效率,减少相关风险和损失。

请注意,实际撰写过程中,根据自己的思路和文章的整体结构,可以对内容进行适当的调整和拓展。

1.2文章结构1.2 文章结构本文将按照以下结构组织内容:1. 引言:首先介绍国际汇款的背景和重要性,以及本文的目的。

2. 正文:2.1 国际汇款的重要性:探讨国际汇款在全球化背景下的重要作用,包括促进国际贸易、跨国企业发展以及个人间的资金往来等方面。

2.2 国际汇款的常见问题:分析国际汇款过程中可能遇到的各种问题,如费用高昂、汇率波动、安全风险等,并对其进行详细解释和讨论。

3. 结论:3.1 总结国际汇款的重要性和问题:简明扼要地回顾国际汇款的重要性和常见问题,并强调解决这些问题的迫切性。

3.2 提出解决国际汇款问题的建议:综合前述的问题分析,提出一些对策和建议,以改善国际汇款的效率、降低成本、增强安全性等方面。

工行购汇境外转账操作流程

工行购汇境外转账操作流程1.登陆工行网银或者手机银行APP。

Log in to the ICBC online banking or mobile banking app.2.选择“个人外汇购汇”功能。

Select the "Personal Forex Purchase" function.3.输入转账金额和收款人信息。

Enter the transfer amount and recipient information.4.选择要使用的外汇账户。

Select the forex account to be used.5.确认交易信息并输入支付密码。

Confirm the transaction information and enter the payment password.6.系统将显示购汇交易信息和实时汇率。

The system will display the forex transaction information and real-time exchange rate.7.确认交易无误后,提交转账申请。

After confirming that the transaction is correct, submit the transfer application.8.等待系统处理转账请求。

Wait for the system to process the transfer request.9.转账完成后,系统将发送转账成功的通知。

After the transfer is completed, the system will send a notification of successful transfer.10.确认款项已经到账。

Confirm that the funds have been received.11.若有疑问,可以联系工行客服进行咨询。

工行境外汇款及结汇

首 页外汇理财个人结售汇 外汇储蓄]个人外汇汇款如果您需要向境外(包括港澳台地区)汇款,或者需要接收境外汇入的外币,我行均可以为您提供快捷、周到的服务。

一、境外汇入汇款币种 我行可受理9种外币储蓄币种(美元、港币、日元、欧元、英镑、澳元、加元、新加坡元、瑞郎)的境外汇出汇款业务;如何接收境外汇款您可以使用我行的e 时代灵通卡(蓝色)、活期一本通(多币种存折)、理财金账户接收境外汇入款。

在接收汇款时,至少需要将您的收款账号、收款户名、收款行名称(工行北京分行英文名称)、收款行swift 代码(工行北京分行swift 代码)告知境外的汇款人。

为了帮助您及时收妥境外的汇入汇款,我行按不同汇款币种提供以下最佳汇入路径,您可以将这些信息事先通知给您的境外汇款人,以便他们汇款时能正确选择使用,详情请点击“外币汇入汇款路径”。

在汇入款信息无误的情况下(如:“收款人姓名”与“收款帐号”对应的“户名”一致,账户状态正常、账户币种与汇入币种一致等),我行收到汇款后将直接解付存入您的“收款账户”。

另外,建议您通知汇款人在汇款信息的“附言”里留下您的联系电话,以便在汇款出现问题时银行及时与您取得联系。

二、境外汇出汇款币种我行可接收“每日外汇牌价”中所有币种的汇入汇款业务,但上述9个币种之外的汇入币种,或是按国家外汇管理规定结成人民币,或是按外汇牌价转换成上述9个币种的资金解付。

相关规定根据国家外汇管理政策,个人往境外汇款因资金性质的不同(外币现钞或现汇)、汇款的用途不同(留学、就医、援助等),对单笔境外汇款的金额有不同限定,具体要求可参见国家外汇管理局相关规定或咨询我行业务人员。

如何往境外汇款您须携带身份证件(若汇款金额超过一定限额还需提供必要的证明材料),在我行指定网点用英文填写《境外汇款申请书》,完整、清晰的填写申请日期、汇款币种、金额、收款人开户银行名称及swift 代码、收款银行国别及城市、收款人名称及地址、收款人账号、汇款人姓名及联系电话等要素即可。

外汇异常汇入承诺书

外汇异常汇入承诺书背景介绍外汇是指用于国际贸易和金融结算的非本国货币,是国际交易的重要工具。

有时候,在企业或个人进行外汇结算时,可能会发生异常情况,比如汇入金额与预期不符,或者汇入方身份无法确认等情况。

为了解决这些问题,我们可以签署外汇异常汇入承诺书来避免相关风险。

承诺内容我们承诺在外汇汇入发生异常情况时,会积极地采取措施,遵守相关法律法规和业务规范,保证资金的合法性。

具体承诺内容如下:1. 资金来源合法性我们承诺外汇资金来源合法,且不存在任何涉嫌洗钱、走私或者其他违法犯罪行为的情况。

对于资金来源不明的情况,我们将积极主动配合有关部门的调查工作。

2. 资金用途真实性我们承诺外汇资金用途真实有效,符合监管要求和业务规范。

对于外汇资金用途存在瞒报、虚假报告等情况,我们将承担相应的法律责任。

3. 身份真实性我们承诺提供的外汇资金汇入方身份信息真实有效,不存在身份欺诈等不良记录。

同时,我们也会要求外汇资金汇入方提供真实、有效的身份信息。

4. 其他相关承诺我们还承诺在外汇汇入异常情况发生时,积极主动地与交易对方沟通,及时告知发生的情况和具体措施。

同时,我们将遵循外汇结算业务规范和相关法律法规,妥善处理异常汇入事宜。

生效和监督本承诺书自双方签字盖章之日起生效,并对双方具有法律约束力。

在合作过程中,双方保持沟通和合作,共同遵守业务规范和相关法律法规。

如有违反本承诺书,一方应及时向另一方进行通报并承担相应的法律责任。

各方需保管好自己签署的外汇异常汇入承诺书原件,以备核查使用。

结语外汇结算是企业或个人开展国际贸易及投资的必要环节,对于资金的安全和合法性更是有着严格的要求。

本承诺书能够在一定程度上降低异常汇入的风险,促进外汇结算的安全和规范,是企业或个人进行外汇结算必备之物。

《资本项目外汇管理业务操作指引》(2021年版全文)

《资本项目外汇管理业务操作指引》(2021年版全文)资本项目外汇业务操作指引(2021年版)目录第一部分国家外汇管理局资本项目外汇业务操作指引 (1)国家外汇管理局资本项目外汇业务操作指引有关说明 ...........................1 1.1短期外债余额指标核准 (2)1.2合格境外机构投资者(QFII)投资额度备案/审批 (4)1.3人民币合格境外机构投资者(RQFII)投资额度备案/审批 (5)1.4合格境外机构投资者(QFII/RQFII)投资额度调减或取消备案/审批 (7)1.5合格境内机构投资者(QDII)投资额度审批 (8)1.6非银行金融机构结售汇业务资格审批 (9)第二部分外汇分(支)局资本项目外汇业务操作指引 (12)外汇分(支)局资本项目外汇业务操作指引有关说明 ..........................12 一、跨境信贷业务 ........................................................................... (13)2.1短期外债余额指标核准 .................................................13 2.2非银行债务人外债签约(变更)登记 .....................................14 2.3财政部门和银行外债登记 ...............................................20 2.4非银行债务人非资金划转类提款备案 .....................................23 2.5非银行债务人非资金划转类还本付息备案 .................................24 2.6非银行债务人外债注销登记 .............................................25 2.7内保外贷签约(变更)登记 .............................................26 2.8非银行机构内保外贷业务集中登记管理 ...................................29 2.9内保外贷注销登记 .....................................................31 2.10外保内贷履约外债登记 ................................................ 31 2.11外保内贷履约款结(购)汇 ............................................33 2.12融资租赁对外债权登记 ................................................33 2.13内保外贷担保履约对外债权登记 ........................................34 2.14境内机构境外放款额度登记 ............................................36 2.15境内机构境外放款额度变更与注销登记 ..................................37 二、证券投资管理业务............................................................................ . (40)3.1境内公司境外上市登记 .................................................40 3.2境外上市公司境内股东持股登记 .........................................41 3.3境外上市变更登记、注销登记 ...........................................41 3.4境外上市公司境内股东持股变更登记 .....................................42 3.5境内机构境外衍生业务外汇登记 .........................................43 3.6境内机构境外衍生业务外汇变更(注销)登记 .............................43 3.7上市公司回购B股股份购汇额度审批 (44)3.8银行人民币结构性存款业务外汇登记 (45)三、非银行金融机构管理业务............................................................................ . (47)4.1非银行金融机构主体信息登记及变更登记 .................................47 4.2非银行金融机构申请结售汇业务资格初审 .................................47 4.3非银行金融机构外汇业务备案管理 .......................................49 4.4非银行金融机构资本金(或营运资金)本外币转换管理 (50)四、资本项下个人外汇业务管理............................................................................ (51)5.1境内个人参与境外上市公司股权激励计划外汇登记及变更、注销登记 .........51 5.2特殊目的公司项下境内个人购付汇核准 ...................................53 5.3移民财产转移购付汇核准 ...............................................54 5.4继承财产转移购付汇核准 ...............................................55 五、格式文本范例 ........................................................................... (57)表1 境外放款登记业务申请表 ............................................ 57 表2 合格境外机构投资者登记表 (59)表3 合格境外机构投资者(QFII)投资额度备案表 .......................... 62 表4 合格境外机构投资者(QFII)产品信息登记备案表 ...................... 64 表5 人民币合格境外机构投资者登记表 .................................... 65 表6 人民币合格境外机构投资者投资额度备案表 ............................ 67 表7 人民币合格境外机构投资者托管人信息备案表 .......................... 69 表8 合格境内机构投资者境外证券投资申请表 .............................. 70 表9 境外上市登记表 .................................................... 73 表10 境外持股登记表 ................................................... 76 表11 境内机构境外衍生业务登记申请表 ................................... 78 表12 境内个人参与境外上市公司股权激励计划外汇登记表 ................... 80 表13 个人财产转移业务申请表 ........................................... 83 表14 境内非银行金融机构外汇业务备案表 ................................. 84 表15 (机构名称)年度外汇业务经营情况报告 .............................. 88 表16 宏观审慎跨境融资风险加权余额情况表(企业版) ..................... 89 表17 境内机构外债变动反馈登记表 ....................................... 90 表18 非银行机构内保外贷集中登记逐笔月报表(参考格式) ................. 91 表19 内保外贷业务违约暂停条款限制豁免确认书 ........................... 92 表20 商业银行人民币结构性存款业务外汇登记申请表 ....................... 94 表21 商业银行人民币结构性存款业务月报表 ............................... 95 第三部分外汇指定银行直接办理资本项目外汇业务操作指引 (97)外汇指定银行直接办理资本项目外汇业务操作指引相关说明 ....................97 六、境内直接投资外汇业务............................................................................ .. (98)6.1境内直接投资前期费用基本信息登记 .....................................98 6.2新设外商投资企业基本信息登记 ......................................... 98 6.3外国投资者并购境内企业办理外商投资企业基本信息登记 .................. 101 6.4外商投资企业基本信息登记变更、注销 .................................. 103 6.5开立外汇保证金账户的主体基本信息登记、变更 .......................... 107 6.6接收境内再投资基本信息登记、变更 .................................... 107 6.7境内直接投资货币出资入账登记 ........................................ 108 6.8境内直接投资存量权益登记(年度) .................................... 109 6.9前期费用外汇账户的开立、入账和使用 .................................. 110 6.10外汇资本金账户的开立、入账和使用 ................................... 111 6.11境内资产变现账户的开立、入账和使用 ................................. 113 6.12直接投资所涉结汇待支付账户的开立、使用和关闭 ....................... 114 6.13境内再投资专用账户的开立、入账和使用 ............................... 117 6.14保证金专用外汇账户的开立、入账和使用 . (118)6.15境内直接投资所涉外汇账户内资金结汇 ................................. 119 6.16外国投资者前期费用外汇账户资金原币划转 ............................. 122 6.17外商投资企业外汇资本金账户资金原币划转 ............................. 123 6.18境内资产变现账户资金原币划转 ....................................... 124 6.19境内再投资专用账户资金原币划转 ..................................... 125 6.20保证金专用外汇账户资金原币划转 ..................................... 126 6.21外国投资者清算、减资所得资金汇出 ................................... 127 6.22境内机构及个人收购外商投资企业外方股权资金汇出 ..................... 127 6.23外国投资者先行回收投资资金汇出 ..................................... 128 6.24境外机构在境内设立的分支、代表机构和境外个人购买境内商品房结汇 ..... 129 6.25境外机构在境内设立的分支、代表机构和境外个人将因未购得退回的人民币购房款购汇汇出 (130)6.26境外机构在境内设立的分支、代表机构及境外个人转让境内商品房所得资金购汇汇出 (130)6.27境内直接投资(含非金融机构和非银行金融机构,不含保险公司)利润汇出 . 131七、境外直接投资外汇业务............................................................................ (132)7.1境内机构境外直接投资前期费用登记 .................................... 132 7.2境内机构境外直接投资外汇登记 ........................................ 133 7.3境内机构境外直接投资外汇变更登记 .................................... 135 7.4境内机构境外直接投资清算登记 ........................................ 136 7.5境内居民个人特殊目的公司外汇(补)登记 .............................. 137 7.6境内居民个人特殊目的公司外汇变更登记 ................................ 138 7.7境内居民个人特殊目的公司外汇注销登记 ................................ 139 7.8境外直接投资存量权益登记(年度) .................................... 140 7.9境内机构境外直接投资前期费用汇出、汇回 .............................. 140 7.10境内机构境外直接投资资金汇出 ....................................... 141 7.11境外资产变现账户开立、注销 ......................................... 142 7.12境外资产变现账户入账和结汇 ......................................... 143 7.13境外直接投资企业利润汇回 ........................................... 143 7.14特殊目的公司项下境内个人购付汇 ..................................... 144 7.15境外放款专用账户开立、注销 ......................................... 144 7.16境外放款资金汇出、汇回入账 ......................................... 145 八、外债、跨境担保和国内外汇贷款业务 ........................................................................... . (147)8.1银行为非银行债务人开立、关闭外债账户 ................................ 147 8.2银行为非银行债务人办理外债提款入账 .................................. 148 8.3银行为非银行债务人办理外债结汇 ...................................... 149 8.4银行为非银行债务人办理外债还本付息 .................................. 151 8.5外债所涉结汇待支付账户的开立、使用和关闭 ............................ 152 8.6非银行债务人外债套期保值履约交割 .................................... 154 8.7金融资产管理公司对外处置不良资产外汇收入及结汇 ...................... 155 8.8受让境内不良资产的境外投资者取得的收益对外购付汇 .................... 156 8.9银行内保外贷业务(变更)登记 ........................................ 157 8.10外保内贷登记 ....................................................... 158 8.11内保外贷项下履约款购付汇及收结汇 .. (159)8.12外保内贷项下担保履约款入账 ......................................... 161 8.13担保费收付 ......................................................... 162 8.14金融机构为境内非金融机构开立、关闭国内外汇贷款账户 ................. 162 8.15金融机构为非金融机构办理国内外汇贷款的支付与结汇 ................... 163 8.16金融机构为非金融机构办理国内外汇贷款还本付息 ....................... 164 九、证券投资业务 ........................................................................... . (166)9.1合格境外机构投资者(QFII/RQFII)主体信息(变更)登记 ................ 166 9.2合格境内机构投资者(QDII)主体信息(变更)登记 ...................... 166 9.3合格境外机构投资者(QFII/RQFII)账户开立、使用和关闭 ................ 167 9.4合格境内机构投资者(QDII)账户开立、使用和关闭 ...................... 170 9.5 A股上市公司外资股东减持股份或分红派息资金汇出或再投资 ............ 171 9.6境内公司境外上市专用外汇账户开立、使用和关闭 ........................ 173 9.7境内公司境外上市结汇待支付账户开立、使用和关闭 ...................... 174 9.8境内股东境外持股专用账户开立、使用和关闭 ............................ 175 9.9境内个人参与境外上市公司股权激励计划专用外汇账户开立、使用和关闭 .... 176 9.10境内个人投资者B股投资收益结汇 .................................... 178 9.11香港基金内地发行销售登记及变更登记 ................................. 179 9.12香港基金内地发行销售募集资金专用账户开立、使用和关闭 ............... 179 9.13内地基金香港发行销售登记及变更登记 ................................. 181 9.14内地基金香港发行销售募集资金专用账户开立、使用和关闭 ............... 181 9.15境外机构在境内发行债券登记 ......................................... 183 9.16境外机构投资银行间债券市场登记及变更、注销登记 ..................... 183 9.17境外机构投资银行间债券市场专用外汇账户开立、使用和关闭 ............. 184 十、非银行金融机构外汇业务............................................................................ .. (186)10.1非银行金融机构外汇账户开立 ......................................... 186 10.2非银行金融机构外汇利润结汇 ......................................... 186 10.3非银行金融机构资金汇兑 ............................................. 187 十一、数据报送 ........................................................................... ............................................... 189 十二、格式文本范例 ........................................................................... (190)表1 境内直接投资基本信息登记业务申请表(一) ......................... 190 表2 境内直接投资基本信息登记业务申请表(二) ......................... 196 表3 境内直接投资货币出资入账登记申请表 ............................... 198 表4 年度境内直接投资外方权益统计表 ................................... 200 表5 境外直接投资外汇登记业务申请表 ................................... 202 表6 境内居民个人境外投资外汇登记表 ................................... 205 表7 年度境外直接投资中方权益统计表 ................................... 208 表8 资本项目账户资金支付命令函 ....................................... 210 表9 香港基金内地发行信息报告表 ....................................... 212 表10 内地基金香港发行信息报告表 ...................................... 214 表11 境外机构境内发行债券信息报告表 . (215)感谢您的阅读,祝您生活愉快。

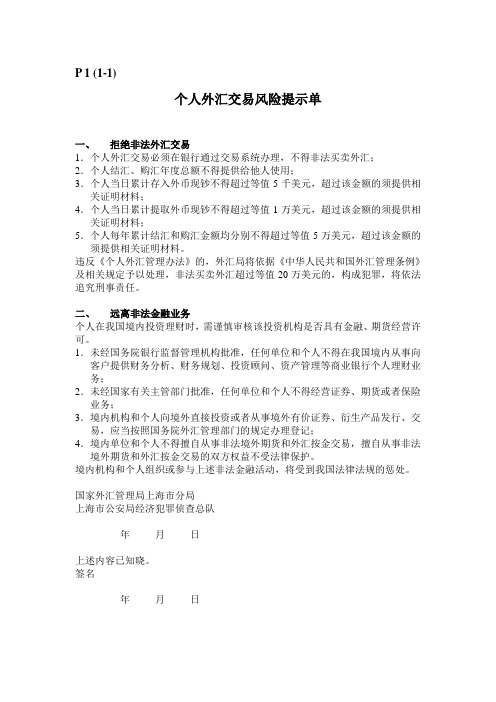

C-E-1S个人外汇交易提示-1

个人外汇交易风险提示单一、拒绝非法外汇交易1.个人外汇交易必须在银行通过交易系统办理,不得非法买卖外汇;2.个人结汇、购汇年度总额不得提供给他人使用;3.个人当日累计存入外币现钞不得超过等值5千美元,超过该金额的须提供相关证明材料;4.个人当日累计提取外币现钞不得超过等值1万美元,超过该金额的须提供相关证明材料;5.个人每年累计结汇和购汇金额均分别不得超过等值5万美元,超过该金额的须提供相关证明材料。

违反《个人外汇管理办法》的,外汇局将依据《中华人民共和国外汇管理条例》及相关规定予以处理,非法买卖外汇超过等值20万美元的,构成犯罪,将依法追究刑事责任。

二、远离非法金融业务个人在我国境内投资理财时,需谨慎审核该投资机构是否具有金融、期货经营许可。

1.未经国务院银行监督管理机构批准,任何单位和个人不得在我国境内从事向客户提供财务分析、财务规划、投资顾问、资产管理等商业银行个人理财业务;2.未经国家有关主管部门批准,任何单位和个人不得经营证券、期货或者保险业务;3.境内机构和个人向境外直接投资或者从事境外有价证券、衍生产品发行、交易,应当按照国务院外汇管理部门的规定办理登记;4.境内单位和个人不得擅自从事非法境外期货和外汇按金交易,擅自从事非法境外期货和外汇按金交易的双方权益不受法律保护。

境内机构和个人组织或参与上述非法金融活动,将受到我国法律法规的惩处。

国家外汇管理局上海市分局上海市公安局经济犯罪侦查总队_________年_____月_____日上述内容已知晓。

签名_________年_____月_____日Risk alerts for Individual Foreign Exchange TransactionsA.Avoid illegal foreign exchange transactions1.Individual foreign exchange transactions must be done in banks through theirtransaction systems and illegal foreign exchange transactions are prohibited. 2.Annual quota for individual foreign exchange purchase and sale is nottransferable.3.The daily aggregate of foreign exchange cash deposits by individuals shall notexceed an amount equivalent to USD5,000; for any foreign exchange trading exceeding the limit, please refer to bank clerks.4.The daily aggregate of foreign exchange cash withdrawals by individualsshall not exceed an amount equivalent to USD10,000; for any foreign exchange trading exceeding the limit, please refer to bank clerks.5.The annual aggregate of foreign exchange purchase and sale transactions byindividuals shall not exceed an amount equivalent to USD50,000 respectively;for any foreign exchange trading exceeding the limit, please refer to bank clerks.Any violation of Measures for the Administration of Individual Foreign Exchange shall be penalized by the State Administration of Foreign Exchange according to Regulations on Foreign Exchange Control of the People’s Republic of China and other relevant regulations. Illegal foreign exchange trading exceeding USD200,000 or its equivalent shall constitute a crime and be investigated for criminal responsibility in accordance with the law.B.Disassociate from illegal financial businessWhen making investment with an institution in the People’s Republic of China, individuals shall carefully examine whether the institution has a permit for financial and futures business.1.Unless approved by China Banking regulatory Commission, no entity orindividual may provide commercial banking personal wealth management services within the People’s Republic of China, including financial analysis, financial planning, investment advisory service, asset management, etc.2.Unless approved by relevant state authorities, no entity or individual mayengage in the securities, futures or insurance business.3.Domestic institutions and individuals engaging in direct foreign investmentand/or the issuance or trading of overseas securities or derivatives shall complete the registration as required by the regulations of the State Administration of Foreign Exchange.4.Domestic institutions and individuals shall not engage in illegal overseasfutures trading or foreign exchange margin trading. The rights and interests of both parties involved in such trading shall not be protected by law.Any domestic institution or individual organizing or participating in the above-mentioned illegal financial activities will be penalized under the laws and regulations of the People’ Republic of China.Shanghai Branch of the State Administration of Foreign ExchangeEconomic Crime Investigation Department of Shanghai Public Security Bureau Date:I hereby acknowledge that I fully understand the above contents.SignatureDate:。

外贸银行转账知识

外贸银行转账知识外贸银行转账是指国际贸易中的跨国转账操作。

以下是一些与外贸银行转账相关的知识:1. 电汇(Telegraphic Transfer,简称T/T):电汇是一种通过银行的电子系统将资金从一个账户转移到另一个账户的方式。

通常,买方在外贸交易中向卖方支付货款时会选择使用电汇。

2. SWIFT代码:SWIFT(Society for Worldwide Interbank Financial Telecommunication)是国际银行间的一种通信网络,它提供了一个标准化的体系,使得不同银行之间可以安全快捷地进行信息交流和转账操作。

SWIFT代码是每个银行在该系统中的唯一识别码,类似于银行的身份证号码,它用于在转账操作中标识银行。

3. 银行手续费:进行外贸银行转账时,银行通常会收取一定的手续费。

手续费的金额取决于各个银行的政策,转账金额的大小以及转账的国家和地区。

4. 收款账户信息:在进行外贸银行转账时,买方需要提供卖方的收款账户信息,包括账户名称、账户号码、开户行名称和SWIFT代码等。

确保提供准确的账户信息非常重要,否则转账可能会失败或款项可能会被转到错误的账户上。

5. 贸易文件要求:通常,外贸银行转账需要提供一些与交易相关的贸易文件,例如发票、装箱单、报关单等。

这些文件是转账的重要依据,用于验证交易的合法性和确保款项正确到账。

需要注意的是,不同国家和地区的外贸银行转账规定可能有所不同,买卖双方在转账前应该了解并遵守当地的相关法律和规定。

此外,由于外贸银行转账涉及到跨国交易,可能面临一些风险,买卖双方应保持警惕,确保交易安全。

最好在转账前与银行进行沟通,了解并遵循他们的建议和注意事项。

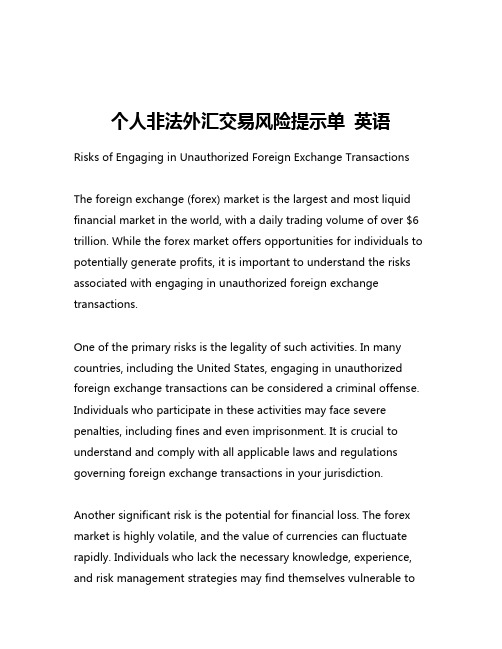

个人非法外汇交易风险提示单 英语

个人非法外汇交易风险提示单英语Risks of Engaging in Unauthorized Foreign Exchange TransactionsThe foreign exchange (forex) market is the largest and most liquid financial market in the world, with a daily trading volume of over $6 trillion. While the forex market offers opportunities for individuals to potentially generate profits, it is important to understand the risks associated with engaging in unauthorized foreign exchange transactions.One of the primary risks is the legality of such activities. In many countries, including the United States, engaging in unauthorized foreign exchange transactions can be considered a criminal offense. Individuals who participate in these activities may face severe penalties, including fines and even imprisonment. It is crucial to understand and comply with all applicable laws and regulations governing foreign exchange transactions in your jurisdiction.Another significant risk is the potential for financial loss. The forex market is highly volatile, and the value of currencies can fluctuate rapidly. Individuals who lack the necessary knowledge, experience, and risk management strategies may find themselves vulnerable tosignificant losses. The leveraged nature of forex trading can amplify both potential gains and losses, making it particularly risky for those who are new to the market.Unauthorized foreign exchange transactions may also expose individuals to the risk of fraud. Unscrupulous individuals or entities may attempt to take advantage of unsuspecting participants by engaging in fraudulent activities, such as misrepresenting trading strategies, manipulating prices, or even outright theft of funds. It is essential to thoroughly research and verify the legitimacy of any individuals or entities with whom you may engage in forex transactions.Furthermore, engaging in unauthorized foreign exchange transactions can have serious consequences for an individual's financial standing and creditworthiness. Regulatory authorities may impose penalties or restrictions on individuals who are found to be involved in illegal forex activities, which can negatively impact their ability to access financial services in the future.It is important to note that the risks associated with unauthorized foreign exchange transactions are not limited to financial losses or legal consequences. Individuals who engage in these activities may also face reputational damage, which can have far-reaching implications for their personal and professional lives.In conclusion, while the forex market may present opportunities for potential gains, the risks associated with engaging in unauthorized foreign exchange transactions are significant and should not be underestimated. Individuals who are interested in participating in the forex market should do so through legitimate and regulated channels, and should seek the guidance of qualified financial professionals to ensure that they understand and can effectively manage the risks involved.。

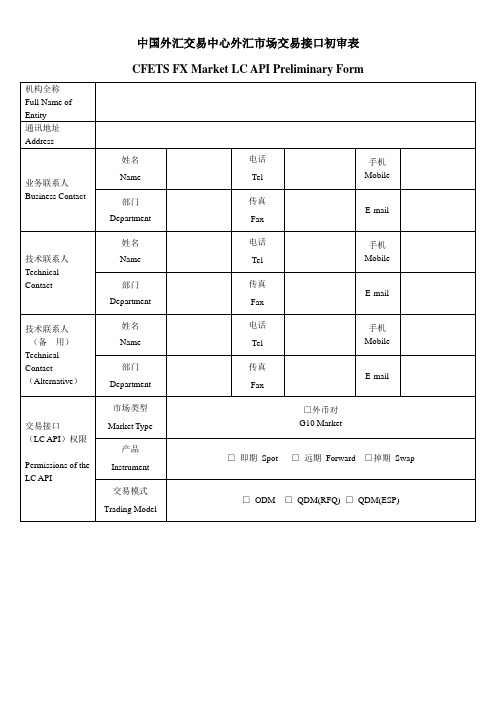

中国外汇交易中心外汇市场交易接口服务初审表

中国外汇交易中心外汇市场交易接口初审表CFETS FX Market LC API Preliminary Form注Notes:1. 本申请表为交易文件的一部分。

This form is one part of the application material.2. 上述业务联系人应为申请机构直接参与银行间外汇市场业务的部门人员。

The hereinabove "Business Contact" shall be the person from the department that is directly participating in the interbank FX market.3. 请如实填写申请表,盖章后将扫描件发送至:fx_mkt@; 原件邮寄至:上海市黄浦区中山东一路15号中国外汇交易中心市场一部邮编:200002。

Please fill in this form truthfully and send the scanned copy with seal to: fx_mkt@; the original shall be mailed to: FX Market Department China Foreign Exchange Trade System, No. 15 Zhongshan(E) Road, postcode: 200002. 4. 各项准备工作完成并经交易中心认可后,交易中心将以邮件方式向机构发送用户名和密码等,通知机构正式上线,并自上线日的次月起按收费办法计费。

After all the preparations are completed and approved by CFETS, CFETS will send the user name and password to the applicant via e-mail, notify the applicant to go online, and charged according to the fee standards from the next month of the online date.5. 技术咨询电话:4009787878-5-1。

换汇英文邮件

换汇英文邮件

Dear Mr. Smith,

We have received your remitting application. We are handling this work now . If you want to know the progress, please contact with us at any time, we wil l inform the detailed progress. After the , we will mail the related notes to you. Please take a check. Thank you for your trust. We will serve yo u at our best.

Truthfully yours,

China bank, Wuhan branch

亲爱的史密斯先生:

我们已经收到您的关于汇款的申请。

我们正在和有关机构办理这项业务。

如需知道相关信息请及时和我们联系,我们将详细告知详细过程。

汇款成功后,我们会把相关的票据邮寄给您。

请注意查收。

谢谢您对我们的信任。

我们将全力为您服务。

中国银行武汉分行。

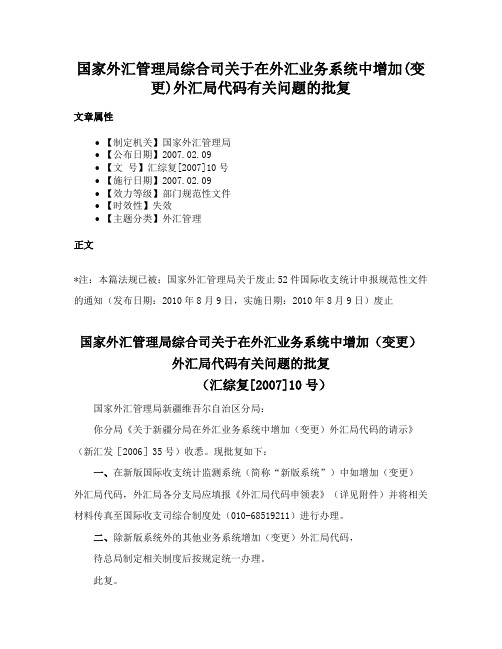

国家外汇管理局综合司关于在外汇业务系统中增加(变更)外汇局代码有关问题的批复

国家外汇管理局综合司关于在外汇业务系统中增加(变更)外汇局代码有关问题的批复文章属性•【制定机关】国家外汇管理局•【公布日期】2007.02.09•【文号】汇综复[2007]10号•【施行日期】2007.02.09•【效力等级】部门规范性文件•【时效性】失效•【主题分类】外汇管理正文*注:本篇法规已被:国家外汇管理局关于废止52件国际收支统计申报规范性文件的通知(发布日期:2010年8月9日,实施日期:2010年8月9日)废止国家外汇管理局综合司关于在外汇业务系统中增加(变更)外汇局代码有关问题的批复(汇综复[2007]10号)国家外汇管理局新疆维吾尔自治区分局:你分局《关于新疆分局在外汇业务系统中增加(变更)外汇局代码的请示》(新汇发[2006]35号)收悉。

现批复如下:一、在新版国际收支统计监测系统(简称“新版系统”)中如增加(变更)外汇局代码,外汇局各分支局应填报《外汇局代码申领表》(详见附件)并将相关材料传真至国际收支司综合制度处(************)进行办理。

二、除新版系统外的其他业务系统增加(变更)外汇局代码,待总局制定相关制度后按规定统一办理。

此复。

二OO七年二月九日附件:《外汇局代码申领表》年月日┌─────────────┬─────────────────┐│外汇局名称││├─────────────┼─────────────────┤│外汇局级别│┌┐分局┌┐中心支局┌┐│││└┘ └┘ └┘ 支局│├─────────────┼─────────────────┤│外汇局地址││├─────────────┼─────────────────┤│邮政编码││├─────────────┼─────────────────┤│联系人││├─────────────┼─────────────────┤│联系电话││├─────────────┼─────────────────┤│传真││├─────────────┼─────────────────┤│上级外汇局名称││├─────────────┼─────────────────┤│所属数据中心的外汇局代码││├─────────────┼─────────────────┤│外汇局内部网络节点地址││├─────────────┼─────────────────┤│地址确认││├─────────────┼─────────────────┤│银行专线网络IP节点地址││├─────────────┼─────────────────┤│地址确认││├─────────────┼─────────────────┤│银行专线网络E-MAIL节点地址││├─────────────┼─────────────────┤│地址确认││├─────────────┼─────────────────┤│申领外汇局代码原因│┌┐新增│││└┘ │││┌┐ 变更原外汇局代码为:____│││└┘ │││┌┐ 其他│││└┘ │├─────────────┼─────────────────┤│外汇局签章││└─────────────┴─────────────────┘。

外汇操作订单出现灰色

外汇操作订单出现灰色不少投资者进行外汇操作时看到自己的订单呈现出灰色状态就一脸懵逼,不知道为什么会出现这种现象也不知道应该如何解决这种状态,下面由店铺为大家整理的外汇操作新订单出现灰色的原因,希望大家喜欢!外汇操作新订单出现灰色的原因1.账户处于锁定或者禁止交易状态一般开户后很多平台会有一个账户激活时间,不论是自动激活还是入金等,在没有激活前客户是无法交易的。

还有一种情况是客户状态存在异常,比如第三方入金,平台禁止了账户交易,只有问题解决后才能正常交易。

遇到这些情况客户可以随时咨询通汇客服经理,协助解决。

2.使用只读或者投资人密码登录在mt4交易中存在两个密码,一个是主密码一个是投资人密码。

投资人密码是指客户可以将账号和投资人密码发给别人,别人登录后只能看到客户的交易记录,但是无法下单交易,这个时候新订单就是灰色的。

外汇交易订单如何去市场成交为交易商和平台商部署交易系统久了,便不时遇到同行或者外行问我“一个外汇交易的订单怎么样去到市场成交的呢?”我往往会很详细的讲一遍,但发现远不及将它写下来那样持久和传播,所以,笔者希望借这个机会阐述这个过程,以及由此延伸的几个方面,包括“外汇市场的构成”、“流动性的理解”、“订单的流转”、“交易系统架构的部署及优化”以及“银行间价格的整合及优化”。

在我看来,“一个外汇交易的订单如何去到市场成交”的问题,其实就是终端用户(市场参与者)在市场(外汇市场)里交互信息流和资金流的过程。

在“外汇市场”里面,最主要和重要的参与主体是央行、政府、实体企业、商业银行、投资银行、基金、大型券商和做市商,他们源源不断地在“外汇市场”里面产生买卖需求,他们买卖的方向、数量、结算期限、结构和条件,就形成了外汇市场里最近很流行的词“流动性”。

什么是“流动性”?以我所见,就是如何以更低的成本、对市场更小的影响去完成一个交易的衡量和能力。

评估一个市场“好不好”的重要方面就是评估这个市场的流动性情况,例如,买卖价格是否即时更新,标的产品被交易后是否在极短的时间内有新的补充,或者是,市场内买卖双方是否足够多,信息对称的程度有多高,是否存在“价格歧视”,当然,还包括交易成本结构是否合理,成本是否尽可能低,以及交易前后是否有相对应的“信息透明”以提高市场整体效率,等等。

国家外汇管理局关于规范货物贸易外汇收支电子单证审核的通知

国家外汇管理局关于规范货物贸易外汇收支电子单证

审核的通知

文章属性

•【制定机关】国家外汇管理局

•【公布日期】2016.09.28

•【文号】汇发[2016]25号

•【施行日期】2016.11.01

•【效力等级】部门规范性文件

•【时效性】失效

•【主题分类】外汇管理

正文

国家外汇管理局关于规范货物贸易外汇收支电子单证审核的

通知

汇发〔2016〕25号国家外汇管理局各省、自治区、直辖市分局、外汇管理部,深圳、大连、青岛、厦门、宁波市分局:

为进一步促进货物贸易外汇收支便利化,满足外汇指定银行(以下简称银行)和境内机构(以下简称企业)办理外汇业务的电子化需求,国家外汇管理局制定了《货物贸易外汇收支电子单证审核指引》(以下简称《指引》,见附件),现印发你们,请遵照执行,并就有关事宜通知如下:

一、自2016年11月1日起,按照现行货物贸易外汇管理规定和《指引》要求,银行为符合条件的企业办理货物贸易外汇收支时,可以审核其电子单证。

二、国家外汇管理局各分局、外汇管理部接到本通知后,应及时转发辖内中心支局(支局)、地方性商业银行及外资银行。

各中资银行收到本通知后,应及时转发下属分支机构。

执行过程中如遇问题,请及时向国家外汇管理局反馈。

特此通知。

附件:货物贸易外汇收支电子单证审核指引

国家外汇管理局

2016年9月28日。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

16-9

Copyright © 2010 Pearson Addison-Wesley. All rights reserved.

Effective Return Differential

• From the covered interest parity relation, the effective return differential between a U.S. asset and a U.K. asset is written as: iUS – [(E*t+1 – Et )/Et ] – iUK = (F – E*t +1)/Et • The effective return differential is equal to the percentage difference between the forward and expected future spot rate. • If the differential is positive, then there is a positive risk premium on the domestic currency.

16-7

Copyright © 2010 Pearson Addison-Wesley. All rights reserved.

Risk Premium

• The foreign exchange risk premium is the difference between the forward rate and the expected future spot rate.

16-13

Copyright © 2010 Pearson Addison-Wesley. All rights reserved.

International Investment and Diversified Portfolios

• International investment is partly motivated by interest differentials among countries. Another incentive is the desire to hold diversified portfolios. • Diversified portfolios are assets denominated in several currencies. • By diversifying and selecting different assets (of different countries) for a portfolio, an investor can reduce the variability of the portfolio.

• • • • • • • • • • Types of Exchange Risk Hedging Against Foreign Exchange Risk Foreign Exchange Risk Premium Efficient Market Foreign Exchange Forecasting Diversified Portfolio Home Bias Direct Foreign Investment Capital Flight and Capital Inflows Bank Lending and Financial Crisis

16-4

Copyright © 2010 Pearson Addison-Wesley. All rights reserved.

Illustration of Types of Exchange Rate Risk

• Refer to Table 16.1 • Translation exposure occurs when a foreigncurrency-denominated balance sheet is translated into the parent company’s home currency. When the foreign currency depreciates relative to the home currency, then the owner’s equity falls. • Transaction exposure occurs when the firm commits to a future transaction without hedging via a forward contract. • Economic exposure is the vulnerability of future profitability to exchange rate changes.

16-8

Copyright © 2010 Pearson Addison-Wesley. All rights reserved.

Risk and Risk Aversion

• The risk associated with an asset is the contribution of that asset to the overall portfolio risk of an investor. • Risk aversion is the tendency of investors to prefer less risk to more risk. Risk aversion implies that people must be paid to take risk.

Ways of Hedging Against Exchange Rate Risk

• The forward, futures, or options market. • Invoicing in the domestic currency. • Speeding (slowing) payments of currencies expected to appreciate (depreciate). • Speeding (slowing) collection of currencies expected to depreciate (appreciate).

16-5

Copyright © 2010 Pearson Addison-Wesley. All rights reserved.

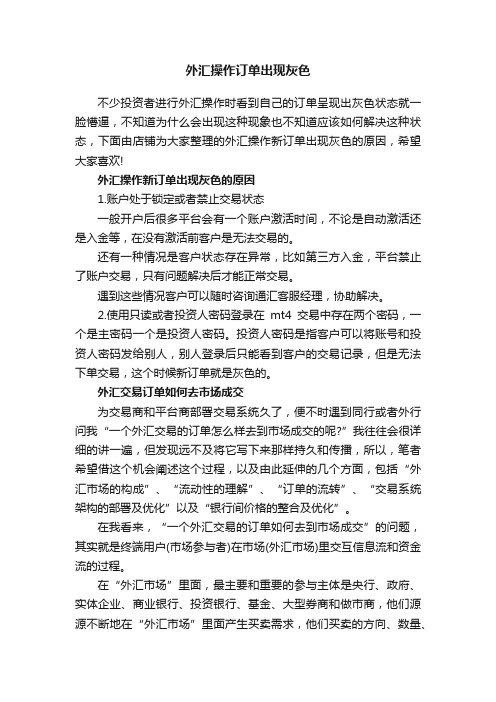

TABLE 16.1 Balance Sheet of XYZSaudi Arabia, May 31

16-6

Copyright © 2010 Pearson Addison-Wesley. All rights reserved.

Chapter 16

Foreign-Exchange Risk, Forecasting, and International Investment

Copyright © 2010 Pearson Addison-Wesley. All rights reserved.

Topics to be Covered

16-3

Copyright © 2010 Pearson Addison-Wesley. All rights reserved.

Types of Foreign Exchange Risk

• Translation Exposure—also called accounting exposure, is the difference between foreigncurrency-denominated assets and foreign-currencydenominated liabilities. • Transaction Exposure—results from the uncertain domestic currency value of a foreign-currencydenominated transaction to be completed at some future date. • Economic Exposure—the risk to the value of the firm arising from exchange rate changes. This exposure is the most important to the firm.

16-2

Copyright © 2010 Pearson Addison-Wesley. All rights reserved.

Foreign Exchange Risk

• International business involves foreign exchange risk because the value of transactions is sensitive to changes in the exchange rate. • Forecasting exchange rates is an important part of the decision-making process of international firms and investors.

16-11

Copyright © 2010 Pearson Addison-Wesley. All rights reserved.

Long Position vs. Short Position

• Long Position—buying currency for future delivery. • Short Position—selling currency for future delivery. • Discuss Global Insights 16.1: The Carry Trade

16-10

Copyright © 2010 Pearson Addison-Wesley. All rights reserved.