2019最新各行业税负率大全

各行业平均税负率

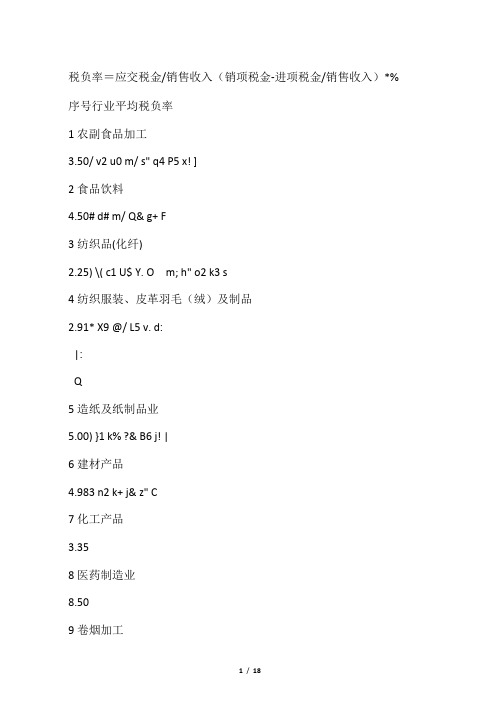

税负率=应交税金/销售收入(销项税金-进项税金/销售收入)*% 序号行业平均税负率1农副食品加工3.50/ v2 u0 m/ s" q4 P5 x! ]2食品饮料4.50# d# m/ Q& g+ F3纺织品(化纤)2.25) \( c1 U$ Y. O m; h" o2 k3 s4纺织服装、皮革羽毛(绒)及制品2.91* X9 @/ L5 v. d:|:Q5造纸及纸制品业5.00) }1 k% ?& B6 j! |6建材产品4.983 n2 k+ j& z" C7化工产品3.358医药制造业8.509卷烟加工12.50- L0 t$ o( g3 ]7 N+ N& G 10塑料制品业3.50# x0 B4 A O, X4 C; Z% z 11非金属矿物制品业5.508 v$ V1 f6 \+ w, x( {" a3 ? 12金属制品业2.20, l& u# N3 E- W. `9 A1 |) h' ` 13机械交通运输设备3.706 U0 d6 ?. P5 T/ @14电子通信设备2.65. B:A+ ]0 w E15工艺品及其他制造业3.50+ p1 k! E1 _3 v% E16电气机械及器材3.7017电力、热力的生产和供应业4.95( z5 z7 m( b$ P9 B7 |- U1 w 18商业批发0.9019商业零售2.50. @3 z:o- Z/ ?+ v$ m9 ~20其他3.509 e9 T2 J# a) ~8 [# j:D税负率是指增值税纳税义务人当期应纳增值税占当期应税销售收入的比例., y) e0 T R1 m9 A企业税收负担率的测算分析1 n" ^, A# _; ?6 U& R$ Q6 M! p$ ^4 c$ s3 S+ Q税负率差异幅度=[企业税负率-本地区同行业平均税负率(或上年同期税负率)]÷本地区同行业平均税负率(或上年同期税负率)×100%: ^) |- j5 |$ [% T+ |1 ^将测算的企业税负率与上年同期、同行业平均税负率相比,如税负率差异幅度低于-30%,则该企业申报异常。

2019年增值税一般纳税人税负率参考表共5页文档

金属制品业

1.16

35

通用设备制造业

2.84

36

专用设备制造业

3.10

37

交通运输设备制造业

2.85

39

电气机械及器材制造业

2.22

40

通信设备、计算机及其他电子设备制造业

1.70

41

仪器仪表及文化、办公用机械制造业

3.49

42

工艺品及其他制造业

2.95

43

废弃资源和废旧材料回收加工业

0.65

44

电力、热力的生产和供应业

3.24

45

燃气生产和供应业

1.43

46

水的生产和供应业

5.45

47

房屋和土木工程建筑业

4.69

48

建筑安装业

9.35

49

建筑装饰业

2.82

50

其他建筑业

2.08

51

铁路运输业

0.29

52

道路运输业

3.37

53

城市公共交通业

0.00

55

航空运输业

6.22

57

装卸搬运和其他运输服务业

3、蔚蓝的天空虽然美丽,经常风云莫测的人却是起落无从。但他往往会成为风云人物,因为他经得起大风大浪的考验。

1.00

13

农副食品加工业

0.33

14

食品制造业

4.74

15

饮料制造业

2.92

16

烟草制品业

11.14

17

纺织业

1.48

18

纺织服装、鞋、帽制造业

3.90

19

皮革、毛皮、羽毛(绒)及其制品业

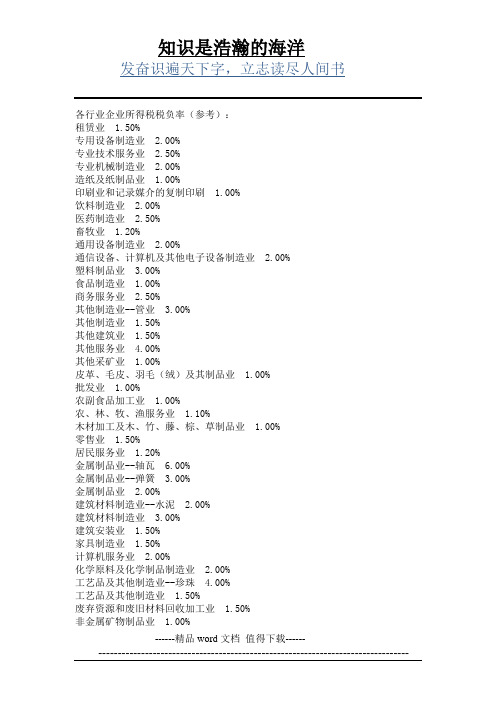

各行业企业所得税税负率预警参考值

各行业公司所得税税负率预警参照值1 餐饮业2.00%2 道路运送业2.00%3 电力、热力旳生产和供应业1.50%4 电气机械及器材制造业 2.00%5 房地产业4.00%6 纺织服装、鞋、帽制造业1.00%7 纺织业1.00%8 纺织业--袜业1.00%9非金属矿物制品业1.00%10 废弃资源和废旧材料回收加工业1.50%11 工艺品及其他制造业1.50%12 工艺品及其他制造业--珍珠4.00%13 化学原料及化学制品制造业 2.00%14计算机服务业2.00%15 家具制造业1.50%16 建筑安装业1.50%17 建筑材料制造业3.00%18 建筑材料制造业--水泥 2.00%19 金属制品业 2.00%20 金属制品业--弹簧3.00%21 金属制品业--轴瓦6.00%22 居民服务业1.20%23 零售业1.50%24 木材加工及木、竹、藤、棕、草制品业1.00%25农、林、牧、渔服务业1.10% 26农副食品加工业1.00% 27 批发业1.00%28 皮革、毛皮、羽毛(绒)及其制品业1.00%29 其他采矿业1.00% 30 其他服务业4.00% 31 其他建筑业1.50%32 其他制造业1.50%33 其他制造业--管业3.00%34其他制造业--水暧管件 1.00%35 商务服务业2.50%36 食品制造业 1.00%37 塑料制品业3.00%38 通信设备、计算机及其他电子设备制造业2.00%39 通用设备制造业2.00%40 畜牧业1.2041 医药制造业2.50%42饮料制造业2.00%43 印刷业和记录媒介旳复制印刷1.00%44 娱乐业6.00%45 造纸及纸制品业1.00%46 专业机械制造业2.00%47 专业技术服务业2.50%。

增值税行业平均税负率参照表

增值税行业平均税负率参照表税负率=应交税金/销售收入即係=(销项税-进项税)/销售收入×100%序号行业平均税负率1 农副食品加工 3.502 食品饮料 4.503 纺织品(化纤) 2.254 纺织服装、皮革羽毛(绒)及制品 2.915 造纸及纸制品业 5.006 建材产品 4.987 化工产品 3.358 医药制造业8.509 卷烟加工12.5010 塑料制品业 3.5011 非金属矿物制品业 5.5012 金属制品业 2.2013 机械交通运输设备 3.7014 电子通信设备 2.6515 工艺品及其他制造业 3.5016 电气机械及器材 3.7017 电力、热力的生产和供应业 4.9518 商业批发0.9019 商业零售 2.5020 其他 3.50税负率是指增值税纳税义务人当期应纳增值税占当期应税销售收入的比例。

企业税收负担率的测算分析税负率差异幅度=[企业税负率-本地区同行业平均税负率(或上年同期税负率)]÷本地区同行业平均税负率(或上年同期税负率)×100%将测算的企业税负率与上年同期、同行业平均税负率相比,如税负率差异幅度低于-30%,则该企业申报异常。

(二)企业销售额变动率的测算分析当月应税销售额变动率=(当月应税销售额-上月应税销售额)÷上月应税销售额×100%累计应税销售额变动率=(本期累计应税销售额-上年同期应税销售额)÷上年同期应税销售额×100%累计应税销售额变动率或当月应税销售额变动率超过50%或低于-50%,应将应税销售额和应纳税额进行配比分析,以确定该企业申报是否异常。

(三)企业销售成本变动率与销售额变动率的配比分析销售成本变动率=(本期累计销售成本-上年同期累计销售成本)÷上年同期累计销售成本×100%销售额变动率=(本期累计销售额-上年同期累计销售额)÷上年同期累计销售额×100%企业销售成本变动率与销售额变动率的差异额=销售成本变动率-销售额变动率如果企业销售成本变动率与销售额变动率的差异幅度超过各地设定的正常峰值,该企业申报异常。

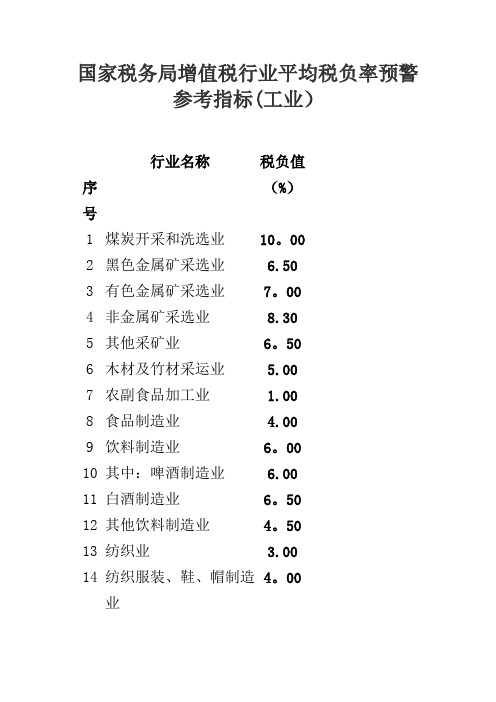

行业平均税负率

国家税务局增值税行业平均税负率预警参考指标(工业)序号行业名称税负值(%)1 煤炭开采和洗选业10。

002 黑色金属矿采选业 6.503 有色金属矿采选业7。

004 非金属矿采选业8.305 其他采矿业6。

506 木材及竹材采运业 5.007 农副食品加工业 1.008 食品制造业 4.009 饮料制造业6。

0010 其中:啤酒制造业 6.0011 白酒制造业6。

5012 其他饮料制造业4。

5013 纺织业 3.0014 纺织服装、鞋、帽制造业4。

0015 木材加工及木、竹、藤、3.50棕、草制品业16 家具制造业 5.3017 造纸 3.5018 纸制品业 3.505。

50 19 印刷业和记录媒介的复制印刷20 文教体育用品制造业4。

004.50 21 化学原料及化学制品制造业22 医药制造业7.0023 化学纤维制造业1。

2024 橡胶制品业4。

5025 塑料制品业 4.5026 非金属矿物制品业7。

504.00 27 黑色金属冶炼及压延加工业28 其中:铁合金冶炼业 4.0029 金冶炼业3。

0030 有色金属冶炼及压延加3.50工业31 金属制品业2。

0032 通用设备制造业3。

0033 专用设备制造业2。

8034 交通运输设备制造业 3.5035 其中:机车制造业1。

2036 机车车辆配件制造业 4.5037 电气机械及器材制造业 3.0038 通信设备、计算机及其2.00他电子设备制造业4。

50 39 仪器仪表及文化、办公用机械制造业40 工艺品及其他制造业5。

006.00 41 电力、热力的生产和供应业42 其中:水力发电业 6.0043 火力发电业9。

0044 燃气生产和供应业 1.7045 水的生产和供应业6。

0046 林业7.00附件2:国家税务局增值税行业平均税负率预警参考指标(商业)。

各行业税负率

增值税行业平均税负率参照表序号行业平均税负率1 农副食品加工 3.52 食品饮料 4.53 纺织品(化纤) 2.254 纺织服装、皮革羽毛〔绒〕及制品 2.915 造纸及纸制品业 56 建材产品 4.987 化工产品 3.358 医药制造业 8.59 卷烟加工12.510 塑料制品业 3.511 非金属矿物制品业 5.512 金属制品业 2.213 机械交通运输设备 3.714 电子通信设备 2.6515 工艺品及其他制造业 3.516 电气机械及器材 3.717 电力、热力的生产和供给业 4.9518 商业批发0.919 商业零售 2.520 其他 3.5〔一般工业企业不低于2%,商业不低于0.8%就可以了〕什么是税负?税负是怎么计算的?公司一般纳税人辅导期,上月认证了50万的增值税发票,这个月能开出多少票?怎么计算呢?是贸易企业一般税负在多少比拟适宜?简单的说,税负就是税收造成的负担,税负率是指企业在一定时期内〔一般一年〕已交税金除以销售收入的百分比,但是由于各个企业的具体情况不同,因此说负率也有所差异。

如果是小规模纳税人一般就是指税率的3%;如果是一般纳税人因为有抵扣,所以税率不固定,但在行业间会有一个平均数,税务机关也是依此评估纳税人的。

也就是通常所说的税负率其计算公式为:税负率=应缴税金/销售收入*100%一般税负率过低往往会引起税务局的关注,可以掌握在不低于1%〔商业企业1.5%左右〕,各行业的税负率是不同的,具体的税负率表是:税负怎么计算??比方:月底交税前对经理要求要多少理论税负率:销售毛利*17%除以销售收入实际税负率:实际上交税款除以销售收入税负率是指增值税纳税义务人当期应纳增值税占当期应税销售收入的比例. 对小规模纳税人来说,税负率就是征收率:3%〔以前是商业4%,工业6%〕,而对一般纳税人来说,由于可以抵扣进项税额,税负率就不是17%或13%,而是远远低于该比例,具体计算:税负率=当期应纳增值税/当期应税销售收入当期应纳增值税=当期销项税额-实际抵扣进项税额实际抵扣进项税额=期初留抵进项税额+本期进项税额-进项转出-出口退税-期末留抵进项税额注:1 对实行"免抵退"的生产企业而言,应纳增值税包括了出口抵减内销产品应纳税额2 通常情况下,当期应纳增值税=应纳增值税明细账"转出未交增值税"累计数+"出口抵减内销产品应纳税额"累计数问:1.我单位是进出口贸易公司,以自营出口为主,取得进出口权及出口业务已有3年,但最近业务比拟少,不知现在对销售收入方面是否还有规定,比方说,年销售额最少要到达180万.2.外销收入占总销售收入的95%以上的自营生产企业的增值税税负率如何计算.征税率为17%,退税率为13%.请列计算公式。

各行业企业所得税税负率

各行业企业所得税税负率(参考):租赁业 1.50%专用设备制造业 2.00%专业技术服务业 2.50%专业机械制造业 2.00%造纸及纸制品业 1.00%印刷业和记录媒介的复制印刷 1.00%饮料制造业 2.00%医药制造业 2.50%畜牧业 1.20%通用设备制造业 2.00%通信设备、计算机及其他电子设备制造业 2.00% 塑料制品业 3.00%食品制造业 1.00%商务服务业 2.50%其他制造业--管业 3.00%其他制造业 1.50%其他建筑业 1.50%其他服务业 4.00%其他采矿业 1.00%皮革、毛皮、羽毛(绒)及其制品业 1.00%批发业 1.00%农副食品加工业 1.00%农、林、牧、渔服务业 1.10%木材加工及木、竹、藤、棕、草制品业 1.00% 零售业 1.50%居民服务业 1.20%金属制品业--轴瓦 6.00%金属制品业--弹簧 3.00%金属制品业 2.00%建筑材料制造业--水泥 2.00%建筑材料制造业 3.00%建筑安装业 1.50%家具制造业 1.50%计算机服务业 2.00%化学原料及化学制品制造业 2.00%工艺品及其他制造业--珍珠 4.00%工艺品及其他制造业 1.50%废弃资源和废旧材料回收加工业 1.50%非金属矿物制品业 1.00%纺织业--袜业 1.00%纺织业 1.00%纺织服装、鞋、帽制造业 1.00%房地产业 4.00%电气机械及器材制造业 2.00%电力、热力的生产和供应业 1.50%道路运输业 2.00%。

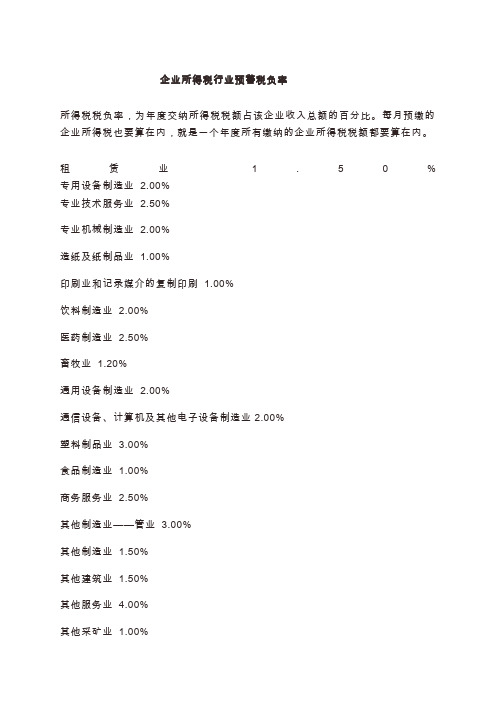

企业所得税行业预警税负率

企业所得税行业预警税负率所得税税负率,为年度交纳所得税税额占该企业收入总额的百分比。

每月预缴的企业所得税也要算在内,就是一个年度所有缴纳的企业所得税税额都要算在内。

租赁业1.50% 专用设备制造业 2.00%专业技术服务业 2.50%专业机械制造业 2.00%造纸及纸制品业 1.00%印刷业和记录媒介的复制印刷 1.00%饮料制造业 2.00%医药制造业 2.50%畜牧业 1.20%通用设备制造业 2.00%通信设备、计算机及其他电子设备制造业2.00%塑料制品业 3.00%食品制造业 1.00%商务服务业 2.50%其他制造业——管业 3.00%其他制造业 1.50%其他建筑业 1.50%其他服务业 4.00%其他采矿业 1.00%皮革、毛皮、羽毛(绒)及其制品业1.00%批发业 1.00%农副食品加工业 1.00%农、林、牧、渔服务业 1.10%木材加工及木、竹、藤、棕、草制品业 1.00% 零售业 1.50%居民服务业 1.20%金属制品业——轴瓦 6.00%金属制品业——弹簧 3.00%金属制品业 2.00%建筑材料制造业——水泥 2.00%建筑材料制造业 3.00%建筑安装业 1.50%家具制造业 1.50%计算机服务业 2.00%化学原料及化学制品制造业 2.00%工艺品及其他制造业——珍珠 4.00%工艺品及其他制造业 1.50%废弃资源和废旧材料回收加工业 1.50%非金属矿物制品业 1.00%纺织业——袜业 1.00%纺织业 1.00%纺织服装、鞋、帽制造业 1.00% 房地产业 4.00%电气机械及器材制造业 2.00%电力、热力的生产和供应业 1.50% 道路运输业 2.00%。

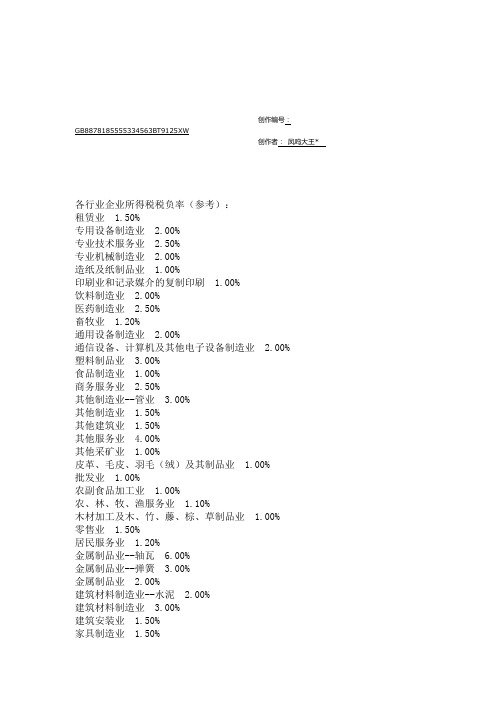

各行业企业所得税税负率

创作编号:GB8878185555334563BT9125XW创作者:凤呜大王*各行业企业所得税税负率(参考):租赁业 1.50%专用设备制造业 2.00%专业技术服务业 2.50%专业机械制造业 2.00%造纸及纸制品业 1.00%印刷业和记录媒介的复制印刷 1.00%饮料制造业 2.00%医药制造业 2.50%畜牧业 1.20%通用设备制造业 2.00%通信设备、计算机及其他电子设备制造业 2.00%塑料制品业 3.00%食品制造业 1.00%商务服务业 2.50%其他制造业--管业 3.00%其他制造业 1.50%其他建筑业 1.50%其他服务业 4.00%其他采矿业 1.00%皮革、毛皮、羽毛(绒)及其制品业 1.00%批发业 1.00%农副食品加工业 1.00%农、林、牧、渔服务业 1.10%木材加工及木、竹、藤、棕、草制品业 1.00%零售业 1.50%居民服务业 1.20%金属制品业--轴瓦 6.00%金属制品业--弹簧 3.00%金属制品业 2.00%建筑材料制造业--水泥 2.00%建筑材料制造业 3.00%建筑安装业 1.50%家具制造业 1.50%计算机服务业 2.00%化学原料及化学制品制造业 2.00%工艺品及其他制造业--珍珠 4.00%工艺品及其他制造业 1.50%废弃资源和废旧材料回收加工业 1.50%非金属矿物制品业 1.00%纺织业--袜业 1.00%纺织业 1.00%纺织服装、鞋、帽制造业 1.00%房地产业 4.00%电气机械及器材制造业 2.00%电力、热力的生产和供应业 1.50%道路运输业 2.00%创作编号:GB8878185555334563BT9125XW创作者:凤呜大王*。

各行业企业所得税税负率

各行业企业所得税税负率(参考):租赁业 1.50%专用设备制造业 2.00%专业技术服务业 2.50%专业机械制造业 2.00%造纸及纸制品业 1.00%印刷业和记录媒介的复制印刷 1.00%饮料制造业 2.00%医药制造业 2.50%畜牧业 1.20%通用设备制造业 2.00%通信设备、计算机及其他电子设备制造业 2.00% 塑料制品业 3.00%食品制造业 1.00%商务服务业 2.50%其他制造业--管业 3.00%其他制造业 1.50%其他建筑业 1.50%其他服务业 4.00%其他采矿业 1.00%皮革、毛皮、羽毛(绒)及其制品业 1.00%批发业 1.00%农副食品加工业 1.00%农、林、牧、渔服务业 1.10%木材加工及木、竹、藤、棕、草制品业 1.00% 零售业 1.50%居民服务业 1.20%金属制品业--轴瓦 6.00%金属制品业--弹簧 3.00%金属制品业 2.00%建筑材料制造业--水泥 2.00%建筑材料制造业 3.00%建筑安装业 1.50%家具制造业 1.50%计算机服务业 2.00%化学原料及化学制品制造业 2.00%工艺品及其他制造业--珍珠 4.00%工艺品及其他制造业 1.50%废弃资源和废旧材料回收加工业 1.50%非金属矿物制品业 1.00%纺织业--袜业 1.00%纺织业 1.00%纺织服装、鞋、帽制造业 1.00% 房地产业 4.00%电气机械及器材制造业 2.00%电力、热力的生产和供应业 1.50% 道路运输业 2.00%。

各行业税负率汇总

各行业税负率汇总集团文件版本号:(M928-T898-M248-WU2669-I2896-DQ586-M1988)各行业税负率汇总一、企业税负率计算通常我们说的税负率是指增值税:理论税负率:销售毛利*17%除以销售收入实际税负率:实际上交税款除以销售收入税负率是指增值税纳税义务人当期应纳增值税占当期应税销售收入的比例。

对小规模纳税人来说,税负率就是征收率3%。

而对一般纳税人来说,由于可以抵扣进项税额,税负率就不是17%或13%,而是远远低于该比例,具体计算:税负率=当期应纳增值税/当期应税销售收入当期应纳增值税=当期销项税额-实际抵扣进项税额实际抵扣进项税额=期初留抵进项税额+本期进项税额-进项转出-出口退税-期末留抵进项税额注1:对实行"免抵退"的生产企业而言?应纳增值税包括了出口抵减内销产品应纳税额.注2:通常情况下?当期应纳增值税=应纳增值税明细账"转出未交增值税"累计数+"出口抵减内销产品应纳税额"累计数.一般税负率过低是一种税负异常的表现,没有列明的行业可以掌握在不低于1%(商业1.5%左右),有列明的行业的税负率可以参考下表:二、企业增值税行业预警税负率行业预警税负率农副食品加工 3.50食品饮料 4.50纺织品(化纤) 2.25纺织服装、皮革羽毛(绒)及制品 2.91造纸及纸制品业5.00建材产品 4.98化工产品 3.35医药制造业 8.50卷烟加工12.50塑料制品业 3.50非金属矿物制品业 5.50金属制品业 2.20机械交通运输设备 3.70电子通信设备 2.65工艺品及其他制造业 3.50电气机械及器材3.70电力、热力的生产和供应业 4.95商业批发 0.90商业零售 2.50其他3.5三、企业所得税行业预警税负率行业预警税负率专用设备制造业 2.00%专业技术服务业2.50%专业机械制造业 2.00%造纸及纸制品业 1.00%印刷业和记录媒介的复制印刷 1.00%饮料制造业2.00%医药制造业 2.50%畜牧业 1.20%通用设备制造业 2.00%通信设备、计算机及其他电子设备制造业2.00% 塑料制品业 3.00%食品制造业 1.00%商务服务业 2.50%其他制造业--管业3.00%其他制造业 1.50%其他建筑业 1.50%其他服务业 4.00%其他采矿业1.00%皮革、毛皮、羽毛(绒)及其制品业1.00%批发业 1.00%农副食品加工业1.00%农、林、牧、渔服务业 1.10%木材加工及木、竹、藤、棕、草制品业 1.00%居民服务业 1.20%金属制品业--轴瓦 6.00%金属制品业--弹簧 3.00%金属制品业2.00%建筑材料制造业--水泥 2建筑材料制造业 3.00%建筑安装业 1.50%家具制造业1.50%计算机服务业 2.00%化学原料及化学制品制造业 2.00%工艺品及其他制造业--珍珠4.00%工艺品及其他制造业 1.50%废弃资源和废旧材料回收加工业1.50% 非金属矿物制品业1.00%纺织业--袜业 1.00%纺织业 1.00%纺织服装、鞋、帽制造业 1.00%房地产业4.00%电气机械及器材制造业 2.00%电力、热力的生产和供应业 1.50%道路运输业 2.00%。

2019最新各行业税负率大全

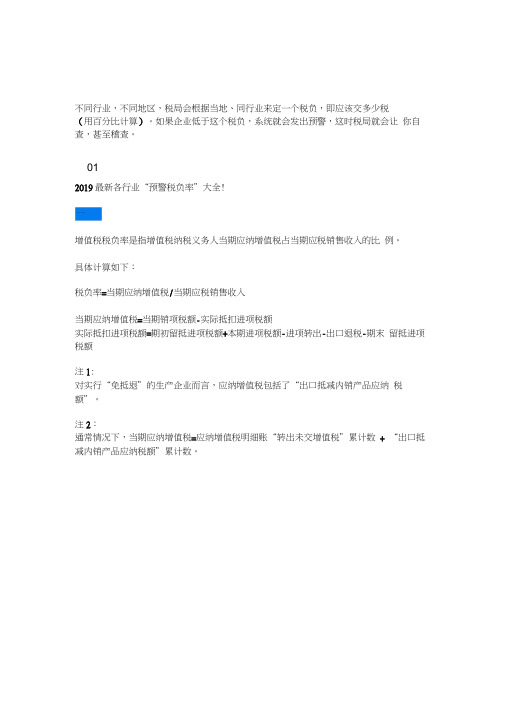

不同行业,不同地区,税局会根据当地、同行业来定一个税负,即应该交多少税(用百分比计算)。

如果企业低于这个税负,系统就会发出预警,这时税局就会让你自查,甚至稽查。

012019最新各行业“预警税负率”大全!增值税税负率是指增值税纳税义务人当期应纳增值税占当期应税销售收入的比例。

具体计算如下:税负率=当期应纳增值税/当期应税销售收入当期应纳增值税=当期销项税额-实际抵扣进项税额实际抵扣进项税额=期初留抵进项税额+本期进项税额-进项转出-出口退税-期末留抵进项税额注1:对实行“免抵退”的生产企业而言,应纳增值税包括了“出口抵减内销产品应纳税额”。

注2:通常情况下,当期应纳增值税=应纳增值税明细账“转出未交增值税”累计数+ “出口抵减内销产品应纳税额”累计数。

预警税员率打序号行业1农副食品加工 3.50% 2食品饮料 4.50% 3纺织品(化纤) 2.25% 4纺织服装、皮革羽毛 2.91% 5造纸及纸制品业 5.00%6材品 4.98% 7'化工产品 3.35% 8「医药制造业8.50% 9著烟加工12.50% 10「塑料制品业 3.50% 11非金属矿物制品业 5.50% 12制品业 2.20% 13机械交通运输设备 3.70% 14”电子通信设备 2.65%15工艺品及具他制造业 3.50% 16'电气机械及器材 3.70%4.95% 17'电力、热力的生产和供应、|"18「商业扌比发0.90% 19「商业零售 2.50% 20真他 3.50%所得税税负率,为年度交纳所得税税额占该企业收入总额的百分比。

每月预缴的企业所得税也要算在内,就是一个年度所有缴纳的企业所得税税额都要算在内。

022019会计考试税法计算公式大全!一增值税1、一般纳税人应纳税额=销项税额-进项税销项税额=销售额X税率组成计税价格二成本X(1+成本利润率)组成计税价格二成本X(1+成本利润率)十(1-消费税税率)2、进口货物应纳税额=组成计税价格X税率组成计税价格=关税完税价格+关税(+消费税)3、小规模纳税人应纳税额=销售额X征收率销售额=含税销售额*(1+征收率)二消费税1、一般情况应纳税额=销售额X税率不含税销售额=含税销售额*(1+增值税税率或征收率)组成计税价格=(成本+利润)十(1-消费税率)组成计税价格二成本X(1+成本利润率)十(1-消费税税率)组成计税价格=(材料成本+加工费)十(1-消费税税率)组成计税价格=(关税完税价格+关税)十(1-消费税税率)2、从量计征应纳税额=销售数量X单位税额三关税1、从价计征应纳税额=应税进口货物数量X单位完税价X适用税率2、从量计征应纳税额=应税进口货物数量X关税单位税额3、复合计征应纳税额=应税进口货物数量X关税单位税额+应税进口货物数量X单位完税价格X适用税率四[企业所得税应纳税所得额=收入总额-准予扣除项目金额应纳税所得额=利润总额+纳税调整增加额-纳税调整减少额应纳税额=应纳税所得额X税率月预缴额二月应纳税所得额X 25%月应纳税所得额=上年应纳税所得额X 1/12五个人所得税1、工资薪金所得:应纳税额=应纳税所得额X适用税率-速算扣除数2、稿酬所得:应纳税额=应纳税所得额X适用税率X(1-30%)3、其他各项所得:应纳税额=应纳税所得额X适用税率六其他税收1、城镇土地使用税年应纳税额=计税土地面积(平方米)X适用税率2、房地产税年应纳税额=应税房产原值X(1-扣除比例)X 1.2% 或年应纳税额=租金收入X 12%3、资源税年应纳税额=课税数量X单位税额4、土地增值税增值税二转让房地产取得的收入-扣除项目应纳税额=刀(每级距的土地增值额X适用税率)5、契税应纳税额计税依据X税率03优秀会计必须知道的节税秘籍节税是完全合法的,节税的本质是“改变交易”。

不同行业的税负不一样

税负率是指增值税纳税义务人当期应纳增值税占当期应税销售收入的比例.对小规模纳税人来说,税负率就是征收率:商业4%,工业6%。

而对一般纳税人来说,由于可以抵扣进项税额,税负率就不是17%或13%,而是远远低于该比例,具体计算:税负率=当期应纳增值税/当期应税销售收入当期应纳增值税=当期销项税额-实际抵扣进项税额实际抵扣进项税额=期初留抵进项税额+本期进项税额-进项转出-出口退税-期末留抵进项税额注:1 对实行"免抵退"的生产企业而言,应纳增值税包括了出口抵减内销产品应纳税额2 通常情况下,当期应纳增值税=应纳增值税明细账"转出未交增值税"累计数+"出口抵减内销产品应纳税额"累计数行业平均税负率:1、农副食品加工 3.50 2 、食品饮料 4.50 3、纺织品(化纤) 2.25 4、纺织服装、皮革羽毛(绒)及制品 2.91 5 、造纸及纸制品业 5.00 6、建材产品 4.98 7、化工产品 3.35 8、医药制造业8.50 9、卷烟加工12.50 10、塑料制品业 3.50 11、非金属矿物制品业 5.50 12、金属制品业 2.20 13、机械交通运输设备 3.70 14、电子通信设备 2.65 15、工艺品及其他制造业 3.50 16、电气机械及器材3.70 17、电力、热力的生产和供应业 4.95 18、商业批发0.90 19、商业零售 2.50 20、其他 3.50税负率=实际交纳税额/不含税销售收入×100%不是说交纳的税金包括哪些,税负率是分类的,如增值税税负率为:实际交纳增值税税额/不含税销售收入×100%所得税税负率为:实际交纳所得税税额/不含税销售收入×100%税负与所得税没有大大的关系,如果计算本企业本年的所有税负则=全年应交的所有税金/全年不含税销售额×100%不同行业的税负不一样,商业和工业的税负不一样.一般来说商业企业税负不低于1%就不算低.低税负的自查报告,要根据行业特点和企业经营情况进行解释.比如商业企业税负低,主要原因有:行业利润较低(是钢材等利润较低的批发企业),库存商品多,截止到某月底现有留抵税金多少钱,为什么库存多等原因.具体写法:第一部分:企业基本情况介绍;成立日期,法人是谁,经营地址,注册资金,经营范围,主营业务是什么,何时被认定为增值税一般纳税人;第二部分:税负的原因:前三个月收入,税金,税负.具体根据企业情况,解释税负的原因:1、行业特点;2、销售分淡季旺季,全年收入税负不低。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

不同行业,不同地区,税局会根据当地、同行业来定一个税负,即应该交多少税(用百分比计算)。

如果企业低于这个税负,系统就会发出预警,这时税局就会让你自查,甚至稽查。

01

2019 最新各行业“预警税负率”大全!

一企业增值税行业预警税负率

增值税税负率是指增值税纳税义务人当期应纳增值税占当期应税销售收入的比例。

具体计算如下:

税负率=当期应纳增值税/ 当期应税销售收入

当期应纳增值税=当期销项税额- 实际抵扣进项税额实际抵扣进项税额=期初留抵进项税额+本期进项税额- 进项转出- 出口退税- 期末留抵进项税额

注1 :对实行“免抵退”的生产企业而言,应纳增值税包括了“出口抵减内销产品应纳税额”。

注2 :通常情况下,当期应纳增值税=应纳增值税明细账“转出未交增值税”累计数 +“出口抵减内销产品应纳税额”累计数。

1

17< ⅛,J

食品

加工 3.50

% 2 食品饮料

3 纺织品(化

纤) 4.50% 2.25% 纺织服裝•皮革羽毛 遙

纸及纸制品业 :建材产品 花h 品

⅛≡≡≡ik

9

10 11 I 非缽矿mi 品业 觀斗制品业 12 金属制品业

13

14 I 电子通信備

仇械交迥运输设备 15 :CE 品及业 16 电代机诫及H 林 1

电力.熱力的生产和

19 裔业零代 2.91% 5.00% 4.98% 3.35% 8・50% 12.50% 3.50% 5.50% 2.20% 3.70% 2.65% 3,50% 3.70% 0.90% 2.50% 3.50%

企业所得税行业预警税负率

所得税税负率,为年度交纳所得税税额占该企业收入总额的百分比。

每月预缴的企业所得税也要算在内,就是一个年度所有缴纳的企业所得税税额都要算在内。

02

2019 会计考试税法计算公式大全!一增值税

1、一般纳税人

应纳税额=销项税额- 进项税

销项税额=销售额×税率

组成计税价格=成本×(1+成本利润率)组成计税价格=成本×(1+成本利润率)

1- 消费税税率)

÷(2、进口货物

应纳税额=组成计税价格×税率

组成计税价格=关税完税价格+关税(+ 消费税)

3、小规模纳税人

应纳税额=销售额×征收率

销售额= 含税销售额÷(1+ 征收率)

二消费税

1、一般情况

应纳税额=销售额×税率

不含税销售额=含税销售额÷(1+ 增值税税率或征收率)组成计税价格=(成本+利润)÷(1- 消费税率)组成计税价格=成本×(1+成本利润率)÷(1- 消费税税率)组成计税价格=(材料成本+加工费)÷(1- 消费税税率)组成计税价格=(关税完税价格+关税)÷(1- 消费税税率)

2、从量计征

应纳税额= 销售数量×单位税额

三关税

1、从价计征

应纳税额=应税进口货物数量×单位完税价×适用税率2、从量计征

应纳税额= 应税进口货物数量×关税单位税额

3、复合计征

应纳税额=应税进口货物数量×关税单位税额+应税进口货物数量×单位完税价格×适用税率

四企业所得税

应纳税所得额=收入总额- 准予扣除项目金额

应纳税所得额=利润总额+纳税调整增加额- 纳税调整减少额应纳税额=应纳税所得额×税率

月预缴额=月应纳税所得额× 25%

月应纳税所得额=上年应纳税所得额× 1/12

五个人所得税

1、工资薪金所得:

应纳税额=应纳税所得额×适用税率- 速算扣除数

2、稿酬所得:

应纳税额=应纳税所得额×适用税率×(1-30% )

3、其他各项所得:

应纳税额=应纳税所得额×适用税率

六其他税收

1、城镇土地使用税

年应纳税额=计税土地面积(平方米)×适用税率

2、房地产税

年应纳税额=应税房产原值×(1- 扣除比例)× 1.2% 或年应纳税额=租金收入× 12% 3 、资源税

年应纳税额= 课税数量×单位税额

4、土地增值税

增值税=转让房地产取得的收入- 扣除项目

应纳税额=∑(每级距的土地增值额×适用税率)

5、契税应纳税额计税依据×税率

03

优秀会计必须知道的节税秘籍

节税是完全合法的,节税的本质是“改变交易” 是

节税的本质是改变交易,而不触犯税法。

优秀的会计必须要知道的节税秘籍:

1、技术入股少缴税

很多民营企业的老板都是技术专家,拥有相应专利,但将专利提供给公司使用时并没有说明该技术属于何种方式使用。

建议老板们将技术专利作价投入公司,一方面可以改善公司的财务状况,减少投

资时的资金压力;一方面,作价入股以后,公司可以将其计入无形资产,做合理摊消——增加成本费用,减少利润,少缴所得税。

2、电子商务减印花

目前我国对电子商务同样征收增值税,但根据国家税务总局的规定,在供需经济活动中使用电话、计算机联网订货,没有开具书面凭证的,暂不贴花。

因此,企业完全可以放弃传统的经商模式,让所有订货过程都在网上完成,即可节省印花税。

3、存款少可迟缴税

企业申报后就应及时缴税,但存款少则可以申请延迟缴税。

存款少到什么程度可以延迟?可动用的银行存款不足以支付当期工资,或者支付工资后不足以支付应交税金。

注意:可动用的银行存款不包括企业不能支付的公积金存款,国家指定用途的存款,各项专用存款。

4、申办时间很重要

张三的新公司,税务登记在6 月30 日,李四的新公司,税务登记在7 月1 日。

两个公司都向税务机关递交了要求享受新办企业的税收优惠政策。

年底时税务机关批复:张三的公司当年已享受了一年的所得税优惠,明年开始缴纳所得税;李四的公司可以选择今年的利润先缴纳,明年再开始计算享受一年的所得税优惠。

根据税务规定:上半年开业的公司当年算一年免税,下半年开业的公司可以选择。

一日之差,命运各异。

5、重设流程纳税少

对于很多生产型公司,设立自己的销售公司就可以避免过高的消费税负担。

公司的产品先销售给销售公司,销售公司再卖给经销商或者客户。

由于消费税在生产环节纳税,销售环节不纳税,因此,销售公司不纳消费税,只要定价合理,就可以少交部分消费税。