期权与期货市场基本原理共42页

期权入门知识教材(共 48张PPT)

举例1——金大妈买房

约定的1年后购买价 100万

意向金支出 2万

1年后房子的市价 120万 80万

是否执行权利 是 否

购房 1 8

对金大妈而言

花2万块钱买权利

买了一个在未来以约定价格买房的权利 到期时,房价真的涨了,就按约定价买

(赚了!) 到期时,万一房价跌了,最多损失合约

举例1——金大妈买房

金大妈花2万元向房产商购买的这个未来以约定的价格买房的权 利,其本质就是一份期权合约

金大妈

房产商

2万元 100万

元 1年后

支付权利金的一方 收取权利金的一方 买方为了获得权利而支出的意向金 到期行权时金大妈需支付的房价 合约规定的行使权利的日期

期权的 期权的

权利 执行 到期

举例2——买体育彩票

费 损失有限,收益可能无限

对开发商而言

收了2万块钱卖了一个权

只有卖房义务,没有权利 到期时,房价真的涨了,就必

价卖(亏了!) 到期时,房价跌了,由于金大

照合约规定以更贵的价格来买 以赚了2万元意向金 收益有限(2万),损失可能无

举例1——金大妈买房

约定的1年后购买价 100万

意向金支出 2万

• 融资融券需要缴纳保证 金,并将融资买入的证 券和融券卖出的资金作 为担保物交给证券公司 。

• 期权买方的收益可 无限,亏损有限( 利金);期权卖方 收益有限(权利金 ,亏损可能无限。

• 融资融券交易本质 还是买卖股票,可 面临无限盈利或无 亏损。

期权对融资融券的替代——举例

42元

下跌 10.7%

• 期权买方无需缴纳保证 金。期权卖方必须缴纳 保证金。

• 期货合约的买卖双方都 要交纳保证金。

期货与期权讲义精要

期货与期权讲义精要第一讲期货一、衍生品交易•衍生品交易是指从基础资产的交易(商品、股票、债券、外汇、股票指数等)衍生而来的一种新的交易方式。

期货交易是衍生品交易的一种重要类型。

•远期、期货、期权和互换)二、期货市场发挥着其他衍生品市场无法替代的作用•期货市场价格发现的效率较高,期货价格具有较强的权威性;•期货市场转移风险的效果高于远期和互换等衍生品市场;期货市场发挥着其他衍生品市场无法替代的作用•期货市场的流动性水平高,可以较低成本实现转移风险或获取风险收益的目的;•大宗基础原材料的国际贸易定价采取“期货价格+升贴水”的点价贸易方式,期货市场成为国际贸易定价的基准,在国际贸易中发挥重要的作用第一讲期货交易概论一、期货市场发展进程(1)期货市场发展进程表(美国)1848年3月CBOT成立1865年CBOT制定标准化合约,建立保证金制度,期货市场正式形成1925年CBOT结算公司成立(2)结论:1.期货合约是在现货远期合约的基础上发展起来的。

2.最初的期货交易品种是农产品期货及金属矿产品期货。

3.最初的期货交易目的是稳定产销,参与者主要是商品买卖者,缺少投机商。

(3)、期货交易的基本特征•合约标准化•交易集中化•双向交易和对冲机制•杠杆机制•当日无负债结算制度(4)期货交易与远期交易的区别比较项目期货交易远期交易交易对象交易所制定的标准化合约私下协商的非标准化合同功能作用回避风险和价格发现调节供求,减少价格波动履约方式对冲平仓(大多数) 最终实物交收信用风险小较大保证金制度特定的保证金制度(向买卖双方收取) 由交易双方协商(5)国际期货市场的发展趋势国际期货品种的发展,经历了商品期货(农产品期货——金属期货——能源期货)到金融期货(外汇期货——利率期货——股指期货)的发展过程,随着期货市场实践的深化发展,天气期货、选举期货、各种指数期货等其它期货品种也开始出现。

(6)、我国期货市场发展历史与现状•截止2010年8月,我国正在交易的农产品期货品种有黄大豆、豆粕、豆油、棉花等13种; •金属期货品种有铜、铝、锌、黄金、钢材等品种,其中钢材期货有螺旋钢和线材两个品种,均在上海期货交易所交易;•能源化工期货品种有燃料油、精对苯二甲酸、线性低密度聚乙烯、聚氯乙烯4个品种•我国期货市场已形成以农产品、工业品为主,兼顾能源产品的品种结构•目前,大连商品交易所已成为仅次于CBOT的全球第二、亚洲第一的大豆期货市场;上海期货交易所的铜期货品种交易也已超过美国COMEX,仅次于LME,名列全球第二第二节期货市场的功能基本功能:一、回避现货价格波动风险二、价格发现在宏观经济中的作用•提供分散、转移价格风险的工具,有助于稳定国民经济•为政府制定宏观经济政策提供依据•有助于本国争夺国际定价权•促进本国经济的国际化第三节期货市场的组织结构与管理一、期货交易所(一)交易所的性质1.专门进行标准化期货合约买卖的场所2.是为期货买卖者提供的有组织、有秩序、有规则的交易场所,其本身不从事期货交易活动。

期权、期货及其他衍生证券PPT课件

03 期货基础知识

期货定义及分类

期货定义

期货是一种标准化合约,约定在未来某个特定时间和地点交 割一定数量和质量的标的物。

期货分类

根据标的物不同,期货可分为商品期货、金融期货和其他期 货。

期货合约要素

报价单位

交易单位

每份期货合约代表的交易数量, 如10吨大豆、1000桶原油等。

期货价格的计价单位,如元/吨、 美元/桶等。

期权合约要素

标的资产

期权合约中约定的买卖 对象,可以是股票、债

券、商品、外汇等。

行权价格

到期日

权利金

期权合约中约定的买卖 标的资产的价格。

期权合约的到期期限, 到期后期权将不再有效。

购买期权所需要支付的 费用,也就是期权的价

格。

期权价格影响因素

标的资产价格

行权价格

剩余到期时间

波动率

无风险利率

标的资产价格与期权价 格呈正相关关系,标的 资产价格上涨,则看涨 期权价格上涨,看跌期 权价格下跌;反之亦然 。

最小变动价位

期货价格变动的最小单位,如1元 /吨、0.01美元/桶等。

交易品种

期货合约规定了交易的具体品种, 如大豆、原油等。

每日价格最大波动限制

为了防止非理性过度波动,交易 所通常会对期货合约的每日价格 最大波动幅度进行限制。

期货价格影响因素

供求关系

当市场需求大于供应时,期货价格上 涨;反之,当市场供应大于需求时, 期货价格下跌。

适用范围

Black-Scholes模型适用于欧式期权和一些路径依赖程度不高的美式期权的定价和估值, 也可用于其他衍生证券的定价和风险管理。

06 衍生证券的风险管理

市场风险管理

期货与期权PPT课件

期货市场的交易品种

总结词

期货市场的交易品种包括商品期货、金融期货和股指期货等。

详细描述

商品期货是最早的期货品种,包括农产品、金属、能源等实物商品。金融期货是衍生品市场的主体,包括利率、 汇率、债券等。股指期货则是以股票指数为标的物的期货合约。这些品种的期货合约具有不同的特点和风险收益 特征,为投资者提供了多样化的选择。

03

期权市场

期权市场的定义与特点

定义

期权市场是买卖期权合约的场所,期权合约是一种金融衍生品合约,赋予买方在 规定期限内按照约定价格买入或卖出标的资产的权利。

特点

期权市场具有高杠杆、低风险、灵活性强等优点,为投资者提供了规避风险和获 取收益的途径。

期权市场的交易品种

按标的资产分类

股票期权、期货期权、外汇期权、利率期权等。

详细描述

期货市场是由买卖双方聚集在一起,按照公开、公平 、公正的原则进行期货合约交易的场所。期货合约是 标准化的,规定了商品的质量、数量、交割时间和地 点等条款。在期货交易中,买方和卖方都需要缴纳一 定比例的保证金,以确保合约履行的可靠性。期货市 场允许买空卖空操作,即双向交易。交易价格是通过 集中竞价形成的,反映了市场供求关系和参与者的预 期。

期货市场的交易制度

总结词

期货市场的交易制度包括保证金制度、逐日盯市制度 、持仓限额制度和大户报告制度等。

详细描述

保证金制度是期货市场的基础制度之一,要求买卖双方 按照规定缴纳一定比例的保证金,以降低违约风险。逐 日盯市制度是指每个交易日结束后,对所有未平仓合约 进行盈亏结算,以控制风险。持仓限额制度和大户报告 制度则是为了防止市场操纵和过度投机而设立的制度, 限制了单个投资者或机构的持仓数量和规模。这些制度 的设立有助于维护市场的公平和稳定。

第三章JOHNHULL期权与期货市场基本原理第七版

Fundamentals of Futures and Options Markets, 7th Ed, Ch3, Copyright © John C. Hull 2010

15

Stock Picking

If you think you can pick stocks that will outperform the market, futures contract can be used to hedge the market risk

Fundamentals of Futures and Options Markets, 7th Ed, Ch3, Copyright © John C. Hull 2010

4

Convergence of Futures to Spot

(Hedge initiated at time t1 and closed out at time t2)

2

Arguments in Favor of Hedging

Companies should focus on the main business they are in and take steps to minimize risks arising from interest rates, exchange rates, and other market variables

Fundamentals of Futures and Options Markets, 7th Ed, Ch3, Copyright © John C. Hull 2010

9

Optimal Hedge Ratio

Proportion of the exposure that should optimally be

期权与期货课件第6章 期权市场机制

19

©中央财经大学期权与期货

第六章 期权市场机制

第三节 期权合约条款和保证金

©中央财经大学期权与期货

第三节 期权合约条款和保证金 一、合约条款

合约条款 标的资产 合约类型 合约单位 合约到期月份 行权价格

行权价格间距

行权方式

交割方式

条款介绍

标的资产是期权合约对应的资产,期权买卖双方约定买入或卖出的对象

到期日

到期月份的第四个星期三(遇法定节假日顺延)

行权日

同合约到期日,行权指令提交时间为9:15-9:25,9:30-11:30,13:00-15:30

交收日 交易时间

委托类型 买卖类型

行权日次一交易日

上午9:15-9:25,9:30-11:30(9:15-9:25为开盘集合竞价时间)下午13:00-15:00(14:57-15:00为收盘集合 竞价时间) 普通限价委托、市价剩余转限价委托、市价剩余撤销委托、全额即时限价委托、全额即时市价委托以 及业务规则规定的其他委托类型

9个(1个平值合约、4个虚值合约、4个实值合约) 3元或以下为0.05元,3元至5元(含)为0.1元,5元至10元(含)为0.25元,10元至20元(含)为0.5元 ,20元至50元(含)为1元,50元至100元(含)为2.5元,100元以上为5元 到期日行权(欧式)

交割方式

实物交割(业务规则另有规定的除外)

➢ 时间价值(intrinsic value),是指随着时间的推移,期权获利的可能性,而期权的买方愿意为 这种获利的可能性买单的那部分价值。

✓ 一般从期权价格中扣除内涵价值得到时间价值的数值

13

©中央财经大学期权与期货

第二节 期权的价值构成与价值状态 一、期权的内涵价值与时间价值

期货与期权市场基本原理(作业答案)-王勇译-第7版-(整理过的)1-7章

期货与期权市场导论使用说明:习题集指:《期权期货及其他衍生品》(第七版)习题集笔记指:赫尔《期权、期货和其他衍生品》笔记和课后习题详解(第5版)。

金圣才电子3指:约翰.赫尔,期权期货和其他衍生品(third edition)习题答案-第三版电子4指:期权、期货和其他衍生产品约翰.赫尔4th英文答案电子5指:期权期货和其他衍生品(第五版英文答案)电子6指:《期权与期货市场基本原理》(第6版)习题答案英文电子7指:期权期货及其他衍生品第七版(英文原版)的答案第一章导论1.11解答:套期保值数量=120000/40000=3份,根据套期保值原理,三个月后现货多头(即有活牛),担心活牛价格下跌,期货则空头,空头三个月到期3分活牛期货,从农场主角度看,套期保值利是保护了3个月后牛价格,将其限制在自己可控范围,不利若活牛价格一直上涨,而因套期保值锁定了一个价格,不能享有更多的利润。

1.13假设一个执行价格为$50的欧式看涨期权价值$2.50,并持有到期。

在何种情况下期权的持有者会有盈利?在何种情况下,期权会被执行?请画图说明期权的多头方的收益是如何随期权到期日的股价的变化而变化的。

答:由欧式看涨期权多头的损益计算公式:max(,0)TSX−-2.5=-52.5,该欧式看涨期权的持有者在标的资产的市场价格大于$52.5时,会有盈利;当标的资产的市场价格高于$50时,期权就会被执行。

当股票价格介于50美元和52.5美元之间,尽管期权持有人会执行期权,但总体还是亏损的。

图形如下:1.15一位投资者出售了一个欧式9月份到期的看涨期权,执行价格为$20。

现在是5月,股票价格为18,期权价格为$20,现在是5月,股票价格为$18,期权价格为$2如果期权持有到期,并且到期时的股票价格为$25,请描述投资者的现金流状况。

答:由欧式看涨期权空头的损益计算公式:max(,0)TXS−+2=20-25+2=-3,由于期权合约所对应的标的股票数量为100,投资者到期时将损失$300.1.21一位投资者出售了一个棉花期货合约,期货价格为每磅50美分,每个合约交易量为50,000磅。

第五章-期权交易基本原理

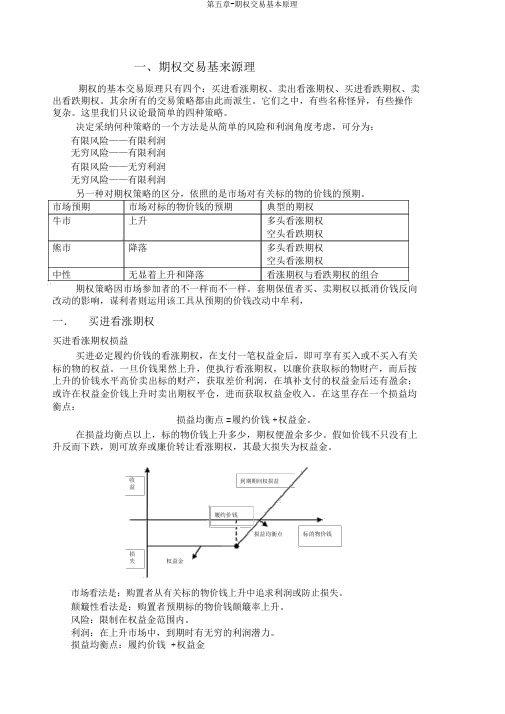

一、期权交易基来源理期权的基本交易原理只有四个:买进看涨期权、卖出看涨期权、买进看跌期权、卖出看跌期权。

其余所有的交易策略都由此而派生。

它们之中,有些名称怪异,有些操作复杂。

这里我们只议论最简单的四种策略。

决定采纳何种策略的一个方法是从简单的风险和利润角度考虑,可分为:有限风险——有限利润无穷风险——有限利润有限风险——无穷利润无穷风险——有限利润另一种对期权策略的区分,依照的是市场对有关标的物的价钱的预期。

市场预期市场对标的物价钱的预期典型的期权牛市上升多头看涨期权空头看跌期权熊市降落多头看跌期权空头看涨期权中性无显着上升和降落看涨期权与看跌期权的组合期权策略因市场参加者的不一样而不一样。

套期保值者买、卖期权以抵消价钱反向改动的影响,谋利者则运用该工具从预期的价钱改动中牟利,一.买进看涨期权买进看涨期权损益买进必定履约价钱的看涨期权,在支付一笔权益金后,即可享有买入或不买入有关标的物的权益。

一旦价钱果然上升,便执行看涨期权,以廉价获取标的物财产,而后按上升的价钱水平高价卖出标的财产,获取差价利润,在填补支付的权益金后还有盈余;或许在权益金价钱上升时卖出期权平仓,进而获取权益金收入。

在这里存在一个损益均衡点:损益均衡点 =履约价钱 +权益金。

在损益均衡点以上,标的物价钱上升多少,期权便盈余多少。

假如价钱不只没有上升反而下跌,则可放弃或廉价转让看涨期权,其最大损失为权益金。

收到期期间权损益益履约价钱损益均衡点标的物价钱损失权益金市场看法是:购置者从有关标的物价钱上升中追求利润或防止损失。

颠簸性看法是:购置者预期标的物价钱颠簸率上升。

风险:限制在权益金范围内。

利润:在上升市场中,到期时有无穷的利润潜力。

损益均衡点:履约价钱 +权益金使用者:市场的牛市预期越强,看涨期权买入时的虚値程度就越深。

换句话说,看涨期权购置者获取的履约价钱越高。

例 1 某石油提炼商担忧石油的价钱会上升,但他又不想经过购置一张期货合约而锁定在固定的价钱,所以,该提炼商买入以每桶 1 美元权益金的一份履约价钱为 16 美元的国际石油交易所布伦特原油的看涨期权。

《期权的基本知识》课件

标的资产价格的波动率越大,意味着标的资产价格在未来可能上涨或下跌的概 率越大,因此看涨期权和看跌期权都有可能获得收益。因此,波动率的增加会 导致期权价格上涨。

无风险利率

无风险利率

无风险利率是影响期权价格的重要因素 之一。无风险利率越高,看涨期权的价 格越高,而看跌期权的价格则越低。

VS

原因分析

对冲策略

利用其他衍生品或相关资 产对冲期权风险。

多样化投资组合

通过构建多样化的投资组 合降低整体风险。

05

期权的应用场景

套期保值

总结词

通过买入或卖出期权,可以规避现货市场的 价格风险。

详细描述

在期货或现货市场中,投资者可以通过买入 或卖出期权来对冲风险,减少因市场价格波 动带来的损失。例如,当预期未来市场价格 会上涨时,可以买入看涨期权,获得赚取收 益的机会;当预期未来市场价格会下跌时, 可以买入看跌期权,获得赚取收益的机会。

标的资产价格是影响期权价格的最重 要因素。随着标的资产价格的上涨, 看涨期权的价格也会相应上涨,而看 跌期权的价格则会下跌。

原因分析

标的资产价格上涨时,看涨期权持有 者可以以更高的价格行权,因此其价 值增加;而看跌期权持有者将面临更 大的亏损风险,因此其价值降低。

执行价格

执行价格

执行价格是期权合约中规定的标的资产买卖价格。当执行价格与标的资产价格相差较大时,期权的价 格也会受到影响。

竞争格局

各国期权市场将在竞争中寻求差异化发展,形成各自的市场特色和 优势。

跨境合作

各国期权市场将加强跨境合作,共同推动全球期权市场的繁荣和发 展。

监管环境对期权市场的影响

监管政策调整

01

随着市场环境和投资者需求的不断变化,监管机构将适时调整

期权(课堂原创)ppt幻灯片

期权具有规避风险、增加收益、 优化投资组合等功能,是金融市 场重要的风险管理工具。

行权价格与到期日

行权价格

又称执行价格,是期权合约规定的、 买方有权按此价格买入或卖出标的资 产的价格。

到期日

期权合约规定的、期权买方有权行使 权利的最后日期。欧式期权只能在到 期日行权,美式期权可以在到期日及 之前的任何时间行权。

二叉树图。

定价过程

从二叉树末端开始,逆向计算每 个节点的期权价值,直至得到初

始时刻的期权价格。

参数设定

确定股票价格上涨和下跌幅度, 以及无风险利率等参数。

蒙特卡罗模拟法在定价中应用

模拟原理

利用随机数生成器模拟股票价格的随机运动过程 。

定价步骤

生成大量随机路径,计算每条路径下的期权收益 ,求平均值得到期权价格。

卖出看跌期权(Short Put)

收取权利金,承担在到期日以约定价格买入标的资产的义务。

组合策略构建和优化

跨式组合(Straddle)

同时买入相同行权价格的看涨和看跌期权,适用于预期标的资产价格 大幅波动的情况。

宽跨式组合(Strangle)

买入不同行权价格的看涨和看跌期权,降低成本并扩大盈利空间。

供依据。

04

期权交易策略与风险管理

基本交易策略介绍

买入看涨期权(Long Call)

预期标的资产价格上涨时采取的策略,支付权利金获得买入标的资产 的权利。

买入看跌期权(Long Put)

预期标的资产价格下跌时采取的策略,支付权利金获得卖出标的资产 的权利。

卖出看涨期权(Short Call)

收取权利金,承担在到期日以约定价格卖出标的资产的义务。

03

期权定价模型与方法

《期权基础知识》PPT课件

期权的价值由内在价值和时间价值 组成;期权买卖双方权利和义务不 对等;期权具有杠杆效应等。

行权方式与行权价格

行权方式

欧式期权只能在到期日行权,美式期权可以在到期日或之前任何时间行权。

行权价格

行权价格是期权合约中规定的,购买或出售资产的价格。对于看涨期权,行权 价格低于市场价格时,期权有内在价值;对于看跌期权,行权价格高于市场价 格时,期权有内在价值。

利率变动对期权价格影响

利率与期权价格关系

利率变动会影响期权价格,尤其是对于欧式期权而言。一 般来说,利率上升会导致看涨期权价格上涨,看跌期权价 格下跌;反之则相反。

原因分析

利率变动会影响标的资产的预期收益率和贴现率,从而影 响期权价格。此外,利率变动还会影响投资者的融资成本 和投资机会,进而影响期权市场的供求关系。

场内与场外期权市场

场内市场

场内市场是指在交易所内进行的期权交易。在场内市场中,期 权合约是标准化的,交易双方通过交易所进行撮合成交。

场外市场

场外市场是指在交易所之外进行的期权交易。在场外市场中, 期权合约可以根据交易双方的需求进行定制,更加灵活。同时, 场外市场的交易规模也相对较大,主要面向机构投资者和高净 值个人投资者。

03

影响期权价格因素分析

标的资产价格波动率影响

波动率定义及计算

波动率是衡量标的资产价格变动幅度 和速度的统计指标,通常采用历史波 动率或隐含波动率进行计算。

如何应用波动率

投资者可以通过分析历史波动率和隐 含波动率的差异,来预测未来波动率 走势,从而制定相应的期权交易策略。

波动率与期权价格关系

波动率越大,期权价格越高;反之则 越低。因为波动率反映了标的资产价 格的不确定性,这种不确定性增加了 期权盈利的机会。

期货与期权教程ppt

环形结算示意

甲

出 1000元/吨 入

乙

交割

出 900元/吨 入

丙

第一章 期货交易导论

第三节:期货交易的性质和功能

一,期货交易的性质:

1.远期合约交易的性质:本质目的是促进商品的流通,仍属于 现货交易,但又不同程度地反映反映了许多期货交易制度。 2.期货交易的性质:交易的是一种与商品所有权有关的价格风 险,本质上是回避价格风险,其次才是现货交割。

第一章 期货交易导论

2.开户: C 入市交易准备: (1)心理上的准备。期货价格无时无刻不在波动,自然是判 断正确的获利,判断失误的亏损。因此,入市前盈亏的心 理准备是十分必要的。 (2)知识上的准备。期货交易者应掌握期货交易的基本知识 和基本技巧,了解所参与交易的商品的交易规律,正确下 达交易指令,使自己在期货市场上处于赢家地位。 (3)市场信息上的准备。在期货市场这个完全由供求法则决 定的自由竞争的市场上,信息显得异常重要。 谁能及时、 准确、全面地掌握市场信息,谁就能在竞争激烈的期货交 易中获胜。 (4)拟定交易计划。为了将损失控制到最小,使盈利更大, 就要有节制地进行交易,入市前有必要拟定一个交易计划, 做为参加交易的行为准则。

6月10日,该贸易商卖出10手。 12月到期的小麦期货合约,价格 1080元/吨 11月8日,该贸易上买进10手, 12月到期的小麦期货合约,价格 1030元/吨 盈利 50*100= 5000元

买进套期保值

贸易商、加工商

现货市场

期货市场

9月 2日,某加工商卖出 50吨 1# 铜,价格1.95万元/吨 11月 20日,买进50吨1#铜,价 格2.00万元/吨 亏损0.05*50 =2.5万元

合同法

期权基本知识ppt课件

期权基本知识ppt课件目录CONTENCT •期权概述•期权合约要素•期权类型与交易策略•期权定价模型与方法•期权市场参与者与交易规则•期权的风险管理与应用前景01期权概述01020304定义权利而非义务杠杆效应时间价值定义与特点期权合约的价值通常低于标的资产的价值,因此具有杠杆效应。

期权的买方有权利但无义务执行合约。

期权是一种金融衍生品,赋予持有者在未来某一特定日期或之前,以特定价格购买或出售一种资产的权利。

期权价格中包含时间价值,随着到期日的临近而逐渐减小。

期权市场的发展历程早期历史期权交易起源于古希腊和古罗马时期,当时主要用于农产品和商品的交易。

现代期权市场20世纪70年代,芝加哥期权交易所(CBOE)推出标准化股票期权合约,标志着现代期权市场的诞生。

全球发展随后,期权市场在全球范围内迅速发展,涉及股票、指数、外汇、商品等多种标的资产。

标准化程度不同期货合约是高度标准化的,而期权合约可以根据买卖双方的需求进行定制。

交易双方的权利与义务不同期货合约的买卖双方都有义务执行合约,而期权的买方只有权利没有义务。

交易场所不同远期合约通常在场外市场交易,而期权合约可以在交易所上市交易。

杠杆效应不同远期合约通常没有杠杆效应,而期权合约具有杠杆效应。

定制程度不同互换合约通常是高度定制的,而期权合约可以根据买卖双方的需求进行一定程度的定制。

交易目的不同互换合约主要用于管理特定风险或获取特定收益,而期权合约可以用于投机、套利等多种交易目的。

02期权合约要素80%80%100%标的资产期权合约中约定的买卖对象,可以是股票、指数、外汇、商品等。

包括股票、债券、商品、外汇、指数等。

标的资产的价格波动、市场供求关系等。

定义种类影响因素行权价格种类分为实值期权、平值期权和虚值期权,根据行权价格与标的资产市场价格的关系而定。

定义期权合约中约定的买卖标的资产的价格。

影响因素行权价格的高低直接影响期权的内在价值和时间价值。

期权合约中约定的最后交易日,到期后期权合约失效。

期权理论课件

PPT学习交流

34

风险中性原理总结

风险中性原理计算期权价值的基本步骤(假设股票不派 发红利):

1.确定可能的到期日股票价格 2.根据执行价格计算确定到期日期权价值 3.计算上行概率和下行概率

【方法一】期望报酬率=(上行概率×股价上升百分比) +(下行概率×-股价下降百分比)=无风险利率 【方法二】

PPT学习交流

11

1.4期权价值

= + 期权价值

内在价值

时间溢价

期权价值:期权价值是指期权的现值,不同于期 权的到期日价值。 期权价值=内在价值+时间溢价

PPT学习交流

12

内在价值

定义:期权的内在价值,是指期权立即执行产生 的经济价值。

内在价值的大小:取决于期权标的资产的现行市 价与期权执行价格的高低。

➢ 期权分看涨期权和看跌期权,每类期权又有买入和卖出种。

PPT学习交流

6

小结

PPT学习交流

7

• 某期权交易所2010年3月20日对ABC公司的期权报价如 下:

•

要求:针对以下互不相干的几问进行回答: (1)甲投资人购买了 10份ABC公司看涨期权,标的股票 的到期日市价为45元,其此时期权到期价值为多少?投 资净损益为多少?

PPT学习交流

19

PPT学习交流

20

Cu=14.58 6.62

Cd=0

期权的价值

33.33-18.75=14.58 18.75-18.75=0 股票加借款组合的价值

PPT学习交流

21

(二)套期保值原理

• 如何确定复制组合的股票数量和借款的数量? • 你可能会产生一个疑问如何确定 借款数量,使

投资组合的到期日价值与期权相同。 • • 这个比率称为套期保值比率(或称套头比率、对

期货和期权课件.ppt

第一章 期货市场的产生和发展

国际期货市场发展历程

•1848年,CBOT成立 •1865年,CBOT推出标准化合约,引入保证金制

度 •1972年,CME(芝加哥商业交易所 )设立的

IMM分部推出外汇期货合约 •1973年,CBOE成立 •1982年,KCBT(堪萨斯城期货交易所)推出股

票价格指数期货合约 •1982年,CBOT推出美国长期国债期货期权合约

SHFE铜标准合约(续)

交割等级

标准品:标准阴级铜,符合国标GB/T467--1997 标准阴级铜 规定,其中主成份铜加银含量不小于99.95%。 替代品:a.高级阴级铜,符合国标GB/T467-1997高级阴级铜

规定,经本所指定的质检单位检查合格,由本所公告后实行 升水;b.LME注册阴级铜,符合BS6017-1981和AMD5725标 准(阴级铜级别代号CU-CATH-1)。

第二章 期货交易基础知识

第二章 期货交易基础知识

第一节 期货交易与现货交易、远期交易及 证券交易的关系

一、期货交易与现货交易

期货交易与现货交易的联系 期货交易的过程: 开仓 持仓 平仓 交割 ---实物交割是联系二者的纽带

期货交易与现货交易的区别

交割时间不同 交易对象不同 交易目的不同 交易场所与方式不同 结算方式不同

出版社 2010

基本概念

金融衍生工具(derivative instruments) 是在原生金融工具的基础上派生出来金融工 具。衍生金融工具又可称为:派生金融工具、 金融衍生产品。

种类:期货、远期、期权、Swap

Underlying instruments 原生金融工具 金融基础工具 现货交易工具

交割地点

《国际金融学》课件-7 外汇期货与期权交易 共43页PPT资料

履约保证

保证金制度 交易佣金

结算机构即保证人,双方交易可不考 没有结算机构,必须考虑对方信

虑对方的信用度

用

必须缴纳保证金

一般无

有

无(除通过外汇经纪人交易的外)

结算方式

由结算机构负责,规定时间

交易参与者目的 套期保值、投机 2交01易9/武8监/3汉管理工大学经济学院政金府融机学构系 统一监管

双方约定结算方式和时间

上午7:20~下午2:00

保证金

I:2800,M:2000

武汉理工大学经济学院金融学系 2019/8/3

copyright 沈蕾

88

1.2 外汇期货交易的基本规则

订单或指令制度

公开叫价制度 保证金制度 逐日盯市制度

原始保证金(initial margin) 维持保证金(maintenance margin) 变动保证金(variation margin )

copyright 沈蕾

77

1.1 外汇期货交易的基本特征——标准化合约

IMM 3个月英镑外汇期货交易合约

交易单位

62,500英镑

交割月份

3月、6月、9月、12月

交割日

交割月份的第三个星期三

最后交易日

交割日前两个交易日

报价 最小变动价位

美元/英镑 0.0002(英镑)

最小变动值

12.5美元

交割时间

实际交付(套期保值、投机)

copyrigh交t 沈易蕾双方自我管理

11 11

1.3 远期外汇交易与外汇期货交易的比较—联系

交易客体完全相同——外汇

交易原理相同

-为防止或转移汇率风险,达到套期保值或投机获 利的目的

经济作用一致