双汇发展2019年一季度决策水平分析报告

双汇发展2019年一季度财务指标报告

双汇发展2019年一季度财务指标报告内部资料,妥善保管 第 1 页 共 4 页双汇发展2019年一季度财务指标报告一、实现利润分析实现利润增减变化表项目名称2019年一季度 2018年一季度 2017年一季度 数值 增长率(%)数值增长率(%)数值增长率(%)营业收入 1,196,030.06-0.28 1,199,443.2 -1.781,221,189.67 0 实现利润 158,709.62 12.89 140,592.58 19.36 117,789.69 0 营业利润 158,797.11 17.93 134,653.48 21.74 110,611.79 0 投资收益 1,082.58 3.15 1,049.56 -22.04 1,346.3 0 营业外利润-87.49-101.475,939.1-17.267,177.912019年一季度实现利润为158,709.62万元,与2018年一季度的140,592.58万元相比有所增长,增长12.89%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

成本构成变动情况表(占营业收入的比例)项目名称2019年一季度 2018年一季度 2017年一季度 数值 百分比(%)数值百分比(%)数值百分比(%)营业收入 1,196,030.06100.00 1,199,443.2 100.001,221,189.67 100.00 营业成本 944,882.96 79.00 962,903.01 80.281,014,936.95 83.11 营业税金及附加 6,609.54 0.558,066.920.67 7,997.35 0.65 销售费用 64,731.26 5.41 59,581.95 4.97 55,940.5 4.58 管理费用 25,680.81 2.15 25,881.86 2.16 27,224.822.23 财务费用1,470.270.121,309.370.111,481.370.12二、盈利能力分析盈利能力指标表(%)项目名称2019年一季度2018年一季度2017年一季度营业毛利率 20.45 19.05 16.23 营业利润率 13.28 11.23 9.06 成本费用利润率15.1913.1210.58。

双汇发展公司2019年财务分析研究报告

双汇发展公司2019年财务分析研究报告CONTENTS目录前言 (1)一、双汇发展公司实现利润分析 (3)(一).利润总额 (3)(二).主营业务的盈利能力 (3)(三).利润真实性判断 (4)(四).利润总结分析 (4)二、双汇发展公司成本费用分析 (4)(一).成本构成情况 (4)(二).销售费用变化及合理性评价 (5)(三).管理费用变化及合理性评价 (5)(四).财务费用的合理性评价 (6)三、双汇发展公司资产结构分析 (6)(一).资产构成基本情况 (6)(二).流动资产构成特点 (7)(三).资产增减变化 (8)(四).总资产增减变化原因 (9)(五).资产结构的合理性评价 (9)(六).资产结构的变动情况 (9)四、双汇发展公司负债及权益结构分析 (10)(一).负债及权益构成基本情况 (10)(二).流动负债构成情况 (11)(三).负债的增减变化 (11)(四).负债增减变化原因 (12)(五).权益的增减变化 (12)(六).权益变化原因 (13)五、双汇发展公司偿债能力分析 (13)(一).支付能力 (13)(二).流动比率 (14)(三).速动比率 (14)(四).短期偿债能力变化情况 (15)(五).短期付息能力 (15)(六).长期付息能力 (15)(七).负债经营可行性 (16)六、双汇发展公司盈利能力分析 (16)(一).盈利能力基本情况 (16)(二).内部资产的盈利能力 (17)(三).对外投资盈利能力 (17)(四).内外部盈利能力比较 (17)(五).净资产收益率变化情况 (17)(六).净资产收益率变化原因 (17)(七).资产报酬率变化情况 (18)(八).资产报酬率变化原因 (18)(九).成本费用利润率变化情况 (18)(十)、成本费用利润率变化原因 (18)七、双汇发展公司营运能力分析 (19)(一).存货周转天数 (19)(二).存货周转变化原因 (19)(三).应收账款周转天数 (19)(四).应收账款周转变化原因 (19)(五).应付账款周转天数 (20)(六).应付账款周转变化原因 (20)(七).现金周期 (20)(八).营业周期 (20)(九).营业周期结论 (21)(十).流动资产周转天数 (21)(十一).流动资产周转天数变化原因 (21)(十二).总资产周转天数 (22)(十三).总资产周转天数变化原因 (22)(十四).固定资产周转天数 (23)(十五).固定资产周转天数变化原因 (23)八、双汇发展公司发展能力分析 (23)(一).可动用资金总额 (23)(二).挖潜发展能力 (23)九、双汇发展公司经营协调分析 (24)(一).投融资活动的协调情况 (24)(二).营运资本变化情况 (25)(三).经营协调性及现金支付能力 (25)(四).营运资金需求的变化 (25)(五).现金支付情况 (25)(六).整体协调情况 (26)十、双汇发展公司经营风险分析 (26)(一).经营风险 (26)(二).财务风险 (26)十一、双汇发展公司现金流量分析 (27)(一).现金流入结构分析 (27)(二).现金流出结构分析 (28)(三).现金流动的协调性评价 (29)(四).现金流动的充足性评价 (30)(五).现金流动的有效性评价 (30)(六).自由现金流量分析 (32)十二、双汇发展公司杜邦分析 (32)(一).资产净利率变化原因分析 (32)(二).权益乘数变化原因分析 (32)(三).净资产收益率变化原因分析 (32)声明 (33)前言双汇发展公司2019年营业收入为603.48亿元,与2018年的489.32亿元相比大幅增长,增长了23.33%。

双汇发展2019年度财务分析报告

双汇发展[000895]2019年度财务分析报告目录一.公司简介 (3)二.公司财务分析 (3)2.1 公司资产结构分析 (3)2.1.1 资产构成基本情况 (3)2.1.2 流动资产构成情况 (4)2.1.3 非流动资产构成情况 (6)2.2 负债及所有者权益结构分析 (7)2.2.1 负债及所有者权益基本构成情况 (7)2.2.2 流动负债基本构成情况 (8)2.2.3 非流动负债基本构成情况 (10)2.2.4 所有者权益基本构成情况 (11)2.3利润分析 (12)2.3.1 净利润分析 (12)2.3.2 营业利润分析 (13)2.3.3 利润总额分析 (13)2.3.4 成本费用分析 (14)2.4 现金流量分析 (15)2.4.1 经营活动、投资活动及筹资活动现金流分析 (15)2.4.2 现金流入结构分析 (16)2.4.3 现金流出结构分析 (20)2.5 偿债能力分析 (25)2.5.1 短期偿债能力 (25)2.5.2 综合偿债能力 (25)2.6 营运能力分析 (26)2.6.1 存货周转率 (26)2.6.2 应收账款周转率 (27)2.6.3 总资产周转率 (28)2.7盈利能力分析 (29)2.7.1 销售毛利率 (29)2.7.2 销售净利率 (30)2.7.3 ROE(净资产收益率) (31)2.7.4 ROA(总资产报酬率) (32)2.8成长性分析 (33)2.8.1 资产扩张率 (33)2.8.2 营业总收入同比增长率 (34)2.8.3 净利润同比增长率 (35)2.8.4 营业利润同比增长率 (36)2.8.5 净资产同比增长率 (37)一.公司简介二.公司财务分析2.1 公司资产结构分析2.1.1 资产构成基本情况双汇发展2019年资产总额为28,633,340,531.12元,其中流动资产为16,303,245,417.83元,占总资产比例为56.94%;非流动资产为12,330,095,113.29元,占总资产比例为43.06%;2.1.2 流动资产构成情况流动资产主要包括货币资金、交易性金融资产、应收票据及应收账款、应收款项融资、预付账款、其他应收账款、存货、合同资产、持有待售资产、一年内到期的非流动资产以及其他流动资产科目,双汇发展2019年的流动资产主要包括存货、货币资金以及交易性金融资产,各项分别占比为53.99%,21.81%和18.72%。

双汇发展2019年上半年财务指标报告

78.52 28.95

71.65 17.44

2017年上半年 156.33 85.02 52.73 12.74

双汇发展2019年上半年总资产周转次数为2.16次,比2018年上半年周 转速度加快,周转天数从170.06天缩短到166.40天。企业在资产规模增长 的同时,营业收入有较大幅度增长,表明企业经营业务有较大幅度的扩张, 总资产周转速度有较大幅度的提高。

从盈利情况来看,企业盈利对利息的保障倍数为72.26倍。从实现利润 和利息的关系来看,企业盈利能力较强,利息支付有保证。

四、营运能力分析

项目名称 总资产周转天数 固定资产周转天数 流动资产周转天数 现金周转天数

资产周转速度表

2019年上半年

2018年上半年

166.4 77.33

170.06 86.34

25.86 34.62

双汇发展2019年上半年财务指标报告

27.89 33.01

25.14 28.16

双汇发展2019年上半年的营业利润率为11.79%,总资产报酬率为 25.86%,净资产收益率为34.62%,成本费用利润率为13.30%。企业实际 投入到企业自身经营业务的资产为2,141,459.72万元,经营资产的收益率 为28.01%,而对外投资的收益率为31.40%。

2,399,716.2

7.67

-1.57

0

2

3

8

299,827.32

-2.81 308,495

19.7 257,715.85

0

299,955.98

-2.4 307,337.49

25.12 245,637.27

0

2,668.43

19.39 2,234.99

双汇发展2019年上半年财务分析详细报告

双汇发展2019年上半年财务分析详细报告一、资产结构分析1.资产构成基本情况双汇发展2019年上半年资产总额为2,467,596.08万元,其中流动资产为1,242,720.17万元,主要分布在存货、交易性金融资产、货币资金等环节,分别占企业流动资产合计的57.97%、23.08%和13.17%。

非流动资产为1,224,875.91万元,主要分布在固定资产和无形资产,分别占企业非流动资产的87.81%、7.58%。

资产构成表项目名称2019年上半年2018年上半年2017年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产2,467,596.08100.002,154,446.06100.002,033,168.96100.00流动资产1,242,720.1750.36 878,985.53 40.80 701,785.09 34.52长期投资16,998.32 0.69 21,435.62 0.99 20,639.77 1.02固定资产1,075,581.1243.591,115,991.4351.801,109,528.8454.57其他132,296.47 5.36 138,033.48 6.41 201,215.26 9.902.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的57.97%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的36.75%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表项目名称2019年上半年2018年上半年2017年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产1,242,720.17100.00 878,985.53 100.00 701,785.09 100.00存货720,368.49 57.97 408,078.36 46.43 332,071.9 47.32 应收账款11,187.23 0.90 11,167.92 1.27 10,958.9 1.56 其他应收款7,870.62 0.63 967.96 0.11 4,774.16 0.68 交易性金融资产286,839.17 23.08 0 0.00 0 0.00 应收票据6,215.91 0.50 3,410.21 0.39 4,858.5 0.69 货币资金163,652.61 13.17 382,685.2 43.54 269,084.31 38.34 其他46,586.13 3.75 72,675.88 8.27 80,037.31 11.403.资产的增减变化2019年上半年总资产为2,467,596.08万元,与2018年上半年的2,154,446.06万元相比有较大增长,增长14.54%。

双汇发展2019年上半年财务状况报告

双汇发展2019年上半年财务状况报告一、资产构成1、资产构成基本情况双汇发展2019年上半年资产总额为2,467,596.08万元,其中流动资产为1,242,720.17万元,主要分布在存货、交易性金融资产、货币资金等环节,分别占企业流动资产合计的57.97%、23.08%和13.17%。

非流动资产为1,224,875.91万元,主要分布在固定资产和无形资产,分别占企业非流动资产的87.81%、7.58%。

资产构成表项目名称2019年上半年2018年上半年2017年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产2,467,596.08100.002,154,446.06100.002,033,168.96100.00流动资产1,242,720.1750.36 878,985.53 40.80 701,785.09 34.52长期投资16,998.32 0.69 21,435.62 0.99 20,639.77 1.02固定资产1,075,581.1243.591,115,991.4351.801,109,528.8454.57其他132,296.47 5.36 138,033.48 6.41 201,215.26 9.902、流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的57.97%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的36.75%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表项目名称2019年上半年2018年上半年2017年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产1,242,720.17100.00 878,985.53 100.00 701,785.09 100.00存货720,368.49 57.97 408,078.36 46.43 332,071.9 47.32 应收账款11,187.23 0.90 11,167.92 1.27 10,958.9 1.56 其他应收款7,870.62 0.63 967.96 0.11 4,774.16 0.68 交易性金融资产286,839.17 23.08 0 0.00 0 0.00 应收票据6,215.91 0.50 3,410.21 0.39 4,858.5 0.69 货币资金163,652.61 13.17 382,685.2 43.54 269,084.31 38.34 其他46,586.13 3.75 72,675.88 8.27 80,037.31 11.403、资产的增减变化2019年上半年总资产为2,467,596.08万元,与2018年上半年的2,154,446.06万元相比有较大增长,增长14.54%。

双汇发展2019年上半年财务风险分析详细报告

双汇发展2019年上半年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为138,927.62万元,2019年上半年已经取得的银行短期借款为317,494.25万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供239,665.98万元的营运资本。

3.总资金需求

该企业资金富裕,富裕100,738.37万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为444,028.43万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是939,827.58万元,实际已经取得的短期贷款金额为317,494.25万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为939,827.58万元,企业有能力在3年之内偿还的贷款总规模为1,187,727.16万元,在5年之内偿还的贷款总规模为1,683,526.31万元,当前实际的长短期借款合计为318,018.82万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

负

内部资料,妥善保管第页共1 页。

【2019年整理】双汇财务分析

劣势 1.有竞争力的产品线较少 2.销售渠道开拓较慢 3.商业流通的存在自身劣 势

威胁

1.人们生活水平的提高 市场需求的不断扩大 2.竞争对手较少

1.地方保护主义 2.竞争对手的进攻 3.没有实现绿色生产

“瘦肉精”对双汇的七点影响

①股价跌停,市值蒸发103亿。 ②3月15日至今,影响销售15个亿。 ③济源双汇处理肉制品和鲜冻品直接损失预计3000多 万。 ④由于瘦肉精多头检查,全年预计增加检测费3个多 亿。 ⑤预计3月减少税收8500多万。 ⑥品牌美誉度受到巨大伤害。 ⑦我不想买双汇了。

973.40

0.5113 34722.38 22001.00 7301.25 5.91 6.96 10.11 2.71 0.3631

407.6

0.2552 1320.58 4513.94 89.87 0.2 0.23 0.5 0.45 0.0744

双汇集团日K线图

双汇历年每股收益、净资产收益率比较

双汇集团资本经营能力因素分析表 单位:万元

项目 平均总资产 2011年3月 641148.34 2010年3月 589286.43 差异 51861.91

平均净资产

负债 负债/平均净资产

368692.71

220893.93 0.5991

316055.88

190395.57 0.6024

52636.83

现阶段目标是:开创中国肉类知名品牌,开创中国 肉类第一品牌。 长远目标是:缔造百年国际领先大双汇,奔向世界 行业产量前三强。

消费者分析

我们都能体会到随着改 革开放的不断地深入, 我国居民的收入水平和 消费水平都有了很大程 度的提高,因此,人们 也更加注重生活质量, 这对于食品行业的发展 是一个难得的机遇。

2019年双汇发展研究报告-word范文 (10页)

本文部分内容来自网络整理,本司不为其真实性负责,如有异议或侵权请及时联系,本司将立即删除!== 本文为word格式,下载后可方便编辑和修改! ==双汇发展研究报告篇一:双汇发展研究报告(完美版)-哈佛案例分析框架:会计、战略、财务、前景分析案例题目:双汇发展研究报告班级:08财务管理1班小组成员:夏群敬何超一吕璇李晓佳林雅芳肖剑萍完成日期:201X年11月6日目录一、公司简介 (3)(一)经营范围 .................................................................. .. (3)(二)公司介绍 .................................................................. .. (3)二、会计分析(李晓佳) (4)(一)确定关注对象及其相应会计政策或估计 (4)(二)分析主要会计政策和会计估计 .................................................................. .. (4)三、财务分析(林雅芳、肖剑萍) (10)(一)盈利能力分析(肖剑萍) ................................................................ . (11)(二)偿债能力分析(肖剑萍) ................................................................ . (13)(三)资产管理能力分析(肖剑萍) ................................................................ .. (16)(四)关于盈利能力分析的补充(林雅芳) ................................................................ .. (17)(五)现金流量分析(林雅芳) ................................................................ (19)(六)成本费用分析(林雅芳) ................................................................ . (20)(七)成长性分析(林雅芳) ................................................................ . (21)四、战略分析(何超一、吕璇) (22)(一)从发展看双汇一体化战略(何超一) ................................................................ .. (22)(二)竞争战略分析(吕璇) ................................................................ .. (25)(三)双汇集团总体发展战略小结(何超一) .................................................................27五、前景分析(夏群敬) (28)(一)行业分析 .................................................................. (28)(二)公司分析 .................................................................. (29)(三)SWOT分析 .................................................................. .. (33)(四)针对“瘦肉精”事件的分析 .................................................................. . (36)(五)前景预测 .................................................................. (37)(六)总结 .................................................................. .. (41)一、公司简介(一)经营范围畜禽屠宰、肉类食品及食品加工、包装、销售(国家专项规定的除外),蛋制品、水产品、速冻食品、罐头、方便食品的生产销售,技术咨询服务,化工产品销售(不含易燃易爆危险品),食品行业的投资,销售代理,物流及其相关经营业务的配套服务。

双汇发展2019年财务风险分析详细报告

双汇发展2019年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为193,529.21万元,2019年已经取得的银行短期借款为327,746.52万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供478,529.57万元的营运资本。

3.总资金需求

该企业资金富裕,富裕285,000.36万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为642,982.78万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是1,209,581.67万元,实际已经取得的短期贷款金额为327,746.52万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为1,776,180.56万元,企业有能力在3年之内偿还的贷款总规模为2,342,779.45万元,在5年之内偿还的贷款总规模为3,475,977.23万元,当前实际的长短期借款合计为336,163.34万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

企

内部资料,妥善保管第1 页共5 页。

北大荒2019年一季度决策水平分析报告

北大荒2019年一季度决策水平报告一、实现利润分析2019年一季度实现利润为26,841.77万元,与2018年一季度的28,742.2万元相比有所下降,下降6.61%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2019年一季度营业利润为26,829.63万元,与2018年一季度的28,582.02万元相比有所下降,下降6.13%。

在营业收入大幅度下降的情况下,营业利润也有所下降,企业在收入大幅度下降的情况下及时采取了压缩成本费用开支的战略,但未能完全消除收入急剧下降所带来的不利影响。

二、成本费用分析2019年一季度北大荒成本费用总额为31,328.37万元,其中:营业成本为2,238.59万元,占成本总额的7.15%;销售费用为375.66万元,占成本总额的1.2%;管理费用为28,552.65万元,占成本总额的91.14%;财务费用为-53.79万元,占成本总额的-0.17%;营业税金及附加为215.25万元,占成本总额的0.69%。

2019年一季度销售费用为375.66万元,与2018年一季度的372.45万元相比变化不大,变化幅度为0.86%。

2019年一季度企业销售费用基本保持不变,但企业营业收入却出现了较大幅度的下降,企业经营业务的市场形势恶化,应当采取措施,调整销售战略或产品结构。

2019年一季度管理费用为28,552.65万元,与2018年一季度的30,694.34万元相比有较大幅度下降,下降6.98%。

2019年一季度管理费用占营业收入的比例为49.92%,与2018年一季度的44.6%相比有较大幅度的提高,提高5.32个百分点。

在营业收入大幅度下降的情况下,管理费用没有得到有效控制,致使经营业务的盈利水平大幅度下降。

要严密关注管理费用支出的合理性,努力提高其使用效率。

三、资产结构分析北大荒2019年一季度资产总额为1,077,714.99万元,其中流动资产为592,049.3万元,主要分布在其他流动资产、货币资金、存货等环节,分别占企业流动资产合计的59.29%、27.82%和7.55%。

双汇发展2019年三季度管理水平报告

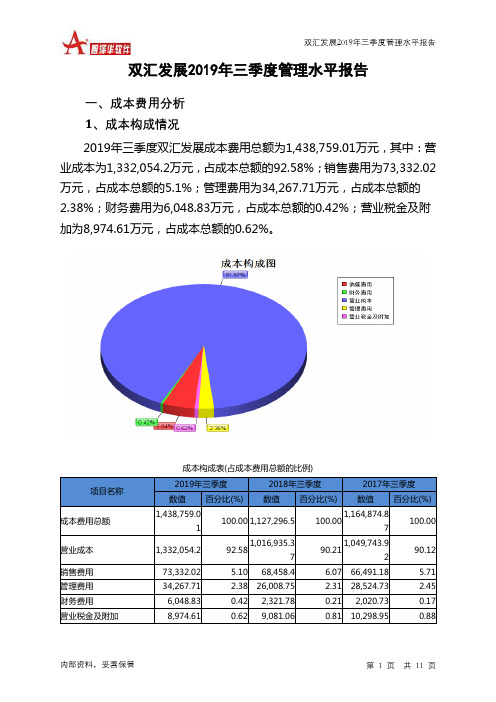

双汇发展2019年三季度管理水平报告一、成本费用分析 1、成本构成情况2019年三季度双汇发展成本费用总额为1,438,759.01万元,其中:营业成本为1,332,054.2万元,占成本总额的92.58%;销售费用为73,332.02万元,占成本总额的5.1%;管理费用为34,267.71万元,占成本总额的2.38%;财务费用为6,048.83万元,占成本总额的0.42%;营业税金及附加为8,974.61万元,占成本总额的0.62%。

成本构成表(占成本费用总额的比例)项目名称2019年三季度 2018年三季度 2017年三季度 数值 百分比(%)数值百分比(%)数值百分比(%)成本费用总额 1,438,759.01100.00 1,127,296.5 100.001,164,874.87 100.00 营业成本 1,332,054.2 92.581,016,935.37 90.211,049,743.92 90.12 销售费用 73,332.02 5.10 68,458.4 6.07 66,491.18 5.71 管理费用 34,267.71 2.38 26,008.752.31 28,524.73 2.45 财务费用 6,048.83 0.42 2,321.78 0.212,020.730.17 营业税金及附加8,974.610.629,081.060.81 10,298.950.882、总成本变化情况及原因分析双汇发展2019年三季度成本费用总额为1,438,759.01万元,与2018年三季度的1,127,296.5万元相比有较大增长,增长27.63%。

以下项目的变动使总成本增加:营业成本增加315,118.82万元,管理费用增加8,258.96万元,销售费用增加4,873.62万元,财务费用增加3,727.05万元,共计增加331,978.45万元;以下项目的变动使总成本减少:营业税金及附加减少106.45万元,资产减值损失减少20,409.49万元,共计减少20,515.93万元。

双汇发展2019年管理水平报告

4,897,678.2 9

92.32 3,832,364.5

4,090,713.2 89.40

2

90.56

270,593.04

5.10 263,224.83

6.14 240,208.96

5.32

130,800.13

2.47 112,929.16

2.63 112,833.69

2.50

9,744.72

0.18 5,532.25

内部资料,妥善保管

第 2 页 共 11 页

双汇发展2019年管理水平报告

5、管理费用变化及合理性评价 2019年管理费用为130,800.13万元,与2018年的112,929.16万元相 比有较大增长,增长15.82%。2019年管理费用占营业收入的比例为2.17%, 与2018年的2.32%相比变化不大。管理费用与营业收入同步增长,销售利 润有较大幅度上升,管理费用支出合理。

项目名称

成本费用总额

营业成本 销售费用 管理费用 财务费用 营业税金及附加

成本构成表(占成本费用总额的比例)

2019年

2018年

2017年

数值 百分比(%) 数值 百分比(%) 数值 百分比(%)

5,305,038.3 5

4,286,898.9 100.00

9

4,517,006.6 100.00

4

100.00

项目名称

总资产

流动资产 长期投资 固定资产 其他

资产构成表

2019年

2018年

2017年

数值 百分比(%) 数值 百分比(%) 数值 百分比(%)

2,863,334.0 5

2,234,791.4 100.00

双汇发展2020年一季度经营风险报告

5、现金支付情况

内部资料,妥善保管

第3页 共4页

非流动负债 固定资产 长期投资

双汇发展2020年一季度经营风险报告

6

5

2

49,307.34 121.78 22,233.01

3.59 21,463.4

0

1,041,148.8

1,093,821.8

1,149,980.7

-4.82

-4.88

0

8

2

7

18,046.86

8.04 16,703.76

-24.23 22,044.91

双汇发展2020年一季度经营风险报告

从企业的现金支付能力来看,企业经营业务需要219,048.48万元的营 运资金,而企业的营运资本数额为693,166.99万元,营运资本能够满足企 业经营业务对资金的需求,企业拥有支付能力,当期现金支付能力为 474,118.51万元。

6、整体协调情况 从两期数据来看,企业的资金状况是协调的,各项活动是有资金保证 的。

285,971.92

0

0

-100 165,722.96

0

69,572.05

18.84 58,543.91

-10.01 65,053.98

0

0

-100 75,428.94

29.56 58,218

0

68,837.96

54.15 44,657.75

31.75 33,895.63

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

双汇发展2019年一季度决策水平报告

一、实现利润分析

2019年一季度实现利润为158,709.62万元,与2018年一季度的140,592.58万元相比有所增长,增长12.89%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2019年一季度营业利润为158,797.11万元,与2018年一季度的134,653.48万元相比有较大增长,增长17.93%。

在营业收入变化不大的情况下营业利润大幅度上升,企业压缩成本费用支出的各项政策执行得比较成功。

二、成本费用分析

2019年一季度双汇发展成本费用总额为1,044,952.29万元,其中:营业成本为944,882.96万元,占成本总额的90.42%;销售费用为64,731.26万元,占成本总额的6.19%;管理费用为25,680.81万元,占成本总额的2.46%;财务费用为1,470.27万元,占成本总额的0.14%;营业税金及附加为6,609.54万元,占成本总额的0.63%。

2019年一季度销售费用为64,731.26万元,与2018年一季度的59,581.95万元相比有较大增长,增长8.64%。

2019年一季度销售费用有较大幅增长,但营业收入却没有发生多大变化,说明企业的销售策略失当,销售活动并没有取得预期成效。

2019年一季度管理费用为25,680.81万元,与2018年一季度的25,881.86万元相比有所下降,下降0.78%。

2019年一季度管理费用占营业收入的比例为2.15%,与2018年一季度的2.16%相比变化不大。

企业经营业务的盈利能力提高,管理费用支出正常。

三、资产结构分析

双汇发展2019年一季度资产总额为2,412,354.3万元,其中流动资产为1,169,736.93万元,主要分布在存货、交易性金融资产、货币资金等环节,分别占企业流动资产合计的45.06%、32.88%和13.37%。

非流动资产为1,242,617.37万元,主要分布在固定资产和无形资产,分别占企业非流动资产的88.03%、7.52%。

企业持有的货币性资产数额较大,约占流动资

产的46.53%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业营业环节占用的资金数额较大,约占企业流动资产的45.06%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

从资产各项目与营业收入的比例关系来看,2019年一季度应收账款所占比例基本合理。

存货所占比例过高。

四、负债及权益结构分析

2019年一季度负债总额为878,522.44万元,与2018年一季度的689,968.98万元相比有较大增长,增长27.33%。

2019年一季度企业负债规模有较大幅度增加,负债压力有较大幅度的提高。

负债变动情况表

项目名称

2019年一季度2018年一季度2017年一季度

数值增长率(%) 数值增长率(%) 数值增长率(%)

负债总额878,522.44 27.33 689,968.98 0.61 685,789.15 0 短期借款310,030.65 88.8 164,210.72 -41.49 280,639.13 0 应付账款0 -100 165,722.96 3.04 160,837.57 0 其他应付款58,543.91 -10.01 65,053.98 -5.81 69,063.21 0 非流动负债22,233.01 3.59 21,463.4 103.85 10,529.05 0 其他487,714.87 78.31 273,517.92 66.05 164,720.2 0

2019年一季度所有者权益为1,533,831.85万元,与2018年一季度的1,658,924.52万元相比有所下降,下降7.54%。

所有者权益变动表

项目名称

2019年一季度2018年一季度2017年一季度

数值增长率(%) 数值增长率(%) 数值增长率(%)

所有者权益合计1,533,831.8

5

-7.54

1,658,924.5

2

3.86

1,597,235.0

5

资本金329,955.83 0 329,955.83 0 329,955.83 0 资本公积193,102.05 1.83 189,638.58 2.89 184,312.54 0 盈余公积183,190.66 0 183,190.66 0 183,190.66 0 未分配利润717,974.7 -17.16 866,657.1 6.75 811,887.9 0。