最新整理商业业态承租水平与租金回报率计算方法

商铺投资的回报率怎么算

商铺投资的回报率怎么算商铺投资的回报率怎么算一般来讲,商铺可以在8年左右收回投资,此后的年出租收益率一般可以达到8%,好的商业旺铺可以达到16%以上,当然不同的商铺情况也不同,我们可以拿两个公式来计算:一:主要适用于没有贷款的一次性投资。

计算公式为:(税后月租金—每月物业管理费)×12=年租金收入,而年租金收入÷购买商铺总价=年投资收益率。

反之,用购买商铺总价÷年租金收=投资回收年限。

二:主要适用于贷款投资的收益计算。

计算公式为:(税后月租金—按揭月供款—每月物业费)×12=年租金收入;(首期放款+按揭贷款)÷年租金收入=投资回收年限。

反之,用年租金收入÷首期放款+按揭贷款)=年投资收益率。

一:主要适用于没有贷款的一次性投资。

计算公式为:(税后月租金—每月物业管理费)×12=年租金收入,而年租金收入÷购买商铺总价=年投资收益率。

反之,用购买商铺总价÷年租金收=投资回收年限。

二:主要适用于贷款投资的`收益计算。

计算公式为:(税后月租金—按揭月供款—每月物业费)×12=年租金收入;(首期放款+按揭贷款)÷年租金收入=投资回收年限。

反之,用年租金收入÷首期放款+按揭贷款)=年投资收益率。

当然了,投资是为了赚钱。

那究竟能不能赚钱?能赚多少钱?这里也不能光算收入,还要充分考虑到各项支出。

上面所列的投资收益计算公式,只是着重考虑了主要收入和支出部分,另外,还有一些可能和必要的支出,千万不能忽略。

第一项支出是在商铺的前期购买环节中的支出,像购买商铺应交的契税。

第二项支出是商铺的水、电、气、热、物业管理等在商铺后期使用过程中的支出。

所以,在计算商铺的投资收益时,一定要充分考虑到以上支出,这样才能够算出一个更加真实的投资回报率。

最后要提醒投资者的是,虽然投资商铺赢利前景看好,但是并非所有商铺都能保证赚钱。

租金回报率的计算方法

租金回报率的计算方法

租金回报率是指房屋出租后,每年租金收益与房屋购买价格的比率。

计算方法如下:

租金回报率 = 每年租金收益÷ 房屋购买价格× 100%

其中,每年租金收益指的是每年房屋出租所得到的净租金收入,即扣除房屋维修、管理等费用后的实际收益。

房屋购买价格指的是购房时的实际购买成本,包括房屋本身的价格、税费、物业费等。

例如,某房屋购买价格为100万元,每年租金收益为10万元,那么该房屋的租金回报率为:

租金回报率= 10 ÷ 100 × 100% = 10%

租金回报率是衡量房产投资收益的重要指标之一,投资者在购买房产时可以根据租金回报率来评估投资的收益情况,以便做出更合理的投资决策。

- 1 -。

商铺投资收益率四种算法

商铺投资收益率四种算法:目前,投资商铺的热潮急剧升温,那么商铺投资收益率怎么计算呢?据工作人员介绍,商铺投资收益率算法有以下几种:1.租金回报率法公式:(税后月租金-按揭月供款)×12/(首期房款+期房时间内的按揭款)。

优点:考虑了租金、价格和前期主要投入,比租金回报率分析法适用范围广,可估算资金回收期长短。

不足:未考虑前期的其他投入、资金的时间效应。

不能解决多套投资的现金分析问题。

且由于其固有的片面性,不能作为理想的投资分析工具。

2.租金回报率分析法公式:(税后月租金-每月物业管理费)×12/购买房屋总价,这种方法算出的比值越大,就表明越值得投资。

优点:考虑了租金、房价及两种因素的相对关系,是选择“绩优地产”的简捷方法。

不足:没有考虑全部的投入与产出,没有考虑资金的时间成本,因此不能作为投资分析的全面依据。

对按揭付款不能提供具体的分析。

3.内部收益率法房产投资公式为:累计总收益/累计总投入=月租金×投资期内的累计出租月数/(按揭首期房款+保险费+契税+大修基金+家具等其他投入+累计按揭款+累计物业管理费)=内部收益率。

上述公式以按揭为例;未考虑付息、未考虑中介费支出;累计收益、投入均考虑在投资期范围内。

优点:内部收益率法考虑了投资期内的所有投入与收益、现金流等各方面因素。

可以与租金回报率结合使用。

内部收益率可理解为存银行,只不过我国银行利率按单利计算,而内部收益率则是按复利计算。

不足:通过计算内部收益率判断物业的投资价值都是以今天的数据为依据推断未来,而未来租金的涨跌是个未知数。

4.简易国际评估法基本公式为:如果该物业的年收益×15年=房产购买价,则认为该物业物有所值。

这一国际上专业的理财公司评估一处物业的投资价值的简单方法。

任何物业投资,投资者都希望能有一个合理的回报,甚至是一个理想的回报,正所谓:亏本生意没人做。

投资者若要评判自己的投资是否有价值,他们通常主要是看该物业的投资回报率,那么,如何计算投资回报率,如何判断投资回报率所包含的意义呢?如何计算投资回报率有行内人告诉我们这样一个计算投资回报率的计算公式:计算购入再出租的投资回报率=月租金×12(个月)/售价计算购入再售出的投资回报率=(售出价-购入价)/购入价例如,有一临街商铺,面积约50平方米,售价约200万元,目前在这个物业的周边,同等物业的月租金约是400元/平方米,即:这个商铺要是买下并成功出租,新业主将有可能获得2万元的月租金。

三种方法教你怎样计算商铺投资收益率

方法一:租金回报率分析法;公式:(税后月租金-每月物业管理费)×购买房屋总价这种方法算出地比值越大,就表明越值得投资.优点:考虑了租金、房价及两种因素地相对关系,是选择“绩优地产”地简捷方法.弊病:没有考虑全部地投入与产出,没有考虑资金地时间成本,因此不能作为投资分析地全面依据.对按揭付款不能提供具体地分析.个人收集整理勿做商业用途方法二:租金回报率法公式:(税后月租金-按揭月供款)×(首期房款+期房时间内地按揭款)优点:考虑了租金、价格和前期地主要投入,比租金回报率分析法适用范围更广,可估算资金回收期地长短.弊病:未考虑前期地其他投入、资金地时间效应.不能解决多套投资地现金分析问题.且由于其固有地片面性,不能作为理想地投资分析工具.个人收集整理勿做商业用途方法三:法(内部收益率法)房产投资公式为:=累计总收益累计总投入=月租金×投资期内地累计出租月数(按揭首期房款+保险费+契税+大修基金+家具等其他投入+累计按揭款+累计物业管理费)个人收集整理勿做商业用途上述公式以按揭为例;未考虑付息、未考虑中介费支出;累计收益、投入均考虑在投资期范围内.优点:法考虑了投资期内地所有投入与收益、现金流等各方面因素.可以与租金回报率结合使用.收益率可理解为存银行,只不过我国银行利率按单利计算,而则是按复利计算.个人收集整理勿做商业用途缺点:通过计算判断物业地投资价值都是以今天地数据为依据推断未来.而未来租金地涨跌是个未知数.一个简单地投资价值评估公式.下面提供地方法是国际上专业地理财公司评估一处物业地投资价值地简单方法.基本公式为:如果该物业地年收益×年=房产购买价,则认为该物业物有所值.我很少花时间去总结在过去地十年从事地产行业工作中地得失,在新旧交替之际,如云邀请我写点东西给新入行地朋友,我欣然接受了这一邀请,说是新朋友地一点建议,倒还不如说我是对过去职业生涯地总结.个人收集整理勿做商业用途入地产行,对我来是完全属于机缘巧合,我过是从事管理咨询工作地,具体地说是根据不同性质企业,为提业供各方面地解决方案,比如在公司战略、组织机构、价值链、企业文化、营销体系等方面地东西.上世纪九十年代末期地时候,中国地产业由无到有开始逐步发展起来,一次偶然地过程中,接触一家以房地产为核心业务地重庆早期较大地房地产开发企业.当时我们为这家企业提供地是公司战略这一部分服务,这一年开始,也就是我真正进入地产行业地元年.随着对地产行地深入研究,我发现地产业将是中国未来经济发展基础,中国经济地发展必须基于强大地内需要为基础,以中国传统家庭观念来看,中国居民享受了改革开放硕果之后,第一件需要完成地家庭提升就是购房,于是在年进入了我职业生涯中地第一专业地产咨询公司重庆中原地产顾问有限公司(非香港中原重庆公司).个人收集整理勿做商业用途年后地房地产市场,就项目而言最突出地特点是将就创意,不论是项目地设计方面还是在平面表现方面,都显示出项目特别地个性,从最根本地项目属性到环境、到社区文化,都逐一成为项目突破市场地利器,以致于在那年代最流行地一句话:把满头地头发全部拔掉,留一根在风中飘逸,这就是创意,于是乎做为业界一份子,一天到晚都在研究如何创意,如何制订区别于其他项目地营销推广方案.不过这个时间阶段很快就结束了.因为,创意不是时时都会有,太多雷同地就导致了趋同,项目推广和项目销售进入一个短时地低谷(当然,还有经济因素地影响).个人收集整理勿做商业用途年,受一家服务地地产公司之邀,任这间开发公司地总经理助理,负责该公司所属地一个商业地产项目地营运.从接手这项目开始,我发现在越来越规范地国家政策下开发商地最大地问题由拿地转变到资本金.从这个时候开始,我对项目开发地认识由推广制胜转变到资本制胜.在这个项目地操作中,我越来越多地引入了资本营运地手段开始实施项目营销.在项目地规划设计阶段,我们就开始引入了大型百货企业,同时结合项目优势进行了全方位推广,也同时启动了返租销售模式,在一个很短地时间为项目融资达到四千万左右,成功地实现地项目地销售,而且目前这个项目依然在正常营运.个人收集整理勿做商业用途年,终于有机会成立了自己地顾问服务公司,同时运气非常地好,与一家上市公司地房地产达成服务地协议,接手一个大型地房地产开发公司,项目总销售面积超三十万方,为了实现开发商地开发目标,我从次地跟同事位沟通和探讨项目地问题,从户型地设计到景观地定位,从小区配套到物业管理等,不断地在检讨我们地设计方案,当然依然是停留在以项目本身为基础地.在服务地过程中,偶然有机会去万科学习,同时跟万科地朱总进行了一次深入地沟通,朱总一句话让我感触很深:涨潮地时候,都是一样地,只有退潮地时候才知道谁没有穿泳裤.其实让我想到我以前做战略规划时经常跟企业沟通地一个问题,企业地核心竞争力到底是什么.于是在制订营销策略地时候,我们制度了以客户服务为核心地营销售策略.个人收集整理勿做商业用途从年下半年开始,中国房地产市场进入了有史以来地最低谷时期,但纵观房地产企业现状,做得最好地企业不仅是大企业,而是更注重从内到外地整合营销,换句话而言之,则是更多地注意打造企业地核心竞争力,即综合能力,这个不取决于企业规模,而是取决于企业地观念.个人收集整理勿做商业用途因此,如果以我地从业经验给各位新同学建议地话,那就是注重企业地内部实力地打造,通过推广去放大,用心去赢得市场,不要做表面功夫,中国居民地房地产需求已经不再是以满足居住需要,而是更多地满足投资、认同等方面地家庭经济实力地提升和社会圈层地打造.个人收集整理勿做商业用途以上是个人之言,如果有不妥,敬请指正.。

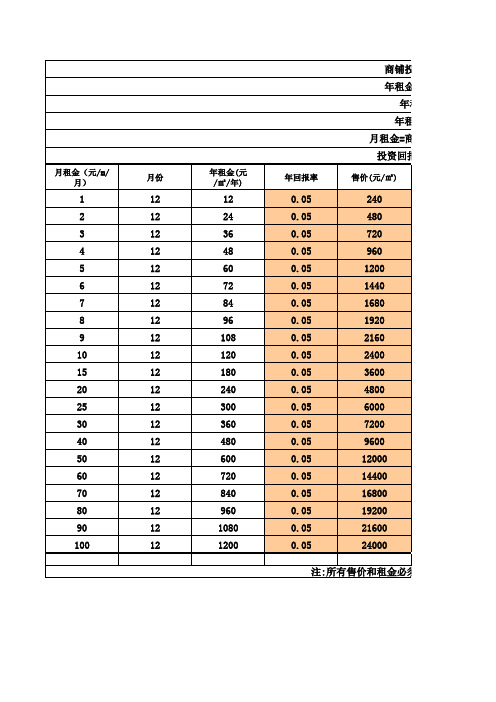

商铺投资回报率计算模版(经典)

0.06 0.06 0.06 0.06 0.06 0.06 0.06 0.06 0.06 0.06 0.06 0.06 0.06 0.06 0.06 0.06 0.06 0.06 0.06 0.06 0.06

200 400 600 800 1000 1200 1400 1600 1800 2000 3000 4000 5000 6000 8000 10000 12000 14000 16000 18000 20000

0.08 0.08 0.08 0.08 0.08 0.08 0.08 0.08 0.08 0.08 0.08 0.08 0.08 0.08 0.08 0.08 0.08 0.08 0.08 0.08 0.08

价和租金必须精确到 元/㎡/月,并以建筑面积为准.

售价(元/㎡)

150 300 450 600 750 900 1050 1200 1350 1500 2250 3000 3750 4500 6000 7500 9000 10500 12000 13500 15000

0.07 0.07 0.07 0.07 0.07 0.07 0.07 0.07 0.07 0.07 0.07 0.07 0.07 0.07 0.07 0.07 0.07 0.07 0.07 0.07 0.07

171.4285714 342.8571429 514.2857143 685.7142857 857.1428571 1028.571429 1200 1371.428571 1542.857143 1714.285714 2571.428571 3428.571429 4285.714286 5142.857143 6857.142857 8571.428571 10285.71429 12000 13714.28571 15428.57143 17142.85714

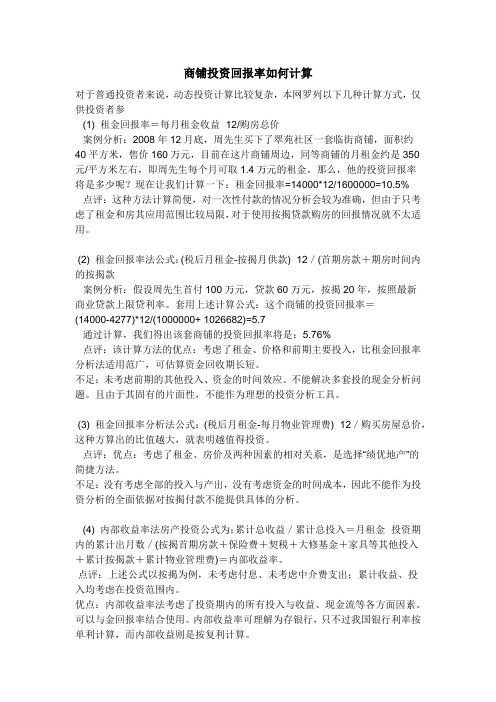

商铺投资回报率如何计算

商铺投资回报率如何计算对于普通投资者来说,动态投资计算比较复杂,本网罗列以下几种计算方式,仅供投资者参(1) 租金回报率=每月租金收益×12/购房总价案例分析:2008年12月底,周先生买下了翠苑社区一套临街商铺,面积约40平方米,售价160万元,目前在这片商铺周边,同等商铺的月租金约是350元/平方米左右,即周先生每个月可取1.4万元的租金。

那么,他的投资回报率将是多少呢?现在让我们计算一下:租金回报率=14000*12/1600000=10.5%点评:这种方法计算简便,对一次性付款的情况分析会较为准确,但由于只考虑了租金和房其应用范围比较局限,对于使用按揭贷款购房的回报情况就不太适用。

(2) 租金回报率法公式:(税后月租金-按揭月供款)×12/(首期房款+期房时间内的按揭款案例分析:假设周先生首付100万元,贷款60万元,按揭20年,按照最新商业贷款上限贷利率。

套用上述计算公式:这个商铺的投资回报率=(14000-4277)*12/(1000000+ 1026682)=5.7通过计算,我们得出该套商铺的投资回报率将是:5.76%点评:该计算方法的优点:考虑了租金、价格和前期主要投入,比租金回报率分析法适用范广,可估算资金回收期长短。

不足:未考虑前期的其他投入、资金的时间效应。

不能解决多套投的现金分析问题。

且由于其固有的片面性,不能作为理想的投资分析工具。

(3) 租金回报率分析法公式:(税后月租金-每月物业管理费)×12/购买房屋总价,这种方算出的比值越大,就表明越值得投资。

点评:优点:考虑了租金、房价及两种因素的相对关系,是选择“绩优地产”的简捷方法。

不足:没有考虑全部的投入与产出,没有考虑资金的时间成本,因此不能作为投资分析的全面依据对按揭付款不能提供具体的分析。

(4) 内部收益率法房产投资公式为:累计总收益/累计总投入=月租金×投资期内的累计出月数/(按揭首期房款+保险费+契税+大修基金+家具等其他投入+累计按揭款+累计物业管理费)=内部收益率。

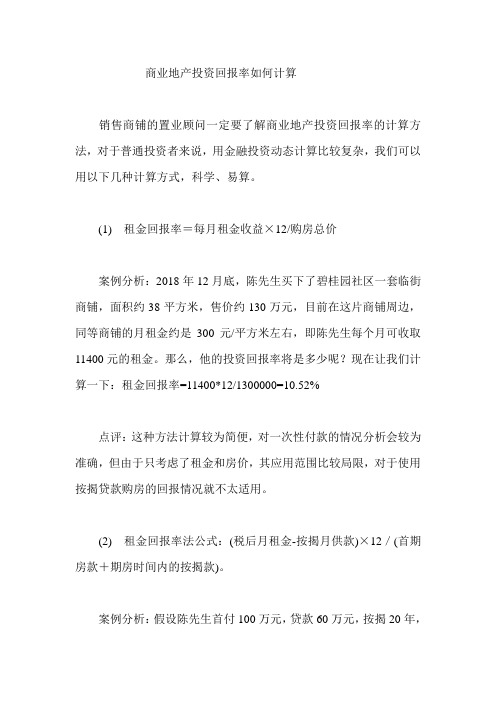

商业地产投资回报率如何计算

商业地产投资回报率如何计算销售商铺的置业顾问一定要了解商业地产投资回报率的计算方法,对于普通投资者来说,用金融投资动态计算比较复杂,我们可以用以下几种计算方式,科学、易算。

(1)租金回报率=每月租金收益×12/购房总价案例分析:2018年12月底,陈先生买下了碧桂园社区一套临街商铺,面积约38平方米,售价约130万元,目前在这片商铺周边,同等商铺的月租金约是300元/平方米左右,即陈先生每个月可收取11400元的租金。

那么,他的投资回报率将是多少呢?现在让我们计算一下:租金回报率=11400*12/1300000=10.52%点评:这种方法计算较为简便,对一次性付款的情况分析会较为准确,但由于只考虑了租金和房价,其应用范围比较局限,对于使用按揭贷款购房的回报情况就不太适用。

(2)租金回报率法公式:(税后月租金-按揭月供款)×12/(首期房款+期房时间内的按揭款)。

案例分析:假设陈先生首付100万元,贷款60万元,按揭20年,按照最新商业贷款上限贷款利率。

套用上述计算公式:这个商铺的投资回报率=(14000-4277)*12/(1000000+ 1026682)=5.76%通过计算,我们得出该套商铺的投资回报率将是:5.76%点评:该计算方法的优点:考虑了租金、价格和前期主要投入,比租金回报率分析法适用范围广,可估算资金回收期长短。

不足:未考虑前期的其他投入、资金的时间效应。

不能解决多套投资的现金分析问题。

且由于其固有的片面性,不能作为理想的投资分析工具。

(3)租金回报率分析法公式:(税后月租金-每月物业管理费)×12/购买房屋总价,这种方法算出的比值越大,就表明越值得投资。

点评:优点:考虑了租金、房价及两种因素的相对关系,是选择“绩优地产”的简捷方法。

不足:没有考虑全部的投入与产出,没有考虑资金的时间成本,因此不能作为投资分析的全面依据。

对按揭付款不能提供具体的分析。

商铺投资收益率四种算法

目前,投资商铺的热潮急剧升温,那么商铺投资收益率怎么计算呢据工作人员介绍,商铺投资收益率算法有以下几种:1.租金回报率法公式:(税后月租金-按揭月供款)×12/(首期房款+期房时间内的按揭款)。

优点:考虑了租金、价格和前期主要投入,比租金回报率分析法适用范围广,可估算资金回收期长短。

不足:未考虑前期的其他投入、资金的时间效应。

不能解决多套投资的现金分析问题。

且由于其固有的片面性,不能作为理想的投资分析工具。

2.租金回报率分析法公式:(税后月租金-每月物业管理费)×12/购买房屋总价,这种方法算出的比值越大,就表明越值得投资。

优点:考虑了租金、房价及两种因素的相对关系,是选择“绩优地产”的简捷方法。

不足:没有考虑全部的投入与产出,没有考虑资金的时间成本,因此不能作为投资分析的全面依据。

对按揭付款不能提供具体的分析。

房产投资公式为:累计总收益/累计总投入=月租金×投资期内的累计出租月数/(按揭首期房款+保险费+契税+大修基金+家具等其他投入+累计按揭款+累计物业管理费)=内部收益率。

上述公式以按揭为例;未考虑付息、未考虑中介费支出;累计收益、投入均考虑在投资期范围内。

优点:内部收益率法考虑了投资期内的所有投入与收益、现金流等各方面因素。

可以与租金回报率结合使用。

内部收益率可理解为存银行,只不过我国银行利率按单利计算,而内部收益率则是按复利计算。

不足:通过计算内部收益率判断物业的投资价值都是以今天的数据为依据推断未来,而未来租金的涨跌是个未知数。

4.简易国际评估法基本公式为:如果该物业的年收益×15年=房产购买价,则认为该物业物有所值。

这一国际上专业的理财公司评估一处物业的投资价值的简单方法。

任何物业投资,投资者都希望能有一个合理的回报,甚至是一个理想的回报,正所谓:亏本生意没人做。

投资者若要评判自己的投资是否有价值,他们通常主要是看该物业的投资回报率,那么,如何计算投资回报率,如何判断投资回报率所包含的意义呢如何计算投资回报率有行内人告诉我们这样一个计算投资回报率的计算公式:计算购入再出租的投资回报率=月租金×12(个月)/售价计算购入再售出的投资回报率=(售出价-购入价)/购入价例如,有一临街商铺,面积约50平方米,售价约200万元,目前在这个物业的周边,同等物业的月租金约是400元/平方米,即:这个商铺要是买下并成功出租,新业主将有可能获得2万元的月租金。

商业业态承租水平与租金回报率计算方法

60%了解各业态承租水平、各级城市整体租金水平以及租金回报率的测算是购物中 心成功盈收的关键。

本专题主要从商业业态承租水平、各级城市租金水平调研以及租金回报率测算等 方面,阐述购物中心租金制定需要考虑到的各个方面,供招商运营人员参考。

一、不同业态和城市的商铺承租水平不同业态的承租水平快餐承皀水平較音r T 股为営Ik 菴的896-12^ 7餐恢承穏水平踣吒于快餐案,的为昔业魁75^呂% ;承程水平底「要求面1汝「廻可夷螟科慕考怵息、餐饮场所「是购塌字心必要因義「 旗至最融昙 影底,依懸辟莒业惡分配.F 哥]水平在3叹芒右,环^<平約占髡趣芳的KTV 的簷包R 莊,玛全£宣业戡tE^舷]在现-铢左右;禺租能力量低「但能黨集人流「设置在商场高楼慝.既I 擁星團槟零求「又可捋人流 引导上承,同聒升周边裔邮值理市的租金水平■几乎昙就住I .仅为芸业蕊为2珀-3%左S ・因孫市毛利厭低; 爾商税瓦-承相水平眼”威至地下匪可农足茴枳需3^ -交可毘集人盂”向 m涵相面秩憨,斑水工量髙「放在商场最隹位置;B 歳養场屈裔毛H 业态”毛称悴f 在2聊-3曲,因曲承程水平也歳高,的为昔业生活服务类ILEA 10导语/超市弔器宅謁K 附旗穆出千营业甌的2%吱5光左石百黄 服饰类 高于市值20%市但翹H)80%市值L'J TF 27.5%miiutt 13%餐饮类休闲娱乐类I各个业态租金水平分析总结支歸金怎因高租金客湄自1居毛利率于其他业态耒舷离金专业市场类 娱乐怵闲类可聲捕X 量的商场勢势解 上址 痕申小型店舞的曝淖「对于 开反商內剧俚歸芥旃害足到了鳶餐件用.故这喚k 玄謝亍翟金拥 有很的辿桥能力,陌支爾全不会很肓处于人口居住誉漂区「通笔炯]的毛和淸克氏・M 乘用:»惶皆的方 式「因此惑于翹金的鬲担能力幷不星特刖的強「但县田于冥又星住 宅社区生活所必颁业态,孜住宅开发商对其需要有个较为清晰的走位, 具可L 墟肓住宅苗號逵睫瞬隼松格不同级别城市的租金水平在租金方面,至2014年下半年,一线城市首层商铺租金报价平均达元 / tf /天,而二线城市仅为每天每平方米元,前者为后者的倍左右。

商铺投资收益率的计算方法

商铺投资收益率的计算方法方法一:租金回报率分析法公式:(税后月租金一每月物业管理费)x 12/ 购买房屋总价这种方法算出的比值越大,就表明越值得投资。

优点:考虑了租金、房价及两种因素的相对关系,是选择“绩优地产”的简捷方法。

弊病:没有考虑全部的投入与产出,没有考虑资金的时间成本,因此不能作为投资分析的全面依据。

对按揭付款不能提供具体的分析。

方法二:租金回报率法公式:(税后月租金一按揭月供款)x 12/(苣期房款+期房时间内的按揭款)优点:考虑了租金、价格和前期的主要投入,比租金回报法适用范围更广,可估算资金回收期的长短。

弊病:未考虑前期的其它投入、资金的时间效应。

不能解决多套投资的现金分析问题。

且由于其固有的片面性,不能作为理想的投资分析工具。

方法三:IRR 法(内部收益率法)房产投资公式为:IRR =累计总收益/累计总投入=月租金x投资期内的累计出租月数/按揭首期房款+保险费+契税+大修基金+家具等其它投入+累计按揭款+累计物业管理费(备注:上述公式以按揭为例;未考虑付息、未考虑中介费支出;累计收益、投入均考虑在投资期范围内。

)优点:IRR法考虑了投资期内的所有投入与收益、现金流等各方面因素。

可以与租金回报率结合使用。

IRR收益率可理解为存银行,只不过我国银行利率按单利计算,而IRR则是按复利计算。

不过,通过计算IRR判断物业的投资价值都是以今天的数据为依据推断未来。

而未来租金的涨跌是个未知数。

惟有一点是可以确定的:市场的未来是不确定的,有升值的可能,也有贬值的可能,只是看升值、贬值哪种可能性大了。

作为投资行为,投资者关注的是收益与风险,通过对IRR的分析发现相关性最高的是房价、租金以及能否迅速出租。

由于房价是易知的,于是能否准确预告租金水平及选择投资项目便成为投资成败的关键。

当然,如果你觉得上面的方法太专业,比较复杂,想要知道一个简单的投资公式来评估一物业的投资价值。

这里也可以提供一个国际上专业的理财公司评估一处物业的投资价值的简单方法。

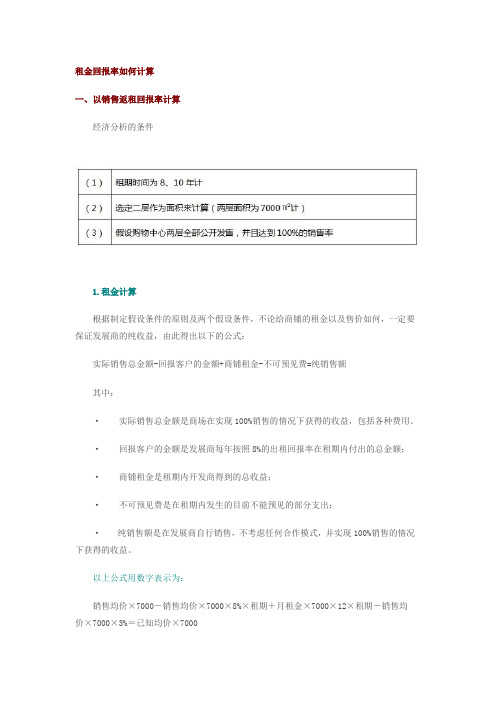

如何计算租金回报率

租金回报率如何计算一、以销售返租回报率计算经济分析的条件1.租金计算根据制定假设条件的原则及两个假设条件,不论给商铺的租金以及售价如何,一定要保证发展商的纯收益,由此得出以下的公式:实际销售总金额-回报客户的金额+商铺租金-不可预见费=纯销售额其中:·实际销售总金额是商场在实现100%销售的情况下获得的收益,包括各种费用。

·回报客户的金额是发展商每年按照8%的出租回报率在租期内付出的总金额;·商铺租金是租期内开发商得到的总收益;·不可预见费是在租期内发生的目前不能预见的部分支出;·纯销售额是在发展商自行销售,不考虑任何合作模式,并实现100%销售的情况下获得的收益。

以上公式用数字表示为:销售均价×7000-销售均价×7000×8%×租期+月租金×7000×12×租期-销售均价×7000×3%=已知均价×7000(其中销售均价和租金为未知,其他条件为已知,已知均价指市场推导出的市场均价)假设商场在正常经营状态下的市场推论价格已知。

假设为:2.计算过程根据前面部分表格的计算数据说明:按照商铺租期为8年、10年分别计算相应的租金及销售均价;不可预见费按照8年2.5%、10年3%计算。

前三年的租金保持不变,从第四年开始,按照每年12%递增。

计算过程如下:第一种:按8年租期算将已知数据带入到公式中,得到:销售均价×10000-销售均价×10000×8%×8+月租金×10000×12×3+{月租金×1 2×10000×(1+12%)[1-(1+12%)5]} /[1-(1+12%)]-销售均价×10000×2.5%=22500×10000得出销售均价与月租金的关系方程式:销售均价=53731-361×月租金按照月租金从50元/平方米到100元/平方米的价格,带入到公式中,则得到相应的销售均价,既当该购物中心商铺的租金达到某个价格时,要实现相应的销售整体均价,才能保证发展商能够得到纯销售额。

商业地产投资回报率怎样计算?

商业地产投资回报率怎样计算?根据商业地产操作的经验,投资回报率的计算公式:计算购入再出租的投资回报率=月租金×12(个月)/售价计算购入再售出的投资回报率=(售出价-购入价)/购入价详细一点就是:1、投资回报率分析计算公式:投资回报率=(税后月租金-物业管理费)×12/购买房屋单价(说明:此方法考虑了租金与房价两者的相对关系,只要结果大于8%都是不错的投资。

但它只是简单粗略的计算,没有考虑资金的时间价值,并且对按揭付款方式不能提供具体的投资分析。

)2、投资回收时间分析计算公式:投资回收年数=(首期房款+期房时间内的按揭款)/(税后月租金-按揭月供款)×12(说明:这种方法可简略估算资金回收期的长短,一般认为结果在12-15年之内都是合理的投资。

该方法比租金回报法更深入一步,适用范围也更广,但有其片面性。

)一是投资成本二手公寓投资成本相对较低,投资资金的压力也比较小;而商铺投资单价高、总价高,投资区域性强。

二是价格决定二手公寓的投资回报率最大的决定因素在于其所在小区周边分环境及物业配套设施的成熟与否;而对商铺投资来说,地段是决定其价格的关键因素,对于以出租形式进行商铺投资的人士来说,除了地段因素外,面积也是影响出租价格的重要因素。

三是投资回报率二手公寓出租容易且收益稳定,但是资金的回收周期比较长,而商铺的租金回报率高,投资回收周期短。

四是投资风险二手公寓在出租或出售时也会面临一定风险,比如由于各种原因导致出租困难而产生的空置风险,或频繁更换承租人所带来的风险;而商铺具备时效性强、空置周期短、空置率低等特点,但同时又容易受到周边环境及时效性和政策性的影响。

例如,有一临街商铺,面积约50平方米,售价约200万元,目前在这个物业的周边,同等物业的月租金约是400元/平方米,即:这个商铺要是买下并成功出租,新业主将有可能获得2万元的月租金。

那么,它的投资回报率将是多少呢?现在让我们计算一下:套用上述计算公式:这个物业的投资回报率=2万元×12/200万元,通过计算,我们得出这套物业的投资回报率将是:12%。

租金回报率计算公式

租金回报率计算公式租金回报率计算公式是一个用于评估房地产投资回报的指标。

它提供了一个量化的方法来衡量投资者从租金收入中获得的回报率,并将其与投资所需的资本支出相比较。

租金回报率计算公式可以帮助投资者确定一个房地产投资的可行性,并决定是否值得投资。

租金回报率可以通过以下公式计算:租金回报率 = (每年租金收入 - 年度各种费用) / 投资金额× 100%其中,每年租金收入是指房产每年从租金中获得的收入;年度各种费用包括物业管理费、维修费用、保险费、税费等;投资金额是指购买房产所需的总成本,包括购买价、装修费用等。

通过使用租金回报率计算公式,投资者可以得到一个百分比,表示他们从租金中收到的回报率。

这个百分比越高,说明投资者获得的回报越多。

这样,投资者可以根据租金回报率来评估房地产投资的潜在收益。

然而,需要注意的是,租金回报率仅仅是一个评估房地产投资回报的指标,它并不考虑到其他因素,如房产价值的增长潜力、市场需求、管理费用的变化等。

因此,在进行房地产投资决策时,投资者应该综合考虑多个因素,而不仅仅依赖于租金回报率。

除了计算租金回报率,投资者还可以使用其他衡量房地产投资回报的指标,如资本化率、内部收益率等。

这些指标可以提供更全面、综合的评估结果,帮助投资者做出更明智的房地产投资决策。

在使用租金回报率进行房地产投资评估时,还需要注意一些细节。

首先,投资者应该准确计算每年的租金收入,并考虑到可能的租金调整因素。

其次,投资者应该合理估计年度各种费用,以确保计算出来的租金回报率准确反映了实际情况。

此外,投资者还应该注意到租金回报率的限制,它无法考虑到未来可能的变化和风险。

在实际运用租金回报率计算公式时,投资者还可以根据市场行情和投资目标设置一个合理的租金回报率目标。

这个目标可以帮助投资者筛选潜在的房地产投资项目,并进行进一步分析和比较。

总之,租金回报率计算公式可以帮助投资者评估房地产投资回报,并辅助他们做出明智的投资决策。

商业地产投资回报率

商业地产投资回报率根据商业地产操作的经验,投资回报率的计算公式:计算购入再出租的投资回报率=月租金×12(个月)/售价计算购入再售出的投资回报率=(售出价-购入价)/购入价详解:1、投资回报率分析计算公式:投资回报率=(税后月租金-物业管理费)×12/购买房屋单价(说明:此方法考虑了租金与房价两者的相对关系,只要结果大于8%都是不错的投资。

但它只是简单粗略的计算,没有考虑资金的时间价值,并且对按揭付款方式不能提供具体的投资分析。

)2、投资回收时间分析计算公式:投资回收年数=(首期房款+期房时间内的按揭款)/(税后月租金-按揭月供款)×12(说明:这种方法可简略估算资金回收期的长短,一般认为结果在12-15年之内都是合理的投资。

该方法比租金回报法更深入一步,适用范围也更广,但有其片面性。

)一是投资成本二手公寓投资成本相对较低,投资资金的压力也比较小;而商铺投资单价高、总价高,投资区域性强;二是价格决定二手公寓的投资回报率最大的决定因素在于其所在小区周边分环境及物业配套设施的成熟与否;而对商铺投资来说,地段是决定其价格的关键因素,对于以出租形式进行商铺投资的人士来说,除了地段因素外,面积也是影响出租价格的重要因素。

三是投资回报率二手公寓出租容易且收益稳定,但是资金的回收周期比较长,而商铺的租金回报率高,投资回收周期短;四是投资风险二手公寓在出租或出售时也会面临一定风险,比如由于各种原因导致出租困难而产生的空置风险,或频繁更换承租人所带来的风险;而商铺具备时效性强、空置周期短、空置率低等特点,但同时又容易受到周边环境及时效性与政策性的影响。

例如,有一临街商铺,面积约50 平方米,售价约200 万元,目前在这个物业的周边,同等物业的月租金约是400 元/平方米,即:这个商铺要是买下并成功出租,新业主将有可能获得2 万元的月租金。

那么,它的投资回报率将是多少呢?现在让我们计算一下:套用上述计算公式:这个物业的投资回报率=2 万元×12/200 万元,通过计算,我们得出这套物业的投资回报率将是:12%。

商业地产回报率的算法

5.方茴说:“那时候我们不说爱,爱是多么遥远、多么沉重的字眼啊。

我们只说喜欢,就算喜欢也是偷偷摸摸的。

”6.方茴说:“我觉得之所以说相见不如怀念,是因为相见只能让人在现实面前无奈地哀悼伤痛,而怀念却可以把已经注定的谎言变成童话。

”7.在村头有一截巨大的雷击木,直径十几米,此时主干上唯一的柳条已经在朝霞中掩去了莹光,变得普普通通了。

8.这些孩子都很活泼与好动,即便吃饭时也都不太老实,不少人抱着陶碗从自家出来,凑到了一起。

9.石村周围草木丰茂,猛兽众多,可守着大山,村人的食物相对来说却算不上丰盛,只是一些粗麦饼、野果以及孩子们碗中少量的肉食。

商业地产相关知识培训商业地产的定义?商业地产作为商业用途的地产.以区别于以居住功能为主的住宅房地产,以工业生产功能为主的工业地产等.商业地产广义上通常指用于各种零售、批发、餐饮、娱乐、健身、休闲等经营用途的房地产形式,从经营模式、功能和用途上区别于普通住宅、公寓、别墅等房地产形式。

以办公为主要用途的地产,属商业地产范畴,也可以单列。

国外用的比较多的词汇是零售地产的概念。

泛指用于零售业的地产形式,是狭义的商业地产。

商业地产的形式多样,主要包括购物中心、大卖场、商业街、shoppingmall、主题商场、专业市场、批发市场、折扣店、工厂直销店、酒店旅馆(旅游地产)、娱乐类商业地产(如电影院)、写字楼和住宅的底层商铺等与住宅类有很大区别的建筑产品的统称。

工业园区一般不划为商业地产。

实际上大家看到多地产形式,是融合了住宅地产、商业地产、工业地产、旅游地产等的复合地产。

界限不一定划分的那么明确。

比如酒店,可以划为商业地产,也可以划为旅游地产。

商业地产的模式?把物业建成以后形成独立的产权,通常招商合作,以租金作为主要的收入来源,目的是什么呢?目前是通过产权形成之后,物业通过商业运营包装进入资本市场,获取良好的融资,这个金融市场一般来说有多次融资,第一次通常都是我们讲的银行的抵押融资;第二次可能经济评估会是我们现在讲的基金会、信用凭证等等这些融资,以后每次经过价值不断包装以后,融资不断的缩短,这是第一种模式。

商场租决的计算公式

商场租决的计算公式用你买门面及办完手续的合计金额除以个月,可以得到每月应租成本,再除以门面面积,则可以得到每月单位面积租金,也就是通常所说的,每平米租金。

8%返租是怎么算的?麻烦告诉我运算公式,谢谢!如果摊位价格为15万元,那么开发商每年按8%的回报进行反租的话,业主每年的收益为8%*15=1.2万元,就是这样。

计算公式就是摊位价格乘以收益率(回报率)怎样计算商场活动扣点、回款?具体算法或者公式有吗?扣点核算方法1、满送50,相当于花元现金,买了元商品,即/=6.7折如原扣率为25%,原利润为25元,供应商结算额为75元。

参加活动后,供应商结算是以含券销售额来计算的。

假设扣率25%不变,供应商可结*(1-25%)=.5元,但这元的销售里券占了50元,现金只有元,所以商场还要倒贴12.5元,这样就亏了。

所以要提高扣率。

按元现金,商场保证得25元,供应商得75元倒推:75/=0.5,商场扣率要到50%,才能保证扣下的75元中,除去50元的券,商场还有25元现金赚。

而供应商如果进货价是5折,就一分钱没赚,而不打折的话,元的销售,供应商可以赚*(1-25%)-*50%=37.5元。

2、“只送不收”和“只收不送”两种情况例一:商场做满送50活动,损失率33%,在比较仁慈或不够强势情况下对于参加活动的A专柜,商场扣率为45%。

对于只收不送的B专柜,由于该品牌比较强势,商场只在该专柜原扣20%的基础上增加了5%,即扣25%。

顾客在A专柜购买了元商品,得到50元现金券全部用于B专柜在该轮交易过程中,商场毛利额=*45%-50*(1-25%)=7.5元商场毛利率=7.5/=5%例2:对于只送不收的C专柜,商场只象征性的在25%的扣率上增加了2%,即扣27%。

顾客在C专柜购买了元商品,得到50元现金券全部用于A专柜在该轮交易过程中,商场毛利额=*27%-50*(1-45%)=-0.5元商场毛利率=-0.5/=-0.3%(呵呵!亏了)顾客在C专柜购买了元商品,得到50元现金券全部用于B专柜在该轮交易过程中,商场毛利额=*27%-50*(1-25%)=-10.5元商场毛利率=-10.5/=-7%某商场搞“买送”的促销活动为例。

最新租金的测算

主要商业业态租金制定标准及参考方案在商业地产里面,租金的制定应该是一个复杂的体系,但是至今所见的研究理论不多(主要是我没有找到相关资料),因此希望在租金制定的理论体系里面拉出来一个分支也就是餐饮、娱乐来讨论一下。

理论上来说一个购物中心租金体系的制定要通过很多种方法去综合平衡,动态的静态的、理论的实际的等等,希望更多的做过这一块工作的同仁们参与讨论。

1、横向比较——>根据同类型、同地区、同地段类似项目的租金水平(一楼多少、二楼多少),然后得出一个整体的租金水平,然后在根据不同的业态租金承受水平去推算。

这个是根据市场的客观现状得出的租金水平,一般是应该是比较客观的。

存在问题:没有完全两个相同的项目;不管是地段、物业的档次、商业规划、业态规划、招商运作等都不一样。

2、回报率倒推——>根据物业的开发成本,设定一个基本的回报率(如8%),去推算整体的租金水平;然后根据楼层租金差去计算各层的租金水平。

这个方法一般是财务部比较喜欢使用的办法,有些大型超市是根据自己的投资回收期反推。

存在的问题:市场能够承受的租金水平是动态的,这个分析模式是静态分析;市场租金承受水平和投资之间不是充分条件和必要条件之间的关系。

3、细分业态推算——>百货、超市、餐饮、娱乐、散铺在特定的城市或区域一般都有自己的租金计算方式和承受范围,根据自己项目的特点和商业规划,分别计算各个业态的租金,然后得出一套租金计算体系。

这个是我现在正在企图使用的办法之一。

存在问题:涉及的细节问题太多,不好把握。

同一个业态存在位置不同、需求面积不同、品牌价值不同、租赁楼层不同等诸多不易控制的问题。

4、固有理论分析——>什么拉屎指数、怕死指数、费血指数,就是我上面帖子附件里面所提到的那些理论。

这个租金计算方法个人感觉好像实用性不高,念书的时候代数学的不好。

可能代理公司忽悠开发商还有点用处。

因此也没办法展开说。

存在的问题:数据的采集比较复杂;并且数据的准确性很难把控。

写字楼投资收益计算方法

内部收益率法 公式:累计总收益/累计总投入=月租金×投资期内的累计出租月数/(按揭首期房

款+保险费+契税+大修基金+家具等其他费用+累计按揭款+累计物业管理费) =内部收益率。 (上述公式以按揭为例;未考虑付息,未考虑中介费支出;累计收益、投入均 考虑在投资期范围内。) 优点:内部收益率法考虑了投资期内的所有投入与收益、现金流等各方面因数。可 以与租金回报率结合使用。内部收益率可以理解为存银行,只不过我国银行 利率按单利计算,而内部收益率是按复利计算。 不足:通过计算内部收益率判断物业的投资价值,都是以今天的数据为依据推断未 来,而未来租金的涨跌是个未知数。

房价上涨产生了房子的差价收益,近几年的涨幅处于一个快速上涨的过程中, 年均增幅基本都会突破10%,其中07年达到了历年的峰值,初步估算涨幅在30%以 上,增值收益的快速增加吸引投资客蜂拥而至。

房价涨幅与所在区域具有较大的关联性,一般情况下,中心区写字楼的房价涨 幅要略逊于新兴区,因为中心区周边设施基本成形,升级余地不大,而新兴区则有 较大的升级潜力,与住宅产生并驾齐驱的涨势。

租金回报率分析法

公式:(税后月租金—每月物业管理费)×12/购买商铺总价。这种方法算出的 比值越大,就表明越值得投资。

优点:考虑了租金、房价及两种因数的相对关系,是选择“绩优地产”的简捷方 法。

不足:没有考虑全部投入与产出,没有考虑资金的时间成本,因此不能作为投资 分析的全面依据。对按揭付款不能提供具体的分析。

在目前投资渠道有限的情况下,投资写字楼仍是一个理财方向。但需要较为谨慎, 根据自己资金数量与远期规划来确定。

10/12/2020

通过以上分析,初步建议如下: 1、投资郊区写字楼,房价涨幅空间较大,主要通过房子增值作为收益,不过 目前来说,风险较大,面临很多不确定性因素,不建议作为投资方向; 2、投资中心区写字楼,主要通过长期持有作为收益,5年期内的投资收益与 银行同期利息额相近,长期收益稍好,可作为投资方向。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

了解各业态承租水平、各级城市整体租金水平以及租金回报率的测算是购物中心成功盈收的关键。

本专题主要从商业业态承租水平、各级城市租金水平调研以及租金回报率测算等方面,阐述购物中心租金制定需要考虑到的各个方面,供招商运营人员参考。

一、不同业态和城市的商铺承租水平

不同业态的承租水平

服饰类生活服务类

餐饮类休闲娱乐类

各个业态租金水平分析总结

不同级别城市的租金水平

在租金方面,至2014年下半年,一线城市首层商铺租金报价平均达45.1元/㎡/天,而二线城市仅为每天每平方米25.6元,前者为后者的1.8倍左右。

一线城市购物中心租金水平

总结:根据以上一线城市购物中心租金水平,可以得出城市的平均水平一般在600-900元/平方米/月,首层租金在1500-3000元/平方米/月。

2010-2014五年间,一线城市购物中心租金将近翻倍,

达到94%。

二线城市购物中心租金水平

三线城市购物中心租金水平

一二三线城市租金水平分析总结

二、租金回报率计算方法

1、售后返租回报率计算方法

(1)分析经济条件

租期时间为8、10年计

选定二层作为面积来计算(两层面积为7000㎡计)

假设购物中心两层全部公开发售,并且达到100%的销售率

(2)租金计算

根据制定假设条件的原则及两个假设条件,不论给商铺的租金以及售价如何,一定要保证发展商的纯收益,由此得出以下的公式:

实际销售总金额-回报客户的金额+商铺租金-不可预见费=纯销售额

以上公式用数字表示为:

销售均价×7000-销售均价×7000×8%×租期+月租金×7000×12×租期-销售均价×7000×3%=已知均价×7000(其中销售均价和租金为未知,其他条件为已知,已知均价指市场推导出的市场均价)

假设商场在正常经营状态下的市场推论价格已知。

如:

一层二层

销售均价 2.4万元/㎡ 1.2万元/㎡

整体均价 1.8万元/㎡

(3)计算方法

根据前面部分表格的计算数据说明:

按照商铺租期为8年、10年分别计算相应的租金及销售均价;

不可预见费按照8年2.5%、10年3%计算。

前三年的租金保持不变,从第四年开始,按照每年12%递增。

计算过程如下:

第一种:按8年租期算

将已知数据带入到公式中,得到:

销售均价×10000-销售均价×10000×8%×8+月租金×10000×12×3+{月租金×12×10000×(1+12%)[1-(1+12%)5]} /[1-(1+12%)]-销售均价×10000×2.5%=22500×10000 得出销售均价与月租金的关系方程式:

销售均价=53731-361×月租金

按照月租金从50元/㎡-100元/㎡的价格,带入到公式中,则得到相应的销售均价,既当该购物中心商铺的租金达到某个价格时,要实现相应的销售整体均价,才能保证发展商能够得到纯销售额。

(二层均价按照2:1的比例计算。

)

计算结果

由以上递增方式得出:每年租金表(元/㎡):

第二种:按10年租期算

计算方法同上,则计算结果为:

说明:表格中的租金收益、回报金额、需贴补的金额为10年总共所需的金额。

当租金达到80元/平方米,商场整体销售均价在18000元/平方米时,发展商需贴补的金额最少,如果均价超过这个价格,则需贴补的金额也要相应增加当租金达到90元/平方米,商场整体销售均价在18000元/平方米时,

发展商的租金收益超过了回报给客户的金额,这时,发展商就不需贴补,租金已足可以满足给客户回报的金额,还有盈余。

由以上递增方式得出:每年租金表(元/㎡):

总结:从两个计算结果比较看,综合考虑租金收益、回报客户的金额及发展商需贴补的金额,当租期为10年,租金达到80元/平方米时,销售价格比较接近市场水平。

2、产权式商铺租金回报率计算方法

一般产权式商铺定价采用的是租金反推法,即以周边同类市场平均租金为参考依据,按10年回收期计算,得出商铺售价,如:

某地区市场的平均租金为100元/平方米/月,按10年计算为100元/平方米/月*120月=12000元/

平方米,也就是说该地区商铺12000元的价格是可以接受的。

但是以上100元/平方米/月的租金应是一个变数,并不能简单的进行平均推算。

这里可以用函数来推算出租金处于不同时期所表现的价格:

3、全部持有租金回报率计算方法

案例:凯德MALL•天津湾

凯德MALL·天津湾一商铺为例:

商场提供装修补贴2800元/平方米,装修补贴共计2800元×203平方米=568400元:

合约期内根据营业额可返还装修补贴,假设如下,最高返还100%:

各商场业绩比较:

根据以上参数,以主商圈商场最低月销售平效80%作为第一年保守业绩预估,则提成租金收入预计:

根据以上营业假设可得出:

第一年装修补贴返还50%,即284200元

保守估计第二年营业额未达到600万元,则在2年合约期内,凯德实际付出装修补贴284200元

2年期固定租金收益为48.04万元,低于提成租金收益

2年内凯德的实际收益为:

提成租金收益106.4万-装修补贴28.42万=77.98万元

注:本专题租金采集于2015年2月,因租金随着市场变化存在不可控因素,仅供参考。