三一重工2019年财务分析详细报告

财务分析报告三一重工(3篇)

第1篇一、前言三一重工作为中国工程机械行业的领军企业,自成立以来,始终秉承“创新、品质、服务”的经营理念,不断拓展国内外市场。

本文通过对三一重工近三年的财务报表进行分析,旨在全面了解其财务状况、经营成果和现金流量,为投资者提供决策依据。

二、公司简介三一重工股份有限公司(以下简称“三一重工”)成立于1994年,总部位于湖南省长沙市,是一家以工程机械为主业,集研发、生产、销售、服务为一体的大型企业集团。

公司主要产品包括混凝土机械、起重机械、挖掘机械、路面机械等。

近年来,三一重工不断加大研发投入,提升产品竞争力,实现了跨越式发展。

三、财务报表分析1. 资产负债表分析(1)资产分析从三一重工近三年的资产负债表可以看出,公司资产总额逐年增长,表明公司规模不断扩大。

具体分析如下:①流动资产:流动资产主要包括货币资金、应收账款、存货等。

近三年,公司流动资产总额逐年增长,其中货币资金占比最高,表明公司现金流充裕。

②非流动资产:非流动资产主要包括固定资产、无形资产等。

近三年,公司非流动资产总额逐年增长,其中固定资产占比最高,表明公司不断加大固定资产投资。

(2)负债分析从三一重工近三年的资产负债表可以看出,公司负债总额逐年增长,但资产负债率相对稳定。

具体分析如下:①流动负债:流动负债主要包括短期借款、应付账款等。

近三年,公司流动负债总额逐年增长,但增速低于资产总额增速,表明公司短期偿债能力较强。

②非流动负债:非流动负债主要包括长期借款、应付债券等。

近三年,公司非流动负债总额逐年增长,但增速低于资产总额增速,表明公司长期偿债能力较强。

(3)股东权益分析从三一重工近三年的资产负债表可以看出,公司股东权益逐年增长,表明公司盈利能力较强。

具体分析如下:①实收资本:实收资本逐年增长,表明公司吸引了更多投资者。

②资本公积:资本公积逐年增长,表明公司盈利能力不断提高。

2. 利润表分析(1)营业收入分析从三一重工近三年的利润表可以看出,公司营业收入逐年增长,表明公司产品市场需求旺盛。

三一重工 2019 第三季度财报

公司代码:600031 公司简称:三一重工三一重工股份有限公司2019年第三季度报告目录一、重要提示 (3)二、公司基本情况 (3)三、重要事项 (6)四、附录 (8)一、重要提示1.1 公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

1.2 公司全体董事出席董事会审议季度报告。

1.3 公司负责人梁稳根、主管会计工作负责人刘华及会计机构负责人(会计主管人员)蔡盛林保证季度报告中财务报表的真实、准确、完整。

1.4 本公司第三季度报告未经审计。

二、公司基本情况2.1主要财务数据单位:千元币种:人民币非经常性损益项目和金额√适用□不适用2.2截止报告期末的股东总数、前十名股东、前十名流通股东(或无限售条件股东)持股情况表2.3截止报告期末的优先股股东总数、前十名优先股股东、前十名优先股无限售条件股东持股情况表□适用√不适用三、重要事项3.1公司主要会计报表项目、财务指标重大变动的情况及原因√适用□不适用(1)利润表、现金流量表相关科目工替代效应等因素推动工程机械销售增加,同时公司产品竞争力显著提升。

营业成本变动原因说明:主要系公司营业收入增加,成本相应增加。

财务费用变动原因说明:主要系利息净支出减少,汇兑收益增加。

研发费用变动原因说明:主要系公司加大工程机械产品及关键零部件、数字化与智能化技术及应用的研发投入。

其他收益变动原因说明:主要系本期收到的与日常经营活动相关的政府补助增加。

投资收益变动原因说明:主要系远期外汇合约交割收益减少。

公允价值变动损益变动原因说明:主要系尚未交割远期外汇合约公允价值变动收益增加。

信用减值损失变动原因说明:主要系采用新金融工具准则将金融资产减值列示在本科目影响。

资产减值损失变动原因说明:主要系采用新金融工具准则将金融资产减值损失列示为信用减值损失科目影响。

资产处置收益变动原因说明:主要系本期处置固定资产损失影响。

三一重工股份有限公司财务分析报告

三一重工股份有限公司财务分析报告三一重工股份有限公司财务分析报告600031学院:组员:李芙蓉 (20192349)班级:会计105班指导教师:邓平华江西农业大学经济管理学院二 0 一三年六月目录1 公司及行业简介 ........................................................................... .... - 3 -1.1 公司简介 ........................................................................... ......................... - 3 - 1.2 公司业务构成 ........................................................................... ................. - 3 - 1.3 行业概况 ........................................................................... ......................... - 4 -2 会计分析 ........................................................................... ................ - 4 -2.1 资产负债表分析 ........................................................................... ............. - 4 -2.1.1资产负债表水平分析........................................................................ - 4 - 2.1.2资产负债表垂直分析........................................................................ - 7 - 2.2 利润表分析 ........................................................................... ..................... - 9 -2.2.1利润增减变动分析.......................................................................... - 10 - 2.2.2利润构成变动分析.......................................................................... - 11 - 2.3 现金流量表分析 ........................................................................... ........... - 12 -2.3.1现金流量表水平分析...................................................................... - 12 - 2.3.2现金流量表垂直分析...................................................................... - 14 -3 财务分析 ........................................................................... .............. - 15 -3.1 企业盈利能力分析 ........................................................................... ....... - 15 -3.1.1资本经营盈利能力分析.................................................................. - 16 - 3.1.2资产经营盈利能力分析.................................................................. - 16 - 3.1.3商品经营盈利能力分析.................................................................. - 17 - 3.2 企业营运能力分析 ........................................................................... ....... - 18 - 3.3 企业偿债能力分析 ........................................................................... ....... - 19 -3.3.1短期偿债能力分析.......................................................................... - 20 - 3.3.2长期偿债能力分析.......................................................................... - 22 - 3.4 企业发展能力分析 ........................................................................... ....... - 25 -3.4.1 销售收入增长率............................................................................. - 25 - 3.4.2净利润增长率............................................................................ ...... - 25 - 3.4.3 总资产增长率............................................................................ ..... - 26 - 3.4.4 净资产增长率............................................................................ ..... - 26 - 3.4.5 每股收益增长率............................................................................. - 27 -4 杜邦分析 ........................................................................... .............. - 28 - 5 基本结论 ........................................................................... .............. - 31 -三一重工财务分析报告[摘要] 本文以三一重工股份有限公司为研究对象,对三一重工股份有限公司2019-2019年的财务报表进行财务分析,并结合其经营状况对其进行综合的评价。

2019年三一重工财务报表分析共13页

三一重工(600031)2019年度财务报表分析报告一、行业分析全球经济一体化和我国加入世贸组织为机械制造业提供了广阔的发展空间,机械制造业作为我国的支柱产业随着我国西部大开发以及大规模的基础建设工程必将得到快速发展。

“十二五”期间对水利发展的重视程度答复提升,公共财政对水利的投入将大幅增强。

这些因素都是的行业高增长、高景气得以维持。

然而发达国家抢滩我国市场,竞争激烈。

全球外需市场仍不容乐观,国际贸易保护主义愈加严重。

随着国际市场竞争的日趋激烈,工程机械行业需谨防新的技术壁垒。

在全球气候变暖的背景下,低碳、绿色、安全灯新经济理念已经形成,严防欧美日等发达国家依次为借口指定相关法律政策组织我国工程机械起来也和产品的进入。

二、公司基本经营情况三一重工为三一集团核心企业。

三一是全球工程机械制造商50强、全球最大的混凝土机械制造商、中国企业500强、工程机械行业综合效益和竞争力最强企业、福布斯“中国顶尖企业”,中国最具成长力自主品牌、中国最具竞争力品牌、中国工程机械行业标志性品牌、亚洲品牌500强。

公司主要经营业务为建筑工程机械、起重机械、停车库、通用设备及机电设备的生产、销售与维修(其中特种设备制造须凭本企业行政许可);金属制品、橡胶制品及电子产品、钢丝增强液压橡胶软管和软管组合件的生产、销售;客车(不含小轿车)和改装车的制造与销售(凭审批机关许可文件经营);五金及法律法规允许的矿产品、金属材料的销售;提供建筑工程机械租赁服务;经营商品和技术的进出口业务(国家法律法规禁止和限制的除外)。

据三一重工2019年年报显示,全年实现营业收入 339.55 亿元,同比增长78.94%;营业利润68.97 亿元,同比增长105.57%;净利润61.64 亿元,同比增长103.94%。

截止2019 年12 月31 日,公司总资产313.41 亿元,净资产119.19 亿元,净资产收益率为54.67%。

泵送事业部销售额达217 亿元,成为三一重工首个突破200 亿规模的事业部。

三一重工财务报表分析

负债项目横向分析

负债项目横向分析

1、公司本年负债和股东权益总额比上年增加9154989243元,增长 83.81%,说明公司筹资规模扩大、增长较快;

2、公司本年负债增加,主要是流动负债增加,与上年比较,本年流动负 债增加4383883223元,增长88.902%,流动负债增加额占全部负 债和股东权益增加总量的47.89%,由于流动负债增加而使负债和 股东权益总额增长40.13%;

18,549,426.90 1,155,380,592.65

197,132,770.69 86,860,202.00 72,617,386.77 51,854,595.22 -100,307,158.84 -5,100,601.03 414,048,668.96 19,410,357.11 31,385,103.13 9,225,094.76 402,073,922.94 44,505,505.74 357,568,417.20

3、公司本年流动负债的额增加,主要是由于短期借款、应付票据、应付 账款和应付职工薪酬引起的,这四项分别增长了945.34%、 256.03%、676.07%和1348.82%。

4、公司本年非流动负债较上年增加了1156万元,增长6.13%,非流动负 债增加使负债和股东权益总额增加10.59%,,主要是由于长期借 款和预计负债的增加引起,分别增加了30.09%和122.595%。

三一重工的财务分析

• 组员以下: • 黄芳 • 仇彩肖 • 洪明 • 陈芬资产项目横向分析资 Nhomakorabea项目横向分析

1.公司资产总额本年比上年增加915498943元,增长83.81%。说明 公司资产规模变化较大,增长较快,公司资产能够满足正常生产经 营的需要; 2.公司本年资产规模的增长,主要是流动资产增长所致。与上年比 较,本年流动资产增加6740459100元,增长96.46%;本年流动资 产增加额占本年资产增加总量的73.63% (6740459100/9154989243*100.%)。本年由于流动资产增加而使 资产总额增长61.71%(6740459100/10922911218.67*100%)。该 公司本年流动资产增加额占了全部资产增加额的73.63%,说明企业 资产的流动性有了较大提高。 3.长期股权投资较上年增加1513957038元。增长70.88%,长期股 权投资增加使企业资产总额增加13.86% (1513957038/10922911218.67),说明企业扩大对外投资以获取 更多利润; 4.公司固定资产较上年增加426175854.1元,增长41.19%,固定资 产增加使企业资产总额增加3.9%(426175854.1/10922911218.67), 固定资产的增加有助于企业生产能力的提高; 5.无形资产比上年增加293932586.4元,增长320.87%,无形资产的 增加使企业资产总额增加2.69%,(293932586.4/10922911218.67) 本年无形资产变动对公司资产总额增减变动影响较大。

三一重工财务报表分析报告_1

三一重工财务报表分析报告_1三一重工财务报表分析报告6000312010年度关于利润表与现金流量表的财务分析以及财务能力的分析会计4班J09031401吕玲娜第一部分公司简介三一集团有限公司始创于1989年。

自成立以来,三一集团持“创建一流企业,造就一流人才,做出一流贡献”的企业宗旨,打造了业内知名的“三一”品牌。

2007年,三一集团实现销售收入135亿元,成为建国以来湖南省首家销售过百亿的民营企业。

2008年和2009年,尽管受金融危机影响,三一仍然延续了以往的增长。

2010年,三一集团销售超过500亿。

2011年7月,三一重工以215.84亿美元的市值,首次入围FT全球500强,成为唯一上榜的中国机械企业。

目前集团拥有员工6万余名。

三一集团主业是以“工程”为主题的机械装备制造业,目前已全面进入工程机械制造领域。

主导产品为混凝土机械、筑路机械、挖掘机械、桩工机械、起重机械、非开挖施工设备、港口机械、风电设备等全系列产品。

其中混凝土机械、桩工机械、履带起重机械为国内第一品牌,混凝土泵车全面取代进口,国内市场占有率达57%,为国内首位,且连续多年产销量居全球第一。

三一是全球最大的混凝土机械制造商,也是中国最大、全球第六的工程机械制造商。

近年来,三一连续获评为中国企业500强、工程机械行业综合效益和竞争力最强企业、福布斯“中国顶尖企业”、中国最具成长力自主品牌、中国最具竞争力品牌、中国工程机械行业标志性品牌、亚洲品牌500强。

三一集团的核心企业三一重工于2003年7月3日上市,是中国股权分置改革首家成功并实现全流通的企业。

在国内,三一建有上海、北京、沈阳、昆山、长沙等五大产业基地。

在全球,三一建有30个海外子公司,业务覆盖达150个国家,产品出口到110多个国家和地区。

目前,三一已在印度、美国、德国、巴西相继投资建设工程机械研发制造基地。

三一重工董事长梁稳根先生是三一集团的主要创始人,中共十七大代表,八、九、十届全国人大代表,全国劳动模范、全国优秀民营企业家,优秀中国特色社会主义事业建设者,“中国经济年度人物”、福布斯“中国上市公司最佳老板”、“蒙代尔•世界经理人成就奖” 获得者。

三一重工2019年三季度财务指标报告

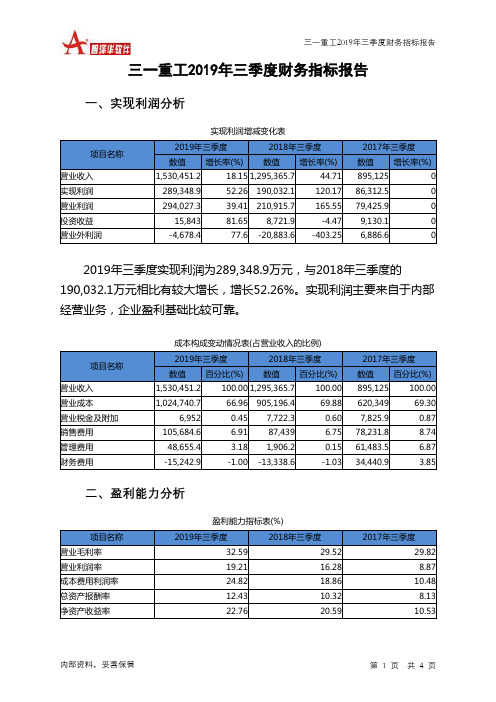

三一重工2019年三季度财务指标报告内部资料,妥善保管 第 1 页 共 4 页三一重工2019年三季度财务指标报告一、实现利润分析实现利润增减变化表项目名称2019年三季度 2018年三季度 2017年三季度 数值 增长率(%)数值增长率(%)数值 增长率(%)营业收入 1,530,451.2 18.15 1,295,365.7 44.71 895,125 0 实现利润 289,348.9 52.26 190,032.1 120.17 86,312.5 0 营业利润 294,027.3 39.41 210,915.7 165.55 79,425.9 0 投资收益 15,843 81.658,721.9-4.47 9,130.1 0 营业外利润-4,678.477.6 -20,883.6-403.256,886.62019年三季度实现利润为289,348.9万元,与2018年三季度的190,032.1万元相比有较大增长,增长52.26%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

成本构成变动情况表(占营业收入的比例)项目名称2019年三季度 2018年三季度 2017年三季度 数值 百分比(%)数值百分比(%)数值 百分比(%)营业收入 1,530,451.2 100.00 1,295,365.7 100.00 895,125 100.00 营业成本 1,024,740.766.96 905,196.4 69.88 620,349 69.30 营业税金及附加 6,952 0.45 7,722.3 0.60 7,825.9 0.87 销售费用 105,684.6 6.91 87,439 6.75 78,231.8 8.74 管理费用 48,655.4 3.181,906.20.15 61,483.5 6.87 财务费用-15,242.9-1.00 -13,338.6-1.0334,440.93.85二、盈利能力分析盈利能力指标表(%)项目名称2019年三季度2018年三季度2017年三季度营业毛利率 32.59 29.52 29.82 营业利润率 19.21 16.28 8.87 成本费用利润率 24.82 18.86 10.48 总资产报酬率 12.43 10.32 8.13 净资产收益率22.7620.5910.53。

三一重工财务报表分析

三一重工财务报表分析三一重工——财务报表分析600031三一重工财务报表分析一、公司简介三一重工股份有限公司是由三一集团有限公司控股的工程机械行业龙头企业,于2000年12月8日成立,2003年7月3日在上海证券交易所上市交易。

公司不仅是全球最大的混凝土机械制造商,也是中国最大、全球第六的工程机械制造商,产品线覆盖的工程机械制造商,产品线覆盖混凝土机械、筑路机械、挖掘机械、桩工机械、起重机械、非开挖施工设备、港口机械、风电设备等全系列。

其中,混凝土机械、桩工机械、履带起重机为国内第一品牌,混凝土泵车全面取代进口,国内市场占有率达57%。

目前,三一重工在全国已建有15家6S中心。

未来几年内,将在全国31个省会城市、直辖市、200多个二级城市开设6S中心。

在全球拥有169家销售分公司、2000多个服务中心、7500多名技术服务工程师。

近年,三一重工相继在印度、美国、德国、巴西投资建设研发和制造基地。

自营的机制、完善的网络、独特的理念,将星级服务和超值服务贯穿于产品的售前、售中、售后全过程。

公司贯彻“守正出奇”、“转型”发展战略,高度重视创新,2015年力争实现营收10%以上增长,做出具体规划包括:1、加强市场开拓与价值销售,聚焦海外国家销售和主打产品推广;2、严格控制成本费用和经营风险,努力降低盈亏平衡点,并建立费用管控长效机制;3、借助互联网的思维、商业模式和技术实现跨越,推进互动式营销、大数据应用、CRM、智能化制造示范等项目;4、加快转型,培育新的利润增长点,如国际化、PC装备、工业4.0、工程机械后市场等。

二、行业分析公司所属行业为工程机械行业,机械行业是整个国民经济的基础性工业与重要支柱产业,机械产品既可以是终端产品(比如机床、挖掘机),也可以是零部件产品(比如齿轮、弹簧);既可以是最终消费品(比如家用机器人、游轮),也可以是生产经营设备(比如机床、起重机)。

因此,机械行业的繁荣与否与实体经济相关度极高。

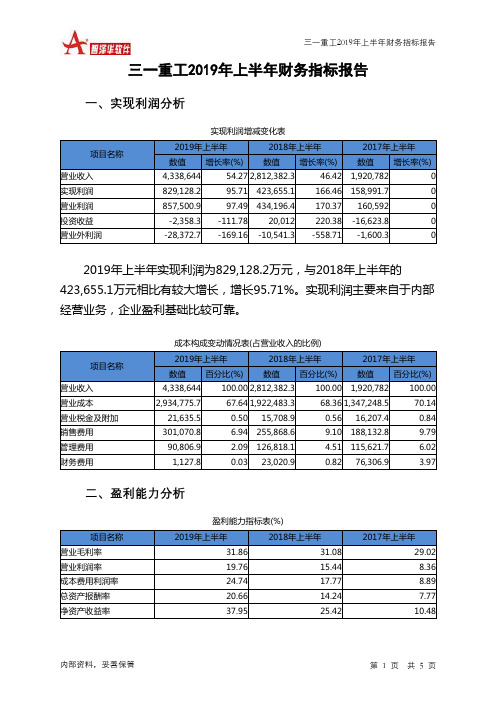

三一重工2019年上半年财务指标报告

内部资料,妥善保管

第1页 共5页

三一重工2019年上半年财务指标报告

三一重工2019年上半年的营业利润率为19.76%,总资产报酬率为 20.66%,净资产收益率为37.95%,成本费用利润率为24.75%。企业实际 投入到企业自身经营业务的资产为8,002,607.7万元,经营资产的收益率为 21.43%,而对外投资的收益率为-1.63%。

2018年上半年

2017年上半年

数值 百分比(%) 数值 百分比(%) 数值 百分比(%)

4,338,644 100.00 2,812,382.3 100.00 1,920,782 100.00

2,934,775.7

67.64 1,922,483.3

68.36 1,347,248.5

70.14

21,635.5

三、偿债能力分析

项目名称 流动比率 速动比率 利息保障倍数

偿债能力指标表

2019年上半年

2018年上半年

1.51 1.28

1.56 1.24

736.17

19.4

2017年上半年 1.53 1.27 3.08

内部资料,妥善保管

第2页 共5页

资产负债率0.53三来自重工2019年上半年财务指标报告

0.57

项目名称 存货周转天数 应收账款周转天数 应付账款周转天数 营业周期

营运能力指标表

2019年上半年

2018年上半年

65.8 95.25

80.3 123

53.67

68.33

161.05

203.3

2017年上半年 83.84

172.33 74.24

256.17

内部资料,妥善保管

第3页 共5页

三一重工2019年度财务分析报告

三一重工[600031]2021年度财务分析报告目录一. 公司简介 (3)二. 公司贝才务分析 (3)2.1 公司资产结构分析 (3)2.1.1 资产构成根本情况 (3)2.1.2 流动资产构成情况 (4)2.1.3 非流动资产构成情况 (6)2.2 负债及所有者权益结构分析 (7)2.2.1 负债及所有者权益根本构成情况 (7)2.2.2 流动负债根本构成情况 (8)2.2.3 非流动负债根本构成情况 (10)2.2.4 所有者权益根本构成情况 (11)2.3 利润分析 (12)2.3.1 净利润分析 (12)2.3.2 营业利润分析 (13)2.3.3 利润总额分析 (14)2.3.4 本钱费用分析 (14)2.4 现金流量分析 (15)2.4.1 经营活动、投资活动及筹资活动现金流分析 (15)2.4.2 现金流入结构分析 (16)2.4.3 现金流出结构分析 (21)2.5 偿债水平分析 (25)2.5.1 短期偿债水平 (25)2.5.2 综合偿债水平 (26)2.6 营运水平分析 (27)2.6.1 存货周转率 (27)2.6.2 应收账款周转率 (27)2.6.3 总资产周转率 (28)2.7 盈利水平分析 (29)2.7.1 销售毛利率 (29)2.7.2 销售净利率 (30)2.7.3 ROE 〔净资产收益率〕 (31)2.7.4 ROA 〔总资产报酬率〕 (32)2.8 成长性分析 (33)2.8.1 资产扩张率 (33)2.8.2 营业总收入同比增长率 (34)2.8.3 净利润同比增长率 (35)2.8.4 营业利润同比增长率 (36)2.8.5 净资产同比增长率 (37)公司简介二.公司财务分析2.1 公司资产结构分析2.1.1 资产构成根本情况三一重工2021年资产总额为90,541,298,000.0 元,其中流动资产为68,500,223,000.0 元,占总资产比例为75.66%;非流动资产为22,041,075,000.0 元,占总资产比例为24.34%;2021年三一重工总港产构成圄流血没皿三「■上・二位产合计2.1.2 流动资产构成情况流动资产主要包括货币资金、交易性金融资产、应收票据及应收账款、应收款项融资、预付账款、其他应收账款、存货、合同资产、持有待售资产、一年内到期的非流动资产以及其他流动资产科目, 三一重工2021年的流动资产主要包括应收票据及应收账款、应收账款以及存货,各项分别占比为31.81%, 31.81%口20.81%2021年三一重工5ft幼黄产构成图援希〜■安星性全月^产■后生全国^产■点世墓据询配联赣■应H珊徽应收款频殴, 擀谶攻■ 其他应收效 ,方益CB t内赚的m就动黄产舅也济成贵产2.1.3 非流动资产构成情况非流动资产主要包括债权投资、其他债权投资、长期应收款、长期股权投资、其他权益工具投资、其他非流动金融资产、投资性房地产、固定资产、在建工程、生产性生物资产、油气资产、使权资产、无形资产、开发支出、商誉、长期待摊费用、递延所得资产、其他非流动资产科目,三一重工2021年的非流动资产主要包括固定资产、无形资产以及长期股权投资,各项分别占比为48.16%, 15.15%^13.54%.2021年三一重工3E流动资产构成图■ 长期应收前■良嗡殷权投咬,其他校整工国投建,其他兆盍逊邕触资产■ 投童性席北产■国定资产, 在建工程 , 无形一■ 开发三色〔■商雪■ 长I的鹤蛙,递噩所的贵产,具像比温性广2.2 负债及所有者权益结构分析2.2.1 负债及所有者权益根本构成情况三一重工2021年年总负债金额为45,014,553,000.0 元,所有者权益总额为45,526,745,000.0 元,其中资本金为8,426,246,000.0 元,资产负债率为49.72%, 在负债中,流动负债为42,148,594,000.0元;占负债和所有者权益总额的46.55%, 非流动负债为2,865,959,000.0元,占负债和所有者权益总额的3.17%.2021年三一重工负债和所有者权益构成BH50.28%5.17%■保我立贻寸■非流:晒喷合骨,所相看姻1遁东权费}合计2.2.2 流动负债根本构成情况流动负债主要包括短期借款、交易性金融负债、衍生金融负债、应付票据及应付账款、预收款项、合同负债、应付职工薪酬、应交税费、其他应付款、应计负债、持有待售负债、一年内到期的非流动负债和其他流动负债科目, 三一重工2021年的流动负债主要包括短期借款、应付票据及应付账款以及应付账款,各项分别占 比为 39.53%, 29.13麻口 29.13%.2021年三一童工9a 负债构成图■ 血史或s ■ 具他应忖款 ■一年内到期常触怏 , 具幢网点长2021年二重工流动负债构成情况科目名称2021 年2021 年2021 年金额〔力兀〕百分比〔%〕金额〔力兀〕百分比〔%〕 金额〔力兀〕百分比〔%〕 流动负债合计 4,214,859 100.00% 3,393,535 100.00%2,298,254 100.00%短期借款 1,665,95439.53% 541,674 15.96% 697,687 30.36% 衍生金融负债 50,303 1.19% 89,8542.65% 92,620 4.03% 应付票据及应付账款 1,227,622 29.13% 0 0.00% 621,783 27.05% 应付账款 1,227,622 29.13% 00.00% 621,783 27.05% 预收款项 128,095 3.04% 135,709 4.00% 147,016 6.40% 应付职工薪酬 128,962 3.06% 104,625 3.08% 48,860 2.13% 应交税费 149,045 3.54% 52,375 1.54% 53,311 2.32% 其他应付款 414,9559.85% 2,015,14459.38% 233,945 10.18% 其中:应付利息 00.00% 00.00% 4,799 0.21% 应付股利0.00%0.00%8,563 0.37%一年内到期的非流动负212,9685.05%291,9088.60%299,92113.05%此付辰工寄酬 0.93%2.76% 2.30%37 N95% 7.69% 短用借款 ■访生会弼责 ■通付票据反响付煤 ,应引懒 ■翦收款项2.2.3 非流动负债根本构成情况非流动负债主要包括长期借款、应付债券、租赁负债、长期应付款、预计负债、递延收益、递延所得税负债、其他非流动负债科目,三一重工2021年的非流动负债主要包括长期借款、递延所得税负债以及递延收益,各项分别占比为45.46%, 24.91% 和14.02%2021年三一重工非流动负债构成图42.02%,长期借萩,长期应付款■预计佞债,递延收疑■盅延所得税为俵■ H他韭据烟摘2.2.4 所有者权益根本构成情况所有者权益局部主要包括实收资本〔或股本〕、其他权益工具、资本公积、库存股、其他综合收益、专项储藏、盈余公积、未分配利润、少数股东权益科目, 2021 年三一重工的所有者权益局部主要包括未分配利润、实收资本〔或股本〕以及资本公积,各项分别占比为63.59% 18.51脸口13.07%2021年三一重工所有者权益构成圈实收资本咸隈本।・贺本公积•岸存量■其修治收左,蹒公袒,未分瞬词元〕元〕所有者权益〔或股东权益〕合计4,552,674 100.00% 3,250,211 100.00%2,637,318100.00%实收资本〔或股本〕842,624 18.51% 780,071 24.00% 766,821 29.08%其他权益工具0 0.00% 36,899 1.14%39,5331.50%资本公积594,831 13.07% 188,339 5.79%104,9793.98%库存股-83,955 -1.84% -11,110 -0.34% -17,582 -0.67%其他综合收益-129,140 -2.84% -142,024 -4.37%-153,162-5.81%盈余公积322,514 7.08% 318,180 9.79%296,57511.25%未分配利润2,895,223 63.59% 1,978,135 60.86% 1,512,594 57.35%少数股东权益110,576 2.43% 101,720 3.13%87,5573.32%2.3 利润分析2.3.1 净利润分析2021年三一重工的净利润为11,494,448,000.0 元,与2021年的6,303,487,000.0 元本目比上升了82.35%.2021-2021年三一重工净利涧变动趋均图2021—2021年三一重工净利润变动趋势年份金额〔力兀〕同比增长率〔%2021 13,8152021 16,379 18.57%2021 222,708 1259.65%2021 630,348 183.04%2021 1,149,444 82.35%2.3.2营业利润分析2021年三一重工的营业利润为13,775,426,000.0 元,与2021年的7,878,442,000.0 元本目比上升了74.85%.2021—2021年三一重工营业利润变动趋势年份金额〔万元〕同比增长率〔% 2021 17,0532021 119,552 601.04%2021 287,603 140.57%2021 787,844 173.93%2021 1,377,542 74.85%2021,2021年三一重工营业利润变动趋蛹■O闾比增长生[%]2.3.3利润总额分析2021年三一重工 的利润总额为13,454,318,000.0 元,与2021年的 7,550,244,000.0 元相比上升了 78.20%.2021・2021年三一・工利福总颤变动趋势图2021-2021年三一重工利润总额变动趋势年份金额〔万元〕同比增长率〔%2021 11,9882021 6,296 -47.48% 2021 286,884 4455.97% 2021755,024 163.18% 20211,345,43178.20%2.3.4本钱费用分析本钱和费用总额包括营业本钱、税金及附加、销售费用、治理费用、研发费用 和财务费用科目,2021年三一重工的本钱费用总额为62,440,453,000.0元,其中 营业本钱、销售费用以及研发费用,各项分别占比为81.57%, 8.79麻口 5.84%.局比君长率[为〕1^000.000,000-IQOMQOJ.OfU6.000,(X)0.000-4.000,000,000-zmo.omwi-c-2021201 fi 2021201E201Q■ 金SU 元〕O 同比曙长型[%〕2021年三一重工本钱费用构成画宫业式考■ 税言及的一L ■ 泄苣凿用, 君罡荽用■ 手反密名■ M美要同2.4 现金流量分析2.4.1 经营活动、投资活动及筹资活动现金流分析2021年三一重工的经营现金流量净额为13,265,375,000.0 元,与2021年的10,526,899,000.0 元相比上升了26.01% ;投资活动现金流净额为-11,980,880,000.0 元;筹资活动现金流净额为-1,150,729,000.0 元.2021-2021年三一重工经营.授贫及筹留活动现金流净颔盘岂浮初现田净飙〔元〕■ 发生活5观金流君次〔7EJ ■ 造2s话也现金流净颤阮J2.4.2 现金流入结构分析2021年三一重工现金流入总金额为113,787,815,000.0 元,其中经营活动现金流入为80,739,451,000.0元,占现金流入总额的70.96%;投资活动现金流入为15,882,346,000.0 元,占现金流入总额的13.96%;筹资活动现金流入为17,166,018,000.0 元,占现金流入总额的15.09%.2021年三一重工现金流入构成圈15.08%70.96%, 经常将咽蛀流入,技贵洁蚓隧漉入小计■假设资治力猊宝於、小计经营活动现金流入小计中销售商品/提供劳务收到的现金为78,764,734,000.0 元,占经营活动现金流入小计的97.55%;收到的税费返还为947,885,000.0元,占经营活动现金流入小计的1.17%;收到其他与经营活动有关的现金为1,026,832,000.0 元,占经营活动现金流入小计的1.27%.2021年三一重工经营活动现金流入构成图1.279697.56%■ 傩向箍/喔供劳务杷倏现金■收3即精囊遍迁■攻到其他^经驾却无桢隘投资活动现金流入小计中收回投资收到的现金为14,254,336,000.0元,占投资活动现金流入小计的89.75%;取得投资收益收到的现金为756,154,000.0元,占投资活动现金流入小计的4.76%;处置固定资产/无形资产和其他长期资产收回的现金净额为197,468,000.0元,占投资活动现金流入小计的1.24%;处置子公司及其他营业单位收到的现金净额为153,237,000.0元,占投资活动现金流入小计的0.96%;收到其他与投资活动有关的现金为521,151,000.0元,占投资活动现金流入小计的3.28%.201g年三一重工投资活动现金流入构成图, 红回蟠崎1的见叁■映斑直也挂的侬地姓拿走资产;无形费产电他长期究金收回的现金:年需.+班子公■司技其业莒业单山分团现金厚收■忸黑色与筵m.被契装筹资活动现金流入小计中吸收投资收到的现金为427,744,000.0元,占筹资活动现金流入小计的2.49%;其中:子公司吸收少数股东投资收到的现金为32,533,000.0 元,占筹资活动现金流入小计的0.19%;取得借款收到的现金为15,749,742,000.0元,占筹资活动现金流入小计的91.75%;收到其他与筹资活动有关的现金为988,532,000.0元,占筹资活动现金流入小计的 5.76%.2021年三一重工篝资活动现金流入构成图^91.57%吸收投交收到的现金■其加子公司喔/少器陪我案收到的现金,取得借靛收到的现金怛刍基赁渚切片旃现金2.4.3现金流出结构分析2021年三一重工现金流出总额为113,654,049,000.0 元,现金流出总额中经 营活动现金流出小计为 67,474,076,000.0 元,占现金流出总额的59.37%;投资活 动现金流出小计为27,863,226,000.0 元,占现金流出总额的24.52%;筹资活动现 金流出小计为18,316,747,000.0 元,占现金流出总额的16.12%,2021年三一重工现金流出总额构成■ 经营活劾证匕也」了 ・授贵活就3幅俄山叶 ・徐史活菊貌至赧t 小计59.3了%经营活动现金流出小计中购置商品/接受劳务支付的现金为51,971,762,000.0 元,占经营活动现金流出小计的77.02%;支付给职工以及为职工支付的现金为5,373,885,000.0 元,占经营活动现金流出小计的7.96%;支付的各项税费为3,879,035,000.0 元,占经营活动现金流出小计的 5.75%;支付其他与经营活动有关的现金为6,249,394,000.0 元,占经营活动现金流出小计的9.26%.2021年三一重工经营活动现金流出构成图用英商品俅受芳簪支忖的现含■变行给S5工以及为职工支付的现金,支忖的名友税孱支付具也邑蛙篙占岫关的现金投资活动现金流出小计中购建固定资产/无形资产和其他长期资产支付的现金为2,354,634,000.0 元,占投资活动现金流出小计的8.45%;投资支付的现金为24,297,616,000.0 元,占投资活动现金流出小计的87.2%;支付其他与投资活动有关的现金为1,210,976,000.0元,占投资活动现金流出小计的 4.35%.2021年三一重工投资活动现金流出构成图,青建医定资产/无序宽刊睬伯长期笋丈村的现佥■投潼文忖金瓯金■支付其屿授篁活到枸关的现金筹资活动现金流出小计中归还债务支付的现金为 13,993,935,000.0 元,占筹资活动现金流出小计的76.4%;分配股利/利润或偿付利息支付的现金为2,883,278,000.0 元,占筹资活动现金流出小计的15.74%;其中:子公司支付给 少数股东的股利、利润为127,126,000.0元,占筹资活动现金流出小计的0.69%; 支付其他与筹资活动有关的现金为 1,439,534,000.0 元,占筹资活动现金流出小计的7.86%o2021年三一重工筹资活劭现金流出构成图■堵还快招支付的现金■分田段利碉通或曲阳息^^现佥■ 具刊 于公可之引S 少®*的腹札 利起 , 支忖具色与触睛仙都朝重15,63962.5偿债水平分析2.5.1短期偿债水平从短期偿债比率看,三一重工2021年的流动比率、速动比率及现金比率分另U为162.52%, 128.71%, 32.09%.2021・2021年三一童工流动上睡.速动比率及现金匕睡o 光焚珏o 逮地缚〔%〕-o 理冬比生m2.5.2综合偿债水平从整体的资产负债率和产权比率指标来看, 2021年三一重工年的资产负债率和产权比率分别为49.72嘛口98.88%.2021・2021年三一重工黄产负磔&?喉匕睡2.6 营运水平分析2.6.1 存货周转率2021年三一重工的存货周转率为3.94次,2021年为4.03次,2021年比2021 年下降了0.09次.2021-2021年三一重工存货周转率图2.6.2 应收账款周转率2021年三一重工的应收账款周转率为3.21次,2021年为2.56次,2021年比2021年上升了0.65次2021-2021年三一重工应收陶:周转率2.6.3 总资产周转率2021年三一重工的总资产周转率为0.92次,2021年为0.85次,2021年比2021 年上升了0.07次.2021-2021年三一重工总资产周耨率图2.7 盈利水平分析反响企业盈利水平的指标主要有销售毛利率、销售净利率、净资产收益率和总资产收益率.2021年三一重工的销售毛利率为32.69%,销售净利率为15.19% 总资产报酬率〔ROA为13.64%,净资产U^益率〔ROE为28.72%o2.7.1 销售毛利率2021年三一重工的销售毛利率为32.69%,2021年为30.62%, 2021年比2021年上升了 2.07%.2021*2021年三一重工梢售毛利率图2.7.2 销售净利率2021年三一重工的销售净利率为15.19%,2021年为11.29%, 2021年比2021 年上升了 3.9%.2021*2021年三一堇工情售净利率2.7.3 ROE 〔净资产收益率〕2021年三一重工的净资产收益率RO学28.72%,2021年为20.78%, 2021年比2021 年上升了7.94%.20212021年三一重工净褥产收益率ROES2.7.4 ROA 〔总资产报酬率〕2021年三一重工的总资产报酬率ROA^ 13.64%,2021年为9.27%, 2021年比2021 年上升了4.37%.20212021年三一重工总贸产报Bl率RO A图2.8 成长性分析反映企业成长性的指标主要有资产扩张率、营业总收入同比增长率、营业利润同比增长率、净利润同比增长率和净资产增长率. 2021年三一重工的资产扩张率为22.73%,营业总收入同比增长率为35.55%,营业禾润同比增长率为74.85%, 净利润同比增长率为82.35%,净资产增长率同比增长率为40.07%2.8.1 资产扩张率2021年三一重工的资产扩张率为22.73%,2021年为26.68%, 2021年比2021年下降了 3.95%,2021—2021年三一重工置产犷张率圄2.8.2 营业总收入同比增长率2021年三一重工的营业总收入同比增长率为35.55%,2021年为45.61%, 2021 年比2021年下降了10.06%.2021 2021年三一重工营业总收入同比增长率圈2.8.3 净利润同比增长率2021年三一重工的净利润同比增长率为82.35%,2021年为183.04%, 2021年比2021年下降了100.69%2021—2021年三一重工净利润同比增长率图2.8.4 营业利润同比增长率2021年三一重工的营业利润同比增长率为74.85%,2021年为173.93%, 2021 年比2021年下降了99.08%.2021-2021年三一重工营业利润同比增长率囤2.8.5 净资产同比增长率2021年三一重工的净资产同比增长率为40.07%,2021年为23.24%,2021年比2021 年上升了16.83%.2021—2021年三一重工净资产同比增长率图。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

三一重工2019年财务分析详细报告

一、资产结构分析

1.资产构成基本情况

三一重工2019年资产总额为9,054,129.8万元,其中流动资产为

6,850,022.3万元,主要分布在应收账款、存货、货币资金等环节,分别占企业流动资产合计的31.81%、20.81%和19.75%。

非流动资产为

2,204,107.5万元,主要分布在固定资产和长期投资,分别占企业非流动资产的48.16%、19.95%。

资产构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

总资产9,054,129.8 100.00 7,377,472.3 100.00 5,823,769 100.00 流动资产6,850,022.3 75.66 5,189,594.2 70.34 3,620,744.9 62.17 长期投资439,764.8 4.86 386,476.8 5.24 239,644.3 4.11 固定资产1,061,537.5 11.72 1,186,723.7 16.09 1,280,543.1 21.99 其他702,805.2 7.76 614,677.6 8.33 682,836.7 11.72

2.流动资产构成特点

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业

流动资产的35.88%,应当加强应收款项管理,关注应收款项的质量。

企业持有的货币性资产数额较大,约占流动资产的31.96%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

流动资产6,850,022.3 100.00 5,189,594.2 100.00 3,620,744.9 100.00 存货1,425,174.3 20.81 1,159,462.7 22.34 764,188.9 21.11 应收账款2,179,289.4 31.81 2,013,336 38.80 1,836,563.4 50.72 其他应收款278,650 4.07 156,101.8 3.01 178,415.5 4.93 交易性金融资产836,739.6 12.22 155,671.9 3.00 0 0.00 应收票据0 0.00 66,864.3 1.29 87,376.7 2.41 货币资金1,352,674.4 19.75 1,198,503.9 23.09 410,364.6 11.33 其他777,494.6 11.35 439,653.6 8.47 343,835.8 9.50

3.资产的增减变化

2019年总资产为9,054,129.8万元,与2018年的7,377,472.3万元相比有较大增长,增长22.73%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:交易性金融资产增加681,067.7万元,其他流动资产增加279,202.2万元,存货增加265,711.6万元,应收账款增加165,953.4万元,货币资金增加154,170.5万元,其他应收款增加122,548.2万元,长期投资增加53,288万元,在建工程增加33,714万元,一年内到期的非流动资产增加27,493.3万元,其他非流动资产增加5,198.2万元,长期待摊费用增加4,895.2万元,共计增加1,793,242.3万元;以下项目的变动使资产总额减少:商誉减少140.2万元,工程物资减少2,343.6

万元,递延所得税资产减少4,257.9万元,开发支出减少9,467.2万元,应收利息减少14,259.4万元,预付款项减少34,806.8万元,无形资产减少54,018.7万元,应收票据减少66,864.3万元,固定资产减少125,186.2万元,共计减少311,344.3万元。

增加项与减少项相抵,使资产总额增长1,481,898万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2019年应收账款所占比例较高。

其他应收款所占比例过高。

存货所占比例基本合理。

2019年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

6.资产结构的变动情况

与2018年相比,2019年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,与2018年相比,资产结构没有明显的恶化或改善情况。

主要资产项目变动情况表

项目名称

2019年2018年2017年

数值增长率(%) 数值增长率(%) 数值增长率(%)

流动资产6,850,022.3 32 5,189,594.2 43.33 3,620,744.9 0 长期投资439,764.8 13.79 386,476.8 61.27 239,644.3 0

固定资产1,061,537.5 -10.55 1,186,723.7 -7.33 1,280,543.1 0 存货1,425,174.3 22.92 1,159,462.7 51.72 764,188.9 0 应收账款2,179,289.4 8.24 2,013,336 9.63 1,836,563.4 0 货币性资产2,189,414 54.07 1,421,040.1 185.5 497,741.3 0

二、负债及权益结构分析

1.负债及权益构成基本情况

三一重工2019年负债总额为4,501,455.3万元,资本金为842,624.6万元,所有者权益为4,552,674.5万元,资产负债率为49.72%。

在负债总额中,流动负债为4,214,859.4万元,占负债和权益总额的46.55%;短期借款为864,115.5万元,非流动负债为286,595.9万元,金融性负债占资金来源总额的12.71%。

负债及权益构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

负债及权益总额9,054,129.8 100.00 7,377,472.3 100.00 5,823,769 100.00 所有者权益4,552,674.5 50.28 3,250,211.3 44.06 2,637,318.1 45.29 流动负债4,214,859.4 46.55 3,393,535.8 46.00 2,298,254.2 39.46 非流动负债286,595.9 3.17 733,725.2 9.95 888,196.7 15.25

2.流动负债构成情况。