金融市场学公式汇总

金融各类计算公式汇总

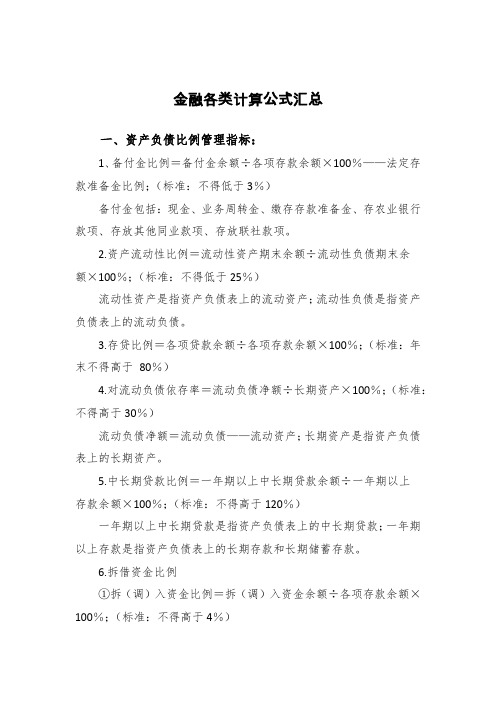

金融各类计算公式汇总一、资产负债比例管理指标:1、备付金比例=备付金余额÷各项存款余额×100%——法定存款准备金比例;(标准:不得低于3%)备付金包括:现金、业务周转金、缴存存款准备金、存农业银行款项、存放其他同业款项、存放联社款项。

2.资产流动性比例=流动性资产期末余额÷流动性负债期末余额×100%;(标准:不得低于25%)流动性资产是指资产负债表上的流动资产;流动性负债是指资产负债表上的流动负债。

3.存贷比例=各项贷款余额÷各项存款余额×100%;(标准:年末不得高于80%)4.对流动负债依存率=流动负债净额÷长期资产×100%;(标准:不得高于30%)流动负债净额=流动负债——流动资产;长期资产是指资产负债表上的长期资产。

5.中长期贷款比例=一年期以上中长期贷款余额÷一年期以上存款余额×100%;(标准:不得高于120%)一年期以上中长期贷款是指资产负债表上的中长期贷款;一年期以上存款是指资产负债表上的长期存款和长期储蓄存款。

6.拆借资金比例①拆(调)入资金比例=拆(调)入资金余额÷各项存款余额×100%;(标准:不得高于4%)②拆(调)出资金比例=拆(调)出资金余额÷各项存款余额×100%;(标准:不得高于8%)③净拆(调)入资金比例=净拆(调)入资金余额÷流动负债×100%;(标准:不得高于4%)拆(调)入资金包括:银行业拆入、金融性公司拆入、调入调剂资金,拆入资金余额不得超过各项存款余额的4%;拆(调)出资金包括:拆放银行业、拆放金融性公司、调出调剂资金,拆出资金余额不得超过各项存款余额的8%;净拆(调)入资金是指拆(调)入资金与拆(调)出资金的差额。

7.贷款质量指标①不良贷款比例=不良贷款÷各项贷款×100%;(标准:不得高于15%)②逾期贷款比例=逾期贷款余额÷各项贷款余额×100%;(标准:不得高于8%)③呆滞呆账贷款比例=(呆滞贷款余额+呆账贷款余额)÷各项贷款余额×100%;(标准:不得高于7%)④不良贷款预计损失比例=不良贷款预计损失额÷各项贷款期末余额×100%;不良贷款预计损失额=(各类逾期贷款×10%+各类呆滞贷款×40%+各类呆账贷款)。

431金融学综合公式大全

431金融学综合公式大全以下为金融学综合公式大全:1. 现值公式:PV = FV / (1+r)^n2. 终值公式:FV = PV x (1+r)^n3. 货币的时间价值公式:FV = PV x (1+ r/m)^(m x n),其中m 为每年复利的次数,n为年数4. 等额本金还款每期还款额公式:PMT = (贷款本金 / 还款期数) + (本金 - 已偿还本金) x 利率 / 还款期数5. 等额本息还款每期还款额公式:PMT = [贷款本金 x r x(1+r)^n] / [(1+r)^n-1],其中 r 为贷款年利率,n为还款年限6. 折扣率公式:Discount Rate = (Future Cash Flow / Present Value)^1/n - 17. 年化收益率公式:Annual Percentage Yield =[(1+periodic interest rate)^n -1] x 100%,其中n 为年数8. 实际年利率公式:Effective Annual Rate = (1 + nominal interest rate / n)^n -1,其中n为计息期数9. 内部收益率公式:IRR = 各期现金流量 / (1+IRR)^n10. 净现值公式:NPV = 各期现金流量 / (1+r)^n - 初始投资11. 价值公式:Value = Earnings / Required Rate of Return12. 常摊成本率公式:Amortization Rate = Annual Depreciation Expense / Beginning Book Value13. 资产回报率公式:Return on Assets = Net Income / Total Assets14. 杠杆作用公式:Leverage = Total Assets / Owners' Equity15. 利息覆盖率公式:Interest Coverage Ratio = Earnings Before Interest and Taxes / Interest Expense16. 成本资本公式:Cost of Capital = [(Weight of Equity xCost of Equity) + (Weight of Debt x Cost of Debt) x (1-tax rate)]。

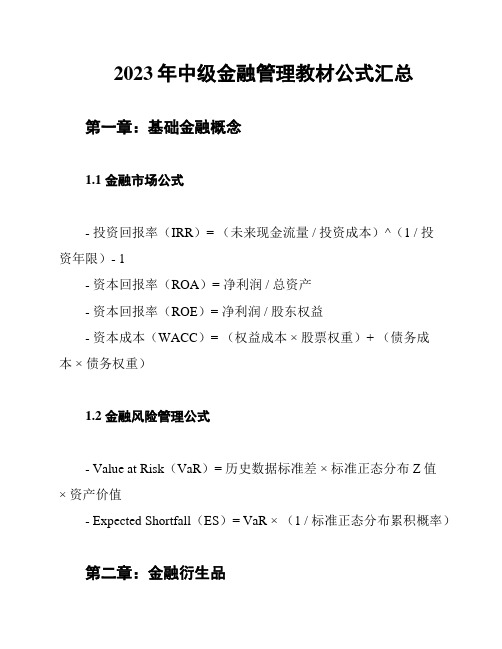

2023年中级金融管理教材公式汇总

2023年中级金融管理教材公式汇总第一章:基础金融概念1.1 金融市场公式- 投资回报率(IRR)= (未来现金流量 / 投资成本)^(1 / 投资年限)- 1- 资本回报率(ROA)= 净利润 / 总资产- 资本回报率(ROE)= 净利润 / 股东权益- 资本成本(WACC)= (权益成本 ×股票权重)+ (债务成本 ×债务权重)1.2 金融风险管理公式- Value at Risk(VaR)= 历史数据标准差 ×标准正态分布Z值×资产价值- Expected Shortfall(ES)= VaR ×(1 / 标准正态分布累积概率)第二章:金融衍生品2.1 期权定价公式- 认购期权(Call)价格 = S × N(d1) - X × e^(-rT) × N(d2)- 认沽期权(Put)价格 = X × e^(-rT) × N(-d2) - S × N(-d1)- d1 = (ln(S / X) + (r + σ^2 / 2) × T)/ (σ × √T)- d2 = d1 - σ × √T2.2 期货定价公式- 期货价格 = 现货价格 × e^(r × T)- 市场基差 = 期货价格 - 现货价格第三章:投资组合管理3.1 资本资产定价模型(CAPM)- 期望收益率 = 无风险利率+ β × (市场预期收益率 - 无风险利率)3.2 投资组合风险与收益- 投资组合方差= ∑(∑(Xi × Xj × Cov(Xi, Xj)))- 投资组合收益= ∑(Wi × Ri)第四章:公司财务管理4.1 财务报表分析公式- 财务杠杆倍数 = 资产负债率 / 股东权益比率- 总资产周转率 = 销售收入 / 总资产- 净利润率 = 净利润 / 销售收入4.2 投资决策评估指标- 净现值(NPV)= ∑(CF / (1 + r)^t) - C- 内部收益率(IRR)= ∑(CF / (1 + IRR)^t) - C以上是2023年中级金融管理教材中涉及的一些重要公式的汇总。

金融市场学公式

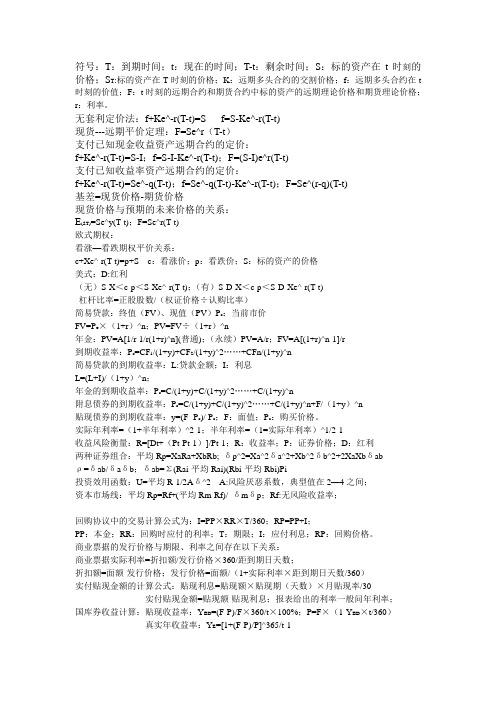

符号:T:到期时间;t:现在的时间;T-t:剩余时间;S:标的资产在t时刻的价格;S T:标的资产在T时刻的价格;K:远期多头合约的交割价格;f:远期多头合约在t 时刻的价值;F:t时刻的远期合约和期货合约中标的资产的远期理论价格和期货理论价格;r:利率。

无套利定价法:f+Ke^-r(T-t)=S f=S-Ke^-r(T-t)现货---远期平价定理:F=Se^r(T-t)支付已知现金收益资产远期合约的定价:f+Ke^-r(T-t)=S-I;f=S-I-Ke^-r(T-t);F=(S-I)e^r(T-t)支付已知收益率资产远期合约的定价:f+Ke^-r(T-t)=Se^-q(T-t);f=Se^-q(T-t)-Ke^-r(T-t);F=Se^(r-q)(T-t)基差=现货价格-期货价格现货价格与预期的未来价格的关系:E(ST)=Se^y(T-t);F=Se^r(T-t)欧式期权:看涨—看跌期权平价关系:c+Xe^-r(T-t)=p+S c:看涨价;p:看跌价;S:标的资产的价格美式:D:红利(无)S-X<c-p<S-Xe^-r(T-t);(有)S-D-X<c-p<S-D-Xe^-r(T-t)杠杆比率=正股股数/(权证价格÷认购比率)简易贷款:终值(FV)、现值(PV)P o:当前市价FV=P o×(1+r)^n;PV=FV÷(1+r)^n年金:PV=A[1/r-1/r(1+r)^n](普通);(永续)PV=A/r;FV=A[(1+r)^n-1]/r到期收益率:P o=CF1/(1+y)+CF2/(1+y)^2……+CFn/(1+y)^n简易贷款的到期收益率:L:贷款金额;I:利息L=(L+I)/(1+y)^n;年金的到期收益率:P o=C/(1+y)+C/(1+y)^2……+C/(1+y)^n附息债券的到期收益率:P o=C/(1+y)+C/(1+y)^2……+C/(1+y)^n+F/(1+y)^n贴现债券的到期收益率:y=(F- P o)/ P o;F:面值;P o:购买价格。

金融市场学常的用公式

金融市场学常用公式一、基本的财务比率(一)变现能力比率1、流动比率流动比率=流动资产÷资产负债2、速动比率速动比率=(流动资产-存货)÷流动负债3、保守速动比率=(现金+短期证券+应收票据+应收账款净额)÷流动负债(二)资产管理比率1、营业周期营业周期=存货周转天数+应收账款周转天数2、存货周转天数存货周转率=销售成本÷平均存货存货周转天数=360÷存货周转率3、应收账款周转天数应收账款周转率=销售收入÷平均应收账款应收账款周转天数=360÷应收账款周转率"销售收入"数据来自利润表,是指扣除折扣和折让后的销售净额。

4、流动资产周转率流动资产周转率=销售收入÷平均流动资产5、总资产周转率=销售收入÷平均资产总额(三)负债比率1、资产负债率资产负债率=(负债总额÷资产总额)×100%2、产权比率产权比率=(负债总额÷股东权益)×100%3、有形净值债务率有形净值债务率=〔负债总额÷(股东权益-无形资产净值)〕×100% 4、已获利息倍数已获利息倍数=息税前利润÷利息费用长期债务与营运资金比率=长期负债÷(流动资产-流动负债)5、影响长期偿债能力的其他因素(1)长期租赁(2)担保责任(3)或有项目(四)盈利能力比率1、销售净利率销售净利率=(净利润÷销售收入)×100%2、销售毛利率销售毛利率=〔(销售收入-销售成本)÷销售收入〕×100% 3、资产净利率资产净利率=(净利润÷平均资产总额)×100%4、净资产收益率净资产收益率=净利润÷平均净资产×100%二、财务报表分析的应用(一)杜帮财务分析体系1、权益乘数权益乘数=1÷(1-资产负债率)2、权益净利率权益净利率=资产净利率×权益乘数=销售净利率×资产周转率×权益乘数(二)上市公司财务比率1、每股收益每股收益=净利润÷年末普通股份总数=(净利润-优先股股利)÷(年度股份总数-年度末优先股数) 2、市盈率市盈率(倍数)=普通股每股市价÷普通股每股收益3、每股股利每股股利=股利总额÷年末普通股股份总数4、股票获利率股票获利率=普通股每股股利÷普通股每股市价×100%5、股利支付率股利支付率=(普通股每股股利÷普通股每股净收益)×100% 6、股利保障倍数股利保障倍数=普通股每股净收益÷普通股每股股利=1÷股利支付率7、每股净资产每股净资产=年度末股东权益÷年度末普通股数8、市净率市净率(倍数)=每股市价÷每股净资产(三)现金流量分析1、流动性分析(1)现金到期债务比现金到期债务比=经营现金流量净额÷本期到期的债务(2)现金流动负债比现金流动负债比=经营现金流量净额÷流动负债(3)现金债务总额比现金债务总额比=经营现金流量净额÷债务总额2、获取现金能力分析(1)销售现金比率销售现金比率=经营现金流量净额÷销售额(2)每股经营现金流量净额每股经营现金流量净额=经营现金流量净额÷普通股股数(3)全部资产现金回收率全部资产现金回收率=经营现金流量净额÷全部资产×100%3、财务弹性分析(1)现金满足投资比率现金满足投资比率=近5年经营现金流量净额之和÷近5年资本支出、存货增加、现金股利之和(2)现金股利保障倍数现金股利保障倍数=每股经营现金流量净额÷每股现金股利第三章财务预测与计划一、财务预测的步骤1、销售预测财务预测的起点是销售预测。

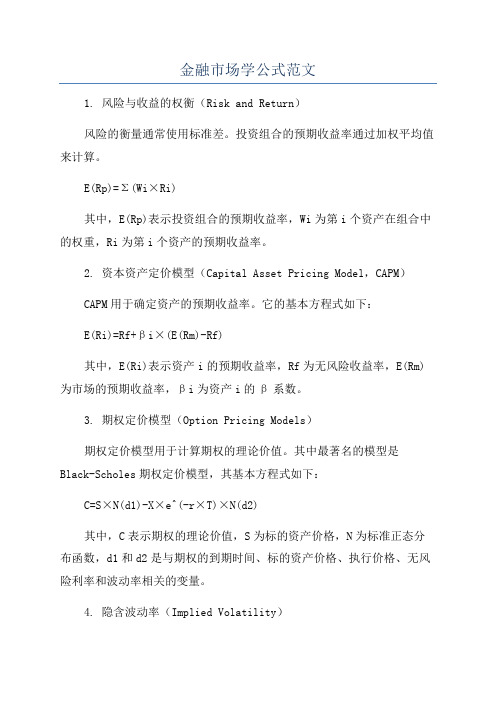

金融市场学公式范文

金融市场学公式范文1. 风险与收益的权衡(Risk and Return)风险的衡量通常使用标准差。

投资组合的预期收益率通过加权平均值来计算。

E(Rp)=Σ(Wi×Ri)其中,E(Rp)表示投资组合的预期收益率,Wi为第i个资产在组合中的权重,Ri为第i个资产的预期收益率。

2. 资本资产定价模型(Capital Asset Pricing Model,CAPM)CAPM用于确定资产的预期收益率。

它的基本方程式如下:E(Ri)=Rf+βi×(E(Rm)-Rf)其中,E(Ri)表示资产i的预期收益率,Rf为无风险收益率,E(Rm)为市场的预期收益率,βi为资产i的β系数。

3. 期权定价模型(Option Pricing Models)期权定价模型用于计算期权的理论价值。

其中最著名的模型是Black-Scholes期权定价模型,其基本方程式如下:C=S×N(d1)-X×e^(-r×T)×N(d2)其中,C表示期权的理论价值,S为标的资产价格,N为标准正态分布函数,d1和d2是与期权的到期时间、标的资产价格、执行价格、无风险利率和波动率相关的变量。

4. 隐含波动率(Implied Volatility)隐含波动率是根据期权市场价格反推出的一种估计波动率的指标。

对于Black-Scholes模型来说,隐含波动率通过方程式反向计算得出。

5. 夏普比率(Sharpe Ratio)夏普比率用于衡量资产组合的风险调整后的收益率。

它的计算公式如下:Sharpe Ratio = (Rp - Rf) / σp其中,Rp为资产组合的预期收益率,Rf为无风险收益率,σp为资产组合的标准差。

6. 协方差(Covariance)协方差用于度量两个变量之间的相关性。

对于两个资产i和j,其协方差的计算公式如下:Cov(Ri, Rj) = Σ[(Ri - E(Ri)) × (Rj - E(Rj))] / (n-1)其中,Ri和Rj分别为资产i和j的收益率,E(Ri)和E(Rj)分别为预期收益率,n为数据样本数量。

金融学公式汇总

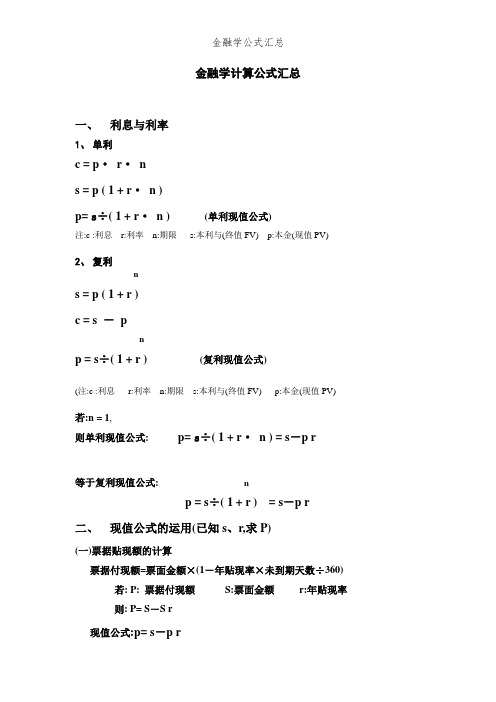

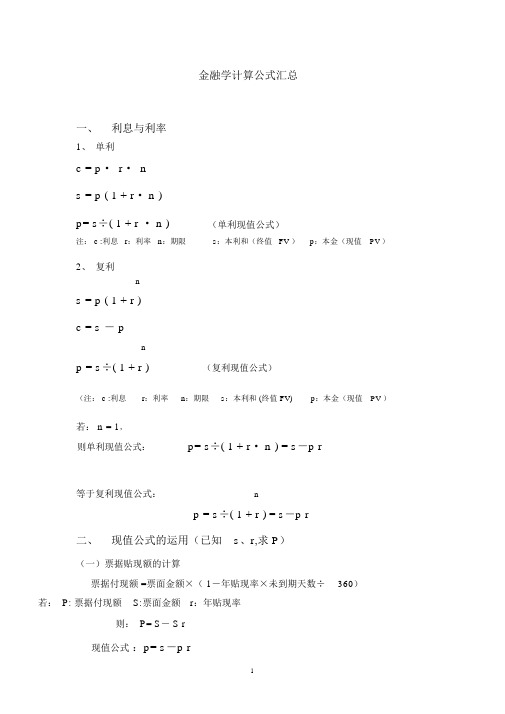

金融学计算公式汇总一、利息与利率1、单利c = p·r·ns = p ( 1 + r·n )p= s÷( 1 + r·n )(单利现值公式)注:c :利息r:利率n:期限s:本利与(终值FV) p:本金(现值PV)2、复利ns = p ( 1 + r )c = s-pnp = s÷( 1 + r ) (复利现值公式)(注:c :利息r:利率n:期限s:本利与(终值FV) p:本金(现值PV) 若:n = 1,则单利现值公式:p= s÷( 1 + r·n ) = s-p r等于复利现值公式: np = s÷( 1 + r ) = s-p r二、现值公式的运用(已知s、r,求P)(一)票据贴现额的计算票据付现额=票面金额×(1-年贴现率×未到期天数÷360)若: P: 票据付现额S:票面金额r:年贴现率则: P= S-S r现值公式:p= s-p r(二)债券价格的计算1、到期一次支付本息的债券nP B = A÷(1+r)(注:P B:债券价格 A:债券到期本利与 r:利率 n:债券到期的期限)2、定期付息、到期还本债券(息票债券)2 n nP B= c÷(1+r)+ c÷(1+r)+……+ c÷(1+r)+ F÷(1+r)(注:P B:债券价格 c:债券利息 r:利率n:债券到期的期限F:债券面值)3、永续债券(支付利息,永不还本)2 nP B= c÷(1+r)+c÷(1+r)+……+ c÷(1+r) (无穷递缩等比数列)=c÷r (收益资本化)(注:P B:债券价格 c:债券利息 r:利率 n:债券到期的期限)(三)股票价格的计算2 nP s= D÷(1+r)+D÷(1+r)+……+ D÷(1+r) (收益资本化) (注:P s:股票价格D:股票红利r:利率)三、金融工具收益率的计算1、票面收益率票面收益率=票面收益÷票面额×100%2、当期收益率(现时收益率)当期收益率=年收益÷买入价格×100%4、到期收益率使金融工具未来所有收益的现值等于现在价格的贴现率,或利率。

金融市场学

(一)计算国库券(短期国债)收益的两个公式:银行折现(收益)率公式和有效年收益率的公式。

1.银行折现率公式如下: Par-P。

360Rbd=———— ×—— Par n式中par面值, p。

为债券购买时的价格 n为持有天数期限为182天(26周)的票面价值为10000美元的国库券,售价为9600美元银行折现收益率为(0.7912) 2.有效债券收益率其计算公式如下: Par-P。

365Rbd=———— ×—— P。

n公式中字母的含义同上。

则上例中这一国库券的有效债券收益率为(0.8358)(二)融资交易1.投资者小甲信用账户中有现金50万元,选定证券A进行融资买入,假设A的折算率为0.7,融资保证金比例为50%。

小甲先使用自有资金以10元/股的价格买入了5万股,这时信用账户中的自有资金为0,此时小甲可融资买入的最大金额为70万(50×0.7÷50%=70万元),如果A价格仍为10元/股,则可融资买入的最大数量为7万股。

如果收盘价7.8元/股,则维持担保比例降为134%(资产93.6万元÷负债70万元=134%)如果以8元/股的价格将信用账户内的12万股证券A全部卖出,所得96万元中的70万元用于归还融资负债,信用账户资产为现金26万元。

2.小甲信用账户中有现金50万元作为保证金,选定证券B进行融券卖出,假设融券保证金比例为50%。

小甲可融券卖出的最大金额为100万元(50万元÷50%=100万元)。

证券B的最近成交价为10元/股,可融券卖出的最大数量为10万股(100万元÷10元/股=10万股)。

若证券B当日收盘价10.5元/股,小甲的负债金额为105万元(10.5元/股×10万股),维持担保比例为143%(资产150万元÷负债105万元=143%)。

第三天收盘价12元/股,维持担保比例为125%(资产150万元÷负债120万元=125%),低于最低维持担保比例130%。

金融学公式汇总

金融学计算公式汇总一、利息与利率1、单利c = p· r· ns = p ( 1 + r· n )p= s÷( 1 + r · n )(单利现值公式)注: c :利息 r:利率 n:期限s:本利和(终值 FV )p:本金(现值PV )2、复利ns = p ( 1 + r )c = s - pnp = s÷( 1 + r )(复利现值公式)(注: c :利息r:利率n:期限s:本利和 (终值 FV)p:本金(现值PV )若: n = 1,则单利现值公式:p= s÷( 1 + r· n ) = s-p r等于复利现值公式:np = s÷( 1 + r )= s-p r二、现值公式的运用(已知s、r,求 P)(一)票据贴现额的计算票据付现额 =票面金额×( 1-年贴现率×未到期天数÷360)若: P: 票据付现额S:票面金额r:年贴现率则: P= S- S r现值公式:p= s-p r(二)债券价格的计算1、到期一次支付本息的债券nP B = A÷(1+r)(注:P B: 债券价格 A :债券到期本利和 r:利率n:债券到期的期限)2、定期付息、到期还本债券(息票债券)2n nP B=c÷(1+r)+c÷(1+r)+ ⋯⋯ + c÷(1+r)+ F÷(1+r)(注: P B: 债券价格 c :债券利息r :利率n:债券到期的期限F:债券面值)3、永续债券(支付利息,永不还本)2nP c÷(1+r)+ c÷(1+r)+⋯⋯ + c÷(1+r)( 无穷递缩等比数列 ) B==c÷r(收益资本化)(注: P : 债券价格 c :债券利息r :利率 n:债券到期的期限)B( 三) 股票价格的计算2nP s=D÷(1+r)+ D÷(1+r)+⋯⋯ + D÷ (1+r)(收益资本化)(注:P s:股票价格D:股票红利r :利率)三、金融工具收益率的计算1、票面收益率票面收益率 =票面收益÷票面额×100%2、当期收益率 (现时收益率 )当期收益率 =年收益÷买入价格×100%4、到期收益率使金融工具未来所有收益的现值等于现在价格的贴现率,或利率。

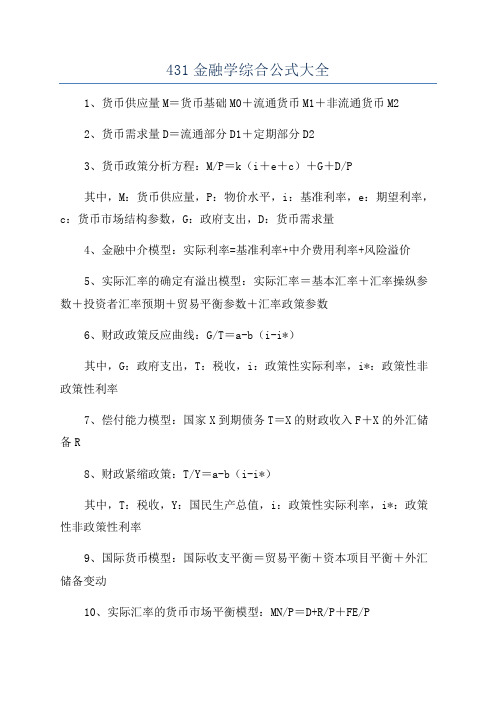

431金融学综合公式大全

431金融学综合公式大全

1、货币供应量M=货币基础M0+流通货币M1+非流通货币M2

2、货币需求量D=流通部分D1+定期部分D2

3、货币政策分析方程:M/P=k(i+e+c)+G+D/P

其中,M:货币供应量,P:物价水平,i:基准利率,e:期望利率,c:货币市场结构参数,G:政府支出,D:货币需求量

4、金融中介模型:实际利率=基准利率+中介费用利率+风险溢价

5、实际汇率的确定有溢出模型:实际汇率=基本汇率+汇率操纵参数+投资者汇率预期+贸易平衡参数+汇率政策参数

6、财政政策反应曲线:G/T=a-b(i-i*)

其中,G:政府支出,T:税收,i:政策性实际利率,i*:政策性非政策性利率

7、偿付能力模型:国家X到期债务T=X的财政收入F+X的外汇储备R

8、财政紧缩政策:T/Y=a-b(i-i*)

其中,T:税收,Y:国民生产总值,i:政策性实际利率,i*:政策性非政策性利率

9、国际货币模型:国际收支平衡=贸易平衡+资本项目平衡+外汇储备变动

10、实际汇率的货币市场平衡模型:MN/P=D+R/P+FE/P

其中。

金融市场学公式列表

1.

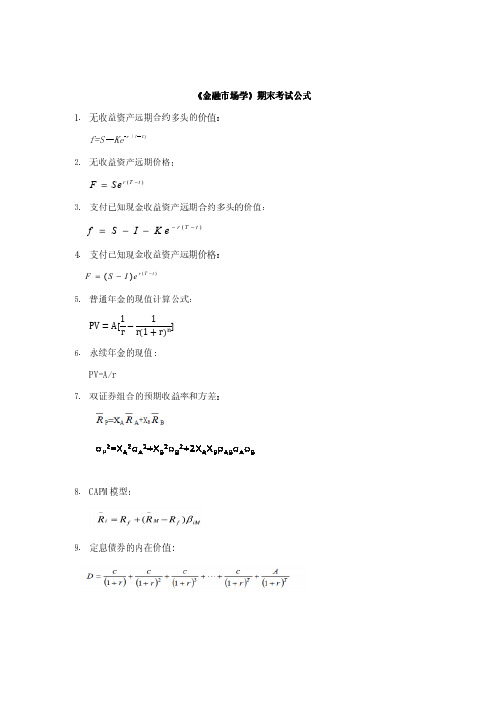

《金融市场学》 金融市场学》期末考试公式 无收益资产远期合约多头的价值: 无收益资产远期合约多头的价值

f=S-Ke-r(T-t)

2. 无收益资产远期价格:

:

F = S e r (T − t )

3. 支付已知现金收益资产远期合约多头的价值

支付已知现金收益资产远期合约多头的价值: 支付已知现金收益资产远期价格: 普通年金的现值计算公式:

1 1 PV ൌ Aሾ െ ሿ r rሺ1 rሻ୬

f = S − I − K e − r (T − t )

4. 支付已知现金收益资产远期价格

F = ( S − I ) e r (T − t )

5. 普通年金的现值计算公式

6. 永续年金的现值: PV=A/r 7. 双证券组合的预期收益率和方差

双证券组合的预期收益率和方差:

8. CAPM 模型:

9. 定息债券的内在价值:

10. 马考勒久期:

11. 零增长股息贴现模型:

Vൌ D y

12. 不变增长股息贴现模型:

Vൌ Dଵ yെg

13. 三阶段增长股息贴现模型:

14. 不变增长市盈率模型:

b P ൌ E yെg

15. g ൌ ROE ൈ ሺ1 െ bሻ 16. ROE ൌ ROA ൈ L ൌ PM ൈ ATO ൈ L

。

金融市场学公式汇总

金融市场学公式汇总 Document serial number【KKGB-LBS98YT-BS8CB-BSUT-BST108】第二章回购交易计算公式:其中,PP 表示本金,RP 表示证券商和投资者所达成的回购时应付的利率,T 表示回购协议的期限,I 表示应付利息,RP 表示回购价格。

银行贴现收益率Y BD = 360**100%F P F t-真实年收益率 债券等价收益率银行贴现收益率<债券等价收益率<真实年收益率 第三章保证金投资收益率=(股票市值-借入资金*(1+保证金年利率)-自有资金)/自有资金 投资者保证金比率 =保证金账户的净值/股票市值=(股票市值-自有资金)/股票市值 当投资者保证金比率小于30%,就应当追缴保障金比例。

简单算术股价平均数 修正的股价平均数 (1) 除数修正法: 新除数=变动后的新股价总额/旧股价平均数 修正的股价平均数=报告期股价总额/新除数 (2) 股价修正法 加权股价平均数简单算术股价指数(1) 相对法 (2) 综合法 加权股价指数 以基期成交股数 (或总股本) 为权数的指数称为拉斯拜尔指数,其计算公式为: 以报告期成交股数 (或总股本) 为权数的指数称为派许指数。

其计算公式为: 第四章:交叉汇率的计算1.如果两种货币的即期汇率都以美元作为单位货币,那么计算这两种货币比价的方法是交叉相除。

(即一个直接盘的买入价/另一个直接盘的卖出价,一个直接盘的卖出价/另一个直接盘的买入价。

)• 如果两个即期汇率都以美元作为计价货币,那么,汇率的套算也是交叉相除。

2.如果一种货币的即期汇率以美元作为计价货币,另一种货币的即期汇率以美元为单位货币,那么,此两种货币间的汇率套算应为同边相乘。

(即一个直接盘的买入价*另外一个直接盘的买入价,一个直接盘的卖出价*另外一个直接盘的卖出价。

)远期汇率的标价方法与计算若远期汇水前大后小时,表示单位货币的远期汇率贴水,计算远期汇率时应用即期汇率减去远期汇水。

431金融学综合公式大全

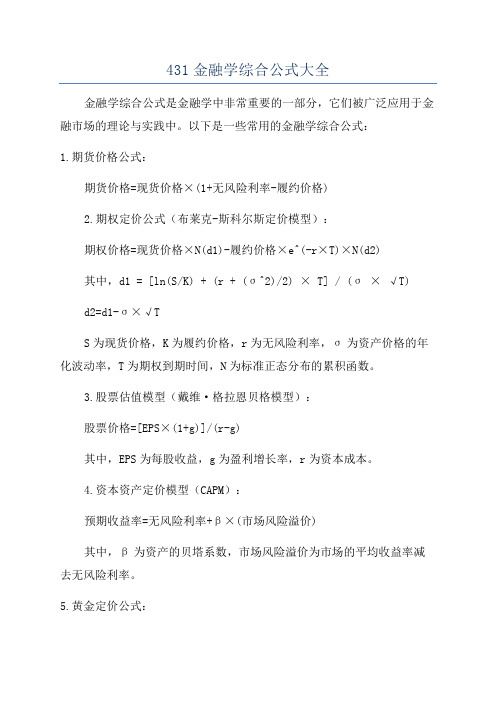

431金融学综合公式大全金融学综合公式是金融学中非常重要的一部分,它们被广泛应用于金融市场的理论与实践中。

以下是一些常用的金融学综合公式:1.期货价格公式:期货价格=现货价格×(1+无风险利率-履约价格)2.期权定价公式(布莱克-斯科尔斯定价模型):期权价格=现货价格×N(d1)-履约价格×e^(-r×T)×N(d2)其中,d1 = [ln(S/K) + (r + (σ^2)/2) × T] / (σ × √T)d2=d1-σ×√TS为现货价格,K为履约价格,r为无风险利率,σ为资产价格的年化波动率,T为期权到期时间,N为标准正态分布的累积函数。

3.股票估值模型(戴维·格拉恩贝格模型):股票价格=[EPS×(1+g)]/(r-g)其中,EPS为每股收益,g为盈利增长率,r为资本成本。

4.资本资产定价模型(CAPM):预期收益率=无风险利率+β×(市场风险溢价)其中,β为资产的贝塔系数,市场风险溢价为市场的平均收益率减去无风险利率。

5.黄金定价公式:黄金价格=客观价值+市场情绪+无风险利率6.黑-斯科尔斯模型(债券定价模型):债券价格=[C×(1-(1/(1+r)^n))]/r+(F/(1+r)^n)其中,C为每期支付的利息,F为债券的面值,r为市场利率,n为剩余期限。

7.盈利质量指标(韦恩多尔夫盈余模型):盈利质量=未经审核的盈余/未经审核的收益以上是一部分金融学综合公式,它们在金融学的理论与实践中起着重要的作用。

这些公式的应用可以帮助金融从业人员进行分析决策,对金融市场进行定价与估值,以及评估投资风险和回报。

当然,在实际应用过程中,还需要结合实际情况进行适当的调整和修正。

431金融学综合公式大全

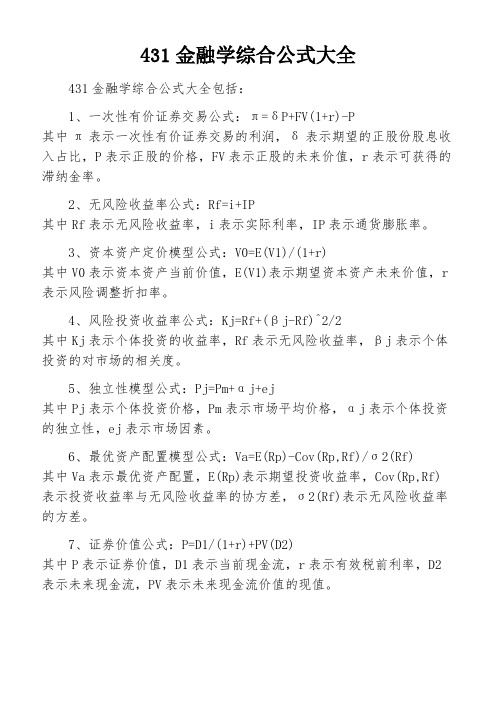

431金融学综合公式大全

431金融学综合公式大全包括:

1、一次性有价证券交易公式:π=δP+FV(1+r)-P

其中π表示一次性有价证券交易的利润,δ表示期望的正股份股息收入占比,P表示正股的价格,FV表示正股的未来价值,r表示可获得的滞纳金率。

2、无风险收益率公式:Rf=i+IP

其中Rf表示无风险收益率,i表示实际利率,IP表示通货膨胀率。

3、资本资产定价模型公式:V0=E(V1)/(1+r)

其中V0表示资本资产当前价值,E(V1)表示期望资本资产未来价值,r 表示风险调整折扣率。

4、风险投资收益率公式:Kj=Rf+(βj-Rf)^2/2

其中Kj表示个体投资的收益率,Rf表示无风险收益率,βj表示个体投资的对市场的相关度。

5、独立性模型公式:Pj=Pm+αj+ej

其中Pj表示个体投资价格,Pm表示市场平均价格,αj表示个体投资的独立性,ej表示市场因素。

6、最优资产配置模型公式:Va=E(Rp)-Cov(Rp,Rf)/σ2(Rf)

其中Va表示最优资产配置,E(Rp)表示期望投资收益率,Cov(Rp,Rf)表示投资收益率与无风险收益率的协方差,σ2(Rf)表示无风险收益率的方差。

7、证券价值公式:P=D1/(1+r)+PV(D2)

其中P表示证券价值,D1表示当前现金流,r表示有效税前利率,D2表示未来现金流,PV表示未来现金流价值的现值。

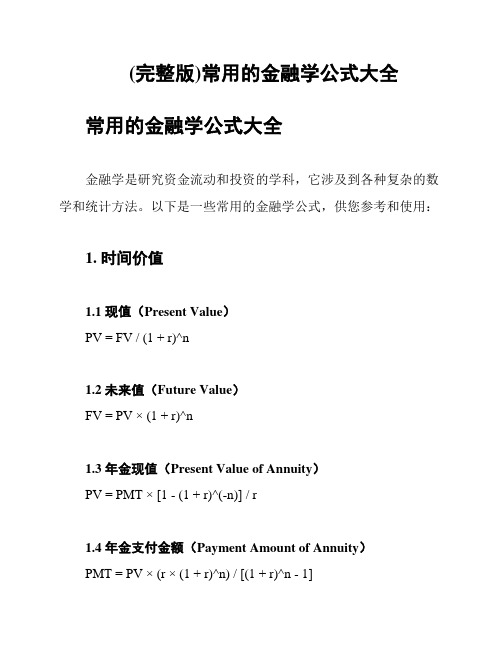

(完整版)常用的金融学公式大全

(完整版)常用的金融学公式大全常用的金融学公式大全金融学是研究资金流动和投资的学科,它涉及到各种复杂的数学和统计方法。

以下是一些常用的金融学公式,供您参考和使用:1. 时间价值1.1 现值(Present Value)PV = FV / (1 + r)^n1.2 未来值(Future Value)FV = PV × (1 + r)^n1.3 年金现值(Present Value of Annuity)PV = PMT × [1 - (1 + r)^(-n)] / r1.4 年金支付金额(Payment Amount of Annuity)PMT = PV × (r × (1 + r)^n) / [(1 + r)^n - 1]2. 投资组合2.1 期望收益率(Expected Return)ER = ∑(pᵢ × rᵢ)2.2 风险(Risk)σ = √(∑(pᵢ × (rᵢ - ER)^2))2.3 夏普比率(Sharpe Ratio)SR = (ER - Rf) / σ3. 资本预算3.1 净现值(Net Present Value)NPV = ∑(CFᵢ / (1 + r)^n)3.2 内部收益率(Internal Rate of Return)IRR: NPV = 03.3 会计回报率(Accounting Rate of Return)4. 资本成本4.1 加权平均成本资本(Weighted Average Cost of Capital)WACC = (E/V) × Re + (D/V) × Rd × (1 - Tc)其中,E表示股东权益,V表示总资本,Re表示股东要求的回报率,D表示债务,Rd表示债务的利率,Tc表示所得税率。

4.2 资本资产定价模型(Capital Asset Pricing Model)CAPM = Rf + β × (Rm - Rf)其中,Rf表示无风险利率,Rm表示市场回报率,β表示资产的系统风险。

431金融学综合公式大全

431金融学综合公式大全

431金融学综合公式大全:

1、储蓄率指数:S= [C/Y] / [I+G]

其中,S为储蓄率指数,C为国内生产总值,Y为实际收入,I为投资支出,G为政府支出。

2、标准收支表:D = (S-T) + (M-X) + (R-P)

其中,D为国家标准收支表,S是私人收支,T是私人税金,M是贸易收支,X是贸易税金,R是私人收入,P是私人支出。

3、货币供应量:M = k*P

其中,M代表货币供应量,k是货币政策因子,P 代表商品的价格等级。

4、货币需求量:M = d*Y

其中,M代表货币需求量,d是货币需求因子,Y代表国内生产总值。

5、收益率:r = (I-C)/H

其中,r代表收益率,I代表投资收入,C代表资本支出,H代表投资金额。

6、风险折现率:R = r-s+g

其中,R代表风险折现率,r代表资产收益率,s代表利息税率,g 代表通胀率。

7、货币政策因子:k = F/P

其中,k代表货币政策因子,F代表货币流动性,P代表商品的价格等级。

8、负债比率:D = A/L

其中,D代表负债比率,A代表负债金额,L代表资产总金额。

9、股票市盈率:PE = P/E

其中,PE代表股票市盈率,P代表股价,E代表每股利润。

10、投资成本:V = r+f+c

其中,V代表投资成本,r代表融资成本,f代表交易成本,c代表税前风险报酬。

金融学计算公式汇总

引言概述金融学是关于资金运作、投资和理财等相关领域的学科,它涉及到大量的计算公式。

这些计算公式在金融学的理论和实践中起着至关重要的作用。

本文将对金融学中常用的计算公式进行汇总,并结合详细的解释和专业的知识进行阐述。

正文内容一、时间价值1.资金的未来价值计算公式:FV=PV(1+r)^n,其中FV表示资金的未来价值,PV表示资金的现值,r表示利率,n表示时间周期。

2.资金的现值计算公式:PV=FV/(1+r)^n,其中PV表示资金的现值,FV表示资金的未来价值,r表示利率,n表示时间周期。

3.贴现率计算公式:r=(FV/PV)^(1/n)1,其中r表示贴现率,FV表示资金的未来价值,PV表示资金的现值,n表示时间周期。

二、投资分析1.净现值计算公式:NPV=CF_0+(CF_1/(1+r))+(CF_2/(1+r)^2)++(CF_n/(1+r)^n),其中NPV表示净现值,CF表示每期产生的现金流量,r表示折现率,n表示时间周期。

2.内部收益率计算公式:IRR=r1+(NPV1(r2r1))/(NPV1NPV2),其中IRR表示内部收益率,r1和r2表示两个收益率的猜测值,NPV1和NPV2表示对应收益率下的净现值。

3.收益期限计算公式:PaybackPeriod=InitialInvestment/AnnualCashInflow,其中PaybackPeriod表示投资回收期限,InitialInvestment表示初始投资金额,AnnualCashInflow表示每年的现金流入。

三、股票估值1.股票的市盈率计算公式:P/ERatio=PriceperShare/EarningsperShare,其中P/ERatio表示市盈率,PriceperShare表示每股价格,EarningsperShare表示每股收益。

2.股票的市净率计算公式:P/BRatio=PriceperShare/BookValueperShare,其中P/BRatio表示市净率,PriceperShare表示每股价格,BookValueperShare表示每股净资产。

中级经济师《金融》公式汇总

中级经济师《金融》公式汇总在中级经济师考试中,金融这一科目涉及众多公式,掌握这些公式对于顺利通过考试至关重要。

以下是为大家精心汇总的一些重要公式:一、货币需求与货币供给相关公式1、费雪方程式:MV = PT其中,M 为一定时期内流通货币的平均数量;V 为货币流通速度;P 为各类商品价格的加权平均数;T 为各类商品的交易数量。

2、剑桥方程式:Md = kPYMd 表示名义货币需求;k 表示以货币形式保存的财富占名义总收入的比例;P 表示价格水平;Y 表示总收入。

3、货币乘数:m =(1 + c) /(r + e + c)c 表示现金漏损率;r 表示法定存款准备金率;e 表示超额存款准备金率。

二、利率相关公式1、单利终值:FV = PV ×(1 + i × n)FV 表示终值,PV 表示现值,i 表示利率,n 表示期限。

2、单利现值:PV = FV /(1 + i × n)3、复利终值:FV = PV ×(1 +i)ⁿ4、复利现值:PV = FV /(1 +i)ⁿ5、名义利率与实际利率的换算:i =(1 + r / m)ᵐ 1r 为名义利率,m 为一年内复利次数,i 为实际利率。

三、金融资产定价相关公式1、预期收益率:E(R) =∑PᵢRᵢPᵢ表示第 i 种情况出现的概率,Rᵢ表示第 i 种情况下的收益率。

2、资本资产定价模型:R = Rf +β × (Rm Rf)R 表示资产的必要收益率;Rf 表示无风险收益率;β 表示系统风险系数;Rm 表示市场组合的平均收益率。

3、债券定价:P = C /(1 + r) + C /(1 + r)²++ C /(1 +r)ⁿ + M /(1 + r)ⁿP 为债券价格,C 为每期支付的利息,M 为债券面值,r 为必要收益率,n 为债券期限。

四、商业银行经营与管理相关公式1、存款乘数:K = 1 /(r + e + c)含义同前。

金融市场学公式汇总

金融市场学公式汇总银行贴现收益率:%100360面值面值⨯⨯=-tFP F BD Y真实年收益率:1)](1[/365-+=-tPP F EY等价收益率:%100365⨯⨯=-tPP F BE Y贴现债券内在价值:()ny FV +=1附息债券内在价值公式:()()()()ny Fc y cy cy cV +++++++++=1 (1113)2统一公债的内在价值:()()()yc y cy cy cV =++++++= (1113)2()()()()()Py nMy nCy Cy Cy Cnn++++++++++=11...13121麦考利久期321y∆⨯⨯+0-2V V-V 久期=小数形式的收益率变动初始价格2的价格格-收益率上升时债券收益率下降时债券的价久期=y D PP∆-≈∆* y 是连续复利的到期收益率. D*=D/(1+y):被称为修正久期221yP P C ∂∂=(凸性)()()零息债券的偿还期限::到期收益率:凸性式中:11*简化为:的凸性的计算公式可以零息债券在期限范围内2N Y CV Y N N CV ++=()。

r:;:P ;X :P ;X :P r P P P P CV :假定的收益率变化起始价格个基点时的价格当收益率下降个基点时的价格收益率上升2凸性的近似计算公式02120021∆∆-+= 股息增长率零增长模型:零增长的市盈率模型:y/1()()BD r BD k rr A r r ⨯+⨯⨯-=1结算金()()()tT TT tT rF r ---+=++***111假设数额A 以利率R 投资了n 年。

如果利息按每一年计一次复利,则上述投资的终值为:()nR A +1如果每年计m 次复利,则终值为:()mnmR A+1当m 趋于无穷大时,就称为连续复利,此时的终值为:()Rn mnmR m Ae A =+∞→1lim()m R c mm R +=1ln ,⎪⎪⎭⎫ ⎝⎛-=1m R m c e m R ()t T r r f SeF --=)(无收益资产远期合约多头的价值f=S -Ke -r (T -t )组合A 和B 在T 时刻的价值都等于一单位标的证券。

金融市场学公式汇总

第二章回购交易计算公式:其中,PP 表示本金,RP 表示证券商和投资者所达成的回购时应付的利率,T 表示回购协议的期限,I 表示应付利息,RP 表示回购价格。

银行贴现收益率Y BD = 360**100%F P Ft-真实年收益率365/11tE F P Y P -⎛⎫=+- ⎪⎝⎭债券等价收益率360**100%BE F P Y P t-=银行贴现收益率<债券等价收益率<真实年收益率第三章保证金投资收益率=(股票市值-借入资金*(1+保证金年利率)-自有资金)/自有资金 投资者保证金比率 =保证金账户的净值/股票市值=(股票市值-自有资金)/股票市值 当投资者保证金比率小于30%,就应当追缴保障金比例。

简单算术股价平均数 修正的股价平均数 (1) 除数修正法:新除数=变动后的新股价总额/旧股价平均数 修正的股价平均数=报告期股价总额/新除数 (2) 股价修正法加权股价平均数简单算术股价指数 (1) 相对法(2) 综合法/360I PP RR T =⨯⨯RP PP I =+()∑==++++=n i i n P n P P P P n 132111Λ简单算术股价平均数()]1[n 121n j P P R P P ++'⨯++++=ΛΛ修正的股价平均数∑==ni ii Q P n 11加权股价平均数∑==ni i i P P n 1011股价指数加权股价指数 以基期成交股数 (或总股本) 为权数的指数称为拉斯拜尔指数,其计算公式为:以报告期成交股数 (或总股本) 为权数的指数称为派许指数。

其计算公式为:第四章:交叉汇率的计算1.如果两种货币的即期汇率都以美元作为单位货币,那么计算这两种货币比价的方法是交叉相除。

(即一个直接盘的买入价/另一个直接盘的卖出价,一个直接盘的卖出价/另一个直接盘的买入价。

)?• 如果两个即期汇率都以美元作为计价货币,那么,汇率的套算也是交叉相除。

2.如果一种货币的即期汇率以美元作为计价货币,另一种货币的即期汇率以美元为单位货币,那么,此两种货币间的汇率套算应为同边相乘。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

第二章回购交易计算公式:其中,PP 表示本金,RP 表示证券商和投资者所达成的回购时应付的利率,T 表示回购协议的期限,I 表示应付利息,RP 表示回购价格。

银行贴现收益率Y BD = 360**100%F P F t-真实年收益率 债券等价收益率银行贴现收益率<债券等价收益率<真实年收益率 第三章保证金投资收益率=(股票市值-借入资金*(1+保证金年利率)-自有资金)/自有资金 投资者保证金比率 =保证金账户的净值/股票市值=(股票市值-自有资金)/股票市值 当投资者保证金比率小于30%,就应当追缴保障金比例。

简单算术股价平均数 修正的股价平均数 (1) 除数修正法:新除数=变动后的新股价总额/旧股价平均数 修正的股价平均数=报告期股价总额/新除数 (2) 股价修正法 加权股价平均数简单算术股价指数(1) 相对法 (2) 综合法 加权股价指数以基期成交股数 (或总股本) 为权数的指数称为拉斯拜尔指数,其计算公式为: 以报告期成交股数 (或总股本) 为权数的指数称为派许指数。

其计算公式为: 第四章:交叉汇率的计算1.如果两种货币的即期汇率都以美元作为单位货币,那么计算这两种货币比价的方法是交叉相除。

(即一个直接盘的买入价/另一个直接盘的卖出价,一个直接盘的卖出价/另一个直接盘的买入价。

)?• 如果两个即期汇率都以美元作为计价货币,那么,汇率的套算也是交叉相除。

2.如果一种货币的即期汇率以美元作为计价货币,另一种货币的即期汇率以美元为单位货币,那么,此两种货币间的汇率套算应为同边相乘。

(即一个直接盘的买入价*另外一个直接盘的买入价,一个直接盘的卖出价*另外一个直接盘的卖出价。

)?远期汇率的标价方法与计算若远期汇水前大后小时,表示单位货币的远期汇率贴水,计算远期汇率时应用即期汇率减去远期汇水。

/360I PP RR T =⨯⨯∑==ni i i Q P n 11加权股价平均数∑==n i i iP P n 1011股价指数若远期汇水前小后大时,表示单位货币的远期汇率升水,计算远期汇率时应把即期汇率加上远期汇水。

购买力平价的形式• 绝对购买力平价:这是指一定时点上两国货币的均衡汇率是两国物价水平之比。

设R0为该时点的均衡汇率, 则式中Pa 和Pb 分别为A 国和B 国的一般物价水平。

绝对购买力平价说是以一价定律为基础的,将上式改变为Pa = R0·Pb ,即为一价定律的表达式。

• 相对购买力平价学说将汇率在一段时期内的变动归因于两个国家在这段时期中的物价或货币购买力的变动:式中R1和R0分别代表计算期和基期的均衡汇率,Pa1和Pa0分别代表A 国计算期和基期的物价水平,Pb1和Pb0分别代表B 国计算期和基期的物价水平。

相对购买力平价学说与绝对购买力学说相比更富有意义,因为它从理论上避开了一价定律的严格假设。

国际收支说的原理当国际收支处于均衡状态时,其经常项目收支差额应等于(自主性)资本流出入的差额。

如果我们用CA 表示经常帐户收支差额,KA 表示资本帐户差额,则国际收支的均衡条件可表示为:CA +KA =0 第五章 贴现债券贴现债券的内在价值公式其中,V 代表内在价值,A 代表面值,y 是该债券的预期收益率,T 是债券到期时间。

直接债券的内在价值公式 统一公债的内在价值公式判断债券价格被低估还是或高估 ——以直接债券为例 方法一:比较两类到期收益率的差异预期收益率(appropriate yield-to-maturity ):即公式(2)中的y 承诺的到期收益率(promised yield-to-maturity ):即隐含在当前市场上债券价格中的到期收益率,用k 表示如果y>k ,则该债券的价格被高估; 如果y<k ,则该债券的价格被低估;当y= k 时,债券的价格等于债券价值,市场也处于均衡状态。

方法二:比较债券的内在价值与债券价格的差异NPV :债券的内在价值 (V) 与债券价格 (P) 两者的差额,即 当净现值大于零时,该债券被低估,买入信号。

当净现值小于零时,该债券被高估,卖出信号。

债券的预期收益率近似等于债券承诺的到期收益率时,债券的价格才处于一个比较合理的水平。

赎回收益率 (YTC) :P 是债券的市场价格,C 是利息,F*是赎回价格,YTC 是每期的赎回收益率,N*是直到赎回日前的期数。

到期收益率 (YTM) :其中,P 是债券当前的市场价格,C 是利息,F 是债券面值,N 为距到期日的年数,YTM 是每年的到期收益率。

马考勒久期 其中,D 是马考勒久期,是债券当前的市场价格,ct 是债券未来第t 次支付的现金流 (利0/a b R P P =0010011/)(/)(R P P P P P P R b b b a a a ⨯--=息或本金),T是债券在存续期内支付现金流的次数,t是第t次现金流支付的时间,y 是债券的到期收益率,PV(ct) 代表债券第t期现金流用债券到期收益率贴现的现值。

债券组合的马考勒久期计算公式:其中,Dp表示债券组合的马考勒久期,Wi表示债券i的市场价值占该债券组合市场价值的比重,Di表示债券i的马考勒久期,k表示债券组合中债券的个数。

马考勒久期定理⏹定理一:只有贴现债券的马考勒久期等于它们的到期时间。

⏹定理二:直接债券的马考勒久期小于或等于它们的到期时间。

只有仅剩最后一期就要期满的直接债券的马考勒久期等于它们的到期时间,并等于1 。

⏹定理三:统一公债的马考勒久期等于,其中y是计算现值采用的贴现率。

⏹定理四:在到期时间相同的条件下,息票率越高,久期越短。

⏹定理五:在息票率不变的条件下,到期时间越长,久期一般也越长。

⏹定理六:在其他条件不变的情况下,债券的到期收益率越低,久期越长。

马考勒久期与债券价格的关系债券价格的变动比例等于马考勒久期乘上到期收益率微小变动量的相反数修正久期修正久期的定义:修正的久期公式:凸度如果说马考勒久期等于债券价格对收益率一阶导数的绝对值除以债券价格,我们可以把债券的凸度 (C) 类似地定义为债券价格对收益率二阶导数除以价格。

即:考虑了凸度的收益率变动和价格变动关系:当收益率变动幅度不太大时,收益率变动幅度与价格变动率之间的关系就可以近似表示为:第六章收入资本化法的一般形式收入资本化法认为任何资产的内在价值取决于持有资产可能带来的未来现金流收入的现值。

一般数学公式:其中,假定对未来所有的预期现金流选用相同的贴现率,V代表资产的内在价值,Ct表示第t期的预期现金流,y是贴现率。

股息贴现模型:收入资本化法运用于普通股价值分析中的模型。

基本的函数形式:其中,V代表普通股的内在价值,Dt是普通股第t期预计支付的股息和红利,y是贴现率,又称资本化率 (the capitalization rate)。

●该式同样适用于持有期 t为有限的股票价值分析每期股息增长率:用股息贴现模型指导证券投资目的:通过判断股票价值的低估或是高估来指导证券的买卖。

方法一:计算股票投资的净现值NPV当NPV大于零时,可以逢低买入当NPV小于零时,可以逢高卖出方法二:比较贴现率与内部收益率的大小内部收益率 (internal rate of return ),简称IRR ,是当净现值等于零时的一个特殊的贴现率即:净现值大于零,该股票被低估 净现值小于零,该股票被高估 零增长模型模型假设:股息不变 ,即把式(5)代入(1)中可得零增长模型:当y 大于零时, 小于1,可以将上式简化为: 不变增长模型 假定条件:股息的支付在时间上是永久性的,即:式 (1) 中的t 趋向于无穷大 ( ) ; 股息的增长速度是一个常数,即:式 (5) 中的gt 等于常数 (gt = g) ; 模型中的贴现率大于股息增长率,即:式 (1) 中的y 大于g (y ?g )。

由假设条件可得不变增长模型:其中的 、 分别是初期和第一期支付的股息。

三阶段增长模型 股息增长率(g t)三阶段增长模型的计算公式式 (10) 中的三项分别对应于股息的三个增长阶段 。

H 模型模型假定:股息的初始增长率为g a ,然后以线性的方式递减或递增从2H 期后,股息增长率成为一个常数g n ,即长期的正常的股息增长率 。

在股息递减或递增的过程中,在H 点上的股息增长率恰好等于初始增长率g a 和常数增长率g n 的平均数当g a 大于g n 时,在2H 点之前的股息增长率为递减 H 模型的股票内在价值的计算公式: H 模型 VS. 三阶段增长模型与三阶段增长模型的公式 (10) 相比,H 模型的公式 (11) 有以下几个特点:一. 在考虑了股息增长率变动的情况下,大大简化了计算过程;二. 在已知股票当前市场价格P 的条件下,可以直接计算内部收益率,即:可以推出,在假定H 位于三阶段增长模型转折期的中点 (换言之,H 位于股息增长率从ga 变化到gn 的时间的中点) 的情况下,H 模型与三阶段增长模型的结论非常接近四. 当ga 等于gn 时,式 (11) 等于式 (8) ,所以,不变股息增长模型也是H模型的一个特例;五. 如果将式 (11) 改写为 股票的内在价值由两部分组成 :1. 式 (12) 的第一项,根据长期的正常的股息增长率gn 决定的现金流贴现价值;2. 式 (12)的第二项,由超常收益率ga 决定的现金流贴现价值,且这部分价值与H成正比例关系。

多元增长模型假定在某一时点T 之后股息增长率为一常数g ,但是在这之前股息增长率是可变的 。

多元增长模型的内在价值计算公式 :∞→t ()()()(9)t a a n t A g g g g B A -=---()()()010n a n nD g H g g P y g ++--=⎡⎤⎣⎦-不变增长模型 由式(8)得:每期的股息等于当期的每股收益 (E) 乘派息比率 (b),即: 代入式 (6.18),得到市盈率决定因素 第一个层次的市盈率决定因素由式(15)可得,市盈率 (P/E) 取决于三个变量:派息比率(payout ratio) b ,市盈率与股票的派息比率成正比。

贴现率 y ,与贴现率负相关 。

股息增长率 g ,与股息增长率正相关。

第二层次的市盈率决定因素股息增长率的决定因素分析 贴现率的决定因素分析 ROE 的决定因素ROE 的两种计算方式 :1. 以每股的 (税后) 收益除以每股的股东权益账面价值 以公司总的税后收益 (earnings after tax, 简称EAT) 除以公司总的股东权益账面价值 (equity ,简称EQ)对式(18)稍做调整,可得:股息增长率的决定因素分析小结 式(20)代入式(16)中可得:股息增长率与公司的税后净利润率、总资产周转率和权益比率成正比,与派息比率成反比。