西藏药业2019年财务风险分析详细报告

西藏药业2019年财务分析结论报告

西藏药业2019年财务分析综合报告西藏药业2019年财务分析综合报告一、实现利润分析2019年实现利润为35,266.57万元,与2018年的24,443.71万元相比有较大增长,增长44.28%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2019年营业成本为20,664.3万元,与2018年的20,637.34万元相比变化不大,变化幅度为0.13%。

2019年销售费用为62,303.82万元,与2018年的48,429.05万元相比有较大增长,增长28.65%。

2019年销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。

2019年管理费用为5,883万元,与2018年的5,490.48万元相比有较大增长,增长7.15%。

2019年管理费用占营业收入的比例为4.68%,与2018年的5.34%相比有所降低,降低0.66个百分点。

营业利润有所提高,管理费用支出控制较好。

本期财务费用为-1,155.19万元。

三、资产结构分析2019年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2018年相比,2019年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,与2018年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,西藏药业2019年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析西藏药业2019年的营业利润率为27.96%,总资产报酬率为12.87%,内部资料,妥善保管第1 页共3 页。

2019年西藏药业发展深度分析报告

2019年西藏药业发展深度分析报告目录1、新活素是急性心衰刚性治疗药物,潜在市场超过30亿 (3)1.1、新活素治疗急性心衰获得权威指南推荐 (3)1.2、新活素曾获得美国FDA批准上市 (4)1.3、新活素完成国内多项四期临床,效果显著 (4)1.4、新活素潜在市场空间在30亿以上 (5)2、新活素纳入医保后高速放量,驱动公司2019年拐点显现 (6)2.1、新活素纳入医保后急剧放量,毛利率整体提升 (6)2.2、2019年是公司业绩拐点,未来几年有望持续保持快速增长 (8)3、依姆多未来有望继续保持较快增长 (10)4、持续回购彰显信心,回购成本为33.72元 (11)5、2019年中报点评:新活素销售同比大幅增长66%超预期 (11)6、盈利预测与投资建议 (12)6.1、业绩预测假设与拆分 (12)6.2、投资逻辑 (13)6.3、盈利预测与投资建议 (14)7、风险提示 (14)附:财务预测摘要 (15)图表目录图1:心功能代偿期示意图 (3)图2:心衰失代偿示意图 (3)图3:新活素纳入医保后急剧放量 (7)图4:新活素纳入医保后样本医院销售增长加速 (7)图5:公司医药工业毛利率 (8)图6:公司净利润率 (8)图7:2018年公司各产品收入占比 (8)图8:2018年公司各产品毛利占比 (8)图9:公司医药工业收入及增速 (9)图10:公司净利润/扣非净利润及增速 (9)图11:依姆多对应通用名药样本医院销售增长情况 (11)图12:2016~2018年公司获得的政府补助 (13)表1:重组人脑利钠肽/奈西利肽曾一度获得欧美发达国家心衰指南推荐 (4)表2:新活素已经完成多个适应症的IV期临床试验,效果显著 (5)表3:新活素潜在市场容量测算 (6)1、新活素是急性心衰刚性治疗药物,潜在市场超过30亿1.1、新活素治疗急性心衰获得权威指南推荐心力衰竭(简称心衰)是由于任何心脏结构或功能异常导致心室充盈或射血能力受损的一组复杂临床综合征,其主要临床表现为呼吸困难和乏力(活动耐量受限),以及液体潴留(肺淤血和外周水肿)。

西藏药业2019年管理水平报告

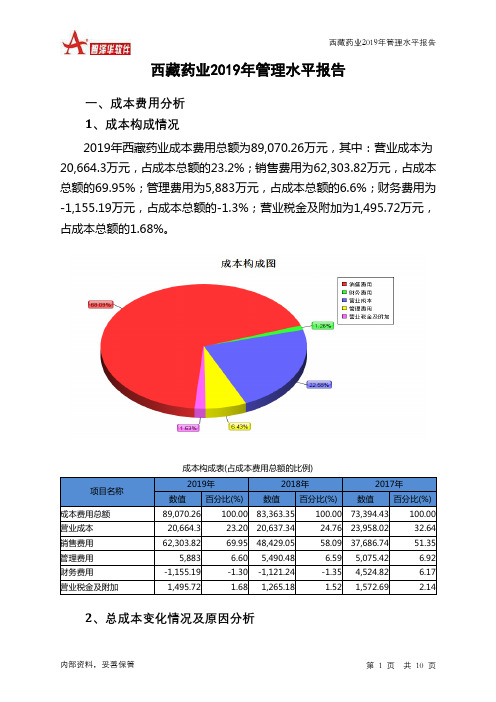

西藏药业2019年管理水平报告一、成本费用分析1、成本构成情况2019年西藏药业成本费用总额为89,070.26万元,其中:营业成本为20,664.3万元,占成本总额的23.2%;销售费用为62,303.82万元,占成本总额的69.95%;管理费用为5,883万元,占成本总额的6.6%;财务费用为-1,155.19万元,占成本总额的-1.3%;营业税金及附加为1,495.72万元,占成本总额的1.68%。

成本构成表(占成本费用总额的比例)项目名称2019年2018年2017年数值百分比(%) 数值百分比(%) 数值百分比(%)成本费用总额89,070.26 100.00 83,363.35 100.00 73,394.43 100.00 营业成本20,664.3 23.20 20,637.34 24.76 23,958.02 32.64 销售费用62,303.82 69.95 48,429.05 58.09 37,686.74 51.35 管理费用5,883 6.60 5,490.48 6.59 5,075.42 6.92 财务费用-1,155.19 -1.30 -1,121.24 -1.35 4,524.82 6.17 营业税金及附加1,495.72 1.68 1,265.18 1.52 1,572.69 2.142、总成本变化情况及原因分析西藏药业2019年成本费用总额为89,070.26万元,与2018年的83,363.35万元相比有所增长,增长6.85%。

以下项目的变动使总成本增加:销售费用增加13,874.78万元,管理费用增加392.52万元,营业税金及附加增加230.54万元,营业成本增加26.96万元,共计增加14,524.8万元;以下项目的变动使总成本减少:财务费用减少33.95万元,资产减值损失减少8,783.94万元,共计减少8,817.88万元。

增加项与减少项相抵,使总成本增长5,706.91万元。

西藏药业财务分析

西藏药业财务分析一.财务比率分析法对财务能力分析偿债能力1.短期偿债能力分析:速动比率=(流动资产-存货)/流动负债 流动比率=流动资产/流动负债现金比率=(货币资金+交易性金融资产)/流动负债0.20.40.60.811.21.41.62009年前三季度2010年前三季度2011年前三季度2长期偿债能力:资产负债率=负债/资产股东权益比率=股东权益总额/资产总额利息保障倍数=(税后净利润+所得税+利息)/利息0.511.522.533.54资产管理能力存货周转率=销售成本/平均存货应收账款周转率=销售收入(赊销净额)/平均应收账款 总资产周转率=销售收入/资产平均总额流动资产周转率=销售收入/流动资产平均余额246810122009年前三季度2010年前三季度2011年前三季度获利能力主营业务利润率=净利润/销售收入主营业务毛利率=(销售收入-销售成本)/销售收入 净资产收益率=净利润/股东权益平均总额 资产收益率=净利润/平均资产每股收益=(净利润-优先股股利)/发行在外普通股股数12345672009年前三季度2010年前三季度2011年前三季度发展能力总资产增长率=本年总资产增长额/年初资产总额主营业务增长率=本年营业收入增长额/上年营业收入总额固定资产增长率=(期末固定资产总值-期初固定资产总值)/期初固定资产总值每股收益增长率=(本期每股收益-上期每股收益)/上期每股收益净利润增长率=本年利润总额增长额/上年利润总额-500500100015002000二.连续三年财务趋势分析和评价三.杜邦分析体系四.投资建议从西藏药业自上分析,其藏药的业务的获利能力非常好,但是从公司目前主营藏药和房地产的策略上,可以看出其没有突出藏药的位置。

在藏医药医疗设施上有些薄弱,藏药生产缺乏统一规划,长期看来,发展的比较稳健,资产逐年递增。

藏药和生物创新药将是公司两大发展平台,藏药集中了心血管、伤痛药、肝病用药优势重磅品种,生物药拥有BNP重磅品种,未来还有系列专科用生物药陆续上市,持续发展的产品梯队丰富,拥有一个实力非常强的研发中心,而且享受西藏地区所得税全免和增值税返还税收以及国家的优惠政策,增值潜力较大。

西藏药业2019年一季度财务风险分析详细报告

西藏药业2019年一季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为17,142.18万元,2019年一季度已经取得的银行短期借款为0万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供88,853万元的营运资本。

3.总资金需求

该企业资金富裕,富裕71,710.83万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为73,062.9万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是101,610.11万元,实际已经取得的短期贷款金额为0万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为87,336.51万元,企业有能力在3年之内偿还的贷款总规模为94,473.31万元,在5年之内偿还的贷款总规模为108,746.91万元,当前实际的长短期借款合计为0万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该企业在未来一个分析期内有能力偿还全部负债。

该

内部资料,妥善保管第页共1 页。

奇正藏药2019年财务分析详细报告

奇正藏药2019年财务分析详细报告一、资产结构分析1.资产构成基本情况奇正藏药2019年资产总额为298,412.24万元,其中流动资产为213,536.78万元,主要分布在货币资金、存货、应收账款等环节,分别占企业流动资产合计的63.07%、2.9%和2.37%。

非流动资产为84,875.47万元,主要分布在固定资产和长期投资,分别占企业非流动资产的61.86%、23.5%。

资产构成表项目名称2019年2018年2017年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产298,412.24 100.00 231,277.32 100.00 229,656.84 100.00 流动资产213,536.78 71.56 148,887.12 64.38 155,869.74 67.87 长期投资19,945.86 6.68 24,050.12 10.40 25,639.46 11.16 固定资产52,499.99 17.59 38,993.61 16.86 15,444.74 6.73 其他12,429.62 4.17 19,346.48 8.37 32,702.89 14.242.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的64.58%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表项目名称2019年2018年2017年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产213,536.78 100.00 148,887.12 100.00 155,869.74 100.00 存货6,199.42 2.90 6,027.85 4.05 5,110.84 3.28 应收账款5,061.75 2.37 2,569.57 1.73 4,667.49 2.99 其他应收款588.55 0.28 745.76 0.50 676.52 0.43 交易性金融资产3,227.88 1.51 0 0.00 0 0.00 应收票据0 0.00 53,625.64 36.02 63,589.39 40.80 货币资金134,675.09 63.07 39,551.15 26.56 38,643.29 24.79 其他63,784.09 29.87 46,367.14 31.14 43,182.21 27.703.资产的增减变化2019年总资产为298,412.24万元,与2018年的231,277.32万元相比有较大增长,增长29.03%。

财务风险药企分析报告(3篇)

第1篇一、摘要随着我国医药产业的快速发展,药品企业数量逐年增加,市场竞争日益激烈。

然而,在激烈的市场竞争中,部分药企存在着财务风险,这对企业的生存和发展构成了严重威胁。

本报告通过对某药企的财务数据进行分析,揭示其财务风险,并提出相应的风险防范措施。

二、背景介绍某药企成立于20世纪80年代,是一家集药品研发、生产、销售为一体的大型医药企业。

近年来,该药企在市场拓展、新产品研发等方面取得了显著成绩,但同时也面临着财务风险。

本报告以该药企为例,对其财务风险进行深入分析。

三、财务风险分析1. 资产负债率过高某药企的资产负债率长期维持在较高水平,表明企业负债压力较大。

资产负债率过高可能导致企业资金链断裂,影响企业正常运营。

具体分析如下:(1)流动比率和速动比率较低某药企的流动比率和速动比率较低,说明企业短期偿债能力较弱。

这可能是由于企业流动资产不足,或者流动负债过高所致。

(2)资产负债率逐年上升近年来,某药企的资产负债率逐年上升,表明企业负债压力加大。

这可能与企业扩张速度过快、投资规模过大有关。

2. 营业收入增长率放缓某药企的营业收入增长率近年来有所放缓,表明企业市场竞争力有所下降。

具体分析如下:(1)市场份额下降某药企的市场份额近年来有所下降,可能是由于竞争对手的崛起、产品创新不足等原因所致。

(2)新产品研发投入不足某药企在新产品研发方面的投入相对较少,导致新产品上市速度较慢,难以满足市场需求。

3. 利润率下降某药企的利润率近年来有所下降,表明企业盈利能力有所减弱。

具体分析如下:(1)毛利率下降某药企的毛利率近年来有所下降,可能是由于原材料价格上涨、人工成本上升等原因所致。

(2)费用控制不力某药企的费用控制不力,导致期间费用率较高,进一步影响了企业的盈利能力。

四、风险防范措施1. 优化资产负债结构(1)降低负债规模某药企应通过优化融资结构、加强资金管理等方式,降低负债规模,减轻企业财务风险。

(2)提高流动资产占比某药企应通过加强存货管理、提高应收账款回收效率等方式,提高流动资产占比,增强企业短期偿债能力。

西藏药业2019年经营成果报告

西藏药业2019年经营成果报告一、实现利润分析1、利润总额2019年实现利润为35,266.57万元,与2018年的24,443.71万元相比有较大增长,增长44.28%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润3、投资收益2019年投资收益为负270.11万元,与2018年负153.12万元相比亏损有较大幅度增加,增加76.41个百分点。

4、营业外利润2019年营业外利润为144.14万元,与2018年的38.27万元相比成倍增长,增长2.77倍。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2019年的营业收入为125,602.2万元,比2018年的102,787.92万元增长22.20%,营业成本为20,664.3万元,比2018年的20,637.34万元增加0.13%,营业收入和营业成本同时增长,但营业收入增长幅度大于营业成本,表明企业经营业务盈利能力提高。

实现利润增减变化表项目名称2019年2018年2017年数值增长率(%) 数值增长率(%) 数值增长率(%)营业收入125,602.2 22.2 102,787.92 12.26 91,562.57 0 实现利润35,266.57 44.28 24,443.71 -6.56 26,160.32 0 营业利润35,122.43 43.91 24,405.44 14.32 21,347.87 0 投资收益-270.11 -76.41 -153.12 -149.07 312.06 0营业外利润144.14 276.63 38.27 -99.2 4,812.44 0二、成本费用分析1、成本构成情况2019年西藏药业成本费用总额为89,070.26万元,其中:营业成本为20,664.3万元,占成本总额的23.2%;销售费用为62,303.82万元,占成本总额的69.95%;管理费用为5,883万元,占成本总额的6.6%;财务费用为-1,155.19万元,占成本总额的-1.3%;营业税金及附加为1,495.72万元,占成本总额的1.68%。

西藏城投2019年一季度财务风险分析详细报告

西藏城投2019年一季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为664,200.07万元,2019年一季度已经取得的银行短期借款为20,000万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供137,963.69万元的营运资本。

3.总资金需求

该企业的总资金需求为526,236.39万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为66,188.95万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是76,276.57万元,实际已经取得的短期贷款金额为20,000万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为71,232.76万元,企业有能力在3年之内偿还的贷款总规模为73,754.67万元,在5年之内偿还的贷款总规模为78,798.48万元,当前实际的长短期借款合计为592,237.32万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

该企业偿还全部有息负债大概需要129.65个分析期。

但负债率较高,不过在下降。

短期来看,资金链断裂的风险较小。

资金链断裂风险等级为6级。

内部资料,妥善保管第页共1 页。

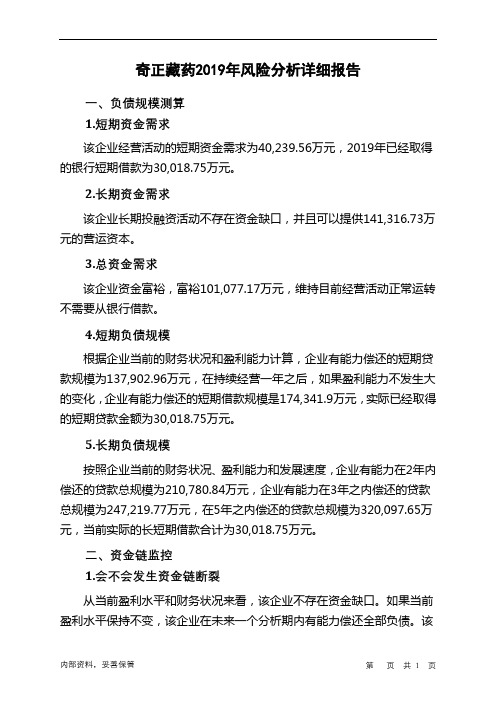

奇正藏药2019年财务风险分析详细报告

奇正藏药2019年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为40,239.56万元,2019年已经取得的银行短期借款为30,018.75万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供141,316.73万元的营运资本。

3.总资金需求

该企业资金富裕,富裕101,077.17万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为137,902.96万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是174,341.9万元,实际已经取得的短期贷款金额为30,018.75万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为210,780.84万元,企业有能力在3年之内偿还的贷款总规模为247,219.77万元,在5年之内偿还的贷款总规模为320,097.65万元,当前实际的长短期借款合计为30,018.75万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该企业在未来一个分析期内有能力偿还全部负债。

该

内部资料,妥善保管第页共1 页。

西藏药业财务分析

西藏药业财务分析一、资产负责表分析1.对西藏药业的总资产变动情况作如下分析:西藏药业2009年度总资产比2008年度减少85958610.06,同比减少幅度为10.36。

说明该公司在2009年度资产总规模有了较大幅度的缩水。

(1)、流动资产总额2009年度比上一年度增加了18429184.22,同比增长了3.59%,对总资产的变动影响为使总资产增加了 2.22%。

其中增加幅度较大的为货币资金与应收账款,货币资金增加了54733527.98,同比增长幅度为52.2%,使总资产增加6.6%;应收账款增加了31899739.95,同比增长幅度为55.4%,使总资产增加3.84%,主要是本年销售扩大和四川本草堂赊销账期延长,导致本期年末应收账款大幅增加。

;其中减小幅度较大的为其他应收账款,同比减小了70486371.84,减小幅度为55.87%,使总资产减小了8.5%。

(2)、非流动资产总额2009年度比上一年度减小了104387794.3,同比减小了32.97%,对总资产的变动影响为使总资产减小了12.58%。

其中变动最大的是持有至到期投资,由2008年度的106,912,417.47直接减小为0,同比减小幅度为100%,是总资产总额减小了12.89%。

持有至到期投资的巨额减少,究其原因有可能是管理层考虑到2008年国际金融危机的影响使整个投资环境发生变化,直接将到期的投资收回,不再进行新的的投资。

2.对西藏药业负债及所有者权益变动进行如下分析:2009年度所有者权益总额比2008年度增加了20844939.41,同比增长7.47%,从数据看出2009年度所有者权益有所增加。

(1)、负债总额2009年度减少了106803549.5,同比减小19.4%,使负债与所有者权益合计减小了12.87%。

流动负债减少108216549.5,同比减小20.12%,使得负债与所有者权益减小13.04%,其中短期借款减少45000000,同比减少32.2%,使得负债与所有者权益总额减少5.42%;应付账款减少27376016.09,同比减少了18.81%,使得负债与所有者权益总额减少 2.26%;应付票据增加了18720281.77,同比增加了26.75%,使得负债与所有者权益总额增加了3.3%;其它应付账款减少了69233319.96,同比减少了42.78%,使得负债与所有者权益总额减少了8.34%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

西藏药业2019年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为17,139.86万元,2019年已经取得的银行短期借款为0万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供102,059.36万元的营运资本。

3.总资金需求

该企业资金富裕,富裕84,919.5万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为86,003.44万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是117,740.44万元,实际已经取得的短期贷款金额为0万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为149,477.45万元,企业有能力在3年之内偿还的贷款总规模为181,214.45万元,在5年之内偿还的贷款总规模为244,688.46万元,当前实际的长短期借款合计为0万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该企业在未来一个分析期内有能力偿还全部负债。

该

内部资料,妥善保管第页共1 页。