(优选)翰宇药业投资分析报告

翰宇药业研究报告

翰宇药业研究报告——五年五倍值得期待投资要点:翰宇药业立足生物医药的蓝海,占据国内多肽制剂领域龙头位置。

公司是三位一体的多肽药物生产企业,财务指标良好,手握7亿现金。

在产在研多个重磅品种,销量模式日趋成熟。

未来几年,多个产品迅速放量后,有望实现收入、利润五年翻五倍,成为名符其实的“tenbagger”。

正文:一、公司概况翰宇药业成立于2003年,总部在深圳。

2011年3月在创业板上市,股票代码300199,目前总股本2亿股。

公司实际控制人为曾少贵、曾少强及曾少彬三兄弟,分别担任公司董事长、副董事长和监事职务,三者合计直接持有公司53%的股份。

公司总经理为袁建成博士,高管团队通过丰城投资持有公司4.02%的股份。

公司主要从事化学合成多肽药物的研发、生产和销售。

公司2011年实现营业收入1.66 亿元,同比增长35.88%;实现归属于母公司净利润8047 万元,同比增长52.28%。

二、公司所处行业分析——多肽药物市场规模巨大多肽一般指小于100 个氨基酸的蛋白类大分子,通过化学合成、基因重组表达或动植物提取的方法可以制备为多肽药物。

多肽药物具有“副作用小、疗效好、消耗低、产出高”等优势,并广泛应用于癌症、自身免疫性疾病、高血压、心血管及代谢等市场需求较大的疾病。

美国著名科学家、诺贝尔奖获得者朱棣文博士在畅谈21世纪的生物工程时表示,“21世纪的生物工程就是研究基因与蛋白质工程,21世纪是多肽的世纪”。

纵观全球医药行业,蛋白质/多肽药物无疑是一颗耀眼的明星。

2006 年,全球蛋白质/多肽类药物销售额已超过600 亿美元大关,2008 年销售额在超过750 亿美元之间,年增长率在20%以上。

2010年全球50多种多肽药物销售规模已经达到130亿美金,约占全球医药市场的2%,其中不乏格拉替雷、亮丙瑞林等销售额超过10亿美元的重磅品种。

表1 国际上“重磅炸弹”级多肽药物近几年我国多肽药物市场销售规模逐年扩容,销售额由2006 年的110.82 亿元上升至2009 年的194.79 亿元,增速保持在15%以上。

改变长期股权投资核算方法操纵利润翰宇药业案例分析

改变长期股权投资核算方法操纵利润翰宇药业案例分析20xx年xx月xx日,公司发布公告对长期股权投资核算方法进行更改,其目的就在于调节利润,因为公司过往两年已经连续亏损。

所以其利润大幅预增也主要是由于长期股权投资核算方法的变更。

为什么长期股权投资核算方法由权益法核算变更为以公允价值计量的交易性金融资产就会产生大幅盈利?从会计角度来看,该项转换会造成以下分录调整:借:交易性金融资产(转换日公允价值核算)贷:长期股权投资(账面价值)投资收益借:资本公积-其他资本公积其他综合收益贷:投资收益从以上会计处理可以清晰看到,由于健麾信息已经上市,公允价值大幅提高,所以采用公允价值计量能够大幅增加投资收益。

那为什么会计师事务所对此表示不同意见?主要是企业会计准则中规定了权益法核算的条件在于投资方能够对被投资方施加重大影响,重大影响的判断依据在于实质性的参与权,即“对被投资单位的财务和经营决策有参与决策的权力”,这个权力的行使关键点不在于现在是否在行使,而在于现在能不能行使。

所以,该公司在xx月xx日公告说该公司撤出一个董事席位并不派出董事,只能说明其现在没有行使该权力,但不代表其不能行使该权力。

所以大华会计师事务所提出,根据健麾信息的公司章程(20xx年1x月)第八十三条规定: “公司董事会、监事会、单独或者合并持有公司已发行股份1%以上的股东可以提案的方式提出独立董事候选人,公司董事会、监事会、单独或者合并持有公司已发行股份3%以上的股东可以提案的方式提出非独立董事、股东担任的监事、外部监事候选人,并经股东大会选举决定”。

截止2020年末翰宇药业持股比例10.19%,拥有提名权,翰宇药业“派出董事的权利”仍在。

综上,这就是为什么最终长期股权投资核算方法无法进行更改,其原因并不在于企业财会人员对准则的理解存在歧异,而是其本身变更就不符合企业会计准则要求,企业只是希望利用长期股权投资进行利润调节。

所以,结合公司前期业绩预告,可以有这样一个猜想:企业原本寄希望于利用长期股权投资进行调节利润以避免连续三年亏损,但是由于审计机构不同意,所以调节利润失败,于是干脆进行财务大洗澡,计提资产减值准备,一次性亏完。

300199翰宇药业2023年上半年决策水平分析报告

翰宇药业2023年上半年决策水平报告一、实现利润分析2023年上半年利润总额为负3,219.92万元,与2022年上半年负10,288.98万元相比亏损有较大幅度减少,下降68.71%。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

2023年上半年营业利润为负3,067.64万元,与2022年上半年负10,146.31万元相比亏损有较大幅度减少,下降69.77%。

营业收入增长不大,亏损下降,企业降低成本费用开支的政策取得了一定成效,但应当继续努力。

二、成本费用分析翰宇药业2023年上半年成本费用总额为42,873.84万元,其中:营业成本为9,341.82万元,占成本总额的21.79%;销售费用为11,120.77万元,占成本总额的25.94%;管理费用为7,197.34万元,占成本总额的16.79%;财务费用为5,784.27万元,占成本总额的13.49%;营业税金及附加为649.44万元,占成本总额的1.51%;研发费用为8,780.21万元,占成本总额的20.48%。

2023年上半年销售费用为11,120.77万元,与2022年上半年的14,805.36万元相比有较大幅度下降,下降24.89%。

从销售费用占销售收入比例变化情况来看,2023年上半年销售费用大幅度下降,营业收入也有所下降,但企业的营业利润却不降反增,企业采取了紧缩成本费用支出、提高盈利水平的政策,并取得了一定成效,但要注意收入下降所带来的负面影响。

2023年上半年管理费用为7,197.34万元,与2022年上半年的4,814.94万元相比有较大增长,增长49.48%。

2023年上半年管理费用占营业收入的比例为22.13%,与2022年上半年的13.51%相比有较大幅度的提高,提高8.62个百分点。

三、资产结构分析翰宇药业2023年上半年资产总额为349,539.71万元,其中流动资产为70,714.1万元,主要以应收账款、存货、货币资金为主,分别占流动资产的44.88%、29.42%和12.73%。

300199翰宇药业2022年经营成果报告

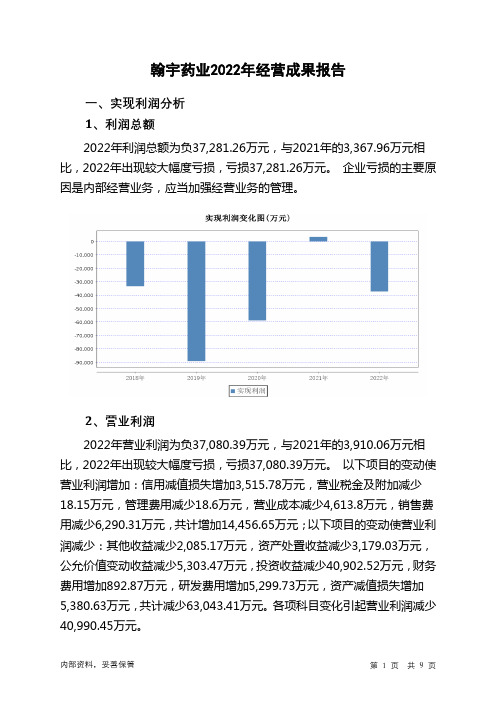

翰宇药业2022年经营成果报告一、实现利润分析1、利润总额2022年利润总额为负37,281.26万元,与2021年的3,367.96万元相比,2022年出现较大幅度亏损,亏损37,281.26万元。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

2、营业利润2022年营业利润为负37,080.39万元,与2021年的3,910.06万元相比,2022年出现较大幅度亏损,亏损37,080.39万元。

以下项目的变动使营业利润增加:信用减值损失增加3,515.78万元,营业税金及附加减少18.15万元,管理费用减少18.6万元,营业成本减少4,613.8万元,销售费用减少6,290.31万元,共计增加14,456.65万元;以下项目的变动使营业利润减少:其他收益减少2,085.17万元,资产处置收益减少3,179.03万元,公允价值变动收益减少5,303.47万元,投资收益减少40,902.52万元,财务费用增加892.87万元,研发费用增加5,299.73万元,资产减值损失增加5,380.63万元,共计减少63,043.41万元。

各项科目变化引起营业利润减少40,990.45万元。

3、投资收益2022年投资收益为负2,026.58万元,与2021年的38,875.94万元相比,2022年出现亏损,亏损2,026.58万元。

4、营业外利润2022年营业外利润为负200.87万元,与2021年负542.1万元相比亏损有较大幅度减少,下降62.95%。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2022年的营业收入为70,432.17万元,比2021年的73,597.11万元下降4.30%,营业成本为15,962.74万元,比2021年的20,576.54万元下降22.42%,营业收入和营业成本同时下降,但营业成本下降幅度大于营业收入,表明企业经营业务盈利能力提高。

实现利润增减变化表(万元)二、成本费用分析1、成本构成情况翰宇药业2022年成本费用总额为92,467.01万元,其中:营业成本为15,962.74万元,占成本总额的17.26%;销售费用为37,580.6万元,占成本总额的40.64%;管理费用为10,645.61万元,占成本总额的11.51%;财务费用为10,750.42万元,占成本总额的11.63%;营业税金及附加为1,659.97万元,占成本总额的1.8%;研发费用为15,867.67万元,占成本总额的17.16%。

300199翰宇药业2023年三季度现金流量报告

翰宇药业2023年三季度现金流量报告一、现金流入结构分析2023年三季度现金流入为47,998.66万元,与2022年三季度的47,369.56万元相比有所增长,增长1.33%。

企业当期新增借款总额为27,049.98万元,它是企业当期现金流入的最大项目,占企业当期现金流入总额的56.36%。

但仍然不足以偿还已到期旧债。

61.65%需要依靠收回投资或处置资产来解决。

销售商品、提供劳务收到的现金为11,205.9万元,约占企业当期现金流入总额的23.35%。

但企业当期经营活动现金流出大于经营活动现金流入,经营业务自身不能实现现金收支平衡。

二、现金流出结构分析2023年三季度现金流出为51,224.58万元,与2022年三季度的56,457.26万元相比有所下降,下降9.27%。

表明企业属于知识密集型企业。

最大的现金流出项目为支付给职工以及为职工支付的现金,占现金流出总额的6.95%。

三、现金流动的稳定性分析2023年三季度,营业收到的现金有较大幅度减少,经营活动现金流入的稳定性明显下降。

2023年三季度,工资性支出有所增加,企业现金流出的刚性增加。

2023年三季度,现金流入项目从大到小依次是:取得借款收到的现金;销售商品、提供劳务收到的现金;收到其他与筹资活动有关的现金;收回投资收到的现金。

现金流出项目从大到小依次是:偿还债务支付的现金;支付的其他与经营活动有关的现金;支付的其他与筹资活动有关的现金;支付给职工以及为职工支付的现金。

四、现金流动的协调性评价2023年三季度翰宇药业筹资活动需要净支付资金4,071.12万元,总体来看,当期经营、投资、融资活动使企业的现金净流量减少。

五、现金流量的变化2023年三季度现金及现金等价物净增加额为负3,227.58万元,与2022年三季度负8,965.7万元相比现金净亏空有较大幅度减少,减少64.00%。

2023年三季度经营活动产生的现金流量净额为负1,664.66万元,与2022年三季度负2,319.42万元相比现金净亏空有较大幅度减少,减少28.23%。

300199翰宇药业2022年财务分析报告-银行版

翰宇药业2022年财务分析报告一、总体概述从这三期来看,翰宇药业资产总计持续快速下降。

2021年资产总计390,639.03万元,比2020年下降2.83%,而2022年又下降了7.56%,使其资产总计下降至361,123.32万元。

翰宇药业2022年负债总计为231,429.16万元,比2021年增长2.47%,但这一增长速度是在上一期负债总计下降的情况下取得的,并且本期的负债总计还没有恢复到2020年的水平。

翰宇药业2022年营业收入为70,432.17万元,比2021年下降4.30%。

而2021年企业营业收入比2020年增长1.97%。

从这三期情况看,企业营业收入不太稳定。

翰宇药业2022年净利润出现亏损,亏损37,254.75万元。

从这三期来看,2020年亏损,2021年盈利,2022年又出现亏损。

表明企业盈利情况很不稳定。

三期资产负债率分别为58.26%、57.81%、64.09%。

经营性现金净流量三期分别为4,799.08万元、15,682.74万元、1,580.74万元。

关键财务指标表二、资产规模增长匹配度2022年资产与负债不匹配,资产下降7.56%,负债增长2.47%。

收入增长率与资产增长率差距不大,收入增长率为-4.3%,资产增长率为-7.56%。

净利润与资产变化不匹配,净利润下降1,410.14%,资产下降7.56%。

负债增长过快。

资产总额下降,营业收入下降,亏损在增加。

资产规模增长匹配情况表三、负债规模增长从三期数据来看,总负债分别为234,241.99万元、225,841.81万元、231,429.16万元,2022年较2021年增长了2.47%,主要是由于一年内到期的非流动负债等科目增加所至。

从三期数据来看,营业收入呈波动下降趋势。

营业收入分别为72,172.35万元、73,597.11万元、70,432.17万元,2022年较2021年下降了4.3%。

2022年现金流入为162,160.68万元,与2021年的246,716.52万元相比有较大幅度下降,下降34.27%。

翰宇药业财务报告分析(3篇)

第1篇一、引言翰宇药业是一家专注于医药研发、生产和销售的高新技术企业,主要从事注射剂、片剂、胶囊剂、颗粒剂等药品的研发、生产和销售。

本文将对翰宇药业的财务报告进行深入分析,旨在评估其财务状况、经营成果和盈利能力,为投资者提供参考。

二、财务报表分析1. 资产负债表分析(1)流动资产分析翰宇药业的流动资产主要包括货币资金、应收账款、预付款项等。

从近年来财务报表可以看出,翰宇药业的流动资产逐年增长,说明公司具备较强的短期偿债能力。

- 货币资金:翰宇药业的货币资金逐年增加,表明公司具备一定的现金流和应对风险的能力。

- 应收账款:应收账款占流动资产的比例较高,说明公司在销售过程中存在一定的信用风险。

对此,公司应加强应收账款的管理,提高回收效率。

(2)非流动资产分析翰宇药业的非流动资产主要包括固定资产、无形资产等。

近年来,公司非流动资产规模不断扩大,表明公司在研发、生产等方面投入较大。

- 固定资产:固定资产的增长反映了公司生产规模的扩大和设备更新换代。

- 无形资产:无形资产的增长主要来源于专利技术、商标等,说明公司在技术创新和品牌建设方面取得了一定的成果。

(3)负债分析翰宇药业的负债主要包括短期借款、长期借款、应付账款等。

近年来,公司负债规模逐年增长,但负债率相对较低,说明公司财务风险可控。

- 短期借款:短期借款主要用于满足公司日常经营资金需求。

- 长期借款:长期借款主要用于公司固定资产的投资和研发项目的投入。

- 应付账款:应付账款占流动负债的比例较高,说明公司在采购过程中具备一定的议价能力。

2. 利润表分析(1)营业收入分析翰宇药业的营业收入逐年增长,表明公司在市场竞争中具有较强的竞争力。

近年来,公司营业收入增长率保持在较高水平,说明公司业务发展态势良好。

(2)毛利率分析翰宇药业的毛利率相对稳定,说明公司在产品定价和成本控制方面具备一定的优势。

近年来,公司毛利率略有下降,可能与市场竞争加剧、原材料价格上涨等因素有关。

翰宇药业:未来三年有望高成长 买入评级

翰宇药业(300199.SZ)

推出限制性股票激励计划,业绩 目标高,未来三年有望高成长

增持(维持)

投资要点 一、事件 公司公告《第一期限制性股票激励计划》(草案修订稿),向激励对象 授予不超过 2,100 万股限制性股票。

二、我们的观点

1、限制性股票业绩要求高,涉及范围广,彰显公司未来发展信心。 根据限制性股票激励计划(草案修订稿),激励对象共计 66 人,包括 公司董监高及核心技术人员。共发行股票数量 2100 万股,授予价格 9.04 元/股,涉及金额 1.90 亿元。 我们认为,公司高管及核心技术人员主动参与限制性股票,承诺业绩 高,彰显了公司信心。公司在多肽领域研发多年,格拉替雷制剂、利

请务必阅读正文之后的免责声明部分

东吴证券研究所

翰宇药业 2017 年 3 月 7 日

图表 4:利拉鲁肽专利情况

化合物专利 制剂专利 注射专利保护(Victoza) 注射专利保护(Saxenda)

美国 2017/8/22 2025/8/13 2019/1/28 2032/2/1

中国 2017/8/22 无效 2019/1/28 2029/10/21

702

526 净利润

股本

890

890

890

890 EPS

资本公积

996

996

996

996 BPS

留存收益

751

1024

1433

2014 PE

归属母公司股东权益

2637

2910

3319

3900 PEG

少数股东权益

0

0

0

0 PB

股东权益合计

2637

翰宇药业2020年三季度财务分析结论报告

翰宇药业2020年三季度财务分析综合报告一、实现利润分析2019年三季度利润总额亏损15,687.73万元,2020年三季度扭亏为盈,盈利811.56万元。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入迅速扩大的同时,实现了扭亏增盈,企业经营管理有方,企业发展前景良好。

二、成本费用分析2020年三季度营业成本为3,138.82万元,与2019年三季度的3,250.15万元相比有所下降,下降3.43%。

2020年三季度销售费用为16,039.3万元,与2019年三季度的18,673.84万元相比有较大幅度下降,下降14.11%。

从销售费用占销售收入比例变化情况来看,2020年三季度在销售费用下降的情况下营业收入却获得了较大幅度的增长,企业采取了非常成功的销售战略,营销效率显著提高。

2020年三季度管理费用为1,883.89万元,与2019年三季度的2,565.98万元相比有较大幅度下降,下降26.58%。

2020年三季度管理费用占营业收入的比例为7.62%,与2019年三季度的24.19%相比有较大幅度的降低,降低16.58个百分点。

2020年三季度财务费用为986.58万元,与2019年三季度的1,100.25万元相比有较大幅度下降,下降10.33%。

三、资产结构分析2020年三季度存货占营业收入的比例明显下降。

应收账款占营业收入的比例下降。

预付货款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2019年三季度相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,翰宇药业2020年三季度是有现金支付能力的,其现金支付能力为19,573.79万元。

从企业当期资本结构、借款利率和盈利水平内部资料,妥善保管第1 页共3 页。

翰宇药业2020年财务风险分析详细报告

翰宇药业2020年风险分析详细报告一、负债规模测算1.短期资金需求该企业经营活动的短期资金需求为29,305.84万元,2020年已经取得的短期带息负债为80,181.78万元。

2.长期资金需求该企业长期资金需求为129,538.67万元,2020年已有长期带息负债为114,400.08万元。

3.总资金需求该企业的总资金需求为158,844.51万元。

4.短期负债规模由于该企业当前经营业务亏损,无法从发展的角度对该企业的低风险负债规模做出正确判断,只能从当前的财务状况做出简单的、静态的估计。

静态来看,该企业无力偿还的短期贷款为34,303.66万元。

5.长期负债规模由于该企业当前经营形势缺乏创造现金的能力,无法对长期贷款额度做出正确判断。

长期贷款额度取决于对该企业未来盈利状况的判断。

二、资金链监控1.会不会发生资金链断裂一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为12,437.86万元。

由于该企业经营亏损,资金缺口需要依靠其收入和资产的变现来填补。

企业经营亏损情况缓解,但资金缺口在扩大,资产负债率较高。

资金链断裂风险等级为9级。

2.是否存在长期性资金缺口该企业存在长期性资金缺口,缺口资金为4,997.82万元。

其中:长期投资合计增加4,088.26万元,固定资产合计增加18,970.06万元,无形资产及其他资产合计减少6,140.41万元,递延所得税资产减少1,419.84万元,其他非流动资产减少1,417.86万元,共计增加14,080.21万元。

非流动负债合计减少11,053.28万元,所有者权益合计减少55,517.96万元,共计减少66,571.24万元。

长期资金缺口形成原因表(万元)3.是否存在经营性资金缺口该企业经营活动存在资金缺口,资金缺口为7,440.04万元。

这部分资金缺口目前主要由短期性借款来填补。

其中:应收利息减少90.1万元,应收账款减少51,752.32万元,其他应收款增加1,331.46万元,预付款项减少11.19万元,存货增加3,475.87万元,其他流动资产减少1,908.55万元,共计减少48,954.82万元。