2013个人所得税扣税标准

个人所得税缴纳标准是多少?

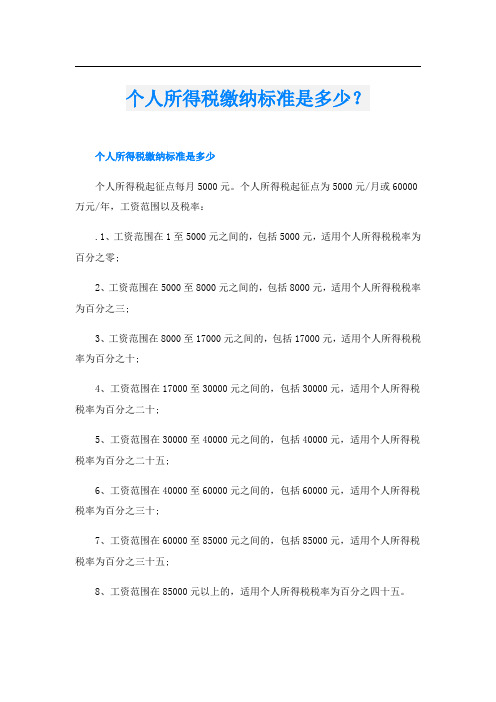

个人所得税缴纳标准是多少?个人所得税缴纳标准是多少个人所得税起征点每月5000元。

个人所得税起征点为5000元/月或60000万元/年,工资范围以及税率:.1、工资范围在1至5000元之间的,包括5000元,适用个人所得税税率为百分之零;2、工资范围在5000至8000元之间的,包括8000元,适用个人所得税税率为百分之三;3、工资范围在8000至17000元之间的,包括17000元,适用个人所得税税率为百分之十;4、工资范围在17000至30000元之间的,包括30000元,适用个人所得税税率为百分之二十;5、工资范围在30000至40000元之间的,包括40000元,适用个人所得税税率为百分之二十五;6、工资范围在40000至60000元之间的,包括60000元,适用个人所得税税率为百分之三十;7、工资范围在60000至85000元之间的,包括85000元,适用个人所得税税率为百分之三十五;8、工资范围在85000元以上的,适用个人所得税税率为百分之四十五。

适用专项扣除,包括居民个人按照国家规定的范围和标准缴纳的基本养老保险、基本医疗保险、失业保险等社会保险费和住房公积金等;专项附加扣除,包括子女教育、继续教育、大病医疗、住房贷款利息或者住房租金、赡养老人等支出,具体范围、标准和实施步骤由国务院确定,并报全国人民代表大会常务委员会备案。

个人所得税税率为百分之十;个人所得税扣除标准工资5000元以下的不用交个人所得税。

具体如下:1、工资范围在5001元到8000元的,缴纳个人所得税税率为3%;2、工资范围在8001元到17000元的,缴纳个人所得税税率为10%;3、由于工资薪金所得个人所得税是按年征收、按月预缴、年终汇算清缴多退少补的,而且需要减除费用6万元,减除免税收入、专项扣除、专项附加扣除等,如果年工资收入扣除专项扣除指的是五险一金、专项附加扣除、免税收入以后不超过6万元,则全年不需要缴纳个人所得税;4、根据有关法律规定,个人因与用人单位解除劳动关系而取得的一次性补偿收入,包括用人单位发放的经济补偿金、生活补助费和其他补助费用,其收入在当地上年职工平均工资3倍数额以内的部分,免征个人所得税。

个人所得税计算方法

三、在一个纳税年度内,对每一个纳税人,该计税办法只允许采用一次.

四、实行年薪制和绩效工资的单位,个人取得年终兑现的年薪和绩效工资按本通知第二条、第三条执行。

五、雇员取得除全年一次性奖金以外的其他各种名目奖金,如半年奖、季度奖、加班奖、先进奖、考勤奖等,一律与当月工资、薪金收入合并,按税法规定缴纳个人所得税。

该条款的要点是:

1,一个员工2013年1月发放的年终奖适用了除以12找税率的优惠计算政策,2013年其它月份就不能再适用了。

2,一个员工一年一次,在两处以上取得年终奖,也只能适用一次.

3,员工即使工作时间不足12个月,也可以适用一次。

例三:孙某2012年1—3月在石油企业工作,2012年4—8月跳槽到电信企业,2012年9月至今跳槽到房地产企业工作,

20

555

4

超过9000~35000的部分

25

1005

5

超过35000~55000的部分

30

2755

6

超过55000~80000的部分

35

5505

7

超过80000的部分

45

13505

2。 工资、薪金所得个税计算

应纳税所得额为当月的工资、薪金之和,减去法定扣除额度(目前我校规定为3900元/月)及扣缴的医疗保险、住房公积金后的余额.当月应交的个人所得税根据应纳税所得额及适用税率计算得出。

六、对无住所个人取得本通知第五条所述的各种名目奖金,如果该个人当月在我国境内没有纳税义务,或者该个人由于出入境原因导致当月在我国工作时间不满一个月的,仍按照《国家税务总局关于在我国境内无住所的个人取得奖金征税问题的通知》(国税发〔1996〕183号)计算纳税。

2013年最新个人所得税税率表

2013年最新个人所得税税率表(个税起征点3500元)个人所得税率是个人所得税税额与应纳税所得额之间的比例。

个人所得税率是由国家相应的法律法规规定的,根据个人的收入计算。

缴纳个人所得税是收入达到缴纳标准的公民应尽的义务。

2011年6月30日,十一届全国人大常委会第二十一次会议6月30日表决通过了个税法修正案,将个税起征点由现行的2000元提高到3500元,适用超额累进税率为3%至45%,自2011年9月1日起实施。

1、计算公式工资个税的计算公式为:应纳税额=(工资薪金所得-“五险一金”-扣除数)×适用税率-速算扣除数个税起征点是3500,使用超额累进税率的计算方法如下:缴税=全月应纳税所得额*税率-速算扣除数实发工资=应发工资-四金-缴税。

全月应纳税所得额=(应发工资-四金)-3500扣除标准:个税按3500元/月的起征标准算如果某人的工资收入为5000元,他应纳个人所得税为:(5000—3500)×3%—0=45(元)。

2、税率表一2011年9月1日起调整后,也就是2012年实行的7级超额累进个人所得税税率表应纳个人所得税税额= 应纳税所得额× 适用税率- 速算扣除数扣除标准3500元/月(2011年9月1日起正式执行)(工资、薪金所得适用)个税免征额3500元(工资薪金所得适用)级数全月应纳税所得额(含税级距)【税率资讯网提供】全月应纳税所得额(不含税级距)税率(%)速算扣除数1 不超过1,500元不超过1455元的 3 02 超过1,500元至4,500元的部分超过1455元至4155元的部分10 1053 超过4,500元至9,000元的部分超过4155元至7755元的部分20 5554 超过9,000元至35,000元的部分超过7755元至27255元的部分25 1,0055 超过35,000元至55,000元的部分超过27255元至41255元的部分30 2,7556 超过55,000元至80,000元的部分超过41255元至57505元的部分35 5,5057 超过80,000元的部分超过57505元的部分45 13,505 改革前与改革后对比注:1、本表所列含税级距与不含税级距,均为按照税法规定减除有关费用后的所得额;2、含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

工资扣税标准2013

工资扣税标准2013在2013年,中国的个人所得税政策发生了一些变化,这也影响了工资扣税标准。

根据国家税务总局发布的文件,2013年的个人所得税起征点为3500元。

这意味着,只有超过3500元的工资收入才需要缴纳个人所得税。

对于3500元以下的工资收入,是不需要缴纳个人所得税的。

而对于超过3500元的部分,按照不同的工资档位,采取不同的税率。

具体来说,超过3500元至5000元的部分,税率为3%,超过5000元至8000元的部分,税率为10%,超过8000元至17000元的部分,税率为20%,超过17000元至30000元的部分,税率为25%,超过30000元至40000元的部分,税率为30%,超过40000元至60000元的部分,税率为35%,超过60000元的部分,税率为45%。

此外,2013年的个人所得税还有一些专项扣除,比如子女教育、继续教育、住房贷款利息、住房租金、赡养老人等支出可以在计算个人所得税时进行扣除。

这些专项扣除能够有效减少纳税人的税负,提高个人的可支配收入。

需要注意的是,2013年的个人所得税政策对于不同的纳税人有不同的适用标准,比如对于外籍人士、港澳台居民以及在国内工作的外国人,个人所得税的计算方式和税率都有所不同。

因此,纳税人在计算个人所得税时,需要根据自己的具体情况进行合理的申报和缴纳。

总的来说,2013年的工资扣税标准相对于以往有了一些调整,个人所得税起征点提高到3500元,同时加大了专项扣除的力度,这对于减轻纳税人的税负起到了一定的作用。

但是,纳税人在申报个人所得税时,仍需要严格按照国家税务总局的规定进行,避免因为个人所得税问题而产生不必要的纠纷和损失。

综上所述,2013年的工资扣税标准对于纳税人来说有着重要的意义。

纳税人需要了解相关的政策规定,合理申报个人所得税,避免因为个人所得税问题而给自己带来不必要的麻烦。

同时,政府也需要在制定个人所得税政策时,充分考虑纳税人的实际情况,减轻纳税人的税负,促进经济的健康发展。

以色列项目税法介绍

以色列税法介绍2013年以色列对税法进行修订,2014年1月起实行新税法,以下内容均为新税法。

一、企业所得税1、以色列企业所得税税率为26.5%。

2、以色列确认成本、收入的方式为收付实现制。

以色列项目无预付款,项目结束无工程保留金,但需提供合同额5%的保函。

每月与业主办理计量结算收取工程款,年底累计收取的工程进度款为收入、发生的支出为成本,差额确认为利润缴纳企业所得税。

成本大于收入可以结转下年抵免,没有年限限制。

二、个人所得税个人所得税税档及适用税率(金额:谢克尔,年收入)为:0 – 63,360 11%63,361-108,120 15%108,121-168,000 22%168,001-240,000 32.4%240,001-501,960 36%501,961-811,560 50%811,560以上52%企业需要为雇佣(以色列职工)承担的社保、医保、养老等各项费用如下:1、national social security 工资总额的6%左右(以色列社会平均工资9809谢克尔/月,0—社会平均工资60%的部分税率为6.72%,大于社会平均工资的部分11.23%。

)2、health tax 3.1%——5%(以色列社会平均工资9809谢克尔/月,0—社会平均工资60%的部分税率为3.1%,大于社会平均工资的部分5%。

)3、pension(养老保险) 5%——6%(所有雇员在工作6个月之后可获得养老保险。

从前一个单位离职有养老保险资格的员工,在去新单位工作的前3个月,前单位将支付其养老保险。

雇主跟雇员缴纳养老保险的最低比例是5%。

在雇主是5%的情况下,两者最高达到15%)。

4、compensation resignation 8.33%(如果公司开除职工,必须根据职工工作的年限做出补偿,每工作一年补偿一个月工资,例如工作三年,要补偿3个月工资,平均下来,每个月补偿的比例是1÷12=8.33%,如果职工主动辞职,公司可以不支付这笔费用)5、vacation 约5.23%(职工每年享受带薪休假,如果职工不休假,企业要把这部分钱发给职工,休假天数根据工作年限不等)6、sickness(带薪病假)约6.73% (带薪病假- 每月1.5天。

个人所得税起征点和税率

个人所得税起征点和税率2024年个人所得税起征点和税率新个税的起征点是5000元/月。

根据居民个人的综合所得,按每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

个人所得税税率表一(综合所得适用)级数全年应纳税所得额税率(%)1,不超过36000元的3%2,超过36000元至144000元的部分10%3,超过144000元至300000元的部分20%4,超过300000元至420000元的部分25%5,超过420000元至660000元的部分30%6,超过660000元至960000元的部分35%7,超过960000元的部分45(注1:所称全年应纳税所得额是指根据本法第六条规定,居民个人在每个纳税年度中的收入总额减去六万元的费用以及专项扣除、专项附加扣除和其他法定扣除后的余额。

注2:非居民个人获得的工资、薪金所得、劳务报酬所得、稿酬所得和特许权使用费所得,按月换算后根据本表计算应纳税额。

)个人所得税税率表二(经营所得适用)级数全年应纳税所得额税率(%)1,不超过30000元的5%2,超过30000元至90000元的部分10%3,超过90000元至300000元的部分20%4,超过300000元至500000元的部分30%5,超过500000元的部分35%(注:本表所称全年应纳税所得额是指依照本法第六条的规定,按照每一纳税年度的收入总额减除成本、费用以及损失后的余额。

)新个税的起征点是5000元/月。

居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

个人所得税计算方法

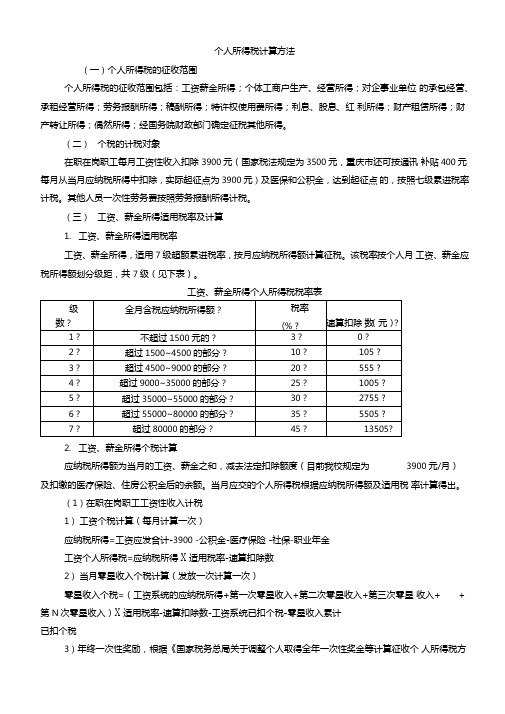

个人所得税计算方法(一)个人所得税的征收范围个人所得税的征收范围包括:工资薪金所得;个体工商户生产、经营所得;对企事业单位的承包经营、承租经营所得;劳务报酬所得;稿酬所得;特许权使用费所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得;经国务院财政部门确定征税其他所得。

(二)个税的计税对象在职在岗职工每月工资性收入扣除3900元(国家税法规定为3500元,重庆市还可按通讯补贴400元每月从当月应纳税所得中扣除,实际起征点为3900元)及医保和公积金,达到起征点的,按照七级累进税率计税。

其他人员一次性劳务费按照劳务报酬所得计税。

(三)工资、薪金所得适用税率及计算1.工资、薪金所得适用税率工资、薪金所得,适用7级超额累进税率,按月应纳税所得额计算征税。

该税率按个人月工资、薪金应税所得额划分级距,共7级(见下表)。

工资、薪金所得个人所得税税率表2.工资、薪金所得个税计算应纳税所得额为当月的工资、薪金之和,减去法定扣除额度(目前我校规定为3900元/月)及扣缴的医疗保险、住房公积金后的余额。

当月应交的个人所得税根据应纳税所得额及适用税率计算得出。

(1)在职在岗职工工资性收入计税1)工资个税计算(每月计算一次)应纳税所得=工资应发合计-3900 -公积金-医疗保险 -社保-职业年金工资个人所得税=应纳税所得X适用税率-速算扣除数2)当月零星收入个税计算(发放一次计算一次)零星收入个税=(工资系统的应纳税所得+第一次零星收入+第二次零星收入+第三次零星收入+ +第N次零星收入)X适用税率-速算扣除数-工资系统已扣个税-零星收入累计已扣个税3)年终一次性奖励,根据《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发[2005]9号)文件的规定,纳税人取得全年一次性奖金,单独作为一个月工资、薪金所得计算纳税。

计算方法:(年终一次性奖励宁12)后的商数对应查找个税速算公式套算公式①(适用当月应纳税所得高于或等于3900元):应纳税额=当月取得全年一次性奖金X 适用税率-速算扣除数公式②(适用当月应纳税所得低于3900元):应纳税额=(当月取得全年一次性奖金-当月应纳税所得与3900元的差额)X适用税率-速算扣除数。

工资扣税标准

工资扣税标准一、工资扣税标准是怎样的工资扣除标准5000元/月(工资、薪金所得适用)应纳个人所得税税额=应纳税所得额适用税率速算扣除数应纳税所得额=扣除五险一金后月收入扣除标准二、工资交税计算应纳税所得额=月度收入5000元(免征额)专项扣除(三险一金等)专项附加扣除依法确定的其他扣除。

工资税=应纳税所得额工资税税率专项附加扣除的工程有:子女教育、连续教育、大病医疗、住房贷款利息、住房租金、赡养老人个人所得税税率标准:1、工资范围在15000元之间的,包括5000元,适用个人所得税税率为0%;2、工资范围在50008000元之间的,包括8000元,适用个人所得税税率为3%;3、工资范围在800017000元之间的,包括17000元,适用个人所得税税率为10%;4、工资范围在1700030000元之间的,包括30000元,适用个人所得税税率为20%;5、工资范围在3000040000元之间的`,包括40000元,适用个人所得税税率为25%;6、工资范围在4000060000元之间的,包括60000元,适用个人所得税税率为30%;7、工资范围在6000085000元之间的,包括85000元,适用个人所得税税率为35%;8、工资范围在85000元以上的,适用个人所得税税率为45%。

工资扣税标准篇2一、个人所得税计算公式工资个税的计算公式为:应纳税额=(工资薪金所得-“五险一金”-扣除数)适用税率-速算扣除数个税起征点是3500,使用超额累进税率的计算方法如下:缴税=全月应纳税所得额*税率-速算扣除数实发工资=应发工资-四金-缴税。

全月应纳税所得额=(应发工资-四金)-3500【举例】扣除标准:个税按3500元/月的起征标准算假如某人的工资收入为5000元,他应纳个人所得税为:(50003500)3%0=45(元)。

二、征收方法个人所得税实行源泉扣缴和自行申报两种征收方式,支付所得的单位或个人为个人所得税的扣缴义务人;在两处以上取得工资薪金所得和没有扣缴义务人的,以及有扣缴义务人,但扣缴义务人没有依照税法规定代扣代缴税款的,纳税义务人应当自行申报纳税。

工资5500扣税标准

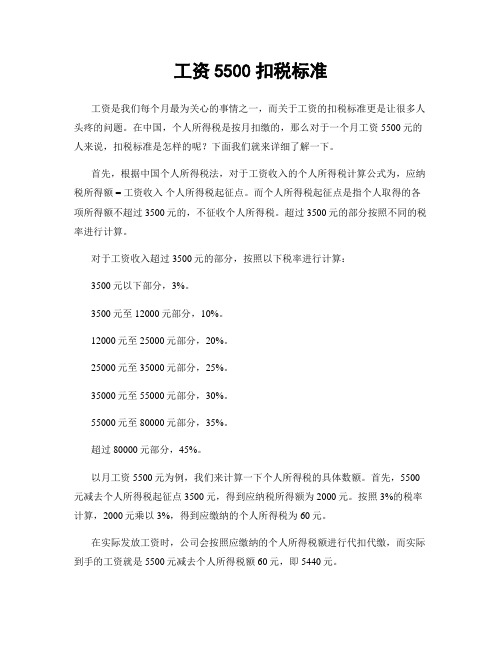

工资5500扣税标准工资是我们每个月最为关心的事情之一,而关于工资的扣税标准更是让很多人头疼的问题。

在中国,个人所得税是按月扣缴的,那么对于一个月工资5500元的人来说,扣税标准是怎样的呢?下面我们就来详细了解一下。

首先,根据中国个人所得税法,对于工资收入的个人所得税计算公式为,应纳税所得额 = 工资收入个人所得税起征点。

而个人所得税起征点是指个人取得的各项所得额不超过3500元的,不征收个人所得税。

超过3500元的部分按照不同的税率进行计算。

对于工资收入超过3500元的部分,按照以下税率进行计算:3500元以下部分,3%。

3500元至12000元部分,10%。

12000元至25000元部分,20%。

25000元至35000元部分,25%。

35000元至55000元部分,30%。

55000元至80000元部分,35%。

超过80000元部分,45%。

以月工资5500元为例,我们来计算一下个人所得税的具体数额。

首先,5500元减去个人所得税起征点3500元,得到应纳税所得额为2000元。

按照3%的税率计算,2000元乘以3%,得到应缴纳的个人所得税为60元。

在实际发放工资时,公司会按照应缴纳的个人所得税额进行代扣代缴,而实际到手的工资就是5500元减去个人所得税额60元,即5440元。

需要注意的是,以上计算是基于月工资5500元的情况,如果是年终奖、福利待遇等其他形式的收入,个人所得税的计算方式会有所不同。

此外,个人所得税法规定了一些免征税收入和减免税收入,具体情况需要根据个人实际情况进行核算。

总的来说,工资5500元的个人所得税计算并不复杂,按照规定的税率进行计算即可。

但是在实际操作中,仍然需要注意及时了解个人所得税法律法规的变化,以免出现错误缴纳或漏缴个人所得税的情况。

希望以上内容能够帮助大家更好地了解工资5500元的个人所得税扣除标准,对个人财务规划有所帮助。

同时,也提醒大家在享受收入的同时,要遵守国家的税收法规,做一个遵纪守法的好公民。

2013个税扣除标准

2013个税扣除标准2013年个税扣除标准。

2013年个税扣除标准是指在计算个人所得税时,可以从应纳税所得额中扣除的各项费用和捐赠等支出的标准。

2013年的个税扣除标准与个人的收入水平、家庭状况、工作性质等因素有关,了解并合理利用这些扣除标准,可以有效降低个人所得税负担,提高个人收入的实际可支配性。

首先,2013年个税扣除标准包括基本生活费、子女教育、大病医疗、住房贷款利息、住房租金、赡养老人等多个方面。

其中,基本生活费是指每个纳税人和其配偶、子女的每月基本生活费,按照当地最低生活保障标准确定。

子女教育费是指纳税人在境内接受学历教育的子女的教育费用,包括学费、书本费、住宿费等。

大病医疗费是指纳税人和其配偶、子女因患大病支出的医疗费用,可以在一定范围内予以扣除。

住房贷款利息是指纳税人在购买首套住房时按揭贷款支付的利息支出,可以在一定范围内予以扣除。

住房租金是指纳税人在租赁住房时支付的租金支出,可以在一定范围内予以扣除。

赡养老人是指纳税人在纳税年度内赡养年满60周岁的父母支出的费用,可以在一定范围内予以扣除。

其次,根据《中华人民共和国个人所得税法》和相关规定,纳税人可以在纳税时按规定的标准扣除上述费用和支出,从而减少应纳税所得额,降低个人所得税负担。

在享受扣除时,纳税人需要及时了解和掌握相关政策,按照规定的程序和要求提供相关证明和材料,确保享受扣除的合法性和合理性。

最后,2013年个税扣除标准的调整和变化对纳税人的个人财务规划和税务筹划产生了一定影响。

纳税人在进行个人财务规划时,需要充分考虑个税扣除标准的变化,合理安排个人收入和支出,有效利用各项扣除标准,降低个人所得税负担,增加个人可支配收入。

同时,纳税人在进行税务筹划时,也需要根据个税扣除标准的调整,合理选择税收优惠政策和税收优惠项目,最大限度地减少个人所得税支出。

综上所述,2013年个税扣除标准是纳税人在计算个人所得税时可以享受的各项费用和支出的扣除标准,合理利用这些扣除标准可以有效降低个人所得税负担,提高个人收入的实际可支配性。

个税年收入扣税标准

个税年收入扣税标准近年来,中国税务管理体制发生了显著变化,个人所得税法和执行程序也发生了巨大变化,个人所得税已成为一家重要的社会税收来源,成为国家对多年财政稳定政策的重要支撑。

因此,对个人所得税的扣税标准的研究具有重要的政策意义。

一、中国个税年收入扣税标准1、个税分两种:累积式和非累积式税收。

从法律角度上讲,累积式的个税是按照国家规定的税率以及税目,按照同一纳税人财务年度内累计收入来确定个人收入税金的扣税标准。

累积式是最常见的个税方式。

其中,计算方式为:应纳税所得额×税率=应纳税额。

2、非累积式税收方式是根据国家税务管理的规定,单独计算某一个财务年度内的收入税金的。

非累积式的计算方式为:应纳税所得额-适用减除费用=应纳税额-适用税率部分=应纳税额。

二、中国个税额度标准1、根据中国个人所得税法规定,2000元以下的应纳税额无需缴纳个人所得税;2000元以上3000元以下应纳税额不超过200元;其中3000元以上5000元以下计算公式为:应纳税额=(应纳税所得额-3000)×20%;5000元以上1万元以下税收额度为:应纳税额=(应纳税所得额-5000)×25%;1万元以上2万元以下,应纳税额=(应纳税所得额-1万)×30%。

2、如果个人为累计式计算扣税的,则比较复杂,应纳税额有可能会因财务年度内累计收入而发生变化,因此,有关个人所得税税率以及累计扣税规定应该仔细研究,严格按照规定来执行。

三、中国个税税收减免办法1、中国个人所得税法规定,在一定条件下可以减免个人所得税。

其中,准许减免所得税的有:(1)在一定期间内购买国债;(2)对视力障碍者、老年病者、残疾人、穷困家庭抚养子女;(3)为子女支付的教育费;(4)农民有一定条件支付的经济补偿费;(5)购买住房、安置家庭成员;(6)研究生到海外求学;(7)捐赠基金会;(8)支付给雇员的护理照顾费;(9)受灾灾民享受税收减免。

上海扣税标准

上海扣税标准

根据中国税法,上海的个人所得税税率如下:

月收入(人民币)税率

不超过3,000元3%

超过3,000元至12,000元 10%

超过12,000元至25,000元20%

超过25,000元至35,000元25%

超过35,000元至55,000元30%

超过55,000元至80,000元35%

超过80,000元45%

需要注意的是,这些税率是根据个人月收入而定的。

此外,还有一些特殊情况需要另行考虑,例如纳税人是否享受税收优惠政策、是否有子女教育、住房贷款等方面的扣除。

最终所得税的具体金额还需根据个人具体情况计算。

为了更准确地了解个人所得税情况,建议咨询相关税务机构或财务专业人士。

年终奖个人所得税计算方法

年终奖个人所得税计算方法国税发[2005]9号文件基本规定是:“纳税人取得全年一次性奖金,应单独作为一个月工资、薪金所得计算纳税”。

年终奖个人所得税计算方式:1、发放年终奖的当月工资高于3500元时,年终奖扣税方式为:年终奖*税率-速算扣除数,税率是按年终奖/12作为“应纳税所得额”对应的税率。

2、当月工资低于3500元时,年终奖个人所得税=(年终奖—(3500-月工资))*税率-速算扣除数,税率是按年终奖—(3500—月工资)除以12作为“应纳税所得额"对应的税率。

这里我们以一个示例进行计算演示:小王在2013年12月工资6000元,同时领到2013年的年终奖20000元,当月所需缴纳的个人所得税如下:1)当月工资个人所得税=(6000-3500)*10%—105=145元2)年终奖个人所得税=20000*10%-105=1895元当月个人所得税总额=145+1895=2040元由于单位发放给员工的年终奖形式不同,个人所得税计算方法也不尽相同。

一、员工当月的工资薪金超过「3500」元,再发放的年终奖单独作为一个月的工资计算缴纳个人所得税.全年一次性奖金,单独作为一个月计算时,除以12找税率,但计算税额时,速算扣除数只允许扣除一次。

例一:赵某2013年1月工资5000,年终奖24000,无其它收入。

赵某工资部分应缴纳个人所得税:(5000-3500)*3%=45元赵某年终奖(24000)部分应缴纳个人所得税计算:先将雇员当月内取得的全年一次性奖金,除以12个月,即:24000/12=2000元,再按其商数确定适用税率为10%,速算扣除数为105。

赵某年终奖24000应缴纳个人所得税:24000*10%-105=2295元。

赵某2013年1月份应缴纳个人所得税2340元。

二、员工当月的工资薪金不超过3500元,再发放的年终奖单独作为一个月的工资计算缴纳个人所得税。

但可以将全年一次性奖金减除“雇员当月工资薪金所得与费用扣除额的差额”后的余额,作为应纳税所得额。

奖金个税扣除标准

奖金个税扣除标准奖金个税扣除标准:一、年终奖扣税标准1、发放年终奖的当月工资高于5000元时,年终奖扣税方式为:年终奖*税率-速算扣除数,税率是按年终奖/12作为“应纳税所得额”对应的税率。

2、当月工资低于5000元时,年终奖个人所得税=(年终奖-(5000-月工资))*税率-速算扣除数,税率是按年终奖-(5000-月工资)除以12作为“应纳税所得额”对应的税率。

二、员工当月的工资薪金计算超过「5000」元,再发放的年终奖单独作为一个月的工资计算缴纳个人所得税。

全年一次性奖金,单独作为一个月计算时,除以12找税率,但计算税额时,速算扣除数只允许扣除一次。

不超过3500元,再发放的年终奖单独作为一个月的工资计算缴纳个人所得税。

但可以将全年一次性奖金减除“雇员当月工资薪金所得与费用扣除额的差额”后的余额,作为应纳税所得额。

其中“雇员当月工资薪金所得”以收入额扣除规定标准的免税所得(如按规定缴纳的社会保险和住房公积金等)后的数额。

三、最新工资个人所得税计算公式1、应纳税所得额=税前工资收入金额-五险一金(个人缴纳部分)-费用减除额2、应纳税额=应纳税所得额×税率-速算扣除数【例】甲在10月份税前工资12000元,需要缴纳各项社会保险金1100元(1)应纳税所得额=税前工资收入金额-五险一金(个人缴纳部分)-起征点(5000)=12000-1100-5000=5900(元)个人所得税税率表一(综合所得适用)按月换算后税率表级数全年应纳税所得额换算全月应纳税额所得额税率1不超过36000元的部分不超过3000元的3%2超过36000元至144000元的部分超过3000元至12000元的部分10%3超过144000元至300000元的部分超过12000元至25000元的部分20%4超过300000元至420000元的部分超过25000元至35000元的部分25%5超过420000元至660000元的部分超过35000元至55000元的部分30%6超过660000元至960000元的部分超过55000元至80000元的部分35%7超过960000的部分超过80000元的部分参照工资税率表不含税部分,超过3000不超过12000的部分,则适用税率10%,速算扣除数为210。

超过五千工资扣税标准

超过五千工资扣税标准首先,我们需要了解超过五千工资的个人所得税税率。

根据中国税法规定,个人所得税分为七个级次,税率分别为3%、10%、20%、25%、30%、35%和45%。

对于超过五千工资的人来说,适用的税率是10%。

也就是说,超过五千工资的部分需要按照10%的税率进行缴纳个人所得税。

其次,我们需要了解超过五千工资的个人所得税起征点。

根据中国税法规定,超过五千工资的个人所得税起征点是5000元。

也就是说,只有超过5000元的部分才需要按照10%的税率进行缴纳个人所得税。

接下来,我们来看一个具体的案例,以便更好地理解超过五千工资的个人所得税计算方法。

假设小明的工资是8000元,那么他需要缴纳的个人所得税是多少呢?根据前面的介绍,我们可以先计算出超过五千工资的部分,即8000元减去5000元,得到3000元。

然后再根据10%的税率计算出个人所得税,即3000元乘以10%,得到300元。

所以小明需要缴纳的个人所得税是300元。

最后,我们需要注意一些个人所得税的优惠政策。

根据中国税法规定,个人所得税法还规定了一些可以减免、免征个人所得税的收入项目,比如子女教育、赡养老人等支出。

对于超过五千工资的人来说,如果符合相关条件,可以享受这些优惠政策,减少个人所得税的缴纳额度。

综上所述,超过五千工资的个人所得税是按照10%的税率进行缴纳的,起征点是5000元。

在计算个人所得税时,需要注意超过五千工资的部分,并且可以根据相关优惠政策减少个人所得税的缴纳额度。

希望本文能够帮助大家更好地了解超过五千工资的个人所得税扣税标准,合理规划个人财务。

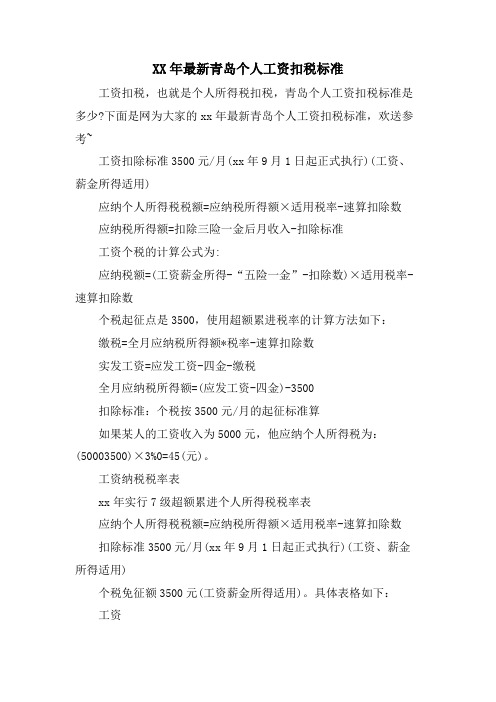

青岛个人工资扣税标准

XX年最新青岛个人工资扣税标准工资扣税,也就是个人所得税扣税,青岛个人工资扣税标准是多少?下面是网为大家的xx年最新青岛个人工资扣税标准,欢送参考~工资扣除标准3500元/月(xx年9月1日起正式执行)(工资、薪金所得适用)应纳个人所得税税额=应纳税所得额×适用税率-速算扣除数应纳税所得额=扣除三险一金后月收入-扣除标准工资个税的计算公式为:应纳税额=(工资薪金所得-“五险一金”-扣除数)×适用税率-速算扣除数个税起征点是3500,使用超额累进税率的计算方法如下:缴税=全月应纳税所得额*税率-速算扣除数实发工资=应发工资-四金-缴税全月应纳税所得额=(应发工资-四金)-3500扣除标准:个税按3500元/月的起征标准算如果某人的工资收入为5000元,他应纳个人所得税为:(50003500)×3%0=45(元)。

工资纳税税率表xx年实行7级超额累进个人所得税税率表应纳个人所得税税额=应纳税所得额×适用税率-速算扣除数扣除标准3500元/月(xx年9月1日起正式执行)(工资、薪金所得适用)个税免征额3500元(工资薪金所得适用)。

具体表格如下:工资级数全月应交税所得额税率(%)速算扣除数含税级距不含税级距1不超过1500的不超过1455的302超过1500--4500的局部超过1455--4155的局部101053超过4500--9000的局部超过4155--7555的局部205554超过9000--35000的局部超过7555--27255的局部251005 5超过35000--55000的局部超过27255--41255的局部302755 6超过55000--80000的局部超过41255--57505的局部355505 7超过80000的局部超过57505的局部4513505。

上海扣税标准

上海扣税标准上海是中国的经济中心和金融中心,吸引了大量的人才和企业前来发展。

对于在上海工作的人们来说,了解上海的扣税标准是非常重要的。

下面我们就来详细了解一下上海的扣税标准。

首先,上海的个人所得税按照超额累进税率计算。

税率分为七个级别,分别是3%、10%、20%、25%、30%、35%和45%。

对于不同的收入额,适用不同的税率。

在上海,月收入在5000元以下的居民个人所得税税率为3%,月收入在5000元至10000元的居民个人所得税税率为10%,月收入在10000元至20000元的居民个人所得税税率为20%,月收入在20000元至40000元的居民个人所得税税率为25%,月收入在40000元至60000元的居民个人所得税税率为30%,月收入在60000元至85000元的居民个人所得税税率为35%,月收入在85000元以上的居民个人所得税税率为45%。

其次,上海的个人所得税的起征点为5000元。

也就是说,月收入在5000元以下的人员是不需要缴纳个人所得税的。

对于月收入在5000元以上的人员,按照相应的税率计算个人所得税。

再次,上海的个人所得税还有一些特殊的优惠政策。

比如,对于在上海购买首套住房的人员,可以在购房贷款利息支出中扣除,最高可扣除12000元;对于在上海租房的人员,可以在租房支出中扣除,最高可扣除4800元;对于在上海购买商业健康保险的人员,可以在商业健康保险支出中扣除,最高可扣除2800元。

最后,上海的个人所得税可以通过多种途径缴纳。

可以通过银行代扣、网上银行、手机银行、自助缴费机、邮局等方式进行缴纳。

同时,上海地区的税务部门也提供了网上申报、网上缴费等便捷的服务,方便纳税人进行个人所得税的申报和缴纳。

总的来说,上海的个人所得税是按照超额累进税率计算的,税率分为七个级别,起征点为5000元,同时还有一些特殊的优惠政策。

纳税人可以根据自己的实际情况,合理规划个人所得税的缴纳方式,以最大限度地减少个人所得税的支出。

北京市个税扣税标准

北京市个税扣税标准

北京市个税扣税标准:根据中国税法,个人应纳税所得额要扣除个人所得税的个人社会保险费、住房公积金等各种社会保险费后得到,个人所得税计算的应税所得额为税前收入减去各项扣除,具体标准如下:

1. 税率:北京市的个人所得税税率为3% - 45%,共有7个级别。

税率逐级递增,越高收入的税率越高。

2. 起征点:北京市的个人所得税起征点为5000元/月。

3. 扣除标准:在扣除社会保险、住房公积金等各种社会保险费之后,个人所得税的扣除标准为3500元/月。

例如,某个人在北京市月收入为10000元,扣除社会保险、住房公积金等各种社会保险费之后,个人所得税的起征点为5000元/月,扣除标准为3500元/月,其个人所得税的计算方法为:

应税所得额为10000元-5000元-3500元=1500元/月,税率为10%,则其需要缴纳个人所得税为1500元*10%=150元/月。

个人所得税交费标准

个人所得税交费标准一、个人所得税缴税的标准一、个人所得税缴税的标准个人所得税税率表如下:1、全月应纳税所得额不超过1500元,不超过1455元的税率为3%。

全月应纳税所得额超过1500元至4500元的部分,超过1455元至4155元的部分税率为10%。

2、全月应纳税所得额超过4500元至9000元的部分,超过4155元至7755元的部分税率20%。

全月应纳税所得额超过9000元至35000元的部分,超过7755元至27255元的部分税率为25%。

3、全月应纳税所得额超过35000元至55000元的部分,超过27255元至41255元的部分税率为30%。

全月应纳税所得额超过55000元至80000元的部分,超过41255元至57505元的部分税率为35%。

全月应纳税所得额超过80000元的部分,超过57505元的部分税率为45%。

《中华人民共和国个人所得税法》第二条,下列各项个人所得,应纳个人所得税:一、工资、薪金所得;二、个体工商户的生产、经营所得;三、对企事业单位的承包经营、承租经营所得;四、劳务报酬所得;五、稿酬所得;六、特许权使用费所得;七、利息、股息、红利所得;八、财产租赁所得;九、财产转让所得;十、偶然所得;十一、经国务院财政部门确定征税的其他所得。

二、如何缴纳个人所得税工资薪金所得税实行扣缴制,由企业在发放给职工前进行代扣代缴,先到地税局办理代扣代缴相关手续。

《中华人民共和国个人所得税法》第十一条居民个人取得综合所得,按年计算个人所得税;有扣缴义务人的,由扣缴义务人按月或者按次预扣预缴税款;需要办理汇算清缴的,应当在取得所得的次年三月一日至六月三十日内办理汇算清缴。

预扣预缴办法由国务院税务主管部门制定。

居民个人向扣缴义务人提供专项附加扣除信息的,扣缴义务人按月预扣预缴税款时应当按照规定予以扣除,不得拒绝。

非居民个人取得工资、薪金所得,劳务报酬所得,稿酬所得和特许权使用费所得,有扣缴义务人的,由扣缴义务人按月或者按次代扣代缴税款,不办理汇算清缴。

2013年度个人所得税政策解答(正式文本)

2013年度个人所得税政策解答一、工资、薪金所得1、关于无偿献血补助职工参与无偿献血活动,单位从职工福利费或工会经费中支付的一次性补助,暂免征税。

但单位应对各类职工补助建立规范制度。

2、关于住房补贴(1)单位以现金形式按月发放的住房补贴一律记入职工当月工资薪金所得计算缴纳个人所得税。

(2)98年12月1日以前参加工作的职工,对符合房改政策、按国家规定的标准(货币化分房)且经过房改办审核批准的一次性住房补贴,暂免征税;对超出标准的住房补贴,记入发放当月工资薪金所得计算缴纳个人所得税。

对于这部分企业所得税,可以经房管局批准后,一次性进营业外支出,税前列支。

如果应付福利费有余额,先冲余额。

(3)98年12月1日以后参加工作的职工,由单位逐月按规定标准划缴职工住房公积金账户的住房补贴,暂免征税;对超出标准的住房补贴,记入发放当月工资薪金所得计算缴纳个人所得税。

3、关于补充医疗保险(1)按照市政府及人社局规定标准向缴纳基本医疗保险单位统一征缴的、纳入全市医保统筹使用、未计入缴费单位个人账户的补充医疗保险,暂缓征个人所得税。

(2)由单位自行向保险公司缴纳的集体商业性补充医疗保险,不能量化到个人,且不能结转下年使用的,暂缓征个人所得税。

(3)其余形式的补充医疗保险,在单位向保险公司缴纳时,由单位代扣代缴个人所得税,职工在取得保险补偿时,不征收个人所得税。

4、关于企业大病医疗统筹基金(1)单位从福利费中提取一定金额作为大病医疗统筹基金时,未量化到人,未实际支付,不征收个人所得税;(2)职工大病后发放补助的,如符合医保部门大病医保范畴的,其发放的补助视同困难补助,免征个人所得税;(3)超出医保范畴的补助,或者职工人人都有的补助,在发放时计入工资薪金所得,征收个人所得税。

5、关于差旅费津贴(1)国家机关和事业单位,按照《财政部关于印发〈中央国家机关和事业单位差旅费管理办法〉的通知》(财办行[2006]30号)和江苏省财政厅或地方财政部门的通知为准;财办行[2006]30号:差旅费开支范围包括城市间交通费、住宿费、伙食补助费和公杂费,其中伙食补助费、公杂费实行统一标准,城市间交通费、住宿费分职务级别凭据报销。