信用证中的单据及单据审核

信用证及附属单据审核规定

信用证及附属单据审核规定信用证是一项在国际贸易中常见的支付方式,它是买方银行,在卖方银行的指示下对卖方开出的付款承诺书。

在国际贸易过程中,银行在信用证的框架下提供了中介服务,它们负责标准化、监督和处理信用证相关文件的审核和处理。

在这个文本中,将会阐述信用证及其附属单据审核规定的要点和相关问题。

首先,信用证的附属单据指买卖双方需要提供的文件,以证明有关商品交易所必须的合法性和合规性。

这些单据可能包括合同、发票、装箱单、提单、保险单、检验证书、商业发票和其他证书等。

对于销售商来说,附属单据是得到付款的关键。

因此,银行需要仔细检查所有的附属单据以确保它们符合信用证的要求。

附属单据的准确性和及时性对于信用证的付款过程至关重要。

其次,银行对于信用证及其附属单据审核的规范主要有以下几个方面:1.文件的真实性验证:银行需要验证每份文件是否真实。

这意味着银行可能通过比对文件和电子化记录的差异,或要求有关部门出具相关证明,以确保文件的真实性。

2.文件的符合性检查:银行需要确认信用证规定的所有附属单据是否齐全。

如果所有的附属单据没有提交或存在重大缺失,银行可能无法批准或发放付款。

3.文件的法律性质检查:银行需要检查附属单据是否符合相关的法律要求。

如果有未履行的法规或不符合标准的文件,银行将无法处理付款。

4.文件的交单证明:在收到附属单据之后,银行需要向卖方提供相应的确认证明。

这证明卖方已按照信用证规定交付文件。

这个证明通常是将卖方的交单证明和买方的回单证明联系起来。

在这个过程中,如果附属单据无法通过审核,则买方银行将无法对卖方付款。

因此,对于信用证和附属单据的审核是银行审核的重点。

最后,我们需要注意以下几点:1.了解国际法律体系和文件:了解国际贸易实践所需要的文件名和规范、并熟悉最常用的国际法律体系,如ICC UCP、ISP98/ ICC之下的贸易净分等规范。

2.及时审核附属单据:银行需要在规定的时间内审核附属单据并告知对方,对方需要在一个特定的时间内反馈。

信用证条款审核和单据常见问题知识讲解

信用证条款审核

GG- BILL OF LADING,INVOICE AND PACKING LIST SHALL INDICATE GROSS AND NET WEIGHT OF MERCHANDISE.

HH- TRANSPORT DOCUMENTS BEARING REFERENCE BY STAMP OR OTHERWISE TO CHARGES ADDITIONAL TO THE FREIGHT IS NOT ACCEPTABLE.

05. CERTIFICATE OF ORIGIN FROM CHAMBER OF COMMERCE OR ANY SIMILAR INSTITUTION SHOWING THE MANUFACTURER NAME

信用证条款审核

:47A:[Additional Conditions] AA- THIRD PARTY,SHORT FORM, BLANK BACK, CHARTER PARTY AND STALE BILL OF DING NOT ACCEPTABLE.

信用证条款审核

:78:[Instructions to the Paying/Accepting/Negotiating Bank] AMOUNTS OF DRAFT(S) NEGOTIATED SHOULD BE ENDORSED ON THE REVERSE OF THIS CREDIT.

UPON RECEIPT OF SHIPPING DOCUMENTS COMPLIED STRICTLY AS PER CREDIT TERMS WE SHALL ARRANGE REMITTANCE AS PER INSTRUCTION OF NEGOTIATING BANK.THE NEGOTIATING BANK SHALL FURNISH A COMPLIANCE CERTIFICATE. ORIGINAL SETS OF DOCUMENTS TO BE SENT DIRECTLY TO NATIONAL BANK LIMITED, BANGSHAL ROAD BRANCH, DHAKA, BANGLADESH THROUGH ANY INTERNATIONAL COURIER SERVICE AND DUPLICATE SETS OF DOCUMENTS BY SUBSEQUENT AIR MAIL. REGARDS, -}{5:{MAC:779A2BC6}{CHK:210C3769062C}}

第八章 跟单信用证下单据的审核要点

四、UCP600关于拒付的规定

信用证的性质决定了银行支付款项的依据必须是单证 相符,如果单证不符,银行就可以拒付。 当开证行确定交单不符时,可以自行决定联系申请人 放弃不符点。如果申请人同意接受不符点,则开证行凭此 付款;如果申请人不愿意接受不符点,它可拒绝单据,主 张拒付。 即使申请人同意接受不符点,开证行也有权不同意开 证申请人的意见,主张拒付。 拒付必须按UCP600的有关规定进行。 P210

(七)保险方面

(1)提交的保险单据的类型与信用证的要求不符。 (2)保险金额不足,保险比例与信用证不符。 (3)投保的险种与信用证不符。 (4)保险日期迟于装运日期。 (5)保险单/凭证没有正确地背书。 (6)保险单投保货币与信用证规定的不符。 (7)保险赔付地点与信用证规定不符。

(八)单据与单据之间

(五)关于交单时间和地点的规定

信用证必须要规定提示单据的有效期,信用证适 用的银行所在地就是提示单据的地点。 如果单据中包含一份或多份正本运输单据,则须 由受益人或其代表在不迟于发运日后的第21个日历日 内提交,但是在任何情况下都不得迟于信用证的到期 日。

应早于最迟 装运日期

二、UCP600关于审核单据的标准

一、信用证下单据审核的常见不符点

(一)在时间方面

1、信用证尚未生效 2、信用证已过期(课本上是“信用证未过期”) 3、延迟装运,或提早装货 4、未在最迟交单期内提交单据

(二)汇票方面

(1)出具的汇票无“汇票”字样。 (2)汇票上的出票日不明。 (3)汇票的付款人不正确。 (4)汇票的付款日期不确定。

(1)单据之间的唛头和号码互不一致。 (2)汇票、保险单或提单的背书不正确。 (3)缺少信用证需要的单据。 (4)单据之间的重量不同。 (5)各项单据之间内容矛盾。 (6)需要签字的单据没有签字。

信用证审核内容

信用证审核内容

信用证是国际贸易中常用的支付方式之一,其内容审核十分重要。

信用证审核内容包括以下几个方面。

首先,审核信用证的有效性。

在接收到信用证后,首先要核对信用证的有效期、金额、开证行、受益人等基本信息是否准确无误。

只有信用证的信息是准确无误的,才能保证后续的贸易顺利进行。

其次,审核信用证的条款。

信用证中包含了一些具体的条款和要求,比如装运单据、装运地点、付款方式等内容,这些都需要仔细审核。

有时候,信用证的条款可能会因为语言表述不清晰或者与实际操作不符合而引起纠纷,因此审核信用证的条款是至关重要的。

再次,审核单据的完整性。

在贸易过程中,单据的完整性是至关重要的。

包括提单、发票、装箱单、保险单等,这些单据都需要齐全并且符合信用证的要求。

如果单据不完整或者不符合信用证的要求,就有可能导致付款失败或者货物无法顺利清关。

最后,审核货物的质量和数量。

在审核信用证的内容时,还需要检查货物的质量和数量是否符合要求。

有时候,出口商可能会故意在货物的质量和数量上作假,以获取更多的利润。

因此,对货物的质量和数量进行审核也是十分重要的。

总的来说,信用证审核内容包括了信用证的有效性、条款、单据的完整性和货物的质量和数量。

只有在这些方面都符合要求的情况下,贸易才能够顺利进行。

因此,在日常工作中需要对信用证的内容进行仔细审核,以确保贸易顺利进行。

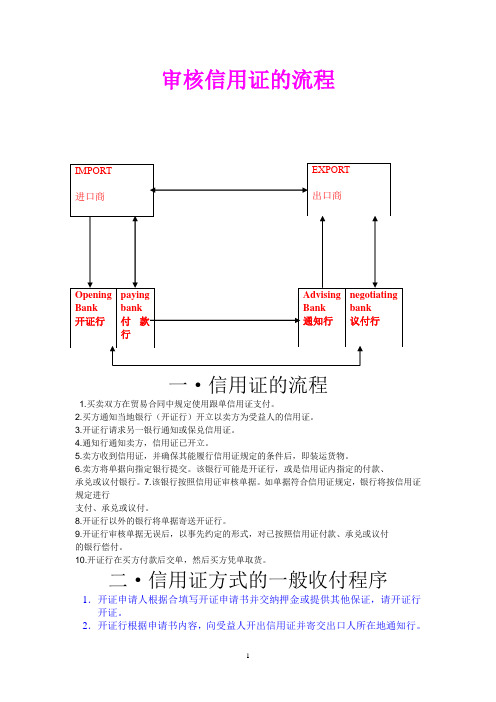

审核信用证的流程

审核信用证的流程二·信用证方式的一般收付程序1.开证申请人根据合填写开证申请书并交纳押金或提供其他保证,请开证行开证。

2.开证行根据申请书内容,向受益人开出信用证并寄交出口人所在地通知行。

3.通知行核对印鉴无误后,讲信用证交受益人。

4.受益人审核信用证内容与合同规定相符后,按信用证规定装运货物,备妥单据并开出汇票,在信用证有效期内送议付行议付。

5.议付行按信用证条款审核单据无误后,把货款垫付给受益人。

6.议付行将汇票和货运单据寄开证行或者其特定的付款行索赔。

7.开证行审核单据无误后,付款给议付行。

8.开证行通知开证人付款赎单。

9.开证申请人付款赎单。

三·其信用证是一种由银行依照客户的要求和指示开立的有条件的承诺付款的书面文件。

当事人(1)开证申请人(Applicant).向银行申请开立信用证的人,在信用证中又称开证人(Opener)。

(2)开证行(Opening/Issuing Bank)。

接受开证申请人的委托开立信用证的银行,它承担保证付款的责任。

(3)通知行(Advising/Notifying Bank)。

指受开证行的委托,将信用证转交出口人的银行,它只证明信用证的真实性,不承担其他义务。

(4)受益人(Benificiary)。

指信用证上所指定的有权使用该证的人,即出口人或实际供货人。

(5)议付银行(Negotiating Bank)。

指愿意买入受益人交来跟单汇票的银行。

(6)付款银行(Paying/Drawee Bank)。

信用证上指定付款的银行,在多数情况下,付款行就是开证行。

信用证项下单据审核要点

信用证项下单据审核要点一、引言在国际贸易中,信用证是一种常见的结算方式。

在信用证交易中,单据的审核至关重要,因为它们是银行支付的依据。

本文将详细介绍信用证项下单据审核的要点,帮助外贸从业人员更好地理解和处理相关业务。

二、单据种类与要求1.审核单据的种类:根据信用证条款,认真核对所要求的单据种类,确保齐全无缺。

2.单据格式:检查单据的格式是否与信用证一致,包括大小写、字体、颜色、编号等细节。

3.单据内容:仔细审查单据的内容,确保其真实、准确、完整,符合信用证的要求。

三、关键点审核1.单据与信用证的一致性:核对单据与信用证条款是否完全一致,避免出现误解或遗漏。

2.单据的准确性:检查单据的制作是否规范,内容是否清晰、易于理解,避免产生歧义。

3.单据的时效性:注意单据的有效期,确保在信用证有效期之前提交所有必需的单据。

4.软条款:特别关注信用证中的软条款,确保其有效性,防止开证行无力支付的风险。

四、常见问题及解决方案1.单据遗失:如遇单据遗失情况,及时报告银行并采取补救措施,确保交易顺利进行。

2.单据不符:如发现单据不符,与相关方沟通协商,寻求解决方案,确保提交符合要求的单据。

3.语言障碍:如外语水平有限,可聘请专业人士协助审核单据,确保准确理解并提交符合要求的单据。

五、审核流程与注意事项1.审核步骤:按照信用证条款,依次审核单据的种类、格式、内容、关键点及软条款等。

2.记录与反馈:对审核过程中发现的问题及时记录并反馈给相关方,协商解决。

3.复查与确认:在提交单据之前,进行一次复查以确保无误,并确认收件人的确认和签字。

4.电子化传输:如使用电子化传输工具递交单据,需确保文件传输安全,避免数据泄露风险。

六、总结通过以上对信用证项下单据审核要点的详细介绍,外贸从业人员可以更好地理解和处理相关业务。

在实际操作中,还需根据具体情况灵活应对,确保提交符合要求的单据,保障交易的顺利进行。

同时,不断学习和掌握新的审核技巧和方法,提高业务水平,为企业的国际化发展贡献力量。

银行审核信用证单据的准则是什么

银⾏审核信⽤证单据的准则是什么受益⼈向银⾏提交单据后,银⾏有义务认真审核单据,以确保单据表⾯上显⽰出符合信⽤证要求和各单据之间的⼀致性。

1.审单准则银⾏必须合理谨慎地审核信⽤证的所有单据,以确定其表⾯上是否与信⽤证条款相符规定的单据在表⾯上与信⽤证条款的相符性应由在这些条⽂中反映的国际标准银⾏惯例来确定。

单据表⾯上互不相符,应视为表⾯上与作⽤证条款不相符。

上述“其表⾯”⼀词的含意是,银⾏不需亲⾃询问单据是否是假的,已装运的货物是否是假的,已装运的货物是否真正装运,以及单据签发后是否失效。

除⾮银⾏知道所进⾏的是欺诈⾏为,否则这些实际发⽣的情况与银⾏⽆关。

因⽽,如受益⼈制造表⾯上与信⽤证规定相符的假单据,也能得到货款。

但是如受益⼈已经以适当的⽅式装运了所规定的货物,在制作单据时未能⼀到信⽤证所规定的⼀些条件,银⾏将拒绝接受单据,⽽受⼈决不能得到货款。

银⾏不审核信⽤证中未规定的单据,如果银⾏收到此类单据,将退还提交⼈或予以转交并对此不负责任。

2.单据有效性的免责银⾏对任何单据的形式、完整性、准确性、真实性或法律效⼒,或单据中载明、附加的⼀般及/或特殊条件概不负责。

银⾏对单据所代表货物的描述、数量、重量、品质、状况、包装、交货、⾦额或存在与否,以及对货物发货⼈、承运⼈、货运代理⼈、收货⼈,或货物保险⼈及其他任何⼈的诚信、⾏为及/或疏忽、清偿能⼒、⾏为能⼒或资信状况概不负责。

3.审核单据的期限银⾏需要多长时间审核卖⽅提交的单据,并通知卖⽅单据是否完备?统⼀惯例第13条b款对此明确规定:开证⾏、保兑⾏(如已保兑)或代表他们的被指定银⾏各⾃应有⼀个合理的时间,即不超过收到单据后的七个银⾏营业⽇,审核单据,决定是否接受或拒收单拒,并通知从其处收到单据的当事⼈。

4.不符单据与通知如开证⾏授权另⼀家银⾏凭表⾯上符合信⽤证条款的单据付款、承担延期付款责任、承兑汇票或议付,则开证⾏和保兑⾏(如已保兑)有义务:(1)接受单据;(2)对已付款、承担延期付款责任、承兑汇票或议付的被指定银⾏进⾏偿付。

项目9跟单信用证下单据的审核

《UCP600》对单据的相关规定

(四)关于单据正本、副本的规定 第17条a款规定:At least one original of each document stipulated in the credit must be presented. 第17条d款规定:A bank shall treat as an original any document bearing an apparently original signature,mark, stamp,or label of the issuer of the document, unless the document itself indicates that it is not an original.

项目9跟单信用证下单据的审核

《UCP600》对单据的相关规定

(三)关于单据出单日的规定 第14条i款规定:A document may be dated prior to the issuance date of the credit, but must not be dated later than its date of presentation. 注意:单据的出单日期可以早于信用证的开 证日期,但要在信用证的有效期内进行交 单,且所有单据都应该有出单日期。

项目9跟单信用证下单据的审核

《UCP600》关于拒付的规定 第16条d款规定:The notice required in sub一 article 16(c)must be given by telecommunication or if that is not possible, by other expeditious means no later than the close of the fifth banking day following the day of presentation

信用证方式下的单据制作与审核

3. 保兑信用证和不保兑信用证 保兑信用证(Confirmed L/C) 开证行开出的信用证由另一家银行保证对符 合信用证条款规定的单据履行付款义务。保兑行 承担与开证行相同的独立的付款责任。

4. 即期付款信用证、延期付款信用证、承兑信用证 和议付信用证

即期付款信用证(Sight Paym证申请人,受益人 信用证的性质 信用证号,开证时间,到期时间和地点 货物名称,数量,金额,装船期 是否允许分批装运和转船 议付所要求单据 交单期

1、审核的原因

信用证影响到出口商能否安全地收取货款。 信用证条款与合同条款有可能不一致。

2、审核的依据

1. 跟单信用证和光票信用证

跟单信用证(Documentary L/C) 开证行凭跟单汇票或单纯凭单据付款的信用证。 单据是指代表货物或证明货物已交运的运输单据, 通常还包括发票、保单等商业单据。

光票信用证(Clean L/C) 开证行凭不附单据的汇票付款的信用证。

2. 不可撤销信用证和可撤销信用证

项目七 信用证项下单据的审核 任务一 审核单据

1. 信用证是开证行应信用证申请人(进口方)的请求 向信用证受益人(出口方)开立的在一定条件下保 证付款的书面凭证。

2. 付款的条件是信用证受益人(出口方)向银行提交 符合信用证要求的单证。

3. 付款人可以是开证行,也可以是开证行指定的银行。 收款人可以是信用证受益人,或是其指定的银行。

出口方 受益人

⑥⑤ ③ 垫交 通 付单 知

议通 付知 行行

出口地银行

买卖合同 ④货物

② 开证 ⑦寄单 ⑧ 偿付

进口方 申请人

① ⑨⑩ 申 通付 请 知款

赎赎 单单

开付 偿 证款 付 行行 行

审核信用证下各种单据的心得

审单心得《外贸跟单实务》作为我们的一门专业课,所以一开始就下定决心应该好好对待这门课程。

在上了一段时间的《国际结算》后,有了一点单证方面的基础,所以接触起单证就没有那么生疏。

当然,刚开始在老师的带领下试着去审单时,是比较困难的,首先对审单业务也只是刚入门,有很多规则还不大了解,其次单证都是英文,很多专业术语还了解不够多,有时候甚至觉得在理解上也有一定的难度。

不过,通过一个学期的审单业务学习,总体上还是觉得审单这门课也是有乐趣的,尤其是在审单过程中通过自己发现错误并修正过来,那种被认可和胜利的自豪感还是给自己很大的鼓励和信心。

在学习的过程中,我觉得审单是一项很需要耐心,细心,信心的工作。

首先,耐心,因为我们面对的是合同和信用证下的一整套单据,包括汇票,商业发票,BL,装箱单,保单,原产地证书等等。

而且大部分都是用英文大写书写的,这就需要我们拥有足够的耐心对不同的单据进行核对,切不可急躁,甚至希望看几眼就可以把错误揪出来,这都是不可能的。

相反,你如果越是保持这种心态,就越是花费了大把时间却什么都找不出来,记得刚开始我就是保持这种心态,拿着老师打印的材料翻来翻去,看起来很认真地样子,但却一事无成,后来老师就对我们说:“看着你们这样,就觉得你们不专业,没有耐心,真正的审单员是很平静的左边合同,右边信用证,然后去核对。

”后来我们才一起合作,试着这样做,发现效果的确提高很多,也显得不那么费力。

其次,细心,这是非常重要的一个要素。

我们面对的信用证,合同等其他单据有时候错误很明显,尤其是一些地名的拼写,时间的一致性等是很容易被忽略的,但却是最简单的一些错误点。

当然,还有对信用证下单据的要求,需要很细心的进行分析对比核对,比如说在审单练习三信用证下要求的原产地证明单据中要写明制造商的地址,可实际出具的原产地证明却没有注明其地址,这一点很明显但我们确是找了很久,所以在审单过程中,细心是非常重要的。

最后,审单是需要信心的,这个可以是自己对自己的信心,也包括老师对我们的信心,关于这一点,老师还是做得很好的。

信用证条款审核和单据常见问题知识讲解

信用证条款审核

MM- IMPORTERS TIN NO.220-102-2600 VAT NO.9141129090 TO BE APPEAR ON ALL DOCUMENTS.

NN- IMPORTERS NAME,ADDRESS AND TIN NO.MUST EITHER BE PRINTED OR WRITTEN IN UNREMOVABLE INK ON ATLEAST 2 PERCENT OF TOTAL PACK/BOXES/CARTONS/BALE.

JJ- THE SUPPLIER SHOULD INFORM THE OPENING BANK THE DATE OF SHIPMENT, OTHER SHIPMENT DETAILS AND EXPECTED DATE OF NEGOTIATION IMMEDIATELY AFTER SHIPMENT.

Recv Bank:BKCHCNBJ720

User Name:fj101019 Print Times:2 Print Date:2012-05-15 MIR:120311NBLBBDDHA0129784400648

2

=========================================

信用证条款审核

:78:[Instructions to the Paying/Accepting/Negotiating Bank] AMOUNTS OF DRAFT(S) NEGOTIATED SHOULD BE ENDORSED ON THE REVERSE OF THIS CREDIT.

UPON RECEIPT OF SHIPPING DOCUMENTS COMPLIED STRICTLY AS PER CREDIT TERMS WE SHALL ARRANGE REMITTANCE AS PER INSTRUCTION OF NEGOTIATING BANK.THE NEGOTIATING BANK SHALL FURNISH A COMPLIANCE CERTIFICATE. ORIGINAL SETS OF DOCUMENTS TO BE SENT DIRECTLY TO NATIONAL BANK LIMITED, BANGSHAL ROAD BRANCH, DHAKA, BANGLADESH THROUGH ANY INTERNATIONAL COURIER SERVICE AND DUPLICATE SETS OF DOCUMENTS BY SUBSEQUENT AIR MAIL. REGARDS, -}{5:{MAC:779A2BC6}{CHK:210C3769062C}}

信用证中的单据及单据审核-PPT

黄曲霉素检验证

数量检验证

尺码单

兽医检验证

检验证书

植物检疫检验证

三、单据审核得一般原则

(一)关于指示、行为单据化得原则

UCP600第五条规定 银行处理得是单据,而不是单据可能涉及得 货物、服务或履约行为。

案例分析 开证行在信用证中规定: 1、货物必须采用十五年船龄船只装船; 2、未规定需提交船龄证明书。

5、持单人(Holder)

经过正当交接手续而持有提单得人。

6、被通知人(Notify Party)

不是提单得当事人,只是收货人得代理人,是 被承运人通知之人。

四、海运提单得种类

(一)已装船提单 (二)备运提单 (三)清洁提单 (四)不清洁提单 (五)转船提单 (六)迟期提单

(一)已装船提单

已装已船装提船单提单

“Signed mercial Invoice in ___copies indicating •L/C •No、 and Contract No、 ” (一式__份签字发票,标明信用证号码和合 同号码)

(二)商业发票审核得要点

1、发票开立人

UCP600第十八条a款i、规定 除非信用证另有规定,商业发票必须由信用证 中指定得受益人出具。

(二)商业发票审核得要点

4、单价与发票金额

UCP600第十八条b款规定 发票得单价与金额应与信用证相一致,发票得金额应与汇票 金额相等并不得超过信用证金额。 银行可以拒收金额超过信用证允许金额得发票。但是,如信 用证项下被授权付款、承担延期付款责任或议付得银行,一旦 接受此类发票,只要该银行作出得付款、承担延期付款责任、 已承兑汇票或已议付得金额没有超过信用证所允许得金额(超 过部分做证下托收),则此项决定对各有关方面均具有约束力 。

国际结算第7章跟单信用证项下单据审核

7.2单证审核 的要求和方法

7.2单证审核的要求和方法

• . (1)政策性条款的审查。来证地区、开证行国籍和

信用证内容必须符合我国外交政策。 • 来证内容如有歧视性内容或不符合我国外交政策的条

款,视情况向开证行交涉。 • (2)开证行资信的审查。开证行必须是我方代理行,

审查其资信是否与来证金额相称。 • 如果资信不相称,可要求其他大银行加具保兑,或要

7.1单证审核的原则

• 7.1.5 合理时间审单原则

• 《UCP600》第14条规定:按照指定行事的被指定银行、保兑 行(如有)以及开证行,自其收到提示单据的翌日起算,应各 自拥有最多不超过五个银行工作日的时间以决定提示是否相符。 该期限不因单据提示日适逢信用证有效期或最迟提示期或在其 之后而被缩减或受到其它影响。

7.3 单据审核的处理要点

2.汇票审核要点

(4)汇款金额应与商业发票所载金额相同,信用证 规定为发票金额的百分之几的(如draft for 90% invoice value)除外。汇票金额应不超过信用证金 额或信用证项下允许的金额。 (5)汇票的出票日期不得迟于信用证的有效日期, 也不得早于提单等其它单据的出单日期。一般汇票的 出票日期即为汇票的签发日期,但有些汇票的出票日 期不是签发日期。此时,应以票面上的出票日期为准。 汇票的付款日期应与信用证要求相一致。

银行独立审单原则的规定是基于两方面的原因。首先,立法、惯 例及司法判例都确认开证行对买卖合同的履行不承担任何责任, 因为开证行并非买卖合同的签约人,它无法控制买卖合同的内容, 也无法选择和决定谁将作为信用证的受益人;其次,如果开证行 在付款前,除了了解信用证条款和审核单据外,还有义务了解和 处理主合同实际履行状况或争议的话,那么银行将“寸步难行”, 信用证结算方式也就因此丧失了其商业价值

信用证及附属单据审核规定

信用证及附属单据审核规定为维护公司利润,保证出口货物安全及时收货,保证进口货物质量,特制定本规定。

1、适用范围和管辖范围第一条本规定适用于公司系统内所有以信用证结算的货物交易。

第二条总行业务管理部负责总行各业务部门所属企业的信用证开立、票据审核、进出口付款申请,并负责审核,出口信用证制单结汇(公司另有规定的除外)。

2、出口第三条公司经营管理部收到信用证后,应对照合同。

之后审核无语,出具《证书验证记录表》一式三份,保留两份,一份交营业部。

发货前,业务管理部应将收到的客户单据在原信用证下过账,并签署“同意装船”意见,由业务部移交财务部接线员信用证的审核一般在一个工作日内完成。

第四条各部门要落实经营管理层的审计意见部门。

如果如需修改,业务部应要求客户在发货日前3天通过开证行完成修改,否则一切后果由承办人承担。

第五条业务管理部门应经常查阅信用证已发货。

用于超过装运期和有效期的信用证及时与业务部门联系,要求客户推迟。

为了协议后不执行的合同,客户要求收回证明的,业务部应向业务管理部提供书面金额证明,以便及时通知银行办理取款手续。

第六条提交银行议付单据时,如有客户出具的单据,业务部应要求客户在发货前一天将单据传真至业务管理部,或将文件原件送公司经营管理部审核或修改,不延误对外交收交换。

如果客户在发货当天出具的单据的原始付款可以交给业务管理部,或有不符之处,货物不得交付。

在不符合规定的,由业务部门负责。

第七条经审核无误的,由财务部根据业务管理部门在《出口货物海关审批表》上签署的审核意见,出具《内部货物调拨单》,出口报关以《内部货物分配表》为准。

第八条:出运次日,业务部应将发货、包装等详细资料报送业务管理部,及时开具凭证准备工作业务管理部应根据信用证的时间要求,及时审核,准备结汇单据,并将商业发票交财务部备案。

1、进口第九条营业部需要开立进口信用证的,应当向批准进口的经营管理部门提出申请合同。

之后由业务管理部和业务部共同拟定信用证条款,报主管副总裁批准,然后由营业部向财务部申请开立信用证作为保证金。

论信用证中的银行审单责任

论信用证中的银行审单责任杨亚朋(西南政法大学国际法学院 400031)【摘要】:在信用证的交易中,可能涉及银行审单行为的可以分为两大类:第一类、开证行、保兑行、议付行和其它代表开证行行事的指定银行独立地对受益人提交的单据进行审核并决定是否兑付信用证;第二类、开证行对保兑行、议付行或其它代表开证行行事的指定银行已付款/议付的单据进行审查并决定是否偿付。

开证行、通知行、议付行、保兑行应当严格按照单证一致的原则审慎的对单据进行审查,否则,将会承当相应的责任或是损失。

【关键词】:银行审单;单证一致;信用证引言信用证是一种最为重要的国际贸易支付手段是根据买卖双方的贸易合同而开立的,它一旦为各有关当事人所接受,即成为各有关当事人必须遵循的契约性文件。

在信用证结算业务中,各有关当事人必须受其约束,按照信用证所规定的条件、条款,逐条对照,以确定单据是否满足信用证的要求。

受益人向银行提交单据后,银行有义务认真审核单据,以确保单据表面上显示出符合信用证要求和各单据之间的一致性,银行在信用证下付款是基于单证相符。

无疑在信用证交易流程中银行审单是最为关键的,也是最容易发生纠纷的一个环节。

一、审单的银行在信用证交易过程中,可能涉及的审单行为可以分为三大类:第一类、开证行、保兑行、议付行和其它代表开证行行事的指定银行独立地对受益人提交的单据进行审核并决定是否兑付信用证;第二类、开证行对保兑行、议付行或其它代表开证行行事的指定银行已付款/议付的单据进行审查并决定是否偿付;第三类、开证申请人对开证行提交的单据进行审核以决定是否接受单据并偿付开证行。

而按照UCP 一直以来的规定以及国际商会银行委员会的答复,只有开证行及其他指定银行才可以根据单据和信用证条件判断两者是否相符,开证申请人不能自行决定单证以及单据是否相符。

1由此可以看出:从整个信用证的业务流程及相关法律关系来看,在信用证项下审核单据的涉及到开证行、通知行、议付行、保兑行。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

三、单据审核的一般原则

(八)单据审核的方法

✓横向审单:以信用证为依据,审核据是否符 合信用证的规定。(单证一致) ✓纵向审单:以商业发票为依据审核其它单据 与商业发票一致。(单单一致)

纵

信用证 横向审单 发票

向 审

单

三、单据审核的一般原则

(九)单据审核的时间

UCP600第十四条b款 银行审核单据的合理时间为从收到单 据后的第二天起不超过5个银行工作日。

“Signed commercial Invoice in ___copies indicating •L/C •No. and Contract No.” (一式__份签字发票,标明信用证号码和 合同号码)

(二)商业发票审核的要点

1.发票开立人

UCP600第十八条a款i.规定 除非信用证另有规定,商业发票必须由信用证 中指定的受益人出具。

第二节 商业发票

一、商业发票概述 二、商业发票的内容 三、商业发票的审核

一、商业发票概述

商业发票

Commercial Invoice

亦称发票,是卖方向买方开立的,凭以向买方收款的 发货清单,也是卖方对于一笔交易的全面说明,是全 套单据的中心单据。

作用: ✓交易的证明文件 ✓记账凭证 ✓报关纳税的依据 ✓代替汇票 ✓索赔依据

(三)关于单据正副本的原则

UCP600第十七条B款规定 银行应将任何带有看似出单人的原始签名 、标记、印戳或标签的单据视为正本单据 ,除非单据本身表明其非正本。

三、单据审核的一般原则

(四)关于出单日的原则

UCP600第十四条E分条规定 单据日期可以早于信用证的开立日期,但 不得晚于交单日期。

注意的时间: ✓保险单据的签发日期要早于运输单据的签发日

期(第二十八条E分条 ) ✓提单的签发日期要早于信用证中规定的最迟装

运期;(shipment not later than__)

三、单据审核的一般原则

(五)关于单据字的原则

UCP600第三条款规定 单据签字可用手签、摹样签字、穿孔签字 、印戳、符号或任何其他机械或电子的证实 方法为之。 诸如单据须履行法定手续、签证、证明等 类似要求,可由单据上任何看拟满足该要求 的签字、标记、戳或标签来满足。

✓检验证(Inspection Certificate of..)

汇票

商业发票

海运提单

发票

领事发票

空运单

运输单据

海关发票

公路、铁路、内河运单

专递、邮政收据

单

保险单据

保险单

据 原产地证明书 保险凭证

品质检验证

的 普惠制产地证 保险声明

分析检验证

种 分析证明书

联合凭证

健康检验证

类

包装单

卫生检验证

重量单

三、单据审核的一般原则

(六)单据审核的标准

✓每笔业务中的信用证条款 ✓UCP600(跟单信用证统一惯例) ✓ISBP(审核跟单信用证项下单据国际标准银

行实务)

三、单据审核的一般原则

(七)单据审核的原则

“严格相符,表面相符原则”

案例分析 信用证规定货物名称peanut,现受益人交来单据中货 物为:groundnut。请问开证行能否对该套单据拒付?

黄曲霉素检验证

数量检验证

尺码单

兽医检验证

检验证书

植物检疫检验证

三、单据审核的一般原则

(一)关于指示、行为单据化的原则

UCP600第五条规定 银行处理的是单据,而不是单据可能涉及 的货物、服务或履约行为。

案例分析 开证行在信用证中规定: 1.货物必须采用十五年船龄船只装船; 2.未规定需提交船龄证明书。

(二)商业发票审核的要点

2.发票抬头人

UCP600第十八条a款ii.规定: 除非信用证另有规定,商业发票必须做成以申 请人的名称为抬头。

(二)商业发票审核的要点

3.货物数量、金额增减幅度

UCP600第三十条规定: ⑴信用证表示的数量是长度、重量或容积时, 在货物金额不 超过信用证总金额时,其数量增减幅度为信用证数量的5%, 即使不允许分批装运; ⑵当数量前有“大约”(about, approximately, circa等字 样时,允许较有关数量不超过10%的增减幅度; ⑶信用证表示的数量是包装单位数目或个体数目时,不允许有 任何增减幅度; ⑷除非禁止分批装运的信用证另有规定,如若信用证规定了货 物的数量,而货物数量已装足,并且信用证规定了单位价格, 而该价格没有减少,在这种情况下,支取的金额少于5%是可 以允许的。

二、商业发票的内容

(一)首文

发票字样;开立人名称、地址; 抬头人名称、地址;号码、开立日期、地址; 船名、装运港、卸货港; 合同号码;信用证号码

(二)本文

唛头;货物描述(货名、规格);货物数量; 包装、重量;价格条件;单价、发票金额

(三)结文 出口商的签字和盖章

三、商业发票的审核

(一)信用证中关于商业发票的要求

请问受益人交单时是否需要提交十五年船 龄证明书?

三、单据审核的一般原则

(二)关于单据签发人的原则

UCP600第三条规定 用诸如“第一流的”、“著名的”、“合 格的”、“独立的”、“正式的”、“有 资格的”或“本地的”等词语描述单据的 出单人时,允许除受益人之外的任何人出 具该单据。

三、单据审核的一般原则

第八章

国 际 结 算中的单据及

本章教学目的

通过本章的学习,我们要掌握:

•掌握发票、提单、保险单据的特点、格式 •掌握信用证业务中单据的审单原则 •掌握发票、提单、保险单据审单的要项 •掌握发票、提单、保险单据常见的不符点

第一节 单据概述

一、单据的作用 二、单据的种类 三、单据审核的一般原则

一、单据的作用

(一)单据代表货物 (二)单据是履约的证明 (三)付款的依据(单单一致,单证一致) (四)单据是银行进行国际结算的前提

二、单据的种类

基本单据 Basic Documents

指交易中必不可缺少的单据。

包括: ✓1.商业发票(Commercial Invoice) ✓2.提单(Bill of Lading) ✓3.保险单(Insurance Policy/Cert.)

二、单据的种类

附属单据 Additional Documents

指进口商根据进口地的规定、货物性质的不同 或其它需要而要求出口商特别提供的单据。

包括: ✓海关发票(Customs Invoice) ✓领事发票(Consular Invoice) ✓产地证(Certificate of Original) ✓包装单(Packing list) ✓重量单(Weight List)