资产折旧、摊销明细表

资产折旧摊销纳税调整明细表excel模板

金额单位:元(列至角分) 折旧、摊销年限 税收 4 本期折旧、摊销额 会计 5 税收 6 7 纳税调整额

ቤተ መጻሕፍቲ ባይዱ

法定代表人(签章)

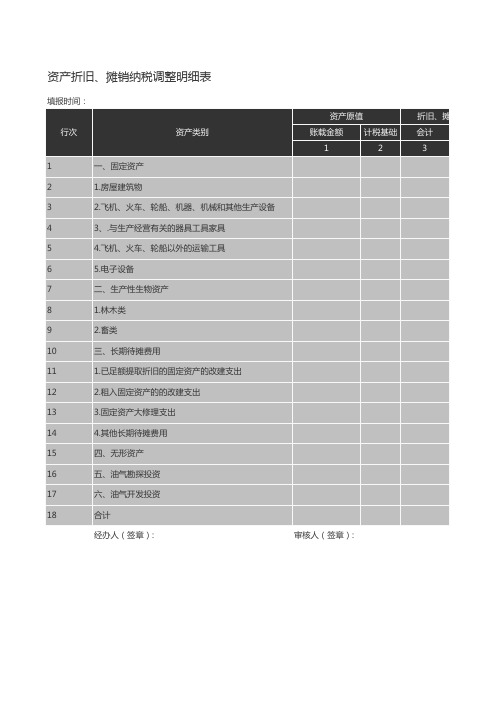

资产折旧、摊销纳税调整明细表

填报时间: 资产原值 行次 资产类别 账载金额 1 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 一、固定资产 1.房屋建筑物 2.飞机、火车、轮船、机器、机械和其他生产设备 3、.与生产经营有关的器具工具家具 4.飞机、火车、轮船以外的运输工具 5.电子设备 二、生产性生物资产 1.林木类 2.畜类 三、长期待摊费用 1.已足额提取折旧的固定资产的改建支出 2.租入固定资产的的改建支出 3.固定资产大修理支出 4.其他长期待摊费用 四、无形资产 五、油气勘探投资 六、油气开发投资 合计 经办人(签章): 审核人(签章): 计税基础 2 折旧、摊销年限 会计 3

如何填报《资产折旧、摊销情况及纳税调整明细表》

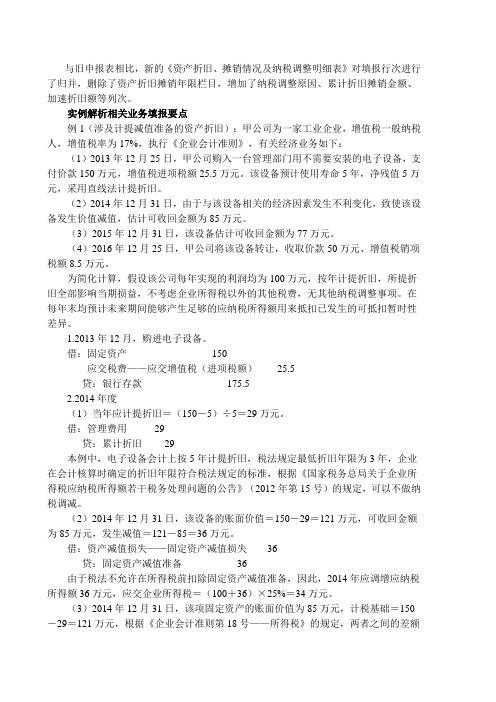

与旧申报表相比,新的《资产折旧、摊销情况及纳税调整明细表》对填报行次进行了归并,删除了资产折旧摊销年限栏目,增加了纳税调整原因、累计折旧摊销金额、加速折旧额等列次。

实例解析相关业务填报要点例1(涉及计提减值准备的资产折旧):甲公司为一家工业企业,增值税一般纳税人,增值税率为17%,执行《企业会计准则》,有关经济业务如下:(1)2013年12月25日,甲公司购入一台管理部门用不需要安装的电子设备,支付价款150万元,增值税进项税额25.5万元。

该设备预计使用寿命5年,净残值5万元,采用直线法计提折旧。

(2)2014年12月31日,由于与该设备相关的经济因素发生不利变化,致使该设备发生价值减值,估计可收回金额为85万元。

(3)2015年12月31日,该设备估计可收回金额为77万元。

(4)2016年12月25日,甲公司将该设备转让,收取价款50万元、增值税销项税额8.5万元。

为简化计算,假设该公司每年实现的利润均为100万元,按年计提折旧,所提折旧全部影响当期损益,不考虑企业所得税以外的其他税费,无其他纳税调整事项。

在每年末均预计未来期间能够产生足够的应纳税所得额用来抵扣已发生的可抵扣暂时性差异。

1.2013年12月,购进电子设备。

借:固定资产 150应交税费——应交增值税(进项税额)25.5贷:银行存款 175.52.2014年度(1)当年应计提折旧=(150-5)÷5=29万元。

借:管理费用 29贷:累计折旧 29本例中,电子设备会计上按5年计提折旧,税法规定最低折旧年限为3年,企业在会计核算时确定的折旧年限符合税法规定的标准,根据《国家税务总局关于企业所得税应纳税所得额若干税务处理问题的公告》(2012年第15号)的规定,可以不做纳税调减。

(2)2014年12月31日,该设备的账面价值=150-29=121万元,可收回金额为85万元,发生减值=121-85=36万元。

借:资产减值损失——固定资产减值损失36贷:固定资产减值准备 36由于税法不允许在所得税前扣除固定资产减值准备,因此,2014年应调增应纳税所得额36万元,应交企业所得税=(100+36)×25%=34万元。

资产折旧、摊销情况及纳税调整明细表怎么填

资产折旧、摊销情况及纳税调整明细表怎么填各位读友大家好!你有你的木棉,我有我的文章,为了你的木棉,应读我的文章!若为比翼双飞鸟,定是人间有情人!若读此篇优秀文,必成天上比翼鸟!资产折旧、摊销情况及纳税调整明细表怎么填一、适用范围本表适用于实行查账征收企业所得税的居民纳税人填报。

二、填报依据和内容根据《中华人民共和国企业所得税法》及其实施条例、相关税收政策,以及国家统一会计制度的规定,填报固定资产、生产性生物资产、长期待摊费用、无形资产、油气勘探投资、油气开发投资会计处理与税收处理的折旧、摊销,以及纳税调整额。

三、各项目填报说明1.第1列“账载金额”:填报纳税人按照国家统一会计制度计算提取折旧、摊销的资产原值(或历史成本)的金额。

2.第2列“计税基础”,填报纳税人按照税收规定计算税前扣除折旧、摊销的金额。

3.第3列:填报纳税人按照国家统一会计制计算提取折旧、摊销额的年限。

4.第4列:填报纳税人按照税收规定计算税前扣除折旧、摊销额的年限。

5.第5列:填报纳税人按照国家统一会计制度计算本纳税年度的折旧、摊销额。

6.第6列:填报纳税人按照税收规定计算税前扣除的折旧、摊销额。

7.第7列:金额=第5-6列。

如本列为正数,进行纳税调增;如本列为负数,进行纳税调减。

四、表间关系1.第1行第7列>0时:第1行第7列=附表三第43行第3列;第1行第7列<0时:第1行第7列负数的绝对值=附表三第43行第4列。

2.第7行第7列>0时:第7行第7列=附表三第44行第3列;第7行第7列<0时:第7行第7列负数的绝对值=附表三第44行第4列。

3.第10行第7列>0时:第10行第7列=附表三第45行第3列;第10行第7列<0时:第10行第7列负数的绝对值=附表三第45行第4列。

4.第15行第7列>0时:第15行第7列=附表三第46行第3列;第15行第7列为<0时:第15行第7列负数的绝对值=附表三第46行第4列。

5.第16行第7列>0时:第16行第7列=附表三第48行第3列;第16行第7列<0时:第16行第7列负数的绝对值=附表三第48行第4列。

A105080资产折旧摊销及纳税调整明细表填写指引

9.A105080 《资产折旧摊销及纳税调整明细表》一、表样A105080 资产折旧、摊销及纳税调整明细表二、主要政策依据《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发〔2009〕81号)、《国家税务总局关于融资性售后回租业务中承租方出售资产行为有关税收问题的公告》(国家税务总局公告2010年第13号)、《国家税务总局关于企业所得税若干问题的公告》(国家税务总局公告2011年第34号)、《国家税务总局关于发布〈企业所得税政策性搬迁所得税管理办法〉的公告》(国家税务总局公告2012年第40号)、《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)、《国家税务总局关于企业所得税应纳税所得额若干问题的公告》(国家税务总局公告2014年第29号)、《财政部国家税务总局关于完善固定资产加速折旧税收政策有关问题的通知》(财税〔2014〕75号)、《财政部国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)、(国家税《国家税务总局关于全民所有制企业公司制改制企业所得税处理问题的公告》务总局公告2017年第34号)、《财政部税务总局关于设备器具扣除有关企业所得税政策的通知》(财税〔2018〕54号)、(国家税务总《国家税务总局关于设备器具扣除有关企业所得税政策执行问题的公告》局公告2018年第46号)、(财政部税《财政部税务总局关于扩大固定资产加速折旧优惠政策适用范围的公告》务总局公告2019年第66号)《财政部税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关税收政策的公告》(财政部税务总局公告2020年第8号)三、填写思路该表反应资产折旧、摊销的会计账载金额和按照税收政策可允许税前扣除的税收金额之间的差异。

从行次来看,对资产进行分类,明细为固定资产、生产性生物资产、无形资产、长期待摊费用等六类,鉴于规定资产中有各类加速折旧的情况,在固定资产行次(8-14行)反应享受加速折旧政策的资产账载及税收数据;从列次来看,一是反应会计账簿记载的折旧、摊销本期数和累计数(1-3列),二是反应按照税收规定可税前扣除的折旧、摊销金额(4-8行),三是反应纳税调整金额(第9行)。

资产折旧摊销情况及纳税调整明细表填报说明

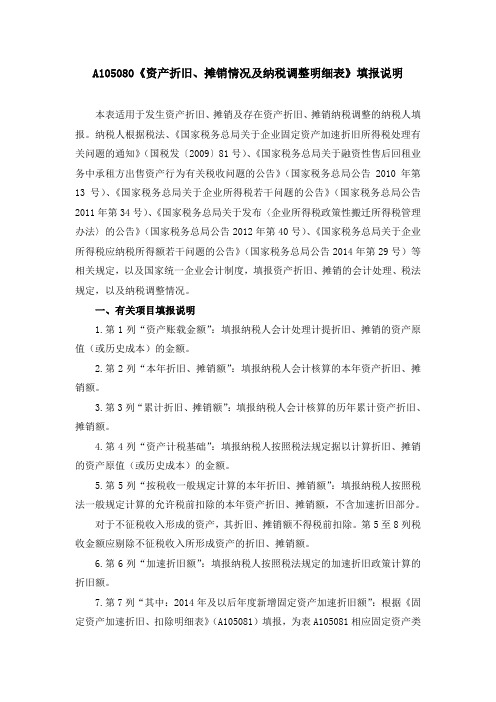

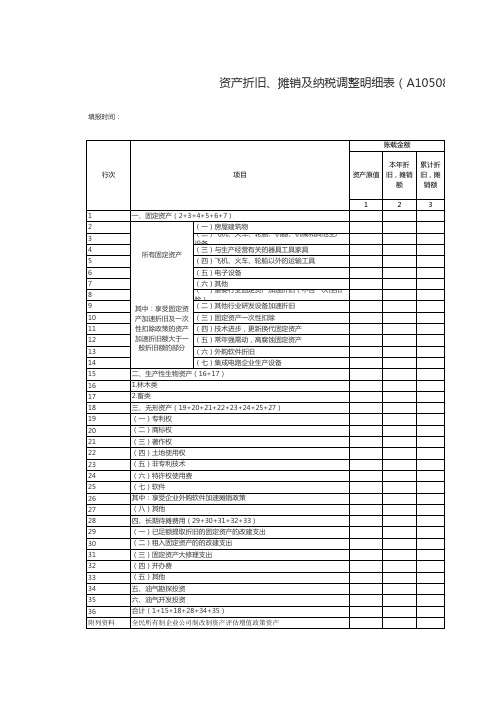

A105080《资产折旧、摊销情况及纳税调整明细表》填报说明本表适用于发生资产折旧、摊销及存在资产折旧、摊销纳税调整的纳税人填报。

纳税人根据税法、《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发〔2009〕81号)、《国家税务总局关于融资性售后回租业务中承租方出售资产行为有关税收问题的公告》(国家税务总局公告2010年第13号)、《国家税务总局关于企业所得税若干问题的公告》(国家税务总局公告2011年第34号)、《国家税务总局关于发布〈企业所得税政策性搬迁所得税管理办法〉的公告》(国家税务总局公告2012年第40号)、《国家税务总局关于企业所得税应纳税所得额若干问题的公告》(国家税务总局公告2014年第29号)等相关规定,以及国家统一企业会计制度,填报资产折旧、摊销的会计处理、税法规定,以及纳税调整情况。

一、有关项目填报说明1.第1列“资产账载金额”:填报纳税人会计处理计提折旧、摊销的资产原值(或历史成本)的金额。

2.第2列“本年折旧、摊销额”:填报纳税人会计核算的本年资产折旧、摊销额。

3.第3列“累计折旧、摊销额”:填报纳税人会计核算的历年累计资产折旧、摊销额。

4.第4列“资产计税基础”:填报纳税人按照税法规定据以计算折旧、摊销的资产原值(或历史成本)的金额。

5.第5列“按税收一般规定计算的本年折旧、摊销额”:填报纳税人按照税法一般规定计算的允许税前扣除的本年资产折旧、摊销额,不含加速折旧部分。

对于不征税收入形成的资产,其折旧、摊销额不得税前扣除。

第5至8列税收金额应剔除不征税收入所形成资产的折旧、摊销额。

6.第6列“加速折旧额”:填报纳税人按照税法规定的加速折旧政策计算的折旧额。

7.第7列“其中:2014年及以后年度新增固定资产加速折旧额”:根据《固定资产加速折旧、扣除明细表》(A105081)填报,为表A105081相应固定资产类别的金额。

8.第8列“累计折旧、摊销额”:填报纳税人按照税法规定计算的历年累计资产折旧、摊销额。

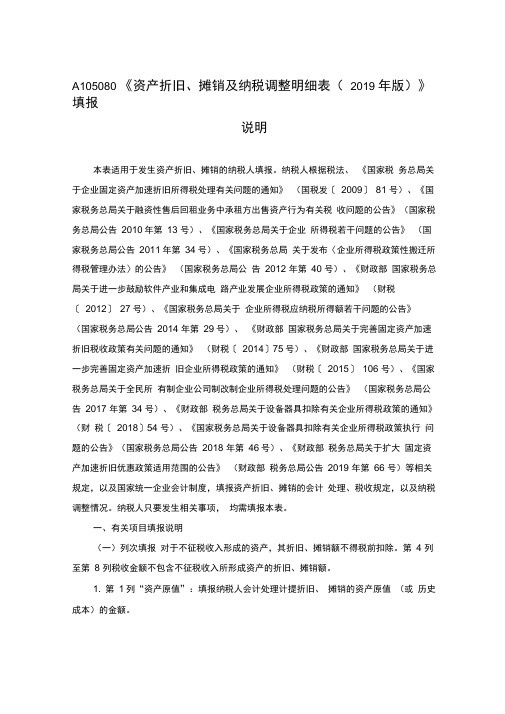

《A105080资产折旧、摊销及纳税调整明细表(2019年版)》填报说明

A105080 《资产折旧、摊销及纳税调整明细表(2019 年版)》填报说明本表适用于发生资产折旧、摊销的纳税人填报。

纳税人根据税法、《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发〔2009〕81 号)、《国家税务总局关于融资性售后回租业务中承租方出售资产行为有关税收问题的公告》(国家税务总局公告2010年第13 号)、《国家税务总局关于企业所得税若干问题的公告》(国家税务总局公告2011年第34号)、《国家税务总局关于发布〈企业所得税政策性搬迁所得税管理办法〉的公告》(国家税务总局公告2012 年第40 号)、《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)、《国家税务总局关于企业所得税应纳税所得额若干问题的公告》(国家税务总局公告2014 年第29号)、《财政部国家税务总局关于完善固定资产加速折旧税收政策有关问题的通知》(财税〔2014〕75号)、《财政部国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106 号)、《国家税务总局关于全民所有制企业公司制改制企业所得税处理问题的公告》(国家税务总局公告2017 年第34 号)、《财政部税务总局关于设备器具扣除有关企业所得税政策的通知》(财税〔2018〕54 号)、《国家税务总局关于设备器具扣除有关企业所得税政策执行问题的公告》(国家税务总局公告2018 年第46号)、《财政部税务总局关于扩大固定资产加速折旧优惠政策适用范围的公告》(财政部税务总局公告2019 年第66 号)等相关规定,以及国家统一企业会计制度,填报资产折旧、摊销的会计处理、税收规定,以及纳税调整情况。

纳税人只要发生相关事项,均需填报本表。

一、有关项目填报说明(一)列次填报对于不征税收入形成的资产,其折旧、摊销额不得税前扣除。

第4 列至第8 列税收金额不包含不征税收入所形成资产的折旧、摊销额。

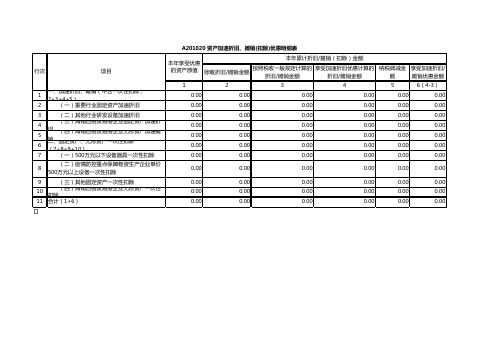

A201020 资产加速折旧、摊销(扣除)优惠明细表-

8

(二)疫情防控重点保障物资生产企业单价 500万元以上设备一次性扣除

9

(三)其他固定资产一次性扣除

10

(四)海南自由贸易港企业无形资产一次性 扣除

11 合计(1+6)

A201020 资产加速折旧、摊销(扣除)优惠明细表

本年享受优惠

本年累计折旧/摊销(扣除)金额

的资产原值

账载折旧/摊销金额

按照税收一般规定计算的 折旧/摊销金额

0.00 0.00 0.00

行次

项目

1

一、加速折旧、摊销(不含一次性扣除, 2+3+4+5)

2

(一)重要行业固定资产加速折旧

3

(二)其他行业研发设备加速折旧

4 5 6

(三)海南自由贸易港企业固定资产加速折 旧 (四)海南自由贸易港企业无形资产加速摊 销二、固定资产、无形资产一次性扣除 (7+8+9+10)

7

(一)500万元以下设备器具一次性扣除

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00 0.00 0.00

0.00 0.00 0.00

0.00 0.00 0.00

0.00 0.00 0.00

0.00 0.00 0.00

享受加速折旧优惠计算的 折旧/摊销金额

纳税调减金 额

住宅小区物业管理固定资产折旧费及低易耗品摊销明细表

按两年摊销

榨水车

台

20

240

200

维修工具

批

1

6000

250

绿化工具

批

1

2000

167

办公文具

批

1

3000

250

安防、消防工具

批

1

5000

417

低值易耗品合计费用

1408

1

1000

1000

冲击钻

1

1000

1000

电锤

1

2000

2000

小推车

5

300

1500

高压水枪

1

1500

1500

剪草机

2

5000

10000

修边机﹨绿篱剪

1

6000

6000

小计

86550

(三)固定资产折旧费计

8655

(残值)

1118

按5年折旧,折旧扣残值为10%计算

(四)

低值易耗

品摊销

文件柜

经理

1

800

800

部门

10

400

4000

电视机

1

1000

1000

热水器

1

1000

1000

验钞机

1

200

200

沙发、茶几

1

800

800

保险柜

1

1000

1000

工具设备

数字万用表

1

200

200

钳形电流表

1

300

300

兆欧表

1

1000

1000

18_A105080《资产折旧、摊销及纳税调整明细表》(20200302)

2.2 表单填报说明调整表单填报详解2.2 表单填报情况详解

A105080 资产折旧、摊销及纳税调整明细表

行次

1 2 3

4 5 6 7 8 9 10 11 12 13 14

项目

一、固定资产(2+3+4+5+6+7)

(一)房屋、建筑物

所有固定资 产

(二)飞机、火车、轮船、机器、机械和其他生产设 备

(一)资产计税基础的一般规定 《中华人民共和国企业所得税法实施条例》第五十六条:企业的各项资产,包括固定资 产、生物资产、无形资产、长期待摊费用、投资资产、存货等,以历史成本为计税基础。历 史成本,是指企业取得该项资产时实际发生的支出。

2.2 表单填报情况详解

资产折旧、摊销及纳税调整明细表(A105080)

资产原值

1

账载金额

本年折旧、摊 销额

2

累计折旧、 摊销额

3

第1-3列“账载金额”分别根据 纳税人会计核算的情况填报

2.2 表单填报情况详解

A105080 资产折旧、摊销及纳税调整明细表

行次

项目

1

一、固定资产(2+3+4+5+6+7)

2

(一)房屋、建筑物

3

(二)飞机、火车、轮船、机器、机械和其他生产设备

2.2 表单填报情况详解

资产折旧、摊销及纳税调整明细表(A105080)

4.盘盈的固定资产,以同类固定资产的重置完全价值为计税基础; 5.通过捐赠、投资、非货币性资产交换、债务重组等方式取得的固定资产,以该资产的公 允价值和支付的相关税费为计税基础; 6.改建的固定资产,除企业所得税法第十三条第(一)项和第(二)项规定的支出外,以 改建过程中发生的改建支出增加计税基础。

A105080资产折旧、摊销及纳税调整明细表

A105080 资产折旧、摊销及纳税调整明细表123A105080 《资产折旧、摊销及纳税调整明细表》填报说明本表适用于发生资产折旧、摊销的纳税人,无论是否纳税调整,均须填报。

纳税人根据税法、《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发〔2009〕81号)、《国家税务总局关于融资性售后回租业务中(国家税务总局公告2010年第13号)、承租方出售资产行为有关税收问题的公告》《国家税务总局关于企业所得税若干问题的公告》(国家税务总局公告2011年第34号)、《国家税务总局关于发布〈企业所得税政策性搬迁所得税管理办法〉的公告》(国家税务总局公告2012年第40号)、《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)、《国家税务总局关于企业所得税应纳税所得额若干问题的公告》(国家税务总局公告2014年第29号)、《财政部国家税务总局关于完善固定资产加速折旧税收政策有关问题的通知》(财税〔2014〕75号)、《财政部国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)、《国家税务总局关于全民所有制企业公司制改制企业所得税处理问题的公告》(国家税务总局公告2017年第34号)等相关规定,以及国家统一企业会计制度,填报资产折旧、摊销的会计处理、税收规定,以及纳税调整情况。

一、有关项目填报说明(一)列次填报1.第1列“资产原值”:填报纳税人会计处理计提折旧、摊销的资产原值(或历史成本)的金额。

2.第2列“本年折旧、摊销额”:填报纳税人会计核算的本年资产折旧、摊销额。

3.第3列“累计折旧、摊销额”:填报纳税人会计核算的累计(含本年)资产折旧、摊销额。

4.第4列“资产计税基础”:填报纳税人按照税收规定据以计算折旧、摊销的资产原值(或历史成本)的金额。

5.第5列“税收折旧额”:填报纳税人按照税收规定计算的允许税前扣除的本年资产折旧、摊销额。

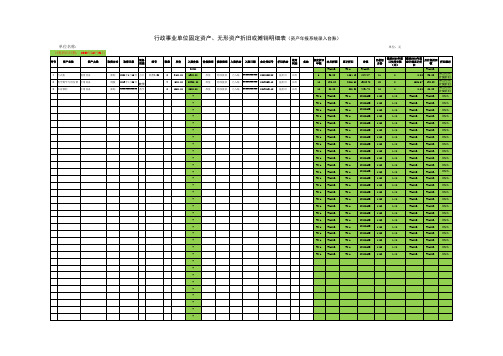

行政事业单位固定资产、无形资产折旧或摊销明细表(资产年报系统录入台账)(2020年启用)

2500.00

原值 财政拨款 已入账 ########### 2019013112 提折旧 在用

-

-

备注

规定折旧 年限

本月折额

#VALUE!

6

95.83

10

190.83

10

20.83

#N/A #VALUE!

#N/A #VALUE!

累计折旧

净值

#N/A 1054.13

#VALUE! 5845.87

3816.60 19083.40

#VALUE!

#N/A

-

#N/A #VALUE!

#N/A

#VALUE! 1452

1440

#VALUE!

#VALUE!

#N/A

-

#N/A #VALUE!

#N/A

#VALUE! 1452

1440

#VALUE!

#VALUE!

#N/A

-

#N/A #VALUE!

#N/A

#VALUE! 1452

1440

#VALUE!

数量 单价

2 3450.00 5 4580.00 2 1250.00

入账价值

价值类型 拨款类型 入账状态 入账日期

会计凭证号

折旧状态

使用 状态

32300

6900.00

原值 财政拨款 已入账 ########### 2020022802 提折旧 在用

22900.00

原值 财政拨款 已入账 ########### 2019053118 提折旧 在用

1452

1440

#VALUE!

#VALUE!

#N/A

#N/A

#VALUE! 1452

资产折旧、摊销明细表

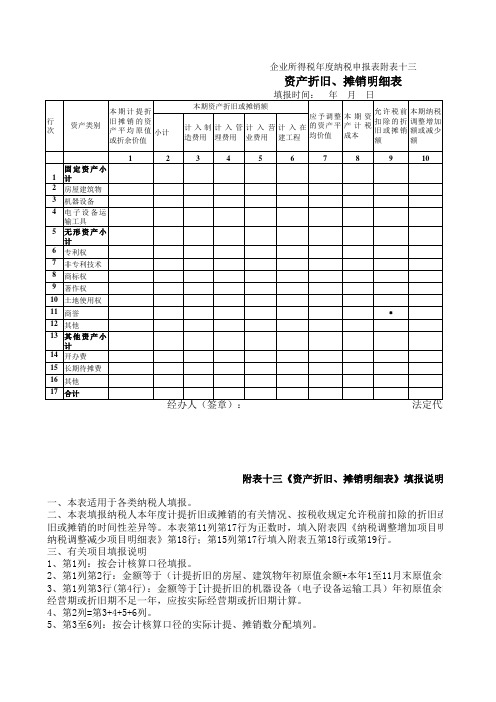

附表十三《资产折旧、摊销明细表》填报说明一、本表适用于各类纳税人填报。

二、本表填报纳税人本年度计提折旧或摊销的有关情况、按税收规定允许税前扣除的折旧或摊销额、应旧或摊销的时间性差异等。

本表第11列第17行为正数时,填入附表四《纳税调整增加项目明细表》第3列纳税调整减少项目明细表》第18行;第15列第17行填入附表五第18行或第19行。

三、有关项目填报说明1、第1列:按会计核算口径填报。

2、第1列第2行:金额等于(计提折旧的房屋、建筑物年初原值余额+本年1至11月末原值余额)÷12。

3、第1列第3行(第4行):金额等于[计提折旧的机器设备(电子设备运输工具)年初原值余额+本年末原经营期或折旧期不足一年,应按实际经营期或折旧期计算。

4、第2列=第3+4+5+6列。

5、第3至6列:按会计核算口径的实际计提、摊销数分配填列。

6、第7列“应予调整的资产平均价值”:填报除国家统一规定的清产核资外的企业资产重估增值、接受赠)、外购商誉和其计提折旧、摊销额以及资产会计计价与税收计价差异的调整额。

金额为负数时以“7、第8列“本期资产计税成本”:金额等于第1+7列或1-7列(7列为负数时)。

8、第9列“允许税前扣除的折旧或摊销额”:金额等于第8列各行(小计、合计栏除外)×税收规定的年9、第10列“本期纳税调整增加额或减少额”:金额等于第2-9列。

本列第17行正数为纳税调增额,负数2、第1列第2行:金额等于(计提折旧的房屋、建筑物年初原值余额+本年1至11月末原值余额)÷12。

3、第1列第3行(第4行):金额等于[计提折旧的机器设备(电子设备运输工具)年初原值余额+本年末原经营期或折旧期不足一年,应按实际经营期或折旧期计算。

4、第2列=第3+4+5+6列。

5、第3至6列:按会计核算口径的实际计提、摊销数分配填列。

6、第7列“应予调整的资产平均价值”:填报除国家统一规定的清产核资外的企业资产重估增值、接受赠)、外购商誉和其计提折旧、摊销额以及资产会计计价与税收计价差异的调整额。

A105080《资产折旧、摊销情况及纳税调整明细表》填报说明

A105080《资产折旧、摊销情况及纳税调整明细表》填报说明本表适用于发生资产折旧、摊销及存在资产折旧、摊销纳税调整的纳税人填报。

纳税人根据税法、《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发〔2009〕81号)、《国家税务总局关于融资性售后回租业务中承租方出售资产行为有关税收问题的公告》(国家税务总局公告2010年第13号)、《国家税务总局关于企业所得税若干问题的公告》(国家税务总局公告2011年第34号)、《国家税务总局关于发布〈企业所得税政策性搬迁所得税管理办法〉的公告》(国家税务总局公告2012年第40号)、《国家税务总局关于企业所得税应纳税所得额若干问题的公告》(国家税务总局公告2014年第29号)等相关规定,以及国家统一企业会计制度,填报资产折旧、摊销的会计处理、税法规定,以及纳税调整情况。

一、有关项目填报说明1.第1列“资产账载金额”:填报纳税人会计处理计提折旧、摊销的资产原值(或历史成本)的金额。

2.第2列“本年折旧、摊销额”:填报纳税人会计核算的本年资产折旧、摊销额。

3.第3列“累计折旧、摊销额”:填报纳税人会计核算的历年累计资产折旧、摊销额。

4.第4列“资产计税基础”:填报纳税人按照税法规定据以计算折旧、摊销的资产原值(或历史成本)的金额。

5.第5列“按税收一般规定计算的本年折旧、摊销额”:填报纳税人按照税法一般规定计算的允许税前扣除的本年资产折旧、摊销额,不含加速折旧部分。

对于不征税收入形成的资产,其折旧、摊销额不得税前扣除。

第5至8列税收金额应剔除不征税收入所形成资产的折旧、摊销额。

6.第6列“加速折旧额”:填报纳税人按照税法规定的加速折旧政策计算的折旧额。

7.第7列“其中:2014年及以后年度新增固定资产加速折旧额”:根据《固定资产加速折旧、扣除明细表》(A105081)填报,为表A105081相应固定资产类别的金额。

8.第8列“累计折旧、摊销额”:填报纳税人按照税法规定计算的历年累计资产折旧、摊销额。

资产折旧、摊销明细表

资产折旧、摊销

4、资产计税成本—本期确认可计提折旧的原值 5、允许扣除额—资产计税成本×折旧率

(1)固定资产残值比例5% (2)加速折旧:电子、化工、医药等企业的设备;常年处于震动或受酸、碱等腐蚀性设备;证券电子设

备;集成电路生产性设备;外购软件 (3)融资租入设备,按租期与规定年限孰短原则

h

资产折旧、摊销

资产折旧、摊销

固定资产:使用期1年以上,规定价值标准 无形资产:企业持有,非实物形态长期资产 固定资产折旧、无形资产和递延资产摊销可扣除; 税收上固定资产采取直线折旧法 结构:固定资产、无形资产、其他资产分为三类 反映折旧或摊销应作纳税调整及时间性差异 为附表四、附表五提供数据

h

资产折旧、摊销

填报基本要求—固定资产 按折旧年限归类,分别填报按会计核算折旧、税收计算折旧及纳税调整额 1、资产原值—不足1年或歇业的,按实际经营期 2、本期折旧—按会计口径填 3、应调整的资产价值—会计计价与税务计价不一致,主要体现以下几点 (1)后续支出可能不一致: (2)已计提减值准备的处理;

h

THANK YOU!

h

价折股,作为递延税款贷项,改组后,对土地增值的摊销,转为各期应纳税所得 填报要求与固定资产折旧基本一致

h

资产折旧、摊销

无形资产—应注意以下几点 2、无形资产计价—按取得时的成本计价 (1)投资的,按评估或合同约定计价 (2)购入的,按实际支付价款计价 (3)自行开发的,按开发中实际支出计价 (4)接收捐赠的,按账单或同类的市价计价

h

资产折旧、摊销

填报基本要求—固定资产 3、应调整的资产价值—会计与税收的差异 (3)债务重组接收抵债资产的计价与计税成本 (4)借款费用资本化对入帐价值的影响 例:A欠B200万,经协商A用市场价180万账面价150万固定资产偿还债务;B收到后,会计上计价200万

资产折旧、摊销及纳税调整明细表

(一)专利权

(二)商标权

(三)著作权

(四)土地使用权

(五)非专利技术

(六)特许权使用费

(七)软件

其中:享受企业外购软件加速摊销政策

(八)其他

四、长期待摊费用(29+30+31+32+33)

(一)已足额提取折旧的固定资产的改建支出

(二)租入固定资产的的改建支出

(三)固定资产大修理支出

(四)开办费

(五)其他

பைடு நூலகம்

五、油气勘探投资

六、油气开发投资

合计(1+15+18+28+34+35)

全民所有制企业公司制改制资产评估增值政策资产

2

3

(A105080)

金额单 位:元

(列至 角分)

资产计 税基础

4

税收折 旧,摊

销额

5

税收金额

享受加速折

旧政策的资 加速折

产按税收一 旧,摊销

般规定计算 统计额

的折旧,摊

6

7

累计折 旧,摊

额

累计折 旧,摊

销额

1

一、固定资产(2+3+4+5+6+7)

所有固定资产

(一)房屋建筑物 (二)飞机、火车、轮船、机器、机械和其他生产 设备 (三)与生产经营有关的器具工具家具 (四)飞机、火车、轮船以外的运输工具

(五)电子设备

其中:享受固定资 产加速折旧及一次 性扣除政策的资产 加速折旧额大于一

般折旧额的部分

(六)其他 (一)重要行业固定资产加速折旧(不含一次性扣 除) (二)其他行业研发设备加速折旧 (三)固定资产一次性扣除 (四)技术进步,更新换代固定资产 (五)常年强需动,高腐蚀固定资产 (六)外购软件折旧

A105080《资产折旧、摊销及纳税调整明细表》

(二)飞机、火车、轮船、机器、机械和其他生产设备

所有固定资 产

(三)与生产经营活动有关的器具、工具、家具等 (四)飞机、火车、轮船以外的运输工具 (五)电子设备 (六)其他

(一)重要行业固定资产加速折旧(不含一次性扣除)

其中:享受 固定资产加 速折旧及一 次性扣除政 策的资产加 速折旧额大 于一般折旧

表单填报情况详解

资产折旧、摊销及纳税调整明细表(A105080)

(一)资产计税基础的一般规定 《中华人民共和国企业所得税法实施条例》第五十六条:企业的各项资产,包括固定资 产、生物资产、无形资产、长期待摊费用、投资资产、存货等,以历史成本为计税基础。历 史成本,是指企业取得该项资产时实际发生的支出。

ü 其他特殊规定 1.凡在国家税务总局2012年第40号公告生效前已经签订搬迁协议且尚未完成搬迁清算的企业政策性搬迁

表单填报情况详解

资产折旧、摊销及纳税调整明细表(A105080)

ü 固定资产按照以下方法确定计税基础: 1.外购的固定资产,以购买价款和支付的相关税费以及直接归属于使该资产达到预定用途 发生的其他支出为计税基础; 2.自行建造的固定资产,以竣工结算前发生的支出为计税基础; 3.融资租入的固定资产,以租赁合同约定的付款总额和承租人在签订租赁合同过程中发生 的相关费用为计税基础,租赁合同未约定付款总额的,以该资产的公允价值和承租人在签订 租赁合同过程中发生的相关费用为计税基础;

(六)其他

其中:享受 固定资产加 速折旧及一 次性扣除政 策的资产加 速折旧额大 于一般折旧 额的部分

(一)重要行业固定资产加速折旧(不含一次性扣除)

(二)其他行业研发设备加速折旧 (三)固定资产一次性扣除 (四)技术进步、更新换代固定资产 (五)常年强震动、高腐蚀固定资产 (六)外购软件折旧 (七)集成电路企业生产设备

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2454

3531

3549

-

-

-

-

-

-

-

-

-

-

5997.5 1,759

367

641

671

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

272,177 ####### 25,804 21,017 11,005

6

7

8

9

--

-15.6 145,851

--

132.2 5,466

--

2510.1

662

--

617.25

656

--

1

2

3

4

5

145835 ####### 15740.2 2173.2 978.2

25711 #######

1567

5678

4601

36648 5,595

2515

2515

565

32274.52 #######

3161

6479

641

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

25711.2 9,886

企业所得税年度纳税申报表附表十三

填报时间:

年月

本期计提折

行 次

资产类别

旧摊销的资 产平均原值 或折余价值

小计

资产折旧、摊销明细表

日

本期资产折旧或摊销额

计入制造 计入管理 计入营业 计入在

费用

费用

费用 建工程

计入 其他

应予调 整的资 产平均

价值

本期资产 计税成本

1 固定资产小计 2 房屋建筑物 3 电机子器设设备备运输工 4具 5 无形资产小计 6 专利权 7 非专利技术 8 商标权 9 著作权 10 土地使用权 11 商誉 12 其他 13 其他资产小计 14 开办费 15 长期待摊费 16 其他 17 合计

-

-

--

-

-

--

-

-

--

-

-

--

-

-

41 311 2543

640

--

-

-

--

-

-

80 -

-

644

--

-

-

--

-

-

--

-

-

121 311 5,787 153,919

经 办 人 ( 签 章 ) : 法 定 代 表 人 ( 签 章 ) :

销明细表

金额单位:元(列至角分)

允许税 前扣除 的折旧 或摊销

额

本期纳税 调整增加 额或减少

365 3,656

179

345

347

558 134

646 5,564

-

-

-

-

371

680

668 383

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

641 -

674 -

241 -

308 6641

-

-

5641 -

1308 -5165081--

51

51

-

-

644 -542

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

####### 15,515 1,335

7,606 8,330 10,245 5,691

额

本期转回 以前年度 确认的时 间性差异

可抵减时间性差异的计算

本年结转以 后年度扣除 的折旧或摊

销

以前年 度结转

额

累计结转 本年税前 以后年度

扣除额 扣除或摊 销

10

11

12

####### 4,307

267

4,646

664

567

13 5971

560

14

15

16

341 473.2 5,839

270 2261 -1,431