天然橡胶保险+期货业务

中财期货天胶基础知识介绍

主要消费国消费趋势(千吨)

主产胶国天胶贸易流(千吨)

主产胶国天胶贸易流(千吨)

主产胶国天胶贸易流(千吨)

主产胶国天胶贸易流(千吨)

天胶价格主要影响因素

物理性质:常温下具较好弹性、稍带塑性。机械强度 非常好,耐屈挠(轮胎),电绝缘(非极性)。 化学性质:不耐老化(防老剂)

耐介性: 耐碱不耐浓强酸。 耐油耐溶剂(非极性溶剂)性很差。

2、橡胶分类

天然橡胶:固体天然橡胶 胶片(RSS3) 颗粒胶(SCR 5,0.05%;SCR 20,0.20%) 浓缩乳胶 合成橡胶:顺丁橡胶、丁苯橡胶、丁腈橡胶和氯丁橡胶等。

*复合胶:指天然胶含量在95%~99.5%,添加少量硬脂酸、丁苯橡 胶、顺丁橡胶、氧化锌、炭黑或塑解剂,经混炼复合而成的橡胶。 *沪胶标准合约交割品级为 国产天然橡胶(SCR WF)(全乳胶) 进口3号烟胶片(RSS3)

wLeabharlann

3、天然橡胶的生长

天然橡胶原料是从植物上采集而来,具有农产品周期性。 胶树主要生长在热带;适宜 割胶的胶树一般要具有5~7 年树龄;受季节因素影响( 开割、停割);气候因素影 响(台风或热带风暴、持续 雨天、干旱、霜冻);病虫 害(白粉、红根、炭疽)

上海中财期货研究院

天胶期货ABC

侯大纬

2011.11.23

一、天然橡胶常识 二、天胶供需、流通、价格影响因素 三、天胶期货相关 四、新旧合约过渡期注意事项

1、什么是天然橡胶? 主要指从巴西橡胶树上采集的天然乳胶,经凝练、干 燥等工序制成的弹性固状物。主要成分为聚异戊二烯 (C5H8)n 。

元(人民币)/吨 5元/吨 不超过上一交易日结算价± 3%(现行6%) 1、3、4、5、6、7、8、9、10、11月(没有2、12月) 上午9:00~11:30 下午1:30~3:00

天然橡胶期货分析

天然橡胶期货分析作者:黄慧德来源:《世界热带农业信息》2017年第04期1 天然橡胶期货市场分析天然橡胶价格从2016年9月开始上涨,截至2017年2月13日,天然橡胶已经涨价约5个月时间,其中亚洲橡胶期货价格在1月整体上涨26 %,触及2011年以来的最高点。

2017年3月份天然橡胶下跌,跌幅-14.15 %,3月6日天然橡胶价格为17 800元/t,截止3月28日天然橡胶标准胶报价已跌破15 000元/t关口。

2017年3月天然橡胶期货价格从1705大幅跳水,国内现货市场紧跟期货盘,现货报价多在期货价格基础上减掉1 000元/t左右,天然橡胶期价大幅下跌自然拖累现货走低。

一是原油价格下挫带动整个能化板块趋弱,二是3月21~22日是泰国最后一批国储胶抛储,抛储本身会对市场信心构成明显压制,快速打压了期货盘,也加剧了充裕的现货涌入市场造成的恐慌。

三是天然橡胶现货货源目前仍表现宽裕,据统计青岛保税区天然橡胶库存出现奇高,截至2017年3月中旬,青岛保税区橡胶库存继续上涨至18.7万t,较2月底16.62万t暴增2.08万t,涨幅12.52 %。

其中天然橡胶13.75万t,增加1.41万t,增幅11.43 %;合成橡胶4.51万t,增加0.67万t,增幅17.45 %,此次天然橡胶与合成胶库存均呈现10 %以上的增长,虽然国内产区仍处停割期,天然橡胶消费基本依赖进口,进口量居高不下,上期所天然橡胶期货库存已经增加至33万t,该部分库存预期流入市场的压力不断强化,市场一跌再跌。

2 天然橡胶期货行情2017年3月1日天然橡胶期货行报价为:橡胶1704产品价格18 645元,橡胶1709产品价格19 100元,橡胶主力产品价格18 750元。

2017年3月31日天然橡胶期货行报价为:橡胶1704产品价格15 800元,橡胶1709产品价格16 525元,橡胶主力产品价格16 525元。

2017年3月份天然橡胶1704期货行情见表1,2017年3月份天然橡胶1709期货行情见表2,2017年3月份天然橡胶主力期货行情见表3:3 后市走势对于4月份天然橡胶价格走势,从供应面来看,进口货源仍将继续冲击国内市场,港口库存短期压力仍大。

“保险+期货”基本情况介绍

(一)原理及意义

3.意义与优势

对于大宗农产品的市场价格波动风险,如果让广大农民直接运用期货工具进行对冲,目前还很困难。一是农业经营者大 都没接触过期货,直接通过期货市场进行市场风险管理需要较强的专业知识、操作经验以及资金保障,这对于普通农户来 说是一个较大的障碍;二是相对于直接参与期货市场,保险产品对农户来说要熟悉得多,且不需要考虑保证金占用、强行平 仓等期货规则,更易于农户的理解和接受,加之保险公司具有更强的综合实力和更完善的基层服务基础,价格保险产品更适 用于保障农户收益。 从风险保障角度看,传统保险主要承保自然灾害和意外事故造成的物质损失,不保价格和收入,而“保险+期货”创新 合作模式,可以充分发挥保险公司风险管理优势以及期货公司在场外期权方面的风险管理优势,共同解决农户面临的价 格下跌风险,也推动了价格和收入保险的发展;从农业主体角度看,“保险+期货”以“价格”为赔付标的,对农民和 农产品生产经营者的价格损失给予经济赔偿,可以稳定农民收益预期,保护和调动农民种粮积极性。

➢ 2017年,郑商所稳步扩大“保险+期货”试点,共有24个试点项目获得立项,试点项目覆盖新疆、河北、广东、云南及广 西5省(区),13个国家级贫困县,涉及农户约1.3万户,承保白糖现货4.5万吨、棉花现货1.22万吨。

➢ 2018年,试点品种、规模及覆盖区域显著增加。除棉花和白糖外,苹果品种也纳入试点范围。立项数量由2017年的24个增 加为40个。覆盖区域扩大到新疆、云南、甘肃、陕西、山西、河北、山东、安徽、广西等9个省(区)。项目更加重视品种产 业政策差异和农业经营主体现实需求,据此推出了“订单+保险+期货”“保险+期货+信贷”以及“双向承保”等一系列创 新模式。40个项目预计可获得来自包括地方政府、农业经营主体、期货公司及保险公司在内的支持资金共计约1400万元。

天然橡胶现货和期货市场价格

纳1 月中旬以来暴发的橡胶大规模 白粉病 , 受害橡

胶 面积 已达 到 30多 万亩 , 0 相关部 门共组 织 了 4万 余人 投人 防 治工作 , 害 将造 成 干胶 产 量 减 少 15 病 .

万吨 。

据版 纳州 各地 观测 点 测 报 资 料 和 专 家 组 实地

调 查情 况表 明 ,0 8年 , 20 全州 3 0多 万 亩 胶 园不 同 0

省橡胶 良种 补 贴 中 地 方 民 营橡 胶 约 为 9 . 4 8万 亩 ,

橡胶袋装苗 3 3 株 , 1万 补贴资金 99万元。 目前 , 3

海 南天 然橡 胶产 业 经 过 5 0年 的 发 展 , 省 橡 胶 种 全 植 面积 达 到 66 5万 亩 , 胶 产 量 2 .6万 吨 , 5. 干 8O 其 中, 民营橡胶 2 6万 亩 , 量 1 5 产 1万 吨 , 占全 省 总 均

加上美 国信贷紧缩和美元贬值影响, 导致天然橡胶

价格 出现波 动 。

白粉 病导 致 云南 西双 版 纳 干胶 减 产

从 云南 西双 版 纳傣族 自治州相 关 部 门获悉 , 版

20 08年 1月和 2月 干旱 气 候 导 致 天然 橡 胶 减

产, 预计 主 产 国将 继 续 减 产 , 然 橡 胶 生 产 秘 书处 天

程 度发 生 白粉 病 , 橡 胶 白粉 病 特 重 年 份 。20 属 08

年, 开割 胶 园受 灾 面 积 超 过 百万 亩 , 营橡 胶 园成 民

灾 面积 7 .7万 亩 , 西 双版 纳发展 天 然橡 胶产 业 76 是 5 0多年 来 , 遭受 病 害危 害最 严重 的一 次 。 据 专家 测算 , 受这 次橡 胶 树 白粉 病 的 影 响 , 全 州将 有 10多万 亩胶 园无 法按期 开 割 , 割 时 间普 0 开 遍 要 推迟 1 月 左右 。甚 至部分病 情严 重 的林 段 , 个

天然橡胶期货基本面分析及行情展望ppt课件

高产季节灾害天气频发

SUCCESS

THANK YOU

2019/6/4

近年来天然橡胶主产国政策对沪胶的影响

第二部分:全球天胶消费情况分析

1、目前全球供给稍大于需求 2、世界天胶主要消费国进口情况分析 3、天胶消费与经济增长、汽车工业之间关系

天然橡胶行情分析要点

国都期货

二零一二

观察研究事物

认识事物的逻辑

研究对象是谁? 如何定位? 受什么影响

定位目标

价格

供应

需求

www.gΒιβλιοθήκη

供需曲线

期货品种在产业中的分布

供需影响因素

全球天胶供给处于弱宽松状态

全球橡胶产销量预测 2012年产量1130万吨(3.2%),消费1120万吨(2.5%) 2013年产量1180万吨(4.4%),消费1170万吨(4.3%)

———— 国际橡胶研究组织

供需路线

全球天然橡胶各国消费比例图

一、生产的季节性强

1、季节性停割期 2、12、1、8、9月高产期

大豆贸易流向

全球天胶主要生产国停割期集中在2-4月

主产国天然橡胶产量月变化规律

泰国:3-4月份的产量最低,5月份产量迅速 恢复,随后持续到10 月份,11月也是低谷期

中国天胶进口情况

不同种类轮胎对天然橡胶的需求对比

轮胎中天胶含量占比(米其林)

中国汽车月销量对比走势图

中国汽车月销量增速对比走势图

中国重卡汽车月度销量和增速走势图

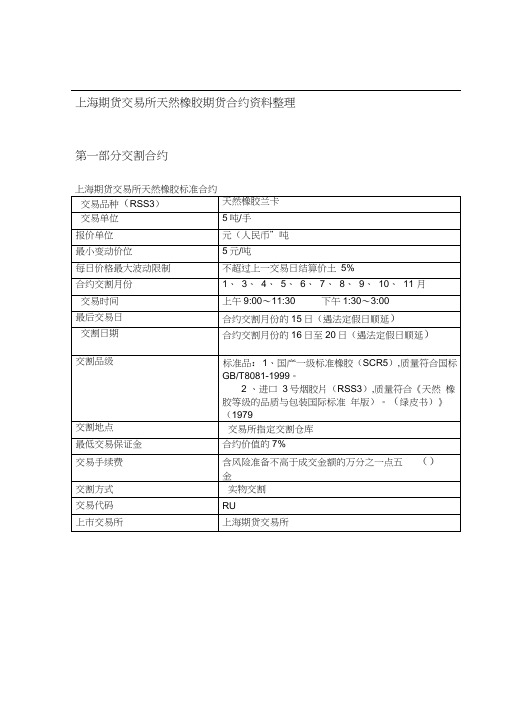

上海期货交易所天然橡胶期货合约资料整理

上海期货交易所天然橡胶期货合约资料整理第一部分交割合约上海期货交易所天然橡胶标准合约第二部分交割质量标准1. 交割单位:实物交割以每手或其整数倍交割。

2. 质量标准:国产一级标准橡胶(SCR5的内在质量和外包装,符合国标GB/T8081-1999。

进口3号烟胶片(RSS3)的内在质量和外包装,符合国际橡胶品质与包装会议(IRQPC制定的《天然橡胶等级的品质与包装国际标准(绿皮书)》1979年版)。

3. 包装:( 1 )国产一级标准胶的外包装应当用聚乙烯薄膜和聚丙烯编织袋双层包装,每包净重40kg,每吨25包,无溢短。

胶包尺寸为60X40x 20cm胶包外表面应当标明: 标准橡胶、级别、净重、生产厂名或代号、生产日期等内容。

( 2)进口 3 号烟片胶为胶片复盖的胶包,每个交货批次的胶包重量应当一致,标准件重为111.11kg ,每吨9 包,无溢短。

非标准件重可以按实计量,允许有±0.2%的磅差和± 3%的溢短。

4. 交割商品必备单证:( 1)国产一级标准橡胶在实物交割时应当提供与实物一致的交易所指定的国家法定检验机构(附件七)出具的质检证(或检测/鉴定报告)原件。

(2)进口3号烟片胶在实物交割时应当提供进口货物报关单、商检证书正本或副本原件、外贸合同、海关进口关税专用缴款书、海关代征增值税专用缴款书的复印件。

(3)检验方法为抽样检验,抽样地点应当入库完毕后在指定交割仓库内,严禁在车站、码头等运输途中抽样。

检验批量以100吨以下(包括100吨)为一个检验批次,超过100 吨应当分若干批次检验。

国家税收、商检等政策调整的,应当遵守其规定,相关进口商品的单证要求由交易所另行发布。

5. 有效期:( 1)国产一级标准橡胶在库交割的有效期限为生产年份的第二年底,超过期限的转作现货。

当年生产的国产一级标准橡胶如要用于实物交割,最迟应当在第二年的六月份以前(不含六月) 入库完毕,超过期限不得用于交割。

浅析基于最小方差的天然橡胶期货套期保值比率研究

浅析基于最小方差的天然橡胶期货套期保值比率研究基于传统理论的套期保值遵循着期现头寸比率为1的特殊交易,而这在现实中往往因为基差风险而难以实现良好的效果。

所以应当引入对套期保值比率的分析工作,这样能够有效地降低期现价差变动所引起的亏损风险。

在对套期保值比率的分析中,采用市场公开数据计算出期现货价格的协方差,在此基础上得出期现价格相关系数,同时引入最小方差分析模型,计算出分析期内的套期保值比率,并通过后续的数据维护达到动态套期保值的要求。

由此得出的结果将优于传统套期保值。

标签:套期保值;最小方差模型;套期保值比率一、套期保值理论简介(一)传统理论传统理论认为套期保值者参与期货交易的目的不在于从期货交易中获取高额利润,而是要用期货交易中的获利来补偿在现货市场上可能发生的损失。

目标是为经营效益提供保证。

由此产生了四项基本原则:1.商品种类相同;2.商品数量相等;3.时间相同或相近;4.交易方向相反。

(二)组合投资理论组合投资理论是将现货头寸和期货头寸作为组合投资,采用Markowitz的组合投资理论来解释套期保值。

该理论对套期保值比例的限制不再像传统理论那样严格,而是要按照预期效用最大化的原则确定最优套保比例。

他们提出的基于组合的方差最小化的套保方法,后来成为应用最为广泛的套保技术。

二、最小方差套期保值比率分析该分析方法确定套期保值比率的公式为:式中,S?为在套期保值期限内,现货价格S的变化;F?是在对冲期限内,期货价格F的变化;r表示最小方差比率,即最优套期保值比率。

S?σ是S?的标准差;F?σ是F?的标准差,ρ是S和F的相关系数。

以下我們根据2016年5月24日至6月24日的行情来分析应采取的套期保值比率。

计算期现价格相关系数,该方程共有期货价格和现货价格两个变量,则其协方差为期现价格总体误差期望值,其标准差分别为期现价格单位值与其平均数离差平方的算术平均数的平方根。

直接使用Excel表格中的Correl函数可计算相关系数,最后可得结果:8278. 0≈ρ。

天然橡胶“R708事件”

5、市场客户结构极不合理往往是导致期市行情走向极端的主要原因之一,而市场主力持仓头寸的大小是决定行情发展趋势的主要因素。交易所如能控制好市场资金的流向和套期保值者与投机商的比例,则市态的发展自会朝着基本面的方向运行。比如,新加坡、日本东京两个橡胶市场之所以能够良性运作,皆得益于市场投资者群体结构的合理。

4、期货交易本市公开、公平、公正的交易行为,但当市场中多空搏杀之时,中商所方面却采取了不合理的监管方式。虽然协议平仓或强制性平仓能解一时之难,但最终造成了无法挽回的损失。R708合约多方交割违约即是谈判破裂的结果。协议平仓和强制平仓起着软化交易规则的作用,是期市不规范的一种表现,其不仅不能从根本上解决市场中所存在的问题,而且极易诱发其他不透明的黑暗交易。

二、R708事件留下的思考

1、R708合约之所以发生逼空,除了多头资金雄厚、准备充足、操盘凶悍之外,还与交易所制订的规则存在疏漏有关。如中商所在放开交割量之后,未对保证实施的具体细则作出相应的修订,基本上延用限量交割的作法。这里显然存在一个问题,就是多方必须具备多少保证金方能保证履约交割。再者,在市场出现逼空时,交易所规定对每个席位200手(单边)之外的投机盘在现货月到来之日强制平仓,并在交割月将每日涨跌停板缩小到±20元/吨。但在当时,多头主力控盘拉抬期价至高位,并频繁转换仓位,将头寸集中在有限的席位上等待强行平仓,而其持仓较隐蔽,这样就较容易形成逼仓。因此,交易所在修改交易规则和出台临时性规定时,应充分考虑其科学性、合理性和严密性。

天然橡胶套期保值案例

天然橡胶套期保值案例一、天然橡胶品种介绍天然橡胶是由人工栽培的三叶橡胶树分泌的乳汁,经凝固、加工而制得,其主要成分为聚异戊二烯,含量在90%以上此外还含有少量的蛋白质、脂及酸、糖分及灰分。

天然橡胶按制造工艺和外形的不同,分为烟片胶、颗粒胶、绉片胶和乳胶等。

上海期货交易所天然橡胶合约的交割等级为国产一级标准胶SCR5和进口烟片胶RSS3,其中国产一级标准胶SCR5通常也称为5号标准胶,执行国家技术监督局发布实施的天然橡胶GB8081~8090-87版本的各项品质指标。

然橡胶因其具有很强的弹性和良好的绝缘性、可塑性、隔水隔气、抗拉和耐磨等特点,广泛地运用于工业、农业、国防、交通、运输、机械制造、医药卫生领域和日常生活等方面,如交通运输上用的轮胎。

天然橡胶是一种世界性的大宗工业原料。

产地主要集中在泰国、印尼、马来西亚、中国、印度、斯里兰卡等少数亚洲国家和尼日利亚等少数非洲国家。

二、套期保值概述(一)套期保值的概念套期保值是指把期货市场当作转移价格风险的场所,利用期货合约作为将来在现货市场上买卖商品的临时替代物,对其现在买进准备以后售出商品或对将来需要买进商品的价格进行保险的交易活动。

(二)套期保值的基本特征套期保值的基本作法是,在现货市场和期货市场对同一种类的商品同时进行数量相等但方向相反的买卖活动,即在买进或卖出实货的同时,在期货市场上卖出或买进同等数量的期货,经过一段时间,当价格变动使现货买卖上出现的盈亏时,可由期货交易上的亏盈得到抵消或弥补。

从而在"现"与"期"之间、近期和远期之间建立一种对冲机制,以使价格风险降低到最低限度。

(三)套期保值的经济原理1.同种商品的期货价格走势与现货价格走势一致;2.现货市场与期货市场价格随期货合约到期日的临近,两者趋向一致。

(四)套期保值的逻辑原理套期之所以能够保值,是因为同一种特定商品的期货和现货的主要差异在于交货日期前后不一,而它们的价格,则受相同的经济因素和非经济因素影响和制约,而且,期货合约到期必须进行实货交割的规定性,使现货价格与期货价格还具有趋合性,即当期货合约临近到期日时,两者价格的差异接近于零,否则就有套利的机会,因而,在到期日前,期货和现货价格具有高度的相关性。

新交所橡胶合约

新交所橡胶合约新交所橡胶合约是指在新交所上交易的橡胶期货合约。

橡胶是一种重要的工业原材料,广泛应用于轮胎、橡胶制品、建筑材料等领域。

橡胶期货合约的交易是为了帮助市场参与者进行风险管理和价格发现。

新交所橡胶合约的交易单位是20吨/手,报价单位是元/吨。

交易的品种为天然橡胶,交割地点为新加坡。

合约交割月份为当月、次月、季月和随后的六个月。

交易时间为每周一至周五的上午9:00至11:30和下午1:30至3:00。

橡胶期货合约的交易双方是买方和卖方。

买方在购买合约时希望未来橡胶价格上涨,从而获得利润。

卖方则希望未来橡胶价格下跌,以便以较低的价格交付橡胶。

通过交易,买卖双方可以在合约到期时履约交割或进行平仓操作。

橡胶期货合约的价格受多种因素影响,包括供需关系、全球天气状况、宏观经济环境等。

例如,当全球经济增长放缓时,橡胶需求可能下降,导致价格走低。

而如果橡胶种植区域遭受自然灾害,如洪灾或干旱,可能导致供应减少,价格上涨。

橡胶期货合约的交易具有一定的风险。

投资者在交易前应该对市场进行充分的分析和研究,制定合理的交易策略。

同时,投资者还应该关注宏观经济数据、天气预报等因素,及时调整交易策略。

在交易过程中,投资者还可以采取风险管理工具,如止损单和限价单,来控制风险。

新交所橡胶合约的交易便利性也是其吸引投资者的原因之一。

投资者可以通过互联网进行在线交易,无需实物交割和仓储费用,降低了交易成本。

此外,新交所还提供了丰富的交易工具和数据分析平台,帮助投资者进行决策和交易。

橡胶期货合约的交易对于橡胶生产商、加工商和贸易商等市场参与者具有重要意义。

橡胶生产商可以通过期货市场锁定未来的销售价格,降低市场风险。

加工商可以通过期货市场锁定未来的购买价格,降低原材料成本。

贸易商可以通过期货市场进行套利和投机交易,获得利润。

新交所橡胶合约是一个重要的期货合约,为市场参与者提供了风险管理和价格发现的机会。

投资者在交易前应该充分了解合约规则和市场情况,制定合理的交易策略。

天然橡胶合约规则解读

天然橡胶合约规则解读天然橡胶作为一种重要的工业原料,其交易规则受到了广泛的关注。

本文将对天然橡胶合约规则进行详细的解读,以便更好地了解其交易机制。

一、合约概述天然橡胶合约是一种标准化合约,由交易所统一制定,规定了交易的对象、交易单位、质量标准等。

天然橡胶合约的交易可以在交易所内进行,也可以通过电子交易平台进行。

二、交易单位天然橡胶合约的交易单位通常是吨,也有其他单位如千克等。

根据不同的市场情况和投资者需求,交易所也会推出不同单位的合约。

三、报价方式天然橡胶的报价方式通常是以元/吨为单位,也有其他报价方式如元/千克等。

在报价时,还需要注明是买入价还是卖出价。

四、交易时间天然橡胶合约的交易时间通常为每日的上午9:00到11:30,下午13:30到15:00,以及夜盘的21:00到23:00。

具体的交易时间可能会根据交易所的规定和市场情况有所调整。

五、交割方式天然橡胶合约的交割方式通常是通过实物交割。

在交割日,买卖双方将按照合约规定的交割流程进行交割,交易所也会提供相应的交割服务。

六、质量标准天然橡胶的质量标准是按照国家标准执行的。

不同等级的天然橡胶有不同的质量指标,例如杂质含量、灰分含量、挥发物含量等。

在交易过程中,买卖双方需要了解并遵守质量标准的规定。

七、保证金制度天然橡胶合约采用保证金制度,买卖双方在交易时需要按照规定缴纳一定比例的保证金。

保证金的目的是为了保障交易的正常进行,防止违约情况的发生。

具体的保证金比例和收取方式由交易所规定。

八、交易费用天然橡胶合约的交易费用包括手续费、印花税等。

手续费的收取方式和标准由交易所规定,印花税则按照国家相关规定执行。

在交易过程中,买卖双方需要了解并遵守相关费用的规定。

总之,了解天然橡胶合约规则是进行交易的前提和基础。

通过深入了解合约概述、交易单位、报价方式、交易时间、交割方式、质量标准、保证金制度和交易费用等方面的内容,投资者可以更好地把握市场动态和交易机会,降低投资风险,提高投资收益。

天然橡胶期货风险投资管理研究

显 性 库 存 。上 期 所 库存 周 报 中 。 将 显 性 库 存 以期 货 库 存 和 注 册 仓 单

两 种 形 式公 布 . 是分 析 胶 价 的重 要

天 然橡 胶 期 货风 险投 资管理研 究

李 晓 红

( 河 南 中烟 工 业有 限责任 公 司 河 南 郑 州 4 5 0 0 0 0 )

摘 要 : 天 然橡胶 作 为 重要 的 工业 原料 和 国 际上典 型的热 带 商 品期 货 品种 , 其 期 货价 格运

行是 否 平稳 已成 为金 融市场 特 别是期 货 市场 参与 各 方关 注的 焦点 。 文章对 天 然橡胶 的风 险投 资

论 分 析

1 . 1 期 货 和期 货交 易的 概 念

然橡 胶 的正 常价格 国内橡 胶库存

包 括现货 和期 货库存 两 种 。现货 库 存 集 中在 农 垦仓 库 、 青 岛保 税 区仓 库、 贸易商库存 , 这 些 库 存 数 据 是 不公 开 的 。 可 以称 为 隐性 库存 。其 中 保 税 区 的库 存 由一 些 资 讯 网站 不定 期 公 布 . 保 税 区库 存 的 高低 是相对于现货而言的 . 其 概 念 是 指 现 在进 行 买 卖 . 但 是 在 未 来 一 段 时 期 后进 行 交 割 的标 的物

是 期货 的价 差 风 险 投 资 . 即

期 货 风 险 投 资 者 通 过 对 商 品 期 货 价 格 的 预期 . 在 预期 价 格 上涨 时开

宏 观 风 险 分 析

2 . 1 价 差交易的宏观风 险因素分析

2 . 1 . 1 经 济 风 险 因素

为 期 货市 场对 风 险投 资交 易者 实

行 保 证 金 制度 . 即期 货 风 险 投 资交 易 者 通 过 一 定 杠 杆 比率 下 的合 约 保 证 金 来 交 易 价 值 数 倍 于 保 证 金

20号橡胶期货交割业务操作规程

青岛某某物流有限公司20号橡胶期货交割业务操作规程作为上海国际能源中心20号橡胶期货指定交割仓库,为保证期货交割业务的正常进行,规范期货交割行为,根据《上海国际能源交易中心交割细则》、《上海国际能源交易中心20号胶(期货)检验细则》及《上海国际能源交易中心结算细则》等规定,结合公司实际情况,制订本规程。

第一章总则第一条公司业务部主管期货交割业务,负责期货交割商品的管理,办理标准仓单业务,并将申请标准仓单注册所需印章、授权书及授权人签字报交易所备案,保守与商品交割有关的商业秘密,接受上海国际能源中心及相关部门的业务指导及监督。

第二条公司的交割仓库负责交割商品的出入库、保管及质检工作。

第三条机构与人员设置:设分管交割仓库负责人X 名;设交割仓库交割业务员X 名,交割业务会计及出纳X 名,交割业务仓库保管员X 名,叉车操作员X 名,物业保安X名;以上人员均由公司人员兼职。

第四条交割库负责人职责:根据上海国际能源交易中心的规定开展交割仓库经营管理工作,熟悉期货业务,掌握期货交割仓库的操作规程,规避交割库经营风险,追求交割库利益最大化,对交割库经营业绩负责。

第五条仓库交割业务员负责具体与上海国际能源交易中心交割部对接,熟练掌握交割仓库管理系统,按规定流程清理注册和注销仓单,整理和保管好交割库的相关的资料、信息等档案资料。

第六条交割业务会计及出纳负责审核出入库相关的纸质凭证,及时收退客户承担的各项费用,按要求建立台帐。

第七条交割业务仓库保管员负责交割商品的入库、保管和出库的管理工作;严格按规定的质量标准入库,确保交割商品的储备安全,确保交割商品的顺利交割。

第八条叉车操作员负责货物的出入库搬运操作,确保货物及时出入库搬运操作。

第九条物业保安负责园区日常巡查、卫生维护安全隐患排查,确保园区无发生偷盗情形、环境整洁、等相关安全工作。

第二章商品入库和质量检验第十条入库用于实物交割的商品,应由货主通过上期能源标准仓单管理系统办理入库申报,生成保税标准仓单。

天然橡胶期货交割标准是什么 上期所橡胶交割品种

天然橡胶期货交割标准是什么上期所橡胶交割品种

天然橡胶期货交割规则可以通过上海期货交易所了解,在期货品种分类中找到橡胶并打开合约即可见,该期货采

用实物交割方式,由交易所指定交割仓库进行交割事宜,

在具体规则上自然有要求,比如交割品级就限制了橡胶的

质量,明文规定国产橡胶质量需要符合国标GB/T8081-2008。

人进口3号烟胶片(RSS3)在质量方面,则要符合《天然橡

胶等级的品质与包装国际标准(绿皮书)》(1979年版)。

天然橡胶期货交割规则主要是对橡胶的质量有所要求,作为期货商品自然不能存在劣等品,此外,对于天然橡胶

的产地也有规定,据合约介绍,当前交易所认可的天然橡

胶产地规则有以下两点。

1.国家一级标准橡胶(SCR5)为:海南省农垦耕地和云

南省农垦耕地。

2.进口三号烟片胶(RSS3)为:泰国、马来西亚、印度

尼西亚、斯里兰卡。

除此之外,天然橡胶期货交割规则还对交割入库时有

关的费用事宜做出了标准,其细则为:交割手续费为:4元

/吨;入库费:15元/吨;仓储费:0.8元/天、吨;出库费:

15元/吨;过户费:10元/吨。

天然橡胶期货基本面分析

天然橡胶期货基本面分析一、概述天然橡胶是指由橡胶树采摘的乳液经加工后形成的一种弹性物质。

天然橡胶期货市场是指通过期货合约交易的方式进行天然橡胶买卖的市场。

在投资天然橡胶期货之前,我们需要对天然橡胶的基本面进行分析,以了解市场供求情况和相关因素对价格的影响。

二、供给情况天然橡胶的供给主要来自于橡胶树的种植产量。

目前,东南亚、巴西、印度等地是全球主要的橡胶产区。

在这些地区,天然橡胶种植和采摘是一项重要的农业活动。

天然橡胶的种植过程经历固定的周期,包括填写面、采胶、铲胶等环节。

这些环节的效率和规模,以及天气和自然灾害等因素,都会对供给量产生影响。

除了季节性因素外,天然橡胶的供给还受到政策和市场价格的影响。

政府对种植者提供的补贴和奖励措施,以及国际市场对橡胶产品的需求,都会影响种植者的种植意愿和决策。

三、需求情况天然橡胶的需求主要来自于橡胶制品的制造和消费需求。

橡胶制品广泛应用于汽车、轮胎、工业材料等领域,因此其需求具有一定的稳定性和弹性。

全球经济的增长和工业化进程,特别是新兴市场的快速发展,对橡胶制品的需求有着直接的影响。

例如,汽车销售的增长和工程建设的增加,都会带动橡胶材料的需求增长。

此外,天然橡胶的替代品市场也是一个关键因素。

合成橡胶在某些应用领域拥有更好的性能和更低的成本,因此其对天然橡胶的替代需求也会对市场供求产生影响。

四、价格因素天然橡胶期货价格的变动主要受供需关系和市场情绪影响。

1.供给变动:供给端的因素包括天气情况、种植规模变动、政策变化等。

例如,受天气不利影响导致橡胶树采摘量下降,供给减少,价格可能上涨;或者政府出台激励政策,导致种植面积增加,供给增加,价格可能下跌。

2.需求变动:需求端的因素包括经济增长、工业需求变化等。

例如,经济增长放缓导致汽车销售下降,橡胶需求减少,价格可能下跌;或者新兴市场需求增长,橡胶需求增加,价格可能上涨。

3.市场情绪:投资者对市场走势的预期和情绪也会影响价格。

“保险_+_期货”模式的运行机制、国际比较与发展探析

Sustainable Development 可持续发展, 2023, 13(5), 1383-1392 Published Online September 2023 in Hans. https:///journal/sd https:///10.12677/sd.2023.135153“保险 + 期货”模式的运行机制、国际比较与发展探析许 鹤云南财经大学金融学院,云南 昆明收稿日期:2023年7月15日;录用日期:2023年8月16日;发布日期:2023年8月24日摘要 农业保险创新模式中的“保险 + 期货”模式是中国独有的,该模式相比于传统的农业保险具有更准确的风险定价和管理能力,提供市场价格风险保护,综合管理农业风险,提高市场流动性和价格发现功能,以及促进农业可持续发展。

目前,农产品“保险 + 期货”项目已经进入稳步扩大的阶段,模式逐渐完善,尽管该模式在农业风险管理方面具有潜力,但当前仍存在监管框架、信息不对称、产品设计和定价、参与主体能力和意愿,以及市场流动性等方面的不足。

本文从“保险 + 期货”模式的运行机制入手,将该模式的发展脉络与底层逻辑阐述清楚,同时与美国的农业收入保险进行对比,进而提出关于该模式健康、可持续发展的建议。

关键词“保险 + 期货”,农业收入保险,价格风险管理,运行机制,监管Operation Mechanism, International Comparison, and Policy Suggestions for the “Insurance + Futures” ModelHe XuSchool of Finance, Yunnan University of Finance and Economics, Kunming Yunnan Received: Jul. 15th , 2023; accepted: Aug. 16th , 2023; published: Aug. 24th , 2023AbstractThe “Insurance + Futures” model, as an innovative approach to agricultural insurance, is unique to China. This model offers more accurate risk pricing and management capabilities compared to许鹤traditional agricultural insurance, providing protection against market price risks, comprehen-sive agricultural risk management, enhanced market liquidity and price discovery functions, and promoting sustainable agricultural development. Currently, the “Insurance + Futures” projects for agricultural products have entered a stage of steady expansion, with the model gradually improv-ing. Despite its potential in agricultural risk management, there are still shortcomings in regula-tory frameworks, information asymmetry, product design and pricing, capabilities and willingness of participating entities, as well as market liquidity. This paper starts by examining the operation mechanism of the “Insurance + Futures” model, elucidating its development trajectory and under-lying logic. It further compares this model with the agricultural income insurance in the United States, and presents suggestions for the healthy and sustainable development of the model.Keywords“Insurance + Futures”, Agricultural Income Insurance, Price Risk Management, OperationMechanism, Regulation Array Copyright © 2023 by author(s) and Hans Publishers Inc.This work is licensed under the Creative Commons Attribution International License (CC BY 4.0)./licenses/by/4.0/1. 引言“保险+ 期货”模式是我国近年来的创新探索,旨在服务于农业风险管理。

海南省地方财政补贴型天然橡胶价格保险(B款)理赔

海南省地方财政补贴型天然橡胶价格保险(B款)理赔海南省地方财政补贴型天然橡胶价格保险(B款)理赔项目顺利了结,天然橡胶价格保险共产生赔付190.87万元,在上海期货交易所以及白沙县人民政府的大力支持下,由浙商期货-人保财险负责的海南省白沙黎族自治县天然橡胶价格保险项目,于8月19日顺利了结。

这也是浙商期货联合人保财险xx分公司、xx公司,通过“保险+期货”项目连续服务白沙县橡胶产业的第四年。

2021年项目共承保天然橡胶2200吨,覆盖白沙县胶农25081户,其中贫困户10914户,共产生赔付190.87万元,赔付率113%,有效的规避了因橡胶价格波动对胶农收入产生的影响,对帮助白沙县橡胶产业发展,保障农户割胶收入,起到了积极的促进作用。

2020年2月29日,白沙县连同五指山市、临高县退出贫困县序列,正式实现了海南省国家级贫困市、县全部脱贫摘帽。

2021年,对新近脱贫的白沙县以及白沙县胶农来说,都是至关重要的一年。

白沙县有天然橡胶林60余万亩,人均占有面积位居全国前列;受到新冠疫情以及国际金融、贸易形势的影响,从今年2月以来,橡胶价格震荡下跌,且价格波动较往年更为剧烈,对胶农的割胶收益产生了重大影响,也对白沙县防止农户返贫工作提出了更高的要求。

在此背景下,xx公司研究团队以及子公司现货团队,针对橡胶行情进行了细致的研读与分析,精确选择入场、离场时机,最终保障了项目赔付效果,实现了项目整体“提质增效”的目标。

在交易所以及县政府的大力扶持下,白沙县橡胶产业近年实现了快速、平稳的增长,弃割率也从几年前的40%逐年下降至目前的20%左右,而“保险+期货”在其中发挥了重要作用。

项目团队同时计划在疫情可控的情况下,前往白沙开展相关培训、宣导工作,提高农户的风险管理意识与参与感,为广大农业生产经营主体的致富之路添砖加瓦。

天然橡胶期货投机交易风险管理研究

现代 商贸工业 M o enB s es rd d s y d r ui s T aeI ut n n r

21 第 4 0 2年 期

天然 橡胶 期货投机 交 易风 险管理 研究

张 宾 赵 欢 欢

( . 南 财 经 政 法 大 学 工 商 管 理 学 院 , 南 郑 州 4 0 0 ;. 南财 政 政 法 大 学统 计 学 系 , 南 郑 州 4 0 0 ) 1河 河 5022 河 河 5 0 2 摘 要 : 过 对 天 然 橡 胶 期 货 两种 投 机 交 易 方 式 的 风 险 进 行 识 别 , 在 识 别 的基 础 上 提 出 规 避 风 险 的 策 略 。 而 且 根 据 通 并 上 海 商 品 交 易 所 天 然 橡 胶 合 约 的 具 体 数 据 用 计 量 经 济 模 型 对 套 利 交 易 进 行 实证 分 析 , 期 对 套 利 投 资 者 的 风 险 规 避 提 供 以

可图 已成 为市场 参与各 方关 注 的焦点 。但是 , 我们 都 知道 ,

一

口政 策 , 际 范 围 内 的 突 发 事 件 , 经 发 生 或 将 要 发 生 的 重 的影 响 风 险 与 利 润 永 远 都 是 并 存 的 , 于 天 然 橡 胶 投 机 交 易 来 说 , 大 事件或灾难 性事 件等 , 对 般 是 即时的 , 且是 长期 的。 而 也不例外 。针对 不 同的投机交易 品种 , 风险 的来 源不 同。

2 1 1 经 济 因 素 . .

旱等 都会影响 天然 橡胶 的产 量 , 而影 响价格 。( ) 从 3 病虫 害

白粉病 、 疽病都 会影 响天 炭 经济 因素是 影 响天 然 橡 胶价 格 的 主要 因素 , 响 天 然 因素 。橡胶树上多 发的红根 病 、 影 胶产 量及价格 。 橡胶 期货市 场的 经 济 因素 包 括许 多 方 面 , 文 主要 介 绍 以 本

利用金融衍生品工具服务三农精准扶贫

利用金融衍生品工具服务三农精准扶贫作者:张敏来源:《中国证券期货》2020年第02期摘要:上海期货交易所组织实施的天然橡胶“保险+期货”精准扶贫试点项目已投入运行了四年,在对这一模式进行全面总结的基础上,有必要针对其在现货市场承接的风险、通过期货市场进行对冲的特点进行研究。

尤其是这一模式最后发挥的服务三农精准扶贫实效,很大程度上取决于承接主体对场外期权方案的设计和场内对冲表现。

因此,对实际运行中的具体案例进行深入研究及分析,总结主要运行模式,具有十分重要的现实意义。

关键词:“保险+期货”模式套期保值服务三农精准扶贫一、天然橡胶“保险+期货”试点与三农及扶贫工作紧密结合保险和期货,本质上都是管理风险的重要途径和手段,而“保险+期货”作为两者的有机融合,通过“价格保险+场外期权+场内期货(或期权)”三种金融产品的结合,连通了保险和期货市场,形成了风险转移的闭环,最重要的作用就是为个体农民提供了规避市场价格风险的金融衍生品工具。

近年来出现的“保险+期货”模式,利用市场化手段和金融衍生品工具,在保障农民基本收入的同时,对农产品价格风险进行定价和转移,增强了资源配置效率,具有十分重要的现实意义。

而上海期货交易所(以下简称“上期所”)组织的天然橡胶“保险+期货”试点,更是从一开始就和服务三农、精准扶贫工作紧密结合,是金融扶贫机制创新的具体应用。

天然橡胶“保险+期货”与“服务三农精准扶贫”的结合,针对我国橡胶产地贫困县胶农,重点帮扶建档立卡贫困户以及少数民族贫困人群,开展价格保险。

通过借助期货市场和金融衍生品工具,从而达到金融扶贫和精准扶贫的目的和效果。

这项工作总体指导思想是:以习总书记精准扶贫思想和理论为指导,深入贯彻落实连续四年中央一号文件关于“稳步扩大‘保险+期货’试点”的政策精神,积极响应证监会关于发挥资本市场作用、服务国家脱贫攻坚战略的号召,提高橡胶种植农户化解市场风险、尤其是应对天然橡胶价格波动的能力。

海关总署公告2019年第121号——关于开展天然橡胶期货保税交割业务的公告

海关总署公告2019年第121号——关于开展天然橡胶期货保税交割业务的公告文章属性•【制定机关】中华人民共和国海关总署•【公布日期】2019.07.22•【文号】海关总署公告2019年第121号•【施行日期】2019.07.22•【效力等级】部门规范性文件•【时效性】现行有效•【主题分类】加工贸易保税监管正文海关总署公告2019年第121号关于开展天然橡胶期货保税交割业务的公告为贯彻落实《国务院关于促进综合保税区高水平开放高质量发展的若干意见》(国发〔2019〕3号),支持开展天然橡胶期货保税交割业务,明确海关监管要求,现就有关事项公告如下:一、天然橡胶期货保税交割业务应在海关特殊监管区域或保税监管场所内开展。

上海国际能源交易中心应将开展天然橡胶期货保税交割业务的可交割品种和指定交割仓库向海关总署备案。

二、上海国际能源交易中心应与指定交割仓库主管海关实现计算机联网,并实时向海关提供保税交割结算单(附件1)、保税标准仓单清单(附件2)等电子信息。

三、天然橡胶期货保税交割后,完税价格按照以下方式确定:(一)采用保税标准仓单到期交割的,以上海国际能源交易中心的天然橡胶期货保税交割结算价加上交割升贴水为基础确定完税价格。

(二)采用保税标准仓单期转现交割的,以期转现申请日前一交易日上海国际能源交易中心发布的天然橡胶期货最近月份合约的结算价加上交割升贴水为基础确定完税价格。

(三)采用非标准仓单期转现交割,或采用保税标准仓单但未经期货保税交割而转让、注销的,按现行保税货物内销有关规定确定完税价格。

四、经海关许可,保税标准仓单可以质押。

本公告自公布之日起施行。

特此公告。

附件: 1.上海国际能源交易中心保税交割结算单2.上海国际能源交易中心保税标准仓单清单海关总署2019年7月22日。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

天然橡胶“保险+期货”业务风险管理实务研究——以云南勐腊橡胶价格保险精准扶贫项目为例作者姓名蓝旻作者单位浙商期货有限公司部门职务期权高级研究员内容摘要在助力农产品价格改革方面,期货市场进行了积极的实践和创新,其中“保险+期货”模式近两年成为热点。

“保险+期货”模式将保险和期货两种市场机制有机结合,分散了农业生产者的价格风险,起到了稳定基本收益的作用。

在橡胶期现价格剧烈波动的大背景下,2017年浙商期货联合人保财险北京分公司,在上海期货交易所的支持下,在云南勐腊县开展橡胶价格保险精准扶贫项目,为当地胶农解决风险管理问题。

截止到9月15日,项目稳步运行,为试点地勐腊县的2万多亩橡胶提供价格保险,承保现货量2000吨,保障金额逾5000万元,该县1000多户贫困胶农受益。

通过实施该项目,胶农获得预期收益,割胶积极性提高,“丢刀弃岗”、外出务工的现象得到缓解,“保险+期货”业务得到继续推动,精准扶贫的开展形式更加多样。

同时,期现之间的基差问题,国家层面财政补贴的缺乏,以及监管部门的操作不完善也亟待解决。

关键词:橡胶保险+期货风险管理精准扶贫目录一、当前国内橡胶产业的发展 (1)二、在云南当地开展橡胶价格保险的必要性 (2)(一)中央推进“保险+期货”、金融扶贫工作开展 (2)(二)云南勐腊当地胶农存在风险管理需求 (3)(三)上海期货交易所的大力支持 (3)三、勐腊县橡胶价格保险精准扶贫项目的实践情况 (4)(一)项目模式及要素 (4)(二)项目赔付方案 (5)(三)项目进度 (5)四、实施橡胶“保险+期货”项目的重要意义 (6)(一)稳定当地胶农的收益预期 (6)(二)推动“保险+期货”在全国范围内的开展 (6)(三)丰富精准扶贫的开展形式,彰显期货行业独特价值 (6)五、“保险+期货”前景展望及面临的问题 (7)(一)基差问题亟待解决 (7)(二)需要获得“保险+期货”业务财政补贴 (7)(三)需要监管部门的政策护持 (8)六、结论 (8)参考文献 (9)天然橡胶“保险+期货”业务风险管理实务研究---以云南勐腊橡胶价格保险精准扶贫项目为例本世纪初以来,国家出台了一系列支持“三农”、保障粮食等农产品供给和稳定农产品市场的政策。

在这些政策中,最低收购价和临时收储这两项“托市”政策无疑对保护农民利益和稳定市场起到了重要作用,但多年的“托市”政策干扰了市场的价格形成机制,削弱了农产品的市场竞争力。

因此,推动农产品价格形成机制的改革势在必行,一方面要让市场在资源配置中发挥决定性作用,另一方面供给侧结构性改革也倒逼了农产品价格形成机制的改革。

不过这也带来了农产品市场价格波动的加大,农产品生产者、加工贸易企业面临的风险和不确定性增加,市场价格有赖于通过有效的市场机制去发现。

这需要期货市场发挥功能和作用,提供化解和对冲市场风险的机制,为实体企业提供多样的避险工具。

实际上,在助力农产品价格改革中,期货市场进行了积极的实践和创新,包括完善市场规则、健全品种体系、优化交割机制、创新“保险+期货”模式等。

特别是“保险+期货”这一模式,起到了“1+1>2”的效果,它将保险和期货两种市场机制有机结合,分散了农业生产者的价格风险,起到了稳定基本收益的作用。

2017年浙商期货联合人保财险北京分公司在云南勐腊县开展橡胶价格保险精准扶贫项目。

截止到9月15日,项目稳步运行中,为试点地勐腊县的2万多亩橡胶提供价格保险,承保现货量2000吨,保障金额逾5000万元,该县1000多户贫困胶农受益。

本文以云南勐腊橡胶价格保险精准扶贫项目为例,对“保险+期货”的业务模式、对当地农户的保障效果以及未来的发展前景作初步探索。

一、当前国内橡胶产业的发展由于我国的地理纬度原本不适合种植天然橡胶,因此我国种植的胶林,割胶期短于东南亚各国,单位面积产量低于东南亚各国,在种植成本上处于天然劣势。

但橡胶又作为国家重要的战略资源,在大宗商品中占有重要的地位,橡胶产业一直以来得到国内政策的扶持发展。

我国的天然橡胶产量在80万吨/年左右波动,曾在2013年达到峰值87万吨,而近年来随着天然橡胶价格下跌,生产意愿降低,2016年国内天然橡胶产量下滑到76万吨,种植面积约100万公顷,其中云南、海南作为国内重要的天然橡胶生产区域,2016年的产量分别为40万吨和34万吨。

与此相对应,我国作为全国最大的天然橡胶消费国,2016年橡胶的消费量达到472万吨,远远超过国内生产量,因此需要大量进口来满足。

从统计数据来看,中国天然橡胶进口量从2007年的155万吨增长到2016年的400万吨。

图1 国内橡胶生产情况数据来源:wind数据库。

作为世界天然橡胶的最大消费国,我国天然橡胶原料的近80%需要依赖国外进口。

与国内巨大市场需求不相称的是,天然橡胶原料价格连续3年大幅下跌,持续低迷。

交易价格长时间低于实际生产成本,国有胶园的可持续性发展受到严重影响,可能影响到国家天然橡胶战略资源的中长期保障。

从云南当地的调研反馈情况来看,部分胶农因经济收入过低而“丢刀弃岗”,一些民营橡胶园区甚至出现停止管护、割胶的现象。

二、在云南当地开展橡胶价格保险的必要性(一)中央推进“保险+期货”、金融扶贫工作开展2016、2017年中央一号文件都提出“深入推进农产品期货、期权市场建设,积极引导涉农企业利用期货、期权管理市场风险,稳步扩大‘保险+期货’试点”,推动模式迈入更深层次。

2016年“保险+期货”第一轮18个试点项目涵盖了13个省区的大豆、玉米、棉花和白糖等重点农产品品种。

2017年试点增加到79个,在稳步扩大价格保险的基础上又增加了收入险。

在《中国证监会关于发挥资本市场作用服务国家脱贫攻坚战略的意见》的文件指导下,浙商期货积极响应期货市场“服务三农”及“精准扶贫”的号召,探索利用金融衍生品工具保障农民收入、切实服务三农的业务模式。

(二)云南勐腊当地胶农存在风险管理需求勐腊县是云南省的国家级贫困县,2016年全县生产总值(GDP)81.51亿元,农村居民人均可支配收入8981元。

该县橡胶种植面积224.2万亩,干胶产量16.8万吨,是县内农民的主要经济来源。

近年来天然橡胶的金融属性加重,受到宏观经济以及行业调控的影响加大,导致橡胶整体行情波动加剧。

2016年整体行情上涨超过80%,在2017年整体出现反转,国内橡胶现货价格最低跌至12000元/吨,相对于3月初的17700元/吨下跌32%,橡胶价格的剧烈波动无疑不利于橡胶的正常稳定种植和生产。

同时,橡胶生产成本大幅上升,严重影响胶农收益。

根据相关数据,2016年与2011年相比,我国每亩橡胶生产成本费用由1050元/亩涨到1800元/亩,橡胶胶乳收购均价却由过去的25000元/吨跌至9500元/吨。

胶农们辛苦劳作,收入不增反降,甚至出现割胶利润不足以覆盖割胶成本的现象。

此外,割胶工普遍老龄化,橡胶价格剧烈波动导致的收入不稳定性对其情绪影响非常大,割胶积极性受挫,弃割现象时有发生,造成了经济产值的巨大浪费。

而劳动人口外流打工,又限制了当地经济的发展。

因此,如何帮助数量众多且分散的胶农规避橡胶价格波动带来风险,保障其利益,稳定其生产积极性,既是关系到当地橡胶产业发展的问题,也是关乎民生的大事。

(三)上海期货交易所的大力支持为响应国家关于扶贫攻坚的战略号召以及中央一号文件精神,帮助橡胶产区的贫困户们早日脱贫,以实现期货市场服务橡胶产业、服务实体经济的初衷,上海期货交易所在2016年开展了天然橡胶“保险+期货”的项目调研,多次组织赴云南、海南等地实地考察了橡胶产业链的各个环节,和当地政府、各相关部门、企业和农户代表深入交流,听取各方需求和建议,借鉴了各家交易所“保险+期货”试点的开展情况及业界参与情况,并据此对所有收到的方案进行了仔细研究和反复论证。

2017年5月,上期所举行“保险+期货”精准扶贫试点项目签约仪式,23家期货公司与上期所签署了项目合作协议书。

自此,由上期所发起并支持的天然橡胶“保险+期货”精准扶贫试点项目正式启动。

据了解,上期所专门投入扶持资金3960万元,覆盖海南省、云南省15个贫困区县,其中14个为国家级贫困县,涉及天然橡胶现货产量约36000吨,种植面积约40万亩。

三、勐腊县橡胶价格保险精准扶贫项目的实践情况(一)项目模式及要素云南勐腊天然橡胶价格保险精准扶贫项目承保现货量2000吨,承保面积约在2万亩,涉及农户1030户,保险金额逾3000万元。

在模式上,勐腊县人民政府负责项目统筹协调及相关政策落实;当地胶农直接购买保险参保以较小的代价保证了预期保值价格收入水平,避免了天然橡胶价格下跌的巨大风险;人保财险北京分公司为当地胶农开发天然橡胶价格保险并通过购买风险管理公司的场外看跌期权产品进行再保险,以对冲天然橡胶农产品价格下降可能带来的风险;期货风险管理公司在期货交易所进行相应的复制看跌期权操作,进一步转移风险,最终形成风险转移、各方受益的闭环。

表1 项目要素(二)项目赔付方案为提高胶农的参与积极性,浙商-人保团队为胶农设计了三款保险方案(全亚式、触碰式、亚美式),农户可以根据自身的实际需求选择保险方案,作为利用金融工具保护自身利益的初步尝试。

最终,结合农户需求和当地实际,农户选择了全亚式的赔付方案(亚式看跌期权),即方案中的市场价格设定为项目标的RU1801在保险期内收盘价的算术平均价,项目了结后,市场价格若低于保险价格,则保险公司对参保农户提供差价赔付。

图2 亚式看跌期权盈亏图(三)项目进度云南勐腊天然橡胶价格保险项目从2017年4月初开始筹备,并于4月中旬和5月中旬分别前往版纳当地开展了两次调研活动,与当地政府、生产企业、种胶农户进行了密切沟通。

6月,浙商团队和人保财险北京分公司签订了项目投保单,并于7月12日前往勐腊当地进行了项目签约仪式。

当前,浙商团队已将保费补贴211.5万元(占总保费比例的94.7%)支付给保险公司,权利金支付流程已经完成,对冲操作同步进行中。

四、实施橡胶“保险+期货”项目的重要意义(一)稳定当地胶农的收益预期勐腊县是国家级贫困县,橡胶是当地的支柱产业。

近年橡胶价格剧烈波动,勐腊县胶农增收乏力,当地政府脱贫工作任重道远。

为帮助胶农走出“价贱伤农”的困境,在勐腊县人民政府和上海期货交易所的支持下,浙商期货联合人保财险在当地开展橡胶“保险+期货”精准扶贫试点。

农户通过该项目运用场外看跌期权间接参与了对橡胶现货的套期保值过程。

如果橡胶市场价格相对保险价格下跌,胶农可以获得差价赔付,取得预期收益;如果橡胶市场价格上涨,胶农可以按照较高的现货价格销售,取得较高的销售收入。

农户收益预期稳定,对当地经济稳定发展有重要意义。

据当地政府反馈,该项目实施后,农户丢刀弃岗,外出打工,造成橡胶资源浪费的现象得到缓解,胶农割胶积极性得到提高。