20120516-兴业证券-年报专题分析之二:表外业务分析

证券行业工作中的资产负债表分析

证券行业工作中的资产负债表分析在证券行业从事金融分析的工作中,资产负债表分析是一项不可或缺的重要任务。

通过仔细研究公司的资产负债状况,我们可以更好地了解公司的财务健康状况,为投资决策提供依据。

本文将探讨证券行业中资产负债表分析的重要性以及常用的分析方法。

一、资产负债表的重要性资产负债表是公司财务状况的全面反映,它将公司的资产、负债和所有者权益清晰地呈现在我们面前。

对于证券从业人员而言,深入理解和分析资产负债表是做好金融分析工作的基础。

首先,资产负债表提供了公司的资产结构和负债结构的信息。

从资产结构方面,我们可以了解到公司的核心资产,如现金、应收账款、存货等,以及非经常性资产,如投资和固定资产。

从负债结构方面,我们可以了解到公司的债务比例、短期债务和长期债务的占比,以及资本结构和偿债能力。

其次,资产负债表可以帮助我们评估公司的财务健康状况。

通过分析资产负债比例,我们可以判断公司的盈利能力、资本结构和债务风险。

当资产负债比例处于合理范围内时,说明公司的财务状况较好;而当资产负债比例过高时,可能意味着公司存在债务过重的风险。

最后,资产负债表可以为投资决策提供重要的参考。

通过分析公司的资产负债表,我们可以了解到公司的经营状况和财务策略,进而预测其未来的发展潜力和风险。

这对于证券从业人员来说十分重要,能够帮助我们做出明智的投资决策。

二、常用的资产负债表分析方法1. 资产负债表分析比率通过计算并比较一系列特定的比率,我们可以深入了解公司的财务状况和经营表现。

- 流动比率:流动比率=流动资产/流动负债。

该比率反映了公司是否能够用其流动资产偿还其流动负债。

一般来说,流动比率超过2才被认为是理想的,低于1则可能表示公司流动性风险较高。

- 速动比率:速动比率=(流动资产-存货)/流动负债。

与流动比率类似,速动比率更注重公司在没有存货的情况下能否偿还债务。

通常来说,速动比率在1以上是较好的。

- 负债比率:负债比率=总负债/总资产。

证券投资学第四章行业分析PowerPoint演示文稿

建设资源节约型

建设环境友好型

受益板块

消费类公司

农资类公司;消费类公司

服务业尤其是现代服务业; 先进制造业 东北以及中部地区公司

房地产开发、建筑建材、生活服 务业 社会资源类公司; 生产节能设备公司 社会环保类公司

四、行业的市场结构分析

市场类型综合比较

行业结构与行业竞争

• 行业竞争分析

(三)产业的要素集约度

1、资本密集型 ➢需要大量的资本投入的产业

2、技术密集型 ➢技术含量较高

3、劳动密集型 ➢主要依赖劳动力

(四)我国上市公司的行业分类-1

• 沪市上市公司行业分类(上证所《上市公司行业分 类说明》) – 行业分类的标准 • 基础:摩根斯坦利和标准普尔公司联合发布 的全球行业分类标准(GICS) • 参照:证监会《上市公司行业分类指引》 – 上市公司行业划分根据上市公司年报每年调整 一次

– 波特将竞争策略定义为企业为了获得利润而在 行业竞争中争取有利地位的手段

– 五力模型

• 现有厂商的竞争 • 潜在进入者 • 替代产品 • 需求方议价能力 • 供应方议价能力

行业结构与行业竞争

• 五力模型结构图

案例:网络设备行业的市场结构

五、行业的经济周期敏感度分析

行业的经济周期敏感度分析

比较项目 与经济周期关 产生原因 系

三、产业的生命周期分析

•产业的生命周期

• 指一个产业从它萌芽、成长、壮大到衰退、消失的过程, 是一个产业在国民经济中所存在的时间长短。

产业的生命周期

案例:小灵通用户生命周期

案例:台湾各类电路板产品生命周期

案例:PHS的生命周期

•证券价 格波动 幅度大 ,风险 高

兴业证券股份有限公司_企业报告(供应商版)

1.2 业绩趋势

近 3 月(2022-12~2023-02):

近 1 年(2022-03~2023-02):

本报告于 2023 年 02 月 09 日 生成

1 / 23

近 3 年(2020-03~2023-02):

1.3 项目规模

1.3.1 规模结构 近 1 年兴业证券股份有限公司的中标项目规模主要分布于小于 10 万元区间,占总中标数量的 80.6%。 500 万以上大额项目 0 个。 近 1 年(2022-02~2023-02):

本报告于 2023 年 02 月 09 日 生成

3 / 23

1.4 地区分布

近 1 年兴业证券股份有限公司中标项目主要分布于四川、福建、河南等省份,项目数量分布为 7 个、5 个、4 个,占比企业近 1 年项目总数的 44%。从中标金额来看,四川、广东、福建的中标总金额较高, 表现出较高的地区集中度。

目标单位: 兴业证券股份有限公司

报告时间:

2023-02-09

报告解读:本报告数据来源于各政府采购、公共资源交易中心、企事业单位等网站公开的招标采购 项目信息,基于招标采购大数据挖掘分析整理。报告从目标企业的投标业绩表现、竞争能力、竞争 对手、服务客户和信用风险 5 个维度对其投标行为全方位分析,为目标企业投标管理、市场拓展 和风险预警提供决策参考;为目标企业相关方包括但不限于业主单位、竞争对手、中介机构、金融 机构等快速了解目标企业的投标实力、竞争能力、服务能力和风险水平,以辅助其做出与目标企业 相关的决策。 报告声明:本数据报告基于公开数据整理,各数据指标不代表任何权威观点,报告仅供参考!

1.1 总体指标 ..........................................................................................................................1 1.2 业绩趋势 ..........................................................................................................................1 1.3 项目规模 ..........................................................................................................................2 1.4 地区分布 ..........................................................................................................................4 1.5 行业分布 ...........................................................................................................................5 二、竞争能力 .................................................................................................................................7 2.1 中标率分析 ......................................................................................................................7 三、竞争对手 .................................................................................................................................7 3.1 主要竞争对手....................................................................................................................7 3.2 重点竞争项目....................................................................................................................8 四、服务客户 .................................................................................................................................9 4.1 关联客户中标情况 ............................................................................................................9 4.2 主要客户投标项目............................................................................................................9 五、信用风险 ...............................................................................................................................10 附录 .............................................................................................................................................18

兴业证券研究报告

兴业证券研究报告

兴业证券研究报告

兴业证券研究报告是对国内外在金融市场中表现优异的的证券进行深入研究和分析的报告,以帮助投资者做出明智的投资决策。

一份典型的兴业证券研究报告通常包括以下几个部分:

第一部分是公司基本面分析。

该部分主要对被研究公司的经营状况进行深入剖析,包括财务状况、盈利能力、现金流状况等。

通过对公司的基本面分析,投资者可以了解公司当前的经营情况和未来的发展潜力。

第二部分是行业分析。

该部分主要对被研究公司所属的行业进行深入研究,包括行业的发展趋势、竞争格局、政策法规等。

通过对行业的分析,投资者可以了解行业的整体状况和前景,从而判断被研究公司在行业中的竞争力。

第三部分是公司股价走势分析。

该部分主要对被研究公司的股价走势进行技术分析,包括股价的趋势、支撑位和阻力位等。

通过对股价走势的分析,投资者可以了解被研究公司的股价走势和可能的投资机会。

第四部分是投资建议。

该部分主要根据前面的分析结果,向投资者提出具体的投资建议,包括买入、持有或者卖出。

通过投资建议,投资者可以得到专业的投资指导,从而做出明智的投

资决策。

总之,兴业证券研究报告是投资者在进行投资决策之前必须参考的重要信息。

投资者可以通过研究报告了解被研究公司的基本情况、行业状况和股价走势,从而做出明智的投资决策。

同时,投资者也应该谨慎对待研究报告中的建议,自行判断是否适合自己的投资风险承受能力和投资目标。

2012年证券行业分析报告

2012年证券行业分析报告/clcz20122012年4月目录一、我国证券行业的监管情况 (4)1、行业监管体制 (4)2、行业监管内容 (7)(1)行业准入管理 (7)(2)业务监管 (7)(3)日常管理 (7)3、行业主要法律法规及政策 (7)二、我国证券行业的市场情况 (9)1、行业发展概况 (9)2、行业竞争形势 (10)(1)业务品种相对单一,同质化竞争现象比较突出 (11)(2)行业集中度提高,证券公司间分化严重 (11)(3)行业对外开放程度不断加深,国际竞争压力日益显现 (11)3、进入本行业的主要障碍 (12)(1)行业准入管制 (12)(2)资本进入壁垒 (12)4、行业利润水平的变动趋势及变动原因 (13)三、影响我国证券行业发展的因素 (15)1、有利因素 (15)(1)明确的国民经济发展规划和有利的产业政策导向 (15)(2)持续快速发展的宏观经济和广阔的市场发展空间 (16)(3)行业发展的制度基础发生根本性变革 (17)2、不利因素 (17)(1)资本规模偏小,抵御风险能力较弱 (17)(2)人才储备不足,难以满足行业发展需要 (18)(3)行业开放加速,国际化和混业化竞争带来巨大压力 (18)四、行业竞争态势 (19)一、我国证券行业的监管情况1、行业监管体制我国证券行业监管体制伴随着证券行业的整体发展,不断变革和发展,经历了一个从分散多头监管、分级监管到集中统一监管的过程,大致可分为以下三个发展阶段:初创阶段(1992 年以前):此一时期我国证券市场没有集中统一的监管,主要由人民银行主管,原国家体制改革委员会、其他政府机构和上海、深圳两地政府参与管理,行业监管呈现分散、多头监管的特点。

分级监管阶段(1992 年-1997 年):1992 年10 月,国务院决定成立原国务院证券管理委员会和证监会,统一监管全国证券市场,同时将发行股票的试点从上海、深圳等少数地方推广到全国;1996 年3 月,证监会授权部分省、自治区、直辖市、计划单列市和省会城市的证券期货监管部门对证券和期货市场行使部分监管职责,至此形成中央和地方分级监管的全国证券监管体系。

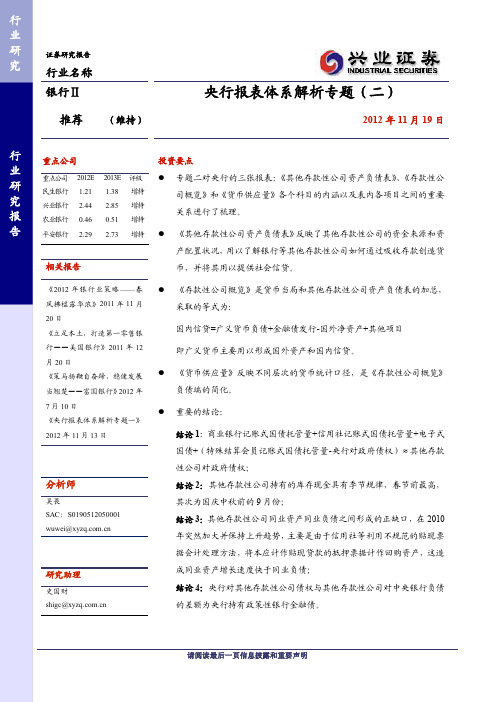

20121119-兴业证券-银行业:央行报表体系解析专题(二)

请阅读最后一页信息披露和重要声明- 2 -

行业研究报告

1、其他存款性公司资产负债表

其他存款性公司是能够吸收存款,进行资金清算,同时发放贷款向社会提供 信贷的金融机构。它最重要的特征在于能够通过负债,创造广义货币。

非存款类负债,数量较小,只有几百亿的规模,是银行在经营过程中产生的 对非金融居民负债。

11)、12)和 13)为其他存款性公司对非金融机构和住户的负债。

请阅读最后一页信息披露和重要声明- 5 -

行业研究报告

14)对中央银行负债

包括持有的央行再贷款、再贴现和逆回购的余额。与《货币当局资产负债表》

中的对其他存款性公司债权相对应,但是后者还包括持有的金融债(主要是政策

分析师

吴畏 SAC:S0190512050001 wuwei@

研究助理

史国财 shigc@

《存款性公司概览》是货币当局和其他存款性公司资产负债表的加总, 采取的等式为:

国内信贷=广义货币负债+金融债发行-国外净资产+其他项目

即广义货币主要用以形成国外资产和国内信贷。

民生银行 1.21 1.38 增持

究

兴业银行 2.44 2.85 增持

报

农业银行 0.46 0.51 增持

司概览》和《货币供应量》各个科目的内涵以及表内各项目之间的重要 关系进行了梳理。

告

平安银行 2.29 2.73 增持 《其他存款性公司资产负债表》反映了其他存款性公司的资金来源和资

产配置状况,用以了解银行等其他存款性公司如何通过吸收存款创造货

兴业证券(601377)2016-2020年二季度财务报表数据-原点参数

期货经纪、证券研究与销售交易等解决方案。投资银行部门为

企业客户、政府客户提供股票融资及并购融资等一站式直接融

资服务。资产管理部门为机构和个人客户提供各类券商资产管

理服务以及私募投资基金管理服务。自营投资部门从事股票、

衍生品及股权的自营投资、交易及做市业务。海外业务部门细报表,见EXCEL附表。

序号 1 2 3 4 5 6 7 8 9 10 11 12

13

兴业证券(601377)2016-2020年二季度财务报表数据-原点参数

目录

公司基本信息 资产负债表-BS(本币) 资产负债表-BS(人民币) 资产负债表-BS(美元) 利润表-IS(本币) 利润表-IS(人民币) 利润表-IS(美元) 现金流量表-CF(本币) 现金流量表-CF(人民币) 现金流量表-CF(美元) 报表货币换算汇率表

报表期间: 2016-2020

内容

说明 — 原始财报,可登陆原点参数"全球上市企业数据库"查看。 — 文件格式为EXCEL,按表分开存放,详见附表。 — 所有科目为中文 — 所有货币换算为报告期当期汇率

— 本币为公司财报原始的货币

公司名称 公司英文名称 公司简称 股票代码 交易所 成立时间 上市时间 注册地址 员工数

公司简介

公司基本信息表

兴业证券股份有限公司 China Industrial Securities Co.,Ltd 兴业证券 601377 上海证券交易所 2000-05-19 2010-10-13 福州市湖东路268号 8334 兴业证券股份有限公司是一家主要从事证券经纪及其他相关业

务的中国公司。该公司通过五个部门运营。经纪部门为零售客

投资者必读-明明白白看年报-第2章

第2章庖丁解牛年报正文概述上市公司公布的年报有两个版本:一是年报正文;二是年报正文摘要。

从2008年年报来看,一份年报正文的篇幅平均在11万字左右,内容相当庞杂。

因此,快速浏览或查询年报的有价值信息,是每一位投资者应掌握的基本功。

本章主要讲解年报正文的格式及内容框架,使投资者对年报格局心中有数。

【十三部分】年报内容分为十三个部分。

前十二个部分是“规定动作”,属于必须披露的内容,第十三部分是“自选动作”,可以省略。

规定动作部分,各上市公司的格式基本一致,但内容详略各异,结构偶有微调。

其中,比较重要的是第三、第四、第五、第六、第八、第十、第十一部分,投资者如果十分关注一家上市公司,这七部分内容是必读选项;如果是一般关注,可以只看第三、第八和第十一部分;如果简单浏览,只看第三部分即可。

以下将对十三个部分一一概述。

重要提示重要提示篇幅很短,一般分为四段。

其中第一段是上市公司管理层对年报真实性所做的承诺。

如果年报出了问题,上述机构和人员将据此承担法律责任。

正常情况下,该段陈述没有任何差别。

但极个别情况下,有人会对年报发表不同意见。

这种情况一般出现在上市公司发生重大问题之时,比较典型的例子是科龙电器的2005年年报。

当时,科龙电器因财务造假被证监会查处,一系列黑幕正有待揭开。

因此,对于2005年年报的真实、准确和完整,一些独立董事、监事表示了不同意见。

虽然上述情况出现概率极低,但投资者拿到年报后,不妨扫一眼该段,如有异常,须认真阅读。

重要提示第二段是讲,董事会审议年报时,董事会成员是否全部出席。

这一段意义不大。

第三段是讲会计师事务所对上市公司财务报表出具了什么类型的审计报告。

相当于会计师对报表的鉴定,本书第4章对此有专门解读。

第四段是公司相关负责人对上市公司财务报告真实性、准确性的声明,意义不大。

公司基本情况该部分主要是介绍上市公司的最基本信息,相当于一张名片,有价值信息很少。

对投资者可能有帮助的,是董事会秘书及证券事务代表的联系电话。

证券公司财务报表分析

(三)比较利润表

项目

一、营业收入 手续费及佣金净收入 利息净收入 投资收益 公允价值变动收益 汇兑收益 其他业务收入 二、营业支出 营业税金及附加 业务及管理费 资产减值损失(损失以负

号填列) 其他业务成本 三、营业利润 加:营业外收入 减:营业外支出 四、利润总额 减:所得税费用 五、净利润

比较利润表

证券公司财务报表分析

一、公司简介

中信证券股份有限公司于 1995 年 10 月25 日正式成立, 原为有限责任公司,注册资本为人民币 300,000,000.00 元, 由中国中信集团公司(原中国国际信托投资公司) 、中信宁 波信托投资公司、中信兴业信托投资公司和中信上海信托投资 公司共同出资组建。1999 年,经中国证券监督管理委员会批 准,本公司增资改制为股份有限公司,企业法人营业执照公司 于 2003 年1 月6 日在上海证券交易所上市。

三公司的主要财务指标分析一比较式会计报表中变动幅度超过30以上项目的情况项目2009年12月31日2008年12月31日增减货币资金1292050850924180411873303426068结算备付金9837618433615010957190999632交易性金融资产11887157177536004843167179796买入返售金融资产1903140344603326520961644279存出保证金1420042360915187320428517375持有至到期投资62803080628100长期股权投资3436499079232591872529913259在建工程15340449100014790966911027150递延所得税资产95427059867727696584033114衍生金融负债62302057528794973011636卖出回购金融资产款179227051740985931871405010857代理买卖证券款1124776695656761069718880418418代理承销证券款2251872341047090859983782应付职工薪酬5893886484464356712984783528预计负债5636672412154361297355161递延所得税负债412728658381806121569012852盈余公积3723989184362800131671333299一般风险准备6922940001644820306546044362少数股东权益321494316179230454487486395货币资金09年比08年增长6068主要是因为客户保证金存款增加

2012年中国证券行业调查报告

2012-2016年中国证券行业调查与投资分析报告内容简介据wind数据显示:2011年境内上市公司股票市场总成交额41.97万亿元,较2010年减少22.45%;股票市场总融资额7021.20亿元,较2010年减少28.43%,其中首发融资额2680.75亿元,较2010年减少44.79%,再融资融资额4340.45亿元,较2010年减少12.41%。

经纪业务和承销业务为证券行业贡献主要的收入来源,经纪业务收入与成交额密切相关,而承销业务也受到股票市场融资额的影响。

此外,证券行业近年来的合规运营使行业成熟度日益提高,监管层持续规范监管的同时日益加大对行业发展的扶持力度,各项促进行业创新发展的机制逐步推出:2011年7月,证监会公布《证券公司直接投资业务监管指引》,正式将券商直投业务纳入常规监管;2011年10月,证监会发布了《转融通业务监督管理试行办法》、《关于修改〈证券公司融资融券业务试点管理办法〉的决定》和《关于修改〈证券公司融资融券业务试点内部控制指引〉的决定》,转融通各项相关机制的建立日趋完善,随后11月两市交易所也分别发布《融资融券交易实施细则》,融资融券标的由此前的90只扩容至285只,转融通机制的推出又进一步;2011年12月,在港签署的《〈内地与香港关于建立更紧密经贸关系的安排〉补充协议八》中,允许人民币合格境外投资者(RQFII)投资境内证券市场,随后12家证券公司和9家基金公司的香港子公司获批了RQFII试点业务资格。

随着我国证券行业运营的日趋规范,证券行业将面临新的发展机遇及挑战。

智研咨询发布的《2012-2016年中国证券行业调查与投资分析报告》共十一章。

首先介绍了中国证券行业的概念,接着分析了中国证券行业发展环境,然后对中国证券行业市场运行态势进行了重点分析,最后分析了中国证券行业面临的机遇及发展前景。

您若想对中国证券行业有个系统的了解或者想投资该行业,本报告将是您不可或缺的重要工具。

证券营业部财务分析报告(3篇)

第1篇一、前言证券营业部作为证券公司的重要组成部分,是证券公司业务开展的基础平台。

通过对证券营业部的财务状况进行分析,可以全面了解其经营状况、盈利能力和风险控制水平,为证券公司管理层提供决策依据。

本报告以某证券营业部为例,对其财务状况进行详细分析。

二、财务状况概述1. 营业收入2019年,该证券营业部营业收入为1000万元,较2018年增长20%。

其中,手续费及佣金净收入为800万元,同比增长25%;利息净收入为100万元,同比增长10%;其他业务收入为100万元,同比增长5%。

2. 营业成本2019年,该证券营业部营业成本为500万元,较2018年增长10%。

其中,手续费及佣金支出为300万元,同比增长15%;利息支出为100万元,同比增长10%;其他业务支出为100万元,同比增长5%。

3. 净利润2019年,该证券营业部实现净利润500万元,较2018年增长10%。

其中,手续费及佣金净收入为500万元,同比增长25%;利息净收入为100万元,同比增长10%;其他业务净收入为0万元。

三、盈利能力分析1. 营业利润率2019年,该证券营业部营业利润率为50%,较2018年提高5个百分点。

这说明该证券营业部在2019年的盈利能力有所增强。

2. 净利率2019年,该证券营业部净利率为50%,较2018年提高5个百分点。

这说明该证券营业部在2019年的盈利能力较强。

3. 毛利率2019年,该证券营业部毛利率为50%,较2018年提高5个百分点。

这说明该证券营业部在2019年的成本控制能力有所提高。

四、运营效率分析1. 资产周转率2019年,该证券营业部资产周转率为2次,较2018年提高0.5次。

这说明该证券营业部在2019年的资产运营效率有所提高。

2. 营业收入增长率2019年,该证券营业部营业收入增长率为20%,较2018年提高5个百分点。

这说明该证券营业部在2019年的业务拓展能力较强。

3. 净利润增长率2019年,该证券营业部净利润增长率为10%,较2018年提高5个百分点。

兴业证券研究报告

兴业证券研究报告兴业证券是中国大陆的一家综合性证券公司,业务范围涵盖了股票、债券、期货、基金、投资银行等领域。

下面是对兴业证券的研究报告,该报告将以1000字为篇幅。

兴业证券是中国证券市场的重要参与者之一,公司拥有雄厚的实力和丰富的经验。

兴业证券通过自身的研究能力、投资咨询和风险管理等方面的专业能力,提供全方位、多层次的证券服务,为投资者提供准确、及时的投资信息和建议。

首先,从兴业证券的财务状况来看,公司实力雄厚。

根据最新财务报表,兴业证券的净资产总额达到亿元,资产负债率控制在个位数百分比。

同时,公司拥有大量的现金流和流动性,为投资者提供了良好的保障。

其次,兴业证券在研究方面具备强大的能力。

公司拥有一支高素质的研究团队,专注于对不同行业、公司和宏观经济的研究。

通过深入分析和细致调研,兴业证券能够提供独立、客观的研究报告,帮助投资者准确判断市场趋势和个股投资机会。

第三,兴业证券在投资银行领域有着丰富的经验和成功案例。

公司在股票发行、债券承销、并购重组等方面具备强大的实力和资源。

兴业证券广泛的客户群体,深入的投资者关系,以及成熟的市场运作能力,为客户提供个性化的发行方案和专业的服务。

另外,兴业证券在风险管理方面重视并加以实践。

公司建立了完善的风险管理体系,包括风险控制、风险预警和风险评估等环节。

通过严格的风险管理措施,兴业证券保证了投资者的资金安全,同时也降低了公司自身的风险。

然而,兴业证券也面临一些挑战。

首先,市场竞争激烈,行业竞争对手众多,兴业证券需要提高自己的竞争力,增强公司品牌形象和市场份额。

其次,监管环境复杂,监管政策和规定频繁变化,公司要保持敏锐的洞察力,及时调整和完善业务模式,以适应市场和监管的变化。

综上所述,兴业证券作为中国证券市场的重要参与者之一,拥有实力雄厚、经验丰富的特点。

公司在研究、投资银行、风险管理等方面具备强大的能力,并积极应对市场的变化和挑战。

相信兴业证券通过提供更加全面、专业的证券服务,将继续为广大投资者创造更大的价值。

证券行业行业分析及1H12业绩点评

证券公司的定义

证券行业总资产排名

证券业1H12每股收益排名

证券行业1H12数据

证券行业近一年市场表现

中信证券周k线

中信证券日k线

证券公司主要的收入构成

1

佣金收入:又称经济业务。每当有股票交易发生,券商就可以从中获得交易额一定比率的手续费,即佣金。一般佣金比率各公司差别不大,一般大客户可以享受更低的费率,交易频繁的客户也可以根据情况申请到较低的佣金费率。

投行业务项目的多少决定了投行业务收入的规模。近年来,中小板和创业板的设立,使得券商承销收入不断增加,收入占比不断提高。但是大券商具有品牌效应,获取项目能力较强。

证券公司的收入构成——投行业务

证券公司的收入构成——投行业务

证券公司的收入构成——投行业务

自营业务:券商以自有资金参与投资,自负盈亏。

自营业务风险最大,市场越好收益也越高。

证券公司的收入构成——自营业务

证券公司的收入构成——自营业务

证券公司的收入构成——自营业务

A

B

证券公司的收入构成——资产管理

证券公司的收入构成——资产管理

证券公司的收入构成——其他业务

融资融券:又称“证券信用交易”或保证金交易,是指投资者向具有融资融券业务资格的证券公司提供担保物,借入资金买入证券(融资交易)或借入证券并卖出(融券交易)的行为。从世界范围来看,融资融券制度是一项基本的信用交易制度。2010年03月30日,上交所、深交所分布发布公告,表示将于2010年3月31日起正式开通融资融券交易系统,开始接受试点会员融资融券交易申报。融资融券业务正式启动。

证券行业行业分析及1H12业绩点评

单击添加副标题

单击此处添加文本具体内容,简明扼要地阐述你的观点

兴业证券股份有限公司余姚四明西路证券营业部介绍企业发展分析报告

Enterprise Development专业品质权威Analysis Report企业发展分析报告兴业证券股份有限公司余姚四明西路证券营业部免责声明:本报告通过对该企业公开数据进行分析生成,并不完全代表我方对该企业的意见,如有错误请及时联系;本报告出于对企业发展研究目的产生,仅供参考,在任何情况下,使用本报告所引起的一切后果,我方不承担任何责任:本报告不得用于一切商业用途,如需引用或合作,请与我方联系:兴业证券股份有限公司余姚四明西路证券营业部1企业发展分析结果1.1 企业发展指数得分企业发展指数得分兴业证券股份有限公司余姚四明西路证券营业部综合得分说明:企业发展指数根据企业规模、企业创新、企业风险、企业活力四个维度对企业发展情况进行评价。

该企业的综合评价得分需要您得到该公司授权后,我们将协助您分析给出。

1.2 企业画像类别内容行业空资质增值税一般纳税人产品服务授权范围内经营证券业务(凭有效许可证经营)1.3 发展历程2工商2.1工商信息2.2工商变更2.3股东结构2.4主要人员2.5分支机构2.6对外投资2.7企业年报2.8股权出质2.9动产抵押2.10司法协助2.11清算2.12注销3投融资3.1融资历史3.2投资事件3.3核心团队3.4企业业务4企业信用4.1企业信用4.2行政许可-工商局4.3行政处罚-信用中国4.5税务评级4.6税务处罚4.7经营异常4.8经营异常-工商局4.9采购不良行为4.10产品抽查4.12欠税公告4.13环保处罚4.14被执行人5司法文书5.1法律诉讼(当事人)5.2法律诉讼(相关人)5.3开庭公告5.4被执行人5.5法院公告5.6破产暂无破产数据6企业资质6.1资质许可6.2人员资质6.3产品许可6.4特殊许可7知识产权7.1商标7.2专利7.3软件著作权7.4作品著作权7.5网站备案7.6应用APP7.7微信公众号8招标中标8.1政府招标8.2政府中标8.3央企招标8.4央企中标9标准9.1国家标准9.2行业标准9.3团体标准9.4地方标准10成果奖励10.1国家奖励10.2省部奖励10.3社会奖励10.4科技成果11 土地11.1大块土地出让11.2出让公告11.3土地抵押11.4地块公示11.5大企业购地11.6土地出租11.7土地结果11.8土地转让12基金12.1国家自然基金12.2国家自然基金成果12.3国家社科基金13招聘13.1招聘信息感谢阅读:感谢您耐心地阅读这份企业调查分析报告。

兴业证券外资近期为何大幅流入后续怎么看

兴业证券外资近期为何大幅流入后续怎么看兴业证券发布研究报告称,7月25日-8月1日,北上资金持续净流入超500亿元,是近期A股主导性的增量资金,引发市场关注。

主因:1)7月中上旬,海外鹰派预期缓和,美元指数和美债利率上行压力缓解,人民币汇率企稳回升,催化外资逐渐开始回流;2)中国经济环比增长动能企稳回升,催化外资回流。

3)随着国内逆周期政策持续落地,外资对中国经济预期逐渐改善、对A股的信心逐渐修复。

该行认为短期外资或继续流入,但斜率大概率有所放缓,年底或是外资更大幅度加仓的时间窗口。

兴业证券主要观点如下:一、如何看待近期外资的大幅流入?7月底以来,随着内外“幺蛾子”缓和,外资回流超500亿元,为市场贡献增量资金,拉动A股企稳回升。

7月以来,在市场一片悲观之际,该行提出“来自美债利率上行、汇率贬值、外资流出的压力有望缓解”。

7月17日-23日,在二季度GDP不及预期导致外资大幅流出的背景下,该行强调“外资由于海外机构调整经济增长预期而出现再度流出之后,利空已基本充分释放。

”。

随着7月政治局会议的积极定调,7.25-8.1,北上资金流入538.5亿元,是近期市场主要的增量资金之一本轮外资的大幅流入主要归于三个方面:第一,7月中上旬,海外鹰派预期缓和,美元指数和美债利率上行压力缓解,人民币汇率企稳回升,催化外资逐渐开始回流。

美国6月通胀超预期回落,叠加就业市场“降温”,美元和美债震荡走弱,叠加中国内生经济动能回升,离岸美元兑人民币汇率自7.25的低点上涨至7.15左右,中国权益资产性价比回升,吸引海外资金、尤其是短线交易资金加仓中国。

第二,中国经济环比增长动能企稳回升,催化外资回流。

中国经济决定了A股分子端,对外资流入A股市场有较强的驱动力。

历史上,在PMI维持较高水平或者上升的阶段,外资流入的步伐往往提速,而当PMI回落或在荣枯线附近徘徊时,外资流入的步伐往往趋缓,甚至出现阶段性净流出。

6月以来,随着政策逐步落地、需求复苏,制造业PMI逐月回暖,经济的企稳回升带动外资再度加仓A股。

兴业证券总量研究报告

兴业证券总量研究报告兴业证券总量研究报告一、引言本研究报告旨在对兴业证券的总量进行研究分析。

通过对兴业证券的历史数据和相关经济环境因素的分析,我们将对兴业证券的总量进行预测,并提供相应的建议。

二、方法与数据来源本研究报告所采用的方法主要包括时间序列分析和回归分析。

我们将收集兴业证券的历史数据,包括每年的总量数据以及与兴业证券总量相关的经济环境因素数据。

数据来源包括兴业证券年报、财务报表以及相关宏观经济数据。

三、兴业证券总量的历史趋势分析通过对兴业证券历史数据的分析,我们发现其总量呈现逐年上升的趋势。

尤其是近几年,兴业证券总量增长迅速,呈现出井喷式增长的特点。

这一趋势可能受到金融市场的发展和兴业证券业务的扩张的影响。

四、与经济环境因素的关联分析我们对兴业证券总量与经济环境因素的关联进行了分析。

通过回归分析,我们发现兴业证券总量与GDP增长率、利率、股市指数等因素存在一定的正相关关系。

这意味着经济发展、利率变动以及股市行情的变化都可能对兴业证券总量产生影响。

五、兴业证券总量的预测与展望根据历史数据和经济环境因素的分析,我们对兴业证券总量进行了预测。

预测结果显示,未来几年内兴业证券总量仍将保持增长态势,但增速可能会逐渐放缓。

这一预测结果在一定程度上受到经济发展的影响,如经济增长速度的变化和政策环境的调整。

六、建议针对兴业证券总量的预测结果,我们提出以下建议:1.充分把握金融市场的发展机遇,加大业务拓展力度,以保持兴业证券总量的增长;2.密切关注经济环境的变化,及时调整投资策略,降低风险;3.加强与相关金融机构合作,共同发展,实现共赢。

七、结论通过对兴业证券总量的研究分析,我们得出结论:兴业证券总量呈现逐年上升的趋势,并受到经济环境因素的影响。

未来几年内,兴业证券总量仍将保持增长态势,但增速可能会逐渐放缓。

为了确保持续发展,兴业证券应把握市场机遇,加大业务拓展力度,并与相关机构合作,降低风险,实现共赢。

财富报告书--高级理财顾问

兴业证券优理宝财富报告书您的专属理财顾问*****分公司2012年7月尊敬的刘总:您好!衷心地感谢您一直以来对兴业证券的信任与支持,为了致力于提升您的资产配置,实现资产的保值增值,在与您多次交流的基础上,根据您的资产状况及过往投资情况,特为您量身定做了金融理财报告,供您参考与选择,不正之处敬请指正,以期进一步完善投资建议,让您轻松理财,品味幸福人生。

一、市场回顾与展望(一)市场回顾:消耗、抗战今年年初,我为您送去了一份我司2012年年度策略报告《消耗·黎明》,该报告从宏观上阐述了2012年“经济不死不活,政策不温不火,通胀不上不下,大盘不死不活”的状态2012年市场将处于底部区域不断震荡,存量资金不断消耗的过程,投资者在震荡中不断消耗,过程像抗战,最终将以惨胜来迎接黎明的来临。

今年上半年在板块走势中,表现较为突出的是券商、保险、房地产等低估值蓝筹股。

上半年区区300点的震荡,投资者在悲观和乐观两头剧烈波动,也印证了我司《消耗·黎明》中“消耗”的逻辑是相对准确的。

(二)后市展望:耕耘希望,不要在底部区域交出筹码我司策略团队推出了中期策略报告《耕耘希望·黎明之前》指出了从短期看,三季度处于“经济阶段性见底企稳,通胀偏低,政策面偏正面,房价企稳”的多因素改善共振的时间窗口,是投资者在熊市中的投资时机。

从中期看,经济不好股市未必没机会,首先,经济下滑是一个长期问题,经济艰难转型,未来GDP增速将保持6%-8%是一个常态,市场将“长期问题短期化看待”无限悲观情绪在未来将得到缓解,这是一个博弈的时机,1996-2001年A股表现及70年日本都表明了经济不好股市未必不好。

其次,变革开启新的契机,经济变革必将伴随着金融改革,而积极的股市政策是金融改革的重要组成部分,而证券市场的融资造血功能必将成为管理层采取积极政策的重要依据。

我们看好:收益流动性改善,收益业绩改善,收益政策红利推动的机会。

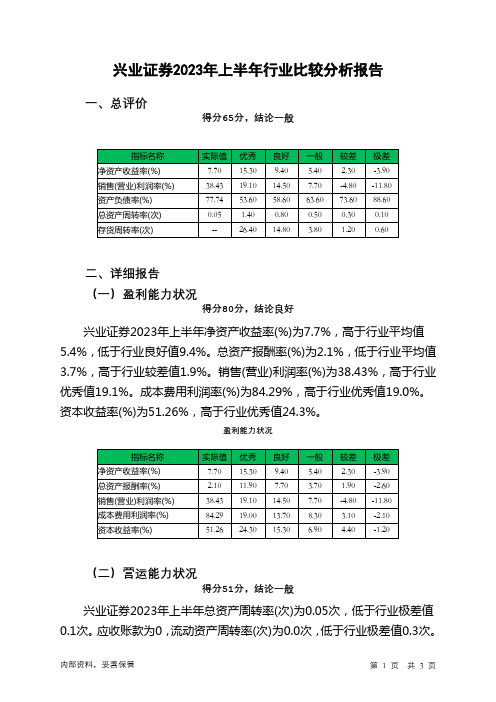

601377兴业证券2023年上半年行业比较分析报告

兴业证券2023年上半年行业比较分析报告一、总评价得分65分,结论一般二、详细报告(一)盈利能力状况得分80分,结论良好兴业证券2023年上半年净资产收益率(%)为7.7%,高于行业平均值5.4%,低于行业良好值9.4%。

总资产报酬率(%)为2.1%,低于行业平均值3.7%,高于行业较差值1.9%。

销售(营业)利润率(%)为38.43%,高于行业优秀值19.1%。

成本费用利润率(%)为84.29%,高于行业优秀值19.0%。

资本收益率(%)为51.26%,高于行业优秀值24.3%。

盈利能力状况(二)营运能力状况得分51分,结论一般兴业证券2023年上半年总资产周转率(次)为0.05次,低于行业极差值0.1次。

应收账款为0,流动资产周转率(次)为0.0次,低于行业极差值0.3次。

资产现金回收率(%)为1.5%,低于行业平均值2.5%,高于行业较差值-0.5%。

存货为0。

营运能力状况(三)偿债能力状况得分37分,结论较差兴业证券2023年上半年资产负债率(%)为77.74%,劣于行业较差值73.6%,优于行业极差值88.6%。

已获利息倍数为0.0,低于行业极差值1.8。

速动比率(%)为0.0%,低于行业极差值47.3%。

现金流动负债比率(%)为0.0%,低于行业平均值5.7%,高于行业较差值-5.9%。

带息负债比率(%)为24.36%,优于行业良好值40.7%,劣于行业最优值21.6%。

偿债能力状况(四)发展能力状况得分90分,结论优秀兴业证券2023年上半年销售(营业)增长率(%)为40.28%,高于行业优秀值18.8%。

资本保值增值率(%)为123.05%,高于行业优秀值116.5%。

销售(营业)利润增长率(%)为22.58%,高于行业优秀值13.3%。

总资产增长率(%)为9.71%,高于行业平均值9.2%,低于行业良好值14.4%。

发展能力状况(注:报告中使用的行业值为2022年社会服务业国资委企业绩效评价值。

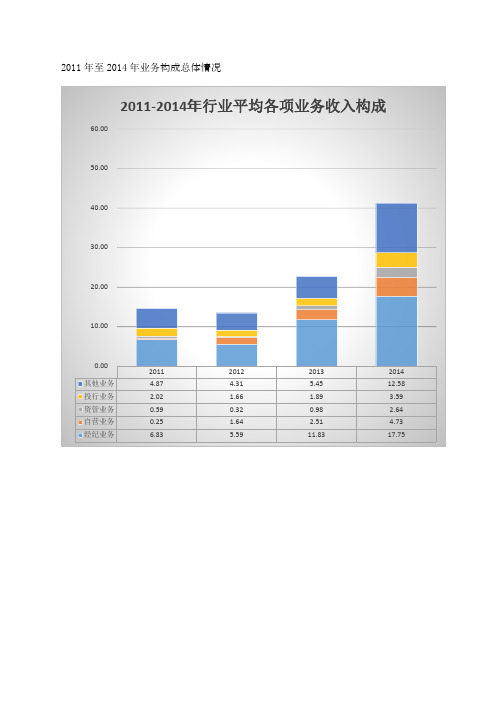

业务分析.

例大幅下滑,也说明了兴业证券在集中精力发展各项主营业务,正在探索其核心竞争力。

从图中可以看出兴业证券在代理买卖证券业务上净收入的变化方向与行业一致,在09年至12年内,当行业净收入缩减时,兴业证券虽然同时缩减,但是缩减幅度仅为行业一半,而在11年行情大好时,兴业证券的增量也相对小,说明企业的增长率比行业整体水平更加平稳,对于“靠天吃饭”的依赖程度更小。

而从13,14年的情况来看,在形势大好的前提下,兴业证券的净收入增长率已经略高出行业水平,同时,从历年来的市场份额变化情况来看,兴业证券正在逐步扩大其市场占有率,在10年-12年增势迅猛,而在此之后步伐放缓。

融资融券利息收入中国证券业协会最新数据显示,2013 年证券行业融资融券业务的利息收入达到184.62 亿元,比2012 年大幅增长2.5 倍,是全行业增长幅度最大的业务,收入占比也从2012 年的4%大幅跃升至12%,这一比例也超过了投行业务,成为继经纪业务和自营业务之后全行业的第三大收入来源。

0.84%1.01%1.25%1.27%1.30%20102011201220132014从证监会公布的数据可知,作为新经纪业务净收入支撑的两融业务利息还在以迅猛的趋势增长,行业前41家优秀证券公司的平均融资融券利息收入在14年达到了9.85亿元,相比13年增长了227%。

而兴业证券的两融收入和其虽有一定差距,但比去年同期增长279%,高出行业增速48%,同时排位也向前前进了两位。

这与2014年伊始公司迫不及待地发行短融券筹资这一举措有着密不可分的关系。

2014年证券融资类业务收入情况(单位:亿)45%2%53%2014年兴业证券融资交易构成融资融券业务利息收入约定回购利息收入股票质押利息收入元,较2013年增加172.73%,根据沪深交易所数据统计,位居行业第6位;公司约定购回业务待购回交易金额1.95亿元,位居行业第16位。

投行业务从万德统计的约40家券商在2011年至2014年的投行业务发展情况来看,自2012年之后,大部分券商投行业务收入集中在10-15亿元范围内,而随时间的发展,截止2014年,行业投行业务收入也出现了比较大的分化。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

关于承兑汇票的余额和增长情况,如下表所示:

表 1 承兑汇票变化情况(单位:百万)

招商银行 民生银行 兴业银行 交通银行 光大银行 宁波银行 工商银行 深发展 浦发银行 中信银行

2010

325,645 308,584 186,366 346,646 262,318 26,110 249,522 246,614 311,660 427,573

14.3% 13.5% 11.0% 8.1% -3.5% -14.8% 21.9%

招商银行和民生银行由于资本充足率和存贷比的双重限制,其贷款的增长仅在行业平均水平。但利用了 2011 年上半年对表外业务相对较弱的监管要求,两家公司均做高了这个属于社会融资总额但不受差别存款准 备金率管控的类授信业务,取得了良好的业绩发展。在保证金存款纳入准备金缴存范围后,2011 年下半年银 行整体承兑汇票的增长基本停滞。其中以南京银行为代表的城商行,由于存款中保证金存款比例高(15%以上), 对表外业务的调整力度较大。

2010 年以来在信贷规模管控的背景下,同业代付等创新业务的兴起。与之相关的国内信用证业务蓬勃发 展,使得 2011 年商业银行信用证规模的扩张独立于表外业务的整体变动趋势,获得了超过 70%的增长速度。 今年以来意在规避信贷额度限制的同业代付业务受到了监管部门的关注,未来信用证的增长趋势将受到监管要 求的影响。

表内外总资产

2010

2011

312,299

362,789

12,459,474

14,258,426

672,485

835,516

15,107,779

15,824,758

12,495,685

13,812,015

1,571,709

2,018,692

4,790,091

5,281,270

11,977,852

13,365,421

保函和信用证主要与银行的工程建设融资业务和国际业务相关,这两类业务目前在银行的表外业务中主要 承担相关业务的融资需求补充,也用于一些信贷额度规避的操作。这一部分表外业务风险加权系数较低, 主要体现各家银行对客户综合服务能力。

表 2 信用证和保函变化情况(单位:百万)

信用证

2010

2011

增速

2010

交通银行

51,224

82,755 61.56% 198,573

招商银行

59,221

81,063 36.88% 106,912

中国银行 184,061 191,250 3.91% 646,098

建设银行 189,180 246,588 30.35% 608,834

北京银行

3,095

2,734 -11.66% 21,912

合计

4,309,522

4,934,277

资料来源:各公司年报,兴业证券研究所

未使用额度变化情况

2011 H1/2010

2011

增速

42,458

21.6%

28,505

85.0%

42,753

24.0%

156,155

17.5%

313,483

14.6%

1,053,533

20.7%

7,610

20.1%

131,069

2011/2010 增速

330.5% 145.4% 50.3% 41.5% 29.5% 18.0% 16.4% 13.2%

1.9% -0.2% -2.2% -8.3% -12.2% -29.7% -38.2% -39.7% 3.4%

随着新的资本充足率管理办法的出台,我们认为各家银行,特别是资本压力较大的银行会继续收缩未使用 额度的规模,而且在费用化方面会有更多地举措。特别是 2011 年下半年以来上市银行对未使用额度的管理, 使得占用资本的未使用额度规模受到了明显的控制。

8.1%

750,415

0.1%

166,200

8.5%

16,210

-15.2%

745,224

7.1%

958,100

26.2%

9,127

-43.8%

19,751

9.0%

14,624

12.0%

4,455,217

14.5%

2011/2011 H1 增速

254.1% 32.6% 21.2% 20.4% 13.0% -2.2% -3.1% 4.7% 1.8% -8.0% 15.4% -14.3% -30.4% 25.2% -43.3% -46.2% -9.7%

请阅读最后一页信息披露和重要声明

行业点评报告

中国银行 华夏银行 农业银行 北京银行 南京银行 建设银行

352,252 191,863 311,664 46,191 40,477 393,671

416,230 230,045 374,463 56,307 56,431 416,973

4,027,156 4,954,684

2012 年 5 月 16 日

随着各家银行年报披露的结束,我们已经用三篇报告系统地分析行业发展的趋势与变化。作为这一系列 的补充,我们还将挖掘年报中更多地数据,为大家从不同角度再次观察银行年报中的种种,即所谓“横看成岭 竖成峰”。本篇报告作为这一系列的第二篇,将主要研究今年以来甚嚣尘生的表外业务的发展状况,从以下的 分析中我们也可以看出实业界是如何规避了 2011 年初差别存款准备金机制的桎梏,实现全社会融资总额的增 长。

2011 H1

473,444 430,514 247,550 427,588 316,787 33,972 330,679 284,956 376,129 482,616

银行承兑汇票

2011

2011 H1/2010 增速

514,943

45.4%

462,638

39.5%

269,164

32.8%

447,943

宁波银行 建设银行 南京银行 工商银行 中国银行 北京银行 交通银行 农业银行

2010 15,565 624,683 17,923 709,193 626,371 41,664 227,296 525,083

2011 18,253 750,660 20,038 850,355 670,205 49,245 263,484 607,489

最后,我们总结了上市银行表外资产总额和杠杆率的数据。从中可以发现,我国上市银行目前的杠杆率水 平基本达标,但是表外业务的发展趋势值得我们关注,特别是以快速发展的“卖断式”出表和同业代付为代 表的表外业务,可能会对上市银行的经营产生不确定的影响。

表 4 上市银行杠杆率情况(单位:百万)

核心资本净额

深发展

2,926

6,017 105.64% 3,824

华夏银行

25,569

109,591 328.61% 7,223

浦发银行

31,073

198,422 538.57% 39,465

南京银行

2,027

9,442 365.79% 3,576

民生银行

30,062

66,368 120.77% 50,115

中信银行 116,529 244,312 109.66% 68,932

115,790

125,167

中国银行

736,710

737,242

招商银行

166,464

180,638

宁波银行

16,569

14,043

建设银行

812,355

869,774

农业银行

1,090,798

1,376,617

华夏银行

12,974

7,290

兴业银行

31,976

34,844

民生银行

24,247

27,162

表 3 未使用额度变化情况(单位:百万)

2010

2011 H1

深发展

9,863

11,989

北京银行

11,615

21,489

浦发银行

28,437

35,262

中信银行

110,340

129,682

交通银行

242,055

277,489

工商银行

892,791

1,077,736

南京银行

6,538

7,853

光大银行

两项合计 2011 31,189

121,086 246,276 16,179 133,689 308,846

8,368 383,696 46,259 146,190 622,622 300,767 193,210 919,141 875,168 23,862 4,376,548

增速 362.06% 269.25% 249.14% 188.75% 66.74% 66.53% 66.00% 61.23% 59.37% 41.79% 22.84% 20.40% 16.30% 10.72% 9.67% -4.58% 31.33%

资料来源:各公司年报,兴业证券研究所

402,524 217,677 346,048 49,926 39,042 335,517 4,907,563

18.2% 19.9% 20.1% 21.9% 39.4% 5.9% 23.0%

-3.3% -5.4% -7.6% -11.3% -30.8% -19.5% -1.0%

点评:

财务报表中表外信贷资产主要分为银行承兑汇票、未用贷款额度、保函业务、信用证业务以及其他项目。 其中,承兑汇票是银行获得企业结算资金的重要手段,行业承兑汇票的保证金比例在 30%—50%之间,深 发展、光大银行、民生银行的承兑汇票占比较高。银行承兑汇票是商业银行获得保证金存款的重要途径, 随着 209 号文的出台,我们判断商业银行在承兑汇票的开立过程中会增加承兑汇票开立费用,这也是今年 以来承兑汇票增长缓慢的原因。