2017年润滑油行业分析

2017年润滑油基础油行业分析报告

2017年润滑油基础油行业分析报告2017年11月目录一、行业主管部门、监管体制、主要法律法规及政策 (5)1、行业主管部门 (5)2、行业主要法律法规 (5)3、行业政策 (6)二、行业发展概况 (7)1、润滑油行业发展概况 (7)(1)润滑油概况 (7)(2)合成润滑油概况 (8)(3)全球润滑油需求平稳增长 (9)(4)亚太地区逐渐成为全球润滑油需求最大的地区 (9)(5)合成润滑油市场发展空间较大 (9)2、中国润滑油市场概况 (10)(1)中国润滑油市场进入“低增长平台” (10)(2)我国润滑油行业将快速推进“高品质、精细化、专业化”的进程 (11)3、润滑油基础油行业发展概况 (12)(1)润滑油基础油整体需求放缓 (12)(2)基础油进口比例不断提高 (12)三、行业竞争格局 (13)四、进入本行业的壁垒 (14)1、技术壁垒 (14)2、质量控制壁垒 (15)3、专业化的销售服务壁垒 (15)4、客户资源壁垒 (16)五、行业利润水平的变动趋势及变动原因 (16)六、影响行业发展的因素 (18)1、有利因素 (18)(1)产业政策的大力支持 (18)(2)一带一路加速落地,推动下游润滑油市场的发展 (19)(3)绿色发展政策推动润滑油及基础油向高端化发展 (19)2、不利因素 (20)(1)经济增速放缓可能影响市场总需求 (20)(2)行业自主创新水平不高 (21)七、行业技术水平、经营模式、周期性、区域性和季节性 (21)1、行业技术特点 (21)2、行业技术水平 (21)3、行业周期性、区域性和季节性特点 (22)八、行业上下游之间的关联性 (23)1、与上游行业的关系 (23)2、与下游行业的关系 (24)九、行业主要企业简况 (24)1、德国巴斯夫(BASF SE) (24)2、禾大西普化学(四川)有限公司 (25)3、衢州恒顺化工有限公司 (25)4、红宝丽集团股份有限公司 (25)5、浙江皇马科技股份有限公司 (25)6、扬州晨化新材料股份有限公司 (26)。

润滑油行业分析报告

润滑油行业分析报告

从行业前景、市场环境、行业竞争等方面对润滑油行业进行分析一、行业前景

随着全球化的推进,润滑油行业在各国都有了较快的发展,随着汽车技术的发展和燃料消耗的降低,润滑油行业的需求量也在不断增长,尤其是随着汽车技术的发展,对更高性能的润滑油的需求量也在不断增加,因此行业前景是非常广阔的。

二、市场环境

润滑油行业现在正处于一个分化的特征,中小型企业的市场份额在不断增加,而大型企业的份额也在减少,整个行业竞争非常激烈,由于行业市场竞争的激烈,越来越多企业开始投入研发,寻求更高性能润滑油,加强技术创新,同时也面临着更多的负面竞争。

三、行业竞争

润滑油行业是一个严格的市场竞争行业,由于行业发展非常快,竞争压力也非常大,企业需要加大投入,不断提升技术创新和产品品质,以求赢得市场竞争力,而且由于润滑油行业的资源竞争,企业不仅要考虑产品质量和价格,还要考虑品牌的影响力。

四、行业发展。

2017-2021年中国润滑油市场发展前景预测及投资分析报告

2017-2021年中国润滑油市场发展前景预测及投资分析报告2017-2021年中国润滑油市场发展前景预测及投资分析报告▄前言行业研究是开展一切咨询业务的基石,通过对特定行业的长期跟踪监测,分析行业需求、供给、经营特性、获取能力、产业链和价值链等多方面的内容,整合行业、市场、企业、用户等多层面数据和信息资源,为客户提供深度的行业市场研究报告,以专业的研究方法帮助客户深入的了解行业,发现投资价值和投资机会,规避经营风险,提高管理和运营能力。

行业研究是对一个行业整体情况和发展趋势进行分析,包括行业生命周期、行业的市场容量、行业成长空间和盈利空间、行业演变趋势、行业的成功关键因素、进入退出壁垒、上下游关系等。

一般来说,行业(市场)分析报告研究的核心内容包括以下三方面:一是研究行业的生存背景、产业政策、产业布局、产业生命周期、该行业在整体宏观产业结构中的地位以及各自的发展演变方向与成长背景;二是研究各个行业市场内的特征、竞争态势、市场进入与退出的难度以及市场的成长性;三是研究各个行业在不同条件下及成长阶段中的竞争策略和市场行为模式,给企业提供一些具有操作性的建议。

常规行业研究报告对于企业的价值主要体现在两方面:第一是,身为企业的经营者、管理者,平时工作的忙碌没有时间来对整个行业脉络进行一次系统的梳理,一份研究报告会对整个市场的脉络更为清晰,从而保证重大市场决策的正确性;第二是如果您希望进入这个行业投资,阅读一份高质量的研究报告是您系统快速了解一个行业最快最好的方法,让您更加丰富翔实的掌握整个行业的发展动态、趋势以及相关信息数据,使得您的投资决策更为科学,避免投资失误造成的巨大损失。

因此,行业研究的意义不在于教导如何进行具体的营销操作,而在于为企业提供若干方向性的思路和选择依据,从而避免发生“方向性”的错误。

▄报告信息【出版日期】2016年7月【交付方式】Email电子版/特快专递【价格】纸介版:7000元电子版:7200元纸介+电子:7500元?【文章来源】/doc/718496123.html /▄报告目录第一章润滑油的相关概述第一节、润滑油的介绍一、润滑油的定义二、润滑油的构成三、润滑油的作用四、润滑油脂的基本性能第二节、润滑油相关分类及产业链一、润滑油分类及规范二、润滑油基础油分类三、润滑油产业链分析第三节、工业润滑油的简介一、工业润滑油的概念二、工业润滑油的种类三、工业润滑油应用领域第二章2014-2016年世界润滑油市场发展分析第一节、世界润滑油行业综合状况一、产品产能情况二、市场消费状况三、市场贸易状况四、主要生产企业五、技术特点分析六、市场前景预测第二节、世界润滑油基础油的发展一、基础油分类及构成二、行业产能增长情况三、市场供需平衡情况四、市场需求前景预测第三节、欧洲润滑油市场一、消费市场回顾二、市场特征分析三、上游市场分析第四节、美洲润滑油市场一、北美市场需求二、美国市场分析三、巴西市场规模第五节、其他地区润滑油市场一、亚洲市场预测二、俄罗斯三、韩国四、印度第三章2014-2016年中国润滑油市场发展分析第一节、2014-2016年中国润滑油行业综合状况一、行业基本特征二、行业发展规模三、市场结构分析四、市场运行态势五、行业标准状况六、行业发展动态第二节、2014-2016年中国润滑油生产状况分析一、2014年中国润滑油产量数据分析二、2015年中国润滑油产量数据分析三、2016年中国润滑油产量数据分析第三节、2014-2016年中国润滑油市场需求分析一、需求拉动因素二、整体需求上升三、细分市场需求四、市场需求态势五、市场需求结构第四节、国外润滑油公司在中国投资状况一、在华投资历程二、在华发展路径三、在华投资动态四、在华投资策略第五节、中国润滑油行业技术创新状况一、润滑油行业技术环境二、国内外润滑油技术概况三、国外润滑油技术创新四、我国润滑油技术创新五、润滑油再生技术进展六、企业改进技术应对减排第六节、中国润滑油行业的主要进入壁垒一、规模壁垒二、资金壁垒三、技术壁垒四、客户开发壁垒五、品牌和渠道壁垒第七节、中国润滑油行业存在的主要问题一、中外润滑油品牌差距二、润滑油市场发展中的不足三、润滑油行业发展有待规范四、民营润滑油企业发展瓶颈第八节、中国润滑油行业发展的策略一、应重视科技和服务二、行业提升策略探讨三、民营企业发展途径第四章2014-2016年中国润滑油进出口数据分析第一节、中国润滑油,不含有生物柴油进出口总量数据分析一、2014-2016年中国润滑油,不含有生物柴油进口分析二、2014-2016年中国润滑油,不含有生物柴油出口分析三、2014-2016年中国润滑油,不含有生物柴油贸易现状分析四、2014-2016年中国润滑油,不含有生物柴油贸易顺逆差分析第二节、2014-2016年主要贸易国润滑油,不含有生物柴油进出口情况分析一、2014-2016年主要贸易国润滑油,不含有生物柴油进口市场分析二、2014-2016年主要贸易国润滑油,不含有生物柴油出口市场分析第三节、2014-2016年主要省市润滑油,不含有生物柴油进出口情况分析一、2014-2016年主要省市润滑油,不含有生物柴油进口市场分析二、2014-2016年主要省市润滑油,不含有生物柴油出口市场分析第五章2014-2016年中国润滑油上游产品市场分析第一节、润滑油基础油一、生产工艺解析二、进出口情况分析三、贸易协定实施四、市场供需平衡五、市场价格走势六、市场影响因素第二节、润滑油添加剂一、产品种类介绍二、全球市场规模三、中国市场概况四、市场竞争格局五、市场驱动因素六、龙头企业动态七、市场发展趋势第六章2014-2016年润滑油主要产品市场分析第一节、工业润滑油一、行业发展概况二、市场需求分析三、产品要求提高四、企业发展动态五、行业发展方向第二节、车用润滑油一、行业发展背景二、技术工艺发展三、市场发展态势四、市场消费需求五、企业竞争格局六、细分市场分析七、市场驱动因素第三节、船用润滑油一、产品分类及要求二、市场需求综况三、产品新规出台四、市场营销策略五、售后服务体系六、企业发展动态七、项目研发进展第四节、内燃机油一、产品规格介绍二、市场消费需求三、质量标准缺失四、内燃机油规格发展第五节、齿轮油一、产品分类介绍二、汽车齿轮油发展分析三、工业齿轮油发展方向四、稠化型工业齿轮油应用第六节、液压油一、产品分类和标准二、产品关键要素三、市场需求分析四、液压油管理要点五、液压油技术成就第七章2014-2016年润滑油品牌营销与竞争分析第一节、2014-2016年润滑油行业品牌发展分析一、润滑油品牌传播分析二、品牌生命周期策略三、产品品牌建设对策四、品牌识别与定位策略五、策略性品牌与再定位策略六、品牌规划及市场推广分析七、高端品牌市场战略分析第二节、2014-2016年润滑油行业营销分析一、专业化营销分析二、服务营销分析三、微博营销分析四、营销渠道探讨五、星级销售代表制第三节、2014-2016年润滑油企业电子商务推广状况一、网络推广整体分析二、网络推广形势分析三、中小企业网络推广建议四、网络推广前景分析第四节、2014-2016年润滑油市场竞争分析一、市场竞争格局分析二、行业巨头合作发展三、民营企业成立组织四、民营企业加快布局五、行业进入高品质竞争六、国际化竞争经营战略七、企业竞争力提升建议八、未来竞争趋势分析第八章2012-2014年润滑油行业重点企业发展分析第一节、壳牌润滑油一、企业发展概况二、公司经营状况三、进一步开拓工业市场四、企业市场营销策略五、企业商务中心成立六、企业发展动态分析第二节、BP润滑油一、企业发展概况二、企业经营状况三、珠海化工厂投产四、BP与中石油合作第三节、美孚润滑油一、企业发展概况二、企业经营状况三、最新产品研发四、推出在线选油业务第四节、道达尔公司(tot)一、企业发展概况二、企业经营状况三、新润滑油调配厂启动第五节、长城润滑油一、企业发展概况二、品牌发展现状三、海外市场拓展四、电商发展状况五、加强互联互通六、创新服务理念第六节、昆仑润滑油一、企业发展概况二、企业发展优势三、打造高端品牌四、着力合作发展五、产品研发动态六、差异化战略分析七、一体化营销模式第七节、统一润滑油一、企业发展概况二、壳牌统一经营现状三、启动“互联网+”战略四、深耕工程机械领域五、企业产品研发动态六、注重环保节能发展理念七、加大发展工业润滑油第九章2017-2021年中国润滑油市场前景展望第一节、中国润滑油行业发展前景及趋势分析一、未来市场需求预测二、行业未来发展展望三、行业发展趋势预测四、市场发展趋势剖析五、未来市场营销走向六、产品环保趋势加强第二节、中国润滑油细分市场发展趋势分析一、工业润滑油需求差异化趋势二、工业润滑油技术发展趋势分析三、车用润滑油市场占比结构提升四、高品质润滑油需求量提升趋势五、包装油产品消费量将持续提升第三节、2017-2021年中国润滑油市场预测分析一、影响中国润滑油行业发展的因素分析二、2017-2021年中国润滑油表观消费量预测三、2017-2021年中国润滑油产量预测附录附录一:各种工业设备对润滑油的要求附录二:润滑油国内及国际标准▄图表目录图表1 API-1509基础油分类标准图表2 中国基础油的分类图表3 润滑油行业产业链构成图图表4 2001-2013年我国基础油来源及市场占比变化情况图表5 世界基础油产能分布图表6 2013年与2000年世界15大润滑油制造商排名比较图表7 2010-2014年中国润滑油行业市场规模图表8 中国润滑油用油市场结构图表9 2014年全国润滑油产量统计图表10 2015年全国润滑油产量统计图表11 2016年全国润滑油产量数据图表12 2016年主要省份润滑油产量占全国产量比重情况图表13 2016年润滑油产量集中程度示意图图表14 2010-2015年我国润滑油市场需求量及增长率图表15 2014-2016年中国润滑油,不含有生物柴油进口分析图表16 2014-2016年中国润滑油,不含有生物柴油出口分析图表17 2014-2016年中国润滑油,不含有生物柴油贸易现状分析图表18 2014-2016年中国润滑油,不含有生物柴油贸易顺逆差分析图表19 2014年主要贸易国润滑油,不含有生物柴油进口量及进口额情况图表20 2015年主要贸易国润滑油,不含有生物柴油进口量及进口额情况图表21 2016年主要贸易国润滑油,不含有生物柴油进口量及进口额情况图表22 2014年主要贸易国润滑油,不含有生物柴油出口量及出口额情况图表23 2015年主要贸易国润滑油,不含有生物柴油出口量及出口额情况图表24 2016年主要贸易国润滑油,不含有生物柴油出口量及出口额情况图表25 2014年主要省市润滑油,不含有生物柴油进口量及进口额情况图表26 2015年主要省市润滑油,不含有生物柴油进口量及进口额情况图表27 2016年主要省市润滑油,不含有生物柴油进口量及进口额情况图表28 2014年主要省市润滑油,不含有生物柴油出口量及出口额情况图表29 2015年主要省市润滑油,不含有生物柴油出口量及出口额情况图表30 2016年主要省市润滑油,不含有生物柴油出口量及出口额情况图表31 润滑油基础油生产过程图表32 润滑油基础油制作工艺图表33 2014-2016年中国润滑油基础油,不含有生物柴油进口分析图表34 2014-2016年中国润滑油基础油,不含有生物柴油出口分析图表35 2014-2016年中国润滑油基础油,不含有生物柴油贸易现状分析图表36 2014-2016年中国润滑油基础油,不含有生物柴油贸易顺逆差分析图表37 2014年主要贸易国润滑油基础油,不含有生物柴油进口量及进口额情况图表38 2015年主要贸易国润滑油基础油,不含有生物柴油进口量及进口额情况图表39 2016年主要贸易国润滑油基础油,不含有生物柴油进口量及进口额情况图表40 2014年主要贸易国润滑油基础油,不含有生物柴油出口量及出口额情况图表41 2015年主要贸易国润滑油基础油,不含有生物柴油出口量及出口额情况图表42 2016年主要贸易国润滑油基础油,不含有生物柴油出口量及出口额情况图表43 2014年主要省市润滑油基础油,不含有生物柴油进口量及进口额情况图表44 2015年主要省市润滑油基础油,不含有生物柴油进口量及进口额情况图表45 2016年主要省市润滑油基础油,不含有生物柴油进口量及进口额情况图表46 2014年主要省市润滑油基础油,不含有生物柴油出口量及出口额情况图表47 2015年主要省市润滑油基础油,不含有生物柴油出口量及出口额情况图表48 2016年主要省市润滑油基础油,不含有生物柴油出口量及出口额情况图表49 2011-2015年基础油进口量及对外依存度图表50 2015年国内I类基础油炼厂均价走势图表51 2015年国内II类基础油炼厂均价走势图表52 2015年国际原油期货价格走势图表53 国际船舶润滑油市场竞争优势比较图表54 船用油企业SWOT分析图表55 船用油服务内容调查图表56 中国石油供油服务流程图表57 外贸船舶顾客让渡价值对比图表58 2003-2015年我国汽车产量规模图表59 2005-2015年国内内燃机润滑油需求量图表60 2005-2014年我国液压油市场需求情况图表61 2005-2015年我国液压油市场需求情况图表62 国内三大润滑油公司在CCTV投放广告对比图表63 润滑油公司赞助的体育项目图表64 2010-2014年中国B2B电子商务服务商营收规模图表65 2012-2014年壳牌公司综合收益表图表66 2012-2014年壳牌公司收入分地区资料图表67 2012-2014年壳牌公司业务收入分部资料图表68 2013-2015年荷兰皇家壳牌集团综合收益表图表69 2013-2015年荷兰皇家壳牌集团分部资料图表70 2013-2015年荷兰皇家壳牌集团收入分地区资料图表71 2015-2016年壳牌润滑油综合收益表(未经审核)图表72 2015-2016年壳牌润滑油收入分部门资料(未经审核)图表73 截至2014年底BP公司发展基本状况图表74 2013-2014年BP综合收益表图表75 2014年BP分部资料图表76 2013-2015年BP综合收益表图表77 2014-2015年BP分部资料图表78 2014-2015年BP收入分地区资料图表79 2015-2016年BP润滑油综合收益表(未经审核)图表80 2015-2016年BP润滑油收入分部门资料(未经审核)图表81 2015-2016年BP润滑油收入分地区资料(未经审核)图表82 2012-2014年埃克森美孚综合收益表图表83 2012-2014年埃克森美孚销售收入和其它经营收入分区域资料图表84 2013-2015年埃克森美孚综合收益表图表85 2015-2016年埃克森美孚综合收益表(未经审核)图表86 2012-2014年道达尔综合收益表图表87 2014年道达尔分部资料图表88 2014-2015年道达尔综合收益表图表89 2014-2015年道达尔销售收入分部门资料图表90 2015-2016年道达尔综合收益表(未经审核)图表91 2015-2016年道达尔收入分部门资料(未经审核)图表92 2005年-2015年我国车用润滑和工业润滑油需求规模图表93 2017-2021年中国润滑油表观消费量预测图表94 2017-2021年中国润滑油产量预测图表95 润滑油国内及国际标准▄公司简介中宏经略是一家专业的产业经济研究与产业战略咨询机构。

2017年润滑油行业分析报告

2017年润滑油行业研究报告2017年9月目录一、基础油市场现状:消费以I类和II类基础油为主,高端基础油进口依赖度大 (5)1、我国基础油消费主要以I类和II类基础油为主 (5)2、三桶油占到国内统计基础油供给的73% (6)3、2016年我国基础油的生产供应状态:基础油从12年开始由卖方市场转入买方市场 (8)4、基础油与原油价格的关系:基础油价格滞后原油价格2-3月 (9)二、添加剂市场现状:润滑油添加剂基本依赖进口 (10)1、润滑油添加剂作用:润滑性能和承载能力 (10)2、润滑油添加剂的种类 (11)3、润滑油添加剂市场需求分布:车用润滑油添加剂占到总需求的60% (12)4、国内外润滑油添加剂发展现状 (12)三、润滑油市场分析:工业润滑油用量趋于平稳,车用润滑油消费量不断提升 (14)1、润滑油供给情况:产能严重过剩 (14)2、市场份额及市场结构:两大集团和国际公司占据60%市场份额,车用润滑油占比在一半以上 (15)3、润滑油需求情况:润滑油市场增长趋于平稳,车用油未来仍有较大空间 (16)四、车用润滑油继续成为润滑油消费量增长的主要驱动力 (18)1、汽车保有量迅速增长 (18)2、车用润滑油细分市场 (22)3、车用润滑油得终端者得天下,民族品牌建设才刚刚开始 (23)(1)差异化经营,AM市场大有可为 (23)(2)建立品牌知名度,深耕销售渠道 (25)(3)统一润滑油发展历程对品牌建设的启示 (26)五、相关上市公司:康普顿、龙蟠科技和高科石化 (27)1、润滑油企业盈利能力分析 (27)2、龙蟠科技:车用润滑油已进入整车体系,根基厚,业内口碑好 (29)(1)润滑油大行业小公司,车用润滑油进入整车体系。

(30)(2)环保趋严下,尾气处理液有望迎来爆发式增长,龙头受益 (30)(3)募投项目达产,产能实现翻倍以上增长,显著提升公司竞争力 (31)3、康普顿:最早从事车用润滑油的民营企业,深耕终端销售渠道 (31)(1)大行业小公司,市占率逐步提升 (31)(2)深耕线下经销商渠道,产品定位中高端。

2017-2021年中国润滑油市场规模预测分析

2017-2021年中国润滑油市场规模预测分析影响中国润滑油行业发展的因素分析一、有利因素(一)政策利好随着“中国制造业2025”战略规划的出台,中国高端装备制造业迎来了新的发展机遇,由中国高铁和中国核电领跑的高端装备制造业在国家“走出去”战略中也大步前进。

作为发展高端装备制造业必不可少的产业,有“流淌在制造业中的血液”之称的润滑油,发挥了巨大的作用。

这一规划的出台,给润滑油行业带来了难得的机遇及挑战。

(二)汽车市场带动需求截至2015年底,我国机动车保有量达2.79亿辆,其中汽车1.72亿辆。

预计汽车后市场仍将保持增长势态。

纵观整个汽车后市场服务,从传统的修理厂到现在的专业保养店,润滑油都占据着重要位置。

受益于汽车后市场的发展,润滑油市场将稳步增长。

(三)高端润滑油需求大近年来,我国高品质润滑油需求量占润滑油整体需求量逐年上升,2014年达到25.9%。

高品质润滑油逐渐取代原有低端产品,成为各类终端用户的主要选择,其原因包括:第一、制造业装备水平迅速提高,大量精密、自动化设备需要高品质、个性化润滑油产品确保其有效运行;第二,我国润滑油工业水平提高,已经能够为终端客户提供各类高品质、个性化、差异化的润滑油产品;第三,在政策层面上,国家大力推广“合理润滑”的理念,倡导通过选择高品质润滑油产品减少因润滑不当导致的各类损耗,提高经济效益。

(四)市场集中度提高在国内润滑油市场需求量的下降的情况下,许多规模润滑油企业进一步扩大市场占有率,占据行业的制高点和主流位置,导致整个行业的品牌集中度会越来越高。

随着润滑油市场的品牌集中化,为中国润滑油的领先品牌带来新的发展机遇。

由于润滑油技术的提升,国内外品牌在产品品质和功能上越来越同质化,再加之经济新常态下润滑油客户变得越来越理性,在中国润滑油市场上,以长城、昆仑为代表的中国品牌与国外品牌的界限正在被打破,在高端装备制造业领域,长城润滑油等中国本土品牌已经逐渐形成与国际品牌平等竞争的格局。

2013-2017年中国润滑油行业市场研究及投资预测分析报告

2013-2017年中国润滑油行业市场研究及投资预测分析报告中国产业洞察网2013年4月前言《2013-2017年中国润滑油行业市场研究及投资预测分析报告》是在中国产业洞察网研究团队对中国润滑油行业进行长期跟踪研究及持续数据监测基础上所撰写,采用科学的研究方法及数据统计分析方法。

报告的数据主要依据来源是国家统计局、国家商务部、中国海关总署、国家工商部、国家知识产权局、化工行业相关协会、国内外相关刊物、第三研究机构以及本公司多年对该行业的调查数据等,报告中的数据真实、客观及具有决策参考性。

该报告全面概括了中国润滑油行业市场运行状况,具体包括产业环境分析、市场现状、市场规模、市场热点、竞争格局、竞争策略、资本市场关注程度和投资前景等;在此基础上对重点企业经营能力、竞争力和发展策略进行分析,最后通过深度分析得出行业现状及发展趋势预测。

该报告将有助于企业制定中长期发展战略,并对于相关的决策与投资起到重要参考作用。

研究主管:王刚研究员:钟国祥蔡达报告审查:雷昆李强目录第一部分润滑油行业发展分析 (12)第一章润滑油产业概述 (12)第一节定义及分类 (12)一、润滑油的定义 (12)二、润滑油的分类 (12)第二节主要润滑油简介 (15)一、内燃机油 (15)二、齿轮油 (15)三、液压油 (15)第三节润滑油产业链分析 (17)一、基础油业务分析 (17)二、润滑油中的添加剂业务 (17)三、调合、罐装、包装分析 (18)四、分析及检测实验环节分析 (18)五、系统及更换设备制造分析 (20)六、研发机构及认证组织分析 (20)七、销售、回收与利用分析 (21)第二章世界润滑油行业发展分析 (22)第一节世界润滑油行业发展情况分析 (22)一、2011年全球润滑油市场分析 (22)二、2011年全球十大润滑油企业最新排名榜 (22)三、2011年世界品牌润滑油提价情况 (23)第二节主要地区润滑油市场发展分析 (24)一、亚洲润滑油市场发展分析 (24)二、北美生物润滑油市场风生水起 (24)三、日本润滑油市场发展分析 (26)四、俄罗斯润滑油市场发展分析 (26)五、印度润滑油市场发展前景分析 (27)六、巴西润滑油市场发展分析 (27)七、墨西哥润滑油市场发展前景分析 (27)八、美国润滑油市场发展前景分析 (28)第三章中国润滑油行业发展分析 (29)第一节2011中国润滑油行业发展情况 (29)一、中国润滑油品行业发展概述 (29)二、中国润滑油企业加快国际化步伐 (29)三、2012润滑油市场竞争情况分析 (30)第二节2012年中国润滑油行业运行情况 (32)一、2012年中国润滑油行业利润分析 (32)二、2012年中国润滑油消费市场分析 (32)三、2010-2012年我国润滑油产量情况分析 (33)四、2010-2012年我国润滑油进出口分析 (33)五、2010-2011年国内外润滑油及原材料涨价信息统计情况 (34)第三节润滑油行业存在的问题及对策 (36)一、中国工业润滑油行业存在问题分析 (36)二、中国润滑油产品结构存在的问题及对策 (36)三、中国润滑油工业面临的挑战与对策 (39)四、中国润滑油高端突破策略 (42)五、民营润滑油企业发展战略 (43)第四节润滑油企业的国际化经营战略 (45)一、中国润滑油企业国际化发展上台阶 (45)二、中国润滑油与国外品牌润滑油竞争力比较 (45)三、中国石化润滑油的六大优势和四个欠缺 (46)四、中国润滑油企业国际化战略选择 (48)第二部分润滑油市场及主要产品分析 (50)第四章中国润滑油市场发展分析 (50)第一节中国润滑油业当前面临的机遇 (50)一、我国润滑油市场迸发勃勃生机 (50)二、2013年国IV标准对润滑油行业的机遇与挑战 (51)第二节中国润滑油行业市场发展分析 (51)一、中国成全球第二大润滑油市场 (51)二、中国润滑油细分市场概述 (52)三、中国润滑油市场竞争新态势 (53)四、2013年中国润滑油行业市场预测 (54)第五章润滑油上游产品市场分析 (57)第一节润滑油基础油市场分析 (57)一、润滑油基础油概述 (57)二、2012润滑油基础油市场分析 (57)三、2012我国基础油进出口情况 (58)四、SK三类基础油产能将在2014年翻一番 (59)五、2013-2017年全球基础油市场的展望 (59)第二节润滑油添加剂发展分析 (60)一、润滑油添加剂概述 (60)二、国外润滑油添加剂发展分析 (60)三、2011年自主技术成就润滑油添加剂国产 (60)四、2011年中石化建成国内最大润滑油添加剂生产基地 (61)五、我国汽车润滑油添加剂市场新商机 (61)六、润滑油添加剂的发展趋势 (61)第六章润滑油主要产品分析 (62)第一节车用润滑油 (62)一、我国车用润滑油市场的发展现状 (62)二、车用润滑油高端市场快速膨胀 (62)三、车用润滑油行业消费模式的转变 (62)四、中国车用润滑油市场的发展前景 (63)五、中国车用润滑油的发展趋势与建议 (63)六、2012度车用润滑油入围产品点评 (64)第二节内燃机油 (66)一、内燃机油的概述 (66)二、我国内燃机油的牌号及规格 (66)三、高档内燃机油质量标准需尽快制定 (67)第三节齿轮油 (69)一、齿轮油的概述 (69)二、国内外齿轮油的发展分析 (69)三、纳米工业齿轮油发展分析 (70)四、ASTM修订API GL-齿轮油标准 (70)五、2015年我国齿轮市场预测 (71)第四节液压油 (73)一、液压油的污染与控制分析 (73)二、液压油管理应关注的问题 (74)三、液压油的发展趋势与应用 (79)第三部分润滑油竞争及品牌分析 (80)第七章润滑油市场竞争分析 (80)第一节中外润滑油品牌竞争分析 (80)一、外资润滑油品牌竞争分析 (80)二、本土润滑油品牌竞争分析 (80)三、中小润滑油品牌竞争分析 (81)四、从车主润滑油品牌转换看国内外品牌竞争力 (81)第二节2011-2012年中国润滑油市场竞争分析 (83)第八章主要润滑油品牌分析 (85)第一节壳牌润滑油 (85)一、2010-2011年壳牌公司经营状况 (85)二、2011年壳牌润滑油营销瞄准高端 (85)三、2011年壳牌天津扩建润滑油项目 (86)四、中国三年后或成壳牌润滑油最大市场 (87)五、2011年壳牌新推极端海况应用润滑油 (87)第二节BP润滑油 (88)一、BP润滑油进入中国的发展情况 (88)二、2010-2011年BP公司经营状况分析 (88)三、BP润滑油加拿大正式转让Wakefield (89)四、BP公司在中国建全球最大润滑油生产基地 (89)第三节美孚润滑油 (90)一、埃克森美孚公司简介 (90)二、2010-2011年美孚公司经营状况分析 (90)三、2011年美孚工业润滑油全新能效标识面市 (90)四、2011年美孚在国内润滑油市场发展分析 (91)第四节长城润滑油 (92)一、2010-2011年长城润滑油产销再创新高 (92)二、2011年一季度长城润滑油快速增长状况分析 (92)三、2011年长城润滑油品牌价值 (92)四、2011年长城润滑油实现新技术突破 (93)第五节昆仑润滑油 (94)一、2011昆仑润滑油发展分析 (94)二、2011年昆仑润滑油国家重点实验室正式投入使用 (94)三、2011年昆仑润滑油以实力应对行业体系洗牌 (95)四、2011年昆仑润滑油强化提升核心技术研发能力 (96)五、2011年润滑油民族品牌应用创新发展策略 (97)六、十二五昆仑加快挺进润滑油高端市场 (97)第四部分润滑油行业发展环境与趋势预测 (99)第九章“十二五”期间润滑油行业发展环境分析 (99)第一节宏观经济环境分析 (99)一、2012年我国宏观经济运行形势分析 (99)二、2013-2017年中国经济发展预测 (101)一、2008年润滑油燃料油等列入燃油税 (106)二、润滑油消费税将从润滑油基础油生产环节征收 (106)三、2011中国石化润滑油积极参与国际标准制定 (106)四、我国润滑油标准逐步与国际标准接轨 (106)第三节石油工业发展分析及预测 (108)一、2012中国石油市场供需情况分析 (108)二、2012年石油业运行情况分析 (108)三、2013年我国成品油需求预测 (112)四、“十二五”石化主要行业发展预测 (113)第四节汽车工业发展分析及预测 (120)第十章2013-2017年润滑油行业发展趋势预测 (124)第一节2013-2017年全球润滑油发展趋势分析 (124)一、全球工业润滑油的市场发展趋势分析 (124)二、制造业发展促使全球润滑油需求增长 (126)三、2013年全球润滑油市场预测 (126)第二节2013-2017年中国润滑油发展趋势分析 (127)一、新世纪对润滑油行业发展的趋势和要求 (127)二、船用油:中国润滑油新的发展热土 (128)三、润滑油行业未来将向环保方向发展 (130)四、2013-2017年我国润滑油市场增长预测 (130)五、2013-2017年我国润滑油市场竞争趋势 (132)六、2020年我国润滑油的消费量预测 (132)第三节2013-2017年润滑油技术发展趋势分析 (134)一、加氢技术生产润滑油基础油 (134)二、生物技术在润滑油(脂)中的应用 (134)三、纳米材料与技术在润滑油领域的应用 (134)第五部分润滑油行业发展战略 (135)第十一章2013-2017年润滑油行业发展战略 (135)第二节润滑油品牌代理选择策略 (138)第三节润滑油经销商未来发展的几个方向 (141)一、全新代理经营型 (141)二、产品配送型 (142)三、承包服务型 (142)第四节浅谈国有与民营润滑油企业的合作之路 (143)第五节中小企业润滑油销售网络的规划 (147)一、中小润滑油企业经营现状 (147)二、经销商选择策略 (147)三、价格控制策略 (148)四、渠道扩张策略 (148)五、终端促销策略 (149)第六节润滑油企业的战略之路 (150)第七节、中国石化润滑油分公司多项措施应对经济形势 (153)第十二章2013-2017年润滑油市场营销战略 (155)第一节未来润滑油营销趋势分析 (155)一、润滑油品牌将走向两个极端 (155)二、环保产品将是新的发展起点 (155)三、售后服务日益重要 (155)四、网络营销展露突出 (155)五、会议营销花样更新 (156)六、电话营销广泛采用 (156)七、科普、网络营销将推进行业洗牌 (156)第二节润滑油营销的专业化模式分析 (156)第三节润滑油销售终端浅析 (162)第四节本土润滑油营销市场突破策略 (165)图表目录图表1 润滑油的组成 (12)图表2 国际标准化组织(ISO)工业润滑油粘度等级分类 (13)图表3 我国润滑油的分类 (14)图表4 易燃的烃类液压油ISO分类 (16)图表5 抗燃液压油ISO分类 (16)图表6 2008-2011年全球润滑油需求情况 (22)图表7 2011年全球十大润滑油企业最新排名榜 (22)图表8 2012年中国润滑油表观消费市场分析 (32)图表9 2010-2012年我国润滑油产量情况分析 (33)图表10 2010-2012年我国润滑油进口分析 (33)图表11 2010-2012年我国润滑油出口分析 (34)图表12 2011年世界品牌润滑油提价情况 (34)图表13 2012我国润滑油基础油进出口情况 (58)图表14 2012年润滑油基础油(不含有生物柴油)进/出口量趋势图 (58)图表15 2012年润滑油基础油(不含有生物柴油)进/出口总额趋势图 (59)图表16 轿车车主的润滑油品牌转换分析 (81)图表17 2010-2011年壳牌公司经营状况 (85)图表18 2010-2011年BP公司经营状况分析 (88)图表19 2010-2011年美孚公司经营状况分析 (90)图表20 2008-2012年我国GDP总产值及增长情况 (100)图表21 中国社会消费品总额及GDP消费占比 (101)图表22 2012年我国油气开采及炼油行业产值变化情况 (109)图表23 2012年我国原油产量及加工量月度走势图 (110)图表24 2012年我国汽、煤、柴油产量及增速月度走势图 (110)图表25 2012年我国原油表观消费月度走势图 (111)图表26 2012年我国成品油各产品表观消费月度走势图 (111)图表27 2012年原油进口月度走势图 (112)图表28 2001-2012年我国汽车销量及增速情况 (120)图表29 2012年我国汽车月度销量走势图 (120)图表30 2013-2017年我国润滑油表观消费趋势预测 (132)图表31 专业化销售工作流程图 (159)第一部分润滑油行业发展分析第一章润滑油产业概述第一节定义及分类一、润滑油的定义润滑油是用在各种类型机械上以减少摩擦,保护机械及加工件的液体润滑剂,主要起润滑、冷却、防锈、清洁、密封和缓冲等作用。

2023年润滑油油脂行业市场前景分析

2023年润滑油油脂行业市场前景分析随着国内工业的不断发展和对机械设备的需求与日俱增,润滑油油脂行业市场前景越来越广阔。

据数据统计,2017年我国润滑油行业规模已达400亿元以上,未来几年市场规模还有望持续扩大。

本文将从市场现状、行业趋势、发展机遇等方面深入分析润滑油油脂行业市场前景。

1.市场现状润滑油油脂是广泛应用于各种机械领域的一类产品。

目前,中国润滑油油脂行业的市场竞争非常激烈,主要有壳牌、道达尔等国际巨头和威海三利、延长石化等国内企业。

市场竞争的背后,是消费者对产品品质和性能的不断提高,市场份额的争夺也随之愈发激烈。

同时,随着技术的不断进步,润滑油油脂的种类和性能也得到了较大的提升。

高性能、环保、长寿命化的润滑油油脂得到了市场的广泛认可和应用,未来也将会是润滑油油脂行业的一个重要发展方向。

2.行业趋势未来润滑油油脂行业的一个重要趋势是环保、高性能和长寿命化。

随着人们对环保意识的不断提高,环保型的润滑油油脂将逐步取代传统的润滑油油脂,从而使得整个润滑油油脂市场迎来重大的转型期。

同时,高性能、长寿命化的产品也将成为未来行业的主要方向。

随着各种先进技术的不断应用,润滑油油脂的性能得到了很大的提升,同时也降低了机械故障的频率和成本,极大地推动了行业的发展。

3.发展机遇未来润滑油油脂行业的发展机遇主要来自于国内工业的快速增长和对机械设备日益增强的需求。

伴随着国内制造业的快速发展,润滑油油脂的需求也得到了快速增长,这给润滑油油脂行业带来了很大的发展机遇。

同时,润滑油油脂行业也将在多个领域得到广泛的应用,如航空航天、高速列车等领域都需要高性能、长寿命化的润滑油油脂,这也将成为未来润滑油油脂行业发展的重要机遇之一。

总之,润滑油油脂行业市场前景广阔,但市场竞争也非常激烈。

未来润滑油油脂行业的发展需要不断提高产品品质和性能,同时紧密跟随市场发展趋势,才能在行业竞争中获得更大的发展机遇。

润滑油行业发展现状分析

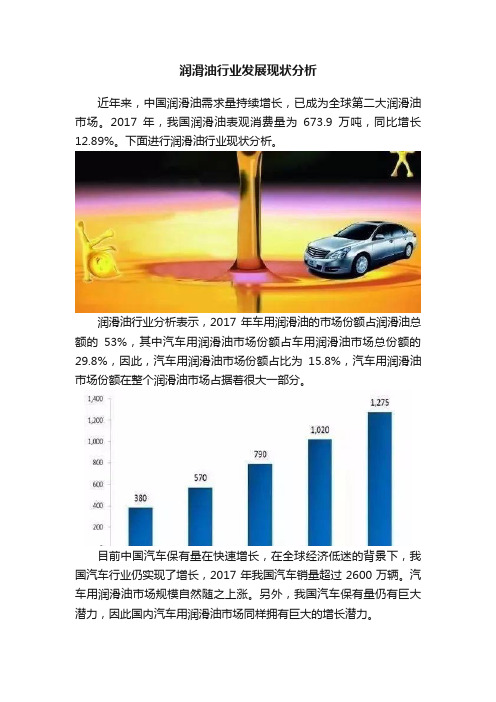

润滑油行业发展现状分析近年来,中国润滑油需求量持续增长,已成为全球第二大润滑油市场。

2017年,我国润滑油表观消费量为673.9万吨,同比增长12.89%。

下面进行润滑油行业现状分析。

润滑油行业分析表示,2017年车用润滑油的市场份额占润滑油总额的53%,其中汽车用润滑油市场份额占车用润滑油市场总份额的29.8%,因此,汽车用润滑油市场份额占比为15.8%,汽车用润滑油市场份额在整个润滑油市场占据着很大一部分。

目前中国汽车保有量在快速增长,在全球经济低迷的背景下,我国汽车行业仍实现了增长,2017年我国汽车销量超过2600万辆。

汽车用润滑油市场规模自然随之上涨。

另外,我国汽车保有量仍有巨大潜力,因此国内汽车用润滑油市场同样拥有巨大的增长潜力。

随着全球汽车工业不断发展,汽车保有量不断上升,对润滑油的需求也持续增大,全球润滑油供给和需求量虽有所震荡,但是基本保持稳定增长。

根据中国润滑油网数据显示,2013-2018年,全球润滑油消耗量由3960万吨增长至4660万吨,年均增长率到达3.53%。

润滑油需求量中,车用油占比56%,工业用油占比为44%。

上述统计中未包括船用油,目前,全球船用润滑油的需求量约是250万吨/年,其中船用气缸油需求量占50%,约125万吨/年,系统油需求量占35%,约87.5万吨/年,中速机油需求量占18%,约37.5万吨/年。

其中亚洲航运公司占据全球船舶润滑油需求逾一半。

随着全球润滑油消耗量逐渐增长,全球润滑油行业销售收入也同样呈上升趋势,润滑油价格基本随原油价格同比波动,波动时间滞后原油价格2-3个月。

2018年,全球润滑油销售金额约为1608.3亿美元,年均复合增长率超过5%,预计2020年,全球润滑油销售额将会达到1788.7亿美元。

随着我国工程机械行业发展、汽车保有量不断增长,我国润滑油行业行业结构发生了较大调整和变革,2009-2012年期间,工业投资激增,工业用油数量激增,造成中国润滑油产销量明显增长,2012年润滑油消费超过850万吨。

2017年润滑油行业分析报告

2017年润滑油行业分析报告2017年7月目录一、整体需求量增长平稳,高端化发展是行业共识 (4)1、润滑油消费总量整体平稳,车用油快速增长工业油弱势下行 (5)2、润滑油企业数量众多,“2.0时代”国产品牌迎发展机遇 (9)二、车用油:OEM利益主导行业格局、汽车后市场转型进行时 (11)1、OEM规格引导升级换代、车用油高端占比快速提升 (11)2、零售渠道进口替代空间巨大,汽车后市场转型进行时 (15)三、工业油:市场需求缓慢恢复,进口替代规模企业更具优势 (18)1、下游工业去产能继续深入,2017 工业油增速有望提升 (18)2、II类基础逐渐成为主流,规模企业进口替代优势突出 (21)四、相关企业简况 (23)1、康普顿:聚焦高端车用油领域,盈利能力突出成长空间巨大 (23)2、龙蟠科技:润滑油品牌认可度高,SCR 尾气净化液需待政策兑现 (25)3、高科石化:变压器油优势企业,转型车用油争夺优势市场 (25)国内润滑油市场规模近600万吨、约为600亿市场,格局分位三大梯队:2016 年国内润滑油产量586 万吨、同比增长4.9%,表观消费量为611 万吨、同比增长5.4%。

格局上来看,分为跨国企业(美孚、壳牌等,约为30%),央企龙头(长城、昆仑,约为50%)和中小企业(2000家,约为10%)三大梯队。

高端基础油仍依赖进口:非标油及I 类基础油的需求正在加速下滑,II 类基础油已经成为市场主力,III 类基础油及合成油的用量逐年提升,国内近年来新建的基础油装臵也以加氢II 类基础油为主,III 类油主要依靠进口。

车用油OEM利益主导格局,汽车后市场转型进行时:2016 年全国汽车保有量1.94 亿辆,全年保有量净增2212 万辆。

OEM技术更新加速车用油规格升级,国产润滑油企业在零售高端车用油占比较低,但成本优势和灵活的市场政策能够发挥好终端服务功能,从技术+品质+服务多维度实现替代性增长。

中国汽车工业统计年鉴2018:中国2017年润滑系统行业经济数据统计

30138

42528

52.31

研发创新 研发人员合计(人)

1463

8507Biblioteka 1317056.18

1007

摘编自《中国汽车工业年鉴2018·上卷》

研发投入占比(%) 2.03

1.24

专利数量累计(项) 1212

713

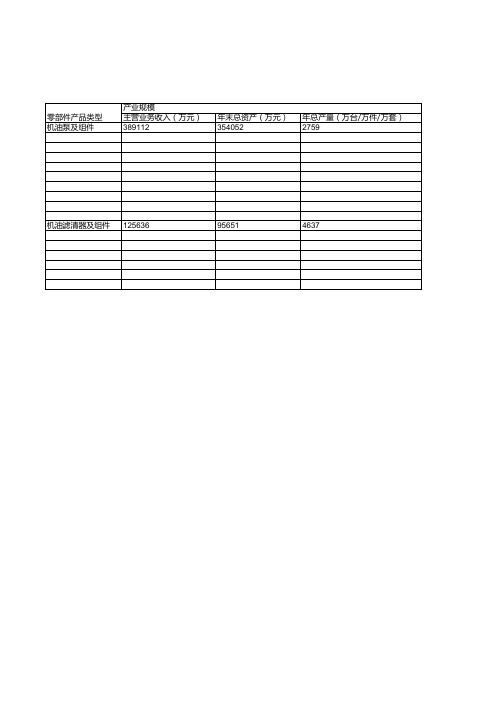

分产品重点企业

宁波圣龙(集团)有限公司 富奥汽车零部件股份有限公司 华域皮尔博格泵技术有限公司 湖南机油泵有限公司 东风汽车泵业有限公司 台肥天力汽车油泵限责任公司 重庆海通机械制造集团 龙口市龙工泵业科技有限公司 山东高密润达机油泵有限公司 浙江平柴泵业有限公司 上海弗列加滤清器有限公司 平原滤清器有限公司 蚌埠金威滤清器有限公司 浙江环球滤清器有限公司 蚌埠凤凰滤清器有限公司 淄博永华滤清器制造有限公司 浙江奥凯嘉集团有限公司

零部件产品类型 机油泵及组件

产业规模 主营业务收入(万元)

389112

年末总资产(万元) 354052

年总产量(万台/万件/万套) 2759

中国201

机油滤清器及组件 125636

95651

4637

摘编自《

中国2017年润滑系统行业经济数据统计

经济效益

利润总额(万元) 利税总额(万元) 资产负债率(%)

2017年我国车用油行业市场综合发展态势图文分析

2017年我国车用油行业市场综合

发展态势图文分析

(2017.09.02)

一、OEM规格引导升级换代、车用油高端占比快速提升

OEM渠道:发动机油方面,参与 API 规格开发主要包括通用、福特、克莱斯、丰田和卡特彼勒、康明斯、马克等,参与 ACEA 规格开发主要包括奔驰、大众、PSA 等;变速箱油方面以日本爱信、德国ZF 等非开放 OEM 规格为主;刹车油主要参考美国联邦运输部和 ISO 协会标准,再通过 OEM 应用认证推向市场。

OEM 渠道对产品技术特性关注度较高,润滑油公司配合 OEM 开发一代产品需要 3-5 年,投入成本高,回报周期长,但合作稳定,产品主要流向包括初装用油和3S/4S 店售后服务用油。

零售渠道:零售渠道油品以协会标准为基础,主要是将成熟的技术进行转化推广。

零售市场对产品的功能、品牌、价格和终端服务质量等较敏感。

零售市场中润滑油公司和经销商相辅相成,润滑油公司

需要引入高质量的产品、对终端市场定位准确并提供推广支持和品牌宣传,经销商承载品牌的宣传和销售,对终端提供高效服务,开发市场。

流通方式逐层经销,销售模式日趋“消费品”化。

国内汽车润滑油产业链

汽车排放技术的更新正在加速车用油升级换代,以涡轮增压直喷和小型化发动机为代表的技术发展迅速,在入门级和中端汽车市场上的渗透率将在全球范围内出现一个巨大的增长趋势。

预测,2016-2020 年,三缸涡轮增压发动机将保持 30%的年复合平均增长率,而销售量到 2020 年将达到 700 万台。

四缸发动机将继续占有涡轮增压轻型车市场 75%的份额。

到 2020 年,四缸涡轮增压发动机将保持 7%的年复合平均增长率。

2013-2017年中国润滑油行业发展趋势研究报告(产业洞察网)

2013-2017年中国润滑油行业趋势分析报告2013-2017年中国润滑油行业趋势分析报告中国产业洞察网2013年目录第一部分润滑油行业发展分析 (10)第一章润滑油产业概述 (10)第一节定义及分类 (10)一、润滑油的定义 (10)二、润滑油的分类 (10)第二节主要润滑油简介 (12)一、内燃机油 (12)二、齿轮油 (12)三、液压油 (13)第三节润滑油产业链分析 (14)一、基础油业务分析 (14)二、润滑油中的添加剂业务 (14)三、调合、罐装、包装分析 (15)四、分析及检测实验环节分析 (16)五、系统及更换设备制造分析 (17)六、研发机构及认证组织分析 (17)七、销售、回收与利用分析 (18)第二章世界润滑油行业发展分析 (19)第一节世界润滑油行业发展情况分析 (19)一、2011年全球润滑油市场分析 (19)二、2011年全球十大润滑油企业最新排名榜 (19)三、2011年世界品牌润滑油提价情况 (20)第二节主要地区润滑油市场发展分析 (21)一、亚洲润滑油市场发展分析 (21)二、北美生物润滑油市场风生水起 (21)三、日本润滑油市场发展分析 (23)四、俄罗斯润滑油市场发展分析 (23)五、印度润滑油市场发展前景分析 (24)六、巴西润滑油市场发展分析 (24)七、墨西哥润滑油市场发展前景分析 (24)八、美国润滑油市场发展前景分析 (25)第三章中国润滑油行业发展分析 (26)第一节2011中国润滑油行业发展情况 (26)一、中国润滑油品行业发展概述 (26)二、中国润滑油企业加快国际化步伐 (26)三、2012润滑油市场竞争情况分析 (27)第二节2012年中国润滑油行业运行情况 (28)一、2012年中国润滑油行业利润分析 (28)二、2012年中国润滑油消费市场分析 (29)三、2010-2012年我国润滑油产量情况分析 (30)四、2010-2012年我国润滑油进出口分析 (30)五、2010-2011年国内外润滑油及原材料涨价信息统计情况 (31)第三节润滑油行业存在的问题及对策 (32)一、中国工业润滑油行业存在问题分析 (32)二、中国润滑油产品结构存在的问题及对策 (32)三、中国润滑油工业面临的挑战与对策 (35)四、中国润滑油高端突破策略 (38)五、民营润滑油企业发展战略 (39)第四节润滑油企业的国际化经营战略 (40)一、中国润滑油企业国际化发展上台阶 (40)二、中国润滑油与国外品牌润滑油竞争力比较 (40)三、中国石化润滑油的六大优势和四个欠缺 (42)四、中国润滑油企业国际化战略选择 (43)第二部分润滑油行业发展环境与趋势预测 (45)第四章“十二五”期间润滑油行业发展环境分析 (45)第一节宏观经济环境分析 (45)一、2012年我国宏观经济运行形势分析 (45)二、2013-2017年中国经济发展预测 (47)第二节润滑油行业政策环境分析 (51)一、2008年润滑油燃料油等列入燃油税 (51)二、润滑油消费税将从润滑油基础油生产环节征收 (51)三、2011中国石化润滑油积极参与国际标准制定 (51)四、我国润滑油标准逐步与国际标准接轨 (52)第三节石油工业发展分析及预测 (53)一、2012中国石油市场供需情况分析 (53)二、2012年石油业运行情况分析 (53)三、2013年我国成品油需求预测 (57)四、“十二五”石化主要行业发展预测 (58)①炼油行业将保持稳定增长 (58)②乙烯和芳烃的发展将与炼油的发展紧密结合 (58)③煤化工 (59)(A)煤化工行业政策条件分析 (60)(B)煤化工行业资源条件分析 (60)④精细化工 (60)(A)染料 (61)(C)涂料 (62)(D)轮胎 (62)⑤化工新材料 (63)⑥盐化工 (63)⑦化肥 (64)第四节汽车工业发展分析及预测 (64)第五章2013-2017年润滑油行业发展趋势预测 (69)第一节2013-2017年全球润滑油发展趋势分析 (69)一、全球工业润滑油的市场发展趋势分析 (69)二、制造业发展促使全球润滑油需求增长 (71)三、2013年全球润滑油市场预测 (71)第二节2013-2017年中国润滑油发展趋势分析 (71)一、新世纪对润滑油行业发展的趋势和要求 (71)二、船用油:中国润滑油新的发展热土 (72)三、润滑油行业未来将向环保方向发展 (75)四、2013-2017年我国润滑油市场增长预测 (75)五、2013-2017年我国润滑油市场竞争趋势 (77)六、2020年我国润滑油的消费量预测 (77)第三节2013-2017年润滑油技术发展趋势分析 (78)一、加氢技术生产润滑油基础油 (78)二、生物技术在润滑油(脂)中的应用 (78)三、纳米材料与技术在润滑油领域的应用 (78)第三部分润滑油行业发展战略 (79)第六章2013-2017年润滑油行业发展战略 (79)第一节润滑油的“中国元素”策略 (79)第二节润滑油品牌代理选择策略 (81)2、厂家的政策 (82)3、品牌的选择 (82)4、销售理念——服务 (83)5、产品质量 (83)6、产品价位 (83)7、产品卖点 (83)8、区域保护 (84)9、在学习中成长 (84)第三节润滑油经销商未来发展的几个方向 (84)一、全新代理经营型 (84)二、产品配送型 (86)三、承包服务型 (86)第四节浅谈国有与民营润滑油企业的合作之路 (86)(一)国有与民营润滑油生产企业的特点 (87)(二)润滑油市场经营现状 (87)(三)国企与民企的合作方式探讨 (88)(1)用户不够普遍,用量有限,市场难找; (88)2、民营企业可以作为大型国有企业的分支生产机构 (89)3、民营企业作可作为大型国有企业的异地油品生产及分装基地 (89)4、民营企业可作为大型国有企业的经销商 (89)5、民营企业可作为仓储配送基地 (89)6、作为问题油品的处理基地 (89)7、应用户的要求对油品质量进行适当地调整 (89)第五节中小企业润滑油销售网络的规划 (90)一、中小润滑油企业经营现状 (90)二、经销商选择策略 (90)三、价格控制策略 (91)四、渠道扩张策略 (92)五、终端促销策略 (92)第六节润滑油企业的战略之路 (92)1、润滑油企业战略的“病根”---忽视战略起点 (92)2、润滑油企业战略的“通病”---目标难以落实 (93)3、润滑油企业战略的“流行病”---为行动而行动 (93)4、利基战略的起点---目标和行动三要素 (94)第七节、中国石化润滑油分公司多项措施应对经济形势 (95)第七章2013-2017年润滑油市场营销战略 (97)第一节未来润滑油营销趋势分析 (97)一、润滑油品牌将走向两个极端 (97)二、环保产品将是新的发展起点 (97)三、售后服务日益重要 (97)四、网络营销展露突出 (97)五、会议营销花样更新 (98)六、电话营销广泛采用 (98)七、科普、网络营销将推进行业洗牌 (98)第二节润滑油营销的专业化模式分析 (98)(一)我国润滑油行业专业化营销模式与传统营销模式的比较分析: (98)(三)润滑油专业化营销模式创新探讨 (100)1、专业化销售工作流程 (100)(2)分销机构(服务中心)职责 (101)(3)技术研究开发部门职责 (102)(4)职责考核 (102)3、专业化销售代表的岗位职责 (102)(2)产品质量保障 (103)(3)专业化销售代表的管理幅度 (103)(4)与经销商的分工及协作关系 (103)第三节润滑油销售终端浅析 (103)1、汽车修理厂 (103)2、换油中心 (104)3、直销店 (105)第四节本土润滑油营销市场突破策略 (106)1、理清品牌现状,提升品牌价值 (106)2、对价值链的充分整合 (107)3、终端的建设和开发力度 (108)4、注重对顾客的体验营销 (109)5、发挥本土优势,细分本土市场 (110)6、整合营销传播 (110)【公司网址】 (112)第一部分润滑油行业发展分析第一章润滑油产业概述第一节定义及分类一、润滑油的定义润滑油是用在各种类型机械上以减少摩擦,保护机械及加工件的液体润滑剂,主要起润滑、冷却、防锈、清洁、密封和缓冲等作用。

中国工业高端润滑油市场研究报告

中国工业高端润滑油市场研究报告

中国工业润滑油市场概况:中国经济发展进入“新常态”,所以润滑油的消费量也出现了下滑。

2017年我国润滑油消费量接近800万吨,而工业润滑油(含金属加工液等过程油)不到400万吨,占比为45%;工业润滑油(不含过程油)接近200万吨,主要下游包括电子电器行业、煤矿、钢铁等行业。

工业润滑油中液压油、压缩机油、齿轮油、汽轮机油、润滑脂,可占到总消费量的90%以上。

未来三年,中国工业润滑油市场复合增长率预计在3%以上,电子电器、航空\航海\铁路将是主要的增长点。

中国工业高端润滑油市场概况:不同行业对高端润滑油的定义不同,该

项目研究的工业高端润滑油主要特性包括,合成润滑油、应用于特殊工况、价格高昂三方面。

对发电、钢铁、水泥、煤矿、工程机械、电子电器、造纸共7个行业进行了深入的研究和分析。

1、风电行业中使用的润滑油基本都是高端润滑油,且根据我国未来总装机容量来预测,2018-2022年该行业使用工业高端润滑油消耗量年复合增长率接近20%。

火电行业中高端润滑油使用量偏低,且主要集中在齿轮油和涡轮机油。

2、水泥行业目前高端润滑油占比接近10%,主要是齿轮油和润滑脂,但是由于水泥行业近几年开工不足,未来高端润滑油消费量增长空间不大,将呈负增长趋势。

3、造纸行业中,高端润滑油占比超过10%,主要是液压油和造纸机油

产生高端用油的机会较多。

未来随着制浆造纸行业的发展,产线朝着更大、更快、更先进的发现发展,预计未来三年高端润滑油复合增长率将在5%附近。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2017年润滑油行业分析

一、基础油发展情况 (2)

二、基础油与原油价格的关系:基础油价格滞后原油价格涨跌 (5)

三、添加剂基本情况 (5)

四、润滑油企业三足鼎立 (7)

2016 年,全国润滑油市场总消费量约为641 万吨。

近年来,工业润滑油不管比重还是需求量都在逐渐下降过程中,而车用油的需求量和比重在逐渐升高。

每辆汽车行驶5000-7000 千米就需要更换一次润滑油,作为一种必须的消费品,汽车销量和润滑油消耗量高度相关。

目前中国汽车保有量在快速增长,国内润滑油市场仍有巨大的增长潜力。

一、基础油发展情况

基础油是润滑油的主要成分,决定着润滑油的基本性质。

据测算,基础油的成本占润滑油成本的70%-90%。

2016年全球基础油市场消费总量约3900 万吨,而基础油产能达到6200 万吨,以开工率70%来计算,供大于求形势仍十分明显。

基础油供给宽松利好下游润滑油企业。