中国人寿2019年财务分析结论报告

中国人寿保险公司财务报表分析

中国人寿保险公司财务报表分析我们来看中国人寿保险公司的资产负债表。

2019年,公司的总资产为8,115.68亿元,相比2018年的7,393.56亿元有所增加。

公司的投资占据了绝大部分资产,占总资产的94.32%,这也反映了保险公司的特点,即以投资业务为主要盈利来源。

在负债方面,公司的总负债为7,600.27亿元,相比2018年的6,869.87亿元也有所增加。

负债项目中,保单负债占比最大,占总负债的61.92%,这也说明了保险公司的主营业务是向客户提供保险服务。

公司的资产负债表呈现出了稳健的特点,总资产和总负债均有所增加,但保险公司的资产负债结构依然健康,没有出现过大的异常情况。

让我们看一下中国人寿保险公司的利润表。

2019年,公司的总营收为2,258.21亿元,相比2018年的2,025.07亿元有了一定的增长。

在营收构成中,保费收入占比最大,占总营收的65.85%,这也表明了保险业务是公司的主要盈利来源。

而公司的净利润为149.89亿元,相比2018年的190.78亿元略有下降。

净利润下降的原因主要是由于投资收益减少导致的。

保险公司的投资收益在很大程度上受到宏观经济形势和金融市场波动的影响,因此在未来公司需要谨慎把握投资机会,以保证盈利水平的稳定。

我们来分析一下中国人寿保险公司的现金流量表。

2019年,公司的经营活动现金流入为322.46亿元,相比2018年的247.25亿元有所增加。

这表明了公司的经营业务在2019年取得了一定的收益增长。

而在投资活动方面,现金流出为-366.16亿元,主要是用于购建固定资产、无形资产和其他长期资产,以及投资支付的现金。

在筹资活动方面,现金流入为11.53亿元,主要是由银行借款和发行债券等筹资活动带来的现金流入。

公司的现金流量状况保持平稳,公司的盈利能力依然强劲。

通过对中国人寿保险公司2019年的财务报表进行分析发现,该公司依然处于一个良好的经营状态。

虽然净利润有所下降,但公司的资产负债表和现金流量表均呈现出了良好的稳健特点。

中国人寿2019年上半年财务状况报告

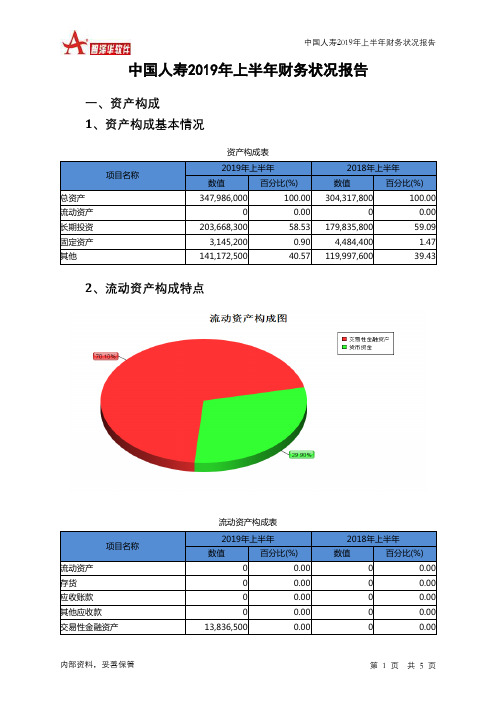

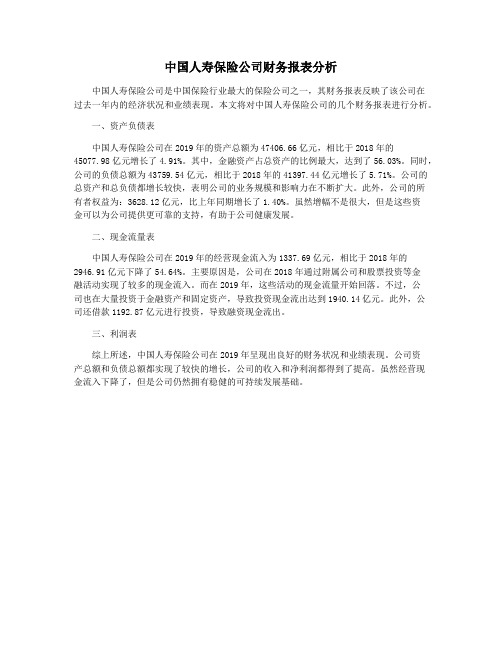

中国人寿2019年上半年财务状况报告一、资产构成1、资产构成基本情况资产构成表项目名称2019年上半年2018年上半年数值百分比(%) 数值百分比(%)总资产347,986,000 100.00 304,317,800 100.00 流动资产0 0.00 0 0.00 长期投资203,668,300 58.53 179,835,800 59.09 固定资产3,145,200 0.90 4,484,400 1.47 其他141,172,500 40.57 119,997,600 39.432、流动资产构成特点流动资产构成表项目名称2019年上半年2018年上半年数值百分比(%) 数值百分比(%)流动资产0 0.00 0 0.00 存货0 0.00 0 0.00 应收账款0 0.00 0 0.00 其他应收款0 0.00 0 0.00 交易性金融资产13,836,500 0.00 0 0.00应收票据0 0.00 0 0.00 货币资金5,902,700 0.00 5,965,300 0.00 其他-19,739,200 0.00 -5,965,300 0.003、资产的增减变化2019年上半年总资产为347,986,000万元,与2018年上半年的304,317,800万元相比有较大增长,增长14.35%。

4、资产的增减变化原因以下项目的变动使资产总额增加:长期投资增加23,832,500万元,交易性金融资产增加13,836,500万元,在建工程增加1,606,600万元,无形资产增加171,200万元,递延所得税资产增加5,700万元,共计增加39,452,500万元;以下项目的变动使资产总额减少:应收利息减少60,900万元,货币资金减少62,600万元,固定资产减少1,339,200万元,共计减少1,462,700万元。

增加项与减少项相抵,使资产总额增长37,989,800万元。

主要资产项目变动情况表项目名称2019年上半年2018年上半年数值增长率(%) 数值增长率(%)流动资产0 0 0 0 长期投资203,668,300 13.25 179,835,800 0 固定资产3,145,200 -29.86 4,484,400 0 存货0 0 0 0 应收账款0 0 0 0 货币性资产19,739,200 230.9 5,965,300 0二、负债及权益构成1、负债及权益构成基本情况中国人寿2019年上半年负债总额为310,627,100万元,资本金为2,826,500万元,所有者权益为37,358,900万元,资产负债率为89.26%。

中国人寿保险公司财务报表分析

中国人寿保险公司财务报表分析中国人寿保险公司是中国保险行业最大的保险公司之一,其财务报表反映了该公司在过去一年内的经济状况和业绩表现。

本文将对中国人寿保险公司的几个财务报表进行分析。

一、资产负债表中国人寿保险公司在2019年的资产总额为47406.66亿元,相比于2018年的45077.98亿元增长了4.91%。

其中,金融资产占总资产的比例最大,达到了56.03%。

同时,公司的负债总额为43759.54亿元,相比于2018年的41397.44亿元增长了5.71%。

公司的总资产和总负债都增长较快,表明公司的业务规模和影响力在不断扩大。

此外,公司的所有者权益为:3628.12亿元,比上年同期增长了1.40%。

虽然增幅不是很大,但是这些资金可以为公司提供更可靠的支持,有助于公司健康发展。

二、现金流量表中国人寿保险公司在2019年的经营现金流入为1337.69亿元,相比于2018年的2946.91亿元下降了54.64%。

主要原因是,公司在2018年通过附属公司和股票投资等金融活动实现了较多的现金流入。

而在2019年,这些活动的现金流量开始回落。

不过,公司也在大量投资于金融资产和固定资产,导致投资现金流出达到1940.14亿元。

此外,公司还借款1192.87亿元进行投资,导致融资现金流出。

三、利润表综上所述,中国人寿保险公司在2019年呈现出良好的财务状况和业绩表现。

公司资产总额和负债总额都实现了较快的增长,公司的收入和净利润都得到了提高。

虽然经营现金流入下降了,但是公司仍然拥有稳健的可持续发展基础。

中国人寿2019年经营成果报告

项目名称

成本构成变动情况表(占营业收入的比例)

2019年

2018年

2017年

内部资料,妥善保管

第3页 共8页

营业收入 营业成本 营业税金及附加 销售费用 管理费用 财务费用

中国人寿2019年经营成果报告

数值 百分比(%) 数值 百分比(%) 数值 百分比(%)

74,516,500 100.00 64,310,100 100.00 65,319,500 100.00

实现利润增减变化表

2019年

2018年

2017年

数值 增长率(%) 数值 增长率(%) 数值 增长率(%)

74,516,500

15.87 64,310,100

-1.55 65,319,500

0

5,979,500 329.53 1,392,100

-66.59 4,167,100

0

5,999,000 319.89 1,428,700

内部资料,妥善保管

第2页 共8页

中国人寿2019年经营成果报告

82.33%;营业税金及附加为95,100万元,占成本总额的1.86%。

项目名称

成本费用总额 营业成本 销售费用 管理费用 财务费用 营业税金及附加

成本构成表(占成本费用总额的比例)

2019年

2018年

2017年

数值 百分比(%) 数值 百分比(%) 数值 百分比(%)

2019年投资收益为16,248,000万元,与2018年的11,139,600万元相 比有较大增长,增长45.86%。

4、营业外利润 2019年营业外利润为负19,500万元,与2018年负36,600万元相比亏 损有较大幅度减少,减少46.72个百分点。 5、经营业务的盈利能力

中国人寿2019年一季度决策水平分析报告

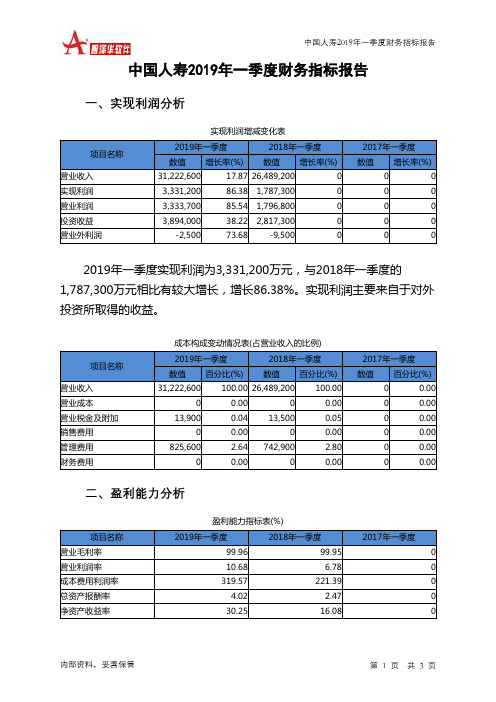

中国人寿2019年一季度决策水平报告一、实现利润分析2019年一季度实现利润为3,331,200万元,与2018年一季度的1,787,300万元相比有较大增长,增长86.38%。

实现利润主要来自于对外投资所取得的收益。

2019年一季度营业利润为3,333,700万元,与2018年一季度的1,796,800万元相比有较大增长,增长85.54%。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2019年一季度中国人寿成本费用总额为1,042,400万元,其中:营业成本为0万元,占成本总额的0%;管理费用为825,600万元,占成本总额的79.2%;营业税金及附加为13,900万元,占成本总额的1.33%。

2019年一季度管理费用为825,600万元,与2018年一季度的742,900万元相比有较大增长,增长11.13%。

2019年一季度管理费用占营业收入的比例为2.64%,与2018年一季度的2.8%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

三、资产结构分析四、负债及权益结构分析2019年一季度负债总额为300,384,800万元,与2018年一季度的264,647,800万元相比有较大增长,增长13.5%。

2019年一季度企业负债规模有较大幅度增加,负债压力有较大幅度的提高。

负债变动情况表项目名称2019年一季度2018年一季度2017年一季度数值增长率(%) 数值增长率(%) 数值增长率(%)负债总额300,384,8013.5264,647,806.18249,246,60短期借款95,600 -2.35 97,900 32.84 73,700 0 应付账款0 0 0 0 0 0 其他应付款0 0 0 0 0 0非流动负债0 0 0 0 0 0其他300,289,2013.51264,549,906.17249,172,900 2019年一季度所有者权益为36,943,900万元,与2018年一季度的33,984,100万元相比有所增长,增长8.71%。

中国人寿2019年上半年财务分析结论报告

中国人寿2019年上半年财务分析综合报告中国人寿2019年上半年财务分析综合报告一、实现利润分析2019年上半年实现利润为3,889,300万元,与2018年上半年的2,144,700万元相比有较大增长,增长81.34%。

实现利润主要来自于对外投资所取得的收益。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2019年上半年营业成本为零。

2019年上半年管理费用为1,781,300万元,与2018年上半年的1,575,100万元相比有较大增长,增长13.09%。

2019年上半年管理费用占营业收入的比例为3.9%,与2018年上半年的3.87%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

三、资产结构分析四、偿债能力分析从支付能力来看,中国人寿2019年上半年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析中国人寿2019年上半年的营业利润率为8.52%,总资产报酬率为2.31%,净资产收益率为21.77%,成本费用利润率为212.65%。

企业实际投入到企业自身经营业务的资产为128,874,600万元,经营资产的收益率为6.05%,而对外投资的收益率为7.90%。

从企业内外部资产的盈利情况来看,对外投资的收益率大于内部资产收益率,内部经营资产收益率又大于企业实际贷款利率,说明对外投资的盈利能力是令人满意的。

尽管投资收益有较大幅度的增长,但对外投资总额也增幅较大,相对来看,对外投资业务的盈利能力并没有提高。

六、营运能力分析内部资料,妥善保管第1 页共3 页。

中国人寿2019年年度报告摘要

中国人寿保险股份有限公司2019年年度报告摘要(股票代码:601628)二〇二〇年三月二十五日一、重要提示1.1本年度报告摘要摘自年度报告全文,为全面了解本公司的经营成果、财务状况及未来发展规划,投资者应当到上海证券交易所网站等中国证监会指定媒体上仔细阅读年度报告全文。

1.2本公司董事会、监事会及董事、监事、高级管理人员保证年度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

1.3本公司第六届董事会第二十三次会议于2020年3月25日审议通过《关于公司2019年年度报告(A 股/H股)的议案》,董事会会议应出席董事12人,实际出席董事11人。

董事长、执行董事王滨,执行董事苏恒轩、利明光, 非执行董事袁长清、刘慧敏、王军辉现场出席会议;非执行董事尹兆君以视频通讯方式出席会议;独立董事张祖同、Robinson Drake Pike(白杰克)、汤欣、梁爱诗以电话通讯方式出席会议。

执行董事赵鹏因其他公务无法出席会议,书面委托执行董事苏恒轩代为出席并表决。

1.4本公司2019年度按中国企业会计准则和国际财务报告准则编制的财务报告已经安永华明会计师事务所(特殊普通合伙)和安永会计师事务所分别根据中国注册会计师审计准则和国际审计准则审计,并出具标准无保留意见的审计报告。

1.5根据2020年3月25日董事会通过的2019年度利润分配方案,按照2019年度净利润的10%提取任意盈余公积人民币58.57亿元,按已发行股份28,264,705,000股计算,拟向全体股东派发现金股利每股人民币0.73元(含税),共计约人民币206.33亿元。

上述利润分配方案尚待股东于2020年6月29日举行之年度股东大会批准后生效。

二、公司基本情况2.1 公司简介2.2 报告期公司主要业务简介本公司是中国领先的人寿保险公司,拥有由保险营销员、团险销售人员以及专业和兼业代理机构组成的广泛的分销网络,提供个人人寿保险、团体人寿保险、意外险和健康险等产品与服务。

中国人寿2019年一季度财务分析结论报告

中国人寿2019年一季度财务分析综合报告中国人寿2019年一季度财务分析综合报告一、实现利润分析2019年一季度实现利润为3,331,200万元,与2018年一季度的1,787,300万元相比有较大增长,增长86.38%。

实现利润主要来自于对外投资所取得的收益。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2019年一季度管理费用为825,600万元,与2018年一季度的742,900万元相比有较大增长,增长11.13%。

2019年一季度管理费用占营业收入的比例为2.64%,与2018年一季度的2.8%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

三、资产结构分析四、偿债能力分析从支付能力来看,中国人寿2019年一季度是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析中国人寿2019年一季度的营业利润率为10.68%,总资产报酬率为4.02%,净资产收益率为30.25%,成本费用利润率为396.81%。

企业实际投入到企业自身经营业务的资产为131,557,400万元,经营资产的收益率为10.14%,而对外投资的收益率为8.22%。

从企业内外部资产的盈利情况来看,外部投资的收益率小于内部资产收益率,但二者的收益水平均大于企业负债资金成本,表明企业的盈利能力是可以接受的。

但相对来看,对外投资的盈利水平偏低。

尽管投资收益有较大幅度的增长,但对外投资总额也增幅较大,相对来看,对外投资业务的盈利能力并没有提高。

六、营运能力分析中国人寿2019年一季度固定资产周转天数为8.46天,2018年一季度为内部资料,妥善保管第1 页共2 页。

人寿保险公司工作总结报告_保险公司年度总结报告

人寿保险公司工作总结报告_保险公司年度总结报告随着社会的发展与进步,人们在生活中越来越注重个人的身体健康保障以及财产安全保险,因此保险行业逐渐成为社会重要的行业之一。

本文就某保险公司2019年的经营运营情况进行总结分析。

一、人寿保险公司2019年经营概况1.保费收入2019年,人寿保险公司保费收入达到6000万元,同比增长20%。

2.产品销售公司在2019年推出多款保险产品,其中以重疾险和寿险为主要销售产品。

通过开展保险产品宣传、客户访谈、保险课程培训等多种渠道,将公司的产品销售工作做的更加高效,有效提升了销售业绩。

3.服务体系人寿保险公司在经营服务方面,致力于提供全方位的保险服务。

公司工作人员主动采取主动服务方式,关注客户的需求,及时解答客户咨询,为客户提供及时、专业、高效、全面的保险咨询和服务,力求提高客户满意度。

1.积极开展产品创新2019年,人寿保险公司持续推出新的保险产品,多款产品已获得了客户的认可。

公司在重疾险、寿险、长期护理险等领域均有涉足,如重疾险方面,推出的“恶性肿瘤险”、“心脏疾病险”等保险得到了客户的高度认可,同时也赢得了市场上的高度评价,公司在产品创新上的努力值得称赞。

2.加强公司品牌形象营销公司在2019年大力开展品牌宣传与广告推广,通过媒体宣传、户外广告、赛事冠名、特色主题活动、社交媒体等方式,提高了人寿保险公司的知名度和形象,进一步提升了品牌价值。

3.实行客户导向的销售策略公司在2019年以客户的需求为中心,多渠道获取客户需求,强化与客户的沟通及联系,在销售上采取了个性化、定制化的销售策略,成功实现了人性化的管理与业务拓展。

1.产品创新缺乏特色虽然多款新产品被推出,但在创新方面存在欠缺特色的问题,未能突破固有的商业模式进行尝试。

2.服务体系目前仍不完善虽然公司在服务方面取得了一定的成绩,然而在服务体系方面仍存在许多欠缺。

例如,公司快速处理客户理赔的速度和方式上,还存在改善空间。

中国人寿2019年管理水平报告

289,759,10 100.00

0

100.00

0

0.00

0

0.00

0

0.00

222,283,20 0

188,865,80 59.65

0

169,230,70 58.03

0

58.40

3,634,300

0.98 2,956,600

0.91 4,208,000

1.45

146,755,90 0

133,617,90 39.38

项目名称

成本费用总额 营业成本 销售费用 管理费用 财务费用 营业税金及附加

成本构成表(占成本费用总额的比例)

2019年

2018年

2017年

数值 百分比(%) 数值 百分比(%) 数值 百分比(%)

5,102,100 100.00 4,806,900 100.00 61,415,900 100.00

0

内部资料,妥善保管

第3页 共6页

固定资产 存货 应收账款 货币性资产

0 3,634,300

0 0 19,668,800

0

22.92 2,956,600

0

0

0

0

2.82 19,130,200

中国人寿2019年管理水平报告

0-Βιβλιοθήκη 9.74 4,208,0000

0

0

0

0

0

0

281.16 5,018,900

2019年管理费用为4,200,800万元,与2018年的3,911,600万元相比 有较大增长,增长7.39%。2019年管理费用占营业收入的比例为5.64%, 与2018年的6.08%相比变化不大。管理费用与营业收入同步增长,销售利 润有较大幅度上升,管理费用支出合理。

中国人寿2019年财务指标报告

中国人寿2019年财务指标报告

一、实现利润分析

项目名称

营业收入 实现利润 营业利润 投资收益 营业外利润

实现利润增减变化表

2019年

2018年

2017年

数值 增长率(%) 数值 增长率(%) 数值 增长率(%)

74,516,500

15.87 64,310,100

-1.55 65,319,500

中国人寿2019年权益资本为40,934,200万元,从这三年来的变化情况 来看,权益资本基本保持稳定,没有较大变化。

内部资料,妥善保管

第3页 共3页

0

0.00

0

0.00

0

0.00

4,200,800

5.64 3,911,600

6.08 3,768,500

5.77

0

0.00

0

0.00

0

0.00

二、盈利能力分析

项目名称 营业毛利率 营业利润率 成本费用利润率 总资产报酬率 净资产收益率

盈利能力指标表(%)

2019年

2018年

99.87

8.05 117.2

-73.46 -21,100

0

2019年实现利润为5,979,500万元,与2018年的1,392,100万元相比 成倍增长,增长3.3倍。实现利润主要来自于对外投资所取得的收益。

项目名称

营业收入 营业成本 营业税金及附加 销售费用 管理费用 财务费用

成本构成变动情况表(占营业收入的比例)

2019年

0

5,979,500 329.53 1,392,100

-66.59 4,167,100

0

5,999,000 319.89 1,428,700

中国人寿 2019 第三季度财报

中国人寿保险股份有限公司2019年第三季度报告(股票代码:601628)二〇一九年十月二十九日目录一、重要提示 (3)二、公司基本情况 (3)三、重要事项 (7)四、附录 (10)一、重要提示1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

1.2 本公司第六届董事会第二十次会议于2019年10月29日审议通过《关于<公司2019年第三季度报告>的议案》,本次会议应出席董事11人,实际出席董事8人。

执行董事苏恒轩、利明光,非执行董事王军辉,独立董事张祖同、Robinson Drake Pike(白杰克)现场出席会议;非执行董事尹兆君,独立董事汤欣、梁爱诗分别以电话通讯方式出席会议。

董事长、执行董事王滨因其他公务无法出席会议,书面委托执行董事苏恒轩代为出席、表决并主持会议;非执行董事袁长清、刘慧敏因其他公务无法出席会议,分别书面委托非执行董事王军辉、独立董事Robinson Drake Pike(白杰克)代为出席并表决。

1.3 本公司2019年第三季度财务报告未经审计。

1.4 本公司董事长王滨先生、主管会计工作的副总裁赵鹏先生、总精算师利明光先生及会计机构负责人胡锦女士声明:保证本季度报告中财务报告的真实、准确、完整。

二、公司基本情况2.1 主要财务数据币种:人民币注:在计算“归属于母公司普通股股东的每股净资产”“每股经营活动产生的现金流量净额”“每股收益(基本与稀释)”和“扣除非经常性损益后的基本每股收益”的变动比率时考虑了基础数据的尾数因素。

2019年前三季度,在“重振国寿”战略部署引领下,本公司按照高质量发展要求,积极推进各项工作,市场地位保持领先,发展态势良好。

一是整体发展稳中有进,核心业务持续提升。

2019年前三季度,公司实现保费收入1人民币4,970.47亿元,同比增长6.1%。

中国人寿2019年财务分析详细报告

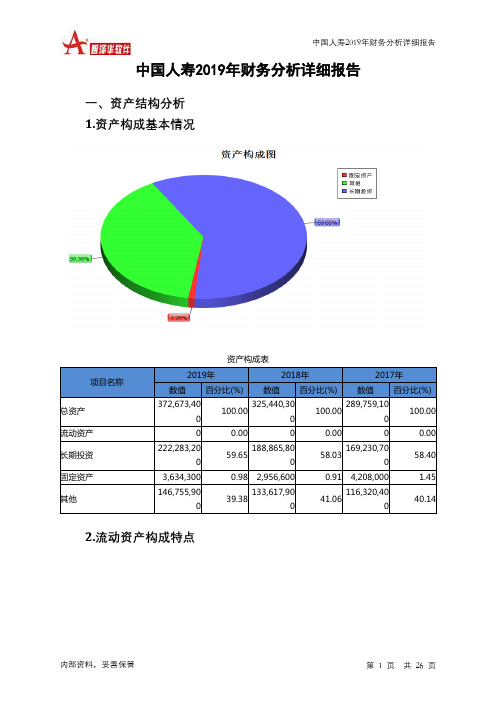

中国人寿2019年财务分析详细报告一、资产结构分析1.资产构成基本情况资产构成表项目名称2019年2018年2017年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产372,673,40100.00325,440,30100.00289,759,10100.00流动资产0 0.00 0 0.00 0 0.00长期投资222,283,2059.65188,865,8058.03169,230,7058.40固定资产3,634,300 0.98 2,956,600 0.91 4,208,000 1.45其他146,755,9039.38133,617,9041.06116,320,4040.14 2.流动资产构成特点流动资产构成表项目名称2019年2018年2017年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产0 0.00 0 0.00 0 0.00 存货0 0.00 0 0.00 0 0.00 应收账款0 0.00 0 0.00 0 0.00 其他应收款0 0.00 0 0.00 0 0.00 交易性金融资产14,160,600 0.00 13,871,600 0.00 0 0.00 应收票据0 0.00 0 0.00 0 0.00 货币资金5,508,200 0.00 5,258,600 0.00 5,018,900 0.00其他-19,668,800.00-19,130,200.00 -5,018,900 0.00 3.资产的增减变化2019年总资产为372,673,400万元,与2018年的325,440,300万元相比有较大增长,增长14.51%。

4.资产的增减变化原因以下项目的变动使资产总额增加:长期投资增加33,417,400万元,固定资产增加677,700万元,交易性金融资产增加289,000万元,货币资金增加249,600万元,共计增加34,633,700万元;以下项目的变动使资产总额减少:无形资产减少4,900万元,递延所得税资产减少112,900万元,在建工程减少252,400万元,应收利息减少663,900万元,共计减少1,034,100万元。

中国人寿财务分析报告

中国人寿财务分析报告一、引言中国人寿保险股份有限公司(以下简称中国人寿)是中国最大的寿险公司之一,成立于1949年。

本报告旨在对中国人寿的财务状况进行分析,并提供有关公司经营情况的见解。

二、财务概述 1. 资产状况根据中国人寿的财务报表,截至2019年底,公司总资产达到X亿元,较上一年度增长X%。

其中,投资资产占总资产比重最高,达到X%,说明公司具有较强的资产配置能力。

2.负债状况中国人寿的负债总额为X亿元,较上一年度增长X%。

其中,保险合同准备金是公司负债的主要组成部分,占总负债的X%。

保险合同准备金的增加说明公司具备较好的风险管理能力。

3.收入状况根据财务报表,中国人寿的年度总收入为X亿元,较上一年度增长X%。

其中,保费收入是公司最主要的收入来源,占总收入的X%。

此外,中国人寿还通过投资活动获得了一定的投资收益,占总收入的X%。

三、财务指标分析 1. 盈利能力中国人寿的净利润为X亿元,较上一年度增长X%。

利润增长主要受益于保费收入的增加和投资收益的提升。

净利润率为X%,说明公司在核心业务和投资方面取得了良好的回报。

2.偿付能力中国人寿的资本充足率为X%,高于监管要求的X%。

资本充足率的提高表明公司具备较强的偿付能力,能够满足客户的索赔需求。

3.运营效率中国人寿的成本费用率为X%,较上一年度下降X个百分点。

成本费用率的降低体现了公司在成本控制方面取得的进展,提升了运营效率。

四、风险分析 1. 利率风险中国人寿的投资组合中存在一定比例的固定收益类资产,如债券和货币市场工具。

利率的上升可能导致这些资产的价值下降,从而对公司的财务状况造成影响。

2.赔付风险作为一家寿险公司,中国人寿面临着赔付风险。

如果赔付金额超出了公司的预期,可能对财务状况造成不利影响。

五、投资建议综合以上分析,我认为中国人寿在保费收入增长和投资收益提升的推动下,实现了较好的财务表现。

然而,公司仍面临着利率风险和赔付风险等挑战。

因此,我建议中国人寿应继续加强资产负债管理,提高投资组合的多样性,并加强风险管理措施,以确保业务长期稳定发展。

中国人寿2019年一季度财务指标报告

中国人寿2019年一季度财务指标报告内部资料,妥善保管 第 1 页 共 3 页中国人寿2019年一季度财务指标报告一、实现利润分析实现利润增减变化表项目名称2019年一季度 2018年一季度 2017年一季度 数值 增长率(%)数值增长率(%)数值增长率(%)营业收入 31,222,600 17.87 26,489,200 0 0 0 实现利润 3,331,200 86.38 1,787,300 0 0 0 营业利润 3,333,700 85.54 1,796,800 0 0 0 投资收益 3,894,00038.22 2,817,300 0 0 0 营业外利润-2,50073.68-9,5002019年一季度实现利润为3,331,200万元,与2018年一季度的1,787,300万元相比有较大增长,增长86.38%。

实现利润主要来自于对外投资所取得的收益。

成本构成变动情况表(占营业收入的比例)项目名称2019年一季度 2018年一季度 2017年一季度 数值 百分比(%)数值百分比(%)数值百分比(%)营业收入 31,222,600100.00 26,489,200100.00 0 0.00 营业成本 0 0.00 0 0.00 0 0.00 营业税金及附加 13,9000.04 13,5000.05 0 0.00 销售费用 00.00 00.00 0 0.00 管理费用 825,6002.64 742,9002.80 0 0.00 财务费用0.000.000.00二、盈利能力分析盈利能力指标表(%)项目名称2019年一季度2018年一季度2017年一季度营业毛利率 99.96 99.95 0 营业利润率 10.68 6.78 0 成本费用利润率 319.57 221.39 0 总资产报酬率 4.02 2.47 0 净资产收益率30.2516.08。

中国人寿2019年年度经营分析报告

经营业绩

2020年3月26日 北京

目录

1 综述 2 业务与运营 3 财务 4 投资 5 内含价值

综述 |2019年业绩亮点

价值效益

业务规模

新业务价值

总投资收益率

587.0亿元人民币 5.24%

+18.6% +195bps

综合投资收益率

7.28%

+418bps

净利润

总保费

投资资产

582.87亿元人民币 5670.9亿元人民币 3.57万亿元人民币

2019

10

业务与运营 |个险渠道

人民币:百万元

408,278 91,348

保费收入

+6.9%

+9.4%

436,621 99,945

316,930

+6.2%

336,676

2018

续期保费

2019

新单保费

人民币:百万元

首年期交保费

+5.8%

79,241

83,865

36,731

12,121

30,389

短期险保费

人民币:百万元

104,419

首年期交保费

+4.8%

109,416

41,635 16,482 46,302

+42.1% −77.9% +0.7%

59,168 3,637 46,611

2018

5年期以下

5-9年期

2019

10年期及以上 9

业务与运营 |业务结构

长险首年保费构成

90.2%

97.9%

15,141

−0.1%

15,129

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

中国人寿2019年财务分析综合报告中国人寿2019年财务分析综合报告

一、实现利润分析

2019年实现利润为5,979,500万元,与2018年的1,392,100万元相比成倍增长,增长3.3倍。

实现利润主要来自于对外投资所取得的收益。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析

2019年管理费用为4,200,800万元,与2018年的3,911,600万元相比有较大增长,增长7.39%。

2019年管理费用占营业收入的比例为5.64%,与2018年的6.08%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

三、资产结构分析

四、偿债能力分析

从支付能力来看,中国人寿2019年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析

中国人寿2019年的营业利润率为8.05%,总资产报酬率为1.71%,净资产收益率为16.11%,成本费用利润率为139.19%。

企业实际投入到企业自身经营业务的资产为134,791,900万元,经营资产的收益率为4.45%,而对外投资的收益率为7.31%。

从企业内外部资产的盈利情况来看,对外投资的收益率大于内部资产收益率,内部经营资产收益率又大于企业实际贷款利率,说明对外投资的盈利能力是令人满意的。

对外投资业务的盈利能力提高。

六、营运能力分析

中国人寿2019年总资产周转次数为0.21次,比2018年周转速度加快,周转天数从1721.91天缩短到1686.34天。

企业在资产规模增长的同时,营业收入有较大幅度增长,表明企业经营业务有较大幅度的扩张,总资产周转速度有较大幅度的提高。

中国人寿2019年固定资产周转天数为15.92天,2018年为20.05天,2019年比2018年缩短4.13天。

中国人寿2019年应收账款

内部资料,妥善保管第1 页共2 页。