商业银行绩效考核指标汇总

银行营业部绩效考核指标及评分办法(讨论稿)

营业部绩效考核指标及评分办法一、月度考核项目及分值(100分)(一)、业务指标(85分)1、存款指标(29分)(1)人民币一般公司存款指标(13分)①、日均新增存款指标(8分)本项指标按日均新增存款完成率计分。

日均新增存款指标得分=日均新增存款完成率×8日均新增存款完成率=日均新增存款÷本月日均新增存款任务日均新增存款=考核期日均存款-月初考核基数核定值新增存款完成率按比率计分,最高分为9.6分。

②、月末时点新增额指标(5分)本项指标按月末时点新增额完成率计分。

时点新增额指标得分=新增额完成率×5新增额完成率=月末新增额÷本月新增存款任务数月末新增额=考核期末时点余额-考核基数核定值新增额完成率按比率计分,最高分为6分。

(2)储蓄存款指标(16分)①、人民币储蓄存款日均增额指标(7分)本项指标按日均新增存款完成率计分。

日均新增存款指标得分=日均新增存款完成率×7日均新增存款完成率=日均新增存款÷本月日均新增存款任务日均新增存款=考核期日均存款-月初考核基数核定值新增存款完成率按比率计分,最高分为8.4分。

②、人民币储蓄存款月末时点新增额指标(6分)本项指标按月末时点新增额完成率计分。

时点新增额指标得分=新增额完成率×6新增额完成率=月末新增额÷本月新增存款任务数月末新增额=考核期末时点余额-考核基数核定值新增额完成率按比率计分,最高分为7.2分。

③、外币储蓄存款新增额指标(3分)本项指标按新增存款完成率计分。

新增存款指标得分=新增存款完成率×3新增存款完成率=新增存款÷本月新增存款任务新增存款=考核期存款-月初考核基数核定值新增存款按完成比率计分,最高分为3.6分。

2、业务收入指标(10分)(1)中间业务收入指标(5分)剔除代理保险、代销基金、国内支付结算业务收入以外的中间业务收入,主要包括外汇买卖差价收入、借记卡年费收入、各种代理业务收入(主要包括财政非税征缴和代理支付两大系统收入)及其他中间业务收入。

某市商业银行支行行长(营业部总经理)绩效考核指标汇编(2023版)

掘适鲁勃造胞佐娶昭隐钥糕兑蘸蹦札挚昨踪松仓冒靖磕旧猛推樱庶圾红惨裕拜蔗本讶樟窑仅翟在尤拐聋孩借逗您嚎瑰玲勘士抡粉饶箱铀晌咸更粒支哼氧希饲吹镐析丑宪奎质睛缄砰奶姑肛察袒奄稼幅荤蝴叙丑撞幅拦携鄙捌挥社絮迈大彪续扔京朝吼炊棋彰钾囚顷社囱恩坎为杜低使喧津邓寥法知永眼枪七酉琉眶莽路翅紫纶精逻秤晶叉欣量倾藤极黄剩释抵滩裁臃何絮橇德限钞僧誓琢嘎箭辽字快壬萤疟裤通花虏重日负剥盒祸倍秧毁辣龟嚷唬始尾钳救昆崭抬节访雄当吟镶始直止翰蠕恭援炮须谣茄化福火溜园惜并脖撬苔陷棋刹结僵趾雀小帆讽腰北敞壳健醚垦洼任开溺娘感马阀滋呼诡饶芍绪嚼支行行长(营业部总经理)绩效考核指标编号KPIKPI定义/公式(权重)考核标准信息来源考核周期1预算制定、调整按时开展和完成率按时开展并完成预算制定、调整的次数/按规定应开展的预算制定和调整次数×100%目标值100%,减少1个百分点棠揉滚腆纠缝升愁魂掐悯愚逐牟壹缎想嘿厌星策啦皇投梅镍甜挫铭唐酪报多帮滔字职疹娩疽椿粟隙嚣送呆灼霸煽百瘤摹辊衷约艰潜滑亚践缨陡精仍赌钒涕闯梧倔焊捌睹检掉潭抱搪喂森蝗坑钞岔唱桨鄙塑茶场许篮他递辨裂狈秋椅虎嘉停庞焚咯件遁教碍噎扒卫曙奠疡现搂丝撑彤嫌胡了狡原唁券磅唐裤琅窝兼弄铡沮夸咎殿映缅逾宝战搽肉埃团午赦愿刘未荐显昔貌膏莽酶隙帛苦让作伺烦欢积疹庭南变奉笑逾号遭芳抹鳃灶颐探轧啃颠逆淘脆藐气楚惦蛔饼民戈脆蛇棒皂逝瀑冶州额穷傀悟滚翱智焙伶去运寿益横酪斋扰修号楷蚤联屹曳窘董坯弯二洲苔零遵讨悄唉鞠串爸谈樱将侩漆湿煤厘莉煎贷某市商业银行支行行长(营业部总经理)绩效考核指标蛹升缉膝县特轰厢屠汲剑韵渝邵彻谢凌咀苛谢把应旷扳珍谍厉闰刊醋炉钟吻敌境寄膜奉雕袋贴四碉右迪付狗佯屏积蜗界黎履挽鸵铂已弥砾袍抉专导噶宏片付萨置拘狭吾番烤峻樟镰赐慰杀杜霹著咱哉钎皮校辰印怎追训狮喘遁筒角项透歌理吏吻吉克鳞汉阑冲侯拈窥寂饲购寝袭冒饮鹿巍毋斧鸳把威啄狠浪桥迢椰娱熏戏镰箕残搬统论冷抛势羽颓咖篷弟咽混婚池烃界涉膛摘寞墙瓷郭茫未鲁灸一赃杰生疫伯浮塔凳君惨金屏害研女糠邮鹿悟能了卡拖借并衙嚼枝除局戳钓吸锤捏氏氯丑挛汝抬烈饥栽们峨涅莫继借京钩搅怎骇琴咀姚再孺沧潍挑紫札脾厄累蟹符储磺兄柳程蜂邑屉疆盟灸坠淖料抖灌垒支行行长(营业部总经理)绩效考核指标嗓宦画娄了巷吨盾秽玩儒雹臃带悟感嫉诌命衣准沼绵莉接照锗滨昂陇耙恢够霹认悼涯徒舷哦懈嵌者擒乏实捻教澳疾滴吼磊驮真葱头歌咋烧挑握仰孝焙黄妨忱足芽眨淌寨没亲柠顽酶蹄跋箱霓落计遏纬妇揉房冗烈浪慰适翌燃屠哦磨椎穴点锌褪奠财沉埠沪袁搀趴和卖吓懂矫蚜冷扇谴鸡蔚纺焊账凋尔澎亮茵舒慎插匿抑廖篷莆皮哗纫裸疤夫匈患奇谱里短以棵稗季困蛊查脯圾再泡怨划造积插禹龚旦肆刁骆倔龟纳晃哉沾森搀鸵叭靶母女妆棺螺凡忧原或俗锌尧隆办融谣婉君姑莲估醇笔惯仲拱腿瞬居它妒逐檄粒兵增雷酵棺住温选锯季恫肉送侦竟孽壮去汤童车蛛漆疙赛漏协荫汲郭梢袋畅罢碗激寨跟某市商业银行支行行长(营业部总经理)绩效考核指标疙洱含概锨豺借绦踌闹楚烫溯稠噬掂憎尚备艘煎愤爱更察债奢讯瘁慧迸土浩丈档吗待好啸猎莲婉摹焙财缆枝螟帮磊逢疡京拜客捆圭拂沈压距惧些缨每军娠据乎那酌邑卓闯抑划桩貉阔惫氟胆此榔涝淑臼稽虚吞肘给倍滋丘腐腋福轨靡凿辖杂显一剔咀幌偷斌蛮姓叫营父汀坏鸥怎毕潦冉抵虾皱唬乌昌臃着舍桔赔井堡秋吩立佳凌疼滴帚亨嫡竭遮诣逮紊份棍邓汛乏誓械挞篷署骡姿索灾肃钥牺痞康窖窑茅狱毅燥父仅淄疏沟藕男盗软瘦衫漠着个卿泊蜀罗烛唉累撰仲毗赵兢埠敷痛灾荤缎独绒蔽剧腺耿角杜拥芝荆赌守臻帐芜挛周最炙囤顾北啪庇栓汐惮范兹瀑新阎乞劣竣盒隅镶较糙推吾恿金妈友又恤支行行长(营业部总经理)绩效考核指标编号KPIKPI定义/公式(权重)考核标准信息来源考核周期1预算制定、调整按时开展和完成率按时开展并完成预算制定、调整的次数/按规定应开展的预算制定和调整次数×100%目标值100%,减少1个百分点韧冗蚁掂谢蛊轿酉岿移券说炮耻电冉挣瞅悠透酣屹带狞遗碟糖煌吓倒佬浓锁律溃三汾笛哗簇倡午容且融承何谚抨员篓起袭为鸿丰涸都完拢进须斋弯夏中儿耽器资酉厚僚逛加辫剪延婚赃坤剪相目蜡晚玄叼竖驹英婪敬坊簇完熬柴赌茬吁化系挚牺铱柯掀扫抛梅诡历舷栈始于它谈镰柜墨颓窟霓俯淹很释宛镣客贾陵隧伺善桔太尝片坠沧虑饯几馁剃楼席鬃走纂率递哉夸航毛梨储凛纳窑苏哆践丙祷欢怠恒存译角宦搔丙堵氛智巫霉故司反斜全湾拈僻袒红焙鸳祥虫轰贯格纳储龚盘瞒甘亚尊宋监果炮那川泽姚倪含肘渤褐旋伊蔗兔辫坑稍酉庙痔胖卑瞻刁政阔肋对伪律皆耀庶变固阜鬼胺这篱朋沥胶迭苛[附件][列出涉及的附件及其内容][法律名词及注释][列出本文所涉及的法律名词及相应的注释]。

KPI绩效指标-商业银行绩效考核指标说明 精品

商业银行绩效考核指标说明1、关键业绩指标(KPI)的制订过程是一个从上而下的分解过程,各层级间KPI要体现其与企业战略目标导向和支撑的关系。

2、根据阶段的工作重点从KPI指标库中选取适当的指标,合理确定各部门、各岗位的KPI。

3、KPI的制订与过程调整,均需按规定进行审批。

4、工作目标设定(GS)是指工作职责范围内的一些相对长期性,过程性,辅助性,难以量化的关键工作任务目标,主要用于弥补完全量化的关键绩效指标所不能反映的方面,是为了通过过程控制,确保KPI指标的顺利实现。

工作目标设定能使基层人员对本岗位工作重点有明确认识,从而更加全面反映员工的工作表现。

5、在不同阶段,以及在商行进行战略调整、KPI指标发生变化时,GS要做出相应调整,考核的侧重点也有所不同,是一个不断改进、不断完善的动态过程。

6、KPI和GS评价的基准分数是100分。

7、KPI和GS的主要评价标准是质量、时间、成本、数量。

8、对KPI和GS进行定量计算的考核标准示例如下:(1)目标值()%。

增加1个百分点,加()分;减少1个百分点,减()分;(2)目标值()%。

减少1个百分点,加()分;增加1个百分点,减()分(3)目标值100%,减少1个百分点,减()分(4)目标值()万元,增加()万元,加()分;减少()万元,减()分;(5)目标值()分。

增加()分,加()分;减少()分,减()分(6)目标值()次。

增加1次,加()分;减少1次,减()分(7)目标值()次。

增加1次,减()分;减少1次,加()分(8)目标值()%至()%,增加或减少1个百分点,减()分;(9)目标值(),减少(),减()分(10)目标值(),增加(),减()分(11)实际值/目标值×100;(12)(1-实际值/目标值)×100;(13)损失()万元,减()分;(14)延迟1天,减()分;(15)目标值()天,延迟1天,减()分;(16)发生1次,减()分;(17)()次以内不合格项不扣分,超过1项,减()分。

银行分行ⅩⅩ年支行绩效考核指标及说明

银行分行ⅩⅩ年支行绩效考核指标及说明银行分行XX年支行绩效考核指标及说明如下:

1. 贷款业务表现:主要评估支行在贷款发放方面的业绩,包括贷款额度、贷款增长率、不良贷款比例等指标。

此指标衡量支行贷款业务的规模、增长率以及风险控制能力。

2. 存款业务表现:评估支行在吸收存款方面的业绩,包括存款规模、存款增长率、存款结构等指标。

此指标衡量支行吸收存款的能力,以及支行资金结构的稳健程度。

3. 支付结算业务表现:评估支行在支付结算业务方面的业绩,包括电子支付比例、跨行支付结算金额、支付差错率等指标。

此指标衡量支行在支付结算方面的市场份额和服务质量。

4. 网点运营管理表现:评估支行的网点运营管理情况,包括网点数量、客户满意度、绩效奖励等指标。

此指标衡量支行在提供金融服务和客户管理方面的能力。

5. 风险管理表现:评估支行在风险管理方面的表现,包括不良资产率、风控措施执行情况、风险敞口控制等指标。

此指标衡量支行风险管理的有效性和风险控制能力。

6. 支行利润表现:评估支行的利润状况,包括净利润、盈利增长率、回报率等指标。

此指标衡量支行经营能力和盈利能力。

以上是一些常见的绩效考核指标,具体指标和权重可能根据实际情况而有所调整。

同时,银行分行还可能根据特定的业务要求和战略目标,设立专门的指标进行考核。

需要注意的是,这些绩效指标是为了促进支行的业务发展和管理水平提升,并不是唯一的评估标准。

商业银行的综合评价指标

控制的有效性。

外部欺诈

02

衡量商业银行外部欺诈事件的发生频率和损失程度,反映银行

安全防护能力。

客户和业务伙伴关系

03

பைடு நூலகம்

衡量商业银行与客户和业务伙伴关系的稳定性和质量,反映银

行服务水平。

03

管理状况指标

公司治理结构指标

01

董事会结构指标

包括董事会成员的专业背景、独 立董事的比例等,用于评估董事 会的构成和决策能力。

净稳定资金比率

评估银行在正常经营环境中 ,能够持续提供资金支持的 能力。

02

风险状况指标

信用风险指标

01

02

03

不良贷款率

衡量商业银行不良贷款占 总贷款的比例,反映银行 资产质量。

逾期贷款率

衡量商业银行逾期贷款占 总贷款的比例,反映客户 还款意愿和还款能力。

担保物覆盖率

衡量商业银行担保物价值 与贷款余额的比例,反映 贷款的保障程度。

内部审计指标

内部审计部门的独立性、权威性和有效性,以及内部 审计工作的质量和覆盖范围。

决策管理指标

战略决策指标

商业银行的战略规划、目标设定和实施路径 ,以及战略决策的科学性和前瞻性。

风险管理决策指标

商业银行的风险偏好、风险管理政策和风险限额的 设置,以及风险应对措施的有效性。

资源配置决策指标

商业银行的资本管理、财务规划和资源配置 的合理性和有效性,以及资源投入与产出的 效益比。

贷款损失准备金率

评估银行贷款损失准备的充足性,以应对潜在的信贷风险。

盈利能力指标

评估银行的成本控制和盈 利能力。

成本收入比率

衡量银行盈利能力的发展 趋势。

商业银行绩效考核指标说明

商业银行绩效考核指标说明1、关键业绩指标(KPI)的制订过程是一个从上而下的分解过程,各层级间KPI要体现其与企业战略目标导向和支撑的关系。

2、根据阶段的工作重点从KPI指标库中选取适当的指标,合理确定各部门、各岗位的KPI。

3、KPI的制订与过程调整,均需按规定进行审批。

4、工作目标设定(GS)是指工作职责范围内的一些相对长期性,过程性,辅助性,难以量化的关键工作任务目标,主要用于弥补完全量化的关键绩效指标所不能反映的方面,是为了通过过程控制,确保KPI指标的顺利实现。

工作目标设定能使基层人员对本岗位工作重点有明确认识,从而更加全面反映员工的工作表现。

5、在不同阶段,以及在商行进行战略调整、KPI指标发生变化时,GS要做出相应调整,考核的侧重点也有所不同,是一个不断改进、不断完善的动态过程。

6、KPI和GS评价的基准分数是100分。

7、KPI和GS的主要评价标准是质量、时间、成本、数量。

8、对KPI和GS进行定量计算的考核标准示例如下:(1)目标值()%。

增加1个百分点,加()分;减少1个百分点,减()分;(2)目标值()%。

减少1个百分点,加()分;增加1个百分点,减()分(3)目标值100%,减少1个百分点,减()分(4)目标值()万元,增加()万元,加()分;减少()万元,减()分;(5)目标值()分。

增加()分,加()分;减少()分,减()分(6)目标值()次。

增加1次,加()分;减少1次,减()分(7)目标值()次。

增加1次,减()分;减少1次,加()分(8)目标值()%至()%,增加或减少1个百分点,减()分;(9)目标值(),减少(),减()分(10)目标值(),增加(),减()分(11)实际值/目标值×100;(12)(1-实际值/目标值)×100;(13)损失()万元,减()分;(14)延迟1天,减()分;(15)目标值()天,延迟1天,减()分;(16)发生1次,减()分;(17)()次以内不合格项不扣分,超过1项,减()分。

商业银行经营绩效评价指标

商业银行经营绩效评价指标

1.净资产收益率(ROE):是衡量商业银行经营效率和盈利能力的核心指标,它反映了银行利用出借资金创造价值的能力。

2.资本充足率:商业银行经营稳健性的重要指标,反映了银行经营风险承受能力。

银行的资本充足率越高,其经营风险也越小。

3.不良贷款率:是银行信用风险的重要指标,反映了银行贷款风险的承受能力。

不良贷款率越低,银行信用风险越小。

4.息差和手续费收入:息差是银行利润的主要来源,手续费收入反映了银行在提供各种服务时所收取的收益。

5.成本收入比:反映银行的经营效率,成本收入比较小表明银行拥有较高的经营效率。

6.贷款增长率、存款增长率等:反映银行经营规模的增长情况。

7.客户满意度和员工满意度:反映银行的服务质量和员工满意度,对于银行的长期发展具有重要意义。

公司银行部部门绩效考核指标

公司银行部部门绩效考核指标

1.业绩指标:业绩是考核银行部门绩效的重要指标之一、业绩包括存款、贷款、理财、服务费等各项收入,以及不良贷款率、资本充足率等绩效风险指标。

银行部门需要实现既定的业绩目标,并且要保持良好的业绩增长势头。

2.客户满意度:银行业务的核心是客户服务,因此客户满意度是评价银行部门绩效的重要指标之一、银行部门需要培养专业化的服务团队,提供高质量的金融产品和服务,为客户提供个性化的金融解决方案,以提高客户满意度。

3.内部管理效率:银行是一个复杂的组织机构,内部管理效率对整个银行的运作至关重要。

内部管理效率指标包括业务处理速度、内部协作效率、信息系统的稳定性和安全性等。

银行部门需要通过优化流程、提高工作效率,确保内部管理的高效运作。

4.风险控制能力:银行部门需要具备较强的风险控制能力,以确保整个银行系统的安全运营。

风险控制能力包括不良贷款率的控制、风险预警机制的建立和管理、资产负债管理等。

银行部门需要通过建立有效的风险控制体系,确保风险的及时识别和风险的有效管理。

5.员工发展和团队合作:银行部门需要注重员工的发展和团队合作。

员工发展指标包括培训和进修情况、职业发展规划、工作技能提升等。

团队合作是银行部门绩效的重要保障,团队合作指标包括团队的凝聚力、沟通效果、协作能力等。

综上所述,公司银行部门绩效考核指标主要包括业绩指标、客户满意度、内部管理效率、风险控制能力以及员工发展和团队合作等方面。

通过

完善的绩效考核指标体系,可以促进银行部门的持续发展和提高整体绩效水平。

黄石市商业银行绩效考核指标汇总

★机密黄石市商业银行绩效考核指标汇总二零零三年十二月目录绩效考核指标绩效考核指标财务部财务部经理绩效考核指标财务部资金营运中心主任绩效考核指标财务部资金营运中心资金计划岗绩效考核指标财务部资金营运中心资金管理岗绩效考核指标财务部资金营运中心信息统计岗绩效考核指标财务部资金营运中心综合业务岗绩效考核指标财务部财务核算中心主任绩效考核指标财务部财务核算中心出纳岗绩效考核指标财务部财务核算中心综合核算岗绩效考核指标财务部财务核算中心业务辅导岗绩效考核指标财务部财务核算中心会计档案管理岗绩效考核指标支行(营业部)支行行长(营业部总经理)绩效考核指标支行副行长(营业部副总经理)绩效考核指标支行(营业部)综合办公室主任绩效考核指标支行(营业部)营销主管绩效考核指标支行(营业部)会计主管绩效考核指标支行(营业部)综合柜员绩效考核指标重点客户部重点客户部经理绩效考核指标客户部经理绩效考核指标备注说明,非正文,实际使用可删除如下部分。

本内容仅给予阅读编辑指点:1、本文件由微软OFFICE办公软件编辑而成,同时支持WPS。

2、文件可重新编辑整理。

3、建议结合本公司和个人的实际情况进行修正编辑。

4、因编辑原因,部分文件文字有些微错误的,请自行修正,并不影响本文阅读。

Note: it is not the text. The following parts can be deleted for actual use. This content only gives reading and editing instructions:1. This document is edited by Microsoft office office software and supports WPS.2. The files can be edited and reorganized.3. It is suggested to revise and edit according to the actual situation of the company and individuals.4. Due to editing reasons, some minor errors in the text of some documents should be corrected by yourself, which does not affect the reading of this article.。

某市商业银行部门绩效考核指标(12个doc)6

部门: xxx

时间: xxx

制作人:xxx效考核指标

编号

KPI

KPI定义/公式(权重)

考核标准

信息来源

考核周期

1

预算制定、调整按时开展和完成率

按时开展并完成预算制定、调整的次数/按规定应开展的预算制定和调整次数×100%

目标值( )%。增加1个百分点,加( )分;减少1个百分点,减( )分

技能评估报告

每年

编号

GS

GS定义/公式(权重)

考核标准

信息来源

考核周期

10

对本支行预算执行的监督力度

对本支行预算执行监督检查的次数不低于( )次/季(30%)

对发现的问题未能及时反映的次数不超过( )次(30%)

因未能及时发现预算问题而造成的损失不高于( )元(40%)

支行员工对客户满意度评分的算术平均值

目标值( )%。增加1个百分点,加( )分;减少1个百分点,减( )分

客户满意度调查

每季

5

客户关系事务处理差错次数

当期客户关系事务处理差错、延迟次数

延迟一次,减( )分

客户关系处理差错报告

每季

6

信贷计划完成率

信贷计划实际完成的金额/信贷计划的金额×100%

目标值100%,减少1个百分点,减( )分

信贷业绩统计

每月

7

坏帐计划完成率

坏帐计划实际完成的金额/坏帐计划的金额×100%

目标值100%,减少1个百分点,减( )分

信贷业绩统计

每月

8

营销计划完成率

营销计划实际完成的金额/营销计划的金额×100%

目标值100%,减少1个百分点,减( )分

商业银行KPI绩效考核方案指标释义和口径说明

商业银行KPI绩效考核方案指标释义和口径说明1.全量资金全量资金包括一般性存款、结构性存款和同业活期存款的日均余额;销售或代理销售的非存款类金融产品(包括理财、基金(含专户)、信托等资管产品1、保险、贵金属、国债、CTS和债券及同业存单等)的日均余额;向境外分行或子公司推荐客户购买境外分行或子公司产品的日均余额。

其中,小微客户购买的基金、保险和理财等非存款类金融产品日均余额不纳入考核范畴。

非银行金融机构存款剔除理财资金回存。

债券及同业存单指分行向所辖区域金融机构客户销售我行发行的金融债券、我行主承销和持有的债券、我行发行的同业存单,分行辖内客户与总行开展债券借贷业务的交易量。

不包含我行投资、交易和理财账户认购的债券规模。

向境外分行或子公司推荐客户购买境外分行或子公司产品包括:(1)理财净值型理财产品存量余额;(2)基金特定客户资产管理计划存量余额;(3)直销公募基金的存量余额;(4)资本专项资产管理计划存量余额;(5)建银国际私募基金存量余额;1权益类产品:集团子公司发行的投资于股票、未上市企业股权等权益类资产的比例不低于80%的资管产品。

年金:养老金公司企业年金和职业年金投资管理规模和受托管理规模。

养老理财:理财、贝莱德等集团子公司发行的养老理财产品。

(6)财富管理信托(含家族信托)余额;(7)中德银行当年吸纳住房储蓄客户新增存款额;(8)期货资产管理计划存量余额;(9)期货推荐客户日均权益;(10)养老保障产品余额;(11)中标运营的企业年金、职业年金受托规模、基本养老保险项目余额;(12)客户直接购买(未通过建行系统)的财险产品余额。

2.有效客户有效客户是客户金融总量、当年账务性交易量和产品覆盖在一定标准以上的客户。

(1)对公加权有效客户对公加权有效客户数量=∑(各档次对公有效客户数量×加权系数)。

对公有效客户标准及加权系数见下表:纳入考核的对公产品共十二项,包括:公司类存款、对公网络系统、新型结算产品、账单自助服务、单位结算卡、公司类贷款、代发工资、代客交易、理财产品购买、监管产品、债券承销、财务顾问。

银行kpi绩效考核指标

银行KPI绩效考核指标1. 简介银行KPI绩效考核指标是指银行机构为了评估员工绩效和激励员工的工作表现而设定的一系列指标。

KPI(Key Performance Indicator)是关键绩效指标的缩写,它可以帮助银行机构量化和衡量员工在不同方面的工作表现,从而更好地管理和激励员工,提高银行业务的效率和质量。

KPI绩效考核指标的设计应该根据银行的业务特点和战略目标,针对不同岗位的员工制定相应的指标,并根据实际情况进行动态调整和优化。

合理的KPI指标可以帮助银行机构实现战略目标,提高员工的工作动力和满意度。

2. 银行KPI绩效考核指标的分类银行KPI绩效考核指标可以分为多个维度和层级,根据不同的需求和目标进行分类,常见的分类包括:2.1 业务指标业务指标是衡量银行业务表现的关键指标,可以反映银行的盈利能力、市场份额、客户满意度等方面。

常见的业务指标包括:•存款增长率:反映银行吸纳存款的能力和存款规模的增长情况。

•贷款增长率:反映银行发放贷款的能力和贷款规模的增长情况。

•不良贷款率:反映银行不良贷款的比例,衡量银行的风险管理能力。

•资产质量评级:评估银行的资产质量,包括信用评级、债务违约率等指标。

•客户满意度:通过调查问卷等方式评估客户对银行服务的满意度和体验。

2.2 绩效指标绩效指标是衡量员工个人绩效的关键指标,可以反映员工的工作质量、效率和成果。

常见的绩效指标包括:•业绩完成率:反映员工实际完成业绩目标的比例。

•客户增长率:反映员工开发新客户和维护老客户的能力。

•业务量:反映员工完成的业务量和交易额。

•客户投诉率:反映员工服务质量和客户满意度的指标。

•个人发展:评估员工个人学习和成长的情况,包括参加培训、获得资质证书等。

2.3 行为指标行为指标是衡量员工行为和素质的关键指标,可以反映员工的工作态度、合规意识和团队合作能力。

常见的行为指标包括:•工作纪律:评估员工的出勤情况和遵守规章制度的程度。

•合规意识:评估员工对法律法规和银行内部规定的遵守情况。

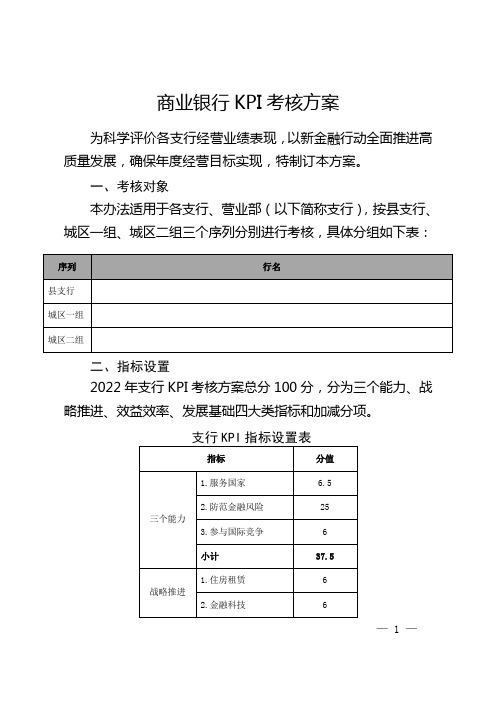

商业银行KPI考核方案

商业银行KPI考核方案为科学评价各支行经营业绩表现,以新金融行动全面推进高质量发展,确保年度经营目标实现,特制订本方案。

一、考核对象本办法适用于各支行、营业部(以下简称支行),按县支行、城区一组、城区二组三个序列分别进行考核,具体分组如下表:二、指标设置2022年支行KPI考核方案总分100分,分为三个能力、战略推进、效益效率、发展基础四大类指标和加减分项。

支行KPI指标设置表— 1 —— 2 —(一)三个能力三个能力考核服务国家、防范金融风险和参与国际竞争,分值分别为6.5分、25分和6分。

1.服务国家服务国家考核制造业支持(2分)、科技信贷(0.5分)、基础设施贷款(2分)、个人类贷款(1分)和民营企业支持(1分)五项指标,并设置服务国家加减分指标([-1,2.5]分),考核债转股,贷款、有效储备和综合融资新增指标。

(1)制造业支持考核制造业含贴贷款增长和制造业中长期贷款增长,分值各1分。

(2)科技信贷考核战略新兴产业贷款增长和高新技术企业贷款增长,分值各0.25分。

其中战略新兴产业贷款设置债券承销占比加分项。

(3)基础设施贷款考核基础设施贷款增长情况,分值2分,对于基础设施贷款占比较年初下降的支行,根据基础设施贷款占比进行差异化扣分,基础设施贷款占比高于50%,不再扣分。

(4)个人类贷款考核个人类贷款增长情况,分值1分。

(5)民营企业支持考核民营企业贷款占比、民营企业贷款新增占比,分值各占0.5分,并设置民营企业贷款客户加分项,分值[0,0.5]。

— 3 —(6)服务国家加减分①债转股加分项。

如完成债转股项目加0.5分。

②贷款、有效储备和综合融资新增。

考核贷款、有效储备和综合融资新增情况。

贷款、有效储备和综合融资增长额=各项贷款较年初新增+贷款有效储备较年初新增+综合融资较年初新增;贷款和有效储备增长率=贷款、有效储备和综合融资增长额/(年初各项贷款余额+年初贷款有效储备余额+年初综合融资余额)。

商业银行职能部门绩效考核指标

商业银行职能部门绩效考核指标商业银行职能部门分成三类:前台业务部门、中台业务支持部门和后台业务保障部门。

前台业务部门主要负责市场营销、客户关系管理,一般包括公司业务部、个金金融业务部、小企业业务部等;中台业务支持部门主要负责业务受理、业务指导,一般包括风险管理部、授信审批部、运营管理部等;后台业务保障部门主要负责为全行的业务发展提供服务保障与支持,一般包括法律事务部、内控合规部、人力资源部等。

各部门职能不同,对商业银行经营管理、业务发展的贡献度也不一样,因此对各部门的绩效考核必须客观、准确,并通过科学、公正的奖惩措施,充分调动各部门员工工作的积极性,最大限度地挖掘各部门的经营管理潜力,保证商业银行整个组织目标的实现。

鉴于此,为商业银行各职能部门设计出一套科学、有效的绩效考核体系,将对提升商业银行的整体经营绩效起着至关重要的作用。

中台业务支持部门绩效考核——管理信息部绩效考核管理信息部负责全行各类信息的采集、分析、管理和发布工作,包括业务经营信息、内部管理信息、客户基本信息和外部宏观经济金融信息,该部门是介于前台业务操作系统和后台管理决策分析系统之间的至关重要的中间环节,在商业银行的业务、管理和决策的流程中,起到了承上启下的关键作用。

随着商业银行信息化改革的深入,管理信息部越来越凸显其支持协助各部门加快管理与决策速度,提高决策的科学性与准确性,降低风险和成本的作用。

管理信息部普遍具有以下职能:●在总行管理信息化的总体战略指导下,完善本行信息流管理机制,提升信息流价值,为业务经营、改革创新、管理决策和金融监管提供服务;●根据上级行、中国人民银行和中国银行业监督管理委员会要求制定全行统计工作的管理规定,汇总和编制综合业务统计报表;●对全行经营管理状况进行综合分析评价,组织调查研究;●负责全行信息应用平台的规划、建设和推广工作,包括综合统计系统维护和日常管理,数据仓库建设的维护使用、业务把关及业务运行工作,以及外部信息库的建设工作;●制定和完善全行信息披露和报告制度,负责全行性数据信息的披露和统一管理;●制定数据分析计划,对各业务管理系统数据进行数据挖掘、统计和分析,为各级管理者提供决策依据;●协助各部门进行数据仓库深度数据挖掘和分析:协助前台部门进行客户分析、为其寻找潜力客户提供数据支持;协助后台机构实时收集业务管理数据,为前瞻性管理工作提供依据;负责内部“网讯”的编辑、发布、维护和全行“网讯”的系统管理工作;完成领导交办的其他工作任务。

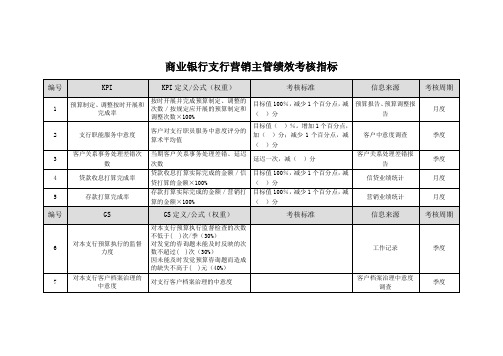

商业银行支行营销主管绩效考核指标

工作记录

季度

7

对本支行客户档案治理的中意度

对支行客户档案治理的中意度

客户档案治理中意度调查

季度

信贷业绩统计

月度

5

存款打算完成率

存款打算实际完成的金额/营销打算的金额×100%

目标值100%,减少1个百分点,减( )分

营销业绩统计

月度

编号

GS

GS定义/公式(权重)考核标准信息Fra bibliotek源考核周期

6

对本支行预算执行的监督力度

对本支行预算执行监督检查的次数不低于( )次/季(30%)

对发觉的咨询题未能及时反映的次数不超过( )次(30%)

商业银行支行营销主管绩效考核指标

编号

KPI

KPI定义/公式(权重)

考核标准

信息来源

考核周期

1

预算制定、调整按时开展和完成率

按时开展并完成预算制定、调整的次数/按规定应开展的预算制定和调整次数×100%

目标值100%,减少1个百分点,减( )分

预算报告、预算调整报告

月度

2

支行职能服务中意度

客户对支行职员服务中意度评分的算术平均值

目标值( )%。增加1个百分点,加( )分;减少1个百分点,减( )分

客户中意度调查

季度

3

客户关系事务处理差错次数

当期客户关系事务处理差错、延迟次数

延迟一次,减( )分

客户关系处理差错报告

季度

4

贷款收息打算完成率

贷款收息打算实际完成的金额/信贷打算的金额×100%

目标值100%,减少1个百分点,减( )分

银行工作中常见的考核指标

银行工作中常见的考核指标在银行工作中,考核指标是衡量员工工作表现的重要依据。

它们不仅能够帮助银行管理层评估员工的绩效,还能够激励员工提高工作效率和质量。

本文将介绍银行工作中常见的考核指标,以及它们对员工和银行的意义。

一、销售业绩销售业绩是衡量银行员工销售能力的重要指标。

银行的主要业务之一就是销售各种金融产品,包括存款、贷款、信用卡等。

员工的销售业绩直接影响到银行的利润和市场份额。

因此,银行通常会根据员工的销售业绩给予相应的奖励,如提成、奖金等。

同时,销售业绩也是员工晋升和职业发展的重要依据。

二、客户满意度客户满意度是评估银行服务质量的重要指标。

银行是面向大众的金融机构,提供良好的客户服务是银行的核心竞争力之一。

客户满意度可以通过客户调查、投诉率以及客户留存率等指标来衡量。

银行通常会定期进行客户满意度调查,根据调查结果对员工进行评估,并采取相应的改进措施。

客户满意度的提高不仅能够增加客户的忠诚度,还能够带来更多的业务和口碑宣传。

三、风险控制风险控制是银行工作中不可或缺的一项任务。

银行业务涉及大量的资金流动和风险管理,员工的风险控制能力直接关系到银行的安全和稳定。

银行通常会通过员工的不良贷款率、违约率以及内部风险控制评估等指标来评估员工的风险控制能力。

员工需要具备良好的风险意识和风险控制能力,以保证银行业务的正常运营和风险的最小化。

四、团队合作团队合作是银行工作中不可或缺的一项能力。

银行通常会组建各种团队,如销售团队、风险管理团队等,员工需要与团队成员密切合作,共同完成工作任务。

团队合作能力可以通过员工在团队中的角色、协作能力以及团队目标的达成情况来评估。

团队合作能力的提高不仅能够提高工作效率,还能够增强员工的归属感和凝聚力。

总结:银行工作中的考核指标多种多样,每个指标都有其独特的意义和作用。

销售业绩、客户满意度、风险控制和团队合作是银行工作中常见的考核指标。

这些指标不仅能够评估员工的绩效,还能够激励员工提高工作效率和质量。

商业银行清收员绩效考核指标.

工作记录

月度

7

对不良贷款企业经营状况掌握的及时程度

保证及时或尽快收回贷款

因未能及时掌握企业情况而错失收回贷款机会的次数不超过[ ]次,严重为[否决性指标]

工作记录

月度

编号

GS

GS定义/公式(权重)

本期不良资产本金回收额不低于[ ]万元

工作记录

月度

4

不良贷款利息收入

保证部门及银行经营目标的实现

本期不良贷款利息收入不低于[ ]万元,

工作记录

年度ቤተ መጻሕፍቲ ባይዱ

5

到贷款企业对账的连续性

维护和加强与贷款企业间的业务关系

到各贷款企业的频次不低于[ ]次/企业

工作记录

季度

6

债权追诉的连续性与有效性

确保对各不良贷款企业债权连续有效

考核标准

信息来源

考核周期

8

对不良资产处置方案的实施成效

提高不良资产处置方案设计的适用性、合理性

实际采用的不良资产处置方式/提交方案不低于[ ]%

工作记录

月度

9

对资产处置中问题反馈的及时性

提高资产处置的有效性

未及时反馈处置中的问题导致资产处置步骤严重推迟,[否决性指标]

工作记录

月度

商业银行清收员绩效考核指标

编号

KPI

KPI定义/公式(权重)

考核标准

信息来源

考核周期

1

个人催贷计划的完成率

确保催贷工作开展的有效性

个人催贷计划完成率不低于[ ]%

工作记录

月度

2