生产外贸企业出口退税账务处理

出口退税账务处理示例

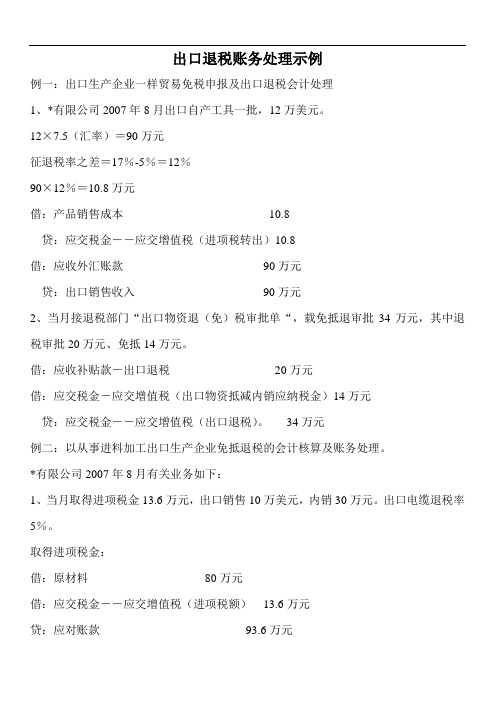

出口退税账务处理示例例一:出口生产企业一样贸易免税申报及出口退税会计处理1、*有限公司2007年8月出口自产工具一批,12万美元。

12×7.5(汇率)=90万元征退税率之差=17%-5%=12%90×12%=10.8万元借:产品销售成本10.8贷:应交税金――应交增值税(进项税转出)10.8借:应收外汇账款90万元贷:出口销售收入90万元2、当月接退税部门“出口物资退(免)税审批单“,载免抵退审批34万元,其中退税审批20万元、免抵14万元。

借:应收补贴款-出口退税20万元借:应交税金-应交增值税(出口物资抵减内销应纳税金)14万元贷:应交税金――应交增值税(出口退税)。

34万元例二:以从事进料加工出口生产企业免抵退税的会计核算及账务处理。

*有限公司2007年8月有关业务如下:1、当月取得进项税金13.6万元,出口销售10万美元,内销30万元。

出口电缆退税率5%。

取得进项税金:借:原材料80万元借:应交税金――应交增值税(进项税额)13.6万元贷:应对账款93.6万元10×7.55(汇率)=75.5万元借:应收外汇账款75万元贷:销售收入75万元依照当月退(免)税出口收入、出口物资所适用的征税率和退税率之差运算“当期不予免抵或退税的税额”10×7.55(汇率)×(17%-5%)=9.06万元借:产品销售成本9.06万元贷:应交税金―应交增值税(进项税额转出);9.06万元2、收到*国税局出具的《生产企业进料加工贸易免税证明》一份,载明“不予抵扣税额抵减额”10万元,用红字记:借:产品销售成本10万元贷:应交税金――应交增值税(进项税额转出)。

10万元3、当月收到*国税局出具的《生产企业免抵退税审批通知单》,载明“当期免抵税额”18万元和“当期应退税额”11万元:借:应收补贴款-出口退税11万元借:应交税金-应交增值税(出口物资抵减内销应纳税金)18万元贷:应交税金――应交增值税(出口退税)。

出口退税的账务处理

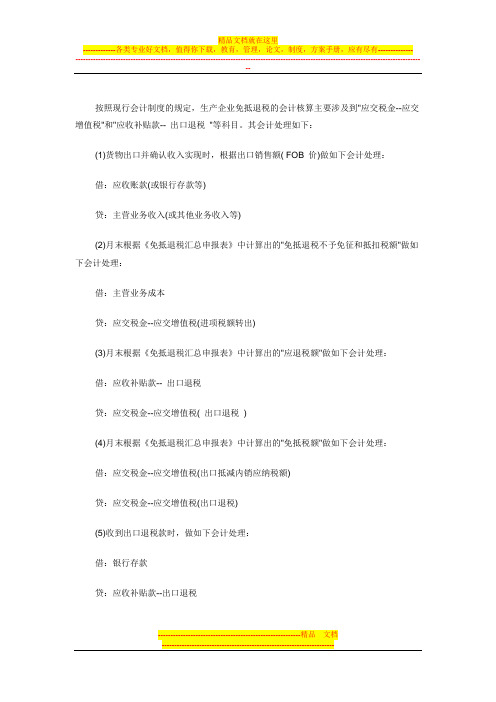

按照现行会计制度的规定,生产企业免抵退税的会计核算主要涉及到"应交税金--应交增值税"和"应收补贴款-- 出口退税"等科目。

其会计处理如下:(1)货物出口并确认收入实现时,根据出口销售额( FOB 价)做如下会计处理:借:应收账款(或银行存款等)贷:主营业务收入(或其他业务收入等)(2)月末根据《免抵退税汇总申报表》中计算出的"免抵退税不予免征和抵扣税额"做如下会计处理:借:主营业务成本贷:应交税金--应交增值税(进项税额转出)(3)月末根据《免抵退税汇总申报表》中计算出的"应退税额"做如下会计处理:借:应收补贴款-- 出口退税贷:应交税金--应交增值税( 出口退税)(4)月末根据《免抵退税汇总申报表》中计算出的"免抵税额"做如下会计处理:借:应交税金--应交增值税(出口抵减内销应纳税额)贷:应交税金--应交增值税(出口退税)(5)收到出口退税款时,做如下会计处理:借:银行存款贷:应收补贴款--出口退税对于按会计制度规定允许扣除的运费、保险费和佣金,在实际结算时与原预估入帐金额有差额的,可以在结算月份进行调整。

对于企业已经申报的数据发现错误的,不能够直接调整原申报数据,而应在以后月份通过红蓝字调整法进行调整。

对于出口退税申报与增值税纳税申报不一致,产生差额的,须在下期进行帐务调整,相应的应同时调整增值税纳税申报表。

由于以上原因需进行帐务调整的,其会计处理为:(一)对本年度出口销售收入的调整(1)对于前期多报或少报出口,或用错汇率,导致出口销售收入错误的,在本期发现时,须在本期进行如下会计处理:根据销售收入调整额:借:应收账款(或银行存款等科目)(前期少报收入的为蓝字,前期多报收入的为红字)贷:主营业务收入(前期少报收入的为蓝字,前期多报收入的为红字)(2)对于按会计制度规定允许扣除的运费、保险费和佣金,与原预估入帐金额有差额的,须在本期进行如下会计处理:根据销售收入调整额:借:其他应付款(或银行存款等科目)(蓝字或红字)贷:主营业务收入(蓝字或红字)当上期的《生产企业出口货物免、抵、退税申报汇总表》第2c栏"免抵退出口货物销售额(与增值税纳税申报表差额)"不等于0时,须在本期进行如下会计处理:根据免抵退出口货物销售额(与增值税纳税申报表差额):借:应收账款(或银行存款等科目)(差额大于0时为蓝字,小于0时为红字)贷:主营业务收入(差额大于0时为蓝字,小于0时为红字)注意事项:①出现上述情况进行帐务调整的同时,应在"出口退税申报系统"中进行调整,调整的方法为在出口明细表中录入一条调整记录(正数或负数)。

外贸企业出口退税计算及账务处理

外贸企业出口退税计算及账务处理例题例1某外贸公司2011年5月从某化妆品公司购进出口用化妆品800箱,取得的增值税专用发票金额400万元,进项税额为68万元,货款已银行支付。

当月该批商品已全部出口,售价为每箱900美元(当日汇率1美元=6.8元人民币),申请退税的单证齐全。

该化妆品的价款中已含消费税额为130万元,增值税退税率为13%。

以上账务如何处理?应退增值税税额=不含增值税购进额x退税率=4000000x13%=520000元转出不退税增值税额=680000-520000=160000元应退消费税税额=1300000分录:1、购进货物借:物资采购4000000应交税金一应交增值税一进项税额680000贷:银行存款46800002、货物入库借:库存商品4000000贷:物资采购40000003、出口报关销售借:应收账款4896000贷:主营业务收入48960004、结转商品销售成本借:主营业务成本4000000贷:库存商品40000005、不退税增值税额转出借:主营业务成本160000贷:应交税金一应交增值税一进项转出1600006、计算出应收增值税退款时借:其他应收款一应收出口退税520000贷:应交税金一应交增值税一出口退税5200007、收到增值税退税款时借:银行存款520000贷:其他应收款一应收出口退税5200008、计算出应收消费税退款借:其他应收款一应收出口退税1300000贷:主营业务成本13000009、收到消费税退款借:银行存款1300000贷:其他应收款一应收出口退税1300000例2某进出口公司2010年3月购进服6000件,增值税专用发票上注明金额为93000元,出口至美国,离岸价为15000美元(汇率为1美元=6.7元人民币),假如服装退税率为13%,试计算该公司当月应退税额和一些账务处理1、购进服装的进项税额是多少?2、应退增值税额是多少?3、转出增值税额是多少?4、购进货物分录5、货物入库分录6、出口销售分录7、结转商品销售成本8、增值税应退税额分录9、收到退税款分录1、购进服装的进项税额是多少?93000x0.17=158102、应退增值税额是多少?93000x0.13=120903、转出增值税额是多少?15810-12090=37204、购进货物分录借:物资采购93000应交税金一应交增值税一进项税额15810贷:银行存款1088105、货物入库分录借:库存商品93000贷:物资采购930006、出口销售分录借:应收账款100500贷:主营业务收入1005007、结转商品销售成本借:主营业务成本93000贷:库存商品93000借:主营业务成本3720贷:应交税金一应交增值税一进项转出37208、增值税应退税额分录借:其他应收款一应收出口退税12090贷:应交税金一应交增值税一出口退税120909、收到退税款分录借:银行存款12090贷:其他应收款一应收出口退税12090。

生产企业自营或委托外贸企业代理出口自产货物的免、抵、退税会计处理

⽣产企业⾃营或委托外贸企业代理出⼝⾃产货物的免、抵、退税会计处理按照《财政部、国家税务总局关于进⼀步推进出⼝货物实⾏免抵退税办法的通知》(财税[2002]7号)规定:⾃2002年1⽉1⽇起,⽣产企业⾃营或委托外贸企业代理出⼝⾃产货物,除另有规定外,增值税⼀律实⾏免、抵、退税管理办法。

通知所述⽣产企业,是指独⽴核算,经主管国税机关认定为⼀般增值税纳税⼈,并且具有实际⽣产能⼒的企业和企业集团。

增值税⼩规模纳税⼈出⼝⾃产货物继续实⾏免征增值税办法。

⽣产企业出⼝⾃产的属于应征消费税的产品,实⾏免征消费税办法。

实⾏免、抵、退税管理办法的“免”税,是指对⽣产企业出⼝的⾃产货物,免征本企业⽣产销售环节增值税:“抵”税,是指⽣产企业出⼝⾃产货物所耗⽤的原材料、零部件、燃料、动⼒等所含应予退还的进项税额,抵顶内销货物的应纳税额:“退”税是指⽣产企业出⼝的⾃产货物在当⽉内应抵顶的进项税额⼤于应纳税额时,对未抵顶完的部分予以退税。

1、具体计算⽅法与计算公式(1)当期应纳税额的计算:当期应纳税额=当期内销货物的销项税额⼀(当期进项税额⼀当期免抵退税不得免征和抵扣税额)⼀上期留抵税额其中:当期免抵退税不得免征和抵扣税额=出⼝货物离岸价×外汇⼈民币牌价×(出⼝货物征税率⼀出⼝货物退税率)⼀免抵退税不得免征和抵扣税额和抵减额出⼝货物离岸价(FOB)以出⼝发票计算的离岸价为准。

出⼝发票不能如实反映实际离岸价的,企业必须按照实际离岸价向主管国税机关申报,同时主管税务机关有权依照《中华⼈民共和国税收征收管理法》、《中华⼈民共和国增值税暂⾏条例》等有关规定予以核定。

免抵退税不得免征和抵扣税额抵减额=免税购进原材料价格×(出⼝货物征税率-出⼝货物退税率)免税购进原材料包括从国内购进免税原材料和进料加⼯免税进⼝料件,其中进料加⼯免税进⼝料件的价格为组成计税价格。

进料加⼯免税进⼝料件的组成计税价格=货物到岸价+海关实征关税和消费税如果当期没有免税购进原材料价格,前述公式中的免抵退税不得免征和抵扣税额抵减额,以及后⾯公式中的免抵退税额抵减额,就不⽤计算。

外贸企业出口退税的账务处理

某生产企业委托外贸企业出口香烟,计销售收入为5000元,适用消费税税率45%,计算应缴纳的消费税225000元。则生产企业委托外贸企业出口时应作的会计分录如下:

借:

应收账款725000

贷:

主营业务收入5000

应交税费——应交消费税255000生产企业实际交纳消费税时应作的会计分录如下:

依上例,受托外贸企业收到税务部门退回企业的消费税255000元,退还给该生产企业。外贸企业的会计处理如下:

①生产企业委托外贸企业代理出口。生产企业采用委税款应由外贸企业退还给生产企业。

委托外贸企业代理出口的生产企业,在计算消费税时,按应交消费税额借记“应收账款”科目,贷记“应交税费——应交消费税”科目,实际缴纳时,借记“应交税费——应交消费税”科目,贷记“银行存款”科目。收到外贸企业退回税金时,借记“银行存款”科目,贷记“应收账款”科目。发生退关、退货、补交已退的消费税,作相反的会计分录。

⑧乳胶手套×1000=361100(元)⑨分散蓝43589.75元

本月应退消费税的出口货物有轮胎和汽油,其计税依据为元和1000升。

(2)确定退税率物增值税退税率除薄荷油为6%、轮胎工缴费为14%外,其余均为9%,轮胎消费税退税率为10%,汽油消费税单位退税额为0.2元/升。

(3)计算应退税额

本月出口货物应退税额为:

一、出口退税的计算

(一)计税依据和退税率

准确地计算出口退税,必须正确地确定计税依据和适用退税率。

1.计税依据出口退税的计税依据,指计算应退税额的计税金额或计税数量。

(1)外贸企业出口货物退增值税的计税依据

外贸企业出口货物退增值税的计税依据为出口产品购进金额。如果出口货物一次购进一票出口,可以直接从专用发票上取得;如果一次购进多票出口或多次购进、多票出口,不能具体到哪一票业务时,可以用同一产品加权平均单价乘以实际出口数量计算得出。如果出口货物是委托加工产品,其退税计税依据为用于委托加工的原材料购进金额和支付的加工费金额。

出口退税的会计核算和帐务处理方法

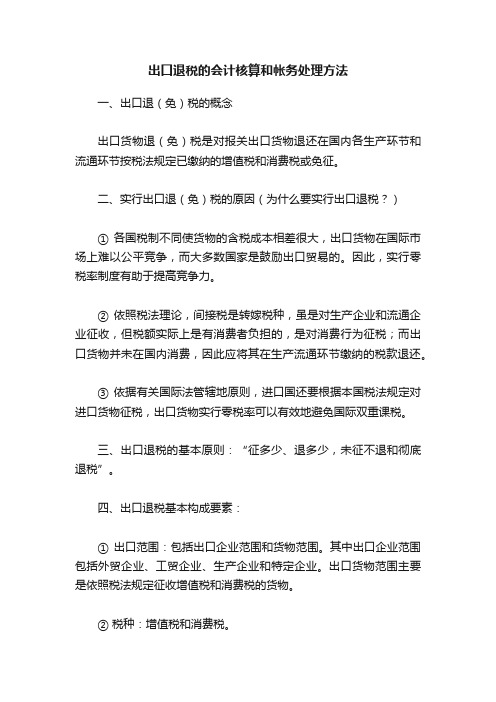

出口退税的会计核算和帐务处理方法一、出口退(免)税的概念出口货物退(免)税是对报关出口货物退还在国内各生产环节和流通环节按税法规定已缴纳的增值税和消费税或免征。

二、实行出口退(免)税的原因(为什么要实行出口退税?)① 各国税制不同使货物的含税成本相差很大,出口货物在国际市场上难以公平竞争,而大多数国家是鼓励出口贸易的。

因此,实行零税率制度有助于提高竞争力。

② 依照税法理论,间接税是转嫁税种,虽是对生产企业和流通企业征收,但税额实际上是有消费者负担的,是对消费行为征税;而出口货物并未在国内消费,因此应将其在生产流通环节缴纳的税款退还。

③ 依据有关国际法管辖地原则,进口国还要根据本国税法规定对进口货物征税,出口货物实行零税率可以有效地避免国际双重课税。

三、出口退税的基本原则:“征多少、退多少,未征不退和彻底退税”。

四、出口退税基本构成要素:① 出口范围:包括出口企业范围和货物范围。

其中出口企业范围包括外贸企业、工贸企业、生产企业和特定企业。

出口货物范围主要是依照税法规定征收增值税和消费税的货物。

② 税种:增值税和消费税。

③ 税率:17% 指机械设备电器及电子产品、运输工具、仪器仪表等四大类机电产品。

15% 指服装以外的纺织原料及制品,四大类机电产品以外的其他机电产品及法定税率为17%的部分货物。

13% 主要是指现行征税率为13%的货物。

6% 外贸企业从小规模纳税人购进的准予退税的货物,除农产品执行5%的退税率外,其他均按6%办理退税。

5% 农产品出口退税率为5%。

④ 计税价格⑤ 期限五、出口退税的基本方法:① 免退:对本环节增值部分免税,进项税额退税。

主要适用于外贸企业和实行外贸企业财务制度的工贸企业。

② 先征后退:对生产企业销项税额先征后退。

主要适用于有进出口经营权的生产企业,也就是外工贸企业。

③ 免抵退:对本环节增值部分免税,进项税额准予抵扣的部分在内销货物的应纳税额中抵扣,不足抵扣的部分实行退税。

(完整版)出口企业账务处理

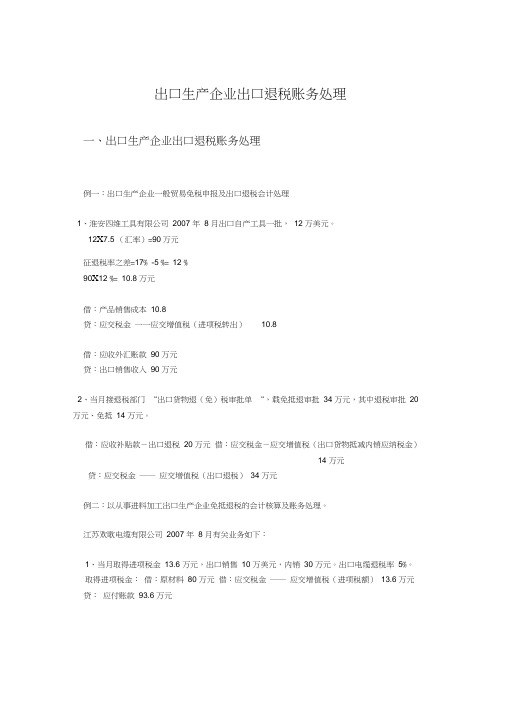

出口生产企业出口退税账务处理一、出口生产企业出口退税账务处理例一:出口生产企业一般贸易免税申报及出口退税会计处理1、淮安四维工具有限公司2007 年8 月出口自产工具一批,12 万美元。

12X7.5 (汇率)=90万元征退税率之差=17% -5 %= 12 %90X12 %= 10.8 万元借:产品销售成本10.8贷:应交税金一一应交增值税(进项税转出)10.8借:应收外汇账款90 万元贷:出口销售收入90 万元2、当月接退税部门“出口货物退(免)税审批单“,载免抵退审批34 万元,其中退税审批20 万元、免抵14 万元。

借:应收补贴款-出口退税20 万元借:应交税金-应交增值税(出口货物抵减内销应纳税金)14 万元贷:应交税金―― 应交增值税(出口退税)34 万元例二:以从事进料加工出口生产企业免抵退税的会计核算及账务处理。

江苏欢歌电缆有限公司2007 年8 月有关业务如下:1、当月取得进项税金13.6 万元,出口销售10 万美元,内销30 万元。

出口电缆退税率5%。

取得进项税金:借:原材料80 万元借:应交税金―― 应交增值税(进项税额)13.6 万元贷:应付账款93.6 万元10X 7.55 (汇率)=75.5 万元借: 应收外汇账款 75 万元贷:销售收入 75 万元根据当月退(免)税出口收入、出口货物所适用的征税率和退税率之差计算 抵或退税的税额 ” 10X 7.55 (汇率)X (17 % -5 %)= 9.06 万元借:产品销售成本 9.06 万元贷:应交税金 一应交增值税(进项税额转出); 9.06万元2、收到淮安市国税局出具的《生产企业进料加工贸易免税证明》一份,载明税额抵减额 ” 1 0万元,用红字记:借:产品销售成本 10 万元贷:应交税金 ―― 应交增值税(进项税额转出) 10 万元3、当月收到淮安市国税局出具的《生产企业免抵退税审批通知单》,载明额”18万元和 “当期应退税额 ”11万元:借:应收补贴款-出口退税 11 万元 借:应交税金-应交增值税(出口货物抵减内销应纳税金) 18 万元贷:应交税金 ―― 应交增值税(出口退税) 29 万元4、收到运保佣单据 5 万元,冲减原以到岸价申报的出口免税销售,以红字记: 5X(17 % -5 %)= 0.6 万元借:销售收入 5 万元贷:应收外汇账款 5 万元借:产品销售成本 0.6 万元贷:应交税金 ―― 应交增值税(进项税额转出) 0.6 万元例三:出口生产企业视同内销货物计提销项税额或征收增值税账务处理:1、 2007 年 9月,淮安笑语金属有限公司出口不予退税铜材一批 50 万美元。

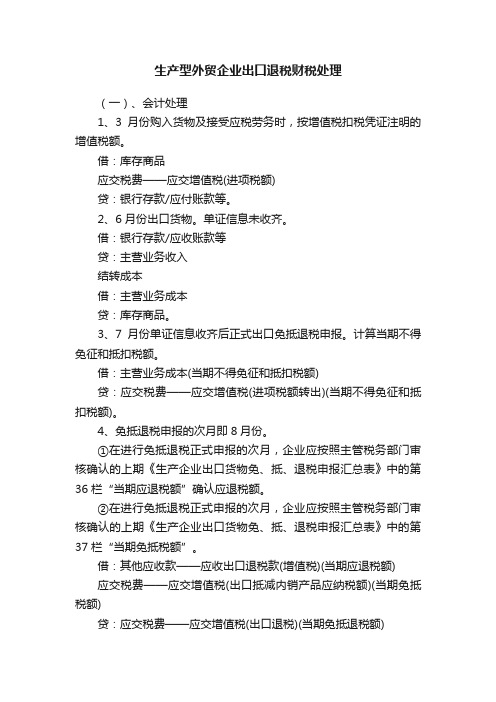

生产型外贸企业出口退税财税处理

生产型外贸企业出口退税财税处理(一)、会计处理1、3月份购入货物及接受应税劳务时,按增值税扣税凭证注明的增值税额。

借:库存商品应交税费——应交增值税(进项税额)贷:银行存款/应付账款等。

2、6月份出口货物。

单证信息未收齐。

借:银行存款/应收账款等贷:主营业务收入结转成本借:主营业务成本贷:库存商品。

3、7月份单证信息收齐后正式出口免抵退税申报。

计算当期不得免征和抵扣税额。

借:主营业务成本(当期不得免征和抵扣税额)贷:应交税费——应交增值税(进项税额转出)(当期不得免征和抵扣税额)。

4、免抵退税申报的次月即8月份。

①在进行免抵退税正式申报的次月,企业应按照主管税务部门审核确认的上期《生产企业出口货物免、抵、退税申报汇总表》中的第36栏“当期应退税额”确认应退税额。

②在进行免抵退税正式申报的次月,企业应按照主管税务部门审核确认的上期《生产企业出口货物免、抵、退税申报汇总表》中的第37栏“当期免抵税额”。

借:其他应收款——应收出口退税款(增值税)(当期应退税额)应交税费——应交增值税(出口抵减内销产品应纳税额)(当期免抵税额)贷:应交税费——应交增值税(出口退税)(当期免抵退税额)5、10月份收到出口退税款借:银行存款贷:其他应收款——应收出口退税款(增值税)。

注释:(1)当期免抵退税不得免征和抵扣税额=外销FOB价*征退税率之差(2)当期应纳税额=当期内销货物的销项税额-(当期全部进项-当期免抵退税不得免征和抵扣税额)-上期留抵税额(3)出口货物免抵退税额=外销额FOB价*退税率(4)如果当期应纳税额为正数,即免抵后仍应缴纳增值税,免抵税额=免抵退税额,即没有可退税额(因为没有留抵税额)(5)如果档期应纳税额为负数,则比较:当期期末留抵税额、当期免抵退税额当期应退税额等于2者中较小者。

当期免抵税额=当期免抵退税额-当期应退税额(择一)期末留抵税额=当期应纳税额-当期应退税额(择一)如当期期末留抵税额≤当期免抵退税额,则:当期应退税额=当期期末留抵税额,当期免抵税额=当期免抵退税额-当期应退税额如当期期末留抵税额>当期免抵退税额,则:当期应退税额=当期免抵退税额,当期免抵税额=0,期末留抵税额=当期应纳税额-当期应退税额。

出口企业账务处理

出口生产企业出口退税账务处理一、出口生产企业出口退税账务处理例一:出口生产企业一般贸易免税申报及出口退税会计处理1、淮安四维工具有限公司2007年8月出口自产工具一批,12万美元。

12×7.5(汇率)=90万元征退税率之差=17%-5%=12%90×12%=10.8万元借:产品销售成本10.8贷:应交税金――应交增值税(进项税转出)10.8借:应收外汇账款 90万元贷:出口销售收入 90万元2、当月接退税部门“出口货物退(免)税审批单“,载免抵退审批34万元,其中退税审批20万元、免抵14万元。

借:应收补贴款-出口退税20万元借:应交税金-应交增值税(出口货物抵减内销应纳税金)14万元贷:应交税金――应交增值税(出口退税) 34万元例二:以从事进料加工出口生产企业免抵退税的会计核算及账务处理。

江苏欢歌电缆有限公司2007年8月有关业务如下:1、当月取得进项税金13.6万元,出口销售10万美元,内销30万元。

出口电缆退税率5%。

取得进项税金:借:原材料 80万元借:应交税金――应交增值税(进项税额)13.6万元贷:应付账款 93.6万元10×7.55(汇率)=75.5万元借:应收外汇账款 75万元贷:销售收入 75万元根据当月退(免)税出口收入、出口货物所适用的征税率和退税率之差计算“当期不予免抵或退税的税额”10×7.55(汇率)×(17%-5%)=9.06万元借:产品销售成本 9.06万元贷:应交税金―应交增值税(进项税额转出);9.06万元2、收到淮安市国税局出具的《生产企业进料加工贸易免税证明》一份,载明“不予抵扣税额抵减额”10万元,用红字记:借:产品销售成本10万元贷:应交税金――应交增值税(进项税额转出)10万元3、当月收到淮安市国税局出具的《生产企业免抵退税审批通知单》,载明“当期免抵税额”18万元和“当期应退税额”11万元:借:应收补贴款-出口退税11万元借:应交税金-应交增值税(出口货物抵减内销应纳税金)18万元贷:应交税金――应交增值税(出口退税) 29万元4、收到运保佣单据5万元,冲减原以到岸价申报的出口免税销售,以红字记:5×(17%-5%)=0.6万元借:销售收入 5万元贷:应收外汇账款 5万元借:产品销售成本 0.6万元贷:应交税金――应交增值税(进项税额转出)0.6万元例三:出口生产企业视同内销货物计提销项税额或征收增值税账务处理:1、2007年9月,淮安笑语金属有限公司出口不予退税铜材一批50万美元。

[实用参考]出口企业出口退税账务处理

![[实用参考]出口企业出口退税账务处理](https://img.taocdn.com/s3/m/67d9816d804d2b160a4ec026.png)

全省出口退税工作会议材料之九出口企业帐务处理辅导(仅供参考)外贸企业出口退税有关帐务处理按照《出口货物退(免)税管理办法》规定,出口企业出口的货物必须进行财务处理才能办理退税。

一、外贸企业涉及出口退税的主要明细帐外贸企业办理出口退税必须设置的明细帐有:库存出口商品帐、自营出口商品帐、应收(付)外汇帐款明细帐、应交税金(增值税)明细帐等:(1)库存出口商品帐:是核算企业盈亏情况的重要帐册,是按商品代码、商品品名、记载数量、金额等设置的明细帐。

以购进的出口货物增值税专用发票为做帐依据。

商品必须严格按照实际应付的全部款项扣除增值税专用发票上注明的增值税税款,为该商品的进价成本。

在货物购进入库时,按照相应的会计分录,在出口商品库存帐各栏目逐栏记录。

2、自营出口销售帐:是核算出口销售的重要依据,必须严格按制度规定向银行办理交单的口径为销售收入。

自营出口销售帐是按商品代码、商品品名、销售成本、销售收入、金额等设置的。

以出口企业开具的出口销售发票为做帐依据。

在货物报关出口后,必须及时做自营出口销售帐。

在自营出口销售帐的贷方反映收入部分,外币金额栏反映出口销售发票的外币金额,折美元金额栏反映美元金额数,人民币金额栏反映出口发票外币金额乘以当日外汇人民币牌价计算的销售收入,此销售收入与实际收汇后用结汇水单上的外汇人民币牌价计算的销售收入之差在“汇兑损益”科目反映,国外发生的运保费冲减自营出口销售收入。

自营出口销售帐的借方记出口货物的销售成本,进价栏反映不含税金额,费用栏为国内发生的出口费用,单独设“经营费用“科目的此栏目不反映。

余额部分借为亏损,贷为毛利。

3、应收(应付)外汇帐款明细帐:此明细帐是记载企业应收或应付国外客户的出口货款、进口货款、佣金等结算款项,以出口销售发票上所列的出口销售金额为做帐依据,按不同的会计科目反映,如自营出口、自营进口、代理出口、代理进口。

如果收汇、付汇商品种类较多的企业还可根据合同号或发票号或客户再分设子目。

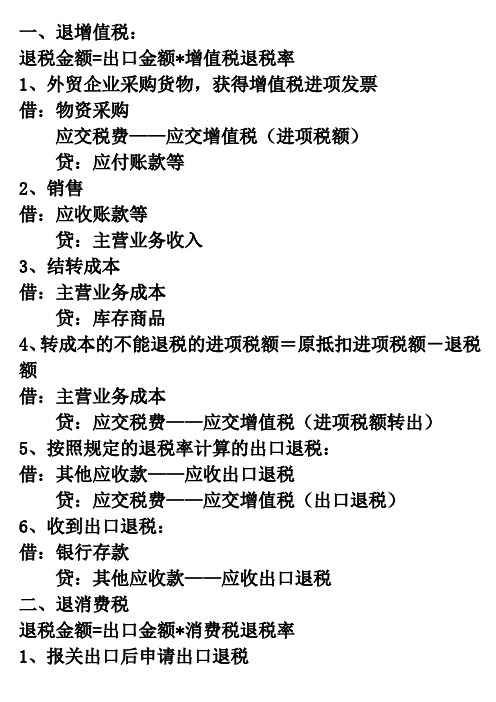

外贸企业出口退税的账务处理

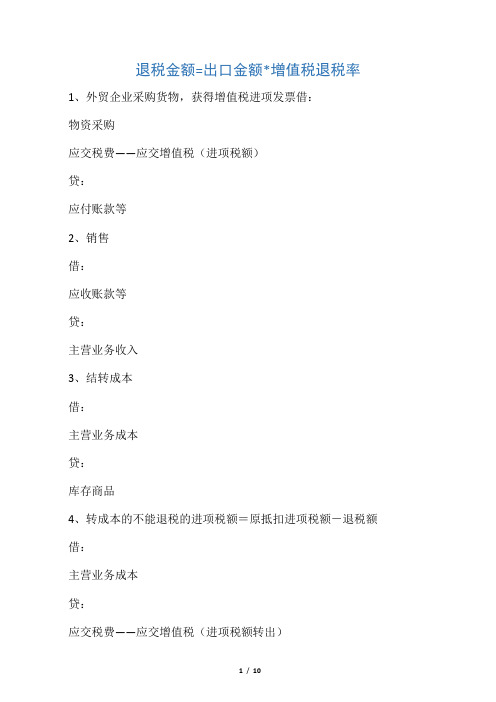

一、退增值税:退税金额=出口金额*增值税退税率1、外贸企业采购货物,获得增值税进项发票借:物资采购应交税费——应交增值税(进项税额)贷:应付账款等2、销售借:应收账款等贷:主营业务收入3、结转成本借:主营业务成本贷:库存商品4、转成本的不能退税的进项税额=原抵扣进项税额-退税额借:主营业务成本贷:应交税费——应交增值税(进项税额转出)5、按照规定的退税率计算的出口退税:借:其他应收款——应收出口退税贷:应交税费——应交增值税(出口退税)6、收到出口退税:借:银行存款贷:其他应收款——应收出口退税二、退消费税退税金额=出口金额*消费税退税率1、报关出口后申请出口退税借:其他应收款——应收出口退税贷:主营业务成本2、收到退还的消费税借:银行存款贷:其他应收款——应收出口退税外贸企业,指有进出口经营权的贸易型企业。

对其自营或委托出口的货物实行出口退税办法。

一、出口退税的计算(一)计税依据和退税率准确地计算出口退税,必须正确地确定计税依据和适用退税率。

1.计税依据出口退税的计税依据,指计算应退税额的计税金额或计税数量。

(1) 外贸企业出口货物退增值税的计税依据外贸企业出口货物退增值税的计税依据为出口产品购进金额。

如果出口货物一次购进一票出口,可以直接从专用发票上取得;如果一次购进多票出口或多次购进、多票出口,不能具体到哪一票业务时,可以用同一产品加权平均单价乘以实际出口数量计算得出。

如果出口货物是委托加工产品,其退税计税依据为用于委托加工的原材料购进金额和支付的加工费金额。

(2)外贸企业出口货物退消费税的计税依据外贸企业出口货物退消费税的计税依据为,出口消费税应税货物的购进金额或实际出口数量。

可根据出口情况,从消费税缴款书中直接取得或计算得出。

2.退税率出口退税的退税率是,根据出口货物退税计税依据计算应退税款的比例。

包括增值税退税率、消费税退税率或单位产品退税额。

由于消费税退税率或单位产品退税额与征税完全相同,关天出口产品的增值税退税率因较为复杂而多变,请到查询增值税退税率产品目录。

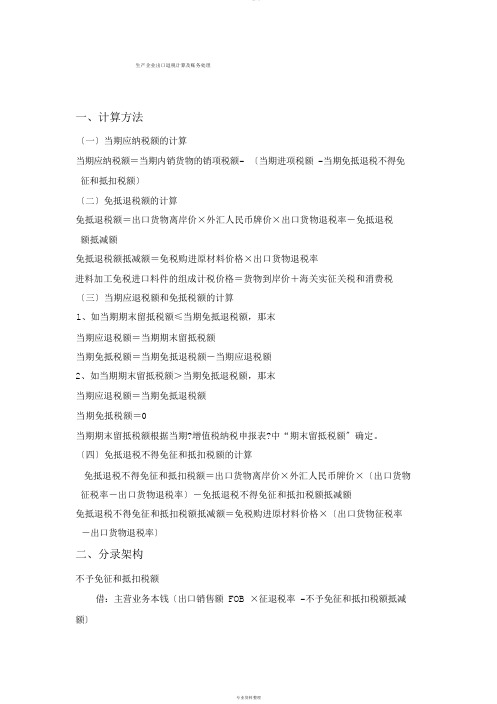

生产企业出口退税账务处理与计算

生产企业出口退税计算及账务处理一、计算方法〔一〕当期应纳税额的计算当期应纳税额=当期内销货物的销项税额- 〔当期进项税额-当期免抵退税不得免征和抵扣税额〕〔二〕免抵退税额的计算免抵退税额=出口货物离岸价×外汇人民币牌价×出口货物退税率-免抵退税额抵减额免抵退税额抵减额=免税购进原材料价格×出口货物退税率进料加工免税进口料件的组成计税价格=货物到岸价+海关实征关税和消费税〔三〕当期应退税额和免抵税额的计算1、如当期期末留抵税额≤当期免抵退税额,那末当期应退税额=当期期末留抵税额当期免抵税额=当期免抵退税额-当期应退税额2、如当期期末留抵税额>当期免抵退税额,那末当期应退税额=当期免抵退税额当期免抵税额=0当期期末留抵税额根据当期?增值税纳税申报表?中“期末留抵税额〞确定。

〔四〕免抵退税不得免征和抵扣税额的计算免抵退税不得免征和抵扣税额=出口货物离岸价×外汇人民币牌价×〔出口货物征税率-出口货物退税率〕-免抵退税不得免征和抵扣税额抵减额免抵退税不得免征和抵扣税额抵减额=免税购进原材料价格×〔出口货物征税率-出口货物退税率〕二、分录架构不予免征和抵扣税额借:主营业务本钱〔出口销售额FOB ×征退税率-不予免征和抵扣税额抵减额〕货:应交税金-应交增值税-进项税额转出应退税额:借:应收补贴款-出口退税〔应退税额〕货:应交税金-应交增值税-出口退税〔应退税额〕免抵税额:借:应交税金—应交增值税-出口抵减内销应纳税额〔免抵额〕货:应交税金-应交增值税-出口退税〔免抵额〕收到退税款借:银行存款货:应收补贴款-出口退税:三、生产企业出口退税典型例题例1:某具有进出口经营权的生产企业,对自产货物经营出口销售及国内销售。

该企业2005 年1 月份购进所需原材料等货物,允许抵扣的进项税额85 万元,内销产品取得销售额300 万元,出口货物离岸价折合人民币2400 万元。

出口企业的出口退税处理及账务处理

出口企业的出口退税处理及账务处理一、出口企业的出口退税处理及账务处理生产企业与外贸企业的出口退税处理及账务处理是不同的,分述如下:(一)生产企业一般贸易的免抵退税的账务处理1.出口时的会计处理《出口货物劳务增值税和消费税管理办法》(国家税务总局公告2012年第24号)规定:“企业当月出口的货物须在次月的增值税纳税申报期内,向主管税务机关办理增值税纳税申报、免抵退税相关申报及消费税免税申报。

”《国家税务总局关于调整出口退(免)税申报办法的公告》(国家税务总局公告2013年第61号)调整了免抵退税相关申报及消费税免税申报的规定,免抵退税申报是单证信息齐全了后才进行。

二、所以按国家税务总局2013年第61号公告的规定,企业在出口时因为还未进行免抵退税申报,不用考虑免抵退税的影响,企业只需对出口业务是否应确认收入进行处理,一般会计处理如下:借:应收账款贷:主营业务收入-出口销售收入同时结转成本,因为此时不用考虑免抵退税的影响,所以也无须将不得免征与抵扣税额转入营业成本,会计处理如下:借:主营业务成本贷:库存商品2. 单证信息齐全时的会计处理根据《国家税务总局关于调整出口退(免)税申报办法的公告》(国家税务总局公告2013年第61号),企业在单证信息齐全后进行免抵退申报,同时应根据免抵退税正式申报的出口销售额即单证信息收齐出口额计算免抵退税不得免征和抵扣税额,并填报在当期《增值税纳税申报表附列资料(二)》“免抵退税办法出口货物不得免征和抵扣进项税额”栏(第18栏)、《免抵退税申报汇总表》“免抵退税不得免征和抵扣税额”栏(第25栏)。

当月根据单证信息收齐出口额计算的免抵退税不得免征和抵扣税额账务处理如下:借:主营业务成本贷:应交税费-应交增值税(进项税额转出)实务中,企业可以不管具体的业务,只需将当月《免抵退税申报汇总表》“免抵退税不得免征和抵扣税额”转出即可。

根据上述规定免抵退税申报汇总表与增值税纳税申报表的“免抵退税不得免征和抵扣税额”和“免抵退税办法出口货物不得抵扣进项税额”一般不会出现差额。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

一、出口生产企业出口退税账务处理

例一:出口生产企业一般贸易免税申报及出口退税会计处理

1、淮安四维工具有限公司2007年8月出口自产工具一批,12万美元。

12×(汇率)=90万元

征退税率之差=17%-5%=12%

90×12%=万元

借:产品销售成本万元

贷:应交税金―应交增值产品销售成本税(进项税转出)万元

借:应收外汇账款 90万元

贷:出口销售收入 90万元

2、当月接退税部门“出口货物退(免)税审批单“,载免抵退审批34万元,其中退税审批20万元、免抵14万元。

借:应收补贴款-出口退税 20万元

借:应交税金-应交增值税(出口货物抵减内销应纳税金)14万元贷:应交税金――应交增值税(出口退税)。

34万元

例二:以从事进料加工出口生产企业免抵退税的会计核算及账务处理。

江苏欢歌电缆有限公司2007年8月有关业务如下:

1、当月取得进项税金万元,出口销售10万美元,内销30万元。

出口电缆退税率5%。

取得进项税金:

借:原材料 80万元

借:应交税金――应交增值税(进项税额)万元

贷:应付账款万元

10×(汇率)=万元

借:应收外汇账款 75万元

贷:销售收入 75万元

根据当月退(免)税出口收入、出口货物所适用的征税率和退税率之差计算“当期不予免抵或退税的税额”

10×(汇率)×(17%-5%)=万元

借:产品销售成本万元

贷:应交税金―应交增值税(进项税额转出);万元

2、收到淮安市国税局出具的《生产企业进料加工贸易免税证明》一份,载明“不予抵扣税额抵减额”10万元,用红字记:借:产品销售成本 10万元

贷:应交税金――应交增值税(进项税额转出)。

10万元

3、当月收到淮安市国税局出具的《生产企业免抵退税审批通知单》,载明“当期免抵税额”18万元和“当期应退税额”11万元:借:应收补贴款-出口退税 11万元

借:应交税金-应交增值税(出口货物抵减内销应纳税金)18万元贷:应交税金――应交增值税(出口退税)。

29万元

4、收到运保佣单据5万元,冲减原以到岸价申报的出口免税销售,以红字记:

5×(17%-5%)=万元

借:销售收入 5万元

贷:应收外汇账款 5万元

借:产品销售成本万元

贷:应交税金――应交增值税(进项税额转出);万元

例三:出口生产企业视同内销货物计提销项税额或征收增值税账务处理:

1、2007年9月,淮安笑语金属有限公司出口不予退税铜材一批50万美元。

根据国税发【2006】第102号规定应视同内销货物计提销项税:50×(汇率)=万元

÷(1+17%)×17%=万元

借:应收账款万元

贷:销售收入万元

贷:应交税金-应交增值税(销项税金)万元

2、由于淮安笑语金属有限公司上年已申报退税材料中,有10万美元的出口货物,退税率为11%。

且未能在规定时间补齐相关材料,税务部门根据国税发【2006】第102号文件要求,对这部分出口销售进行征税:

10×(汇率)=万元

÷(1+17%)×17%=万元

借:以前年度检查调整万元

贷:应交税金-增值税检查调整万元

同时红字冲减已按征退税率之差转出进项部分:

×(17%-11%)= 万元

借:以前年度检查调整万元

贷:应交税金-应交增值税(进项税额转出)万元

笑语公司当月有留抵3万元,经批准可以冲减,余款开票入库:-=万元

-3=万元

借:应交税金——增值税检查调整万元 :

贷:应交税金——应交增值税(进项税额转出) 3万元

贷:银行存款万元

例四、来料加工出口(包括进料加工免税深结转)货物账务处理

淮安同舟电子有限公司从事来料加工业务,2006年8月份从淮安市国税局进出口处取得《来料加工贸易免税证明》,当月进口保税原材料

8万美元,购进国内辅料万元(含税价)。

当月来料加工手册项下出口5万美元,其中加工费1万美元。

国内销售同类货物6万元(含税价):材料购进:

÷(1+%)×=万元

借:原材料-辅料 10万元

借:应交税金——应交增值税(进项税额)万元

贷:应付账款万元 .

国外报税材料进口不作账务处理,设台帐管理。

内销:6÷(1+%)=万元

借:应收账款 6万元

贷:销售收入-内销收入万元

贷:应交税金——应交增值税(销项税额)万元

出口销售:

1×(汇率)=万元

借:应收外汇账款万元

贷:销售收入-出口销售收入万元

计算来料加工进项转出:

5×(汇率)÷(1+%)=万元

×÷(+)=万元

借:销售成本-出口销售成本万元

贷:应交税金-应交增值税(进项税金转出)万元

二、外贸企业账务处理

例一:外贸企业一般贸易账务处理

淮安共济国际贸易公司收购纺织品出口,具体业务如下:

1、购进布一批,价税合计60万元,取得增值税专用发票。

60÷(1+%)=万元

=

借:库存商品万元

借:应交税金-应交增值税(进项税金)万元

贷:应付账款 60万元

2、转出征退税率之差部分。

×(17%-11%)=万元

贷:应交税金-应交增值税(进项税金转出)万元

3、出口离岸价8万美元,并申报退税

×11%=万元

8×(汇率)=万元

借:应收出口退税万元

贷:应交税金-应交增值税(出口退税)万元

借:应收外汇账款万元

贷:出口销售收入万元

例二:外贸企业作价方式进料加工账务处理1、淮安众志国际贸易公司从印度购进香料8万美元:8×(汇率)=万元

借:商品采购-进口材料万元

贷:应付外汇账款万元

2、材料入库

贷:商品采购-进口材料万元

3、作价70万元(不含税)销售给淮安成城化工厂,开具增值税专用发票,并到税务部门开具《进料加工贸易免税证明》。

借:应收账款万元

贷:商品销售收入 70万元

贷:应交税金-应交增值税(销项税金)万元

4、结转销售成本

借:商品销售成本 ??

贷:商品采购-进口材料万元

5、众志公司以80万元(不含税价)收回委托加工物资,并收到专用发票:

借:库存商品 80万元

借:应交税金-应交增值税(进项税金)万元

贷:应付账款万元

6、众志公司出口销售10万美元

10×(汇率)=万元

借:应收外汇账款万元

贷:出口销售收入万元

7、结转应收出口退税

万元

借:应收出口退税 6万元

贷:应交税金-应交增值税(进项税金转出)6万元借:应收出口退税 11万元

贷:应交税金-应交增值税(出口退税)11万元

例三:外贸委托加工方式下进料加工账务处理1、淮安罗曼进出口有限公司进口电机一批10万美元10×(汇率)=万元

借:商品采购-进口材料万元

贷:应付外汇账款万元

2、材料入库

借:材料物资万元

贷:商品采购-进口材料万元

3、委托淮安罗兰机电设备制造有限公司加工成机床

借:委托加工材料万元

贷:材料物资万元

4、加工机床收回,同时收到罗兰加工费发票15万元(不含税价)?? 借:委托加工材料 15万元

借:应交税金-应交增值税(进项税金转出)万元

贷:应付账款万元

5、商品入库

借:库存商品万元

贷:委托加工材料万元

6、出口并持加工费发票等单证申报退税(退税率17%)

借:应收出口退税万元

贷:应交税金-应交增值税(出口退税)万元

例四:外贸企业出口不退税产品账务处理

淮安潇潇进出口公司出口钢材一批,作价40万美元。

根据国税发【2006】第102号规定应视同内销货物计提销项税:

40×(汇率)=302万元

302÷(1+17%)×17%=万元

借:应收账款 302万元

贷:销售收入万元

贷:应交税金-应交增值税(销项税金)万元

例五:外贸企业补征税账务处理

淮安暮雨进出口有限公司,上半年有委托加工方式进料加工出口床单20万美元的单证,因申报过期不能通过审核,根据国税发【2006】第102号规定应予补税:

该笔业务加工费100万元(不含税价),退税率11%。

由于企业在申报退税时已作如下账务处理:

100×17%=17万元 ?

100×11%=11万元

20×(汇率)=151万元

借:销售成本 6万元

贷:应交税金-应交增值税(进项税金转出)6万元借:应收出口退税 11万元

贷:应交税金-应交增值税(出口退税)11万元借:应收外汇账款 151万元

贷:出口销售收入 151万元

所以,补税时:

借:销售成本 11万元

贷:应收出口退税 11万元

应纳税金=151÷(1+%)×17%=万元

借:出口销售收入万元

贷:应交税金-应交增值税万元。