万科2010年流动资产分析报告

万科集团2010—2012年筹资活动现金流量分析

9 7 & , 6 1 3 4 3 7 . 0 5 i i , 9 8 5 , 3 7 4 6 5 1 . 5

7 8 . 5 9 % 7 , 3 1 8 , 5 3 0 , 1 9 7 . 4 2 1 . 4 1

【 关键词 】 筹资活动 , 现金流量 , 万科 集团

万科集 团筹资活动现金流总量分析

由巨潮资讯数据 计算 ,万科集 团 2 0 1 0年 至 2 0 1 2年筹 资活动

( 一) 筹 资活动偿还债务项 目现金流量分析 。从上表看 出, 偿还

现 金 净 流 量 占总现 金净 流 量 的 比例 分 别 为 9 9 . 7 5 %、 1 0 7 . 5 3 % 和 债 务支付 的现 金是 万科 集 团筹 资活动 现金 流 出量 的主要 构成 部 所 占比重在 7 0 % 到8 0 % 之 间。我们 来考察和偿 还债务支付 现金 9 6 . 6 4 % 。万 科 集 团所 在 的房 地 产行 业 项 目周 期 长 、 资金 周 转 慢 , 其 分 , 筹 资 活 动现 金 净 流 量 占总现 金 净 流 量 的 比例 会 比较 高 。但 是 , 万 科 密 切相 关 的 强 制 性 现 金 支 付 比 率 这 一 指 标 。万 科 三 年 的 强 制 性现 集 团 筹 资 活 动现 金净 流量 三年 占 比 都 接 近 于 1 0 0 % 。一 个 如 此 高 的 金支付 比率 从 2 0 1 0年 到 2 0 1 2年分别为 1 . 1 7 、 1 . O 3 、 1 . 1 4 ,说 明万 筹 资 活 动 净 现 金 流 量 和 总 现 金 净 流 量 的配 比值 揭 示 着 万 科 集 团 可 科 集 团每 年 创 造 的现 金 流 入 量 基 本 可 以满 足 必 要 的 经 营 和 债 务 本

万科流动资产分析报告

万科集团2010年流动资产分析报告一、万科集团2010年分析报告冃U 言万科集团(股票代码:000002),成立于1984年5月,是目前中国最大的专业住宅开发企业,也是股市里的代表性地产蓝筹股。

总部设在深圳,至2009年,已在20多个城市设立分公司。

万科1991年成为深圳证券交易所第二家上市公司,持续增长的业绩以及规范透明的公司治理结构,使公司赢得了投资者的广泛认可。

过去二十年,万科营业收入复合增长率为314%,净利润复合增长率为36.2%。

万科如今已稳坐房地产企业龙头老大的位置。

如今万科已是一个非常具有价值的品牌,万科品牌在世界品牌价值实验室 (World Brand Value Lab)编制的2010年度《中国品牌500强》排行榜中排名第19位,品牌价值已达635.65 亿元。

2010年公司完成新开工面积1248万平方米,实现销售面积897.7万平方米,销售金额1081.6亿元。

营业收入507.1亿元,净利润72.8亿元,万科率先成为全国第一个年销售额超千亿的房地产公司。

2010年,万科总体业绩优秀,下面,我们就要对万科的流动资产进行分析。

1.货币资金货币资金是指公司生产经过程中停留于货币形态的那部分资金,它具有可立即作为支付手段并被普遍接受等特征。

资产负债表中反映的货币资金包括公司的库存现金、银行结算户存款、外埠存款、银行汇票存款、银行本票存款、信用证存款、信用卡存款和在途资金。

货币资金质量主要是指企业对货币资金的规模以及企业货币资金的构成质量。

以下我们就对万科的货币资金从这两方面进行分析。

1.1货币资金规模分析表1-1 2008-2010年公司货币资金结构变化情况表1-2 2010年公司货币资金所占流动资产比率对比通过对08年、09年以及10年万科企业股份有限公司货币资金在流动资产中所占的比例的比较(见图1-1 ),我们可以看出,三年的货币资金占流动资产的比例变化不大,但是呈现逐渐增长的趋势。

万科2010年年报

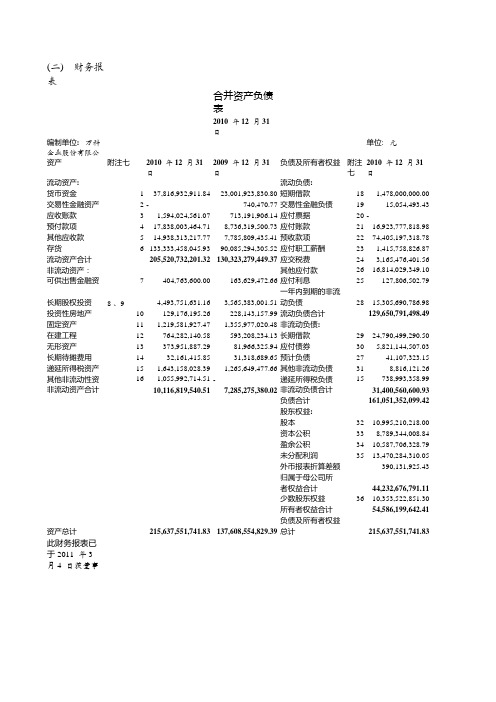

(二) 财务报表合并资产负债表2010年12月31日编制单位:万科企业股份有限公司单位: 元资产附注七2010年12月31日2009年12月31日负债及所有者权益附注七2010年12月31日流动资产:流动负债:货币资金137,816,932,911.8423,001,923,830.80短期借款181,478,000,000.00交易性金融资产2-740,470.77交易性金融负债1915,054,493.43应收账款31,594,024,561.07713,191,906.14应付票据20-预付款项417,838,003,464.718,736,319,500.73应付账款2116,923,777,818.98其他应收款514,938,313,217.777,785,809,435.41预收款项2274,405,197,318.78存货6133,333,458,045.9390,085,294,305.52应付职工薪酬231,415,758,826.87流动资产合计205,520,732,201.32130,323,279,449.37应交税费243,165,476,401.56非流动资产:其他应付款2616,814,029,349.10可供出售金融资产7404,763,600.00163,629,472.66应付利息25127,806,502.79一年内到期的非流长期股权投资8 、94,493,751,631.163,565,383,001.51动负债2815,305,690,786.98投资性房地产10129,176,195.26228,143,157.99流动负债合计################固定资产111,219,581,927.471,355,977,020.48非流动负债:在建工程12764,282,140.58593,208,234.13长期借款2924,790,499,290.50无形资产13373,951,887.2981,966,325.94应付债券305,821,144,507.03长期待摊费用1432,161,415.8531,318,689.65预计负债2741,107,323.15递延所得税资产151,643,158,028.391,265,649,477.66其他非流动负债318,816,121.26其他非流动性资产161,055,992,714.51-递延所得税负债15738,993,358.99非流动资产合计10,116,819,540.517,285,275,380.02非流动负债合计31,400,560,600.93负债合计################股东权益:股本3210,995,210,218.00资本公积338,789,344,008.84盈余公积3410,587,706,328.79未分配利润3513,470,284,310.05外币报表折算差额390,131,925.43归属于母公司所者权益合计44,232,676,791.11少数股东权益3610,353,522,851.30所有者权益合计54,586,199,642.41负债及所有者权益资产总计215,637,551,741.83137,608,554,829.39总计################此财务报表已于 2011 年 3 月 4 日获董事会批准法定代表人: _____________主管会计工作负责人 ( 会计机构负责人) : _____________ (公司盖章)后附的财务报表附注为本财务报表的组成部分。

万科企业的财务分析报告(3篇)

第1篇一、概述万科企业股份有限公司(以下简称“万科”或“公司”)成立于1984年,是中国领先的房地产开发企业之一,总部位于深圳。

公司业务涵盖住宅开发、商业物业、物业管理、物流仓储等多个领域。

本文将对万科的财务状况进行详细分析,旨在评估其经营状况、盈利能力、偿债能力、营运能力以及发展前景。

二、财务报表分析1. 资产负债表分析(1)资产结构分析截至2023年12月31日,万科的总资产为人民币9,812.29亿元,其中流动资产为人民币4,675.78亿元,非流动资产为人民币4,236.51亿元。

流动资产占比较高,说明公司短期偿债能力较强。

(2)负债结构分析截至2023年12月31日,万科的总负债为人民币6,717.23亿元,其中流动负债为人民币5,239.78亿元,非流动负债为人民币1,477.45亿元。

流动负债占比较高,说明公司短期偿债压力较大。

(3)所有者权益分析截至2023年12月31日,万科的所有者权益为人民币2,095.06亿元,占公司总资产的比例为21.24%。

所有者权益占比较低,说明公司对负债的依赖程度较高。

2. 利润表分析(1)营业收入分析万科2023年的营业收入为人民币8,642.17亿元,同比增长10.34%。

营业收入增长主要得益于公司住宅开发业务和物业管理业务的增长。

(2)毛利率分析万科2023年的毛利率为21.42%,较2022年有所下降。

毛利率下降主要受原材料价格上涨和市场竞争加剧的影响。

(3)净利润分析万科2023年的净利润为人民币410.12亿元,同比增长5.78%。

净利润增长主要得益于公司住宅开发业务和物业管理业务的盈利能力提升。

3. 现金流量表分析(1)经营活动现金流量分析万科2023年的经营活动现金流量净额为人民币543.65亿元,同比增长15.12%。

经营活动现金流量净额的增长表明公司经营活动产生的现金流入能力较强。

(2)投资活动现金流量分析万科2023年的投资活动现金流量净额为人民币-394.88亿元,主要由于公司加大了对房地产项目的投资。

万科2010年度报告分析-_刘姝威[1]

![万科2010年度报告分析-_刘姝威[1]](https://img.taocdn.com/s3/m/663f2e0f79563c1ec5da718f.png)

万科2010年度报告分析刘姝威万科已经成长为中国乃至世界最大的住宅企业。

近年来,在波澜起伏的房地产行业中,万科行为的引领作用,有目共睹。

我们分析万科2010年度报告,不仅分析万科公司自身,更重要的是,分析我国房地产行业。

一、万科的经营业绩分析2010年万科的房地产业务收入500亿元,同比增长3.55%,营业利润率30%,比上年提高8个百分点;物业管理收入4.3亿元,同比增长30.96%,营业利润率13.44%。

万科的营业收入主要来自深圳区域,上海区域和北京区域,其中,五个核心城市(深圳、广州、上海、北京、天津)合计占公司整体营业收入和净利润的比重分别为50%和48%。

2010年万科平均商品房单位售价1.2万元/平方米,同比上涨26%。

2010年万科实现净利润72.8亿元,同比增长36.7%,净利润率高达17%,比上年上升4个百分点;资产负债率高达75%,比上年上升8个百分点。

2010年万科在全国房地产市场占有率为2.06%,比2009年增加0.62个百分点。

2010年万科在建开发产品786亿元,同比增长93%,占资产总额37%,比上年增加7个百分点;拟开发土地493亿元,同比增长14%,占资产总额23%,比上年减少9个百分点。

2010年万科的预收账款744亿元,同比增长131%,占资产总额35%,比上年增加11个百分点。

2010年万科全年实现销售面积897.7万平方米,销售金额1081.6亿元,分别比2009年增长35.3%和70.5%;实现结算面积452.1万平方米,结算收入500.3亿元,分别比2009年减少25.3%和增长3.6%。

截至2010年末,万科尚有761万平方米已销售资源未竣工结算,合同金额总计919亿元,其中合并报表范围内已售未结面积680万平方米,合同金额820亿元。

据万科2010年度报告称:“上述待结算资源大部分将在2011年参与结算,为公司2011年实现良好的收益水平提供了有力的支撑。

2010年度万科企业股份有限公司财务分析报告

2010年度万科企业股份有限公司财务分析报告1. 背景分析万科企业股份有限公司成立于1984年5月,是目前中国最大的专业住宅开发企业。

2008年公司完成新开工面积523.3万平方米,竣工面积529.4万平方米,实现销售金额478.7亿元,结算收入404.9亿元,净利润40.3亿元。

万科企业股份有限公司原系经深圳市人民政府深府办 (1988) 1509 号文批准,于1988 年11月1 日在深圳现代企业有限公司基础上改组设立的股份有限公司,原名为“深圳万科企业股份有限公司”。

截止到2009年3月31日,公司第一大股东为华润股份有限公司,控股14.73%。

公司主营业务为:房地产开发;兴办实业(具体项目另行申报);国内商业、物资供销业(不含专营、专控、专卖商品);进出口业务(按深经发审证字第113号外贸企业审定证书规定办理)。

截至2009年3月31日,公司总股本109.95亿股,第一季度公司实现营业收入8,164.32百万元,同比增长27.56%;归属于母公司所有者净利润768.76百万元,同比增长7.05%;实现基本每股收益0.07元。

万科认为,坚守价值底线、拒绝利益诱惑,坚持以专业能力从市场获取公平回报,是万科获得成功的基石。

公司致力于通过规范、透明的企业文化和稳健、专注的发展模式,成为最受客户、最受投资者、最受员工、最受合作伙伴欢迎,最受社会尊重的企业。

凭借公司治理和道德准则上的表现,公司连续六次获得“中国最受尊敬企业”称号,2008年入选《华尔街日报》(亚洲版)“中国十大最受尊敬企业”。

目前房地产业发展形势:①进入 2010年前后,政府推出一系列调控政策,以遏制房价过快上涨、引导住宅市场理性发展;②预计2010年房地产调控政策将以稳健的调控政策为主,保证房地产市场的平稳运行;③低碳经济与节能环保的理念逐渐深入人心,而房地产行业在节能减排中将扮演重要角色。

能否率先完成绿色转型,对于参与绿色经济背景下的市场竞争至关重要。

2008-2010年万科偿债能力分析

2008 年

2009 年

2010 年

流 动 资 产 113,456,373,203.92 130,323,279,449.37 205,520,732,201.32 流 动 负 债 64,Байду номын сангаас53,721,902.60 流 动 比 1.76 (行业平均 率 1.92) 1.92)

68,058,279,849.28

• 应收账款 应收账款周转率先增后减,波动情况类似于 流动比率

应付账款付款天数=应付账款/(购货/360)

• 因为:期初存货+本期采购-本期销售=期末存货 • 所以:本期采购=本期销售+期末存货-期初存货 • 外部无法获得非付现成本资料,不过多分析

年份 应付账款付款天数

2008年 2008年 79.58

129,650,791,498.49

1.91 (行业平均 1.99) 1.99) 1.59

流动比率分析:

• 流动比率先增后减,波动有点大,结合营运 资本逐年递增的情况,说明流动资产增长 速度不及流动负债,影响因素流动资产方 面:存货周转率、应收账款周转率、速动 比率、现金比率;应付账款付款天数

存货周转率=营业成本/存货

现金比率

年份 现金比率 2008年 2008年 0.31 2009年 2009年 0.34 2010年 2010年 0.29

• 现金比率 现金比率先增后减,波动情况类似于流动比 率

(二)长期偿债能力分析 指企业偿还长期负债的能力。 指企业偿还长期负债的能力。 主要从以下几个指标进行分析: 主要从以下几个指标进行分析: 资产负债率=负债总额/ 1、资产负债率=负债总额/资产总额 该指标表明企业资产对债权人权益 的保障程度。 的保障程度。该指标大说明企业经营存 在的风险大,债权人权益缺乏保障。 在的风险大,债权人权益缺乏保障。该 指标反映债权人所提供的资本占全部资 本的比例,也称举债经营比率。 本的比例,也称举债经营比率。

对万科房地产企业2010年财务报告的分析

对万科房地产企业2010年财务报告的分析———基于成本核算与管理的视角荆波一、对万科房地产企业2010年财务报告的分析本文对万科房地产企业的财务报告的分析,目的是研究房地产企业成本核算和管理的问题。

从总体来看,公司资产增长额为780亿元,年末为2156亿元;从负债和股东权益来看,负债增长额为688亿元,年末为1610亿元,所有者权益增长额为92亿元,年末为546亿元,其中留存收益增长额为64亿元。

这意味着,房地产企业债务仍然很高,投资者的资本不但得到了保值,而且得到了增值。

从资产结构看,公司上年末的资产总额中,流动资产占了95.31%,说明流动资产所占比重大,资产增值主要依赖流动资产增加。

存货占资产总比重由年初的65.46%下降为62.83%,对利润增加有正面影响。

存货主要包括:已完工开发产品、在建开发产品、拟开发产品、原材料。

根据最新市场及销售情况,公司对存货也计提了存货跌价准备,符合谨慎性原则。

应付账款的比重由年初的11.68%降到了年末的10.51%,尽管如此,应付账款占权益总额的比重比较大,绝对数额也大。

综上所述,公司资产的总体质量较好,资产的分布较合理。

这就表明了,万科房地产企业在成本核算和管理上建立了比较健全的政策。

2010年利润总额为119亿元,较上期的86亿元上升38%;正常营业利润为118亿元,占比为99%,其中投资收益为7亿元,说明本期盈利主要靠自身经营。

在收入构成中,收入总额为507亿元。

从本期企业经营债权增长幅度小于销售收入的增长幅度,说明企业的售货回款非常好,出现了供不应求的局面。

纵观收入变化可以看出,企业收入来源主要以营业收入为主,经营正常。

营业成本为396亿元,较上期减少;主营业务税金及附加为56亿元,大幅增加。

由分析可以看出,万科在报告期内,公司进一步展开成本优化措施,加强标准化规范手段,深入开展成本对标,提高集中采购度水平,以充分发挥规模优势。

二、基于房地产企业的成本核算和管理视角面对房价过高、政府一轮又一轮的政策调控,房地产开发企业如何求生存、求发展是摆在面前的一个重要课题。

2008-2010万科A作业四财务报表综合分析

04 任务-财务报表综合分析万科A 财务报表综合分析一. 杜邦分析原理介绍:杜邦分析法,又称杜邦财务分析体系,简称杜邦体系,是利用各主要财务比率指标间的内在联系,对企业财务状况及经济利益进行综合系统分析评价的方法。

由于该体系是由美国杜邦公司最先采用的,因此称为杜邦分析法。

在该体系中,净资产收益率被视为衡量企业获力能力的最重要的龙头性指标,因此,杜邦分析法将净资产收益率作为全面分析企业业绩的起点,重点揭示企业获力能力及其前因后果。

二、杜邦分析法的核心比率:净资产收益率是杜邦分析体系的核心比率,它具有较强的综合性。

其中几中主要财务指标关系为:净资产收益率=总资产收益率*平均权益乘数因为:总资产收益率=销售净利率* 总资产周转率所以:净资产收益率=销售净利率* 总资产周转率* 平均权益乘数=净利润营业收入平均总资产××营业收入平均总资产平均净资产1 权益乘数=1- 资产负债率从公式可以看出,无论提高其中哪个比率,净资产收益率都会提高。

其中,销售净利率是利润表的概括,净利润与营业收入两者相除可以概括企业的全部经营成果;权益乘数是资产负债表的概括,表明资产、负债和所有者权益的比例关系,可以反映企业最基本的财务状况;总资产周转率把利润表和资产负债表联系起来,使净资产收益率可以综合整个企业经营活动和财务活动业绩。

三、万科 A 杜邦分析图( 3 年)及其分析2008 年度万科 A 杜邦分析图(单位:万元)净资产收益率12.76%总资产收益×平均权益率乘数4.23% 3.0156销售净利×总资产周转1÷(1-平均资产负债率率率66.84%)11.32% 0.3738净利润÷主营业主营业务÷平均资平均负债÷平均资463986915务收入收入产总额总额产总额2.73 409917792 40991779 109665523 73296487 10966552314.96 214.96 814.69 559.57 814.69营业总收-营业成+非经常-所得税入本总额性损益费用40991779 34855663 1861696 1682416214.96 288.39 99.46 473.3净资产收益率12.77%总资产收益×平均权益率乘数4.24% 3.0497销售净利×总资产周转1÷(1-平均资产负债率率67.21%)率11.33%11.34 0.3806净利润÷主营业主营业务÷平均资平均负债÷平均资643000753务收入收入产总额总额产总额2.74 488810131 488810131 128422567 863090363 12842256714.97 43.49 275.24 07.605 275.24营业总收-营业成+非经常-所得税入本总额性损益费用48881013 41122442 85885718 21874202214.97 525.36 9.96 69.4净资产收益率12.78%总资产收益×平均权益率乘数4.25% 3.5323销售净利×总资产周转1÷(1-平均资产负债率率率71.69%)11.35% 0.2871净利润÷主营业主营业务÷平均资平均负债÷平均资883961050务收入收入产总额总额产总额2.75 507138514 507138514 176623053 126625697 17662305314.98 42.63 285.61 237.37 285.61营业总收-营业成+非经常-所得税入本总额性损益费用50713851 39581842 80874401 31011420214.98 880.99 7.38 73.98杜邦分析图是对企业财务状况的综合分析。

2010-2012年万科财务分析报告

一、企业简介万科集团股份有限公司成立于1984年5月,以房地产为核心业务,是中国大陆首批公开上市的企业之一。

公司于1988年介入房地产领域,1992年正式确定大众住宅开发为核心业务,截止2002年底已进入深圳、上海、北京、天津、沈阳、成都、武汉、南京、长春、南昌和佛山进行住宅开发,2003年上半年万科又先后进入鞍山、大连、中山、广州,目前万科业务已经扩展到15个大中城市凭借一贯的创新精神及专业开发优势,公司树立了住宅品牌,并获得良好的投资回报。

万科A (000002)、万科B(200002)3月12日晚间公布的2011年年报显示,2011年末公司资产总额2962.08亿元,比上年末增37.36%;期末归属于上市公司股东的股东权益529.67亿元,比上年末增19.75%。

2011年公司经营活动产生的现金流量净额为33.89亿元,同比增51.50%。

报告期内,公司实现营业收入717.8亿元,同比增长41.5%,实现净利润96.2亿元,同比增长32.2%。

实现结算面积562.4万平方米,结算收入706.5亿元,同比分别增长24.4%和41.2%。

截至2011年末,公司合并报表范围内已销售未结算资源面积合计1085万平方米,对应合同金额1222亿元,较2010年末分别增长59.6%和49.0%。

在当前的中国房地产市场上,万科无疑已经成为中国房地产市场的领军人物。

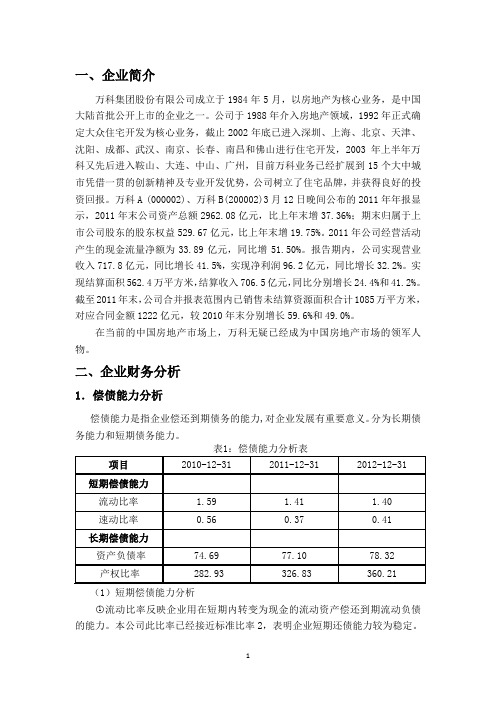

二、企业财务分析1.偿债能力分析偿债能力是指企业偿还到期债务的能力,对企业发展有重要意义。

分为长期债务能力和短期债务能力。

表1:偿债能力分析表项目2010-12-31 2011-12-31 2012-12-31 短期偿债能力流动比率 1.59 1.41 1.40速动比率0.56 0.37 0.41 长期偿债能力资产负债率74.69 77.10 78.32产权比率 282.93 326.83 360.21 (1)短期偿债能力分析○1流动比率反映企业用在短期内转变为现金的流动资产偿还到期流动负债的能力。

万科A 2008至2010年度财务报表分析

万科 A 2008至2010年度财务报表分析——偿债能力分析公司简介万科企业股份有限公司(以下简称万科地产)原系经深圳市人民政府办(1988)1509号文批准,于1988年11月1日在深圳现代企业有限公司基础上改组设立的股份有限公司,原名为“深圳万科企业股份有限公司”。

1991年1月29日,本公司发行之A股在深圳证券交易所上市。

1993年5月28日,本公司发行之B股在深圳证券交易所上市。

1993年12月28日经深圳市工商行政管理局批准更名为“万科企业股份有限公司”。

本公司经营范围为:兴办实业(具体项目另行申请);国内商业的;物资供销业(不含专营、专控、专卖商品);进出口业务(按深经发审证字第113号外贸企业审定证书规定办理);房地产开发。

控股子公司主营业务包括房地产开发、物业管理、投资咨询等。

偿债能力分析偿债能力是指企业偿还到期债务的能力。

偿债能力分析包括短期偿债能力的分析和长期偿债能力的分析两个方面。

一、短期偿债能力分析短期偿债能力,就是企业以流动资产偿还流动负债的能力。

它反映企业偿付日常到期债务的实力、企业能否及时偿付到期的流动负责,是反映企业财务状况好坏的重要标志、财务人员必须十分重视短期债务的偿还能力,维护企业的良好信誉。

短期偿债能力也是企业的债权人、投资者、材料供应单位等所关心的重要问题、对债权人来说,企业具有充分的偿债能力,才能保证其债权的安全,按期取得利息,到期收回本金。

反映短期偿债能力的衡量指标有流动比率、速冻比率、和现金比率。

1.流动比率分析流动比率是流动资产总额和流动负债总额的比值。

流动比率主要反映企业的短期偿债能力。

计算公式:流动比率=流动资产/流动负债2008年年末流动性比率=113,456,373,203.92/64,553,721,902.60=1.762009年年末流动性比率=130,323,279,449.37/68,058,279,849.28=1.922010年年末流动性比率=205521000000/129651000000=1.59分析:一般来说,流动比率越高,企业偿还短期债务的能力越强,流动负债得到偿还的可能性就越大。

万科财务分析

实验四:2010年公司财务分析——万科企业股份有限公司3.7%,但营业利润、利润总额、净利润分别上涨了36.9%、38%和37%。

营业收入与营业利润、利润总额和净利润的增长幅度有很大差别,这主要是因为随着营业收入的增长,营业成本却下降了,随着营业收入的增长,营业税金及附加、销售费用、管理费用的上涨幅度都超过了营业收入的增长幅度,但其总成本下降了3.7%。

其中营业成本下降了12.8%,这是基数最大的部分,因此也是贡献最大的部分,营业成本中,房地产和物业管理的成本较09年下降了44亿元;财务费用下降了12.1%,这主要是利息收入的增加和资本化利息增加。

此外,变动较大的还有对联营企业和合资企业的投资收益下降了46.1%,这主要是权益法核算的长期股权投资收益大幅减少的原因。

2010年营业外支出较2009年下降了81%,主要是因为对外捐赠和赔偿大幅度减少。

从万科利润表垂直分析可以看到,万科2010年的净利润由2009年的13.15上升为17.43,幅度不大,但说明其获利能力在增强,而且,净利润的增长超过了营业收入的增长,从水平分析中我们已经知道这主要是因为营业成本中房地产和物业管理的成本下降了,营业成本由70.61降到了59.30,但其净利润的增长速度却和这速度有较大的差距,因为其销售费用和管理费用的增长幅度都大大超过了营业收入的增长速度。

此外,在投资收益方面,2010年的投资收益较2009年有所下降。

鉴于其销售费用和管理费用增长的幅度,建议其加强管理,提高管理水平,增强获利能力。

万科作为专营房地产的行业巨头,我们看到其在主营业务房地产和物业管理上对成本的控制是很有效的,虽然国家现在的政策不利于房地产业的发展,但如果其管理能力进一步加强,其未来发展的空间还是很大的。

三、盈利能力分析(1):企业盈利能力分析:销售毛利率、销售利润率、总资产报酬率、资本保值增值率、成本费用率(2):投资者获利能力分析:净资产收益率、每股收益、市盈率、每股净资产、市净率、股利发放率1、销售毛利率销售毛利率=(营业收入-营业成本)/营业收入*100%万科集团:2010年销售毛利率=(50,713,851,442.63-30,073,495,231.18)/50,713,851,442.63*100%≈40.69%2009年销售毛利率=(48,881,013,143.49-34,514,717,705.00)/48,881,013,143.49*100%≈29.39%保利地产:2010年销售毛利率≈34.12% 2009年销售毛利率≈36.82%从以上的计算可以看出万科地产的销售毛利率从2009年的29.39%上升至40.69%,销售毛利率上升的幅度较大,说明公司销售的初始盈利能力在大大的加强,更有竞争力,获利能力在增强。

对万科房地产企业2010年财务报告的分析

对万科房地产企业2010年财务报告的分析作者:荆波来源:《中国乡镇企业会计》 2011年第11期荆波一、对万科房地产企业2010年财务报告的分析本文对万科房地产企业的财务报告的分析,目的是研究房地产企业成本核算和管理的问题。

从总体来看,公司资产增长额为780亿元,年末为2156亿元:从负债和股东权益来看,负债增长额为688亿元,年末为1610亿元,所有者权益增长额为92亿元,年末为546亿元,其中留存收益增长额为64亿元。

这意味着,房地产企业债务仍然很高,投资者的资本不但得到了保值,而且得到了增值。

从资产结构看,公司上年末的资产总额中,流动资产占了95.31%,说明流动资产所占比重大,资产增值主要依赖流动资产增加。

存货占资产总比重由年初的65.46%下降为62.83%,对利润增加有正面影响。

存货主要包括:已完工开发产品、在建开发产品、拟开发产品、原材料。

根据最新市场及销售情况,公司对存货也计提了存货跌价准备,符合谨慎性原则。

应付账款的比重由年初的11.68%降到了年末的10.51%,尽管如此,应付账款占权益总额的比重比较大,绝对数额也大。

综上所述,公司资产的总体质量较好,资产的分布较合理。

这就表明了,万科房地产企业在成本核算和管理上建立了比较健全的政策。

2010年利润总额为119亿元,较上期的86亿元上升38%;正常营业利润为118亿元,占比为99%,其中投资收益为7亿元,说明本期盈利主要靠自身经营。

在收入构成中,收入总额为507亿元。

从本期企业经营债权增长幅度小于销售收入的增长幅度,说明企业的售货回款非常好,出现了供不应求的局面。

纵观收入变化可以看出,企业收入来源主要以营业收入为主,经营正常。

营业成本为396亿元,较上期减少:主营业务税金及附加为56亿元,大幅增加。

由分析可以看出,万科在报告期内,公司进一步展开成本优化措施,加强标准化规范手段,深入开展成本对标,提高集中采购度水平,以充分发挥规模优势。

1rr[管理学]万科集团财务分析

![1rr[管理学]万科集团财务分析](https://img.taocdn.com/s3/m/d3a87e14866fb84ae45c8de4.png)

万科集团授信分析报告一、公司简介万科公司(000002)全称是万科企业股份有限公司,总部设在深圳,成立于1984年,是目前中国最大的房地产公司。

万科在1991年成为在深圳证券交易所上市的第二家企业,经过十几年的发展,已经成为了A股市场房地产板块的蓝筹股。

近几年,万科通过专注于住宅开发行业,建立起内部完善的制度体系,组建专业化团队,树立专业品牌,以所谓“万科化”的企业文化享誉业内。

二、企业负债能力分析(一)趋势分析:2008-2010年万科集团偿债能力财务指标财务指标2008 2009 2010短期负债流动比率(--) 1.7575 1.9149 1.5852速动比率(--) 0.4269 0.5912 0.5568现金比率(%) 30.948 33.7974 29.021现金流量债务比率(--) -0.0004 0.1004 0.0139 长期负债资产负债率(%) 67.444167.0017 74.6861产权比率(%) 189.9294188.4252 282.931利息保障倍数(--) 1061.9252 1602.1304 2468.1269图1-1通过对万科公司连续三年财务指标的比较(图1-1),不难发现近三年万科公司保持了比较稳健的负债政策和产权结构,对外长期偿债能力也较强。

从短期偿债能力来看,万科公司在2008-2010这三年时间里,流动比率一直保持在1.7左右,速动比率也一直控制在0.5上下。

而按照国际惯例,当这两项数据分别保持在2:1和1:1时,说明企业的短期偿债能力和策略是比较适宜的。

万科公司的流动比率略低于这一要求,此外它连续三年的速动比率也比较偏低。

可以看出,作为一家房地产公司,销售不动产是它的主营业务,这一特点在一定程度上影响到了该企业的流动资产,从而影响到了它的短期偿债能力。

接下来再分析三年内的现金流量债务比率,如下图1-2所示,这是万科近10年的现金流量比率变化图,2008-2010这三年时间里,现金流量债务比率变化较稳定。

万科2010年流动资产分析报告报告材料

万科集团2010年流动资产分析报告一、万科集团2010年分析报告前言万科集团(股票代码:000002),成立于1984年5月,是目前中国最大的专业住宅开发企业,也是股市里的代表性地产蓝筹股。

总部设在,至2009年,已在20多个城市设立分公司。

万科1991年成为证券交易所第二家上市公司,持续增长的业绩以及规透明的公司治理结构,使公司赢得了投资者的广泛认可。

过去二十年,万科营业收入复合增长率为31.4.%,净利润复合增长率为36.2%。

万科如今已稳坐房地产企业龙头老大的位置。

如今万科已是一个非常具有价值的品牌,万科品牌在世界品牌价值实验室(World Brand Value Lab)编制的2010年度《中国品牌500强》排行榜中排名第19位,品牌价值已达635.65亿元。

2010年公司完成新开工面积1248万平方米,实现销售面积897.7万平方米,销售金额1081.6亿元。

营业收入507.1亿元,净利润72.8亿元,万科率先成为全国第一个年销售额超千亿的房地产公司。

2010年,万科总体业绩优秀,下面,我们就要对万科的流动资产进行分析。

1. 货币资金货币资金是指公司生产经过程中停留于货币形态的那部分资金,它具有可立即作为支付手段并被普遍接受等特征。

资产负债表中反映的货币资金包括公司的库存现金、银行结算户存款、外埠存款、银行汇票存款、银行本票存款、信用证存款、信用卡存款和在途资金。

货币资金质量主要是指企业对货币资金的规模以及企业货币资金的构成质量。

以下我们就对万科的货币资金从这两方面进行分析。

1.1 货币资金规模分析表1-2 2010年公司货币资金所占流动资产比率对比通过对08年、09年以及10年万科企业股份货币资金在流动资产中所占的比例的比较(见图1-1),我们可以看出,三年的货币资金占流动资产的比例变化不大,但是呈现逐渐增长的趋势。

同时,通过与泛海、保利的比较(见图1-2),我们发现万科相对来说货币资金在流动资产中占的比例还是相对略高的,公司保持较高的现金流,主要是因为万科作为房地产的龙头老大,房地产销售额远远高于其它企业,所以也需要较高的现金流来维护企业的正常运营。

万科财务分析报告

万科财务分析报告1 万科基本业务活动描述万科企业股份有限公司(股票代码:000002),简称万科,成立于1984年5月,是中国目前最大的房地产开发企业。

总部设在深圳,已在全国20多个城市设立分公司。

公司以中国大陆市场为目标、以房地产为核心业务,涉及进出口贸易及零售投资、工业制造、娱乐及广告等业务。

投资重点主要集中在上海、北京、深圳等中国区域经济中心。

主要产品是商品住宅。

目前万科总股本为1,099,521.02万股,其中万科最大股东华润股份有限公司持股161,909.48万股,持股比例为14.73%。

万科在领导人王石的带领下,以房地产为核心,不断发展壮大,2010年品牌价值已经达到635.65亿元,在房地产行业排名第一位,在中国500强企业中排第19名。

2010年的主营业务收入为507亿元,在行业内是第一位。

2万科财务效率分析2.1偿债能力2.1.1 流动比率一般而言,行业合理的最低流动比率是2。

万科2010年流动比率降低了0.32(1.91-1.59),即每为1元流动负债提供的流动资产保障减少了0.32元。

原因在于2010年流动资产变动金额大于流动负债变动金额,其中存货积累过多,占用流动资产金额比较大。

另外还有信号,2010年万科的预收款项为74405197318.78元,而2009年万科的预收款项为31734801163.76元,2010年预收款项增长了一倍多。

通常供应商提前付款给万科,主要原因是货源紧张,而万科的存货比较多,所以万科可能本着某些营销策略。

2.1.2 速动比率2010年万科速动比率为0.56,2009年万科速动比率为0.59。

万科公司的速动比率比上年降低了0.03,说明每一元流动负债提供的速动资产保障减少了0.03元。

影响速动比率可信性的重要因素是应收账款的变现能力,万科账面上的应收账款不一定都能变成现金。

2.1.3 现金比率现金资产与其他资产相比较,现金资产本身就是可以直接偿债的资产,而非速动资产需要等待不确定的时间,才能转换为偿债的现金。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

万科集团2010年流动资产分析报告一、万科集团2010年分析报告前言万科集团(股票代码:000002),成立于1984年5月,是目前中国最大的专业住宅开发企业,也是股市里的代表性地产蓝筹股。

总部设在深圳,至2009年,已在20多个城市设立分公司。

万科1991年成为深圳证券交易所第二家上市公司,持续增长的业绩以及规范透明的公司治理结构,使公司赢得了投资者的广泛认可。

过去二十年,万科营业收入复合增长率为31.4.%,净利润复合增长率为36.2%。

万科如今已稳坐房地产企业龙头老大的位置。

如今万科已是一个非常具有价值的品牌,万科品牌在世界品牌价值实验室(World Brand Value Lab)编制的2010年度《中国品牌500强》排行榜中排名第19位,品牌价值已达635.65亿元。

2010年公司完成新开工面积1248万平方米,实现销售面积897.7万平方米,销售金额1081.6亿元。

营业收入507.1亿元,净利润72.8亿元,万科率先成为全国第一个年销售额超千亿的房地产公司。

2010年,万科总体业绩优秀,下面,我们就要对万科的流动资产进行分析。

1. 货币资金货币资金是指公司生产经过程中停留于货币形态的那部分资金,它具有可立即作为支付手段并被普遍接受等特征。

资产负债表中反映的货币资金包括公司的库存现金、银行结算户存款、外埠存款、银行汇票存款、银行本票存款、信用证存款、信用卡存款和在途资金。

货币资金质量主要是指企业对货币资金的规模以及企业货币资金的构成质量。

以下我们就对万科的货币资金从这两方面进行分析。

1.1 货币资金规模分析表1-2 2010年公司货币资金所占流动资产比率对比通过对08年、09年以及10年万科企业股份有限公司货币资金在流动资产中所占的比例的比较(见图1-1),我们可以看出,三年的货币资金占流动资产的比例变化不大,但是呈现逐渐增长的趋势。

同时,通过与泛海、保利的比较(见图1-2),我们发现万科相对来说货币资金在流动资产中占的比例还是相对略高的,公司保持较高的现金流,主要是因为万科作为房地产的龙头老大,房地产销售额远远高于其它企业,所以也需要较高的现金流来维护企业的正常运营。

表1-3 2010年,公司年初、年末货币资金余额情况表1-4 2010年万科一年内到期的非流动负债增长表1-5 2008-2010年万科流动比率与速动比率表1-6 2010年万科、泛海、保利短期偿债能力比较从表1-3中可以看到,万科企业股份有限公司货币资金期末余额为37816932911.84元,期初余额为23001923830.80元,期末企业所持有的货币资金比期初大大增加了64.4%。

从下表中我们可以看到,在2010年,万科的一年内到期的非流动那个负债大幅增加,企业2011年需要还的负债突增105.71%,根据附注,与去年相比,除银行借款外的其它信用借款从2009年的0元一下子增加到2010年的102亿元,企业在2009年大肆举借为期2年的信托借款,在2011年偿债压力突增,所以需要储备足够的流动资金。

从流动比率与速动比率的历年比较我们也可以看出(见表1-5),虽然货币资金大幅增加,但比率仍然呈递减趋向,正是因为流动负债的增加速度很快。

但相对同行业的其他企业来说(见表1-6),指标显示万科的短期偿债能力还是相对比较弱的,但我们认为,这一方面是由于万科的盈利能力较强,利润高,现金流也大,另一方面,万科的信贷环境比较好,证券投资基金、保险公司等持股比例比较高,融资环境相对较好。

1.2 货币资金构成质量分析表1-7 万科、泛海、保利货币资金构成从表1-7中我们可以看到,万科的货币资金主要集中在银行存款,其他货币资金为物业项目维护基金,在其它非流动负债的附注中我们也看到了5,338,808.76 元的物业项目代管基金。

银行存款中含有受限使用三个月以上资金为人民币2,719,997,496.09元,占银行存款比率的7.19%。

与其它企业相比,万科的现金比率相对较少,我们认为这与上述的万科的利润率高融资环境好有关。

2. 交易性金融资产交易性金融资产在2008年~2010年3年中,在资产负债表中只有2009年有交易性金融资产发生,是有关于通过浮动利率获得利息。

万科于 2009 年 11 月 9 日与中国银行 (香港) 签署了金额为美元 67,750,000元的利率互换合约,合约期限为 1 年,中国银行 (香港) 按照浮动利率向万科支付利息,万科按照固定利率向中国银行 (香港) 支付利息。

2010年处置金融资产取得的投资收益为115,334,061.33 元,相对2009年的447,215.34 增加了114,886,845.99 元,其中包括处置了15886.59万元的可供出售金融资产和74.05万元的交易性金融资产。

从万科2010年第一季度报表中显示,万科于2010年第一季度就处置了该项交易性金融资产。

表2-2 万科三年处置金融资产的收益/损失从上表(表2-2)得出,在金融资产的投资方面,收益是越来越好,由2008年的亏损到2009年盈利,再到2010年获得更多的收益。

3.应收账款3.1 基本分析表3-1 07-10年应收账款数目表从各年度的资产负债表数目比较发现(见表3-1),从07-09年应收账款项目金额有增有减,变动不大。

2010年,应收账款项目金额有很大增长,相对2009年涨幅为124%。

从这点可以得出两种可能:1、2010年收入相对2009年有很大增长,相应应收账款也相应增加。

2、2010年应收账款收款效率低下。

针对上述结论,对07-10年收入做出横向对比。

表3-2 万科07-10营业收入数据表从07-10年营业收入数据发现(见表3-2),营业收入呈逐年递增趋势,07-08涨幅为15%,08-09涨幅为19%,09-10涨幅为4%。

从中可以看出,09-10年营业收入涨幅很低,且涨幅远低于应收账款124%的涨幅,从而初步得出结论:2010年万科股份有限公司应收账款收款效率低于前三年水平。

为证实上述结论,对应收账款周转率进行分析表3-3 应收账款周转率比较表从应收账款周转率横向比较发现(见表3-3),2010年应收账款周转率明显低于2009年(减幅:26%),略低于2008年(减幅:4%)。

通过比较,证明上述结论是正确的。

应收账款周转率下降总的来说分为两个原因:1、由于政策等宏观因素,行业整体水平下降。

2、公司自身的原因。

下面我们就通过同行业之间的比较进行分析。

表3-4 泛海建设应收账款数据表表3-6 保利地产应收账款数据表表3-7 保利地产营业收入与应收账款周转率表从泛海建设和保利地产应收账款数据(见表3-4、3-5、3-6、3-7)我们发现2010年较2009年都有很大的增长,应收账款周转率都呈现下降,泛海建设下降明显(减幅40.24%)。

从上述结论可以推断出:万科股份有限公司应收账款周转率下降很有可能是由于宏观因素导致。

2010年政府出台多项措施,以抑制房价过高增长,房产公司可能通过放宽信用来获取更多的销量,所以导致应收账款总量普遍增加。

从上述账表数据只能得出2010年万科应收账款收款水平下降,对应收账款质量有一定的影响,但不能说应收账款质量一定不高。

下面对应收账款质量做进一步分析。

3.2 深入分析3.2.1 坏账准备表3-8 坏账比率比较表注:单项金额重大的款项为单项金额在人民币1,000万元以上 (含人民币1,000万元) 的应收账款。

从表3-8可以看出,2010年公司单项金额重大的应收账款数量有很大增长。

公司计提坏账比率总体变动不大,但2010年较2009年有较大减少。

相对于应收账款124%涨幅,一种可能说明应收账款对象信用良好,虽然应收账款周转天数变长,公司对收回应收账款很有信心。

另一种可能就是由于公司今年营业收入增长远小于应收账款增长,公司想通过压低坏账提取比率来减少坏账提取对于公司净利润的影响。

通过计算,公司按09年相同的坏账计提比率计提坏账也不会对净利润造成影响。

但是,在同行业公司的比较中,泛海建设将公司应收账款坏账计提比率定为5%,相比之下万科对于应收账款坏账计提比率低很多。

或许万科应收账款质量要高于泛海建设,或许泛海建设在会计上更加谨慎。

3.2.2 应收账款组成分析表3-9 应收账款前5名单位比率表从表3-9可以看出,除08年前5名单位所占比率较低,其他各年均超过25%,可以说万科应收账款集中度还是比较高的。

会对万科的财务有一定的威胁,但不会因为这5名单位的倒闭而造成万科破产。

表3-10 前五名单位情况及金额表从上述表中可以看到,公司前两大应收账款对象为政府部门,政府部门是信用做好的单位,几乎不可能发生信用风险,所以从这点可以看出,应收账款质量良好。

同时我们发现前5名单位应收账款均为1年以内的应收账款。

不存在长期挂账的大客户,也可以说明应收账款质量较好。

3.2.3 账龄分析从表3-11数据可以看出从07-10年万科公司1年以内应收账款所占比率均超过95%,不存在长期挂账情况,同时2010年1年以上应收账款所占比率较08,09年有所下降。

从本表可以看出万科公司应收账款质量较好。

表3-12泛海建设前5名单位情况与万科公司相比,泛海建设前五名应收账款单位均为股份有限公司(见表3-12),信用度不如万科债务人高,同时前五名所占应收账款总额比例(31.08%)比万科略高,并且还存在0-2年的大额应收款。

相比之下,万科应收账款质量相对较高。

综合上面所有方面,万科股份有限公司的应收账款质量良好。

4. 预付账款预付账款是指企业在日常生产经营过程中发生的债权,包括预付给供货单位的购货款或预付给施工单位的工程价款和材料款,通常是用商品、劳务或完工工程来清偿的。

预付账款是商业信用的一种形式,从这方面可以了解企业的订货和供货单位的供货情况。

它所代表的是企业在将来从供货单位取得材料、物品等的债权,从这个意义上讲,它与应收账款具有类似的性质。

但预付账款与应收账款毕竟产生于两种完全不同的交易行为,前者产生于企业的购货业务,后者产生于企业的销货业务,而且二者在将来收回债权的形式也不相同。

表4-1 2008-2010年万科预付账款占流动资产比率变动2010年2009年2008年预付款项17,838,003,464.71 8,736,319,500.73 3,160,518,998.56 流动资产205,520,732,201.32 130,323,279,449.37 113,456,373,203.92 比率8.68% 6.70% 2.79% 万科2010年的预付账款从2009年的8,736,319,500.73上升为17,838,003,464.71,同比增长104.18%,且与历年相比(见表4-1),预付账款占流动资产比率明显逐年大幅上升,而万科方面给出的解释是由于预付地价及预缴税金增加。