宁波华翔2020年三季度财务分析详细报告

603112华翔股份2023年三季度财务风险分析详细报告

华翔股份2023年三季度风险分析详细报告一、负债规模测算1.短期资金需求该企业经营活动的短期资金需求为90,687.62万元,2023年三季度已经取得的短期带息负债为16,330.94万元。

2.长期资金需求该企业权益资金能够满足长期性投资活动的资金需求,并且还有89,643.83万元的权益资金可供经营活动之用。

3.总资金需求该企业的总资金需求为1,043.79万元。

4.短期负债规模根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为143,567.33万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是184,386.48万元,实际已经取得的短期带息负债为16,330.94万元。

5.长期负债规模按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为164,217.41万元,企业有能力在3年之内偿还的贷款总规模为174,422.2万元,在5年之内偿还的贷款总规模为194,831.78万元,当前实际的带息负债合计为128,084.41万元。

二、资金链监控1.会不会发生资金链断裂从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

企业的负债率也不高,发生资金链断裂的风险较小。

资金链断裂风险等级为2级。

2.是否存在长期性资金缺口该企业不存在长期性资金缺口,并且长期性融资活动为企业提供217,924.01万元的营运资金。

3.是否存在经营性资金缺口该企业经营活动存在资金缺口,资金缺口为74,116.17万元。

这部分资金缺口已被长期性融资活动所满足。

其中:应收账款增加6,005.63万元,预付款项减少7,599.61万元,存货减少11,298.85万元,其他流动资产增加119.38万元,共计减少12,773.45万元。

应付账款减少56,730.63万元,应付职工薪酬减少785.88万元,应付股利增加427.48万元,应交税费减少121.57万元,一年内到期的非流动负债减少17,942.99万元,其他流动负债减少204.81万元,共计减少75,358.41万元。

002048宁波华翔2022年经营成果报告

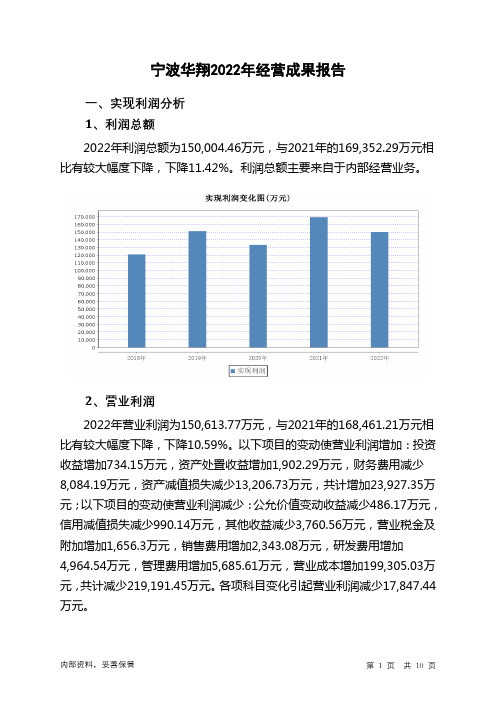

宁波华翔2022年经营成果报告一、实现利润分析1、利润总额2022年利润总额为150,004.46万元,与2021年的169,352.29万元相比有较大幅度下降,下降11.42%。

利润总额主要来自于内部经营业务。

2、营业利润2022年营业利润为150,613.77万元,与2021年的168,461.21万元相比有较大幅度下降,下降10.59%。

以下项目的变动使营业利润增加:投资收益增加734.15万元,资产处置收益增加1,902.29万元,财务费用减少8,084.19万元,资产减值损失减少13,206.73万元,共计增加23,927.35万元;以下项目的变动使营业利润减少:公允价值变动收益减少486.17万元,信用减值损失减少990.14万元,其他收益减少3,760.56万元,营业税金及附加增加1,656.3万元,销售费用增加2,343.08万元,研发费用增加4,964.54万元,管理费用增加5,685.61万元,营业成本增加199,305.03万元,共计减少219,191.45万元。

各项科目变化引起营业利润减少17,847.44万元。

3、投资收益2022年投资收益为26,169.31万元,与2021年的25,435.17万元相比有所增长,增长2.89%。

4、营业外利润2022年营业外利润为负609.31万元,与2021年的891.08万元相比,2022年出现亏损,亏损609.31万元。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2022年的营业收入为1,962,612.39万元,比2021年的1,758,782.28万元增长11.59%,营业成本为1,628,168.53万元,比2021年的1,428,863.5万元增长13.95%,营业收入和营业成本同时增长,但营业成本增长幅度大于营业收入,表明企业经营业务盈利能力下降。

实现利润增减变化表(万元)二、成本费用分析1、成本构成情况宁波华翔2022年成本费用总额为1,815,835.78万元,其中:营业成本为1,628,168.53万元,占成本总额的89.66%;销售费用为31,106.02万元,占成本总额的1.71%;管理费用为80,460.37万元,占成本总额的4.43%;财务费用为-2,571.47万元,占成本总额的-0.14%;营业税金及附加为9,665.41万元,占成本总额的0.53%;研发费用为69,006.93万元,占成本总额的3.8%。

宁波华翔2019年三季度财务状况报告

宁波华翔2019年三季度财务状况报告一、资产构成1、资产构成基本情况宁波华翔2019年三季度资产总额为1,662,263.62万元,其中流动资产为860,270.33万元,主要分布在应收账款、存货、货币资金等环节,分别占企业流动资产合计的37.27%、27.95%和17.58%。

非流动资产为801,993.29万元,主要分布在固定资产和商誉,分别占企业非流动资产的41.55%、12.8%。

资产构成表项目名称2019年三季度2018年三季度2017年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产1,662,263.62100.001,536,864.87100.001,373,540.83100.00流动资产860,270.33 51.75 808,264.09 52.59 664,988.65 48.41 长期投资98,117.36 5.90 157,826.07 10.27 196,868.43 14.33 固定资产333,254.47 20.05 0 0.00 252,507.01 18.38 其他370,621.46 22.30 570,774.71 37.14 259,176.74 18.872、流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的38.25%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表项目名称2019年三季度2018年三季度2017年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产860,270.33 100.00 808,264.09 100.00 664,988.65 100.00 存货240,462.79 27.95 249,524.61 30.87 213,257.52 32.07 应收账款320,652.44 37.27 265,071.03 32.80 251,242.47 37.78 其他应收款8,377.56 0.97 0 0.00 4,544.02 0.68 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据78,301.33 9.10 64,534.26 7.98 39,448.73 5.93 货币资金151,278.27 17.58 154,566.92 19.12 117,926.05 17.73 其他61,197.94 7.11 74,567.27 9.23 38,569.86 5.803、资产的增减变化2019年三季度总资产为1,662,263.62万元,与2018年三季度的1,536,864.87万元相比有所增长,增长8.16%。

002048宁波华翔2023年三季度现金流量报告

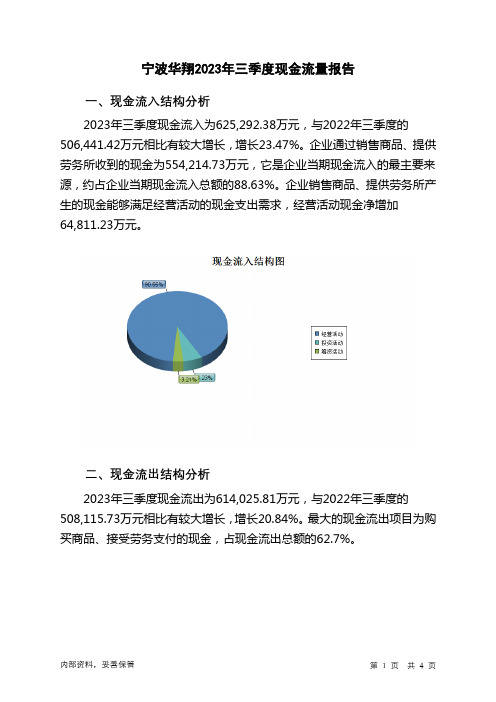

宁波华翔2023年三季度现金流量报告一、现金流入结构分析2023年三季度现金流入为625,292.38万元,与2022年三季度的506,441.42万元相比有较大增长,增长23.47%。

企业通过销售商品、提供劳务所收到的现金为554,214.73万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的88.63%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,经营活动现金净增加64,811.23万元。

二、现金流出结构分析2023年三季度现金流出为614,025.81万元,与2022年三季度的508,115.73万元相比有较大增长,增长20.84%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的62.7%。

三、现金流动的稳定性分析2023年三季度,营业收到的现金有较大幅度增加,企业经营活动现金流入的稳定性提高。

2023年三季度,工资性支出有所增加,企业现金流出的刚性增加。

2023年三季度,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;收回投资收到的现金;取得借款收到的现金;取得投资收益收到的现金。

现金流出项目从大到小依次是:购买商品、接受劳务支付的现金;支付给职工以及为职工支付的现金;构建固定资产、无形资产和其他长期资产支付的现金;偿还债务支付的现金。

四、现金流动的协调性评价2023年三季度宁波华翔投资活动需要资金30,110.29万元;经营活动创造资金64,811.23万元。

投资活动所需要的资金能够被企业经营活动所创造的现金净流量满足。

2023年三季度宁波华翔筹资活动需要净支付资金23,434.36万元,也被经营活动所创造的资金满足。

总体来看,当期经营、投资、融资活动使企业的现金净流量增加。

五、现金流量的变化2022年三季度现金净亏空1,859.04万元,2023年三季度扭亏为盈,现金净增加11,106.05万元。

2023年三季度经营活动产生的现金流量净额为64,811.23万元,与2022年三季度的28,138.58万元相比成倍增长,增长1.3倍。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

内部资料,妥善保管

第 3 页 共 38 页

4.资产的增减变化原因

以下项目的变动使资产总额增加:货币资金增加130,005.22万元,长 期股权投资增加17,287.3万元,长期待摊费用增加7,986.94万元,递延所 得税资产增加1,064.7万元,共计增加156,344.16万元;以下项目的变动使 资产总额减少:投资性房地产减少28.79万元,应收利息减少373.07万元, 无形资产减少1,636.72万元,应收股利减少1,718.59万元,长期应收款减 少6,140.46万元,其他流动资产减少6,504.48万元,固定资产减少8,300.22 万元,其他应收款减少8,377.56万元,预付款项减少12,268.12万元,在建 工程减少20,551.26万元,存货减少33,142.28万元,应收账款减少 72,869.02万元,应收票据减少74,135万元,共计减少246,045.58万元。 各项科目变化引起资产总额增加134,275.42万元。

-3288.65 151,278.27

373.07 373.07

1,718.59 1,718.59

21,614.57

-56.90

8,377.56 8,377.56

37,491.71 -10189.44

73,392.51 801,993.29

89,931.96 40,462.79

8.16 1,796,539.0 134,275.42

4

6.43

93,250.04

953,520.37

-2.13 281,283.49 130,005.22

-

0 -373.07

-

0 -1718.59

-0.26 15,110.09 -6504.48

-

0 -8377.56

-21.37 25,223.59 -12268.12

固定资产 长期股权投资 商誉

249,524.61 728,600.78

0 49,469.17

103,520.75

16.24 240,462.79

47.41 801,993.29

333,254.47

3.22 89,931.96

6.74 102,658.43

14.47 207,320.52

48.25 843,018.66

项目名称

总资产

流动资产

货币资金 应收利息 应收股利 其他流动资产 其他应收款 预付款项 非流动资产

长期股权投资

资产主要项目变动情况表(万元)

2019年三季度

数值

差值 增长率(%) 数值

2020年三季度 差值 增长率(%)

1,662,263.6 125,398.75

2

52,006.24 860,270.33

第 2 页 共 38 页

应收账款

存货 预付款项 其他流动资产 应收票据

154,566.92

265,071.03

249,524.61 47,681.15 21,671.46 64,534.26

151,278.27

32.80 320,652.44

30.87 240,462.79

5.90 37,491.71 2.68 21,614.57 7.98 78,301.33

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2020年三季度应收账款所 占比例较高,存货所占比例过高。

内部资料,妥善保管

第 4 页 共 38 页

内部资料,妥善保管

第 5 页 共 38 页

6.资产结构的变动情况

2020年三季度存货占营业收入的比例明显下降。应收账款占营业收入 的比例下降。从流动资产与收入变化情况来看,流动资产增长快于营业收 入增长,资产的盈利能力增加。与2019年三季度相比,资产结构趋于改善。

281,283.49

37.27 247,783.42

27.95 207,320.52

4.36 25,223.59 2.51 15,110.09 9.10 4,166.33

25.99

21.74 2.65 1.58 0.44

3.资产的增减变化 2020年三季度总资产为1,796,539.04万元,与2019年三季度的 1,662,263.62万元相比有所增长,增长8.08%。

项目名称 总资产 流动资产

货币资金 应收账款

资产构成表(万元)

2018年三季度

2019年三季度

数值 百分比(%) 数值 百分比(%)

2020年三季度 数值 百分比(%)

1,536,864.8 7

808,264.09 154,566.92 265,071.03

100.00 1,662,263.6 2

52.59 860,270.33

项目名称 流动资产

货币资金

流动资产构成表(万元)

2018年三季度

2019年三季度

数值 百分比(%) 数值 百分比(%)

2020年三季度 数值 百分比(%)70.33

19.12

100.00 953,520.37

17.58

100.00 29.50

内部资料,妥善保管

20.05 324,954.24

5.41 107,219.25

6.18 102,658.43

11.54 46.92 18.09

5.97 5.71

2.流动资产构成特点

企业持有的货币性资产数额较大,约占流动资产的29.94%,表明企业 的支付能力和应变能力较强。但应当关注货币性资产的投向。企业流动资 产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的 25.99%,应当加强应收款项管理,关注应收款项的质量。

宁波华翔2020年三季度财务分析详细报告

一、资产结构分析 1.资产构成基本情况 宁波华翔2020年三季度资产总额为1,796,539.04万元,其中流动资产 为953,520.37万元,主要以货币资金、应收账款、存货为主,分别占流动 资产的29.5%、25.99%和21.74%。非流动资产为843,018.66万元,主要 以固定资产、长期股权投资、商誉为主,分别占非流动资产的38.55%、 12.72%和12.18%。

10.06 151,278.27

17.25 320,652.44

100.00 1,796,539.0 4

51.75 953,520.37

9.10 281,283.49

19.29 247,783.42

100.00 53.08 15.66 13.79

内部资料,妥善保管

第 1 页 共 38 页

存货 非流动资产