学习课件增值税出口退税计算公式.pptx

《出口退税业务》课件

主管税务机关需对出口货物的离岸价进行审核,确保其符合出口退 税政策的规定。

核对增值税专用发票

主管税务机关需核对出口企业提供的增值税专用发票,确保其真实 有效。

出口退税的退还流程

税务机关审核通过后,将出口退 税款退还给出口企业。

出口企业收到退税款后,需及时 进行财务处理,确保其合法合规

政府应加强对出口退税的监管力度,打击骗税行为,确保 退税的公平、公正和合法性。

提高退税效率

政府应继续简化退税流程,提高退税效率,降低企业成本 和负担。同时,还应加强信息化建设,提高退税管理的现 代化水平。

THANKS FOR WATCHING

感谢您的观看

为了鼓励出口,政府逐步提高了出口退税的退税 率,使得企业能够获得更多的税收优惠。

简化退税流程

为了提高退税效率,政府简化了出口退税的流程 ,减少了企业的等待时间和成本。

出口退税与其他贸易政策的协调发展

出口退税与关税政策协调

在国际贸易中,关税和出口退税是两个重要的贸易政策工具。政府需要协调好 出口退税和关税政策的关系,以实现国家利益最大化。

《出口退税业务》ppt课件

目 录

• 出口退税业务概述 • 出口退税的计算方法 • 出口退税业务流程 • 出口退税的注意事项 • 出口退税的发展趋势和展望

01 出口退税业务概述

出口退税的定义

出口退税是指在国际贸易中,对已报关离境的出口货物,由出口企业向海关申报 ,经海关审核无误后,退还出口货物在国内生产和流通环节实际缴纳的增值税、 消费税。

填写出口退税申报表

出口企业需在货物报关出口后,向所 在地主管税务机关申报办理出口退税 手续。

出口企业需按照税务机关的要求,填 写出口退税申报表,并加盖公章。

出口退税课件

Outline

Three Popular Trade Terms Export Price

Terms of Comm

pricing considerations calculation of price price including commission price with discount

FOB = CIF x [1 – (1+markup) x R] – F CFR = CIF x [1 – (1+markup) x R]

Illustration

Suppose your company made an offer at USD1200 per

metric ton FOB Xiamen. Your customer counter-offered

2.2 Export Price

pricing considerations calculation of price price including commission price with discount

price adjustment clause

understanding the price communication of price

出口退税是一个国家或地区对已报关离境的出口货物由税务机关将其在出口前的生产和流通的各环节已经缴纳的国内增值税vat或消费税ct等间接税税款退还给出口企业的一项税收制含税价购进价x税率购进价购进价x1税率退税额购进价退税率含税价1增值税率x退税率注

Unit 2 Three Popular Trade Terms

(2)£500 per carton CFR Britain net

(3)USD1000 per ton FOB London

增值税法出口退税25页PPT

出口货物退税的计算

“免、抵、退”税的计算方法

适用范围:自营或委托出口自产货物的生产企业

先征后退的计算方法

收购货物出口的外贸企业

免抵退税计算方法

基本原理

“免”——自产货物出口部分在出口环节(生产 销售环节)免税

“抵”——出口货物应退的进项税额抵顶内销货 物应纳税额

“退”——出口货物应抵顶进项税额大于内销货 物应纳税额时,即未抵顶完的部分退税。

生活总会给你另一个机会,这个机会叫明天

• •

人生就像骑单车谢,想保谢持平衡大就得往家前走 6、

。2 024年7 月19日 星期五 上午5 时19分1 秒05:19 :0124.7 .19

7、

。202 4年7月 上午5 时19分2 4.7.190 5:19July 19, 2024

•

8、业余生活要有意义,不要越轨。20 24年7 月19日 星期五5 时19分 1秒05: 19:0119 July 2024

剔税:计算不得免征和抵扣的税额 免抵退税不得免征和抵扣的税额=离岸价格×外汇牌价×(增值税率-出口退税 率)-免抵退税不得免征和抵扣税额的抵减额

抵税:计算当期应纳增值税额①

当期应纳税额=内销销项-(进项-免抵退不得免抵税额)-上期留抵 税额

计算免抵退税额抵减额

免抵退税额抵减额=免税购进原材料价格×退税率 计算标准:计算免抵退税额②

国轮而收取外汇的货物 企业在国内采购并运往境外作为在国外投资的货物

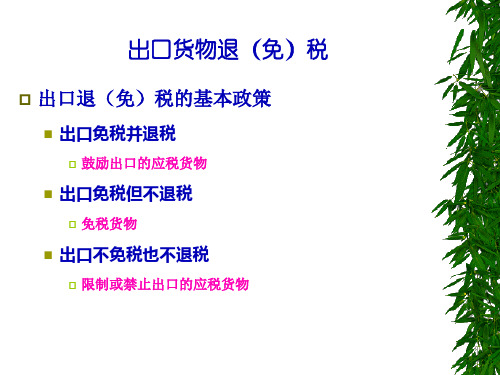

出口免税不退税的企业

属于生产企业的小规模纳税人自营出口或委托 外贸企业代理出口的自产货物

外贸企业从小规模纳税人购进并持普通发票的 货物出口

外贸企业直接购进国家规定的免税货物出口

出口免税不退税的货物

增值税及出口退税介绍.ppt

3. 《增值税暂行条例》第二条第三款规定:“纳税人出口货物,税率为 零”; 《消费税暂行条例》第十一条规定:“对纳税人出口应税消 费品,免征消费税”。

4

适用企业范围

☆ 我国现行享受出口货物退(免)税的企业主要有: 1. 经国家商务主管部门及其授权单位批准的有进出经营权的外贸企业; 2. 经国家商务主管部门及其授权单位批准的有进出经营权的自营生产企

或个体经营者; (六)将自产、委托加工或购买的货物分配给股东或投资者; (七)将自产、委托加工的货物用于集体福利或个人消费; (八 )将自产、委托加工或购买的货物无偿赠送他人。

3

出口退税基本概念

1. 指在国际贸易业务中,对报关出口的货物退还在国内各生产环节和流 转环节按税法规定已缴纳的增值税和消费税,或免征应缴纳的增值税 和消费税。

免抵退税额 = 690,000*9%-277,000*9%=62,100-24,930=37,170 应纳税额 = 22,000*17%-(50,000-33,040)= -13,220 当期应退税额< 免抵退税额 -13,220〈 37,170 本期退税13,220 (如果公司退税率为17%) 2、公司不予免征抵扣和退税的税额= 690,000*(17%-17%)-277,000*(17%-17%) =0 公司免抵退税额 = 690,000*17%-277,000*17%=117,300-47,090=70,210 公司应纳税额 = 22,000*17%-(50,000-0)= -46,260 当期应退税额< 免抵退税额 -46,260< 70,210 本期退税46,260

业; 3. 外商投资企业; 4. 委托外贸企业代理出口的生产企业; 5. 特定退(免)税企业;

《出口退税》课件

出口退税的基本原则

属地管理原则

出口退税政策适用于出口到境外 的货物,按照属地管理原则,由 出口货物的生产企业或个人向所

在地税务机关申报。

统一税制原则

出口退税政策应遵循统一税制原则 ,确保税收政策的公平性和透明度 。

及时足额退税原则

出口退税政策应遵循及时足额退税 原则,确保企业及时获得退税款项 ,减轻资金压力。

《出口退税》PPT课件

contents

目录

• 出口退税概述 • 出口退税的计算方法 • 出口退税的申请流程 • 出口退税的注意事项 • 出口退税的发展趋势和政策建议

01

出口退税概述

出口退税的定义

出口退税是指在国际贸易中,对已报 关离境的出口货物,退还或免征其在 国内各生产流转环节按税法规定缴纳 的增值税和消费税。

出口企业向主管税务机关申报办理出 口货物退(免)税手续时,应填写《 出口货物退(免)税申报表》,并附 送下列资料

2. 出口收汇核销单(出口退税专用) ;

1. 出口货物报关单(出口退税专用) ;

出口退税申请的流程

3. 增值税专用发票(抵扣联); 4. 税收(出口货物专用)缴款书或出口收汇核销单。

04

更加注重可持续发展

未来的出口退税政策将更加注重可持续发展,鼓励企业向绿色、环 保、低碳方向发展。

更加注重国际合作

未来的出口退税政策将更加注重国际合作,加强与其他国家的沟通 和协调,共同推动全球贸易的健康发展。

THANKS。

出口退税的税率

退税率的概念

退税率是指出口货物的应退税额 与相应货物购入价之间的比率。

退税率的规定

根据国家政策规定,不同种类的 出口货物有着不同的退税率,这 是影响出口退税税额的关键因素

最新出口退税培训课件

出口退税培训课件出口退税培训课件内容要点:一、我国出口退税政策的建立与发展二、我国出口货物劳务的增值税政策三、出口货物劳务增值税退(免)税的范围与方法四、生产企业出口货物劳务增值税免抵退税的计算五、外贸企业出口货物增值税免退税的计算一、我国出口退税政策的建立与发展所谓出口退税,是指对出口货物退还其在国内生产和流通环节实际缴纳的增值税和消费税。

出口退税的目的,是为了增强出口产品的国际竞争力、扩大出口、促进国民经济持续快速健康发展。

目前,已成为当前调节出口和产业结构的重要经济杠杆。

我国从1985年开始实行出口退税政策,经过20多年的发展,我国不断完善出口退税政策和机制,优化退税流程,退税额呈快速增长态势。

2003年~2012年8月,累计办理出口退(免)税5.3万亿元,年均增长约26%。

1985年3月,国务院正式批准了财政部《关于对进出口产品征、退产品税或增值税的规定》(【1985】43号文),自1985年4月1日起对出口产品实行退、免税办法。

这个文件的出台,标志着我国现行出口退税制度的建立。

1988年确立了“征多少,退多少,不征不退”和“彻底退税”的退税原则。

1994年国家税务总局在《增值税暂行条例》和《消费税暂行条例》的基础上,制定实施了《出口货物退(免)税管理办法》(国税发[[1994] 31号),初步实现了出口退税制度的法制化、规范化。

从2004年1月1日起,国务院决定对出口退税率进行结构性调整,适当降低出口退税率,调整后的出口退税率为17%、13%、11%、8%、5%五档,出口退税率的平均水平降低了3个百分点左右。

2006年1月1日取消多项皮革类原材料的出口退税政策,并下调部分产品出口退税率。

2006年9月15日下调了142个税号的钢材、部分有色金属材料、纺织品、家具等产品的出口退税率,同时上调了重大技术装备、部分IT产品和生物医药产品以及部分国家产业政策鼓励出口的高科技产品、部分以农产品为原料的加工品出口退税率。

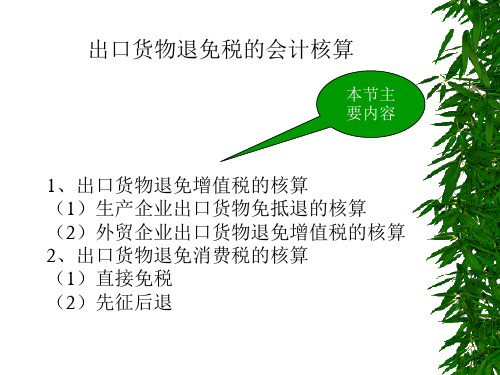

出口货物退免税的会计核算.pptx

库存商品和销售成本确认办法:

1、单独确认:对每一笔业务均单独确认。 2、采用加权平均价格计算: 3、从小规模纳税人购进特准退税:按6% 的退税率计算

二、出口货物退免消费税的核算

➢生产企业直接出口,予以直接免税,不计算应缴消费税;

➢生产企业销售给外贸企业,由外贸企业自营出口的,按 先征后退办法进行核算。 (一)直接免税 ➢生产企业直接出口,出口时,直接予以免税。免税后 发生退货或退关的,也可以暂不办理补税,待其转为国 内销售时,再申报缴纳消费税。

➢按规定退税率计算应收出口退税款时,借记“应收补贴 款”,贷记“应交税金—应交增值税(出口退税)”;

➢收到出口退税款时,借记“银行存款”,贷记“应 收补贴款”。

➢按购进时取得的专用发票上记载的进项税额与规定的退 税率计算的应退税额的差额,借记“主营业务成本”,贷 记“应交税金——应交增值税(进项税额转出)”。

T H E E N D 17、一个人如果不到最高峰,他就没有片刻的安宁,他也就不会感到生命的恬静和光荣。上午11时2分7秒上午11时2分11:02:0721.1.9

谢谢观看

10、人的志向通常和他们的能力成正比例。11:02:0711:02:0711:021/9/2021 11:02:07 AM 11、夫学须志也,才须学也,非学无以广才,非志无以成学。21.1.911:02:0711:02Jan-219-Jan-21 12、越是无能的人,越喜欢挑剔别人的错儿。11:02:0711:02:0711:02Saturday, January 09, 2021 13、志不立,天下无可成之事。21.1.921.1.911:02:0711:02:07January 9, 2021

➢按规定退税率计算的出口货物的进项税抵减内销产品的应 纳税额时,借记“应交税金—应交增值税(出口抵减内销产 品应纳税额)”账户,贷记:“应交税金—应交增值税(出 口退税)”账户

增值税出口退ppt课件

精选PPT课件

13

“免、抵、退”的计算分两种情况:

(1)出口企业全部原材料均从国内购进: (2) 如果出口企业有进料加工复出口业务

精选PPT课件

14

(1)出口企业全部原材料均从国内购进:

一——剔税:计算不得免征和抵扣税额

免抵退税不得免征和抵扣的税额=出口货物离岸价格 ×外汇牌价×(出口货物征税率-出口货物退税率)

22

答案: 1. 免抵退税不得免征和抵扣税额抵减额=(40+10)

×(17%-11%)=3万元 2. 免抵退税不得免征和抵扣税额=120 × (17%-

11%) -3=4.2万元 3. 当期应纳税额=80 ×17% -(17-4.2)-2=-

1.2万元 4. 免抵退税抵减额=(40+10) ×11%=5.5万元 5. 免抵退税额=120 ×11% -5.5=7.7万元 6. 应退税额=1.2万元

值税专用发票,在扣除了真实成交价和开票费用后将余额汇还给苏立胜指定

的家人户头。

精选PPT课件

28

案件至此取得了突破性进展,但一个更大的疑团又出现在办案人员

面前:福胜公司按实际成交价收取国外客户外汇,但却必须按高报金额

付汇给出口企业用于外汇核销,那高报部分的外汇是采取什么手段核销

的?

根据福胜公司与生产厂家签订的“内购合同”,福胜公司下单给国

每台进口完税价格1万元,委托运输公司将进口办公设备从海 关运回本单位,支付运输公司运输费用9万元,取得了运输公 司开具的货运发票。当月以每台1.8万元的含税价格售出400台, 向甲公司捐赠2台,对外投资20台,留下4台自用。另支付销货 运输费1.3万元(有运输发票)。

要求:计算该企业当月应纳增值税(设进口关税税率为15%)

出口退税基本原理及计算方法课件

04

出口退税的注意事项

出口退税的合规要求

了解出口退税政策

企业应全面了解出口退税政策, 确保出口业务符合相关规定。

准备齐全的凭证

企业应确保提供完整的出口凭证, 如发票、报关单等,以便顺利办理 退税手续。

出口退税的基本原则是“征多 少、退多少、未征不退和彻底 退税”。

出口退税的目的和意义

01

02

03

促进出口

出口退税政策能够降低出 口商品的成本,提高其在 国际市场上的价格竞争力 ,从而促进出口。

增加外汇收入

出口退税能够增加企业的 外汇收入,从而增加国家 的外汇储备。

优化产业结构

通过出口退税政策,国家 可以引导企业调整产品结 构,优化产业结构,提高 产品质量和附加值。

及时申报

企业应在规定时间内完成出口申报 ,并确保申报数据的准确性和完整 性。

出口退税的风险防范

核实买家资质

企业应对买家资质进行核实,避 免与不法分子合作导致退税受阻

。

注意外汇安全

企业应选择信誉良好的外汇支付 渠道,确保外汇安全,避免因外

汇问题影响退税。

保持合规经营

企业应遵守税收法规,确保合规 经营,避免因违规行为导致退税

01

出口企业需按照税务机关的要求,提交完整的出口退税申请表

格及相关单证。

税务机关审核申请资料

02

税务机关对出口企业提交的申请资料进行审核,包括核对单证

、核实出口货物情况等。

审核通过后出具《出口退税审核通知单》

03

如申请资料审核通过,税务机关将出具《出口退税审核通知单

出口退税基础知识讲座PPT85页

(二)出口退(免)税的方法

二、出口货物退(免)消费税: 除规定不予退税的应税消费品外,分别采取免税 和退税两种办法。即:

1、对生产企业直接出口或委托外贸企业代理出口的 应税消费品,一律免征消费税;

2、对外贸企业收购后出口的应税消费品实行退税;

(三)出口货物退(免)税要素

一、出口货物退(免)税的企业与货物范围;

④ 申报“免、退”税 A:外贸企业委托加工出口,按购进国内辅料增值税专用发票上注明的 进项金额,以辅料适用的退税率计算辅

料的应退税额。 B:支付的加工费,凭受托方开具的增值税专用发票上注明的加工费金额,安复出口货物的退税率计算加工费

的应退税额。 C:对进口料件实征的进口环节增值税,凭海关完税凭证,计算调整进口料件的应退税额。 D:外贸企业采取作价加工方式后收回的货物,以生产加工企业开具的增值税专用发票的金额为依据,以扣减

细申报表》、《外贸企业出口退税汇总申报表》原件; 9、出口退税申报软件中生成的电子数据; 10、出口货物销售明细帐; 11、退税主管机关要求提供的其他材料;

(四)出口货物退(免)税实操

四、外贸企业出口业务单证装订方法 对外贸企业申报的单证资料及装订顺序要求如下,请各企

业按要求进行装订。 申报的单证资料及装订顺序: 1.《出口企业单证封面》 2.《外贸企业出口退税汇总申报表》 3.《外贸企业出口退税进货明细申报表》 4.《外贸企业出口退税出口明细表》 5.《外贸企业出口货物销售价格调整表》 6.外贸企业审核疑点说明 7.外贸企业已核销情况查询资料(自动和小企业)提供

⑶ 小规模纳税人委托其他加工企业从事来料加工业务的,可向税务机关申请开具《来料加工贸易免税证明》, 凭此证明办理加工费的免税手续。

(四)出口货物退(免)税实操

增值税-出口退税(1)【优质PPT】

[例5]某进出口公司2010年3月发生以下业务:

3月1日,以进料加工贸易方式进口一批玉米,到岸价格 126万美元,海关按85%的免税比例征收进口增值税20万 元。

3月5日,该公司以作价加工的方式销售玉米给某厂加工 柠檬酸出口。开具销售玉米的增值税专用发票,销售金 额1100万元,税额143万元。

应退税额=10000×13%+2000×17% =1640 (元)

【例题2】

某自营出口的生产企业为增值税一般纳税人,出 口货物的征税税率为17%,退税税率为13%。2010 年6月有关经营业务为:购原材料一批,取得的增 值税专用发票注明的价款400万元,外购货物准予 抵扣的进项税额68万元通过认证。上期末留抵税 款5万元。本月内销货物不含税销售额100万元, 收款117万元存入银行。本月出口货物的销售额折 合人民币200万元。试计算该企业当期的“免、抵、 退”税额。

【解析】

(1)当期免抵退税不得免征和抵扣税额=200×(17%-13%) =8(万元) (2)当期应纳税额=100×17%-(68-8)-5=17-60-5=-48 (万元) (3)出口货物“免、抵、退”税额=200×13%=26(万元) (4)按规定,如当期期末留抵税额>当期免抵退税额时: 当期应退税额=当期免抵退税额 即该企业当期应退税额=26(万元) (5)当期免抵税额=当期免抵退税额-当期应退税额 该企业当期免抵税额=26-26=0(万元) (6)6月期末留抵结转下期继续抵扣税额为22(48-26) 万元。

2021/10/10增Βιβλιοθήκη 税1出口货物退(免)税

2021/10/10

适用税种

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

.精品课件.

3

第二步:

• 当期应纳税额=当期内销货物的销项税额- (当期进项税额-当期免抵退税不得免征和抵 扣税额)-上期留抵进项税额

=内销销项-(内销进项+外销进项-不得免抵) -上期留抵进项

=内销应交税额-外销应退

• 如果上式>0表示当期应纳税额

• 如果上式<0表示当期应退的税额(其中包括 部分退税和全部退税)

.精品课件.

8

.精品课件.

4

第三步:

• 免抵退税额=出口货物离岸价×外汇人民 币牌价×出口货物退税率

第四步:

• 将第二步与第三步的得数(绝对值)进行 比较,较小者为退税额。

.精品课件.料为免 税采购

第一步:免抵退税不得免征和抵扣税额抵减 额=免税购进原材料价格×(出口货物征收 率-出口货物退税率)

=内销应交税额-外销应退

• 如果上式>0表示当期应纳税额

• 如果上式<0表示当期应退的税额(其中包 括部分退税和全部退税)

.精品课件.

7

第四步:免抵退税额抵减额=免税购进原材料 价格×出口货物退税率

第五步:免抵退税额=出口货物离岸价×外汇 人民币牌价×出口货物退税率-免抵退税额 抵减额

第六步:将第三步与第五步的得数(绝对值) 进行比较,较小者为退税额。

第二步:免抵退税不得免征和抵扣税额=出 口货物离岸价×外汇人民币牌 价×(出口 货物征收率-出口货物退税率)-免抵退税 不得免征和抵扣税额抵减额

.精品课件.

6

第三步:当期应纳税额=当期内销货物的销项 税额-(当期进项税额-当期免抵退税不得 免征和抵扣税额)-上期留抵进项税额

=内销销项-(内销进项+外销进项-不得免 抵)-上期留抵进项

增值税出口退税计算

.精品课件.

1

• “免、抵、退”税的计算方法可总结为:“免、 剔、抵、退”。免是指外销金额免税;剔是应 从本期进项税额中剔除的一块,这部分金额为 外销金额乘以征税率与退税率之差;抵是本期 进项税额应全部先用于顶抵内销的销项税;退 是指未抵完的进项税再退。通过免、抵、退就 可以计算出本期应纳税额。如果应纳税额为正 数,则说明要缴纳增值税;如果为负数,则允 许退税。在确定应退税额时,将“当期出口货 物的离岸价×汇率×退税率”与“当期应纳税 额(负数)的绝对值”进行比较,其中数额小 的即为应退税金额。

.精品课件.

2

• 另外要注意的是,如果出口货物使用到了 免税购进的材料,在计算出口退税时还要 特别作出调整处理。 具体计算方法与计算公式如下:

• 第一种情况:出口产品所耗用的原材料都 是从国内正常采购(即无免税采购)

第一步:

免抵退税不得免征和抵扣税额=出口货物离 岸价×外汇人民币牌价×(出口货物征收 率-出口货物退税率)