第一章国际结算概述介绍

国际结算课件 国际结算概述

这个概念有三个要点:通过银行、两国间和 货币收付。凡不能同时满足以上三个条件的, 不能称为国际结算,也不是本书研究的范围。

二、国际结算的分类

• (一)国际贸易结算 • 国际贸易结算(International Settlement of Trade)是指由

国际商品交换而产生的货币收付或债权债务清偿业务。国 际商品贸易是国际结算的主要原因之一,占国际结算业务 的大部分。也称为有形贸易结算。 • (二)国际非贸易结算 • 非贸易结算(Non-trade Settlement)是指除有形贸易以外 的活动引起的货币收付或债权债务清偿业务。也称为无形 贸易结算。非贸易主要指单方面转移和服务贸易等,包括 国际资本流动、国际资金借贷、技术转让、劳务输入输出、 侨民汇款、捐赠、国际旅游、运输服务、保险服务、银行 服务等。

汇率的标价方式分为两种:直接标价法和间接标 价法

• 直接标价法,又叫应付标价法,是以一定 单位(1、100、1000、10000)的外国货币 为标准来表示若干单位的本国货币。

• 如中国外汇市场USD 1= CNY 6.84,

• 间接标价法又称应收标价法。它是以一定 单位(如1个单位)的本国货币为标准来表 示若干单位的外国货币,如伦敦外汇市场 GBP 1= USD 1.6611。

• 远期汇率(Forward Rate),是在远期外汇 交易中达成的协议汇率,它的交割日通常 为1个月、2个月、3个月、6个月或1年。

第一章 国际结算概述

• 【重点难点】 • 1.国际结算的含义与特点 • 2.国际结算的基本内容 • 3.国际结算中的国际惯例 • 4.汇率和标价方法

第一节 国际结算的基本概念 一、国际结算的含义 二、国际结算的分类

三、国际结算的特点 四、国际结算的基本内容

国际结算知识点总结

第一章国际结算概述1.国际结算的概念国际结算(International settlement):是指处于两个不同国家的当事人,(因为商品买卖、服务供应、资金调拨、国际借贷)通过银行办理的两国间外汇收付业务。

注意:该定义的关键词:“不同国家”、“通过银行”、“外汇收付业务”。

2.国际贸易结算由国际贸易活动而发生的货款结算,以结清买卖双方间的债权、债务关系,称之为国际贸易结算。

3.国际非贸易结算国际贸易以外的其他经济活动,以及政治、文化等交流活动,而引起的货币收付,称为非贸易结算。

它们建立在非商品交易基础上,常见的侨汇、旅游、运输、通讯、建筑、保险、金融、咨询、广告等。

第二章国际结算中的票据1.广义的票据:是指商业上的权利单据(Document of Title),它作为某人的、不在他实际占有下的金钱或商品的所有权的证据。

具有流通转让性,又是流通证券。

如发票、提货单、栈单、仓单、保单.2.狭义的票据:是以支付金钱为目的的证券,由出票人签名于票据上,无条件地约定由自己或他人支付一定金额,可以流通转让。

包括汇票、本票和支票,这是本章研究的对象。

3.票据流通的三种形式:(一)过户转让或通知转让(Assignment):1、转让书(书面形式),转让人签名。

2、在债务人处登记过户,或书面通知原债务人,不因债权人更换而解除其债务。

3、转让人只能将其拥有的权利让渡给受让人.受让人获得权利受到转让人权利缺陷的影响。

4、三个当事人:债权转让人、债权受让人及原债务人如:股票(Share Certificate)、人寿保险单(Life Policies)、政府证券(Certificate of Government Stock)、债券(Debenture)等采用过户转让,它们不是完全流通证券。

(二)交付转让(Transfer)1、单纯交付或背书交付转让,不必通知原债务人。

2、受让人取得它的全部权利,他可以用自己的名义对票据上的所有当事人起诉。

第一章国际结算导论《国际结算》PPT课件

01

国际结算中的惯例

在国际结算中,由于各国法律不同,因此形成了一些国际公认的惯例和

规则,如“严格相符”原则、“单单相符、单证相符”原则等。

02

国际结算中的规则

国际商会制定的《跟单信用证统一惯例》(UCP)、《托收统一规则》

(URC)等,以及各国银行所遵循的银行惯例和规则。

03

国际结算中的法律适用

在国际结算中,当事人可以选择适用某一国家的法律或者国际惯例来解

国际结算是国际资本流动的重要渠道,为 跨国投资、融资等活动提供便利。

维护国家经济安全

促进国际金融合作

国际结算是国家经济安全的重要组成部分 ,通过加强国际结算风险管理,可以维护 国家经济安全。

国际结算是国际金融合作的重要领域,通过 加强国际合作与交流,可以推动国际金融市 场的稳定与发展。

02 国际结算中的基本概念

国际援助与捐赠

通过国际结算,政府或民间组织可向其他国家或地区提供经济援 助或捐赠。

国际结算的发展趋势与挑战

电子化趋势

随着互联网技术的发展,国际 结算逐渐实现电子化,如电子 信用证、电子托收等,提高了

结算效率。

人民币国际化

随着人民币国际化的推进,人 民币在国际结算中的地位逐渐 提升,为中国企业“走出去” 提供了便利。

CHAPTER

货币与汇率

货币的定义及功能

货币是商品交换的媒介,具有价值尺度、流通手段、支付手段、贮藏手段和世界货币等五 种基本职能。

汇率的概念及种类

汇率又称汇价,是两种货币之间的兑换比率。根据买卖立场不同,汇率可分为买价和卖价 ;根据汇兑方式不同,可分为电汇汇率、信汇汇率和票汇汇率;根据交割期限不同,可分 为即期汇率和远期汇率。

第一章 国际结算概述《国际结算2》PPT课件

控制文件的内容

密押(TEST KEY)是两家银行之间事先约定的专用 押码,在发送电报时,由发送电报的银行在电文前加 注,经接收电报的银行核对相符,用以确认电报的真 实性。密押的机密性强,国际结算中的所有资金转移 均通过电报或者电传进行,因此应由绝对可靠的人经 管,使用1~2年后应当更换新的密押,以确保安全。

第五节 人民币跨境结算

一、人民币跨境结算的定义及背景

人民币跨境结算是指经国家允许指定有条件的企业在自愿基础上, 以人民币进行跨境贸易的结算,商业银行在人民银行规定的政策范 围内,直接为企业提供人民币跨境相关服务。

产生背景: 金融危机下,政策支持和群众基础 居民和非居民对人民币跨境结算有明显需求 人民币汇率和通胀率较为稳定

3、环球银行金融电信协会(The Society for Worldwide

Interbank Financial Telecommunication,SWIFT)。该

系统可以自动储存信息、自动加押、自动核对密押。

SWIFT以其费用低廉、安全、可靠、快捷、标准化、自动

化等优点,已成为银行之间划拨资金、开立信用证和往来

二、国际结算的产生与发展

现金结算

非现金结算

直接结算

通过银行结算

凭实物结算 人工结算

凭单据结算 电子结算

第二节 国际结算的性质和内容

一、国际结算的性质

国际结算是一项银行中介业务 国际结算离不开国际金融 国际贸易是国际结算的基础

二、国际结算课程的特点

国际金融、国际贸易的二级子学科 实践性强 英语要求较高 法律性强,规则细

三、国际结算的内容

国际结算工具——汇票,本票,支票 国际结算方式——基本方式:汇款,托

收,信用证 附属方式:银行保证书、备用信用证、 国际保理、包买票据 国际结算单据——基本单据:商业发票, 运输单据,保险单据 附属单据——检验证书、重量单、装箱 单、产地证明书、船公司证明

第一章 国际结算概述《国际结算》PPT课件

国际合作组织。其业务范围包括客户汇款、银行资金调拨、外

汇交易、贷款存款付息、托收、股票以及跟单信用证的通知索

汇等。

•

2.电子信用证

•

所谓电子信用证,就是从信用证的开立到传递、议付、索

汇及审单等全都通过电脑来处理,使影响结算速度的单据最终

消失。电子信用证的优势在于 ①速度快;②费用低;③安全性

高;④银行工作效率提高

来完成的结算,票据是非现金结算的工具。国际结算以非现金

结算为主,并出现了下列变化:

•

1.银行成为国际结算的中心

•

2.国际结算的依据是单据而非货物

•

3.单据的传递速度加快

•

二、目前国际结算的特点和发展趋势

•

(一)国际结算和贸易融资更加紧密地结合起来

•

贸易融资是指围绕国际贸易结算的各个环节发生的资金融

通的经济活动。

•

海外分行一般可以经营东道国法律允许经营的所有银行业

务,包括存贷款业务、信托业务等,但必须遵守东道国的法律

并接受东道国有关当局的监管。

•

(二)建立代理行

•

根据协议本国银行与外国银行相互提供代理服务,这家外国

银行即为本国银行的代理行。

•

代理行在资金及管理上与国内银行无任何隶属关系,完全是

一家独立的国外银行,只是根据协议,在规定的业务范围内彼此

•

1.信用证与汇款结合,是指一笔交易部分用信用证方式支

付,余额用汇款方式结算。

•

2.信用证与托收结合,是指部分货款用信用证方式支付,

余额用托收方式结算。

•

3.汇款或托收和保函/备用证结合。

•

(四)代表货物所有权的单据

国际结算概述

第二章 国际结算(International Settlement)中的票 据

• 第三节 本票 (Promissory Note)

• 本票的定义

• A promissory note is an unconditional promise in writing made by one person to another signed by the maker,engaging to pay,on demand or a fixed or dererminable future time,a sum certain in money to or to the order,of a specified person or to bearer.

• (二)需要时的受委托人:预备付款人 • (三)付款地点 • (四)担当汇款行 • (五)利息与利率 • (六)用其它货币支付 • (七)提示期限 • (八)免做退票通知 • (九)无追索权:免除对出票人的追索权。

第二章 国际结算(International Settlement)中的票 据

• 汇票的当事人及其权利、责任 • 汇票当事人:出票人(Drawer) • 付款人(Addressee) • 收款人 • 背书人(Endorser) • 被背书人(Endorsee) • 参加承兑人(Acceptor for honour) • 保证人(Guarantor) • 持票人(Holder)

第二章 国际结算(International Settlement)中的票 据

• (四)承兑(Acceptance) • 1.普通承兑(Gerneral Acceptance) • 2.限制性承兑(Qualified Acceptance )

• (五)付款(Payment) • (六)(七)退票和退票通知 • (八)决绝证书 • (九)追索权(Right of Recourse) • (十)参加承兑(Acceptance for honour) • (十一)参加付款 • (十二)保证或担保

第一章 国际结算概述[7页]

![第一章 国际结算概述[7页]](https://img.taocdn.com/s3/m/8910a7b4195f312b3169a56a.png)

第一节 国际结算的内涵

一、国际结算的定义 国际结算就是按照一定的规则、程序,借助金融 工具、结算方式以及银行的跨国合作,清偿国际 间的债权债务并实现资金转移的金融活动。

第一节 国际结算的内涵

二、国际结算服务的主要内容 (一)国际贸易结算 (二)国际商务与投资活动的支付中介 (三)其他国际结算服务 三、与国际结算相关的延伸性贸易金融服务 (一)贸易融资 (二)信用支持与风险管理 (三)其他增值性贸易金融服务

第三节 国际结算的要素与功能

二、国际结算的基本功能 (一)保障全球各种交易往来的正常进行 (二)开展国际交流的基础性金融渠道 (三)推动对外经济发展的金融支持 (四)有助于提高商业银行的竞争力

ቤተ መጻሕፍቲ ባይዱ

第四节 国际结算的发展变革

一、金融自由化加剧了国际结算业务竞争 二、技术进步推动了国际结算运作的重大变革 三、国际规则保障并推动了国际结算的有序运作 四、金融综合经营与创新提高了国际结算运作效率

第二节 国际结算的特征

一、业务服务范围的国际性 二、业务服务领域的广泛性 三、国际规制的约束性 四、支付结算货币的多元性 五、风险的多重性与多发性

第三节 国际结算的要素与功能

一、国际结算的基本要素 (一)支付工具是实现资金跨境流动的基本载体 (二)国际支付系统是实现资金跨境流动的基础管道 (三)单据是实现物权转移和债务清讫的基本依据 (四)国际结算方式是实现跨境资金收付的基本手段 (五)全球合作是国际结算运作的基本保障

第一章_国际结算概述

(2)CHAPS: Clearing House Automated Payment System英国清算所自动支付系统

跨国大额英镑支付清算系统

(3)TARGET: Trans-Europe Automated Real Time Gross Settlement Express Transfer System

第一章国际结算概述

第一节国际结算的基本概念

一、国际结算的定义

国际间的经济交往活动:

①国际商品买卖

需要清偿国际债权债务关系

②国际服务提供

需要进行货币收付(活动)

③国际资金调拨

需要跨国转移资金

④国 际 借 贷国际结算

国际结算(International Settlement)是为清偿国际债权债务关系或跨国转移资金(目的)而发生在不同国家间的货币收付活动(手段)。

Incoterms:International Commercial Terms

应付行

应收行

A

B

C

应收合计

应付Байду номын сангаас额

A

0

10

20

30

-

B

10

0

20

30

0

C

10

20

0

30

10

应付合计

20

30

40

90

-

应收差额

10

0

-

-

10

二、国际支付清算系统

当今世界上有三大著名自动支付清算系统用于国际支付:

(1)CHIPS:Clearing House Interbank Payment System纽约清算所银行同业支付系统

第一章-国际结算概述

国际结算比国内结算复杂

首先,货币的比价不一致 第二,货物卖断在什么地方不一致 第三,买卖双方离得很远,运输费用由谁来承担; 第四, 货物在运送途中常会遇到天灾人祸,所以要 进行保险,保什么险别,保费由谁来承担; 第五,各国度量衡也不尽一致, 第六,还要有一些商品方面的知识 第七,还要懂得地理知识, 第八,还要熟悉各国政府的海关和外汇管制方式

四、国际结算的性质和特点

(一)国际结算与国际金融密不可分 (二)国际贸易是国际结算的前提 (三)国际结算属于一项银行中间业务 现代结算是以票据为基础、单据为条件、银 行为中枢、结算与融资相结合的非现金结算体系。 (四)国际结算比国内结算复杂

国际结算属于一项银行中间业务:

如果没有银行介入,买卖双方的结算可能是以 贷易货,也可能是支付现金购买。 买方手头无钱就不能买,卖方有货也就卖方 卖不出去。可能是买方有款,而卖方无资金生产。 那么银行介入到买卖商人之间(不用说给予贷款), 仅给予结算上的帮助就可使交易顺利成交。 而如卖方有货,买方无款,可用远期承兑或 延期付款信用证方式支付,如果买方有钱,卖方需 要资金生产,可以由买方先交预付款,然后还可进 一步按生产进度付款

五、国际结算的基本内容

㈠国际结算工具 票据:汇票、本票、支票 ㈡国际结算方式 汇款、托收、信用证 银行保函、备用信用证、保理服务、协定贸易结算等、 ㈢国际结算单据 运输单据、保险单据、商业发票、其他单据 ㈣国际贸易结算的国际惯例(附录) 三个特点: ⑴必须在一定范围内被人们经常不断、反复地采用。 ⑵必须有明确的、易于被人们接受的内容。 ⑶必须在该范围内被人们公认并对有关当事人具有约束力。 国际惯例毕竟不是法律,对贸易的当事人不具备强制性。

INTERNATIONAIL SETTLEMENT 第一章 国际结算概述

国际贸易+国际结算 国际结算讲义

国际结算讲义第一章国际结算概述国际结算时解决不同国家之间的债权债务关系的一门学科,国际结算在不同的发展阶段有不同的特点。

(现金————非现金直接结算————间接结算)。

第一节国际结算总体介绍一、国际结算的涵义㈠概念国际结算(International settlement):是指处于两个不同国家的当事人,(因为商品买卖、服务供应、资金调拨、国际借贷)通过银行办理的两国间货币收付业务。

㈡如何理解国际结算的定义:①国际结算是一种货币收付行为。

②国际结算的货币收付行为时发生在不同的国家之间(而不是在同一国家之间的货币收付行为就不是国际结算)③国际结算的主体是不同国家之间的个人单位,企业或者政府。

④国际结算发生的根本原因是因为不同国家之间的当事人,因为商品买卖,服务供应,资金调拨国际借贷而发生的货币收付行为。

⑤国际结算行为必须通过银行来完成。

㈢国际结算的基本要素:结算工具+结算方式+单据①结算工具——包括货币现金、票据(以及电报、邮寄支付凭证等)②结算方式——主要包括现汇结算中的(属于商业信用的无证支付即)汇款和托收与(属于银行信用的有证支付即)信用证A、除了现汇(通过银行汇兑)结算方式外,还有记帐(以政府双边支付协定为基础)结算方式B、现汇结算方式又有顺汇(债务人主动委托银行)和逆汇(债权人出票委托银行)方式之分③单据——国际贸易中的物权凭证和附属凭证;包括基本单据,如商业发票、提单和保单等贸易中必不可少的单据,以及附属单据,如产地证明书、品质检验证明书和卫生证明书等根据不同的规定和要求,由出口商向进口商另外提供的单据二、国际结算的分类国际贸易结算(International settlement of trade):以商品进出口为背景,即由有形贸易引起的国际结算。

非贸易结算(Non-trade settlement):由无形贸易引起的货币收付活动,即国际贸易结算以外的其他国际结算。

随着国际贸易的出现而产生,贸易结算也因此在国际结算中占主导地位;1980年代以来,金融交易结算比重显著增加,并远远超过贸易结算;但贸易结算更加复杂,始终是国际结算的主要内容三、国际结算的产生与发展1.国际结算是伴随国际贸易的发展而产生发展的。

国际结算:国际结算概述

寻求和实施有效的监督买卖双方履约的方法和策

略,同时又最大限度地降低支付交易成本。

国际结算中的往来银行

办理国际结算的条件:必须有海外分支机构和代理行的 合作。

一、商业银行的海外分支机构与联行

1.商业银行的海外分支机构可分以下几个层次:

(1)代表处(Representative Office)

国际结算的性质

从学科角度看,国际结算是一门研究国际 商业银行跨国收付或转移资金业务的应用性学 科。其研究目标是如何安全、快捷、便利地实 现资金的跨国收付或转移,更好地服务于国际 贸易和其他国际交往。

从实务角度看,国际结算是国际金融实务、 国际贸易实务和银行业务的交叉。

二、国际结算的重要性

1、国际结算可以促进国际贸易发展,服务国际 经济文化交流,促进国际金融一体化。 2、国际结算可以为本国创收和积累外汇,引进 外资,合理使用外汇,输出资金向外投资,起到 巩固本国货币汇率,提高本国对外支付能力的作 用。 3、国际结算与其本国的国际收支有密切关系。

国际结算(International Settlement)是两个不同国家的当事 人,因为①②③④所需通过银行办理的两国间的货币(外汇)收 付业务。

国际结算的种类

有形贸易结算、国际贸易结算 (International Trade Settlement ) : 有 形 贸 易 ( Visible Trade)引起的货币收付活动。

主要地区 港澳地区

亚太地区 美洲地区 欧洲地区 非洲地区

表 1—2 中银集团海外分支机构一览表 (截至 2006 年底) 主要机构名录

中国银行(香港)有限公司,中银国际控股有限公司,中银集团 保险有限公司,中银集团投资有限公司,中国银行澳门分行 新加坡分行,中银国际(新加坡)有限公司, 马来西亚中国银行,悉尼分行,东京分行,汉城分行, 哈萨克中国银行,曼谷分行,胡志明市分行,马尼拉分行 纽约分行,开曼分行,巴拿马分行,加拿大中国银行 伦敦分行,中银国际(英国)有限公司,卢森堡分行,中国银行 (卢森堡)有限公司,巴黎分行,法兰克福分行,米兰分行,俄 罗斯中国银行,匈牙利中国银行 赞比亚中国银行,约翰内斯堡分行

第01章 国际结算概述

第一节

国际结算的基本概念

图1-1

现金结算

第一节

国际结算的基本概念

如果以票据代替现金进行结算,既非现金结算, 如果以票据代替现金进行结算,既非现金结算,只需由 威尼斯商人乙(卖方)开出一张命令伦敦商人甲(买方) 威尼斯商人乙(卖方)开出一张命令伦敦商人甲(买方)付款给 自己的商业汇票,将其售给威尼斯商人丙(买方) 自己的商业汇票,将其售给威尼斯商人丙(买方),威尼斯商 人丙将此汇票寄给伦敦商人丁(卖方),由伦敦商人丁向伦敦 人丙将此汇票寄给伦敦商人丁(卖方) 商人甲提示该汇票,要求商人甲付款。 商人甲提示该汇票,要求商人甲付款。这样不必跨国运送黄 金,大大方便了结算,克服了现金结算所造成的种种弊病, 大大方便了结算,克服了现金结算所造成的种种弊病, 如图1 所示。 如图1-2所示。

第一节

国际结算的基本概念

定期航线的开辟,班轮运输的普及,邮寄单据业务的开展, 定期航线的开辟,班轮运输的普及,邮寄单据业务的开展, 以及更为及时、迅速和正确的情报资料的提供, 以及更为及时、迅速和正确的情报资料的提供,使各个方面 的对外业务联系能够维持在一个稳定的基础上。 的对外业务联系能够维持在一个稳定的基础上。许多国家的 法律也对运输单据的法律性质予以确定,对运输单据、保险 法律也对运输单据的法律性质予以确定,对运输单据、 单据等的受让人权利在法律上予以保证。因此, 单据等的受让人权利在法律上予以保证。因此,在国际贸易 中的某些单据(如海运提单)演变成为可转让的物权凭证, 中的某些单据(如海运提单)演变成为可转让的物权凭证,银 行为扩大业务范畴愿意买入代表物权的单据为卖方进行融资, 行为扩大业务范畴愿意买入代表物权的单据为卖方进行融资, 从而使国际贸易结算从凭实物结算发展到凭单据结算。 从而使国际贸易结算从凭实物结算发展到凭单据结算。

国际结算讲义

第一章国际结算概述一、国际结算的概念1、狭义概念:指外汇银行所进行的跨越国界的货币收付活动。

广义概念:指在一定的规则下,按照一定方式,对国际间由于商品交易以及其他经济、政治、文化交流等产生的债权债务关系所进行的货币性清偿的经济活动。

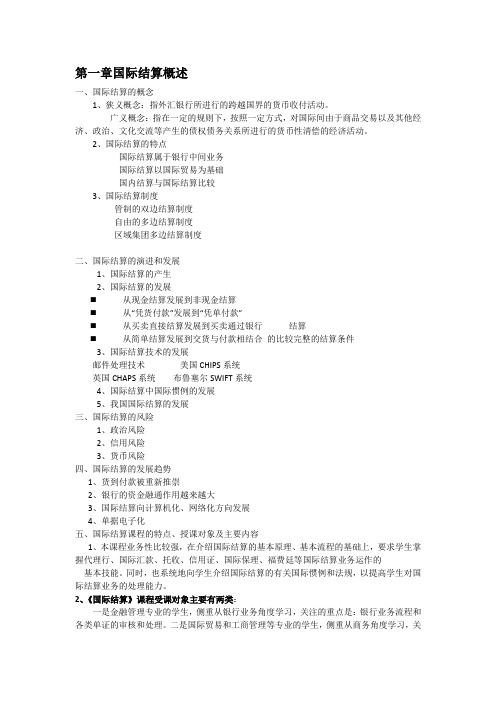

2、国际结算的特点国际结算属于银行中间业务国际结算以国际贸易为基础国内结算与国际结算比较3、国际结算制度管制的双边结算制度自由的多边结算制度区域集团多边结算制度二、国际结算的演进和发展1、国际结算的产生2、国际结算的发展⏹从现金结算发展到非现金结算⏹从“凭货付款”发展到“凭单付款”⏹从买卖直接结算发展到买卖通过银行结算⏹从简单结算发展到交货与付款相结合的比较完整的结算条件3、国际结算技术的发展邮件处理技术美国CHIPS系统英国CHAPS系统布鲁塞尔SWIFT系统4、国际结算中国际惯例的发展5、我国国际结算的发展三、国际结算的风险1、政治风险2、信用风险3、货币风险四、国际结算的发展趋势1、货到付款被重新推崇2、银行的资金融通作用越来越大3、国际结算向计算机化、网络化方向发展4、单据电子化五、国际结算课程的特点、授课对象及主要内容1、本课程业务性比较强,在介绍国际结算的基本原理、基本流程的基础上,要求学生掌握代理行、国际汇款、托收、信用证、国际保理、福费廷等国际结算业务运作的基本技能。

同时,也系统地向学生介绍国际结算的有关国际惯例和法规,以提高学生对国际结算业务的处理能力。

2、《国际结算》课程受课对象主要有两类:一是金融管理专业的学生,侧重从银行业务角度学习,关注的重点是:银行业务流程和各类单证的审核和处理。

二是国际贸易和工商管理等专业的学生,侧重从商务角度学习,关注的重点是:贸易业务流程和各类单证的制作和处理。

二者之间的区别突出地表现在以下几方面:⏹国际结算中的往来银行:金融专业要求了解得更详细,国贸专业可不学习这方面内容。

《票据法》:是金融专业重点学习内容,特别是票据行为,以及银行是如何处理票据的,强调规范使用票据。

国际结算

International settlement

第一章 国际结算概述 chapter one introduction

Section one(第一节)国际结算的概念、基本内容与 种类 一.国际结算的概念(definition of international settlement) 为清偿国际间的债权债务关系而发生在不同国家之间 的货币收付活动。 二. 国际结算的基本内容(basic content of international settlement) 1.信用工具(credit instruments) 2. 国际结算方式(ways of settlements)

三. 银行资金转移网络 1. CHIPS( 纽约银行同业电子清算系统) 2. CHAPS(伦敦银行同业自动清算系统) 3. SWIFT(环球银行金融电信协会) 四。清算(clearing)与结算的异同 清算是指不同银行之间因资金的代收、代付而引 起的债权债务通过票据清算所或清算网络进行清 偿的活动。其目的是通过两国银行在货币清偿地 的往来账户的增减变化来结清每笔国际结算业务。 结算是清算的前提,清算是结算的继续和完成。

二. 国际结算的银行网络 (一) 商业银行的分支机构(branches) 1.分行,支行(branch& sub-branch) 2. 代表处(representative office) 3. 经理处(agency) 4. 子银行(subsidiary) 5. 银团银行( consortium bank) 6. 联营银行 (二) 代理行(correspondent bank or correspondents) (三) 账户行(depository bank)

票据的无因性并非否定这种关系,而是指 票据一旦做成,票据上权利即与其原因 关系相分离,成为独立的票据债权债务 关系,不再受先前的原因关系存在与否 的影响。债权人持票据行使权利时,可 以不明示原因,只要要式齐全,受让人 不需要了解票据产生或转让的原因,就 能取得票据文义上载明的权利,而债务 人也要自其票据行为完成之日起对正当 持票人承担票据责任

第一章 国际结算概述(全)

四、国际结算和国内结算的异同

(一)使用的货币不同,存在汇率风险

例:假设2010年7月1日,美元对人民币的汇率是6.78, 当天我国进口商与国外厂商签订一份合同,约定1 个月后我方支付100万美元货款,若1个月后汇率是 6.85,请问汇率的变化对我国进口商有什么影响?

(二)产生国际结算风险的原因复杂

不定项选择: A、劳务出口 B、商品贸易 C、旅游贸易 D、购买外国公司股票 E、外币兑换 F、 向国外提供资金援助 (1)以上行为对应贸易结算的是: (2)以上行为对应非贸易结算的是:

三、国际结算的基本条件

任何一笔国际结算都必须至少明确以下几个问题:用 什么货币结算?什么时候结算?采用什么方式结算? 凭借什么才能获得结算?

(二)与单据相关的国际公约与国际惯例

《海牙规则》、《汉堡规则》、《国际铁路货物运送 公约》、《联合运输单证统一规则》、《伦敦保险 协会货物保险条款》等等

(三)与结算方式相关的国际惯例

1、《托收统一规则》:是关于约束托收各当事人权 利与义务的国际惯例,简称《URC522》(1996年 1月1日)。 2、《跟单信用证统一惯例》:是关于约束信用证各 当事人权利和义务的国际惯例,现在已经更新至 《UCP600》(2007年1月1日)

取现字据、兑现证明

二、国际结算涉及的法律与国际惯例

(一)与票据相关的代表性法律

1、《英国票据法》:目前英国、美国以及英联邦的 国家和地区均采用或借鉴该票据法 2、《日内瓦统一票据法》:以欧洲大陆为主的30多 个国家和地区采用该票据法 注意:我国有自己的票据法,即1995年颁布实施的 《中华人民共和国票据法》。

除考虑信用风险、市场风险之外,还有考虑国际间政 治、经济、军事风险等。

第一章 国际结算概述《国际结算3》PPT课件

第三节 国际结算中的往来银行

(二)联行的分类

国内联行(domestic sister bank)是指设立在国内不同城 市和地区的分支行。国内联行往来是国际结算中不可缺少 的组成部分。

海外联行(overseas sister bank)是指设置在海外的分支 行。设立海外联行的目的是开拓海外市场,方便国际结算, 扩大银行业务范围。

第四节 国际结算系统

一、美元清算系统——CHIPS

HIPS(Clearing House Interbank Payment System)即纽约清算所银行 同业支付系统,于1970年建立,由纽约清算所协会(NYCHA)经营管理, 是全球最大的私营支付清算系统之一,主要进行跨国美元交易的清算。

第五节 人民币跨境结算

二、人民币跨境结算产生的背景

(1)2008年全球金融危机爆发后,美元对其他货币的波动及美元的长期弱 势趋势对真实经济造成了巨大伤害。

(2)居民和非居民对人民币跨境结算有明显需求。 (3)人民币汇率和通胀率较为稳定。

三、人民币跨境结算发展历程

• (一)初始期 • 在上海、广州、深圳、珠海、东莞试点。试点地区有限,试点

企业审批程序复杂,境外客户接受度不高,业务量未明显增加 • (二)扩大期 • 试点地区和业务范围进一步扩大,试点企业的限制降低 • (三)发展期 • 境内企业可以人民币进行境外直接投资

三、人民币跨境结算的意义

• 1.有利于减缓国家外汇储备增长的压力 • 2.有利于推动人民币国际化 • 3.有助于进一步完善人民币汇率形成机制 • 4.促进我国金融业的发展与开放,增强中国在国际市场上的金融 资源配置能力

二、国际结算的产生与发展

现金结算

非现金结算

直接结算

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

经贸学院国贸系 王学惠 ©

主要特点 格式标准化、传递快捷、低费用、安全和 会员资格。

经贸学院国贸系 王学惠 ©

SWIFT提供标准化的电讯格式及代码,其计 算机通讯网络每天24小时连续运行,具有 自动存储银行发送的信息,自动对信息进行 加押与核押,自动进行文件分类等功能,能 在付款、投资以及外汇买卖等方面为会员提 供安全、快捷、标准化、自动化的信息服务。

课程性质

( 一) 国际结算属于国际金融实务的一个分支,它所涉 及的知识领域极为广泛,是以金融、贸易为基础 的多边交叉学科,并且具有很强的实用性和可操 ( 二) 国际结算业务是各家商业银行的一项国际性的中 间业务。

第一章 国际结算概述

本章学习目标: •国际结算的概念和产生原因 •国际结算的特点 •国际结算的学习内容 •国际结算中往来银行

与国内结算的差异:

货币的活动范围不同 使用的货币不同 所遵循的法律不同

经贸学院国贸系 王学惠 ©

银行的优势

银行之间的代理关系 ——广泛网络 银行是国际货款安全转移枢纽——支付中介 银行是国际贸易融资的主渠道 ——资金融通 银行是信息的可靠来源 ——金融百货公司

经贸学院国贸系 王学惠 ©

2、国际结算的产生原因

经贸学院国贸系 王学惠 ©

4、电子化程度日益加深

1)SWIFT 电信系统(Society for Worldwide Interbank Financial Telecommunication ) 国际银行间非营利性的国际合作组织,1973年创建 于比利时首都布鲁塞尔,1977年9 月正式启用 。 截止到2008年6月,SWIFT现有会员国209个。

TARGET

经贸学院国贸系 王学惠 ©

c. CHAPS

(Clearing House Automated Payment System)交换银行自动收付系统 英国1984年在伦敦设立的。 大额支付清算系统,是全球最大的以英镑计 值的实时全额结算系统(real-time gross settlement systems,RTGS)和快速支付服 务系统,与TARGET2连接.

经贸学院国贸系 王学惠 ©

在我国的发展

1985年5月13日,中国银行正式开通SWIFT。 金融体制改革后,中国工商银行、中国农 业银行、中国建设银行、中国交通银行也 可以开展外汇外贸业务,这几家商业银行 也加入了SWIFT组织,开通了SWIFT。 中国银行的代码为BKCHCNBJ,中国工商银 行为ICBKCNBJ,中国农业银行ABOCCNBJ。

经贸学院国贸系 王学惠 ©

第一节 概念、产生原因及特点

一、概念

货物

货款 出口方 进口方

问题:谁帮助进出口商完成这个债权债务关系?用什么方式 来完成?

经贸学院国贸系 王学惠 ©

1、概念

在国际间通过银行办理货币的收付以清偿位 于不同国家的两个当事人之间由于政治、经 济、文化交流等引起的债权债务关系的行为。

经贸学院国贸系 王学惠 ©

2) 电子支付系统

a. CHIPS(Clearing House Interbank Payment System):银行同业电子清算系 统.1970年成立,处理全球95%左右的国际美 元交易,美元收付。

经贸学院国贸系 王学惠 ©

b. Fedwire

美国联邦储备系统(Federal Reserve System) 即时全额结算资金转移系统 提供两个核心的电子化支付服务 联储资金转账服务(Funds Service) 证券转账服务(Securities Service)。 连接着12家联邦储备银行、25家联邦储备分行和一万多 家商业银行以及近两万家其他金融机构,是美国首要 的用于国内或国际大额资金支付的系统。

普通高等学校经济管理类精选教材

国际结算

第2版

王学惠、王可畏主编 清华大学出版社、北京交通大学出版社 2011年9月

课程简介

国际结算是从微观角度研究国际间资金流 动、债权债务清偿、货币收付的学科。涉及 较多的国际惯例,是一项理论性、实用性、 操作性相当强的国际银行业务。 同时,国际结算又是国际贸易的重要环节 之一,结算业务是否能顺利进行将直接影响 到贸易货款的收付和银行的声誉.

1、货物买卖 一般货物 用于加工的货物 用于修理的货物 各种运输工具在港口购买的货物 非货币黄金 其他

经贸学院国贸系 王学惠 ©

产生原因

2、服务 运输 旅游 通讯服务 建筑服务 保险服务 金融服务 计算机和信息服务 专有权力使用费和特许费 体育、文化和娱乐服务 别处未提及的政府服务 其它商业服务 3、收益 4、经常转移

经贸学院国贸系 王学惠 ©

3、 国际结算的特点

1、使用可兑换货币(注意人民币结算)

经贸学院国贸系 王学惠 ©

2、凭单结算

对货物单据化、单据商业化的理解?

经贸学院国贸系 王学惠 ©

3、受多种国际惯例的约束

2006年修订的《跟单信用证统一惯例》(国际商会出版物第600号); 1995年修订的《托收统一规则》(国际商会出版物第522号),1996年1月1日起生效; 1998年的《国际备用证惯例(ISP98)》 (国际商会出版物第590号), 1999年1月1日起 生效; 2007年的《跟单信用证统一惯例(UCP600)关于电子交单的附则(eUCP1.1)》; 2007年的《跟单信用证项下审核单据的国际标准银行实务(ISBP)》(国际商会出版物第 681号) 2008年更新的《信用证项下银行间偿付统一规则》(URR)(国际商会出版物第725号); 2008年10月1日起生效. 2010年国际保理商联合会(FCI)更新的《国际保理业务通用规则》( GENERAL RULES FOR INTERNATIONAL FACTORING ,GRIF),2010年6月版. 2010年修订的《见索即付保函统一规则》(URDG)(国际商会出版物第758号);2010年7 月1日起生效; 2010年修订的《Incoterms 2010》(国际商会出版物第715号),2011年1月1日起生效; IFA制定的《IFA国际福费廷规则》(IFA国际福费 廷规则)用户指南》(USER’ S GUIDE TO THE IFA GUIDELINES)以及 《IFA福费廷一 级市场交易指引》(IFA PRIMARY MARKET GUIDE),2008年生效。 需注意国际商会也在制定福费廷统一规则,2012有望正式实施。