期货公式总结

期货投资分析公式汇总

1、资产的远期合约定价 eS F rT00=()eS F rTP -=00eS F Td r )(00-=2、资产的期货价格eS e S F rTcT000==(不支付红利)3、GDP 平减指数=名义GDP/实际GDP4、有色金属进口成本=(LME3个月期货价格+现货升贴水+到岸升水)*(1+进口关税率)*(1+增值税率)*汇率+杂费5、指数的市盈率是指数成分股(剔除亏损股)的总市值与指数成分股净利润之比6、指数市净率是指数成分股总市值与指数成分股净资产的比值7、FED 模型 :国内股市风险溢价为沪深300指数动态PE 的倒数与10年期国债收益率之差8、固定利息债券定价公式:23...(1)(1)(1)(1)(1)T T c c c c A V y y y y y =++++++++++ 9、样本相关系数的计算公式:()()nnnnnii i ii i i iXX Y Y X Y nXYn X Y X Y γ----===∑∑∑∑∑10、最小二乘法11121211ˆ()n n ni i i ii i i ni i n X Y X Y nn X i i X β====-=-=∑∑∑∑∑ ,11011ˆˆˆnniii i YXy x nnβββ===-=-∑∑回归系数的t 值为11()ˆˆt S ββ= 给定显著性水平α,双侧检验的临界值为2(2)n t α-判定系数2222111222111ˆˆ()()111()()()nnniii i i nnn iiii i i yy ySSR SSESST SSTy y y y Ry y y ε======--==-==-=----∑∑∑∑∑∑2211(1)n n kRR-=--- 11、最佳套保比率等于套保期限内现货价格变动的标准差与期货价格变动的标准差的商乘以两者的相关系数XQR ρσσ=12、Delta =期权价格的变化/期权标的物价格的变化13、Gamma =Delta 的变化/期权标的物的价格变化 T h e t a =期权价格的变化/距到期日时间的变化 14、Vega =期权价格的变化/标的物价格波动率变化 Rho =期权价格的变化/利率变化15、一阶段看涨期权二叉树定价公式(1)1c rc cππ+-+-=+其中1r du dπ+-=-,u S s+=,d Ss -=16、二阶段看涨期权的二叉树定价公式(1)1rc c c ππ+++-++-=+ ,(1)1rc c c ππ-+---+-=+(1)1c rc c ππ+-+-=+,其中1r du dπ+-=-,u S s+=,d Ss -=17、B-S 期权定价模型的公式()()12rTc SN Nd Xed -=-其中 ()21ln 2S r T Xd σ⎡⎤⎛⎫++⎢⎥ ⎪ ⎪=, ()221ln 2S r T X d d σ⎡⎤⎛⎫+-⎢⎥ ⎪ ⎪==-。

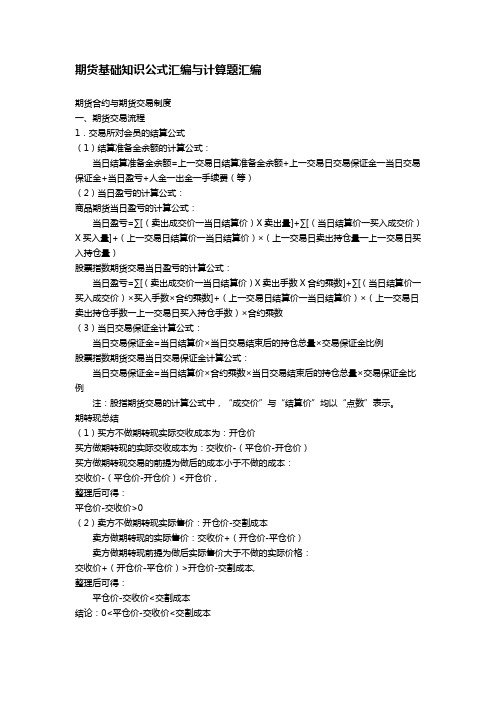

期货基础知识公式汇编与计算题汇编

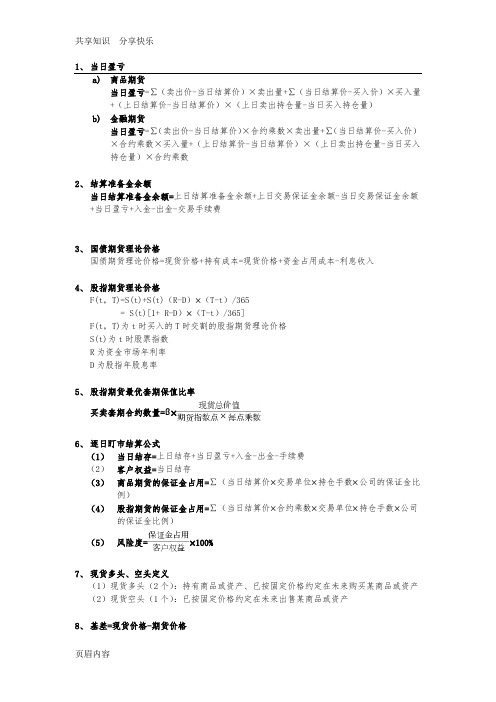

期货基础知识公式汇编与计算题汇编期货合约与期货交易制度一、期货交易流程1.交易所对会员的结算公式(1)结算准备金余额的计算公式:当日结算准备金余额=上一交易日结算准备金余额+上一交易日交易保证金一当日交易保证金+当日盈亏+人金一出金一手续费(等)(2)当日盈亏的计算公式:商品期货当日盈亏的计算公式:当日盈亏=∑[(卖出成交价一当日结算价)X卖出量]+∑[(当日结算价一买入成交价)X买入量]+(上一交易日结算价一当日结算价)×(上一交易日卖出持仓量一上一交易日买入持仓量)股票指数期货交易当日盈亏的计算公式:当日盈亏=∑[(卖出成交价一当日结算价)X卖出手数X合约乘数]+∑[(当日结算价一买入成交价)×买入手数×合约乘数]+(上一交易日结算价一当日结算价)×(上一交易日卖出持仓手数一上一交易日买入持仓手数)×合约乘数(3)当日交易保证金计算公式:当日交易保证金=当日结算价×当日交易结束后的持仓总量×交易保证金比例股票指数期货交易当日交易保证金计算公式:当日交易保证金=当日结算价×合约乘数×当日交易结束后的持仓总量×交易保证金比例注:股指期货交易的计算公式中,“成交价”与“结算价”均以“点数”表示。

期转现总结(1)买方不做期转现实际交收成本为:开仓价买方做期转现的实际交收成本为:交收价-(平仓价-开仓价)买方做期转现交易的前提为做后的成本小于不做的成本:交收价-(平仓价-开仓价)<开仓价,整理后可得:平仓价-交收价>0(2)卖方不做期转现实际售价:开仓价-交割成本卖方做期转现的实际售价:交收价+(开仓价-平仓价)卖方做期转现前提为做后实际售价大于不做的实际价格:交收价+(开仓价-平仓价)>开仓价-交割成本,整理后可得:平仓价-交收价<交割成本结论:0<平仓价-交收价<交割成本套期保值一、基差与套期保值效果基差公式基差=现货价格一期货价格基差变动与套期保值效果第五章-期货投机与套利交易一、期货投机交易1. 金字塔式建仓增仓原则只有在现有持仓已盈利的情况下,才能增仓;(2)持仓的增加应渐次递减。

期货计算公式及记忆要点

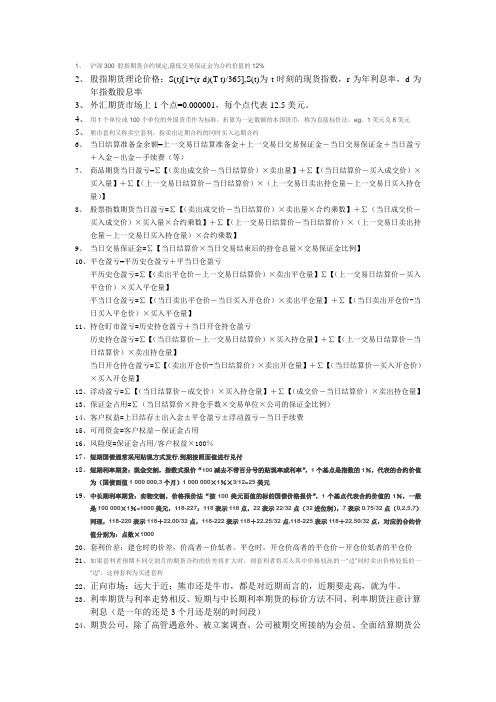

1、沪深300 股指期货合约规定,最低交易保证金为合约价值的12%2、股指期货理论价格:S(t)[1+(r-d)(T-t)/365],S(t)为t时刻的现货指数,r为年利息率,d为年指数股息率3、外汇期货市场上1个点=0.000001,每个点代表12.5美元。

4、用1个单位或100个单位的外国货币作为标准,折算为一定数额的本国货币,称为直接标价法,eg,1美元兑8美元5、熊市套利又称卖空套利,指卖出近期合约的同时买入远期合约6、当日结算准备金余额=上一交易日结算准备金+上一交易日交易保证金-当日交易保证金+当日盈亏+入金-出金-手续费(等)7、商品期货当日盈亏=∑【(卖出成交价-当日结算价)×卖出量】+∑【(当日结算价-买入成交价)×买入量】+∑【(上一交易日结算价-当日结算价)×(上一交易日卖出持仓量-上一交易日买入持仓量)】8、股票指数期货当日盈亏=∑【(卖出成交价-当日结算价)×卖出量×合约乘数】+∑(当日成交价-买入成交价)×买入量×合约乘数】+∑【(上一交易日结算价-当日结算价)×(上一交易日卖出持仓量-上一交易日买入持仓量)×合约乘数】9、当日交易保证金=∑【当日结算价×当日交易结束后的持仓总量×交易保证金比例】10、平仓盈亏=平历史仓盈亏+平当日仓盈亏平历史仓盈亏=∑【(卖出平仓价-上一交易日结算价)×卖出平仓量】∑【(上一交易日结算价-买入平仓价)×买入平仓量】平当日仓盈亏=∑【(当日卖出平仓价-当日买入开仓价)×卖出平仓量】+∑【(当日卖出开仓价-当日买入平仓价)×买入平仓量】11、持仓盯市盈亏=历史持仓盈亏+当日开仓持仓盈亏历史持仓盈亏=∑【(当日结算价-上一交易日结算价)×买入持仓量】+∑【(上一交易日结算价-当日结算价)×卖出持仓量】当日开仓持仓盈亏=∑【(卖出开仓价-当日结算价)×卖出开仓量】+∑【(当日结算价-买入开仓价)×买入开仓量】12、浮动盈亏=∑【(当日结算价-成交价)×买入持仓量】+∑【(成交价-当日结算价)×卖出持仓量】13、保证金占用=∑(当日结算价×持仓手数×交易单位×公司的保证金比例)14、客户权益=上日结存±出入金±平仓盈亏±浮动盈亏-当日手续费15、可用资金=客户权益-保证金占用16、风险度=保证金占用/客户权益×100%17、短期国债通常采用贴现方式发行,到期按照面值进行兑付18、短期利率期货:现金交割,指数式报价“100减去不带百分号的贴现率或利率”,1个基点是指数的1%,代表的合约价值为(国债面值1 000 000,3个月)1 000 000×1%×3/12=25美元19、中长期利率期货:实物交割,价格报价法“按100美元面值的标的国债价格报价”,1个基点代表合约价值的1%,一般是100 000×1%=1000美元,118-227:118表示118点,22表示22/32点(32进位制),7表示0.75/32点(0,2,5,7)同理,118-220表示118+22.00/32点,118-222表示118+22.25/32点,118-225表示118+22.50/32点,对应的合约价值分别为:点数×100020、套利价差:建仓时的价差,价高者-价低者。

期货 盈利能力分析公式

期货盈利能力分析公式

期货收益的计算公式为:浮动盈亏=(当天结算价-开仓价格)×持仓量×合约单位-手续费;多单盈亏=(平仓点位-开仓点位)*手数;空单盈亏=(开仓点位-平仓点位)*手数。

举例来讲:一吨铜的价格是7万,一手就需要35万,按照保证金比例10%计算。

这样在期货上交易一手铜所需要的资金是3.5万。

如果铜盈利1000点获利平仓,那么这一手铜盈利5000元。

收益率是5000/35000=14.2857%会发现收益率高的惊人,这就是期货的杠杆作用,在放大资金的同时,也放大了收益。

其实投资者不用其纠结利润如何计算,期货公司的系统都是按公式计算好的,并不会少投资的一分钱,还有就是一个超简单的算法:比如投资者开仓3手,每手赚了10个点,那么你的每手的利润就是10点*10元/点=100元,3手就是300元(不包括手续费)。

期货最好用的指标公式文华财经指标公式常胜将军

MA5:MA(C,5),LINETHICK2,COLORRED;MA10:=MA(C,10);MA20:=MA(C,20);MA30:=MA(C,30);五日乖离率:=(C-MA5)/MA5*100;BB5:=ATAN((MA5/REF(MA5,1)-1)*100)*180/3.1416;速度5:=SMA(EMA((MA5-REF(MA5,1))/REF(MA5,1),3)*100,3,1);加速度5:=EMA((速度5-REF(速度5,1)),3),NODRAW;IF(BB5>30 AND MA5>=REF(MA5,1), MA5,NULL),LINETHICK2,COLORRED;BB10:=ATAN((MA10/REF(MA10,1)-1)*100)*180/3.1416;IF(BB5<0 AND MA5<REF(MA5,1), MA5,NULL),LINETHICK2,COLORWHITE;三拾日乖离率:=(C-MA30)/MA30*100,NODRAW;VAR1:=(MA20-MA30)>REF((MA20-MA30),1) AND MA20>REF(MA20,1) AND MA30>REF(MA30,1); VAR2:=(MA30-MA20)<REF((MA30-MA20),1) AND MA20<REF(MA20,1) AND MA30<REF(MA30,1); BB30:=ATAN((MA30/REF(MA30,1)-1)*100)*180/3.1416;强势狙击:=FILTER(BB30>30 AND BB10>45 AND CROSS(BB5,60),10);加仓:=FILTER(COUNT(CROSS(BB5,30),5)>=1 AND MA5>REF(MA5,1) AND 三拾日乖离率>REF(三拾日乖离率,1) AND MA10>REF(MA10,1)AND 加速度5>REF(加速度5,1) AND 速度5>REF(速度5,1),10);清仓:=FILTER(COUNT(CROSS(30,BB5),5)>=1 AND (C>MA30 OR O>MA30) AND MA5<REF(MA5,1) AND 三拾日乖离率<REF(三拾日乖离率,1) AND MA10<REF(MA10,1),10);DRAWTEXT(加仓,LOW*0.98,''),COLORYELLOW;JC:=CROSS(0,五日乖离率) AND 三拾日乖离率<REF(三拾日乖离率,1) AND MA10>REF(MA10,1) ;减仓:=FILTER(JC,10);MR:=COUNT(CROSS(五日乖离率,0),3)>=1 AND 三拾日乖离率>REF(三拾日乖离率,1) AND MA5>REF(MA5,1) AND (C/REF(C,1)-1)*100>5 AND REF(C,1)<MA30;买入:=FILTER(MR,10);DRAWTEXT(减仓,HIGH*1.02,''),COLORCYAN;DRAWTEXT(买入,LOW*0.95,''),COLORYELLOW;DRAWTEXT(清仓,HIGH*1.05,''),COLORGREEN;DRAWTEXT(强势狙击,LOW*0.92,''),COLORYELLOW;VAR21:=MAX(ABS(HIGH-OPI/VOL/100),ABS(OPI/VOL/100-LOW));VAR3:=ABS((OPEN+CLOSE)/2-OPI/VOL/100);MV1:=(VAR21+VAR3)/OPI*VOL*100*50;M20:MA(C,20),COLORFF00FF,LINETHICK1,DOT,NODRAW;M60:MA(C,60),COLORGREEN,LINETHICK1,DOT;压力:MA(REF(HHV(C,30),1),2),COLOR9DFFFF,LINETHICK1;支撑:MA(REF(LLV(C,30),1),2),COLORABFF46,LINETHICK1;ZC:=CROSS(C,支撑);DRAWTEXT(ZC,LOW*0.97,'B'),COLORYELLOW;YL:=CROSS(C,压力);DRAWTEXT(YL,HIGH*1.03,'Q'),COLORYELLOW;{黄金柱}JJ:=(3*C+H+L+O)/6;VARR1:=(8*JJ+7*REF(JJ,1)+6*REF(JJ,2)+5*REF(JJ,3)+4*REF(JJ,4)+3*REF(JJ,5)+2*REF(JJ,6)+REF(JJ,8) )/36;TJ1:=VOL=HHV(VOL,10) AND VOL>2*REF(VOL,1) AND CLOSE>VARR1 AND C>REF(C,1);LJL:=FILTER(TJ1,5);TJ2:=IF(BARSLAST(LJL)=1 AND CLOSE>REF(HIGH,1),1,IF(BARSLAST(LJL)=2 AND CLOSE>REF(HIGH,2),1,IF(BARSLAST(LJL)=3 AND CLOSE>REF(HIGH,3),1,0)));TP:=TJ2=1;STICKLINE(CLOSE,REF(LOW,BARSLAST(LJL)),REF(LOW,BARSLAST(LJL)),0,0),COLORYELLOW;TJ3:=IF(BARSLAST(LJL)=1 AND CLOSE>REF(LOW,1),1,IF(BARSLAST(LJL)=2 AND CLOSE>REF(LOW,2),1,IF(BARSLAST(LJL)=3 AND CLOSE>REF(LOW,3),1,0)));STFZ:=TJ3=1;CL:=STFZ AND TP;TJCL:=FILTER(CL,3);STICKLINE(LJL,OPEN,CLOSE,3,0),COLORFF00FF;{涨跌停变色}C2:=REF(C,1);涨停:=IF((C-C2)*100/C2>=(10-0.01*100/C2),1,0);STICKLINE(涨停,OPEN,CLOSE,3,0),COLORYELLOW;跌停:=IF((C2-C)*100/C2>=(10-0.01*100/C2),1,0);STICKLINE(跌停,OPEN,CLOSE,2,0),COLORGREEN;。

期货投资分析考试公式汇总

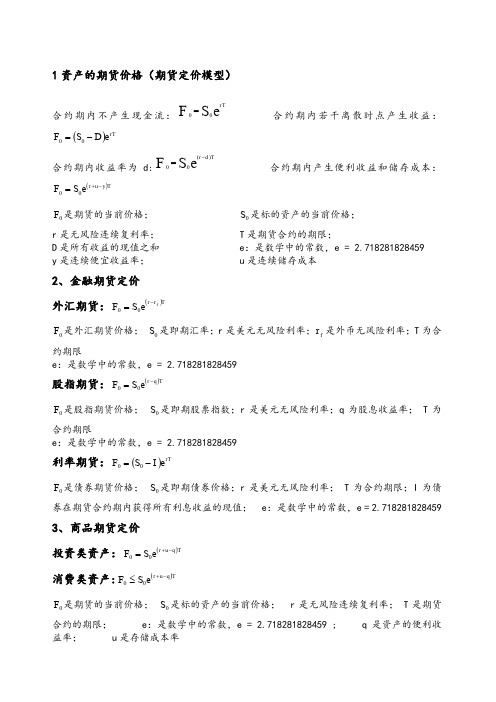

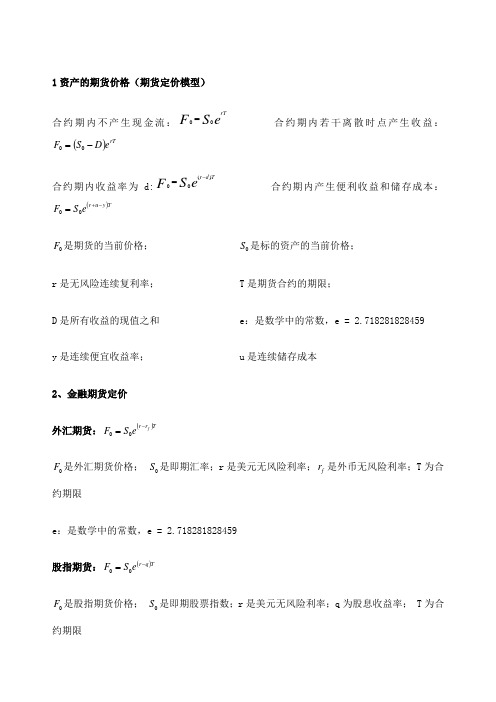

1资产的期货价格(期货定价模型)合约期内不产生现金流:eS F rT00= 合约期内若干离散时点产生收益:()rT e D S F -=00合约期内收益率为d:eS F Td r )(00-= 合约期内产生便利收益和储存成本:()T y u r e S F -+=000F 是期货的当前价格; 0S 是标的资产的当前价格;r 是无风险连续复利率; T 是期货合约的期限;D 是所有收益的现值之和 e :是数学中的常数,e = 2.718281828459 y 是连续便宜收益率; u 是连续储存成本2、金融期货定价外汇期货:()T r r fe S F -=000F 是外汇期货价格; 0S 是即期汇率;r 是美元无风险利率;f r 是外币无风险利率;T 为合约期限e :是数学中的常数,e = 2.718281828459股指期货:()T q r e S F -=000F 是股指期货价格; 0S 是即期股票指数;r 是美元无风险利率;q 为股息收益率; T 为合约期限e :是数学中的常数,e = 2.718281828459利率期货:()rT e I S F -=000F 是债券期货价格; 0S 是即期债券价格;r 是美元无风险利率; T 为合约期限;I 为债券在期货合约期内获得所有利息收益的现值; e :是数学中的常数,e = 2.7182818284593、商品期货定价 投资类资产:()T q u r e S F -+=00 消费类资产:()T q u r e S F -+≤000F 是期货的当前价格; 0S 是标的资产的当前价格; r 是无风险连续复利率; T 是期货合约的期限; e :是数学中的常数,e = 2.718281828459 ; q 是资产的便利收益率; u 是存储成本率4、放松假设的期货定价存在交易费用: 期货的无套利区间为()()[]rT rT e L S e L S F +-∈1,1000借贷资金无风险利率有差异: 期货的无套利区间为()()[]T r T r B A e L S e L S F +-∈1,1000对卖空资产限制: 期货的无套利区间为()()()[]T r T r B A e L S e K L S F +--∈1,11000L 是交易费占交易量的百分比;A r 是借出资金的无风险利率;B r 是借入资金的无风险利率; K 是保证金占卖空量的比例5、预期收益率和风险单一资产: 收益率 ()∑==ni i i P R R E 1 ; 风险 ()∑=-=ni iiP R R 12σ投资组合:两项资产:收益率 B B A A P R R R ωω+= ;风险多项资产:收益率风险i R 是收益率的第i 种可能;对应的概率为i P ;σ是资产收益率的标准差;A ω和B ω是资产A 和B 在投资组合P 中所占的比重,两者相加为1; A σ和B σ是A 和B 的标准差,AB ρ是资产A 和B 的相关系数,11≤≤-AB ρ;ii σ是第i 项资产收益率的方差;ij σ是资产i 和j 收益率之间的协方差;3、GDP 平减指数=名义GDP/实际GDP4、有色金属进口成本=(LME3个月期货价格+现货升贴水+到岸升水)*(1+进口关税率)*(1+增值税率)*汇率+杂费5、指数的市盈率是指数成分股(剔除亏损股)的总市值与指数成分股净利润之比6、指数市净率是指数成分股总市值与指数成分股净资产的比值7、FED 模型 :国内股市风险溢价为沪深300指数动态PE 的倒数与10年期国债收益率之差8、固定利息债券定价公式:23...(1)(1)(1)(1)(1)T T c c c c A V y y y y y =++++++++++ 9、样本相关系数的计算公式:()()nnn n nii i ii i i iXX Y Y X Y nXYn X Y X Y γ----===∑∑∑∑∑10、最小二乘法11121211ˆ()nnni i i ii i i ni i n X Y X Y nn X i i X β====-=-=∑∑∑∑∑ ,11011ˆˆˆnniii i YXy x nnβββ===-=-∑∑回归系数的t值为11()ˆˆt S ββ= 给定显着性水平α,双侧检验的临界值为2(2)n t α-判定系数2222111222111ˆˆ()()111()()()nnniii i i nnn iiii i i yy ySSR SSE SST SSTy y y y Ry y y ε======--==-==-=----∑∑∑∑∑∑2211(1)n n kR R-=--- 11、最佳套保比率等于套保期限内现货价格变动的标准差与期货价格变动的标准差的商乘以两者的相关系数XQR ρσσ=12、Delta =期权价格的变化/期权标的物价格的变化13、Gamma =Delta 的变化/期权标的物的价格变化 Theta =期权价格的变化/距到期日时间的变化14、Vega =期权价格的变化/标的物价格波动率变化 Rho =期权价格的变化/利率变化15、一阶段看涨期权二叉树定价公式(1)1c rc cππ+-+-=+其中1r d u dπ+-=-,u S s+=,d Ss -=16、二阶段看涨期权的二叉树定价公式(1)1rc c c ππ+++-++-=+ ,(1)1rc c cππ-+---+-=+(1)1c rc cππ+-+-=+,其中1r d u dπ+-=-,u S s+=,d Ss -=17、B-S 期权定价模型的公式()()12rTc SN Nd Xe d -=-其中()21ln2S r TXdσ⎡⎤⎛⎫++⎢⎥⎪⎪=,()221ln2S r TXd dσσ⎡⎤⎛⎫+-⎢⎥⎪⎪==-1、资产的远期合约定价eSF rT=()eSF rTP-=0eSF T d r)(0-=2、资产的期货价格eSeSF rTcT==(不支付红利)3、GDP平减指数=名义GDP/实际GDP GDP=C+I+G+X c消费i投资g政府购买x净出口4、有色金属进口成本=(LME3个月期货价格+现货升贴水+到岸升水)*(1+进口关税率)*(1+增值税率)*汇率+杂费5、指数的市盈率是指数成分股(剔除亏损股)的总市值与指数成分股净利润之比6、指数市净率是指数成分股总市值与指数成分股净资产的比值7、FED模型 :国内股市风险溢价为沪深300指数动态PE的倒数与10年期国债收益率之差8、固定利息债券定价公式:23...(1)(1)(1)(1)(1)T Tc c c c AVy y y y y=++++++++++9、样本相关系数的计算公式:()()n n n n ni i i i i i i iX X Y Y X Y nXY n X Y X Y γ----===∑∑∑∑∑10、最小二乘法11121211ˆ()n n ni i i ii i iniin X Y X Ynn X iiXβ====-=-=∑∑∑∑∑,11011ˆˆˆnniii i YXy x nnβββ===-=-∑∑回归系数的t 值为11()ˆˆt S ββ= 给定显着性水平α,双侧检验的临界值为2(2)n t α-随机误差:判定系数2222111222111ˆˆ()()111()()()nnniii i i nnn iiii i i yy ySSR SSESST SSTy y y y Ry y y ε======--==-==-=----∑∑∑∑∑∑2211(1)n n kRR-=--- 11、最佳套保比率等于套保期限内现货价格变动的标准差与期货价格变动的标准差的商乘以两者的相关系数XQR ρσσ=12、Delta =期权价格的变化/期权标的物价格的变化13、Gamma =Delta 的变化/期权标的物的价格变化 T h e t a =期权价格的变化/距到期日时间的变化14、Vega =期权价格的变化/标的物价格波动率变化 Rho =期权价格的变化/利率变化Delta 与Rho 都是实值〉平值〉虚值 Gamma 、Theta 、Vega 都是平值〉实值/虚值 15、一阶段看涨期权二叉树定价公式(1)1crc cππ+-+-=+其中1r du dπ+-=-,u S s+=,d Ss -=16、二阶段看涨期权的二叉树定价公式(1)1rc c cππ+++-++-=+ ,(1)1rc c cππ-+---+-=+(1)1c rc cππ+-+-=+,其中1r d u dπ+-=-,u S s+=,d Ss -=17、B-S 期权定价模型的公式()()12rTc SN Nd Xed -=-其中 ()21ln 2S r T Xd σ⎡⎤⎛⎫++⎢⎥ ⎪ ⎪=,()221ln 2S r T X d d σσ⎡⎤⎛⎫+-⎢⎥ ⎪ ⎪==-18、。

期货准确指标组合计算公式

期货准确指标组合计算公式期货市场是金融市场中的重要组成部分,对于投资者来说,了解期货市场的走势和预测未来的走势是非常重要的。

为了更准确地预测期货市场的走势,投资者需要使用一些指标来进行分析。

本文将介绍一些常用的期货准确指标组合计算公式,帮助投资者更好地理解和预测期货市场的走势。

1. 移动平均线(MA)。

移动平均线是期货市场中常用的技术指标之一,它可以帮助投资者观察价格的趋势。

计算移动平均线的公式如下:MA = (P1 + P2 + ... + Pn) / n。

其中,P1、P2、...、Pn分别表示n个交易日的收盘价,n表示移动平均线的周期。

通过计算移动平均线,投资者可以观察价格的变化趋势,从而做出更准确的投资决策。

2. 相对强弱指标(RSI)。

相对强弱指标是衡量市场买卖力量的指标,它可以帮助投资者判断市场的超买和超卖情况。

计算相对强弱指标的公式如下:RSI = 100 (100 / (1 + RS))。

其中,RS表示一段时间内收盘价的涨幅平均值,可以通过以下公式计算:RS = (ΣU / n) / (ΣD / n)。

其中,ΣU表示一段时间内上涨日的涨幅之和,ΣD表示一段时间内下跌日的跌幅之和,n表示计算RSI的周期。

通过计算相对强弱指标,投资者可以判断市场的买卖力量,从而预测未来的价格走势。

3. 威廉指标(W%R)。

威廉指标是一种超买超卖指标,它可以帮助投资者判断市场的超买和超卖情况。

计算威廉指标的公式如下:W%R = (Hn C) / (Hn Ln) 100。

其中,Hn表示一段时间内的最高价,Ln表示一段时间内的最低价,C表示当日的收盘价。

通过计算威廉指标,投资者可以判断市场的超买和超卖情况,从而做出更准确的投资决策。

4. MACD指标。

MACD指标是一种趋势跟踪指标,它可以帮助投资者判断市场的趋势。

计算MACD指标的公式如下:DIF = EMA(Close, short) EMA(Close, long)。

期货计算公式

期货计算公式期货交易是一种金融衍生品交易形式,通过买卖标的资产合约来获得利润。

在期货交易中,投资者需要掌握一些基本的计算公式,以便能够准确地计算盈亏、保证金、合约价值等关键指标。

本文将介绍一些常用的期货计算公式,帮助读者更好地理解期货交易。

一、盈亏计算公式1.1 盈亏比例公式盈亏比例(Profit and Loss Ratio)是指投资者在期货交易中的盈亏情况与投入资金之间的比例关系。

它可以通过下面的公式计算:盈亏比例 = (盈亏金额 ÷投入资金) × 100%其中,盈亏金额是指投资者在某一期货交易中盈利或亏损的金额,而投入资金是指买入或卖出合约时所使用的资金。

1.2 盈亏额计算公式盈亏额(Profit and Loss Amount)是指期货交易中投资者实际盈利或亏损的金额。

它可以通过下面的公式计算:盈亏额 = 合约数量 ×合约价格差 ×合约单位 ×手续费系数其中,合约数量是指投资者买入或卖出的合约数量,合约价格差是指期货合约的买入价与卖出价之间的差价,合约单位是指一个期货合约代表的标的资产数量,手续费系数是指期货交易所规定的手续费比例。

1.3 盈亏百分比计算公式盈亏百分比(Profit and Loss Percentage)是指期货交易中投资者盈利或亏损金额与所买入合约总金额之间的比例关系。

它可以通过下面的公式计算:盈亏百分比 = (盈亏金额 ÷合约总金额) × 100%其中,盈亏金额是指投资者在某一期货交易中盈利或亏损的金额,而合约总金额是指投资者买入合约时所使用的总金额。

二、保证金计算公式保证金是指投资者在期货交易中为保证交易安全而向期货交易所缴纳的一定金额,用以覆盖潜在的亏损。

保证金的计算通常包括初始保证金和维持保证金两部分。

2.1 初始保证金计算公式初始保证金(Initial Margin)是指投资者在开仓时,需要缴纳给期货交易所的一定金额,以确保投资者的交易资金足够支付潜在的亏损。

期货公式汇总

期货公式汇总套期保值:Hedging 期现套利:Arbitrage 价差交易:Spread商品基金经理CPO交易经理TM 商品交易顾问CTA期货佣金商FCM基金托管者Custodian结算准备金余额=上一交易日结算准备金余额+上一交易日交易保证金-当日交易保证金+当日盈亏+入金-出金-手续费P154当日盈亏=平仓盈亏+持仓盈亏平仓盈亏=平历史仓盈亏+平当日仓盈亏平历史仓盈亏=∑[(卖出平仓价-上一交易日结算价)×卖出平仓量]+∑[(上一交易日结算价-买入平仓价)×买入平仓量]平当日仓盈亏=∑[(当日卖出价-当日买入价)×卖出平仓量]+∑[(当日卖出开仓价-当日买入平仓价)×买入平仓量]持仓盈亏=历史持仓盈亏+当日开仓持仓盈亏历史持仓盈亏=(当日结算价-上一日结算价)×持仓量当日开仓持仓盈亏=∑[(卖出开仓价-当日结算价)×卖出开仓量]+∑[(当日结算价-买入开仓价)×买入开仓量]当日交易保证金=当日结算价×当日交易结束后的持仓总量×交易保证金比例基差=现货价格-期货价格基差赢利条件:强卖弱买赢利P177价差=价格高的合约价格-价格低的合约价格单利:P为本金,i代表计息期利率,n代表计息期期数,I n代表利息,Sn为n期末的本利和。

I n=PniSn=P+Pni=P(1+ni)复利:本利和=本金×(1+利率)期数实际利率i,名义利率r,一年中的计息次数mi=(1+r/m)-1计息期利率=名义利率/计息次数短期存款凭证短期国债采用单利计算法将来值=现值×(1+年利率×年数)现值=将来值/(1+年利率×年数)年收益率=[(将来值/现值)-1]/年数中长期国债采用复利计算期数现值=本利和/(1+利率)中长期国债期货:合约面值| 最小变动价位5年/10年10万美元 | 32分之1的一半即15.625美元30年10万美元|32分之1即31.25美元套期保值:P386现货总价值买入期货合约数=------------------------------×β系数年贴现率=1-成交价格期货指数点×每点乘数年贴现率求三个月的贴现率实际收益率=---------------买入价格=面值×(1-3个月贴现率或实际收益率)4短期国债贴现率实际收益率=--------------利率期货合约:1点=2500美元/欧元1个基本点=0.01点=25美元/欧元1-贴现率股票组合持有净成本=资金占用成本(利息)-分红红利成本(本利和)期货理论公式F(t,T)=S(t)[1+(r-d)×(T-t)/365] P395注S 现货指数r 年利息率 d 年指数股息率T-t交割时间长度持有期利息为S(t)×r×(T-t)/365持有期股息收入S(t)×d×(T-t)/365持有期净成本S(t)×(r-d)×(T-t)/365无区间套利:假设TC为所有交易成本的合计数则上界为期货理论价格+TC 下界为期货理论价格-TC 无区间为二者之间期权保证金每张卖空期权保证金为以下两者较大P427权利金+期货合约的保证金-虚值期权价植的一半权利金+期货合约保证金的一半盈亏平衡点买进或卖出看涨期权平衡点=执行价格+权利金买进或卖出看跌期权平衡点=执行价格-权利金牛市套利获利情况:买进卖远正向市场时,近月与远月合约价差缩小反向市场时,近月与远月价差扩大熊市套利获利情况:买远卖近正向市场时,近月与远月合约价差扩大反向市场时,近月与远月价差缩小转换套利利润=(看涨期权权利金-看跌期权权利金)-(期货价格-期权执行价格)P468反向转换套利利润=(看跌期权权利金-看涨期权权利金)-(期权执行价格-期货价格)某种投资工具的预期收益率-该收益中非风险部分投资工具β系数=----------------------整个市场的预期收益率-该收益中非风险部分。

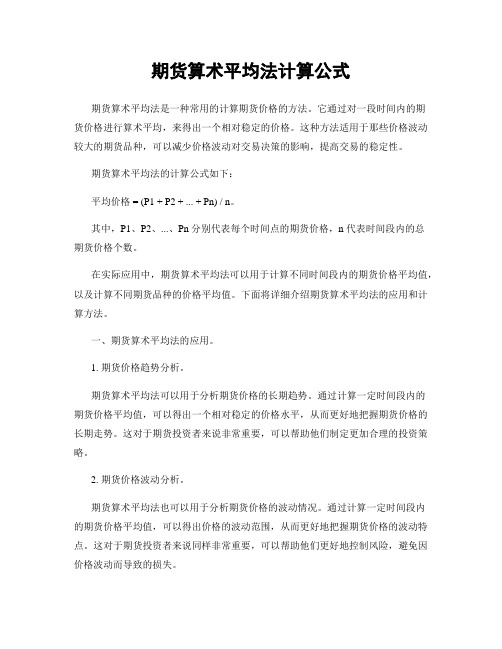

期货算术平均法计算公式

期货算术平均法计算公式期货算术平均法是一种常用的计算期货价格的方法。

它通过对一段时间内的期货价格进行算术平均,来得出一个相对稳定的价格。

这种方法适用于那些价格波动较大的期货品种,可以减少价格波动对交易决策的影响,提高交易的稳定性。

期货算术平均法的计算公式如下:平均价格 = (P1 + P2 + ... + Pn) / n。

其中,P1、P2、...、Pn 分别代表每个时间点的期货价格,n 代表时间段内的总期货价格个数。

在实际应用中,期货算术平均法可以用于计算不同时间段内的期货价格平均值,以及计算不同期货品种的价格平均值。

下面将详细介绍期货算术平均法的应用和计算方法。

一、期货算术平均法的应用。

1. 期货价格趋势分析。

期货算术平均法可以用于分析期货价格的长期趋势。

通过计算一定时间段内的期货价格平均值,可以得出一个相对稳定的价格水平,从而更好地把握期货价格的长期走势。

这对于期货投资者来说非常重要,可以帮助他们制定更加合理的投资策略。

2. 期货价格波动分析。

期货算术平均法也可以用于分析期货价格的波动情况。

通过计算一定时间段内的期货价格平均值,可以得出价格的波动范围,从而更好地把握期货价格的波动特点。

这对于期货投资者来说同样非常重要,可以帮助他们更好地控制风险,避免因价格波动而导致的损失。

3. 期货价格预测。

期货算术平均法还可以用于预测期货价格的未来走势。

通过计算一定时间段内的期货价格平均值,可以得出未来价格的参考范围,从而更好地把握期货价格的发展趋势。

这对于期货投资者来说同样非常重要,可以帮助他们更好地把握市场机会,实现更好的投资收益。

二、期货算术平均法的计算方法。

1. 计算时间段的确定。

在应用期货算术平均法时,首先需要确定计算的时间段。

这个时间段可以根据实际情况来确定,可以是一天、一周、一个月甚至一年。

不同的时间段可以得出不同的平均价格,可以用于不同的分析和预测。

2. 期货价格的收集。

在确定了计算的时间段之后,接下来需要收集这段时间内的期货价格。

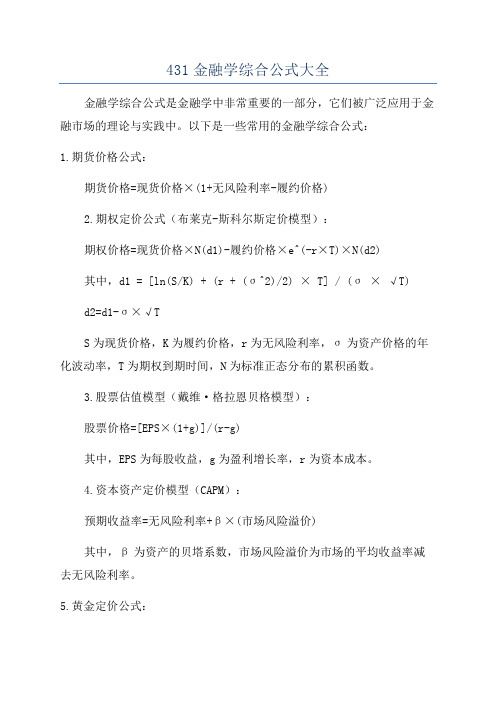

431金融学综合公式大全

431金融学综合公式大全金融学综合公式是金融学中非常重要的一部分,它们被广泛应用于金融市场的理论与实践中。

以下是一些常用的金融学综合公式:1.期货价格公式:期货价格=现货价格×(1+无风险利率-履约价格)2.期权定价公式(布莱克-斯科尔斯定价模型):期权价格=现货价格×N(d1)-履约价格×e^(-r×T)×N(d2)其中,d1 = [ln(S/K) + (r + (σ^2)/2) × T] / (σ × √T)d2=d1-σ×√TS为现货价格,K为履约价格,r为无风险利率,σ为资产价格的年化波动率,T为期权到期时间,N为标准正态分布的累积函数。

3.股票估值模型(戴维·格拉恩贝格模型):股票价格=[EPS×(1+g)]/(r-g)其中,EPS为每股收益,g为盈利增长率,r为资本成本。

4.资本资产定价模型(CAPM):预期收益率=无风险利率+β×(市场风险溢价)其中,β为资产的贝塔系数,市场风险溢价为市场的平均收益率减去无风险利率。

5.黄金定价公式:黄金价格=客观价值+市场情绪+无风险利率6.黑-斯科尔斯模型(债券定价模型):债券价格=[C×(1-(1/(1+r)^n))]/r+(F/(1+r)^n)其中,C为每期支付的利息,F为债券的面值,r为市场利率,n为剩余期限。

7.盈利质量指标(韦恩多尔夫盈余模型):盈利质量=未经审核的盈余/未经审核的收益以上是一部分金融学综合公式,它们在金融学的理论与实践中起着重要的作用。

这些公式的应用可以帮助金融从业人员进行分析决策,对金融市场进行定价与估值,以及评估投资风险和回报。

当然,在实际应用过程中,还需要结合实际情况进行适当的调整和修正。

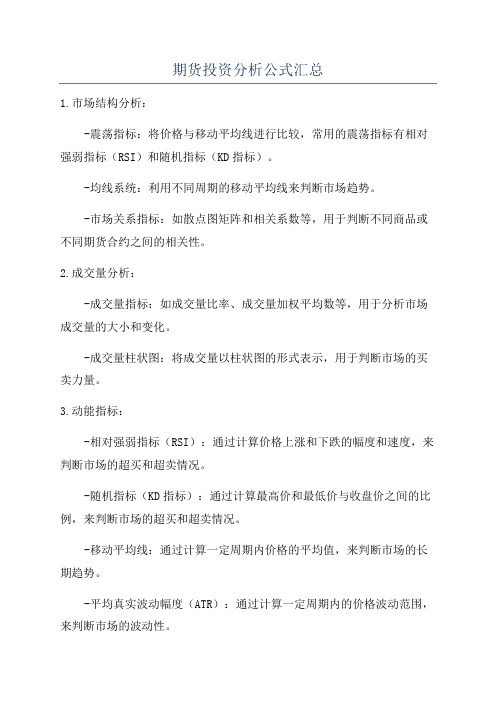

期货投资分析公式汇总

期货投资分析公式汇总1.市场结构分析:-震荡指标:将价格与移动平均线进行比较,常用的震荡指标有相对强弱指标(RSI)和随机指标(KD指标)。

-均线系统:利用不同周期的移动平均线来判断市场趋势。

-市场关系指标:如散点图矩阵和相关系数等,用于判断不同商品或不同期货合约之间的相关性。

2.成交量分析:-成交量指标:如成交量比率、成交量加权平均数等,用于分析市场成交量的大小和变化。

-成交量柱状图:将成交量以柱状图的形式表示,用于判断市场的买卖力量。

3.动能指标:-相对强弱指标(RSI):通过计算价格上涨和下跌的幅度和速度,来判断市场的超买和超卖情况。

-随机指标(KD指标):通过计算最高价和最低价与收盘价之间的比例,来判断市场的超买和超卖情况。

-移动平均线:通过计算一定周期内价格的平均值,来判断市场的长期趋势。

-平均真实波动幅度(ATR):通过计算一定周期内的价格波动范围,来判断市场的波动性。

4.派生指标:-布林带:以移动平均线为中轴线,上下两条标准差线构成,用于判断市场的超买和超卖情况。

-移动平均线差离(MACD):通过计算两个移动平均线的差值,来判断市场的趋势强度和转折点。

-平滑异同移动平均线(DIF):通过计算较长期和较短期移动平均线的差值,来判断市场的短期和长期趋势。

-顺势指标(CCI):通过计算价格与其移动平均线的差值与价格的平均绝对偏差的比值,来判断市场的超买和超卖情况。

5.期货市场特殊指标:-基差:指现货价格与期货价格之间的差额。

基差的变动可以反映市场供需关系和投资者情绪。

-持仓量:反映市场的投资者参与程度和预期走势,通常与价格走势相互印证。

以上是一些常用的期货投资分析公式的汇总。

投资者在使用这些公式时需要根据实际情况灵活运用,并结合其他分析手段进行综合分析,以提高投资决策的准确性和有效性。

期货投资分析考试公式汇总

1资产的期货价格(期货定价模型)合约期内不产生现金流:eS F rT=合约期内若干离散时点产生收益:()rT e D S F -=00合约期内收益率为d:eS F Td r )(00-= 合约期内产生便利收益和储存成本:()T y u r e S F -+=000F 是期货的当前价格; 0S 是标的资产的当前价格;r 是无风险连续复利率; T 是期货合约的期限;D 是所有收益的现值之和 e :是数学中的常数,e = 2.718281828459y 是连续便宜收益率; u 是连续储存成本2、金融期货定价外汇期货:()Tr r f eS F -=000F 是外汇期货价格; 0S 是即期汇率;r 是美元无风险利率;f r 是外币无风险利率;T 为合约期限e :是数学中的常数,e = 2.718281828459 股指期货:()T q r e S F -=000F 是股指期货价格; 0S 是即期股票指数;r 是美元无风险利率;q 为股息收益率; T 为合约期限e :是数学中的常数,e = 2.718281828459 利率期货:()rT e I S F -=000F 是债券期货价格; 0S 是即期债券价格;r 是美元无风险利率; T 为合约期限;I 为债券在期货合约期内获得所有利息收益的现值; e :是数学中的常数,e = 2.7182818284593、商品期货定价 投资类资产:()T q u r e S F -+=00 消费类资产:()T q u r e S F -+≤000F 是期货的当前价格; 0S 是标的资产的当前价格; r 是无风险连续复利率; T 是期货合约的期限; e :是数学中的常数,e = 2.718281828459 ; q 是资产的便利收益率; u 是存储成本率4、放松假设的期货定价存在交易费用: 期货的无套利区间为 ()()[]rT rT e L S e L S F +-∈1,1000 借贷资金无风险利率有差异: 期货的无套利区间为 ()()[]T r T r B A e L S e L S F +-∈1,1000 对卖空资产限制: 期货的无套利区间为 ()()()[]T r T r B A e L S e K L S F +--∈1,11000L 是交易费占交易量的百分比;A r 是借出资金的无风险利率;B r 是借入资金的无风险利率;K 是保证金占卖空量的比例5、预期收益率和风险单一资产: 收益率 ()∑==ni i i P R R E 1; 风险 ()∑=-=ni iiP R R 12σ投资组合:两项资产:收益率 B B A A P R R R ωω+= ;风险多项资产:收益率风险i R 是收益率的第i 种可能;对应的概率为i P ;σ是资产收益率的标准差;A ω和B ω是资产A 和B 在投资组合P 中所占的比重,两者相加为1; A σ和B σ是A 和B 的标准差,AB ρ是资产A 和B 的相关系数,11≤≤-AB ρ;ii σ是第i 项资产收益率的方差;ij σ是资产i 和j 收益率之间的协方差; 3、GDP 平减指数=名义GDP/实际GDP4、有色金属进口成本=(LME3个月期货价格+现货升贴水+到岸升水)*(1+进口关税率)*(1+增值税率)*汇率+杂费5、指数的市盈率是指数成分股(剔除亏损股)的总市值与指数成分股净利润之比6、指数市净率是指数成分股总市值与指数成分股净资产的比值7、FED 模型 :国内股市风险溢价为沪深300指数动态PE 的倒数与10年期国债收益率之差8、固定利息债券定价公式:23...(1)(1)(1)(1)(1)T T c c c c AV y y y y y =++++++++++ 9、样本相关系数的计算公式:()()nnn n nii i ii i i iXX Y Y X Y nXYn X Y X Y γ----===∑∑∑∑∑10、最小二乘法11121211ˆ()nnni i i ii i i ni i n X Y X Y nn X i i X β====-=-=∑∑∑∑∑ ,11011ˆˆˆnniii i YXy x nnβββ===-=-∑∑回归系数的t 值为11()ˆˆt S ββ= 给定显着性水平α,双侧检验的临界值为2(2)n t α-判定系数2222111222111ˆˆ()()111()()()nnniii i i nnn iiii i i yy ySSR SSESST SSTy y y y Ry y y ε======--==-==-=----∑∑∑∑∑∑2211(1)n n kR R-=--- 11、最佳套保比率等于套保期限内现货价格变动的标准差与期货价格变动的标准差的商乘以两者的相关系数XQR ρσσ=12、Delta =期权价格的变化/期权标的物价格的变化13、Gamma =Delta 的变化/期权标的物的价格变化 Theta =期权价格的变化/距到期日时间的变化14、Vega =期权价格的变化/标的物价格波动率变化 Rho =期权价格的变化/利率变化15、一阶段看涨期权二叉树定价公式(1)1crc cππ+-+-=+其中1r d u dπ+-=-,u S s+=,d Ss -=16、二阶段看涨期权的二叉树定价公式(1)1rc c cππ+++-++-=+ ,(1)1rc c cππ-+---+-=+ (1)1crc cππ+-+-=+,其中1r d u d π+-=-,u Ss +=,d Ss -=17、B-S 期权定价模型的公式()()12rTc SN Nd Xed -=-其中()21ln2S r TXdσ⎡⎤⎛⎫++⎢⎥⎪⎪=,()221ln2S r TXd dσσ⎡⎤⎛⎫+-⎢⎥⎪⎪==-1、资产的远期合约定价eSF rT=()eSF rTP-=0eSF T d r)(0-=2、资产的期货价格eSeSF rTcT==(不支付红利)3、GDP平减指数=名义GDP/实际GDP GDP=C+I+G+X c消费i投资g政府购买x净出口4、有色金属进口成本=(LME3个月期货价格+现货升贴水+到岸升水)*(1+进口关税率)*(1+增值税率)*汇率+杂费5、指数的市盈率是指数成分股(剔除亏损股)的总市值与指数成分股净利润之比6、指数市净率是指数成分股总市值与指数成分股净资产的比值7、FED模型 :国内股市风险溢价为沪深300指数动态PE的倒数与10年期国债收益率之差8、固定利息债券定价公式:23...(1)(1)(1)(1)(1)T Tc c c c AVy y y y y=++++++++++9、样本相关系数的计算公式:()()n n n n ni i i i i i i iX X Y Y X Y nXY n X Y X Y γ----===∑∑∑∑∑10、最小二乘法11121211ˆ()n n ni i i ii i i ni i n X Y X Y nn X i i X β====-=-=∑∑∑∑∑ ,11011ˆˆˆnniii i YXy x nnβββ===-=-∑∑回归系数的t 值为11()ˆˆt S ββ= 给定显着性水平α,双侧检验的临界值为2(2)n t α-随机误差:判定系数2222111222111ˆˆ()()111()()()nnniii i i nnn iiii i i yy ySSR SSESST SSTy y y y Ry y y ε======--==-==-=----∑∑∑∑∑∑2211(1)n n kR R-=--- 11、最佳套保比率等于套保期限内现货价格变动的标准差与期货价格变动的标准差的商乘以两者的相关系数XQR ρσσ=12、Delta =期权价格的变化/期权标的物价格的变化13、Gamma =Delta 的变化/期权标的物的价格变化 Theta =期权价格的变化/距到期日时间的变化14、Vega =期权价格的变化/标的物价格波动率变化 Rho =期权价格的变化/利率变化Delta 与Rho 都是实值〉平值〉虚值Gamma 、Theta 、Vega 都是平值〉实值/虚值15、一阶段看涨期权二叉树定价公式(1)1crc cππ+-+-=+其中1r du dπ+-=-,u S s+=,d Ss -=16、二阶段看涨期权的二叉树定价公式(1)1rc c c ππ+++-++-=+ ,(1)1rc c cππ-+---+-=+ (1)1crc cππ+-+-=+,其中1r d u d π+-=-,u Ss +=,d Ss -=17、B-S 期权定价模型的公式()()12rTcSN N d Xed -=-其中 ()21ln 2S r T Xd σ⎡⎤⎛⎫++⎢⎥ ⎪ ⎪=, ()221ln 2S r T X d d σσ⎡⎤⎛⎫+-⎢⎥ ⎪ ⎪==-18、。

期货市场基础知识-主要公式汇总

一、每日价格最大波动限制1、涨停板=合约上一交易日的结算价+允许的最大涨幅=合约上一交易日的结算价(1+涨跌停板幅度)2、跌停板=合约上一交易日的结算价-允许的最大跌幅=合约上一交易日的结算价(1-涨跌停板幅度)二、结算公式(商品期货)1、交易所对会员结算当日盈亏=∑[(卖出成交价-当日结算价)]*卖出量+∑[(当日结算价-买入价)]*卖出量+ (上一日结算-当日结算)*(上日卖出持仓-上日买入持仓量)结算准备金余额=上一交易日的结算准备金余额+上一交易日的交易保证金-当日交易保证金+当日盈亏+入金—出金—手续费当日交易保证金=当日结算价*交易结束后的持仓总量*交易保证金比例2、期货公司对客户结算(1)逐日盯市平当日仓盈亏=∑[(卖出价-买入价)*交易单位*平仓手数]平历史仓盈亏=∑[(卖出价-当日结算价)]*交易单位*平仓数+∑[(当日结算价-买入价)*交易单位*平仓手数)]当日持仓盈亏=∑[(卖出价-当日结算价)]*交易单位*卖出数+∑[(当日结算价-买入价)*交易单位*买入数)]历史持仓盈亏=∑[(上日结算-当日结算价)]*交易单位*卖出数+∑[(当日结算价-上日结算) *交易单位*买入数)]持仓盯市盈亏=当日持仓盈亏+历史持仓盈亏当日盈亏=平仓盈亏+持仓盯市盈亏当日结存=上日结存+当日盈亏+出入金-手续费客户权益=当日结存(2)逐笔对冲平仓盈亏=∑[(卖出价-买入价)*交易单位*平仓手数]浮动盈亏=∑[(卖出价-当日结算价)]*交易单位*卖出数+∑[(当日结算价-买入价)*交易单位*买入数)]当日结存=上日结存+平仓盈亏+出入金-手续费客户权益=当日结存+浮动盈亏保证金占用=∑(当日结算价*交易单位*持仓数*保证金比例)。

期货基础知识常见计算题公式

期货基础知识常见计算题目公式1、当日结算准备金余额计算公式当日结算准备金余额=上一交易日结算准备金余额+上一交易日交易保证金-当日交易保证金+当日作为保证金的资产的实际可用余额-上一交易日作为保证金的资本的实际可用余额+当日盈亏+入金-出金-手续费(等)2、当日盈亏的计算公式商品期货当日盈亏=∑[(卖出成交价-当日结算价)×卖出量]+∑[(当日结算价-买入成交价)×买入量]+(上一交易日结算价-当日结算价)×(上一交易日卖出持仓量-上一交易日买入持仓量)股指期货当日盈亏=∑[(卖出成交价-当日结算价)×卖出手数×合约乘数]+∑[(当日结算价-买入成交价)×买入手数×合约乘数]+(上一交易日结算价-当日结算价)×(上一交易日卖出持仓手数-上一交易日买入持仓手数)×合约乘数3、当日交易保证金的计算公式商品期货当日交易保证金=当日结算价×当日交易结束后的持仓量×当日交易保证金的比例股指期货当日交易保证金=当日结算价×合约乘数×当日交易结束后的持仓量×当日交易保证金的比例4、逐日盯市和逐笔对冲逐日盯市包括当日仓及历史仓。

5、保证金占用计算公式当日结算价×交易单位×持仓手数×保证金比例6、风险度计算公式风险度=保证金占用/客户权益×100%7、期转现实际价格计算公式(1)期转现实际买价=商定交收价格-(平仓价-建仓价)(2)期转现实际卖价=商定交收价格+(建仓价-平仓价) 8、基差计算公式基差=现货价格-期货价格9、价差计算公式价差=建仓时较高价格-建仓时较低价格10、期权的内涵价值计算公式内涵价值=执行价格与当期价格之差(最小为零)11、时间价值计算公式时间价值=权利金-内涵价值(平值>虚值>极度虚值)12、看涨期权损益平衡点执行价格+权利金13、看跌期权损益平衡点执行价格-权利金14、蝶式组合数量蝶式组合数量=牛市组合数量+熊市组合数量15、货币点值的计算公式非美元标价法=最小变动单位×汇率美元标价法=最小变动单位/汇率16、汇率升贴水的计算公式汇率升贴水=(远期汇率-当期汇率)/当期汇率×(12/月数)17、远期汇率的计算公式远期汇率=当期汇率×[1+(R2×d/360)]/[1+(R1×d/360)]18、掉期全价的计算公式(1)近买远卖近端掉期全价=即卖+近卖远端掉期全价=即卖+远买(2)近卖远买近端掉期全价=即买+近买远端掉期全价=即买+远卖19、短期利率期货的报价公式短期利率期货的报价=100-不带百分号的年利率报价20、国债期货的报价百元净报价,不包含应计利息。

期货及衍生品公式总结

1、当日盈亏a)商品期货当日盈亏=∑(卖出价-当日结算价)×卖出量+∑(当日结算价-买入价)×买入量+(上日结算价-当日结算价)×(上日卖出持仓量-当日买入持仓量)b)金融期货当日盈亏=∑(卖出价-当日结算价)×合约乘数×卖出量+∑(当日结算价-买入价)×合约乘数×买入量+(上日结算价-当日结算价)×(上日卖出持仓量-当日买入持仓量)×合约乘数2、结算准备金余额当日结算准备金余额=上日结算准备金余额+上日交易保证金余额-当日交易保证金余额+当日盈亏+入金-出金-交易手续费3、国债期货理论价格国债期货理论价格=现货价格+持有成本=现货价格+资金占用成本-利息收入4、股指期货理论价格F(t,T)=S(t)+S(t)(R-D)×(T-t)/365= S(t)[1+ R-D)×(T-t)/365]F(t,T)为t时买入的T时交割的股指期货理论价格S(t)为t时股票指数R为资金市场年利率D为股指年股息率5、股指期货最优套期保值比率买卖套期合约数量=ß×6、逐日盯市结算公式(1)当日结存=上日结存+当日盈亏+入金-出金-手续费(2)客户权益=当日结存(3)商品期货的保证金占用=∑(当日结算价×交易单位×持仓手数×公司的保证金比例)(4)股指期货的保证金占用=∑(当日结算价×合约乘数×交易单位×持仓手数×公司的保证金比例)(5)风险度=×100%7、现货多头、空头定义(1)现货多头(2个):持有商品或资产、已按固定价格约定在未来购买某商品或资产(2)现货空头(1个):已按固定价格约定在未来出售某商品或资产8、基差=现货价格-期货价格(1)正向市场:负基差,即期货>现货,远月>近月,反应持仓费(2)反向市场:正基差,即期货<现货,远月<近月,反应①近期对现货需求大②预计远期供给大,价格下降9、基差与套期保值效果10、期权的内涵价值P看涨期权内涵价值=标的资产价格-执行价格看跌期权内涵价值=执行价格-标的资产价格¤期权内涵价值总是大于等于0P>0实值期权P<0(指的是计算结果) 虚值期权P=0平值期权11、期权的时间价值时间价值=权利金-内涵价值结论:①平值期权和虚值期权的时间价值总是大于等于0②实值美式期权的时间价值总是大于等于0③实值欧式期权的时间价值可能小于012、标的资产支付收益对期权价格的影响①标的资产支付收益对看涨期权价格的影响是负向的,即支付收益,价格低②标的资产支付收益对看跌期权价格的影响是正向的,即支付收益,价格高13、期权损益及运用a)买入看涨期权标的资产价格状态:①牛市②预期后市上涨③价格见底、市场波动扩大或隐含波动率低损益平衡点:执行价格+权利金损益:平仓损益=权利金卖出价-权利金买入价行权损益=标的资产卖价-执行价格-权利金运用:获取价差收益、降低卖出标的资产风险、规避标的资产价格上涨风险卖出套保的补充b)卖出看涨期权标的资产价格状态:①熊市②横盘、市场波动率低/收窄或隐含波动率高损益平衡点:执行价格+权利金损益:平仓损益=权利金买入价-权利金卖出价履约损益=执行价格-标的资产买价+权利金运用:获取权利金和价差收益、通过履约对冲标的资产多头头寸c)买入看跌期权标的资产价格状态:①熊市②预期后市下跌③价格见顶,波动率扩大损益平衡点:执行价格-权利金损益:平仓损益=权利金卖出价-权利金买入价行权损益=执行价格-标的资产买价-权利金运用:获取价差收益、规避标的资产价格下跌风险、作为买入套保的补充工具d)卖出看跌期权标的资产价格状态:①牛市②横盘,波动率收窄或隐含波动率扩大损益平衡点:执行价格-权利金损益:平仓损益=权利金买入价-权利金卖出价履约损益=标的资产买价-执行价格+权利金运用:获取权利金或价差收益、通过履约对冲标的资产空头头寸14、点值的计算(变动一个点的价值、金额)(1)非美元标价法下的点值等于汇率标价的最小变动单位乘以汇率(2)美元标价法下的点值等于汇率标价的最小变动单位除以汇率15、远期汇率计算远期汇率()=即期汇率()()R表示利率,d表示交易期限16、升水、贴水升水,远期汇率>即期汇率贴水,远期汇率<即期汇率17、升(贴)水的计算升(贴)水=18、掉期全价的计算(1)掉期点=|远端汇率-近端汇率|(2)近端买入,远端卖出近端掉期全价=即期汇率做市商卖价+近端掉期点做市商卖价(+、-、-)远端掉期全价=即期汇率做市商卖价+远端掉期点做市商买价(+、-、+)(3)近端卖出,远端买入近端掉期全价=即期汇率做市商买价+近端掉期点做市商卖价(-、+、-)远端掉期全价=即期汇率做市商买价+远端掉期点做市商买价(-、+、+)19、可交割国债的出让价格(发票价格)发票价格=国债期货交割结算价×转换因子+应计利息应计利息=20、隐含回购利率的计算隐含回购利率=21、国债基差的计算国债基差=国债现货价格-国债期货价格×转换因子21、修正久期法国债期货合约的计算对冲所需合约==22、基点价值法国债期货合约的计算对冲所需合约=。

期货基础知识-公式

01、有关期转现的计算(期转现与到期交割的盈亏比较)1.期转现通过“平仓价”(一般题目会告知双方的“建仓价”)在期货市场对冲平仓。

此过程中,买方及卖方(交易可不是在这二者之间进行的哦!)会产生一定的盈亏。

2.双方以“交收价”进行现货市场内的现货交易。

3.买方的(实际)购入价=交收价-期货市场盈亏---在期转现方式下;卖方的(实际)销售价=交收价+期货市场盈亏---在期转现方式下;另外,在到期交割中,卖方还存在一个“交割和利息等费用”的计算,即,对于卖方来说,如果“到期交割”,那么卖方销售成本为:实际销售成本=建仓价-交割成本在到期交割方式下,买方则不存在交割成本。

02、有关期货买卖盈亏及持仓盈亏的计算分清当日盈亏与当日开仓或当日持仓盈亏的关系:当日盈亏=平仓盈亏+持仓盈亏=平历史仓盈亏+平当日仓盈亏+历史持仓盈亏+当日开仓持仓盈亏03、有关基差交易的计算A弄清楚基差交易的定义;B买方叫价方式一般与卖期保值配合;卖方叫价方式一般与买期保值配合;C最终的盈亏计算可用基差方式表示、演算。

04、将来值、现值的计算(金融期货一章的内容):将来值=现值*(1+年利率*年数)A.一般题目中会告知票面金额与票面利率,则以这两个条件即可计算出:将来值=票面金额*(1+票面利率)----假设为1年期B.因短期凭证一般为3个月期,计算中会涉及到1年的利率与3个月(1/4年)的利率的折算05、中长期国债的现值计算:针对5、10、30年国债,以复利计算现值=∑票面金额*票面利率/(1+到期收益率)^t+票面金额/(1+到期收益率)^nt:为年份,从1到nn:期限06、转换因子的计算:针对30年期国债合约交割价为X,(即标准交割品,可理解为它的转换因子为1),用于合约交割的国债的转换因子为Y,则买方需要支付的金额=X乘以Y(很恶劣的表达式)。

个人感觉转换因子的概念有点像实物交割中的升贴水概念。

07、短期国债的报价与成交价的关系:成交价=面值*[1-(100-报价)/4]08、关于β系数A.一个股票组合的β系数,表明该组合的涨跌是指数涨跌的β倍;即β=股票涨跌幅/股指涨跌幅B.股票组合的价值与指数合约的价值间的关系:β=股指合约总价值/股票组合总价值=期货总值/现货总值09、远期合约合理价格的计算:股票组合与指数完全对应的远期合理价格=现值+净持有成本=现值+期间内利息收入-期间内收取红利的本利和;如果计算合理价格的对应指数点数,可通过比例来计算:现值/对应点数=远期合理价格/远期对应点数。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

第3 章期货合约与期货品种期货合约最小变动值的计算公式期货合约最小变动值=最小变动价位×交易单位第4 章期货交易制度与期货交易流程1. 涨跌停板的计算公式(第92 页)涨停价格=上一交易日的结算价×(1+涨跌停板幅度)(2)跌停价格=上一交易日的结算价×(1-涨跌停板幅度)(3)2. 结算公式(第110~111 页)(1)结算准备金余额计算公式当日结算准备金余额=上一交易日结算准备金余额+上一交易日交易保证金-当日交易保证金+当日盈亏+入金-出金-手续费(等)(4)(2)当日盈亏计算公式当日盈亏=平仓盈亏+持仓盈亏(5)平仓盈亏=平历史仓盈亏+平当日仓盈亏(6)平历史仓盈亏=Σ[(卖出平仓价-上一交易日结算价)×卖出平仓量]+Σ[(上一交易日结算价-买入平仓价)×买入平仓量] (7)平当日仓盈亏=Σ[(当日卖出平仓价-当日买入开仓价)×卖出平仓量]+Σ[(当日卖出开仓价-当日买入开仓价)×买入平仓量](8)持仓盈亏=历史持仓盈亏+当日开仓持仓盈亏(9)历史持仓盈亏=(当日结算价-上一日结算价)×持仓量(10)当日开仓持仓盈亏=Σ[(卖出开仓价-当日结算价)×卖出开仓量]+Σ[(当日结算价-买入开仓价)×买入开仓量] (11)当日结算盈亏的总公式:当日盈亏=Σ[(卖出成交价-当日结算价)×卖出量]+Σ[(当日结算价-买入成交价)×买入量]+(上一交易日结算价-当日结算价)×(上一交易日卖出持仓量-上一交易日买入持仓量)(12)(3)当日交易保证金计算公式当日交易保证金=当日结算价×当日交易结束后的持仓总量×交易保证金比例(13)第5 章期货行情分析1. 需求弹性(第141 页)需求的价格弹性是指一定时期内一种商品需求量的相对变动对该商品价格的相对变动的反应程度,或者说价格变动百分之一时需求量变动的百分比,它是商品需求量变动率与价格变动率之比。

需求的价格弹性==(14)其中,Q 是需求量;△Q 是需求量变动的绝对数量;P 是价格;△P 是价格变动的绝对数量。

2. 供给弹性(第143 页)供给弹性是指一定时期内一种商品供给量的相对变动对该商品价格的相对变动的反应程度,即价格变动百分之一时供给量变动的百分比,它是供给量变动率与价格变动率之比。

供给的价格弹性==(15)其中,S 是供给量;△S 是供给量变动的绝对数量;P 是价格;△P 是价格变动的绝对数量。

3. 技术分析法的主要指标(1)平滑异同移动平均线(MACD)计算公式MACD 由正负差(DIF)和异同平均数(DEA)两部分组成,正负差是核心,DEA是辅助。

DIF 是快速平滑移动平均线与慢速平滑移动平均线的差,DEA 是DIF 的移动平均。

以常用参数12 和26 为例,快速平滑移动平均线(EMA)是12 日的,慢速平滑移动平均线(EMA)是26 日的,平滑因子分别为2/13 和2/27。

DIF 的计算过程如下:DIF=EMA(12)-EMA(26)(16)当日EMA(12)=2/(12+1)×当日收盘价+11/(12+1)×上一交易日EMA(12)(17)当日EMA(26)=2/(26+1)×当日收盘价+25/(26+1)×上一交易日EMA(26)(18)(2)威廉指标(WMS%R)计算公式n 日WMS%R=(Hn-Ct)/(Hn-Ln)×100 (19)式中:Ct 是当天的收盘价;Hn 和Ln 是最近n 日内(包括当天)出现的最高价和最低价。

(3)KDJ 指标计算公式计算KD 以前,先计算未成熟随机值RSV(Raw Stochastic Value)。

其计算公式为:n 日RSV=(Ct-Ln)/(Hn-Ln)×100 (20)式中:Ct、Hn、Ln 的意义同WMS%R 指标。

对RSV 进行指数平滑,就得到如下K 值:当日K 值=2/3×上一交易日K 值+1/3×当日RSV (21)式中,1/3 是平滑因子。

对K 值进行指数平滑,就得到D 值:当日D 值=2/3×昨日D 值+1/3×今日K 值(22)此外,KD 往往还附带一个J 指标,计算公式为:J=3D-2K=D+2(D-K)(23)(4)相对强弱指标(RSI)计算公式在计算RSI 时,要考虑的参数是时间长度(一般有5 日、9 日、14 日等)。

以14日为例具体介绍RSI(14)的计算方法。

用包括当天在内的连续15 天的收盘价,每一天的收盘价减去上一天的收盘价,得到14 个数字。

A=14 个数字中正数之和B=14 个数字中负数之和×(-1)RSI(14)=A/(A+B)×100 (24)第6 章套期保值1. 基差基差是某一特定地点某种商品或资产的现货价格与同种的某一特定期货合约价格间的价差。

基差=现货价格-期货价格(25)2. 套期保值效果关于套期保值效果,教材中分多种情形(买入套期保值和卖出套期保值均分基差不变、基差走强、基差走弱三种情形)。

总结起来,套期保值的盈亏可以通过以下公式计算:(1)买入套期保值买入套期保值盈亏=套期保值商品数量×(建仓时基差-平仓时基差)(26)现货市场实际买入价格=平仓时现货市场价格-买入套期保值盈亏(27)(2)卖出套期保值卖出套期保值盈亏=套期保值商品数量×(平仓时基差-建仓时基差)(28)现货市场实际卖出价格=平仓时现货市场价格+卖出套期保值盈亏(29)第7 章期货投机和套利交易价差套利总的来说,价差套利的盈亏都可以用如下公式计算:价差套利盈亏=Σ每个期货合约的盈亏(30)一般可以将价差套利分为买进套利和卖出套利。

买进套利是指如果套利者预期不同交割月的期货合约的价差将扩大,则套利者将买入其中价格较高的一“腿”,同时卖出价格较低的一“腿”的套利行为。

卖出套利是指如果套利者预期不同交割月的期货合约的价差将缩小,则套利者通过卖出其中价格较高的一“腿”,同时买入价格较低的一“腿”的套利行为。

由此,套利盈亏也可以采用如下公式计算:买进套利的盈亏=平仓时价差-建仓时价差(31)卖出套利的盈亏=建仓时价差-平仓时价差(32)第8 章金融期货1. 利率期货套期保值交易(1)短期国债期货的报价方式短期国债是用100 减去不带百分号的年贴现率方式报价,此方式称为指数式报价。

短期国债报价=100-不带百分号的年贴现率(33)例如面值为1,000,000 美元的3 个月期国债,当成交指数为93.58 时,意味着年贴现率为100%-93.58%=6.42%,即3 个月的贴现率为6.42%÷4=1.605%,也即意味着以1,000,000×(1-1.605%)=983,950 美元的价格成交1,000,000 美元面值的国债。

(2)3 个月欧洲美元期货的报价方式3 个月欧洲美元期货报价时同样采取指数方式:3 个月欧洲美元期货报价=100-不带百分号的年存款利率(34)例如当成交指数为93.58 时,其含义为买方在交割日将获得一张3 个月存款利率为(100%-93.58%)÷4=1.605%的存单。

(3)中长期国债期货的报价方式中长期国债期货采用价格报价法。

以10 年期国债期货为例,其合约面值为100,000美元,合约面值的1%为1 个点,即1 个点代表1,000 美元;报价以点和多少1/32点的方式进行,1/32 点代表31.25 美元。

最小变动价位为1/32 点的一半,即15.625美元。

由于美元的最小单位为美分,对美分以下的尾数采用四舍五入方法。

价差套利者的最小变动点为1/32 点的1/4,即7.8125 美元。

例如,当10 年期国债期货合约报价为98﹣175 时,表示该合约价值为98,546.88美元(1,000 美元×98+31.25 美元×17.5=98,546.875 美元,四舍五入为98,546.88美元)。

2. 股指期货套期保值和期现套利交易单个股票的β 系数β=(35)其中,Ri 表示该股票的收益率;Rm 表示指数的收益率;σm2 表示指数收益率的方差。

股票组合的β 系数假定一个组合P 由n 个股票组成,第i 个股票的资金比例为Xi(X1+X2+…+Xn=1),βi 为第i 个股票的β 系数。

则该股票组合的β 系数的计算公式为:β=X1β1+X2β2+…+Xnβn (36)股指期货套期保值中合约数量的确定买卖期货合约数=×β系数(37)其中,公式中的“期货指数点×每点乘数”实际上就是一张期货合约的价值。

(2)股指期货理论价格的计算公式相关的假设条件有:暂不考虑交易费用,期货交易所占用的保证金以及可能发生的追加保证金也暂时忽略;期、现两个市场都有足够的流动性,使得交易者可以在当前价位上成交;融券以及卖空极易进行,且卖空所得资金随即可以使用。

F(t,T)=S(t)[1+(r-d)×(T-t)/365] (38)持有期利息公式为:S(t)×r×(T-t)/365 (39)持有期股息收入公式为:S(t)×d×(T-t)/365 (40)持有期净成本公式为:S(t)×(r-d)×(T-t)/365 (41)其中,t 为所需要计算的各项内容的时间变量;T 代表交割时间;T-t 就是t 时刻至交割时的时间长度,通常以天为计算单位;S(t)为t 时刻的现货指数;F(t,T)表示T 时交割的期货合约在t 时的理论价格(以指数表示);r 为年利息率;d 为年指数股息率。

(3)无套利区间的上下界所谓无套利区间,是指考虑交易成本后,将期指理论价格分别向上和向下移动所形成的区间。

在这个区间中,套利交易不但得不到利润,反而将导致亏损。

假设TC 为所有交易成本的合计数,则无套利区间的上界为:F(t,T)+TC=S(t)[1+(r-d)×(T-t)/365]+TC (42)无套利区间的下界为:F(t,T)-TC=S(t)[1+(r-d)×(T-t)/365]-TC (43)相应地,无套利的区间为:[S(t)[1+(r-d)×(T-t)/365]-TC,S(t)[1+(r-d)×(T-t)/365]+TC]第9 章期权与期权交易1. 期权平仓收益(或损失)(第284~291 页)无论是买进、卖出看涨期权,还是买进、卖出看跌期权,平仓收益(或损失)可用如下公式计算:平仓收益(或损失)=权利金卖出价-权利金买入价(44)2. 持有期权至到期日的收益(或损失)买进看涨期权持有至到期日时,如果标的物价格低于执行价格,则选择不行权,损失为全部权利金,这也是买进看涨期权的最大损失;如果标的物价格高于执行价格,则选择行权,收益(或损失)为:行权收益(或损失)=标的物价格-执行价格-权利金(45)卖出看涨期权持有至到期日时,如果期权被要求行权(标的物价格高于执行价格时),那么收益(或损失)为:期权被要求行权的收益(或损失)=执行价格-标的物价格+权利金(46)买进看跌期权持有至到期日时,如果标的物价格高于执行价格,则选择不行权,损失为全部权利金,这也是买进看跌期权的最大损失;如果标的物价格低于执行价格,则选择行权,收益(或损失)为:行权收益(或损失)=执行价格-标的物价格-权利金(47)卖出看跌期权持有至到期日时,如果期权被要求行权(标的物价格低于执行价格时),那么收益(或损失)为:期权被要求行权的收益(或损失)=标的物价格-执行价格+权利金(48)第10 章期货市场风险监控与管理1. 市场资金总量变动率=(49)本指标表明近N 日内市场交易资金的增减状况。